预缴税款申报表

预缴申报表及填表说明

中华人民共和国企业所得税月(季)度纳税申报表(A类)税款所属期间年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)填报说明一、本表适用于实行查账征收方式申报企业所得税的居民纳税人及在中国境内设立机构的非居民纳税人在月(季)度预缴企业所得税时使用。

二、本表表头项目:1、“税款所属期间”:纳税人填写的“税款所属期间”为公历1月1日至所属月(季)度最后一日。

企业年度中间开业的纳税人填写的“税款所属期间”为当月(季)开始经营之日至所属季度的最后一日,自次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人名称”:填报税务登记证中的纳税人全称。

三、各列的填报1、“据实预缴”的纳税人第2行-第9行:填报“本期金额”列,数据为所属月(季)度第一日至最后一日;填报“累计金额”列,数据为纳税人所属年度1月1日至所属季度(或月份)最后一日的累计数。

纳税人当期应补(退)所得税额为“累计金额”列第9行“应补(退)所得税额”的数据。

2、“按照上一纳税年度应纳税所得额平均额预缴”的纳税人第11行至14行及“按照税务机关确定的其他方法预缴”的纳税人第16行:填报表内第11行至第14行、第16行“本期金额”列,数据为所属月(季)度第一日至最后一日。

四、各行的填报本表结构分为两部分:1、第一部分为第1行至第16行,纳税人根据自身的预缴申报方式分别填报,包括非居民企业设立的分支机构:实行据实预缴的纳税人填报第2至9行;实行按上一年度应纳税所得额的月度或季度平均额预缴的纳税人填报第11至14行;实行经税务机关认可的其他方法预缴的纳税人填报第16行。

2、第二部分为第17行至第22行,由实行汇总纳税的总机构在填报第一部分的基础上填报第18至20行;分支机构填报第20至22行。

五、具体项目填报说明:1、第2行“营业收入”:填报会计制度核算的营业收入,事业单位、社会团体、民办非企业单位按其会计制度核算的收入填报。

预交税款申报表

预交税款申报表

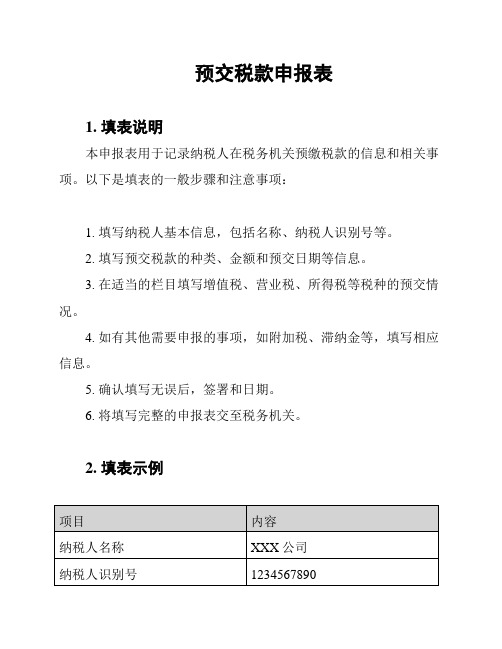

1. 填表说明

本申报表用于记录纳税人在税务机关预缴税款的信息和相关事项。

以下是填表的一般步骤和注意事项:

1. 填写纳税人基本信息,包括名称、纳税人识别号等。

2. 填写预交税款的种类、金额和预交日期等信息。

3. 在适当的栏目填写增值税、营业税、所得税等税种的预交情况。

4. 如有其他需要申报的事项,如附加税、滞纳金等,填写相应信息。

5. 确认填写无误后,签署和日期。

6. 将填写完整的申报表交至税务机关。

2. 填表示例

3. 注意事项

- 填表时请认真核对填写的信息,确保准确无误。

- 预交税款申报表需按时递交,逾期可能会被视为未申报。

- 如遇到填表疑问,请及时联系税务机关进行咨询。

以上为预交税款申报表的填写说明和示例,希望对您有所帮助。

如若还有其他问题,请随时咨询。

企业所得税月(季)度预缴纳税申报表)

其中:总机构分摊应补(退)所得税额(15×总机构分摊比例__%)

18

财政集中分配应补(退)所得税额(15×财政集中分配比例__%)

19

总机构具有主体生产经营职能的部门分摊所得税额(15×全部分支机构分摊比例__%×总机构具有主体生产经营职能部门分摊比例__%)

20

分支机构填报

分支机构本期分摊比例

纳税人(签章):年月日

经办人:

经办人身份证号:

代理机构签章:

代理机构统一社会信用代码:

受理人:

受理税务机关(章):

受理日期:年月日

国家税务总局监制

10

税率(25%)

11

应纳所得税额(9×10)

12

减:减免所得税额(填写A201030)

13

减:实际已缴纳所得税额

14

减:特定业务预缴(征)所得税额

15

本期应补(退)所得税额(11-12-13-14)\税务机关确定的本期应纳所得税额

汇总纳税企业总分机构税款计算

16

总机构填报

总机构本期分摊应补(退)所得税额(17+18+19)

21

分支机构本期分摊应补(退)所得税额

附报信息

高新技术企业

□是□否

科技型中小企业

□是□否

技术入股递延纳税事项

□是□否

按季度填报信息

季初从业人数

季末从业人数

季初资产总额(万元)

季末资产总额(万元)

国家限制或禁止行业

□是□否

小型微利企业

□是□否

谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的、可靠的、完整的。

□跨地区经营汇总纳税企业

企业所得税预缴纳税申报表excel模版

谨声明:此纳税申报表是根据《中华人民共和国企业所真实的、可靠的、完整的。 法定代表人(签字): 纳税人公章: 会计主管: 填表日期: 年 月 日 代理申报中介机构公章: 经办人: 经办人执业证件号码: 代理申报日期: 年 月 日 年 月 日 主管税务机关受理专用章: 受理人: 受理日期: 年 月 日 国家税务总局监制

中华人民共和国 企业所得税月(季)度预缴纳税申报表(A类)

税款所属期间: 年 月 日 至 年 月 日 纳税人识别号 :□□□□□□□□□□□□□□□ 纳税人名称: 金额单位:人民币元(列至角分) 项 目 行次 本期金额 累计金额 1 一、据实预缴 2 营业收入 3 营业成本 4 利润总额 5 税率(25%) 6 应纳所得税额(4行×5行) 7 减免所得税额 8 实际已缴所得税额 —— 应补(退)的所得税额(6行-7行-8行) 9 —— 10 二、按照上一纳税年度应纳税所得额的平均额预缴 11 上一纳税年度应纳税所得额 —— 12 本月(季)应纳税所得额(11行÷12或11行÷4) 13 税率(25%) —— —— 14 本月(季)应纳所得税额(12行×13行) 15 三、按照税务机关确定的其他方法预缴 16 本月(季)确定预缴的所得税额 总分机构纳税人 17 总机构应分摊的所得税额(9行或14行或16行×25%) 18 中央财政集中分配的所得税额(9行或14行或16行× 19 总机构 25%) 20 21 22 分支机构 分支机构分摊的所得税额(9行或14行或16行×50%) 分配比例 分配的所得税额(20行×21行)

2023年企业所得税月(季)度预缴纳税申报表(A类)全套报表(带公式)

谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的、可靠的、完整的。

经办人: 经办人身份证号: 代理机构签章: 代理机构统一社会信用代码:

纳税人(签章): 受理人:

受理税务机关(章): 受理日期: 年 月 日

0.00 0.00 0.00 0.00 0.00 0.00

年月日

国家税务总局监制

23

√无

本期实际减免金额(FZ2*减征幅 度)

23.1 减:民族自治地区企业所 得税地方分享部分:

□免征 减征幅度

0.00%

本机构本年累计的(23行的本年累 计)

23.2

□减征

本年累计应减免金额(总机构及分 支机构的本年累计,总机构填报)

FZ3 地方级收入实际应纳税额(本期:FZ2-23) 24 实际应补(退)所得税额(本期:FZ1+FZ3)

企业类型

跨省总机 构行政区划

√一般企业

□跨地区经营汇总纳税企业总机构

□跨地区经营汇总纳税企业分支机构

提示:总机构在外省的分支机构申报时,请先选择跨省总机构行政区划

按季度填报信息

项 目 从业人数

一季度

季初

季末

0

0

二季度

季初

季末

0

0

三季度

季初 0

季末 0

四季度

季初 0

季末

季度平均值

0

0

资产总额(万元)

A201020

资产加速折旧摊销(扣除)优惠明细表

行次

项

目

本年累计折旧\摊销(扣除)金额

本年享受优惠的 资产原值

账载折旧\摊销 金额

按照税收一般规定 计算的折旧\摊销

企业所得税预缴纳税申报表【模板】

纳税申报栏

项 目

行 次

本期数

累计数

收入总额

1

成本费用

2

应税所得率

3

应纳税所得额

4

适用税率

5

应缴所得税额(4×5)

6

减:实际已预缴的所得税额

7

应补(退)的所得税额(8=6-7)

8

如纳税人填报,由纳税人填写以下各栏

如委托税务代理机构填报,由税务代理机构填写以下各栏

会计主管

(签章)

经办人

(签章)

2、第2、3行:填报按照税收规定应做纳税调整的项目。

调增包括:提取后没有支付的利息、本期转回以前年度确认的时间性差异调增额、财产损失调增额、存货跌价准备、固定资产减值准备、无形资产减值准备、在建工程减值准备、其他准备、罚款支出、与收入无关的支出和其他纳税调增项目以及从事房地产开发业务纳税人本期取得的预售收入计算的预计利润等,填在本表第2行;

调减包括:应付福利费中列支的基本医疗保险、补充医疗保险(可税前扣除部分)、以前年度纳税调增后本年度发生了减提的各项准备、其他纳税调减项目以及从事房地产开发业务纳税人将预售收入结转为销售收入的当期,减去已计算缴纳企业所得税的原预售收入计算的预计利润等,填在本表第3行。

3、第4行“减:弥补以前年度亏损”:填报按税收规定本期可弥补的以前年度尚未弥补的亏损额(用正数表示,不得大于第1+2-3行后的金额)。

4

应纳税所得额(1+2-3-4=5≥0;当1+2-3-4≤0时,5=0)

5

适用税率(只许填33%;27%;18%。)

6

应纳所得税额(5×6=7≥0)

7

减免所得税额(含优惠税率与适用税率差额的税款;0≤8≤7)

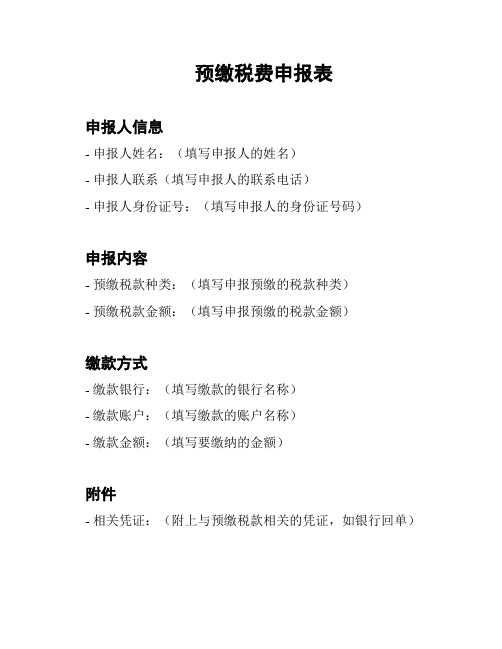

预缴税费申报表

预缴税费申报表

申报人信息

- 申报人姓名:(填写申报人的姓名)

- 申报人联系(填写申报人的联系电话)

- 申报人身份证号:(填写申报人的身份证号码)

申报内容

- 预缴税款种类:(填写申报预缴的税款种类)

- 预缴税款金额:(填写申报预缴的税款金额)

缴款方式

- 缴款银行:(填写缴款的银行名称)

- 缴款账户:(填写缴款的账户名称)

- 缴款金额:(填写要缴纳的金额)

附件

- 相关凭证:(附上与预缴税款相关的凭证,如银行回单)

请在填写完预缴税费申报表后,将其一式两份打印并附上相应的附件,于指定时间内提交给相关税务机构。

如有需要,税务机构可能会与您联系,因此请保持电话畅通。

注意事项:

- 所填写的信息必须真实准确,如有虚假填报的情况,将承担相应的法律责任。

- 请在纳税申报完成后妥善保管相关凭证,以备后续核查与审计之用。

如有疑问或需要进一步的帮助,请联系税务机构的客服人员,他们将为您提供相关指导与解答。

谢谢合作!。

月(季)度预缴纳税申报表中英文

月(季)度预缴纳税申报表中英文Quarterly Prepayment Tax Return Form in Chinese and English税务局税务申报表申报期:2022 年第一季度报表类型:月(季)度预缴纳税申报表一、表格说明:本表由纳税人根据税法规定填报,按真实、准确、完整的原则填写。

如有更正,应在更正声明框内填写清楚,并在本表上签名。

若填写过程中有任何疑问,请咨询税务机关。

二、填报纳税人信息:1. 纳税人姓名:_________________________2. 纳税人识别号:_______________________3. 纳税人地址:_________________________4. 纳税人联系电话:_____________________三、填报所属期间:报送月份/季度:_________________________四、税款计算:1. 全年预计销售额:_______________________(填报单位:人民币)2. 税率适用情况:- 增值税率:___________________________(填报百分比)- 企业所得税率:________________________(填报百分比) - 个人所得税率:________________________(填报百分比)3. 销售额应纳税款:- 增值税:_____________________________(填报金额)- 企业所得税:__________________________(填报金额)- 个人所得税:__________________________(填报金额)4. 实际预缴税款:- 增值税:_____________________________(填报金额)- 企业所得税:__________________________(填报金额)- 个人所得税:__________________________(填报金额)5. 本期应补(退)税款:- 增值税:_____________________________(填报金额)- 企业所得税:__________________________(填报金额)- 个人所得税:__________________________(填报金额)五、附注:填写附注以说明填报表格中出现的特殊情况或异常情形。

预缴申报表(表一)

BIG DATA EMPOWERS TO CREATE A NEW ERA

05

预缴申报表的电子化与网络化

电子化与网络化的必要性

提高申报效率

电子化和网络化可以简化申报流程,减少纸质材料的 使用,提高申报效率。

促进信息共享

通过网络平台,可以实现税务部门与其他相关部门的 信息共享,加强监管和协作。

提升数据安全性

打开电子税务局, 选择“申报征收” 模块。

在电子申报中选择 “预缴申报表(表 一)”,进入填写页 面。

填写完毕后,核对 申报数据是否正确, 确认无误后提交申 报。

填写示例

申报征收信息

填写申报征收机关、 税款所属时期、税 种等信息。

抵扣税额

根据企业实际可抵 扣税额进行填写。

企业信息

填写企业名称、统 一社会信用代码等 信息。

电子化存储和传输可以减少数据丢失和泄露的风险, 提高数据安全性。

电子化与网络化的实现方式建立电子申报系统

开发专门的电子申报系统, 提供在线填报、提交和查 询等功能。

推行无纸化办公

鼓励企业使用电子文档代 替纸质材料,实现文档的 数字化管理。

加强网络连接

优化网络环境,提高网络 带宽和稳定性,确保申报 过程的顺畅。

应纳税额

根据企业实际应纳 税额进行填写。

抵扣税额合计

根据企业实际抵扣 税额合计进行填写。

填写常见问题解答

问题

如何确定应纳税额和抵扣税额?

解答

应纳税额和抵扣税额是根据企业实际经营情况和税收政策计算得出的, 具体计算方法可以参考相关税收政策文件或咨询税务部门。

问题

如何核对申报数据是否正确?

解答

在填写完毕后,企业需要对申报数据进行核对,包括核对数据是否符 合逻辑、是否符合税收政策规定等,确保申报数据的准确性。

《中华人民共和国企业所得税月(季)度预缴纳税申报表

A200000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)填报说明一、适用范围本表适用于实行查账征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。

执行《跨地区经营汇总纳税企业所得税征收管理办法》(国家税务总局公告2012年第57号发布)的跨地区经营汇总纳税企业的分支机构,在年度纳税申报时填报本表。

省(自治区、直辖市和计划单列市)税务机关对仅在本省(自治区、直辖市和计划单列市)内设立不具有法人资格分支机构的企业,参照《跨地区经营汇总纳税企业所得税征收管理办法》征收管理的,企业的分支机构在年度纳税申报时填报本表。

二、表头项目(一)税款所属期间1.月(季)度预缴纳税申报正常情况填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报表不再填报。

2.年度纳税申报填报税款所属年度1月1日至12月31日。

(二)纳税人识别号(统一社会信用代码)填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明(一)预缴方式纳税人根据情况选择。

“按照上一纳税年度应纳税所得额平均额预缴”和“按照税务机关确定的其他方法预缴”两种预缴方式属于税务行政许可事项,纳税人需要履行行政许可相关程序。

(二)企业类型纳税人根据情况选择。

纳税人为《跨地区经营汇总纳税企业所得税征收管理办法》规定的跨省、自治区、直辖市和计划单列市设立不具有法人资格分支机构的跨地区经营汇总纳税企业,总机构选择“跨地区经营汇总纳税企业总机构”;仅在同一省(自治区、直辖市、计划单列市)内设立不具有法人资格分支机构的跨地区经营汇总纳税企业,并且总机构、分支机构参照《跨地区经营汇总纳税企业所得税征收管理办法》规定征收管理的,总机构选择“跨地区经营汇总纳税企业总机构”。

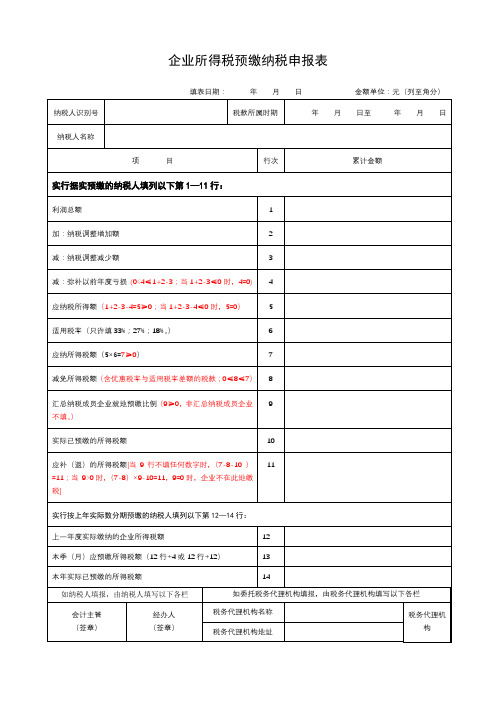

企业所得税预缴纳税申报表

税款所属期间年月日至年月日

纳税人辨认号:金额单位:元(列至角分)

纳税人名称

项目

行次

累计金额

实行据实预缴的纳税人填列以下第1-11行

利润总额

1

加:纳税调剂增加额

2

减:纳税调剂减少额

3

减:补偿以前年度亏损

4

应纳税所得额(1+2-3-4)

5

适用税率

6

应纳所得税(5X6)

7

减免所得税

8

汇总纳税成员企业就地预缴比例

9

实际[(7-8-10)或(7-8)X9-10]

11

实行按上年实际数分期预缴的纳税人填列以下第12-14行:

上一年度实际缴纳的企业所得税额

12

本季(月)应预缴所得税(12行÷4或者12行÷12)

13

本年实际已预缴的所得税额

14

纳税人公章:

经办人:

申报日期:年月日

代理申报中介机构公章:

经办人职业证件号码:

代理申报日期:年月日

主管税务机关受理专用章:

受理人:

受理日期:年月日

备注:本表一式三份,主管税务机关受理后退还纳税人储存一份,由主管税务机关保存两份。

中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)

中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分) 项目行次累计金额应纳税所得额的计算按收入总额核定应纳税所得额收入总额 1税务机关核定的应税所得率( %) 2应纳税所得额(1行×2行) 3按成本费用核定应纳税所得额成本费用总额 4税务机关核定的应税所得率( %) 5应纳税所得额[4行÷(1-5行)×5行] 6按经费支出换算应纳税所得额经费支出总额7税务机关核定的应税所得率( %)8换算的收入额[7行÷(1-8行)] 9应纳税所得额(8行×9行)10应纳所得税额的计算税率(25%)11 应纳所得税额(3行×11行或6行×11行或10行×11行)12 减免所得税额13应补(退)所得税额的计算已预缴所得税额14 应补(退)所得税额(12行-13行-14行)15谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

法定代表人(签字):年月日纳税人公章:代理申报中介机构公章:主管税务机关受理专用章:会计主管:经办人:受理人:经办人执业证件号码:填表日期:年月日代理申报日期:年月日受理日期:年月日国家税务总局监制。

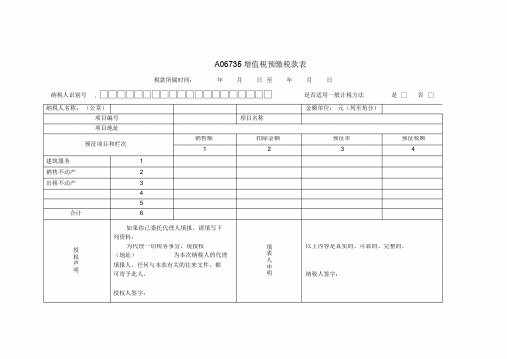

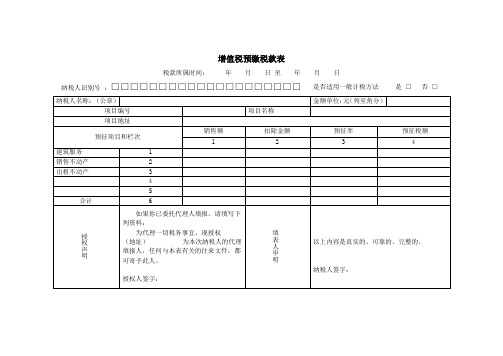

《增值税预缴税款申报表》

A06735增值税预缴税款表

税款所属时间:年月日至年月日

纳税人识别号:□□□□□□□□□□□□□□□□□□□□是否适用一般计税方法是□否□纳税人名称:(公章)金额单位:元(列至角分)

项目编号项目名称

项目地址

预征项目和栏次销售额扣除金额预征率预征税额

1 2 3 4

建筑服务 1

销售不动产 2

出租不动产 3

4

5

合计 6

如果你已委托代理人填报,请填写下

列资料:

授权声明

为代理一切税务事宜,现授权

(地址)为本次纳税人的代理

填报人,任何与本表有关的往来文件,都

可寄予此人。

填

表

人

申

明

以上内容是真实的、可靠的、完整的。

纳税人签字:

授权人签字:。

增值税预缴申报表

5

合计

6

授权声明

如果你已委托代理人填报,请填写下列资料:

为代理一切税务事宜,现授权 (地址) 为本次纳税人的代理填报人,任何与本表有关的往来文件,都可寄予此人。

授权人签字:

填表人申明

以上内容是真实的、可靠的、完整的。

纳税人签字:

增值税预缴税款表

税款所属时间: 年 月 日 至 年 月 日

纳税人识别号 :□□□□□□□□□□□□□□□□□□□□

是否适用一般计税方法

是 □ 否 □

纳税人名称:(公章)

金额单位:元(列至角分)

项目编号

项目名称

项目地址

预征项目和栏次

销售额

扣除金额

预征率

预征税额

1

2

4

建筑服务

1

销售不动产

2

出租不动产

3