个人所得税的审计

2024个税审核流程

2024个税审核流程英文回答:The 2024 individual income tax audit process is still under development, and the Internal Revenue Service (IRS) has not yet released any official guidance. However, based on the IRS's current audit practices, we can expect the 2024 audit process to be similar to the 2023 process.The IRS typically selects tax returns for audit based on a number of factors, including the following:The amount of income reported on the return.The types of deductions and credits claimed.The presence of errors or inconsistencies on the return.The taxpayer's history of compliance with tax laws.If the IRS selects your tax return for audit, you will receive a letter from the IRS notifying you of the audit. The letter will include information about the scope of the audit and the documents that you will need to provide.You have the right to representation during an audit. You can represent yourself, or you can hire an accountant or attorney to represent you.The IRS auditor will review your tax return and the supporting documents that you provide. The auditor may also ask you questions about your tax return.After the auditor has completed their review, they will issue a report of their findings. The report will state whether the auditor believes that you owe additional taxes.If the auditor believes that you owe additional taxes, you will have the opportunity to appeal the auditor's findings. You can file an appeal with the IRS's Independent Office of Appeals.The Independent Office of Appeals is an independent body within the IRS that resolves disputes between taxpayers and the IRS. The Independent Office of Appeals will review your case and make a decision on whether you owe additional taxes.中文回答:2024年的个人所得税审计流程仍在制定中,美国国内税收局(IRS)尚未发布任何官方指导。

审计师的税务审计案例分享

审计师的税务审计案例分享在企业经营过程中,税务审计是至关重要的环节之一。

作为审计师,掌握税务审计案例可以有效提高工作质量和效率。

本文将分享几个税务审计案例,帮助审计师更好地理解和应用税务审计知识。

案例一:公司A的增值税审计公司A是一家规模较大的制造企业,主要生产和销售机械设备。

在税务审计过程中,审计师发现公司A在销售过程中存在虚假开具发票或漏报销售收入的行为,涉及金额较大。

审计师首先通过抽样调查销售环节,核实了具体发票和销售订单之间的匹配情况,并与销售部门负责人进行了沟通。

最终发现,一部分销售人员为了提高业绩,与客户串谋虚构销售业务,同时不合规地开具了相应的发票。

这些行为导致了公司A的增值税申报存在重大问题。

审计师在向公司A管理层报告后,公司立即采取了纠正措施,整顿了销售流程,并对违规人员进行了处理和培训,确保类似问题不再发生。

案例二:个人所得税审计个人所得税审计主要涉及纳税人的收入来源、合理扣除和申报缴纳情况。

以下是一例个人所得税审计的案例分享。

某位纳税人B在个人所得申报中,申报的工资和奖金收入与其银行和单位提供的收入信息不符。

并且,纳税人B在扣除项目的计算和申报过程中存在符合条件但未申报的情况。

审计师在与纳税人B的对话中,了解到纳税人B对个人所得税的规定了解较少,存在误解和遗漏。

审计师依照税收政策和相关法律法规,对纳税人B的个人收入和扣除项目进行了核实和调整。

在与纳税人B的沟通中,审计师耐心解释了有关税收规定,并帮助纳税人B纠正了申报错误。

通过这次审计,纳税人B对个人所得税规定和申报程序有了更清晰的认识。

案例三:企业所得税审计企业所得税是企业经营过程中最重要的税种之一,也是税务审计的重点内容。

以下是一个企业所得税审计的案例分享。

某企业C涉及技术研发费用的结算问题。

审计师在审计过程中发现,企业C存在多项未合理列支的研发费用,导致企业所得税申报数不准确。

经过审计师的深入调查和对企业C相关人员的采访,发现这些未合理列支的研发费用是由于财务部门对研发费用的确认标准不明确,导致费用计提不规范。

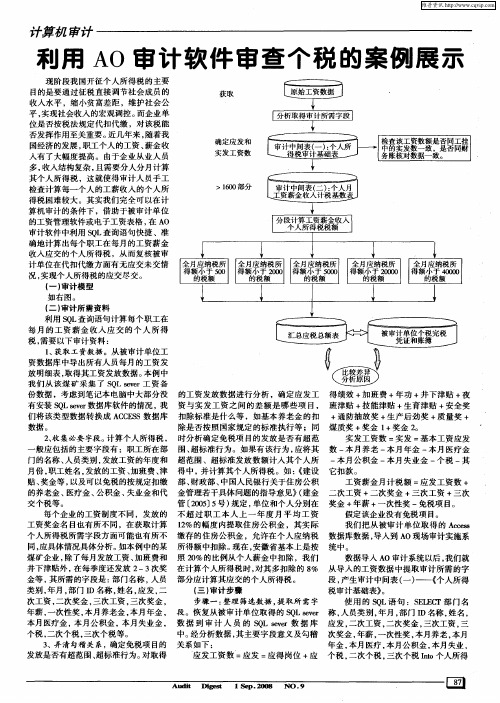

利用AO审计软件审查个税的案例展示

维普资讯

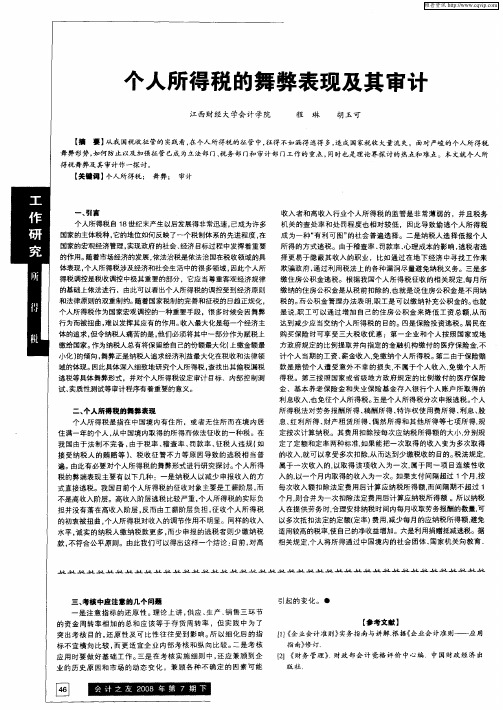

税 审计基础表 F O R M源数据库表 系 统 中 也不 包 括 一 次 性 发 放 年 薪 的 应 缴 额 F O 个人月 工资薪金收入计税 基数 RM 注 :源数据库表指的是从被审计 单 个人所得税 , 因此 , 在计算个人 工资薪金 表 WH R ( E 个人月工资薪金收入计税基 E 位采集的工资数据导 入 A O审计 系统后 收入基数时 , 薪不计算。 年 数 一10 )Bten50A d20 60 e e 0 n 00 w 形 成 的数 据 表 。 使 用 的 S L语 句 是 :S L C Q E T年 月 , E 同理计算各层次的纳税 额。 步骤 二 : 总相 关 字段 和 数 据 , 汇 即按 姓 名 , 应发 +二 次工 资 +二 次 奖金 +三 ( 步 骤 五 :根 据 第 四 步 的 查 询 计 算 结 月汇总该单位应发 工资数 ,产生新表并 次工资 +三次奖金 +一次性奖 一本月养 果 , 上 述 5个 表 合 并 , 生 工 资薪 金 收 把 产 导 出 ,以对 照 检 查 企 业 工 资 收 入 是 否 全 老金 一本月 医疗金 一本月公积金 一本月 入应税额汇 总表。该 表中的应交个税数 部 纳入 工资 管 理 系统核 算 。 失业金 )A s个人月工资薪金收入计税基 就是该单位每个职工一个 年度 内应代扣 是 同财务账 的“ 付工资” 应 会计科 数 IT N O个人 月工资薪 金收入计税 基数 代 缴 的 个税 税 额 。 目中的实发数核对 ,查有无在工资管理 表 F O 个 人 所 得 税 审 计 基 础 表 RM 使 用 的 S L语 句 是 :S L C - I- Q E T k N E 系统外发放工资奖金情况 。 如有 , 应查找 W R 应发 + 二次工资 + 次奖金 + T HE E( 二 O工资 薪金 收入应 税额 汇总 表 F O RM 原 因 ,并 补充 录入 采集 到 的工 资数 额 三次工资 +三次奖金 +年薪 +一次性奖 (e c k Fo 全 月应 纳 税 所 得 额 小 于 Sl t- rm e 中。 本 月 养 老 金 一本 月 医疗 金 一本 月 公 积 50 的 税 额 U IN A L E C - 0 N O L S L T k E 二是 同工资 部门 的工资报表 核对 , 金 一本 月失 业 ) 60 >10 。 F O 全 月 应 纳税 所 得 额 小 于 20 RM 00的税 审查其收入是否全额纳入 了工资管理系 步骤 四 : 分段 计 算 工 资 、 金 收入 个 额 U I N A L E C - F O 全 月 薪 NO L S L T k R M E 统。 人所得税税额。个人所得税 的计算是实 应 纳 税 所 得 额 小 于 50 税 额 U I N 00的 NO 三 是对 工效 挂 钩 企 业 ,还 要 查 看 其 行 累进 制税 率 的 税 收 , 此 , 根据 其 计 A E C - F O 全 月 应 纳 税 所得 因 应 SL T k R M uJ E 发放数是否同进入成本费用的工资数一 算公式 :应纳税 收 =全月应纳税所得额 额 小 于 200的 税 额 U IN A J E 00 NO IJ - S 致 , 否 同 核准 数 一 致 。 否则 , 调 整 成 X相应 的税 率 一速算 系数 ,逐人逐月计 L C - F O 全 月 应 纳 税 所 得 额 小 于 是 应 ET k R M 本 费 用 , 纳 企业 所 得税 。 交 算每人应交个税 。 4 O0的税 额 ) o e 00 r r y姓 名 d b 汇 总 的字 段 有 “ 发 , 次 工 资 , 应 二 二 在逐人逐 月计算 每人应 交个税前 , 步 骤 六 : 年 月字段 分组 排 序 , 总 按 汇 次奖金 , 三次工资 , 三次奖金 , 年薪 , 一次 我们应该确定该单位个人月工薪收入 的 个人 月 工资 薪金 收入 应 税 额 。由于 “ 资 工 性 奖 , 月 养 老金 , 月年 金 , 本 本 本月 医疗 最 大数额 , 以便确定其适用税率 , 同时也 薪金 收 入应 税 额 汇 总 表 ” 是 以 每 个 职 工 金 , 月公 积 金 , 本 本月 失 业 金 , 税 , 次 为我们编制 s L 句到个税 哪个级数提 每月 应 交 个税 为数 据 的 , 数 据 较 大 , 个 二 o 语 该 不 个 税 , 次 个税 ” 。 三 等 供依据。 便 于作 为审计取证材料使用 ,我们需要 使 用 的 S L语 句 是 :S L C Q E E T年月 , 使 用 的 S L语 句 是 :S L C A 按 月份 汇 总 一 下 作 为 审 计 取 证 材 料 。该 Q E TM X E S M( 发 )A U 应 s应发 基 本 工 资 汇 总 , U ( SM 个人月工资薪金收入计税基数 )F O 汇 总表 中 的合 计 数 就 是 该 单 位 在 一 个 年 RM ( 二次工资 ) S A 二次工资汇总 ,U 二次 个人月工资薪金收入计税基数表 。 S M( 度 内 分 月 份 应 代 扣 代 缴 的 个 税 汇 总 税 奖 金 ) S 次 奖 金 汇 总 ,U 三 次 工 资 ) A 二 S M( 在本例中 ,我们通过上述 S L 句 额 ;该 表产 生 后 用 E C L 式 导 出 ,以 Q 语 XE形 A s三次工 资汇总 ,U 三次奖金 ) s S 入最 大 没有 超过 4 便 同财 务 账 的 交税 情 况 进 行 核对 。 万 次 奖 金 汇总 ,S M( 薪 )A U 年 S年 薪 汇 总 . 元 ,因此我们在计算个税 时就计算 到应 使用的 S L 句是 :SL C Q 语 E T年月 . E S M( U 一次 性 奖 ) S一 次 性 奖 汇 总 . U 税 所 得 到 4 元 的 级 次 。 A SM 万 S M( U 个人 月工资 薪金 收入 应税 额 )A S ( 本月 养 老 ) S 月 养 老 金 汇 总 ,U 本 A 本 S M( 由于 审 计 人 员一 般 使 用 的是 笔 记 本 个人月工资薪金收入应税 额汇总 F O RM 月 年 金 ) S本 月 年 金 汇 总 , U 本 月 医 电脑 , A S M( 内存较小 , 因此 , 我们逐人逐月计 工资薪金收入应税额汇总 G O PB R U Y年 疗 金 ) S本 月 医疗 金 汇 总 , U 本月 公 算 每人应交个税数额 : A S M( 月 O E Y 年 月 D R RB 积 金 ) S本 月 公 积金 汇 总 , U 本 月 失 A S M( 1 、计算全月应纳税所得额小于 50 0 步骤 七 : 比较 个税 应 交数 与 已交数 , 业 金 )A 本 月 失 业 金 汇 总 ,S M( 税 ) 的 税 额 。 即 职 工 月 工 薪 收 入 在 10 确定 少交个税的税额 。向被审计单位索 s U 个 60— A 本月基本工资应缴个税 汇总 ,U 二 20 元 之 间 时应 缴 纳 的个 税 税 额 。 此 时 取 个 人 所得 税 缴 纳 入 库 凭 证 ,并 查 看 财 S S M( 10 次个税)A 本月第二次工资奖金应 缴个 适 用 的个 税 税率 为 5 。 s % 务 账 中 的 应 交 税 金 —— 应 交 个 人 所 得 税 税汇总 , U 三次个税 ) s本月第三次 S M( A 使用的 s L 句 : E C Q 语 S L T年 月 ,姓 账 中的已交数 ,具体 比较分析 二者 的差 E 工资奖金应缴个税汇总 F O R M个人所得 名 , 个人月工资薪金收入计税基数 ,( 个 异 ,判 断被审计单位个人所得税代扣代 税 审 计 基 础 表 G O PB 年 月 O D R 人 月工资薪金收入计税 基数 一10 ) - 缴 情况 的真 实 性 和 完 整性 。 R U Y RE 60 k B 年月。 Y 0 0 S个人 月 工 资 薪金 收 入 应税 额 .5A 在A O审计 系统 中 , 审计 证 据 “ 把 应 步 骤 三 :分 析 确 定每 个职 工 的 月 工 IT 全月 应 纳 税所 得 额 小 于 50的税 额 交 个税 汇 总 表 ” 中 的应 交个 税 数 同作 为 NO 0 资、 薪金 收 入基 数 , 成 审 计 中间表 ( ) F O 个人月工资薪金收入计税基数表 审计证据 的“ 形 二 RM 工资发放汇总表” 中已交的 个人月工资薪金 收入 计税 基数 表。 WHE ( E R 个人月 工资薪金收入计税 基数 个 税 数 进 行 比较 ,就 可 以 作 出 是 否 少交 10 ) =5 O 60 < O 即 :对 月 工 薪收 入超 过 10 的 职 工 , 60元 个 税 以及 少 交 多 少 个税 的审 计 结 论 。 按其工薪收入分月另建一 张新表 ,表名 2 计 算全月应纳税所得额大于 50 、 0 步骤 八 : 分析 少 交 的原 因。 为“ 人月工资薪金 收入计税基数 表” 小 于 20 个 。 00的税 额 。即职 工 月 工 薪收 入 在 1 计 算机计算程序是否正确?本例 、 本例中的该煤 矿企业 大部 分人 员实 20 10—30 60元 之 间 时 应 缴 纳 的 个 税 税 中的该煤矿企业 ,在工资软件中是按移 行绩效工资制, 少部分人员实行年 薪制 ; 额。 此时适用的个税税率为 1%, 0 速算扣 动加权方法平均计算各月的工薪收入应 不管实行绩效工资制还是年薪制 ,应发 除数为 2 元 。 5 交 的个 税 ,没 有 按 照 税 法 规 定 的 按 各 月

所得税审计

所得税审计所得税审计是指对企业或个人所得税纳税申报情况进行检查和核实的一种监管措施。

税务部门通过对纳税人的所得、税额以及纳税申报情况进行审查,以确保其按照法律规定正确申报并缴纳所得税。

所得税审计是保障税收征管的重要环节,有助于维护公平公正的税收秩序,遏制偷税漏税行为的发生。

所得税是国家利用税收手段从居民个人、企事业单位等非财产性收入中征收的税金。

所得税有两种类型:个人所得税和企业所得税。

个人所得税是针对个人从各种来源所得征收的税,包括工资薪金所得、劳务报酬所得、稿酬所得、经营所得等。

企业所得税是指企业从各种经济活动中取得的所得征收的税金,包括有限公司、合伙企业、个体工商户等纳税主体。

所得税审计的目的是验证和核实纳税人的所得税申报情况是否真实准确。

审计机关会对纳税人的所得、支出、税额计算等方面进行详细审核,同时还会对纳税人的会计记录、财务报表等进行比对和核实。

审计人员会采取多种方法和手段来进行核查,如现场调查、复核凭证、比对资料等。

审计过程中,审计机关会注重对重点领域和重点企业的审计,以及对存在风险的行业和企业的筛查。

在进行所得税审计时,审计机关会依法采集纳税人的相关信息,并进行交叉核验,确保纳税人依法申报税务。

如果发现纳税人存在虚假申报、违规减免税款等行为,审计机关将根据情节轻重予以相应的处理和处罚。

同时,审计机关还会针对存在问题的企业或个人进行后续的监管和追缴工作,确保税款的正常缴纳。

所得税审计是税务部门对纳税人履行税收义务的监督和管理,有助于提高纳税人的自律性和遵纳法规的意识。

通过审计工作的开展,可以及时发现并纠正纳税人的违法违规行为,保护纳税人的合法权益。

同时,所得税审计也对税务部门的工作质量和效能提出了要求,促进税收征管的规范化和科学化。

总之,所得税审计是一项重要的税收监管措施,对于维护税收秩序、遏制偷税漏税行为具有重要意义。

通过对个人和企业所得税申报情况的核实和评估,可以有效提高纳税自觉性和法规遵从性,为国家税收的公平公正提供保障。

个人所得税 税务审核流程

个人所得税税务审核流程英文回答:Personal Income Tax Audit Process.The personal income tax audit process is a review of an individual's tax return by the tax authority. The purpose of an audit is to ensure that the taxpayer has reported their income and deductions accurately and has paid the correct amount of tax.There are two main types of audits:Field audits: These audits are conducted at the taxpayer's home or business.Office audits: These audits are conducted at the tax authority's office.The tax authority typically selects returns for auditbased on a number of factors, including:The taxpayer's income level.The complexity of the taxpayer's return.The taxpayer's history of compliance with tax laws.The audit process typically involves the following steps:1. The tax authority sends the taxpayer a letter notifying them that they have been selected for an audit.2. The taxpayer gathers the necessary documents and records.3. The taxpayer meets with the auditor to discuss the audit findings.4. The auditor makes a determination as to whether the taxpayer owes additional tax.5. The taxpayer has the right to appeal the auditor's decision.The audit process can be stressful, but it is important to remember that the tax authority is only trying to ensure that the taxpayer has paid the correct amount of tax. By cooperating with the auditor and providing all of the necessary documents and records, the taxpayer can help to ensure that the audit is completed quickly and efficiently.How to Prepare for an Audit.If you have been selected for an audit, there are a few things you can do to prepare:Gather all of the necessary documents and records. This includes your tax return, W-2s, 1099s, and any other documents that support your deductions and credits.Review your tax return carefully. Make sure that all of the information is accurate and complete.Be prepared to discuss your tax return with the auditor. Be prepared to explain any deductions or credits that you have claimed.If you are not comfortable dealing with the auditor on your own, you can hire a tax professional to represent you.中文回答:个人所得税税务审核流程。

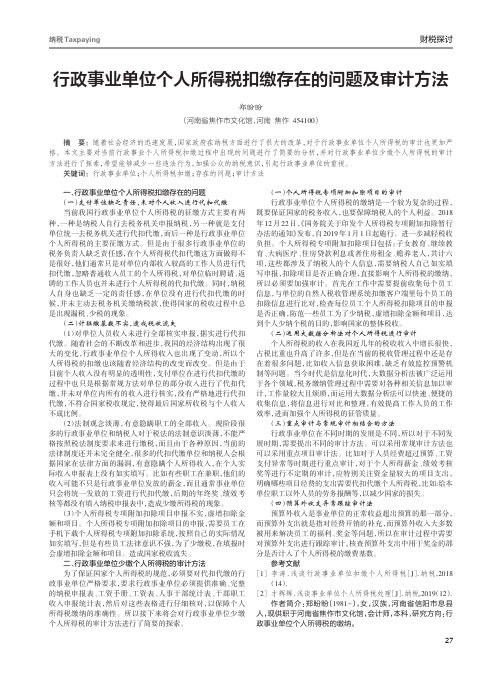

行政事业单位个人所得税扣缴存在的问题及审计方法

纳税Taxpaying财税探讨行政事业单位个人所得税扣缴存在的问题及审计方法郑盼盼(河南省焦作市文化馆,河南焦作454100)摘要:随着社会经济的迅速发展,国家政府在纳税方面进行了很大的改革,对于行政事业单位个人所得税的审计也更加严格。

本文主要对当前行政事业个人所得税扣缴过程中出现的问题进行了简要的分析,并对行政事业单位少缴个人所得税的审计方法进行了探索,希望能够减少一些违法行为,加强公众的纳税意识,引起行政事业单位的重视。

关键词:行政事业单位;个人所得税扣缴;存在的问题;审计方法一、行政事业单位个人所得税扣缴存在的问题(一)支付单位缺乏责任,未对个人收入进行代扣代缴当前我国行政事业单位个人所得税的征缴方式主要有两种,一种是纳税人自行去税务机关申报纳税,另一种就是支付单位统一去税务机关进行代扣代缴,而后一种是行政事业单位个人所得税的主要征缴方式。

但是由于很多行政事业单位的税务负责人缺乏责任感,在个人所得税代扣代缴这方面做得不是很好,他们通常只是对单位内部收入较高的工作人员进行代扣代缴,忽略普通收入员工的个人所得税,对单位临时聘请、返聘的工作人员也并未进行个人所得税的代扣代缴。

同时,纳税人自身也缺乏一定的责任感,在单位没有进行代扣代缴的时候,并未主动去税务机关缴纳税款,使得国家的税收过程中总是出现漏税、少税的现象。

(二)计征缴基数不实,造成税收流失(1)对单位人员收入未进行全部核实申报,据实进行代扣代缴。

随着社会的不断改革和进步,我国的经济结构出现了很大的变化,行政事业单位个人所得收入也出现了变动,所以个人所得税的扣缴也该随着经济结构的改变而改变。

但是由于目前个人收入没有明显的透明性,支付单位在进行代扣代缴的过程中也只是根据常规方法对单位的部分收入进行了代扣代缴,并未对单位内所有的收入进行核实,没有严格地进行代扣代缴,不符合国家税收规定,使得最后国家所收税与个人收入不成比例。

(2)法制观念淡薄,有意隐瞒职工的全部收入。

税收审计报告

税务审计汇报(2023)xxswsj字第003号xx有限企业:我们接受委托,审计了贵企业2023年1月1日至2023年12月31日各地方税(费)缴纳状况。

我们是根据政府已颁布旳各地方税(费)法律、法规、规章及有关规定,对贵企业所提供旳会计报表、帐册、凭证及有关纳税资料进行审计。

贵企业对所提供旳会计报表、帐册、凭证及有关涉税资料旳真实性、合法性、完整性负责。

我们旳责任是按照《中华人民共和国税收征收管理法》及其《实行细则》旳规定出具审计汇报。

一、企业基本状况xx企业,于2023年5月18日获得xx市工商行政管理局颁发旳注册号为xxxxxxxx 旳企业法人营业执照,设址xx市xx镇彭洋村112号,法定代表人xx,注册资本和实收资本均为人民币500.00万元,经营范围:批发钢材、粮食、煤炭。

贵企业各地方税(费)由xx市地方税务局xx分局征收。

企业联络 123456#,税务登记证为闽国地税字号,电脑编号#。

二、地方税(费)审计状况1、营业税审计。

2023年度贵企业无营业税应税项目,无应缴营业税。

2、都市维护建设税审计贵企业都市维护建设税按当年度应缴增值税税额旳5.00%计征。

2023年度应缴增值税17,164.87元,应缴都市维护建设税858.24元,已缴892.48元,多缴34.24元。

3、企业所得税2023年度贵企业企业所得税由xx国家税务局征收。

4、个人所得税审计(1)工薪所得个人所得税根据《个人所得税法》旳规定,工资薪金所得超过费用扣除原则后旳余额为应纳税所得额,依合用税率征收工薪所得个人所得税,并由贵企业代扣代缴。

2023年度贵企业员工工薪所得未超过上述规定旳费用扣除原则,无应扣缴工薪所得个人所得税。

(2)利息股息红利所得个人所得税贵企业利息股息红利所得个人所得税采用核定征收。

2023年度贵企业实现收入100,128.30元,征收率1.00%,应缴利息股息红利所得个人所得税1,001.28元,已缴476.16元,少缴525.12元。

行政事业单位个人所得税扣缴存在的问题及审计方法

行政事业单位个人所得税扣缴存在的问题及审计方法导言:行政事业单位是指由政府依法设立,从事行政管理、公益服务活动的组织,其纳税职责与一般企业存在一定的差异。

本文将探讨行政事业单位个人所得税扣缴存在的问题,并提出相应的审计方法。

问题一:扣缴义务不清晰行政事业单位个人所得税扣缴存在的首要问题是扣缴义务的模糊性。

由于行政事业单位的经费来源多样,包括政府财政拨款、社会捐赠、自有资金等,单位在不同情况下对个人所得税的扣缴义务不能明确界定。

这一模糊性导致很多情况下个人所得税的计算和扣缴出现偏差。

解决方法:审计师应当通过对行政事业单位的财务制度、经费来源和开支进行详细审计,明确单位的扣缴义务,并建立准确的计算和扣缴机制。

同时,与税务部门进行沟通,确保单位能够按照相关规定扣缴个人所得税。

问题二:扣缴比例不一致行政事业单位个人所得税扣缴存在的另一个问题是扣缴比例的不一致。

根据《个人所得税法》的规定,个人所得税的税率是渐进税率,不同收入档次适用不同的税率。

然而,在行政事业单位中,由于薪资结构的复杂性和管理不规范,导致扣缴比例的不一致现象普遍存在。

解决方法:审计师应当逐一审查单位内部的工资制度和薪资结构,并根据个人所得税法的规定,对不同收入层次的员工进行合理的扣缴比例调整。

这需要严格遵循相关法律法规,确保个人所得税的扣缴比例符合规定。

问题三:未按时支付个人所得税行政事业单位个人所得税扣缴还存在未按时支付的问题。

由于行政事业单位管理体制特殊,存在决策层与执行层之间的信息不畅通问题,导致个人所得税扣缴款项未能及时支付给税务部门,影响了政府的财政收入。

解决方法:审计师应当加强对单位内部的财务管理和税务部门间的沟通。

通过梳理个人所得税的计算和支付流程,明确责任人和流程,建立健全的审核制度,确保个人所得税扣缴款项按时支付给税务部门。

结论:行政事业单位个人所得税的扣缴问题涉及到税收和财政收入的关键环节,对于行政事业单位和税务部门来说都具有重要意义。

对税的审计报告

对税的审计报告

尊敬的客户:

根据贵公司的委托,我们对贵公司XX年度的税务合规情况进行了审计。

现将审计结果报告如下:

一、审计范围

本次审计的范围包括贵公司XX年度的企业所得税、增值税及附加税、个人所得税等主要税种的纳税申报、计算和缴纳情况。

二、审计程序

我们按照中国注册税务师执业准则的规定执行了审计工作,采用了分析、检查、监盘、函证等审计程序,对纳税申报资料的真实性、完整性和合规性进行了核实。

三、审计结论

经过审计,我们认为贵公司在所审计年度内的纳税申报资料真实、完整,税款计算准确,符合国家税收法律法规的要求。

四、建议事项

1.加强税收风险管理,完善内部控制制度。

2.持续关注税收政策变化,及时调整纳税策略。

3.加强税务专业人员培训,提高税务合规意识。

本审计报告仅供贵公司参考使用,对任何第三方不承担责任。

如有疑

问,请与我们联系。

审计机构:XX会计师事务所

审计项目合伙人:XXX(注册税务师)审计日期:XXXX年X月X日。

个人所得税的舞弊表现及其审计

个人所得税 的舞 弊表现及其审计

江 西 财 经 大 学会 计 学 院 程 琳 胡 玉可

【 摘 要】 我国税收征管的 实践看 , 个人 所得税的征管 中, 从 在 征得不如漏得逃得多, 造成 国家税收 大量流 失。面对严峻 的个人 所得税

舞弊形势 。 如何 防止 以及加强征管 已成为立法部 门、 税务部 门和 审计部 门工作的重点 , 同时也是理论界探讨的 热点和难点 。本 文就 个人所 得税舞弊及其 审计作一探讨。

每次收入额扣除法定费用后计算应纳税所得额 , 而间隔期不超过 1 个月, 则合并为一次 扣除法定 费用后计算应纳税所得额 。所以纳税 人在提供劳务时, 合理安排纳税时 间内每月收取劳务报酬 的数量, 可

以多次抵 扣法定 的定额( 定率) 费用, 减少每月的应纳税所得额, 避免

的初衷被 扭曲 。 个人所得税对收入的调 节作 用不 明显。同样的收入

水平 , 诚实的纳税人缴纳税款更多 , 而少 申报 的逃税 者则少缴纳税

适用较高的税率, 使自己的净收益增加。六是利用捐赠抵减逃税。据

相关规 定, 个人将所得通过 中国境内的社会团体 、 国家机关向教育 、

款, 不符合公平原则。由此我们可 以得出这样一个结论 : 目前 , 对高

.

. . . L. . L. . L. .. . L L. . L. . L. . L. . L. . L L. .. . L L

国家的主体税种, 它的地位如何反映了一个税制体系的先进程度 , 在

国家的宏观经济管理 , 实现政府的社会 、 经济 目标过程中发挥着重要 的作用。 随着市场经济的发展 , 依法治税是依法治国在税收领域的具 体表现 , 个人所得税涉及经济和社会生活 中的很多领域 , 因此个人所 得税调控是税 收调控中极其重要的部分 ,它应当尊重客观经济规律 的基础上依法进行 。由此可以看 出个人所得税 的调控受到经济原则 和法律原则的双重制约。 随着国家税制的完善和征税的日趋正规化 , 个人所得税作为国家宏观调控的一种重要手段,很多时候会 因舞弊

行政事业单位个人所得税扣缴存在的问题及审计方法

多处 兼 职 “ 更 ” 炒 取得 的收 入 、 非 金 融 机 构 存 放 的高 在 于 央行 规 定 的 同期 存 贷 利 率 标 准 的 股金 、集 资 款 、 在 年 终 发 放 的股 息 、红 利 和 集 资 利 息 等 未并 人 纳 税 申

报 。有 的单 位将 财政 部 门统 一 发 放 的 工 资 、 金部 分 薪

不能正确计算应纳税额为 由, 以销售收入的一定 比例

的 纯益 率 或 附征 率计 税 , 成 了漏 缴 国家税 收 。 造

二 、 政 事 业单 位个 人 所 得税 扣 缴 的 审计 方 法 行

( 核对 与 测算 相结 合 的方 法 一) 要 求 行 政 事 业 单 位 提 供 “ 表 ( ) , 要 求 提 供 五 册 ”即 纳 税 申报 表 、 资 手 册 、 资 表 、 事 干 部 统 计 表 、 工 工 人 干

按 规 定 代 扣 缴 了税 款 , 单 位 创 收 发 放 给 个 人 的 收入 但 部分 却 挂 在 账 上 , 有 重 新 调 整 申报 个 人 收 入 及应 纳 没

税 款 , 成 了个 人 所 得 税流 失 。 由于 一 些 单 位 工 资外 造

收 人 大多 数 是 采 用 现金 结 算 的方 式 , 通 过 货 币 或货 不 币 工 资加 以衡 量 , 币 化 、 面 化 的 程 度不 高 , 货 账 导致 个

工资 、 金 、 薪 补贴 、 动 分 红 的人 数 、 额 是否 一 致 , 劳 金 从

维普资讯

而进 一 步 核 对应 纳 税 人 数 及计 算 基数 、计 算 方 法 、 适 应税率 、 应抵 扣 项 目是 否 正 确 , 据 收 入 统 计 情 况 测 根

的行 政 事 业 单 位是 否 严 格 按 规 定 进 行 收 费并 实 行 “ 收

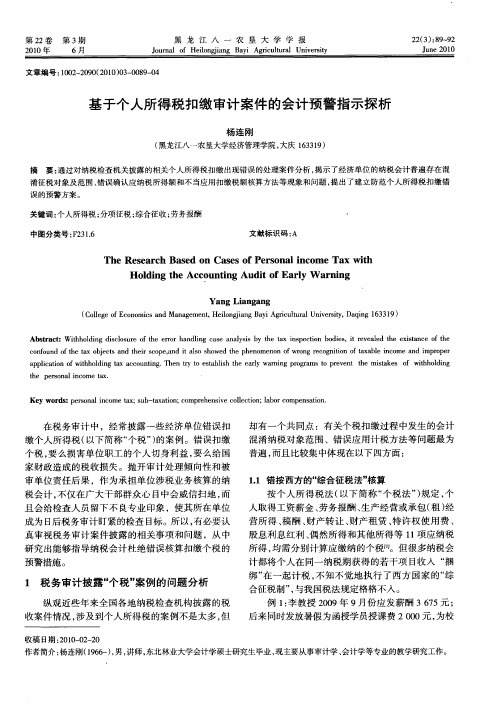

基于个人所得税扣缴审计案件的会计预警指示探析

在税务审计 中,经常披露一些经济单位错误扣 缴个 人所 得 税 ( 以下 简称 “ 税 ” 的案 例 。错 误 扣缴 个 ) 个税 , 要么损害单位职工的个人切身利益 , 要么给国 家财政造成的税收损失。抛开审计处理倾 向性和被 审单 位责 任 后果 ,作 为承 担单 位 涉 税业 务 核算 的纳

所 得 , 需 分别 计 算应 缴 纳 的个 税 l 均 I J 。但很 多 纳税 会

研究出能够指导纳税会计杜绝错误核算扣缴个税 的

预警措 施 。

1 税务 审计披 露“ 个税" 案例的 问题分析

纵 观 近些 年来 全 国各地 纳 税 检查 机 构 披露 的税

计都将个人在同一纳税期获得的若干项 目收入 “ 捆 绑 ” 一 起 计税 , 知 不 觉 地 执 行 了 西 方 国 家 的 “ 在 不 综

cnon fh xojcs n er cp , dias hw dtep e o e o f rn eont no xbeicmeadi rpr ofu do et bet a dt iso e n l so e hn m n no o grcgio faa l no n t a h a t o h w i t mpoe

t p r o a n o et x he e n li c m a . s

Ke r s p ro a n o a ; u - a a in c mp e e sv ol ci n l b rc mp n ain y wo d : e s n lic me tx s b t x t ; o r h n ie c l t ; a o o e s t o e o o

审计部门个人所得税_浅析个人所得税审计方面的八类典型问题

审计部门个人所得税_浅析个人所得税审计方面的八类典型问题随着居民收入平的不断提高,个人所得税也快速增长,在税收收入中的比重也逐年上升。

但是由于纳税主体的分散性以及个人收入方式的多元化趋势,收入来源具有的多样性和隐蔽性特征,加上目前纳税人缴纳个人所得税的意愿还相对比较弱化,个人所得税的征收一直是一个难点,存在的问题也比较多。

在近年来的审计中,我们发现有八类漏缴个人所得税的常见问题,需引起高度重视。

一类是企业分配股权红利代扣代缴个人所得税不足。

随着企业改制以及股份制企业、民营企业的大力发展,个人直接参股或通过职工持股会参股的情况越来越多。

红利发放征收个人所得税规模越来越大,成为个税增长的重要支撑。

很多单位红利个税已远远超过工资、薪金个税。

国家税务总局国税发[1994]089号文件明确规定“股份制企业在分配股息、红利时,以股票形式向股东个人支付应得的股息、红利(即派发红股),应以派发红股的股票票面金额为收入额,按利息、股息、红利项目计征个人所得税”,国税发[1997]198号文件规定“股份制企业用盈余公积金派发红股属于股息、红利性质的分配,对个人取得的红股数额,应作为个人所得征税”,国税函发[1998]289号文件规定“《国家税务总局关于股份制企业转增股本和派发红股征免个人所得税的通知》(国税发<1997>198号)中所表述的“资本公积金”是指股份制企业股票溢价发行收入所形成的资本公积金。

将此转增股本由个人取得的数额,不作为应税所得征收个人所得税。

而与此不相符合的其他资本公积金分配个人所得部分,应当依法征收个人所得税”。

在审计实际工作中,我们经常发现部分单位派发红利或转增股本时代扣代缴个人所得税不足,有的甚至不作扣缴。

二类是支付职工集资利息时代扣代缴个人所得税不足。

职工集资的方式在我国企业中是普遍存在的,一些企业因资金紧张,银行贷款手续繁琐等原因,经常以职工集资方式筹措资金发展生产,以解燃眉之急。

关于个人所得税检查的专项总结报告5篇

关于个人所得税检查的专项总结报告5篇篇1一、背景随着国家经济的发展和个人收入水平的提高,个人所得税在财政收入中的地位日益凸显。

为了进一步加强个人所得税的征收管理,保障国家税收的及时足额入库,本次针对个人所得税的检查工作进行了专项总结,现将具体情况报告如下。

二、检查目的与范围本次个人所得税检查的目的是全面了解和掌握个人所得税的缴纳情况,发现存在的问题和不足,加强个人所得税的征收管理,防止税收流失。

检查范围包括我地区内各类企事业单位、个体工商户及个人的个人所得税缴纳情况。

三、检查内容与方法本次检查内容主要包括个人所得税的申报、缴纳、代扣代缴等环节。

具体检查方法如下:1. 对企事业单位的财务报表、个人所得税申报表、工资发放记录等进行核查。

2. 对个体工商户的营业收入、成本支出、利润情况进行核查。

3. 对个人的收入情况、纳税申报情况进行抽查。

四、检查结果经过本次检查,发现以下问题:1. 部分单位和个人对个人所得税的认识不足,存在漏报、少报现象。

2. 部分单位在代扣代缴个人所得税时,存在未及时缴纳、未足额缴纳的情况。

3. 个体工商户在申报纳税时,存在瞒报收入、虚报成本的情况,导致少缴个人所得税。

五、问题原因分析针对以上问题,我们分析原因如下:1. 部分单位和个人对税收法律法规了解不足,对个人所得税的缴纳义务认识不到位。

2. 部分单位在财务管理上存在漏洞,导致代扣代缴个人所得税时未及时缴纳或未足额缴纳。

3. 个体工商户为了降低成本,存在侥幸心理,通过瞒报收入、虚报成本的方式逃避缴纳个人所得税。

六、改进措施与建议1. 加强税收法律法规的宣传教育,提高单位和个人对个人所得税的认识和重视程度。

2. 加强税收征收管理,对存在漏报、少报、未及时缴纳个人所得税的单位和个人进行严肃处理。

3. 加强对企事业单位和个体工商户的财务管理指导,规范其财务行为,确保个人所得税的及时足额缴纳。

4. 建立个人所得税检查的长效机制,定期开展个人所得税检查,加强税收监管。

税务审计报告分析

税务审计报告分析在当今复杂的经济环境中,税务审计报告对于企业和个人来说都具有至关重要的意义。

它不仅是对税务合规性的审查,更是为了确保税务事务的准确处理,避免潜在的税务风险。

接下来,让我们深入探讨一下税务审计报告。

税务审计报告通常是由专业的税务审计师或税务事务所出具的。

其目的是对被审计对象的税务情况进行全面、系统的审查和评估。

一份完整的税务审计报告一般包括以下几个主要部分:首先是审计的范围和目标。

这部分会明确说明审计涵盖的时间段、涉及的税种以及审计的主要目的,例如确认税务申报的准确性、检查是否存在违规行为等。

其次是审计的程序和方法。

审计师会阐述在审计过程中所采取的步骤,包括对财务记录的审查、与相关人员的访谈、对税务政策的研究和应用等。

然后是被审计对象的税务状况。

这是报告的核心内容之一,会详细列出各项税务的计算、申报和缴纳情况。

比如,企业所得税的应纳税所得额的计算过程,增值税的销项税额和进项税额的核算等。

对于个人,可能会涉及到个人所得税的各项收入来源和扣除项目。

在分析税务审计报告时,我们需要关注几个关键的方面。

一是数据的准确性。

审计报告中的各项数据必须准确无误,因为任何错误都可能导致严重的后果。

比如,应纳税额计算错误可能会引发税务罚款和滞纳金。

二是合规性问题。

查看被审计对象是否遵守了相关的税务法规和政策。

这包括是否按时申报纳税、是否正确计算税款、是否存在偷税漏税等违规行为。

三是税务优惠的运用。

了解被审计对象是否充分利用了合法的税务优惠政策。

如果没有,可能意味着企业或个人错失了降低税务负担的机会。

四是潜在的风险评估。

审计报告通常会对可能存在的税务风险进行提示,比如未来税务政策变化可能带来的影响,或者企业业务发展可能导致的税务问题。

对于企业来说,税务审计报告的意义重大。

它可以帮助企业发现潜在的税务漏洞,提前进行整改和规划,从而避免不必要的税务成本和风险。

同时,一份良好的税务审计报告也可以增强企业在税务方面的透明度和信誉度,为企业的发展创造有利的税务环境。

税务审计说明书

税务审计说明书一、审计目的和背景税务审计是指税务机关对纳税人的纳税申报情况进行核查和审核的一项重要工作。

本审计说明书旨在对某公司的税务审计结果进行详细说明,以便于相关部门和管理人员了解审计情况,并采取相应的措施改进纳税申报工作。

二、审计范围和方法本次税务审计主要针对某公司的税务申报工作,包括但不限于增值税、企业所得税、个人所得税等方面。

审计方法主要采用文件审查、现场检查、核对账簿等方式,以确保审计结果的准确性和可靠性。

三、审计结果及问题发现根据本次税务审计的结果,发现了以下问题:1. 纳税申报不准确:某公司在增值税申报中存在虚假开票、漏报销售额等问题,导致纳税申报不准确,税款缴纳不足。

2. 税收优惠使用不规范:某公司在企业所得税申报中未按规定使用税收优惠政策,导致缴纳的税款金额较高。

3. 财务与税务数据不一致:某公司的财务数据与税务数据存在差异,主要体现在销售额、成本费用等方面,需要进一步核实和调整。

4. 个人所得税申报不完善:某公司在个人所得税申报中存在未按时申报、未按规定扣缴等问题,需要加强管理和落实。

四、整改措施建议针对以上问题,提出以下整改措施建议:1. 加强内部控制:某公司应建立健全财务和税务管理制度,明确责任分工,加强内部审计,确保纳税申报的准确性和及时性。

2. 提升人员素质:某公司应加强对财务和税务人员的培训,提高其纳税申报的专业水平和法律意识,确保申报工作的规范性和合规性。

3. 加强沟通与合作:某公司应与税务机关保持密切的沟通与合作,及时了解税法政策的变化,确保纳税申报的准确性和合规性。

4. 审计结果回复:某公司应根据审计结果,及时向税务机关回复整改情况,并主动配合税务机关的后续工作。

五、审计结论本次税务审计发现了某公司纳税申报存在一定的问题,但也认可了某公司在纳税申报方面的努力和改进措施。

建议某公司进一步加强内部控制,提升人员素质,加强沟通与合作,以确保纳税申报的准确性和合规性。

巧用SQL审计行政事业单位个人所得税征缴情况

巧用SQL审计行政事业单位个人所得税征缴情况随着国家对税收征管的加强,对于行政事业单位的个人所得税征缴情况也越来越重视。

而要进行有效的征税征缴监管,就需要利用SQL审计技术进行数据处理和分析,以便于发现并处理问题。

一、SQL审计的概念SQL审计是一种基于数据库管理系统的分析技术,主要是通过对数据库进行检查和分析来获取关于数据处理和运营情况的信息。

这种技术可以对数据库的操作和数据流进行追踪,帮助管理员监控和控制系统的行为。

二、SQL审计在行政事业单位个人所得税征缴中的应用1. 查询纳税人信息通过SQL审计技术,可以快速查询行政事业单位纳税人的信息,包括姓名、身份证号码、税务登记证号、工资、福利等个人所得税征缴相关信息。

这有助于总体了解纳税人的收入情况,发现所得税征缴可能存在的问题,并及时采取相应措施。

2. 查询纳税人缴税记录利用SQL审计技术,可以随时查询纳税人的缴税记录,包括时间、金额、缴税方式等信息。

这有助于发现缴税过程中存在的问题,如逃税、漏税等,及时发现并对其进行调查。

3. 查询纳税人缴税情况通过SQL审计技术,可以对纳税人的缴税情况进行查询和分析,包括应纳税所得额、应缴税款、已缴税款等信息。

这能够判断行政事业单位纳税人是否履行了纳税义务,是否缴纳了应缴税款,并对发现的缴税问题进行处理。

4. 预测未来纳税情况SQL审计技术还能通过对历史纳税数据的分析,预测未来的纳税情况,为行政事业单位的财务管理提供参考。

例如,可以通过纳税人往年的缴税记录和纳税人的收入情况,预测出下一年度的缴税金额,并做出相应的预算和计划。

5. 数据库备份和恢复SQL审计技术还可以对数据库进行备份和恢复,以保障数据的安全和完整性。

在行政事业单位的个人所得税征缴过程中,如果发生数据丢失或损坏的情况,可以使用SQL审计技术进行数据恢复,减少因数据损失造成的经济损失和不良影响。

三、总结综上所述,SQL审计技术在行政事业单位的个人所得税征缴中,不仅能够对纳税人信息、缴税记录、缴税情况进行查询和分析,而且还能够预测未来纳税情况,保障数据库的安全和完整性,为行政事业单位的财务管理提供重要参考。

汇算清缴审计工作总结

汇算清缴审计工作总结一、工作背景和目标自《中华人民共和国个人所得税法》在2019年1月1日起施行以来,汇算清缴审计工作成为个人所得税征收管理的重要环节。

我作为汇算清缴审计专员,旨在通过审计工作,确保个人所得税的正确征收与合规运作。

二、工作内容和方法1. 工作内容汇算清缴审计工作主要包括以下几个方面的内容:- 审查个人所得税纳税申报表的填写和申报情况,核实收入、减除费用、税款及税费减免等各项数据的准确性。

- 检查个人所得税纳税情况与财务账目、银行往来等相关材料的一致性。

- 进行个人所得税的计算核查,确保所得税的计算方式和申报结果的准确性。

- 评估纳税人在纳税申报过程中的风险和潜在问题,并提出相应的改善措施和建议。

- 协助税务机关进行后续的征收工作,协助处理涉及个人所得税的纠纷和争议。

2. 工作方法在汇算清缴审计工作中,我采用了如下的工作方法:- 深入了解个人所得税相关法规和政策,掌握最新的税务政策和发展动态,确保审计工作符合法律法规的要求。

- 运用风险评估的方法,对纳税申报情况进行筛查,确定重点审计对象和审计方向。

- 采用抽样审计方法,确定样本数量和抽样方法,对样本进行审查和核实。

- 利用数据分析工具,对大数据进行处理和分析,发现潜在的问题和异常情况。

- 与税务机关和纳税人保持密切合作,及时沟通和解决问题,保障审计工作的顺利进行。

三、工作成效和亮点1. 工作成效通过汇算清缴审计工作,我取得了以下几个方面的工作成效:- 确保个人所得税的正确征收和合规运作,提高了税收征管的质量和效率。

- 发现和纠正了一些纳税人在申报过程中的错误和疏漏,减少了纳税人的风险和损失。

- 促进了纳税人的合理申报与纳税意识的提高,加强了纳税人和税务机关之间的互动与信任。

- 为税务机关提供了重要的决策参考和管理建议,为下一阶段的工作提供了有力的支持。

2. 工作亮点在汇算清缴审计工作中,我还取得了一些工作亮点:- 深入学习和理解税法政策,利用法律知识和专业技能解决实际问题,提高了工作的专业性和精准性。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

4. 审查费用扣除额是否正确。 5. 审查适用税率是否正确。

6. 建立本项目的审计结论。

(四)对适用税收协定的审计步骤

《规程》P43-44

(五)综合上述审计步骤的审计结论,建立 综合审计结论。

2018年11月17日

国家税务总局扬州税务进修学院

•

•

境外工作人员与境内工作人员;

高层管理人员、董事会成员与身兼股东的雇员。

2018年11月17日 国家税务总局扬州税务进修学院

2. 审查外籍雇员在中国境内的住所情况、居住时间和临 时离境时间。 3. 实地了解企业工资薪金、福利等政策及支付情况。 4. 导入应付工资、应付福利费(含… )、营业费用、管 理费用、营业外支出、其他业务支出、生产成本、制造费用、 其他应收款、其他应付款、在建工程、预提费用、待摊费用 等项目的审计程序。 5. 审查所得的来源地。 6. 初步评价个人所得税应税与免税项目划分的适用性。 7. 采用分析性复核方法,分析工资薪金所得的变化趋势, 对异常变动或波动的月份进一步查明原因。

2018年11月17日 国家税务总局扬州税务进修学院

二、审计步骤与要点

(一)索取或编制企业工资薪金、福利费、劳务报酬、 特许权使用费等应税项目支付一览表,并与明细账、总账、 纳税申报表核对相符。 (二)对工资薪金所得项目的审计步骤 1.索取或编制雇员分类清单。并与人事档案、考勤记录 等进行核对,审查该清单所列雇员的完整性,并初步审查下 列分类的合理性: • 外籍雇员与中国籍雇员——《外籍个人基本情况表》P63;

2018年11月17日 国家税务总局扬州税务进修学院

8. 审查费用扣除额是否正确。 9. 审查适用税率是否正确。

10. 审查境外已缴税款抵扣的计算是否正确。

11. 审查应扣缴税款的计算是否正确。 12. 建立本项目的审计结论。

2018年11月17日

国家税务总局扬州税务进修学院

(三)对劳务报酬、特许权使用费、利息股息等项目的 审计步骤 1. 根据合同、订单、股利计算书、现金支付或应付款 记录,审查客户是否为独立个人身份,从而确认个人所得税 纳税义务人。 2. 审阅合同、订单或原始发票,确认客户取得收入的 性质分类。 3. 导入应付工资、应付福利费(含… )、营业费用、 管理费用、营业外支出、其他业务支出、生产成本、制造费 用、其他应收款、其他应付款、在建工程、预提费用、待摊 费用等项目、以及财务费用、物资采购、原材料、委托加工 物资、固定资产、无形资产等的审计程序。

个人所得税审计程序

2018年11月பைடு நூலகம்7日

国家税务总局扬州税务进修学院

一、个人所得税审计目标

1. 确认居民身份及其纳税义务。 2. 确认税收协定的适用是否正常合理。 3. 确认所得来源地, 个人所得项目的分类是否恰当。 4. 确认应税所得项目申报是否完整。 5. 确认个人收入金额的申报是否准确。 6. 确认费用扣除额的计算是否恰当。 7. 确认税率的适用是否准确。 8. 确认境外已缴税款抵扣的计算是否准确。 9. 确认应扣缴税额的计算是否准确。