第9章流动负债

财务会计学(人大第9版)第9章-流动负债

应付职工薪酬的核算内容 应付短期薪酬 其他应付职工薪酬

35

9.4.1 应付职工薪酬的核算内容

1.应付职工薪酬(wages payable)定义:

是指职工为企业提供服务后,企业应当支

付给职工的各种形式的报酬或补偿。

主要指与企业订立劳 动合同的所有人员

全职、兼职 和临时职工

职 工

或由企业正式任 命的人员

职 动关系而给予的各种形式的报酬或补偿。

工 薪 酬构

短期薪酬、离职后福利 辞退福利、其他长期职工福利

成 给职工配偶、子女、受赡养人、已

故员工遗属及其他受益人等的福利

37

9.4.1 应付职工薪酬的核算内容

2.职工薪酬(wages payable)构成:

短期薪酬指企业在职工提供相关服务的年度报告 期间结束后十二个月内需要全部予以支付的职工薪酬。 短期薪酬具体包括:⑴职工工资、奖金、津贴和补贴, ⑵职工福利费,⑶医疗保险费、工伤保险费和生育保 险费等社会保险费,⑷住房公积金,⑸工会经费和⑹职 工教育经费,⑺短期带薪缺勤,⑻短期利润分享计划, ⑼非货币性福利以及⑽其他短期薪酬。

不同业务形成的流动负债,发生时的金额既可 能是未来应付的金额,也可能是未来应付金额的现 值。如果形成流动负债的业务发生时,双方协定不 计算利息,则发生时的金额即为未来应付的金额。

12

9.2 短期借款(short-term bank loans)

9.2.1 短期借款的取得 9.2.2 短期借款的利息费用 9.2.3 短期借款的偿还

(1)3月1日签付商业承兑汇票11 700元。

例9-4 借:原材料

10 000

应交税费—应交增值税(进项税) 1 700

贷:应付票据

财务会计习题与实训(第四版答案)9第九章流动负债(答案)

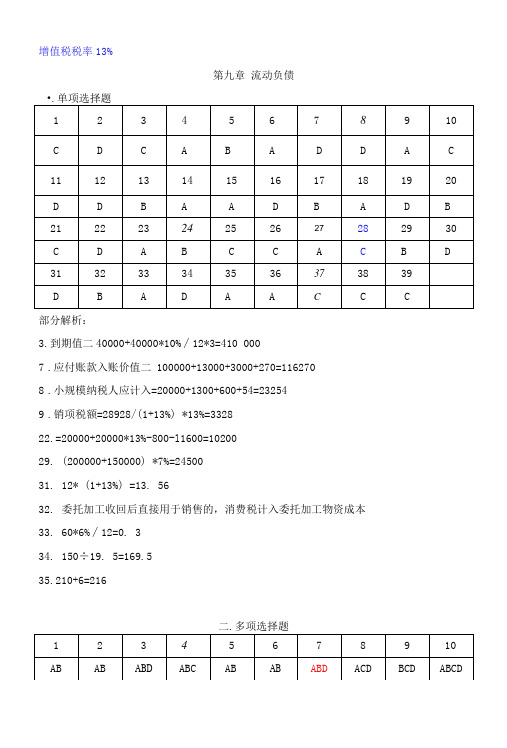

增值税税率13%第九章流动负债•.单项选择题部分解析:3.到期值二40000+40000*10%∕12*3=410 0007.应付账款入账价值二100000+13000+3000+270=1162708.小规模纳税人应计入=20000+1300+600+54=232549.销项税额=28928/(1+13%) *13%=332822.=20000+20000*13%-800-l1600=1020029.(200000+150000) *7%=2450031.12* (1+13%) =13. 5632.委托加工收回后直接用于销售的,消费税计入委托加工物资成本33.60*6%∕12=0. 334.150÷19. 5=169.535.210+6=216二.多项选择题部分解析:12.未交增值税属于应交税费下的二级明细账户13.计提工会经费,应按不同部门不同人员分别记入生产成本、制造费用、管理费用等账户16.耕地占用税和契税记入成本17.选项B,不是按照公允价值,应按照住房提取的折旧计入相关资产成本或当期损益。

选项C,不是按照产品的账面价值,应按照产品售价三、判断题四、业务实训题实训一1.取得借款时:借:银行存款2 000 000贷:短期借款2 000 0002.7月末计提利息时:200*5. 76%∕12=0. 96(万元)借:财务费用9 600贷:应付利息9 6008月末计提利息时:借:财务费用9 600贷:应付利息9 6003.9月末支付此借款本季应付利息时:借:财务费用9 600 (未计提的9月份利息)应付利息19 200 (已计提的7、8月份利息)贷:银行存款28 8004.10月末计提借款利息时:借: 财务费用9 600贷:应付利息9 60011 月末计提借款利息时:借: 财务费用9 600贷:应付利息9 6005. 12月末归还借款本金、支付本季借款利息时:借:短期借款 2 000 000财务费用9 600应付利息19 200贷:银行存款 2 028 800实训二1.借: 生产成本500 000制造费用200 000管理费用160 000贷:应付职工薪酬一职工工资奖金津贴和补贴860 000 借:贷:银行存款860 0002.借: 生产成本60 000制造费用20 000管理费用20 000贷:应付职工薪酬-社会保险费(医疗保险费)30 000-社会保险费(工伤保险费) 5 000 应付职工薪酬一职工工资奖金津贴和补贴860 000-社会保险费(生育保险费) 5 000-设定提存计划(养老保险)46 0003 .借:生产成本制造费用 管理费用贷:应付职工薪酬-住房公积金32 0004 .借:生产成本10 000 制造费用 4 000 管理费用3 200贷:应付职工薪酬-工会经费17 2005 .借:生产成本2320 000 管理费用464 000贷:应付职工薪酬-职工福利2 784 000 借:应付职工薪酬-职工福利2 784 000 贷:主营业务收入2 400 000应交税费-应交增值税(销项税额)384 000借:主营业务成本 2 160 000贷:库存商品2 160 0006 .借:管理费用 20 000贷:应付职工薪酬20 000 借:应付职工薪酬20 000贷:累计折旧 20 0007 .借:管理费用 120 000贷:应付职工薪酬120 000 借:应付职工薪酬120 000贷:银行存款120 000实训三L 决定发放非货币性福利20 000 10 000 2 000借:生产成本1 921 000管理费用339 000贷:应付职工薪酬一一非货币性福利 2 260 000计入生产成本的金额为:170X 10 000× (1 + 13%) =1 921 000 (元)计入管理费用的金额为:30X 10 000× (1 + 13%) =339 000 (元)2 .实际发放非货币性福利借:应付职工薪酬一一非货币性福利 2 260 000贷:原材料 2 000 000应交税费一一应交增值税(进项税额转出)260 000需要转出的增值税进项税额= 200X10 000×13%=260 000 (元)实训四1.借:在途物资850 000应交税费一应交增值税(进项税额)110 500贷:银行存款960 5002.借:原材料50 000应交税费一应交增值税(进项税额)6 500贷:应付票据56 5003.借:应收账款 1 422 500贷:主营业务收入 1 250 000应交税费一应交增值税(销项税额)162 500借:税金及附加125 000 (1 250 000X 10%)贷:应交税费一应交消费税125 000借:主营业务成本750 000贷:库存商品750 0004.借:应付票据58 500贷:银行存款58 5005.借:在建工程900 000应交税费一应交增值税(进项税额)117 000贷:银行存款 1 017 000借:在建工程 3 000借:固定资产903 000应交税费一应交增值税(进项税额)270贷:银行存款 3 270贷:委托加工物资 200 000 出售时:借:银行存款应交税费一应交增值税(销项税额)32 5008.应交增值税=9 550 000×9%=859 500贷:银行存款借:固定资产清理5 490 000 (9 550 000-4 000 000-60 000)贷:资产处置损益5 490 000实训五贷:在建工程903 0006 .借:原材料145 600应交税费一应交增值税(进项税额)14 400 贷:应付票据160 0007 .应交消费税的计税价格二(130 000+50 000) ÷ (1-10%) =200 000 (元)应交消费税二200 000×10%=20 000 借: 委托加工物资130 000 贷:原材料130 000借: 委托加工材料70 000 (加工费+缴纳的消费税)应交税费一应交增值税(进项税额) 6 500 贷:银行存款 76 500借: 原材料200 000282 500贷: 其他业务收入250 000借:其他业务成本200 000 贷:原材料200 000 借:固定资产清理4 000 000 累计折旧 11 000 000 贷:固定资产 15 000 000借:银行存款 10 409 500 (9 550 000+ 859 500)贷:固定资产清理9 550 000 应交税费一应交增值税(销项税额)859 500借:固定资产清理60 00060 0001.借:委托加工物资700 000贷:原材料700 000借:委托加工物资200 000应交税费——应交消费税100 000应交税费——应交增值税(进项税额)26 000贷:应付账款326 000借:原材料900 000贷:委托加工物资900 000应交消费税=(70+20)∕(b10%)*10%= 10 万元2.借:长期股权投资11 300 000贷:主营业务收入10 000 000应交税费一一应交增值税(销项税额)1 300 000借:税金及附加 1 000 000贷:应交税费一一应交消费税 1 000 000 借:主营业务成本6 600 000存货跌价准备400 000贷:库存商品3.借:固定资产清理9 000 000累计折旧 5 000 000固定资产减值准备1 000 000贷:固定资产借:银行存款10 500 000贷:固定资产清理7 000 00015 000000应交税费——应交增值税(销项税额)500 000 (10 000 000*5%)借:固定资产清理50 000贷:银行存款50 000借:固定资产清理950 000贷:营业外收入950 0004.借:银行存款250 000累计摊销60 000营业外支出贷:无形资产 应交税费一一应交增值税(销项税额)15 0005,借:银行存款 106 000贷:其他业务收入100 000 贷:应交税费——应交增值税(销项税额)6 000 (100000X6%)借:其他业务成本50 000 (3000000÷5÷12) 贷:累计摊销 50 000五、不定项选择题不定项选择题一(1) Λ (2) ΛD (3) B不定项选择题二(1)根据资料(1),下列各项中,关于该企业分配工资费用会计处理正确的是()oA. “制造费用”科目增加70万元B. “生产成本”科目增力口 350万元C. “销售费用”科目增加30万元D. “管理费用”科目增加50万元『正确答案』ABCD『答案解析』车间生产工人工资应计入生产成本,车间管理人员工资则应计入制造费用。

财务会计 教案 流动负债

财务会计教案——流动负债教学目标:1. 理解流动负债的概念和特点;2. 掌握流动负债的分类和计算方法;3. 能够分析企业的流动负债状况,评估其短期偿债能力。

教学内容:第一章:流动负债概述1.1 流动负债的定义和特点1.2 流动负债的分类1.3 流动负债的计算方法第二章:短期借款2.1 短期借款的概念和特点2.2 短期借款的计算方法2.3 短期借款的利息计算和偿还方式第三章:应付账款和应付票据3.1 应付账款的定义和特点3.2 应付账款的计算方法3.3 应付票据的定义和特点3.4 应付票据的计算方法第四章:预收账款和预付账款4.1 预收账款的定义和特点4.2 预收账款的计算方法4.3 预付账款的定义和特点4.4 预付账款的计算方法第五章:应付职工薪酬和其他流动负债5.1 应付职工薪酬的定义和特点5.2 应付职工薪酬的计算方法5.3 其他流动负债的定义和特点5.4 其他流动负债的计算方法教学方法:1. 讲授法:讲解流动负债的概念、分类和计算方法;2. 案例分析法:分析实际案例,让学生更好地理解流动负债的应用;3. 小组讨论法:分组讨论流动负债的相关问题,提高学生的参与度和思考能力。

教学评估:1. 课堂问答:检查学生对流动负债概念和计算方法的理解;2. 练习题:让学生运用所学知识计算流动负债,检查其掌握程度;3. 案例分析报告:让学生分析实际案例,评估企业的短期偿债能力,提高其分析能力。

第六章:流动负债的会计处理6.1 流动负债的确认与计量6.2 流动负债的披露与列报6.3 流动负债的会计分录与处理第七章:流动负债管理7.1 流动负债的风险与管理策略7.2 短期资金筹集与流动负债优化7.3 流动负债与营运资本管理第八章:流动负债案例分析8.1 企业流动负债案例分析8.2 流动负债问题诊断与解决方案8.3 流动负债管理案例讨论第九章:流动负债的审计9.1 流动负债的审计目标与程序9.2 流动负债的审计风险与应对措施9.3 流动负债的审计证据与报告第十章:流动负债的税务考虑10.1 流动负债的税务影响10.2 流动负债的税务规划与策略10.3 流动负债税务合规与风险管理教学方法与评估:第六章:讲授法结合实际会计案例,让学生理解流动负债的会计处理流程。

第九章负债——精选推荐

第九章负债第一部分流动负债一、单项选择题1.短期借款所发生的利息,一般应记入的会计科目是( C )。

A.管理费用 B.投资收益 C.财务费用 D.营业外支出2.委托加工应纳消费税的材料,材料收回后继续加工,生产出应纳消费税产品。

在这种情况下,受托方对委托加工材料代扣代缴的消费税应计入( B)。

A.生产成本B.应交税金—应交消费税C.委托加工材料的成本D.主营业务成本3.企业在转销已经确认的无法支付的应付账款时,应贷记的会计科目是( B )。

A.其他业务收入 B.营业外收入 C.盈余公积 D.资本公积4.对于预收货款业务不多的企业,其所发生的预收货款可以通过以下账户进行核算( A )。

A.应收账款 B.应付账款 C.预付账款 D.其他应收款5.企业开出的商业汇票为银行承兑汇票,其无力支付票款时,应将应付票据的票面金额转作( B )。

A.应付账款 B.短期借款 C.营业外收入 D.其他应付款6.企业开出并承兑的商业承兑汇票到期无力支付时,正确的会计处理是将该应付票据( B )。

A.转作短期借款 B.转作应付账款 C.转作其他应付款 D.仅做备查登记7.下列各项中导致负债总额变化的是( A )。

A.赊购商品 B.赊销商品 C.开出银行汇票 D.用盈余公积转增资本8.下列项目中,不通过“应付账款”账户核算的是( A )。

A.存入保证金 B.应付货物的增值税 C.应付销货企业代垫费 D.应付货物价款9.下列各项中,应通过“其他应付款”科目核算的是( C )。

A.应付现金股利 B.应交教育费附加 C.应付租入包装物租金 D.应付管理人员工资10.企业购入固定资产所负担的增值税额应记入以下账户( B )。

A.应交税费——应交增值税(销项税颓) B.应交税费——应交增值税(进项税额)C.固定资产或在建工程 D.营业税金及附加11.一般产品生产企业因销售不动产而计算应缴纳的营业税,账务处理时应借记()账户。

A.其他业务成本 B.营业税金及附加 C.固定资产清理 D.销售费用12.企业为购买原材料所发生的银行承兑汇票手续费应计入( B )。

第9章 负债

4、进项税额转出 、 会计处理:贷记“应交税费—应交增值 会计处理:贷记“应交税费 应交增值 进项税额转出) 税(进项税额转出)”。 主要包括: 主要包括:(1)将外购货物对内改变用 )将外购货物对内改变用 如将原材料用于在建工程、 途,如将原材料用于在建工程、职工福 利等;( ;(2)存货发生盘亏或损失。 利等;( )存货发生盘亏或损失。

应交税费—应交增值税 应交税费 应交增值税 (1)进项税额 ) (1)销项税额 ) (2)出口抵内销产品 (2)进项税额转出 ) ) 应纳税额 (3)出口退税 ) (3)已交税金 ) (4)转出未交增值税 (4)转出多交增值税 ) )

2、进项税额的核算 、 会计处理:借记“应交税费—应交增值 会计处理:借记“应交税费 应交增值 进项税额) 税(进项税额)”。 (1)购入或其他方式取得存货 ) (2)接受应税劳务(加工劳务) )接受应税劳务(加工劳务) (3)购进免税农产品(会计处理 1、发行债券时: 、发行债券时: 如果发行费用大于发行期间冻结资金所 产生的利息收入,将其差额按借款费用 产生的利息收入,将其差额按借款费用 的原则处理。 的原则处理。 如果发行费用小于发行期间冻结资金所 产生的利息收入, 产生的利息收入,差额视同发行债券的 溢价收入处理 处理。 溢价收入处理

辞退福利同时满足下列条件的, 辞退福利同时满足下列条件的,应当确 认因解除与职工的劳动关系给予补偿而 产生的预计负债,同时计入当期损益: 产生的预计负债,同时计入当期损益: 条件: 条件:见教材 借:管理费用 贷:应付职工薪酬

随堂练习

A公司 公司2009年2月按照工资总额的标准分配工资费 公司 年 月按照工资总额的标准分配工资费 其中生产工人工资为500万,车间管理人员 用,其中生产工人工资为 万 工资为200万元,按照工资总额的35.5%计提“五 工资为 万元,按照工资总额的 计提“ 万元 计提 险一金” 按照工资总额的4.5%计提工会经费和 险一金”、按照工资总额的 计提工会经费和 职工教育经费。则应付的职工薪酬的会计处理, 职工教育经费。则应付的职工薪酬的会计处理, 不正确的是( 不正确的是( )。 A、计入生产成本的职工薪酬为 万元; 、计入生产成本的职工薪酬为700万元; 万元 B、计入生产成本的职工薪酬为 万元; 、计入生产成本的职工薪酬为677.5万元; 万元 C、计入制造费用的职工薪酬为 万元; 、计入制造费用的职工薪酬为280万元; 万元 D、计入制造费用的职工薪酬为 万元; 、计入制造费用的职工薪酬为271万元; 万元 E、计入管理费用的职工薪酬为 万元。 、计入管理费用的职工薪酬为451.5万元。 万元

第9章负债

借:生产成本

46 000

制造费用

2 000

管理费用

8 000

销售费用

1 200在建工程Fra bibliotek2 400

研发支出—资本化支出 400

贷:应付职工薪酬—职工福利 60 000

支付职工困难补助费时: 借:应付职工薪酬—职工福利

贷:库存现金

950 950

3)应付职工社会保险费及住房公积金核算

【例9-9】沿用例9-7,根据公司所在地政府规定, ABC公司按照职工工资总额的10%计提社会保险费, 并开出支票交纳指定机构。

借:生产成本

230 000

(1)20╳8年8月17日购入材料时:

借:原材料

100 000

应交税费—应交增值税(进项税额)17 000

贷:应付账款—B公司

117 000

(2)20╳8年8月23日付款 可得到折扣=100 000╳2%=2 000(元)

实付货款=117 000-2 000=115 000(元)

借:应付账款—B公司

□ 确认 □ ★入账时间 □ 入账时间应以所购买商品、物资取得发票时,

所有权转移或接受劳务已经发生为标志。

□ 实务中有以下情况: □ ①货单同到—货物验收入库后,按发票账单登记

入账。 □ ②货单不同到—月份终了将所购货物和应付账款

估计入账。

□ ★入账金额 □ 一般是按取得的发票价格确定。若购货条件

【例9-2】ABC公司采用商业汇票结算方式于20╳8 年8月1日购买材料一批,经双方协商,ABC公司签 发期限为6个月,票面利率10%,价款300 000元, 增值税额51 000元的一张带息商业承兑汇票。

第九章流动负债(应交税费) (2)

提供电信增值服务、金融服务、转让土地使用权以外的其他无形资 产

出口货物、境内单位或个人发生应税行为(如转让无形资产)符合 条件的

(二)一般纳税企业的增值税计算及账务处理

2. 账户设置

(1)应交税费

——应交增值税 ——未交增值税 ——预交增值税 ——待抵扣增值税 ——待认证增值税 ——待转销增值税 ——增值税抵留税额 ——简易计税 ——转让金融商品应交增值税 ——代扣代交增值税

429 400

(二)一般纳税企业的增值税计算及账务处理

注意:一般纳税人购进货物,接受应税劳务或应税行为,用于简 易计税方法计税项目、免征增值税项目、集体福利或个人消费 等,其进项税额按照现行增值税制度规定不得从销项税额中抵 扣的,应将进项税额计入相关成本费用,不通过“应交税

费——应交增值税(进项税额)”账户核算。

借:库存商品(或原材料等账户) 应交税费—应交增值税(进项税额 ) 贷:应付账款(或 “应付票据”“银行存款” )

(二)一般纳税企业的增值税计算及账务处理

3.账务处理 (1)进项税额

③接受投资转入原材料、固定资产等,并取得增值税专用发票时

借:原材料(固定资产等账户) 应交税费—应交增值税(进项税额 ) 贷:实收资本 资本公积

①20日,将已购进原准备用于生产应税产品的甲材料10 000元, 转用于职工集体福利,甲材料的增值税税率为13%。应作会计 分录如下:

借:应付职工薪酬——职工福利费 11 300

贷:原材料—甲材料

10 000

应交税费—应交增值税(进项税额转出) 1 300

(二)一般纳税企业的增值税计算及账务处理

流动负债概述(PPT 96页)

应付账款的入账时间

1、货物与发票账单同时到达 验收入库后入账

2、不同时到达的情况下 • 月末,发票账单已到,货物未到 按发票账单金额入账,材料在“在途物资” 或“材料采购”核算 • 月末,货物已到,发票账单未到的 暂估入账,下月初红字冲回

短期借款的借入、归还与利息的账务处理

1.企业借入短期借款时: 借: 银行存款

贷: 短期借款 2.归还借款时: 借:短期借款

贷:银行存款 3.短期借款的利息按月预提时: 借:财务费用

贷:应付利息 4.季末支付利息时: 借:应付利息(已预提的利息)

财务费用(应计利息) 贷:银行存款

【课堂练习】某企业因生产经营需要,于7月1日从银 行借入一项期限3个月的生产周转借款 90万 元,利率 4.8%,借款利息按季计收。要求:编制有关会计分录。

甲公司有关的会计分录如下:

(1)6月9日收到乙公司交来的预付货款60 000元:

借:银行存款

60 000

贷:预收账款——乙公司

60 000

(2)6 月19日按合同规定,向乙公司发出货物:

借:预收账款——乙公司

117 000

贷:主营业务收入

100 000

应交税费——应交增值税(销项税额) 17 000

(1)企业借入短期借款时 借:银行存款 贷:短期借款

900 000 900 000

每月短期借款的利息= 900 000×4.8% ÷12

= 3 600(元)

(2)7、8月末分别计算短期借款利息时:

借:财务费用

3 600

贷:应付利息

第九章流动负债习题及解析

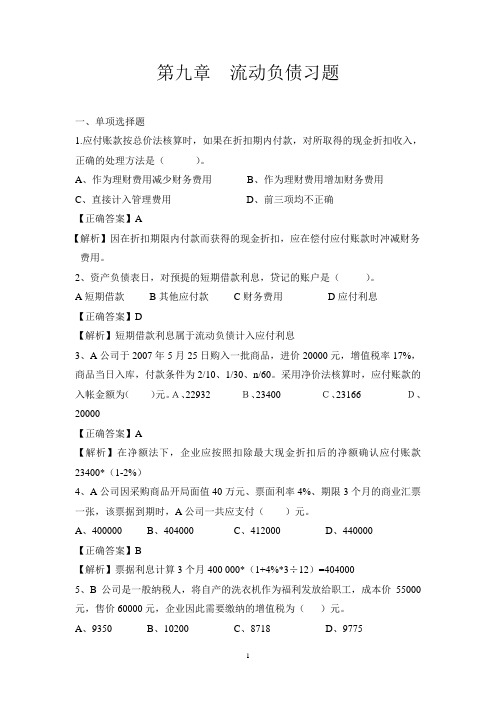

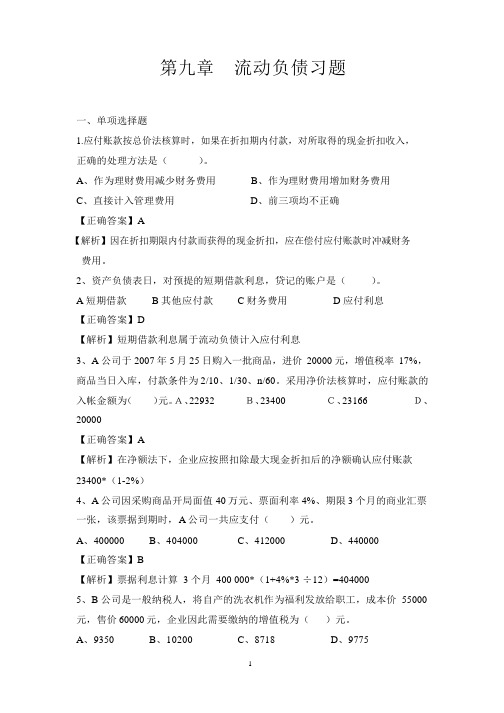

第九章流动负债习题一、单项选择题1.应付账款按总价法核算时,如果在折扣期内付款,对所取得的现金折扣收入,正确的处理方法是()。

A、作为理财费用减少财务费用B、作为理财费用增加财务费用C、直接计入管理费用D、前三项均不正确【正确答案】A【解析】因在折扣期限内付款而获得的现金折扣,应在偿付应付账款时冲减财务费用。

2、资产负债表日,对预提的短期借款利息,贷记的账户是()。

A短期借款B其他应付款C财务费用D应付利息【正确答案】D【解析】短期借款利息属于流动负债计入应付利息3、A公司于2007年5月25日购入一批商品,进价20000元,增值税率17%,商品当日入库,付款条件为2/10、1/30、n/60。

采用净价法核算时,应付账款的入帐金额为()元。

A、22932 B、23400 C、23166 D、20000【正确答案】A【解析】在净额法下,企业应按照扣除最大现金折扣后的净额确认应付账款23400*(1-2%)4、A公司因采购商品开局面值40万元、票面利率4%、期限3个月的商业汇票一张,该票据到期时,A公司一共应支付()元。

A、400000B、404000C、412000D、440000【正确答案】B【解析】票据利息计算3个月400 000*(1+4%*3÷12)=4040005、B公司是一般纳税人,将自产的洗衣机作为福利发放给职工,成本价55000元,售价60000元,企业因此需要缴纳的增值税为()元。

A、9350B、10200C、8718D、9775【解析】增值税按售价计算60000*17%=102006、我国现行会计实务中,带息应付票据应付利息的核算账户是()。

A、应付票据B、应付利息C、其他应付款D、应付账款【正确答案】B【解析】属于流动负债的应付利息7、商业承兑汇票到期无法偿还时,承兑企业应作的账务处理时()。

A、转作短期借款B、转作应付账款C、转作其他应付款D、不进行账务处理【正确答案】B【解析】商业汇票有确切的到期日和到期值,汇票到期时,付款企业应足额偿付。

第9章 流动负债1PPT课件

2020/11/4

财务会计9

17

3.应付票据的核算

(1)开出、承兑的商业汇票时 借:原材料(材料采购)等

应交税金—应交增值税(进项税额) 贷:应付票据 银行承兑汇票支付的手续费 借:财务费用

贷:银行存款

2020/11/4

财务会计9

18

(2)到期时 借:应付票据

贷:银行存款 (3)到期无款支付 借:应付票据

按应付金额 是否确定分类

2020/11/4

应付金额视经营情况而定 的流动负债

应付金额须予以估计的流 动负债

财务会计9

5

9.2 短期借款及应付利息

9.2.1 短期借款

企业向银行或其他金融机构借入的偿 还期限在1年内(含1年)的各种借款。

设“短期借款”账户:

按债权人、借款种类及币种设明细账

贷方:取得的短期借款本金

财务会计9

20

预收业务不多的企业可以不设置“预 收账款”账户,直接计入“应收账款” 帐户。

2020/11/4

财务会计9

21

帐务处理

1、预收时 借:银行存款

贷:预收账款 2、发出商品时 借:预收账款

贷:主营业务收入 应交税金—增(销项税额)

2020/11/4

财务会计9

22

9.4 应付职工薪酬

9.4.1概述 1.定义:企业根据有关规定应付给职工的

结转代扣款 贷方余额:未支付的职工薪酬

2020/11/4

财务会计9

26

9.4.2账务处理

1. 确认应付职工薪酬 (1)货币性职工薪酬 借:生产成本

制造费用 销售费用 管理费用 在建工程 贷:应付职工薪酬

2020/11/4

财务会计9

第九章流动负债习题及解析

第九章流动负债习题一、单项选择题1.应付账款按总价法核算时,如果在折扣期内付款,对所取得的现金折扣收入,正确的处理方法是()。

A、作为理财费用减少财务费用B、作为理财费用增加财务费用C、直接计入管理费用D、前三项均不正确【正确答案】A【解析】因在折扣期限内付款而获得的现金折扣,应在偿付应付账款时冲减财务费用。

2、资产负债表日,对预提的短期借款利息,贷记的账户是()。

A 短期借款B 其他应付款C 财务费用D 应付利息【正确答案】D【解析】短期借款利息属于流动负债计入应付利息3、A 公司于2007 年5 月25 日购入一批商品,进价20000 元,增值税率17%,商品当日入库,付款条件为2/10、1/30、n/60。

采用净价法核算时,应付账款的入帐金额为()元。

A、22932 B、23400 C、23166 D、20000【正确答案】A【解析】在净额法下,企业应按照扣除最大现金折扣后的净额确认应付账款23400*(1-2%)4、A 公司因采购商品开局面值40 万元、票面利率4%、期限3 个月的商业汇票一张,该票据到期时,A公司一共应支付()元。

A、400000B、404000C、412000D、440000【正确答案】B【解析】票据利息计算 3 个月400 000*(1+4%*3 ÷12)=4040005、B 公司是一般纳税人,将自产的洗衣机作为福利发放给职工,成本价55000元,售价60000 元,企业因此需要缴纳的增值税为()元。

A、9350B、10200C、8718D、9775【解析】增值税按售价计算60000*17%=102006、我国现行会计实务中,带息应付票据应付利息的核算账户是()。

A、应付票据B、应付利息C、其他应付款D、应付账款【正确答案】B【解析】属于流动负债的应付利息7、商业承兑汇票到期无法偿还时,承兑企业应作的账务处理时()。

A、转作短期借款B、转作应付账款C、转作其他应付款D、不进行账务处理【正确答案】B【解析】商业汇票有确切的到期日和到期值,汇票到期时,付款企业应足额偿付。

【张志凤】2021注册会计师(CPA)会计 第九章 负债

应交增值税”“代扣代交增值税”。

2. 主要业务账务处理

( 1)购销业务的会计处理

①采购等业务进项税额允许抵扣的账务处理

借:库存商品等

应交税费——应交增值税 (进项税额 )(当月已认证的可抵扣增值税额)

第3页 共7页

——待认证进项税额(当月未认证的可抵扣增值税额) 贷:银行存款等 ②销售业务的账务处理 借:应收账款等 贷:主营业务收入 应交税费——应交增值税 (销项税额 ) ——简易计税(采用简易计税方法计算的应纳增值税额) 【教材例 9-1】某工业生产企业为增值税一般纳税人,本期从房地产开发企业购入不动产作为 行政办公场所,按固定资产核算。工业企业为购置该项不动产共支付价款和相关税费 8 000万 元,其中含增值税 330万元。根据现行增值税制度规定,工业企业对上述经济业务,应作如下 账务处理: 取得不动产时: 借:固定资产 76 700 000 应交税费——应交增值税(进项税额) 3 300 000 贷:银行存款 80 000 000

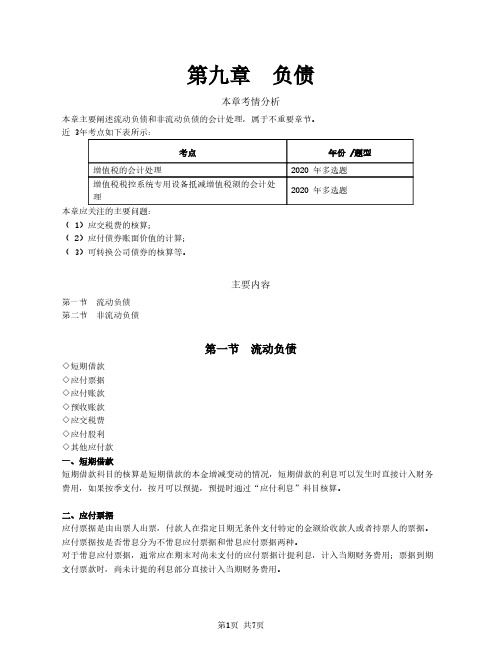

第九章 负债

本章考情分析

本章主要阐述流动负债和非流动负债的会计处理,属于不重要章节。 近 3年考点如下表所示:

考点

增值税的会计处理 增值税税控系统专用设备抵减增值税额的会计处 理 本章应关注的主要问题: ( 1)应交税费的核算; ( 2)应付债券账面价值的计算; ( 3)可转换公司债券的核算等。

年份 /题型 2020 年多选题 2020 年多选题

未交增值税 值税”明细科目转入当月应交未交、多交或预交的增值

税额 ,以及当月交纳以前期间未交的增值税额

核算一般纳税人转让不动产、提供建筑服务、采用预收

预交增值税 款方式销售自行开发的房地产项目等 ,以及其他按现行

增值税制度规定应预交的增值税额

财务会计下考点及业务核算题盘点(含答案)

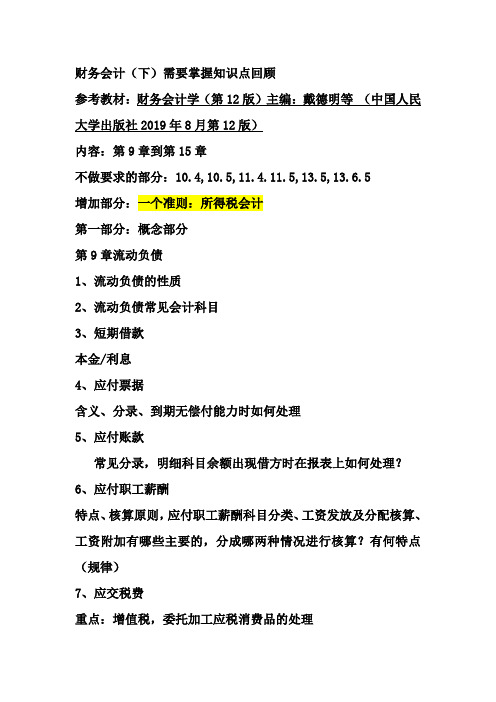

财务会计(下)需要掌握知识点回顾参考教材:财务会计学(第12版)主编:戴德明等(中国人民大学出版社2019年8月第12版)内容:第9章到第15章不做要求的部分:10.4,10.5,11.4.11.5,13.5,13.6.5增加部分:一个准则:所得税会计第一部分:概念部分第9章流动负债1、流动负债的性质2、流动负债常见会计科目3、短期借款本金/利息4、应付票据含义、分录、到期无偿付能力时如何处理5、应付账款常见分录,明细科目余额出现借方时在报表上如何处理?6、应付职工薪酬特点、核算原则,应付职工薪酬科目分类、工资发放及分配核算、工资附加有哪些主要的,分成哪两种情况进行核算?有何特点(规律)7、应交税费重点:增值税,委托加工应税消费品的处理增值税:含义、纳税义务人分类、进项税额、销项税额、不得抵扣的情形,视同销售,农副产品、小规模纳税义务人其他税种:消费税、城建税、教育费附加8、其他应付款包括哪些?9、预收账款明细科目余额出现借方时在报表上如何处理?第10章非流动负债1、非流动负债定义及特点2、非流动负债常见会计科目3、长期借款利息核算的特点4、应付债券概念、性质、分类5、发行方式确定及发行价格的确定6、应付债券账务处理(直线法和实际利率法,重点看清楚付息或计息方式)7、借款费用包括内容8、借款费用资本化条件9、辅助费用如何处理10、暂定资本化条件11、停止资本化的一般条件12、特殊情况停止资本化的处理第11章所有者权益11.1所有者权益概述1、概念2、所有者权益和负债(债权人权益)的区别?3、各种企业所有者权益的特点((个人)独资,合伙,公司制(股份有限公司、有限责任公司、国有独资公司)(P250)所有者权益分类——投入资本、资本公积、留存收益(P252)10.2实收资本(或股本)1、有限责任公司和国有独资公司的实收资本(1)接受投资方式(另一概念——出资方式)实收资本的入账价值——除货币资金外,一般均为评估价值(2)实物资产入账价值要扣除可以抵扣的增值税2、(接受固定资产时注意增值税抵扣问题)(不动产不得抵扣,因此企业接受的不动产投资,其入账价值和投资额均为不动产的评估价值)股份有限公司的股本(1)基本概念(2)公司股票的类型(3)普通股权利(4)优先股特点(3点)及分类,会适当计算不同类型优先股股利(5)股票发行的会计分录(股本及资本公积——资本溢价)10.3资本公积1、概念2、有限责任公司初创时不会出现资本溢价,增资扩股时往往会有资本溢价(原因?)10.5留存收益1、留存收益包括盈余公积(法定和任意),未分配利润2、法定盈余公积的计提和使用相关规定及核算3、任意盈余公积相关规定4、未分配利润第12章收入、费用与利润12.1收入、费用与利润概述1、收入定义——我国会计准则将收入定义为狭义收入,狭义收入包括营业收入和投资收益,广义收入除了包括狭义收入之外,还包括公允价值变动收益和营业外收入2、费用定义狭义费用和狭义收入符合配比原则,狭义费用包括营业费用和投资损失,营业费用包括?广义费用可以分为本年税前费用和所得税费用,本年税前费用?3、费用、成本、支出的关系4、利润(P271)11.2利润总额的形成1、营业收入的确认(营业收入可以分为主营业务收入和其他业务收入,确认销售商品收入的条件2、劳务收入确认和计量3、让渡资产使用权收入确认和计量4、营业费用的确认(包括范围?,如何确认5、销售商品的一般业务(主营业务收入、主营业务成本)(正常销售、商业折扣、现金折扣、销售折让、销售退回)6、销售商品的特殊业务(七种情况)(重点)7、提供劳务(提供劳务交易结果能够可靠估计——履约进度(投入法与产出法)(劳务成本或生产成本科目期末是否有余额),提供劳务交易结果不能可靠估计——谨慎原则)8、其他业务收入与其他业务成本(其他业务包括哪些?)9、税金及附加——包括哪些税金及附加费10、期间费用?概念?(管理费用4小税已改为计入到税金及附加)11、信用减值损失、资产减值损失——有几项?(6项)12、公允价值变动损益(有哪几项)13、营业外收入和营业外支出(包括的内容)14、所得税费用包括当期所得税费用和递延所得税费用(两个分录理解)15、暂时性差异概念、可抵扣暂时性差异、应纳税暂时性差异16、净利润,账结法、表结法(平时月末是否有余额?)17、利润实现和利润分配的相关会计核算第13章财务报表13.1财务报表概述1、财务报表(会计报表)定义、作用(从报表使用者角度)2、财务报表分类(按时间,内容)3、财务报表编制要求13.2资产负债表4、资产负债表定义及会计基本等式5、资产负债表各项目排序基本规则(即资产?负债?所有者权益?)6、资产负债表两种基本格式?(P306)7、垂直式(报告式)有哪几种格式?(三种对应的等式)(P306)8、资产负债表项目的计价(P308)9、资产负债表编制方法(各项目分别有四种),整体是根据总账科目及明细账科目的余额来进行编制(因为资产负债表是静态报表,即是反映某一时点)13.3利润表与综合收益表1、概念与表达的等式2、利润表格式——多步式利润表(三步——第一步营业利润、第二步利润总额,第三步净利润)3、单步式利润表13.6现金流量表(1)含义(2)三大流量划分(3)能判断资产负债表和利润表项目对应的现金流量项目(4)几个公式(13-1到13-3)13.7报表附注后面两章(略)(资产负债表日后事项、会计变更与差错更正)第二部分:主要业务核算题(除讲稿上题目外)1、应交增值税及消费税核算(例9-14/15/16/17/19/22/30/31)2、应付债券核算(例10-4,10-7,10-10一组例10-6,10-12)3、借款费用核算(例10-23)4、销售收入和劳务收入(P274例12-1到例12-13,P315练习题1、2)5、所得税核算(例12-22到12-26,P316练习题3)(可以参见注册会计师教材2016年后的教材)6、会计政策变更(例15-1,例15-2)7、会计差错更正(例15-4)8、日后事项(调整事项)(例14-1)9、利润实现与利润分配(例12-27到12-33)考试业务题范围财务会计(下)部分业务核算题讲解(作会计分录)1、洪涛科技股份有限公司2014年1月1日经批准,发行10000万元记账式公司债券,用于公司的日常周转。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第九章流动负债一、单项选择题1、负债是企业权益的一个组成部分,属于()。

A.债权人权益B.债务人权益C.所有者权益D.股东权益2、下列不属于流动负债的是()。

A.其他应付款B.应交税费C.预收账款D.应付债券3、企业预提的应付票据的利息,应于预提时记入借方的会计科目是()。

A.应付票据B.预提费用C.财务费用D.待摊费用4、企业利润表中的“营业税金及附加”项目不包括的税金为()。

A.消费税B.资源税C. 城市维护建设税D. 增值税销项税额5、有些应付账款由于债权单位撤消或其他原因,使企业无法支付这笔应付款项,这笔无法支付的应付款项,应作为()处理。

A.其他业务收入B.营业外收入C.资本公积D.冲减管理费用6、在“应付票据”账户中核算的票据是指()。

A.商业汇票B.银行本票C.银行汇票D.支票7、商业汇票的承兑期限最长不得超过()。

A.一个月B.三个月C.六个月D.九个月8、企业交纳的以下( )税金不通过“应交税费”账户核算。

A.资源税B.印花税C.房产税D.消费税9、增值税的应税劳务是指以下的()劳务。

A.交通运输B.饮食服务C.邮电通信D.加工修理及修配10、在以下的税金中,属于价外税的是()。

A.增值税B.消费税C.营业税D.资源税二、多项选择题1、工业企业按规定缴纳营业税的项目有()。

A.销售商品取得收入B.销售不动产取得收入C.出租无形资产取得收入D.提供运输等非工业性劳务E.出售无形资产取得收入2、企业按合同规定预收购货单位或接受劳务单位的款项,可以在以下()账户核算。

A.预收账款B.预付账款C.应收账款D.应付账款E.其他货币资金3、一般纳税企业发生的以下(),在“应交税费——应交增值税”账户贷方登记。

A.进项税额B.销项税额C.进项税额转出D.已交税金E.出口退税4、下列应作为“其他应付款”核算内容的有()。

A.存入的保证金B.应交的教育费附加C.应补付的货款D.应付的赔偿金E.应付统筹退休金5、工资总额的组成内容包括以下的()。

A.奖金B.津贴和补贴C.生活困难补助D、加班加点工资 E.洗理费6、企业按工资总额计提的应付福利费,可以用于以下的()。

A.职工奖金B.职工生活困难补助C.福利设施D.职工医疗费E.医务经费7、一般纳税企业发生的以下(),不计算销项税额。

A.以原材料对外投资B.将产成品用于职工福利C.外购原材料毁损D.将购进的原材料用于在建工程E.将生产的产成品用于在建工程8、企业交纳的以下()税金,应计入“管理费用”。

A.房产税B.资源税C.车船使用税D.土地使用税E.印花税9、企业应交城市维护建设税的多少与企业交纳的()的多少有关。

A.增值税B.消费税C.营业税D.资源税E.房产税10、企业在生产经营过程中,购置商品、材料物资以及接受劳务供应而发生的流动负债有()。

A.应付账款B.预收账款C.其他应付款D.短期借款E.应付票据三、判断题1、在会计实务中,各项流动负债一般按未来应付金额的现值计量。

()2、采用总价法,应付账款应按未扣除现金折扣的总价记账,若企业提前付款而获得现金折扣时,应作为所购货物或劳务成本的减少处理。

()3、商业承兑汇票到期时,如果付款人的银行存款不足支付,银行将把票据退还收款人由其自行解决。

()4、根据我国现行的《支付结算办法》规定,在银行开立存款账户的法人以及其他组织之间,必须具有真实的交易关系或债权债务关系,才能使用商业汇票。

()5、“应付职工薪酬--应付福利费”是一个期间费用项目。

()6、小规模纳税企业不论是否取得增值税专用发票,其支付的增值税都不得从销项税中抵扣。

()7、委托加工应税消费品收回后,如用于继续加工生产应税消费品的,其由受托方代扣代交的消费税,应计入委托加工产品的成本中。

()8、企业购入货物验收入库后,若发票账单尚未收到,应在月末按照估计的金额列一笔负债,反映在资产负债表有关负债项目内。

()9、或有负债不论作为潜在义务,还是现实义务,均应做为负债予以确认。

()10、小规模纳税企业交纳增值税时,不通过“应交税费”账户核算。

()四、计算分析与业务处理题实务操作题实务操作(9-1)(一)目的:练习短期借款的核算。

(二)资料:某企业2季度发生下列有关短期借款的经济业务:1、4月1日短期借款账面余额350万元;4月10日,从工商银行借入为期5个月的借款40万元,存入银行存款户。

2、4月30日,按年利率3.6%计算提取本月应付利息。

3、5月6日,以银行存款偿还到期的短期借款50万元;5月20日,又借入短期借款30万元,存入银行存款户。

4、5月31日,按年利率3.6%计算提取本月应付利息。

5、设6月份未发生短期借款业务。

月末,接到银行短期借款利息通知单,共支付本季利息33 600元。

(三)要求:根据上述资料计算每月应付利息,并编制相关会计分录。

实务操作(9-2)(一)目的:练习应付票据的核算。

(二)资料:某企业发生下列经济业务:1. 3月1日,从甲企业购入A材料10万元,税率17%,签发并承兑为期6个月的商业汇票一张,票面值117 000元,汇票已交付对方。

2. 3月5日,签发一张面值为20万元的银行承兑汇票,期限5个月,向银行申请承兑,交付0.5‰的承兑手续费。

3. 3月6日,将上述银行承兑汇票交付乙企业,以抵前欠货款。

4. 4月20日,三个月前交付丙企业的商业承兑汇票10万元已到期,支付票款。

(三)要求:根据上述经济业务编制会计分录。

实务操作(9-3)(一)目的:练习应付账款和预收账款的核算。

(二)资料:某企业发生下列经济业务:(实际成本核算)1. 从甲企业购进A材料20万元,增值税率17%,材料入库,托收凭证同日到达,除价税款外,对方代垫运费2 000元(抵扣7%,下同),审核无误,三日后承付。

2. 月末,乙单位发来B材料,估价10万元入库,凭证未到。

3. 次月3日,乙单位托收凭证到达,托收金额共计12万元,其中,货款10万元,进项税额17 000元,代垫运费3000元。

审核无误,三日后承付。

4. 预收丙单位货款10万元,存入银行。

5. 向丙单位销售P产品15万元,税率17%,以银行存款为其代垫运费2 000元。

6. 丙单位交来欠款,存入银行。

7. 上月预收丁单位货款20万元,今向其发出Q产品12万元,税率17%,差额当即汇还对方。

(三)要求:根据上述经济业务编制会计分录。

实务操作(9-4)(一)目的:练习应交增值税的核算。

(二)资料:某企业发生下列有关经济业务:(逐笔结转成本)1. 购入甲材料一批,增值税专用发票上注明货款8 000 000元,增值税1 360 000元,货款签发转账支票支付。

材料入库,计划成本8 000 000元。

2. 购入农产品乙材料一批,以银行存款支付价款300 000元,农产品按计划成本280 000入库。

3. 从小规模纳税企业购入丙材料一批,货款530 000元签发并承兑商业汇票交付对方,材料入库,计划成本500 000元。

4.办公楼在建工程中,从原材料仓库领用丁材料一批,其计划成本5 000 000元,成本差异率-1%,增值税率17%。

5. 以银行存款购入设备一台,专用发票上注明设备价款1 000 000元,增值税170 000元。

6. 销售应交增值税产品50 000 000元,货款尚未收到,增值税率17%。

7. 销售应交增值税产品给小规模纳税企业,共收价税款117 000元,存入银行。

8. 将A产品一批用于集体福利,其生产成本8 000元,售价10 000元,增值税率17%。

9.月末盘点,甲材料短缺100千克,单价60元,原因待查。

10. 经查,上述甲材料短缺属保管人员责任,令其赔偿。

赔款尚未收到。

11. 以银行存款交纳当月增值税360 000元。

(三)要求:根据上述经济业务编制会计分录。

实务操作(9-5)(一)目的:练习应交消费税、营业税的核算。

(二)资料:某企业发生下列经济业务:1. 某企业生产汽油,采用从量定额法计税。

本月销售汽油10 000升,每升应交消费税0.20元。

计算本月应交消费税并转账。

2. 某企业生产卷烟,采用从价定率法计税,税率40%。

本月销售额(不含税)300 000元,计算本月应交消费税并转账。

3. 某企业为小规模纳税人,生产化妆品,本月销售额10 000元(含税),消费税2 916.62元。

4. 某企业委托某酒厂生产黄酒,单位税额为240元/吨,本月加工收回30吨,直接用于销售,计算本月应交消费税并转账。

5. 某企业转让一项专利权,取得收入200 000元存入银行,其账面余额为120 000元。

适用的营业税率为5%。

6. 出售仓库一座,所得价款200 000元存入银行。

其原值300 000元,已提折旧150 000元。

适用的营业税率为5%。

(三)要求:根据上述经济业务编制会计分录。

实务操作(9-6)(一)目的:练习应交其他税费和应付职工薪酬的核算。

(二)资料:某企业发生下列经济业务:1. 某企业销售新建楼房一幢,其成本价3 000 000元,售价5 000 000元。

(1)将上述房产转入清理;(2)计算应纳土地增值税605 000元;(3)收到转账支票一张,面值5 000 000元,送存银行;(4)按5%计算应交营业税并转账;(5)结转净损益。

2.签发转账支票,支付医药器材款1 500元。

3. 本企业占地80 000平方米,按单位税额1元计算本年应交土地使用税并转账。

4. 购买印花税票4000元,分六个月均摊。

5. 设本月应交增值税(主营业务)100 000元,应交营业税(附营业务)6 000元,按7%计算应交城市维护建设税并转账。

6. 根据上述资料按3%计算应交教育费附加并转账。

7. 次月初交纳上述各项税金及附加。

8. 设本期利润净额为36万元,按40%向投资者分配利润。

9. 次月,向各投资者支付股利。

10. 分配本月职工工资:生产工人工资50 000元(本月A产品生产工时1200个,B产品生产工时800个,按工时比例分配工资),车间管理人员工资8 000元,行政管理人员工资26 000元,营销人员工资22 000元,福利人员工资6 000元。

11.按工资总额的10%、12%、2%、10.5%计提医疗保险费、养老保险费、失业保险费和住房公积金;根据上年实际福利情况,预计本年度福利费为职工工资总额2%,工会经费、职工教育经费计提比例分别为2%、1.5%。

12. 发放本月工资,代扣个人所得税8 000元,其余转入个人储蓄账户。

13. 以现金报销职工李冰医药费800元,以银行存款支付职工培训学习费用2 000元,上缴住房公积金2 500元。

(三)要求:根据上述经济业务编制会计分录。