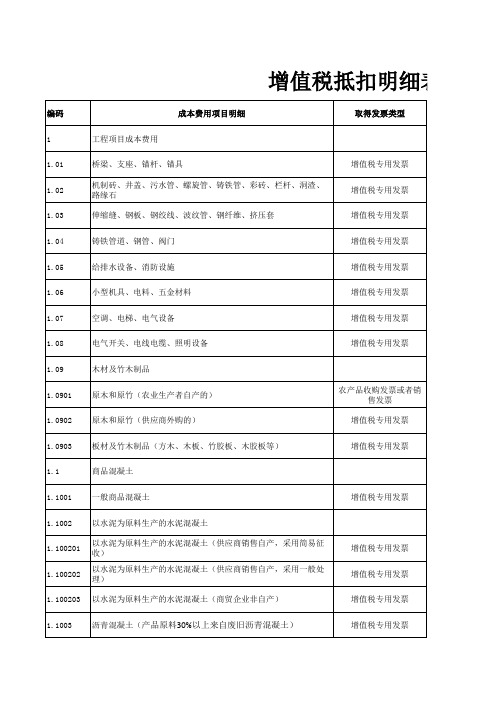

增值税发票抵扣明细表

建筑业增值税进项税抵扣明细表

增值税专用发票

是

3%

的增值税税额。

企业为生产产品

1.2 营改增一般纳税人,销售自己使用过的在本

地区扩大增值税抵扣范围试点以后购进或者自 增值税专用发票 是

3%

制的固定资产 1.3 增值税纳税人2011年12月1日(含)以后初

企业为生产产品 、提供劳务、出

次购买增值税税控系统专用设备(包括开票 机)

增值税专用发票

是

3%

6.12 玻璃幕墙、铝塑板、外墙装饰材料、保温 材料、

增值税专用发票

是

3%

6.13 油漆、装饰涂料

增值税专用发票 是

3%

6.14 暖通空调、电梯、电气设备

增值税专用发票 是

3%

6.15 给排水设备、消防设施、安防设备、楼宇 智能

增值税专用发票

是

3%

6.16 天花吊顶、地面材料、装饰板材

活动中所发生的 8、培训费(技术培训费) 费用。

9、电话费、网络费

增值税专用发票 是

3%

增值税专用发票 是

9%

增值税专用发票 是

6%

增值税专用发票 是

6%

9.1 电话费、网络费(基础电信服务)

增值税专用发票 是

9%

9.2 电话费、网络费(增值电信服务)

增值税专用发票 是

6%

10、临时设施费

10.1 临时设施费(材料设备及增值税应税劳 务)

3%

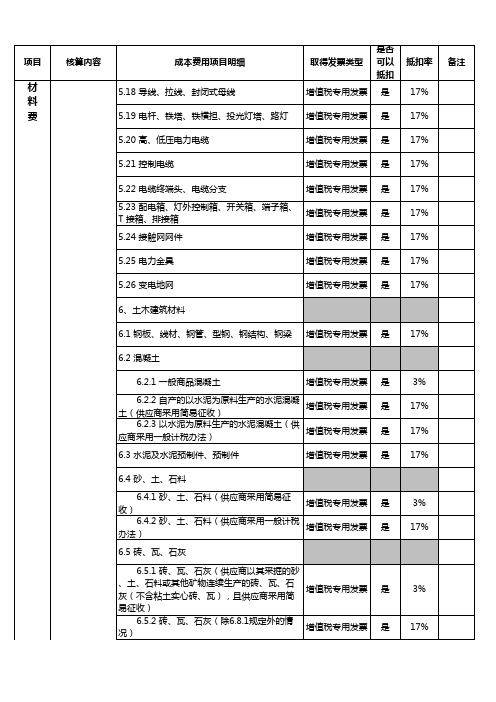

6.2 混凝土

6.2.1 一般商品混凝土

增值税专用发票 是

3%

6.2.2 自产的以水泥为原料生产的水泥混凝 土(供应商采用简易征收)

增值税专用发票

是

3%

6.2.3 以水泥为原料生产的水泥混凝土(供 应商采用一般计税办法)

增值税计算抵扣-样表(公式)

计算抵扣统计表

2.取得注明旅客身份信息的 航空旅客

3.取得注明旅客身份信 铁路旅客运输进项税额

4.取得注明旅客身份信

公路、水路等其他旅客

表

注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:

空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%(民航发展基金不得计算扣除)取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%

4.取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%。

营改增后增值税下费用报销的可抵扣项

营改增后增值税下费用报销的可抵扣项一、项目可抵扣税率办公用品17%电子耗材17%车辆租赁17%印刷13%水费/电费13%/17%房屋租赁11%/5%物业管理6%邮电费11%/6%手续费6%咨询费6%会议费6%培训费6%住宿费6%劳务派遣费6%公路通行费(5-7月)3%二、不能抵扣的项目1、福利费2、差旅费(除住宿)3、免税项目支出4、供货商无法取得抵扣证5、增值税普通发票三、举例1、招待费举例:小王招待客户吃饭花了2000员餐费,其中餐费、娱乐都是不能抵扣的。

答:即使是增值税专用发票也不行。

酒店住宿期间发生的餐费也要扣除,不能抵扣。

2、差旅费举例:我要出差了,营改增有哪些变化?答:出差发生的交通费、餐费和住宿费中只有住宿费是可以抵扣的,而且一定要开增值税专用发票。

就交通费这点而言,相信很多小伙伴会有刍议,差旅费当中的机票、火车票等费用占比那么大,不可抵消增值税着实令人费解。

官方给出的解释是:旅客运输服务一般主要接受对象是个人,一般纳税人购买的旅客运输服务,难以准确的界定接受劳务的对象是企业还是个人,因此不得抵扣。

关于交通费这一块,不知道什么情况下可以抵扣的同学可以看下以下七种情况:例1:公司员工小李,出差乘坐飞机到北京。

分析:属于购进的旅客运输服务,虽然是用于生产经营,属于可以抵扣的项目,但因购进的是旅客运输服务,所以不得抵扣进项税。

例2:公司员工小李,出差到北京,驾驶公司自有车辆,一路花费的加油费、过路费等,假设可以取得增值税扣税凭证。

分析:公司并未购进旅客运输服务,只是将自有的车辆以及花费的各种费用,用于旅客运输服务,不属于购进旅客运输服务,且未用于不得抵扣项目,其相关进项税可以抵扣。

例3:公司员工小李,出差到北京,租赁小汽车一辆,本公司驾驶员开车将其送到北京,一路花费的加油费,过路费等,以及租赁车辆费用,假设可以取得增值税扣税凭证。

分析:公司购进的是经营租赁服务,只是将经营租赁服务用于载客行为,但并未“购进”旅客运输服务,且未用于不得抵扣项目,其相关进项税可以抵扣。

增值税抵扣明细表(供参考)

是

17%

是

17%

是

6% 属于商务辅助服

否

*

否

*

*

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

17%

是

6%

是

6%

是

6%

是

6%

是

6%

是

6%

是

17%

是

17%

是

17%

* 增值税专用发票 增值税专用发票

增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票

注:此表 仅供参 考,实际 抵扣税率 以国家相 关税法规 定为准。

明细表

是否可以抵扣 抵扣率

备注

是

17%

是

17%

是

17%

是

17%

是

17%

是

17%

是

17%

是

17%

是

13%

1.48

工地宣传、安全教育费用

1.4801 条幅、展示牌

1.4802 个人防护用品用具

1.4803 现场急救器材及药材

1.4804 消防设施器材

2

期间费用

2.01

管理部门职工工资及五险一金

2.02

管理部门职工各项补贴津贴

2.03

保险

增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票 增值税专用发票

增值税成本费用进项税抵扣率明细表

实用文档

标准文案成本费用进项税抵扣率明细表

一、编写目的

增值税存在多档税率,不同的成本费用项目适用不同的税率,为便于公司各部门相关人员在进行成本、费用管理时,准确掌握各

项成本费用可抵扣进项税的适用税率,做到增值税进项税额准确抵扣,现以常规工程项目成本费用及期间费用构成为基准,对进项税

抵扣率进行整理,并编制本表供相关财务及业务人员在办理实际业务时使用。

二、主要内容

1.编码:为区分货物、服务的类别和名称,设置了相应的编码,对于同类别货物、服务编码前缀数字相同。

2.成本项目费用明细:所列内容为常规工程项目可能涉及的货物以及相关成本费用项目。

3.发票类型:主要包括增值税专用发票、机动车销售统一发票、农产品收购发票或销售发票以及其他类型发票。

4.抵扣率:系供应商为增值税一般纳税人时能提供的增值税专用发票的抵扣率,包括17%、13%、11%、6%、3%。

供应商为小规模纳税人时,可以取得3%抵扣率的增值税专用发票;供应商提供增值税普通发票时,不能抵扣进项税。

5.备注:对货物、劳务涉及的税收优惠政策及其他内容进行明确说明。

三、使用说明

表中“是否可抵扣”一列为“是”的项目,仅是通过其是否属于增值税应税范围进行的判断;具体能否抵扣还需根据企业采购该

项目后的用途做进一步判断。

抵扣明细表

单价

6923.08 6923.08 6923.08

金额

83076.92 83076.92 76153.85 10774.78

税率

17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17% 17%

黎川县川盛实业有限公司

发票号码

06219947 06219948 06219949 00861482

2012年04月增值税专用发票抵扣明细

单位

吨 吨 吨 升 太 吨 度 台 套、台 台 套 台 台 台 吨 只 升

品名

三甲胺盐酸盐 三甲胺盐酸盐 三甲胺盐酸盐 汽油

规格

供货单位

聊城市益友化工有限公司 聊城市益友化工有限公司 聊城市益友化工有限公司

374.87 2580.00 119157.21 820082.00 5109.45 35165.06 95.9 660.00 3045.49 20960.00 1162.39 8000.00 363.25 2500.00 290.59 2000.00 9444.44 65000.00 374.87 2580.00 9767.47 67223.20 145.3 1000.00 1418.73 9764.16

中国石油化工股份有限公司 江西抚州黎川石油经营部

2205.13 2205.13 11709.4 700924.79 30055.61 564.1 564.10 17914.51 3418.8 6837.61 2136.75 2136.75 1709.41 27777.78 55555.56 2205.13 2205.13 752.14 57455.73 854.7 854.70 8345.43

建筑业增值税进项税抵扣明细表.xls

6.23 钢绞线、波纹管、钢纤维、挤压套

增值税专用发票 是

6.24 防水卷材、防水涂料

增值税专用发票 是

6.25火工产品

增值税专用发票 是

17%

13%

允许抵扣 进项税额 =购买价 ×13%

13%

17%

17%

17%

17%

17%

17%

17%

17%

17%

17%

13%

17%

17%

17%

17%

17%

17%

17%

设 建造的各种临时 分包合同的,应分别取得增值税专用发票

施 性生产、生活设 2.1 签订材料购销合同部分

施。

增值税专用发票 是

2.2 签订劳务分包合同部分

增值税专用发票 是

11%

17% 11%

1、土地使用权

无 是指企业拥有或 形 者控制的没有实 资 物形态的可辨认 产 非货币性资产。

增值税专用发票 是

是

易征收)

6.5.2 砖、瓦、石灰(除6.8.1规定外的情 况)

增值税专用发票

是

3% 17%

3% 17%

6.6 瓷砖、大理石、花岗岩、石灰石膏、 6.7 木材及竹木制品

增值税专用发票 是

6.7.1 原木和原竹(农业生产者自产的)

农产品收购发票 或者销售发票

是

6.7.2 原木和原竹(供应商外购的)

增值税专用发票 是

增值税专用发票

是

其 他 直 接

偿费、征地拆迁 费、环境保护费 2、水费

等。

2.1 水费(自产的自来水或供应商为一般纳税人 的自来水公司销售自来水采用简易征收)

增值税专用发票

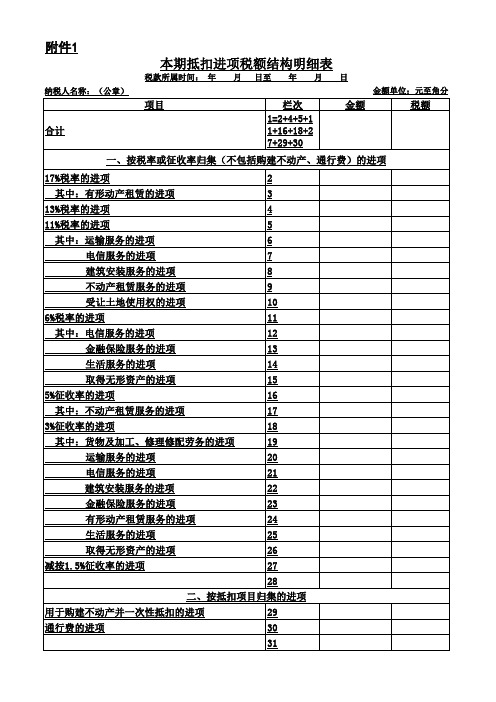

本期抵扣进项税额结构明细表

其中:运输服务的进项

6

电信服务的进项

7

建筑安装服务的进项

8

不动产租赁服务的进项

9

受让土地使用权的进项

10

6%税率的进项

11

其中:电信服务的进项

12

金融保险服务的进项

13

生活服务的进项

14

取得无形资产的进项

15

5%征收率的进项

16

其中:不动产租赁服务的进项

17

3%征收率的进项

18

其中:货物及加工、修理修配劳务的进项

附件1

纳税人名称:(公章)

合计

本期抵扣进项税额结构明细表

税款所属时间: 年 月 日至 年 月 日

金额单位:元至角分

项目

栏次

金额

税额

1=2+4+5+1 1+16+18+2 7+29+30

一、按税率或征收率归集(不包括购建不动产、通行费)的进项

17%税率的进项

2

其中:有形动产租赁的进项

3

13%税率的进项

19

运输服务的进项

20

电信服务的进项

21

建筑安装服务的进项

22

金融保险服务的进项

23

有形动产租赁服务的进项

24

生活服务的进项

25

取得无形资产的进项

26

减按1.5%征收率的进项

27

28

二、按抵扣项目归集的进项

用于购建不动产并一次性抵扣的进项

29

通行费的进项

30

31

32

建筑行业日常成本费用发票可抵扣项目及适用税率明细表

通行费发票(不含财政票据)

5%或3%

是 15、福利费 16、差旅费 …… 1、员工购置防毒面罩 指公司根据劳动法和国家有关劳动安全规 程,用于改善公司生产人员劳动条件、防止 2、灭火器 管理费用-劳动保护费 伤亡事故、预防和消灭职业病等各种技术、 3、生产安全用品 保健措施方面开支的费用 4、工作服 * 否

附件2

老项目可能取得5%增值税专用发票;增值税小规模纳税人销售其取 得的不动产以及其他个人出租不动产,承租方不属于其他个人的, 纳税人缴纳增值税后可以向地税局申请代开增值税发票。 会展服务 会议用办公用品 会场租赁费(不动产租赁) 基础电信业务适用 增值电信业务适用

是 9、会议费 10、交通费 施工单位管理部门在企业的经营管理中发生 的或者应由企业统一负担的公司经费(包括 行政管理部门职工薪酬、物料消耗、低值易 耗品摊销、办公费和差旅费、经营租赁费、 折旧费等)、工会经费、董事会费(包括董 事会成员津贴、会议费和差旅费等)、聘请 中介机构费、咨询费(含顾问费)、诉讼费 、业务招待费等 11、电话费、网络费 12、业务招待费 13、办公用品、物料消耗 10、物业管理费 11、污水及垃圾处理费 12、各类组织会费、年费 13、广告宣传费 是 是 否 是 否 是 是 否 是 否 是 是 是 是 是 14、汽车相关费用 是

增值税专用发票 * *

6% * *

是

增值税专用发票

17%

区分劳动保护费和职工福利费,职工福利费不能进项税额抵扣

成本费用项目 购置不动产 购置不动产

核算内容

相关业务形式 购置房屋、土地使用权等不动产

是否可抵 扣 是

增值税扣税凭证 增值税专用发票

税率(一般 纳税人) 11%或5%

备注 老项目可能取得5%增值税专用发票;不动产进项税额按规定分2年期 抵扣,第一年抵扣比例为60%,第二年抵扣比例在40%(国税总局 2016年第15号)

增 值 税 运 输 发 票 抵 扣 清 单

——

——

——

——

——

四

海洋运输

——

——

——

——

——

——

五

公

路

运

输

1

2

3

4

5

6

7

小计

——

——

——

——

——

——

六

内

河

运

输

1

2

3

4

5

6

7

小计

——

——

——

——

——

——合计——Fra bibliotek————

——

——

——

说明:铁路运输、航空运输、管道运输、海洋运输栏填写汇总数,公路运输和内河运输按发票分别填写。

增值税运输发票抵扣清单

纳税人名称

纳税人识别号:

金额单位:元至角分

序号

发票种类

发票号码

开票日期

运输单位名称

运输单位纳税人识别号

运输单位主管地方税务局名称

运输单位主管地方税务局代码

运费金额

允许计算抵扣的运费金额

计算抵扣的进项税额

一

铁路运输

——

——

——

——

——

——

二

航空运输

——

——

——

——

——

——

三

管道运输