电大本科会计学-财务报表分析-作业三万科a获利能力分析

中央电大 (任务3) 财务报分析 万科A 公司 获利能力分析3

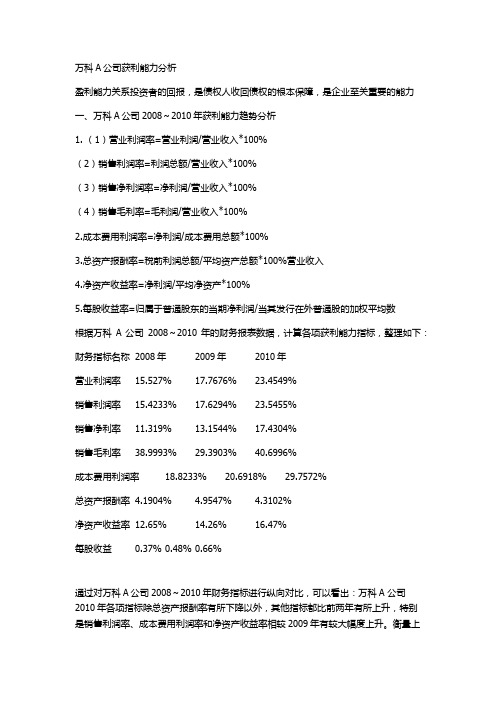

万科A公司获利能力分析盈利能力关系投资者的回报,是债权人收回债权的根本保障,是企业至关重要的能力一、万科A公司2008~2010年获利能力趋势分析1. (1)营业利润率=营业利润/营业收入*100%(2)销售利润率=利润总额/营业收入*100%(3)销售净利润率=净利润/营业收入*100%(4)销售毛利率=毛利润/营业收入*100%2.成本费用利润率=净利润/成本费用总额*100%3.总资产报酬率=税前利润总额/平均资产总额*100%营业收入4.净资产收益率=净利润/平均净资产*100%5.每股收益率=归属于普通股东的当期净利润/当其发行在外普通股的加权平均数根据万科A公司2008~2010年的财务报表数据,计算各项获利能力指标,整理如下:财务指标名称2008年2009年2010年营业利润率15.527% 17.7676% 23.4549%销售利润率15.4233% 17.6294% 23.5455%销售净利率11.319% 13.1544% 17.4304%销售毛利率38.9993% 29.3903% 40.6996%成本费用利润率18.8233% 20.6918% 29.7572%总资产报酬率4.1904% 4.9547% 4.3102%净资产收益率12.65% 14.26% 16.47%每股收益0.37% 0.48% 0.66%通过对万科A公司2008~2010年财务指标进行纵向对比,可以看出:万科A 公司2010年各项指标除总资产报酬率有所下降以外,其他指标都比前两年有所上升,特别是销售利润率、成本费用利润率和净资产收益率相较2009年有较大幅度上升。

衡量上市公司盈利能力最常用的财务分析指标即每股收益也比前两年有所提高。

这些财务指标的变化说明万科A在2008年至2010年期间,投入生产比上升,企业获利能力增强。

二、万科A公司与金地集团获利能力对此分析根据万科A公司、金地集团2008~2010年的财务报表,将主要财务数据和计算得出的各项获利能力指标,整理如下:财务数据名称2008年2009年2010年营业收入40991800000 48881000000 50713800000营业利润6364790000 8685080000 11894900000利润总额6322290000 8617430000 11940800000净利润 4639870000 6430010000 8839610000资产总额119237000000 137609000000 215638000000净资产 38819000000 45409000000 54587000000表1-万科A公司2008~2010年主要财务数据财务数据名称2008年2009年2010年营业收入9762030000 12098200000 19592500000营业利润1532980000 2471150000 4205900000利润总额1541720000 2498090000 4226240000净利润 1094310000 1933400000 3132840000资产总额35101600000 55517800000 72816500000净资产 10409900000 16850500000 21005600000表2-金地集团2008~2010年主要财务数据财务指标名称2008年2009年2010年万科金地万科金地万科金地营业利润率15.527% 15.7035% 17.7676% 20.4258% 23.4549%21.4669%销售利润率15.4233% 15.793% 17.6294% 20.6484% 23.5455%21.5707%销售净利率11.319% 11.2098% 13.1544% 15.981% 17.4304%15.9899%销售毛利率38.9993% 43.1379% 29.3903% 36.7098% 40.6996%38.0698%成本费用利润率18.8233% 19.5598% 20.6918% 25.1831%29.7572% 27.2299%总资产报酬率4.1904% 3.34% 4.9547% 3.6386% 4.3102%4.4375%净资产收益率12.65% 9.04% 14.26% 11.83% 16.47%15.24%每股收益0.37% 0.5% 0.48% 0.78% 0.66% 0.6%表3-万科A公司与金地集团2008~2010年获利能力财务指标通过万科A公司与金地集团三年的财务指标的对比,可以看出:1.销售利润率:两家房地产公司2008~2010年利润率基本呈上升趋势,但从营业利润率指标上看,2008~2010年这三年,万科A公司在这三年中的营业利润率都要弱于金地集团。

03任务-万科A获利能力分析

万科A获利能力分析一、营业活动反映获利能力是指企业赚取利润的能力,反映企业的资金增资能力,主要包括企业从营业收入中获取利润的能力、企业运用资金赚取利润的能力以及股东的投资回报水平三方面。

获利能力首先与股东财富直接挂钩,也是企业价值评估的数据基础。

因为股东的直接利益来源于所投资净资产的增资程度,并且利润通常是证券价值变动的重要决定因素。

其次,企业的获利能力影响债权人的债务安全。

因为利润与经营活动现金净流量是债务利息和本金偿付的重要来源。

再次,企业的获利能力直接反应管理者的经营业绩。

企业各项管理活动的出发点和归宿点就是获取利润,更确切地说是价值增值,所以企业管理部门所作出的经营决策都是以企业收益水平的高低、收益的稳定持久性及收益潜力分析为前提。

最后,企业获利能力对其他利益相关者也具有重要意义。

实现收入是企业获利的基础,因为从营业收入中获取收益的能力反映了企业产品的竞争能力。

营业收入反映企业的商品经营,是相对于资产经营和资本经营而言。

以营利收入为基础的获利能力的衡量指标主要由三个,分别是销售毛利率、营业利润率、销售净利润。

1、销售毛利率销售毛利率是销售毛利与销售收入之比。

其反映每百元营业收入扣除营业成本后,有多少现金可以用于补偿各项期间费用并形成盈利。

销售毛利是企业实现净利润和综合收益的条件和基础。

2007年 2008年 2009年 2010年 2011年 销售毛利率(%)41.9938.9929.3940.6939.7810203040502007年2008年2009年2010年2011年销售毛利率(%)销售毛利率(%)如图显示,2007年至2011年的销售毛利率中,2009年的销售毛利率是最低的,其他几年都基本维持在一个水平线上。

说明这5年中其销售收入与销售成本基本没有太大的浮动,而2009年的销售收入减少而销售成本有说增加,以致该年毛利率下降至少10个百分点。

2011年销售毛利率同行业比较:万科A 嘉凯城 滨江集团 2011年销售毛利率(%)39.7824.1455.36102030405060万科A嘉凯城滨江集团2011年销售毛利率(%)2011年销售毛利率(%)如图显示,2011年三个企业中滨江集团的销售毛利率是最高的,嘉凯城的销售毛利率是最低的,万科A 位居中间。

万科A财务分析

万科A财务分析一、公司概况万科A是中国房地产开发企业万科集团旗下的上市公司,成立于1984年,总部位于深圳市。

公司主要从事房地产开发、物业管理和物业投资等业务。

截至目前,万科A已在全国范围内拥有多个房地产项目,并在香港和深圳两地上市。

二、财务指标分析1. 资产负债表分析根据最近一期的财务报表,万科A的总资产为X亿元,其中包括现金及现金等价物、应收账款、固定资产等。

总负债为X亿元,包括应付账款、短期借款、长期借款等。

净资产为X亿元,反映了公司的净值。

2. 利润表分析万科A在最近一期的财务报表中显示了其营业收入为X亿元,主要来自于房地产销售和物业管理收入。

营业成本为X亿元,包括土地成本、建筑材料成本等。

净利润为X亿元,反映了公司的盈利能力。

3. 现金流量表分析万科A的现金流量表显示,公司在最近一期的经营活动中获得的现金流入为X 亿元,主要来自于房地产销售和物业管理收入。

经营活动中支付的现金流出为X亿元,包括购买土地、支付工资等。

公司的自由现金流为X亿元,反映了公司可用于投资和分红的现金流量。

三、财务比率分析1. 偿债能力分析通过计算负债比率、流动比率和速动比率等指标,可以评估万科A的偿债能力。

例如,负债比率为X%,流动比率为X倍,速动比率为X倍。

这些指标反映了公司偿还债务的能力和流动性。

2. 盈利能力分析通过计算净利润率、毛利率和营业利润率等指标,可以评估万科A的盈利能力。

例如,净利润率为X%,毛利率为X%,营业利润率为X%。

这些指标反映了公司在销售和经营过程中的盈利能力。

3. 成长能力分析通过计算销售增长率、净利润增长率和资产增长率等指标,可以评估万科A的成长能力。

例如,销售增长率为X%,净利润增长率为X%,资产增长率为X%。

这些指标反映了公司在一定时期内的增长水平。

四、风险分析1. 宏观经济风险万科A作为房地产企业,受宏观经济环境的影响较大。

例如,经济增长放缓、政策调控等因素可能影响房地产市场的需求和价格。

财务报表分析万科A营运能力分析

02任务-万科A营运能力分析一、万科基本情况介绍:万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

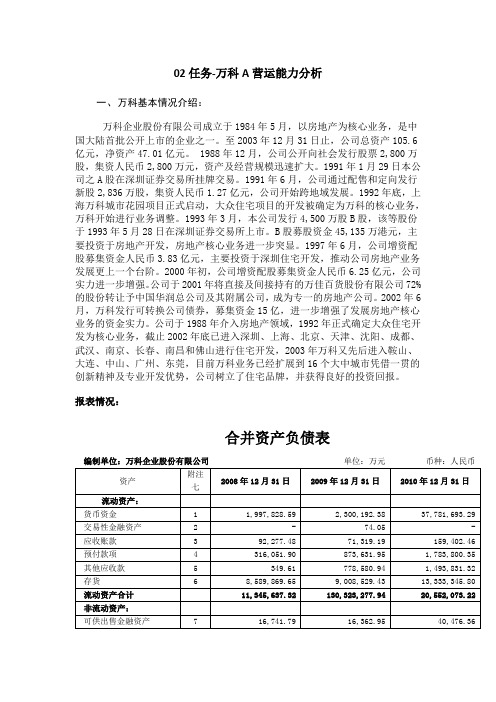

报表情况:合并资产负债表编制单位:万科企业股份有限公司单位:万元币种:人民币合并利润表编制单位:万科企业股份有限公司单位:万元币种:人民币合并现金流量表编制单位:万科企业股份有限公司单位:万元币种:人民币营运能力体现了企业运用资产的能力,资产运用效率高,则可以应较少的投入获取较高的效益。

【财务】万科A财务报表综合分析

【关键字】财务电大网上作业任务04万科A财务报表综合分析一、万科基本情况介绍:万科企业股份有限公司(股票代码:000002),成立于1984年5月,是以房地产为核心业务是中国大陆首批公开上市的企业之一。

是目前中国最大的专业住宅开发企业,也是股市里的代表性地产。

总部设在,至2009年,已在20多个城市设立分公司。

2010年公司完成新开工面积1248万平方米,实现销售面积897.7万平方米,销售金额1081.6亿元。

营业收入507.1亿元,净成本72.8亿元。

这意味着,万科率先成为全国第一个年销售额超千亿的房地产公司。

相当于美国四大住宅公司高峰时的总和。

以理念奠基、视道德伦理重于商业利益,是万科的最大特色。

万科认为,坚守价值底线、拒绝利益诱惑,坚持以专业能力从市场获取公平回报,是万科获得成功的基石。

万科通过专注于住宅开发行业,建立起内部完善的制度体系,组建专业化团队,树立专业品牌,以所谓“万科化”的企业文化(1、简单不复杂;2、规范不权谋;3、透明不黑箱;4、责任不放任)享誉业内。

公司致力于通过规范、透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工欢迎,最受社会尊重的企业。

凭借公司治理和道德准则上的表现,公司连续六次获得“中国最受尊敬企业”称号,2008年入选《华尔街日报》(亚洲版)“中国十大最受尊敬企业”。

1988年12月公司公开向社会发行股票2800万股集资人民币2800万元资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易,成为深圳证券交易所第二家上市公司。

1991年6月公司通过配售和定向发行新股2836万股集资人民币1.27亿元公司开始跨地域发展。

1992年底上海万科“城市花园”项目正式启动,大众住宅项目的开发被确定为万科的核心业务。

1993年3月本公司发行4500万股B股该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45135万港元主要投资于房地产开发房地产核心业务进一步突显。

电大任务3作业万科A获利能力分析

电大任务3作业万科A获利能力分析万科A获利能力分析1. 引言随着社会经济的飞速发展,企业要想在市场经济条件下,提高自我竞争能力和自我发展能力,把握经济动态,就要重视财务分析。

财务分析是企业了解一个企业经营业绩和财务状况的真实面目,从晦涩的会计程序中将会计数据背后的经济涵义挖掘出来,为投资者和债权人提供决策基础。

虽然审计可以在一定程度上改善这一状况,但审计师并不能绝对保证财务报表的真实性和恰当性,他们的工作只是为报表的使用者作出正确的决策提供一个合理的基础,所以即使是经过审计,并获得无保留意见审计报告的财务报表,也不能完全避免这种不恰当性。

这使得财务分析变得尤为重要,企业管理者通过财务分析,可以合理评价经营者的经营业绩,促进管理水平的提高。

投资者通过财务分析,可进一步预测投资后的收益水平和风险程度,以做出正确的投资决策。

万科是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

作为中国房地产行业龙头的万科企业股份有限公司,有效地做好企业财务分析,指导企业的经营和发展,才能更好地实现企业的战略发展。

2. 万科公司简介2.1. 公司简介万科企业股份有限公司成立于 1984 年 5 月,1988 年开始涉足房地产业,1991年1月,万科A股在深圳证券交易所挂牌交易。

万科是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。

其总部设在深圳,至2009 年,万科已在 20多个城市设立分公司。

经过多年努力,万科逐渐确立了在住宅行业的竞争优势:“万科”成为行业第一个全国驰名商标,旗下“四季花城”、“城市花园”、“金色家园”等品牌得到各地消费者的接受和喜爱;公司研发的“情景花园洋房”是中国住宅行业第一个专利产品和第一项发明专利;公司物业服务通过全国首批 ISO9002 质量体系认证;公司创立的万客会是住宅行业的第一个客户关系组织;它是国内第一家聘请第三方机构,每年进行全方位客户满意度调查的住宅企业。

万科A获利能力分析

万科A获利能力分析一、万科A的公司情况概述万科成立于1984 年5 月, 以房地产为核心业务。

是中国大陆首批公开上市的企业之一。

1988年进入房地产领域, 同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始发展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公开上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年, 4500 万股B 股发行并在深交所上市, 募集资金主要用于房地产开发, 核心业务突显。

1997 和2000 年, 共增资配股募集资金10.08 亿元, 实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化。

2002 和2003 年, 发行可转换公司债券34.9 亿元, 进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0.58 亿元到105.6亿元, 增长182 倍; 净利润从0.05 亿万元到13.5 亿元, 增长270 倍, 业务扩展到19 个大中城市, 凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,分别于2000 和2001 年入选世界权威财经杂志——福布斯的全球最优秀300 家和200 家小型企业, 获“2005 中国房地产百强企业综合实力TOP10 评选”第一, 在规模性专项评选中列第一、盈利能力专项评选中列第四, 在行业中业绩优异。

其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳定增长的回报, 受到市场广泛认可。

2009年,万科共获取新增项目44个,对应万科权益建筑面积1036万平方米,规划项目中按万科权益计算的建筑面积为2436万平方米。

实现营业收入488.8亿元,归属上市公司股东的净利润53.3亿元。

较2008年分别增长19.2%和32.1%,各项经营指标也全面超越2007年分别增长了37.6%和10%,成为国内首家销售金额突破600亿的房地产公司,并2009年获得全球住宅企业销售冠军。

中央电大 作业 (任务4) 财务报表分析 万科A 综合分析 计算版

上图为2008年万科A公司杜邦分析图,若该图无法显示请看下列数据:万科A公司2008年杜邦分析:净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=40,991,779,214.96-34,855,663,288.39+186,169,699.46-1,682,416,473.3 =4,639,869,152.73销售净利率=净利润/主营业务收入=4,639,869,152.73/40,991,779,214.96=11.319%总资产周转率=主营业务收入/平均资产总额=40,991,779,214.96/109,665,523,814.69=0.3738总资产收益率=销售净利率*总资产周转率=11.319*0.3738=4.231%净资产收益率=总资产收益率*平均权益乘数=4.231*2.99=12.65%万科A公司2009年杜邦分析:净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=48,881,013,143.49-41,122,442,525.36+858853644.22-2,187,420,269.40 =6,430,003,992.95销售净利率=净利润/主营业务收入=6,430,003,992.95/48,881,013,143.49=13.1544%总资产周转率=主营业务收入/平均资产总额=48,881,013,143.49/128,422,567,275.24=0.3806总资产收益率=销售净利率*总资产周转率=13.1544*0.3806=5.007%净资产收益率=总资产收益率*平均权益乘数=5.007*2.85=14.26%万科A公司2010年杜邦分析:净利润=营业总收入-营业成本总额+非经常性损益-所得税费用=50,713,851,442.63-39,581,842,880.99+808,760,674.2-3,101,142,073.98 =8,839,627,161.86销售净利率=净利润/主营业务收入=8,839,627,161.86/50,713,851,442.63=17.4304%总资产周转率=主营业务收入/平均资产总额=50,713,851,442.63/176,623,053,285.61=0.2871总资产收益率=销售净利率*总资产周转率=17.4304*0.2871=5.004%净资产收益率=总资产收益率*平均权益乘数==5.004*3.29=16.47%1、万科A公司净资产收益率万科A公司2008-2010年净资产收益率分别为(作业三计算得出):2008年净资产收益率=12.65%2009年净资产收益率=14.26%2010年净资产收益率=16.47%2、万科A公司总资产收益率2008年总资产收益率=销售净利率*总资产周转率=11.319*0.3738=4.231% 2009年总资产收益率=销售净利率*总资产周转率=13.1544*0.3806=5.007% 2010年总资产收益率=销售净利率*总资产周转率=17.4304*0.2871=5.004%(1).万科A公司销售净利率(作业三计算得出):2008年销售净利率=11.319%2009年销售净利率=13.1544%2010年销售净利率=17.4304%(2).万科A公司总资产周转率(作业二计算得出)2008年总资产周转率=0.37382009年总资产周转率=0.38062010年总资产周转率=0.28713、万科A公司平均权益乘数2008年平均权益乘数=净资产收益率/总资产收益率=12.65/4.231=2.992009年平均权益乘数=净资产收益率/总资产收益率=14.26/5.007=2.852010年平均权益乘数=净资产收益率/总资产收益率=16.47/5.004=3.29四、数据分析结果:(1)净资产收益率是一个综合性最强的财务比率,是杜邦体系的核心。

电大财务报表网上作业万科A公司营运能力分析

万科A营运能力分析万科A情况概述:万科A成立于1984 年5 月, 以房地产为核心业务。

1988年进入房地产领域, 同年发行股票2800 万股, 资产及经营规模迅速扩大。

1991 年开始发展跨地域房地产业务, 同年发行新股, A 股在深交所挂牌交易, 是首批公开上市的企业之一。

1992 年, 确定以大众住宅开发为核心业务, 进行业务调整。

1993 年, 4500 万股 B 股发行并在深交所上市, 募集资金主要用于房地产开发, 核心业务突显。

1997 和2000 年, 共增资配股募集资金10.08 亿元, 实力增强。

2001 年, 转让万佳百货股份有限公司股份, 完成专业化。

2002 和2003 年, 发行可转换公司债券34.9 亿元, 进一步增强了资金实力。

1984 至2005 年, 万科营业收入从0.58 亿元到105.6亿元, 增长182 倍; 净利润从0.05 亿万元到13.5 亿元, 增长270 倍, 业务扩展到19 个大中城市, 树立了住宅品牌,分别于2000 和2001 年入选世界权威财经杂志———福布斯的全球最优秀300 家和200 家小型企业, 获“2005 中国房地产百强企业综合实力TOP10 评选”第一, 在规模性专项评选中列第一、盈利能力专项评选中列第四, 在行业中业绩优异。

其良好的业绩、企业活力及盈利增长潜力为投资者带来了稳定增长的回报, 受到市场广泛认可。

2009年,万科共获取新增项目44个,对应万科权益建筑面积1036万平方米,规划项目中按万科权益计算的建筑面积为2436万平方米。

实现营业收入488.8亿元,归属上市公司股东的净利润53.3亿元。

较2008年分别增长19.2%和32.1%,各项经营指标也全面超越2007年分别增长了37.6%和10%,成为国内首家销售金额突破600亿的房地产公司,并2009年获得全球住宅企业销售冠军。

一、万科A营运能力分析营运能力体现了企业运用资产的能力, 资产运用效率高, 则可以用较少的投入获取较高的收益。

03任务-万科A获利能力分析

一、获利能力分析企业的获利能力分析是财务报表分析的重要组成部分,所有的财务报表分析都与获利能力分析有关,其中的利润表分析最为重要。

利润表揭示了一个企业一段时期(月度、季度、半年度或年度)的经营成果,在评价企业过去的经营业绩、偿债能力与流动性以及评估公司价值方面起着重要的作用。

在进行获利能力分析时,以一些基础的百分比形式来衡量利润比用绝对数来衡量更有意义,这些基础可以是销售额、生产性资产或所有者及债权人投入的资本。

对于股东而言,投资回报是他们投入权益资本获得的回报,衡量股东投资回报的财务指标主要采用净资产收益率和每股收益两个指标。

企业获利能力分析[方法一:趋势(历史)比较分析法]1. 获利能力基础性分析1)销售毛利率=销售毛利/销售收入*100%=(销售收入-销售成本)/销售收入*100% 2008 年销售毛利率=(40991779214.96-25005274464.91 ) /40991779214.96*100%=39.00%2009 年销售毛利率=(48881013143.49-34514717705 ) /48881013143.49*100%=29.39%2010 年销售毛利率=(50713851442.63-30073495231.18 ) /50713851442.63*100%=38.48%表1-1-1 2008~2010年万科销售毛利率趋势分析表销售毛利率所属年份企业实际数(%)与上年度差异(%)200839.00200929.39-9.61201038.489.09万科公司2008年的销售毛利率为39.00% ,说明公司每百元营业收入在扣除营业成本后有39元的现金可以用于补偿各项期间费用并形成盈利。

该企业在2009年销售毛利率下降较大发现了问题并加强了新市场的开拓及生产成本的管理、产品结构的合理化及调整市场的商业战略等手段,使其在2010年度的销售毛利率提高了;综合以上对表1的分析不难看出,在这几年中,2010年的企业销售毛利率是最高的,该年度的企业获利能力相对其他几年也较2)营业利润率营业利润率=经营利润/营业收入*100%=(营业利润+利息支出)/营业收入*100%2008 年营业利润率=(6364789552.07+657253346.42 ) /40991779214.96 *100%=17.13%2009 年营业利润率=(8685082798+573680423.04 ) /48881013143.49 *100%=18.94%2010 年营业利润率=(11894885308.23+504227742.57) /50713851442.63 *100%=24.45%营业利润率可以用于衡量每百元营业收入中赚取的收益。

电大财务报表分析万科A年报分析

01任务关于对万科A是否具备偿债能力的分析【偿债能力】是指企业对到期债务的清偿能力,包括短期内对到期债务的现实偿付能力和对未来债务预期的偿付能力。

偿债能力分析对促进企业发展的作用越来越大。

一、万科A是否具备短期偿债能力的评价短期偿债能力是指企业预期在短期债务到期前可变现为现金的资产用以偿还短期债务的能力,即企业产生现金的能力。

它取决于可以在近期变现为现金的流动资产的多少。

如果企业不能保持一定的短期偿债能力,自然就不可能保持一定的长期偿债能力,也就不能满足投资人、债权人、经理人员、供应商及中介机构对企业偿债能力的要求。

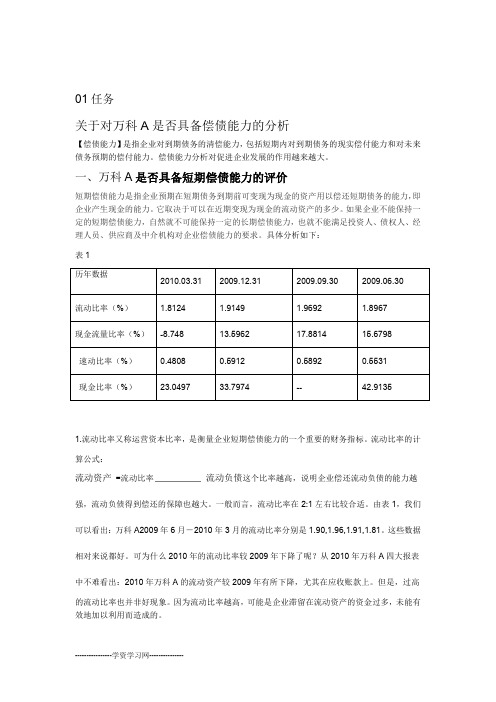

具体分析如下:表11.流动比率又称运营资本比率,是衡量企业短期偿债能力的一个重要的财务指标。

流动比率的计算公式:流动资产=流动比率流动负债这个比率越高,说明企业偿还流动负债的能力越强,流动负债得到偿还的保障也越大。

一般而言,流动比率在2:1左右比较合适。

由表1,我们可以看出:万科A2009年6月-2010年3月的流动比率分别是1.90,1.96,1.91,1.81。

这些数据相对来说都好。

可为什么2010年的流动比率较2009年下降了呢?从2010年万科A四大报表中不难看出:2010年万科A的流动资产较2009年有所下降,尤其在应收账款上。

但是,过高的流动比率也并非好现象。

因为流动比率越高,可能是企业滞留在流动资产的资金过多,未能有效地加以利用而造成的。

2.速动比率因其剔除了变现能力差的存货,而较流动比率更进一步地反映了企业的短期偿债能力。

速动比率的计算公式:速动资产流动资产 存货=速动比率=流动负债流动负债速动比率越高,说明企业的短期偿债能力越强。

根据表1的相关数据,我们可以看出:万科A 的速动比率较低,说明企业的短期偿债能力较差。

一般而言,速动比率在1:1这个范围内比较合适。

而万科A 2009年6月-2010年3月的速动比率是0.55,0.59,0.55。

从四大表表中我们可以看出:2009-2010年万科A的应收账款增长,企业的大部分账款都未能及时收回,是致使速动比率下降的主要原因。

电大中央形成性考核财务报表分析01任务——万科A.doc

电大中央形成性考核财务报表分析01任务——万科A.doc篇一:电大会计本科财务报表分析形成性考核01-04任务万科A 偿债能力分析企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

一、万科基本情况介绍:万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

电大财务报告分析万科(3篇)

第1篇一、引言万科企业股份有限公司(以下简称“万科”或“公司”)是中国领先的房地产企业之一,成立于1984年,总部位于深圳。

万科以其稳健的经营理念、卓越的产品品质和良好的社会责任形象,在业界享有盛誉。

本文将对万科近三年的财务报告进行分析,旨在评估其财务状况、经营成果和未来发展潜力。

二、财务报表分析(一)资产负债表分析1. 资产结构分析根据万科近三年的资产负债表,我们可以看到其资产结构的变化趋势。

(1)流动资产占比逐年上升,表明公司短期偿债能力增强。

(2)非流动资产占比相对稳定,其中投资性房地产和固定资产占比最高,说明公司注重长期发展。

(3)资产负债率逐年下降,表明公司负债水平降低,财务风险降低。

2. 负债结构分析(1)流动负债占比逐年下降,表明公司短期偿债压力减小。

(2)非流动负债占比相对稳定,其中长期借款占比最高,说明公司长期融资需求较大。

(二)利润表分析1. 营业收入分析万科近三年营业收入逐年增长,表明公司业务规模不断扩大。

2. 毛利率分析万科毛利率逐年下降,主要原因是土地成本上升和市场竞争加剧。

3. 净利率分析万科净利率逐年下降,主要原因是毛利率下降和期间费用增加。

(三)现金流量表分析1. 经营活动现金流量分析万科经营活动现金流量净额逐年增长,表明公司主营业务盈利能力较强。

2. 投资活动现金流量分析万科投资活动现金流量净额波动较大,主要原因是公司投资性房地产和固定资产的购置。

3. 筹资活动现金流量分析万科筹资活动现金流量净额逐年增长,主要原因是公司通过发行股票和债券等方式筹集资金。

三、财务状况综合评价1. 偿债能力万科资产负债率逐年下降,流动比率和速动比率均高于行业平均水平,表明公司短期偿债能力较强。

2. 盈利能力万科毛利率和净利率逐年下降,表明公司面临一定的盈利压力。

3. 经营能力万科经营活动现金流量净额逐年增长,表明公司主营业务盈利能力较强。

四、未来发展潜力1. 行业前景中国房地产市场虽然面临调控政策,但长期来看仍有较大发展空间。

2013年中央电大作业--96分作业(与2012年相同)万科A获利能力分析

万科A获利能力分析一、概述万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。

2007年公司完成新开工面积776.7万平方米,竣工面积445.3万平方米,实现销售金额523.6亿元,结算收入351.8亿元,净利润48.4亿元,纳税53.2亿元。

以理念奠基、视道德伦理重于商业利益,是万科的最大特色。

万科认为,坚守价值底线、拒绝利益诱惑,坚持以专业能力从市场获取公平回报,是万科获得成功的基石。

公司致力于通过规范、透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工欢迎,最受社会尊重的企业。

凭借公司治理和道德准则上的表现,公司连续五年入选“中国最受尊敬企业”,连续第四年获得“中国最佳企业公民”称号。

万科1988年进入住宅行业,1993年将大众住宅开发确定为公司核心业务。

至2007年末,万科全国市场占有率为2.1%,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的二十九个城市。

当年共销售住宅4.8万套,销售套数位居世界前茅,跻身全球最大的住宅企业行列。

经过多年努力,万科逐渐确立了在住宅行业的竞争优势:“万科”成为行业第一个全国驰名商标,旗下“四季花城”、“城市花园”、“金色家园”等品牌得到各地消费者的接受和喜爱;公司研发的“情景花园洋房”是中国住宅行业第一个专利产品和第一项发明专利;公司物业服务通过全国首批ISO9002质量体系认证;公司创立的万客会是住宅行业的第一个客户关系组织。

2007年,万科工厂化技术的研发和应用取得重要进展,位于东莞的住宅产业化基地正式投入运作,并被建设部授牌为“国家住宅产业化基地”,上海新里程项目20号、21号两栋工厂化住宅楼已向市场推出。

同年,万科新开工住房中装修房的比例达到53.4%,这是公司倡导节能环保、践行社会责任的重要体现。

万科是国内第一家聘请第三方机构,每年进行全方位客户满意度调查的住宅企业。

2007年,公司在行业内首先推出“冷静期”概念,实行“三天无理由退订”。

国开电大《财务报表分析》形考完整答案

财务报表分析网络核心课程形成性考核学校名称:学生姓名:学生学号:班级:国家开放大学编制使用说明:1.本考核册适用于参加国家开放大学新平台试点的学生。

2.本考核册是国家开放大学财务报表分析课程形成性考核的依据。

3.从提供的资料中选择一个公司,并以选定公司的资料为基础进行分析;4.除了题目提供的基础资料外,学生必须自己从各种渠道搜集选定公司的其他相关资料(包括同行业资料)。

5.根据各次记分作业的要求,选用恰当的分析方法,进行必要的指标计算及分析说明,并作出相应结论。

6.由于本课程的四次记分作业具有连贯性,因此学生第一次选定题目资料所提供的某个公司后,后面各次作业都必须针对同一公司进行分析。

7. 考核说明:本课程分形成性考核和期末考试两部分,其中形成性考核成绩占60%,期末考试占40%。

课程总成绩满分为100分,合成成绩达到60分(及格)及以上分数者可获得该课程规定学分,否则不获得该课程分,课程成绩以合成成绩记录。

本课程的形成性考核以满分100分计算,包括:财务报表分析——苏宁苏宁云商集团股份有限公司(以下简称"苏宁"),原苏宁电器股份有限公司,创立于1990年,2018年7月21日,苏宁电器(002024)在深圳证券交易所上市。

经过23年的创业发展,成为国家商务部重点培育的“全国15家大型商业企业集团”之一。

苏宁电器是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,2017年实现销售近900亿元。

截至2018年5月,苏宁电器在中国29个省和直辖市、200多个城市拥有850多家连锁店,员工12万名。

2018年销售规模突破1000亿元,品牌价值423.37亿元,名列中国企业500强第53位,入选《福布斯》亚洲企业50强。

2019年12月,苏宁电器以严谨规范、科学高效的内部管理,顺利通过ISO9000质量管理体系认证。

2007年8月,苏宁荣登《福布斯》中文版2018“中国顶尖企业榜”榜首。

万科A盈利能力分析

万科A盈利能力分析摘要:最近几年,我国房地产行业迎来了快速发展时期,房企数量急剧增加。

对企业来讲,跨国经营成为新时期实现更好发展的必然选择,其结构复杂程度也不断提升,在此情况下更加需要有效运用财务数据信息,帮助决策层制定出更加科学的经营策略。

与企业相关的各方主体,对于其盈利能力非常关注,同时也非常注重利润率指标的变化情况,也研究了对其进行分析和预测的方法。

本文在进行分析时,主要运用财务分析方法,分析该公司的盈利能力。

首先,根据万科公司近五年的财务数据对万科公司进行盈利能力分析,判断其盈利状况,并通过行业平均,针对该公司的盈利指标,在整个行业中的情况进行分析;其次采用盈利指标分析,针对该公司所处行业进行对比,进而发现该公司在财务方面存在的一些问题,比如存货过多、负债过大、成本过高等,并提出解决的对策。

关键词:盈利能力万科公司房地产Abstract:In recent years,China's real estate enterprises have shown a rapid development trend, and the number has increased dramatically. For enterprises, with the increasing transnational operations and the increasingly complex structure of enterprises, it is more and more important to make correct business decisions by effectively utilizing financial data information. And, whether managers, creditors or shareholders of enterprises are very concerned about the profitability of enterprises, and pay attention to the analysis and prediction of profit margin and its changing trend.This paper uses financial analysis method to analyze the profitability of Vanke Co., Ltd. Firstly, according to the financial data of Vanke Company in recent five years, the profitability of Vanke Company is analyzed, judging its profitability, and comparing the development level of Vanke's profitabilityindex in the industry through industry average.Secondly, it uses the profitability index analysis to compare the real estate listed companies including Vanke in the industry, and finds out the financial problems existing in the company, such as excessive inventory, excessive liabilities and high cost, and put forward the countermeasure to solve it.Key Words:Profitability Vanke Co Real estate目录1 绪论 (3)1.1 研究背景和意义 (3)1.1.1研究背景 (3)1.1.2 研究意义 (3)1.2 国内外研究现状 (4)1.2.1 国外研究现状 (4)1.2.2 国内研究现状 (5)1.3 研究方法和内容 (7)1.3.1 研究方法 (7)1.3.2 研究内容 (7)2 盈利能力相关理论 (8)2.1 盈利能力概念 (8)2.2 盈利获取途径 (9)3 万科公司案例分析 (10)3.1 公司简介 (10)3.2 公司盈利状况 (10)3.2.1 盈利趋势分析 (10)3.2.2 同行业比较分析 (12)4 问题及建议 (15)4.1 存在的问题 (15)4.1.1行业中的问题 (15)4.1.2公司自身问题 (13)4.2 建议 (17)4.2.1存货方面 (17)4.2.2负债方面 (14)4.2.3获利方面 (17)结语 (16)谢辞··················错误!未定义书签。

中央电大会计学本科《财务报表分析》网上形考作业答案

电大会计学本科《财务报表分析》网上形考作业答案任务一万科 A(一)短期偿债能力分析1.流动比率2008年年末流动性比率=流动资产/流动负债=113,456,373,203.92/64,553,721,902.6=1.762009年年末流动性比率=流动资产/流动负债=130,323,279,449.37/68,058,279,849.28=1.922010年年末流动性比率=流动资产/流动负债=205,520,732,201.32/129,650,791,498.49=1.59分析:万科所在的房地产业08年的平均流动比率为1.84,说明与同类公司相比,万科09年的流动比率明显高于同行业比率,万科存在的流动负债财务风险较少。

同时,万科09年的流动比率比08年大幅度提高,说明万科在09年的财务风险有所下降,偿债能力增强。

但10年呈下降状态,说明公司的短期偿债能力下降了,企业的财务状况不稳定。

2.速动比率2008年年末速动比率=(流动资产-存货)/流动负债=(113,456,373,203.92-85,898,696,524.95) / 64,553,721,902.60=0.432009年年末速动比率=(流动资产-存货)/流动负债=(130,323,279,449.37-90,085,294,305.52) / 68,058,279,849.28=0.592010年年末速动比率=(流动资产-存货)/流动负债=(205,520,732,201.32-133,333,458,045.93 )/ 129,650,791,498.49=0.56分析:万科所在的房地产业08年的平均速动比率为0.57,可见万科在09年的速动比率与同行业相当。

同时,万科在09年的速动比率比08年大有提高,说明万科的财务风险有所下降,偿债能力增强。

10年,速动比率又稍有下降,说明受房地产市场调控影响,偿债能力稍变弱。

3、现金比率2008年的现金比率=(货币资金+交易性金融资产)/流动负债=(19,978,285,929.92+0.00)/64,553,721,90 2.60=30.95%2009年的现金比率=(货币资金+交易性金融资产)/流动负债=(23,001,923,830.80+740,470.77)/68,058, 279,849.28=33.8%2010年的现金比率=(货币资金+交易性金融资产)/流动负债=(37,816,932,911.84+0.00)/129,650,791, 498.49=29.17%分析:从数据看,万科的现金比率上升后下降,从08年的30.95上升到09年的33.8,说明企业的即刻变现能力增强,但10年又下降到29.17,说明万科的存货变现能力是制约短期偿债能力的主要因素。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

万科A获利能力分析

一、万科基本情况介绍:

万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

至2003年12月31日止,公司总资产105.6亿元,净资产47.01亿元。

1988年12月,公司公开向社会发行股票2,800万股,集资人民币2,800万元,资产及经营规模迅速扩大。

1991年1月29日本公司之A股在深圳证券交易所挂牌交易。

1991年6月,公司通过配售和定向发行新股2,836万股,集资人民币1.27亿元,公司开始跨地域发展。

1992年底,上海万科城市花园项目正式启动,大众住宅项目的开发被确定为万科的核心业务,万科开始进行业务调整。

1993年3月,本公司发行4,500万股B股,该等股份于1993年5月28日在深圳证券交易所上市。

B股募股资金45,135万港元,主要投资于房地产开发,房地产核心业务进一步突显。

1997年6月,公司增资配股募集资金人民币3.83亿元,主要投资于深圳住宅开发,推动公司房地产业务发展更上一个台阶。

2000年初,公司增资配股募集资金人民币6.25亿元,公司实力进一步增强。

公司于2001年将直接及间接持有的万佳百货股份有限公司72%的股份转让予中国华润总公司及其附属公司,成为专一的房地产公司。

2002年6月,万科发行可转换公司债券,募集资金15亿,进一步增强了发展房地产核心业务的资金实力。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为

核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年万科又先后进入鞍山、大连、中山、广州、东莞,目前万科业务已经扩展到16个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

二、万科A获利能力分析

盈利能力关系投资者的回报, 是债权人收回债权的根本保障, 是企业至关重要的能力。

1. 营业收入分析

营业收入是企业营销能力的综合反映, 是获利能力的基础, 也是企业发展的根本。

从下表可见, 珠江三角洲及长江三角洲地区是其利润的主要来源。

企业初步形成了以长江三角洲、珠江三角洲和环渤海地域为主, 以其他区域经济中心城市为辅的“3+X”跨地域布局。

以深圳和上海为核心的重点投资以及不断推进的二线城市扩张是保障业绩获得快速增长的主要因素。

2. 期间费用分析

期间费用是企业降低成本的能力, 与技术水平, 产品设计, 规模经济和对成本的管理水平密切相关。

在营业费用增长率有所降低的3 年间, 销售增速仍保持上升态势,除市场销售向好外, 还反映了销售管理水平有很大的提高。

由下表可见, 管理费用的增长幅度不小, 良好的管理关固然是企业发展的核心, 但也应进行适度的控制。

由于房地产业需要大量资金作后盾, 银行借款利息大量资本化的同时也存在大量的银行存款。

因此, 万科在存在大量借款的情况下, 其财务费用却为负数, 管理层应注意提高资金利用效率。

各项目增长幅度表

3. 主营业务利润及利润构成分析

主营业务利润率分析: 由下表可见, 06- 09 年销售毛利率逐渐增长。

07 年根据市场供需两旺, 房价稳步上升的变化以及对未来市场土地资源稀缺性的预期, 企业调高了部分项目的售价, 项目毛利率明显增长。

08 年净资产收益率为近年来最高点, 效益取得长足进步。

其项目阶梯形的收入, 具有稳定性和较强的抗风险能力, 抹平了行业波动带来的影响。

利润构成分析: 由上表可见, 万科主营业务利润呈上升趋势, 其中房地产业务为其主要来源, 毛利率保持稳定的增长态势, 而物业管理业务获利能力有待加强。

2006 年后净利润的增长在很大程度上靠营业利润的增长, 同时投资收益的比重下降趋势明显。

营业外收支净额的比重逐渐减少。

4. 盈利能力指标

(1) 资产报酬率和净资产报酬率。

这两项指标呈上升趋势( 见下表) 。

说明企业盈利能力不断提高。

( 2) 经营指数与每股现金流量。

经营现金净流量与净利润的比率反映了企业收益的质量。

下表显示该指标波动幅度较大, 说明现金流缺乏稳定性, 存在较大的风险。

这种不确定性主要是由于增加存货所致, 因此, 万科应加强现金流的管理, 降低市场风险, 提高运作效率, 保

证业务开展的灵活度。

例如, 08 年, 加强对项目开发节奏的管理, 加快销售, 对不同的采用不同的租售策略, 进一步消化现房库存, 加快项目资金周转速度; 09 年贯彻“现金为王”的策略,调减全年开工和竣工计划, 以减少现金支出, 都取得了不错的效果。

每股收益07 年的大幅下降是由于06 年实行了10 增10 的股票股利政策, 因此, 实际股东的收益还是增长了。

该指标一直保持较平稳的态势, 在不断增资的情况下, 仍能保持一定的每股收益, 说明万科有较强的获利能力。

09 年行业平均每股现金流量为0.404。

该指标偏低, 主要是由于每年公积金转股使股本规模扩大, 其次, 反映了万科获取现金能力偏低。

总结:万科拥有较强的获利能力, 且这种获利能力有很好的稳定性。

在行业沧海桑田变化的十年, 万科一直保持了很高的盈利水平, 除了市场强大需求外, 说明其拥有很高的管理水平和决策能力, 另外, 规范、均好的价值观也是其长盛不衰的秘诀。