健盛集团2020年上半年决策水平分析报告

健盛集团2020年三季度财务风险分析详细报告

健盛集团2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为61,421.16万元,2020年三季度已经取得的短期带息负债为50,549.87万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供44,877.8万元的营运资本。

3.总资金需求

该企业的总资金需求为16,543.36万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为46,615.14万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是47,884.01万元,实际已经取得的短期带息负债为50,549.87万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为47,249.58万元,企业有能力在3年之内偿还的贷款总规模为47,566.79万元,在5年之内偿还的贷款总规模为48,201.23万元,当前实际的带息负债合计为70,549.87万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要8.25个分析期。

该企业资产负债率较低,资金链断裂的风险很小。

资金链断裂风险等级为3级。

内部资料,妥善保管第1 页共5 页。

健盛集团2019年决策水平分析报告

健盛集团2019年决策水平报告一、实现利润分析2019年实现利润为29,927.29万元,与2018年的23,451.34万元相比有较大增长,增长27.61%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年营业利润为30,236.33万元,与2018年的23,626.17万元相比有较大增长,增长27.98%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年健盛集团成本费用总额为148,259.53万元,其中:营业成本为126,062.58万元,占成本总额的85.03%;销售费用为5,547.69万元,占成本总额的3.74%;管理费用为15,147.29万元,占成本总额的10.22%;财务费用为290.8万元,占成本总额的0.2%;营业税金及附加为1,468.94万元,占成本总额的0.99%。

2019年销售费用为5,547.69万元,与2018年的6,368.38万元相比有较大幅度下降,下降12.89%。

2019年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2019年管理费用为15,147.29万元,与2018年的11,344.99万元相比有较大增长,增长33.52%。

2019年管理费用占营业收入的比例为8.51%,与2018年的7.19%相比有所提高,提高1.32个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

三、资产结构分析健盛集团2019年资产总额为376,263.58万元,其中流动资产为117,999.94万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的38.78%、26.42%和26.37%。

非流动资产为258,263.64万元,主要分布在固定资产和商誉,分别占企业非流动资产的52.62%、25.27%。

健盛集团2020年上半年经营成果报告

健盛集团2020年上半年经营成果报告

一、实现利润分析

1、利润总额

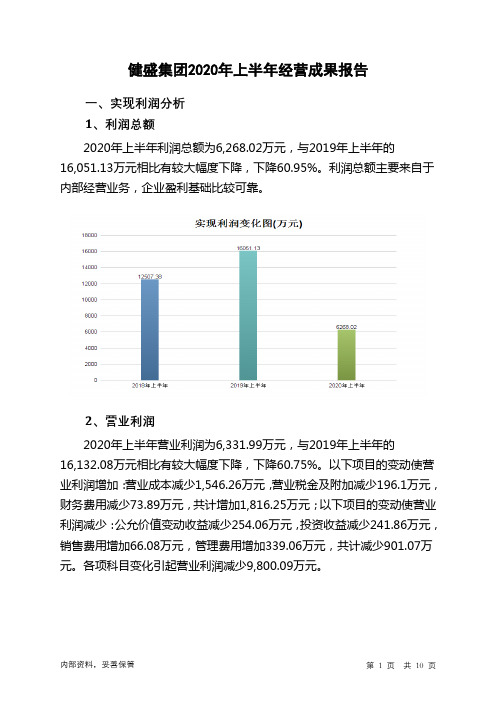

2020年上半年利润总额为6,268.02万元,与2019年上半年的

16,051.13万元相比有较大幅度下降,下降60.95%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为6,331.99万元,与2019年上半年的

16,132.08万元相比有较大幅度下降,下降60.75%。

以下项目的变动使营业利润增加:营业成本减少1,546.26万元,营业税金及附加减少196.1万元,财务费用减少73.89万元,共计增加1,816.25万元;以下项目的变动使营业利润减少:公允价值变动收益减少254.06万元,投资收益减少241.86万元,销售费用增加66.08万元,管理费用增加339.06万元,共计减少901.07万元。

各项科目变化引起营业利润减少9,800.09万元。

3、投资收益

2020年上半年投资收益为负112.3万元,与2019年上半年的129.57万元相比,2020年上半年出现亏损,亏损112.3万元。

4、营业外利润

2020年上半年营业外利润为负63.97万元,与2019年上半年负80.95万元相比亏损有较大幅度减少,下降20.97%。

5、经营业务的盈利能力。

健盛集团 深度分析报告

健盛集团深度分析报告一、公司概况健盛集团是一家在中国市场上具有广泛影响力的大型综合性企业集团。

成立于1995年,总部位于北京,业务范围涵盖金融、地产、能源、医疗、教育等多个行业,是中国最具竞争力和成长潜力的企业集团之一。

二、发展历程健盛集团自成立以来,凭借其坚实的实力和卓越的业绩,在中国经济快速发展的背景下,迅速崛起。

早期,公司主要以地产开发为核心业务,成功推出了多个具有影响力的楼盘项目。

随着中国经济的转型升级,健盛集团抓住机遇,逐步布局金融、能源、医疗、教育等领域,实现全方位的多元化发展。

三、主要业务1. 金融业务:健盛集团在金融领域拥有庞大的资金实力和专业团队。

公司建立了全方位的金融服务体系,包括证券、基金、信贷等多个金融业务板块,为企业和个人提供全面的金融解决方案。

2. 地产业务:作为健盛集团的核心业务之一,地产开发一直是公司的优势业务。

公司在全国各地投资兴建了多个大型住宅、商业、办公等综合项目,成为城市发展的重要推动者。

3. 能源业务:健盛集团积极响应国家的能源政策,布局了一系列的清洁能源项目。

公司拥有自己的太阳能、风能等可再生能源发电厂,以及涉及石油、天然气等传统能源的相关业务。

4. 医疗业务:健康产业是未来发展的重要方向,健盛集团在医疗领域加大了投入。

公司成立了多家医疗机构,提供高品质的医疗服务,涵盖了医院、诊所、药店等多个专业领域。

5. 教育业务:教育是人力资源开发和社会进步的重要支撑,健盛集团也积极参与教育事业。

公司投资并运营多所优质学校和教育培训机构,为社会培养了大量的人才。

四、核心竞争力1. 全面资源整合能力:健盛集团凭借多年的积累和资源整合能力,能够将集团内外的资源进行全面整合,实现优势互补,提升企业整体竞争力。

2. 创新驱动能力:健盛集团注重科技创新和业务模式创新,投入大量资金和人力资源进行研发和技术创新,保持企业竞争力的持续增长。

3. 品牌影响力:通过多年的市场拓展和品牌建设,健盛集团已经树立起了良好的品牌形象和企业声誉,在市场上拥有较高的知名度和影响力。

健盛集团2020年三季度经营风险报告

健盛集团2020年三季度经营风险报告

一、经营风险分析

1、经营风险

健盛集团2020年三季度盈亏平衡点的营业收入为30,977.01万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为26.66%,表示企业当期经营业务收入下降只要不超过11,261.84万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险

从资本结构和资金成本来看,健盛集团2020年三季度的带息负债为70,549.87万元,实际借款利率水平为1.86%,企业的财务风险系数为0.53。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

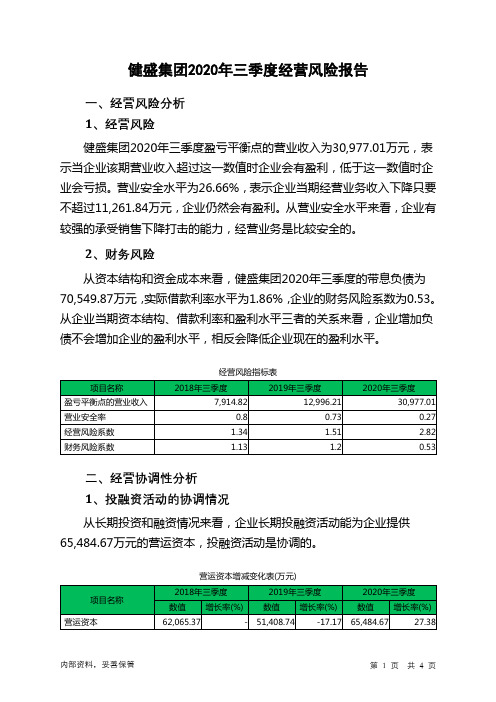

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供65,484.67万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

健盛集团2020年三季度财务分析详细报告

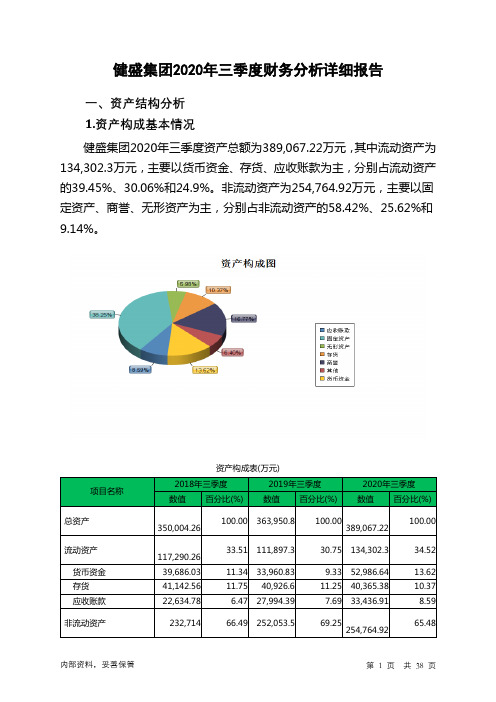

健盛集团2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况健盛集团2020年三季度资产总额为389,067.22万元,其中流动资产为134,302.3万元,主要以货币资金、存货、应收账款为主,分别占流动资产的39.45%、30.06%和24.9%。

非流动资产为254,764.92万元,主要以固定资产、商誉、无形资产为主,分别占非流动资产的58.42%、25.62%和9.14%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产350,004.26 100.00 363,950.8 100.00389,067.22100.00流动资产117,290.2633.51 111,897.3 30.75 134,302.3 34.52货币资金39,686.03 11.34 33,960.83 9.33 52,986.64 13.62存货41,142.56 11.75 40,926.6 11.25 40,365.38 10.37 应收账款22,634.78 6.47 27,994.39 7.69 33,436.91 8.59非流动资产232,714 66.49 252,053.5 69.25254,764.9265.48固定资产109,039.46 31.15118,165.9532.47148,835.4838.25商誉65,259.51 18.65 65,259.51 17.93 65,259.51 16.77 无形资产24,888.26 7.11 23,900.46 6.57 23,273.74 5.982.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的40.66%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的30.85%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

亚盛集团2020年上半年决策水平分析报告

亚盛集团2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为1,247.2万元,与2019年上半年的5,309.11万元相比有较大幅度下降,下降76.51%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为1,274.31万元,与2019年上半年的5,235.42万元相比有较大幅度下降,下降75.66%。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析亚盛集团2020年上半年成本费用总额为107,674.18万元,其中:营业成本为86,818.68万元,占成本总额的80.63%;销售费用为3,530.38万元,占成本总额的3.28%;管理费用为10,508.76万元,占成本总额的9.76%;财务费用为6,481.85万元,占成本总额的6.02%;营业税金及附加为334.51万元,占成本总额的0.31%。

2020年上半年销售费用为3,530.38万元,与2019年上半年的3,970.42万元相比有较大幅度下降,下降11.08%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2020年上半年管理费用为10,508.76万元,与2019年上半年的10,189.65万元相比有所增长,增长3.13%。

2020年上半年管理费用占营业收入的比例为9.64%,与2019年上半年的9.17%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

三、资产结构分析亚盛集团2020年上半年资产总额为856,906.26万元,其中流动资产为400,349.68万元,主要以应收账款、存货、货币资金为主,分别占流动资产的35.29%、26.65%和19.99%。

非流动资产为456,556.58万元,主要以无形资产、固定资产、长期待摊费用为主,分别占非流动资产的58.17%、26.36%和5.19%。

健盛集团[603558]2020年二季度财务分析报告-原点参数

![健盛集团[603558]2020年二季度财务分析报告-原点参数](https://img.taocdn.com/s3/m/9d572f54941ea76e59fa045f.png)

健盛集团[603558]2020年2季度财务分析报告(word可编辑版)目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况健盛集团2020年2季度末资产总额为3,682,539,760.98元,其中流动资产为1,099,261,290.74元,占总资产比例为29.85%;非流动资产为2,583,278,470.24元,占总资产比例为70.15%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,健盛集团2020年的流动资产主要包括存货、应收票据及应收账款以及应收账款,各项分别占比为37.60%,30.22%和30.22%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

健盛集团2020年上半年决策水平报告

一、实现利润分析

2020年上半年利润总额为6,268.02万元,与2019年上半年的

16,051.13万元相比有较大幅度下降,下降60.95%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为

6,331.99万元,与2019年上半年的16,132.08万元相比有较大幅度下降,下降60.75%。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析

健盛集团2020年上半年成本费用总额为66,595.24万元,其中:营业成本为57,397.28万元,占成本总额的86.19%;销售费用为2,380.74万元,占成本总额的3.57%;管理费用为5,946.4万元,占成本总额的8.93%;财务费用为173.33万元,占成本总额的0.26%;营业税金及附加为697.49万元,占成本总额的1.05%。

2020年上半年销售费用为2,380.74万元,与2019年上半年的2,314.66万元相比有所增长,增长2.86%。

从销售费用占销售收入比例变化情况来看,2020年上半年尽管企业销售费用有所增长,但营业收入却仍然出现了较大幅度的下降,企业市场销售活动开展得不太理想。

2020年上半年管理费用为5,946.4万元,与2019年上半年的5,607.34万元相比有较大增长,增长6.05%。

2020年上半年管理费用占营业收入的比例为8.17%,与2019年上半年的6.78%相比有所提高,提高1.39个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

三、资产结构分析

健盛集团2020年上半年资产总额为368,253.98万元,其中流动资产为109,926.13万元,主要以存货、应收账款、货币资金为主,分别占流动资产的37.6%、30.22%和25.92%。

非流动资产为258,327.85万元,主要以固定资产、商誉、无形资产为主,分别占非流动资产的56.43%、25.26%

和8.94%。

企业营业环节占用的资金数额较大,约占企业流动资产的38.13%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的31.55%,应当加强应收款项管理,关注应收款项的质量。

从资产各项目与营业收入的比例关系来看,2020年上半年应收账款所占比例较高,其他应收款所占比例基本合理,存货所占比例过高。

四、负债及权益结构分析

2020年上半年负债总额为72,021.48万元,与2019年上半年的71,414.53万元相比变化不大,变化幅度为0.85%。

2020年上半年企业负债规模变化不大。

负债主要项目变动情况表(万元)

2020年上半年所有者权益为296,232.5万元,与2019年上半年的289,933万元相比有所增长,增长2.17%。

所有者权益变动表(万元)。