东北证券2018年财务分析详细报告-智泽华

长春一东2018年财务分析结论报告-智泽华

长春一东2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长春一东2018年财务分析综合报告一、实现利润分析2018年实现利润为6,454.44万元,与2017年的4,209.89万元相比有较大增长,增长53.32%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为63,181.63万元,与2017年的52,996.19万元相比有较大增长,增长19.22%。

2018年销售费用为8,372.8万元,与2017年的8,969.73万元相比有较大幅度下降,下降6.65%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为6,136.33万元,与2017年的9,127.22万元相比有较大幅度下降,下降32.77%。

2018年管理费用占营业收入的比例为6.92%,与2017年的11.88%相比有较大幅度的降低,降低4.96个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为103.06万元,与2017年的9.6万元相比成倍增长,增长9.74倍。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,长春一东2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

辽宁成大2018年财务分析结论报告-智泽华

辽宁成大2018年财务分析综合报告辽宁成大2018年财务分析综合报告一、实现利润分析2018年实现利润为98,289.31万元,与2017年的162,149.89万元相比有较大幅度下降,下降39.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为1,696,247.14万元,与2017年的1,189,584.84万元相比有较大增长,增长42.59%。

2018年销售费用为114,390.44万元,与2017年的103,914.1万元相比有较大增长,增长10.08%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为42,600.33万元,与2017年的53,550.18万元相比有较大幅度下降,下降20.45%。

2018年管理费用占营业收入的比例为2.21%,与2017年的3.83%相比有所降低,降低1.62个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为57,700.79万元,与2017年的53,653.88万元相比有较大增长,增长7.54%。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,辽宁成大2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,内部资料,妥善保管第1 页共3 页。

财通证券2018年财务分析详细报告-智泽华

财通证券2018年财务分析详细报告一、资产结构分析1.资产构成基本情况资产构成表2.流动资产构成特点流动资产构成表3.资产的增减变化2018年总资产为5,869,480.42万元,与2017年的5,770,059.71万元相比有所增长,增长1.72%。

4.资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加931,681.2万元,长期投资增加517,835.06万元,递延所得税资产增加22,264.08万元,在建工程增加10,808.54万元,共计增加1,482,588.88万元;以下项目的变动使资产总额减少:应收利息减少1,432.76万元,无形资产减少1,774.1万元,固定资产减少5,834.21万元,货币资金减少30,068.34万元,共计减少39,109.4万元。

增加项与减少项相抵,使资产总额增长1,443,479.48万元。

5.资产结构的合理性评价6.资产结构的变动情况主要资产项目变动情况表二、负债及权益结构分析1.负债及权益构成基本情况财通证券2018年负债总额为3,901,862.41万元,资本金为358,900万元,所有者权益为1,967,618.01万元,资产负债率为66.48%。

在负债总额中,流动负债为0万元,占负债和权益总额的0%;短期借款为68,299.79万元,金融性负债占资金来源总额的1.16%。

负债及权益构成表2.流动负债构成情况3.负债的增减变化情况2018年负债总额为3,901,862.41万元,与2017年的3,688,932.14万元相比有所增长,增长5.77%。

2018年企业负债规模有所增加,负债压力有所提高。

负债变动情况表4.负债的增减变化原因以下项目的变动使负债总额增加:应付债券增加627,532.93万元,应付利息增加22,575.07万元,短期借款增加13,966.29万元,应付职工薪酬增加3,080.41万元,共计增加667,154.71万元;以下项目的变动使负债总额减少:应交税费减少11,916.54万元,递延所得税负债减少18,428.68万元,共计减少30,345.22万元。

东方集团2018年财务分析结论报告-智泽华

东方集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方集团2018年财务分析综合报告一、实现利润分析2018年实现利润为67,036.29万元,与2017年的76,240.74万元相比有较大幅度下降,下降12.07%。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为1,349,179.51万元,与2017年的746,621.88万元相比有较大增长,增长80.7%。

2018年销售费用为10,974.66万元,与2017年的8,021.29万元相比有较大增长,增长36.82%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为39,613.11万元,与2017年的38,414.31万元相比有所增长,增长3.12%。

2018年管理费用占营业收入的比例为2.74%,与2017年的4.83%相比有较大幅度的降低,降低2.09个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为94,755.96万元,与2017年的82,807.88万元相比有较大增长,增长14.43%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款出现过快增长。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,东方集团2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

龙头股份2018年财务分析详细报告-智泽华

龙头股份2018年财务分析详细报告一、资产结构分析1.资产构成基本情况龙头股份2018年资产总额为294,821.3万元,其中流动资产为245,977.44万元,主要分布在存货、货币资金、预付款项等环节,分别占企业流动资产合计的43.77%、17.77%和15.54%。

非流动资产为48,843.86万元,主要分布在固定资产和长期待摊费用,分别占企业非流动资产的79.2%、7.2%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产294,821.3 100.00 272,013.8 100.00 257,968.27 100.00 流动资产245,977.44 83.43 228,833.13 84.13 207,540.83 80.45 长期投资2,850.33 0.97 3,533.51 1.30 11,388.86 4.41 固定资产38,685.66 13.12 31,988.45 11.76 33,793 13.10 其他7,307.87 2.48 7,658.71 2.82 5,245.57 2.032.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的43.77%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的20.87%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产245,977.44 100.00 228,833.13 100.00 207,540.83 100.00 存货107,670.75 43.77 92,396.76 40.38 81,748.03 39.39 应收账款35,579.4 14.46 41,474.65 18.12 36,862.83 17.76 其他应收款15,764.17 6.41 11,865.66 5.19 14,190.9 6.84 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据503.74 0.20 835.61 0.37 29.7 0.01 货币资金43,698.11 17.77 45,952.33 20.08 38,933.28 18.76 其他42,761.27 17.38 36,308.11 15.87 35,776.09 17.243.资产的增减变化2018年总资产为294,821.3万元,与2017年的272,013.8万元相比有所增长,增长8.38%。

ST北讯2018年财务分析结论报告-智泽华

*ST 北讯2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 *ST 北讯2018年财务分析综合报告一、实现利润分析2018年实现利润为负106,662.3万元,与2017年的33,785.22万元相比,2018年出现较大幅度亏损,亏损106,662.3万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

在市场份额迅速扩大的同时,也出现了较大幅度的经营亏损,企业以亏损来换取市场份额的经营战略损失较大,企业的经营风险大大增加。

二、成本费用分析2018年营业成本为202,357.06万元,与2017年的141,955.44万元相比有较大增长,增长42.55%。

2018年销售费用为7,083.04万元,与2017年的8,835.99万元相比有较大幅度下降,下降19.84%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为12,446.2万元,与2017年的12,886.35万元相比有所下降,下降3.42%。

2018年管理费用占营业收入的比例为4.62%,与2017年的6.15%相比有所降低,降低1.53个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为34,539.05万元,与2017年的8,533.48万元相比成倍增长,增长3.05倍。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,*ST 北讯2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

北大荒2018年财务分析详细报告-智泽华

北大荒2018年财务分析详细报告一、资产结构分析1.资产构成基本情况北大荒2018年资产总额为797,346.67万元,其中流动资产为304,563.54万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的71.23%、10.29%和8.09%。

非流动资产为492,783.12万元,主要分布在固定资产和长期投资,分别占企业非流动资产的64.63%、14.96%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的10.37%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为797,346.67万元,与2017年的764,695.79万元相比有所增长,增长4.27%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加167,691.32万元,其他非流动资产增加49,219.11万元,长期待摊费用增加835.84万元,应收利息增加354.19万元,共计增加218,100.46万元;以下项目的变动使资产总额减少:无形资产减少194.68万元,应收票据减少338.56万元,在建工程减少1,675.96万元,应收账款减少2,899.55万元,预付款项减少4,671.08万元,长期投资减少5,359.39万元,其他应收款减少6,592.11万元,固定资产减少7,690.47万元,存货减少53,975.74万元,货币资金减少102,052.05万元,共计减少185,449.58万元。

增加项与减少项相抵,使资产总额增长32,650.87万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例过高。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例明显下降。

道道全2018年财务分析详细报告-智泽华

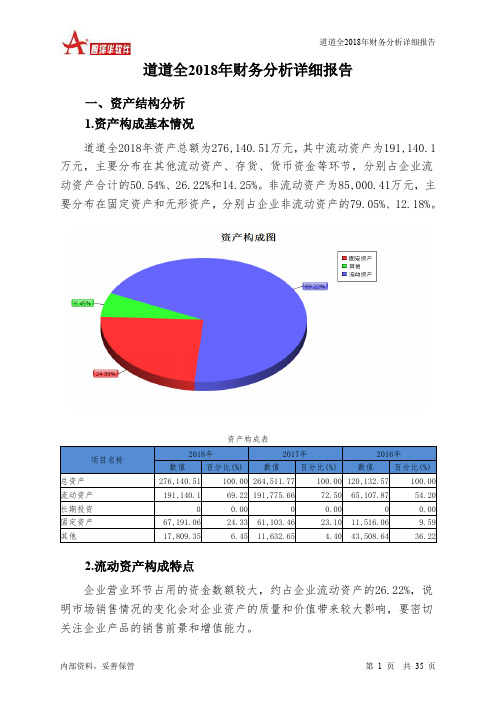

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

ST盐湖2018年财务状况报告-智泽华

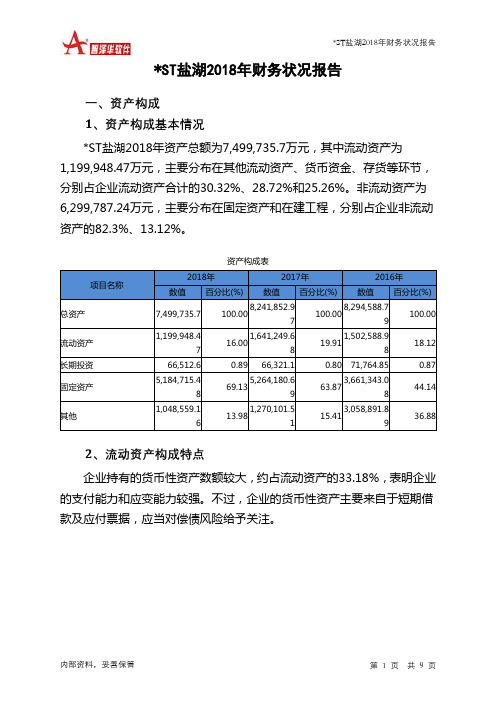

*ST 盐湖2018年财务状况报告一、资产构成 1、资产构成基本情况*ST 盐湖2018年资产总额为7,499,735.7万元,其中流动资产为1,199,948.47万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的30.32%、28.72%和25.26%。

非流动资产为6,299,787.24万元,主要分布在固定资产和在建工程,分别占企业非流动资产的82.3%、13.12%。

资产构成表项目名称2018年 2017年 2016年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 7,499,735.7 100.008,241,852.97 100.008,294,588.79 100.00 流动资产 1,199,948.4716.001,641,249.68 19.911,502,588.98 18.12 长期投资 66,512.6 0.8966,321.10.80 71,764.85 0.87 固定资产 5,184,715.4869.135,264,180.69 63.873,661,343.08 44.14 其他1,048,559.1613.981,270,101.5115.413,058,891.8936.882、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.18%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,199,948.47100.001,641,249.68100.001,502,588.98100.00存货303,089.33 25.26 330,357.83 20.13 338,921.07 22.56 应收账款45,831.35 3.82 35,906.57 2.19 34,878.9 2.32 其他应收款52,371.41 4.36 6,296.16 0.38 8,895.4 0.59 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据53,523.56 4.46 239,611 14.60 174,478.44 11.61 货币资金344,647.58 28.72 625,590.76 38.12 581,294.84 38.69 其他400,485.24 33.38 403,487.37 24.58 364,120.33 24.233、资产的增减变化2018年总资产为7,499,735.7万元,与2017年的8,241,852.97万元相比有所下降,下降9%。

东北制药2018年财务分析结论报告-智泽华

东北制药2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东北制药2018年财务分析综合报告一、实现利润分析2018年实现利润为21,373.63万元,与2017年的10,217.29万元相比成倍增长,增长1.09倍。

实现利润主要来自于营业外收入,盈利基础并不牢靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为437,719.11万元,与2017年的343,179.85万元相比有较大增长,增长27.55%。

2018年销售费用为191,828.83万元,与2017年的112,158.93万元相比有较大增长,增长71.03%。

2018年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2018年管理费用为50,861.14万元,与2017年的71,788.64万元相比有较大幅度下降,下降29.15%。

2018年管理费用占营业收入的比例为6.81%,与2017年的12.65%相比有较大幅度的降低,降低5.84个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为13,474.37万元,与2017年的16,281.15万元相比有较大幅度下降,下降17.24%。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东北制药2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

东北制药2018年经营成果报告-智泽华

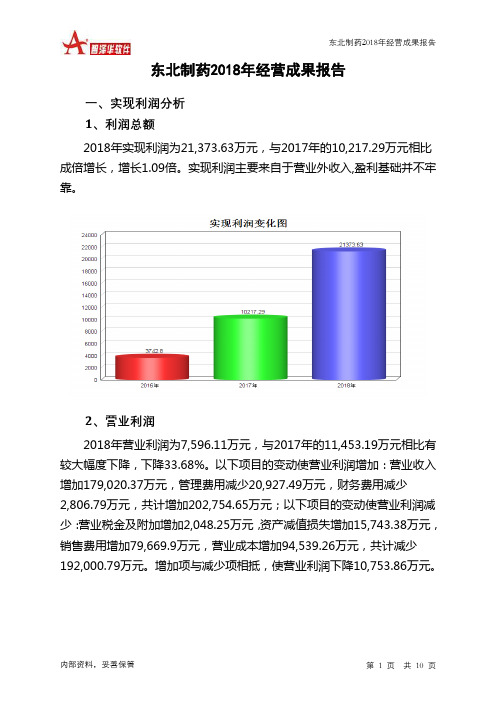

东北制药2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为21,373.63万元,与2017年的10,217.29万元相比成倍增长,增长1.09倍。

实现利润主要来自于营业外收入,盈利基础并不牢靠。

2、营业利润2018年营业利润为7,596.11万元,与2017年的11,453.19万元相比有较大幅度下降,下降33.68%。

以下项目的变动使营业利润增加:营业收入增加179,020.37万元,管理费用减少20,927.49万元,财务费用减少2,806.79万元,共计增加202,754.65万元;以下项目的变动使营业利润减少:营业税金及附加增加2,048.25万元,资产减值损失增加15,743.38万元,销售费用增加79,669.9万元,营业成本增加94,539.26万元,共计减少192,000.79万元。

增加项与减少项相抵,使营业利润下降10,753.86万元。

3、投资收益2018年投资收益为23.72万元,与2017年的1,345.96万元相比有较大幅度下降,下降98.24%。

4、营业外利润2017年营业外利润亏损1,235.9万元,2018年扭亏为盈,盈利13,777.52万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为746,655.52万元,比2017年的567,635.16万元增长31.54%,营业成本为437,719.11万元,比2017年的343,179.85万元增加27.55%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2018年2017年2016年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入746,655.52 31.54 567,635.16 17.9 481,440.17 0 实现利润21,373.63 109.19 10,217.29 172.99 3,742.8 0 营业利润7,596.11 -33.68 11,453.19 7,070.53 159.73 0 投资收益23.72 -98.24 1,345.96 376.61 282.4 0 营业外利润13,777.52 1,214.77 -1,235.9 -134.49 3,583.07 0二、成本费用分析1、成本构成情况2018年东北制药成本费用总额为729,316.44万元,其中:营业成本为437,719.11万元,占成本总额的60.02%;销售费用为191,828.83万元,占成本总额的26.3%;管理费用为50,861.14万元,占成本总额的6.97%;财务费用为13,474.37万元,占成本总额的1.85%;营业税金及附加为9,504.05万元,占成本总额的1.3%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

东北证券2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

资产构成表

2.流动资产构成特点

流动资产构成表

3.资产的增减变化

2018年总资产为6,502,287.4万元,与2017年的5,993,884.54万元相比

有所增长,增长8.48%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加2,004,440.11万元,货币资金增加37,900.78万元,应收利息增加34,399.46万元,递延所得税资产增加33,385.77万元,无形资产增加1,789.44万元,共计增加2,111,915.56万元;以下项目的变动使资产总额减少:固定资产减少

4,245.84万元,长期投资减少392,193.91万元,共计减少396,439.74万元。

增加项与减少项相抵,使资产总额增长1,715,475.82万元。

5.资产结构的合理性评价

6.资产结构的变动情况

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

东北证券2018年负债总额为4,889,903.06万元,资本金为234,045.29万元,所有者权益为1,612,384.35万元,资产负债率为75.2%。

在负债总额中,流动负债为0万元,占负债和权益总额的0%;金融性负债占资金来源总额的0%。

负债及权益构成表

2.流动负债构成情况

3.负债的增减变化情况

2018年负债总额为4,889,903.06万元,与2017年的4,313,317.47万元相比有较大增长,增长13.37%。

2018年企业负债规模有较大幅度增加,负债压力有较大幅度的提高。

负债变动情况表

4.负债的增减变化原因

以下项目的变动使负债总额增加:应付债券增加377,502.02万元,递延所得税负债增加1,133.85万元,预计负债增加121.36万元,共计增加378,757.22万元;以下项目的变动使负债总额减少:应付职工薪酬减少

8,894.28万元,应交税费减少12,483.23万元,应付利息减少19,078.15万元,共计减少40,455.66万元。

增加项与减少项相抵,使负债总额增长338,301.56万元。

5.权益的增减变化情况

2018年所有者权益为1,612,384.35万元,与2017年的1,680,567.07万元相比有所下降,下降4.06%。

所有者权益变动表。