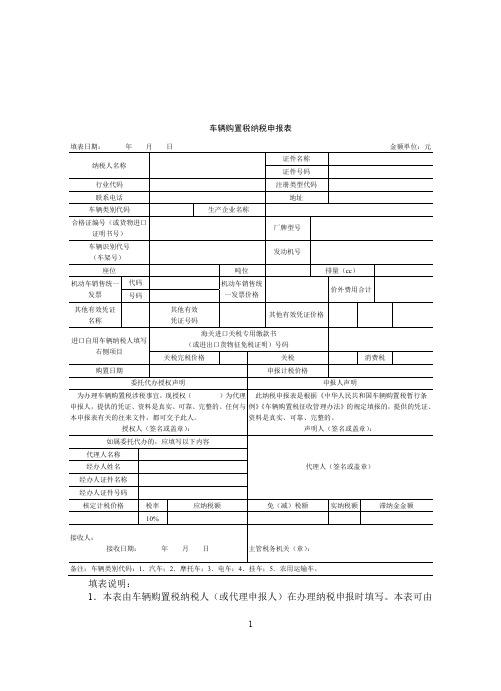

车辆购置税纳税申报表完整版

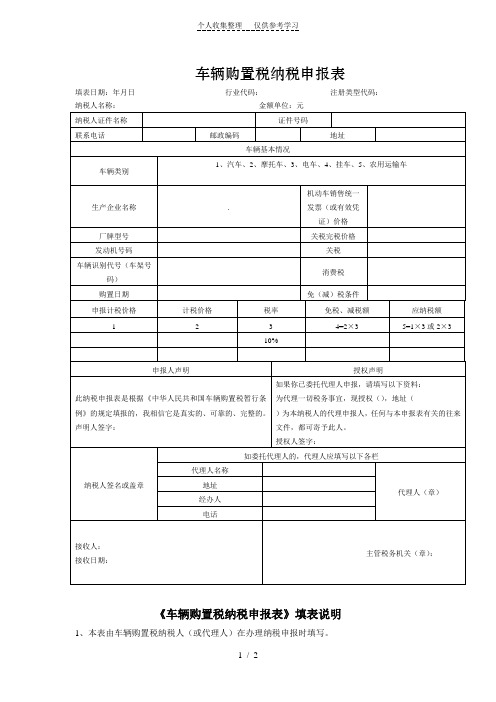

车辆购置税纳税申报表样板格式

车辆购置税纳税申报表样板格式车辆购置税纳税申报表样板格式随着车辆所有权的交易日益增多,车辆购置税成为了一项重要的税费。

为了简化纳税申报流程,国家税务部门制定了车辆购置税纳税申报表样板格式。

本文将对该样板格式进行详细介绍,以便纳税人准确填写申报表。

一、申报表头部信息车辆购置税纳税申报表的表头部分包括纳税人的个人或企业信息,具体包括如下内容:1. 纳税人名称:填写纳税人的名称,个人填写姓名,企业填写企业名称。

2. 纳税人识别号:填写纳税人的统一社会信用代码或纳税人识别号。

3. 税务登记地址:填写纳税人的税务登记地址。

4. 税务联系电话:填写纳税人的税务联系电话。

5. 邮政编码:填写纳税人所在地的邮政编码。

6. 车辆所有人名称:填写车辆所有人的姓名或企业名称。

7. 车辆登记证书编号:填写车辆的登记证书编号。

8. 登记日期:填写车辆登记的日期。

9. 购置/取得日期:填写车辆的购置或取得日期。

以上信息必须准确无误,并且与相关证明文件一致。

二、申报表主体信息车辆购置税纳税申报表的主体信息部分需要填写以下内容:1. 车辆类别:填写车辆的类别,包括小型车、中型车、大型车等。

2. 厂牌型号:填写车辆的厂牌型号,例如“奥迪A6”。

3. 车辆产地:填写车辆的产地。

4. 车辆类型:填写车辆的类型,例如乘用车、货车等。

5. 排气量/功率:填写车辆的排气量或功率。

6. 发动机号码:填写车辆发动机的序列号。

7. 车架号码:填写车辆车架的序列号。

8. 实际购置价款/核定价格:填写车辆的实际购置价款或核定价格。

9. 税款计算依据:填写车辆购置税的计算依据,例如上海地区为核定价格。

10. 车辆购置税税款:填写车辆的购置税税款金额。

以上信息是填写申报表的核心内容,需要根据具体车辆的情况填写,确保准确无误。

三、申报表签名及备注车辆购置税纳税申报表最后需要纳税人进行签名并填写备注,具体包括如下内容:1. 纳税人/代理人签名:纳税人或其授权代理人需在指定位置签名。

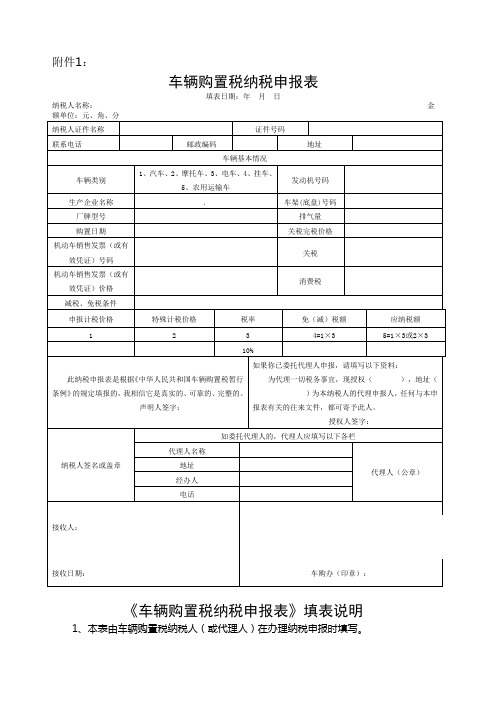

车辆购置税申报表及填写说明

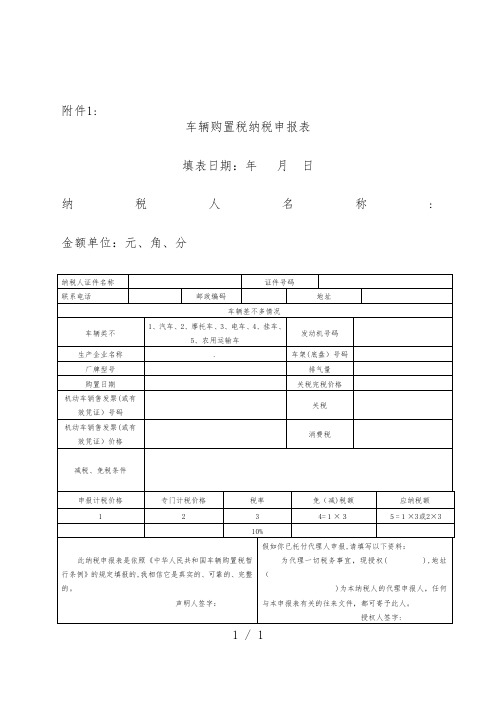

附件1:车辆购置税纳税申报表填表日期:年月日《车辆购置税纳税申报表》填表说明1、本表由车辆购置税纳税人(或代理人)在办理纳税申报时填写。

2、“纳税人名称”栏,填写车主名称。

3、“纳税人证件名称”栏,单位车辆填写《组织机构代码证书》;个人车辆填写《居民身份证》或其他身份证明名称。

4、“证件号码”栏,填写《组织机构代码证书》、《居民身份证》及其他身份证件的号码。

5、“车辆类别”栏,在表中所列项目中划√。

6、“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7、“厂牌型号”、“发动机号码”、“车架(底盘)号码”栏,分别填写车辆整车出厂合格证或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》中注明的产品型号、发动机号码、车架(底盘)号码。

8、“购置日期”栏,填写机动车统一销售发票(或有效凭证)或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》上注明的日期。

9、“机动车销售发票(或有效凭证)号码”栏,填写机动车统一销售发票(或有效凭证)上注明的号码。

10、“机动车销售发票(或有效凭证)价格”栏,填写机动车统一销售发票(或有效凭证)上注明的价格(含价外费用)。

11、“减税、免税条件”栏,按下列项目选择字母填写。

A、外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆。

B、中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆。

C、设有固定装置的非运输车辆。

D、回国服务的在外留学人员购买的国产小汽车。

E、长期来华定居专家进口自用的车辆。

F、其他免税、减税车辆。

12、下列栏次由进口自用车辆的纳税人填写。

非进口自用车辆的纳税人,不用填写。

(1)“关税完税价格”栏,填写《海关关税专用缴款书》中注明的关税计税价格。

“关税”栏,填写《海关关税专用缴款书》中注明的关税税额。

(2)“消费税”栏,填写《海关代征消费税专用缴款书》中注明的消费税税额。

13、“申报计税价格”栏,分别按下列要求填写:(1)境内购置的车辆,按机动车销售发票(或有效凭证)注明的价格(含价外费用)÷(1+17%)填写,或车购办提供的由国家税务总局核定的最低计税价格填写。

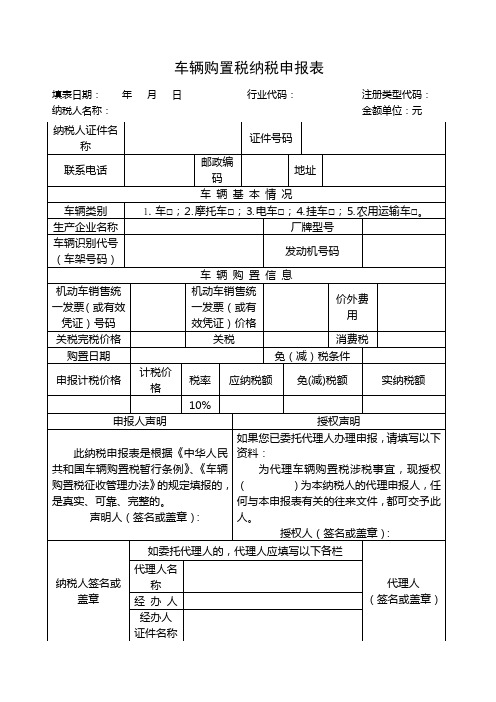

车辆购置税纳税申报表(附具体填报说明)

车辆购置税纳税申报表填表日期:年月日行业代码:注册类型代码:纳税人名称:金额单位:元《车辆购置税纳税申报表》填表说明1、本表由车辆购置税纳税人(或代理人)在办理纳税申报时填写。

2、“纳税人名称”栏,填写车主名称。

3、“纳税人证件名称”栏,单位车辆填写《组织机构代码证书》;个人车辆填写《居民身份证》或其他身份证明名称。

4、“证件号码”栏,填写《组织机构代码证书》、《居民身份证》及其他身份证件的号码。

5、“车辆类别”栏,在表中所列项目中划√。

6、“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7、“厂牌型号”、“发动机号码”、“车辆识别代号(车架号码)”栏,分别填写车辆整车出厂合格证或《中华人民共和国海关货物进口证明书》或《中华人民共和国海关监管车辆进(出)境领(销)牌照通知书》或《没收走私汽车、摩托车证明书》中注明的产品型号、车辆识别代号(VIN,车架号码)。

8、“购置日期”栏,填写机动车销售统一发票(或有效凭证)上注明的日期。

9、“机动车销售统一发票(或有效凭证)价格”栏,填写机动车销售统一发票(或有效凭证)上注明的价费合计金额。

10、“免(减)税条件”栏,按下列项目选择字母填写:A、外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆;B、中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆;C、设有固定装置的非运输车辆;D、在外留学人员(含港、澳) 回国服务的,购买的国产汽车;E、来华定居专家进口自用或境内购置的汽车;F、其他免税、减税车辆。

11、下列栏次由进口自用车辆的纳税人填写。

(1)“关税完税价格”栏,填写《海关关税专用缴款书》中注明的关税计税价格。

“关税”栏,填写《海关关税专用缴款书》中注明的关税税额;(2)“消费税”栏,填写《海关代征消费税专用缴款书》中注明的消费税税额。

12、“申报计税价格”栏,分别按下列要求填写:(1)境内购置车辆,按机动车销售统一发票注明的价费合计金额÷(1+17%)填写;(2)进口自用车辆,填写计税价格。

车辆购置税申报表及填写说明

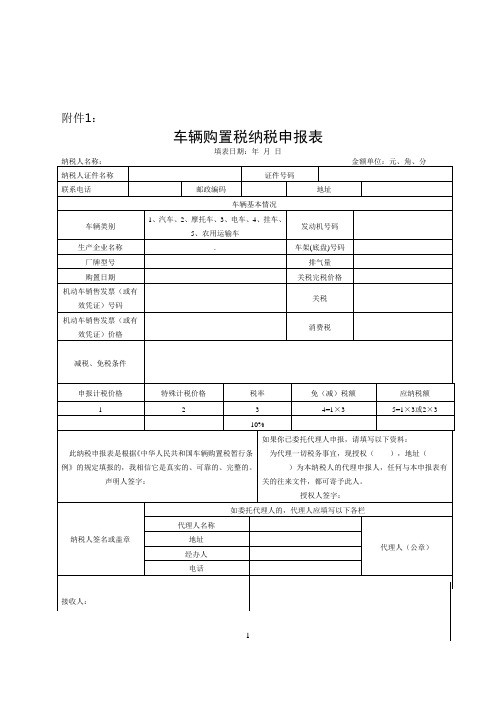

附件1:车辆购置税纳税申报表填表日期:年月日纳税人名称:金《车辆购置税纳税申报表》填表说明1、本表由车辆购置税纳税人(或代理人)在办理纳税申报时填写。

2、“纳税人名称”栏,填写车主名称。

3、“纳税人证件名称”栏,单位车辆填写《组织机构代码证书》;个人车辆填写《居民身份证》或其他身份证明名称。

4、“证件号码”栏,填写《组织机构代码证书》、《居民身份证》及其他身份证件的号码。

5、“车辆类别”栏,在表中所列项目中划√。

6、“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7、“厂牌型号”、“发动机号码”、“车架(底盘)号码”栏,分别填写车辆整车出厂合格证或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》中注明的产品型号、发动机号码、车架(底盘)号码。

8、“购置日期”栏,填写机动车统一销售发票(或有效凭证)或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》上注明的日期。

9、“机动车销售发票(或有效凭证)号码”栏,填写机动车统一销售发票(或有效凭证)上注明的号码。

10、“机动车销售发票(或有效凭证)价格”栏,填写机动车统一销售发票(或有效凭证)上注明的价格(含价外费用)。

11、“减税、免税条件”栏,按下列项目选择字母填写。

A、外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆。

B、中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆。

C、设有固定装置的非运输车辆。

D、回国服务的在外留学人员购买的国产小汽车。

E、长期来华定居专家进口自用的车辆。

F、其他免税、减税车辆。

12、下列栏次由进口自用车辆的纳税人填写。

非进口自用车辆的纳税人,不用填写。

(1)“关税完税价格”栏,填写《海关关税专用缴款书》中注明的关税计税价格。

“关税”栏,填写《海关关税专用缴款书》中注明的关税税额。

(2)“消费税”栏,填写《海关代征消费税专用缴款书》中注明的消费税税额。

13、“申报计税价格”栏,分别按下列要求填写:(1)境内购置的车辆,按机动车销售发票(或有效凭证)注明的价格(含价外费用)÷(1+17%)填写,或车购办提供的由国家税务总局核定的最低计税价格填写。

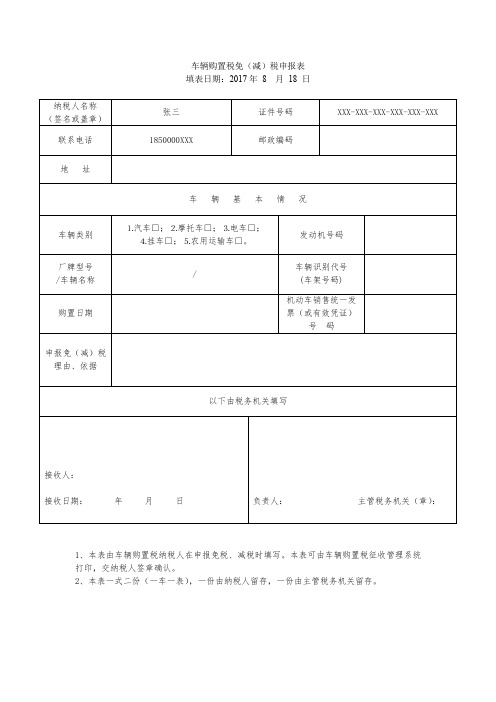

车辆购置税免(减)税申报表

车辆购置税免(减)税申报表

填表日期:2017年8 月18 日

纳税人名称

(签名或盖章)

张三证件号码XXX-XXX-XXX-XXX-XXX-XXX 联系电话1850000XXX 邮政编码

地址

车辆基本情况

车辆类别⒈汽车□;⒉摩托车□;⒊电车□;

⒋挂车□;⒌农用运输车□。

发动机号码

厂牌型号/车辆名称/

车辆识别代号

(车架号码)

购置日期机动车销售统一发票(或有效凭证)

号码

申报免(减)税

理由、依据

以下由税务机关填写

接收人:

接收日期:年月日负责人:主管税务机关(章):

1、本表由车辆购置税纳税人在申报免税、减税时填写。

本表可由车辆购置税征收管理系统

打印,交纳税人签章确认。

2、本表一式二份(一车一表),一份由纳税人留存,一份由主管税务机关留存。

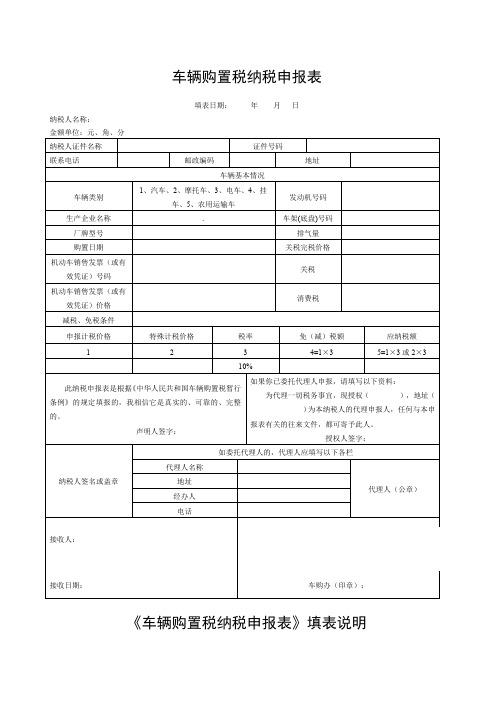

购置税申请表

车辆购置税纳税申报表填表日期:年月日纳税人名称:《车辆购置税纳税申报表》填表说明1、本表由车辆购置税纳税人(或代理人)在办理纳税申报时填写。

2、“纳税人名称”栏,填写车主名称。

3、“纳税人证件名称”栏,单位车辆填写《组织机构代码证书》;个人车辆填写《居民身份证》或其他身份证明名称。

4、“证件号码”栏,填写《组织机构代码证书》、《居民身份证》及其他身份证件的号码。

5、“车辆类别”栏,在表中所列项目中划√。

6、“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7、“厂牌型号”、“发动机号码”、“车架(底盘)号码”栏,分别填写车辆整车出厂合格证或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》中注明的产品型号、发动机号码、车架(底盘)号码。

8、“购置日期”栏,填写机动车统一销售发票(或有效凭证)或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》上注明的日期。

9、“机动车销售发票(或有效凭证)号码”栏,填写机动车统一销售发票(或有效凭证)上注明的号码。

10、“机动车销售发票(或有效凭证)价格”栏,填写机动车统一销售发票(或有效凭证)上注明的价格(含价外费用)。

11、“减税、免税条件”栏,按下列项目选择字母填写。

A、外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆。

B、中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆。

C、设有固定装置的非运输车辆。

D、回国服务的在外留学人员购买的国产小汽车。

E、长期来华定居专家进口自用的车辆。

F、其他免税、减税车辆。

12、下列栏次由进口自用车辆的纳税人填写。

非进口自用车辆的纳税人,不用填写。

(1)“关税完税价格”栏,填写《海关关税专用缴款书》中注明的关税计税价格。

“关税”栏,填写《海关关税专用缴款书》中注明的关税税额。

(2)“消费税”栏,填写《海关代征消费税专用缴款书》中注明的消费税税额。

13、“申报计税价格”栏,分别按下列要求填写:(1)境内购置的车辆,按机动车销售发票(或有效凭证)注明的价格(含价外费用)÷(1+17%)填写,或车购办提供的由国家税务总局核定的最低计税价格填写。

(整理)6.22.1车辆购置税纳税申报表空白表.

纳税人签名或盖章名称

代理人(章)

地址

经办人

电话

接收人:

接收日期:

主管税务机关(章):

《

车辆购置税纳税申报表

分类具体内容应编写的环境影响评价文件填表日期:年月日行业代码:注册类型代码:

纳税人名称:金额单位:元

纳税人证件名称

2.早期介入原则;证件号码

(4)预防或者减轻不良环境影响的对策和措施的合理性和有效性;联系电话

邮政编码

第二节 安全预评价1.规划环境影响评价的技术依据

(4)建设项目环境保护措施及其技术、经济论证。1.规划环境影响评价的技术依据地址

大纲要求

一、环境影响评价的发展与管理体系、相关法律法规体系和技术导则的应用车辆基本情况

车辆类别

1、汽车√、2、摩托车、3、电车、4、挂车、5、农用运输车

生产企业名称

机动车销售统一发票(或有效凭证)价格

厂牌型号

关税完税价格

发动机号码

关税

车辆识别代号(车架号码)

消费税

购置日期

免(减)税条件

申报计税价格

计税价格

税率

免税、减税额

应纳税额

1

2

3

4=2×3

5=1×3或2×3

申报人声明

授权声明

此纳税申报表是根据《中华人民共和国车辆购置税暂行条例》的规定填报的,我相信它是真实的、可靠的、完整的。

声明人签字:某某某

如果你已委托代理人申报,请填写以下资料:

为代理一切税务事宜,现授权(),地址(

)为本纳税人的代理申报人,任何与本申报表有关的往来文件,都可寄予此人。

车辆购置税纳税申报表及填表说明

附件1:车辆购置税纳税申报表填表日期:年月日纳税人名称: 金额单位:元、角、分1 / 1《车辆购置税纳税申报表》填表讲明1、本表由车辆购置税纳税人(或代理人)在办理纳税申报时填写。

2、“纳税人名称”栏,填写车主名称。

3、“纳税人证件名称”栏,单位车辆填写《组织机构代码证书》;个人车辆填写《居民身份证》或其他身份证明名称。

4、“证件号码”栏,填写《组织机构代码证书》、《居民身份证》及其他身份证件的号码。

5、“车辆类不”栏,在表中所列项目中划√。

1 / 16、“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7、“厂牌型号”、“发动机号码”、“车架(底盘)号码”栏,分不填写车辆整车出厂合格证或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》中注明的产品型号、发动机号码、车架(底盘)号码。

8、“购置日期”栏,填写机动车统一销售发票(或有效凭证)或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》上注明的日期。

9、“机动车销售发票(或有效凭证)号码”栏,填写机动车统一销售发票(或有效凭证)上注明的号码。

10、“机动车销售发票(或有效凭证)价格”栏,填写机动车统一销售发票(或有效凭证)上注明的价格(含价外费用)。

11、“减税、免税条件”栏,按下列项目选择字母填写。

1 / 1A、外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆。

B、中国人民解放军和中国人民武装警察部队列入军队武器装备订货打算的车辆。

C、设有固定装置的非运输车辆。

D、回国服务的在外留学人员购买的国产小汽车。

E、长期来华定居专家进口自用的车辆。

F、其他免税、减税车辆。

12、下列栏次由进口自用车辆的纳税人填写。

非进口自用车辆的纳税人,不用填写。

(1)“关税完税价格”栏,填写《海关关税专用缴款书》中注明的关税计税价格。

“关税”栏,填写《海关关税专用缴款书》中注明的关税税额。

(2) “消费税”栏,填写《海关代征消费税专用缴款书》中注明的消费税税额。

车辆购置税免减税申报表

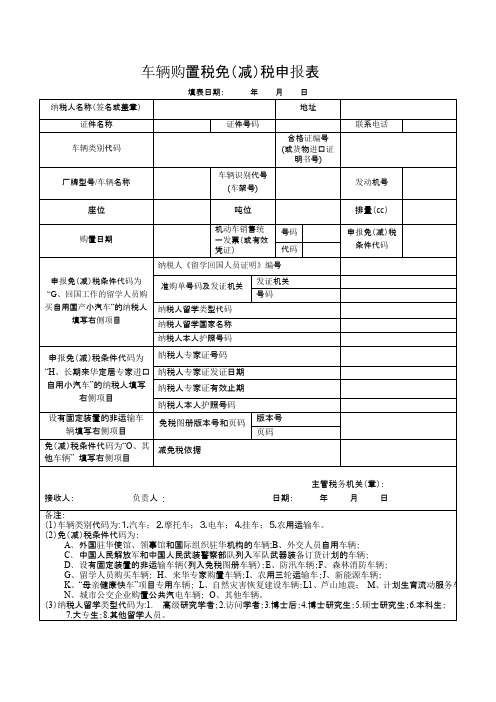

车辆购置税免(减)税申报表填表日期:年月日;《车辆购置税免(减)税申报表》填表说明1.本表由车辆购置税纳税人在办理免税、减税备案时填写。

本表可由车辆购置税征收管理系统打印,交纳税人签章确认。

2.“纳税人名称”栏,填写纳税人名称。

3.“证件名称”栏,单位纳税人填写《营业执照》或者《组织机构代码证》或者《税务登记证》或者其他有效机构证明;个人纳税人填写《居民身份证》或者其他身份证明名称。

4.“证件号码”栏,填写《营业执照》或者《组织机构代码证》或者《税务登记证》或者其他有效机构证明、《居民身份证》或者其他身份证件的号码。

5.“车辆类别代码”栏,按表下备注栏中“车辆类别代码”对应的数字填写。

6.“合格证编号(或货物进口证明书号)”“厂牌型号/车辆名称”“车辆识别代号(车架号)”“发动机号”栏,分别按车辆合格证或《中华人民共和国海关货物进口证明书》或《中华人民共和国海关监管车辆进(出)境领(销)牌照通知书》或《没收走私汽车、摩托车证明书》中对应的编号、车辆品牌和车辆型号、车辆名称、车辆识别代号(车架号)、发动机号填写。

7.“购置日期”栏,购买自用车辆的填写《机动车销售统一发票》或者其他有效凭证的开具日期;进口自用车辆的填写《海关进口增值税专用缴款书》或者其他有效凭证的开具日期;自产、受赠、获奖或以其他方式取得车辆并自用的,填写合同、法律文书或者其他有效凭证的生效或开具日期。

8.“机动车销售统一发票(或其他有效凭证)”号码和代码栏,填写机动车销售统一发票(或其他有效凭证)上注明的号码和代码。

9.“免(减)税条件代码”栏,按表下备注栏中“免(减)税条件代码”对应的字母填写。

10.“纳税人《留学回国人员证明》编号”栏填写纳税人提供的《留学回国人员证明》上注明的字号。

11.“纳税人留学类型代码”栏按表下备注栏中“纳税人留学类型代码”对应的数字填写。

12.“纳税人留学国家名称”栏填写纳税人提供的《留学回国人员证明》上注明的留学国家。

车辆购置税申报表及填写说明汇总

附件1:车辆购置税纳税申报表填表日期:年月日《车辆购置税纳税申报表》填表说明1、本表由车辆购置税纳税人(或代理人)在办理纳税申报时填写。

2、“纳税人名称”栏,填写车主名称。

3、“纳税人证件名称”栏,单位车辆填写《组织机构代码证书》;个人车辆填写《居民身份证》或其他身份证明名称。

4、“证件号码”栏,填写《组织机构代码证书》、《居民身份证》及其他身份证件的号码。

5、“车辆类别”栏,在表中所列项目中划√。

6、“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7、“厂牌型号”、“发动机号码”、“车架(底盘)号码”栏,分别填写车辆整车出厂合格证或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》中注明的产品型号、发动机号码、车架(底盘)号码。

8、“购置日期”栏,填写机动车统一销售发票(或有效凭证)或《中华人民共和国出入境检验检疫进口机动车辆随车检验单》上注明的日期。

9、“机动车销售发票(或有效凭证)号码”栏,填写机动车统一销售发票(或有效凭证)上注明的号码。

10、“机动车销售发票(或有效凭证)价格”栏,填写机动车统一销售发票(或有效凭证)上注明的价格(含价外费用)。

11、“减税、免税条件”栏,按下列项目选择字母填写。

A、外国驻华使馆、领事馆和国际组织驻华机构及其外交人员自用的车辆。

B、中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆。

C、设有固定装置的非运输车辆。

D、回国服务的在外留学人员购买的国产小汽车。

E、长期来华定居专家进口自用的车辆。

F、其他免税、减税车辆。

12、下列栏次由进口自用车辆的纳税人填写。

非进口自用车辆的纳税人,不用填写。

(1)“关税完税价格”栏,填写《海关关税专用缴款书》中注明的关税计税价格。

“关税”栏,填写《海关关税专用缴款书》中注明的关税税额。

(2)“消费税”栏,填写《海关代征消费税专用缴款书》中注明的消费税税额。

13、“申报计税价格”栏,分别按下列要求填写:(1)境内购置的车辆,按机动车销售发票(或有效凭证)注明的价格(含价外费用)÷(1+17%)填写,或车购办提供的由国家税务总局核定的最低计税价格填写。

《车辆购置税纳税申报表》(填写样例)

公章

(代理机构)

接收人:

接收日期:

年

月

日

主管税务机关(章):

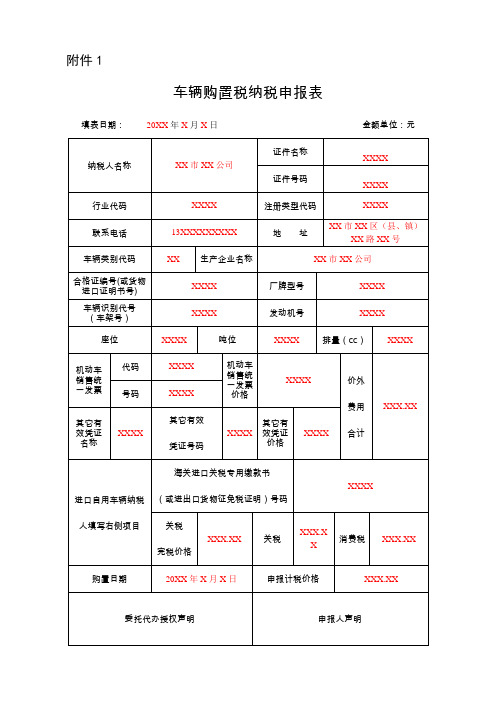

备注: 车辆类别代码为:⒈汽车;⒉摩托车;⒊电车;⒋挂车;⒌农用运输车。

《车辆购置税纳税申报表》填表说明

1.本表由车辆购置税纳税人(或代理申报人)在办理纳税申报时填写。本表可由车辆购置税征收 管理系统打印,交纳税人签章确认。 2.“纳税人名称” ,填写纳税人名称。 3.“行业代码”栏,单位纳税人按照“国民经济行业分类与代码”中的小类行业代码填写,个人纳税 人统一填写代码 990。 4.“注册类型代码”栏,单位纳税人按照“国家标准 GB/12402-2000《经济类型分类与代码》 ”填写; 个人纳税人统一填写代码 900。 5.“证件名称”栏,单位纳税人填写《营业执照》或者《组织机构代码证》或者《税务登记证》或 者其他有效机构证明;个人纳税人填写《居民身份证》或者其他身份证明名称。 6.“证件号码”栏,填写《营业执照》或者《组织机构代码证》或者《税务登记证》或者其他有效 机构证明、 《居民身份证》或者其他身份证件的号码。 7.“车辆类别代码”栏,按表下备注栏中“车辆类别代码”对应的数字填写。 8.“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。 9.“合格证编号(或货物进口证明书号)” “厂牌型号” “车辆识别代号(车架号) “发动机号”栏,分别按车 ” 辆合格证或《中华人民共和国海关货物进口证明书》或《中华人民共和国海关监管车辆进(出)境领 (销)牌照通知书》或《没收走私汽车、摩托车证明书》中对应的编号、车辆品牌和车辆型号、车辆 识别代号(车架号) 、发动机号填写。 10.“机动车销售统一发票号码”栏, 填写机动车销售统一发票上注明的发票号码; “机动车销售统一 发票代码”栏,填写机动车销售统一发票上注明的发票代码。 11.“机动车销售统一发票价格”栏,填写机动车销售统一发票上注明的含税价金额。 12.“价外费用”填写销售方价外向购买方收取的基金、 集资费、 违约金 (延期付款利息) 和手续费、 包装费、储存费、优质费、运输装卸费、保管费以及其他各种性质的价外收费,但不包括销售方代办

第10章 车辆购置税纳税申报表

备注:车辆类别代码:1.汽车;2.摩托车;3.电车;4.挂车;5.农用运输车。

填表说明: 1.本表由车辆购置税纳税人(或代理申报人)在办理纳税申报时填写。本表可由

1

车辆购置税征收管理系统打印,交纳税人签章确认。 2.“纳税人名称”栏,填写纳税人名称。 3.“行业代码”栏,单位纳税人按照“国民经济行业分类与代码”中的小类行业代

车辆购置税纳税申报表填ຫໍສະໝຸດ 日期:年月日纳税人名称

证件名称 证件号码

金额单位:元

行业代码

注册类型代码

联系电话

地址

车辆类别代码

生产企业名称

合格证编号(或货物进口 证明书号)

厂牌型号

车辆识别代号 (车架号)

发动机号

座位 机动车销售统一

发票

代码 号码

吨位 机动车销售统 一发票价格

排量(cc) 价外费用合计

其他有效凭证 名称

3

2

价格。 3)“关税”栏,填写海关进口关税专用缴款书中注明的关税税额。 4)“消费税”栏,填写海关进口消费税专用缴款书中注明的消费税税额。 14.“其他有效凭证名称”“其他有效凭证号码”“其他有效凭证价格”栏由未取得

机动车销售统一发票且非进口自用的纳税人按取得的相应证明资料填写。 15.“购置日期”栏,购买自用车辆的填写机动车销售统一发票或者其他有效凭证

其他有效 凭证号码

其他有效凭证价格

进口自用车辆纳税人填写 右侧项目

海关进口关税专用缴款书 (或进出口货物征免税证明)号码

关税完税价格

关税

消费税

购置日期

申报计税价格

委托代办授权声明

申报人声明

为办理车辆购置税涉税事宜,现授权(

)为代理 此纳税申报表是根据《中华人民共和国车辆购置税暂行条

车辆购置税纳税申报表完整版

车辆购置税纳税申报表填表日期:年月日行业代码:注册类型代码:纳税人名称:金额单位:元《车辆购置税纳税申报表》填表说明1.本表由车辆购置税纳税人(或代理申报人)在办理纳税申报时填写。

本表可由车辆购置税征收管理系统打印,交纳税人签章确认。

2.“纳税人名称”,填写纳税人名称。

3.“纳税人证件名称”栏,单位纳税人填写《组织机构代码证》或《税务登记证》;个人纳税人填写《居民身份证》或其他身份证明名称。

4.“证件号码”栏,填写《组织机构代码证》或《税务登记证》、《居民身份证》或其他身份证件的号码。

5.“车辆类别”栏,在表中所列项目中划√。

6.“生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7.“厂牌型号”、“发动机号码”、“车辆识别代号(车架号码)”栏,分别填写车辆整车出厂合格证或《中华人民共和国海关货物进口证明书》或《中华人民共和国海关监管车辆进(出)境领(销)牌照通知书》或《没收走私汽车、摩托车证明书》中注明的车辆品牌和车辆型号、发动机号码、车辆识别代号(VIN,车架号码)。

8.“机动车销售统一发票(或有效凭证)号码”栏,填写机动车销售统一发票(或有效凭证)上注明的号码。

9.“机动车销售统一发票(或有效凭证)价格”栏,填写机动车销售统一发票(或有效凭证)上注明的含税价金额。

10.“价外费用”填写销售方价外向购买方收取的基金、集资费、违约金(延期付款利息)和手续费、包装费、储存费、优质费、运输装卸费、保管费以及其他各种性质的价外收费,但不包括销售方代办保险等而向购买方收取的保险费,以及向购买方收取的代购买方缴纳的车辆购置税、车辆牌照费。

11.下列栏次由进口自用车辆的纳税人填写:(1)“关税完税价格”栏,通过《海关进口关税专用缴款书》、《海关进口消费税专用缴款书》、《海关进口增值税专用缴款书》或其他资料进行采集,顺序如下:①《海关进口关税专用缴款书》中注明的关税完税价格;②在免关税的情况下,通过《海关进口消费税专用缴款书》中注明的完税价格和消费税税额计算关税完税价格;③在免关税和免或不征消费税的情况下,采用《海关进口增值税专用缴款书》中注明的完税价格;④在关税、消费税和增值税均免征或不征的情况下,通过其他资料采集关税完税价格。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

车辆购置税纳税申报表

填表日期:年月日行业代码:注册类型代码:

纳税人名称:金额单位:元

《车辆购置税纳税申报表》填表说明

1. 本表由车辆购置税纳税人(或代理申报人)在办理纳税申报时填写。

本表可由车辆购置税征收管理系统打印,交纳税人签章确认。

2. “纳税人名称”,填写纳税人名称。

3. “纳税人证件名称”栏,单位纳税人填写《组织机构代码证》或《税务登记证》;个人纳税人填写《居民身份证》或其他身份证明名称。

4. “证件号码”栏,填写《组织机构代码证》或《税务登记证》、《居民身份证》或其他身份证件的号码。

5. “车辆类别”栏,在表中所列项目中划"

6. “生产企业名称”栏,国产车辆填写国内生产企业名称,进口车辆填写国外生产企业名称。

7. “厂牌型号”、“发动机号码”、“车辆识别代号(车架号码)”栏,分别填写车辆整车出厂合格证或《中华人民共和国海关货物进口证明书》或《中华人民共和国海关监管车辆进(出)境领(销)牌照通知书》或《没收走私汽车、摩托车证明书》中注明的车辆品牌和车辆型号、发动机号码、车辆识别代号(VIN ,车架号码)。

8. “机动车销售统一发票(或有效凭证)号码”栏,填写机动车销售统一发票(或有效凭证)上注明的号码。

9. “机动车销售统一发票(或有效凭证)价格”栏,填写机动车销售统一发票(或有效凭证)上注明的含税价金额。

10. “价外费用” 填写销售方价外向购买方收取的基金、集资费、违约金(延期付款利息)和手续费、包装费、储存费、优质费、运输装卸费、保管费以及其他各种性质的价外收费,但不包括销售方代办保险等而向购买方收取的保险费,以及向购买方收取的代购买方缴纳的车辆购置税、车辆牌照费

11. 下列栏次由进口自用车辆的纳税人填写:

(1 )“关税完税价格”栏,通过《海关进口关税专用缴款书》、《海关进口消费税专用缴款书》、《海关进口增值税专用缴款书》或其他资料进行采集,顺序如下:

①《海关进口关税专用缴款书》中注明的关税完税价格;

②在免关税的情况下,通过《海关进口消费税专用缴款书》中注明的完税价格和消费税税额计算关税完税价格;

③在免关税和免或不征消费税的情况下,采用《海关进口增值税专用缴款书》中注明的完税价格;

④在关税、消费税和增值税均免征或不征的情况下,通过其他资料采集关税完税价格。

(2)“关税”栏,填写《海关进口关税专用缴款书》中注明的关税税额;

(3)“消费税”栏,填写《海关进口消费税专用缴款书》中注明的消费税税额。

12. “购置日期”栏,购买自用填写《机动车销售统一发票》(以下简称统一发票)或者其他有效凭证的开具日期;进口自用填写《海关进口增值税专用缴款书》或者其他有效凭证的开具日期;自产、受赠、获奖或以其他方式取得并自用的,填写合同、法律文书或者其他有效凭证的生效或开具日期。

13. “免(减)税条件”栏,按下列项目选择字母填写:

A、外国驻华使馆、领事馆和国际组织驻华机构的车辆

B、外交人员自用车辆

C、中国人民解放军和中国人民武装警察部队列入军队武器装备订货计划的车辆

D、设有固定装置的非运输车辆(列入免税图册车辆)

E、防汛车辆

F、森林消防车辆

G、留学人员购买车辆

H 、来华专家购置车辆

I、农用三轮运输车

J、新能源车辆

K、“母亲健康快车”项目专用车辆

L、芦山地震灾后恢复重建

M 、计划生育流动服务车

N 、城市公交企业购置公共汽电车辆

O 、其他车辆

14. “申报计税价格”栏,分别按下列要求填写:

(1)境内购置车辆,按“机动车销售统一发票(或有效凭证)价格”与“价外费用”合计填写;

(2)进口自用车辆,按计税价格填写,计税价格=关税完税价格+关税+消费税;

(3)自产、受赠、获奖或者以其他方式取得并自用的车辆,按机动车销售统一发票(不含税价栏)或有效凭证注明的价格填写。

15. “计税价格”栏,填写按规定确定的(核定)计税价格。

16. “应纳税额”栏,计算公式为:应纳税额=计税价格x税率。

17. “免(减)税额”栏,填写根据相关的车辆购置税优惠政策计算的免(减)税额。

18. “实纳税额”栏,计算公式为:实纳税额= 应纳税额- 免(减)税额。

19. “申报计税价格” 、“计税价格” 、“应纳税额” 、“免(减)税额” 、“实纳税额”栏,由税务机关填写。

20. 本表一式二份(一车一表),一份由纳税人留存,一份由主管税务机关留存。