2018财务分析报告-(5412)

【优质文档】2018年公司财务分析报告范文-word范文模板 (10页)

本文部分内容来自网络整理所得,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即予以删除!== 本文为word格式,下载后可方便编辑修改文字! ==2018年公司财务分析报告范文公司财务分析报告应该怎么写?下面是小编整理的2018年公司财务分析报告范文,仅供参考。

2018年公司财务分析报告范文【1】一,总体评述(一) 总体财务绩效水平根据 xxxx 公开发布的数据,运用 xxxx 系统和 xxx 分析方法对其进行综合分析,我们认为 xxxx 本期财务状况比去年同期大幅升高.(二) 公司分项绩效水平项目公司评价二,财务报表分析(一) 资产负债表1.企业自身资产状况及资产变化说明: 公司本期的资产比去年同期增长 xx%.资产的变化中固定资产增长最多,为 xx 万元.企业将资金的重点向固定资产方向转移.应该随时注意企业的生产规模, 产品结构的变化,这种变化不但决定了企业的收益能力和发展潜力,也决定了企业的生产经营形式.因此,建议投资者对其变化进行动态跟踪与研究. 流动资产中,存货资产的比重最大,占 xx%,信用资产的比重次之,占 xx%. 流动资产的增长幅度为 xx%.在流动资产各项目变化中,货币类资产和短期投资类资产的增长幅度大于流动资产的增长幅度,说明企业应付市场变化的能力将增强.信用类资产的增长幅度明显大于流动资产的增长,说明企业的货款的回收不够理想,企业受第三者的制约增强,企业应该加强货款的回收工作.存货类资产的增长幅度明显大于流动资产的增长,说明企业存货增长占用资金过多,市场风险将增大,企业应加强存货管理和销售工作.总之,企业的支付能力和应付市场的变化能力一般.2.企业自身负债及所有者权益状况及变化说明: 从负债与所有者权益占总资产比重看,企业的流动负债比率为 xx%,长期负债和所有者权益的比率为 xx%.说明企业资金结构位于正常的水平. 企业负债和所有者权益的变化中,流动负债减少 xx%,长期负债减少 xx%,股东权益增长 xx%. 流动负债的下降幅度为 xx%,营业环节的流动负债的变化引起流动负债的下降,主要是应付帐款的降低引起营业环节的流动负债的降低. 本期和上期的长期负债占结构性负债的比率分别为 xx%,xx%,该项数据比去年有所降低,说明企业的长期负债结构比例有所降低.盈余公积比重提高,说明企业有强烈的留利增强经营实力的愿望.未分配利润比去年增长了 xx%,表明企业当年增加了一定的盈余.未分配利润所占结构性负债的比重比去年也有所提高, 说明企业筹资和应付风险的能力比去年有所提高.总体上,企业长期和短期的融资活动比去年有所减弱.企业是以所有者权益资金为主来开展经营性活动,资金成本相对比较低.(二) 利润及利润分配表主要财务数据和指标如下:当期数据上期数据主营业务收入主营业务成本营业费用主营业务利润其他业务利润管理费用财务费用营业利润营业外收支净利润总额所得税净利润毛利率(%)净利率(%)成本费用利润率(%)净收益营运指数1.利润分析(1) 利润构成情况本期公司实现利润总额 xx 万元.其中,经营性利润 xx 万元,占利润总额 xx%; 营业外收支业务净额 xx 万元,占利润总额 xx%.(2) 利润增长情况本期公司实现利润总额 xx 万元,较上年同期增长 xx%.其中,营业利润比上年同期增长 xx%,增加利润总额 xx 万元;营业外收支净额比去年同期降低 xx%,减少营业外收支净额 xx 万元.2.收入分析本期公司实现主营业务收入 xx 万元.与去年同期相比增公司财务分析报告长 xx%,说明公司业务规模处于较快发展阶段,产品与服务的竞争力强,市场推广工作成绩很大,公司业务规模很快扩大.3.成本费用分析(1) 成本费用构成情况本期公司发生成本费用共计 xx 万元.其中,主营业务成本 xx 万元,占成本费用总额 xx;营业费用 xx 万元,占成本费用总额 xx%;管理费用 xx 万元,占成本费用总额 xx%;财务费用 xx 万元,占成本费用总额 xx%.(2) 成本费用增长情况本期公司成本费用总额比去年同期增加 xx 万元,增长 xx%;主营业务成本比去年同期增加 xx 万元,增长 xx%;营业费用比去年同期减少 xx 万元,降低 xx%;管理费用比去年同期增加 xx 万元,增长 xx%;财务费用比去年同期减少 xxx 万元,降低 xx%.4.利润增长因素分析本期利润总额比上年同期增加 xx 万元.其中,主营业务收入比上年同期增加利润 xx 万元,主营业务成本比上年同期减少利润 xx 万元,营业费用比上年同期增加利润 xx 万元,管理费用比上年同期减少利润 xx 万元,财务费用比上年同期增加利润 xx 万元,投资收益比上年同期减少利润 xx 万元,营业外收支净额比上年同期减少利润 xx 万元. 本期公司利润总额增长率为 xx%,公司在产品与服务的获利能力和公司整体的成本费用控制等方面都取得了很大的成绩,提请分析者予以高度重视,因为公司利润积累的极大提高为公司壮大自身实力,将来迅速发展壮大打下了坚实的基础.5.经营成果总体评价(1) 产品综合获利能力评价本期公司产品综合毛利率为 xx%,综合净利率为xx%,成本费用利润率为 xx%. 分别比上年同期提高了 xx%,xx%,xx%,平均提高xx%,说明公司获利能力处于较快发展阶段,本期公司在产品结构调整和新产品开发方面,以及提高公司经营管理水平方面都取得了相当的进步,公司获利能力在本期获得较大提高,(2) 收益质量评价净收益营运指数是反映企业收益质量,衡量风险的指标.本期公司净收益营运指数为 1.05,比上年同期提高了 xx%,说明公司收益质量变化不大,只有经营性收益才是可靠的,可持续的,因此未来公司应尽可能提高经营性收益在总收益中的比重.(3) 利润协调性评价公司与上年同期相比主营业务利润增长率为 xsx%,其中,主营收入增长率为 xx%,说明公司综合成本费用率有所下降,收入与利润协调性很好,未来公司应尽可能保持对企业成本与费用的控制水平.主营业务成本增长率为 xx%,说明公司综合成本率有所下降,毛利贡献率有所提高,成本与收入协调性很好,未来公司应尽可能保持对企业成本的控制水平.营业费用增长率为 xx%.说明公司营业费用率有所下降,营业费用与收入协调性很好,未来公司应尽可能保持对企业营业费用的控制水平.管理费用增长率为 xx%.说明公司管理费用率有所下降,管理费用与利润协调性很好,未来公司应尽可能保持对企业管理费用的控制水平.财务费用增长率为xx%.说明公司财务费用率有所下降,财务费用与利润协调性很好,未来公司应尽可能保持对企业财务费用的控制水平.(三) 现金流量表主要财务数据和指标如下:项目当期数据上期数据增长情况(%)经营活动产生的现金流入量投资活动产生的现金流入量筹资活动产生的现金流入量总现金流入量经营活动产生的现金流出量投资活动产生的现金流出量筹资活动产生的现金流出量总现金流出量现金流量净额1.现金流量结构分析(1) 现金流入结构分析本期公司实现现金总流入 xx 万元,其中,经营活动产生的现金流入为 xx 万元, 占总现金流入的比例为 xx%,投资活动产生的现金流入为 xx 万元,占总现金流入的比例为 xx%,筹资活动产生的现金流入为 xx 万元,占总现金流入的比例为 xx%.(2) 现金流出结构分析本期公司实现现金总流出 xx 万元,其中,经营活动产生的现金流出 xx 万元, 占总现金流出的比例为 xx%,投资活动产生的现金流出为xx 万元,占总现金流出的比例为 xx%,筹资活动产生的现金流出为 xx 万元,占总现金流出的比例为 xx%.2.现金流动性分析(1) 现金流入负债比现金流入负债比是反映企业由主业经营偿还短期债务的能力的指标.该指标越大,偿债能力越强.本期公司现金流入负债比为 0.59,较上年同期大幅提高,说明公司现金流动性大幅增强,现金支付能力快速提高,债权人权益的现金保障程度大幅提高,有利于公司的持续发展.(2) 全部资产现金回收率全部资产现金回收率是反映企业将资产迅速转变为现金的能力.本期公司全部资产现金回收率为 xx%,较上年同期小幅提高,说明公司将全部资产以现金形式收回的能力稳步提高,现金流动性的小幅增强,有利于公司的持续发展.财务分析报告如何写【2】1.要清楚明白地知道报告阅读的对象及报告分析的范围。

莎普爱思2018年财务分析详细报告-智泽华

莎普爱思2018年财务分析详细报告一、资产结构分析1.资产构成基本情况莎普爱思2018年资产总额为164,859.4万元,其中流动资产为91,147.03万元,主要分布在其他流动资产、应收票据、货币资金等环节,分别占企业流动资产合计的51.01%、17.58%和15.93%。

非流动资产为73,712.37万元,主要分布在固定资产和在建工程,分别占企业非流动资产的68.49%、22.28%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产164,859.4 100.00 186,940.83 100.00 184,211.62 100.00 流动资产91,147.03 55.29 95,740.4 51.21 94,255.86 51.17 长期投资0 0.00 0 0.00 0 0.00 固定资产50,487.61 30.62 53,740.19 28.75 49,276.1 26.75 其他23,224.76 14.09 37,460.25 20.04 40,679.66 22.082.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.51%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产91,147.03 100.00 95,740.4 100.00 94,255.86 100.00 存货9,116.55 10.00 10,044.49 10.49 6,291.62 6.68 应收账款2,685.55 2.95 3,096.83 3.23 2,143.91 2.27 其他应收款383.77 0.42 361.46 0.38 326.71 0.35 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据16,022.83 17.58 21,440.6 22.39 16,049.3 17.03 货币资金14,516.45 15.93 43,841.46 45.79 48,486.74 51.44 其他48,421.88 53.13 16,955.55 17.71 20,957.58 22.233.资产的增减变化2018年总资产为164,859.4万元,与2017年的186,940.83万元相比有较大幅度下降,下降11.81%。

东方集团2018年财务分析结论报告-智泽华

东方集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方集团2018年财务分析综合报告一、实现利润分析2018年实现利润为67,036.29万元,与2017年的76,240.74万元相比有较大幅度下降,下降12.07%。

实现利润主要来自于对外投资所取得的收益。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为1,349,179.51万元,与2017年的746,621.88万元相比有较大增长,增长80.7%。

2018年销售费用为10,974.66万元,与2017年的8,021.29万元相比有较大增长,增长36.82%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为39,613.11万元,与2017年的38,414.31万元相比有所增长,增长3.12%。

2018年管理费用占营业收入的比例为2.74%,与2017年的4.83%相比有较大幅度的降低,降低2.09个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为94,755.96万元,与2017年的82,807.88万元相比有较大增长,增长14.43%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款出现过快增长。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,东方集团2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

中煤能源2018年财务分析结论报告-智泽华

中煤能源2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中煤能源2018年财务分析综合报告一、实现利润分析2018年实现利润为879,240.4万元,与2017年的614,693.4万元相比有较大增长,增长43.04%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为7,431,405.7万元,与2017年的5,483,145.1万元相比有较大增长,增长35.53%。

2018年销售费用为1,059,362.3万元,与2017年的995,892.6万元相比有较大增长,增长6.37%。

2018年销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。

2018年管理费用为404,474.2万元,与2017年的372,894.6万元相比有较大增长,增长8.47%。

2018年管理费用占营业收入的比例为3.88%,与2017年的4.6%相比有所降低,降低0.71个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为365,273.8万元,与2017年的325,170.9万元相比有较大增长,增长12.33%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中煤能源2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中煤能源2018年的营业利润率为8.54%,总资产报酬率为4.85%,净资。

长电科技2018年财务分析结论报告-智泽华

长电科技2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 长电科技2018年财务分析综合报告一、实现利润分析2018年实现利润为负81,299.56万元,与2017年的2,397万元相比,2018年出现较大幅度亏损,亏损81,299.56万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入增长不大,经营亏损却成倍增加,企业经营形势很不理想,应采取果断措施。

二、成本费用分析2018年营业成本为2,113,075.83万元,与2017年的2,106,101.27万元相比变化不大,变化幅度为0.33%。

2018年销售费用为28,537.14万元,与2017年的24,128.86万元相比有较大增长,增长18.27%。

2018年销售费用有较大幅增长,但营业收入却没有发生多大变化,说明企业的销售策略失当,销售活动并没有取得预期成效。

2018年管理费用为111,052.03万元,与2017年的200,816.83万元相比有较大幅度下降,下降44.7%。

2018年管理费用占营业收入的比例为4.66%,与2017年的8.42%相比有较大幅度的降低,降低3.76个百分点。

2018年财务费用为113,102.51万元,与2017年的98,285.02万元相比有较大增长,增长15.08%。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,长电科技2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析长电科技2018年的营业利润率为-3.37%,总资产报酬率为0.98%,净资产收益率为-8.47%,成本费用利润率为-3.43%。

2018年财务分析报告模板_财务分析报告-实用word文档 (5页)

2018年财务分析报告模板_财务分析报告-实用word文档

本文部分内容来自网络,本司不为其真实性负责,如有异议或侵权请及时联系,本司将予以删除!

== 本文为word格式,下载后可随意编辑修改! ==

财务分析报告模板_财务分析报告

报告摘要

20**年1-6月公司主营业务收入为xx万元,营业利润为xx万元,营业外收支净额为xx万元,实现净利润xxxx万元。

20**年1-6月公司的主营业务成本为xx万元,占主营业务收入的xx%,毛利率为47%,期间费用为xxx万元,营业利润率为xxx%。

20**年1-6月公司资产总额为xxx万元,负债总额为xxx万元,所有者权益为xxx万元,资产负债率为36.94%,资产净利率为4.35%,净资产收益率为7.15%。

一、经营情况分析

20**年1-6月主要经营指标完成情况

项目 20**年1-6月完成 (合并口径) 主营业务收入主营业务成本期间费用营业费用管理费用财务费用利润总额净利润经营性现金流净现金流销售发货销售回款

xx xx xx xx xx xx xx xx xx xx xx xx

(万元)

xx xx xx xx xx xx xx xx xx xx xx xx

上年同期 (万元)。

东方财富2018年财务分析结论报告-智泽华

东方财富2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方财富2018年财务分析综合报告一、实现利润分析2018年实现利润为112,083.4万元,与2017年的67,908.38万元相比有较大增长,增长65.05%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为37,133.57万元,与2017年的39,699.62万元相比有所下降,下降6.46%。

2018年销售费用为25,977.52万元,与2017年的31,582.49万元相比有较大幅度下降,下降17.75%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为119,160.96万元,与2017年的128,330.77万元相比有较大幅度下降,下降7.15%。

2018年管理费用占营业收入的比例为90.99%,与2017年的115.37%相比有较大幅度的降低,降低24.38个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2017年理财活动带来收益3,230.36万元,2018年融资活动由创造收益转化为支付费用,支付15,645.18万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,东方财富2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析东方财富2018年的营业利润率为86.33%,总资产报酬率为3.13%,净资。

中国中期2018年财务分析结论报告-智泽华

中国中期2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国中期2018年财务分析综合报告一、实现利润分析2018年实现利润为1,518.47万元,与2017年的3,025.62万元相比有较大幅度下降,下降49.81%。

实现利润主要来自于对外投资所取得的收益。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为6,031.67万元,与2017年的5,240.98万元相比有较大增长,增长15.09%。

2018年销售费用为480.44万元,与2017年的451.42万元相比有较大增长,增长6.43%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,357.33万元,与2017年的948.24万元相比有较大增长,增长43.14%。

2018年管理费用占营业收入的比例为20.4%,与2017年的15.56%相比有较大幅度的提高,提高4.83个百分点。

但经营业务的盈利水平反而大幅度下降,管理费用的大幅度增加并不合理。

本期财务费用为-379.67万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年预付货款增长过快。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,中国中期2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析中国中期2018年的营业利润率为23.60%,总资产报酬率为1.86%,净资产收益率为2.82%,成本费用利润率为20.23%。

东方网力2018年财务分析详细报告-智泽华

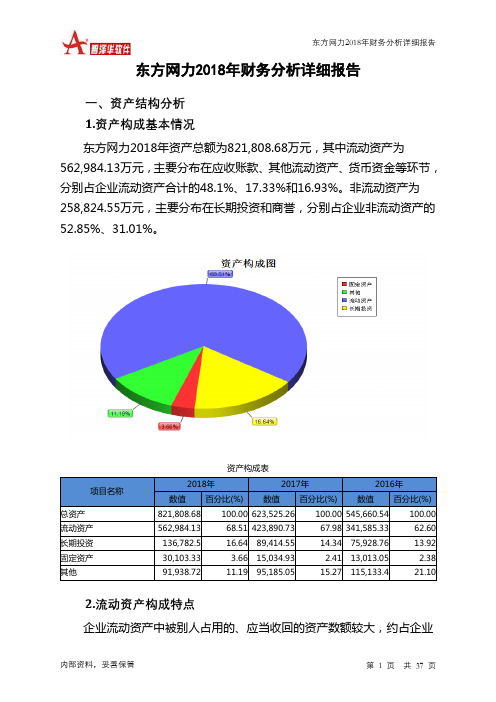

东方网力2018年财务分析详细报告一、资产结构分析1.资产构成基本情况东方网力2018年资产总额为821,808.68万元,其中流动资产为562,984.13万元,主要分布在应收账款、其他流动资产、货币资金等环节,分别占企业流动资产合计的48.1%、17.33%和16.93%。

非流动资产为258,824.55万元,主要分布在长期投资和商誉,分别占企业非流动资产的52.85%、31.01%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产821,808.68 100.00 623,525.26 100.00 545,660.54 100.00 流动资产562,984.13 68.51 423,890.73 67.98 341,585.33 62.60 长期投资136,782.5 16.64 89,414.55 14.34 75,928.76 13.92 固定资产30,103.33 3.66 15,034.93 2.41 13,013.05 2.38 其他91,938.72 11.19 95,185.05 15.27 115,133.4 21.102.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的49.67%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产562,984.13 100.00 423,890.73 100.00 341,585.33 100.00 存货47,480.81 8.43 32,063.07 7.56 24,264.16 7.10 应收账款270,815.24 48.10 181,801.27 42.89 124,974.85 36.59 其他应收款8,819.69 1.57 5,910.15 1.39 7,273.5 2.13 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据8,181.15 1.45 17,248.41 4.07 7,783.2 2.28 货币资金95,324.86 16.93 94,373.53 22.26 163,922.34 47.99 其他132,362.38 23.51 92,494.31 21.82 13,367.28 3.913.资产的增减变化2018年总资产为821,808.68万元,与2017年的623,525.26万元相比有较大增长,增长31.8%。

格力电器2018年财务分析结论报告-智泽华

格力电器2018年财务分析综合报告一、实现利润分析2018年实现利润为3,127,350.77万元,与2017年的2,661,718.5万元相比有较大增长,增长17.49%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为13,823,416.77万元,与2017年的9,956,291.28万元相比有较大增长,增长38.84%。

2018年销售费用为1,889,957.8万元,与2017年的1,666,026.85万元相比有较大增长,增长13.44%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为436,585.01万元,与2017年的607,114.37万元相比有较大幅度下降,下降28.09%。

2018年管理费用占营业收入的比例为2.2%,与2017年的4.09%相比有所降低,降低1.89个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-94,820.14万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,格力电器2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析格力电器2018年的营业利润率为15.65%,总资产报酬率为13.01%,净资产收益率为33.07%,成本费用利润率为19.27%。

企业实际投入到企业自身经营业务的资产为24,354,899.35万元,经营资产的收益率为12.73%,而对外投资的收益率为2.13%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,但二者的收益水平均大于企业负债资金成本,表明企业的盈利能力是可以接受的。

飞力达2018年财务分析详细报告-智泽华

飞力达2018年财务分析详细报告一、资产结构分析1.资产构成基本情况飞力达2018年资产总额为240,722.11万元,其中流动资产为148,923.98万元,主要分布在应收账款、货币资金、其他流动资产等环节,分别占企业流动资产合计的36.1%、31.5%和9.92%。

非流动资产为91,798.13万元,主要分布在固定资产和长期投资,分别占企业非流动资产的36.35%、30.96%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的39.67%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的32.92%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表3.资产的增减变化2018年总资产为240,722.11万元,与2017年的225,411.03万元相比有所增长,增长6.79%。

4.资产的增减变化原因以下项目的变动使资产总额增加:存货增加7,970.16万元,其他流动资产增加7,082.94万元,应收账款增加3,876.42万元,在建工程增加3,419.77万元,长期投资增加1,534.13万元,长期待摊费用增加441.12万元,其他应收款增加380.19万元,递延所得税资产增加372.54万元,其他非流动资产增加29万元,共计增加25,106.28万元;以下项目的变动使资产总额减少:固定资产减少391.78万元,无形资产减少580.65万元,应收票据减少956.95万元,预付款项减少2,416.05万元,货币资金减少5,449.78万元,共计减少9,795.2万元。

增加项与减少项相抵,使资产总额增长15,311.08万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

2018财务分析报告

***★精品文档★2018 财务分析报告财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.98 万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.99万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

中信国安2018年财务分析结论报告-智泽华

中信国安2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中信国安2018年财务分析综合报告一、实现利润分析2018年实现利润为224,752.27万元,与2017年的42,719.42万元相比成倍增长,增长4.26倍。

实现利润主要来自于对外投资所取得的收益。

二、成本费用分析2018年营业成本为347,444.19万元,与2017年的355,437.94万元相比有所下降,下降2.25%。

2018年销售费用为30,657.2万元,与2017年的20,648.57万元相比有较大增长,增长48.47%。

2018年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为33,475.38万元,与2017年的43,919.89万元相比有较大幅度下降,下降23.78%。

2018年管理费用占营业收入的比例为8.42%,与2017年的10.07%相比有所降低,降低1.65个百分点。

经营业务的盈利水平提高,企业管理费用支出控制较好,支出效率提高。

2018年财务费用为34,576.52万元,与2017年的24,540.75万元相比有较大增长,增长40.89%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中信国安2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中信国安2018年的营业利润率为56.55%,总资产报酬率为15.08%,净资产收益率为23.00%,成本费用利润率为50.11%。

企业实际投入到企业自身经营业务的资产为467,422.4万元,经营资产的收益率为48.09%,而对外。

华谊集团2018年财务分析结论报告-智泽华

华谊集团2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 华谊集团2018年财务分析综合报告一、实现利润分析2018年实现利润为233,598.19万元,与2017年的81,888.36万元相比成倍增长,增长1.85倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2018年营业成本为3,942,994.27万元,与2017年的4,047,103.51万元相比有所下降,下降2.57%。

2018年销售费用为97,615.94万元,与2017年的110,702.33万元相比有较大幅度下降,下降11.82%。

2018年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2018年管理费用为125,585.23万元,与2017年的144,225.81万元相比有较大幅度下降,下降12.92%。

2018年管理费用占营业收入的比例为2.84%,与2017年的3.31%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为23,528.78万元,与2017年的34,211.89万元相比有较大幅度下降,下降31.23%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2017年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,华谊集团2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析华谊集团2018年的营业利润率为5.04%,总资产报酬率为6.06%,净资产收益率为8.71%,成本费用利润率为5.54%。

企业实际投入到企业自身经。

东方网力2018年财务分析结论报告-智泽华

东方网力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方网力2018年财务分析综合报告一、实现利润分析2018年实现利润为38,752.66万元,与2017年的43,498.12万元相比有较大幅度下降,下降10.91%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为95,802.17万元,与2017年的78,883.46万元相比有较大增长,增长21.45%。

2018年销售费用为20,213.63万元,与2017年的17,812.25万元相比有较大增长,增长13.48%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为14,139.43万元,与2017年的36,717.26万元相比有较大幅度下降,下降61.49%。

2018年管理费用占营业收入的比例为6.29%,与2017年的19.8%相比有较大幅度的降低,降低13.5个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为10,228.87万元,与2017年的7,433.4万元相比有较大增长,增长37.61%。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东方网力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

--★精品文档★2018 财务分析报告财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.98 万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.99 万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.100 万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.101万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.102万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.103万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.104万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.105万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.106万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.107万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。

净利润下降原因: 一是由于实现利润总额比上年同期减少50.5 万元,二是由于所得税税率增长,缴纳所得税同比增加 4.65 万元,其中利润总额减少是净利润下降的主要原因。

⑵利润总额分析: 利润总额140.48 万元,同比上年同期190.108万元减少50.5 万元,下降26%。

影响利润总额的是营业利润同比减少67.24 万元,补贴收入增加17 万元。

⑶营业利润分析: 营业利润123.18 万元,较上年190.42 万元大幅减少,减幅35%。

主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53 万元和20.71 万元。

财务分析报告应该怎么写?下面是整理的2018 财务分析报告2018 财务分析报告一、利润分析:( 一) 集团利润额增减变动分析1 、利润额增减变动水平分析⑴净利润分析:一季度公司实现净利润105.36 万元,比上年同期减少了55.16 万元,减幅34%。