芒果超媒2018年财务风险分析详细报告

芒果超媒2020年上半年经营风险报告

芒果超媒2020年上半年经营风险报告

一、经营风险分析

1、经营风险

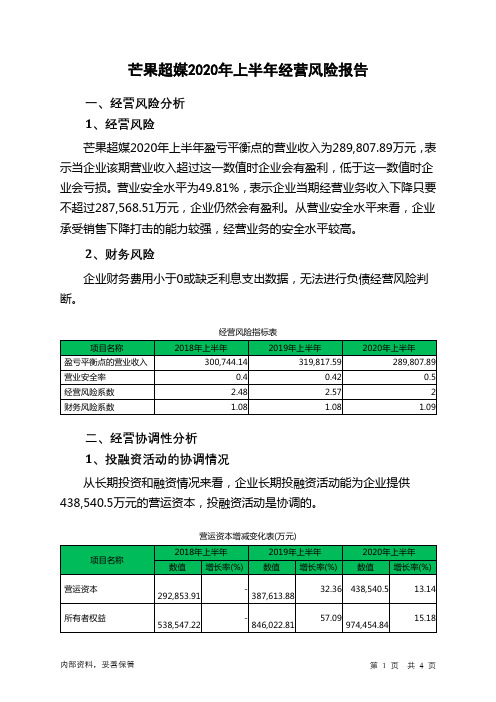

芒果超媒2020年上半年盈亏平衡点的营业收入为289,807.89万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为49.81%,表示企业当期经营业务收入下降只要不超过287,568.51万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供438,540.5万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

芒果超媒2020年上半年财务分析详细报告

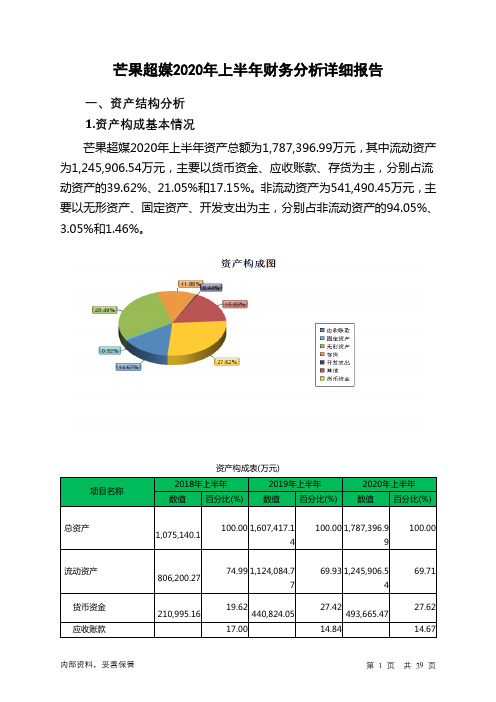

芒果超媒2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况芒果超媒2020年上半年资产总额为1,787,396.99万元,其中流动资产为1,245,906.54万元,主要以货币资金、应收账款、存货为主,分别占流动资产的39.62%、21.05%和17.15%。

非流动资产为541,490.45万元,主要以无形资产、固定资产、开发支出为主,分别占非流动资产的94.05%、3.05%和1.46%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,075,140.1 100.00 1,607,417.14100.00 1,787,396.99100.00流动资产806,200.27 74.99 1,124,084.7769.93 1,245,906.5469.71货币资金210,995.16 19.62440,824.0527.42493,665.4727.62应收账款17.00 14.84 14.67182,812.47 238,518.31 262,258.78存货146,191.77 13.60242,276.3215.07213,697.4211.96非流动资产268,939.83 25.01483,332.3730.07541,490.4530.29无形资产208,006.71 19.35 433,208.9 26.95509,255.3328.49固定资产22,519.7 2.09 18,699.59 1.16 16,532.08 0.92 开发支出0 - 759.9 0.05 7,886.57 0.442.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.8%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产806,200.27 100.00 1,124,084.77100.00 1,245,906.54100.00货币资金210,995.16 26.17440,824.0539.22493,665.4739.62应收账款182,812.47 22.68238,518.3121.22262,258.7821.05存货146,191.77 18.13242,276.3221.55213,697.4217.15预付款项131,566.18 16.32144,337.0712.84147,052.8711.80其他流动资产126,037.1815.63 33,649.46 2.99 50,079.9 4.02其他应收款6,665.06 0.83 9,899.33 0.88 5,822.04 0.47 应收票据1,236.7 0.15 8,143.95 0.72 2,150 0.173.资产的增减变化2020年上半年总资产为1,787,396.99万元,与2019年上半年的1,607,417.14万元相比有较大增长,增长11.2%。

芒果超媒2019年财务风险分析详细报告

芒果超媒2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供68,114.78万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供346,977.73万元的营运资本。

3.总资金需求

该企业资金富裕,富裕415,092.52万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为483,380.05万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是599,130.3万元,实际已经取得的短期贷款金额为34,981.69万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为714,880.55万元,企业有能力在3年之内偿还的贷款总规模为830,630.8万元,在5年之内偿还的贷款总规模为1,062,131.31万元,当前实际的长短期借款合计为37,444.98万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

芒果超媒2019年一季度经营风险报告

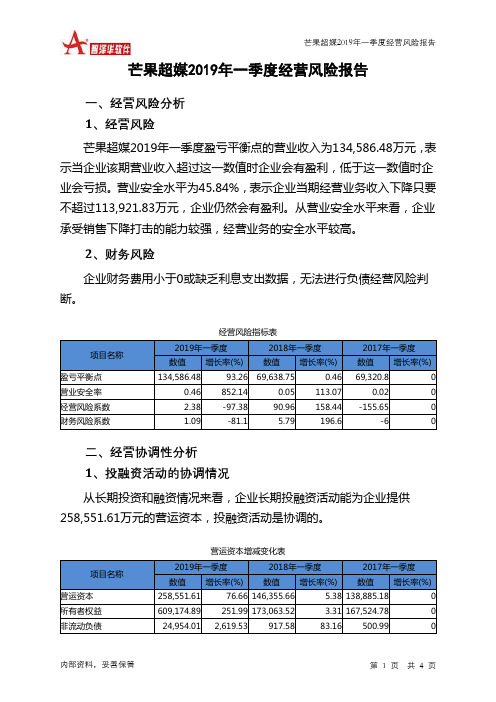

芒果超媒2019年一季度经营风险报告内部资料,妥善保管 第 1 页 共 4 页芒果超媒2019年一季度经营风险报告一、经营风险分析 1、经营风险芒果超媒2019年一季度盈亏平衡点的营业收入为134,586.48万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为45.84%,表示企业当期经营业务收入下降只要不超过113,921.83万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

经营风险指标表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值 增长率(%)盈亏平衡点 134,586.4893.26 69,638.750.46 69,320.80 营业安全率 0.46 852.14 0.05 113.07 0.02 0 经营风险系数 2.38 -97.38 90.96 158.44 -155.650 财务风险系数1.09-81.15.79196.6-6二、经营协调性分析 1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供258,551.61万元的营运资本,投融资活动是协调的。

营运资本增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营运资本 258,551.61 76.66 146,355.66 5.38 138,885.18 0 所有者权益 609,174.89 251.99 173,063.52 3.31 167,524.780 非流动负债24,954.012,619.53917.5883.16 500.99。

芒果超媒财务报告分析(3篇)

第1篇摘要:芒果超媒(股票代码:300413)作为我国领先的互联网视频平台之一,近年来在内容创新、技术创新和市场拓展等方面取得了显著成绩。

本文通过对芒果超媒的财务报告进行深入分析,旨在揭示其财务状况、盈利能力、偿债能力、运营效率和现金流状况,为投资者提供决策参考。

一、公司简介芒果超媒成立于2007年,原名芒果传媒,后更名为芒果超媒。

公司主营业务包括互联网视频平台运营、广告业务、内容制作与发行等。

公司旗下拥有芒果TV、快乐阳光、天娱传媒等多个知名品牌,覆盖了网络视频、综艺娱乐、影视制作等多个领域。

二、财务报告分析(一)营业收入1. 收入构成:根据芒果超媒的财务报告,公司营业收入主要由以下几部分构成:(1)互联网视频平台运营收入:包括会员服务收入、广告收入、版权销售收入等。

(2)广告业务收入:包括品牌广告、效果广告等。

(3)内容制作与发行收入:包括电视剧、综艺节目、电影等版权销售收入。

2. 收入趋势:近年来,芒果超媒营业收入保持稳定增长。

以2021年为例,公司实现营业收入52.76亿元,同比增长26.36%。

其中,互联网视频平台运营收入为37.97亿元,同比增长33.45%;广告业务收入为10.06亿元,同比增长20.76%;内容制作与发行收入为4.73亿元,同比增长14.36%。

(二)毛利率1. 毛利率构成:芒果超媒的毛利率主要由以下几部分构成:(1)互联网视频平台运营毛利率:主要受会员服务收入和广告收入的影响。

(2)广告业务毛利率:主要受品牌广告和效果广告的影响。

(3)内容制作与发行毛利率:主要受版权销售收入的影响。

2. 毛利率趋势:近年来,芒果超媒毛利率有所波动。

以2021年为例,公司毛利率为25.35%,同比下降0.42个百分点。

其中,互联网视频平台运营毛利率为24.86%,同比下降0.61个百分点;广告业务毛利率为28.08%,同比上升0.15个百分点;内容制作与发行毛利率为20.76%,同比上升0.36个百分点。

芒果超媒2018年现金流量报告-智泽华

芒果超媒2018年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 芒果超媒2018年现金流量报告

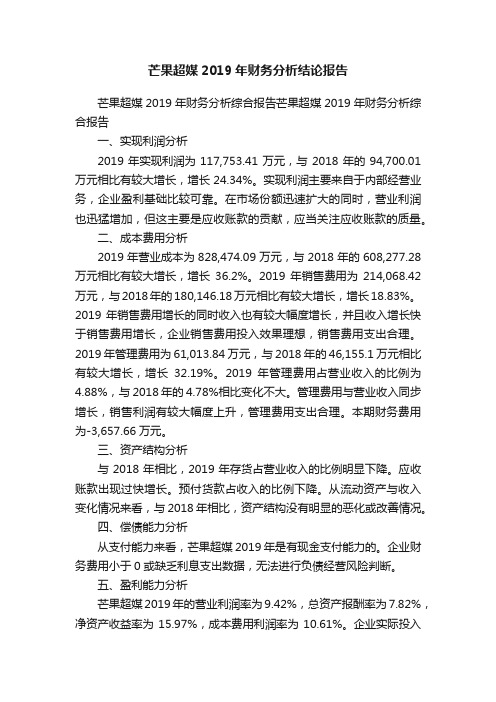

一、现金流入结构分析

2018年现金流入为1,519,261.17万元,与2017年的448,557.55万元相比成倍增长,增长2.39倍。

企业通过销售商品、提供劳务所收到的现金为1060468.17万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的69.80%。

但是,由于企业当期经营业务的现金支出大于现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了37692.06万元的资金缺口,2018年经营现金收益率为-3.9%,与2017年的-2.01%相比有所降低,降低1.89个百分点,效益进一步下降。

二、现金流出结构分析

2018年现金流出为1,461,626.52万元,与2017年的428,264.5万元相比成倍增长,增长2.41倍。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的57.93%。

芒果超媒2019年财务分析结论报告

芒果超媒2019年财务分析结论报告芒果超媒2019年财务分析综合报告芒果超媒2019年财务分析综合报告一、实现利润分析2019年实现利润为117,753.41万元,与2018年的94,700.01万元相比有较大增长,增长24.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年营业成本为828,474.09万元,与2018年的608,277.28万元相比有较大增长,增长36.2%。

2019年销售费用为214,068.42万元,与2018年的180,146.18万元相比有较大增长,增长18.83%。

2019年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年管理费用为61,013.84万元,与2018年的46,155.1万元相比有较大增长,增长32.19%。

2019年管理费用占营业收入的比例为4.88%,与2018年的4.78%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-3,657.66万元。

三、资产结构分析与2018年相比,2019年存货占营业收入的比例明显下降。

应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,芒果超媒2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析芒果超媒2019年的营业利润率为9.42%,总资产报酬率为7.82%,净资产收益率为15.97%,成本费用利润率为10.61%。

企业实际投入到企业内部资料,妥善保管第1 页共3 页。

芒果超媒2019年三季度财务状况报告

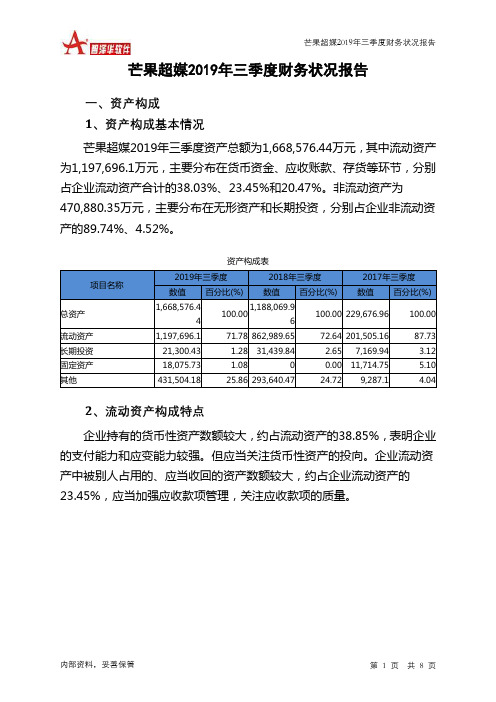

芒果超媒2019年三季度财务状况报告一、资产构成1、资产构成基本情况芒果超媒2019年三季度资产总额为1,668,576.44万元,其中流动资产为1,197,696.1万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的38.03%、23.45%和20.47%。

非流动资产为470,880.35万元,主要分布在无形资产和长期投资,分别占企业非流动资产的89.74%、4.52%。

资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,668,576.44100.001,188,069.96100.00 229,676.96 100.00流动资产1,197,696.1 71.78 862,989.65 72.64 201,505.16 87.73 长期投资21,300.43 1.28 31,439.84 2.65 7,169.94 3.12 固定资产18,075.73 1.08 0 0.00 11,714.75 5.10 其他431,504.18 25.86 293,640.47 24.72 9,287.1 4.042、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的38.85%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的23.45%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,197,696.1 100.00 862,989.65 100.00 201,505.16 100.00 存货245,161.99 20.47 169,157.37 19.60 13,067.15 6.48 应收账款280,855.39 23.45 199,823.69 23.15 14,843.37 7.37 其他应收款0 0.00 0 0.00 1,225.5 0.61 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据9,793.74 0.82 1,126.7 0.13 0 0.00 货币资金455,495.15 38.03 224,150.49 25.97 97,363.92 48.32 其他206,389.82 17.23 268,731.4 31.14 75,005.22 37.223、资产的增减变化2019年三季度总资产为1,668,576.44万元,与2018年三季度的1,188,069.96万元相比有较大增长,增长40.44%。

芒果超媒:2018年年度报告摘要

证券代码:300413 证券简称:芒果超媒公告编号:芒果超媒股份有限公司2018年年度报告摘要一、重要提示本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读年度报告全文。

董事、监事、高级管理人员异议声明声明除下列董事外,其他董事亲自出席了审议本次年报的董事会会议天健会计师事务所(特殊普通合伙)对本年度公司财务报告的审计意见为:标准的无保留意见。

本报告期会计师事务所变更情况:公司本年度会计师事务所由变更为天健会计师事务所(特殊普通合伙)。

非标准审计意见提示□适用√不适用董事会审议的报告期普通股利润分配预案或公积金转增股本预案√适用□不适用公司经本次董事会审议通过的普通股利润分配预案为:以990,023,518 为基数,向全体股东每10股派发现金红利0.00元(含税),送红股0股(含税),以资本公积金向全体股东每10股转增0股。

董事会决议通过的本报告期优先股利润分配预案□适用√不适用二、公司基本情况1、公司简介2、报告期主要业务或产品简介报告期内,公司前身快乐购物股份有限公司通过发行股份方式购买湖南快乐阳光互动娱乐传媒有限公司、上海芒果互娱科技有限公司、上海天娱传媒有限公司、芒果影视文化有限公司以及湖南芒果娱乐有限公司100%股权,顺利完成重大资产重组并更名为芒果超媒股份有限公司。

公司主营业务由媒体零售业务拓展至新媒体平台运营、新媒体互动娱乐内容制作及媒体零售全产业链,为公司在全媒体时代继续深入推进媒体融合、打造独具媒体属性和内容基因的大型互联网传媒集团奠定了扎实基础。

(一)公司主要业务及经营模式公司主营业务:1、新媒体平台运营由快乐阳光建设经营,公司持续构建以芒果TV为核心的新媒体平台与内容产品服务,不断完善一云多屏+多屏联动战略指引下优质媒体资源整体布局,完整覆盖移动互联网及大屏主流终端,梯次建立拥有独特品牌号召力、影响力与创造力的全媒体矩阵。

芒果财务现状分析报告(3篇)

第1篇一、报告概述本报告旨在全面分析芒果公司的财务现状,包括公司的财务状况、盈利能力、偿债能力、运营效率等方面。

通过对公司财务数据的深入分析,评估公司的财务健康程度,为公司的战略决策提供参考。

二、公司简介芒果公司成立于XX年,主要从事芒果种植、加工、销售以及相关产品的研发。

公司位于芒果主产区,拥有先进的种植技术和设备,产品销往全国各地及海外市场。

经过多年的发展,公司已成为行业内知名企业。

三、财务状况分析1. 资产状况(1)流动资产分析公司流动资产主要包括货币资金、应收账款、存货等。

近年来,公司流动资产总额逐年增长,其中货币资金增长较快,说明公司具备较强的短期偿债能力。

应收账款占比较高,需关注其回收风险。

(2)非流动资产分析公司非流动资产主要包括固定资产、无形资产等。

固定资产占比逐年下降,说明公司加大了技术改造和设备更新的力度。

无形资产占比相对稳定,表明公司在技术研发方面投入较大。

2. 负债状况(1)流动负债分析公司流动负债主要包括短期借款、应付账款等。

近年来,公司流动负债总额逐年增长,但增长速度低于流动资产,说明公司短期偿债能力较强。

(2)非流动负债分析公司非流动负债主要包括长期借款、应付债券等。

近年来,公司非流动负债总额保持稳定,说明公司在长期融资方面较为稳健。

3. 所有者权益分析公司所有者权益总额逐年增长,说明公司盈利能力较强,为股东创造了良好的回报。

四、盈利能力分析1. 营业收入分析近年来,公司营业收入逐年增长,主要得益于市场需求的扩大和公司产品结构的优化。

2. 营业成本分析公司营业成本主要包括原材料成本、人工成本、制造费用等。

近年来,公司营业成本增长速度低于营业收入,说明公司成本控制能力较强。

3. 净利润分析公司净利润逐年增长,主要得益于营业收入和营业成本的合理控制。

五、偿债能力分析1. 流动比率分析公司流动比率逐年提高,说明公司短期偿债能力较强。

2. 速动比率分析公司速动比率逐年提高,说明公司短期偿债能力较强。

芒果超媒盈利模式及财务绩效研究

芒果超媒盈利模式及财务绩效研究芒果超媒盈利模式及财务绩效研究随着互联网的高速发展以及人们对媒体内容的多样需求,传统媒体正面临着巨大的挑战。

而在这个背景下,新媒体平台崛起,成为了媒体行业的一种新趋势。

而中国著名的新媒体平台之一——芒果超媒,凭借其独特的盈利模式和出色的财务绩效,成功地实现了从传统媒体到新媒体的转型。

首先,芒果超媒主要通过广告收入来实现盈利。

作为一个新媒体平台,芒果超媒拥有庞大而活跃的用户群体,因此吸引了众多广告商的关注。

芒果超媒利用这一优势,提供个性化的广告定制服务,将广告精准地投放给目标用户,并通过广告费用获取收益。

同时,芒果超媒还将自身定位为内容分发平台,不仅能为广告商带来曝光,也能为用户提供丰富多样的内容。

通过提供高质量的内容和创新的广告形式,芒果超媒实现了广告收入的稳定增长。

其次,芒果超媒通过付费会员制度来实现盈利。

芒果超媒提供了付费会员服务,会员用户可以享受到更多的独家内容、高清无广告观看体验和会员专属活动等特权。

这种付费会员制度不仅为用户提供了更好的服务,也为芒果超媒带来了可观的收入。

根据统计数据显示,芒果超媒的付费会员数量在持续增长,并且会员用户的续费率也较高,为芒果超媒带来了稳定的收入来源。

此外,芒果超媒还通过内容授权和衍生品销售来实现盈利。

芒果超媒积极寻求与热门综艺节目、影视剧等内容制作方的合作,购买其独家版权或进行内容授权。

然后,芒果超媒通过将这些内容授权给其他平台播放,或者进行衍生品开发和销售,从中获得收益。

这种模式不仅能够提高芒果超媒的影响力和知名度,还能为其带来丰厚的利润。

在财务绩效方面,芒果超媒取得了令人瞩目的成绩。

根据其公开披露的财务数据显示,芒果超媒在近几年的盈利能力稳步提升。

广告收入和付费会员收入是其主要的收入来源,而这两个方面的收入都保持了明显的增长趋势。

此外,通过成功地与内容制作方进行合作,芒果超媒的版权授权和衍生品销售也为其贡献了可观的收入。

芒果超媒2019年上半年财务风险分析详细报告

芒果超媒2019年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供8,065.72万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供362,690.44万元的营运资本。

3.总资金需求

该企业资金富裕,富裕370,756.15万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为434,578.68万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是595,233.32万元,实际已经取得的短期贷款金额为37,739.08万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为595,233.32万元,企业有能力在3年之内偿还的贷款总规模为675,560.64万元,在5年之内偿还的贷款总规模为836,215.28万元,当前实际的长短期借款合计为40,541.57万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

芒果超媒2018年决策水平分析报告-智泽华

芒果超媒2018年决策水平报告一、实现利润分析2018年实现利润为94,700.01万元,与2017年的6,645.85万元相比成倍增长,增长13.25倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2018年营业利润为97,717.76万元,与2017年的6,211.33万元相比成倍增长,增长14.73倍。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年芒果超媒成本费用总额为852,393.04万元,其中:营业成本为608,277.28万元,占成本总额的71.36%;销售费用为180,146.18万元,占成本总额的21.13%;管理费用为46,155.1万元,占成本总额的5.41%;财务费用为-2,419.88万元,占成本总额的-0.28%;营业税金及附加为9,790.36万元,占成本总额的1.15%。

2018年销售费用为180,146.18万元,与2017年的52,628.7万元相比成倍增长,增长2.42倍。

2018年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2018年管理费用为46,155.1万元,与2017年的11,368.84万元相比成倍增长,增长3.06倍。

2018年管理费用占营业收入的比例为4.78%,与2017年的3.81%相比有所提高,提高0.97个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

三、资产结构分析芒果超媒2018年资产总额为1,211,137.68万元,其中流动资产为866,536.42万元,主要分布在货币资金、存货、预付款项等环节,分别占企业流动资产合计的29.16%、25.56%和23.2%。

非流动资产为344,601.26万元,主要分布在无形资产和长期投资,分别占企业非流动资产的82.89%、9.06%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

芒果超媒2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为32,891.67万元,2018年已经取得的银行短期借款为19,609.76万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供222,824.16万元的营运资本。

3.总资金需求

该企业资金富裕,富裕189,932.49万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为235,308.77万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是328,066.21万元,实际已经取得的短期贷款金额为19,609.76万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为420,823.65万元,企业有能力在3年之内偿还的贷款总规模为513,581.09万元,在5年之内偿还的贷款总规模为699,095.97万元,当前实际的长短期借款合计为20,522.56万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。