国际金融第6章

第06章国际金融市场

28.06.2021

❖ (二)欧洲货币市场的形成与发展

❖ 二战后,国际分工的进一步加深以及生产和 资本国际化的发展——客观要求ECM形成。

具体来说,其形成过程可分为这样几个阶段: ❖ (1)二战后巨额的美元资金不断地流入欧洲,

这些美元主要存放在伦敦的银行,形成了最

28.06.2021

❖ 从狭义上讲,国际金融市场是仅指从事国际

资金借贷和融通的市场。因而亦称“国际资 金市场”(International Capital Market)。

28.06.2021

(二)国际金融市场和国内金融 市场的联系和区别

❖ 国际金融市场是国内金融市场的延伸和发展, 它在市场利率、资金的相互利用、市场活动 的交叉及相互影响方面与国内金融市场有着 密切的联系,然而两者又有着明显的差别。 主要表现在:

28.06.2021

❖ (一)银行短期信贷市场 ❖ 1、银行对工商企业提供短期信贷 ❖ 2、国际银行同业间的资金拆借或拆放 ❖ 银行同业拆借全凭信誉,无需任何抵押品;

所形成的利率称为银行同业拆放利率 。

❖ 在国际金融市场上最有影响的同业拆放利率 是伦敦银行同业拆放利率(London Inter-

❖ Bank Offered Rate,LIBOR)。

❖ 欧洲货币市场的贷款业务以中长期为主,而 且采用联合贷款方式。

❖ 联合贷款也称“银团贷款” (Consortium Loan)或称辛迪加贷款

(Syndicated Loan),即一笔贷款由数家 银行共同提供。

28.06.2021

❖ 四、欧洲贷币市场的作用 ❖ (一)欧洲货币市场的积极作用 ❖ 1、成为国际资本转移的重要渠道 ❖ 2、扩大了信用资金的来源 ❖ 3、成为弥补某些国家国际收支逆差的重要补

第六章 国际金融市场

第三节 欧洲货币市场

1.欧洲美元:Eurodollar 2.欧洲货币:Eurocurrency 3.欧洲银行:Eurobanks 4.欧洲货币市场(Eurocurrency Market)

一、概念

• 1、欧洲货币:并非指欧洲国家的货币,而是指投放在某

– 国际贸易引起的债权债务清偿要求不同国家的货币相互兑换 – 货币兑换的价格、时间、数量以及交割等都要在外汇市场上实现

外汇市场24小时营业

现代外汇市场特点

• 由区域性发展到全球性,实现24小时连续交易

二、外汇市场的构成

• 1、外汇银行:外汇市场的核心。包括专营或兼营外汇业 务的本国商业银行;在本国的外国银行分行或代办处; 其他金融机构。 • 2、外汇经纪人:介绍成交或代客买卖外汇,分为一般经 纪和掮客。

他金融中心能够紧密衔接,也是一个重要的条件。

二、国际金融市场的分类

按交易对象分 国际货币市场 国际资本市场 国际外汇市场 国际黄金市场 金融衍生工具市场 内外混合型 内外分离型 避税港型

国际 金融市场

新型市场 按市场性质分 传统市场 国际信贷市场 按融资渠道分 证券市场

银行短期信贷市场

货币市场

贴现市场 短期票据市场 国际 金融市场 资本市场 证券市场 国库券 商业票据 银行承兑汇票 定期存款单

世界重要的外汇市场

伦敦外汇市场——世界上历史最悠久、交易规 模最大的外汇市场 纽约外汇市场——影响最大的外汇市场,交易 量仅次于伦敦 东京外汇市场——亚洲地区重要的外汇市场 新加坡外汇市场——全球第四大外汇市场 苏黎世外汇市场 严密的瑞士银行存款保密制度

国际金融重点笔记6-10 章

第六章国际信贷[选择]国际商业银行贷款区别于其他国际信贷形式的特征是贷款用途不加限制。

[选择]由多家银行联合提供的中长期贷款叫辛迪加贷款。

[选择]银行同业拆借产生于存款准备金制度。

[选择]在整个短期信贷市场中占据主导地位的是银行同业拆借。

[选择]LIBOR是指伦敦银行同业拆放利率。

[选择]国际银行同业拆借的期限最长不超过6个月。

[选择]欧洲银行同业拆借的利率通常是固定利率。

[选择]国际商业贷款的主体是国际商业银行。

[选择]银团贷款产生的最根本原因是分散风险。

[选择]管理费是在银团贷款中借款人支付给牵头行。

[选择]贷款人只用款但不还本的期限是指宽限期。

[选择]对于借款人来讲,在贷款中借款一般首先选择软货币。

[选择]最简单、最普遍的国际租赁业务是全额清偿的跨国直接融资租赁。

[选择]国际租赁的租期中出租人对选择该设备的承租人所规定的用以计算租金的原始的、不可撤销的租赁期限是基本租期。

[选择]融资租赁的承租人是企业。

[选择]银行同业拆借市场的参与者包括银行、货币经纪人、中央银行、大公司、货币管理机构。

[选择]在借款人向贷款人提供的物的担保中,根据对担保物的处理权的不同,可以分为抵押、质押、留置。

[选择] -项国际租赁交易必须涉及到承租人、出租人、供货商、国际贸易合同、国际租赁合同。

[选择]从国际商业银行借款应考虑的原则借取的货币要与使用方向相衔接、借款货币应与其购买设备后所生产的产品的主要销售市场相连接、借取的货币最好选择软币,但利率较高、借款最好选择流动性较强的货币、借款货币应与产品的主要销售市场相衔接。

[选择]确定租期长短应考虑的因素包括融资租赁的目的、租赁设备的特性、出租人的融资能力、承租人的还租能丑。

[选择]租金的构成要素包括设备购置成本、融资成本、管理费、出租人期待的利润。

[判断]典型的银行间信贷以100万美元作为一个交易单位。

[判断]中长期贷款是指一年期以上的贷款。

[判断]贷款期限是指借款人提供的贷款期限。

国际金融学(第六、七章)

整理课件

三大相关市场的短期和长期平衡

三大相关市场上对应资产的供求不平衡都会带来 本国利率和汇率的调整;只有该三大市场同时处 于平衡状态时,该国资产市场才平衡;因此,在 短期内各种资产的供给量既定的情况下,该市场 的平衡才确定本国利率和汇率水平。

长期内,资产市场平衡除要求三大市场平衡外, 还要求经常帐户处于平衡状态。

整理课件

2.资产组合模型的基本形式(看公式说话)

W M B eF

M m(i , i * ,W ), B b(i , i*,W ), F f (i, i*,W )

M 0, M 0, M 0

i

i * W

B 0, B 0, B 0 i i * W

F 0, F 0, F 0 i i * W

名词解释:平价 铸币平价 可贸易商品 PPP CIP 国际收支说 汇率决定的资产市场说

简答: P164 4,5 P185 1

计算:美国和瑞士的年利率分别是10%和4%,即 期汇率是CHF1=0.3864USD,则: (1)3个月远期汇率的理论值是多少? (2)若3个月远期汇率报价为CHF1=0.3902USD, 则是否存在套利机会?若存在,怎样操作?

在这些市场中,国内外商品之间和资产之间有 一个替代程度的问题;在一国国内的各市场间,则 有一个受到冲击后进行调整的速度问题。由此,资 产市场说可以划分为:

整理课件

资产市场说的分类

汇率决定的资产市场分析

国内外资产之间是否具有完全替代性

是

否

货币论

国内各市场调整速度是否相同

资产组合模型

是

否

弹性价格模型

粘性价格模型

风险补贴为零 UIP成立

整理课件

风险补贴不为零 UIP不成立

国际金融 第六章 国际收支

[例7] 本国政府从它在美国某银行的账户中提取38 万美元,在国际黄金市场上购买黄金10000盎司, 在本国的国际收支平衡表中记作: 贷(+) 38万美元 借(-) 38万美元

在国外银行的存款 黄金储备

(二)国际收支平衡表的主要内容

经常账户;

(Current Account)

资本和金融资产;

平 衡 项 目

(Capital Account and Financial Account) 储备资产; (Reserve Assets) 净误差与遗漏; (Errors and Omissions Account)

1、经常帐户(Current

Account)

指对实际资源在国际间的流动行为进行的记 录。 对外经常发生,在国际收支总额中占重要份 额。 (1)货物Goods 通过一国海关的进出口货物。 以海关进出口统计资料为基础; 出口、进口都以商品所有权变化为原则进行 调整,大多采用离岸价格计价。

(1)外汇缓冲政策 所谓外汇缓冲政策,是指一国政府对付国 际收支不平衡,把黄金外汇储备作为缓冲体 (Buffer),通过央行在外汇市场上买卖外 汇,来消除国际收支不平衡所形成的外汇供 求缺口,从而使收支不平衡所产生的影响仅 限于外汇储备的增减,而不导致汇率的急剧 变动和进一步影响本国的经济。

(二)财政货币政策 1. 财政政策(Financial Policy) 在国际收支逆差时使用紧缩的财 政政策,顺差时实施扩张的财政政 策。通过影响总需求从而间接的调 节国际收支。 2. 货币政策(Monetary Policy) 亦称金融政策。主要有贴现政策和 改变存款准备金比率的政策。

第二节

国际收支平衡表的分析

一、国际收支顺差、逆差和均衡

国际金融 第六章 国际收支的货币分析法

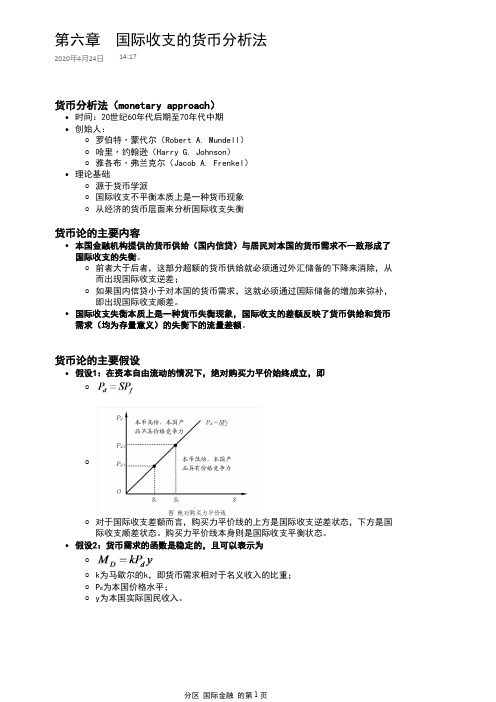

时间:20世纪60年代后期至70年代中期•罗伯特·蒙代尔(Robert A. Mundell)○哈里·约翰逊(Harry G. Johnson)○雅各布·弗兰克尔(Jacob A. Frenkel)○创始人:•源于货币学派○国际收支不平衡本质上是一种货币现象○从经济的货币层面来分析国际收支失衡○理论基础•货币分析法(monetary approach)前者大于后者,这部分超额的货币供给就必须通过外汇储备的下降来消除,从而出现国际收支逆差;○如果国内信贷小于对本国的货币需求,这就必须通过国际储备的增加来弥补,即出现国际收支顺差。

○本国金融机构提供的货币供给(国内信贷)与居民对本国的货币需求不一致形成了国际收支的失衡。

•国际收支失衡本质上是一种货币失衡现象,国际收支的差额反映了货币供给和货币需求(均为存量意义)的失衡下的流量差额。

•货币论的主要内容○○对于国际收支差额而言,购买力平价线的上方是国际收支逆差状态,下方是国际收支顺差状态。

购买力平价线本身则是国际收支平衡状态。

○假设1:在资本自由流动的情况下,绝对购买力平价始终成立,即•○k为马歇尔的k,即货币需求相对于名义收入的比重;○P d 为本国价格水平;○y为本国实际国民收入。

○假设2:货币需求的函数是稳定的,且可以表示为•货币论的主要假设第六章 国际收支的货币分析法2020年4月24日14:17□给定货币存量,在货币均衡条件下可得双曲线当货币供给数量增加,该曲线向右移动。

当曲线上的点从M移动到N时,名义国民收入Y不变,但同时意味着价格水平下降以及实际国民收入上升。

○○当出现技术进步使得劳动生产率提高时,总供给曲线会向右移动。

○假设3:总供给曲线垂直。

这意味着经济处于充分就业状态,国内物价上涨不会带来产出的增加•D为中央银行的国内信贷;○R为中央银行持有的国际储备;○假设4:本国名义货币供给为M S =D+R•通常认为,基础货币是流通中现金与存款准备金之和,即中央银行资产负债表的负债。

国际金融学第四版课后习题答案-第六章

第六章作业1.为什么需要进行汇率预测模型的检验?常用的检验方法有哪些?答:无论是运用基础因素分析法还是市场分析法,由于这些方法自身的局限性,得到的预测结果总会在一定程度上偏离实际值。

偏差越大意味着预测的准确性越差,预测的结果有效性越低。

为了确保预测的准确性,以便为外汇风险管理提供科学依据,我们必须对所采用的汇率预测方法或者预测模型进行检验,选择偏差最小的预测方法,采用预测效果最佳的模型。

常用的检验方法有:基础因素预测法和市场预测法。

2.你如何看待汇率预测出现的误差问题?如何调整预测的系统偏差?答:无论采用何种方法建立的模型都会存在一定的误差。

不同的模型预测误差大小也不相同。

除了运用散点图直观地粗略地判断预测模型外,我们还可以通过计算误差的方法来度量,比较模型的预测误差。

一般情况下,置信度为95%就是可以接受的。

如果要求不那么高,在一些特殊情况下,90%的置信度也是可以接受的。

调整步骤:(1)用预测模型求得一组预测值(2)计算预测值与实际值的相关系数,并进行参数检验(3)计算具体的系数偏差(4)根据预测的系统偏差进行预测值调整。

3.币值变化和货币相关关系给涉外企业会带来哪些交易风险?答:(1)本国货币升值带来的经济风险:①对跨国公司本币流入类业务的影响。

本国货币升值可能导致跨国公司在本国的销售收入减少,以本币标价的出口现金流入量可能减少,以外币标价的出口也可能出现现金流入量减少,②对跨国公司本币流出类业务的影响。

本币升值给跨国公司的现金流出类业务带来的经济风险正好与现金流入类业务相反,会同时导致跨国公司现金流入量和流出量的减少。

(2)本国货币贬值带来的经济风险:①对跨国公司本币流入类业务的影响。

由于本币贬值,从外国进口的商品的本币价格上升,使跨国公司在本国市场的竞争力增强,以本币标价的出口现金流入量增加,以外币标价的出口本币现金流入量增加,②对跨国公司本币流出类业务的影响。

以本币标价的进口现金流出量不会直接受到汇率变动的影响,然而以外币标价的进口成本会增加,外币融资利息支出的本币成本也会增加,总之本币贬值导致现金流入量和流出量同时增加。

国际金融三版-06国际金融第六章PPT资料49页

开放经济条件下 宏观经济政策效应

1

摘要

我们已经用货币理论解释了汇率决定的主要因 素。

在开放经济条件下,各国宏观经济政策的变化 会影响到其他国家的经济运行。在短时期内, 货币供求数量变化导致的汇率变动将直接影响 一国的产出。

蒙代尔-弗莱明模型可以解释开放经济条件下一 国货币政策和财政政策对其他国家的效应。

15

BP曲线

初始均衡出现在A点。 如果利率上升,国内金融资产对外国人的吸引力增加,

资本流入,使资本项目赤字下降。 在原来的收入水平上,经常项目盈余超过了资本项目赤

字,收入必须增加,以便在B点建立均衡。 BP曲线上的A点和B点表示,随着利率i上升,产出Y也

YC(YT)I(i)GC(A E*P/P,YT)...6. ..1)( M/PL(i,Y)................................................6.( ..2) ii*.................................................................6 ...3.)(

10

IS曲线向下倾斜的原因 1、收入因素:设S和LM均为国内收入的函数。国内收 入增加越多,储蓄与进口总量就越大。 2、利率:假设利率下降,投资就会增加。I + X曲线 就会移到I’ + X。在较高的投资支出水平上,均衡收入 增加到Y 。 3、价格水平:在国内价格水平不变的情况下,IS曲线 是向下倾斜的。假设其他条件不变,国内价格水平下降 就使国内商品比国外便宜,出口增加,进口下降。所以, I + X 曲线的上移和 S + IM 曲线的下移都会增加收 入。

11

IS曲线的推导

第6章 国际金融组织

14

3、总裁

总裁(President)是IMF的最高行政长官,负责管理 IMF的日常工作。总裁由执行董事会推选,任期5年。

总裁平时没有投票权,只有在董事会进行表决双方票 数相等时,才可以投决定性的一票。 通常IMF总裁由西欧人士担任,而世界银行集团的总 裁由美国人担任,这是权力分配中的一阵默契。

此外,会员国经IMF每贷出(借入)40万美元,得 增加(减少)一票。 会员国缴纳的份额对于会员国有三个重要的作用 ①决定会员国从IMF借款的额度;②决定会员国的 投票权大小;③决定会员国从IMF分得特别提款权 的多少。

10

美国所占份额最大,达17%,其投票权也最大。 IMF的所有重大问题需经85%的多数票通过。 我国在IMF的投票权占总数的6.07% 。

在临时性的基础上和具有保障的条件下,为会员国通融资 金,使它们在无损于本国和国际经济繁荣的情况下,调整 其国际收支的失衡。 争取缩短和减轻国际收支失衡的持续时间和程度。

9

(二)IMF成员国的投票权

IMF的投票制度类似于股份公司。每个会员有250 票基本投票权,然后按会员国认缴的份额,每10 万SDR增加一票。因此,会员国投票权的大小基本 上取决于该国认缴份额的多少。

24

2、向会员国借款

IMF的第二个资金来源是向会员国(主是西方国家) 政府借款。

如1962年10月,IMF从“十国集团”借入60亿美元, 用以维护美元汇率稳定;

1974年和1975年,从石油生产国与发达国家借入69 亿SDR,以解决石油消费国的国际收支困难。

25

借款安排

借款总安排(The General Arrangements to Borrow, GAB),设立于1962年,有11个参加国。 借款新安排(The New Arrangements to Borrow, NAB)设立于1997年,有25个成员国参 与。借款新安排规定,当IMF没有足够的基金 向成员国提供金融援助的时候,或者为了排除 危害国际金融体系稳定的潜在危险而急需大量 现金时,25个成员国同意向IMF贷款。

国际金融 第6章(3)

外汇风险管理

一、外汇风险管理的原则与基本方法

外汇风险管理是指外汇资产持有者通过风险

识别、风险衡量、风险控制等方法,预防、规避、

转移或消除外汇业务经营中的风险,从而减少或

避免可能的经济损失,实现在风险一定条件下的 收益最大化或收益一定条件下的风险最小化。

(一) 外汇风险管理的基本要求 1.合理承受风险

实例分析我国某企业3个月后将有一笔10万元港币的货款需要支付为防范外汇风险该企业即可在现汇市场以人民币购买10万元港币假设当时的汇率为hk1rmb1064565即该企业用10665万元人民币购得了10万元港币的现汇但由于付款日是在3个月后所以该企业即可将这10万元港币在货币市场投资3个月3个月后该企业再以投资到期的10万元港币支付货款

2、外汇业务量小,或采取防范外汇风险的费用比可能 遭受的外汇风险的损失大。

3、出于投机心理,当预测汇率将朝着对自己有利的方 向波动时采用此战略。

在现行的浮动汇率条件下,对外汇风险采取完全不防 范战略的企业或外汇银行是不多见的,因为在现实经 济环境中,不仅存在金融、外汇方面的管制,而且汇 率容易受经济、政治、军事等各方面的影响而发生剧 烈波动,外汇市场的均衡状态几乎不可能实现。

(二)完全防范的战略

完全防范的战略即对外汇风险采取严格防范措施,想使不确定因 素一点都不留下。这种战略能有效防范外汇风险,但不是最经济 的战略,因为在防范风险时,不仅要花费高成本,费时费力,而 且也不能获得投机收益。 (三)部分防范的战略 部分防范风险即对所面临的外汇风险一部分采取防范措施,其他 部分则予以放置的战略。采用此战略的关键是要决定:全部受险 部分中,哪些需要采取防范措施,哪些不需要采取风范措施,需 要采取防范措施的受险部分占全部受险部分的比重多大?显然,首 先要考虑的是防范外汇风险的成本,尤其是防范外汇风险的成本 与不采取防范措施时可能蒙受的损失之间的比较;除此之外,还 要考虑防范风险的难易程度,对汇率走势预测的准确程度似及经 营者的经营作风等。根据经营者的经营作风,该战略又有两种类 型:

第六章 国际金融市场

第四节 几种主要的国际金融创新

一、金融期货 怎样克服这种内在风险呢? 一种办法是只与道德好、信誉高、信用好的人

签订远期合约,将违约可能性降到最小; 另一种办法和期货合约联系在一起。期货合约

有保证金要求,交由公正的第三方持有。

14

第四节 几种主要的国际金融创新

一、金融期货

货币期货的产生还与一个故事有关: 1971年,米尔顿.弗里德曼教授预期英镑贬值, 想远期抛售英镑,但芝加哥银行拒绝签订远 期合约。弗里德曼教授鼓励当地主管期货市 场的官员考虑将货币期货作为一项有发展前 途的交易,补充商品期货交易。

第四章

国际金融市场

1

第一节 国际金融市场概述

一、国际金融市场的构成

国际金融市场是在国际范围内进行资金 融通、证券买卖及相关金融业务活动的场 所,包括货币市场、资本市场、外汇市场、 证券市场、黄金市场等。

按照资金融通期限的长短,可以分为国 际货币市场和国际资本市场。

2

第一节 国际金融市场概述

四、国际金融市场的新发展 1. 国际金融市场规模空前增长 2据. B世IS界估金计,融市场日益全球化和一体化 3产. 生国这际种国金趋际融势银市的行场主贷要款证原存券因量化是19的:73趋年势1750亿美元,1991年

三、金融创新的原因 20世纪70年代以来国际金融市场利率、汇率、

主要西方国家国内物价等动荡不安,导致金融资产 价格波动不已;

信息、通讯技术的迅速发展和广泛应用; 各主要西方国家放松管制、竞争加剧等。

10

第四节 几种主要的国际金融创新

一、金融期货

1972年在芝加哥出现。 买卖双方在特定的交易场所,约定在将来某时 刻,按现时同意的价格,买进或卖出若干标准单位 数量的金融资产(也可以是某种金融资产的利息率 或股指波动幅度)。

国际金融--第六章 国际金融市场 (2)

B.全球债券(Global Bonds):指在全世界的主要国际金融市场(主要是美、日、 欧),同时,在全球多个证交所上市,进行24 小时交易的债券 。

全球债券在美国证券交易委员会(SEC)登记,以记名形式发行。这种新型债券 为欧洲借款人接近美国投资者提供了工具,同时其全球24 小时交易也使全球债 券具有了高度流动性。其特点是:①全球发行;②全球交易和高度流动性;③ 发行人信用级别高,且多为政府机构。

第1节国际金融市场概述

1.2国际金融市场的形成与发展 国内投资者 1.2.1国际金融市场的发展演变 或存款者

国内金融市场 国内借款者

分类演进: (1)在岸金融市场的形成与发展

国外投资者 或存款者

在岸金融市场 国外借款者 离岸金融市场

18世纪中期到第一次世界大战前,英国伦敦形成了最初的国际金融市场,

第2节国际金融市场的构成

• 国际债券市场:国际债券(International Bond),是指一国政府、企业、金融 机构等为筹措外币资金在国外发行的以外币计值的债券。包括外国债券、欧洲 债券和全球债券。

A.外国债券(Foreign Bonds):指筹资者在国外债券市场发行的,以发行市场 所在国货币为面值的债券。典型的有:外国债券包括扬基债券Yankee bonds、 武士债券Samurai bonds、猛犬债券Bulldog bonds和熊猫债券(Panda Bonds)

• 2015年10月,人民币跨境支付系统(CIPS )成功上线运行,是人民币国际化的重要 里程碑。CIPS作为重要的金融基础设施, 专门为境内外金融机构的人民币跨境和离 岸业务提供资金清算、结算服务,该系统 工作时间横跨大洋洲、亚洲、欧洲和非洲 几个重要时区,将有利于人民币的跨境结 算,同时推动人民币的国际化运用。

第六章 国际金融组织

五、IMF贷款存在的基本矛盾与问题 IMF贷款存在的基本矛盾与问题

• 1.信贷资金不敷需要 1.信贷资金不敷需要 • 2.信贷资金的分配不合理 2.信贷资金的分配不合理 • 3.IMF提供贷款的附加限制性条件 3.IMF提供贷款的附加限制性条件

(未按期偿还,停止在IMF的表决权和其他权利) 未按期偿还,停止在IMF的表决权和其他权利) IMF的表决权和其他权利

二、国际开发协会(International 国际开发协会(International Association— Development Association —IDA) IDA)

• 成立于1960年,专门向低收入的发展中 成立于1960年 1960 国家提供优惠长期贷款 • (一)宗旨 • 对欠发达国家提供比IBRD条件宽厚、期 对欠发达国家提供比IBRD条件宽厚、 IBRD条件宽厚 限较长、负担较轻、 限较长、负担较轻、并可用部分当地货 币偿还的贷款, 币偿还的贷款,以促进它们经济的发展 和居民生活水平的提高,从而补充IBRD 和居民生活水平的提高,从而补充IBRD 的活动,促成IBRD目标的实现。 IBRD目标的实现 的活动,促成IBRD目标的实现。

• (二)组织机构 • 由IBRD相应机构的人员兼任,但会计账户是 IBRD相应机构的人员兼任, 相应机构的人员兼任 IBRD分开的 分开的。 与IBRD分开的。 • • • • • (三)资金来源 1.会员国认缴的股本 1.会员国认缴的股本 2.会员国提供的补充资金 2.会员国提供的补充资金 3.IBRD的拨款 3.IBRD的拨款 4.IDA本身业务经营的净收入 4.IDA本身业务经营的净收入

• • • • 1.理事会: 1.理事会:最高决策机构 理事会 2.执行董事会 常设机构, 执行董事会: 2.执行董事会:常设机构,负责日常业务 3.总裁 总管IMF业务, 总裁: IMF业务 3.总裁:总管IMF业务,最高行政领导人 4.业务职能机构 4.业务职能机构

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Interest Rate Parity Carefully Defined

No matter how you quote the exchange rate ($ per ¥ or ¥ per $) to find a forward rate, increase the dollars by the dollar rate and the foreign currency by the foreign currency rate:

£

S$/£

Since these investments have the same risk, they must have the same future value (otherwise an arbitrage would exist). F$/£ (1 + i$) = (1 + i$) F$/£= S$/£× (1 + i£) × (1 + i£ ) S$/£

Xiaojing Chen

chenxj@ 67703822 D 429

6-2

Chapter Outline

Interest Rate Parity

– – – – Covered Interest Arbitrage IRP and Exchange Rate Determination Currency Carry Trade Reasons for Deviations from IRP

6-14

Arbitrage Strategy II

If F360($/£) < $2.01/£: 1. Borrow £500 at t = 0 at i£= 2.49%. 2. Exchange £500 for $1,000 at the prevailing spot rate; invest $1,000 at 3% for one year to achieve $1,030. 3. Translate $1,030 back into pounds; if F360($/£) < $2.01/£, then $1,030 will be more than enough to repay your debt of £512.45.

A trader with $1,000 could invest in the U.S. at 3.00%. In one year his investment will be worth: $1,030 = $1,000 (1+ i$) = $1,000 (1.03) Alternatively, this trader could:

6-5

Alternative 2: Send your $ on a round trip to Britain

$1,000 S$/£

IRP

Step 2:

Invest those pounds at i£ Future Value = $1,000

$1,000

Alternative 1: Invest $1,000 at i$ $1,000×(1 + i$) =

6-13

Step 2: Buy pounds £ = 500 $1,000×

$1,000 £ 1 $2.00

Arbitrage I

Step 3: Invest £ at 500 i£ = 2.49%. 500 £ 512.45 In one year £ will be worth £ 512.45 = £ (1+ i£) 500 Step 4: Repatriate to the U.S. £ 500

One Choice: Invest $1,000 at 3%. FV = $1,030

= $2.01/£

$1,030 F£(360) $1,030 = £ 512.45 × £ 1

6-11

IRP& Exchange Rate Determination

According to IRP only one 360-day forward rate F360($/£) can exist. It must be the case that

6-10

Other Choice:

Buy £ at $2/£ 500 . £ = 500 $1,000×

$1,000 £ 1

£ 500

Arbitrage I

Step 2: $2.00 Invest £ at 500 i£ = 2.49%. 500 £ 512.45 In one year £ will be worth Step 3: £ 512.45 = Repatriate to the £ (1+ i£) 500 U.S. at F360($/£ )

F360($/£) = $2.01/£

Why?

If F360($/£) $2.01/£, an astute trader could make money with one of the following strategies.

6-12

Arbitrage Strategy I

If F360($/£) > $2.01/£: 1. Borrow $1,000 at t = 0 at i$ = 3%. 2. Exchange $1,000 for £500 at the prevailing spot rate (note that £500 = $1,000 ÷ $2/£.); invest £500 at 2.49% (i£) for one year to achieve £512.45. 3. Translate £512.45 back into dollars; if F360($/£) > $2.01/£, then £512.45 will be more than enough to repay your debt of $1,030.

Step 1: Borrow $1,000. More F£(360) $1,030 < £ 512.45 × than $1,030 Step 5: Repay £ 1 your dollar loan with $1,030. If F£(360) > $2.01/£ £ , 512.45 will be more than enough to repay your dollar obligation of $1,030. The excess is your profit.

– – – – Efficient Market Approach Fundamental Approach Technical Approach Performance of the Forecasters

6-3

Interest Rate Parity Defined

IRP is a “no arbitrage” condition. If IRP did not hold, then it would be possible for an astute trader to make unlimited amounts of money by exploiting the arbitrage opportunity. Since we don’t typically observe persistent arbitrage conditions, we can safely assume that IRP holds.

6-6

IRPபைடு நூலகம்

S$/£

(1+ i£) × F$/£

Interest Rate Parity Defined

The scale of the project is unimportant. $1,000 (1+ i£) × F$/£ = $1,000×(1 + i$) S$/£ F$/£ × (1+ i£) (1 + i$) = S$/£ IRP is sometimes approximated as: i$ – i£ ≈ F – S S

International Parity Relationships and Forecasting Foreign Exchange Rates

Chapter Six

McGraw-Hill/Irwin

Copyright © 2012 by The McGraw-Hill Companies, Inc. All rights reserved.

or F¥/$ = S¥/$ F$/¥= S$/¥ × × …be careful—it’s easy to get this wrong.

6-8

1 + i¥ 1 + i$

1 + i$ 1 + i¥

IRP and Covered Interest Arbitrage

If IRP failed to hold, an arbitrage would exist. It’s easiest to see this in the form of an example. Consider the following set of foreign and domestic interest rates and spot and forward exchange rates.

Spot exchange rate 360-day forward rate U.S. discount rate British discount rate S($/£ = $2.0000/£ ) F360($/£ = $2.0100/£ ) i$ = 3.00% i£ = 2.49%

6-9

IRP and Covered Interest Arbitrage