上海医药年度财务状况及投资价值

上海医药2020年上半年财务分析结论报告

上海医药2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为360,387.67万元,与2019年上半年的344,199.18万元相比有所增长,增长4.70%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2020年上半年营业成本为7,405,504.67万元,与2019年上半年的7,928,690.97万元相比有所下降,下降6.6%。

2020年上半年销售费用为612,036.49万元,与2019年上半年的643,018.84万元相比有所下降,下降4.82%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用下降的同时营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了一定成效,但要注意营业收入下降所带来的负面影响。

2020年上半年管理费用为222,479.19万元,与2019年上半年的232,922.97万元相比有所下降,下降4.48%。

2020年上半年管理费用占营业收入的比例为2.55%,与2019年上半年的2.52%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

2020年上半年财务费用为67,050.8万元,与2019年上半年的72,532.94万元相比有较大幅度下降,下降7.56%。

三、资产结构分析2020年上半年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年上半年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年上半年相比,资产结构偏差。

四、偿债能力分析内部资料,妥善保管第1 页共3 页。

上海医药2020年上半年财务分析详细报告

项目名称 总资产 流动资产

货币资金 应收账款 存货 应收票据

资产主要项目变动情况表(万元)

2019年上半年

数值

差值 增长率(%) 数值

1.36 120,929.59

0.20 22,012.2

0.11 843.17

23.03

1.64 1.13 0.21 0.01

3.资产的增减变化 2020年上半年总资产为14,790,774.94万元,与2019年上半年的 13,391,417.69万元相比有较大增长,增长10.45%。

内部资料,妥善保管

项目名称 总资产 流动资产

应收账款

资产构成表(万元)

2018年上半年

2019年上半年

数值 百分比(%) 数值 百分比(%)

2020年上半年 数值 百分比(%)

11,901,046. 57

100.00 13,391,417. 69

100.00 14,790,774. 94

100.00

8,711,684.3 8

8.91 1,148,358.9 5

8.58 1,185,472.3 9

8.01

固定资产 长期股权投资

742,707.64 489,467.88

6.24 886,212.21

4.11 486,156.87

6.62 1,052,347.2 4

3.63 657,088.39

7.11 4.44

2.流动资产构成特点 企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业 流动资产的46.49%,应当加强应收款项管理,关注应收款项的质量。

上海医药公司财务报表分析

2011比2010 5.606332191 0.051213162 0.3818671 3.576774388

第9页/共27页

9

10

第10页/共27页

三 能力分析

1.偿债能力分析 2.盈利能力分析 3.营运能力分析 4.发展能力分析

第11页/共27页

11

1、偿债能力分析

短期偿债能力

80 70 60 50 40 30 20 10 0

2011/12/31 2010/12/31

5489987

3741107

287373

207657

204224

136825

0.84

0.69

2012比2011

2011比2010

营业收入(万元) 0.240041552

0.467476605

营业利润(万元) -0.027090228 0.383883038

净利润(万元) 0.005205069 0.492592728

第13页/共27页

13

结合长期偿债能力上图可看出: 上海医药集团股份有限公司资负债率指标值逐年下降,说明企业

长期偿债能力逐渐增强,财务风险逐渐减小,企业偿债能力需继续 维持此状态较好。

股东权益比率基本在50%左右,且比率相对稳定,说明投资者投 入的资金在全部资产中所占的比例较稳定,企业偿债能力较稳定。

上海医药公司2010年到2012年速动比率从0.98逐渐上 升到1.31,在11年和12年该指标值均大于1,表明企业的 短期偿债能力较好。上海医药公司现金比率在11年到12 年时,有所下降,主由于2011年上药公司进行了两次收 购的因素造成的。

相比云南白药而言,云南白药公司企业短期偿债能力 比较好,企业应继续保持此趋势,使短期偿债能力能稳 定并逐渐提高,速动比率均大于1。

601607上海医药2022年财务分析结论报告

上海医药2022年财务分析综合报告一、实现利润分析2022年利润总额为880,835.33万元,与2021年的814,381.49万元相比有所增长,增长8.16%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润也有所增长,但这种增长主要是应收账款增长的贡献。

二、成本费用分析2022年营业成本为20,149,492.31万元,与2021年的18,728,114.93万元相比有所增长,增长7.59%。

2022年销售费用为1,427,897.49万元,与2021年的1,331,803.35万元相比有较大增长,增长7.22%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2022年管理费用为499,168.92万元,与2021年的514,341.77万元相比有所下降,下降2.95%。

2022年管理费用占营业收入的比例为2.15%,与2021年的2.38%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2022年财务费用为131,319.25万元,与2021年的124,536.9万元相比有较大增长,增长5.45%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2021年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,上海医药2022年是有现金支付能力的,其现金支付能力为510,222.28万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析上海医药2022年的营业利润率为3.89%,总资产报酬率为5.81%,净资产收益率为10.20%,成本费用利润率为3.92%。

企业实际投入到企业自身经营业务的资产为17,559,018.63万元,经营资产的收益率为5.13%,而对外投资的收益率为5.50%。

上海医药2020年财务状况报告

上海医药2020年财务状况报告一、资产构成1、资产构成基本情况上海医药2020年资产总额为14,918,565.55万元,其中流动资产为10,756,292.62万元,主要以应收账款、存货、货币资金为主,分别占流动资产的49.04%、22.39%和20.73%。

非流动资产为4,162,272.93万元,主要以商誉、固定资产、长期股权投资为主,分别占非流动资产的27.25%、25.2%和15.98%。

资产构成表(万元)7长期股权投资436,660.48 3.44485,377.913.54 665,106.44.462、流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的49.04%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产9,327,788.26 100.00 9,809,158.14100.00 10,756,292.62100.00应收账款4,215,211.17 45.19 4,733,980.3548.26 5,274,590.5949.04存货2,502,401.03 26.83 2,487,735.6825.36 2,408,825.7722.39货币资金1,869,466.9 20.04 1,815,281.7718.51 2,229,623.2720.73预付款项 2.20 1.98 2.223、资产的增减变化2020年总资产为14,918,565.55万元,与2019年的13,702,639.59万元相比有所增长,增长8.87%。

4、资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加540,610.23万元,货币资金增加414,341.49万元,长期股权投资增加179,728.49万元,无形资产增加126,488.2万元,固定资产增加104,504.06万元,商誉增加55,234.96万元,预付款项增加45,247.46万元,递延所得税资产增加13,685.57万元,在建工程增加8,730.76万元,一年内到期的非流动资产增加8,206.74万元,其他流动资产增加5,768.08万元,长期待摊费用增加2,052.06万元,应收票据增加1,641.97万元,开发支出增加1,223.23万元,共计增加1,507,463.31万元;以下项目的变动使资产总额减少:生产性生物资产减少432.68万元,投资性房地产减少5,703.11万元,长期应收款减少9,579.52万元,存货减少78,909.91万元,其他非流动资产减少287,498.66万元,共计减少382,123.87万元。

上海医药公司财务报表分析

净利润

竞争对手A净利润最高,竞争 对手B和竞争对手C相差不大

。

毛利率

竞争对手B毛利率最高,竞争 对手A次之,竞争对手C最低

。

研发投入

竞争对手B研发投入最高,竞 争对手A次之,竞争对手C最

低。

竞品竞争优势与劣势分析

竞争优势

竞争对手A品牌知名度高,市场份额大;竞争对手B创新能力较强,拥有多项专利技术;竞争对手C在 中药领域具有较强优势。

销售网络

公司拥有完善的销售网络, 覆盖全国主要地区。

生产能力

公司拥有先进的生产设备 和工艺,具备大规模生产 能力。

02

财务业绩

总营收详情数据

上海医药公司从2019年到2022年,总营收持续增长,2021年同比增长率最高为12.46%,2022年同比增长率略有下降为 7.49%。

总资产详情数据

上海医药公司总资产持续增长,2022财年同比增长21.23%。

业务发展历程

01

02

03

起步阶段

公司成立于上世纪XX年代, 初期主要从事药品流通业 务。

扩展阶段

随着市场需求的增长,公 司开始涉足药品制造领域, 并逐步扩大业务范围。

转型阶段

近年来,公司开始向医疗 服务领域转型,加强一体 化服务能力。

业务规模

市场份额

公司在上海市医药行业具 有一定的市场份额,排名 靠前。

建议公司继续加强成本控制,寻找更有效的成本控制方法,降

低生产成本。

优化产品结构

03

建议公司优化产品结构,加大高附加值产品的研发和推广,提

高盈利能力。

展望

持续创新发展

展望未来,上海医药公司应继续坚持创新发展,加大研发投入, 不断推出新产品和新技术。

601607上海医药2023年上半年财务指标报告

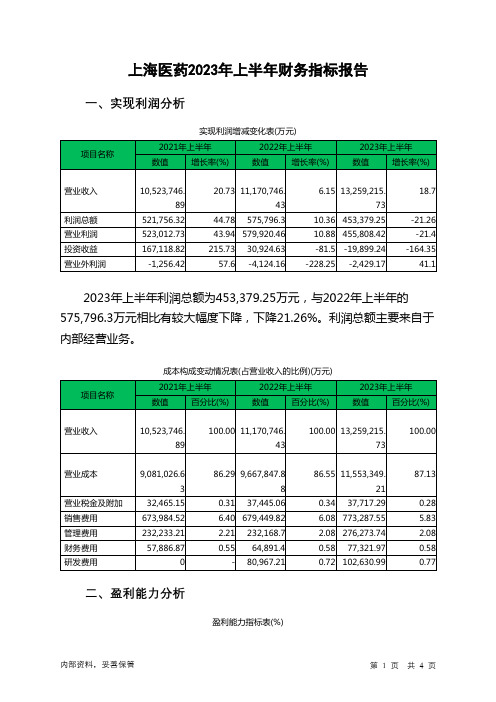

上海医药2023年上半年财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年上半年利润总额为453,379.25万元,与2022年上半年的575,796.3万元相比有较大幅度下降,下降21.26%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)项目名称2021年上半年2022年上半年2023年上半年营业毛利率13.4 13.12 12.58营业利润率 4.97 5.19 3.44成本费用利润率 5.18 5.35 3.54总资产报酬率7.32 6.85 5.15净资产收益率14.54 12.06 8.66上海医药2023年上半年的营业利润率为3.44%,总资产报酬率为5.15%,净资产收益率为8.66%,成本费用利润率为3.54%。

企业实际投入到企业自身经营业务的资产为18,887,129.15万元,经营资产的收益率为4.83%,而对外投资的收益率为-4.41%。

2023年上半年营业利润为455,808.42万元,与2022年上半年的579,920.46万元相比有较大幅度下降,下降21.40%。

以下项目的变动使营业利润增加:资产处置收益增加7,374.57万元,公允价值变动收益增加17,145.1万元,其他收益增加23,448.91万元,共计增加47,968.58万元;以下项目的变动使营业利润减少:信用减值损失减少11,862.4万元,投资收益减少50,823.87万元,营业税金及附加增加272.23万元,资产减值损失增加2,665万元,财务费用增加12,430.57万元,研发费用增加21,663.78万元,管理费用增加44,105.04万元,销售费用增加93,837.73万元,营业成本增加1,885,501.33万元,共计减少2,123,161.94万元。

各项科目变化引起营业利润减少124,112.03万元。

三、偿债能力分析偿债能力指标表2023年上半年流动比率为1.33,与2022年上半年的1.4相比略有下降。

上海医药公司2020年财务分析研究报告

上海医药公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、上海医药公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、上海医药公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、上海医药公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、上海医药公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、上海医药公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、上海医药公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、上海医药公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (27)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、上海医药公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、上海医药公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、上海医药公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、上海医药公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、上海医药公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言上海医药公司2020年营业收入为19,200,000万元,与2019年的18,700,000万元相比有较大幅度增长,增长了2.67%。

上海医药2023财务报告

上海医药2023财务报告1. 引言本文档所述为上海医药公司2023年度的财务报告。

该报告旨在提供对公司财务状况、经营绩效和未来发展的详细分析与解读。

以下将按照报告的常用结构,分别从财务状况、经营绩效和未来展望三个方面对公司进行全面评估。

2. 财务状况2.1 资产负债表上海医药公司在2023年实现总资产1000万元人民币,其中包括货币资金、应收账款、存货、固定资产等各项资产。

负债方面,公司总负债规模为800万元人民币,主要包括应付账款、短期借款和长期借款等。

公司净资产规模为200万元人民币,资产负债比率为40%。

2.2 利润表上海医药公司在2023年实现营业收入500万元人民币,净利润80万元人民币。

营业收入主要来自产品销售,净利润的增长得益于公司采取的成本控制措施和市场扩张策略的有效实施。

毛利润率为40%,净利润率为16%。

2.3 现金流量表在2023年,上海医药公司的净现金流量为100万元人民币。

公司在经营活动中形成的现金流量净额为80万元,主要来自销售收款和支付给供应商的货款。

投资活动和筹资活动所形成的现金流量净额分别为20万元和0万元。

3. 经营绩效3.1 产品销售情况上海医药公司在2023年通过不断优化产品结构和开拓市场,实现了销售收入的稳定增长。

公司最畅销的产品包括创伤外科器械、心脑血管药品和抗癌药物等。

根据市场调研数据,公司产品在行业内具有竞争优势,市场份额稳步提升。

3.2 成本控制为了提高盈利能力,上海医药公司在2023年加强成本控制措施,降低生产和经营成本。

公司利用先进的生产技术和管理工具,提高生产效率,降低运营成本。

同时,公司积极谈判采购原材料,降低采购成本,从而增加毛利润。

3.3 市场扩张上海医药公司在2023年积极开拓新市场,通过增加销售渠道和加强营销活动,拓展产品的销售范围。

公司加强了与各地分销商和合作伙伴的合作,提高了产品的市场覆盖率。

市场扩张为公司增加了销售收入和市场份额。

601607上海医药2023年三季度财务风险分析详细报告

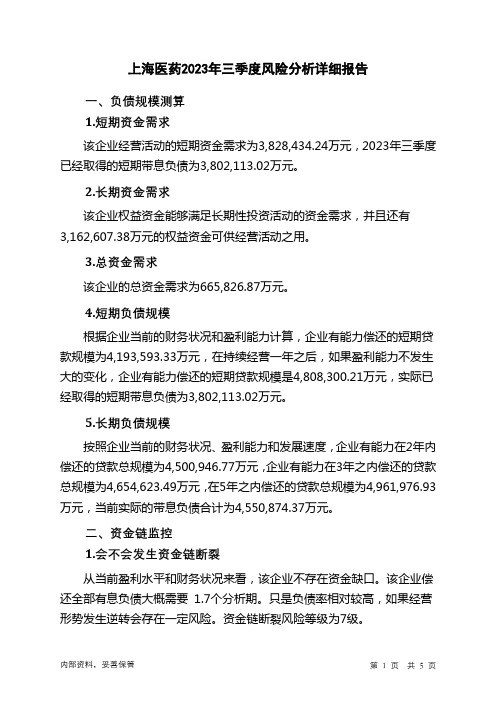

上海医药2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为3,828,434.24万元,2023年三季度已经取得的短期带息负债为3,802,113.02万元。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有3,162,607.38万元的权益资金可供经营活动之用。

3.总资金需求该企业的总资金需求为665,826.87万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为4,193,593.33万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是4,808,300.21万元,实际已经取得的短期带息负债为3,802,113.02万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为4,500,946.77万元,企业有能力在3年之内偿还的贷款总规模为4,654,623.49万元,在5年之内偿还的贷款总规模为4,961,976.93万元,当前实际的带息负债合计为4,550,874.37万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要1.7个分析期。

只是负债率相对较高,如果经营形势发生逆转会存在一定风险。

资金链断裂风险等级为7级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供4,219,914.55万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为3,534,673.2万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收股利增加38,351.04万元,应收账款增加390,416.1万元,预付款项增加266,690.01万元,存货增加669,543.17万元,一年内到期的非流动资产增加2,565.65万元,其他流动资产增加16,409.07万元,共计增加1,383,975.05万元。

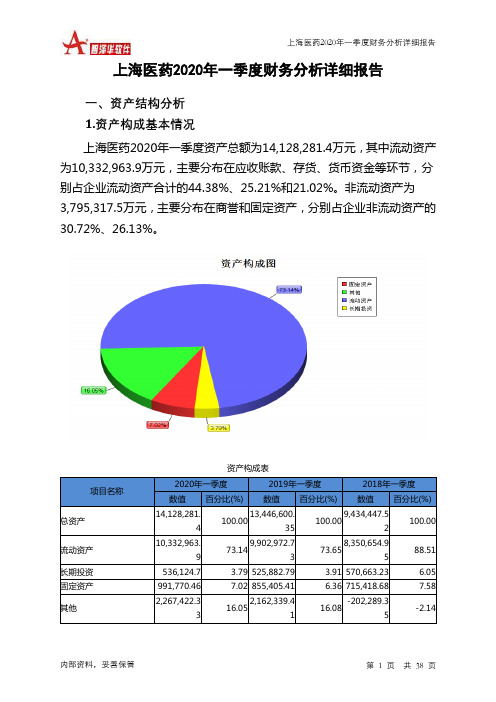

上海医药2020年一季度财务分析详细报告

9,902,972.7 73.14

3

8,350,654.9 73.65

5

88.51

536,124.7

3.79 525,882.79

3.91 570,663.23

6.05

991,770.46

7.02 855,405.41

6.36 715,418.68

7.58

2,267,422.3 3

2,162,339.4 16.05

项目名称

总资产

流动资产 长期投资 固定资产 其他

资产构成表

2020年一季度

2019年一季度

2018年一季度

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

14,128,281. 4

13,446,600. 100.00

35

9,434,447.5 100.00

2

100.00

10,332,963. 9

26,353

0.26 232,033.65

2.34 160,891.24

1.93

2,171,851.5 9

1,852,954.7 21.02

4

1,782,629.1 18.71

4

21.35

873,494.73

8.45 524,316.89

5.29 316,045.15

3.78

3.资产的增减变化 2020年一季度总资产为14,128,281.4万元,与2019年一季度的

内部资料,妥善保管

第 2 页 共 38 页

上海医药2020年一季度财务分析详细报告

13,446,600.35万元相比有所增长,增长5.07%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加318,896.85万元,存 货增加171,271.4万元,固定资产增加136,365.05万元,其他非流动资产 增加93,285.26万元,交易性金融资产增加70,000万元,其他流动资产增 加24,880.85万元,商誉增加21,151.37万元,递延所得税资产增加15,768.2 万元,长期投资增加10,241.92万元,开发支出增加4,699万元,生产性生

上海医药2019年财务分析详细报告

1,173,629.6

11.05

133.01 503,681.55

0

5

1,839,476.1

6.82

160.42 706,356.3

0

2

4.负债的增减变化原因

以下项目的变动使负债总额增加:短期借款增加379,839.04万元,应 付票据增加88,021.64万元,应付账款增加84,427.55万元,应付职工薪酬 增加19,051.9万元,应交税费增加17,323.05万元,应付债券增加92.32万 元,共计增加588,755.5万元;以下项目的变动使负债总额减少:其他非流 动负债减少303.65万元,预计负债减少2,818.1万元,递延所得税负债减少 5,731.29万元,长期借款减少48,699.89万元,一年内到期的非流动负债减 少150,977.63万元,共计减少208,530.56万元。增加项与减少项相抵,使 负债总额增长380,224.94万元。

流动资产构成表

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

9,809,158.1 4

9,327,788.2 100.00

6

6,864,225.4 100.00

4

100.00

2,487,735.6 8

2,502,401.0 25.36

3

1,726,995.5 26.83

项目名称

总资产

流动资产 长期投资 固定资产 其他

资产构成表

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

13,702,639. 59

12,687,933. 100.00

上海医药2020年上半年财务状况报告

4,054,413.6 2

46.54 4,777,226.1 5

48.78 4,963,070.0 6

46.49

1,803,278.6 6

20.70 1,877,472.0 1

19.17 2,526,586.5 6

23.67

2,140,193.2

24.57 2,387,779.4 7

2.40

ห้องสมุดไป่ตู้

24.38 2,458,051.8 1

6

3.89

存货 应收票据

2,387,779.4 247,586.26

7 19,831.75 1,428.52

11.57 2,458,051.8 70,272.35 1

7.76 22,012.2 2,180.45

2.94 10.99

非流动资产 长期股权投资

3,598,742.3 409,380.11

1 -3311.02

9

1

74,193.35

12.41 10,674,659. 881,983.94

33 4.11

9.01 34.57

内部资料,妥善保管

第 3 页 共 11 页

1,877,472.0 1

2,526,586.5 649,114.55 6

应收账款

4,777,226.1 722,812.52

5

17.83 4,963,070.0 185,843.92

上海医药2020年上半年财务状况报告

一、资产构成 1、资产构成基本情况

上海医药2020年上半年资产总额为14,790,774.94万元,其中流动资 产为10,674,659.33万元,主要以应收账款、货币资金、存货为主,分别占 流动资产的46.49%、23.67%和23.03%。非流动资产为4,116,115.61万元, 主要以商誉、固定资产、长期股权投资为主,分别占非流动资产的28.8%、 25.57%和15.96%。

上海医药2020年三季度财务分析结论报告

上海医药2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为187,139.97万元,与2019年三季度的156,286.33万元相比有较大增长,增长19.74%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年三季度营业成本为4,609,914.08万元,与2019年三季度的4,165,422.02万元相比有较大增长,增长10.67%。

2020年三季度销售费用为320,453.24万元,与2019年三季度的303,288.32万元相比有较大增长,增长5.66%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为127,529.07万元,与2019年三季度的128,918.05万元相比有所下降,下降1.08%。

2020年三季度管理费用占营业收入的比例为2.4%,与2019年三季度的2.68%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2020年三季度财务费用为30,891.82万元,与2019年三季度的40,493.32万元相比有较大幅度下降,下降23.71%。

三、资产结构分析2020年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,与2019年三季度相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,上海医药2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

上海医药财务报表分析报告

上海医药财务报表分析2009-2010H CHEN, JINGJING...目录一.上海医药概况. (3)(一)历史沿革 (3)(二)主营业务 (3)二.医药行业介绍. (4)(一)行业概述 (4)(二)发展现状 (4)(三)发展趋势 (6)(四)行业壁垒 (7)三.上海医药核心优势 (10)四.上海医药财报解析 (11)(一)趋势分析(Historical) (11)(二)比较分析(Cross-Sectional) (16)五.上海医药发展前景 (19)(一)公司战略规划 (19)(二)H股发行计划 (19)(三)公司发展前景预测 (20)一.上海医药概况(一)历史沿革1995 年,上实集团合资组建三维制药,正式进入医药产业1998 年,上实集团收购正大青春宝,上海三维生物技术,扩大在医药方面的投资原上海医药管理局下属企业改制组建上海医药(集团)总公司上海医药集团与施贵宝,罗氏等国际知名企业建立合资公司,并成为全球第一家获罗氏授权生产禽流感药物“达菲”的厂家2001 年,收购胡庆余堂与和记黄埔(中国)有限公司共同组建上海首家中药合资企业—上海和黄药业有限公司2002 年,收购胡庆余堂国药号2003 年,收购厦门中药厂2004 年,上实控股收购上实医药2008 年,上海市国资委将上海华谊,上海工业投资各持有的上药集团30%股权划拨给上海上实2009-2010 年,上实集团和上药集团医药资产重组整合,上海医药成为旗下唯一医药上市平台自此,上海医药拥有医药研发与制造,医药分销,和医药零售业务,成为我国A股市场市值较大,综合竞争力可观的全产业链医药上市公司。

(二)主营业务上海医药融医药工商业于一体,在工业领域主营化学,生物,中药药剂的研发制造,兼营医疗器械,在商业领域涵括医药的分销与零售业务。

二.医药行业介绍(一)行业概述医药产业跨越传统与现代产业,是融合多学科,多技术的高科技产业集群。

他不仅与人类生命健康息息相关,而且对国民经济的增长起着举足轻重的作用,是“永远的朝阳产业”。

上海医药2020年一季度财务分析结论报告

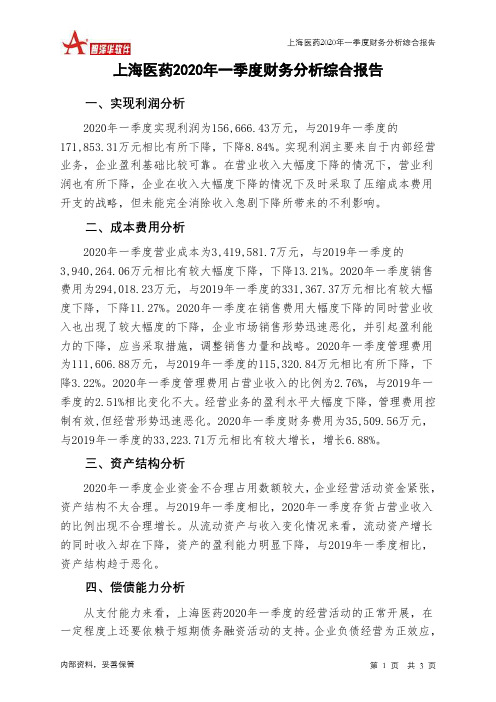

上海医药2020年一季度财务分析综合报告上海医药2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为156,666.43万元,与2019年一季度的171,853.31万元相比有所下降,下降8.84%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的情况下,营业利润也有所下降,企业在收入大幅度下降的情况下及时采取了压缩成本费用开支的战略,但未能完全消除收入急剧下降所带来的不利影响。

二、成本费用分析2020年一季度营业成本为3,419,581.7万元,与2019年一季度的3,940,264.06万元相比有较大幅度下降,下降13.21%。

2020年一季度销售费用为294,018.23万元,与2019年一季度的331,367.37万元相比有较大幅度下降,下降11.27%。

2020年一季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,企业市场销售形势迅速恶化,并引起盈利能力的下降,应当采取措施,调整销售力量和战略。

2020年一季度管理费用为111,606.88万元,与2019年一季度的115,320.84万元相比有所下降,下降3.22%。

2020年一季度管理费用占营业收入的比例为2.76%,与2019年一季度的2.51%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

2020年一季度财务费用为35,509.56万元,与2019年一季度的33,223.71万元相比有较大增长,增长6.88%。

三、资产结构分析2020年一季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2019年一季度相比,2020年一季度存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,上海医药2020年一季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

上海医药年度财务状况及投资价值————————————————————————————————作者:————————————————————————————————日期:《财务管理》期末课程报告上海医药2014年度财务状况及投资价值分析报告学院:管理学院专业:工商管理年级:2013 班号:1310304学生:缪圳华学号:11010105042015年6月28日目录一、上海医药发展状况分析 (1)(一)、公司概况 (1)(二)、公司成功的核心竞争力分析 (1)二、上海医药2014年度财务状况分析 (2)(一)、基本指标分析 (2)1、偿债能力指标分析 (2)2、运营能力指标分析 (3)3、获利能力指标分析 (4)4、发展能力指标分析 (5)(二)、杜邦分析 (5)(三)、综合结论 (6)三、上海医药投资价值分析 (6)(一)、公司面临风险及应对措施分析 (6)(二)、公司投资价值分析 (6)(三)、投资建议 (7)四、上海医药未来发展展望 (7)上海医药2014年度财务状况及投资价值分析报告一、上海医药发展状况分析(一)、公司概况上海医药集团股份有限公司(以下简公司)是由上海医药(集团)有限公司以原所属的全资子公司上海市医药有限公司、上海医药工业销售有限公司和上海天平制药厂的优质资产等额置换了上海四药股份有限公司的全部资产而组建的,于1998年9月9日复牌上市。

2010年4月9日在上海市工商行政管理局完成了公司名称变更登记手续,即日起公司名称正式变更为“上海医药集团股份有限公司”。

公司主营业务覆盖医药研发与制造、分销与零售,2014年营业收入924亿元,根据2014年中国企业联合会评定的中国企业500强排名,公司综合排名位居全国医药行业第二,是中国为数不多的在医药产品和分销市场方面均居领先地位的医药上市公司,入选上证180指数、沪深300指数样本股,H股入选恒生指数成分股、摩根斯坦利中国指数(MSCI)。

(二)、公司成功的核心竞争力分析企业核心竞争力就是一个企业能够长期获得竞争优势的能力,是企业所特有的、能够经得起时间考验的、具有延展性,并且是竞争对手难以模仿的技术或能力。

自2009年新医改意见正式出台后,中国医药产业进行了新一轮的整合。

重组后首次亮相的年度财务报告显示,上海医药在报告期内销售收入达到310.72亿元,净利润13.1亿元,且各方面综合数据显示,上海医药处于冠军位置。

那么经历了这些年的发展,上海医药都具有哪些核心竞争力呢?1、产业链优势上海医药业务覆盖医药研发、制造、服务,持续地聚合产业链核心资源,业务的协同发展,具备独特的产业链组合优势。

2、品牌优势上海医药以安全、信赖和兼具历史沉淀和未来创新挑战等为主要诉求,形成了较为积极、稳定的“上海医药”主品牌形象,公众认知度较高;公司坚持主品牌牵引策略,合理优化品牌架构,通过旗下一批历史悠久、内涵丰富的著名产品品牌与“上海医药”主品牌有效协同,市场认可度较高。

3、技术优势上海医药产品基础雄厚,拥有以中央研究院为核心的研发体系。

并通过开放合作,与三菱田边、沈阳药科大学、中国人民解放军第二军医大学、上海复旦张江生物医药股份有限公司等建立了的紧密的合作关系。

构建了仿制药与创新药、化学药、抗体药物与中药相结合的在研产品线,有多个创新候选药物处于申报临床或临床研究阶段。

4、制造优势上海医药严格执行新版GMP 要求,常年生产产品剂型20 余种,全面进行的精益管理,使药品生产制造的各个环节得以精益优化,药品质量得以提升,生产成本得以降低。

目前多个原料药或制剂通过了WHO、FDA、欧盟以及其他发达国家的质量认证。

5、网络优势上海医药在中国医药市场份额最高的华东、华北、华南区域拥有完善的分销网络和零售资源,并不断拓展中西部区域。

依托先进的物流仓储体系,领先的供应链延伸解决方案,能向客户提供高质量的服务。

6、信息化优势上海医药以数字化上药为目标,顺应国家两化深度融合要求,积极推进信息化建设,确立了总体信息化规划蓝图,启动了以主数据为代表的集团十大共享平台及智能工厂MES 试点建设,能有力支撑集团战略目标达成与管控目标的实现。

7、财务优势上海医药财务结构稳健、经营质量具有明显优势,融资渠道多元通畅。

8、团队优势上海医药以“创新、诚信、合作、包容、责任”核心价值观为引领。

公司管理层及子公司经营团队具备企业家精神,拥有思维开放度高、学习能力强、专业素养好、创新意愿足、合作精神佳的各级员工队伍。

二、上海医药2014年度财务状况分析为了更加详细的分析该公司的经营状况和财务状况,下面我从基本指标分析、杜邦分析、综合结论三个方面,对该公司的的财务状况、优势、劣势以及可以改进的地放进行分析,在分析的过程中,我会适当的加入一些同行业比较,且一下财务数据的单位为千元。

(一)基本指标分析1.偿债能力指标①流动比率=流动资产/流动负债年度流动资产流动负债流动比率上海医药 1.52 行业平均2014 4864759732002546 1.52 西藏药业 1.341.3775 2013 42514974 25698895 1.65 华润万东 1.462012 38801930 22111715 1.76 华邦颖泰 1.19 流动比率克服了营运资金不利于不同规模企业之间横向比较的缺点,它表示企业用以偿还每元流动负债所需要流动资产的数额。

近三年,公司流动比率一直处于下降状态,且低于市场平均值,说明公司偿付能力较弱,企业所面临的短期流动风险变大,债权人安全程度较低。

但是将公司与同行业比较,我们发现它的流动比率又高于同行业,且高于行业平均值,说明公司与同行业相比,偿债能力还是挺强的。

②速动比率=(流动资产-存货)/流动负债年度流动资产存货流动负债速动比率上海医药 1.11 行业平均2014 486475971308815332002546 1.11 西藏药业0.831 2013 42514974 1099652025698895 1.23 华润万东 1.082012 38801930 980970022111715 1.31 华邦颖泰0.98 速动比率是企业速度资产与流动负债之比。

进三年,公司流动比率一直处于下降过程,但是一直超过标准值1,且2014年公司流动比率高于同行业,说明公司资产流动性较强,短期偿债能力较强。

从内部来看,公司流动性负债财务风险越来越高。

③现金比率=货币资金/流动负债合计年度货币资金流动负债合计现金比率上海医药36% 行业平均2014 1160805432002546 36% 西藏药业50%46% 2013 12978485 25698895 50% 华润万东38%2012 13525398 22111715 61% 华邦颖泰60% 现金比率反应公司的及时付现能力,一般认为在20%左右较为合适,而公司近三年现金比率一直高于20%。

但是一直处于下降阶段,且2014年已经降低到36%,说明公司直接支付能力有所下降。

与同行业相比较,我们可以发现,公司现金比率低于同行业,且低于行业平均值,说明公司的直接支付能力有一定的问题,短期偿债能力较弱。

④资产负债率=负债总额/资产总额年度负债总额资产总额资产负债率上海医药51.66% 行业平均2014 3324140764340558 51.66% 西藏药业60.42%53.64% 2013 27310542 56311522 48.5% 华润万东44.71%2012 23368164 51069038 45.76% 华邦颖泰57.75% 资产负债率用来衡量清算时债权人利息的保障程度,即每元资产所承担负债的数额。

从表中我们看出,近三年公司的资产负债率一直在上升,说明公司的长期偿债能力在不断下降,这会影响到债权人是否愿意出借资金给公司。

与同行业相比较,公司的资产负债率低于大部分公司,且低于行业平均,说明公司的长期偿债压力很大。

⑤产权比率=负债总额/所有者权益年度负债总额所有者权益产权比率上海医药107% 行业平均2014 3324140731099152 107% 西藏药业152%119% 2013 27310542 29000980 94% 华润万东81%2012 23368164 27700875 84% 华邦颖泰137% 产权比率反应了债权人提供的资本与所有者提供的资本的相对关系。

近三年,公司产权比率一直在上升,且2014年高于100%,说明公司的长期偿债能力在下降,债权人权益保障程度降低。

与同行业相比较,公司的产权比率有较低,且低于行业平均,说明公司在同行业中长期债偿能力还是较好的。

⑥权益乘数=总资产/所有者权益年度营业收入年末总资产产权比率上海医药207% 行业平均2014 6434055831099152 207% 西藏药业253%220% 2013 56311521 29000980 194% 华润万东181%2012 51069037 27700875 184% 华邦颖泰237% 权益乘数较大,表明企业负债较多,财务风险较大。

从表中可以看出,公司的权益乘数一直在上升,说明公司向外融资的财务杠杆倍数增大,公司承担的风险增大。

与同行业相比较,公司的权益乘数又算是低的,且低于行业平均,说明这在医药行业是普遍现象。

2.运营能力指标分析①总资产周转率=营业收入/平均总资产年度营业收入年末总资产年初总资产总资产周转率上海医药 1.53 行业平均2014 923988936434055856311521 1.53 西藏药业 1.532013 78222817 5631152151069037 1.46 华润万东0.621.04 2012 68078118 5106903747667823 1.38 华邦颖泰0.46 总资产周转率综合反映了企业整体资产的运营能力。

从表中我们可以看出,公司近三年,总资产周转率一直在上升,说明公司利用全部资产进行经营活动的能力上升,效率提高。

与同行业相比较,我们发现,公司的总资产周转率处于领先地位,且高于行业平均值,说明公司在资产使用方面比较合理。

②流动资产周转率=营业收入/平均流动资产年度营业收入年末流动资产年初流动资产流动资产周转率上海医药 2.03 行业平均2014 92398893 4864759742514974 2.03 西藏药业 1.931.51 2013 78222817 4251497438801930 1.92 华润万东0.982012 68078118 3880193035995825 1.82 华邦颖泰 1.09 流动资产周转率是指一定时期内,流动资产可以周转的天数。

从表中,我们可以分析出,公司近三年流动资产周转率一直在上升,说明公司流动资产的运营效率越来越好,而且公司的偿债能力和获利能力越来越强。