日元对美元历史汇率

日元兑美元汇率60年回顾与展望已见历史顶部

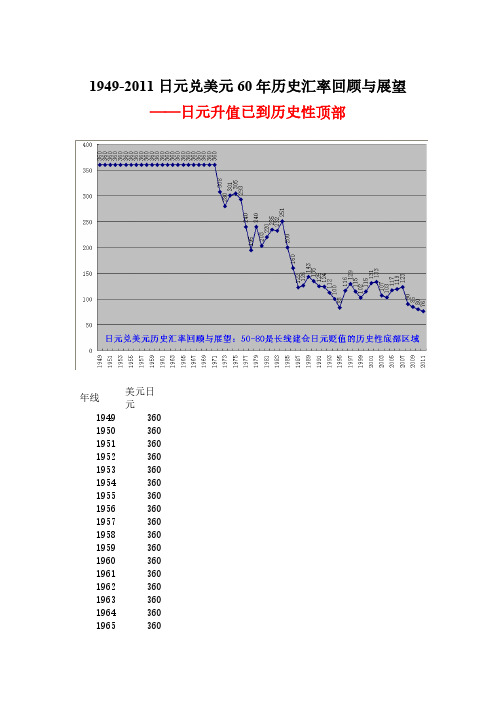

1949-2011日元兑美元60年历史汇率回顾与展望——日元升值已到历史性顶部年线美元日元194936019503601951360195236019533601954360195536019563601957360195836019593601960360196136019623601963360196436019653601966360 1967360 1968360 1969360 1970360 1971360 1972308 1973280 1974301 1975305 1976293 1977240 1978195 1979240 1980203 1981220 1982235 1983232 1984251 1985200 1986160 1987122 1988126 1989143 1990135 1991125 1992124 1993112 1994100 199583 1996116 1997129 1998115 1999102 2000115 2001131 2002133 2003107 2004103 2005117 2006119 2007123 200890 200985201080201176月线美元日元Jan-49360 Feb-49360 Mar-49360 Apr-49360 May-49360 Jun-49360 Jul-49360 Aug-49360 Sep-49360 Oct-49360 Nov-49360 Dec-49360 Jan-50360 Feb-50360 Mar-50360 Apr-50360 May-50360 Jun-50360 Jul-50360 Aug-50360 Sep-50360 Oct-50360 Nov-50360 Dec-50360 Jan-51360 Feb-51360 Mar-51360 Apr-51360 May-51360 Jun-51360 Jul-51360 Aug-51360 Sep-51360 Oct-51360 Nov-51360 Dec-51360 Jan-52360Mar-52360 Apr-52360 May-52360 Jun-52360 Jul-52360 Aug-52360 Sep-52360 Oct-52360 Nov-52360 Dec-52360 Jan-53360 Feb-53360 Mar-53360 Apr-53360 May-53360 Jun-53360 Jul-53360 Aug-53360 Sep-53360 Oct-53360 Nov-53360 Dec-53360 Jan-54360 Feb-54360 Mar-54360 Apr-54360 May-54360 Jun-54360 Jul-54360 Aug-54360 Sep-54360 Oct-54360 Nov-54360 Dec-54360 Jan-55360 Feb-55360 Mar-55360 Apr-55360 May-55360 Jun-55360 Jul-55360 Aug-55360 Sep-55360Nov-55360 Dec-55360 Jan-56360 Feb-56360 Mar-56360 Apr-56360 May-56360 Jun-56360 Jul-56360 Aug-56360 Sep-56360 Oct-56360 Nov-56360 Dec-56360 Jan-57360 Feb-57360 Mar-57360 Apr-57360 May-57360 Jun-57360 Jul-57360 Aug-57360 Sep-57360 Oct-57360 Nov-57360 Dec-57360 Jan-58360 Feb-58360 Mar-58360 Apr-58360 May-58360 Jun-58360 Jul-58360 Aug-58360 Sep-58360 Oct-58360 Nov-58360 Dec-58360 Jan-59360 Feb-59360 Mar-59360 Apr-59360 May-59360Jul-59360 Aug-59360 Sep-59360 Oct-59360 Nov-59360 Dec-59360 Jan-60360 Feb-60360 Mar-60360 Apr-60360 May-60360 Jun-60360 Jul-60360 Aug-60360 Sep-60360 Oct-60360 Nov-60360 Dec-60360 Jan-61360 Feb-61360 Mar-61360 Apr-61360 May-61360 Jun-61360 Jul-61360 Aug-61360 Sep-61360 Oct-61360 Nov-61360 Dec-61360 Jan-62360 Feb-62360 Mar-62360 Apr-62360 May-62360 Jun-62360 Jul-62360 Aug-62360 Sep-62360 Oct-62360 Nov-62360 Dec-62360 Jan-63360Mar-63360 Apr-63360 May-63360 Jun-63360 Jul-63360 Aug-63360 Sep-63360 Oct-63360 Nov-63360 Dec-63360 Jan-64360 Feb-64360 Mar-64360 Apr-64360 May-64360 Jun-64360 Jul-64360 Aug-64360 Sep-64360 Oct-64360 Nov-64360 Dec-64360 Jan-65360 Feb-65360 Mar-65360 Apr-65360 May-65360 Jun-65360 Jul-65360 Aug-65360 Sep-65360 Oct-65360 Nov-65360 Dec-65360 Jan-66360 Feb-66360 Mar-66360 Apr-66360 May-66360 Jun-66360 Jul-66360 Aug-66360 Sep-66360Nov-66360 Dec-66360 Jan-67360 Feb-67360 Mar-67360 Apr-67360 May-67360 Jun-67360 Jul-67360 Aug-67360 Sep-67360 Oct-67360 Nov-67360 Dec-67360 Jan-68360 Feb-68360 Mar-68360 Apr-68360 May-68360 Jun-68360 Jul-68360 Aug-68360 Sep-68360 Oct-68360 Nov-68360 Dec-68360 Jan-69360 Feb-69360 Mar-69360 Apr-69360 May-69360 Jun-69360 Jul-69360 Aug-69360 Sep-69360 Oct-69360 Nov-69360 Dec-69360 Jan-70360 Feb-70360 Mar-70360 Apr-70360 May-70360Jun-70360 Jul-70360 Aug-70360 Sep-70360 Oct-70360 Nov-70360 Dec-70360 Jan-71358.023 Feb-71357.540 Mar-71357.517 Apr-71357.498 May-71 357.407 Jun-71357.411 Jul-71 357.408 Aug-71355.779 Sep-71 338.022 Oct-71331.112 Nov-71328.759 Dec-71 320.074 Jan-72 312.725 Feb-72 305.195 Mar-72 302.539 Apr-72 303.561 May-72 304.376 Jun-72302.411 Jul-72 301.029 Aug-72301.165 Sep-72301.117 Oct-72301.012 Nov-72 300.987 Dec-72301.245 Jan-73 301.788 Feb-73 278.420 Mar-73 261.904 Apr-73 265.492 May-73 264.651 Jun-73 264.498 Jul-73 264.554 Aug-73 265.225 Sep-73 265.473 Oct-73 266.339 Nov-73 278.263 Dec-73 280.178 Jan-74 298.133Feb-74 291.087 Mar-74 282.164 Apr-74 277.776 May-74 278.964 Jun-74 282.969 Jul-74 290.980 Aug-74 302.284 Sep-74 299.080 Oct-74 299.365 Nov-74 300.073 Dec-74 300.410 Jan-75 299.687 Feb-75 291.660 Mar-75 287.950 Apr-75 292.198 May-75 291.431 Jun-75 293.465 Jul-75 296.376 Aug-75 297.977 Sep-75 299.911 Oct-75 302.336 Nov-75 302.545 Dec-75 305.671 Jan-76 304.637 Feb-76 301.600 Mar-76 300.520 Apr-76 299.111 May-76 299.005 Jun-76 299.192 Jul-76 294.640 Aug-76 290.623 Sep-76 287.361 Oct-76 291.190 Nov-76 295.166 Dec-76 294.701 Jan-77 291.052 Feb-77 285.021 Mar-77 280.228 Apr-77 275.208 May-77 277.429 Jun-77 272.859 Jul-77 264.863 Aug-77 266.679 Sep-77 266.768Oct-77 254.744 Nov-77 244.704 Dec-77 241.024 Jan-78 241.080 Feb-78 240.369 Mar-78 231.860 Apr-78 221.858 May-78 226.182 Jun-78 214.108 Jul-78 199.696 Aug-78 188.708 Sep-78 189.919 Oct-78 183.633 Nov-78 192.142 Dec-78 195.955 Jan-79 197.754 Feb-79 200.506 Mar-79 206.324 Apr-79 216.290 May-79 218.414 Jun-79 218.596 Jul-79 216.509 Aug-79 217.926 Sep-79 222.414 Oct-79 230.484 Nov-79 244.980 Dec-79 240.372 Jan-80 237.889 Feb-80 244.346 Mar-80 248.475 Apr-80 250.276 May-80 228.630 Jun-80 217.913 Jul-80 221.138 Aug-80 223.913 Sep-80 214.417 Oct-80 209.321 Nov-80 213.106 Dec-80 209.488 Jan-81 202.366 Feb-81 205.715 Mar-81 208.794 Apr-81 214.977 May-81 220.631Jun-81 224.177 Jul-81 232.329 Aug-81 233.325 Sep-81 229.478 Oct-81 231.519 Nov-81 223.126 Dec-81 218.950 Jan-82 224.803 Feb-82 235.307 Mar-82 241.225 Apr-82 244.107 May-82 236.960 Jun-82 251.193 Jul-82 255.030 Aug-82 259.045 Sep-82 263.285 Oct-82 271.615 Nov-82 264.086 Dec-82 241.944 Jan-83 232.732 Feb-83 236.120 Mar-83 238.255 Apr-83 237.748 May-83 234.757 Jun-83 240.031 Jul-83 240.515 Aug-83 244.459 Sep-83 242.345 Oct-83 232.885 Nov-83 235.029 Dec-83 234.462 Jan-84 233.801 Feb-84 233.597 Mar-84 225.268 Apr-84 225.202 May-84 230.479 Jun-84 233.568 Jul-84 243.068 Aug-84 242.256 Sep-84 245.462 Oct-84 246.750 Nov-84 243.629 Dec-84 247.963 Jan-85 254.180Feb-85 260.475 Mar-85 257.918 Apr-85 251.845 May-85 251.726 Jun-85 248.839 Jul-85 241.138 Aug-85 237.458 Sep-85 236.531 Oct-85 214.680 Nov-85 204.075 Dec-85 202.786 Jan-86 199.890 Feb-86 184.853 Mar-86 178.697 Apr-86 175.095 May-86 167.033 Jun-86 167.543 Jul-86 158.610 Aug-86 154.177 Sep-86 154.732 Oct-86 156.469 Nov-86 162.848 Dec-86 162.047 Jan-87 154.830 Feb-87 153.407 Mar-87 151.434 Apr-87 142.900 May-87 140.479 Jun-87 144.549 Jul-87 150.294 Aug-87 147.334 Sep-87 143.290 Oct-87 143.320 Nov-87 135.396 Dec-87 128.241 Jan-88 127.686 Feb-88 129.167 Mar-88 127.113 Apr-88 124.898 May-88 124.786 Jun-88 127.466 Jul-88 133.019 Aug-88 133.765 Sep-88 134.320Oct-88 128.681 Nov-88 123.203 Dec-88 123.607 Jan-89 127.363 Feb-89 127.736 Mar-89 130.550 Apr-89 132.038 May-89 137.861 Jun-89 143.982 Jul-89 140.423 Aug-89 141.483 Sep-89 145.070 Oct-89 142.206 Nov-89 143.537 Dec-89 143.685 Jan-90 144.982 Feb-90 145.694 Mar-90 153.308 Apr-90 158.457 May-90 154.046 Jun-90 153.697 Jul-90 149.039 Aug-90 147.462 Sep-90 138.441 Oct-90 129.590 Nov-90 129.215 Dec-90 133.888 Jan-91 133.590 Feb-91 130.491 Mar-91 137.369 Apr-91 137.062 May-91 138.192 Jun-91 139.727 Jul-91 137.861 Aug-91 136.786 Sep-91 134.272 Oct-91 130.737 Nov-91 129.626 Dec-91 128.001 Jan-92 125.377 Feb-92 127.635 Mar-92 132.845 Apr-92 133.514 May-92 130.682Jun-92 126.802 Jul-92 125.813 Aug-92 126.194 Sep-92 122.551 Oct-92 121.109 Nov-92 123.858 Dec-92 124.004 Jan-93 125.001 Feb-93 120.709 Mar-93 116.969 Apr-93 112.372 May-93 110.162 Jun-93 107.362 Jul-93 107.725 Aug-93 103.747 Sep-93 105.517 Oct-93 106.999 Nov-93 107.834 Dec-93 109.885 Jan-94 111.392 Feb-94 106.303 Mar-94 105.084 Apr-94 103.467 May-94 103.771 Jun-94 102.467 Jul-94 98.458 Aug-94 99.923 Sep-94 98.743 Oct-94 98.324 Nov-94 98.042 Dec-94 100.145 Jan-95 99.687 Feb-95 98.150 Mar-95 90.487 Apr-95 83.654 May-95 85.003 Jun-95 84.622 Jul-95 87.253 Aug-95 94.715 Sep-95 100.507 Oct-95 100.814 Nov-95 101.865 Dec-95 101.826 Jan-96 105.684Mar-96 105.923 Apr-96 107.182 May-96 106.393 Jun-96 108.946 Jul-96 109.180 Aug-96 107.916 Sep-96 109.923 Oct-96 112.412 Nov-96 112.355 Dec-96 113.908 Jan-97 117.882 Feb-97 123.018 Mar-97 122.721 Apr-97 125.626 May-97 119.178 Jun-97 114.324 Jul-97 115.297 Aug-97 117.832 Sep-97 120.836 Oct-97 121.033 Nov-97 125.452 Dec-97 129.649 Jan-98 129.497 Feb-98 125.957 Mar-98 129.066 Apr-98 131.862 May-98 134.936 Jun-98 140.299 Jul-98 140.872 Aug-98 144.585 Sep-98 134.480 Oct-98 121.167 Nov-98 120.428 Dec-98 117.112 Jan-99 113.329 Feb-99 116.597 Mar-99 119.466 Apr-99 119.725 May-99 121.880 Jun-99 120.726 Jul-99 119.388 Aug-99 113.156 Sep-99 106.870Nov-99 104.631 Dec-99 102.626 Jan-00 105.443 Feb-00 109.461 Mar-00 106.300 Apr-00 105.584 May-00 108.298 Jun-00 106.108 Jul-00 108.227 Aug-00 108.023 Sep-00 106.828 Oct-00 108.437 Nov-00 109.124 Dec-00 112.137 Jan-01 116.757 Feb-01 116.212 Mar-01 121.503 Apr-01 123.735 May-01 121.675 Jun-01 122.348 Jul-01 124.501 Aug-01 121.243 Sep-01 118.640 Oct-01 121.442 Nov-01 122.471 Dec-01 127.424 Jan-02 132.660 Feb-02 133.592 Mar-02 130.979 Apr-02 130.765 May-02 126.331 Jun-02 123.264 Jul-02 117.903 Aug-02 118.982 Sep-02 121.067 Oct-02 123.910 Nov-02 121.631 Dec-02 121.978 Jan-03 118.773 Feb-03 119.375 Mar-03 118.677 Apr-03 119.902 May-03 117.370Jun-03 118.323 Jul-03 118.634 Aug-03 118.565 Sep-03 114.793 Oct-03 109.489 Nov-03 109.173 Dec-03 107.761 Jan-04 106.311 Feb-04 106.633 Mar-04 108.507 Apr-04 107.709 May-04 112.029 Jun-04 109.421 Jul-04 109.530 Aug-04 110.192 Sep-04 110.089 Oct-04 108.776 Nov-04 104.619 Dec-04 103.897 Jan-05 103.337 Feb-05 104.992 Mar-05 105.226 Apr-05 107.206 May-05 106.616 Jun-05 108.754 Jul-05 111.968 Aug-05 110.565 Sep-05 111.223 Oct-05 114.877 Nov-05 118.484 Dec-05 118.538 Jan-06 115.456 Feb-06 117.890 Mar-06 117.285 Apr-06 116.997 May-06 111.778 Jun-06 114.635 Jul-06 115.755 Aug-06 115.985 Sep-06 117.222 Oct-06 118.614 Nov-06 117.233 Dec-06 117.241 Jan-07 120.460Feb-07 120.467 Mar-07 117.263 Apr-07 118.920 May-07 120.783 Jun-07 122.697 Jul-07 121.438 Aug-07 116.680 Sep-07 115.008 Oct-07 115.831 Nov-07 111.078 Dec-07 112.372 Jan-08 107.739 Feb-08 107.091 Mar-08 100.836 Apr-08 102.685 May-08 104.316 Jun-08 106.921 Jul-08 106.899 Aug-08 109.427 Sep-08 106.584 Oct-08 100.053 Nov-08 96.894 Dec-08 91.662 Jan-0989.97 Feb-0997.52 Mar-0998.84 Apr-0998.56 May-0995.29 Jun-0996.31 Jul-0994.66 Aug-0993.01 Sep-0989.75 Oct-0990.08 Nov-0986.34 Dec-0992.9 Jan-1090.3 Feb-1088.97 Mar-1093.42 Apr-1093.85 May-1091.51 Jun-1088.73 Jul-1086.47 Aug-1084.54 Sep-1083.32Oct-1080.4 Nov-1083.82 Dec-1081.12 Jan-1182.2 Feb-1181.8 Mar-1182.87 Apr-1181.19 May-1181.57 Jun-1180.44 Jul-1176.77 Aug-1176.86。

《汇率下跌之后:日元贬值的宏观经济启示》笔记

《汇率下跌之后:日元贬值的宏观经济启示》读书笔记目录一、内容概要 (2)1.1 研究背景与意义 (3)1.2 研究方法与数据来源 (4)1.3 文献综述 (5)二、日元贬值的历史背景与现状 (5)2.1 日元贬值的历程 (7)2.2 当前日元贬值的环境与特点 (9)2.3 日元贬值的国际比较 (9)三、日元贬值对日本经济的影响 (10)3.1 对日本出口的影响 (12)3.2 对日本进口的影响 (13)3.3 对日本国内物价的影响 (14)3.4 对日本经济政策的调整 (15)四、日元贬值对全球经济的影响 (16)4.1 对全球金融市场的影响 (18)4.2 对全球贸易的影响 (19)4.3 对全球经济治理的影响 (20)五、日元贬值的原因分析 (21)5.1 宏观经济因素 (22)5.2 政策因素 (23)5.3 结构性因素 (24)5.4 预期因素 (25)六、日元贬值的应对策略与政策建议 (26)6.1 货币政策调整 (28)6.2 财政政策调整 (29)6.3 结构性改革 (30)6.4 预期管理 (31)七、结论与展望 (33)7.1 研究结论 (34)7.2 政策启示 (35)7.3 研究不足与未来展望 (36)一、内容概要《汇率下跌之后:日元贬值的宏观经济启示》一书深入探讨了日元贬值及其背后的宏观经济因素,为读者提供了对货币制度、国际贸易和金融市场的深刻见解。

书中开篇即指出,日元贬值并非孤立现象,而是全球金融市场动态变化的一部分。

通过对比日本与其他国家的经济状况,作者分析了日元贬值的历史背景和当前形势,揭示了其背后的结构性问题,如贸易顺差减少、人口老龄化等。

在探讨日元贬值对国内经济的影响时,作者详细阐述了日元贬值对出口企业的利好作用,同时指出其对进口企业和整体经济的潜在风险。

作者还分析了日元贬值对亚洲其他国家及全球经济的影响,展示了日元贬值在全球经济中的连锁反应。

在货币政策部分,作者讨论了日本央行在应对日元贬值时的政策选择,包括量化宽松政策的实施与调整。

日元的发展趋势及其影响

日元汇率“跌跌”不休

据新华社东京9月10日新媒体专电,近来,日元对美元的汇率出现 新一轮跌势,东京外汇市场9日日元对美元汇率一度跌至106.39日 元兑换1美元的低位,为近6年来的最低点。从2012年9月的77日元 兑换1美元的价位来看,日元对美元的汇率已经下跌了约29日元, 跌幅高达约37%。

黑田东彦容忍日元走弱

周四(9月11日)纽约盘中,日本央行行长黑田东彦发表讲话称,并不认为 日元走软利空经济 ,强调不该着眼日元走低或走强 。美元兑日元迅速从 106.80附近重回107上方,不过又迅速回到该关口下方,暂报106.82。

日本央行行长黑田东彦被问及日元近期走软称,不能就特定的汇率水平 置评。并不能认为当前的日元走软尤其利空日本经济。美国经济正稳步复苏, 这将允许美联储缩减资产购买规模;但日本央行仍然保持高度宽松状态。

4.EPA(经济和财政策署)

Economic and Fiscal Policy Agency:经济和财政政策署。于2001 年 1 月 6 日正式替代原有的经济计划署 (Economic Planning Agency , EPA)。职责包括阐述经济计划和协调经济政策,包括就业,国际贸易和 外汇汇率。

日元汇率缘何“跌跌”不休?此间经济分析人士认为,多种因 素影 响日元汇率走势,其中主要原因是安倍政权实施超宽松的货币 政策;对美国即将结束量化宽松货币政策并有可能提高美元利 率的预期,以及日本经济前景不乐观,投资者对日元缺乏信心等。

市场分析人士认为,纵观目前的国际

国内经济形势,日元正处于下跌通道, 虽然不能排除中途出现出售美元购买日 元导致日元短期反弹的调整局 面,但日元对美元汇率的总趋势将进一 步走软,预计很有可能跌至109比1 的价位。

日元汇率变动对其经济的影响及对中国的启示

日元汇率变动对其经济的影响及对中国的启示朱越琦2010211826摘要:本文从日元汇率变动入手,分析了其对日本经济的影响。

同时对比中日汇率变动情况,总结日本的经验,寻求对我国应对汇率变动的启示。

这对于寻找汇率变动与经济的关系有着重要作用,同时,对于目前也同样面临着人民币升值压力的中国有着重要意义。

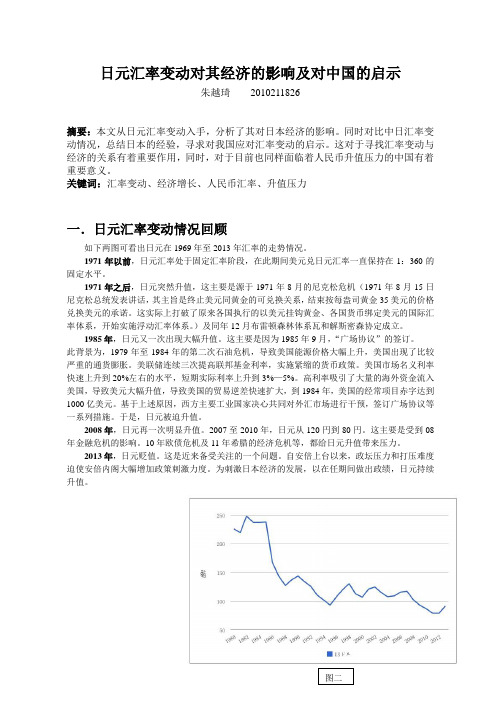

关键词:汇率变动、经济增长、人民币汇率、升值压力一.日元汇率变动情况回顾如下两图可看出日元在1969年至2013年汇率的走势情况。

1971年以前,日元汇率处于固定汇率阶段,在此期间美元兑日元汇率一直保持在1:360的固定水平。

1971年之后,日元突然升值,这主要是源于1971年8月的尼克松危机(1971年8月15日尼克松总统发表讲话,其主旨是终止美元同黄金的可兑换关系,结束按每盎司黄金35美元的价格兑换美元的承诺。

这实际上打破了原来各国执行的以美元挂钩黄金、各国货币绑定美元的国际汇率体系,开始实施浮动汇率体系。

)及同年12月布雷顿森林体系瓦和解斯密森协定成立。

1985年,日元又一次出现大幅升值。

这主要是因为1985年9月,“广场协议”的签订。

此背景为,1979年至1984年的第二次石油危机,导致美国能源价格大幅上升,美国出现了比较严重的通货膨胀。

美联储连续三次提高联邦基金利率,实施紧缩的货币政策。

美国市场名义利率快速上升到20%左右的水平,短期实际利率上升到3%—5%。

高利率吸引了大量的海外资金流入美国,导致美元大幅升值,导致美国的贸易逆差快速扩大,到1984年,美国的经常项目赤字达到1000亿美元。

基于上述原因,西方主要工业国家决心共同对外汇市场进行干预,签订广场协议等一系列措施。

于是,日元被迫升值。

2008年,日元再一次明显升值。

2007至2010年,日元从120円到80円。

这主要是受到08年金融危机的影响。

10年欧债危机及11年希腊的经济危机等,都给日元升值带来压力。

2013年,日元贬值。

这是近来备受关注的一个问题。

日本失去的十年

日本失去的十年上世纪60-70年代,日本经济经历了黄金发展时期,经济高速增长,出口大幅提升,积累了大量的贸易顺差,其中主要是对美国的顺差。

80年代之后,日本与美国的双边贸易摩擦不断加剧,贸易战逐渐升级到汇率战,美国认为是日元低估造成日本对美的巨额贸易顺差。

在美国的压力下,1985年,五国集团(G5)签订了著名的“广场协议”,日元被迫大幅度升值。

其后,由于日本宏观政策的失误,日本遭遇了严重的资产泡沫,并于90年代初破灭,此后日本进入长达十年的经济萧条。

图一:日本经济增速的超级L型一、80年代日本的政治经济格局日本成为全球第二大经济体之后,日本经济的封闭性、管制性受到了当时国际社会的极大批判。

日本在70年代开始了经济结构调整、金融自由化和国际化改革,但是进程缓慢。

80年代之后,日本出于自身需要和国际压力的考虑,经济改革、金融自由化和国际化进程加快,日本政治经济面临三个重大的战略调整。

一是政治国际化。

日本政府一直希望通过积极参与国际经济政策协调行动,扩大国际影响、提升国际地位,实现其从“经济大国”走向“政治大国”的理想。

1983年,曾根康弘提出了日本的“大国思维战”战略,并把对美关系作为这一战略的基石。

二是金融、经济自由化、国际化。

20世纪80年代之后,日本放弃了战后一直延续的封闭和管制,逐步放宽了利率限制,修订了外汇与外贸管理法,开放了日本金融市场,并积极拓展日本银行海外业务。

1985年,日本政府发表了《关于金融自由化、日元国际化的现状与展望》公告,推进了日本利率市场化、金融业务开放、资本流动自由化和日元国际化等进程。

三是经济结构调整。

从20世纪80年代初期,国际社会要求日本开放国内市场、改变出口导向型经济增长模式的呼声日高,日本的经济增长模式由“外需主导型”向“内需主导型”转变的压力渐升。

日本政府也认为,出口导向型的经济增长模式已经不可持续,日本必须扩大内需,以缓和与国际社会的关系。

简言之,80年代中期,日本面临着三个重大的战略转变:一是由“管制经济”向“开放经济”的转变;二是由“经济大国”向“政治大国”的转变;三是由“外需主导型经济”向“内需主导型经济”的转变。

日元升值

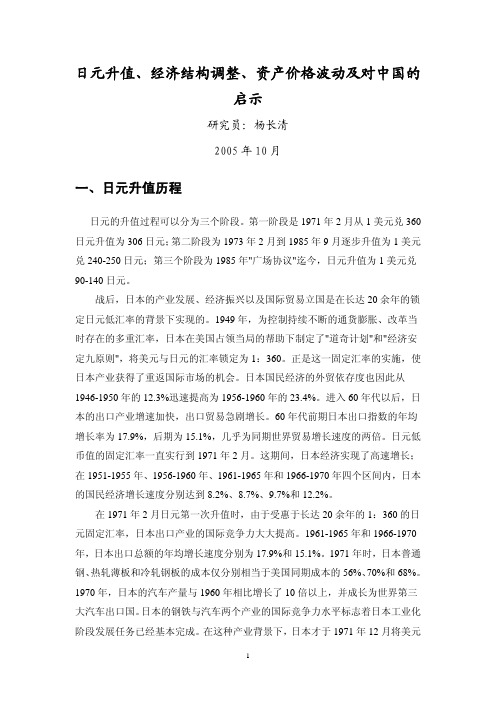

日元升值、经济结构调整、资产价格波动及对中国的启示研究员:杨长清2005年10月一、日元升值历程日元的升值过程可以分为三个阶段。

第一阶段是1971年2月从1美元兑360日元升值为306日元;第二阶段为1973年2月到1985年9月逐步升值为1美元兑240-250日元;第三个阶段为1985年"广场协议"迄今,日元升值为1美元兑90-140日元。

战后,日本的产业发展、经济振兴以及国际贸易立国是在长达20余年的锁定日元低汇率的背景下实现的。

1949年,为控制持续不断的通货膨胀、改革当时存在的多重汇率,日本在美国占领当局的帮助下制定了"道奇计划"和"经济安定九原则",将美元与日元的汇率锁定为1:360。

正是这一固定汇率的实施,使日本产业获得了重返国际市场的机会。

日本国民经济的外贸依存度也因此从1946-1950年的12.3%迅速提高为1956-1960年的23.4%。

进入60年代以后,日本的出口产业增速加快,出口贸易急剧增长。

60年代前期日本出口指数的年均增长率为17.9%,后期为15.1%,几乎为同期世界贸易增长速度的两倍。

日元低币值的固定汇率一直实行到1971年2月。

这期间,日本经济实现了高速增长;在1951-1955年、1956-1960年、1961-1965年和1966-1970年四个区间内,日本的国民经济增长速度分别达到8.2%、8.7%、9.7%和12.2%。

在1971年2月日元第一次升值时,由于受惠于长达20余年的1:360的日元固定汇率,日本出口产业的国际竞争力大大提高。

1961-1965年和1966-1970年,日本出口总额的年均增长速度分别为17.9%和15.1%。

1971年时,日本普通钢、热轧薄板和冷轧钢板的成本仅分别相当于美国同期成本的56%、70%和68%。

1970年,日本的汽车产量与1960年相比增长了10倍以上,并成长为世界第三大汽车出口国。

日元对美元历史汇率

⽇元对美元历史汇率1,1950年到1953年,⽇本股市从85点涨的470点,最⼤涨幅为453%随后在1953年到1954年出现了37.8%的调整,回落⾄300多点;2,1954年到1961年,⽇本股市从314点涨到1829点,最⼤涨幅为483%,随后在1961年到1965年的4年⾥调整44.2%,回落⾄1000多点;3,1965年到1973年,⽇本股市从1020点涨到5350点,最⼤涨幅为415%,随后在1973到1974年出现了37.4%的调整,回落⾄3300多点;4,1974年到1981年,⽇本股市从3350多点上涨到8000多点,上涨了2.4倍,随后在1981年到1982年,回落⾄6000多点;5、最后的阶段就是1982年到1989年,⽇本股市从6000点直上38900点随后进⼊⽇本倒退的10年时期,最⾼的⼀天市盈率曾⾼达92.28倍(1987年10⽉14⽇),引发了严重的泡沫经济从上述数据看,即使在⼀波超级⼤⽜市中,股市上涨之路也会有曲折反复⽇本股市前4次出现调整之前,股指的最⼤涨幅在415%~483%现在中国所处的阶段,与⽇本股市发展的第3~~4阶段颇为相似,有⼀定的借鉴作⽤⼈民币升值是股市的热门话题,同时也是影响未来A股市场的主要因素之⼀很多⼈认为A股市场正在经历当年⽇元升值带来的⽜市⾏情,为了搞清楚本币升值与本国股市的关系,此⽂中详细分析了1973年-1989年期间⽇元汇率和⽇本股市的⾛势,以资借鉴之所以选取1973年-1989年的⾛势,原因有⼆:⼀是⽇元汇率从1971年开始变动;⼆是1989年后的⽇本股市⾛势对⽬前A股市场的借鉴意义并不⼤⽇元升值与⽇本股市相关性不明显在1973-1989年期间,⽇元汇率有升有降,但股市整体呈上涨趋势如果将⽇元升值对股市的影响定义为估值⽔平的提升,则除了1985-1987年外,⽇元汇率与⽇本股市之间并没有明显的正相关性,本币升值能否转化为推动股市上涨的因素,还取决于政府的宏观经济政策和当时的宏观经济环境长期盈利增长推动多数板块分享⽜市果实在1973-1989年期间,市场平均上涨了20.23倍,涨幅最⼤的电信板块上涨64.3倍,最⼩的消费品也上涨了15.4倍,⼤多数⾏业涨幅位于20倍左右,与市场平均⽔平接近⽽且,除电信板块外,⼤多数⾏业板块的涨幅与其盈利增幅基本相称可见,长期⽽⾔,盈利增长仍是推动股价上涨的核⼼因素,板块差距并不明显短期⾏业板块表现差异明显尽管长期来看,板块涨幅差异并不明显,但在不同阶段,⾏业板块涨幅差异还是相当⼤的⽽在第三个阶段,即1985-1989年期间,由于股市上涨主要由估值⽔平提升推动,尽管市场涨幅惊⼈,但板块之间的涨幅差距反⽽不到4倍,市场呈明显的普涨特征不同阶段板块表现出轮涨特征最后,我们注意到,不同阶段的热点很少延续,⽽且往往在前⼀阶段涨幅居前的板块,下⼀阶段涨幅很有可能落后于市场;⽽在前⼀阶段涨幅垫底的板块,在下⼀阶段跑赢市场的概率却很⼤⼀、1960年-1990年的⽇元汇率⾛势⼆战后,世界政治经济格局重新排列,美国成为当之⽆愧的强国,美元成为国际结算的主要货币,绝⼤多数国家都采取了盯住美元的固定汇率制度,⽇本也不例外⾃⼆战后-1970年,⽇元对美元的汇率基本固定在360:1的⽔平⾃1971年开始,⽇本官⽅公布的⽇元对美元汇率开始出现变动,之后⽇元经历了三轮明显的升值和两次轻微的贬值,详见图1⾃1970年-1990年⽇元经历的三轮升值和两次贬值持续时间以及汇率变动幅度如表1所⽰其中三轮升值持续时间均是3年左右,但升值幅度在逐步扩⼤1971年-1973年期间累计升值32.5%,年均升值9.83%;1976-1978年累计升值41.03%,年均升值12.14%;1986-1988年累计升值86.14%,年均升值23.01%经历这三轮升值后,到1988年,⽇元在18年间累计对美元升值幅度达180.92%,年均升值5.9%后⼈关注最多的是1986-1988年的升值,因为这⼀轮升值幅度最⼤,对股市和⽇本经济产⽣的影响也最⼤⼆、⽇元汇率⾛势与⽇本股市⽐较为了弄清楚本币升值与股市的关系,⾸先要弄清楚股票的定价因素和本币升值对这些定价因素的影响概括起来,影响股票定价的因素⽆⾮是两个,⼀是企业盈利增长,⼆是估值提升本币升值除对少数拥有⼤量外币负债或原材料以进⼝为主的公司盈利有正⾯影响外,对整个经济起到的是紧缩作⽤,因此对整个市场的盈利应该不会有正⾯影响如果本币升值对股市有影响,应该是市场的估值⽔平,这可能是由于外部套利资⾦流⼊导致股市供求关系失衡所致这样⼀来,就可以通过观察本币升值期间股市估值⽔平的变化,来判断本币升值对本国股市是否存在前后⼀致的影响具体到⽇本,在1973年-1989年期间,尽管经历了两次⽯油危机,⽽且期间⽇元汇率也是有升有降,但⽇本股市整体却呈上涨趋势,详见表2我们注意到,在1973-1979年期间,⽇经指数的市盈率基本围绕20倍左右波动,市场估值⽔平并没有随着⽇元升值⽽得到提升,⽇本股市的上涨主要由企业盈利增长推动在1980-1984年的⽇元贬值期间,⽇本股市的估值⽔平也没有明显变化,股指在盈利增长的推动下继续呈上涨态势但在1985年-1987年期间,⽇本企业的盈利增长并不明显,股市上涨主要由估值提升推动,期间⽇经指数的市盈率从20倍迅速提升到70倍1987年-1989年由于⽇本企业普遍存在交叉持股,之前迅速上升的股指使许多⼤企业都录得可观的投资收益,据统计,丰⽥汽车在⽇本泡沫后期所取得的投资收益占公司盈利的⼀半以上,因此这⼀阶段⽇经指数的估值不仅没有上升,反⽽还有所下降,股市上升主要由企业盈利推动,但这种主要来⾃股市和地产价格上涨的投资收益,犹如垒在沙丘上的城堡,极不牢固如果我们提出的“本币升值对股市的影响只能体现为市场估值⽔平的提升”这⼀假设成⽴,那么通过观察1973-1989年期间⽇本股市和汇率⾛势可以看出,⽇元升值与⽇本股市估值⽔平提升之间并不存在前后⼀致的正相关性,⽇元升值之所以能在1985-1987年间推动⽇本股市估值⽔平提升,得益于当时⽇本政府错误的经济政策导致资⾦过剩,⽽⽇本国内经济增长放缓后⼜未能为这些过剩的资⾦找到很好的出路,使⼤量过剩资⾦转向了房地产和股市等资产市场,⽇本国民在巨⼤的财富效应的刺激下随即跟进,最终导致了那⼀场影响深远的股市和房市泡沫三、⽇本股市不同时期的⾏业板块⾛势分析在⽇本长达17年之久的⼤⽜市中,不同时期板块之间的⾛势出现明显差异1.1973-1979年⽯油危机下能源⼀枝独秀在1973年-1979年期间,⽇本GDP从3047.6亿美元增长到9653.5亿美元,增长了2.17倍,名义GDP年均增长17.92%,实际GDP年均增长4.22%⼈均GDP从2843美元增长到8331美元,增长了1.93倍,这⼀时期是⽇本经济快速发展的中后期阶段,期间⽇本出现了明显的通货膨胀,累计贸易顺差为130.44亿美元;汇率升值38.35%,年均升值4.75%;股市累计上涨76%,年均上涨8.41%,但⽇经指数的估值提升并不明显,股市上涨主要由企业盈利增长推动,本币升值对股市的影响并不明显在这⼀阶段,⽇本股市中能源板块涨幅最⼤,上涨306%,是市场平均涨幅76%的4.03倍,其他如健康医疗、消费品、公⽤事业、科技和电信⾏业表现也明显强于市场,⽽银⾏、地产、原材料和消费服务⾏业表现则明显弱于市场,详见图2可以说这⼀阶段的板块涨幅基本反映了20世纪70年代两次⽯油危机后能源价格暴涨,⽇本国内钢铁等原材料⼯业经历了前期的⾼速发展阶段后进⼊停滞阶段,以及消费服务⾏业随着⼈均收⼊⽔平的提⾼⽽增长的产业特征2.1980-1984年电信独领风骚在1980年-1984年期间,⽇本GDP从9653.5亿美元增长到12544.1亿美元,增长了29.94%,名义GDP年均增长3.88%,实际GDP年均增长4.22%⼈均GDP从8331美元增长到10452美元,增长了25.46%,这⼀时期⽇本⼈均GDP跨越1万美元⼤关,进⼊⼯业化后期,通胀⽔平得到控制期间⽇本外贸收⽀出现⽅向性变化,在出⼝的推动下外贸顺差的绝对规模和占GDP的⽐重均持续扩⼤,⽽同期美国经历了70年代的⽯油危机后进⼊失落的10年,⽇美贸易摩擦明显增加,为⽇后的⽇元被动升值埋下了伏笔这⼀时期,⽇元汇率贬值7.74%,⽇本股市却在企业盈利增长的推动下劲升117%,年均上涨16.76%在这⼀阶段,⽇本电信股涨幅最⼤,上涨了866%,是市场平均涨幅的7.40倍;银⾏股表现也很突出,上涨了316%,是市场平均涨幅的2.7倍;此外科技、健康医疗表现也明显强于市场;⽽前⼀阶段涨幅居前的能源板块在这⼀阶段下跌了1%,地产、消费服务、消费品、保险、原材料和公⽤事业等板块⾛势也弱于市场,详见图3可以说这⼀阶段的板块涨幅反映了投资⼈对新兴⾏业电信、科技未来⾼速增长的预期,以及国内货币供应增加后催⽣的银⾏资产膨胀和银⾏规模的扩⼤3.1985-1989年估值泡沫助推地产消费1985年的“⼴场协议”成为⽇本股市的⼀个重⼤转折点,⽇本股市由之前的经济发展和盈利推动转向估值提升,⽇本央⾏由于担⼼升值对经济的紧缩作⽤,采取了低利率的扩张政策,结果导致⽇本国内货币供应明显增速,M2占GDP 的⽐重逐年上升,迅速增长的财富使⼴⼤投资⼈将⼤量资⾦投向了房地产市场和股市,催⽣了⼀轮波澜壮阔的⽜市,也为⽇后的泡沫破灭埋下了伏笔在这⼀阶段,⽇本实际GDP仅增长17.19%,但汇率升值了72.17%,股市上涨了456%,市场估值⽔平由20倍左右提升到70倍左右在这⼀阶段,具有资产属性的地产、消费服务、公⽤事业和保险涨幅居于前列,分别上涨了762%、709%、626%和617%;原材料⼯业经历了前期的低迷后,随着房地产⾏业的繁荣⽽复苏,涨幅也⾼于市场平均⽔平;⽽在前两个阶段涨幅居前的科技、电信和健康医疗⾏业涨幅居后;消费品和⼯业由于制造业地位的下降,涨幅也落后市场;能源与银⾏涨幅基本接近市场平均⽔平可以说,这⼀阶段⾏业板块的涨幅体现了明显的资产属性,详见图4四、⽇本股市的综合特征通过分析⽇本股市在1973-1989年期间长达17年的⾛势,我们观察到以下特征:1.盈利增长仍是推动股市上涨的核⼼因素如果将1973-1989年作为⼀个整体来看待,通过图5和图6可以看出,长期来看,推动⾏业板块上涨的核⼼因素仍是盈利增长在这17年中,除了电信板块的盈利增幅与股价增幅明显偏离外,其他⾏业的盈利增幅与股价增幅基上落在均线两侧附近2.长期看多少板块均能分享⽜市果实由图7我们可以看到,经历了长达17年的⽜市后,⽇本股市整体上涨了20.23倍,其中涨幅最⼤的电信板块上涨了64.3倍,涨幅最⼩的消费品板块也上涨了15.4倍,⼤多数⾏业的涨幅在市场平均⽔平20倍左右可见,在⼀轮⼤⽜市中,多数板块都是可以分享到的,⽽其中跑得最快的⾏业⼀定是在此期间增长最快的⾏业,尤其是⼀些新兴⾏业详见图73.不同阶段板块涨幅差异明显尽管从长期的⾓度来看,各个板块之间的差异并不明显⽐如从1973年-1989年期间,涨幅最⼤的电信板块的涨幅也只有涨幅最⼩的消费品板块的4.18倍但在不同阶段,各板块之间的涨幅差距要⽐这明显得多其中,在1973-1979年和1980-1984年两个阶段,由于股市上涨主要由企业盈利推动,使板块之间涨幅差异尤为明显,在前⼀阶段达到20.4倍,在后⼀阶段达到867倍,即便扣除能源板块在此期间的下跌,这⼀阶段板块之间的涨幅差距依然达到了19.24倍⽽1985-1989年的股价上涨主要由估值提升推动,板块之间的差距反⽽没那么⼤,涨幅最⼤的板块的涨幅只有涨幅最⼩的板块的3.93倍,市场呈现出明显的普涨特征4.不同阶段热点很难延续除了板块之间的涨幅差异外,我们还注意到,不同阶段的热点板块很少延续,⽽前期涨幅居后的板块在后⼀阶段很有可能涨幅居前⽐如,在1973-1979年期间领涨的能源板块,在随后的1980-1984年期间成为惟⼀下跌的板块,⽽前期居涨幅后位的银⾏,在第⼆阶段⼜涨幅居前;再⽐如,在第⼆阶段涨幅居前的电信和科技板块,在第三阶段涨幅垫底,⽽在前两阶段表现较差的地产板块却成为第三阶段的领涨板块,详见表4美元不晓得!。

日本经济发展史及其汇率变动

浅析日本经济发展史及日元汇率变化趋势摘要:日本作为世界第三大经济体,其在世界经济的舞台上扮演着重要的角色。

而日元作为战后升值最快的货币之一,在外汇交易中占据越来越重要的地位。

本文简述日本经济发展史,并分析日元兑美元汇率的变化趋势。

关键字:经济发展史汇率趋势一、日本经济发展史日本在经历了第二次世界大战的惨重失败后,却出人意料地在短短不到三十年时间内异军突起,一跃成为当时继美苏之后的世界第三大工业国和经济强国。

日本经济的发展大致分成以下阶段:战后复兴期、高速成长期、稳步成长期、泡沫经济的膨胀与破灭时期(一)战后经济复兴(1946—1955年)战争结束后的日本经济处于极度混乱和疲乏状态,工矿业生产水平只相当于1941年时的七分之一,严重的粮食危机和通货膨胀遍及全国。

当时支配日本的联合国军,以经济的民主化和非军事化为目标,重点实施了解散财阀、分散少数企业对经济的控制权和确立劳动权等三项政策。

在经济环境有所改善后,美国开始将重点转向帮助日本重建经济。

朝鲜战争爆发后,在日美军的“特需”大大激发了日本企业的生产和投资活动,日本工业的潜在力量得到恢复和发展。

到50年代中期,日本经济已基本恢复到战前水平。

尽管战后的经济恢复经历了很多困难和曲折,但从总体上看,无疑是取代了很大的成功。

1946-1951年度,经济增长率为9.9%,其中工矿业生产增长率为22.8%;1951-1955年度,经济增长率为8.7%,其中工矿业生产增长率为11.3%。

(二)经济高速增长〔1955—1972〕从1955年开始,日本经济由战后复兴期进入高速成长期。

日本在50年代至60年代末约二十年的高速成长期中,保持了年均10%以上的经济发展速度。

在外部经济环境方面,进入60年代以后,日本按照国际货币基金组织(IMF)和关贸总协定的要求,逐步放宽了贸易和外汇管制。

1964年,日本成为国际货币基金第八位条约国,即对贸易活动原则上不实行外汇管制。

随后,日本又开始着手资本流动的自由化,企业开始相互兼并。

日元汇率分析及走势预测

日元汇率分析及走势预测2011-9-8一、引言(一)日元汇率走势回顾两债危机背景下日元不断升值,迫使日本央行宣布投入大量资金进行汇市干预。

作为国际货币体系中主要货币之一,日元升值影响首先是对日本国内产生巨大的冲击,导致日本灾后经济恢复难度加大。

同时日元升值也会对周边国家产生相当大的影响,加剧中国等其他国家金融市场的波动性。

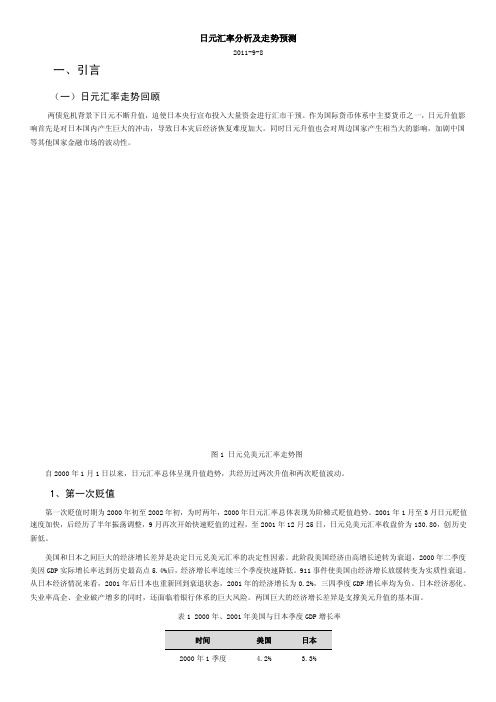

图1 日元兑美元汇率走势图自2000年1月1日以来,日元汇率总体呈现升值趋势,共经历过两次升值和两次贬值波动。

1、第一次贬值第一次贬值时期为2000年初至2002年初,为时两年,2000年日元汇率总体表现为阶梯式贬值趋势。

2001年1月至3月日元贬值速度加快,后经历了半年振荡调整,9月再次开始快速贬值的过程,至2001年12月25日,日元兑美元汇率收盘价为130.80,创历史新低。

美国和日本之间巨大的经济增长差异是决定日元兑美元汇率的决定性因素。

此阶段美国经济由高增长逆转为衰退,2000年二季度美因GDP实际增长率达到历史最高点5.4%后,经济增长率连续三个季度快速降低。

911事件使美国由经济增长放缓转变为实质性衰退。

从日本经济情况来看,2001年后日本也重新回到衰退状态,2001年的经济增长为0.2%,三四季度GDP增长率均为负。

日本经济恶化、失业率高企、企业破产增多的同时,还面临着银行体系的巨大风险。

两国巨大的经济增长差异是支撑美元升值的基本面。

表1 2000年、2001年美国与日本季度GDP增长率2000年1季度 4.2% 3.3%2000年2季度 5.4% 2.5%2000年3季度 4.1% 3.0%2000年4季度 2.9% 2.6%2000年度 4.2% 2.9%2001年1季度 2.3% 2.0%2001年2季度 1.0% 1.0%2001年3季度0.6% -0.3%2001年4季度0.4% -1.8%2001年度 1.1% 0.2%2、第一次升值日元兑美元的第一次升值期间为2002年至2005年初,历时三年,至2005年1月12日达到此次升值的最高点,1美元兑换102.26日元,后进入第两个贬值阶段。

广场协议,美国坑害日本

广场协议,美国坑害日本?广场协议,是指上世纪80年代初,美国进口多出口少,而日本和德国出口多进口少,导致全球经济失衡。

为了改变这一局面,美、日、德、英、法五国签订了一个协议,协议的内容之一是让美元贬值(相应的其他货币要升值),于是,各国央行抛售美元,市场上美元多了,自然就贬值了。

中国国内的流行看法是:广场协议导致日本经济一蹶不振,出现“失去的十年”,所以这其实是美国人坑害日本人的阴谋。

然而,事实果真如此吗?谁设套,是美国还是日本自己?有一个未经证实的说法是,主动提议召开这次广场会议的其实并非是美国的贝克,而是当时的日本藏相(财务部长)竹下登(1987~1989年期间担任日本首相),贝克只是选择了具体的会议地点。

1995年,日本颇具影响力的经济刊物《经济学人》上刊登了一篇报道,竹下登本人承认了上述说法。

关于竹下登主动参与筹备广场会议的一个佐证是会议召开的时间——1985年9月22日。

选择星期日公布重大消息是各国政府的一个惯例,因为金融市场休市,这时候宣布消息可以给市场充分的反应时间。

9月23日这一天是秋分,是日本的公休日,而欧美是不休息的。

据参加广场会议的、当时的日本大藏省财务官大场智满回忆,当时代表西德参加会议的西德中央银行总裁培尔以为,日本是“广场协议”之后第一个面对市场的国家,因为东京外汇市场在最东边的时区。

后来得知第二天是日本的公休日,西德因此成为第一个开始营业的市场。

培尔满脸不悦,认为落入了日本预先埋下的陷阱。

广场协议前,日本经济结构已经失衡鞋厂的工人生产鞋子,不是为了自己穿;电视机厂的工人生产电视机,也不是为了自己看。

生产的目的是为了交换。

如果一个国家光出口不进口,等于交换没有完成,那就变成往外送东西了。

所以说到失衡,人们往往只说进口多出口少的逆差美国失衡了,问题是出口多进口少的顺差国家就不失衡吗?市场之手本可以自动调节失衡如果一个国家对美国只出口、不进口,会导致什么结果呢?就是出口企业赚来的美元无人问津,因为别人都不需要啊,你拿着美元去进口美国商品才能花掉,不进口你还要美元干嘛。

广场协议

为了消除这一通货紧缩趋势,中国人民银行(People's Bank of China)已经开始放松货币政策。通过持续对外汇市场进行干预以消除人民币升值的压力,央行向市场投放了大量人民币,但与此同时却降低了回笼这些货币的力度,从而起到了放松货币政策的效果。这导致中国的货币基础以更迅捷的速度扩张。通常情况下,这会起到引发通货膨胀、促进投资和消费的作用。但问题是企业已经处于过度投资状态,而消费者出于养老和防病的目的仍将手中的余钱储存起来。危险之处在于,像日本一样,这些无法通过其他渠道花掉的资金有可能流入资产市场。

中国国家统计局(National Bureau of Statistics)最近宣布,今年第二季度的国内生产总值(GDP)较上年同期增长了9.5%。这似乎表明,中国经济是能够承受人民币小幅升值所造成的微小压力的。

日元汇率的历史变迁和启示

日元汇率的历史变迁和启示摘要:本文概述了日元自二战结束以来的变迁历程,结合相应历史环境归纳其原因。

探讨日元汇率升值的不利影响和给我国带来的启示。

关键词:日元汇率;变迁;启示一、二战结束以来日元汇率的变迁二战后日元汇率的走势可以分成3 个时期。

第一个是混乱期( 1945 1949 年) 。

这一时期的汇率制度是管制汇率制度, 汇率既不反映市场供求变化, 也未遵照某种国际规则, 而完全是政治博弈的结果。

1945 1949 年, 日元兑美元汇率从15 日元/ 1 美元急剧攀升到270 日元/ 1 美元, 短短4 年飙升了17 倍。

第二个是稳定期( 1949-1971 年) 。

1949 年, 日本政府在美国授意之下将汇率设定在360 日元/ 1美元的水平之上。

此后的20 多年之中, 尽管日本经济高速发展, 经常收支不断扩大, 贸易摩擦也时有出现, 但日元汇率始终未变。

第三个是螺旋式升值期( 1971 年至今) 。

布雷顿体系解体以后, 日元走向了浮动汇率制。

以360日元/ 1 美元为基点, 截至2007 年12 月31 日, 日元兑美元汇率已下降到111. 75 日元/ 1 美元, 累计升值69%, 其中在1995 年4 月19 日, 日元汇率曾达到80 日元/ 1 美元的水平, 是目前为止最低的汇率水平。

这一时期, 日元汇率的双边波动也比较显著,1973 1976 年、1980 1988 年和1994 2001 年3个时期, 日元汇率都出现了明显的双边波动, 波动幅度分别为24. 6% 、72. 3%和24. 5% 。

二、汇率变迁的环境在混乱期和稳定期,汇率的变化主要取决于战后初期美国出于其战略构想,对日本实施的完全控制。

其中,稳定期美元对日元1/360的汇率持续22年之久,是日元汇率发展历程中尤其突出的阶段。

美国之所以实施长期的固定美元对日元汇率,是因为只有制定统一汇率来恢复日本进行自由贸易的条件, 才能使日本经济重新回到世界经济体系之中, 实现经济复兴,从而达到美国扶持日本,制衡中国的目的。

广场协议

从《广场协议》到《卢浮宫协议》1971年,从固定汇率变为浮动汇率后,美元兑日元汇率一度从1∶360暴跌至1∶170。

但是,1978年卡特总统公布美元保护政策后,汇率又升至1∶250附近。

那之后的里根政府时期,由于美元继续走高,日本等出口国通过汇率差值获得了相当大的收益。

英国财务大臣尼格尔?劳森在回忆录中还提到,1985年1月17日在《广场协议》签署前召开的五国集团会议上,已经确定了关于汇率管理要进行国际合作的方针。

就像刚才所说的,1月的会议只是非正式会谈,没有发表任何声明,信息也没有向外界公布,但其实从那时起,各国中央银行已经开始抛售美元,干预市常简而言之,就是《广场协议》签署之前,各国就开始卖出美元了。

各国最初抛售美元时,市场认为那只是在做正常的调整。

而市场参与者们真正意识到美元有贬值的趋势,还是因为《广场协议》中明确提到“美国为解决贸易赤字问题,决定扭转美元高汇率的局面”,日本和欧洲各国在协议签署后也开始抛售美元。

结果,一年时间内,美元兑日元汇率下降了约40%,从1∶243附近跌至1∶150日元大关。

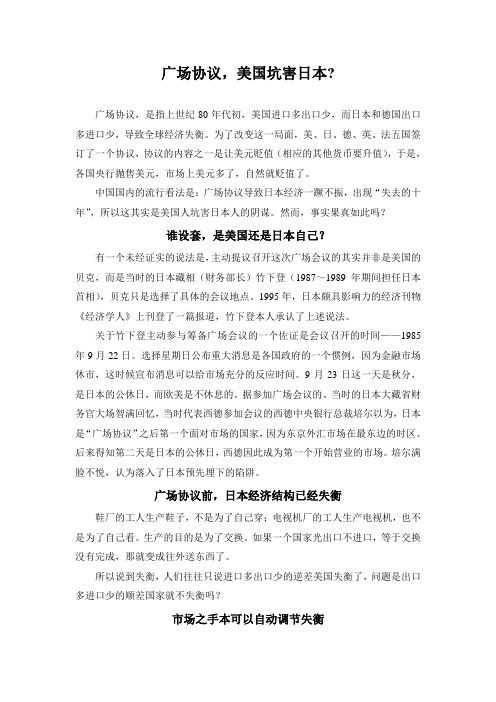

从图3-1可以看出这期间大幅度的变化。

图3-1《广场协议》前后的美元兑日元汇率(1美元兑换日元数额)《广场协议》签署约一年半之后的1987年2月22日,在巴黎的卢浮宫召开了七国集团财长和中央银行行长会议。

这时,日元兑美元汇率已经升值了50%以上。

各国开始意识到美元贬值的幅度过大、速度过快,于是缔结了《卢浮宫协议》,决定使美元停止贬值。

为了把美元汇率稳定在现有水平,日本银行开始进行买入美元的干预。

想要保持汇率的稳定,日、美、西德三国金融政策的协调也非常重要。

因为资金总是流向利率高的地方,所以《广场协议》后货币升值的日本和西德必须把利率降到比美国更低的水平,或者至少不提高利率,才能使本国货币不再升值、美元不再贬值。

1987年4月29日美联储提高利率时,日本银行降低了利率,这也可以说是日美合作的一部分。

30年美元涨跌史

1944年7月布雷顿森林会议和1945年12月通过生效的“国际货币基金组织协定”,确定了美元与黄金挂钩、其他货币与美元挂钩的固定汇率制,使美元取得与黄金等同的国际储备资产地位。随着美国的黄金储备减少和外债增加,1971年8月,美元政府宣布停止向外国中央银行出售黄金,1971年12月和1973年2月,美元两次法定贬值,其他主要西方国家相继宣布放弃本国货币对美元的固定汇率制,实行单独或联合浮动汇率制。以美元为中心的布雷顿森林货币体系瓦解。

认真对待美元贬值的影响

从2002年初开始的美元贬值,是20世纪70年代初以来的第5次美元汇率大波动。前4次中有两次贬值、两次升值,但美元贬值期比升值期长。因此,这次美元贬值将持续多长时间?美元贬值幅度将有多大?对国际金融市场和世界经济将有多大影响?这些问题已引起各国的高度重视。

这次美元贬值主要是美国的“双赤字”造成的。2004年财政年度,美国联邦财政赤字达到4130亿美元,创历史最高纪录,全年国际经常项目收支赤字将超过6600亿美元。2004年11月中旬在德国柏林举行20国集团财长和央行行长会议期间,欧盟国家的官员们指出,是美国如此规模的“双赤字”导致了美元贬值。他们呼吁美国采取措施,减少“双赤字”,阻止美元继续贬值。德国财长呼吁美国、日本和欧盟国家就“急剧变动”的汇率问题采取“共同行动”。

美国的“免费午餐”还能“吃”多久

美国印制美元—外国用向美国提供商品获得的美元再购买美国国债和企业证券,这种关系被人们称为美国的“免费午餐”。经济史学家尼尔?弗格森曾经评论说,这看上去就像“现代经济史上最大的免费午餐”。他和其他学者甚至把这个“亚洲——美国”美元区比作二战后布雷顿森林体系中固定汇率制度的翻版。

如果“双赤字”的根子在预算赤字,那么布什第二任期内能够削减预算赤字吗?答案是“不能”。因为布什政府将继续推行减税计划、继续反恐和干预全球事务。因此,美国财政赤字将继续产加,美元将在波动中继续走低。美国国会预算局估计,在截至2005年的10年内,美国的财政赤字总额将达到2.58万亿美元。美国经济学家奥布斯特弗尔德和罗戈夫公布的一份最新研究报告预计,即使美国的经常项目收支赤字变化不大。在2002年以来美元的贸易加权汇率已下跌17%的基础上,美元将会再跌20%,如果美国采取的调整措施很突然,美元跌幅将超过40%。

可堪回首上世纪80年代的日元升值

可堪回首:上世纪80年代的日元升值作者:高潮来源:《中国对外贸易》2010年第11期1985年,美国通过“广场协议”迫使日元大幅升值,并成为此后日本长达10年经济衰退的商接导火索。

25年后,美国众议院通过了《汇率改革促进公平贸易法案》,对人民币升值进行施压,为中国对美出口设置障碍。

引子进入9月以来,随着中期选举的日益临近,美国逼迫人民币升值的声调不断提高。

9周16日,美国财长盖特纳在国会作证日十表示,他呼吁中国允许人民币大幅且持续升值,并称奥巴马政府已开始寻找有助于鼓励北京允许人民币更快速升值的工具组合。

9月24日,美国国会议院筹款委员会以人民币升值幅度过小为由,通过了一项旨在对所谓低估本币汇率的国家征收特别关税的法案。

9月29日,美国会众议院通过了《汇率改革促进公平贸易法案》,声称将对相关国家输美商品征收反补贴税,进一步对人民币升值进行施压。

自6月19日中国央行宣布进一步推进人民币汇率形成机制改革后的三个多月时间内,人民币对美元升值幅度已近2%。

其中,9月当月上涨1.74%,创2005年汇改以来最大单月涨幅。

25年前,由于不满日本出口带来的巨大贸易顺差,1985年9月美国联合其他三国强迫日本签署了“广场协议”,逼迫日元升值。

在此后十年里,日元对美元的汇率先后AZ240:1提高到79。

日元迅速大幅升值,直接助长7日本国内的经济泡沫,为日后经济泡沫破裂引发长达10年的经济衰退埋下了祸根。

历史回放“广场协议”迫使日元升值1986年,在日本银行已经做了两年局长的矶部朝彦,辞去了银行的工作,来到日立制作所,成为该公司的一名董事。

虽然有专业金融知识,又曾在国际货币基金组织工作多年,但到日立后矶部却感到束手无策。

1973年日元开始实行浮动汇率。

在此后的12年内,日元兑美元汇率尽管总体呈现升值态势,但汇率基本在250:1上下波动。

但是到了1985年9月,日元兑美元汇率的这种相对平衡格局突然被打破。

9月21日,日元汇率较上一个交易日升值一下子超过了4%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1,1950年到1953年,日本股市从85点涨的470点,最大涨幅为453%随后在1953年到1954年出现了37.8%的调整,回落至300多点;2,1954年到1961年,日本股市从314点涨到1829点,最大涨幅为483%,随后在1961年到1965年的4年里调整44.2%,回落至1000多点;3,1965年到1973年,日本股市从1020点涨到5350点,最大涨幅为415%,随后在1973到1974年出现了37.4%的调整,回落至3300多点;4,1974年到1981年,日本股市从3350多点上涨到8000多点,上涨了2.4倍,随后在1981年到1982年,回落至6000多点;5、最后的阶段就是1982年到1989年,日本股市从6000点直上38900点随后进入日本倒退的10年时期,最高的一天市盈率曾高达92.28倍(1987年10月14日),引发了严重的泡沫经济从上述数据看,即使在一波超级大牛市中,股市上涨之路也会有曲折反复日本股市前4次出现调整之前,股指的最大涨幅在415%~483%现在中国所处的阶段,与日本股市发展的第3~~4阶段颇为相似,有一定的借鉴作用人民币升值是股市的热门话题,同时也是影响未来A股市场的主要因素之一很多人认为A股市场正在经历当年日元升值带来的牛市行情,为了搞清楚本币升值与本国股市的关系,此文中详细分析了1973年-1989年期间日元汇率和日本股市的走势,以资借鉴之所以选取1973年-1989年的走势,原因有二:一是日元汇率从1971年开始变动;二是1989年后的日本股市走势对目前A股市场的借鉴意义并不大日元升值与日本股市相关性不明显在1973-1989年期间,日元汇率有升有降,但股市整体呈上涨趋势如果将日元升值对股市的影响定义为估值水平的提升,则除了1985-1987年外,日元汇率与日本股市之间并没有明显的正相关性,本币升值能否转化为推动股市上涨的因素,还取决于政府的宏观经济政策和当时的宏观经济环境长期盈利增长推动多数板块分享牛市果实在1973-1989年期间,市场平均上涨了20.23倍,涨幅最大的电信板块上涨64.3倍,最小的消费品也上涨了15.4倍,大多数行业涨幅位于20倍左右,与市场平均水平接近而且,除电信板块外,大多数行业板块的涨幅与其盈利增幅基本相称可见,长期而言,盈利增长仍是推动股价上涨的核心因素,板块差距并不明显短期行业板块表现差异明显尽管长期来看,板块涨幅差异并不明显,但在不同阶段,行业板块涨幅差异还是相当大的而在第三个阶段,即1985-1989年期间,由于股市上涨主要由估值水平提升推动,尽管市场涨幅惊人,但板块之间的涨幅差距反而不到4倍,市场呈明显的普涨特征不同阶段板块表现出轮涨特征最后,我们注意到,不同阶段的热点很少延续,而且往往在前一阶段涨幅居前的板块,下一阶段涨幅很有可能落后于市场;而在前一阶段涨幅垫底的板块,在下一阶段跑赢市场的概率却很大一、1960年-1990年的日元汇率走势二战后,世界政治经济格局重新排列,美国成为当之无愧的强国,美元成为国际结算的主要货币,绝大多数国家都采取了盯住美元的固定汇率制度,日本也不例外自二战后-1970年,日元对美元的汇率基本固定在360:1的水平自1971年开始,日本官方公布的日元对美元汇率开始出现变动,之后日元经历了三轮明显的升值和两次轻微的贬值,详见图1自1970年-1990年日元经历的三轮升值和两次贬值持续时间以及汇率变动幅度如表1所示其中三轮升值持续时间均是3年左右,但升值幅度在逐步扩大1971年-1973年期间累计升值32.5%,年均升值9.83%;1976-1978年累计升值41.03%,年均升值12.14%;1986-1988年累计升值86.14%,年均升值23.01%经历这三轮升值后,到1988年,日元在18年间累计对美元升值幅度达180.92%,年均升值5.9%后人关注最多的是1986-1988年的升值,因为这一轮升值幅度最大,对股市和日本经济产生的影响也最大二、日元汇率走势与日本股市比较为了弄清楚本币升值与股市的关系,首先要弄清楚股票的定价因素和本币升值对这些定价因素的影响概括起来,影响股票定价的因素无非是两个,一是企业盈利增长,二是估值提升本币升值除对少数拥有大量外币负债或原材料以进口为主的公司盈利有正面影响外,对整个经济起到的是紧缩作用,因此对整个市场的盈利应该不会有正面影响如果本币升值对股市有影响,应该是市场的估值水平,这可能是由于外部套利资金流入导致股市供求关系失衡所致这样一来,就可以通过观察本币升值期间股市估值水平的变化,来判断本币升值对本国股市是否存在前后一致的影响具体到日本,在1973年-1989年期间,尽管经历了两次石油危机,而且期间日元汇率也是有升有降,但日本股市整体却呈上涨趋势,详见表2我们注意到,在1973-1979年期间,日经指数的市盈率基本围绕20倍左右波动,市场估值水平并没有随着日元升值而得到提升,日本股市的上涨主要由企业盈利增长推动在1980-1984年的日元贬值期间,日本股市的估值水平也没有明显变化,股指在盈利增长的推动下继续呈上涨态势但在1985年-1987年期间,日本企业的盈利增长并不明显,股市上涨主要由估值提升推动,期间日经指数的市盈率从20倍迅速提升到70倍1987年-1989年由于日本企业普遍存在交叉持股,之前迅速上升的股指使许多大企业都录得可观的投资收益,据统计,丰田汽车在日本泡沫后期所取得的投资收益占公司盈利的一半以上,因此这一阶段日经指数的估值不仅没有上升,反而还有所下降,股市上升主要由企业盈利推动,但这种主要来自股市和地产价格上涨的投资收益,犹如垒在沙丘上的城堡,极不牢固如果我们提出的“本币升值对股市的影响只能体现为市场估值水平的提升”这一假设成立,那么通过观察1973-1989年期间日本股市和汇率走势可以看出,日元升值与日本股市估值水平提升之间并不存在前后一致的正相关性,日元升值之所以能在1985-1987年间推动日本股市估值水平提升,得益于当时日本政府错误的经济政策导致资金过剩,而日本国内经济增长放缓后又未能为这些过剩的资金找到很好的出路,使大量过剩资金转向了房地产和股市等资产市场,日本国民在巨大的财富效应的刺激下随即跟进,最终导致了那一场影响深远的股市和房市泡沫三、日本股市不同时期的行业板块走势分析在日本长达17年之久的大牛市中,不同时期板块之间的走势出现明显差异1.1973-1979年石油危机下能源一枝独秀在1973年-1979年期间,日本GDP从3047.6亿美元增长到9653.5亿美元,增长了2.17倍,名义GDP年均增长17.92%,实际GDP年均增长4.22%人均GDP从2843美元增长到8331美元,增长了1.93倍,这一时期是日本经济快速发展的中后期阶段,期间日本出现了明显的通货膨胀,累计贸易顺差为130.44亿美元;汇率升值38.35%,年均升值4.75%;股市累计上涨76%,年均上涨8.41%,但日经指数的估值提升并不明显,股市上涨主要由企业盈利增长推动,本币升值对股市的影响并不明显在这一阶段,日本股市中能源板块涨幅最大,上涨306%,是市场平均涨幅76%的4.03倍,其他如健康医疗、消费品、公用事业、科技和电信行业表现也明显强于市场,而银行、地产、原材料和消费服务行业表现则明显弱于市场,详见图2可以说这一阶段的板块涨幅基本反映了20世纪70年代两次石油危机后能源价格暴涨,日本国内钢铁等原材料工业经历了前期的高速发展阶段后进入停滞阶段,以及消费服务行业随着人均收入水平的提高而增长的产业特征2.1980-1984年电信独领风骚在1980年-1984年期间,日本GDP从9653.5亿美元增长到12544.1亿美元,增长了29.94%,名义GDP年均增长3.88%,实际GDP年均增长4.22%人均GDP从8331美元增长到10452美元,增长了25.46%,这一时期日本人均GDP跨越1万美元大关,进入工业化后期,通胀水平得到控制期间日本外贸收支出现方向性变化,在出口的推动下外贸顺差的绝对规模和占GDP的比重均持续扩大,而同期美国经历了70年代的石油危机后进入失落的10年,日美贸易摩擦明显增加,为日后的日元被动升值埋下了伏笔这一时期,日元汇率贬值7.74%,日本股市却在企业盈利增长的推动下劲升117%,年均上涨16.76%在这一阶段,日本电信股涨幅最大,上涨了866%,是市场平均涨幅的7.40倍;银行股表现也很突出,上涨了316%,是市场平均涨幅的2.7倍;此外科技、健康医疗表现也明显强于市场;而前一阶段涨幅居前的能源板块在这一阶段下跌了1%,地产、消费服务、消费品、保险、原材料和公用事业等板块走势也弱于市场,详见图3可以说这一阶段的板块涨幅反映了投资人对新兴行业电信、科技未来高速增长的预期,以及国内货币供应增加后催生的银行资产膨胀和银行规模的扩大3.1985-1989年估值泡沫助推地产消费1985年的“广场协议”成为日本股市的一个重大转折点,日本股市由之前的经济发展和盈利推动转向估值提升,日本央行由于担心升值对经济的紧缩作用,采取了低利率的扩张政策,结果导致日本国内货币供应明显增速,M2占GDP 的比重逐年上升,迅速增长的财富使广大投资人将大量资金投向了房地产市场和股市,催生了一轮波澜壮阔的牛市,也为日后的泡沫破灭埋下了伏笔在这一阶段,日本实际GDP仅增长17.19%,但汇率升值了72.17%,股市上涨了456%,市场估值水平由20倍左右提升到70倍左右在这一阶段,具有资产属性的地产、消费服务、公用事业和保险涨幅居于前列,分别上涨了762%、709%、626%和617%;原材料工业经历了前期的低迷后,随着房地产行业的繁荣而复苏,涨幅也高于市场平均水平;而在前两个阶段涨幅居前的科技、电信和健康医疗行业涨幅居后;消费品和工业由于制造业地位的下降,涨幅也落后市场;能源与银行涨幅基本接近市场平均水平可以说,这一阶段行业板块的涨幅体现了明显的资产属性,详见图4四、日本股市的综合特征通过分析日本股市在1973-1989年期间长达17年的走势,我们观察到以下特征:1.盈利增长仍是推动股市上涨的核心因素如果将1973-1989年作为一个整体来看待,通过图5和图6可以看出,长期来看,推动行业板块上涨的核心因素仍是盈利增长在这17年中,除了电信板块的盈利增幅与股价增幅明显偏离外,其他行业的盈利增幅与股价增幅基上落在均线两侧附近2.长期看多少板块均能分享牛市果实由图7我们可以看到,经历了长达17年的牛市后,日本股市整体上涨了20.23倍,其中涨幅最大的电信板块上涨了64.3倍,涨幅最小的消费品板块也上涨了15.4倍,大多数行业的涨幅在市场平均水平20倍左右可见,在一轮大牛市中,多数板块都是可以分享到的,而其中跑得最快的行业一定是在此期间增长最快的行业,尤其是一些新兴行业详见图73.不同阶段板块涨幅差异明显尽管从长期的角度来看,各个板块之间的差异并不明显比如从1973年-1989年期间,涨幅最大的电信板块的涨幅也只有涨幅最小的消费品板块的4.18倍但在不同阶段,各板块之间的涨幅差距要比这明显得多其中,在1973-1979年和1980-1984年两个阶段,由于股市上涨主要由企业盈利推动,使板块之间涨幅差异尤为明显,在前一阶段达到20.4倍,在后一阶段达到867倍,即便扣除能源板块在此期间的下跌,这一阶段板块之间的涨幅差距依然达到了19.24倍而1985-1989年的股价上涨主要由估值提升推动,板块之间的差距反而没那么大,涨幅最大的板块的涨幅只有涨幅最小的板块的3.93倍,市场呈现出明显的普涨特征4.不同阶段热点很难延续除了板块之间的涨幅差异外,我们还注意到,不同阶段的热点板块很少延续,而前期涨幅居后的板块在后一阶段很有可能涨幅居前比如,在1973-1979年期间领涨的能源板块,在随后的1980-1984年期间成为惟一下跌的板块,而前期居涨幅后位的银行,在第二阶段又涨幅居前;再比如,在第二阶段涨幅居前的电信和科技板块,在第三阶段涨幅垫底,而在前两阶段表现较差的地产板块却成为第三阶段的领涨板块,详见表4美元不晓得!。