半导体不赚钱的真相,汇顶指纹芯片曾一年暴跌63%

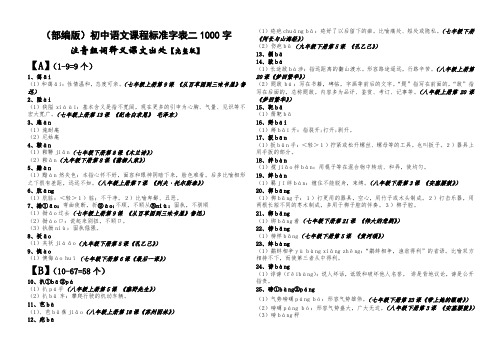

(部编版)初中语文课程标准字表二1000字注音组词释义课文出处【完整版】B4打印

(部编版)初中语文课程标准字表二1000字注音组词释义课文出处【完整版】【A】(1-9=9个)1、蔼ǎi(1)和蔼ǎi:性情温和,态度可亲。

(七年级上册第9课《从百草园到三味书屋》鲁迅)2、隘ài(1)狭隘xiáài:基本含义是指不宽阔,现在更多的引申为心胸、气量、见识等不宏大宽广。

(七年级上册第13课《纪念白求恩》毛泽东)3、庵ān(1)施耐庵(2)尼姑庵4、鞍ān(1)鞍鞯jiān(七年级下册第8课《木兰诗》)(2)鞍ān(九年级下册第8课《蒲柳人家》)5、黯àn(1)黯àn然失色:本指心怀不好,面容和眼神阴暗下来,脸色难看。

后多比喻相形之下很有差距,远远不如。

(八年级上册第7课《列夫﹒托尔斯泰》)6、肮āng(1)肮脏:<轻>1)脏;不干净。

2)比喻卑鄙、丑恶。

7、拗①ǎo:弯曲使断,折②ào:不顺,不顺从③niù: 固执,不驯顺(1)拗ǎo过去(七年级上册第9课《从百草园到三味书屋》鲁迅)(2)拗ào口:说起来别扭,不顺口。

(3)执拗niù:固执倔强。

8、袄ǎo(1)夹袄jiáǎo(九年级下册第5课《孔乙己》)9、懊ào(1)懊悔ào huǐ(七年级下册第6课《最后一课》)【B】(10-67=58个)10、扒①bā②pá(1)扒pá手(八年级上册第5课《藤野先生》)(2)扒bā车:攀爬行驶的机动车辆。

11、芭bā(1)、芭bā蕉jiāo(八年级上册第18课《苏州园林》)12、疤bā(1)疮疤chuāng bā:疮好了以后留下的痂。

比喻痛处、短处或隐私。

(七年级下册《阿长与山海经》)(2)伤疤bā(九年级下册第5课《孔乙己》)13、捌bā14、跋bá(1)长途跋bá涉:指远距离的翻山渡水。

形容路途遥远,行路辛苦。

(八年级上册第20课《梦回繁华》)(2)题跋bá:写在书籍,碑帖,字画等前后的文字。

金汞齐富集-测汞仪法直接测定果蔗中的总汞

t i n g me t h o d i s 0 . 0—8 . 0 n g , he t l o we s t d e t e c t i o n l i mi t i s 0 . 2 4 1 L g ・ k g ~, t h e r e c o v e r y r a t e a n d r e l a t i v e s t a n d a r d d e v i a t i o n a r e 9 0 . 4 %

比较 , 分析结果与标样值测定结果一致 , 无显著性差异 。本方法 准确度 高、 精密度好 , 操作 简单且环保 , 具有一 定 的推 广应 用价值 。 关键词 : 汞; M A - 3 0 0 0测汞仪 ; 果蔗; 直接测定

中图分类号 : 0 6 5 7 . 3 文 献标 志码 : A

~

1 0 4 . O %a n d l e s s t h a n 5 . 3 %r e s p e c t i v e l y . T w o b i o l o g i c a l c o mp o n e n t c e r t i i f e d r e f e r e n c e ma t e ia r ls , t h e v a l u e s o f Hg o b t a i n e d b y

Ab s t r a c t : T h e d e t e r mi n a t i o n o f t o t l a me r c u r y i n c h e w i n g c a n e s a mp l e s h a d b e e n c a r r i e d o u t b y a d i r e c t me  ̄u y r a n a l y z e r , A we i g h e d s a mp l e wa s na a ly z e d it w h o u t d i g e s t i o n o r a n y c h e mi c l a r e a g e n t p r e t r e a t me n t . T h e e x p e r i me n t s h o w t h a t t h e l i n e a r i t y r a n g e o f t h e t c s —

内科学_各论_疾病:小儿汞中毒_课件模板

内科学疾病部分:小儿汞中毒>>>

症状及病史:

②婴儿水俣病:孕妇进食此种鱼、贝类 患有汞中毒时,甲基汞可通过胎盘或母乳 进入儿体致婴儿中毒,生下的小儿也可发 生水俣病,生后不久病儿即出现不同程度 的瘫痪和智力障碍,其毛发、血、尿中甲 基汞成分皆升高。轻者表现生长缓慢,其 毛发、血、尿中甲基汞成分高,尿内如含 汞0.02mg/L,一般可证明此病。

预防:

汞接触者要定期体检。 5.防止孕妇、乳母、小儿摄食被汞污

染的水生动物。 6.防止小儿取食或接触含汞的油漆、

玩具、家具等。

内科学疾病部分:小儿汞中毒>>>

有关症状:

肌肉纤维震颤、口中有金属甜味、肌肉跳 动、肌肉纤维震颤、口中有金属甜味、肌 肉跳动、呕出物为紫蓝色、肝衰竭、斜视、 惊厥、身痛、高钾血症、腹痛。

内科学疾病部分:小儿汞中毒>>>

诊断:

小儿汞中毒鉴别诊断_如何诊断小儿汞中 毒

诊断 依据上述病史,临床表现和实验室检 查,尿汞、血汞明显升高等结果可确诊。 鉴别 1.与痢疾鉴别 粪便有黏液和血,并 含多量剥脱的肠黏膜,里急后重的感觉, 类似痢疾粪便,应注意鉴别。 2.与心肌炎鉴别 有心肌损害时应与

口服

内科学疾病部分:小儿汞中毒>>>

病因:

升汞(主要成分为氯化汞)中毒量为0.1g, 成人致死量为0.3~0.5g,小儿致死量为 0.1g。氧化汞的致死量为1~1.5g。甘汞 (主要成分为氯化亚汞)致死量为2~3g。

内科学疾病部分:小儿汞中毒>>>

症状及病史:

小儿汞中毒症状_小儿汞中毒有什么症状

1.急性中毒 口服急性中毒的症状为: (1)消化道症状:咽喉发紧和疼痛、 腹痛、恶心、呕吐、腹泻等,口内有金属 味,口腔黏膜可有充血、水肿及坏死,齿 龈可肿胀。溢血和溃烂,舌、舌下腺及耳 下腺肿胀。病儿口流带血黏液,呕吐物有 灰色黏液及血性黏

水质汞的测定方法

水质汞的测定方法

嘿,大家知道吗,水质汞的测定可是非常重要的呢!那到底怎么来测定水质中的汞呢?

首先来说说步骤和注意事项。

一般会采用原子吸收分光光度法或冷原子吸收法等。

就拿冷原子吸收法来说吧,先得准备好各种试剂和仪器,然后取适量水样进行预处理,这一步可千万不能马虎,稍有不慎就可能影响结果哦!在测定过程中,要严格控制各种条件,比如温度、酸度等,就像精心呵护一个小宝贝一样。

同时,仪器的校准也至关重要,这可关系到数据的准确性呀!

再说说这过程中的安全性和稳定性。

哎呀呀,这可不能小瞧啊!在操作中一定要做好防护措施,避免接触到汞对身体造成伤害,这可不是开玩笑的!而且整个过程要保证稳定进行,不能有任何的干扰和波动,不然得出的结果能靠谱吗?

那这种测定方法有啥应用场景和优势呢?哇塞,那可多了去了!无论是在环境监测、饮用水检测,还是工业废水处理等领域,都大有用武之地呀!它的优势也很明显,比如灵敏度高、准确性好,能够快速准确地检测出水中微量的汞呢!

我给大家举个实际案例吧。

曾经有个地方的水源被怀疑受到了汞污染,通过这种方法进行检测,很快就确定了汞的含量,然后采取了相应的措施进行治理,成功地保障了当地居民的用水安全。

你说厉害不厉害?

总之,水质汞的测定方法真的是超级重要的呀!它就像是我们保护水资源的一把利剑,能够让我们及时发现问题并解决问题,让我们的水变得更加干净、安全!我们一定要重视起来,好好利用这些方法来守护我们的水资源呀!。

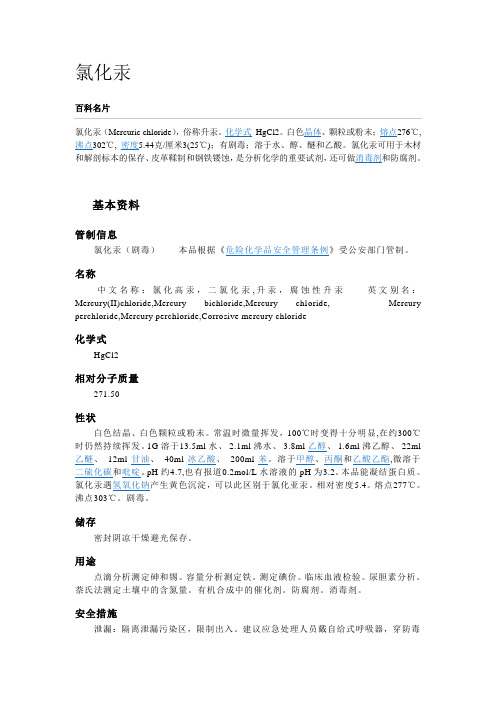

氯化汞

氯化汞百科名片氯化汞(Mercuric chloride),俗称升汞。

化学式HgCl2。

白色晶体、颗粒或粉末;熔点276℃,沸点302℃, 密度5.44克/厘米3(25℃);有剧毒;溶于水、醇、醚和乙酸。

氯化汞可用于木材和解剖标本的保存、皮革鞣制和钢铁镂蚀,是分析化学的重要试剂,还可做消毒剂和防腐剂。

基本资料管制信息氯化汞(剧毒)本品根据《危险化学品安全管理条例》受公安部门管制。

名称中文名称:氯化高汞,二氯化汞,升汞,腐蚀性升汞英文别名:Mercury(II)chloride,Mercury bichloride,Mercury chloride,Mercury perchloride,Mercury perchloride,Corrosive mercury chloride化学式HgCl2相对分子质量271.50性状白色结晶、白色颗粒或粉末。

常温时微量挥发,100℃时变得十分明显,在约300℃时仍然持续挥发。

1G溶于13.5ml水、2.1ml沸水、3.8ml乙醇、1.6ml沸乙醇、22ml 乙醚、12ml甘油、40ml冰乙酸、200ml苯。

溶于甲醇、丙酮和乙酸乙酯,微溶于二硫化碳和吡啶。

pH约4.7,也有报道0.2mol/L水溶液的pH为3.2。

本品能凝结蛋白质。

氯化汞遇氢氧化钠产生黄色沉淀,可以此区别于氯化亚汞。

相对密度5.4。

熔点277℃。

沸点303℃。

剧毒。

储存密封阴凉干燥避光保存。

用途点滴分析测定砷和锡。

容量分析测定铁。

测定碘价。

临床血液检验。

尿胆素分析。

萘氏法测定土壤中的含氮量。

有机合成中的催化剂。

防腐剂。

消毒剂。

安全措施泄漏:隔离泄漏污染区,限制出入。

建议应急处理人员戴自给式呼吸器,穿防毒服。

不要直接接触泄漏物。

小量泄露:避免扬尘,用洁净的铲子收集于干燥、洁净、有盖的容器内。

大量泄露:用塑料布、帆布覆盖,减少飞散。

然后收集、回收或运至废物处理场所处置。

灭火方法燃烧性:不燃灭火剂:水、砂土。

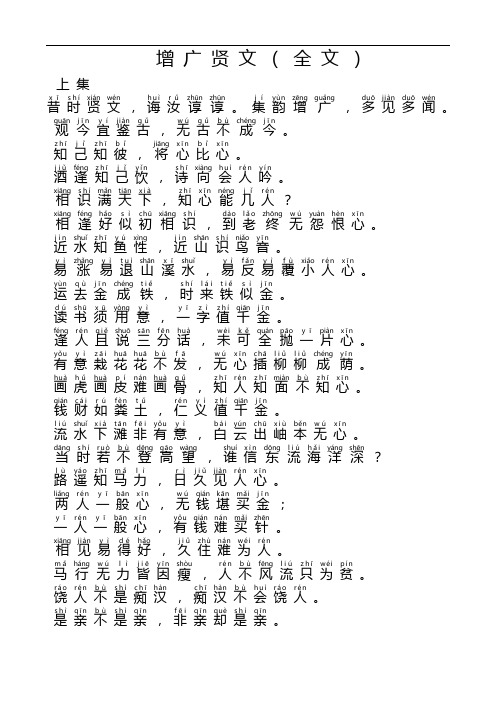

增广贤文注音版(全文可打印)

增广贤文(全文)上集昔xī时s hí贤xián文wén,诲h uì汝rǔ谆zhūn谆zhūn。

集jí韵yùn增zēng广guǎng,多duō见jiàn多duō闻wén。

观guān今jīn宜yí鉴jiàn古gǔ,无wú古gǔ不bù成chéng今jīn。

知z hī己jǐ知z hī彼bǐ,将jiāng心xīn比bǐ心xīn。

酒j iǔ逢féng知z hī己jǐ饮yǐn,诗s hī向xiàng会h uì人rén吟yín。

相xiāng识s hí满mǎn天tiān下x ià,知z hī心xīn能néng几jǐ人rén?相xiāng逢féng好hǎo似sì初chū相xiāng识s hí,到dào老lǎo终zhōng无wú怨yuàn恨hèn心xīn。

近jìn水shuǐ知z hī鱼yú性xìng,近jìn山shān识s hí鸟niǎo音yīn。

易yì涨zhǎng易yì退t uì山shān溪xī水shuǐ,易yì反fǎn易yì覆fù小xiǎo人rén心xīn。

运yùn去qù金jīn成chéng铁t iě,时s hí来lái铁t iě似sì金jīn。

读dú书shū须xū用yòng意yì,一yī字zì值z hí千qiān金jīn。

逢féng人rén且q iě说shuō三sān分fēn话huà,未wèi可kě全quán抛pāo一yī片piàn心xīn。

我国汞污染及防治现状综述

第46卷第6期2018年3月广 州 化 工Guangzhou Chemical IndustryVol.46No.6Mar.2018我国汞污染及防治现状综述尚慧洁(河南理工大学资源与环境学院,河南 焦作 454003)摘 要:我国是汞污染重灾区之一,汞污染防治已迫在眉睫,但我国汞防治工作尚处于初级阶段,仍存在许多国家政策㊁立法㊁责任分配以汞监测等方面上的漏洞,与发达国家相比更是相距甚远,汞防治工作任重而道远㊂陈述了环境中汞的来源㊁形态及迁移转化规律,并揭示了人类暴露汞的途径和汞的毒性机理,最后陈述了我国汞污染分布现状及汞污染防治现状,并就防治工作的不足之处给出了相应的建议㊂关键词:汞;污染;防治 中图分类号:X508 文献标志码:A 文章编号:1001-9677(2018)06-0025-02作者简介:尚慧洁(1990-),硕士研究生,研究方向为水污染控制技术㊂Study on Current Situation of Mercury Pollution and Prevention in ChinaSHANG Hui -jie(Institute of Resource and Environment,Henan Polytechnic University,Henan Jiaozuo 454003,China)Abstract :China is one of the countries which is experiencing severe pollution.The prevention and treatment of mercury pollution are still at an early stage,we are having a long way to go.The sources,morphologies,migration and transformation rules of mercury in the environment,the pathways and toxicity mechanisms of human exposure to mercury were reviewed.It stated the current situation of mercury pollution distribution and its prevention in China,the shortcomings were also pointed out and some corresponding suggestions were given.Key words :mercury;pollution;prevention随着我国现代工业㊁采矿㊁冶炼㊁电子㊁农业㊁医疗等行业的快速发展,汞的消耗量及排放量急剧增加,导致大量含汞废物排入环境,造成了严重的汞污染问题㊂汞作为一种全球性污染物具有污染持久性㊁隐蔽性㊁易迁移性㊁高生物富集性和高生物毒性,还可在大气和食物链中长期存在并进行远距离迁移,还可参与全球大气汞循环[1],因此汞成为了全球关注的焦点㊂包括中国在内的87个国家和地区于2013年10月在日本共同签署了旨在控制减少全球汞排放的‘水俣公约“,并于2017年8月16日宣布公约正式生效,这就意味我国汞污染治理已箭在弦上,面对国际上限汞的压力和国内汞的高需求现状,我国必须加大技术研发,完善汞检测系统及相应的法律法规,这对我国的发展来说既是机遇又是挑战㊂1 汞的性质及来源汞(Hg),又称水银,常温常压下唯一的银白色液体金属,常温下能蒸发,汞与其化合物都有毒,以甲基汞的毒性最强,环境中的汞在一定的环境条件下均能转化成甲基汞[2]㊂环境中汞的来源包括三个方面:天然释放㊁人为排放和历史人为沉积汞的再释放㊂天然汞的释放包括地壳物质的风化㊁火山活动㊁地热活动和地壳放气等㊂联合国环境规划署(UNEP)于2013年的全球共评价报告[3]指出:每年释放到大气的汞约为5500~8900t,其中天然源贡献10%,人为排放源贡献30%㊂人为排放又分为有意识和无意识排放两种,无意识排放是指汞作为生产的副产品被无意识的排放,主要包括煤炭的燃烧㊁采矿㊁有色金属及水泥生产等;有意识排放主要包括手工开采金矿汞矿㊁消费品废弃物㊁氯碱行业㊁氯乙烯单体的生产等;历史人为沉积汞的再释放污染源是指沉积到土壤㊁植被㊁沉积物中的汞由于环境变化再次被释放到大气或水体中[2]㊂2 汞的迁移转化2.1 汞在大气中的迁移转化过程汞在大气中存在的形式有气态单质汞(Hg 0)㊁活性气态汞(RGM)㊁颗粒态汞(PHg),Hg 0通常占大气总汞的95%以上,颗粒态汞一般不足10%[1]㊂Hg 0惰性强,干湿沉降速率低,能长时间(0.5~2年)存在于大气中,且能通过长距离运输参与全球汞循环[4];Hg 2+在大气中滞留时间最短(数小时到几天),会通过干湿沉降落入地表生态系统,进而影响局部区域的生态系统;Hg P 在大气中滞留时间(数天到几个月)取决于其颗粒的大小,一般在排放源附近沉降下来,主要影响当地的生态系统,Hg P 是大气沉降的主要组分㊂不同形态的Hg 在一定条件下可以相互转化,大气中的Hg 0可能被O 3㊁H 2O 2和卤族元素等强氧化性物质氧化成Hg 2+,大气中的Hg 2+也可以被亚硫酸盐还原为Hg 0㊂2.2 汞在水中的迁移转化过程汞在天然水体中以Hg 0㊁Hg 1+㊁Hg 2+三种价态的无机和有机化合物形式存在[5]㊂水中汞的迁移转化包括汞的气态迁移㊁26 广 州 化 工2018年3月水迁移和生物迁移[6]㊂汞的气态迁移是当天然水体的含氧量和氧化还原电位降低时,汞易被水中的有机物或微生物或某些还原性物质还原成单质汞而进入大气㊂汞的水迁移指与无机配位体(OH-㊁Cl-㊁S2-)相结合的络合态汞的随波逐流以及溶解态汞被水中悬浮物质和底泥的吸附过程,当地质或者环境化学因素改变使得悬浮物沉降时,汞就转移到了沉积物中;汞的生物迁移是指水中无机汞通过生物和非生物作用转化为甲基汞,甲基汞沿着食物链逐级积累,进而危害直接或间接食用这些水产品的人类的生命健康㊂2.3 汞在土壤中的迁移转化过程大气沉降是土壤汞的重要来源[7],疏松的结构特征及矿物质和有机质的存在,使得土壤对汞具有极强的束缚力,进入土壤的汞大多数会被土壤固定下来,不易发生迁移㊂土壤中的Hg1+㊁Hg2+可以被还原为Hg0,部分Hg0会挥发到大气中,溶解度高的汞可以通过降雨或地表径流进入水循环系统,另外土壤中同时进行着汞的甲基化和甲基汞的去甲基化过程㊂3 汞的毒性及其机理汞对人造成的危害主要与汞的化学形态㊁摄入量㊁暴露方式及个体差异有关㊂人类暴露汞的途径包括:食用汞污染的食物㊁皮肤接触㊁吸入汞蒸气或含汞粉尘[6]㊂无机汞主要危害脑和肾脏,血液中的金属汞可通过血脑屏障进入脑组织,进而被氧化成汞离子,在脑组织中蓄积,损害脑组织㊂在其他组织中的金属汞,也会被氧化成离子,最终在肾中蓄积,累计量较高时引起病变,汞中毒症状有颤抖㊁情绪波动㊁神经性肌肉萎缩㊁神经反应迟钝等[8];有机汞中以甲基汞的毒性最大,它具有亲脂性,人类主要通过摄入甲基汞污染的食物然后在肠道内吸收并输送到全身各器官,尤其是肝和肾,甲基汞能与血液中的琉基结合生成稳定的琉基汞和烷基汞,在细胞和脑室里蓄积,导致人体中枢神经中毒,有向心性视野缩小㊁运动失调㊁肢端感觉障碍等临床表现㊂甲基汞还可以通过胎盘屏障危害胎儿,使其患先天性疾病㊂甲基汞中毒最终遗患终生或死亡[9]㊂4 我国汞污染分布燃煤和有色金属冶炼是我国两个最大的人为汞释放源,长期大规模矿产开采㊁有色金属冶炼㊁氯碱工业对汞的大量需求以及燃煤发电等行业的持续排放,导致我国大部分地区大气㊁土壤和水环境中的汞含量普遍偏高㊂我国大气中汞的年均沉降值大于70μg/m3[10],是全球大气汞污染重灾区㊂北方冬季寒冷,燃煤供暖导致夏冬两季大气汞的差异性;南方城市大气汞浓度波动较小㊂由于我国各地区存在不同的产业结构和资源能源分布情况,所以大气汞污染程度和污染特征呈现出不同的规律,地区差异显著,总体来说,城市㊁工业区的大气汞浓度高于偏远地区及自然保护区[11]㊂我国的水体汞污染主要是涉汞工业(矿山㊁化工㊁化纤㊁化肥㊁农药㊁冶金㊁仪表㊁颜料)废水的排放;土壤中汞的来源包括大气汞的干湿沉降㊁污水灌溉㊁污泥堆肥㊁有机汞农药使用㊁含汞废弃物的堆放以及人类工农业生产活动㊂我国土壤汞污染区域性差异表现为:工业区>居民区>风景旅游区>农村[12]㊂5 我国汞污染防治现状及存在问题2017年8月16日‘水俣公约“在我国正式生效,这为我国的汞污染治理工作指明了方向,也对我国汞的使用和排放提出了明确的约束㊂我国汞污染防治水平与发达国家相比差距还很大,与公约也存在很大差异,主要表现在以下方面:(1)有关限汞治汞的法律法规存在许多漏洞,从而导致相关部门责任不明确,执行起来非常困难;(2)国家没有积极的给予汞替代产品相应的扶持,导致新的技术没法取代落后的高汞产品;(3)没有设置针对不同涉汞企业相应的和监测和评价系统,导致各涉汞企业汞使用排放清单模糊;(4)国家并没有给与汞污染治理相应的资金支持,导致汞环境治理滞后;(5)我国人们汞污染环境意识薄弱,公众对汞性质㊁危害及其应急处理方法并不清楚㊂6 结 语我国是世界上最大的发展中国家,也是汞开采㊁使用㊁排放大国,先污染后治理的经济发展模式和粗犷式的能源开发利用模式,导致我国各城市大气㊁水㊁土壤等环境介质普遍出现汞超标的问题,汞作为一种全球性污染物具有污染持久性㊁隐蔽性㊁易迁移性㊁高生物富集性和高生物毒性,对人类的影响是深远而致命的,因此汞污染问题已经成为了全球关注的焦点,由于我国汞污染防治起步较晚,所以与发达国家相比差距甚远,还存在许多不足之处,如:法律法规㊁政策㊁监测评价系统㊁技术等,目前我国的汞污染防治现状极不乐观,与公约差的很远,所以需要国家个环境部门及各涉汞企业团结一致,共同迎接这次挑战㊂针对汞防治工作的不足之处现给出如下建议:完善限汞治汞法律法规,明确部门职责,建立环境汞检测系统,加大科研投入,给与新产品以资金和政策的扶持,普及汞常识,提高人们环境意识等㊂参考文献[1] 冯新斌,陈玖斌,付学吾,等.汞的环境地球化学研究进展[J].矿物岩石地球化学通报,2013,32(5):105-108.[2] 刘思妹,朱毅,郝睿.国内外汞污染现状及管理措施[J].环境科学与术,2014,37(s2):290-294.[3] Unep,Global Mercury Assessment2013:Sources,Emissions,Releaseand Environmental Transport[R].UNEP Chemicals Branch,Geneva, Switzerland,2013.[4] Schroeder W H,Beauchamp S,Edwards G,et al.Gaseous mercuryemissions from natural sources in Canadian landscapes[J].Journal of Geophysical Research,2005,110:D18302.[5] 胡尚伟.三峡成库后及三峡水中典型有毒重金属汞的污染状况分析及环境行为初步研究[D].重庆:西南大学,2006.[6] 苗亚琼,熊丹,林清.环境中汞的迁移转化及其生物毒性效应[J].绿色科技,2016(12):59-61.[7] Heyer M,Burke J,Keeler G.Atmospheric sources,transport anddeposition of mercury in Michigan:two years of event precipitation[J].Water Air Soil Pollute,1995,80:199-208.[8] 杨永奎.重庆主城区大气汞时空分布特征及人为排放研究[D].重庆:西南大学,2008.[9] Myers G J.Davidson P W.Does methyl mercury have a role in causingdevelopmental disabilities in children[J].Environmental Health Perspectives,2000,108(3):413-420.[10]于建国.我国汞污染防治现状和发展趋势[J].化学工业,2010,28(2):40-42.[11]邓林,吴俊峰,任晓鸣.我国大气汞污染及减排政策研究[J].生态经济,2014,30(1):154-156.[12]张磊,王起超,李志博,等.中国城市汞污染及防治对策[J].生态环境,2004,13(3):410-413.。

汞

后来为了恢复水俣湾的生态 环境,日本政府花了14年的 时间,投入了485亿日元,把 水俣湾的含汞底泥深挖4米, 全部清除。同时,在水俣湾 入口处设立了隔离网,将海 湾内被污染的鱼统统捕获进 行填埋。曾亲眼目睹过水俣 病爆发的日本水俣市市长吉 井正澄感慨地说:"经过近半 个世纪的不懈努力,我们终 于从水俣病的阴影中走出来 了,正在建设一个新的水俣 市。我希望全世界都吸取日 本水俣病的教训,摆脱愚昧 的生产方式,推行文明的生 产方式。"

自然来源

• • • • • 自然因素引起的汞污染通常占到汞排放 总量的1/4 。包含: 火山与地热活动 土壤、自然水体、植物表面的蒸腾作用 森林火灾 岩石风化等 姚学良研究认为, 成都平原的高汞异常区多 数来自平原内基底断裂中产生的地壳放气 作用。

【1】

[2]

人为污染

【3】

• 开采、运输和加工含汞的矿石。 • 排放工业废水进入江河湖海:电池制造业、 纸浆造纸业、氯碱化工厂、汞合金和催化 剂产生的汞废弃物相当严重。 • 燃料、纸和固体废弃物的燃烧。 • 农业耕作中不合理地施用含汞肥料和农药, 以及污水灌溉。 • 实验室汞的排放: 汞可通过实验室的废弃化 学药品、蓄电池、破碎温度计和药品等进 入环境。

土壤中重金属监测

(1) 采集样品

在调查某蓄电池厂的基础上,把工业区 分为A、B、C、D、E 5 个区,在距蓄电池厂 D 等距离的不同区域A、B、C、E分别采样 ,土壤样品采样深度0 ~ 10 cm,采用多点取 样组合分析,每个区域的代表性土壤混合样 品均由该区域的20 ~ 25 个分样品组成,采集 的土壤样品按照区域的划分标记为SA、SB 、SC、SD 和 SE。

HgS 刺激粘膜 沉着在牙龈 色素沉着即“汞线”

萘磺汞-危险化学品安全周知卡

遇明火、高热可燃。受高热分解,放出高毒的烟气。Hale Waihona Puke 健康危害现场急救措施

吸入、摄入或经皮肤吸收后会中毒。对眼睛有强烈的刺激作用。受热分解释出汞和氧化硫烟雾。

皮肤接触:用肥皂水及清水彻底冲洗。就医。

眼睛接触:拉开眼睑,用流动清水冲洗15分钟。就医。

吸入:脱离现场至空气新鲜处。呼吸困难时给输氧。呼吸停止时,立即进行人工呼吸。就医。

食入:口服牛奶、豆浆或蛋清,就医。

身体防护措施

消防灭火介质

可用:雾状水、泡沫、二氧化碳、砂土;

禁用:无特别说明。

泄漏处理措施

浓度(mg/m3)

当地应急救援单位名称

当地应急救援单位电话

MAC:未制定

PC-TWA:未制定

PC-STEL:未制定

消防中心

人民医院

火警:119

匪警:110

急救:120

危险化学品安全周知卡

危险性类别

化学品标识

危险性标志

有毒!

刺激!

萘磺汞

Hydrargaphen

C33H24Hg2O6S2

CAS号:14235-86-0

危险性理化数据

危险特性

外观与性状:无定形粉末;

熔点(℃):无资料;

沸点(℃):无资料;

闪点(闭杯,℃):无资料;

爆炸上限/下限[%(v/v)]:无资料;

汞

中国古代劳动人民把丹砂(也就是硫化汞),在空气中煅烧得到汞。但是生成的汞容易挥发,不易收集,而 且操作人员会发生汞中毒。中国劳动人民在实践中积累经验,改用密闭方式制汞,有的是密闭在竹筒中,有的是 密闭的石榴罐中。

1、治疥癣疮,经年不差:水银一两,白矾一两,蛇床子一两,雄黄一两,闾茹末一两。上药,入炼了猪脂半 斤,都研侯水银星尽,便用敷之,日三两上。(《圣惠方》水银膏)

2、治燥癣:水银、胡粉。研令调以涂之。(《肘后方》) 3、治热疮疥癣,痒痛不可忍者:水银、芜荑。酥和涂之。(《近效方》) 4、治杨梅毒疮:水银、黑铅各一钱(结砂),黄丹一钱,乳香、没药各五分。为末,以纸卷作小拈,染油点 灯,日照(熏)疮三次。(《纲目》) 5、治痔,谷道中虫痒不止:水银、枣膏各二两。同研相和,拈如枣形状,薄绵片裹,纳下部。若痛者,加粉 三大分作丸。(《梅师集验方》) 6、治白癜风:水银拭之令热即消,数拭之,差乃止。(《千金方》) 7、治腋下狐臭:水银,胡粉。上二味,以面脂研和涂之。

发现简史

汞的迁移循环 汞在自然界中分布量极小,被认为是稀有金属,但是人们很早就发现了水银。天然的硫化汞 又称为朱砂,由于具有鲜红的色泽,因而很早就被人们用作红色颜料。根据殷虚出土的甲骨文上涂有丹砂,可以 证明中国在有史以前就使用了天然的硫化汞。

根据中国古文献记载:在秦始皇死以前,一些王侯在墓葬中也早已使用了灌输水银,例如齐桓公葬在临淄 (今山东省淄博市临淄区),其墓中倾水银为池。这就是说,中国在公元前7世纪或更早已经取得大量汞。

汞盐的鉴别反应

汞盐的鉴别反应嘿,朋友们!今天咱们来聊聊汞盐的鉴别反应,那可真是化学世界里一场奇妙的“魔术秀”呢!首先就是碘化钾反应。

汞盐遇到碘化钾,就像两个许久未见的老友,一下子就凑到了一起。

那反应方程式是Hg²⁺ + 2I⁻ = HgI₂。

生成的碘化汞就像一个金色的小太阳,闪耀在试管里。

不过这个小太阳可有点调皮,如果再加入过量的碘化钾,就像给这个小太阳又加了好多魔法燃料,它会变成无色的配合物,HgI₂+ 2I⁻ = [HgI₄]²⁻,就像小太阳一下子隐身了一样神奇。

然后是氢氧化钠反应啦。

汞盐和氢氧化钠一见面,就像两个性格迥异的舞者开始共舞。

反应方程式为Hg²⁺ + 2OH⁻ = Hg(OH)₂。

这时候生成的氢氧化汞可不稳定啦,就像一个胆小的小动物,立马就分解成氧化汞和水,Hg(OH)₂ = HgO + H₂O。

氧化汞就像一个红色的小恶魔冒了出来,在试管底部静静地待着。

接着说硫化氢反应。

汞盐遇到硫化氢,就像磁铁遇到铁屑一样,迅速吸附。

反应方程式是Hg²⁺ + H₂S = HgS + 2H⁺。

生成的硫化汞那可是个超级稳定的家伙,黑色的硫化汞就像宇宙中的黑洞,不管你怎么折腾它,它都纹丝不动,稳稳地待在那里,任你试剂千般变,我自岿然不动。

再看看铜片反应。

把汞盐溶液滴到铜片上,就像一场悄无声息的侵略战。

汞离子就像一群小小的侵略者,方程式为Cu + Hg²⁺ = Cu²⁺ + Hg。

慢慢地,铜片上就像长出了银色的小痘痘,那就是被置换出来的汞啦,感觉铜片像是被施了魔法,长出了银色的鳞片。

还有和氯化亚锡的反应呢。

汞盐碰到氯化亚锡,就像一场速度与激情的对决。

反应开始是2HgCl₂ + SnCl₂ = Hg₂Cl₂ + SnCl₄,生成的氯化亚汞像个白色的小幽灵。

要是氯化亚锡再多一点,就像更强大的魔法力量介入,会继续反应Hg₂Cl₂ + SnCl₂ = 2Hg + SnCl₄,黑色的汞就像神秘的暗夜使者出现了。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

半导体不赚钱的真相,汇顶指纹芯片曾一年暴跌63%

根据全球半导体贸易统计协会(WSTS)预计2019 年全球半导体销售额预计4120 亿美元,同比下降12.1%。

如果仅从增长速度看,半导体行业并不是一个高增长的市场。

另外,从每年的增速看,半导体行业增速不稳定。

从规模的增速和稳定性看,电子元器件半导体行业并不具有投资吸引力。

美国、日本韩国、欧洲的半导体产业发展远早于国内,整体已经进入成熟稳定阶段。

另外,半导体是信息技术的基础,终端用户是计算机汽车通信,与宏观经济相关性较高,所以,从全球范围看,半导体行业的增速和GDP 相关性高是合理的。

从半导体产业内部看,由于并购增多,芯片制造商数量越来越少,资本支出占营收比稳定,全球GDP 与半导体市场增速相关性越来越高。

收入高增长难以为继

上文已经论述,电子元器件半导体行业整体增速慢,所以行业内的个体的增速也较低。

以美股大于10 亿美元的34 家芯片设计公司为例,英特尔、AMD 电脑CPU 两大巨头5 年复合增长率只有 6.1%、4.1%。

模拟芯片龙头TI 德州仪器、过去 5 年复合增长率只有4.9%。

CPU和模拟芯片是技术壁垒最高的两大领域,龙头增速和行业增速基本一致。

截至2018 年连续两年增速超过10%的有9 家公司,占比26%;连续三年增速超过10%只有4家,占比12%。

增长驱动有三种:一是并购,例如博通、微芯科技、赛普拉斯。

1)5 年复合增长率最高的博通主要是靠收购带来增长,例如在2014~2018 期间它收购了PLX、Emulex、原博通、Brocade Communications Systems、CA Technologies。

2)5 年复合增长28%的赛普拉斯,主要靠2014 年收购spansion 拉动,到2018年收入增长率只有6.7%。

5 年复合增速22.6%的微芯科技,201

6 年收购Atmel当年收入增长56.8%,2018年收购Microsemi 当年收入增长34.4%。

3)5 年复合增速18.7%的ADI(亚德诺)主要靠2017 年收购的Linear、2018年收购的Symeo,而其在2012~2016 年的收入增速很不稳定,有2 年还是下降的。

二是需求短期爆发,2016~2018年挖矿芯片带动英伟达收入增长,2016~2017手机存

储拉动增长的美光科技。

三是推出新品,受到市场认可。

例如AMD 在2017 年推出了Radeo显卡和锐龙处理器,到2018 年AMD 继续依靠升级的锐龙、霄龙、Radeon 显卡产品带动收入增长23.3%。

销量增长无法长期对冲单价下降

芯片虽然是硬件里面技术含量最高的产品,但是技术壁垒不高的芯片,也不一定是很赚钱的生意。

大部分芯片企业的出货量小,芯片产品单价低,想要做大收入规模很难。

与消费产品不同,除了特殊时期的存储器和处理器芯片,一般的芯片价格是逐渐走低的。

芯片设计公司想要提升业绩的规模,只能靠提升销量,用销量的增幅对冲单价的下滑。

但是芯片销量不可能无限增长,各种智能终端是由很多芯片组成的,不可能出现某一款芯片销量单独增长,毕竟长期看,过去20 年半导体行业复合增速只有5.2%。

案例一:乐鑫科技,主要做wifi 和蓝牙芯片,wifi 和蓝牙技术解决方案。

产品用于移动设备、家用电器、工业设备和对安全性能要求高的应用场景中。

2018乐鑫的芯片收入3.2 亿元,芯片销量7597 万颗,芯片单价呈现下降趋势。

要扩大规模,只能靠提升销量。

但是,由于蓝牙芯片技术壁垒不高,竞争激烈,从事TWS 蓝牙芯片的厂商不但有高通和Cypress 等外商,还有来自中国台湾的原相、络达和瑞昱,中国大陆的恒玄、华为、钜芯、紫光展锐、杰理和中科蓝讯等厂商。

想要提升销量就得降价,中长期看,销量增长无法对冲单价的下降。

2019 年10 月,珠海杰理和中科蓝讯的TWS 蓝牙耳机芯片的售价已经杀到了1.6 元人民币,而其他厂商的芯片还处于1.6 美元的阶段,这两家厂商的蓝牙芯片月出货量高达50KK、70KK

从宏观的行业角度看,预计到2023 年蓝牙设备出货量54 亿部,假设每部设备使用1 片蓝牙芯片,一共出货54 亿颗蓝牙芯片,假设未来蓝牙芯片价格到3元,市场规模只有162 亿元。

案例二:圣邦股份,主要做模拟芯片,有16 大类1200 余款产品,平均每颗芯片销售单价只有0.3 元左右,且呈现下降趋势。

2018 年销量20.2 亿颗芯片,平均每款芯片销售量169 万颗。

案例三:汇顶科技,主要做指纹识别芯片和电容触控芯片。

2018 年电容触控芯片销售量10.7 亿颗,指纹识别芯片销售量12 亿颗,其中83%来自手机。

手机的销量决定了指纹识别芯片的市场规模,2018 年全球智能手机销量14 亿部,从此角度看2018 年指纹识别芯片市场饱和度达到86%。

指纹识别芯片的市场规模的天花板就是手机销量的天花板。

从单价看,汇顶科技整体芯片单价下降到2018 年的 6.33 元。

公司近 3 年未公布指纹识别芯片的价格,从招股说明书发现,公司指纹识别芯片的价格从2014年的61.1 元下

降到2015 年的22.8 元,下降幅度达到63%。

利润率很难提升

产品决定利润率,只要产品的种类不变,芯片设计公司的利润率很难提升,能够维持在一定的水平已经很不错了。

虽然英特尔是PC 处理器的龙头、高通是手机处理器的龙头,二者的毛利率也是从2010 年至2018 年呈下降趋势(高通去掉专利费,毛利率也是下降的)。

过去的9 年间,大部分芯片设计公司的毛利率只能维持或者下降,原因有:

l一是竞争激烈,最顶端的处理器芯片,联发科、展讯等和高通竞争,AMD和英特尔竞争,其他技术壁垒较低的芯片竞争更加激烈。

l二是英特尔、高通的处理器是数字芯片,对工艺要求高,先进工艺带来高制造成本。

l三是单一芯片产品出货量小,市场分散,单一设计企业无法形成对下游代工厂的议价能力,不能从成本端提升毛利率。

例如乐鑫科技wifi 与蓝牙芯片的毛利率从2018 上半年的52.5%下降到2019 年上半年的47.6%。

只有个别公司的毛利率稳定向上突破,例如德州仪器、英伟达、恩智浦、2015年之后的美光科技、美信、意法半导体、思佳讯。

毛利率上升的公司有以下特征:

l一是短期旧需求激增,例如美光科技,因为手机存储需求激增导致存储芯片价格上涨。

l二是短期新应用需求出现,例如英伟达的GPU 用于比特币挖矿和人工智能计算。

l三是德州仪器、恩智浦等模拟芯片设计公司,虽然营业收入微增,但是毛利率却在提升。

原因有:

1)电源管理、信号转换、汽车电子三大需求推动,ICinsights预测模拟芯片增速 6.9%超过芯片市场整体增速;

2)处理器、存储器等数字芯片需要经常提升工艺,例如10nm 到7nm,导致制造成本高。

而模拟芯片使用的工艺更新速度慢,成本随着产线折旧完成,利润率会逐渐提升

在此我们可以得出另一个结论:有自己的晶圆厂是模拟芯片设计厂商成长壮大的必要条件。

从商业模式来看,高品质的模拟产品需要设计和工艺紧密结合,晶圆厂和设计商双方充分的交流才能开发出有特色、有竞争力的产品。

一方面是因为模拟芯片工艺更新慢,晶圆厂的使用时间超过折旧时间,这种自建晶圆厂的IDM 模式有利于未来降低成本提升毛利率。

另一方面,模拟芯片厂在设计和生产制造环节,都有多样性需求、定制化程度高,如果没有自身的晶圆厂,就无法在产品的质量、性能,甚至产能上得到保证。

国外厂商一般会根据应用需求定义开发新的产品——设计、工艺、应用构成了一个产品定义的稳定三角,国内缺少代工厂的支持,很难形成设计和工艺结合的机会。

天极速配送。