海尔智家2018年财务分析结论报告-智泽华

老板电器2018年财务分析详细报告-智泽华

老板电器2018年财务分析详细报告一、资产结构分析1.资产构成基本情况老板电器2018年资产总额为945,536.15万元,其中流动资产为798,016.75万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的32.48%、27.53%和16.88%。

非流动资产为147,519.4万元,主要分布在固定资产和无形资产,分别占企业非流动资产的57.14%、13.15%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的43.42%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为945,536.15万元,与2017年的792,661.52万元相比有较大增长,增长19.29%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加108,014.36万元,应收票据增加26,019.56万元,存货增加23,421.05万元,在建工程增加16,335.53万元,商誉增加8,058.96万元,应收账款增加7,560.54万元,无形资产增加2,631.97万元,其他应收款增加1,888.31万元,递延所得税资产增加1,503.61万元,固定资产增加1,445.51万元,预付款项增加109.98万元,共计增加196,989.38万元;以下项目的变动使资产总额减少:长期待摊费用减少662.32万元,其他非流动资产减少2,035.58万元,长期投资减少2,899.19万元,货币资金减少38,517.65万元,共计减少44,114.74万元。

增加项与减少项相抵,使资产总额增长152,874.64万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

海信家电2018年财务分析详细报告-智泽华

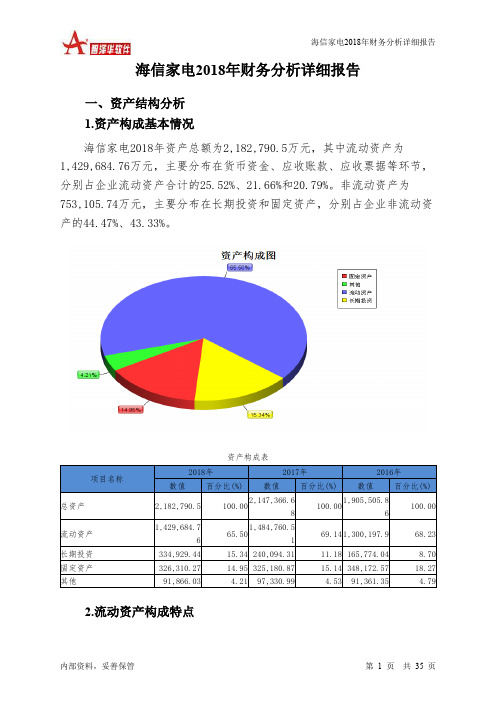

海信家电2018年财务分析详细报告一、资产结构分析1.资产构成基本情况海信家电2018年资产总额为2,182,790.5万元,其中流动资产为1,429,684.76万元,主要分布在货币资金、应收账款、应收票据等环节,分别占企业流动资产合计的25.52%、21.66%和20.79%。

非流动资产为753,105.74万元,主要分布在长期投资和固定资产,分别占企业非流动资产的44.47%、43.33%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的46.31%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的23.89%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为2,182,790.5万元,与2017年的2,147,366.68万元相比有所增长,增长1.65%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加94,835.13万元,货币资金增加65,243.54万元,应收账款增加26,322.69万元,长期待摊费用增加2,162.21万元,固定资产增加1,129.4万元,其他应收款增加641.86万元,固定资产清理增加34.89万元,交易性金融资产增加20.73万元,应收利息增加4.61万元,共计增加190,395.06万元;以下项目的变动使资产总额减少:无形资产减少162.85万元,递延所得税资产减少1,092.67万元,预付款项减少1,547.42万元,在建工程减少6,406.54万元,存货减少44,210.77万元,其他流动资产减少47,014.42万元,应收票据减少54,528.3万元,共计减少154,962.98万元。

增加项与减少项相抵,使资产总额增长35,432.09万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

海信电器2018年财务分析结论报告-智泽华

海信电器2018年财务分析综合报告一、实现利润分析2018年实现利润为60,535.65万元,与2017年的113,830.58万元相比有较大幅度下降,下降46.82%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为2,996,792.93万元,与2017年的2,850,472.49万元相比有所增长,增长5.13%。

2018年销售费用为295,412.96万元,与2017年的227,640.91万元相比有较大增长,增长29.77%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为57,664.58万元,与2017年的115,928.73万元相比有较大幅度下降,下降50.26%。

2018年管理费用占营业收入的比例为1.64%,与2017年的3.51%相比有所降低,降低1.87个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年财务费用为8,992.86万元,与2017年的11,091.32万元相比有较大幅度下降,下降18.92%。

三、资产结构分析从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,海信电器2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析海信电器2018年的营业利润率为1.72%,总资产报酬率为2.58%,净资产收益率为3.70%,成本费用利润率为1.79%。

企业实际投入到企业自身经营业务的资产为2,859,678.52万元,经营资产的收益率为2.12%,而对外投资的收益率为51.70%。

海尔之家财务报告分析(3篇)

海尔之家的负债水平较高,若公司无法有效控制负债规模和成本,将面临财务风险。

3. 操作风险

海尔之家在生产经营过程中,可能面临产品质量、安全生产等方面的风险。

五、结论

海尔之家作为中国家电行业的领军企业,其财务状况总体良好。公司具有较强的盈利能力、成本控制和短期偿债能力。但需关注市场风险、财务风险和操作风险。未来,海尔之家应继续加强市场竞争力,优化资产结构,控制财务风险,实现可持续发展。

海尔之家的营业成本相对稳定,成本控制能力较强。但需关注原材料价格波动对成本的影响。

(3)期间费用分析

海尔之家的期间费用控制良好,费用占营业收入比例相对较低。但需关注销售费用和研发费用投入是否合理。

3. 现金流量表分析

(1)经营活动现金流量分析

海尔之家的经营活动现金流量稳定,表明公司主营业务盈利能力较强。但需关注经营活动现金流量波动的原因。

四、结论

通过对海尔之家财务报告的分析,我们可以得出以下结论:

1. 海尔之家盈利能力较强,毛利率和净利率逐年提高。

2. 海尔之家运营能力较好,存货周转率和应收账款周转率逐年提高。

3. 海尔之家偿债能力较强,流动比率和速动比率逐年提高。

4. 海尔之家经营活动现金流量稳定,投企业债务风险。

(2)投资活动现金流量分析

海尔之家的投资活动现金流量主要来自固定资产购置和对外投资。需关注公司投资项目的收益和风险。

(3)筹资活动现金流量分析

海尔之家的筹资活动现金流量主要来自借款和股权融资。需关注公司负债水平和融资成本。

四、财务风险分析

1. 市场风险

家电行业竞争激烈,海尔之家面临来自国内外企业的竞争压力。若公司市场份额下降,将影响其盈利能力。

海尔智家财务分析

452

452

452

188598

139375

96126

2822860 2237719 2150352

698597

507988

438976

10054714 9426033 8833245

30759

24579 --

2046076 1396648 1299277

2940

3088

3121

3753888 2986684 2551999

海尔智家

3、高端产品份额增长 随着人们生活水平的不断提高,消

费升级已经成为常态,越来越多的消费 者选择健康、智能和环保的高端家电产 品。2019年线下如10000元以上的彩电、 12000元以 上的空调等高端产品销售额份 额均较_上年有所增长,其中6000元以上 的洗衣机线下销售份额增长幅度最高, 由2018年 15%的市场份额_上涨到2019年 的23.3%。

190926

4940

10452

5766

14585

16221

15376

1496115 1241895 1080516

731714

301506

285033

49407

42364

2173

9560974 8008166 7689445

1327645 1554147 1603649

700459

919190

621109

从所有者权益总额来看,海尔集团2019 年比2018年增加了98.6亿元,其中影响其增 加的项目主要是资本公积、未分配利润,表 明海尔集团经营良好、发展稳健。

从总体上看,海尔集团的发展规模在加 大,股东收益在增加,财务状况较好。

海尔智家

海尔公司财务分析报告(3篇)

第1篇一、概述海尔集团,作为中国家电行业的领军企业,自1984年成立以来,始终秉承“创新、责任、共赢”的企业精神,不断发展壮大。

本报告旨在通过对海尔集团近年来的财务状况进行深入分析,评估其财务健康状况、盈利能力、偿债能力、运营效率等方面,为投资者、管理层及相关部门提供决策参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析根据海尔集团近年来的资产负债表,我们可以看到其资产结构的变化趋势。

(1)流动资产占比逐年上升,表明公司短期偿债能力较强。

(2)固定资产占比相对稳定,说明公司对生产设备的投入保持稳定。

(3)无形资产占比逐年下降,可能与公司加大研发投入、提升产品竞争力有关。

2. 负债结构分析(1)流动负债占比逐年上升,主要原因是短期借款增加。

(2)长期负债占比相对稳定,说明公司长期偿债压力不大。

3. 股东权益分析(1)股东权益占比逐年上升,表明公司盈利能力较强。

(2)股本占比相对稳定,说明公司股权结构较为稳定。

(二)利润表分析1. 营业收入分析海尔集团营业收入逐年增长,主要得益于国内外市场的拓展和产品结构的优化。

2. 营业成本分析营业成本随营业收入增长而增长,但增长幅度低于营业收入,说明公司成本控制能力较强。

3. 期间费用分析期间费用占营业收入的比例逐年下降,表明公司费用控制能力不断提高。

4. 利润分析(1)营业利润逐年增长,主要得益于营业收入和成本控制的提升。

(2)净利润逐年增长,说明公司盈利能力较强。

三、财务比率分析(一)偿债能力分析1. 流动比率海尔集团流动比率逐年上升,表明公司短期偿债能力较强。

2. 速动比率海尔集团速动比率逐年上升,说明公司短期偿债能力良好。

3. 资产负债率海尔集团资产负债率相对稳定,说明公司长期偿债压力不大。

(二)盈利能力分析1. 毛利率海尔集团毛利率逐年上升,表明公司产品附加值较高。

2. 净利率海尔集团净利率逐年上升,说明公司盈利能力较强。

(三)运营效率分析1. 总资产周转率海尔集团总资产周转率逐年上升,表明公司资产运营效率较高。

海尔集团财务报告分析(3篇)

第1篇一、引言海尔集团,作为中国家电行业的领军企业,自1984年成立以来,始终秉承“创新、卓越、共赢”的企业精神,不断拓展业务领域,提升品牌价值。

本文通过对海尔集团近三年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和现金流量等方面的特点,为投资者、管理层和分析师提供有益的参考。

二、海尔集团财务报告概述海尔集团财务报告主要包括资产负债表、利润表和现金流量表。

以下是对海尔集团近三年财务报告的概述。

1. 资产负债表海尔集团资产负债表反映了公司在某一特定时间点的资产、负债和所有者权益状况。

从海尔集团近三年的资产负债表来看,其资产总额、负债总额和所有者权益均呈现增长趋势。

2. 利润表海尔集团利润表反映了公司在一定会计期间的经营成果。

从利润表来看,海尔集团营业收入、营业利润和净利润均呈现增长态势,表明公司盈利能力较强。

3. 现金流量表海尔集团现金流量表反映了公司在一定会计期间现金流入和流出的情况。

从现金流量表来看,海尔集团经营活动产生的现金流量净额持续为正,表明公司经营活动具有较强的盈利能力。

三、海尔集团财务报告分析1. 盈利能力分析(1)营业收入分析海尔集团营业收入在近三年呈现稳步增长态势,表明公司产品市场需求旺盛。

从产品结构来看,家电、智能家电、智能家居等业务板块贡献了主要收入。

此外,公司积极拓展海外市场,使得海外业务收入占比逐年提高。

(2)营业利润分析海尔集团营业利润在近三年也呈现增长趋势,表明公司主营业务盈利能力较强。

从营业利润构成来看,毛利率、费用控制等方面均表现良好。

(3)净利润分析海尔集团净利润在近三年持续增长,表明公司整体盈利能力较强。

从净利润构成来看,主营业务贡献了主要利润,投资收益和营业外收入对净利润的增长也起到了一定作用。

2. 偿债能力分析(1)流动比率分析海尔集团流动比率在近三年呈现波动,但整体保持较高水平。

表明公司短期偿债能力较强。

(2)速动比率分析海尔集团速动比率在近三年呈现波动,但整体保持较高水平。

海尔2018年财务的报表分析报告报告材料

会计分析:根据山东和信会计师事务所(特殊普通合伙)注册会计师赵波和王琳的审计意见,我们认为,海尔股份公司财务报表在所有重大方面按照企业会计准则的规定编制,公允反映了海尔股份公司2014年12月31日的合并及母公司财务状况以及2014年度的合并及母公司经营成果和合并及母公司现金流量。

项目质量及整体质量分析:一、资产负债表分析根据海尔2014年资产负债表,编制资产负债表的趋势分析表,如下表所示。

表1 资产负债表趋势分析表(一)资产负债表总体状况的初步分析1.资产状况的初步分析公司的资产总额由年初的611亿元增加到年末的750亿元,同比增长了22.75%。

资产总额增加的主要原因在于:流动资产增加了102亿元,非流动资产增加了37亿元。

流动资产中,增长较大的是货币资金:增长数为80亿元,同比增长38.83%;其次是应收账款:增长数为9.7亿元,同比增长22.40%。

非流动资产中,增长较大的是长期股权投资:增长数为10.4亿元,同比增长44.83%;其次是固定资产:增长数为14.8亿元,同比增长26.96%。

从资产结构来讲,流动资产占比为79.33%,这一比例很高,说明公司经营较为灵活,但应注意自身的稳定性。

非流动资产占比由年初的19.31%上升为年末的26.05%,公司的资产结构略有调整。

相比较来讲,流动资产和非流动资产在当年都有增长,其中流动资产的增幅为20.69%,非流动资产增幅为31.36%,非流动资产增长速度快于流动资产。

2.负债与所有者权益的初步分析负债与所有者权益增加的原因在于:流动负债增加36亿元,非流动负债增加了12.4亿元,所有者权益增加了91亿元。

可见,所有者权益的增加额最大。

从负债和所有者权益的结构来看,流动负债占比为55.47%,非流动负债占比为5.68%,所有者权益占比为38.80%。

由这些比例可见,公司对短期资金的依赖性非常强,面临的偿债压力非常大,风险水平相对较高。

相对而言,流动负债、非流动负债和所有者权益都有增加,流动负债增加9.47%,非流动负债增加41.06%,所有者权益增加45.50%。

日海智能2018年财务分析结论报告-智泽华

日海智能2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 日海智能2018年财务分析综合报告一、实现利润分析2018年实现利润为8,897.08万元,与2017年的12,011.6万元相比有较大幅度下降,下降25.93%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2018年营业成本为363,982.06万元,与2017年的238,738.83万元相比有较大增长,增长52.46%。

2018年销售费用为22,076.51万元,与2017年的21,743.23万元相比有所增长,增长1.53%。

2018年在销售费用增长的同时营业收入有较大幅度的增长,并且营业收入的增长明显快于销售成本的增长,企业销售活动取得了理想的市场效果。

2018年管理费用为20,969.51万元,与2017年的22,722.23万元相比有较大幅度下降,下降7.71%。

2018年管理费用占营业收入的比例为4.74%,与2017年的7.6%相比有所降低,降低2.86个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为7,347.92万元,与2017年的658.85万元相比成倍增长,增长10.15倍。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,日海智能2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

智动力2018年财务分析结论报告-智泽华

智动力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 智动力2018年财务分析综合报告一、实现利润分析2018年实现利润为233.41万元,与2017年的4,168.64万元相比有较大幅度下降,下降94.40%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为52,578.99万元,与2017年的43,260.52万元相比有较大增长,增长21.54%。

2018年销售费用为1,924.32万元,与2017年的1,508.9万元相比有较大增长,增长27.53%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为5,854.58万元,与2017年的6,776.79万元相比有较大幅度下降,下降13.61%。

2018年管理费用占营业收入的比例为8.99%,与2017年的11.93%相比有所降低,降低2.94个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为983.68万元,与2017年的731.53万元相比有较大增长,增长34.47%。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,智动力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

海思科2018年财务分析结论报告-智泽华

海思科2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 海思科2018年财务分析综合报告一、实现利润分析2018年实现利润为32,303.23万元,与2017年的25,878.49万元相比有较大增长,增长24.83%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为148,915.65万元,与2017年的65,778.58万元相比成倍增长,增长1.26倍。

2018年销售费用为132,745.95万元,与2017年的75,437.52万元相比有较大增长,增长75.97%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为18,704.33万元,与2017年的30,816.77万元相比有较大幅度下降,下降39.3%。

2018年管理费用占营业收入的比例为5.46%,与2017年的16.6%相比有较大幅度的降低,降低11.14个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为1,790万元,与2017年的1,256.75万元相比有较大增长,增长42.43%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,海思科2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析海思科2018年的营业利润率为9.45%,总资产报酬率为8.05%,净资产收益率为16.02%,成本费用利润率为10.50%。

企业实际投入到企业自身经。

海大集团2018年财务分析详细报告-智泽华

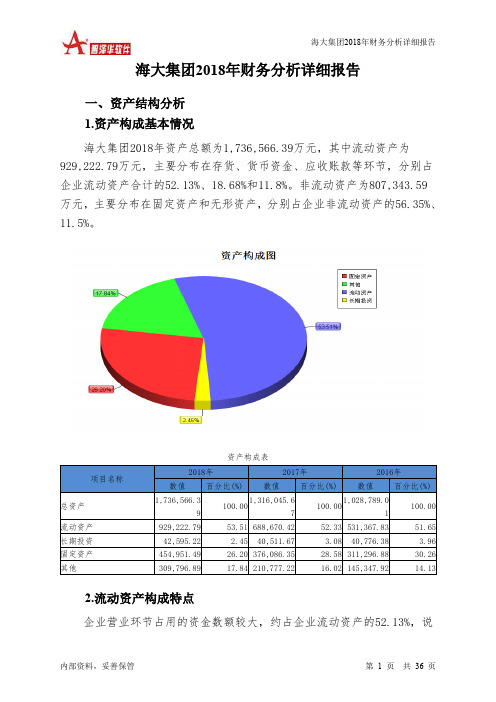

海大集团2018年财务分析详细报告一、资产结构分析1.资产构成基本情况海大集团2018年资产总额为1,736,566.39万元,其中流动资产为929,222.79万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的52.13%、18.68%和11.8%。

非流动资产为807,343.59万元,主要分布在固定资产和无形资产,分别占企业非流动资产的56.35%、11.5%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的52.13%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为1,736,566.39万元,与2017年的1,316,045.67万元相比有较大增长,增长31.95%。

4.资产的增减变化原因以下项目的变动使资产总额增加:存货增加145,993.18万元,固定资产增加78,865.14万元,其他流动资产增加41,377.45万元,在建工程增加39,203.81万元,货币资金增加34,336.34万元,应收账款增加33,585.09万元,其他非流动资产增加18,530.24万元,递延所得税资产增加16,670.99万元,其他应收款增加14,022.22万元,商誉增加8,606.94万元,无形资产增加8,276.35万元,交易性金融资产增加4,967.26万元,生产性生物资产增加3,970.67万元,长期待摊费用增加3,564.31万元,长期投资增加2,083.54万元,固定资产清理增加596.6万元,一年内到期的非流动资产增加90.3万元,共计增加454,740.43万元;以下项目的变动使资产总额减少:应收利息减少0.81万元,开发支出减少416万元,应收票据减少869.98万元,预付款项减少31,988.57万元,共计减少33,275.36万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

海尔智家2018年财务分析综合报告

内部资料,妥善保管

第 1 页 共 3 页

海尔智家2018年财务分析综合报告

一、实现利润分析

2018年实现利润为1,162,937.68万元,与2017年的1,054,445.59万元

相比有较大增长,增长10.29%。实现利润主要来自于内部经营业务,企业

盈利基础比较可靠。在市场份额迅速扩大的同时,营业利润也迅猛增加,

经营业务开展得很好。

二、成本费用分析

2018年营业成本为13,015,414.46万元,与2017年的10,988,962.16

万元相比有较大增长,增长18.44%。2018年销售费用为2,865,322.37万

元,与2017年的2,827,601.5万元相比有所增长,增长1.33%。2018年在

销售费用增长的同时营业收入有较大幅度的增长,并且营业收入的增长明

显快于销售成本的增长,企业销售活动取得了理想的市场效果。2018年管

理费用为832,432.72万元,与2017年的1,113,322.53万元相比有较大幅度

下降,下降25.23%。2018年管理费用占营业收入的比例为4.54%,与2017

年的6.99%相比有所降低,降低2.45个百分点。营业利润有所提高,管理

费用支出控制较好。2018年财务费用为93,917.62万元,与2017年的

139,287.23万元相比有较大幅度下降,下降32.57%。

三、资产结构分析

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显

的恶化或改善情况。

四、偿债能力分析

从支付能力来看,海尔智家2018年是有现金支付能力的。企业负债经

营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

海尔智家2018年的营业利润率为6.21%,总资产报酬率为7.90%,净

资产收益率为19.18%,成本费用利润率为6.88%。企业实际投入到企业自