存货估价:一个成本基准法 ch08

存货评估方法

(2)1、近期购入的材料评估 (2)2、购进批次间隔时间长、价格变化大的材料评估 (2)3、购进时间较早,市场已经无货,没有确切市场现行价的材料评估 (2)4、超储积压物资的评估 (3) (3)1、在库低值易耗品评估 (3)2、在用低值易耗品评估 (3) (4) (7)由于库存时间短,在市价基本稳定的条件下,由于其账面价值均为近期成本,与现行市价的差异极微,故可采用历史成本法进行评估。

其计算公式为:材料评估值 =清查核实后的数量×现行市场价+合理运杂费+验收整理入库费其中:材料由外地购入的,因其运杂费用支出较大,评估时将其支出金额计入材料评估值;若从市内购入,运杂费数额较小,评估时可忽略不计;但对于体积大、价值低的市内运输费,则应计入材料评估值中。

可以采用最接近市场价格的材料的价格,或直接以市场价格作为评估值。

有三种方法可供选择:( 1 )通过寻找替代品的现行价格,修正材料进价的评估方法。

基本公式为:材料评估值 =库存数量×替代品现行市价×调整系数-减值因素( 2 )用同类商品的平均物价指数修正材料进价的评估方法。

基本公式为:材料评估值 =库存数量×进价×同类商品物价指数-减值因素( 3 ) 在市场供需分析的基础上,确定价格趋势,并以此修正材料进价的评估方法。

基本公式为:材料评估值 =库存数量×进价×市场供需升降指数-减值因素超储积压物资,长期积压在库,不仅占用流动资金,而且需支付利息,有的受自然力作用,使价值下降。

对这类资产的评估,首先应对其质量进行鉴定,然后区别不同情况扣除相应的贬值额,确定评估值。

一般不宜采用重置成本法或物价指数法,应在历史成本基础上,进行适当调整。

基本公式为:超储积压材料评估值 =超储积压材料×( 1 -调整系数)一般采用与库存材料评估相同的方法;一般采用类似固定资产的评估方法,主要采用重置成本法。

初级会计实务 发出存货的计价方法

初级会计实务发出存货的计价方法

在初级会计实务中,发出存货的计价方法主要包括以下几种:

1. 个别计价法:亦称个别认定法、具体辨认法、分批实际法,采用这种方法是假设存货具体项目的实物流转与成本流转相一致。

在这种方法下,是把每一种存货的实际成本作为计算发出存货成本和期末存货成本的基础。

适用于一般不能替代使用的存货、为特定项目专门购入或制造的存货以及提供的劳务,如珠宝、名画等贵重物品。

2. 先进先出法:指以先购入的存货应先发出为前提的计价。

3. 月末一次加权平均法:计算本月发出存货的成本。

4. 移动加权平均法:计算材料平均单位成本。

以上信息仅供参考,如有需要,建议您咨询专业会计师。

存货期末计量的原理

存货期末计量的原理

存货期末的计量原则是以成本价或市场价较低者作为期末存货的计量基准。

这个原则基于以下几个原因:

1. 成本原则:存货的计量应该以成本价作为基准,以反映企业的真实经济状况。

成本价是指购买或生产存货所发生的成本,包括直接材料、直接人工和制造费用等。

2. 客观性原则:市场价是比较客观的指标,可以反映存货在市场上的实际价值。

如果存货的市场价低于成本价,就意味着存货的价值下降了,应该按市场价计量。

这样可以避免过高估计存货的价值,保持账面价值与实际价值的一致性。

3. 小心谨慎原则:存货的价值可能会发生波动,特别是易变的商品或原材料。

为了保持数据的真实性和稳定性,以市场价较低者计量存货可以降低企业因存货价值波动而引起的风险。

总的来说,存货期末的计量原则是根据成本价和市场价来确定存货的价值,以确保数据的准确性和稳定性。

这能够反映企业的实际经济状况,避免过高估计存货的价值,并降低因存货价值波动引起的风险。

存货评估方法

存货评估方法(2012-11-26 16:32:13)标签:上市公司资产评估财经目录一、材料的评估 (1)1、近期购入的材料评估 (1)2、购进批次间隔时间长、价格变化大的材料评估 (2)3、购进时间较早,市场已经无货,没有确切市场现行价的材料评估 (2)4、超储积压物资的评估 (2)二、低值易耗品的评估 (2)1、在库低值易耗品评估 (2)2、在用低值易耗品评估 (2)三、在产品的评估 (2)四、产成品和库存商品的评估 (4)一、材料的评估1、近期购入的材料评估由于库存时间短,在市价基本稳定的条件下,由于其账面价值均为近期成本,与现行市价的差异极微,故可采用历史成本法进行评估。

其计算公式为:材料评估值=清查核实后的数量×现行市场价+合理运杂费+验收整理入库费其中:材料由外地购入的,因其运杂费用支出较大,评估时将其支出金额计入材料评估值;若从市内购入,运杂费数额较小,评估时可忽略不计;但对于体积大、价值低的市内运输费,则应计入材料评估值中。

2、购进批次间隔时间长、价格变化大的材料评估可以采用最接近市场价格的材料的价格,或直接以市场价格作为评估值。

3、购进时间较早,市场已经无货,没有确切市场现行价的材料评估有三种方法可供选择:(1)通过寻找替代品的现行价格,修正材料进价的评估方法。

基本公式为:材料评估值=库存数量×替代品现行市价×调整系数-减值因素(2)用同类商品的平均物价指数修正材料进价的评估方法。

基本公式为:材料评估值=库存数量×进价×同类商品物价指数-减值因素(3)在市场供需分析的基础上,确定价格趋势,并以此修正材料进价的评估方法。

基本公式为:材料评估值=库存数量×进价×市场供需升降指数-减值因素4、超储积压物资的评估超储积压物资,长期积压在库,不仅占用流动资金,而且需支付利息,有的受自然力作用,使价值下降。

对这类资产的评估,首先应对其质量进行鉴定,然后区别不同情况扣除相应的贬值额,确定评估值。

公司理财(精要版·原书第12版)PPT中文Ch08 股票估价

学习目标

• 解释如何根据未来的股利及其增长率计算股票价 格

• 展示如何通过相对倍数来对股票进行估值 • 展示公司总监通常选择使用的不同估值方法 • 解释股票市场的运作机制

8-2

Copyright © 2019 McGraw-Hill Education. All rights reserved. No reproduction or distribution without the prior written consent of McGraw-Hill Education.

预测股利:特殊情况

• 股息零增长 ▪ 公司将永远支付固定股息 ▪ 像优先股一样 ▪ 价格是用永续公式计算的

• 股息固定增长 ▪ 公司将每段时期以固定的百分比增加股息 ▪ 价格是使用增长永续模型计算的

• 股息超常增长 ▪ 股利增长最初并不稳定,但最终会趋于稳定增长 ▪ 价格是用多级模型计算的

8-9

Copyright © 2019 McGraw-Hill Education. All rights reserved. No reproduction or distribution without the prior written consent of McGraw-Hill Education.

你预期它会在一年后支付2美元的股利并且你相信你可以在支付股利之后马上以14美元的价格出售如果你针对股票的风险所要求的回报率为20你愿意为一股股票支付的最高价格是多少

第8章

股票估价

Copyright © 2019 McGraw-Hill Education. All rights reserved. No reproduction or distribution without the prior written consent of McGraw-Hill Education.

存货资产评估方法

存货资产评估方法

存货资产评估呢,有这么几种常见的方法。

成本法是其中一个。

就好比你开个小杂货店,进了一批货,成本法就是看你当初进货花了多少钱,再考虑一些损耗啊之类的。

比如说你进了100个小玩偶,每个进价5块钱,那成本就是500块。

要是有几个在路上磕坏了,有点小瑕疵,这部分损耗得减掉,最后得出存货的价值。

这方法简单直接,就像你算自己兜里的钱一样实在。

还有市场法。

这个就比较灵活啦。

想象一下,你那些存货在市场上能卖多少钱呢?你得去看看市场上同样的东西都卖啥价。

要是你的小玩偶,别人都卖8块一个,那你这批存货的价值就可以根据这个市场价格来估算。

不过呢,市场价格也不是那么稳定的,有时候会涨,有时候会跌,就像股票似的,所以得看准时机去评估。

再说说收益法。

这个就有点复杂啦。

还是拿小玩偶举例,如果你的小玩偶不是单纯卖,而是跟一个大的活动捆绑销售,能带来更多的收益呢?比如说你把小玩偶和一个热门的儿童剧门票一起卖,这样组合起来能赚不少钱。

那这个时候,就要根据这个组合销售能带来的收益来评估小玩偶存货的价值。

这就像是看这个小玩偶背后隐藏的赚钱能力,有点像挖掘宝藏的感觉呢。

不同的存货类型可能适合不同的评估方法哦。

像一些比较普通、市场上很常见的存货,可能成本法和市场法就比较好用。

但要是那种很独特、有特殊用途或者能创造特殊收益的存货,收益法可能就更合适啦。

而且在评估的时候呢,还得考虑存货的质量、保存情况这些小细节。

要是你的小玩偶都褪色了,那价值肯定会受影响呀。

宝子,存货资产评估就是这么个事儿,是不是还挺有趣的呢? 。

存货评估方法

存货评估方法一、背景介绍存货是企业在生产经营过程中所拥有的未完成产品、已完成产品以及原材料、半成品等,对于企业来说,准确评估存货的价值非常重要。

存货的评估方法直接影响到企业的财务状况和经营决策,因此选择合适的存货评估方法对企业的经营管理具有重要意义。

二、先进的存货评估方法1. 先进的存货评估方法之一是加权平均法。

该方法通过将存货的成本平均分配到每一个单位上,计算出每一个单位的成本。

这种方法适合于存货成本波动较大的情况,能够平滑成本波动对利润的影响,使企业更加稳定地进行经营决策。

2. 另一种先进的存货评估方法是标准成本法。

该方法通过设定标准成本,将实际成本与标准成本进行比较,计算出存货的差异。

这种方法适合于企业具有稳定生产过程和成本结构的情况,能够更加精确地评估存货的价值。

3. 还有一种先进的存货评估方法是活动成本法。

该方法通过将存货的成本与相关的活动联系起来,根据活动的消耗程度来计算存货的成本。

这种方法适合于企业具有复杂生产过程和多种产品的情况,能够更加准确地反映存货的价值。

三、传统的存货评估方法1. 传统的存货评估方法之一是先进先出法(FIFO法)。

该方法假设最早购入的存货最早出售,计算存货的成本时按照先进先出的顺序进行。

这种方法适合于存货价格波动较大的情况,能够减少存货价值的波动对利润的影响。

2. 另一种传统的存货评估方法是后进先出法(LIFO法)。

该方法假设最近购入的存货最早出售,计算存货的成本时按照后进先出的顺序进行。

这种方法适合于存货价格上涨的情况,能够减少存货价值的上涨对利润的影响。

3. 还有一种传统的存货评估方法是特定成本法。

该方法将存货的成本与具体的购入成本联系起来,根据存货的具体成本进行计算。

这种方法适合于存货价格稳定的情况,能够更加准确地评估存货的价值。

四、选择存货评估方法的考虑因素在选择存货评估方法时,需要考虑以下因素:1. 存货的特点:不同的存货具有不同的特点,如价格波动、生产过程复杂程度等,需要选择适合的评估方法来反映存货的价值。

成本法估价的操作步骤

成本法估价的操作步骤成本法估价呢,就像是给一个东西算成本账一样有趣哦。

一、弄清估价对象的基本情况。

这就好比你要了解一个新朋友,得知道它是什么样的东西,是房子呢,还是一块地。

房子的话,要清楚它的结构呀,是砖混结构还是框架结构,有多少层,面积多大。

地的话,位置在哪,是在热闹的市中心还是偏远的郊区,形状规不规则之类的。

这是最基础的啦,要是这个都搞不清楚,后面的计算就像没头的苍蝇,乱撞呢。

二、搜集相关资料。

这一步就像去寻宝一样。

要去找这个估价对象的成本资料,像建造这个房子花了多少钱,买地花了多少钱。

还有一些税费呀,开发它需要的管理费、销售费等相关费用的资料。

这些资料可能来自不同的地方,有的可能在开发商那里,有的可能在政府部门的档案里。

要费点心思去找呢,就像找宝藏要翻遍各个角落一样。

三、估算重新构建价格。

这是个比较复杂的部分哦。

如果是新建一个和估价对象一样的东西,要算出得花多少钱。

要考虑建筑材料的价格,现在建筑材料价格波动还挺大的呢,像水泥、钢材的价格。

还有人工成本,现在工人的工资可不能少算呀,手艺好的工人那工钱可不低。

把这些都加起来,就大概能算出重新构建的价格啦。

四、估算折旧。

东西用久了就会旧嘛,房子也不例外。

要看看这个估价对象已经使用了多久,有没有什么损坏的地方。

就像一件衣服穿久了会有磨损一样。

如果是房子,可能墙皮脱落啦,门窗不好用啦,这些都是折旧的因素。

根据这些情况算出一个合理的折旧金额。

五、计算估价对象的价值。

这就是最后一步啦。

用重新构建价格减去折旧的金额,就得到这个估价对象的价值啦。

就像算完了成本和损耗,得出这个东西真正值多少钱一样。

这整个过程就像是给估价对象做了一次全面的价值体检呢。

会计初级存货的计价方法

会计初级存货的计价方法宝子,咱来唠唠会计初级里存货的计价方法哈。

存货计价方法可重要啦,就像给存货这个大家庭里的每个成员定身价一样呢。

一种计价方法是个别计价法。

这个就像是给每个存货都贴上了独一无二的小标签,哪个就是哪个的价格。

比如说你进了一批定制的手工艺品,每个都不一样,那你要算成本的时候,就可以用个别计价法,这样能精确到每一个小宝贝的成本呢。

这种方法很精准,但是要是存货数量特别多,而且长得还都差不多的时候,用这个方法就有点累啦,就像要从一堆双胞胎里找出每一个的不同,可费劲了。

还有先进先出法。

这就像排队买东西一样,先进来的存货先出去。

比如说你先买了一批苹果,一块钱一个,后来又买了一批,一块五一个。

你要是卖苹果的时候,就先按照一块钱的成本算,先买的先卖出去嘛。

这个方法在物价比较稳定的时候可好用啦,就像走在平坦的大道上,顺顺当当的。

但是要是物价波动大,就像坐过山车一样忽上忽下的时候,这个方法可能就会让成本算得有点不符合实际情况啦。

加权平均法也很有趣哦。

它就像是把所有存货的成本都放在一个大锅里搅和搅和,算出一个平均成本。

不管是先买的还是后买的,都按照这个平均成本来算。

这样算起来比较简单,不用像个别计价法那么麻烦,也不会像先进先出法在物价波动大的时候那么不靠谱。

不过呢,它也有小缺点,就是算出来的成本可能不是特别精确,有点像大概齐的感觉。

移动加权平均法就更灵活一点啦。

每进一次货,就重新算一次平均成本。

就像随时根据新情况调整自己的小算盘一样。

这个方法能让成本更接近实际情况,但是算起来就稍微复杂一点啦,就像要经常动脑子做数学题一样。

宝子,这些存货计价方法各有各的好,在实际工作里要根据具体情况来选择呢。

要是选错了,就像穿错了鞋子一样,走路会不舒服的。

咱学会计初级的,把这些计价方法搞清楚,以后在处理存货成本的时候就会得心应手啦,就像小魔法师一样轻松搞定各种成本计算呢。

存货成本的计算方法介绍

在采购环节接收商品时: 借:物资采购 采购订单价格 贷:应计帐款 采购订单价格 材料入库时: 借:库存商品 标准成本 贷:物资采购 采购订单价格 借/贷:采购价差 采购订单价格-标准成本(正数借方,负数贷方) 材料入库时使用标准成本计价,核算简单。 从上述采购环节标准成本法核算分录可以看出,标准成本法核算时,增加了一个核算差异的科目——采购价差。采购价差属于管理差异,它是由于采购价格背离公司标准成本而形成的,采购部门需要对此差异负责并进行分析。标准成本法在核算时就揭示了公司在采购环节的管理差异,对采购部门有很好的目标导向和业绩衡量作用,采购差异作为企业关键的一个指标可以促使企业加强各方面的管理而努力降低此差异,实现公司的经营目标。

是指根据先入库先发出的原则,具体做法是:先按存货的期初余额的单价计算发出的存货的成本,领发完毕后,再按第一批入库的存货的单价计算,依此从前向后类推,计算发出存货和结存货的成本。

但是由于本期发出材料成本是按照较早购入材料的成本进行计算的,所以计入产品成本的直接材料费用因此可能被低估,等到这些产品销售出去就会使利润表的反映不够真实。

存货成本的计算方法:实际成本法和标准成本法 实际成本法的计算方法包括:先进先出法、移动加权平均法或月末一次加权平均法或者个别计价法。

政策解读

现行会计准则中【第十四条】:企业应当采用先进先出法、加权平均法或者个别计价法确定发出存货的实际成本。

•为和国际会计准则接轨,2006年新会计准则取消后进先出法的主要原因在于后进先出法将更早期形成的成本留在企业存货中,将最近形成的价格分配给销售成本,这样由于通货膨胀的原因长期累积会低估企业存货的公允价值,降低各期的当期利润。同时这种方法也使得企业应交所得税减少。

•

先进先出法

在通货膨胀情况下,先进先出法会虚增利润,增加企业的税收负担,不利于企业资本保全。而且,先进先出法对发出的材料要逐笔进行计价并登记明细账的发出与结存,核算手续比较繁琐。

存货估值假设开发法公式

存货估值假设开发法公式

存货的估值假设开发法是一种常用的方法,用于确定存货的成本和价值。

该方法通常用于确定存货的成本和价值,特别是在涉及大量存货或需要对存货进行定期估值的情况下。

存货的估值假设开发法公式如下:

存货的估值 = 成本 + 利润。

其中,成本是指存货的采购成本或生产成本,包括直接材料、直接人工和制造费用。

利润是指根据预期销售价格和市场需求确定的合理利润率。

这个公式基于一个简单的假设,即存货的价值应该包括它的成本和一个合理的利润。

这种方法的优点是简单易懂,能够快速确定存货的价值。

然而,这种方法可能忽略了市场变化和供需关系的影响,因此在实际应用中需要谨慎使用。

除了上述基本公式外,还可以根据具体情况对存货的估值假设进行调整。

例如,针对特定行业或产品的特殊特点,可以考虑加入额外的成本或利润因素。

另外,在不同的会计准则下,对存货的估

值也可能有所不同,需要遵循相应的会计准则和规定进行估值。

总的来说,存货的估值假设开发法是一种常用的方法,但在使用时需要考虑各种因素,并根据具体情况进行调整,以确保估值结果的准确性和合理性。

存货之原始评价以成本为基础

存货之原始评价以成本为基础概述存货是公司经营过程中必不可少的资产之一,对存货的评价在会计体系中有着重要的意义。

存货的评价方法有多种,其中一种常见的方法就是原始评价法,即以存货的成本为基础进行评估。

本文将以Markdown文本格式输出,详细介绍存货原始评价以成本为基础的相关内容。

原始评价方法的定义存货的原始评价方法是指通过计算存货的成本,以该成本作为评价存货价值的依据。

该方法认为存货的价值应该以其购买或生产时的实际成本为基础,与存货在市场上的价值无关。

原始评价方法的优点1.简单易行:原始评价方法不需要考虑存货在市场上的变动和波动,只需要计算存货的实际成本。

2.可靠性高:原始评价方法以存货的实际成本为基础,与存货在市场上的价格无关,因此评价结果相对稳定可靠。

3.适用性强:原始评价方法适用于各种类型的存货,无论是原材料、在制品还是最终产品,都可以通过计算实际成本来进行评价。

原始评价方法的步骤原始评价方法的实施包括以下几个步骤: 1. 计算直接材料成本:直接材料成本是指用于生产或制造商品的原材料的成本。

需要计算直接材料的购买价格和运输费用等成本。

2. 计算直接人工成本:直接人工成本是指用于生产或制造商品的直接劳动力的成本。

需要计算人工工资和相关福利费用等成本。

3. 计算制造费用:制造费用是指与生产或制造商品直接相关的其他成本,如制造设备的折旧、维修费用等。

4. 计算间接费用:除了直接成本和制造费用之外,还需要考虑与存货相关的间接费用,如管理费用和销售费用等。

5. 计算期末存货成本:将以上计算出的直接成本、制造费用和间接费用加总,得到期末存货的成本。

原始评价方法的应用举例以一家制造业公司为例,假设该公司在一段时间内生产了100个产品A,每个产品A的直接材料成本为10元,直接人工成本为5元,制造费用为2元,间接费用为3元。

则根据原始评价方法,该公司期末存货的成本可以计算如下: - 直接材料成本:10元/个 × 100个 = 1000元 - 直接人工成本:5元/个 × 100个 = 500元 - 制造费用:2元/个 × 100个 = 200元 - 间接费用:3元/个 × 100个 = 300元 -期末存货成本:1000元 + 500元 + 200元 + 300元 = 2000元原始评价方法的局限性原始评价方法虽然简单易行,并且具有一定的可靠性,但也存在一些局限性:1. 不考虑市场变动:原始评价方法忽略了存货在市场上的供求变动,因此无法反映存货真实的市场价值。

存货成本计算方法

存货成本计算方法存货成本是指企业为获取、生产和存储存货所发生的各项成本。

正确计算存货成本对企业的经营管理具有重要意义。

下面将介绍几种常见的存货成本计算方法。

首先,最常见的存货成本计算方法是加权平均法。

加权平均法是指按照存货商品的数量加权平均单价来确定存货成本。

具体计算步骤是先计算期初存货的成本,再加上本期购入存货的成本,减去期末存货的成本,最后除以期初存货数量加上本期购入存货数量。

这种方法简单易行,适用于成本波动较大的情况。

其次,还有先进先出法,简称FIFO法。

FIFO法是指按照存货商品的购入时间先后顺序来确定存货成本。

具体计算步骤是以最早购入的存货成本为期初存货成本,再加上本期购入存货的成本,减去期末存货的成本。

这种方法适用于存货商品易于区分购入时间的情况。

另外,还有后进先出法,简称LIFO法。

LIFO法是指按照存货商品的购入时间先后顺序来确定存货成本,但是计算方式与FIFO法相反,即以最近购入的存货成本为期初存货成本。

这种方法适用于存货商品价格上涨的情况。

最后,还有特定标准成本法。

特定标准成本法是指按照事先确定的标准成本来确定存货成本。

具体计算步骤是根据实际发生的成本与标准成本的差异来调整存货成本。

这种方法适用于企业生产过程中成本比较稳定的情况。

综上所述,不同的存货成本计算方法适用于不同的情况。

企业在选择存货成本计算方法时,应根据自身的经营特点和实际情况来确定最合适的方法,以确保存货成本的准确计算,为企业的经营决策提供可靠的依据。

同时,企业还应加强对存货成本计算方法的理解和应用,不断优化成本管理,提高经营效益。

成本基准范本

成本基准范本嗨,小伙伴们!今天咱们来搞一个成本基准范本呀。

(一)什么是成本基准成本基准呢,简单说就是一个用来衡量成本的标准啦。

就像我们平时买东西,心里会有个大概的价位,这个价位就是一种基准。

在项目或者企业运营里,成本基准就是那个大家都要参照的花费标准哦。

(二)成本基准的构成要素1. 直接成本直接成本就是那些能直接算到产品或者服务里的花费。

比如说,做一个蛋糕,面粉、糖、鸡蛋这些原材料的钱就是直接成本啦。

在企业里,像生产产品用的原材料、直接参与生产的工人工资,这些都是直接成本呢。

2. 间接成本间接成本就有点绕啦。

它不是直接和产品挂钩的,但也是生产或者运营必须的花费。

还是拿做蛋糕举例哈,烤箱的折旧费用、蛋糕店的房租,这些都属于间接成本。

在大公司里,像管理人员的工资、办公设备的折旧之类的,都是间接成本。

(三)如何确定成本基准1. 收集数据要先把和成本有关的所有数据都收集起来哦。

这就像是做蛋糕前先把要用的材料都找齐一样。

比如在一个项目里,要统计各种原材料的价格、人员的工时费用、设备的租赁费用等等。

这些数据可以从财务报表里找,也可以去问相关的部门或者人员。

2. 分析成本把收集来的数据进行分析。

看看哪些成本是可以控制的,哪些是固定的。

就像做蛋糕的时候,发现面粉的价格波动比较大,那就要想办法找更便宜的供应商,这就是控制成本啦。

对于固定成本,像烤箱已经买了,折旧费用是固定的,那就只能在其他方面想办法节省成本了。

3. 制定基准根据分析的结果,制定出成本基准。

这个基准要合理,不能太高也不能太低。

太高了企业或者项目就会不赚钱,太低了可能产品质量或者服务就没法保证啦。

(四)成本基准的调整成本基准也不是一成不变的哦。

有时候会因为一些外部因素要调整。

比如说原材料突然涨价了,那成本基准就得往上调一点。

但是调整的时候要很谨慎呢,要经过一定的审批流程。

就像我们做蛋糕,如果面粉涨价了,我们要考虑涨多少合适,而且要和老板或者合作伙伴商量一下,不能自己随便就改了成本基准呀。

存货的计价及入账价值的确定

存货的计价及入账价值的确定存货是企业经营活动中不可或缺的重要组成部分,对于企业来说,正确确定存货的计价和入账价值是保证财务报表真实、准确反映企业经营状况的基础。

存货的计价主要有以下几种方法:市场价格法、成本价法、替代成本价法和市场剔除价法。

其中,常用的方法是成本价法和替代成本价法。

成本价法是指根据实际支出的成本来确定存货的计价。

这包括购入价格、运输费用、关税等直接发生的成本,以及与购入和生产有关的间接费用,比如采购员工的工资、运输设备的租金等。

通过将这些成本累计加总,再除以实际购入或生产的数量,就可以得到存货的成本价。

然后,在财务报表中以成本价进行入账。

替代成本价法是指当存货的市场价格高于其成本价时,按照市场价格确定存货的计价。

这样可以更准确地反映存货的价值,避免低于市场价格的计价被认为是虚报利润。

替代成本价法通常适用于存货价格波动较大的行业。

除了计价方法,还需要确定存货入账价值。

存货的入账价值是指以何种金额入账,主要有以下几种方法:历史成本法、可变现净值法和最低金额法。

历史成本法是指按照存货计价时确定的成本价来入账。

这种方法适用于存货市场价格稳定的情况,能够保证财务报表的稳定性。

可变现净值法是指以存货的可变现净值作为入账价值。

可变现净值是指在正常经营条件下,从存货销售中可以获得的金额。

这种方法适用于存货市场价格波动较大、存货长时间滞销或过期等情况。

最低金额法是指选择存货的成本价和可变现净值中较低的金额作为入账价值。

这种方法可以降低因存货价值下降而导致的利润虚高的情况。

综上所述,正确确定存货的计价和入账价值对于企业财务报表的真实性和准确性至关重要。

企业应根据存货所处行业的特点和市场环境的变化,灵活选择不同的计价和入账方法,以确保财务报表能够正确反映企业的经营情况。

存货的计价和入账价值的确定涉及多方面的因素,需要综合考虑存货成本、市场价格以及可变现净值等因素。

具体而言,根据存货类型和行业特点,可以选择合适的方法来计算和确定存货的计价和入账价值。

存货之原始评价-以成本为基础

期初存貨+本期進貨-銷貨成本=期末存貨

Begin Inventory + Purchase – Cost of Sold Goods =End Inventory

存货之原始评价-以成本为基础

定期盤存制與永續盤制之會計處理

定期

永續

1. 上期結轉存貨1,000件,每件 $1.00

• 只要銷貨之後又有進貨發生,二個制度下的期末 存貨及銷貨成本即會不同

存货之原始评价-以成本为基础

存貨之原始評價-成本為基礎

後進先出法 LIFO

• 優點: 最接近銷貨之進價決定銷貨成本,淨利較 能反映真實經營績效; 物價上漲期間,依此法計 算之淨利較小,所得稅負擔較少

• 缺點: 成本流程假設與一般商品實際流動情形 不相符; 存貨金額與其真實價值可能有重大差 距而扭曲資產負債表; 物價上漲時淨利偏低,每 股盈餘及資產報酬均受影響; 可利用加速或延 緩存貨之購買而操縱損益 ex: 物價上漲時加速 進貨,以較高成本列入銷貨成本而降低淨利

• 存貨之成本必須減除進貨折讓及補貼,乃成本之 節省。對進貨折扣之會計處理,可以採用總額法 及淨額法。

總額法 : 在折扣期間內付款才記錄 ”進貨折扣”

列為進貨的抵減科目,為存貨成本之節省

淨額法 : 只在無法於折扣期間內付款時才記錄

”未享進貨折扣” 視為財務費用,列在損 益

表其他費用項下

存货之原始评价-以成本为基础

存貨之原始評價

• 假設某公司於93年12月5日向河南公司購入商品$100,000, 信用條件為1/10,n/30,其中$60,000貨款於12月15日付現, 另外$40,000之貨款於12月30日才付清。 永續盤存制: (帳上只存在”存貨”科目)

存货计价方法

3.3月28日,甲公司从乙公司购入A材料一批已经到货,该材料计划成本10000元, 月末账单未到。

自制材料的核算

第 16 页

3月5日,甲公司自行加工A材料一批,已完工入库,有关成本 计算单载明该批材料的实际成本为5000元。

发出材料的核算

第 17 页

库存的各种材料

货款已付,材料尚未验收入库的材料

收入存货的核算

外购材料 自制材料

第 10 页

外购材料的核算

第 11 页

材料与账单同时到达 材料未到,账单先到 材料已到,账单未到

思考:采用预付货款方式购入材料

外购材料的核算

第 12 页

材料与账单同时到达

借:原材料 应交税费——应交增值税(进项税额)

外购材料的核算

第 24 页

材料已到,账单未到

(1)收到材料时,不做处理, 等到收到账单进行处理

(2)月末: 借:原材料

贷:应付账款——暂估应付账款(按计划成本)

(3)下月初 借:原材料

贷:应付账款——暂估应付账款

外购材料的核算

第 25 页

课堂练习

1.3月2日,甲公司从乙公司购入甲材料6000千克,单价130元,价款780 000元, 增值税税款132 600元。材料尚未运达,甲企业签发为期两个月的商业汇票一张。甲 材料计划单位成本为120元。

300 15 4500

200 16 3200

500

400

100

300 17 5100

400

200

200

500

8300 600 16 9600 200 16 3200

根据表中资料计算:本月发出存货成本及期末结存存货成本

存货评估方法

存货评估方法引言概述:存货评估是企业在进行财务报表编制和经营决策时必须面对的一个重要问题。

准确评估存货的价值对于企业的财务状况和经营业绩有着重要的影响。

本文将介绍几种常用的存货评估方法,包括加权平均法、先进先出法、后进先出法、标准成本法和市场价值法。

一、加权平均法:1.1 加权平均法是一种常见的存货评估方法。

它通过将期初库存和期末库存的成本加权平均,得出存货的平均成本。

这种方法适用于存货数量和成本变动较为平稳的情况。

1.2 加权平均法的优点是简单易行,适用于大部分企业。

它能够平滑存货成本的波动,减少季节性和周期性因素对存货成本的影响。

1.3 然而,加权平均法的缺点是不能准确反映存货的实际价值,特别是在存货成本大幅波动的情况下。

它可能导致存货价值的高估或低估。

二、先进先出法:2.1 先进先出法(FIFO)是一种常用的存货评估方法。

它假设最早购入的存货最先被销售,最近购入的存货最后被销售。

这种方法适用于存货成本波动较大的情况。

2.2 先进先出法的优点是能够较好地反映存货的实际价值,特别是在通货膨胀或存货价格上涨的情况下。

它能够使存货成本与销售价格相匹配,准确计算利润。

2.3 然而,先进先出法的缺点是复杂度较高,需要详细记录存货的购入日期和成本。

它对于存货周转较快的企业来说可能不太适用。

三、后进先出法:3.1 后进先出法(LIFO)是一种常用的存货评估方法。

它假设最近购入的存货最先被销售,最早购入的存货最后被销售。

这种方法适用于存货成本波动较大的情况。

3.2 后进先出法的优点是能够较好地反映存货的实际价值,特别是在通货膨胀或存货价格上涨的情况下。

它能够使存货成本与销售价格相匹配,准确计算利润。

3.3 然而,后进先出法的缺点是需要详细记录存货的购入日期和成本,且对于存货周转较快的企业来说可能不太适用。

此外,在某些国家或地区,后进先出法可能不被允许使用。

四、标准成本法:4.1 标准成本法是一种基于事先设定的标准成本来评估存货价值的方法。

存货评估方法

纳入本次评估范围的原材料账面价值为元,主要包括备品备件、劳保用品等,其价格组成包括购买价、运杂费等。经调查,企业大部分原材料、辅助材料周转较频繁,且保管质量较好,对于冷背、残次、毁损变质物品处理较及时,申报评估的原材料、辅助材料多为近期购置。评估人员查阅最近的存货进出库单、获取盘点记录,按清查核实后的数量乘以现行市场购买价,加上合理的运杂费、损耗、验收整理入库费,得出原材料的评估值。

d.营业利润率=主营业务利润÷营业收入;

主营业利润=营业收入-营业成本-营业税金及附加-销售费用

e.所得税率按企业现实执行的税率;

f. r为一定的率,由于产成品未来的销售存在一定的市场风险,具有一定的不确定性,根据基准日调查情况及基准日后实现销售的情况确定其风险。其中r对于畅销产品为0,一般销售产品为50%,勉强可销售的产品为100%。

产成品评估案例:

xx产品产成品清查评估明细表----序号31

该产品为,评估基准日账面数量为吨,单价元/吨,账面价值为元;经实际盘点,库存数量为吨,评估基准日出厂价为元/吨(不含税)。

评估过程如下:

根据XX公司xxxx年度会计报表计算出各项税、费率,其中税金附加与收入比率为%,销售费用与收入比率为%,所得税与收入比率为%;净利润与收入比率为%,经核实,该产成品属一般销售的产品,利润扣减系数为50%。

xx产品的评估价值=实际数量×不含税售价×(1-产品销售税金及附加费率-销售费用率-营业利润率×所得税率-营业利润率×(1-所得税率),产成品的评估价值为元。

④在产品的评估

在产品账面价值元,主要为生产领用的停留在各工序中的原材料备品配件等。

评估人员首先了解产品的生产流程和相关的成本核算方法,根据公司的成本核算程序,查阅相关凭证和生产成本明细账,验证其核算的合理性和准确性,然后对在产品进行抽查盘点,核查完工入库记录。经核实账面生产成本分摊合理、完整,按核实后的账面值元确认评估值。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

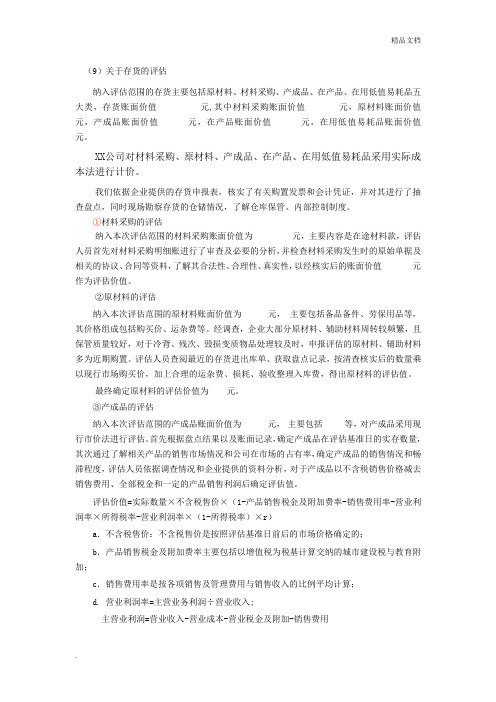

CHAPTER 8Valuation of Inventories: A Cost-Basis Approach ASSIGNMENT CLASSIFICATION TABLE (BY TOPIC)Topics QuestionsBriefExercises Exercises ProblemsConceptsfor Analysis1. Inventory accounts;determining quantities,costs, and items to beincluded in inventory;the inventory equation;balance sheet disclosure. 1, 2, 3, 4, 5,6, 8, 91, 3 1, 2, 3, 4,5, 6, 101, 2, 3 1, 2, 3, 5, 112. Perpetual vs. periodic. 2 9, 13,14, 174, 5, 63. Recording of discounts. 10, 11 7, 8 3 44. Inventory errors. 7 4 2, 3, 4, 5,10, 11, 1225. Flow assumptions. 12, 13, 16,18, 20 5, 6, 7 13, 14, 15,16, 17, 18,19, 20, 21,221, 4, 5,6, 75, 6, 7, 86. Inventory accountingchanges.18 7 6, 7, 107. Dollar-value LIFOmethods. 14, 15, 17,18, 198, 9 23, 24,25, 261, 8, 9,10, 118, 98-1ASSIGNMENT CLASSIFICATION TABLE (BY LEARNING OBJECTIVE)Learning Objectives BriefExercises Exercises Problems1. Identify major classifications of inventory. 12. Distinguish between perpetual and periodicinventory systems. 2 4, 9, 13, 16,17, 18, 204, 5, 63. Identify the effects of inventory errorson the financial statements.4 5, 10, 11, 124. Understand the items to include as inventory cost. 1, 3 1, 2, 3, 4,5, 6, 7, 81, 2, 35. Describe and compare the cost flow assumptionsused to account for inventories. 5, 6, 7 13, 14, 15,16, 17, 18,19, 20, 221, 4, 5, 6, 76. Explain the significance and use of a LIFO reserve. 217. Understand the effect of LIFO liquidations.8. Explain the dollar-value LIFO method. 8, 9 22, 23, 24,25, 26 1, 8, 9, 10, 119. Identify the major advantages and disadvantagesof LIFO.10. Understand why companies select given inventorymethods.8-2ASSIGNMENT CHARACTERISTICS TABLEItem DescriptionLevel ofDifficultyTime(minutes)E8-1 Inventoriable costs. Moderate 15–20 E8-2 Inventoriable costs. Moderate 10–15 E8-3 Inventoriable costs. Simple 10–15 E8-4 Inventoriable costs—perpetual. Simple 10–15 E8-5 Inventoriable costs—error adjustments. Moderate 15–20 E8-6 Determining merchandise amounts—periodic. Simple 10–20 E8-7 Purchases recorded net. Simple 10–15 E8-8 Purchases recorded, gross method. Simple 20–25 E8-9 Periodic versus perpetual entries. Moderate 15–25 E8-10 Inventory errors, periodic. Simple 10–15 E8-11 Inventory errors. Simple 10–15 E8-12 Inventory errors. Moderate 15–20 E8-13 FIFO and LIFO—periodic and perpetual. Moderate 15–20 E8-14 FIFO, LIFO and average cost determination. Moderate 20–25 E8-15 FIFO, LIFO, average cost inventory. Moderate 15–20 E8-16 Compute FIFO, LIFO, average cost—periodic. Moderate 15–20 E8-17 FIFO and LIFO; periodic and perpetual. Simple 10–15 E8-18 FIFO and LIFO; income statement presentation. Simple 15–20 E8-19 FIFO and LIFO effects. Moderate 15–20 E8-20 FIFO and LIFO—periodic. Simple 10–15 E8-21 LIFO effect. Moderate 10–15 E8-22 Alternate inventory methods—comprehensive. Moderate 25–30 E8-23 Dollar-value LIFO. Simple 5–10 E8-24 Dollar-value LIFO. Simple 15–20 E8-25 Dollar-value LIFO. Moderate 20–25 E8-26 Dollar-value LIFO. Moderate 15–20P8-1 Various inventory issues. Moderate 30–40 P8-2 Inventory adjustments. Moderate 25–35 P8-3 Purchases recorded gross and net. Simple 20–25 P8-4 Compute FIFO, LIFO, and average cost—periodic andperpetual.Complex 40–55P8-5 Compute FIFO, LIFO, and average cost—periodic andperpetual.Complex 40–55P8-6 Compute FIFO, LIFO, and average cost—periodic andperpetual.Moderate 25–35P8-7 Financial statement effects of FIFO and LIFO. Moderate 30–40 P8-8 Dollar-value LIFO. Moderate 30–408-3ASSIGNMENT CHARACTERISTICS TABLE (Continued)Item DescriptionLevel ofDifficultyTime(minutes)P8-9 Internal indexes—dollar-value LIFO. Moderate 25–35 P8-10 Internal indexes—dollar-value LIFO. Complex 30–35 P8-11 Dollar-value LIFO. Moderate 40–50CA8-1 Inventoriable costs. Moderate 15–20 CA8-2 Inventoriable costs. Moderate 15–25 CA8-3 Inventoriable costs. Moderate 25–35 CA8-4 Accounting treatment of purchase discounts. Simple 15–25 CA8-5 General inventory issues. Moderate 20–25 CA8-6 LIFO inventory advantages. Simple 15–20 CA8-7 Average cost, FIFO, and LIFO. Simple 15–20 CA8-8 LIFO application and advantages. Moderate 25–30 CA8-9 Dollar-value LIFO issues. Moderate 25–30 CA8-10 FIFO and LIFO. Moderate 30–35 CA8-11 LIFO Choices—Ethical Issues Moderate 20–258-4ANSWERS TO QUESTIONS1. In a retailing concern, inventory normally consists of only one category, that is the product awaitingresale. In a manufacturing enterprise, inventories consist of raw materials, work in process, and finished goods. Sometimes a manufacturing or factory supplies inventory account is also included.2. (a) Inventories are unexpired costs and represent future benefits to the owner. A statement offinancial position includes a listing of all unexpired costs (assets) at a specific point in time.Because inventories are assets owned at the specific point in time for which a statement of financial position is prepared, they must be included in order that the owners’ financial position will be presented fairly.(b) Beginning and ending inventories are included in the computation of net income only for thepurpose of arriving at the cost of goods sold during the period of time covered by the statement.Goods included in the beginning inventory which are no longer on hand are expired costs to be matched against revenues earned during the period. Goods included in the ending inventory are unexpired costs to be carried forward to a future period, rather than expensed.3. In a perpetual inventory system, data are available at any time on the quantity and dollar amount ofeach item of material or type of merchandise on hand. A physical inventory means that inventory is periodically counted (at least once a year) but that up-to-date records are not necessarily maintained. Discrepancies often occur between the physical count and the perpetual records because of clerical errors, theft, waste, misplacement of goods, etc.4. No. Mariah Carey, Inc. should not report this amount on its balance sheet. As consignee, it doesnot own this merchandise and therefore it is inappropriate for it to recognize this merchandise as part of its inventory.5. Product financing arrangements are essentially off-balance-sheet financing devices. These arrange-ments make it appear that a company has sold its inventory or never taken title to it so they can keep loans off their balance sheet. A product financing arrangement should not be recorded as a sale. Rather, the inventory and related liability should be reported on the balance sheet.6. (a) Inventory.(b) Not shown, possibly in a note to the financial statements if material.(c) Inventory.(d) Inventory, separately disclosed as raw materials.(e) Not shown, possibly a note to the financial statements.(f) Inventory or manufacturing supplies.7. This omission would have no effect upon the net income for the year, since the purchases and theending inventory are understated in the same amount. With respect to financial position, both the inventory and the accounts payable would be understated. Materiality would be a factor in determining whether an adjustment for this item should be made as omission of a large item would distort the amount of current assets and the amount of current liabilities. It, therefore, might influence the current ratio to a considerable extent.8. Cost, which has been defined generally as the price paid or consideration given to acquire anasset, is the primary basis for accounting for inventories. As applied to inventories, cost means the sum of the applicable expenditures and charges directly or indirectly incurred in bringing an article to its existing condition and location. These applicable expenditures and charges include all acquisition and production costs but exclude all selling expenses and that portion of general and administrative expenses not clearly related to production. Freight charges applicable to the product are considered a cost of the goods.8-5Questions Chapter 8 (Continued)9. By their nature, product costs “attach” to the inventory and are recorded in the inventory account.These costs are directly connected with the bringing of goods to the place of business of the buyer and converting such goods to a salable condition. Such charges would include freight charges on goods purchased, other direct costs of acquisition, and labor and other production costs incurred in processing the goods up to the time of sale.Period costs are not considered to be directly related to the acquisition or production of goods and therefore are not considered to be a part of inventories.Conceptually, these expenses are as much a cost of the product as the initial purchase price and related freight charges attached to the product. While selling expenses are generally considered as more directly related to the cost of goods sold than to the unsold inventory, in most cases, though, the costs, especially administrative expenses, are so unrelated or indirectly related to the immediate production process that any allocation is purely arbitrary.Interest costs are considered a cost of financing and are generally expensed as incurred, when related to getting inventories ready for sale.10. Cash discounts (purchase discounts) should not be accounted for as financial income when pay-ments are made. Income should be recognized when the earning process is complete (when the company sells the inventory). Furthermore, a company does not earn revenue from purchasing goods. Cash discounts should be considered as a reduction in the cost of the items purchased.11. $100.00, $105.00, $103.00. (Transportation-In not included for discount.)12. Arguments for the specific identification method are as follows:(1) It provides an accurate and ideal matching of costs and revenues because the cost is specifi-cally identified with the sales price.(2) The method is realistic and objective since it adheres to the actual physical flow of goods ratherthan an artificial flow of costs.(3) Inventory is valued at actual cost instead of an assumed cost.Arguments against the specific identification method include the following:(1) The cost of using it restricts its use to goods of high unit value.(2) The method is impractical for manufacturing processes or cases in which units are com-mingled and identity lost.(3) It allows an artificial determination of income by permitting arbitrary selection of the items to besold from a homogeneous group.(4) It may not be a meaningful method of assigning costs in periods of changing price levels.13. The first-in, first-out method approximates the specific identification method when the physical flowof goods is on a FIFO basis. When the goods are subject to spoilage or deterioration, FIFO is parti-cularly appropriate. In comparison to the specific identification method, an attractive aspect of FIFO is the elimination of the danger of artificial determination of income by the selection of advan-tageously priced items to be sold. The basic assumption is that costs should be charged in the order in which they are incurred. As a result, the inventories are stated at the latest costs. Where the inventory is consumed and valued in the FIFO manner, there is no accounting recognition of8-6Questions Chapter 8 (Continued)unrealized gain or loss. A criticism of the FIFO method is that it maximizes the effects of price fluctuations upon reported income because current revenue is matched with the oldest costs which are probably least similar to current replacement costs. On the other hand, this method produces a balance sheet value for the asset close to current replacement costs. It is claimed that FIFO is deceptive when used in a period of rising prices because the reported income is not fully available since a part of it must be used to replace inventory at higher cost.The results achieved by the weighted average method resemble those of the specific identification method where items are chosen at random or there is a rapid inventory turnover. Compared with the specific identification method, the weighted average method has the advantage that the goods need not be individually identified; therefore accounting is not so costly and the method can be applied to fungible goods. The weighted average method is also appropriate when there is no marked trend in price changes. In opposition, it is argued that the method is illogical. Since it assumes that all sales are made proportionally from all purchases and that inventories will always include units from the first purchases, it is argued that the method is illogical because it is contrary to the chronological flow of goods. In addition, in periods of price changes there is a lag between current costs and costs assigned to income or to the valuation of inventories.If it is assumed that actual cost is the appropriate method of valuing inventories, last-in, first-out is not theoretically correct. In general, LIFO is directly adverse to the specific identification method because the goods are not valued in accordance with their usual physical flow. An exception is the application of LIFO to piled coal or ores which are more or less consumed in a LIFO manner.Proponents argue that LIFO provides a better matching of current costs and revenues.During periods of sharp price movements, LIFO has a stabilizing effect upon reported income figures because it eliminates paper income and losses on inventory and smooths the impact of income taxes. LIFO opponents object to the method principally because the inventory valuation reported in the balance sheet could be seriously misleading. The profit figures can be artificially influenced by management through contracting or expanding inventory quantities. Temporary involuntary depletion of LIFO inventories would distort current income by the previously unrecog-nized price gains or losses applicable to the inventory reduction.14. A company may obtain a price index from an outside source (external index)—the government, atrade association, an exchange—or by computing its own index (internal index) using the double extension method. Under the double extension method the ending inventory is priced at both base-year costs and at current-year costs, with the total current cost divided by the total base cost to obtain the current year index.15. Under the double extension method, LIFO inventory is priced at both base-year costs and current-year costs. The total current-year cost of the inventory is divided by the total base-year cost to obtain the current-year index.The index for the LIFO pool consisting of product A and product B is computed as follows:Base-Year Cost Current-Year CostProduct Units Unit Total Unit TotalB 10,350 $37.00 382,950 $45.60 471,960December 31, 2007 inventory $643,050 $956,460Current-Year Cost= $956,460= 148.74, index at 12/31/07.8-7Questions Chapter 8 (Continued)16. The LIFO method results in a smaller net income because later costs, which are higher thanearlier costs, are matched against revenue. Conversely, in a period of falling prices, the LIFOmethod would result in a higher net income because later costs in this case would be lower thanearlier costs, and these later costs would be matched against revenue.17. The dollar-value method uses dollars instead of units to measure increments, or reductions in aLIFO inventory. After converting the closing inventory to the same price level as the opening in-ventory, the increases in inventories, priced at base-year costs, is converted to the current pricelevel and added to the opening inventory. Any decrease is subtracted at base-year costs todetermine the ending inventory.The principal advantage is that it requires less record-keeping. It is not necessary to keep recordsnor make calculations of opening and closing quantities of individual items. Also, the use of a baseinventory amount gives greater flexibility in the makeup of the base and eliminates many detailedcalculations.The unit LIFO inventory costing method is applied to each type of item in an inventory. Any type ofitem removed from the inventory base (e.g., magnets) and replaced by another type (e.g., coils)will cause the old cost (magnets) to be removed from the base and to be replaced by the morecurrent cost of the other item (coils).The dollar-value LIFO costing method treats the inventory base as being composed of a base ofcost in dollars rather than of units. Therefore a change in the composition of the inventory (lessmagnets and more coils) will not change the cost of inventory base so long as the amount of theinventory stated in base-year dollars does not change.18. (a) LIFO layer—a LIFO layer (increment) is formed when the ending inventory at base-yearprices exceeds the beginning inventory at base-year prices.(b) LIFO reserve—the difference between the inventory method used for internal purposes andLIFO.(c) LIFO effect—the change in the LIFO reserve (Allowance to Reduce Inventory to LIFO) fromone period to the next.19. December 31, 2007 inventory at December 31, 2006 prices, $1,026,000 ÷ 1.08 $950,000Less: Inventory, December 31, 2006 800,000Increment added during 2007 at base prices $150,000Increment added during 2007 at December 31, 2007 prices, $150,000 X 1.08 $162,000Add: I nventory at December 31, 2006 800,000Inventory, December 31, 2007, under dollar-value LIFO method $962,00020. Phantom inventory profits occur when the inventory costs matched against sales are less than thereplacement cost of the inventory. The costs of goods sold therefore is understated and profit isconsidered overstated. Phantom profits are said to occur when FIFO is used during periods ofrising prices.High inventory profits through involuntary liquidation occur if a company is forced to reduce itsLIFO base or layers. If the base or layers of old costs are eliminated, strange results can occurbecause old, irrelevant costs can be matched against current revenues. A distortion in reportedincome for a given period may result, as well as consequences that are detrimental from anincome tax point of view.8-8SOLUTIONS TO BRIEF EXERCISESBRIEF EXERCISE 8-1Billie Joel CompanyBalance Sheet (Partial)December 31Current assetsCash ......................................................................$ 190,000 Receivables (net) .................................................400,000 InventoriesFinished goods ............................................$150,000Work in process ..........................................200,000Raw materials .............................................. 335,000685,000 Prepaid insurance ............................................... 41,000 Total current assets ....................................$1,316,000BRIEF EXERCISE 8-2Inventory (150 X $30) ......................................................4,500 Accounts Payable .................................................4,500Accounts Payable (6 X $30) (180)Inventory (180)Accounts Receivable (125 X $50) ................................6,250 Sales .......................................................................6,250Cost of Goods Sold (125 X $30) ....................................3,750 Inventory ................................................................3,7508-9BRIEF EXERCISE 8-3December 31 inventory per physical count $200,000 Goods-in-transit purchased FOB shipping point 15,000 Goods-in-transit sold FOB destination 22,000 December 31 inventory $237,000BRIEF EXERCISE 8-4Cost of goods sold as reported $1,400,000 Overstatement of 12/31/06 inventory (110,000) Overstatement of 12/31/07 inventory 45,000 Corrected cost of goods sold $1,335,00012/31/07 retained earnings as reported $5,200,000 Overstatement of 12/31/07 inventory (45,000) Corrected 12/31/07 retained earnings $5,155,000BRIEF EXERCISE 8-5Weighted average cost per unit $11,850= $11.85 1,000Ending inventory 300 X $11.85 = $3,555Cost of goods available for sale $11,850 Deduct ending inventory 3,555 Cost of goods sold (700 X $11.85) $ 8,2958-10BRIEF EXERCISE 8-6Ending inventory (April 23) 300 X $13 = $3,900Cost of goods available for sale $11,850Deduct ending inventory 3,900Cost of goods sold $ 7,950BRIEF EXERCISE 8-7April 1 250 X $10 = $2,500April 15 50 X $12 = 600Ending inventory $3,100Cost of goods available for sale $11,850Deduct ending inventory 3,100Cost of goods sold $ 8,750BRIEF EXERCISE 8-82005 $100,0002006 $123,200 ÷ 1.10 = $112,000$100,000 X 1.00 $100,000 $12,000* X 1.10 13,200$113,200 *$112,000 – $100,0002007 $134,560 ÷ 1.16 = $116,000$100,000 X 1.00 $100,000 $12,000 X 1.10 13,200 $4,000** X 1.16 4,640$117,840 **$116,000 – $112,0008-11BRIEF EXERCISE 8-92006 inventory at base amount ($21,708 ÷ 1.08) $20,100 2005 inventory at base amount (19,750) Increase in base inventory $ 350 2006 inventory under LIFOLayer one $19,750 X 1.00 $19,750 Layer two $ 350 X 1.08 378$20,1282007 inventory at base amount ($25,935 ÷ 1.14) $22,750 2006 inventory at base amount 20,100 Increase in base inventory $ 2,650 2007 inventory under LIFOLayer one $19,750 X 1.00 $19,750 Layer two $ 350 X 1.08 378 Layer three $ 2,650 X 1.14 3,021$23,1498-12SOLUTIONS TO EXERCISESEXERCISE 8-1 (15–20 minutes)Items 1, 3, 5, 8, 11, 13, 14, 16, and 17 would be reported as inventory in the financial statements.The following items would not be reported as inventory:2. Cost of goods sold in the income statement.4. Not reported in the financial statements.6. Cost of goods sold in the income statement.7. Cost of goods sold in the income statement.9. Interest expense in the income statement.10. Advertising expense in the income statement.12. Office supplies in the current assets section of the balance sheet.15. Not reported in the financial statements.18. Short-term investments in the current asset section of the balancesheet.EXERCISE 8-2 (10–15 minutes)Inventory per physical count $441,000 Goods in transit to customer, f.o.b. destination + 38,000 Goods in transit from vendor, f.o.b. seller + 51,000 Inventory to be reported on balance sheet $530,000 The consigned goods of $61,000 are not owned by Jose Oliva and were properly excluded.The goods in transit to a customer of $46,000, shipped f.o.b. shipping point, are properly excluded from the inventory because the title to the goods passed when they left the seller (Oliva) and therefore a sale and related cost of goods sold should be recorded in 2007.The goods in transit from a vendor of $83,000, shipped f.o.b. destination, are properly excluded from the inventory because the title to the goods does not pass to Oliva until the buyer (Oliva) receives them.8-13EXERCISE 8-3 (10–15 minutes)1. Include. Merchandise passes to customer only when it is shipped.2. Do not include. Title did not pass until January3.3. Include in inventory. Product belonged to Harlowe Inc. at December 31,2007.4. Include in inventory. Under invoice terms, title passed when goodswere shipped.5. Do not include. Goods received on consignment remain the propertyof the consignor.EXERCISE 8-4 (10–15 minutes)1. Raw Materials Inventory .....................................8,100Accounts Payable ......................................8,1002. Raw Materials Inventory .....................................28,000Accounts Payable ......................................28,0003. No adjustment necessary.4. Accounts Payable ...............................................7,500Raw Materials Inventory ...........................7,5005. Raw Materials Inventory .....................................19,800Accounts Payable ......................................19,8008-14EXERCISE 8-5 (15–20 minutes)(a) Inventory December 31, 2007 (unadjusted) $234,890Transaction 2 13,420 Transaction 3 -0- Transaction 4 -0- Transaction 5 8,540 Transaction 6 (10,438) Transaction 7 (10,520) Transaction 8 1,500 Inventory December 31, 2007 (adjusted) $237,392(b) Transaction 3Sales ................................................................12,800Accounts Receivable ...............................12,800 (To reverse sale entry in 2007)Transaction 4Purchases (Inventory) ....................................15,630Accounts Payable .....................................15,630 (To record purchase of merchandisein 2007)Transaction 8Sales Returns and Allowances .....................2,600Accounts Receivable ............................2,6008-15EXERCISE 8-6 (10–20 minutes)2005 2006 2007 Sales $290,000 $360,000 $410,000 Sales Returns 11,000 13,000 20,000 Net Sales 279,000 347,000 390,000 Beginning Inventory 20,000 32,000 37,000** Ending Inventory 32,000* 37,000 44,000 Purchases 242,000 260,000 298,000 Purchase Returns and Allowances 5,000 8,000 10,000 Transportation-in 8,000 9,000 12,000 Cost of Good Sold 233,000 256,000 293,000 Gross Profit 46,000 91,000 97,000*This was given as the beginning inventory for 2006.**This was calculated as the ending inventory for 2006.EXERCISE 8-7 (10–15 minutes)(a) May 10 Purchases ..............................................14,700Accounts Payable ........................14,700($15,000 X .98)May 11 Purchases ..............................................13,068Accounts Payable ........................13,068($13,200 X .99)May 19 Accounts Payable ................................14,700Cash ..............................................14,700May 24 Purchases ..............................................11,270Accounts Payable($11,500 X .98) ............................11,2708-16EXERCISE 8-7 (Continued)(b) May 31 Purchase Discounts Lost (132)Accounts Payable($13,200 X .01) (132)(Discount lost on purchaseof May 11, $13,200, terms1/15, n/30)EXERCISE 8-8(a) Feb. 1 Inventory [$10,800 – ($10,800 X 10%)] ...........9,720Accounts Payable ................................9,720Feb. 4 Accounts Payable [$2,500 –($2,500 X 10%)] .............................................2,250Inventory .................................................2,250Feb. 13 Accounts Payable ($9,720 – $2,250) ..............7,470Inventory (3% X $7,470) .........................224.10Cash .........................................................7,245.90(b) Feb. 1 Purchases [$10,800 – ($10,800 X 10%)] ........9,720Accounts Payable ................................9,720Feb. 4 Accounts Payable [$2,500 – ($2,500 X10%)] ..............................................................2,250Purchase Returns and Allowances ........2,250Feb. 13 Accounts Payable ($9,720 – $2,250) ..............7,470Purchase Discounts (3% X $7,470) .........224.10Cash .........................................................7,245.908-17EXERCISE 8-8 (Continued)(c) Purchase price (list) $10,800Less: Trade discount (10% X $10,800) 1,080Price on which cash discount based 9,720Less: Cash discount (3% X $9,720) 291.60Net price $ 9,428.40EXERCISE 8-9 (15–25 minutes)(a) Jan. 4 Accounts Receivable (640)Sales (80 X $8) (640)Jan. 11 Purchases ($150 X $6) (900)Accounts Payable (900)Jan. 13 Accounts Receivable ............................1,050Sales (120 X $8.75) .......................1,050Jan. 20 Purchases (160 X $7) ............................1,120Accounts Payable ........................1,120Jan. 27 Accounts Receivable (900)Sales (100 X $9) (900)Jan. 31 Inventory ($7 X 110) (770)Cost of Goods Sold ...............................1,750*Purchases ($900 + $1,120) ..........2,020Inventory (100 X $5) (500)*($500 + $2,020 – $770)8-18。