杜邦分析法分析国美电器

案例分析——国美电器控股权之争

案例分析——国美电器控股权之争案例⼀:国美电器2010年8⽉5⽇宣布对公司间接持股股东及前任执⾏董事黄光裕进⾏法律起诉,针对其于2008年1⽉及2⽉前后回购公司股份中被指称的违反公司董事的信托责任及信任的⾏为寻求赔偿。

⽽黄光裕⽅⾯则呼吁投资者⽀持重组董事局。

2011年3⽉9⽇,国美电器宣布陈晓辞去公司主席、执⾏董事职务,⼤中电器创办⼈张⼤中出任公司主席及⾮执⾏董事。

⽭盾演变起因国美股东会之乱⼤股东否决贝恩董事在贝恩投资⼊股国美电器8个多⽉后,在国美电器正在⾛出危机恢复正增长的情况下,拥有31.6%股权的国美电器⼤股东在2010年5⽉11⽇的年度股东⼤会上突然发难,向贝恩投资提出的三位⾮执⾏董事投出了反对票。

国美⼤股东黄光裕与董事局主席陈晓冲突黄光裕狱中投票反对贝恩三股东依然连任由2008年中国⾸富黄光裕控制的两家控股公司,投票反对国美三位董事连任。

但董事会⼀致同意推翻股东⼤会结果,重新任命竺稼、雷彦(Ian Andrew Reynolds)、王励弘三⼈继续担任董事。

激化黄光裕要求罢免陈晓国美⼤战升级现任董事局主席陈晓2010年8⽉4⽇晚间7时30分收到黄光裕代表公司的要求信函,要求召开临时股东⼤会撤销陈晓董事局主席职务、撤销国美现任副总裁孙⼀丁执⾏董事职务。

⾄此,黄光裕与国美电器现任管理层的⽭盾⼤⽩天下。

反击国美宣战黄光裕2010年8⽉5⽇晚间,国美电器(00493)在港交所发布公告,宣布将对公司间接持股股东及前任执⾏董事黄光裕进⾏法律起诉,针对其于2008年1⽉及2⽉前后回购公司股份中被指称的违反公司董事的信托责任及信任的⾏为寻求赔偿。

格局改变美国私募股权公司贝恩资本(Bain Capital LLC)将所持国美电器控股有限公司(GOME Electrical Appliances Holdings Ltd.)的股权增⾄10%,稀释了⾝陷囹圄、⼒争控制公司的国美创始⼈黄光裕所持的股权。

据国美周三向⾹港交易所(Hong Kong Stock Exchange)提交的报告显⽰,贝恩通过将所持的国美电器债券转换为股票,从⽽增加了持股⽐例。

杜邦分析法在企业财务分析中的应用——以美的集团为例

杜邦分析法在企业财务分析中的应用——以美的集团为例杜邦分析法在企业财务分析中的应用——以美的集团为例一、引言杜邦分析法是一种经典的企业财务分析方法,通过将企业的财务指标分解为不同的组成部分,可以深入分析企业的经营状况和财务健康度。

本文以中国知名家电企业美的集团为例,借助杜邦分析法对其财务指标进行分析,探讨这一方法在企业财务分析中的实际应用。

二、杜邦分析法概述杜邦分析法是由美国杜邦化工公司首先提出的,通过将企业的资产回报率(ROA)分解为利润率(Net Profit Margin)、资产周转率(Asset Turnover Ratio)和资产负债比率(Leverage Ratio)三个指标之积,从而反映出企业经营状况和财务健康度。

其中,利润率表示企业的盈利能力,资产周转率表示企业资产利用效率,资产负债比率表示企业的债务水平。

三、美的集团杜邦分析实例1. 利润率分析利润率是企业盈利能力的重要指标,其计算公式为净利润除以销售收入。

以美的集团为例,2020年的净利润为300亿元,销售收入为2600亿元,利润率为300/2600=11.54%。

这表明美的集团在销售收入中能够获得较高的净利润,盈利能力较强。

2. 资产周转率分析资产周转率反映了企业资产的利用效率,其计算公式为销售收入除以平均总资产。

以美的集团为例,2020年的销售收入为2600亿元,平均总资产为1200亿元,资产周转率为2600/1200=2.17。

这表明美的集团相对较少的总资产可以创造更多的销售收入,资产利用效率较高。

3. 资产负债比率分析资产负债比率反映了企业的债务水平,其计算公式为总负债除以平均总资产。

以美的集团为例,2020年的总负债为1100亿元,平均总资产为1200亿元,资产负债比率为1100/1200=0.92。

这表明美的集团的债务水平相对较高,需要更多的负债来支持业务发展。

四、分析结果与启示通过上述杜邦分析法对美的集团的财务指标进行分析,可以得出以下几点结论和启示:1. 美的集团的利润率较高,表明其在销售收入中能够获得较高的净利润,盈利能力较强。

杜邦分析法在财务分析中的应用——以格力电器为例

杜邦分析法在财务分析中的应用——以格力电器为例杜邦分析法在财务分析中的应用——以格力电器为例一、引言杜邦分析法是一种常用的财务分析方法,通过分解各项财务指标,揭示企业财务绩效背后的因素,帮助投资者和经理人了解企业的盈利能力、资产效率和财务风险等关键指标。

本文以格力电器为例,探讨杜邦分析法在财务分析中的应用。

二、格力电器概况格力电器成立于1991年,是中国家电行业的领先企业之一。

公司主要从事空调、冰箱、洗衣机等家电产品的研发、生产和销售。

多年来,格力电器凭借其先进的技术、高品质的产品和强大的品牌影响力,取得了卓越的业绩和广大消费者的认可。

三、杜邦分析法的基本原理杜邦分析法是将企业的净资产回报率分解为三个关键指标:净利润率、总资产周转率和权益乘数。

其中,净利润率表示企业每销售1元商品或提供1项服务的净利润;总资产周转率反映了企业利用总资产创造销售收入的能力;权益乘数代表了企业所依赖的债务资金比例。

四、格力电器的杜邦分析1. 净利润率净利润率是衡量企业盈利能力的关键指标之一。

格力电器在近几年中净利润率呈现稳步增长的趋势,说明公司的营销策略和成本控制得到了不断优化。

2. 总资产周转率总资产周转率是衡量企业资产效率的指标,反映了企业每投入1元资产创造多少销售收入。

格力电器的总资产周转率在过去几年中有所下降,这可能是由于公司扩大规模导致资产扩张速度超过销售收入增长速度。

3. 权益乘数权益乘数代表了企业所依赖的债务资金比例。

格力电器在过去几年中权益乘数保持稳定,说明公司债务风险相对可控。

五、结论通过杜邦分析法,我们可以看到格力电器的净资产回报率在过去几年中有所下降,主要是由于总资产周转率下降。

这一现象可能是由于公司扩大规模导致资产利用率下降,需要进一步优化运营管理。

不过,格力电器的净利润率保持增长,并且权益乘数相对稳定,说明公司的盈利能力和财务风险控制较好。

因此,对于投资者而言,格力电器仍然是一个潜力不可忽视的投资标的。

财务管理 案例分析总结 财管报告

财务管理案例分析总结财管报告财务管理案例分析总结财管报告案例分析总结这学期学校组织财务管理综合实习,旨在强化我们的创新能力、实践能力以及对知识的灵活应用能力。

这次的实习采用案例实习的方式,在解决案例中面临的各种不同的财务管理问题的同时,培养和提高我们理论联系实际,运用财务管理的理论和方法解决企业财务管理过程中存在实际问题的能力,为我们进一步走向社会打下坚实的基础。

下面就实习的具体内容进行总结:一、财务管理目标财务管理目标的设置必须要与企业整体发展战略相一致,符合企业长期发展战略的需要,体现企业发展战略的意图。

在青鸟天桥的案例中,资产重组后,转变财务管理目标,通过减员增效来谋求商场的长远发展,追求企业价值最大化,最终实现总体收益和价值的最大化。

这本正常,但若一味追求利润最大化,没有更多的考虑员工的利益,势必会引起这场大风波。

可见,财务管理目标的选择对企业至关重要。

二、预算编制。

实践证明,企业全面预算管理是一项重要的管理工具,能帮助管理者进行计划、协调、控制和业绩评价,通过科学的预算管理,我们可以早一步知道企业未来的经营情况,如有不足之处即可尽快进行调整,尽早弥补损失。

推行全面预算管理对企业建立现代企业制度,提高管理水平,增强竞争力有着十分重要的意义。

书中通过对蓝天公司年现金的预算学会如何进行销售预算、应收账款预算、生产预算、直接材料预算、应付账款预算、直接人工预算、制造费用预算、现金预算等。

三、项目投资决策想要评价投资方案是否可行,必须考虑相关的现金流量,因为现金流量直接影响到企业的付现能力及固定资产的购买能力。

现金流量包括:初始投资现金流量,经营现金流量,终结现金流量。

书中案例大多采用采用净现值法,以公司的资本成本进行贴现的净现金流量的现值减去初始投资,如果净现值>0,则公司将会获得大于其资本成本的收益增加了公司的市场价值,应该接受该项目;如果净现值评估。

以避免因此给企业带来巨额损失。

五、财务分析财务分析是以企业财务报告反映的财务指标为主要依据,对企业的财务状况和经营成果进行评价和剖析,以反映企业在运营过程中的利弊得失、财务状况及发展趋势,为改进企业财务管理工作和优化经济决策提供重要的财务信息。

杜邦分析法在财务分析中的应用——以格力电器为例

杜邦分析法在财务分析中的应用——以格力电器为例杜邦分析法在财务分析中的应用——以格力电器为例一、引言财务分析是企业经营和投资决策的重要工具之一。

在财务分析中,杜邦分析法被广泛运用来评估企业的财务表现和资产利用能力。

本文将以格力电器为例,探讨杜邦分析法在财务分析中的应用,并提供有效的分析方法,以帮助投资者和经理人更好地了解企业的财务状况。

二、杜邦分析法概述杜邦分析法是一种综合评估企业财务状况的方法,它将财务指标分解为净利润率、总资产周转率和权益乘数,并对这三个指标分别进行分析,以评估企业的经营绩效、资产利用能力和资本结构。

1.净利润率净利润率是企业利润和营业收入之间的关系。

它衡量了企业每销售一单位产品或提供一项服务所获得的净利润。

净利润率的高低反映了企业的盈利能力和经营效率。

2.总资产周转率总资产周转率是衡量企业资产利用能力的指标。

它表示企业每单位资产所能创造的收入。

总资产周转率的高低反映了企业运营效率和资产利用率。

较高的总资产周转率意味着企业能够充分利用资产创造价值。

3.权益乘数权益乘数反映了企业的资本结构。

它表示企业通过借入外部资金进行投资的能力。

权益乘数越高,意味着企业越依赖借款来进行投资。

然而,高权益乘数也意味着更高的财务风险。

三、格力电器的杜邦分析1.净利润率首先,我们可以通过计算格力电器的净利润率来评估其盈利能力和经营效率。

净利润率 = 净利润 / 销售收入以格力电器2020年的财务数据为例,假设净利润为20亿元,销售收入为200亿元,则净利润率为10%。

净利润率的分析结果应与同行业的平均水平进行比较。

如果格力电器的净利润率高于行业平均水平,说明其具有较强的盈利能力和经营效率。

2.总资产周转率其次,我们可以计算格力电器的总资产周转率来评估其资产利用能力。

总资产周转率 = 销售收入 / 总资产以格力电器2020年的财务数据为例,假设销售收入为200亿元,总资产为400亿元,则总资产周转率为0.5。

国美电器财务分析结果汇报

YXHMC成都信息工程学院银杏酒店管理学院财务分析报告所属课程名称:财务分析任课教师:苏浩姓名:唐斌班级:2009级财务管理4班专业:财务管理财务管理系国美电器财务分析报告公司简介:国美电器控股有限公司(港交所:0493)是在香港交易所上市的综合企业公司。

公司在百慕大注册,创始人为黄光裕。

现任董事会主席为张大中。

国美电器一直居于国内领先电器行业。

来自中怡康的权威数据显示, 2010年国美集团空调销售达600万套,据中国电子商会2006年以来对空调市场份额监测显示,国美集团空调复合增长一直保持行业领先水平,并持续稳居空调市场销售份额第一,是中国空调渠道的第一渠道。

另外,国美集团率先在行业通过与上游厂家深度合作及大单采购、淡季打款等措施,国美集团终端空调零售价格在2011年继续保持低于其他渠道的竞争优势,并力争在2011年空调旺季来临之际,抑制空调价格上涨苗头,维持空调低价位水平。

国美电器集团坚持“薄利多销,服务当先”的经营理念,依靠准确的市场定位和不断创新的经营策略,引领家电消费潮流,为消费者提供个性化、多样化的服务,国美品牌得到中国广大消费者的青睐。

本着“商者无域、相融共生”的企业发展理念,国美电器与全球知名家电制造企业保持紧密、友好、互助的战略合作伙伴关系,成为众多知名家电厂家在中国的最大的经销商。

编辑本段企业发展历程1987年元月一日,国美电器在北京创立了第一家以经营各类家用电器为主仅不足一百平米的小店。

目前,国美电器已成为中国驰名商标,并已经发展成为中国最大的以家电及消费电子产品零售为主的全国性连锁企业。

同时国美位居全球商业连锁22位。

在北京、天津、上海、青岛、成都、重庆、西安、广州、深圳等国内160多个城市以及香港、澳门地区拥有直营店560余家,10多万名员工,成为国内外众多知名家电厂家在中国最大的经销商。

在国家商务部公布的2004年中国连锁经营前30强中,国美电器以238.8亿元位列第二,并再次蝉联家电连锁第一名;在国家商务部公布的2005年中国连锁经营前30强中,国美电器以498.4亿元位列第二,并再次蝉联家电连锁第一名,继续领跑中国家电零售业。

杜邦分析法实例:京东vs.国美

杜邦分析法实例:京东vs.国美凡企业者,皆可以营收作为判断企业发展状态的条件,亦或用收益一以贯之。

工欲善其事,必先利其器。

在分析企业资产收益率时,杜邦分析法(Du Pont Analysis)便是一种准确得当、鲜活直观的分析工具。

作者在下文中运用杜邦分析法对京东和国美所做的实例分析,即为明证。

文‖郑永强,现任三井住友海上火灾保险(中国)有限公司执行董事、副总经理兼CFO,负责中国地区的财务管理、投资、精算以及风险管理事务。

之前曾经在多家知名保险公司担任财务及风险管理职务,有丰富的财务管理经验。

英国皇家特许管理会计师协会理事,FGMA 英国皇家特许管理会计师协会会员(CIMA),CGMA 全球特许管理会计师,香港大学MBA。

2014年5月22日,京东商城正式登陆美国纳斯达克。

即使其每股19美元的定价超出了市场预期,但此番IPO仍募集了17.8亿美元,成为中国互联网企业赴美IPO规模最大的公司(抢在阿里巴巴之前)。

按照京东257亿美元的估值,电商巨头京东商城的创始人刘强东身价超过59亿美元。

根据京东披露的财报,2013年公司总营收已达1255亿元人民币,净亏损缩小到5000万元人民币,较两年前大大改善,同时现金流也出现极大好转。

而腾讯在此次IPO中出资13.1亿美元认购5%股份,成为京东的第二大股东,其重要意义在于作为腾讯布局移动互联网重要产品的微信,将向京东开放专属入口,京东可以借助微信庞大的用户量提升移动电子商务交易。

京东IPO的成功意味着国内的电商行业正式进入“二分天下”的局面,阿里巴巴的淘宝和天猫与京东瓜分大部分市场。

根据统计,2013年天猫商城市场份额为49.1%,京东为18.2%,腾讯为5.8%。

通过牵手腾讯,京东获得了易迅网,腾讯QQ网购和拍拍网的优质资产,将市场占有率提升至24%,进一步向阿里巴巴逼近。

根据2014年第二季度中国B2C购物网站市场规模排名,国美在线在一个季度内排名即蹿升4位,市场份额升至第5位。

国美电器财务报表分析

附件4:专科毕业设计(论文)论文题目:国美电器财务报表分析二级学院:经济管理学院专业:会计班级:姓名:学号:(长学号)指导教师:陈婷职称:讲师20 16 年6月南京原创性声明本人郑重声明:所呈交的论文,是本人在指导教师的指导下,独立进行研究工作所取得的成果。

除文中已经注明引用的内容外,本论文不含任何其他个人或集体已经发表或撰写过的作品成果。

对本文的研究做出重要贡献的个人和集体,均已在文中以明确方式标明。

本人完全意识到本声明的法律结果由本人承担。

作者签名:日期:年月日论文使用授权本人完全了解江苏海事职业技术学院有关保留、使用论文的规定,学院有权保留并向国家有关部门或机构送交论文的复印件和磁盘,允许论文被查阅和借阅。

本人授权江苏海事职业技术学院可以将论文的全部或部分内容编入有关数据库进行检索,可以采用影印、缩印或扫描等复制手段保存、汇编论文。

(保密的论文在解密后应遵守此规定)作者签名:指导教师签名:日期:年月日摘要近几年,随着国家和国内市场相关政策和经济体制的逐步完善,我国各个行业的发展都更为迅猛,尤其是电器行业的发展。

在早初,国美电器和苏宁电器就成为了电器行业的龙头老大,在十几年的时间内建造了令人瞩目的商业王国。

本次将通过分析国美电器行业在财务管理中的财务状况、经营成果和现金流量,财务报表分析也就是利用相关的报表来更深层次的整理和分析数据,所以本文通过计算填列资产负债表、利润表和现金流量表中的数据,来对该企业进行可行性分析,作出相应的判断并且最终给出针对性的意见。

关键词国美电器财务状况财务报表AbstractIn recent years, with the gradual improvement of the countries and the domestic market related policy and economic system, the development of various industries in China much more quickly, especially the development of the electrical industry. In earlier, Gome and Suning Appliance became the appliance industry leader, to build impressive business empire in ten years time. This, through the analysis of the GOME Electrical appliances industry in the financial management of financial status, operating results and cash flow, financial statement analysis is to use related reports to a deeper level of collation and analysis of data, so the calculation, fill in the column of the balance sheet, profit statement and cash flow statement in the data to the enterprise feasibility analysis, make the corresponding judgment and finally gives opinion.Keywords GomeThe financial situation Financial statements目录1 绪论 (1)2 国美电器财务报表主要项目变动情况分析 (1)2.1 资产负债表主要项目变动分析 (1)2.2 利润表主要项目变动分析 (3)2.3 现金流量表主要项目变动分析 (4)3 国美电器财务指标计算分析 (5)3.1 偿债能力分析 (5)3.2 获利能力分析 (6)4 国美电器财务综合分析——杜邦分析法 (7)5 国美电器经营管理中存在的问题及对策 (11)5.1 存在的主要问题 (11)5.2 对策建议 (11)结论 (13)致谢 (14)参考文献 (15)1 绪论近几年,随着国家和国内市场相关政策和经济体制的逐步完善,我国各个行业的发展都更为迅猛,尤其是电器行业的发展。

基于杜邦分析法的国美电器盈利能力分析

基于杜邦分析法的国美电器盈利能力分析杜邦分析法是一种常用的财务分析工具,它通过将公司的盈利能力分解为不同的组成部分,帮助分析师了解公司的经营状况。

国美电器作为中国领先的电器零售企业,其盈利能力分析对于投资者和管理者来说都非常重要。

下面将使用杜邦分析法对国美电器的盈利能力进行分析。

首先,我们可以用杜邦分析法的基本方程式来计算国美电器的总资产收益率(ROA),该指标反映了公司利用其资产创造盈利的能力。

ROA可以通过两个关键指标相乘得到,这两个指标是净利润率(Net Profit Margin)和资产周转率(Asset Turnover)。

净利润率表示公司每销售一美元商品所获得的净利润,是评估企业经营能力的关键指标。

它的计算公式为净利润/销售收入。

国美电器在最近财年(假设为2024年)的净利润为10亿元,销售收入为500亿元。

因此,净利润率为10/500=0.02,即2%。

资产周转率是衡量公司利用其资产经营的效率指标。

它表示企业每一单位资产能创造多少销售收入。

计算公式为销售收入/平均总资产。

国美电器在2024年的销售收入为500亿元,平均总资产为250亿元。

因此,资产周转率为500/250=2将净利润率和资产周转率相乘,得到国美电器的ROA:0.02*2=0.04,即4%。

这意味着国美电器在2024年中,每一单位的总资产创造了4%的盈利。

接下来,我们可以进一步使用杜邦分析法,将国美电器的ROA分解为不同的因素,以了解影响公司盈利能力的关键因素。

首先,我们可以分析国美电器的净利润率。

净利润率可以分为三个组成部分:销售净利率、资产周转率和权益乘数。

销售净利率表示每一单位销售收入所获得的净利润。

上文已计算得到,国美电器的销售净利率为2%。

资产周转率表示每一单位资产所创造的销售收入。

上文已计算得到,国美电器的资产周转率为2权益乘数表示公司通过资本结构的影响,将总资产转变为净资产的能力。

计算公式为总资产/净资产。

杜邦分析法分析国美电器-精

杜邦分析法分析国美电器-精2020-12-12一、分析目的:一、国美电器简介国美电器(英语:GOME)是中国的一家连锁型家电销售企业,也是中国大陆最大的家电零售连锁企业,2009年,国美电器入选中国世界纪录协会中国最大的家电零售连锁企业。

成立于1987年1月1日。

董事长为陈晓。

在北京、太原、天津、上海、广州、深圳、青岛、长沙、香港等城市设立了42个分公司,及1200多家直营店面。

随着2009年中国经济的企稳回升,国美借助中国宏观经济政策的有力推动,业务优化转型并引入战略投资者等一系列应对措施,迅速走出阴霾,继续保持良好的发展势头。

2009年所制定的各项战略计划,都得到了较好的实施。

依据年初制定的优化转型计划,集团减少了规模扩张,门店数量从年初的859间减少至726,大量关闭了亏损门店。

单店的经营质量也有所提升,同店增长达到2.81%。

在利润为主导的推动下,本年净利润也实现了大幅的增长。

于报告期内,集团实现销售收入约人民币42,668百万元,对比去年的人民币45,889百万元下滑7.02%;母公司拥有者应占溢利约人民币1,409百万元比去年的约人民币1,048百万元上升34.45%。

二、杜邦分析原理净资产收益率=净利润÷平均净资产=总资产收益率×权益乘数=销售净利率×总资产周转率×权益乘数。

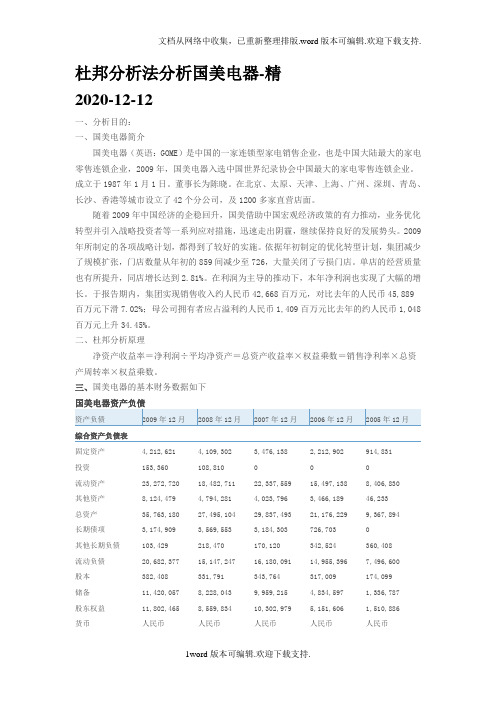

三、国美电器的基本财务数据如下综合资产负债表固定资产4,212,621 4,109,302 3,476,138 2,212,902 914,831投资153,360 108,810 0 0 0流动资产23,272,720 18,482,711 22,337,559 15,497,138 8,406,830其他资产8,124,479 4,794,281 4,023,796 3,466,189 46,233总资产35,763,180 27,495,104 29,837,493 21,176,229 9,367,894长期债项3,174,909 3,569,553 3,184,303 726,703 0其他长期负债103,429 218,470 170,120 342,524 360,408流动负债20,682,377 15,147,247 16,180,091 14,955,396 7,496,600股本382,408 331,791 343,764 317,009 174,099储备11,420,057 8,228,043 9,959,215 4,834,597 1,336,787股东权益11,802,465 8,559,834 10,302,979 5,151,606 1,510,886货币人民币人民币人民币人民币人民币单位'000 '000 '000 '000 '000主要项目存货6,532,453 5,473,497 5,383,039 4,882,754 2,725,375现金及银行结存14,825,403 7,891,525 12,914,721 8,900,592 4,212,471短期债项2,530,357 170,000 300,000 729,330 0总债项5,705,266 3,739,553 3,484,303 1,456,033 0核数师意见无保留意见无保留意见无保留意见无保留意见无保留意见经营活动之现金流量-242,4174,273,415 2,702,341 224,756 789,926 投资回报及融资费用之现金流量491,670 -416,533-14,236-320,994-195,063已收利息507,734 260,645 390,864 105,221 70,305已付利息-16,064-16,088-40,789-9,0790已收股息0 0 0 0 0已付股息0 -661,090-364,311-417,136-265,368其他0 0 0 0 0退回/(已缴)税项-440,023-262,610-168,171-29,772-72,071投资活动之现金流量-293,841-4,514,568-3,142,291-1,003,863-1,092,385增添固定资产-329,527-1,179,635-1,578,294-278,035-549,232出售固定资产6,555 15,042 1,245 3,807 2,710投资增加-2,760-596,552-49,716290,065 -408,500投资減少0 0 -5,5260 -107,363与关联人士之现金流量0 0 0 -1,019,7000其他31,891 -2,753,423-1,510,0000 -30,000融资活动前之现金流量-484,611-920,296-622,357-1,129,873-569,593融资活动之现金流量3,483,397 -2,197,5575,531,116 1,505,866 0新增贷款860,000 100,000 400,000 507,000 0偿还贷款-680,000-230,000-829,3300 0定息/债项工具融资3,857,206 0 4,528,140 989,240 0偿还定息/债项工具-1,820,1000 0 0 0股本融资1,284,899 0 1,432,306 9,626 0与关联人士之现金流量0 0 0 0 0其他-18,608-2,067,5570 0 0现金及等同现金之增加/(减少) 2,998,786 -3,117,8534,908,759 375,993 -569,593年初之现金及现金等同项目3,051,069 6,269,996 1,451,837 1,079,347 1,659,094外汇兑换率变动之影响/(其他) -20,796-101,074-90,600-3,503-10,154年终之现金及现金等同项目6,029,059 3,051,069 6,269,996 1,451,837 1,079,347 货币人民币人民币人民币人民币人民币单位'000 '000 '000 '000 '000核数师意见无保留意见无保留意见无保留意见无保留意见无保留意见、营业额24,873,283 20,463,322 24,873,694 21,157,226 12,167,820 经营溢利1,249,393 726,999 1,431,793 971,395 525,505联营公司0 0 0 0 --除税前经营溢利1,255,784 750,209 1,420,393 560,755 525,505税项293,458 165,273 233,364 151,412 58,663少数股东利益0 4,628 37,274 13,952 122,311股东应占溢利962,326 580,308 1,149,755 395,391 344,531货币人民币'000 人民币'000 人民币'000 人民币'000 人民币'000 该公司2001至2002年财务比率见下表:变现能力分析流动比率(倍) 1.17 1.02 1.22 1.38 0.97速动比率(倍) 0.85 0.80 0.90 1.11 0.68偿债能力分析长期债项/股东权益(%) 27.36 0 38.06 39.83 210.95总债项/股东权益(%) 29.16 43.07 40.37 46.47 285.18总债项/资本运用(%) 22.74 42.05 28.74 32.89 91.20投资回报分析股东权益回报率(%) 7.94 6.32 13.28 4.30 101.59资本运用回报率(%) 6.20 6.17 9.46 3.05 32.49总资产回报率(%) 2.86 2.04 3.95 1.30 3.29盈利能力分析经营利润率(%) 5.02 3.55 5.76 4.59 4.32税前利润率(%) 5.05 3.67 5.71 2.65 4.32边际及利润率(%) 3.87 2.84 4.62 1.87 2.83营运能力分析存货周转率(%) 4.29 4.99 4.59 4.51 4.44盈利能力分析派息比率(%) 0 0 30.34 60.00 22.11随着2009年中国经济的企稳回升,国美借助中国宏观经济政策的有力推动,业务优化转型并引入战略投资者等一系列应对措施,迅速走出阴霾,继续保持良好的发展势头。

国美电器控股有限公司治理结构分析范文大全

国美电器控股有限公司治理结构分析范文大全第一篇:国美电器控股有限公司治理结构分析国美电器控股有限公司治理结构分析摘要“国美控制权争夺战”向国人展现了一场股东之间的多方博弈、家族企业向公众公司的转变过程。

国美电器正处于家族企业向公众公司转变的不稳定时期,易出现反复。

关键词国美电器;治理结构;完善公司治理结构的内涵根据广义的公司治理,公司治理结构包括内部治理结构和外部治理结构。

内部治理结构是以产权为主线,为实行事前监督而设计的内在制度安排,主要研究公司内部股东大会、董事会、监事会和经理层的权利和责任及其相互制衡关系。

外部治理结构是以竞争为主线的外在制度安排,主要研究公平的竞争环境、充分的信息机制、客观的市场评价以及优胜劣汰机制,还包括政府和社区对公司所进行的治理。

国美电器控股有限公司治理结构分析(一)内部治理结构分析1.前阶段——混合家族治理模式混合家族企业的治理就表现为混合家族治理模式,是指企业管理介于“人治”和“法治”之间,职业经理人和家族成员共同分享企业控制权的一种家族治理模式。

从借壳上市到2008年底,黄光裕与其妻杜鹃的持股比重居高不下,最高时接近70%,最低时也超过35%。

期间,两人同时在国美董事会担任执行董事。

此外,除独立非执行董事外的其他董事和高层管理人员绝大多数是在国美上市前就跟随黄光裕多年的“黄氏干将”。

黄光裕通过对股东大会、董事会和管理层的控制而握有对国美的绝对控制权,从而产生了以下内部治理问题。

(1)“一股独大”使股东大会流于形式。

一方面,根据资本多数决原则,在股东大会上中小股东的意志往往被控股股东的意志所吸收和征服,影响了中小股东参与公司治理的积极性。

另一方面控股股东滥用资本多数决原则,通过操纵股东大会实现其不正当利益,股东大会功能被严重扭曲。

大股东利用资本优势,可以通过操纵董事会以及经理层,进而损害广大中小股东的利益。

(2)体现大股东意志的“一言堂”董事会。

一方面,决策效率提升的同时决策风险也增大,其他董事参与决策的权利受到限制,意见被轻易忽略。

基于杜邦分析法的国美电器盈利能力分析

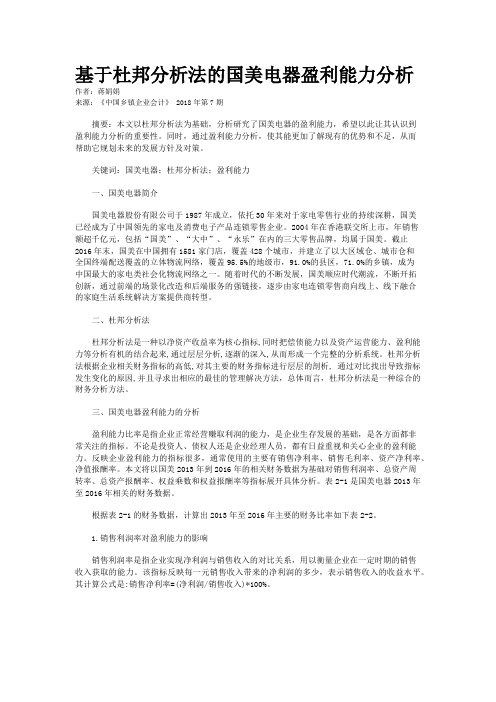

基于杜邦分析法的国美电器盈利能力分析作者:蒋娟娟来源:《中国乡镇企业会计》 2018年第7期摘要:本文以杜邦分析法为基础,分析研究了国美电器的盈利能力,希望以此让其认识到盈利能力分析的重要性。

同时,通过盈利能力分析,使其能更加了解现有的优势和不足,从而帮助它规划未来的发展方针及对策。

关键词:国美电器;杜邦分析法;盈利能力一、国美电器简介国美电器股份有限公司于1987年成立,依托30年来对于家电零售行业的持续深耕,国美已经成为了中国领先的家电及消费电子产品连锁零售企业。

2004年在香港联交所上市,年销售额超千亿元,包括“国美”、“大中”、“永乐”在内的三大零售品牌,均属于国美。

截止2016年末,国美在中国拥有1581家门店,覆盖428个城市,并建立了以大区域仓、城市仓和全国终端配送覆盖的立体物流网络,覆盖95.5%的地级市,91.0%的县区,71.0%的乡镇,成为中国最大的家电类社会化物流网络之一。

随着时代的不断发展,国美顺应时代潮流,不断开拓创新,通过前端的场景化改造和后端服务的强链接,逐步由家电连锁零售商向线上、线下融合的家庭生活系统解决方案提供商转型。

二、杜邦分析法杜邦分析法是一种以净资产收益率为核心指标,同时把偿债能力以及资产运营能力、盈利能力等分析有机的结合起来,通过层层分析,逐渐的深入,从而形成一个完整的分析系统。

杜邦分析法根据企业相关财务指标的高低,对其主要的财务指标进行层层的剖析, 通过对比找出导致指标发生变化的原因,并且寻求出相应的最佳的管理解决方法,总体而言,杜邦分析法是一种综合的财务分析方法。

三、国美电器盈利能力的分析盈利能力比率是指企业正常经营赚取利润的能力,是企业生存发展的基础,是各方面都非常关注的指标。

不论是投资人、债权人还是企业经理人员,都有日益重视和关心企业的盈利能力。

反映企业盈利能力的指标很多,通常使用的主要有销售净利率、销售毛利率、资产净利率、净值报酬率。

本文将以国美2013年到2016年的相关财务数据为基础对销售利润率、总资产周转率、总资产报酬率、权益乘数和权益报酬率等指标展开具体分析。

管理学案例分析——国美电器集团

问题一:面对国内市场环境的变化,国美经营模式存在的问题有哪些?国美电器从全国加点连锁零售第一品牌到2021年亏损近6亿,甚至被媒体预言可能消失,暴露出国美集团经营模式的许多问题,主要有以下几个方面:1、无视环境变化,盲目扩张门店。

管理学理论中提到“环境〞这一概念,任何一个组织都不是独立存在的,环境中某些力量在管理者行为的形成过程中起着主要作用。

组织外部力量和压力带来的变化一直影响着组织。

外部环境的复杂性和不确定性正是对管理的挑战,一个组织如果不能及时根据外界环境的变化来做出相应的调整,就很有可能失去在竞争中的优势从而失去先机,甚至出现被淘汰的危机。

组织的一般环境,即大环境包括政治环境、法律环境、经济环境、科技环境、社会文化环境、自燃环境和国际环境等。

任务环境包括顾客、竞争者、同盟者、供给商、运输部门、中间商与批发商、业务主管部门、税务财政部门以及企业所在社区等要素。

纵观国美的开展历史可以看到从1999年到2006年短短7年时间,国美的规模已经实现向全国扩张并成功实现了区域连锁。

然而在国美迅速壮大的同时国内市场环境也在不断变化竞争对手也在快速成长,尤其是苏宁电器,2021年的数据显示苏宁的销售额已经超过国美,跃居中国零售百强企业榜首。

面对这样强大的竞争对手,通常企业会采取扩张销售门店数量的形式抢夺销售量,国美在过去的5年里,通过快速自主开店、兼并收购等方式争取到现在的市场地位,然而由于门店扩大过于严密并且已经远远超出了地区的负荷能力,因此在扩大的背后背负的是本钱的增长远远高出利润增长的巨大包袱。

对于国美来说,门店规模的扩大并没有给企业带来实际的好处,外表无限光鲜,实际内里不堪重负。

2、低价策略使得与供给商关系恶化。

国美过去在与供给商的合作中,实施集中采购,统一采购,实现规模效应。

由此建立起来的供销模式,摆脱了中间商环节,实现了低本钱采购,从而将厂家的价格优惠转为自身销售商的优势,以低价格占领着市场。

国美电器股份有限公司经营风险分析及对策

晋中学院学年论文题目:国美电器股份有限公司经营风险分析及对策学生姓名指导教师专业班级学号成绩日期国美电器股份有限公司经营风险分析及对策家电连锁是顺应我国市场经济发展,由卖方市场向买方市场转化的产物,也是流通产业发展的产物。

近20年来,家电连锁零售业迅速崛起,逐步占据了家电零售市场的主导地位,并随着行业竞争的日益激烈和企业间的并购整合,进入了由高速成长期向成熟期转变的过渡阶段。

国美电器作为家电连锁行业巨头,在短短的不到20年的时间里,建立了令人瞩目的商业王国。

国美电器于2004年在深圳和香港上市。

几年来,都有了快速的发展。

国美电器2004年营业收入97亿港币,2010年达到497亿港币。

公司取得如此不凡的成绩,源于他们良好的经营理念和战略眼光。

在连锁经营理论、竞争优势理论和供应链管理理论的基础上,利用比较分析法、案例分析法、SWOT分析、PEST分析等方法,以国美电器研究对象,就其经营状况进行了分析。

在对经营策略肯定的同时,也对国美经营中存在的各类风险进行了剖析。

一、国美电器股份有限公司现状分析(1)国美电器股份有限公司现状a、国美电器股份有限公司简介国美电器集团成立于1987年元月一日,是中国最大的、以经营电器及消费电子产品零售为主的全国性连锁企业。

从1999年开始,国美就走上了并购扩张的道路,先后并购了黑天鹅、永乐、大中、三联等国内数十家家电连锁零售企业,2007年12月之后,成为国内家电连锁企业中门店数量最多的一家。

国美的发展历程:1987年1月1日,国美电器在北京成立。

1992年,“国美电器”形成中国最早的连锁雏形。

2004年6月:国美实现以借壳方式在香港上市.2006—2007年:国美成为国内家电连锁企业中门店数量最多的一家。

2008年11月23日,黄光裕遭公安机关拘查,其起因包括涉嫌“操纵市场”等。

2009年6月6日,国美电器召开董事会,全票通过了贝恩资本注资国美电器的方案。

2009年06月23日,停牌逾七个月的国美电器在香港复牌。

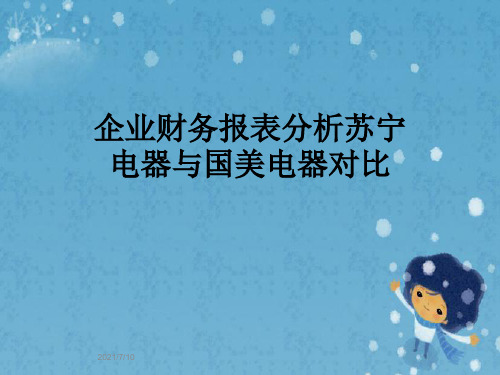

企业财务报表分析苏宁电器与国美电器对比

6.00% 5.00% 4.00% 3.00% 2.00% 1.00% 0.00%

2009年

销售净利率比较图

2010年 年份

2011年

苏宁电器 国美电器

Page 10

可以看出,国美的 销售净利率后两年 均下降趋势高于苏 宁,而苏宁电器的 勇于开始,才能找到成功的路 销售净利率这三年 都高于国美电器。 结合表1销售毛利率 比较可以看出,苏 宁电器的盈利能力 强于国美电器。

Page 27

偿债能力分析—短期偿债能力

苏宁电器 国美电器

Page 28

2009年 26.81% -0.84%

2010年 15.82% 19.81%

苏宁电器,

2009年, 0.2681

国美电器, 2010年,

0.1981

苏宁电器, 2010年, 0.1582

国美电器, 2009年, -

0.0084

盈利能力分析

3

每股收益

每股收益指标是财务报表分析中非常关键的指标,基本每股收益的计 算,按照归属于普通股股东的当期净利润除以当期实际发行在外普通 股的加权平均数。每股收益表明普通股每股能分得的利润。每股收益 越大,企业越有能力发放股利,从而使投资者得到回报。通常这个指 标越大越好。

Page 11

盈利能力分析

0.68

国美 电器

两者速动比率在比 较期间均呈下降趋 势,苏宁下降幅度 更大,但是同期苏 宁的速动比率大于 国美的速动比率。 而2011年,苏宁与 国美的速动比率数 据均不乐观,其短 期偿债能力下降较 大,但苏宁仍略胜 与国美。

Page 26

偿债能力分析—短期偿债能力

3 现金流动负债比

现金流动负债比指标衡量公司产生的经营活动净现金流量对流动负债 的保障程度。 现金流动负债比率越大,表明企业经营活动产生的现金净流量越多, 越能保障企业按期偿还到期债务。但是,该指标也不是越大越好,指 标过大表明企业流动资金利用不充分,获利能力不强。

格力电器盈利能力制约因素研究基于杜邦分析法

格力电器盈利能力制约因素研究基于杜邦分析法一、本文概述随着全球经济的不断发展和市场竞争的日益激烈,企业的盈利能力成为了衡量其经营状况和发展潜力的重要指标。

格力电器作为国内知名的家电制造企业,其盈利能力一直备受关注。

然而,近年来格力电器在盈利能力方面遇到了一些制约因素,导致企业的盈利水平出现波动。

为了深入了解格力电器盈利能力的制约因素,本文基于杜邦分析法,对其盈利能力进行深入剖析。

杜邦分析法是一种通过分解企业的净资产收益率(ROE)来评估企业盈利能力的方法。

它能够帮助我们更好地理解企业盈利能力的内在结构,从而找出影响盈利能力的关键因素。

本文首先运用杜邦分析法,对格力电器的ROE进行分解,从销售净利率、资产周转率和财务杠杆三个方面分析格力电器盈利能力的现状。

在分析过程中,本文将结合格力电器的实际经营情况,探讨其盈利能力制约因素的形成原因。

本文还将对比同行业其他企业的数据,以揭示格力电器在盈利能力方面的优势和不足。

基于分析结果,本文将为格力电器提出相应的改进建议,以期提高企业的盈利能力,为企业的可持续发展提供有力支撑。

通过本文的研究,我们期望能够为格力电器及其他家电制造企业提供有益的参考,推动其盈利能力的提升,进而促进整个行业的健康发展。

二、杜邦分析法在格力电器盈利能力分析中的应用格力电器作为中国家电行业的领军企业,其盈利能力一直是业界关注的焦点。

为了深入剖析其盈利能力的制约因素,本文采用杜邦分析法作为研究工具,对格力电器的财务状况进行层层分解,以期找到影响其盈利能力的关键因素。

杜邦分析法是一种通过分解公司的净资产收益率(ROE)来评估企业盈利能力的方法。

ROE是一个综合性极强的财务指标,能够反映股东权益的收益水平。

通过杜邦分析法,我们可以将ROE分解为净利率、资产周转率和财务杠杆倍数三个核心指标的乘积,从而更直观地了解格力电器盈利能力的内在结构。

我们来看格力电器的净利率。

净利率反映了企业每销售一定额的产品或服务后能够实现的利润水平。

基于杜邦分析法的国美电器盈利能力分析

基于杜邦分析法的国美电器盈利能力分析杜邦分析法是一种综合评估企业盈利能力的方法,通过将企业的盈利能力拆分为不同的指标,来帮助管理者更好地了解企业的盈利状况。

在进行国美电器盈利能力分析时,可以采用杜邦分析法来深入评估其财务状况。

第一步,计算净利润率(Net Profit Margin)。

净利润率指的是企业净利润与销售收入之间的比率,可以用来评估企业在销售中实现利润的能力。

净利润率的计算公式为:净利润率=净利润/销售收入。

第二步,计算总资产净利润率(Return on Assets,ROA)。

总资产净利润率指的是企业净利润与总资产之间的比率,可以衡量企业有效利用资产实现盈利的能力。

总资产净利润率的计算公式为:总资产净利润率=净利润/总资产。

第三步,计算资本回报率(Return on Equity,ROE)。

资本回报率指的是企业净利润与股东权益之间的比率,可以用来评估企业为股东创造价值的能力。

资本回报率的计算公式为:资本回报率=净利润/股东权益。

通过以上三个指标的计算,可以得出国美电器的盈利能力分析结果。

下面将详细分析国美电器的盈利能力。

首先,计算净利润率。

假设国美电器在一年内实现净利润为1亿元,销售收入为10亿元。

那么净利润率为1亿/10亿=0.1,即10%。

其次,计算总资产净利润率。

假设国美电器在一年内实现净利润为1亿元,总资产为20亿元。

那么总资产净利润率为1亿/20亿=0.05,即5%。

最后,计算资本回报率。

假设国美电器在一年内实现净利润为1亿元,股东权益为10亿元。

那么资本回报率为1亿/10亿=0.1,即10%。

综上所述,根据以上的计算可知,国美电器的净利润率为10%,总资产净利润率为5%,资本回报率为10%。

这些指标的数值可以反映出国美电器的盈利能力较好,即在销售中实现了较高的利润,并且能够有效地利用资源实现盈利,为股东创造了较高的价值。

然而,仅通过这三个指标来评估企业的盈利能力还是有一定局限性的,因为它们都只考虑了企业的财务状况,没有考虑到其他因素对盈利能力的影响。

盈利能力问题分析——以国美电器为例会计学专业论文设计

盈利能力问题分析——以国美电器为例摘要企业作为一个有生命的机体,盈利能力是企业赖以生存的最基本要求,它是生存力、发展力、创新力、应变力、凝聚力和承载力的基础和综合体现,也是竞争力强弱的首要标志。

一个充满生机和活力的企业,必然是在同行中经济效益较好的企业。

同时企业的盈利状况也是投资人进行投资决策是最基本和重要的判断依据,也是债权人准确评价企业的偿债能力、控制信贷风险的依据。

所以无论是投资人、债权人还是企业经营管理人员,都日益重视企业的盈利能力分析。

本论题就国美电器为例对其盈利能力的相关内容进行分析找出重找的问题并提出相应的对策,希望企业增强盈利能力,促进发展。

关键词:盈利能力;营业收入;盈利状况AbstractAs a living organism, profitability is the most basic requirement for the survival of an enterprise. It is the foundation and comprehensive manifestation of survivability, development, innovation, resilience, cohesion and carrying capacity, and it is also a competitive force. First sign. A company full of vitality and vitality must be a company with good economic benefits among its peers. At the same time, the profitability of the enterprise is also the most basic and important basis for investors to make investment decisions, and it is also the basis for creditors to accurately evaluate the company's ability to pay debts and control credit risk. Therefore, whether it is investors, creditors or business managers, there is an increasing emphasis on the analysis of corporate profitability. This thesis takes Goma as an example to analyze the relevant content of its profitability to find out the problem of rediscovery and propose corresponding countermeasures. It is hoped that the company will enhance profitability and promote development.Keywords: profitability; operating income; profitability analysis目录一、绪论...................................................... 错误!未定义书签。

基于哈佛分析框架下的国美零售财务分析案例

110基于哈佛分析框架下的国美零售财务分析案例张艳博作者简介:张艳博(1992.07-),女,蒙古族,硕士研究生,浙江广厦建设职业技术学院,研究方向:会计。

(浙江广厦建设职业技术学院浙江金华322100)摘要:哈佛分析框架是基于传统的杜邦分析法以及对企业发展创新出的分析方法,包括报表分析以及发展战略分析等等,文章案例选择拥有30多年品牌优势的家电零售连锁企业作为分析对象,利用哈佛分析框架来分析国美电器的现状,在此基础上对公司的未来进行预测。

文章最后从财务方面与战略方面提出相应的措施,用以帮助国美零售解决存在的问题。

关键词:哈佛分析框架;国美电器;战略分析;财务分析一、哈佛分析框架的概念哈佛分析框架来源于美国,哈佛分析框架是一种结合定量与定性分析的方法,定量分析分析包括财务以及会计类的分析,而前景和战略类的分析则属于定性分析,分类分析并在此基础上对国美电器未来的方向和问题的解决提供策略。

二、国美电器背景及介绍国美电器成立于香港,1987年1月1日,第一家国美成立,成立之初就确定其专注于家电零售,经历了30多年的发展和积淀,国美电器已经成为了我国零售业尤其是电器零售业的行业领军,与京东、苏宁云商等品牌知名度相当,2004年6月上市,上市之初,对于其未来发展经过一系列讨论,而其内部领导人也经历了一系列的更替,2017年6月12日国美电器决定改名,将原本的“国美电器控股有限公司”更改为“国美零售控股有限公司”,自此更加可以明确其目标行业为家电零售业。

三、基于哈佛分析框架下国美电器财务报表分析(一)战略分析本文选用SWOT 分析法作为分析其战略的方法,想要了解国美零售的优势和劣势,为其在哈佛框架下财务类的分析打下基础。

1.优势。

国美零售由于其品牌信誉和质量优秀,已经拥有行业内其他品牌无法企及的“老客户”。

30多年的发展和研究,使得国美零售拥有坚定可靠的质量,以及完善的售后服务,各地的门店和体验店也较为丰富,因此全国范围内至少已经存在400个以上的忠实消费者群体。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

杜邦分析法分析国美电器

一、分析目的:

一、国美电器简介

国美电器(英语:GOME)是中国的一家连锁型家电销售企业,也是中国大陆最大的家电零售连锁企业,2009年,国美电器入选中国世界纪录协会中国最大的家电零售连锁企业。

成立于1987年1月1日。

董事长为陈晓。

在北京、太原、天津、上海、广州、深圳、青岛、长沙、香港等城市设立了42个分公司,及1200多家直营店面。

随着2009年中国经济的企稳回升,国美借助中国宏观经济政策的有力推动,业务优化转型并引入战略投资者等一系列应对措施,迅速走出阴霾,继续保持良好的发展势头。

2009年所制定的各项战略计划,都得到了较好的实施。

依据年初制定的优化转型计划,集团减少了规模扩张,门店数量从年初的859间减少至726,大量关闭了亏损门店。

单店的经营质量也有所提升,同店增长达到%。

在利润为主导的推动下,本年净利润也实现了大幅的增长。

于报告期内,集团实现销售收入约人民币42,668百万元,对比去年的人民币45,889百万元下滑%;母公司拥有者应占溢利约人民币1,409百万元比去年的约人民币1,048百万元上升%。

二、杜邦分析原理

净资产收益率=净利润÷平均净资产=总资产收益率×权益乘数=销售净利率×总资产周转率×权益乘数。

三、国美电器的基本财务数据如下

资产负债2009年12月2008年12月2007年12月2006年12月2005年12月

综合资产负债表

固定资产4,212,621 4,109,302 3,476,138 2,212,902 914,831

投资153,360 108,810 0 0 0

流动资产23,272,720 18,482,711 22,337,559 15,497,138 8,406,830

其他资产8,124,479 4,794,281 4,023,796 3,466,189 46,233

总资产35,763,180 27,495,104 29,837,493 21,176,229 9,367,894

长期债项3,174,909 3,569,553 3,184,303 726,703 0

其他长期负债103,429 218,470 170,120 342,524 360,408

流动负债20,682,377 15,147,247 16,180,091 14,955,396 7,496,600

股本382,408 331,791 343,764 317,009 174,099

储备11,420,057 8,228,043 9,959,215 4,834,597 1,336,787

股东权益11,802,465 8,559,834 10,302,979 5,151,606 1,510,886

货币人民币人民币人民币人民币人民币

单位'000 '000 '000 '000 '000

主要项目

存货6,532,453 5,473,497 5,383,039 4,882,754 2,725,375

现金及银行结存14,825,403 7,891,525 12,914,721 8,900,592 4,212,471

短期债项2,530,357 170,000 300,000 729,330 0

总债项5,705,266 3,739,553 3,484,303 1,456,033 0

核数师意见无保留意见无保留意见无保留意见无保留意见无保留意见

现金流量表2009年12月 2008年12月 2007年12月 2006年12月 2005年12月经营活动之现金流量-242,4174,273,415 2,702,341 224,756 789,926

投资回报及融资费用之现金流量491,670 -416,533-14,236-320,994-195,063

已收利息507,734 260,645 390,864 105,221 70,305

已付利息-16,064-16,088-40,789-9,0790

已收股息0 0 0 0 0

已付股息0 -661,090-364,311-417,136-265,368

其他0 0 0 0 0

退回/(已缴)税项-440,023-262,610-168,171-29,772-72,071

投资活动之现金流量-293,841-4,514,568-3,142,291-1,003,863-1,092,385增添固定资产-329,527-1,179,635-1,578,294-278,035-549,232

出售固定资产6,555 15,042 1,245 3,807 2,710

投资增加-2,760-596,552-49,716290,065 -408,500

投资減少0 0 -5,5260 -107,363

与关联人士之现金流量0 0 0 -1,019,7000

其他31,891 -2,753,423-1,510,0000 -30,000

融资活动前之现金流量-484,611-920,296-622,357-1,129,873-569,593

融资活动之现金流量3,483,397 -2,197,5575,531,116 1,505,866 0

新增贷款860,000 100,000 400,000 507,000 0

偿还贷款-680,000-230,000-829,3300 0

定息/债项工具融资3,857,206 0 4,528,140 989,240 0

偿还定息/债项工具-1,820,1000 0 0 0

股本融资1,284,899 0 1,432,306 9,626 0

与关联人士之现金流量0 0 0 0 0

其他-18,608-2,067,5570 0 0

现金及等同现金之增加/(减少) 2,998,786 -3,117,8534,908,759 375,993 -569,593

年初之现金及现金等同项目3,051,069 6,269,996 1,451,837 1,079,347 1,659,094 外汇兑换率变动之影响/(其他) -20,796-101,074-90,600-3,503-10,154

年终之现金及现金等同项目6,029,059 3,051,069 6,269,996 1,451,837 1,079,347 货币人民币人民币人民币人民币人民币

单位'000 '000 '000 '000 '000

核数师意见无保留意见无保留意见无保留意见无保留意见无保留意见、

损益表2010年06月2009年06月2008年06月2007年06月2006年06月营业额24,873,283 20,463,322 24,873,694 21,157,226 12,167,820 经营溢利1,249,393 726,999 1,431,793 971,395 525,505

联营公司0 0 0 0 --

除税前经营溢利1,255,784 750,209 1,420,393 560,755 525,505

税项293,458 165,273 233,364 151,412 58,663

少数股东利益0 4,628 37,274 13,952 122,311

股东应占溢利962,326 580,308 1,149,755 395,391 344,531

货币人民币'000 人民币'000 人民币'000 人民币'000 人民币'000 该公司2001至2002年财务比率见下表:

财务比率2010年06月2009年06月2008年06月2007年06月2006年06月变现能力分析

流动比率(倍)

速动比率(倍)

偿债能力分析

长期债项/股东权益(%) 0

总债项/股东权益(%)

总债项/资本运用(%)

投资回报分析

股东权益回报率(%)

资本运用回报率(%)

总资产回报率(%)

盈利能力分析

经营利润率(%)

税前利润率(%)

边际及利润率(%)

营运能力分析

存货周转率(%)

盈利能力分析

派息比率(%) 0 0

随着2009年中国经济的企稳回升,国美借助中国宏观经济政策的有力推动,业务优化转型并引入战略投资者等一系列应对措施,迅速走出阴霾,继续保持良好的发展势头。

2009年所制定的各项战略计划,都得到了较好的实施。

依据年初制定的优化转型计划,集团减少了规模扩张,门店数量从年初的859间减少至726,大量关闭了亏损门店。

单店的经营质量也有所提升,同店增长达到%。

在利润为主导的推动下,本年净利润也实现了大幅的增长。

于报告期内,集团实现销售收入约人民币42,668百万元,对比去年的人民币45,889百万元下滑%;母公司拥有者应占溢利约人民币1,409百万元比去年的约人民币1,048百万元上升%。

随着外部经济环境的变化及家电连锁行业的迅猛发展,集团在2009年的基础上,以追求客户价值为核心,打造中国家电零售行业一流企业为目标,对未来发展方向提出了的战略指导方针。