家纺行业财务报表分析案例

罗莱家纺利润表分析

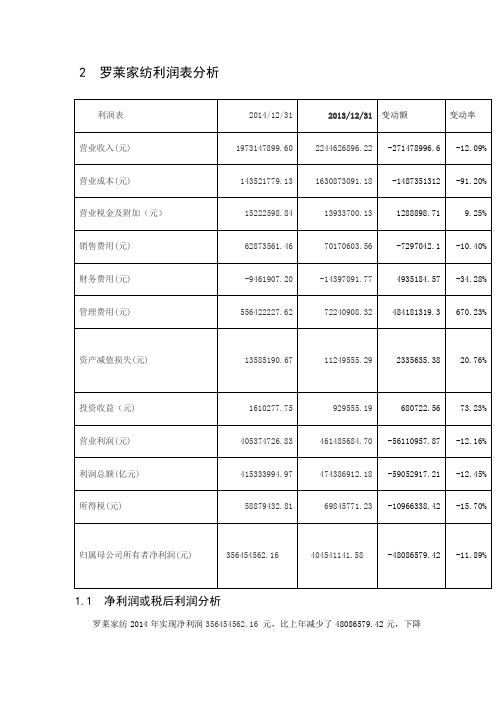

2 罗莱家纺利润表分析利润表2014/12/31 2013/12/31 变动额变动率营业收入(元) 1973147899.60 2244626896.22 -271478996.6 -12.09% 营业成本(元) 143521779.13 1630873091.18 -1487351312 -91.20% 营业税金及附加(元)15222598.84 13933700.13 1288898.71 9.25% 销售费用(元) 62873561.46 70170603.56 -7297042.1 -10.40% 财务费用(元) -9461907.20 -14397091.77 4935184.57 -34.28% 管理费用(元) 556422227.62 72240908.32 484181319.3 670.23% 资产减值损失(元) 13585190.67 11249555.29 2335635.38 20.76% 投资收益(元) 1610277.75 929555.19 680722.56 73.23% 营业利润(元) 405374726.83 461485684.70 -56110957.87 -12.16% 利润总额(亿元) 415333994.97 474386912.18 -59052917.21 -12.45% 所得税(元) 58879432.81 69845771.23 -10966338.42 -15.70% 归属母公司所有者净利润(元) 356454562.16 404541141.58 -48086579.42 -11.89%1.1 净利润或税后利润分析罗莱家纺2014年实现净利润356454562.16 元,比上年减少了48086579.42元,下降幅度为11.89%,下降幅度较大;从水平分析表看,公司净利润增加主要是由于利润总额比上年减少59052917.21元引起的;由于所得税比上年减少10966338.42元,二者相抵,导致净利润减少了48086579.42元。

山东如意科技集团财务报告

山东如意科技集团财务报集团简介山东如意科技集团是多元持股的大型中外合资企业,国家级高新技术企业,纺织产业突出贡献企业,全国纺织十佳经济效益支柱企业,中国毛纺织最具竞争力十强企业,山东省百家重点企业集团。

其前身为始建于1972年的山东济宁毛纺织厂,是全球知名的创新型技术纺织企业,拥有国家级企业技术中心和博士后工作站,获得了数百项专利技术和创新成果,被中国纺织工业协会列为毛纺行业国家级新产品开发基地。

继2002年“赛络菲尔纺纱技术及系列产品”获国家科技进步二等奖后,历时7年研究的“如意纺”纺纱技术,荣获国家科技进步一等奖,是全球服装奢侈品品牌的主要供应商之一。

集团资产总额131亿元,拥有国内A股和日本东京主板2个上市公司。

旗下拥有20个全资和控股子公司,职工3万人,2011年营业收入153亿元。

位列中国企业500强的374名,综合竞争力居中国纺织服装500强前五位,出口创汇居行业百强前五位,主营业务收入居行业前十位。

公司涉及毛条制造、毛精纺、服装、棉纺织、棉印染、针织、化学纤维、牛仔布、家纺、房地产等产业,目前拥有国内规模最大的毛纺服装产业链和棉纺印染产业链。

如意集团旗下涉及兔毛纺纱、纺织服装、棉纺织、棉印染、针织、纤维、牛仔布、房地产等产业,成为国内知名的纺织相关多元化产业集团。

集团资产总额55亿元,职工近2万人。

2007年实现销售收入75亿元,利税7.4亿元,进出口总额4.3亿美元。

“如意”商标是中国驰名商标,产品先后获“中国名牌”和商务部“重点培育和发展的出口名牌”等称号。

在国内首家获得世界第一视觉博览会——法国PV展会参展资格,为中国纺织面料企业赢得了全球纺织面料流行趋势发布权。

企业通过技术创新,坚持高端产品定位,提高自身核心竞争力;成为国内少数几家可与欧美、日本等高档面料相抗衡的企业。

如意集团拥有进出口自主权,通过ISO9001和ISO14001认证。

集团拥有强大的核心技术及科技创新优势,产品多次获国家金质奖、国家银质奖。

纺织企业财务风险探析基于雅戈尔集团案例分析

2、公司外部原因:纺织行业市场竞争日趋激烈,贸易保护主义抬头,加上全 球经济形势不稳定等因素,给雅戈尔集团带来了较大的压力。此外,国内货币 政策收紧、利率上调等政策因素也可能增加企业的财务负担。

启示与建议

通过分析雅戈尔集团的财务风险,我们可以得出以下几点启示和建议:

1、优化资本结构:纺织企业应适度控制负债规模,合理搭配多种融资方式, 降低财务风险。例如,可以尝试通过发行债券、引入战略投资者等方式进行融 资,以优化资本结构。

多元化经营战略与财务风险分析: 雅戈尔集团的案例研究

在当今全球化的商业环境中,多元化经营战略已成为企业追求增长和降低风险 的重要工具。然而,多元化经营并非万无一失,企业需同时其带来的财务风险。 本次演示以雅戈尔集团为例,深入分析多元化经营战略与财务风险之间的关系, 并提出相应建议。

雅戈尔集团简介

财务风险的识别与分析

然而,多元化经营战略也伴随着财务风险。雅戈尔集团面临的财务风险主要包 括流动性风险、收益风险和融资风险。

1、流动性风险:指企业资产不足以偿还短期债务或满足运营需求的风险。雅 戈尔集团在多元化经营过程中,由于跨行业投资和管理,可能面临对不同行业 市场环境和资金需求的适应性问题,从而导致流动性风险。

本次演示采用案例分析的方法,选取雅戈尔集团作为研究对象。首先,通过收 集雅戈尔集团的公开财务报告和相关新闻报道,了解其财务风险现状及经营环 境。其次,采用定量分析方法,对雅戈尔集团的偿债能力、营运能力和盈利能 力进行评估。同时,运用事件研究法对雅戈尔集团财务风险的影响因素进行深 入剖析。

结果与讨论

纺织企业财务风险探析——基于雅戈尔 集团案例分析

01 引言

目录

02 财务风险概述

03 雅戈尔集团案例分析

家纺三强罗莱家纺、富安娜和梦洁家纺行业和财务报表分析

一、行业介绍很多人一看到家用纺织品,自然而然就先入为主的认为家纺行业是个夕阳行业,竞争激烈,没有前途可言。

我也犯过这样的错误,2009年9月罗莱家纺上市的时候,我仅仅简单计算了下静态市盈率42倍,动态市盈率26倍就把她扔到了一边,嘴巴里还嘟嘟两句:一个搞纺织品的也能有这么高的PE,买的人真是脑袋给驴踢了。

不过一年以后的事实证明,驴踢的是我的脑袋。

2010年底,罗莱家纺的股价最高达80元,是上市开盘价的倍。

而这仅仅用了一年多一点的时间!纺织品行业分为服装用纺织品、家用纺织品和产业用纺织品三个子行业。

我重新研究了家纺行业,发现原来家纺是整个纺织品行业皇冠上的明珠,在我国的发展前景非常广阔。

美国人口只有3亿,但每年能消费亿条床单和枕套,10亿条毛巾。

2008年美国家纺市场规模超过600亿美元,2011年预计达700亿美元,占美国纺织品消费总额的%。

我国家用纺织品工业产值很大,2011年预计超过10000亿,且大部分为中低端产品,国内消费超5000亿,其余出口国外。

对于美国这样的中高端市场,我国产品销量不到美国市场的十分之一。

纺织品行业带有一定的周期性,尤其是以出口、代工为导向的企业,受经济、政策的影响更大。

未来甚至有可能随着我国工人薪资水平的增长,产业被其他收入更低的国家替代。

当年欧美纺织品行业由盛转衰就是很好的例子。

不过我们同时也要看到,对于纺织品行业里的中高端服装品牌、家纺品牌,欧美仍然占据着绝对的领导地位,不仅受经济影响小,弱周期性明显,且不会因为产业转移而被替代。

这些品牌商掌握了核心的设计、理念和技术,转移生产线降低成本,不断发展壮大,风靡全球。

目前我国家纺行业企业有几千家,但年产值超过1亿的只有50家左右,行业集中度很低。

随着工人薪资水平提高和生产原料成本上涨,中小型微利企业破产或被大型企业兼并将是一个大的趋势。

随着人们生活水平的不断提高,消费层次不断升级,人们对家纺的品牌粘性也会越来越大,中高端的家纺品牌需求将会不断增加。

行业分析-家纺行业财务报表分析案例 精品

10.87% 0.90 1.22

11.86%

11.97% 0.79 1.30

12.19%

14.24% 0.92 1.37

18.01%

14.65% 0.94 1.37

18.95%

2021/2/27

ROE逐年增大,2011年增幅最为显著

综合财务状况对比分析 杜邦财务分析体系

富安娜家纺 ROE驱动因素

2021/2/27

销售百分比法预测要素 敏感性资产占基期收入比 敏感性负债占基期收入比

2013年预计销售收入 较2012年增长额 预计销售净利率 预计股利支付率 外部融资需求额

富安娜家纺

90.97% 27.57% 202,574.62 24,877.59 14.65% 21.11% -7,635.53

年份

富安娜家纺 罗莱家纺

2009年

77,984.25 99,798.05

2010年

-1,036.66 2,557.86

2011年

-8,030.33 1,435.75

2012年

-6,648.21 13,342.52

2021/2/27

盈利质量分析

一、主营业务收入趋势对比分析

年份 主营业务收入

环比增长 年均主营业务收入

25.74% 32.57%

盈利质量分析

四、利润表纵向结构分析

2021/2/27

盈利质量分析

五、资产获利能力分析

富安娜获利能力分析

2021/2/27

现金流量分析

一、经营活动现金流量状况分析

项目

经营活动现金流入 购买存货现金流出 经营活动现金流出 经营活动现金流净额

2021/2/27

富安娜

江苏阳光公司(纺织业)财务分析报告

2006 年 127,757,987.75 65,493,037.80 4,450,201,842.61 84,107,296.25

2005 年 30,108,962.71 64,956,973.01 3,652,502,173.90 97,160,061.24

江苏阳光 2007 年经营资产报酬率为 5%,与前两年相比,2006

2005 年 10.48% 1.20% 0.70% 2.67% 0.74% -6.43%

6

江苏阳光财务分析报告

厦门大学 MBA2008 级秋季班

结合上图可以看出,江苏阳光的各项盈利指标基本都呈现出逐年

递增的态势,整个公司的盈利能力应该说是逐年增强的。通过我们的

仔细分析,首先,营业收入是呈逐年上升的趋势,而且收入的提高幅

鲁泰 26.00% 13.00% 13.00% 11.00% 19.00% 1.00%

7

江苏阳光财务分析报告

厦门大学 MBA2008 级秋季班

通过上图我们可以看到,江苏阳光除了投资回报率以外,其余各

项指标均落后于鲁泰,某些指标的差距还非常明显,这一方面说明公

司和行业领先的企业相比还有相当的差距,另一方面也说明公司在自

1

江苏阳光财务分析报告

厦门大学 MBA2008 级秋季班

定资产投资均呈现负增长态势业内人士预计,受原料价格上涨、宏观

调控趋紧等因素的影响,我国毛纺行业的发展步伐将有所减缓。

二、企业概况介绍

由国内最大的精毛纺生产企业——江苏阳光集团有限公司(以下

简称阳光集团)控股的江苏阳光股份有限公司(以下简称江苏阳光)

是国家重点高新技术企业上市公司。目前拥有总资产 36.5 亿元,固

定资产 18.95 亿元,精纺纱锭 12 万锭,织机 368 台,年产精纺呢

纺织制造行业财务分析报告

浙江省纺织行业现状

三、行业经营效益

总体来看,2012年全年,浙江省纺织行业经营效益以及盈利能力均有明显下降。

销售收入(亿元) 增速(%)

利润总额(亿元) 增速(%)

亏损额(亿元) 增速(%)

销售毛利率 销售利润率(%) 资产报酬率(%)

2011年1-12月 效益情况(亿元、%)

5606.98 18.90 260.01 12.96 11.07 86.13

增长率 (%) 13.08 10.87 18.01 13.75

7.47

负债总计 (亿元) 2642.61 2834.50 3322.32 3286.83 3175.29

增长率 (%) 14.93 10.07 19.90 14.39

6.72

浙江省纺织行业现状

二、行业分布特点

目前,浙江省纺织行业已经形成了一大批具有专业特色的产业基地, 并形成各地域不同纺织特色:主要有绍兴,萧山的化纤织造业,湖州绢 丝、毛纺业,诸暨、义乌的织袜业,义乌的无缝内衣业,宁波(象山) 的针织业、家纺布业,海宁的经编业,余杭、海宁的服饰布业。

基本每股收益(元)

0.8

0.49

0.2

1.07

0.64

0.38

0.16

净利润(万元) 营业总收入(万元) 每股净资产(元) 净资产收益率(%)

17320.57 10530.81 4380.53

232002.6 150480.3 67134.79

10.8

10.69

10.6

7.49

4.59

1.93

22989.88 13751.49 8293.11 3402.78

纺织制造行业财务分析报告

Company

纺织上市公司财务报表分析———以天虹纺织为例

纺织上市公司财务报表分析———以天虹纺织为例作者:陈曦黎国华来源:《中外企业家》 2017年第1期陈曦,黎国华(1.武汉纺织大学会计学院,湖北天门 431703;2.天门市皂市初级中学,湖北天门431703)摘要:以会计数据为基础的财务报表分析是管理层做出经营决策的重要依据。

以天虹纺织集团有限公司为例,以山东鲁泰和安徽华茂公司为参照,运用比率分析并结合杜邦财务分析法,对纺织上市公司的偿债能力、营运能力和盈利能力进行分析,并在此基础上,对其经营管理与发展战略提出针对性的措施与建议。

关键词:纺织企业;比率分析;杜邦财务分析中图分类号:F231.5文献标志码:A文章编号:1000-8772(2017)01-0089-051 问题的提出纺织行业是我国的传统优势产业,在国民经济发展中发挥了重要作用。

从2015年开始,在国内以去产能、去库存、去杠杆、降成本、补短板为重点的供给侧结构性改革背景下,以及国际诸多不确定因素的影响下,纺织行业的发展遇到了前所未有的机遇与挑战。

如何抓住机遇,迎接挑战,是业界普遍关注的问题。

财务报表分析是企业经营管理活动的重要组成部分,是管理层做出经营决策的重要依据。

本文试图以天虹纺织为例,从财务的视角,分析纺织企业经营过程中面临的问题,并提出对策建议,以期为纺织企业的可持续发展进行财务诊断。

2 财务报表分析方法2.1 比率分析法比率分析法包含评价企业偿债能力、营运能力、盈利能力的比率。

其中偿债能力比率分为短期偿债能力比率和长期偿债能力比率。

流动比率、速动比率、现金比率常用于评估企业的短期偿债能力,资产负债率、负债对净资产的比率、利息保障倍数则用于评估企业长期偿债能力。

存货周转率、应收账款周转率、总资产周转率常用来反映企业的营运能力。

销售净利率、资产收益率、净资产收益率则用来反映企业的盈利能力。

2.2杜邦分析法杜邦分析体系是以净资产收益率为核心,将影响净资产收益率的因素层层分解,并将各项相互联系的财务指标进行综合分析的方法。

财务报表分析典型案例及详细答案解析

六、典型案例某企业是一家上市公司,其年报有关资料见表4-7、4-8和表4-91.业务数据表4-7资产负债表单位:万元资产期初期末负债及股东权益期初期末流动资产8679 20994 流动负债:短期资产1000 短期借款13766 37225 减:投资跌价准备27 应付账款2578 5238 短期投资净额973 应付职工薪酬478 508 应收账款9419 13596 应交税费51 461 其他应收款3489 7215 其他应付款2878 7654 减:坏账准备35 2081 流动负债合计19751 51086 应收款项净额12873 18730 非流动负债:640 320 存货13052 16007 负债合计20391 51406 减:存货跌价损失229 股东权益:存货净额13052 15778 股本16535 24803 其他流动资产2828 3277 资本公积25752 17484 流动资产合计37432 59752 盈余公积6017 7888 非流动资产:未分配利润13395 13225 长期投资13957 15197 股东权益合计61699 69400 固定资产固定资产原值40202 68185减:累计折旧20169 25246固定资产净值20033 42939在建工程9978 1534固定资产合计30011 44473无形资产690 1384非流动资产合计44658 61054总计82090 120806 总计82090 120806表4-8应收账款账龄表单位:万元账龄期初数比例(%) 期末数比例(%)1年以内8617 91.48 10699 78.681-2年376 3.99 2147 15.792-3年180 1.91 325 2.383年以上246 2.62 425 3.14合计9419 100 13596 100表4-9其他应收款账龄表单位:万元账龄期初数比例(%) 期末数比例(%)1年以内2715 77.8 5052 70.021-2年516 14.79 1706 23.642-3年248 7.12 416 5.763年以上10 0.29 41 0.58合计3489 100 7215 1002.有关会计政策(1)坏账准备原按应收账款余额的5%计提,改按应收款项(包括应收账款和其他应收款)。

电大宜昌纺机案例分析

电大宜昌纺机案例分析1、坏账准备的计提方法有哪些?企业选择不同的方法和计提比例会产生什么不同结果?(可举例说明)答:企业会计准则要求企业采用备抵法估计企业的坏账,计提坏账准备的方法由企业自行确定。

坏账准备的计提方法通常有账龄分析法、应收账款余额百分比法、赊销百分比法等。

企业可自行决定采用何种方法,或根据情况分别采用不同的方法,但一旦选用,不得随意变更。

因为企业挑选相同的方法和计提比例可以对当期利润的多寡导致影响。

比如说:哈空调年年报则表示,业绩快速增长的主要原因就是销售收入快速增长,同时特别强调,“由于财务会计估算更改,即为对应收账款账款坏账准备工作的计提方法由账龄分析法更改为搬迁模型法,减少本年净利润.54万元,占到净利润总额的17.47%”。

2、存货的计价方法有哪些?选择不同的计价方法对企业有什么影响?(可举例说明)请问:存货的计价方法分成计划成本法和实际成本法。

而使用实际成本计价的方法又可以分成:①先进先出法:假设先接到的存货先收到,按发货先后顺序和各批单价,随时排序收到和总额余额的一种排序方式。

②加权平均法(移动加权平均法):根据每种存货的加权平均单价排序收到存货实际成本的一种计算方法。

③个别计价法:以某批存货购得时的实际单价做为该批存货收到的单位成本的一种计价方法。

不同的存货计价方法将会产生不同的利润和期末存货估价,并对企业的税收负担、现金流量产生影响。

采用先进先出法。

期末存货的价格接近于当时的价格,真实的反映了企业期末资产状况,符合谨慎原则的要求。

先进先出法虽然能够较好地符合存货管理、存货估价及业绩评价的要求,但在物价持续上涨的情况下会导致较高的所得税支出。

当企业采用加权平均法和移动加权平均法时,本期销货成本是在早期购货成本与当期购货成本之间。

但采用这两种方法会使当期计算得出的销售利润大于与当期销售成本配比的实际销售利润。

计算得到的销售成本既不能与当期销售利润配比,又不能完全消除通货膨胀的影响,因而就可能同时损害了前后两个不同会计期间会计信息的真实性。

罗莱家纺有限公司财务分析与评价

《公司金融学》学期论文罗莱家纺有限公司财务分析与评价姓名:解鑫班级:12级公司金融5班学号:201222380709目录一、引言 (3)(一)写作背景 (3)(二)目的与意义 (3)二、公司基本情况 (3)三、公司三大报表分析 (4)(一)资产负债表 (4)1、资产项目重大变动………………………………………………………………6.2、负债项目重大变动 (6)3、所有者权益变动 (6)(二)利润表 (6)1、营业收入变动 (7)2、费用变动 (7)3、所得税变动 (7)(三)现金流量表 (7)1、经营活动产生的现金流量净额 (10)2、筹资活动产生的现金流量净额 (10)3、投资活动产生的现金流量净额 (10)四、公司财务指标分析 (10)(一)偿债能力分析 (10)1、短期偿债能力 (11)2、长期偿债能力 (11)(二)营运能力分析 (12)(三)盈利能力分析 (14)五、主要结论建议 (16)(一)结论 (16)(二)建议 (16)1、提升零售管理体系 (16)2、打造快速应变的供应链管理体系 (16)3、充分利用IT系统工具,有效支撑业务发展 (16)4、保障研发投入 (16)参考文献 (17)罗莱家纺有限公司财务分析与评价内容摘要本文以上市公司罗莱家纺有限公司为例,运用比率分析与现金流量分析两种基本工具对该公司的三大报表:资产负债表、利润表、现金流量表以及该公司的财务指标:偿债能力、营运能力、盈利能力进行分析评价,得出了主要的结论和对该公司的提升、打造快速应变的供应链管理体系、充分利发IT系统工具、保障研发投入的建议。

关键字:罗莱家纺比率分析现金流量分析零售管理体系一、引言(一)写作背景本学期我们学习了公司金融这门课,这门专业课对我今后从事工作和进行个人投资起着至关重要的作用,其中对上市公司财务分析的课程更是重中之重,因为在现实生活中很多人因为股票赔钱而赔上了身家性命,2014年3月中旬,深圳一家公司的女职员还有辽宁大学的一名教师皆因炒股亏损而跳楼身亡,更有甚者走上了违法犯罪的道路,这就告诉我们进入股市需要谨慎,做好充足的准备,其中对上市公司进行财务分析就是一项重要的工作,做好这份准备,运用这一必要的工具,才能更好的保护我们自己应对股市的风险。

《2024年纺织企业上市公司的财务分析》范文

《纺织企业上市公司的财务分析》篇一一、引言随着中国经济的快速发展,纺织行业作为我国的重要产业之一,在国内外市场都拥有一定的竞争力。

近年来,随着行业的转型升级,许多纺织企业通过上市来拓宽融资渠道,增强企业实力。

本文将对某纺织企业上市公司进行财务分析,以揭示其财务状况、经营成果及现金流量等关键信息。

二、公司概况该纺织企业上市公司主要从事纺织品的生产、销售及研发,拥有多年的行业经验和良好的市场口碑。

公司通过不断的技术创新和品牌建设,逐步发展成为行业内的领军企业。

三、财务报表分析(一)资产负债表分析1. 资产结构:该公司的资产总额呈稳定增长趋势,流动资产占比较高,说明公司的资产流动性良好。

固定资产及无形资产也在不断增加,为公司长期发展奠定了基础。

2. 负债结构:公司负债主要以流动负债为主,短期偿债能力较强。

但需关注负债的持续增长情况,以防止财务风险的出现。

(二)利润表分析1. 营业收入:公司的营业收入稳步增长,显示出公司良好的销售能力和市场前景。

2. 利润构成:公司的毛利率和净利率均处于行业较高水平,表明公司的成本控制和盈利能力较强。

(三)现金流量表分析1. 经营活动现金流量:公司的经营活动现金流入稳定,支出合理,经营活动产生的现金流量净额为正,说明公司经营活动具有较强的现金创造能力。

2. 投资活动现金流量:公司投资活动的现金流出主要用于扩大生产规模、研发新产品等方面,投资活动产生的现金流量净额为负,说明公司在积极进行扩张性投资。

3. 筹资活动现金流量:公司通过发行股票等筹资活动获得资金,筹资活动产生的现金流入稳定,为公司的发展提供了资金支持。

四、财务指标分析(一)盈利能力指标:公司的ROE(净资产收益率)和ROI (投资回报率)均高于行业平均水平,显示出公司较强的盈利能力。

(二)营运能力指标:公司的存货周转率和应收账款周转率均处于行业前列,说明公司的营运能力较强。

(三)偿债能力指标:公司的流动比率和速动比率均符合行业要求,表明公司短期偿债能力较强。

纺织企业上市公司的财务分析

纺织企业上市公司的财务分析近年来,随着全球纺织行业的快速发展和市场的不断扩大,越来越多的纺织企业选择通过上市的方式来融资。

纺织企业上市公司财务分析成为投资者和市场监管机构关注的焦点。

本文将通过对,探讨其财务状况、运营能力和发展前景。

首先,我们将分析纺织企业上市公司的财务状况。

财务状况是投资者们最为关注的内容之一。

我们可以通过查阅纺织企业上市公司的财务报表,如资产负债表、利润表和现金流量表,来了解其经营情况。

资产负债表可以展示公司的资产、负债和所有者权益,帮助我们评估公司的偿债能力、资产负债结构和净资产状况。

利润表可以展示公司的营业收入、净利润和利润率等指标,帮助我们评估公司的盈利能力和利润质量。

现金流量表可以展示公司的现金流入和流出情况,帮助我们评估公司的现金流量状况和经营活动的现金流量净额。

其次,我们将分析纺织企业上市公司的运营能力。

运营能力是评估纺织企业竞争力的重要指标。

我们可以通过分析纺织企业上市公司的营业收入增长率、毛利率、净利率和库存周转率等指标,来评估其运营能力。

营业收入增长率可以展示公司的销售增长情况,毛利率可以展示公司的产品利润水平,净利率可以展示公司的盈利能力,库存周转率可以展示公司的存货运营效率。

这些指标可以帮助我们评估纺织企业上市公司的市场竞争力和盈利能力。

最后,我们将探讨纺织企业上市公司的发展前景。

纺织行业正处于转型升级的关键时期,如何抓住市场机遇、提高产品的附加值和竞争力,是纺织企业上市公司面临的重要挑战。

我们可以通过分析纺织企业上市公司的市场地位、创新能力和投资项目等指标,来评估其发展前景。

市场地位可以展示公司在行业中的地位和竞争优势,创新能力可以展示公司的技术研发实力,投资项目可以展示公司的扩张和发展计划。

这些指标可以帮助我们评估纺织企业上市公司的发展潜力和未来竞争力。

综上所述,是投资者了解纺织企业财务状况、运营能力和发展前景的重要手段。

通过对财务报表的分析,我们可以全面了解纺织企业上市公司的财务状况;通过对营业收入增长率、毛利率、净利率和库存周转率等指标的分析,我们可以评估其运营能力;通过对市场地位、创新能力和投资项目等指标的分析,我们可以评估其发展前景。

海澜之家偿债能力分析论文

海澜之家偿债能力分析论文基于哈佛分析框架的海澜之家财务分析服装行业是我国经济的重要组成部分,但是庞大的消费群体却并没有滋生出有国际影响力的服装企业,各中原因有很多,其中就有财务综合能力不足。

海澜之家在近几年服装行业整体不景气的情况下实现逆势增长,表现了其不俗的发展潜力和前景,很具有典型性。

哈佛分析框架是当前使用广泛且有效的财务分析方法具有实用性。

本篇论文内容共有五章。

第四章是论文的主体部分为哈佛分析框架在海澜之家的运用,其中本文创新性的将会计分析和财务分析结合起来能更加准确的评价海澜之家的财务状况。

经过分析,海澜之家的发展战略明确的,业务收入及利润增长较稳定、盈利能力较强、偿债能力较差;虽然目前状况良好,但存货周转风险和偿债风险导致公司的前景仍有较大不确定性,因此海澜之家仍需谨慎而稳定地推进公司的转型发展进程。

第五章在前一章分析的基础上对海澜之家集团的财务状况进行综合的评价并对海澜之家提出财务方面、会计方面和战略方面三个方向的发展建议。

其中战略方向的建议有:发展新的盈利增长点提高毛利、改进经营模式稳定发展、拓宽销售渠道;会计管理的建议有:提高信息披露质量、优化库存管理模式释放存货和现金、控制应收账款速度;财务建议有:降低期间费用提高营业利润率、加强对企业现金流的管理、提高短期偿债能力。

本论文从财务报表外部使用者的的角度出发,采用哈佛分析框架对海澜之家集团进行分析得出企业的战略情况和财务现状,并就此指出海澜之家在品牌转型过程中可能存在的风险与问题、公司在经营管理方面的长处和不足。

并在科学分析的基础上提出一些有针对性的建议与对策,希望能够让利益相关者通过这篇文章的分析更充分地了解海澜之家,同时也企业管理层的管理决策提供参考意见。

海澜之家的财务分析报告一、行业知识&生活常识海澜之家股份有限公司是一家大型服装企业,业务涵盖品牌服装的经营以及高档精纺呢绒、高档西服、职业服的生产和销售。

其中,品牌服装的经营包括品牌管理、供应链管理和营销网络管理等业务。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

淘宝“双十一”实现收入七千万

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

二、公司经营与战略分析

核心竞争力

品牌定位和研发设计能力

富

直营与加盟渠道互补

安 娜

SAP ERP 管理信息系统

生产布局优势

事业共同体优势

覆盖全国的销售终端网络

罗 莱

丰富的多品牌及品类

家纺行业财务报表分析 案例

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

目录

Contents

PPT文档演模板

公司简介 公司经营与战略分析 主要会计数据与财务指标 财务状况、经营成果与现金流分析

市价比率分析 前景分析 结论

2020/11/18

家纺行业财务报表分析案例

研发 设计 生产 营销 物流

1 公司规模 2 产品结构 3 市场营销 4 核心竞争力 5 公司战略

PPT文档演模板

家纺行业财务报表分析案例

二、公司经营与战略分析

公司名称

罗莱家纺

富安娜

销售收入

272,495.39

177,697.04

公

司

资产总额

233,977.06

207,441.33

规

股本总额

14,036.31

16,068.00

PPT文档演模板

一、公司简介

富安娜

家纺行业财务报表分析案例

一、公司简介

罗莱家纺

研发 生产 设计 销售

PPT文档演模板

家纺行业财务报表分析案例

一、公司简介

两公司均于2009年IPO

股票代码:002327 股票代码:002293

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

二、公司经营与战略分析

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

资产状况分析

四、经营营运资本投资分析

年份

富安娜家纺 罗莱家纺

2009年

77,984.25 99,798.05

2010年

-1,036.66 2,557.86

2011年

-8,030.33 1,435.75

2012年

-6,648.21 13,342.52

124,642.05

2009年 77,127.97

-

年份 主营业务收入

环比增长 年均主20营09业务收入

2012年

罗莱家纺 2011年

2010年

268,026.14 234,734.34

174,822.63

14.年18%均增长率34.27%

55.75%

201034.73%

19270,14157.71

25.74% 65,558.56

营营业业收入收入

归归属属于于母公上司市净公利司润 净利润

• 营业收入

经经营营性现性金流现量净金额流量净额 • 归属于母公司净利润

基基本本每股每收益股收益

• 经营性现金流量净额

总总资资产产

• 基本每股收益

归归属于属母公于司母净资公产 司净资产

净净资资产产收益收率益率

• 总资产 • 归属于母公司净资产

• 净资产收益率

模

人员总数

4,103

4,456

公司规模对比表

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

二、公司经营与战略分析

富安娜

产 品 结 构

罗莱家纺

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

二、公司经营与战略分析

市

场年

营

报

销

告 期

内

2012

新增直营业网点69个

加盟网点273个 富安娜

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

盈利质量分析

一、主营业务收入趋势对比分析

年份 主营业务收入

环比增长 年均主营业务收入

富安娜家纺

2012年

2011年

2010年

174,781.80

142,928.91 103,729.52

22年.29均% 增长率37.79%

34.49%

31.52%

2012 2.68 4.08

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

资产状况分析

三、资产营运能力分析

存货周转天数

年现份金转换20周09期 2010

富安娜 罗莱家纺

173.08 201.12 127.21 116.88

2011

225.00 130.43

2012

187.52 129.74

家

一流的设计研发能力

纺

WMS供应链管理系统

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

二、公司经营与战略分析

行业特征

行业分析

行业周期

战

略

行业获利能力

分

析

竞争战略

差异化战略

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

行业分析

生命周期 (成长期)

PPT文档演模板

家纺行业财务报表分析案例

应收账款周转天数 应付账款周转天数

年份

富安娜 罗莱家纺

年份

富安娜 罗莱家纺

2009

11.44 18.05

2010

8.05 19.20

2011

10.93 21.05

2009

79.63 41.07

2010

42.14 49.19ຫໍສະໝຸດ 201145.29 37.40

2012

12.46 20.69

2012

78.87 59.74

综合财务状况对比分析

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

资产状况分析

一、资产结构分析

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

资产状况分析

二、短期偿债能力分析 流动比率对比

年份 富安娜 罗莱家纺

2009 4.87 6.59

2010 3.71 4.16

2011 2.78 3.48

PPT文档演模板

家纺行业财务报表分析案例

四、财务状况、经营成果与现金流分析

资产状况分析

盈利质量分析

现金流量分析

资产结构分析 短期偿债能力分析 资产营运能力分析 经营营运资本投资分析

收入与成本趋势对比分析 主营业务毛利率分析 利润表纵向结构分析 资产获利能力分析

经营活动现金流量分析 实体现金流量分析

行业分析 行 业 竞 争 能 力 分 析

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

行业分析

中低端产品市场份额大 产品同质化严重

设计和质量要求提高 高端产品发展潜力较大

差异化 战略

产品设计

品牌营销

产品质量 渠道建设

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

三、主要会计数据与财务指标

2009年 112,247.75

-

2012

PPT文档演模板

2020/11/18

家纺行业财务报表分析案例

盈利质量分析

二、主营业务成本趋势对比分析

年份

主营业务成本 环比增长

年均主营业务成本

富安娜家纺

2012年

2011年

2010年

89,398.04

74,825.87

19.47年% 均增长36率.73%

54,725.28 26.43%