线段的八种情况解析---缠中说禅

缠中说禅学习整理

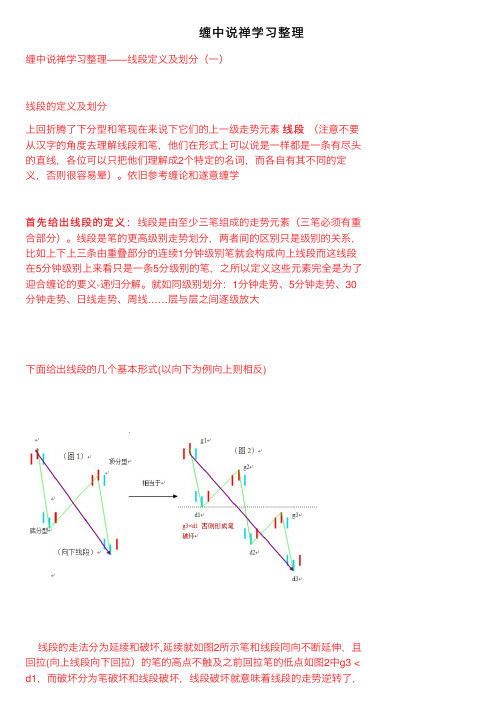

缠中说禅学习整理缠中说禅学习整理——线段定义及划分(⼀)线段的定义及划分上回折腾了下分型和笔现在来说下它们的上⼀级⾛势元素线段(注意不要从汉字的⾓度去理解线段和笔,他们在形式上可以说是⼀样都是⼀条有尽头的直线,各位可以只把他们理解成2个特定的名词,⽽各⾃有其不同的定义,否则很容易晕)。

依旧参考缠论和遂意缠学⾸先给出线段的定义:线段是由⾄少三笔组成的⾛势元素(三笔必须有重合部分)。

线段是笔的更⾼级别⾛势划分,两者间的区别只是级别的关系,⽐如上下上三条由重叠部分的连续1分钟级别笔就会构成向上线段⽽这线段在5分钟级别上来看只是⼀条5分级别的笔,之所以定义这些元素完全是为了迎合缠论的要义-递归分解。

就如同级别划分:1分钟⾛势、5分钟⾛势、30分钟⾛势、⽇线⾛势、周线……层与层之间逐级放⼤下⾯给出线段的⼏个基本形式(以向下为例向上则相反)线段的⾛法分为延续和破坏,延续就如图2所⽰笔和线段同向不断延伸,且回拉(向上线段向下回拉)的笔的⾼点不触及之前回拉笔的低点如图2中g3 < d1,⽽破坏分为笔破坏和线段破坏,线段破坏就意味着线段的⾛势逆转了,⽽笔破坏并不能说明线段被破坏证明之后给出。

⾸先给出线段破坏的定义:对于任何⼀段线段,⽤di代表第i个底分型的底,gi代表第i个顶分型的顶。

那么,对于从向上⼀笔开始的,其中的分型构成这样的序列:d1g1d2g2d3g3…dngn。

如果找到i和j,j>=i+2,使得dj<=gi,那么称向上线段被笔破坏。

对于从向下⼀笔开始的,其中的分型构成这样的序列:g1d1g2d2…gndn。

如果找到i和j,j>=i+2,使得gj>=di,那么称向下线段被笔破坏。

接下来说明为什么笔破坏不等于线段破坏。

如图假设当下⾛势刚好完成了[d2 g3]这向上的⼀笔其中g3>d1 那么根据定义,这个向上笔构成了对蓝⾊向下线段的笔破坏,那是否就能说明之后的线段就会向上呢?那么接下来分析,向上笔完成后⾃然是向下⼀笔,从d2点做横轴那么该向下⼀笔结束的底分型将会出现在该轴的上⽅或者下⽅,如果出现在上⽅(图中为d3'),向下笔之后必然是向上笔,图中很明显[d2 g3] [g3 d3'] [d3' g4]三笔产⽣了重叠区间根据线段定义即形成了向上的⼀段,于是乎在该种⾛势组合下[d2 g3]的笔破坏扩张成了线段破坏。

第8课-----缠中说禅走势终完美

第8课-----缠中说禅走势终完美(2006-12-08 11:55:57)有人很关心诸如庄家、主力之类的事情,但散户、庄家的位次分野这类事情不过是市场之“不患”下的“患”,对本ID所解《论语》熟悉的,对此都很容易理解。

有些东西是超越散户、庄家的位次分野的,这是市场之根,把握了,所谓散户、庄家的位次分野就成了笑话。

如果真喜欢听有关庄家的逸事、秘闻,以后有空本ID可以说点,而且还可以告诉你如何阻击、搞死庄家,这一点,环视国内,没有比本ID 更有经验的了。

对于市场走势,有一个是“不患”的,就是走势的三种分类:上涨、下跌、盘整。

所有走势都可以分解成这三种情况。

这是一个最简单的道理,而这才是市场分析唯一值得依靠的基础。

很多人往往忽视最简单的东西,去搞那些虚头八脑的玩意。

而无论你是主力、散户、庄家,都逃不过这三种分类所交织成的走势。

那么,何谓上涨、下跌、盘整?下面给出一个定义。

首先必须明确的是,所有上涨、下跌、盘整都建立在一定的周期图表上,例如在日线上的盘整,在30分钟线上可能就是上涨或下跌,因此,一定的图表是判断的基础,而图表的选择,与上面所说交易系统的选择是一致的,相关于你的资金、性格、操作风格等。

上涨:最近一个高点比前一高点高,且最近一个低点比前一低点高。

下跌:最近一个高点比前一高点低,且最近一个低点比前一低点低。

盘整:最近一个高点比前一高点高,且最近一个低点比前一低点低;或者最近一个高点比前一高点低,且最近一个低点比前一低点高。

操作的关键不是定义,而是如何充分理解定义而使得操作有一个坚固的基础。

其中的困难在于如何去把握高点和低点,因为高点、低点是有其级别的,在30分钟图上看到的高点,可能在周线图上什么都没看到。

为此,必须要均线系统来过滤,也就是前面常说的“吻”的概念,只有在“吻”前后出现的高、低点才有意义。

这里,首先要搞清楚“吻”是怎样产生的。

如果一个走势,连短线均线都不能突破,那期间出现的高、低点,肯定只是低级别图表上的,在本级别图表上没有意义。

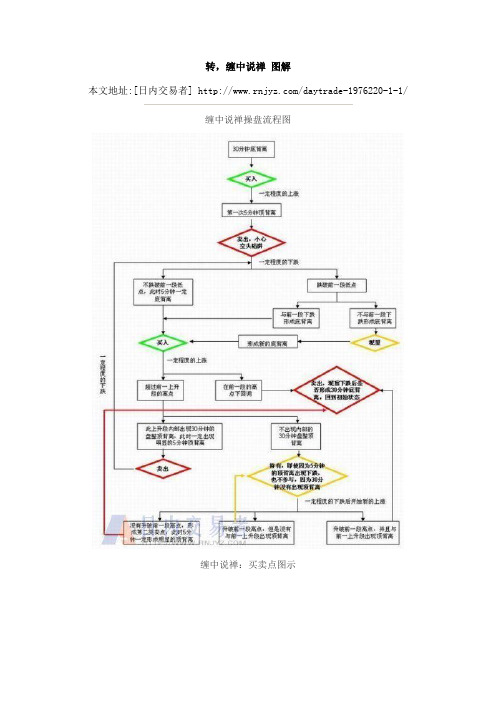

5分钟讲清缠论

转,缠中说禅图解本文地址:[日内交易者] /daytrade-1976220-1-1/缠中说禅操盘流程图缠中说禅:买卖点图示1- 3类买、卖点图示11- 3类买、卖点图示2第3类买、卖点图示底背驰图例说明1底背驰图例说明2底背驰图例说明3底背驰图例说明4底背驰图例说明5 缠中说禅线段画分图例缠中说禅分型图例5分钟讲清缠论1、首先缠论不是玄学,是一门应用技术!!缠论揭示的操作方法是切实可行。

2、缠论的核心的:背驰、级别、中枢及买卖点。

其他的都是缠师为了说明缠论是科学而增加的说明!!3、缠论运用:背驰:由于背驰的存在,确保了买卖1、2点的必然被抓。

级别:由于级别之间存在演进规律,按照级别逐级研判,可以提高自己至少3个数量级的战斗能力。

中枢:中枢的大量存在和运动规律,给出了操作选择—震荡操作或者买卖3点把握。

走势终完美:给走势预测提供了最有力的保证。

4、总论:缠论是股市赢家操作秘诀的最精要注解。

按照他揭示的规律操作一定会有收获。

学习缠中说禅的五个层次(转)也谈谈学习缠中说禅(以及任何股票操作方法)进步的标志第一层次初学者目标:开始直接接触市场,阅读市场本身的信息;不再听其他人对于市场的间接意见。

已经可以运用分型、线段、中枢直接观察走势图第二层次晋级者能够正确分解不同级别的走势,正确判断背驰,正确处理中阴阶段,买卖点比较精确。

第三层次胜任者能够熟练运用理论,并同时配合资金管理,对政策、比价也有较深的理解。

级别、仓位、韵律配合基本到位,还需要一定的反应时间,反应虽机械,但一板一眼正确到位。

但此时还没有对自己本身的理解,尚无法掌握感觉因素,直觉还没有升起。

第四层次大师对自己内在的感觉较深,并能够与市场关联。

能清晰的感觉到自己与市场之间存在的沟通渠道,不再觉得自己处于市场之外,而是融入市场的大信息场之中。

可以轻易无中生有地取得所需要的信息,仓位轻重自如,并可以随时表达自己的感受,不机械,操作轻松自然。

第五层次仙家清楚的了解自己和市场的本质,并已将二者融为一体。

缠中说禅背驰、走势、买卖点精解

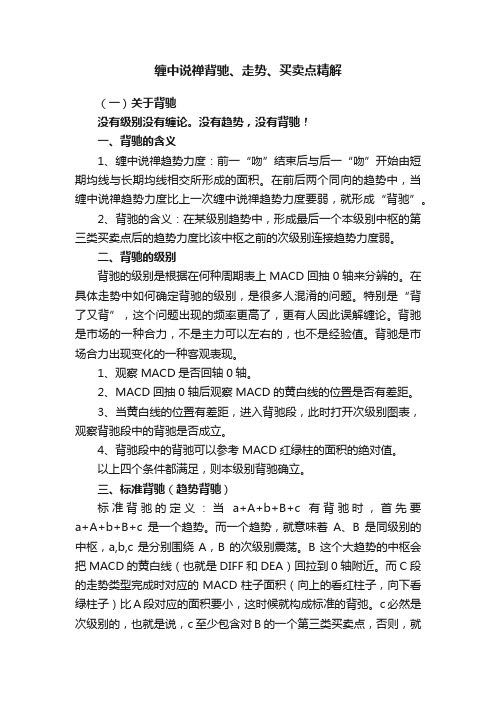

缠中说禅背驰、走势、买卖点精解(一)关于背驰没有级别没有缠论。

没有趋势,没有背驰!一、背驰的含义1、缠中说禅趋势力度:前一“吻”结束后与后一“吻”开始由短期均线与长期均线相交所形成的面积。

在前后两个同向的趋势中,当缠中说禅趋势力度比上一次缠中说禅趋势力度要弱,就形成“背驰”。

2、背驰的含义:在某级别趋势中,形成最后一个本级别中枢的第三类买卖点后的趋势力度比该中枢之前的次级别连接趋势力度弱。

二、背驰的级别背驰的级别是根据在何种周期表上MACD回抽0轴来分辨的。

在具体走势中如何确定背驰的级别,是很多人混淆的问题。

特别是“背了又背”,这个问题出现的频率更高了,更有人因此误解缠论。

背驰是市场的一种合力,不是主力可以左右的,也不是经验值。

背驰是市场合力出现变化的一种客观表现。

1、观察MACD是否回轴0轴。

2、MACD回抽0轴后观察MACD的黄白线的位置是否有差距。

3、当黄白线的位置有差距,进入背驰段,此时打开次级别图表,观察背驰段中的背驰是否成立。

4、背驰段中的背驰可以参考MACD红绿柱的面积的绝对值。

以上四个条件都满足,则本级别背驰确立。

三、标准背驰(趋势背驰)标准背驰的定义:当a+A+b+B+c有背驰时,首先要a+A+b+B+c是一个趋势。

而一个趋势,就意味着A、B是同级别的中枢,a,b,c是分别围绕A,B的次级别震荡。

B这个大趋势的中枢会把MACD的黄白线(也就是DIFF和DEA)回拉到0轴附近。

而C段的走势类型完成时对应的MACD柱子面积(向上的看红柱子,向下看绿柱子)比A段对应的面积要小,这时候就构成标准的背弛。

c必然是次级别的,也就是说,c至少包含对B的一个第三类买卖点,否则,就可以看成是B中枢的小级别波动,完全可以用盘整背驰来处理。

如果a+A+b+B+c是上涨,c一定要创出新高;a+A+b+B+c是下跌,c一定要创出新低。

否则,就算c包含B的第三类买卖点,也可以对围绕B 的次级别震荡用盘整背驰的方式进行判断。

说一说缠中说禅的分型、笔、线段

说一说缠中说禅的分型、笔、线段

先给定义:

盗一张禅友的心血图,先行感谢:

这张图里把分型和笔的定义进行了比较详细全面的描述。

而线段是由笔的高低点连接而成,这个很简单,对照图形一看就明白。

定义清楚了以后,我们来重点分析一下这些内容应该如何应用:分型、笔、线段的知识,是操作手法吗?其实不完全是。

这几个知识点还是用来对行情进行划分和定义的,主要用途就辅助你判断当前的行情走势处在什么位置。

禅师对于分型、笔、线段的知识板块,是这样描述的:用这样的定义对行情进行分解和描述,其实是用了放大倍数更小的显微镜来观察小周期级别的行情走势。

比如5m的走势类型,在30m图里看,可能就表现为一个线段;在日线图里,可能就只表现为一笔。

所以这部分内容更多的是在帮助我们来粗略分解某一个周期的走势类型中的微观结构。

也就是说,其实我们可以在某个小级别的周期里,可以通过走势类型来对该段行情进行分析,也可以在需要的情况下,或是没有必要观察小周期的情况下,从本级别的周期

中对行情用分型、笔、线段的知识进行微观分解,这是不需要观察精确的细微结构时的一种较为粗略的分析方法,这也就是分型、笔、线段最大的作用。

当然,也可以把线段理解为次级别走势类型,笔理解为小级别的走势类型等等,但其实是没必要进行这么细微和细致的理解的,分型、笔、线段本来就是偏粗略和偏简单的一种归纳分析方法。

接下来的文章内容,我会说一说具体到缠论的操作之中,有哪些比较好用的操作手法和常见的指标用法。

当然,操作一定要和之前所有的知识,包括中枢、级别、背驰、买卖点、甚至于分型、笔、线段的知识相结合。

这些东西我们后面再说。

缠中说禅理论定理汇总

缠中说禅理论定理汇总一、为引申出基本定义的引子概念与定义:101:飞吻:短期均线略略走平后继续按原来趋势进行下去。

(14 课)102:唇吻:短期均线靠近长期均线但不跌破或升破,然后按原来趋势继续下去。

(14 课) 103:湿吻:短期均线跌破或升破长期均线甚至出现反复缠绕,如胶似漆。

(14 课) 104:女上位:短期均线在长期均线之上。

(14 课)105:男上位:短期均线在长期均线之下。

(14 课)106:第一类买点:用较形象的语言描述就是由男上位最后一吻后出现的背驰式下跌构成。

(14 课)107:第二类买点:女上位第一吻后出现的下跌构成。

(14 课)108:上涨:最近一个高点比前一高点高,且最近一个低点比前一低点高。

(15 课) 109:下跌:最近一个高点比前一高点低,且最近一个低点比前一低点低。

(15 课) 110:盘整:最近一个高点比前一高点高,且最近一个低点比前一低点低;或者最近一个高点比前一高点低,且最近一个低点比前一低点高。

(15 课)111:趋势力度:前一“吻”的结束与后一“吻”的开始,期间由短期均线与长期均线相交所形成的面积。

在前后两个同向趋势中,当趋势力度比上一次趋势力度要弱,就形成“背驰”。

(15 课)112:趋势平均力度:当下价格走势与前一“吻”的结束时,短线均线与长期均线形成的面积除以时间。

(15 课)二、基本定义:201、走势:你打开走势图看到的就是走势。

走势分不同级别。

(17 课)202、走势类型:上涨、下跌、盘整。

(17 课)203、趋势:上涨、下跌。

(17 课)204、走势中枢:某级别的走势类型,被至少三个连续次级别走势类型所重叠的部分,称为中枢。

(17 课)最后不能分解的级别,其中枢就不能用“至少三个连续次级别走势类型所重叠”定义,而定义为至少三个该级别单位K 线重叠部分。

(17课)205、盘整:在任何级别的任何走势中,某完成的走势类型只包含一个中枢,就称为该级别的盘整。

0-4 缠论解析【初级】:标准单位——线段

缠论解析【初级】:【标准单位——线段】一、线段的涵义缠论中对线段的定义:连续三笔间如果存在重叠部分,连接起点和终点的线就是线段。

线段的起点就是起始笔的起点,线段的结束点,就是结束笔的结束点。

而线段就是起始点与结束点的连线。

简单来说线段与笔没有本质区别,线段只是更高级的单位,稳定性更好。

如果设定本笔是本级别的,那么线段应是是次级别。

线段有一个最基本的前提,就是线段的前三笔,必须有重叠的部分。

线段至少有三笔,换而言之,构成线段的笔一定是大于等于3的奇数。

但并不是连续的三笔就一定构成线段,这三笔必须有重叠的部分。

线段可视为无内部结构的次级别走势,对我们判断股市行情有重大意义。

一切走势简化就是线段的连接。

二、线段的构成线段的构成,先从最简单的基础说起。

线段的最基本构成需要三笔,如下图:图中的笔也是最基本的一笔,这样看的话,线段至少有2个底分型,两个底分型,加上3笔中间的那1根K线,这一线段至少需要15根K线。

如果我们以线段为操作基础,那就需要我们耐心等待15根K线的时间周期。

在走势结构中,这种1-2-3的结构是所有走势的基本构成部分,在此基础上可以随意延伸变化。

注意:当连续的3笔之间不存在重叠部分,则无法形成线段。

没有重叠部分的三笔不构成线段。

线段中最少的笔数为3笔,在3笔的基础上继续延伸到5笔,甚至是7笔,也可以构成线段,这依旧是缠论的一条线段。

再看看这个走势,中间出现了部分重叠,这样走还是一条线段,这里构建了一个次级别中枢结构,缠论里这个嵌套递归真的能把人脑子绕晕,后续再说。

三、方向划分线段按照方向划分可以分为向上线段,与向下线段;向上线段 = 向上笔 + 向下笔 + 向上笔 ......... ;向下线段 = 向下笔 + 向上笔 + 向下笔 ......... 。

我们可以发现,向上线段一定是向上笔开始,向上笔结束。

向下线段同样也是,向下笔开始,向下笔结束。

如下图所示:四、结束方式线段这里还有特征序列,笔破坏的两种情况等等。

缠中说禅 原文整理--段的基本概念和定义

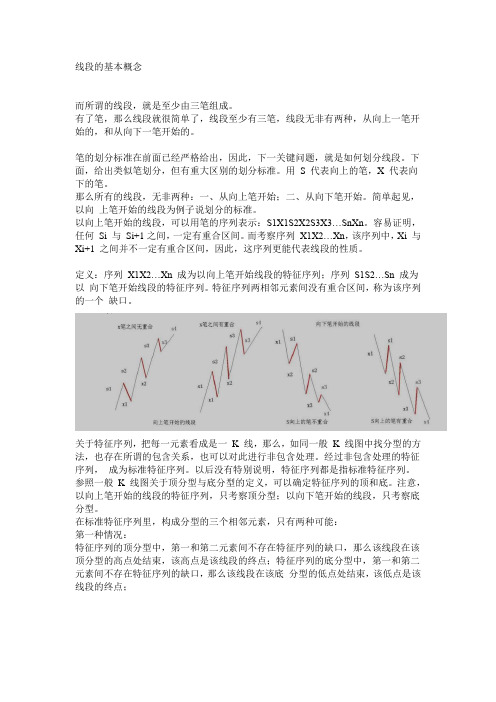

线段的基本概念而所谓的线段,就是至少由三笔组成。

有了笔,那么线段就很简单了,线段至少有三笔,线段无非有两种,从向上一笔开始的,和从向下一笔开始的。

笔的划分标准在前面已经严格给出,因此,下一关键问题,就是如何划分线段。

下面,给出类似笔划分,但有重大区别的划分标准。

用S 代表向上的笔,X 代表向下的笔。

那么所有的线段,无非两种:一、从向上笔开始;二、从向下笔开始。

简单起见,以向上笔开始的线段为例子说划分的标准。

以向上笔开始的线段,可以用笔的序列表示:S1X1S2X2S3X3…S nXn。

容易证明,任何Si 与Si+1之间,一定有重合区间。

而考察序列X1X2…Xn,该序列中,Xi 与Xi+1 之间并不一定有重合区间,因此,这序列更能代表线段的性质。

定义:序列X1X2…Xn 成为以向上笔开始线段的特征序列;序列S1S2…Sn 成为以向下笔开始线段的特征序列。

特征序列两相邻元素间没有重合区间,称为该序列的一个缺口。

关于特征序列,把每一元素看成是一K 线,那么,如同一般K 线图中找分型的方法,也存在所谓的包含关系,也可以对此进行非包含处理。

经过非包含处理的特征序列,成为标准特征序列。

以后没有特别说明,特征序列都是指标准特征序列。

参照一般K 线图关于顶分型与底分型的定义,可以确定特征序列的顶和底。

注意,以向上笔开始的线段的特征序列,只考察顶分型;以向下笔开始的线段,只考察底分型。

在标准特征序列里,构成分型的三个相邻元素,只有两种可能:第一种情况:特征序列的顶分型中,第一和第二元素间不存在特征序列的缺口,那么该线段在该顶分型的高点处结束,该高点是该线段的终点;特征序列的底分型中,第一和第二元素间不存在特征序列的缺口,那么该线段在该底分型的低点处结束,该低点是该线段的终点;第二种情况:特征序列的顶分型中,第一和第二元素间存在特征序列的缺口,如果从该分型最高点开始的向下一笔开始的序列的特征序列出现底分型,那么该线段在该顶分型的高点处结束,该高点是该线段的终点;特征序列的底分型中,第一和第二元素间存在特征序列的缺口,如果从该分型最低点开始的向上一笔开始的序列的特征序列出现顶分型,那么该线段在该底分型的低点处结束,该低点是该线段的终点强调,在第二种情况下,后一特征序列不一定封闭前一特征序列相应的缺口,而且,第二个序列中的分型,不分第一二种情况,只要有分型就可以。

缠中说禅打印

一、为什么叫“缠中说禅”?1、以股市为基础。

缠者,价格重叠区间也,买卖双方阵地战之区域也;禅者,破解之道也。

以阵地战为中心,比较前后两段之力度大小,大者,留之,小者,去之。

2、以现实存在为基础。

缠者,人性之纠结,贪嗔疾慢疑也;禅者,觉悟、超脱者也。

以禅破缠,上善若水,尤如空筒,随波而走,方入空门。

3、缠中说禅的哲学路线安排。

由股市之解决之道,至论语之入世之道,至佛学之大至深大圆满境界。

以静坐、心经、佛号,引入大超脱之路。

然“理则顿悟,乘悟并销;事须渐除,依次第进”,有缘者得之,无缘者失之,而得并未得,失并未失,一颗明珠,总有粉碎虚空,照破山河之日。

二、“缠中说禅”股市技术理论成立的前提两个前提:价格充分有效和市场里的非完全绝对趋同交易。

三、“缠中说禅”股市技术简解1、以走势中枢为中间点的力度比较,尤如拔河,力大者,持有原仓位,力小者,反向操作。

2、把走势全部同级别分解,关注新的走势之形成,以前一走势段为中间点与再前一走势段比大小,大者,留之,小者,去之。

3、进行多重赋格性的同级别分解操作,尤如行船、尤如开车,以不同档位适应不同情况,则可一路欣赏风景矣。

4、其至高,则眼中有股,心中无股,当下于五浊纷缠之股市得大自在,亦于五浊纷缠之现世得大自在,即为“缠中说禅”。

四、《缠论》的本质分为两个部分:1.形态学。

走势中枢、走势类型、笔、线段之类的东西。

2.动力学。

任何涉及背驰的、走势中枢、走势的能量结构之类的东西。

3.两者的结合。

注:截止目前尚没有任何涉及成交量的分析或者说明,或许这也正是体现了价格包容一切市场信息的原则。

五、学习《缠论》的线路图分型-笔-线段-走势中枢-走势趋势-背驰-区间套-转折及其力度第一节自同构性结构一、基本概念自同构性结构:下节讲到的分型,在不同的级别上,如在1分钟级别、甚至是在年线上,结构是一样的,这就是自同构性结构。

同样,后面讲到走势中枢、走势类型、走势必完美的本质也是自同构性结构。

缠中说禅《线段中枢走势趋势盘整背驰概念》

缠中说禅《线段中枢走势趋势盘整背驰概念》2010-01-27 21:22缠中说禅《线段中枢走势趋势盘整背驰概念》(2009-10-16 11:18:31)飞吻:短期均线略略走平后继续按原来趋势进行下去。

唇吻:短期均线靠近长期均线但不跌破或升破,然后按原来趋势继续下去。

湿吻:短期均线跌破或升破长期均线甚至出现反复缠绕,如胶似漆。

女上位:短期均线在长期均线之上。

男上位:短期均线在长期均线之下。

第一类买点:用比较形象的语言描述就是由男上位最后一吻后出现的背驰式下跌构成。

第二类买点:女上位第一吻后出现的下跌构成。

缠中说禅买点定律:大级别的第二类买点由次一级别相应走势的第一类买点构成。

缠中说禅短差程序就是:大级别买点介入的,在次级别第一类卖点出现时,可以先减仓,其后在次级别第一类买点出现时回补。

对于周线买点介入的,就应该利用日线的第一类卖点减仓,其后在第一类买点回补。

何谓上涨、下跌、盘整下面给出一个定义。

上涨:最近一个高点比前一高点高,且最近一个低点比前一低点高。

(大于)下跌:最近一个高点比前一高点低,且最近一个低点比前一低点低。

(小于)盘整:最近一个高点比前一高点高,且最近一个低点比前一低点低;或者最近一个高点比前一高点低,且最近一个低点比前一低点高。

(包含)如何判断“背驰”首先定义一个概念,称为缠中说禅趋势力度:前一“吻”的结束与后一“吻”开始由短线均线与长期均线相交所形成的面积。

还有一种方法,技巧比较高,首先再定义一个概念,称为缠中说禅趋势平均力度:当下与前一“吻”的结束时短线均线与长期均线形成的面积除以时间。

因此这里就得到了用“下跌+上涨”买卖方法方法选择买入品种的标准程序:一、首先只选择出现“下跌+盘整+下跌”走势的。

二、在该走势的第二段下跌出现第一类买点时介入。

三、介入后,一旦出现盘整走势,坚决退出。

“缠中说禅技术分析基本原理一”:任何级别的任何走势类型终要完成。

后面一句用更简练的话,就是“走势终完美”。

缠中说禅线段划分公式

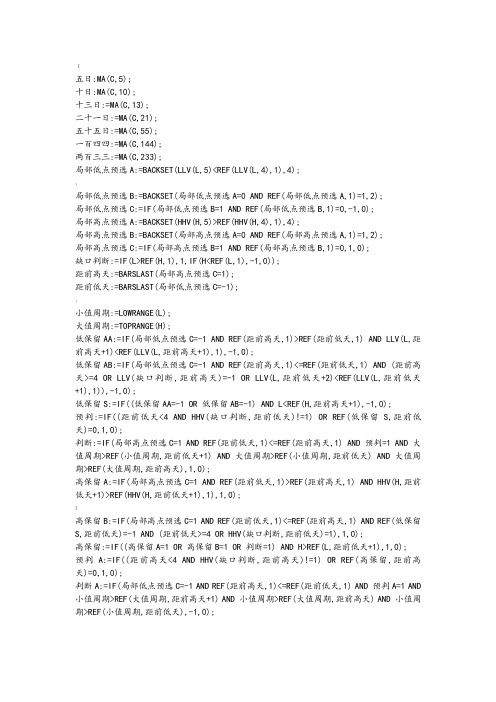

(五日:MA(C,5);十日:MA(C,10);十三日:=MA(C,13);二十一日:=MA(C,21);五十五日:=MA(C,55);一百四四:=MA(C,144);两百三三:=MA(C,233);局部低点预选A:=BACKSET(LLV(L,5)<REF(LLV(L,4),1),4);;局部低点预选B:=BACKSET(局部低点预选A=0 AND REF(局部低点预选A,1)=1,2);局部低点预选C:=IF(局部低点预选B=1 AND REF(局部低点预选B,1)=0,-1,0);局部高点预选A:=BACKSET(HHV(H,5)>REF(HHV(H,4),1),4);局部高点预选B:=BACKSET(局部高点预选A=0 AND REF(局部高点预选A,1)=1,2);局部高点预选C:=IF(局部高点预选B=1 AND REF(局部高点预选B,1)=0,1,0);缺口判断:=IF(L>REF(H,1),1,IF(H<REF(L,1),-1,0));距前高天:=BARSLAST(局部高点预选C=1);距前低天:=BARSLAST(局部低点预选C=-1);;小值周期:=LOWRANGE(L);大值周期:=TOPRANGE(H);低保留AA:=IF(局部低点预选C=-1 AND REF(距前高天,1)>REF(距前低天,1) AND LLV(L,距前高天+1)<REF(LLV(L,距前高天+1),1),-1,0);低保留AB:=IF(局部低点预选C=-1 AND REF(距前高天,1)<=REF(距前低天,1) AND (距前高天>=4 OR LLV(缺口判断,距前高天)=-1 OR LLV(L,距前低天+2)<REF(LLV(L,距前低天+1),1)),-1,0);低保留S:=IF((低保留AA=-1 OR 低保留AB=-1) AND L<REF(H,距前高天+1),-1,0);预判:=IF((距前低天<4 AND HHV(缺口判断,距前低天)!=1) OR REF(低保留S,距前低天)=0,1,0);判断:=IF(局部高点预选C=1 AND REF(距前低天,1)<=REF(距前高天,1) AND 预判=1 AND 大值周期>REF(小值周期,距前低天+1) AND 大值周期>REF(小值周期,距前低天) AND 大值周期>REF(大值周期,距前高天),1,0);高保留A:=IF(局部高点预选C=1 AND REF(距前低天,1)>REF(距前高天,1) AND HHV(H,距前低天+1)>REF(HHV(H,距前低天+1),1),1,0);)高保留B:=IF(局部高点预选C=1 AND REF(距前低天,1)<=REF(距前高天,1) AND REF(低保留S,距前低天)=-1 AND (距前低天>=4 OR HHV(缺口判断,距前低天)=1),1,0);高保留:=IF((高保留A=1 OR 高保留B=1 OR 判断=1) AND H>REF(L,距前低天+1),1,0);预判A:=IF((距前高天<4 AND HHV(缺口判断,距前高天)!=1) OR REF(高保留,距前高天)=0,1,0);判断A:=IF(局部低点预选C=-1 AND REF(距前高天,1)<=REF(距前低天,1) AND 预判A=1 AND 小值周期>REF(大值周期,距前高天+1) AND 小值周期>REF(大值周期,距前高天) AND 小值周期>REF(小值周期,距前低天),-1,0);低保留A:=IF(局部低点预选C=-1 AND REF(距前高天,1)>REF(距前低天,1) AND LLV(L,距前高天+1)<REF(LLV(L,距前高天+1),1),-1,0);低保留B:=IF(局部低点预选C=-1 AND REF(距前高天,1)<=REF(距前低天,1) AND (距前高天>=4 OR LLV(缺口判断,距前高天)=-1 OR 判断A=-1),-1,0);低保留:=IF((低保留A=-1 OR 低保留B=-1) AND L<REF(H,距前高天+1),-1,0);(距前高天A:=BARSLAST(高保留=1);距前低天A:=BARSLAST(低保留=-1);预判X:=IF((距前低天A<4 AND HHV(缺口判断,距前低天A)!=1) OR REF(低保留,距前低天A)=0,1,0);判断X:=IF(局部高点预选C=1 AND REF(距前低天A,1)<=REF(距前高天A,1) AND 预判X=1 AND 大值周期>REF(小值周期,距前低天A+1) AND 大值周期>REF(小值周期,距前低天A) AND 大值周期>REF(大值周期,距前高天A),1,0);高保留XA:=IF(局部高点预选C=1 AND REF(距前低天A,1)>REF(距前高天A,1) AND HHV(H,距前低天A+1)>REF(HHV(H,距前低天A+1),1),1,0);高保留XB:=IF(局部高点预选C=1 AND REF(距前低天A,1)<=REF(距前高天A,1) AND REF(低保留,距前低天A)=-1 AND (距前低天A>=4 OR HHV(缺口判断,距前低天A)=1),1,0);高保留X:=IF((高保留XA=1 OR 高保留XB=1 OR 判断X=1) AND H>REF(L,距前低天A+1),1,0);!预判XA:=IF((距前高天A<4 AND HHV(缺口判断,距前高天A)!=1) OR REF(高保留XA,距前高天A)=0,1,0);判断XA:=IF(局部低点预选C=-1 AND REF(距前高天A,1)<=REF(距前低天A,1) AND 预判XA=1 AND 小值周期>REF(大值周期,距前高天A+1) AND 小值周期>REF(大值周期,距前高天A) AND 小值周期>REF(小值周期,距前低天A),-1,0);低保留XA:=IF(局部低点预选C=-1 AND REF(距前高天A,1)>REF(距前低天A,1) AND LLV(L,距前高天A+1)<REF(LLV(L,距前高天A+1),1),-1,0);低保留XB:=IF(局部低点预选C=-1 AND REF(距前高天A,1)<=REF(距前低天A,1) AND (距前高天A>=4 OR LLV(缺口判断,距前高天A)=-1 OR 判断XA=-1),-1,0);低保留X:=IF((低保留XA=-1 OR 低保留XB=-1) AND L<REF(H,距前高天A+1),-1,0);距前高天YA:=BARSLAST(高保留X=1);距前低天YA:=BARSLAST(低保留X=-1);>预判YX:=IF((距前低天YA<4 AND HHV(缺口判断,距前低天YA)!=1) OR REF(低保留X,距前低天YA)=0,1,0);判断YX:=IF(局部高点预选C=1 AND REF(距前低天YA,1)<=REF(距前高天YA,1) AND 预判YX=1 AND 大值周期>REF(小值周期,距前低天YA+1) AND 大值周期>REF(小值周期,距前低天YA) AND 大值周期>REF(大值周期,距前高天YA),1,0);高保留YXA:=IF(局部高点预选C=1 AND REF(距前低天YA,1)>REF(距前高天YA,1) AND HHV(H,距前低天YA+1)>REF(HHV(H,距前低天YA+1),1),1,0);高保留YXB:=IF(局部高点预选C=1 AND REF(距前低天YA,1)<=REF(距前高天YA,1) ANDREF(低保留X,距前低天YA)=-1 AND (距前低天YA>=4 OR HHV(缺口判断,距前低天YA)=1),1,0);高保留YX:=IF((高保留YXA=1 OR 高保留YXB=1 OR 判断YX=1) AND H>REF(L,距前低天YA+1),1,0);预判YXA:=IF((距前高天YA<4 AND HHV(缺口判断,距前高天YA)!=1) OR REF(高保留YXA,距前高天YA)=0,1,0);判断YXA:=IF(局部低点预选C=-1 AND REF(距前高天YA,1)<=REF(距前低天YA,1) AND 预判YXA=1 AND 小值周期>REF(大值周期,距前高天YA+1) AND 小值周期>REF(大值周期,距前高天YA) AND 小值周期>REF(小值周期,距前低天YA),-1,0);{低保留YXA:=IF(局部低点预选C=-1 AND REF(距前高天YA,1)>REF(距前低天YA,1) AND LLV(L,距前高天YA+1)<REF(LLV(L,距前高天YA+1),1),-1,0);低保留YXB:=IF(局部低点预选C=-1 AND REF(距前高天YA,1)<=REF(距前低天YA,1) AND (距前高天YA>=4 OR LLV(缺口判断,距前高天YA)=-1 OR 判断YXA=-1),-1,0);低保留YX:=IF((低保留YXA=-1 OR 低保留YXB=-1) AND L<REF(H,距前高天YA+1),-1,0); AAAD:=IF(高保留YX=1 AND 低保留YX=-1 AND H>REF(H,REF(距前高天YA,1)+2),1,IF(高保留YX=1 AND 低保留YX=-1 AND L<REF(L,REF(距前低天YA,1)+2),-1,0));极点保留:=IF(AAAD=0,高保留YX+低保留YX,AAAD);局部极点:IF(极点保留=-1,L,IF(极点保留=1,H,DRAWNULL)) CIRCLEDOT COLORYELLOW; DRAWLINE(极点保留=-1,局部极点,极点保留=1,局部极点,0)COLORGREEN;DRAWLINE(极点保留=1,局部极点,极点保留=-1,局部极点,0)COLORGREEN;。

缠论的线段——精选推荐

缠论的线段[缠论之线段⼀上图是缠师当年留下来的随⼿画的线段延伸图。

很珍贵的。

总共12个线段延伸的情况。

1图最简单的线段。

同学们注意了。

这叫做盘整⾛势。

它可以是⼀个完成的⾛势。

也可以是⼀个未完成的⾛势。

因为它还有被⼀笔⾛势完全包含破坏的那种情况存在。

所以是⼀种待定的情况。

如果被⼀笔完全包含破坏。

这个盘整⾛势将被划分在前⾯的那个线段中。

⽽这个最简单的线段确是⼀个最重要的⾛势。

它的出现。

确认了前⾯线段的完成。

同时⼜是⼀个新线段的开始。

这个新的线段⽆论如何延伸发展。

必然是在这个盘整⾛势的基础上进⾏的。

这个盘整⾛势除了可以做为线段延伸的开始。

另外⼀个重⼤功能就是成为中枢的构成段(在构筑中枢时,是不⼀定要⾛势类型的)。

这个问题回头讲中枢时再说了。

2 图最简单的盘整⾛势类型。

同学们注意了。

作为⾛势类型,就是⼀个完成的形态了,⽆论前⾯和它连接的⾛势是什么状态。

都不会影响和改变它的存在(⼀旦形成第三买卖点,就确定了形态,这是关键,不管是笔中枢还是线段中枢都⼀样)。

这和盘整⾛势是有着性质上的差别(⾛势还是有很多变化的,缠论的关键就是搞清楚各种演变,作出相应的处理⽅式)。

3图和4图线段延伸的盘整形态。

复杂点的盘整⾛势类型。

5图线段延伸的趋势形态。

标准的趋势⾛势类型(趋势类型,⼆个笔中枢)。

6图和7图线段延伸的盘整形态。

看上去有点别扭。

都是盘整类型(注意没有产⽣⽅向的线段,也没有形成扩展)。

8图线段延伸的趋势形态。

趋势⾛势类型。

9图线段延伸的盘整形态。

这个看上去上下幅度⼤。

⾛势激烈。

盘整类型。

10图和11图线段延伸的盘整形态。

同学们注意看。

这两个图都有反向线段被笔⾛势完全包含破坏的情况。

划分上。

最后都还是归于原来的线段中了(特别注意这⼆个全部是第⼆类线段的类型,需要进⾏包含处理,如果是第⼀类就不同了)。

12图线段延伸的趋势形态。

这个延伸的稍微复杂⼀些。

上⾯的12种情况。

都是⼀个线段的延伸。

中间有趋势⾛势类型和盘整⾛势类型。

[转载]缠中说禅线段端点定律

![[转载]缠中说禅线段端点定律](https://img.taocdn.com/s3/m/06d010e281eb6294dd88d0d233d4b14e85243ea2.png)

[转载]缠中说禅线段端点定律原文地址:缠中说禅线段端点定律作者:后山人缠中说禅线段端点定律缠论基础理论拓展研究张大山关键词:线段端点本文规则:附图中的折线均为以缠中说禅笔划分原则划分的笔;附图中的走势起始点均为前线段的结束点。

附图一中自11开始的向下线段其起始点不是线段的最高点,(向下线段的段内有高点,线段的有效区间扩大)线段的高点为15,且其高点出现在向下线段的起始点之后。

附图二中自11开始的向上线段其起始点不是线段的最低点,(向上线段的段内有低点,线段的有效区间扩大)线段的低点为15,且其低点出现在向上线段的起始点之后。

附图三中自14开始的向上线段其结束点不是线段的最高点,(向上线段的段内有高点,线段的有效区间扩大)线段的高点为15,且其高点出现在向上线段的结束点之前。

附图四中自14开始的向下线段其结束点不是线段的最低点,(向下线段的段内有低点,线段的有效区间扩大)线段的低点为15,且其低点出现在向下线段的结束点之前。

同样可以以缠中说禅线段划分原则,分别划分出:向上线段的最高点在结束点之后(如附图一中的11之前的线段),向下线段的最低点在结束点之后(如附图五中的11之后的线段),向上线段的最低点在起始点之前(如附图四中的19起始的线段),向下线段的最高点在起始点之之前(如附图三中的19起始的线段)。

从缠中说禅线段划分原则可以引伸出缠中说禅线段端点定律:按照缠中说禅线段划分原则划分出来的线段,线段的端点不一定是在最高或最低点。

从缠中说禅线段端点定律可以看出:缠中说禅线段与缠中说禅笔有类似的地方,就是说,笔是把从顶分型到底分型间的波动抹平,线段有类似的功效。

线段只是缠论几何学中的重要部件。

一切想按线段走势进行买卖操作,且想买在最低点,卖在最高点的做法,是没有理论根据的。

缠师在"教你炒股票78:继续说线段的划分"中论述到:“注意,这里必须提醒一句,就是这在以前也曾说过,就是,如果线段中,最高或最低点不是线段的端点,那么,在任何以线段为基础的分析中,例如把线段为基础构成最小级别的中枢等,都可以把该线段标准化为最高低点都在端点。

缠中说禅线段的划分标准

缠中说禅线段的划分标准

缠中说禅线段是一种常用于股票、期货等金融市场技术分析的划分方法。

它是基于价格波动的特征和趋势进行划分的。

具体来说,线段的起点是价格出现明显变化的点,通常是价格向上或向下突破重要的阻力位或支撑位时形成的。

而线段的终点则是出现反向变化的点,即价格重新回到原来的趋势方向的支撑位或阻力位。

线段的划分可分为两种标准,一种是“定量划分”,另一种是“定性划分”。

定量划分是指根据价格的变化幅度和方向来确定线段的起点和终点,具有可操作性和科学性;而定性划分则是基于主观的经验和感觉来识别线段的起点和终点,通常不太准确,但对于有经验的技术分析师也是一种有效的方法。

无论是定量划分还是定性划分,划分线段的目的都是为了更好地捕捉价格波动的趋势和变化,为后续的技术分析和交易提供依据。

缠中说禅理论学习整理.

缠中说禅理论学习整理幼儿园篇一.K线缠中说禅理论的K线,只看高低点,不看开盘收盘价,不分阴阳线。

设有两相邻K线K1和K2,其对应高低点分别为H1,L1和H2,L2。

其排列组合的完全分类为以下9种1.H1>H2 , L1>L2,称为向下:2.H1<H2,L1<L2,称为向上:3.H1=H2,L1=L2:4. H1>H2,L1=L2:5. H1>H2,L1<L2:6. H1=H2,L1<L2:7. H1<H2,L1=L2:8. H1<H2,L1>L2:9. H1=H2,L1>L2:其中,1和2称为缠中说禅标准K线,简称标准K线。

3---9称为缠中说禅包含K线,简称包含K线。

包含K线必须按结合律进行合并,合并后成为一条新K线。

见原文第65课。

二.合并K线设有某K线Kn ,它前面有一条K线Kn-1,Kn-1和Kn不是包含关系。

然后产生新K线Kn+1, Kn+1和Kn是包含关系,那么按以下结合律对Kn+1和Kn进行合并,成为一条新Kn。

结合律1:当Hn-1>Hn,Ln-1>Ln时,采Hn和Hn+1中的最小值作为合并后新K线的H,采Ln 和Ln+1中的最小值为合并后新K线的L。

结合律2:当Hn-1>Hn,Ln-1>Ln时,采Hn和Hn+1中的最小值作为合并后新K线的H,采Ln 和Ln+1中的最小值为合并后新K线的L。

合并后,原来的Kn-1和Kn是什么关系,Kn-1和新Kn依然是什么关系,不会改变。

如果接下来又产生一条K线,那么比较这条K线与新Kn之间的是不是包含关系(而不是比较这条K线与Kn+1,因为合并后,Kn+1已经不存在),如果是包含关系,那么再按以上的方法处理。

经过这样处理后,K线图上已经没有包含关系的K线存在,全部是标准K线,以后所说的K线,全部是指标准K线。

三.分型与笔1.顶分型定义:三条相邻K线,第二 K 线高点是相邻三 K 线高点中最高的,而低点也是相邻三 K 线低点中最高的,称为顶分型;第二条K线的高点称为顶分型的顶。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第一种情况(标准的第1种情况)----------------/\g2------------------------------------/--\------------------------------------/----\----------------------------------/------\------g3------------------------/--------\----/\------------------------/----------\--/--\----------------/\g1-/------------\/----\--------------/--\--/--------------d3---\------------/----\/d2-------------------\d4--------/d1------------------------------------分段分析:对于g2处的顶分型,其特征序列元素为g1d2、g2d3、g3d4,由于d3低于g1很显然属于标准的第一种情况,因此g2处的顶分型可以确认。

该图是两段,d1-g2是一段,g2-d4是一段。

当下分析:这种情况下,一般会表现为d2g2力度与d1g1盘背。

如果d2g2与d1g1盘背,应该在g2处抛掉半仓(因为不能肯定是否会跌破g1),等g3回试不创新高后再抛光剩余的筹码;如果d2g2与d1g1不背驰,则可以在g3回试不创新高后清仓。

第二种情况(标准的第2种情况之1)----------------g6------------------g9---------------/\----g7-------------/-----------------/--\--/\--------g8---/-----------------/----\/--\------/\----/-----------------/---- d7--\----/--\--/-----------------/------------\--/----\/-----------/\g5-/--------------\/-----d9---------/--\--/---------------d8---------------/----\/d6------------------------------/d5------------------------------------分段分析:图中对于g6处的顶分型,其特征序列元素为g5d6、g6d7、g7d8,由于d7高于g5很显然第一和第二两个元素之间有缺口,属于第二种情况,这时g6的顶分型不能确认。

再往下看,对于d8处的底分型,其特征序列元素为d7g7、d8g8、d9g9,很显然d8处的底分型是第一种情况,这样g6处的顶分型可以确认,同时d8处的底分型也可以确认,因此该图分成三段,d5-g6是一段,g6d8是一段,d8g9是一段。

当下分析:这种情况下,往往g6这里上涨力度并不背驰,所以不抛,而走到g7时,虽然g6处的顶分型还未能得到确认,但不创新高,还是要抛掉半仓。

即使事后发现抛错,之后股价继续上涨突破了,但也还是有机会在三买点再重新把抛掉的半仓补回来,所以并不算踏空,而且更加安全;如果股价不涨,则剩余半仓在三卖点清掉!----------------g6---------------g9------------------/\----g7-----------/-------------------/--\--/\------------/-------------------/----\/--\-----g8--/-------------------/----d7---\----/\--/-------------------/------------\--/--\/-------------/\g5-/--------------\/----d9-----------/--\--/---------------d8----------------/----\/d6-------------------------------/d5-------------------------------------分段分析:这个图的g6处的顶分型是第二种情况就无需多说了,而d8处的底分型很显然也是第二种情况,因此g6处的顶分型成立,但d8处的底分型由于看不到后续的图所以无法确认。

因此该图是个未完成的图形,只能确认d5-g6是一段,后面的线段暂时无法确认,要等走出来才知道。

当下分析:g7抛半仓,由于g8不升破d7所以清仓。

d9由于不创新低,所以要重新补回半仓,之后看第三类买卖点的情况决定是回补还是清仓。

第四种情况(特殊的第1种情况之1)g 2----------------/\--------------------------------------/--\------------------------------------/----\---------------------------g1----/------\-------g3----------------/\----/--------\------/\----------------/--\--/----------\----/--\--------------/----\/------------\--/----\------------/------d2-----------\/d3---\----------/------------------------------\d4------/d1-------------------------------------分段分析:这个图g2处的顶分型显然是第一种情况,特殊之处在于特征元素g2d3完全包含了特征元素g1d2,但由于g2d3并不属于线段d1-g2的特征元素,因此不能做包含处理,所以g2处的顶分型是成立的。

关于这种情况,71课中有详细论述:“最后一种情况,就是最早破坏那笔就是转折点下来的第一笔,这种情况下,这一笔,如果后面延伸出成为线段的走势,那么这一笔就属于中间地带,既不能说是前面一段的特征序列,更不能说是后一段的特征序列,在这种情况下,即使出现似乎有特征序列包含关系的走势,也不能算是特征序列,因为,这一笔不是严格地属于前一段的特征序列,属于待定状态”。

所以这个图是两段,d1-g2是一段,g2-d4是一段。

当下分析:直到g3完成时,都先与第一种情况相同处理即可(在g3这里一定要清仓完毕)。

之后看第三类买卖点的情况决定如何操作。

------------------------------------g4-/-----------------------------------------/------------------/\g2-----------------/------------------/--\------------------/------------------/----\----------------/-----------g1----/------\-------g3----/------------/\----/--------\------/\----/------------/--\--/----------\----/--\--/------------/----\/------------\--/----\/ d4--------/-----d2------------\/d3---------------/----------------------------------------/d1-------------------------------------分段分析:这个图g2处的顶分型显然是第一种情况,但是由于特征元素g2d3和g3d4完全是包含关系,根本没有形成第三个特征元素,显然顶分型不成立,因此该图只有一个线段,即d1-g4是一个线段。

关于这种情况,71课中也有详细论述:“还有更复杂一点的情况,就是第三笔完全在第一笔的范围内,这样,这三笔就分不出是向上还是向下,这样也就定义不了什么特征序列,为什么?因为特征序列是和走势相反的,而走势连方向都没有,那怎么知道哪个元素属于特征序列?这种情况,无非两种最后的结果:1、最终,先破第一笔的开始位置,这样,旧线段只被一笔破坏,接着就延续原来的方向,那么,显然旧线段依然延续,新线段没有出现(说的就是这第五种情况);2、最终还是先破了第一笔的结束位置,这时候,新的线段显然成立,旧线段还是被破坏了(这是下面要说的第六种情况)。

”当下分析:直到g3完成时,都先与第一种情况相同处理即可(在g3这里一定要清仓完毕)。

虽然d4不跌破d3,但切不可盲目捡回,一定要耐心等待,观察最后的突破方向。

如图g4向上突破后,可以在回抽的三买点全仓介入。

第六种情况(特殊的第1种情况之3)----------------/\g2----------------------------------------/--\----------------------------------------/----\--------------------------------g1---/------\------ g3----g4-------------/\----/--------\------/\----/\--------------/--\--/----------\----/--\--/--\------------/----\/------------\--/----\/----\----------/------d2-----------\/d3--d4----\--------/------------------------------------\------/d1-----------------------------------\d5-分段分析:这个图就是上面所描述的两种结果中的另一种演变结果,g2处的顶分型是第一种情况,特征元素g2d3和g3d4可以合并,这样g1d2、g2d4、g5d5就组成了此顶分型的三个特征序列元素,因此g2处的顶分型可以确认,这个图分成两段,d1-g2是一段,g2-d5是一段。

当下分析:直到g3完成时,都先与第一种情况相同处理即可。

如图,g4向上突破未果,之后d5向下突破成功后,如果g4d5与g2d3盘背,则在d5全仓介入。