中国证券期货统计年鉴2014:5-4 期货交易概况

2014年金融统计数据报告

2014年金融统计数据报告一、广义货币增长12.2%,狭义货币增长3.2%12月末,广义货币(M2)余额122.84万亿元,同比增长12.2%,增速分别比上月末和上年末低0.1个和1.4个百分点;狭义货币(M1)余额34.81万亿元,同比增长3.2%,增速与上月末持平,比上年末低6.1个百分点;流通中货币(M0)余额6.03万亿元,同比增长2.9%。

2014年净投放现金1688亿元。

二、2014年人民币贷款增加9.78万亿元,外币贷款增加582亿美元12月末,本外币贷款余额86.79万亿元,同比增长13.3%。

月末人民币贷款余额81.68万亿元,同比增长13.6%,增速比上月末高0.2个百分点,比上年末低0.5个百分点。

2014年人民币贷款增加9.78万亿元,同比多增8900亿元。

分部门看,住户贷款增加3.29万亿元,其中,短期贷款增加1.06万亿元,中长期贷款增加2.23万亿元;非金融企业及其他部门贷款增加6.48万亿元,其中,短期贷款增加1.40万亿元,中长期贷款增加3.83万亿元,票据融资增加9574亿元。

12月份人民币贷款增加6973亿元,同比多增2149亿元。

月末外币贷款余额8351亿美元,同比增长7.5%,全年外币贷款增加582亿美元。

三、2014年人民币存款增加9.48万亿元,外币存款增加1084亿美元12月末,本外币存款余额117.37万亿元,同比增长9.6%。

月末人民币存款余额113.86万亿元,同比增长9.1%,增速分别比上月末和上年末低0.5个和4.7个百分点。

2014年人民币存款增加9.48万亿元,同比少增3.08万亿元。

其中,住户存款增加4.14万亿元,非金融企业存款增加1.97万亿元,财政性存款增加5531亿元。

12月份人民币存款增加7229亿元,同比少增4281亿元。

月末外币存款余额5735亿美元,同比增长30.8%,全年外币存款增加1084亿美元。

四、12月份银行间市场同业拆借和质押式债券回购月加权平均利率均为3.49%2014年,银行间人民币市场以拆借、现券和债券回购方式合计成交302.44万亿元,日均成交1.21万亿元,日均成交同比增长28.5%。

证券期货年鉴指标数据:中国2018年历年退市公司名录统计

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42

股票代码

600270.SH 000979.SZ 000511.SZ 600806.SH 600432.SH 200053.SZ 000916.SZ 300372.SZ 000033.SZ 600005.SH 000748.SZ 900935.SH 600656.SH 000024.SZ 200024.SZ 900950.SH 300186.SZ 200770.SZ 000594.SZ 601268.SH 600832.SH 601299.SH 000562.SZ 200002.SZ 600087.SH 200513.SZ 900949.SH 000527.SZ 000602.SZ 600253.SH 000522.SZ 000805.SZ 000787.SZ 200039.SZ 600991.SH 600263.SH 600102.SH 600631.SH 000578.SZ 600553.SH 600003.SH 600607.SH

中国2018年历年退市公司名录统计

中退外市运公空司运全发展称股 股票简称

份 中有 弘限 控公 股司 股份有限 外运发展

公 银司 基烯碳新材料集 中弘退

团 沈股 机份 集有 团限 昆公 明司 机床 烯碳退

股 吉份 林有 吉限 恩公 镍司 业股份 退市昆机

有 深限 圳公 赤司 湾石油基地 退市吉恩

股 华份 北有 高限 速公 公司 路股份 深基地B

有 广限 东公 美司 的电器股份 东电B股(退市)

中国证券监督管理委员会证券期货监督管理信息公开指南(试行)

中国证券监督管理委员会证券期货监督管理信息公开指南(试行)文章属性•【制定机关】中国证券监督管理委员会•【公布日期】•【文号】•【施行日期】•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】机关工作正文中国证券监督管理委员会证券期货监督管理信息公开指南(试行)为了方便公众快速、准确地查找中国证监会的监管信息,根据《中华人民共和国政府信息公开条例》(以下简称《条例》和《中国证监会证券期货监督管理信息公开办法(试行)》(以下简称《办法》)的要求,制订本指南。

一、证监会主动公开信息的范围和时间依据《条例》和《办法》的规定,中国证监会主动公开的监管信息包括:(一)中国证监会及其派出机构的机构设置、工作职责、联系方式等;(二)证券期货规章、规范性文件;(三)证券期货市场发展规划、发展报告;(四)纳入国家统计指标体系的证券期货市场统计信息;(五)行政许可事项、依据、条件、数量、程序、期限、材料目录、审批机构和核准结果等;(六)证券、期货交易所上市品种的批准结果;(七)证券、期货交易所、证券登记、托管、结算机构、证券业协会、期货业协会章程以及自律规则等的批准、备案结果;(八)中国证监会批准的证券、期货经营机构,基金管理公司,以及从事证券服务业务的投资咨询机构、财务顾问机构、资信评级机构、资产评估机构、会计师事务所等的名称、地址和联系方式;(九)市场禁入、行政处罚、行政复议决定;(十)其他依照法律、行政法规和中国证监会有关规定应当公开的信息。

凡是属于中国证监会主动公开的信息,在形成或变更之日起20个工作日内按规定方式,向公众公开。

此外,部分监管信息涉及国家机密或敏感信息,在解密后20个工作日内予以公开,或从其他法律法规规定。

二、信息公开的方式(一)新闻发布证监会对于需要向社会公众和投资者市场各方周知的证券期货市场监管法规、政策、措施及其他有关事项的活动,通过广播电视、报纸、杂志、互联网等媒体公开。

详细内容见《中国证监会新闻发布暂行办法》。

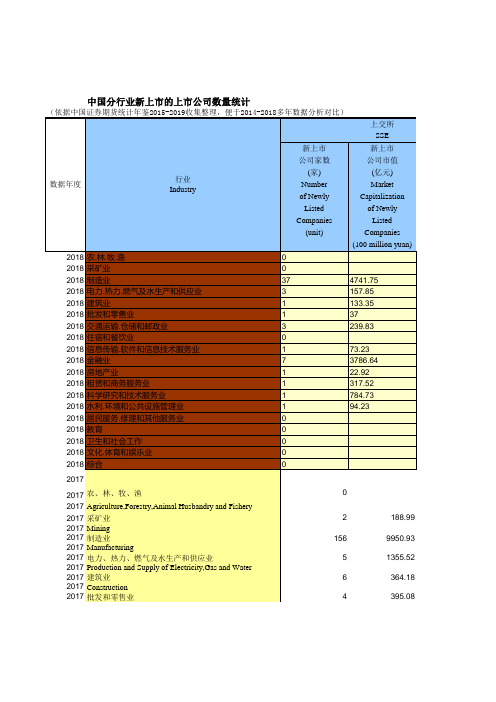

证券期货年鉴指标数据:中国分行业新上市的上市公司数量统计(2014-2018)

中国分行业新上市的上市公司数量统计2017Wholesale and Retail Trades2017交通运输、仓储和邮政业6833.64 2017Transport,Storage and Post2017住宿和餐饮业02017Hotels and Catering Services2017信息传输、软件和信息技术服务业9660.41 2017Information Transmission,Computer Services and Software2017金融业42056.13 2017Financial Intermediation2017房地产业02017Real Estate2017租赁和商务服务业178.45 2017Leasing and Business Services2017科学研究和技术服务业7358.78 2017Scientific Research,Technical Service2017水利、环境和公共设施管理业7505.892017Management of Water Conservancy,Environment and Public Facilities2017教育02017Education2017卫生和社会工作1144.83 2017Health and Social Works2017文化、体育和娱乐业7816.58 2017Culture,Sports and Entertainment2017综合02017Others20172016农、林、牧、渔业00.00 2016Agriculture,Forestry,Animal Husbandry and Fishery2016采矿业2317.25 2016Mining2016制造业606596.45 2016Manufacturing2016电力、热力、燃气及水生产和供应业184.80 2016Production and Supply of Electricity,Gas and Water2016建筑业6771.06 2016Construction2016批发和零售业6505.13 2016Wholesale and Retail Trades2016交通运输、仓储和邮政业159.38 2016Transport,Storage and Post2016住宿和餐饮业00.00 2016Hotels and Catering Services2016信息传输、软件和信息技术服务业91146.82 2016Information Transmission,Computer Services and Software2016金融业84479.78 2016Financial Intermediation2016房地产业00.00 2016Real Estate2016租赁和商务服务业1175.20 2016Leasing and Business Services20142014农、林、牧、渔--2014Agriculture,Forestry,Animal Husbandry and Fishery2014采矿业2962.36 2014Mining2014制造业312699.29 2014Manufacturing2014电力、热力、燃气及水生产和供应业2336.58 2014Production and Supply of Electricity,Gas and Water2014建筑业--2014Construction2014批发和零售业157.83 2014Wholesale and Retail Trades2014交通运输、仓储和邮政业2014Transport,Storage and Post2014住宿和餐饮业--2014Hotels and Catering Services2014信息传输、软件和信息技术服务业123.68 2014Information Transmission,Computer Services and Software2014金融业2014Financial Intermediation2014房地产业--2014Real Estate2014租赁和商务服务业2014Leasing and Business Services2014科学研究和技术服务业4289.88 2014Scientific Research,Technical Service2014水利、环境和公共设施管理业289.312014Management of Water Conservancy,Environment and Public Facilities2014教育--2014Education2014卫生和社会工作--2014Health and Social Works2014文化、体育和娱乐业--2014Culture,Sports and Entertainment2014综合--2014Others20144.711855.686.5573.7319799.66 6.122811.611211.84 1.6250.445188.79 1.456 2.0381097.568.4115 2.862107.130.8290.821 4.615153.83 1.18120.00172.540.771 2.05145.240.483 42.72886092.5364.57148 0.5500.000.001 4.997498.44 5.2813 3.273172.73 1.839 0.38147.760.512 0.0000.000.000 7.43181139.6312.0827 29.012953.0010.10100.0000.000.0001.131258.062.732-1106.48 6.591 2.74---2 4.24592625.61 3.3390 2.96---2-286.44 3.082 0.831107.01 2.582164.46 4.421 -----0.5012666.817.30131833.128.911 -----2110.40 5.672 66.99252.2310.406 11.22138.55 1.813--------------------1689.32 5.491460.06 4.752267.977.37267.240.87 1456.34 4.73 613.02 1.99144.830.47 970.40 3.1572.540.29362.49 1.46 12688.9851.0184.800.34 1269.50 5.10 677.86 2.72 107.140.430.000.00 2286.459.19 5432.7821.840.000.00433.26 1.74106.48 4.01 962.36 2.55 5324.90 3.73 336.58 2.3086.440.61 164.83 1.4864.460.47--690.49 4.98 833.120.90--110.40 3.47 342.1036.60 127.87 4.36--------。

中国历年期货交易概况统计(2000-2018)

1375134.23

937475.68

1711231.31

952824.54

2674739.52

1264673.31

2919882.26

1279712.53

5542311.75

1364707.05

1956316.08

1774124.99

1878925.88

1633003.86

2107973.78

1846750.81

2.交割金额.交割量中包含期转现.

3.上海期货交易所数据包含上海国际能源交易中心.

4.上海期货交易所铜期货数据不含自对冲.

数据来源:上海期货交易所.郑州商品交易所.大连商品交易所.中国金融期货交易所

金融期货

410698.77 437658.55 758406.78 1410066.21 1640169.73 4177604.71 182191.1 245922.02 261222.97

金融期货

4587.33 5041.19 10506.18 19354.93 21758.11 34086.93 1833.59 2459.59 2721.01

中国历年期货交易概况统计(2000-2018)

持仓金额(亿元)

合计

商品期货

145.57

145.57

175.75

175.75

277.43

277.43

年份

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2注0:118.表中数据均按单边口径统计.

成交金额(亿元)

合计

商品期货

中国证券期货统计年鉴2018:7-1 证券期货经营机构数量

of Futures Company Futures Company

期货营业部 家数

Number of Future Business

Departments

(unit)

证券投资咨询 机构家数 Number of

Security Investment Consulting Institutions

111

113

基金管理公司家数

Number of Fund

Management Companies

中资

中外合资

China-funded

Sino-foreign

Joint Venture

基金管理公司 子公司家数 Number of Subsidiaries of

Fund Management Companies

Management Compa

91

2262

97

94

2420

90

2412

90

2412

6

90

2412

10

100

2680

10

109

2700

15

127

2936

21

133

3020

33

133

3075

44

116

3090

52

104

3105

57

106

3060

58

107

3170

60

106

3956

60

106

97

9

4644

116

109

102

101

100

98

91

3

1186

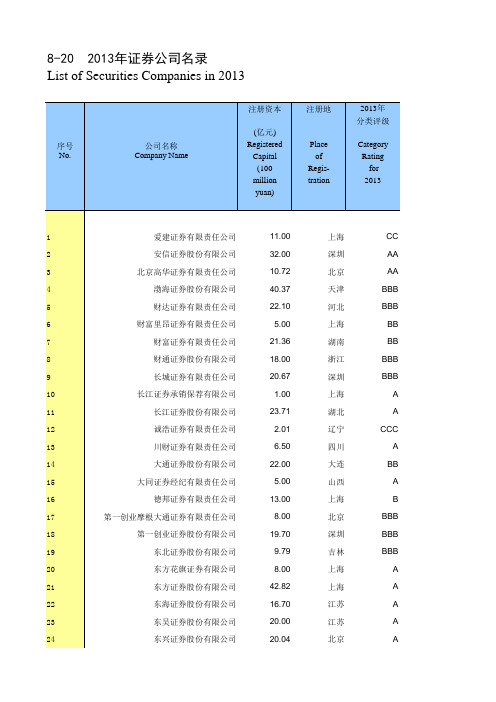

中国证券期货统计年鉴2014:8-20 2013年证券公司名录

2510是否是是4353是是是是81否否否否5624是是是是7953是是是是1871是是是是1030是是是是2565是是是是1556是是是是529是否是是1382是是是是1184是是是是8068是是是是6015是是是是3144是是是是78否否否否9405是是是是146否否否否69否否否是1426是是是是684是否否是4236是是是是855是是是是1796是是是是434是是否是1157是是是是1280是是是是821是否是是1119是是是是1268是是是是365否否否否8668是是是是2453是是是是109否否否否

863是是是是1672是是是是1288是是是是428是是否是1214否否否是2133是是是是175否否否否1655是是是是2361是是是是5433是是是是555是是是是120否否否是371否否否否1942是是是是93否否否否5否否否否106否否否否71否否否否1479是是是是6366是是是是1102否否是是730是是是是1083否否是是991是是是是483否否否否297否否否是1269是否是是576是否否是1964是是是是984否否否是2406是是是是611否否是否1883是是是是1751是是是是

2742是是是是2598是是是是595是是是是839是否是是5928否是是是15否否否是2699是是是是196否否否否1270是是是是1770是是是是6908是是是是3987否是是是1601是是是是819是是是是543是否否是6728是是是是1881是是否否2079是是否否4279是是是是2488是是是是253是否否是2059是是是是318否否否否。

期货发展史数据

期货发展史数据文档编制序号:[KKIDT-LLE0828-LLETD298-POI08]我国期货市场发展历程与展望(高伟国务院发展研究中心金融所)20世纪80年代末,随着经济体制改革的深入,市场机制发挥越来越大的作用,农产品价格波动幅度增大,这不利于农业生产和社会稳定。

1988年2月,国务院指示有关部门研究国外期货制度。

1988年3月,《政府工作报告》指出:“加快商业体制改革,积极发展各类批发市场,探索期货交易。

”从此,我国开始了曲折的期货市场实践。

一、发展历程我国期货市场大体经历了初期发展、清理整顿和逐步规范三个阶段。

(一)初期发展阶段 1988年~1993年1988年5月国务院决定进行期货市场试点,并将小麦、杂粮、生猪、麻作为期货试点品种。

1990年10月12日,中国郑州粮食批发市场经国务院批准,以现货为基础,逐步引入期货交易机制,作为我国第一个商品期货市场正式开业。

1992年10月深圳有色金属期货交易所率先推出特级铝标准合约,正式的期货交易真正开始。

之后,各期货交易所陆续成立,开始期货交易。

试点初期,受行业利益驱使,加上市场监管不力,交易所数量和交易品种迅猛增加,全国最多的时候出现了50多家交易所,市场交易品种达到30多个,开业的交易所有2300多个会员,期货经纪公司300多家(包括50多家合资公司),有7大类50多个上市交易品种。

在初期发展阶段,我国期货市场盲目发展,风险也在酝酿和积累。

期货市场中的会员及经纪公司主体行为很不规范,大户垄断、操纵市场、联手交易、超仓、借仓、分仓等违规行为严重,还有透支交易,部分期货经纪公司重自营轻代理的,这些行为投机性强,使广大投资者蒙受了巨大损失,严重扭曲了期市价格,不能发挥期货对现货的套期保值和价格发现功能,加大了风险控制的难度,阻碍了期货市场的正常运行。

(二)清理整顿阶段 1993年底~2000年为规范期货市场的发展,国务院和监管部门先后在1994年和1998年,对期货市场进行了两次清理和整顿。

2014年期货市场回顾

2014年,受中国经济新常态、全球经济复苏进程分化以及发达经济体货币政策显露分歧的影响,作为国民经济避险工作的期货大放异彩,避险、套利和投机交易机会出现大幅提升,推动期市交易规模达到1993年期货市场成立以来的历史新高。

2014年全国期货市场累计成交量为25.05亿手,累计成交额为291.98万亿元,分别同比增长21.54%和9.16%。

一、经济环境变化2014年,世界主要发达经济体复苏进程出现分化,“美强欧弱”的格局基本确立,美联储加息预期升温,催生美元指数的强势上涨。

受国际油价腰斩和美元指数上涨的影响,新兴经济体经济遭遇重创,纷纷加入宽松货币的阵营,全球货币战争一触即发。

与此同时,中国经济步入“新常态”,稳增长与调结构并举,改革预期和政策制度导致股票市场和货币市场剧烈波动。

而在经济去杠杆与金融加杠杆的共同推进下,大宗商品和金融衍生品的市场风险随之增大,期货及其相关衍生产品作为管理国民经济风险的基础工具。

在2014年制度创新的推动下,取得了重要成就,在规模创下期货市场成立以来最高纪录的同时,也具备了实现跨越式发展的基础和条件。

二、期货市场状况2013年,是期货市场健康发展的一年,制度创新和结构升级推动行业发展:1、商品期货结构持续完善2014年期货新品种不断推出:2月28日,聚丙烯期货上市;3月21日,热轧卷板期货上市;7月8日,晚籼稻期货上市;8月8日,铁合金期货上市;12月19日,玉米淀粉期货上市。

此外,拟上市品种还有棉纱期货和锡镍期货,而作为全球第一大大宗商品的原油期货已获监管层批准,商品期货品种结构的不断完善为国内大宗商品及相关行业、企业提供了重要的风险对冲工具。

2、金融期货品种全面开花目前股指期货除沪深300指数期货正式推出外,上证50和中证500指数期货已经开始模拟仿真交易;10年期和短期国债期货亦在积极筹备中,5年期国债期货交投明显活跃,日均成交由初期的不到千手增加至目前日均万手成交;外汇方面,中金所于10月29日面向全市场开展欧元兑美元、澳元兑美元期货的仿真交易,有利于企业规避非人民币汇率波动风险,满足居民外汇投资等需求。

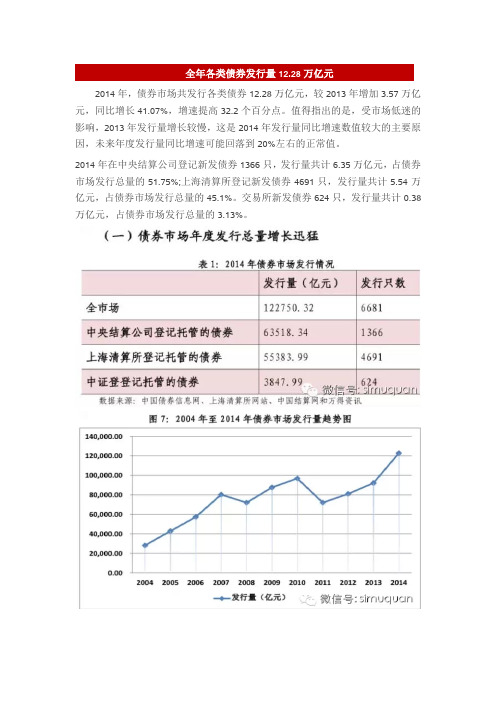

2014年中国债券市场统计分析报告(中债登)

全年各类债券发行量12.28万亿元2014年,债券市场共发行各类债券12.28万亿元,较2013年增加3.57万亿元,同比增长41.07%,增速提高32.2个百分点。

值得指出的是,受市场低迷的影响,2013年发行量增长较慢,这是2014年发行量同比增速数值较大的主要原因,未来年度发行量同比增速可能回落到20%左右的正常值。

2014年在中央结算公司登记新发债券1366只,发行量共计6.35万亿元,占债券市场发行总量的51.75%;上海清算所登记新发债券4691只,发行量共计5.54万亿元,占债券市场发行总量的45.1%。

交易所新发债券624只,发行量共计0.38万亿元,占债券市场发行总量的3.13%。

从银行间债券市场新发债的券种结构来看,2014年国债发行1.44万亿元,同比增长7.39%;政策性银行债发行2.3万亿元,同比增长10.65%;受银监会《商业银行资本管理办法(试行)》影响,近两年二级资本工具发行规模与商业银行次级债呈现了此消彼长的特点,商业银行债发行0.08万亿元,同比下降25.34%,二级资本工具发行0.36万亿元;企业债券发行0.7万亿元,同比增长46.5%;中期票据发行0.95万亿元,同比增长40.98%;短期融资券(含超短期融资券)发行2.15万亿元,同比增长35.64%;非公开定向债务融资工具发行1.02万亿元,同比增长80.22%;政策性银行债和国债在发行规模中占据主要地位,二者发行量合计约占发行总量的31.41%。

截至2014年12月末,全国债券市场总托管量达到35.64万亿元,比上年末增加6.16万亿元,同比增幅为20.9%。

其中在中央结算公司托管的债券总量为28.73万亿元,占全市场托管量的80.6%;上海清算所托管总量为5.56万亿元,占全市场托管量的15.6%;交易所托管总量为1.35万亿元,占全市场托管量的3.79%。

主要券种持有结构2014年末投资者的主要券种持有结构与2013年末相比呈现以下特点:(1)对流动性较好的利率类债券持有量普遍增加,说明在2014年经济持续下行背景下,各类型机构的风险偏好有所下降,更加偏好持有风险低、流动性好的券种;(2)以证券基金、年金、社保基金、信托计划、证券公司资产管理计划、商业银行理财产品为主的投资者,相较于其他类型投资者,偏好持有企业债,说明在2014年各类型理财产品为覆盖较高的募集资金成本,更偏好于在债券市场投向票面利率较高的债券等;(3)在大力发展信贷资产支持证券,盘活信贷存量的政策导向下,各主要机构类别普遍增持资产支持证券;(4)随着国内债券市场对外开放进程进一步加快,境外机构参与银行间债券市场的规模也迅速增加,其偏好持有国债、政策性银行债、央票、政府支持机构债等具有较高安全性的债券资产。

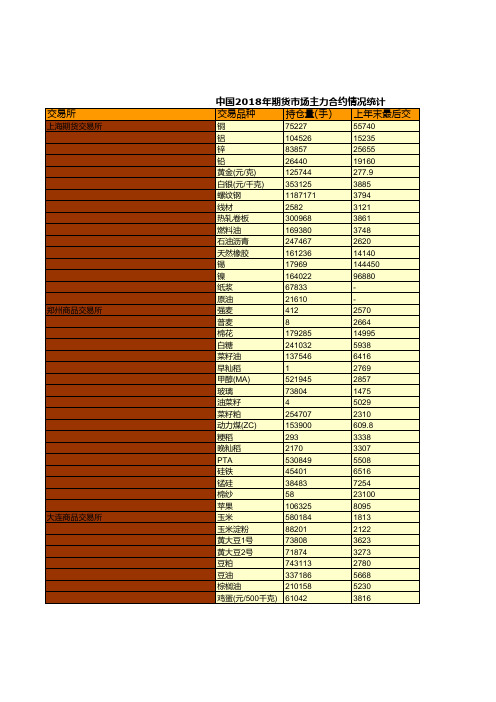

证券期货年鉴指标数据:中国2018年期货市场主力合约情况统计

2.持仓量为2018年年末数据.

3.上海期货交易所数据包含上海国际能源交易中心.

4.上海期货交易所铜期货数据不含自对冲.

5.上年末最后交易日结算价指的是上年末最后交易日按持仓量最大来选取的主力合约结算价.本年末最后交易日结算价指的是本年末最后交易日按持仓量最大来选取的主力合约的结算价.

数据来源:上海期货交易所.郑州商品交易所.大连商品交易所.中国金融期货交易所

摘编自《中国证券期货统计年鉴2019》

统计

年末最后交易日9》。

证券期货年鉴指标数据:中国2018年证券公司客户交易结算资金余额前20排名统计

2."证券交易结算资金"是指"证券市场交易结算资金监控系统"获取的有经纪业务的证券公司全部经纪业务客户(含部分采取证券公司结算模式的资产管理计划)从事证券交易等的人民币交易结算资金.不包括投资者从事资融券业务等的资金.也不包括证券公司自营.QFII 以及采用托管人结算模式的证券公司资产管理计划和公开募集证券投资基金等从事证券交易的资金.

数据来源:中国证券投资者保护基金有限责任公司

摘编自《中国证券期货统计年鉴2019》。

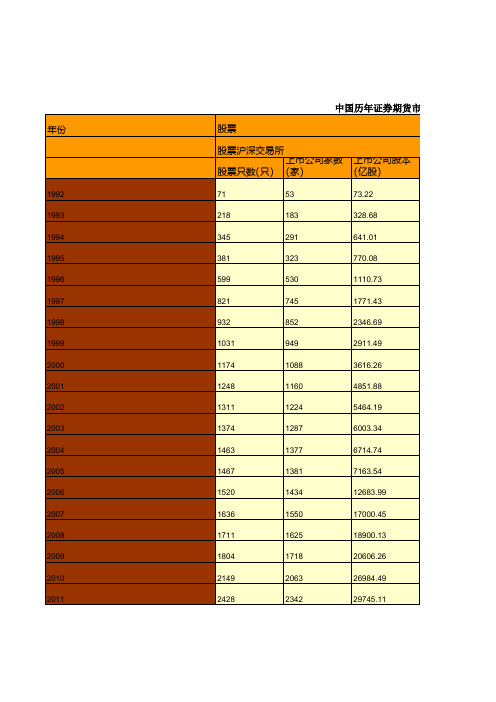

证券期货年鉴指标数据:中国历年证券期货市场概况统计(1992-2018)

新三板

成交金额(亿元) 市盈率(倍)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

换手率(%)

-

区域性股权市场 股票投资者个数 挂牌公司家数

(万个)

(家)

-

-

-

-

-

-

-

-

-

-

-

-

---源自----

-

5.84 8.14 130.36 1910.62 1912.29 2271.8 888.01

16846

-

547

23518.55

26024.8

17480

-

704

23955.33

25040.86

19672

-

914

26510.37

21918.55

22987

-

1173 1551 1899 2723 3873 4848 5580

31708.41 31167.18 42032.72 76674.13 88428.32 110182.12 128961.33

4163.08

32115.27

2194.15

37080.95

11701.2

5827.73

42333.95

2498.89

32446.02

10638.01

6623.73

证券期货年鉴指标数据:中国历年证券及股票期权投资者的资金余额及变动情况统计(2014-2018)

数据来源:中国证券投资者保护基金有限责任公司摘编自《中国证券期货统计年鉴2019》3."银证转账"是指在客户交易结算资金第三方存管制度下投资者在银行结算账户和证券资金账户之间的资金划转方式.是引起"证券交投资者银证转账引起的资金变动金额"项下的"转入额"是指投资者从银行结算账户转入资金账户的金额;"转出额"是指投资者从资金账户转出到银行结算账户的金额;"净转入(转出)额"="入.负数为净转出.4."银衍转账"是指投资者在银行结算账户和衍生品资金账户之间的资金划转方式.是引起"股票期权保证金"变动的重要方式之一."投资者银衍转账引起的资金变动金额"项下的"转入额"是指投资者从银行结算账户转入衍生品资金账户的金额(入金账户转出到银行结算账户的金额(出金);"净转入(转出)额"(即出入金净额)="转入额"-"转出额".其中.正数为净转入.负数为净转出.5.证券市场交易结算资金监控系统自2015年2月9日对股票期权保证金实施监控.自2015年9月11日对融资融券担保资金实施监控.(含部分采取证券公资融券业务等的资金.也不包括证券公司自营.QFII 以及采用托管人结算模式的证券公司资产管理计划和公开募集证券投资基金等从事2."股票期权保证金"是指"证券市场交易结算资金监控系统"获取的证券公司的客户用于证券交易所股票期权交易.行权结算和履约保证资金).不包括证券公司自营及做市业务.QFII 及采用托管人结算模式的证券公司资产管理计划和公开募集证券投资基金等从事股票期权交易.行权结算和履约保证的资金.(2014-2018)户之间的资金划转方式.是引起"证券交易结算资金"变动的重要方式之一."结算账户的金额;"净转入(转出)额"="转入额"-"转出额".其中.正数为净转权保证金"变动账户转入衍生品资金账户的金额(入金);"转出额"是指投资者从衍生品资金日对融资融券担保资金实施监控.理计划和公开募集证券投资基金等从事证券交易的资金.所股票期权交易.行权结算和履约保证的资金(包括权利金.保证金及行权履约保证的资金.2019》。

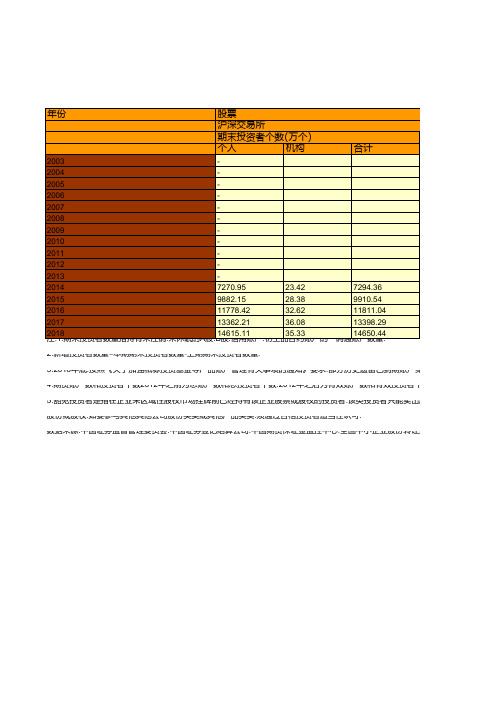

中国历年证券期货市场投资者情况统计(2003-2018)

2.新增投资者数量=本期期末投资者数量-上期期末投资者数量.

3.2018年底.按照《关于加强私募投资基金等产品账户管理有关事项的通知》要求.部分历史遗留已到期账户集中完成了注销.

4.期货账户数和投资者个数2012年之前为总账户数和总投资者个数.2012年之后为有效账户数和有效投资者个数.

5.豁免投资者是指在企业来区域性股权市场挂牌前已经持有该企业股票或股权的投资者.该类投资者只能卖出所持公司

股份或股权.如要参与其他其他公司股份买卖或其他产品买卖.须通过合格投资者适当性认可.

数据来源:中国证券监督管理委员会.中国证券登记结算公司.中国期货保证金监控中心.全国中小企业股份转让系统

留已到期账户集中完成了注销.和有效投资者个数.

资者只能卖出所持公司

企业股份转让系统

数量.

摘

个)

(万个)

摘编自《中国证券期货统计年鉴2019》。