1. 房地产金融学前言

房地产金融入门(Real Estate Finance)

房地产金融(Real Estate Finance)房地产金融作为经济学的一个分支,是一门应用性很强的学科,它主要研究房地产经济领域内信贷资金运动及其规律性,有别于一般工商业资金的融通。

所谓金融,是指以银行为中心的各种形式的信用活动以及在信用基础上组织起来的货币流通。

与房地产相联系的房地产金融,则是指围绕房地产业的开发、经营,消费而展开的筹资、融资、结算等各种金融活动。

房地产金融就是房地产资金的融通,是房地产业与金融业密切结合的产物。

广义的房地产是土地与房屋的合称,因而房地产金融也可以进一步分为房产金融和地产金融。

在我国,房地产金融是一门新兴的学科,内容丰富,主要有:房地产信贷资金的筹集与运用、房地产股票与债券、房地产信托投资、房地产保险、房地产租赁、房地产典当、房地产金融机、房地产金融市场等。

当前,我国金融体制改革正面临进一步深化,同样房地产金融体制也正处于逐步探索和建立之中,许多业务还不配套,房地产金融体系尚未完全建立,房地产金融亟待深化。

(一)房产金融指房屋或建筑物在生产、流通、消费过程中的各种资金融通活动。

严格他说它不同于住房金融。

住房金融是以住房作为信用的保证,获取资金的融通,如通过住房券、住房抵押贷款、按揭贷款。

住房储蓄等来融通住房资金,主要是在住房消费过程中的融资活动。

可见,住房金融只是房产金融的一部分,而不是全部。

除住房金融的内容外,房产金融还应包括房地产开发与经营公司在房产商品的生产与流通中的资金融通。

(二)地产金融又称土地金融,指围绕土地的有偿使用而产生的融资活动。

具体来说,又可分解为市地金融、农地金融。

市地金融是指围绕城市土地的开发、建设、经营所展开的资金融通活动,包括市地获得金融、市地改良金融、市地转让与经营金融。

农地金融是围绕农地的开发、生产、经营而展开的资金融通活动,在国外又称农业金融,主要包括农地获得金融。

农地改良金融、农地经营金融。

两者相比,前者的货币化程度和贷款利率都较高,贷出的资金回收容易,偿还期限短,并且分期偿还的情况较多出现;后者则通常与各国的土地政策相配合,在政府的扶持下,不以盈利为目的,发放贷款的期限较长,一般多达几年、十几年,甚至几十年。

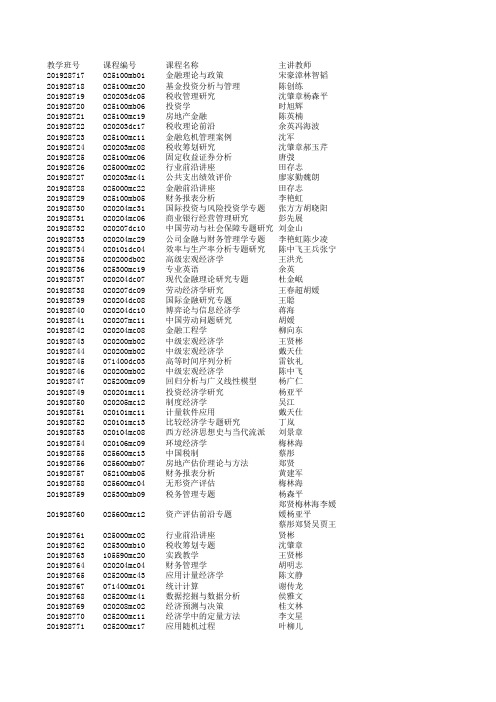

暨南大学经济学院2018-2019学年第二学期课程表

教学班号课程编号课程名称主讲教师201928717025100mb01金融理论与政策宋豪漳林智韬201928718025100mc20基金投资分析与管理陈创练201928719020203dc05税收管理研究沈肇章杨森平201928720025100mb06投资学时旭辉201928721025100mc19房地产金融陈英楠201928722020203dc17税收理论前沿余英冯海波201928723025100mc11金融危机管理案例沈军201928724020203mc08税收筹划研究沈肇章郝玉芹201928725025100mc06固定收益证券分析唐弢201928726025000mc02行业前沿讲座田存志201928727020203mc41公共支出绩效评价廖家勤魏朗201928728025000mc22金融前沿讲座田存志201928729025100mb05财务报表分析李艳虹201928730020204mc31国际投资与风险投资学专题张方方胡晓阳201928731020204mc06商业银行经营管理研究彭先展201928732020207dc10中国劳动与社会保障专题研究刘金山201928733020204mc29公司金融与财务管理学专题李艳虹陈少凌201928734020101dc04效率与生产率分析专题研究陈中飞王兵张宁201928735020200db02高级宏观经济学王洪光201928736025300mc19专业英语余英201928737020204dc07现代金融理论研究专题杜金岷201928738020207dc09劳动经济学研究王春超胡媛201928739020204dc08国际金融研究专题王聪201928740020204dc10博弈论与信息经济学蒋海201928741020207mc11中国劳动问题研究胡媛201928742020204mc08金融工程学柳向东201928743020200mb02中级宏观经济学王贤彬201928744020200mb02中级宏观经济学戴天仕201928745071400dc03高等时间序列分析雷钦礼201928746020200mb02中级宏观经济学陈中飞201928747025200mc09回归分析与广义线性模型杨广仁201928749020201mc11投资经济学研究杨亚平201928750020205mc12制度经济学吴江201928751020101mc11计量软件应用戴天仕201928752020101mc13比较经济学专题研究丁岚201928753020104mc08西方经济思想史与当代流派刘景章201928754020106mc09环境经济学梅林海201928755025600mc13中国税制蔡彤201928756025600mb07房地产估价理论与方法郑贤201928757052100mb05财务报表分析黄建军201928758025600mc04无形资产评估梅林海201928759025300mb09税务管理专题杨森平201928760025600mc12资产评估前沿专题郑贤梅林海李媛媛杨201928761025000mc02行业前沿讲座蔡彤郑贤吴贾王贤彬201928762025300mb10税收筹划专题沈肇章201928763105590mc20实践教学王贤彬201928764020204mc04财务管理学胡明志201928765025200mc43应用计量经济学陈文静201928767071400mc01统计计算谢传龙201928768025200mc41数据挖掘与数据分析侯雅文201928769020208mc02经济预测与决策桂文林201928770025200mc11经济学中的定量方法李文星201928771025200mc17应用随机过程叶柳儿201928772025200mb07统计建模与统计软件王国长201928780020208mc22抽样调查理论与方法陈光慧201928781071403dc01数理金融柳向东201928782071400dc02统计分析与数据挖掘王斌会201928812025300mc18税务前沿讲座余英冯海波程丹唐飞201928815025000mc02行业前沿讲座余英冯海波程丹唐飞201928817025300mc14纳税评估与财务分析魏朗201928820025300mc17税务代理实务陆超云201928823025000mc01数据分析与软件应用陆超云杨玉萍201928830020202dc20区域经济理论与政策研究覃成林201928841020202mc14城市经营与管理王鹏201928844025300mc05税务稽查实务陈锦棋201928846105590mc06实践教学唐飞鹏201928850020202mc29港澳台经济研究钟韵陈恩201928855020101md01学科前沿讲座黄晴201928857020101mc20教学实践黄晴201928860020205mc12制度经济学赖文凤梁文泉201928862020202mc03区域发展战略研究代明谢宝剑201928865020202db06城市经济与珠三角城市圈研究钟韵201928868020202dc16区域经济发展战略与模式研究谢宝剑201928885020202dc21城市经济理论与政策研究陈恩201928886020206dc01国际贸易问题研究赵永亮傅京燕刘啟仁201928907020206mc01国际贸易专题陈红蕾张珺201928908020206mc09经济研究方法论何凌云谢子雄201928911020101md01学科前沿讲座赵永亮201928918025400mb01经济学分析与应用吴建新杨仕辉谢子雄201928921025400mc01国际市场营销夏京文201928922025400mc16国际商务前沿专题陈红蕾201928924025000mc02行业前沿讲座陈红蕾201928926020206mb03国际经济学刘德学201928927025400mb02国际商务夏京文201928935020206mc13国际商法陈戎杰201928936025400mc02跨文化管理刘新荣201928937025000mc01数据分析与软件应用李敏子201928973020204mc21货币银行学彭先展201928974020204mc21货币银行学彭先展201928975020204mc21货币银行学彭先展201928981020204mc31国际投资与风险投资学专题赵永亮201928983020204mc31国际投资与风险投资学专题赵永亮201928985020204mc31国际投资与风险投资学专题赵永亮201929010020201mc12社会主义经济理论专题研究舒建玲201929011020201mc12社会主义经济理论专题研究舒建玲201929012020200mb01中级微观经济学周四清201929017020200mb01中级微观经济学周四清柏元海201929018105590ma18中国特色社会主义理论与实践研究201929019105590ma19马克思主义与社会科学方法论柏元海柏元海201929020105590ma18中国特色社会主义理论与实践研究201929021105590ma19马克思主义与社会科学方法论柏元海201929022105590ma01基础英语邹红英201929023105590ma01基础英语刘春燕201929113020208mc13国民经济核算研究郑少智201929120020204dc09资本市场研究专题刘少波201929358020206mc03国际投资学杨仕辉时间安排地址安排排课单位学时学分每周从第1-15周,星期一,第1,2,3,4,节;新教学大楼209室经济学院360每周从第1-9周,星期一,第7,8,9,10,节;新教学大楼218室经济学院240每周从第1-9周,星期三,第7,8,9,10,节;经院财税系会议室经济学院240每周从第1-9周,星期二,第1,2,3,4,节;新教学大楼218室经济学院240每周从第1-9周,星期二,第7,8,9,10,节;新教学大楼218室经济学院240每周从第1-9周,星期一,第7,8,9,10,节;经院财税系会议室经济学院240每周从第1-9周,星期三,第7,8,9,10,节;新教学大楼1307室经济学院240每周从第1-9周,星期三,第1,2,3,4,节;新教学大楼406室经济学院240每周从第3-12周,星期四,第1,2,3,4,节;新教学大楼1304室经济学院240每周从第1-5周,星期五,第1,2,3,4,节;新教学大楼1304室经济学院120每周从第1-9周,星期一,第1,2,3,4,节;新教学大楼406室经济学院240每周从第6-9周,星期五,第1,2,3,4,节;新教学大楼1304室经济学院120每周从第6-18周,星期五,第11,12,13,节;新教学大楼124室经济学院240每周从第1-9周,星期一,第1,2,3,4,节;新教学大楼416室经济学院240每周从第1-9周,星期三,第1,2,3,4,节;新教学大楼416室经济学院240每周从第1-9周,星期一,第1,2,3,4,节;新教学大楼115室经济学院240每周从第6-18周,星期五,第7,8,9,10,节;新教学大楼410室经济学院240每周从第1-13周,星期三,第11,12,13,节;新教学大楼115室经济学院240每周从第1-15周,星期五,第1,2,3,4,节;新教学大楼406室经济学院260每周从第10-14周,星期一,第1,2,3,4,节;新教学大楼406室经济学院120每周从第1-7周,星期三,第7,8,9,10,节;新教学大楼118室经济学院230每周从第1-9周,星期三,第1,2,3,4,节;新教学大楼118室经济学院240每周从第11-17周,星期四,第1,2,3,4,节;新教学大楼118室经济学院230每周从第11-17周,星期三,第7,8,9,10,节;经院306经济学院230每周从第1-9周,星期一,第1,2,3,4,节;新教学大楼411室经济学院240每周从第1-13周,星期三,第10,11,12,节;新教学大楼125室经济学院240每周从第1-15周,星期二,第7,8,9,10,节;新教学大楼1105室经济学院360每周从第1-15周,星期二,第7,8,9,10,节;新教学大楼604室经济学院360每周从第1-9周,星期一,第1,2,3,4,节;新教学大楼404室经济学院240新教学大楼518室经济学院360每周从第1-15周,星期一,第1,2,3,4,节;新教学大楼405室经济学院360每周从第10-18周,星期五,第1,2,3,4,节;新教学大楼1104室经济学院240每周从第1-13周,星期一,第11,12,13,节;新教学大楼411室经济学院240每周从第1-9周,星期五,第7,8,9,10,节;新教学大楼1104室经济学院240每周从第10-18周,星期三,第1,2,3,4,节;新教学大楼410室经济学院240每周从第1-9周,星期三,第1,2,3,4,节;新教学大楼410室经济学院240每周从第1-13周,星期三,第11,12,13,节;新教学大楼410室经济学院240每周从第1-9周,星期二,第7,8,9,10,节;新教学大楼404室经济学院240每周从第10-18周,星期三,第7,8,9,10,节;新教学大楼411室经济学院240每周从第1-9周,星期四,第1,2,3,4,节;新教学大楼413室经济学院240每周从第1-13周,星期二,第11,12,13,节;新教学大楼417室经济学院240每周从第10-18周,星期一,第7,8,9,10,节;新教学大楼410室经济学院240每周从第9-13周,星期二,第1,2,3,4,节;经院501经济学院120每周从第14-18周,星期二,第1,2,3,4,节;经院501经济学院120每周从第10-18周,星期三,第7,8,9,10,节;新教学大楼406室经济学院240每周从第1-9周,星期五,第11,12,13,节;经院501经济学院6120每周从第1-13周,星期三,第11,12,13,节;新教学大楼412室经济学院240每周从第1-9周,星期二,第1,2,3,4,节;新教学大楼404室经济学院240每周从第10-18周,星期二,第1,2,3,4,节;新教学大楼404室经济学院240每周从第1-9周,星期二,第6,7,8,9,节;新教学大楼413室经济学院240每周从第10-20周,星期五,第6,7,8,9,节;新教学大楼316室经济学院240每周从第10-18周,星期四,第1,2,3,4,节;新教学大楼409室经济学院240每周从第1-9周,星期四,第1,2,3,4,节;新教学大楼409室经济学院240每周从第1-15周,星期五,第1,2,3,4,节;新教学大楼407室经济学院360每周从第1-12周,星期二,第10,11,12,13,节;新教学大楼409室经济学院240每周从第1-9周,星期二,第7,8,9,10,节;新教学大楼126室经济学院240每周从第1-9周,星期三,第7,8,9,10,节;经院703经济学院240每周从第10-14周,星期四,第1,2,3,4,节;新教学大楼413室经济学院120每周从第15-18周,星期四,第1,2,3,4,节;新教学大楼413室经济学院120每周从第10-18周,星期五,第7,8,9,10,节;新教学大楼413室经济学院240每周从第10-18周,星期一,第11,12,13,14,节;新教学大楼413室经济学院240每周从第10-18周,星期二,第11,12,13,14,节;新教学大楼413室经济学院240每周从第1-9周,星期二,第1,2,3,4,节;新教学大楼118室经济学院240每周从第1-9周,星期三,第1,2,3,4,节;新教学大楼417室经济学院240每周从第10-18周,星期二,第1,2,3,4,节;新教学大楼413室经济学院240每周从第1-9周,星期一,第6,节;经院财税系会议室经济学院4120每周从第10-18周,星期三,第1,2,3,4,节;新教学大楼417室经济学院240每周从第1-9周,星期天,第11,12,13,14,节;经院304经济学院130每周从第9-18周,星期四,第6,7,8,9,节;经院304经济学院18每周从第1-9周,星期五,第1,2,3,4,节;新教学大楼1006经济学院240每周从第10-18周,星期五,第1,2,3,4,节;新教学大楼1006经济学院240每周从第1-9周,星期五,第7,8,9,10,节;经院304经济学院360每周从第10-18周,星期五,第7,8,9,10,节;经院305经济学院360每周从第1-9周,星期二,第7,8,9,10,节;新教学大楼118室经济学院240每周从第1-9周,星期二,第7,8,9,10,节;新教学大楼115室经济学院240每周从第10-18周,星期三,第1,2,3,4,节;新教学大楼413室经济学院240每周从第1-9周,星期五,第7,8,9,10,节;新教学大楼412室经济学院240每周从第1-9周,星期五,第11,12,13,节;经院国贸系系办经济学院130每周从第1-15周,星期二,第1,2,3,4,节;新教学大楼612室经济学院360每周从第1-9周,星期一,第7,8,9,10,节;新教学大楼410室经济学院240每周从第3-7周,星期二,第7,8,9,10,节;新教学大楼612室经济学院120每周从第8-12周,星期二,第7,8,9,10,节;新教学大楼612室经济学院120每周从第1-15周,星期三,第1,2,3,4,节;新教学大楼412室经济学院360每周从第1-9周,星期三,第7,8,9,10,节;新教学大楼412室经济学院240每周从第1-9周,星期四,第1,2,3,4,节;新教学大楼518室经济学院240每周从第1-5周,星期五,第1,2,3,4,节;新教学大楼409室经济学院120每周从第1-9周,星期五,第7,8,9,10,节;经院305经济学院240每周从第1-20周,星期六,第6,7,8,9,节;新教学大楼604室经济学院240每周从第1-20周,星期六,第1,2,3,4,节;新教学大楼606室经济学院240每周从第1-20周,星期天,第1,2,3,4,节;新教学大楼504室经济学院240每周从第1-20周,星期六,第1,2,3,4,节;新教学大楼604室经济学院240每周从第1-20周,星期六,第6,7,8,9,节;新教学大楼606室经济学院240每周从第1-20周,星期天,第6,7,8,9,节;新教学大楼504室经济学院240每周从第1-18周,星期六,第1,2,3,4,节;新教学大楼605室经济学院240每周从第1-18周,星期六,第6,7,8,9,节;新教学大楼103室经济学院240每周从第1-18周,星期天,第1,2,3,4,节;新教学大楼604室经济学院360每周从第1-18周,星期天,第6,7,8,9,节;新教学大楼605室经济学院360每周从第1-10周,星期天,第1,2,3,4,节;新教学大楼605室经济学院236每周从第11-18周,星期天,第1,2,3,4,节;新教学大楼605室经济学院118每周从第1-10周,星期天,第6,7,8,9,节;新教学大楼206室经济学院236每周从第11-18周,星期天,第6,7,8,9,节;新教学大楼206室经济学院118每周从第1-20周,星期六,第1,2,3,4,节;新教学大楼103室经济学院480每周从第1-20周,星期六,第6,7,8,9,节;新教学大楼605室经济学院480每周从第1-9周,星期五,第6,7,8,9,节;新教学大楼409室经济学院240每周从第11-17周,星期二,第7,8,9,10,节;经院306经济学院230新教学大楼409室经济学院240学年度学期一级课程类别备注2018-2019下学期专业学位课2018金融专硕2018-2019下学期非学位课2018金融专硕2018-2019下学期非学位课2018财税博士2018-2019下学期专业学位课2018金融专硕2018-2019下学期非学位课2018金融专硕2018-2019下学期非学位课2018财税博士2018-2019下学期非学位课2018金融专硕2018-2019下学期非学位课2018财政学2018-2019下学期非学位课2018金融专硕2018-2019下学期非学位课2018金融专硕2018-2019下学期非学位课2018级财政学2018-2019下学期非学位课2018金融专硕2018-2019下学期专业学位课2018金融专硕2018-2019下学期非学位课2018金融学科硕2018-2019下学期非学位课2018金融学科硕2018-2019下学期非学位课博士2018级劳经2018-2019下学期非学位课2018金融学科硕2018-2019下学期非学位课2018政经博士2018-2019下学期专业学位课博士2018级经院2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018金融博士2018-2019下学期非学位课博士2018劳经2018-2019下学期非学位课2018金融博士2018-2019下学期非学位课2018金融博士2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018级数量经济学、统计学(理学)2018-2019下学期专业学位课2018级经济学系、国贸、世经2018-2019下学期专业学位课2018级数经、金融学、区经2018-2019下学期非学位课18级统计学、数量经济学、统计学理学2018-2019下学期专业学位课2018-2019下学期非学位课18级应用统计2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018级政、西、人、国、劳2018-2019下学期非学位课2018资评2018-2019下学期专业学位课2018资评2018-2019下学期专业学位课2018资评2018-2019下学期非学位课2018资评2018-2019下学期专业学位课2018税务2018-2019下学期非学位课2018资评2018-2019下学期非学位课2018资评2018-2019下学期专业学位课2018-2019下学期非学位课2018资评2018-2019下学期非学位课2018资评2018-2019下学期非学位课18级应用统计2018-2019下学期非学位课18级统计学、统计学理学2018-2019下学期非学位课18级应用统计2018-2019下学期非学位课18级统计学、数量经济学2018-2019下学期非学位课18级应用统计2018-2019下学期非学位课18级应用统计2018-2019下学期专业学位课18级应用统计2018-2019下学期非学位课18级统计学2018-2019下学期非学位课18级统计学博士2018-2019下学期非学位课18级统计学博士2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018级区经博士2018-2019下学期非学位课2018级区经硕士2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018税务2018-2019下学期非学位课2018级区级硕士2018-2019下学期非学位课2018年区经硕士必修2018-2019下学期非学位课2018级区经硕士必修2018-2019下学期非学位课2018级区经硕士2018-2019下学期非学位课2018级区经硕士2018-2019下学期专业学位课区经外招博士2018-2019下学期非学位课区经外招博士2018-2019下学期非学位课2018级区经博士2018-2019下学期非学位课2018级国贸博士2018-2019下学期非学位课2018级国贸世经科硕2018-2019下学期非学位课2018级国贸世经科硕2018-2019下学期非学位课2018级国贸世经科硕2018-2019下学期专业学位课2018级国际商务2018-2019下学期非学位课2018级国际商务必修2018-2019下学期非学位课2018级国际商务必修2018-2019下学期非学位课2018级国际商务必修2018-2019下学期专业学位课2018级国际商务2018-2019下学期专业学位课2018级国际商务2018-2019下学期非学位课2018级国际商务2018-2019下学期非学位课2018级国际商务2018-2019下学期非学位课2018级国际商务必修2018-2019下学期非学位课2018-2019下学期非学位课2018-2019下学期非学位课2018-2019下学期非学位课2018-2019下学期非学位课2018-2019下学期非学位课2018-2019下学期非学位课2018级经院研修班2018-2019下学期非学位课2018级经院研修班2018-2019下学期专业学位课2018级经院研修班2018-2019下学期专业学位课经院2018级研修班2018-2019下学期公共学位课2018级经院研修班2018-2019下学期公共学位课2018级经院研修班2018-2019下学期公共学位课2018级经院研修班2018-2019下学期公共学位课2018经院研修班2018-2019下学期公共学位课2018级经院研修班2018-2019下学期公共学位课2018级经院研修班2018-2019下学期非学位课18级统计学2018-2019下学期非学位课2018-2019下学期非学位课2018级国贸世经科硕。

房地产金融的现状与对策探析

房地产金融的现状与对策探析,不少于1000字随着经济的不断发展和城市化的加速推进,房地产行业在我国的地位愈发重要。

然而,随着房屋价格的不断攀升,房地产金融也面临着一系列的问题。

本文将从当前房地产金融现状和其存在的问题入手,进而探讨解决这些问题的对策。

首先,当前房地产金融存在的问题有以下几点:1. 房地产金融风险高。

房地产金融不同于一般的贷款,它具有更高的风险性,不少购房者购买房屋时存在流动性风险、成本风险和市场风险等问题,同时银行放贷面临的信用风险也非常高。

2. 房地产金融创新不足。

在我国,房地产金融主要还是传统的按揭贷款业务,缺乏创新性的金融产品以满足不同群体消费者的需求。

目前,我国缺少市场化的租赁金融模式,这也限制了租赁市场的发展。

3. 房地产金融政策环境复杂。

随着国家政策的不断变动,房地产金融环境也在不断变化,导致银行和购房者难以在该环境下做出合适的决策。

面对以上问题,下面提出以下对策:1. 严控风险。

银行应加强评估客户信用,对发现风险迹象的贷款应及时采取措施,对借款人进行定期审查,加强违约惩罚力度,防范信贷不良。

2. 推动房地产金融创新。

鼓励商业银行开发多元化的金融产品,如租赁金融、股权融资等。

同时,建立可带动房地产金融创新的市场机制和政策支持。

3. 优化政策环境。

逐步完善相关监管制度,为银行金融业务发展提供更多的政策支持,包括减税、担保减免、利率优惠等措施。

与此同时,加强政策的透明度,降低政策实施的不确定性,为企业和消费者提供更清晰、更稳定的市场环境。

总而言之,要解决房地产金融存在的问题,需要制定科学的金融政策,加强监管制度建设,完善市场机制,并为商业银行提供政策引导和支持,推动房地产金融产品的多元化和市场化。

只有这样,房地产金融才能持续健康发展,同时助力我国房地产行业的稳定发展。

房地产金融讲义完整

房地产⾦融讲义完整房地产⾦融讲义第⼀章房地产⾦融学概论2第⼀节房地产⾦融学的研究对象2第⼆节房地产⾦融概念、特点、作⽤3第三节房地产⾦融市场体系4第⼆章住房⾦融制度⽐较2第⼀节美国住房抵押⾦融制度担保+⼆级市场7第⼆节德国住房储蓄银⾏制度8第三节新加坡以公积⾦为核⼼的住房⾦融制度9第四节中国的公积⾦住房⾦融制度11第三章个⼈住房抵押贷款13第⼀节个⼈住房抵押贷款概述注:详见教材p94 13第⼆节抵押贷款⼯具1:固定利率抵押贷款14第三节抵押贷款⼯具2:浮动利率抵押贷款17第四节个⼈住房贷款的运作19第五节个⼈住房贷款的资信评估与风险防范22第四章住房抵押贷款证券化24第⼀节住房抵押贷款概述24第⼆节住房抵押贷款证券化的运作(MBS)25第三节次贷危机29第五章房地产开发企业融资30第⼀节房地产开发企业的融资来源30第⼆节银⾏贷款31第三节房地产投资信托33第四节REITS 36第六章房地产宏观经济调控- 39第⼀章房地产⾦融学概论第⼀节房地产⾦融学的研究对象⼀、房地产业的特点及重要性房地产业是由房地产的开发、经营、销售、服务等多种部门构成的庞⼤的产业群,是国民经济的重要组成。

⼀般认为在产业层次上,主要属于第三产业,事实上也包括了建筑、装修等第⼆产业的成分,有时⼜包括第⼀产业的内容(如园林等)。

房地产业是综合性⾮常突出的产业群,(⼀)房地产业的特点1.房地产业投资⼤、借款多、周期长。

2.房地产受区域市场影响较⼤3.房地产具有投资和消费的双重性4.房地产业的带动性⼗分突出5.房地产受国家政策与城市规划影响(⼆)房地产业的重要性1.城市房地产是城市存在和发展的物质基础2.国民经济的重要部门3.房地产是家庭重要财富4.政府财政收⼊的重要来源。

⼆、⾦融⾦融是指货币资⾦的融通,包括与货币流通和信⽤有关的⼀切经济活动。

基本职能:为经济的运⾏筹集资⾦和分配资⾦,它是通过⾦融市场或⾦融中介直接或间接地将资⾦从供给⽅转移给需求⽅。

房地产金融与投资

房地产金融与投资

房地产投资基础

房地产投资基础

房地产投资定义与分类

1.房地产投资是指通过购买、租赁、交换等方式获取房地产产 权或使用权,以期获得未来收益的行为。 2.房地产投资主要分为住宅投资、商业投资、工业投资等类型 。

房地产投资风险与收益

1.房地产投资风险包括市场风险、信用风险、流动性风险等。 2.投资收益主要通过租金收入、房价增值等方式获得。

▪ 房地产金融与投资前沿趋势

1.区块链技术、人工智能等新兴科技对房地产金融与投资产生深远影响。 2.环境、社会和公司治理(ESG)投资理念逐渐成为主流,推动房地产行业可持续发展。 以上内容仅供参考,如有需要,建议您查阅相关网站。

房地产金融与投资

房地产融资方式

房地产融资方式

▪ 传统银行贷款

1.银行贷款是常见的房地产融资方式,利率相对较低,贷款额度较高。2.但审核较为严格,需 要提供充足的抵押品和担保措施。3.需要注意银行的政策和风险控制,避免出现不良贷款。

房地▪产投资流时动需性要充风分险了解市场情况,对经济周期和政策变化保持敏感,以便及时

调整投资策略。 1.变现能力:房地产投资需要考虑财产的变现能力。 2.市场接受度:不同的房地产市场对不同类型的房产接受度不同。 3.价格波动:市场价格波动可能影响房产的出售价格。 流动性风险是房地产投资中需要考虑的重要问题。投资者需要了解所投资的房产市 场的变现能力,以及市场对不同类型房产的接受度。此外,市场价格的波动也可能 影响投资者出售房产的价格。因此,投资者需要在选择投资房产时,充分考虑其流

房地产金融与投资

目录页

Contents Page

1. 房地产金融概述 2. 房地产投资基础 3. 房地产融资方式 4. 房地产估价与评估 5. 房地产投资风险分析 6. 房地产投资组合策略 7. 房地产金融市场分析 8. 房地产金融未来发展趋势

某市房地产金融现状分析

某市房地产金融现状分析摘要本文主要对某市房地产金融现状进行分析,探讨了房地产市场的开展趋势以及金融政策对房地产行业的影响。

通过对某市房地产开展情况的统计和分析,得出了一些有关房地产金融现状的结论。

本文以Markdown文本格式输出,提供应读者参考。

引言随着经济的开展和人口的增加,某市的房地产市场逐渐开展壮大。

房地产业对经济的开展起到了重要作用,同时金融机构也在房地产市场中起到了关键的作用。

本文将对某市房地产金融现状进行深入的分析,以期为相关政策制定提供参考。

1. 房地产市场开展趋势房地产市场是某市经济开展的重要支撑,因此了解房地产市场的开展趋势对相关部门和企业具有重要意义。

根据相关统计数据,我们可以分析某市房地产市场的开展趋势。

1.1 房地产市场规模通过对某市房地产市场的销售额进行统计,我们可以发现房地产市场规模呈现出持续增长的趋势。

这一增长主要受到人口增加、城市化进程推进以及投资需求的影响。

房地产市场规模的增长为金融机构提供了更多业务开展的时机。

1.2 房价走势房价是房地产市场中的重要指标,对于购房者和开发商来说都具有重要意义。

通过对某市房价的统计,我们可以发现房价近年来呈现上涨趋势,尤其是热门地段的房价上涨更为明显。

这一现象为金融机构提供了更多贷款业务的时机。

2. 金融政策对房地产行业的影响金融政策是调控房地产市场的重要手段之一。

通过调整利率、信贷政策和房贷政策等,政府可以对房地产行业进行宏观调控。

本节将分析某市金融政策对房地产行业的影响。

2.1 利率政策通过调整贷款利率,政府可以影响房地产市场的投资和消费需求。

较低的利率能够刺激购房者的积极性,增加购房需求,从而推动房地产市场的开展。

然而,过高的利率可能会抑制购房者的购房欲望,对房地产市场产生负面影响。

2.2 信贷政策政府还可以通过调整信贷政策对房地产市场进行调控。

严格的信贷政策可以防止资金过度涌入房地产市场,防止房价过高。

而较宽松的信贷政策可以促进市场活动,推动房地产市场的开展。

论房地产基金发展前景

浅谈房地产基金融资方式的发展前景摘要:房地产业是我国国民经济的支柱产业,其在一定程度上可以促进整个国民经济的发展,拉动消费需求。

房地产同时也是一个资金密集型的产业,投资规模大、周期长等特点使房地产开发、投资需要大量的资金,因此资金筹措成了房地产企业最关心的问题。

而我国房地产企业融资渠道单一,对银行贷款依赖过高成为资金筹措的瓶颈,因此,拓宽融资渠道对于我国房地产产业的健康发展非常重要。

本文分析了房地产基金这种新型融资方式在我国的快速发展,展望了这种融资方式未来的发展前景。

关键词:房地产基金融资模式发展前景前言:住建部政策研究中心与高和资本联合在上海发布《2013年民间资本与房地产业研究报告》,报告认为房地产直接融资所占比重由2004年的30%上升至2012年的40.5%,直接融资资金总额在8年间增长6.5倍,房地产进入直接融资时代。

房地产企业逐步探索和发展多元化融资,除传统的银行贷款、证券融资外,目前还出现了信托融资、房地产私募基金等新型融资方式,未来房地产市场融资必然将逐步呈现成熟房地产市场的多元化格局。

其中,房地产基金作为近几年来发展较为迅速的一种新型融资方式受到了业界的广泛关注。

一.房地产基金在我国的发展(一)定义房地产基金:推而广之即为“房地产投资金融产品”。

据百度词条介绍,房地产投资基金是从事房地产的收购、开发、管理、经营和营销获取收入的集合投资制度。

它可以被看成是为投资者从事其自身的资金和管理能力所不能及的房地产经营活动的一种融资形式。

(二)发展历史从20世纪90年代开始,我国就已经出现房地产基金,但是由于种种原因房地产基金未能取得很大的发展。

金融危机后,抑制房价成为宏观调控的重中之重,房地产企业上市融资渠道被斩,银行贷款被限制,成本明显抬高,就连唯一还算宽松的房地产信托领域,也因实际操作中变相为房地产企业提供高息贷款、风险积聚,而在2011年下半年被监管部门连续严厉的调控政策围堵。

此时,房地产基金以股权投资方式介入房地产领域并获得项目分红收益的新型融资渠道被市场所关注。

中国房地产市场金融化进程解析

中国房地产市场金融化进程解析近年来,中国房地产市场逐渐进入金融化的发展阶段。

本文将对中国房地产市场金融化进程进行解析,并探讨其对经济和社会的影响。

一、金融化进程的背景中国房地产市场的金融化进程背后,有多个因素的综合作用。

首先,随着中国经济的快速增长,房地产市场的需求也呈现出爆发式增长的态势。

其次,金融工具的创新和发展为房地产市场提供了更多的融资渠道和工具。

另外,政府的相关政策和措施也为房地产市场金融化提供了有利条件。

二、金融化进程的主要内容金融化进程主要包括房地产融资的多样化、金融机构的快速介入以及金融衍生品的广泛运用。

首先,房地产融资形式日益多样化,除了传统的贷款融资,还出现了房地产信托、房地产基金等新兴融资工具。

其次,金融机构的快速介入在一定程度上加剧了资金的流动性。

不仅银行增加了对房地产项目的融资,还有部分非银行金融机构开始涉足房地产领域。

此外,金融衍生品的广泛运用也为房地产市场提供了更多的风险管理工具。

三、金融化进程的影响金融化进程对中国房地产市场以及经济社会产生了深远的影响。

首先,金融化使得房地产市场更加活跃,加速了房地产市场的发展速度。

其次,金融化带来了更多的融资渠道和工具,为房地产企业提供了更多的发展机会,同时也增加了市场的竞争程度。

此外,金融化还对国民经济的整体稳定性产生了影响,可能使得房地产市场波动对整体经济的冲击程度变大。

四、金融化进程的挑战和风险金融化进程也带来了一些挑战和风险。

首先,金融化加剧了房地产市场的波动性,对市场的稳定性产生一定的挑战。

其次,金融机构在房地产市场的介入可能导致风险集中,一旦出现风险爆发,可能带来系统性风险。

此外,金融衍生品的广泛运用也增加了市场的不确定性和风险。

五、金融化进程的展望中国房地产市场金融化进程仍在继续。

未来,随着金融工具的创新与发展,金融化程度将进一步提高。

同时,监管机构也需要加强对房地产金融化的监管,以规避可能出现的风险和问题。

综上所述,中国房地产市场金融化进程正不断推进,它对经济和社会产生了广泛深远的影响。

银行业的房地产金融和抵押贷款市场分析

银行业的房地产金融和抵押贷款市场分析房地产金融和抵押贷款市场是银行业发展的重要领域之一。

本文将对银行业的房地产金融和抵押贷款市场进行深入分析,探讨其现状、问题和未来发展趋势。

一、房地产金融的现状房地产金融是指银行与房地产开发商、购房者等进行金融交易和服务的领域。

目前,房地产金融在银行业中占据重要地位,但也存在一些问题。

首先,房地产金融市场存在着过度依赖房地产行业的风险。

随着房价波动和政策调控的影响,房地产金融风险也相应增加。

过度依赖房地产行业的银行可能面临风险集中、资产负债表风险等问题。

其次,房地产金融市场的监管需要进一步加强。

目前监管部门对房地产金融市场的监管力度不足,容易出现一些违规行为和风险积聚。

加强监管,规范房地产金融市场的经营行为,有助于提升行业整体风险管理水平。

最后,房地产金融市场需要加强金融创新和服务能力。

随着科技的发展和金融创新的推进,银行业应积极探索更多的金融产品和服务方式,满足不同客户的需求,提高金融服务的质量和效率。

二、抵押贷款市场的现状抵押贷款是指借款人将房屋、土地等作为抵押物向银行贷款的一种方式。

抵押贷款市场在银行业中占据重要地位,但也存在一些问题。

首先,抵押贷款市场存在部分风险较高的贷款项目。

在房地产市场波动和经济衰退等不确定因素的影响下,一些借款人无法按时偿还贷款,导致抵押物成为不良资产,给银行带来损失。

其次,抵押贷款市场的信息不对称问题突出。

银行在评估借款人的信用风险时,往往难以获取到准确和完整的信息。

这导致银行难以准确评估贷款项目的风险,增加了不良贷款的潜在风险。

最后,抵押贷款市场需要加强风险管理和监管。

银行需加强对抵押贷款业务的风险管理,建立完善的风险控制和审查机制。

监管部门也需要加强对抵押贷款市场的监管,完善相关法律法规,提高市场运行的规范性和效率。

三、房地产金融和抵押贷款市场的未来发展趋势未来,房地产金融和抵押贷款市场将面临以下几个方面的发展趋势:首先,科技创新将推动房地产金融和抵押贷款市场的发展。

房地产金融市场的发展现状及趋势研究

房地产金融市场的发展现状及趋势研究随着中国经济的快速发展和城市化进程的加速,房地产行业成为推动国民经济发展的关键产业之一。

随之而来的是房地产金融市场的兴起,房地产金融市场在房地产行业中发挥着至关重要的作用。

本文将对房地产金融市场的发展现状及趋势进行探讨。

1、住房按揭贷款住房按揭贷款是房地产金融市场中最常见的产品,这种产品帮助人们购买住房,提高了房屋销售量和国民居住水平。

近年来,住房按揭贷款的利率逐步降低,购房门槛不断降低,同时不动产登记制度的不断完善,让购房变得更加便利。

2、房地产信托房地产信托是指由信托公司在发行人和受托人之间设立的一种以房地产投资为主要原则的信托计划。

在房地产信托的运作中,信托公司作为受托人,负责管理和运作整个信托计划,而投资者则提供资金。

房地产信托产品可以分为直接投资型和信贷型,其中直接投资型较为常见。

3、房地产投资基金房地产投资基金是指由基金管理公司根据受托人的委托,组织资金投资于房地产行业的基金产品。

基金的规模和类型不同,包括REITs、PE、VC、Hedge Funds等。

房地产投资基金通常用于房地产项目的投资,包括住宅、商业、办公楼等。

4、资管计划资管计划是一种以房地产行业为主要投资领域的集合资产计划,其组织形式多样,包括资产支持计划,定向资产计划,优惠计划等。

资管计划通常不对外发行份额,而是根据某一特定的机构或投资者的要求设立。

1、科技与金融的融合随着科技的进步和金融市场的发展,科技与金融正加速融合。

智能投资、金融风险管理、财富管理等金融科技将会在房地产金融市场得到广泛应用,带来更多的智能和高效,进一步推动房地产金融市场的创新和发展。

2、去杠杆化的压力在中国资本市场的整体去杠杆化政策下,地产信托、私募基金等杠杆化金融产品的表现将会遇到更多的限制,降低了借款成本,提高了融资成本使得房地产市场更加稳健。

3、实体经济的需求在国家经济发展的战略转型中,实体经济发展必须获得更加充分和适宜的资金支持,房地产金融市场需要更加重视实体经济的需求而非过度关注金融投机。

银行房地产金融业务创新发展的的问题及应对策略

银行房地产金融业务创新发展的的问题及应对策略一、银行房地产金融业务创新发展的现状及挑战随着中国经济的不断发展,银行房地产金融业务已成为重要的金融服务领域之一。

然而,随着房地产市场的不稳定和金融市场的变化,银行房地产金融业务面临着一系列的挑战。

本文将从以下几个方面进行探讨:1. 房地产市场调控政策对银行房地产金融业务创新发展的影响;2. 金融科技对银行房地产金融业务的冲击;3. 市场发展趋势的变化带来的竞争压力;4. 风险控制能力的提升和合规监管的强化;5. 国际化发展对银行房地产金融业务的影响。

二、战略定位及新型业务模式的探讨在当前竞争激烈的环境下,银行需要通过创新业务模式来寻求新突破。

本部分将重点探讨:1. 实现个性化服务的新型业务模式;2. 利用大数据技术提高风险管理水平;3. 推出面向小微企业的专业金融服务;4. 通过金融科技与房地产行业合作打造新型金融生态系统;5. 探索新型金融产品,如租房贷款等。

三、金融科技在银行房地产金融业务中的应用金融科技已经成为了银行业创新的重要力量,也为银行房地产金融业务提供了新的思路。

本节将分析以下几个方面:1. 区块链技术在不动产登记和交易中的应用;2. 人工智能在房地产风险预测和评估中的应用;3. 金融科技在房屋租赁市场中的应用;4. P2P租房平台建设及金融支持;5. 区块链与智能合约在商品房销售中的应用。

四、流程再造对银行房地产金融业务创新发展的促进作用流程再造可以有效地提高银行房地产金融业务的效率和质量,可以为银行带来更多的商机。

本节将重点探讨以下几个方面:1. 完善房地产抵押贷款流程;2. 实行信息化管理;3. 搭建各部门协作的工作网络;4. 提升客户体验。

五、合规监管与风险控制的思考银行房地产金融业务的风险控制和合规监管,是银行业创新发展的前提和保障。

本部分将重点探讨以下几个方面:1. 加强对房地产市场的政策风险把控;2. 制定并落实房地产金融相关政策法规;3. 加强对不良贷款的管理;4. 完善风险管理体制;5. 推进不良资产处置。

房地产市场的金融化与衍生产品

其他风险和挑战

信息披露不透明

房地产金融化过程中,信息披露不透明可能 导致投资者无法全面了解投资风险和资产质 量。

技术风险

房地产金融化涉及复杂的技术操作,如证券 化、抵押贷款发放等,技术失误或缺陷可能 引发市场混乱和投资者损失。

房地产市场金融化

04

的监管与政策建议

完善法律法规体系

01

制定和完善相关法律法规,明确 房地产市场金融化的规范和标准 ,为监管提供法律依据。

02

加强对房地产金融创新的监管, 制定适应市场发展的监管政策, 防范金融风险。

加强金融监管力度

建立健全房地产金融监管体系,强化 对房地产金融机构的监督和管理。

加强对房地产市场资金流动的监控, 防止资金违规流入房地产市场,维护 市场稳定。

建立风险预警机制

建立房地产市场风险预警机制,及时发现和预警潜在风险, 防止风险扩散。

明度和效率。

区块链技术的应用

区块链技术可以应用于房地产交 易、产权登记等领域,降低交易 成本,提高交易效率,保障交易

安全。

人工智能的应用

人工智能可以应用于房地产评估 、风险控制等领域,提高评估的

准确性和风险控制的有效性。

国际房地产市场金融化的合作与交流

国际合作

随着全球化的加速,各国房地产市场之间的合作与交流将更加频 繁,共同探讨房地产市场的发展趋势和政策措施。

其他衍生产品

总结词

除了上述几种衍生产品外,还有许多其 他的房地产衍生产品,如房地产担保债 券、房地产保险等。

VS

详细描述

这些衍生产品在特定的市场环境下出现, 为投资者提供了更多的选择。但需要注意 的是,这些衍生产品的风险和收益特性各 不相同,投资者在选择时应充分了解产品 的特点和风险,谨慎决策。

国外房地产研究前沿学者与研究课题

第一章国外房地产投资研究前沿学者与研究课题第一节房地产经济研究的进展1952年,哈里·马可维茨(Harry Markowitz)发表题为《投资组合选择》的论文,这标志着现代组合投资理论的开端。

该论文阐述了证券收益和风险水平确定的主要原理和方法,建立了均值-方差证券组合模型的基本框架。

该模型的适用价值在于其提出了解决投资决策中投资资金在投资对象中的最优化分配问题。

1963年,马可维茨的学生威廉·夏普提出简化的单指数模型以解决标准投资组合模型应用于大规模市场面临的计算困难。

单指数模型后来被进一步推广到多因素模型,并在此基础上,罗斯(Ross)于1976年提出了套利定价模型,进一步丰富了证券组合投资理论[1、4]。

上述理论在西方发达市场得到了广泛的应用。

邓永恒博士深入研究了美国房地产资产证券化化问题第二节房地产相关研究学者本节从房地产投资经营角度介绍相关研究学者1.投资组合理论创始人、1990诺贝尔经济学奖获得者马可维茨HARRY M. MARKOWITZ我于1927年出生在芝加哥,家庭环境较好,从未感到有巨大的压力。

离开高中,我进入经济学家的摇篮芝加哥大学,学习两年的学士课程,我对一些都有兴趣,特别对哲学课程特别感兴趣,叫作OII:观察、解释和集成。

成为经济学家并不是儿童的梦想。

我经过短暂考虑后,对经济学的不确定性产生兴趣,微观与宏观经济学都是有益的,特别是一些经济学家例如V on Neumann 和Morgenstern和the Marschak的讨论相关的期望应用,Friedman-Savage的应用效应,savage 个人概率的辩护,我非常幸运地得到这些经济学大师的教诲,Koopmans的行为分析和它的有效性定义和有效集合分析都是至关重要的。

在芝加哥时,我作为学生会员被邀请成为Cowles经济学研究学会会员,如果人们了解这些学会就会指导该学会对经济学思想的影响,产生了几个诺贝尔奖获得者,也许有人认为这是一个巨大的研究中心,事实上它是一个非常小得但是令人激动的研究小组,首任会长是J. Marschak. 后任会长是T. Koopmans。

住房政策性金融发展的国际动向及对我国的启示

住房政策性金融发展的国际动向及对我国的启示一、主要国家住房政策性金融基本情况及近年来政策调整(一)美国——开放型住房政策性金融体系由于美国的住房金融体系非常复杂,在住房政策性金融建设上采取了开放型体系,即并未由独立的机构承担,而是以联邦住房银行系统为纽带,把全美八干多家房贷机构连在一起的相对独立完整的一级房贷市场;依托政府信用建构、以房利美和房地美两大政府性公司为载体的主流(传统)房贷证券化市场;以私人投行为主体的非政府信用(非传统)证券化市场;以联邦住房管理局(FHA)等为代表的为中低收入及弱势群体提供政府信用的房贷保险服务;以各类私人保险公司为依托的私人性房贷保险服务。

2008年次贷危机爆发后,美国原有的4项重要的住房政策性金融措施,公共住房政策、基于项目的第八款补贴政策、住房选择券政策和低收入住房投资税收减免政策均未被取消或削弱。

其中,住房选择券政策和低收入住房投资税收减免政策作为符合联邦政府市场化要求的需求补贴形式,已成为住房政策性金融的重心;2009年开始,联邦政府通过这两项政策,不断通过各州政府扩大与开发商、中介组织等私营部门的合作面,直接向私营部门提供优惠,承接因次贷危机产生的无家可归者的住房需求。

(二)新加坡——封闭型住房政策性金融体系新加坡住房政策性金融主要采取封闭型金融体系,在组屋制度和中央公积金制度1的基础上,新加坡通过发放各项公积金和对各向补贴额度及门槛的调整,引导住房政策的平稳运作,保证“居者有其房”。

近年来,新加坡政府相继推出了特别公积金购屋津贴、重新拥屋津贴计划及近居购屋津贴等几项惠民住房补贴政策。

1、特别公积金购房津贴。

特别公积金购屋津贴是指着政府为使用公积金购买组屋提供的资金补贴。

该政策在2011年首次推出,主要目的是资助低收入家庭购买非成熟组屋区的“二房式”或“三房式”新组屋。

新加坡政府于2013年7月首次调整津贴政策,将受惠家庭的收入门槛从2250新元大幅提高到6500新元,并让在非成熟组屋区购买“四房式”组屋的首次购屋家庭也能获益。

房地产金融概述

房地产金融概述房地产金融是指以房地产作为抵押物进行融资活动的一种金融形式。

在当代社会中,房地产金融在经济发展中具有重要地位和作用。

本文将概述房地产金融的定义、功能、分类以及其对经济的影响。

一、房地产金融的定义房地产金融是指以房地产作为抵押物的金融活动。

它涉及到通过贷款、抵押、债券等方式从金融机构获取资金,并以房地产资产作为担保。

这种金融形式帮助了购房者实现购房梦想,同时也为房地产开发商提供了发展资金。

二、房地产金融的功能房地产金融有三个主要的功能,分别为:1. 资金供给功能:房地产金融为购房者提供了购房贷款渠道,解决了普通购房者因资金不足而难以买房的问题。

同时,它也为房地产开发商提供了开发资金,推动了房地产市场的发展。

2. 风险分担功能:通过房地产金融,购房者可以将一部分购房成本分摊给金融机构,减轻了购房者的压力。

同时开发商也能够通过金融机构将一部分的开发风险转移出去,降低了经营风险。

3. 增值效应:房地产金融不仅仅是满足购房者的住房需求,同时也是一种投资手段。

通过房地产金融,购房者可以享受到房产价值上升所带来的增值效应,增强了购房的回报。

三、房地产金融的分类房地产金融可以根据不同的角度进行分类。

以下是几种常见的分类方法:1. 按照参与主体分类:房地产金融可以分为个人购房贷款和企业房地产贷款。

个人购房贷款是指个人通过金融机构获得的购房贷款,用于个人购房。

企业房地产贷款是指房地产开发商或房地产公司通过金融机构获得的贷款,用于房地产开发和经营。

2. 按照借款方式分类:房地产金融可以分为商业贷款、抵押贷款和房地产信托等。

商业贷款是指金融机构向购房者发放的贷款,用于购房。

抵押贷款是指购房者将购房物业作为抵押物并向金融机构借款。

房地产信托是指金融机构以房地产开发项目为底层资产,发行信托产品进行融资。

3. 按照金融工具分类:房地产金融可以分为房地产证券化、房地产投资基金、房地产开发贷、房地产信托等。

房地产证券化是指将房地产贷款进行资产证券化,以证券形式进行交易。

房地产专业创新课题

房地产专业创新课题

1. 可持续发展与绿色建筑,随着人们对环保意识的提高,绿色建筑和可持续发展成为了热门话题。

可以研究如何在房地产开发中推动绿色建筑的发展,包括绿色建筑的设计理念、材料选用、能源利用等方面的创新。

2. 智能科技在房地产中的应用,随着智能科技的快速发展,可以研究智能科技在房地产管理、安全监控、智能家居等方面的创新应用,以提高房地产的效率和便利性。

3. 房地产金融创新,可以探讨房地产金融产品的创新,如房地产投资基金、房地产信托等新型金融工具的设计与应用,以满足市场多样化的金融需求。

4. 城市更新与土地再利用,可以研究城市更新过程中的土地再利用问题,包括废弃工业用地的再开发、城市更新对居民生活的影响等方面的创新性课题。

5. 房地产市场调控与政策研究,可以研究不同国家或地区的房地产市场调控政策,分析其对市场的影响,提出相应的创新性政策

建议。

总的来说,房地产专业的创新课题需要结合实际问题,注重理

论与实践相结合,同时需要多角度、多层次地思考和研究,以推动

房地产行业的可持续发展和创新。

希望以上观点能够对你有所帮助。

房地产+金融市场分析报告

房地产+金融市场分析报告1.引言1.1 概述概述:房地产和金融市场一直被视为经济的重要组成部分,它们的发展状况和相互关联性对整个经济体系起着重要的影响。

本文将针对房地产市场和金融市场进行深入分析,探讨它们之间的关联性,以及它们对经济发展的影响。

通过对两个市场的综合分析,希望能够提供一些指导性的建议,为相关的政策制定和投资决策提供参考。

1.2 文章结构文章结构部分的内容应该包括对整篇文章的章节结构和内容安排进行简要介绍,可以包括各个章节的主题和重点分析内容,展示整篇文章的逻辑框架和脉络。

同时,也可以提及每个章节之间的逻辑连接和关联,以及整体结构的合理性和完整性。

1.3 目的:本报告的目的在于对房地产和金融市场进行深入分析,探讨它们之间的关联性以及对经济的影响。

通过对房地产市场和金融市场的现状和趋势进行研究,我们旨在揭示二者之间的相互影响和相互作用,以及它们对整体经济的重要性。

此外,我们还将通过对影响房地产和金融市场的主要因素进行分析,展望未来的发展趋势,为投资者和决策者提供有益的启示和决策参考。

通过本报告,我们希望为读者提供全面的信息和深刻的见解,帮助他们更好地了解房地产和金融市场,并做出明智的投资和决策。

1.4 总结总结部分的内容:在本报告中,我们对房地产市场和金融市场进行了深入分析,并探讨了它们之间的关联性。

通过对房地产市场的趋势、政策和供需情况的分析,以及对金融市场的经济指标、利率和市场情况的研究,我们发现了一些重要的发现和趋势。

这些发现对于理解房地产与金融市场之间的关系,以及对未来趋势的展望都具有重要意义。

我们也注意到了一些影响因素,比如宏观经济环境、政策调控等对房地产和金融市场的影响。

最后,我们对未来的发展进行了展望,并提出了一些建议和预测。

希望本报告能够为相关研究和决策提供有益的参考。

2.正文2.1 房地产市场分析房地产市场一直是经济发展的重要领域之一,对整个国家的经济稳定和发展起着至关重要的作用。

房地产金融知识点

名词解释(4分*5)1、房地产金融:围绕房屋与土地开发、经营、经营、管理等活动而发生得筹集、融通与结算资金得金融行为,其中最主要得就是以房屋与土地作为信用保证而进行得资金融通行为。

(2页)2、房地产金融市场:房地产资金供求双方运用金融工具进行各类资金交易得场所,其基本职能就是为房地产得开发、流通以及消费筹集与分配资金。

(5页)3、信托:委托人基于对受托人得信任,将其财产权委托给受托人,由受托人按委托人得意愿,以自己得名义,为受益人得利益或者特定目得进行管理或者处分得行为。

(35页)房地产信托包括房地产财产信托与房地产资金信托4、房地产保险:以房地产业中得各类财产、责任、信用与人身为保险标得得保险业务得总称(135页)5、房地产信贷: 以商业银行为主体得房地产金融机构以房地产为服务对象,围绕房地产再生产得各个环节发放贷款得借贷活动。

即各房地产金融机构运各种信用手段,把动员与筹集起来得社会闲散资金得支配权让渡给土地与房屋得开发、经营者以及住房购买、消费者。

(48页)6、房地产开发贷款:贷款人向借款人(开发商)发放得用于房地产开发及其配套设施建设得资金7、房地产抵押:抵押人以其合法得房地产,以不转移占有得方式向抵押权人提供债务履行担保得行为。

(69页)8、住房公积金:国家机关、国有企业、事业单位、民办企业、社会团体等各种企业机及其在职职工缴存得长期住房储金。

职工个人缴存得住房公积金及其单位为其缴存得住房公积金,实行专户专储,其所有权归职工个人所有。

9、房地产夹层融资:夹层融资就是一种优先级债务与股本之间得融资方式,就是企业或项目通过夹层资本得姓氏融通资金得过程。

将夹层融资应用于房地产产业,就被称为房地产夹层融资。

10、房地产投资信托基金:以发行受益凭证或股票得方式汇集特定多数投资者得资金,由专门得投资机构进行房地产投资经营管理,并将投资综合收益按比例分配给投资者得一种信托基金。

11、住房抵押贷款证券化:住房抵押贷款得发放机构将其持有得质量、偿还期限相同或相近得住房抵押贷款汇集成抵押贷款资金池,并将其出售给特定目得得载体,由该载体以这些住房抵押贷款为支撑发行证券。

金融创新助力房地产发展探索新路径

金融创新助力房地产发展探索新路径近年来,中国房地产市场持续升温,成为经济增长的重要支撑。

然而,随着房地产市场的不断发展,传统的融资方式和金融模式逐渐显露出问题。

在这样的背景下,金融创新成为驱动房地产发展的新路径。

本文将探讨金融创新在房地产领域的应用和发展。

一、房地产金融创新的意义房地产作为一项重要的产业,对经济社会发展具有重要意义。

然而,传统的房地产融资模式存在着明显的问题。

首先,传统融资渠道狭窄,企业只能通过银行贷款和债券融资来满足资金需求,限制了企业融资的多样性和灵活性。

其次,传统融资方式往往面临着高利率、高门槛和严格的审批程序等问题,给企业的发展带来了一定的困扰。

因此,金融创新的引入和应用势在必行。

二、金融创新在房地产融资中的应用金融创新为房地产融资提供了新的路径和方法。

首先,通过金融创新,可以提供更多元化的融资渠道。

比如,通过创设房地产资产证券化产品,将房地产项目转化为可交易的证券资产,满足投资者对于流动性和风险偏好的需求。

其次,金融科技的快速发展也为房地产企业提供了更多的融资途径。

通过互联网金融平台,房地产企业可以直接与投资者进行联系,实现去中介化和降低交易成本的目标。

此外,金融创新还可以提供更加灵活的融资方式,如债务重组、租赁融资等,满足企业不同阶段的融资需求。

三、金融创新对房地产发展的促进作用金融创新的引入和应用对于房地产发展起到了积极的促进作用。

首先,金融创新可以提高房地产投资效益。

通过融资的多样化和灵活性,房地产企业可以更好地管理和分散风险,实现资金的最优配置。

其次,金融创新可以促进房地产市场的健康发展。

通过引入金融创新产品,可以促使房地产市场的规范化和透明化,减少市场投机,维护市场的长期稳定。

此外,金融创新还可以提高房地产市场的运作效率,减少交易成本,促进市场资源的优化配置。

四、金融创新面临的挑战和风险金融创新虽然为房地产发展带来了新机遇,但同时也面临着一些挑战和风险。

首先,金融创新本身就是一个高风险的行业。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

(四)房地产金融市场 ——服务的分类

根据服务对象和市场主体,房地产金融市场可以分为: • 1.开发性房地产金融服务 开发性房地产金融服务,是指为房地产的开发经营提供融 资、筹资、结算等服务的金融活动,其服务对象是地产商、 开发商 • 2.消费性房地产金融服务 消费性房地产金融服务,是指为房地产的消费者提供各种 金融服务的金融活动,其服务对主要是消费者、房地产的 购买者等 • 3.其它房地产金融服务 包括住房抵押贷款证券化、房地产信托、房地产租赁

(四)房地产金融市场 ——市场中的资金流

1. 三方面的参与者: • A. 资本的使用者:开发商、房屋预购者 • B. 资本的供应者:家庭、银行、保险公司、 政府 • C. 服务中介组织:银行、经纪、信托公司

2. 资金流动过程

商业银行 保险公司 养老金 房地产投资信托 政府 家庭 外国投资者 资本供应者

(三)专题分配

第一章 • 1. 介绍房地产市场上的融资工具 • 2. 我国房地产金融政策的演变过程 • 3. 当前我国房地产金融政策及其评述 第三章 • 4. 国内银行推出的新型住房抵押贷款介绍 • 5. 住房抵押贷款办理过程(角色扮演)

第四章 • 6. 我国住房公积金的发展介绍 • 7. 改革公积金制度的探讨 第五章 • 8. 住房储蓄银行介绍 • 9.人们为什么要提前还贷,银行如何处理提前还贷 第六章 • 10. 个人信用评分介绍

(三)何为房地产金融

• 房地产金融属于行业金融,是围绕房地产业而发 生的金融服务和金融活动统称。将房地产金融与 其它行业金融活动区别开来,是因为房地产业具 有如下特性: • 1. 资金密集性; • 2. 产业的区域性 • 3. 切关民生性; • 4. 经济支柱性; • 5. 行业带动性; • 6. 周期先导性

第七章 • 11. 住房抵押贷款证券化的运作程序 第八章 • 12. 房地产开发贷款流程介绍 • 13. 商业银行如何管理房地产开发贷款的风 险 第九章 • 14. 我国房地产上市企业概况

第十一章 • 15. 房地产信托案例介绍 • 16. 房地产投资信托介绍

• 1. 房地产是指土地、建筑物及固着在土地、 建筑物上不可分离的部分及其附带的各种 权益。 房地产由于其自己的特点即位置的 固定性和不可移动性,在经济学上又被称 为不动产。可以有三种存在形态:即土地 、 建筑物、房地合一。

(一)何为房地产 ——房地产的产权

• 2. 房地产的产权包括 • (1)自物权,即所有权,包括占有、使用、 收益、处分房地产的权益; • (2)他物权,即在自己的房地产上为他人 设定和享有的权益,包括地役权、抵押权、 租赁权、典权 地役权——在自己的土地上为他人的便利而 给定的权益,如……

权益

投资银行 抵押贷款银行 房地产经纪人

权益

开发商 家庭 商业资本家 土地所有者

资金

资金

服务机构

资本使用者

三、课程体系

• • • • • (一)消费性房地产金融部分(3~6章) 1. 第三章 住房抵押贷款 2. 第四章 住房公积金与住房储蓄银行 3. 第五章 提前还贷 4. 第六章 住房抵押贷款的违约风险及的具体内容

• (1)国有土地使用权的出让; • (2)房地产的开发与再开发:征用土地,拆迁安置,委 托规划设计,对旧城区的开发与再开发; • (3)房地产经营:土地使用权的转让、出租、抵押以及 房屋的买卖、抵押等经济活动; • (4)房地产中介服务:房地产咨询中介,房地产评估中 介,房地产代理中介; • (5)物业管理:房屋公用设备实施的养护维修并为使用 者提供安全、卫生、优美的环境; • (6)房地产的调控与管理:建立房地产市场、资金市场、 技术市场、劳务市场、信息市场,制定合理的房地产价格 体系,建立健全房地产法规,实现国家对房地产市场的宏 观调控。

(二)开发性房地产金融部分

• • • • 8~10章 第八章 融资决策与融资管理 第九章 房地产开发贷款 第十章 房地产与资本市场

(三)其它房地产金融服务

• • • • 11~13章 第十一章 房地产信托 第十二章 其它融资方式 第十三章 房地产投资组合

四、学习要求

(一)教学内容 第1,3,4,5,6,9,11,12章 (二)参与式学习 形式:分组专题演示 时间:30分钟之内 要求:广泛参考资料,制作PPT,上台演示, 表明资料来源

(二)何为房地产业 ——房地产业的界定

• 1. 房地产业是指;是以土地和建筑物为经 营对象,从事房地产开发、建设、经营、 管理以及维修、装饰和服务的集多种经济 活动为一体的综合性产业,属于第三产业, 是具有先导性、基础性、带动性和风险性 的产业。主要包括;土地开发、房屋的建 设、维修、管理,土地使用权的有偿划拨、 转让、房屋所有权的买卖、租赁、房地产 的抵押贷款,以及由此形成的房地产市场。

房地产金融学 前言

okliubbo@ 刘波

contents

• • • • • 一、自我介绍 二、认识房地产金融 三、课程体系 四、学习要求 五、参考资源

二、认识房地产金融

• • • • (一)何为房地产 (二)何为房地产业 (三)何为房地产金融 (四)房地产金融市场

(一)何为房地产 ——房地产的定义