《国际投资学》第04章在线测试

《国际投资》各章练习题答案

第2章练习

6. 被誉为国际直接投资理论先驱的是 B 。 A 纳克斯 B 海默 C 邓宁 D 小岛清

7. 下面哪一个不属于折衷理论的三大优势之一。C A 厂商所有权优势 B 内部化优势 C 垄断优势 D 区 位优势

8. 弗农提出的国际直接投资理论是 A 。 A 产品生命周期理论 B 垄断优势理论 C 折衷理论 D 厂商增长理论

9

第4章练习

4. 下面不属于跨国银行功能的是(C )。 A 跨国公司融资中介B 为跨国公司提供信息服务 C 证券承销D 支付中介

5. 下面不属于对冲基金特点的是(B )。 A 私募B 受严格管制C 高杠杆性D 分配机制更灵 活和更富激励性

6. 下面不属于共同基金特点的是(D )。 A 公募B 专家理财 C 规模优势 D 信息披露管制 较少

6. 近年来,跨国公司的数量急遽增长,跨国公司的集中 化程度也随着降低。( X )

7. 跨国购并是推动跨国公司规模日益扩大的重要原因。 (O )

8. 根据价值链原理,跨国公司国际化经营是根据价值链 上各环节要素配置的要求,匹配全球区位优势,实现 公司价值最大化的途径。( O )

7

第3章练习 9. 名词解释:跨国公司;网络分布指数

5. 下面描述不属于国外子公司特点的是( D)。

A 独立法人地位 B 独立公司名称

C 独立公司章程 D 与母公司合并纳税

15

第6章练习

6. 以下不属于非股权式国际投资运营的方式是( A )。 A 国际合资经营 B 国际合作经营 C 许可证安排 D 特许专营

7. 凡不涉及发行新股票的收购兼并都可以被认为是现金 收购。(O)

1

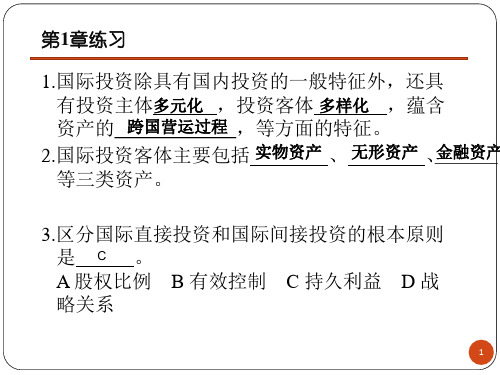

第1章练习

4.二次世界大战前,国际投资是以 A 为主。 A 证券投资 B 实业投资 C 直接投资 D 私人投资

浙大金融学本科课程--国际投资学作业及答案--远程教育

《国际投资学》作业集第一章投资概论一、名词解释1. 投资的概念一般是指经济主题将一定的资金或资源投入某项事业,以获得经济效益的经济活动。

2.间接投资是指投资者不直接投资办企业,而是将货币资金用于购买证券(包括股票、债券)和提供信用所进行的投资。

3.固定资产投资是投资者将资金运用于购置和建造固定资产的投资活动。

4.投资主体又称投资人、投资者或投资体,是指从事投资活动、有一定投资资金来源、拥有投资决策权力、享受投资带来的收益、承担投资风险的法人和自然人。

5.直接投资主体是指把所拥有的投资要素包括资金、技术、设备、土地、专利、商标、许可证等,直接投入到生产和流通过程的法人和自然人。

6.投资规模又称投资总量,是指以货币形态表现的一定时期内为形成资产而投入的活劳动和物化劳动总量。

7.第一产业投资结构指投资在农业内部各行业之间的分配比例8. 优区位推移模式在经济发展初期,区域间经济增长差异将不断扩大,倾向于不均衡的发展。

随着经济增长,区域间经济差距逐渐稳定。

在经济发展的成熟期,区域间经济增长差异将缩小,倾向均衡发展。

二、简答题1.直接投资,是指投资者将资金直接投入投资项目,形成企业资产,直接进行或参与资产的经营管理。

2.投资的运动包括哪些过程?投资的形成与等集;投资分配;投资实施和运用;投资回收3. 流动资产投资是投资者将资金运用于购买流动资产,以保证生产和经营中流动资产周转的投资洁动。

4.投资的特点投资领域的广阔性、复杂性;投资周期的长期性;投资实施的连续性和波动性;投资收益的风险性5.什么是投资结构?是指一定时期内投资总量中所含各要素的构成及其数量的比例关系。

包括:投资主体结构、投资使用结构、投资来源结构、投资规模结构、投资产业结构与投资地区结构。

6.选择产业结构时应考虑的因素国家经济技术发展水平、国家的经济资源状况、产业投资的相关性、产业的超前发展要求与增量调整应与存量调整相配合7.投资布局的原则应充分发挥区域又优势,克服区域投资结构趋同现象应将效益原则与补偿原则相结合遵循适度投资规模,防止发生投资膨胀的现象8. 投资布局的均衡扩展模式一定时期内将投资总量作简单等量分配,均衡地向各地区分布,并使投资在各地区的各个角度延伸,为各地区创造均等的投资机会,以求得各地区经济的等速发展。

国际投资学习题4及答案

《国际投资学》课程模拟试卷四姓名班级学号一、填空题(每题2分,共10分)1.从影响投资的外部条件本身的性质角度,国际投资环境可以划分为和。

2.经济地理位置的具体内涵包括:、、和与市场的距离等。

3.一国的经济发展水平,是指该国一定时期内的、以及,是决定该国对国际资本吸纳能力的基本制约因素。

4. 制度和制度是资本管制条件下,双向地有限度开放证券市场投资的过渡性制度安排。

5.金融衍生工具兼具和两大功能。

二、单选题(每题1分,共10分)1.在证券市场线上,市场组合的β系数为()。

A 0B 0.5C 1.0D 1.52.下面哪一个不属于折衷理论的三大优势之一()。

A 厂商所有权优势B 内部化优势C 垄断优势D 区位优势3.一个子公司主要服务于一国的东道国市场,而跨国公司母公司则在不同的市场控制几个子公司的经营战略是()。

A 独立子公司战略B 多国战略C 区域战略D 全球战略4.下面不属于跨国投资银行功能的是()。

A 证券承销B 证券经纪C 跨国购并策划与融资D 为跨国公司提供授信服务5.下面不属于共同基金特点的是()。

A 公募B 专家理财C 规模优势D 信息披露管制较少6.以下对官方国际投资特点的描述不正确的是()。

A 深刻的政治内涵B 追求货币盈利C 中长期性D 具有直接投资和间接投资的双重性7.以下不属于国际储备管理原则的是()。

A 多样性 B安全性 C流动性 D盈利性8.以下对美国纳斯达克市场特点的描述不正确的是()。

A独特的做市商制度B高度全球化的市场C上市标准严格D技术先进9.以下对存托凭证的描述不正确的是()。

A存托凭证是由本国银行开出的外国公司股票的保管凭证B美国是存托凭证发行交易规模最大的市场C目前存托凭证发行交易最为活跃的地区以亚洲为主D可以分为参与型(Sponsored)存托凭证和非参与型(Unsponsored)存托凭证两种10.中外合资经营企业作为中国直接利用外资的主要形式之一,它不具有的特征有:()。

浙大远程《国际投资学》作业答案

浙大远程《国际投资学》作业答案第一篇:浙大远程《国际投资学》作业答案《国际投资学》作业答案第一章国际投资概述一、名词解释 1.国际投资是各国官方机构、跨国公司、金融机构及居民个人等投资主体将其所拥有的货币资本或产业资本,经跨国流动形成实物资产、无形资产或金融资产,并通过跨国经营得以实现价值增值的经济行为。

2.跨国公司是指依赖雄厚的资本和先进的技术,通过对外直接投资在其他国家和地区设立子公司,从事国际化生产、销售活动的大型企业。

3.经济全球化世界各国在全球范围内的经济融合二、简答题1.国际投资的主要特点第一,投资主体单一化;第二,投资环境多样化;第三投资目标多元化;第四,投资运行复杂化。

2.跨国公司与国内企业比较有哪些特点?第一,生产经营活动的跨国化,这是跨国公司的最基本特征;第二,实行全球性战略;第三,公司内部一体化原则。

三、论述题1.书P35论述题第一题跨国公司进入中国的步伐明显加快,这一趋势还将继续保持下去。

跨国公司研发投入明显增加,跨国公司投资更倾向于独资方式,中国政府的优惠政策,低廉的劳动力、广阔的市场等第二章国际直接投资理论一、名词解释1.市场内部化是指企业为减少交易成本,减少生产和投资风险,而将该跨国界的各交易过程变成企业内部的行业。

2.产品生命周期是产品的市场寿命,即一种新产品从开始进入市场到被市场淘汰的整个过程3.区位优势是指跨国公司在投资区位上具有的选择优势二、简答题1.简述垄断优势理论的主要内容这一理论主要是回答一家外国企业的分支机构为什么能够与当地企业进行有效的竞争,并能长期生存和发展下去。

海默认为,一个企业之所以要对外直接投资,是因为它有比东道国同类企业有利的垄断优势,从而在国外进行生产可以赚取更多的利润。

这种垄断优势可以划分为两类:一类是包括生产技术、管理与组织技能及销售技能等一切无形资产在内的知识资产优势;一类是由于企业规模大而产生的规模经济优势。

2.国际生产折中论的主要内容对外投资主要是由所有权优势、内部化优势和区位优势这三个基本因素决定的。

国际投资学试卷及答案资料

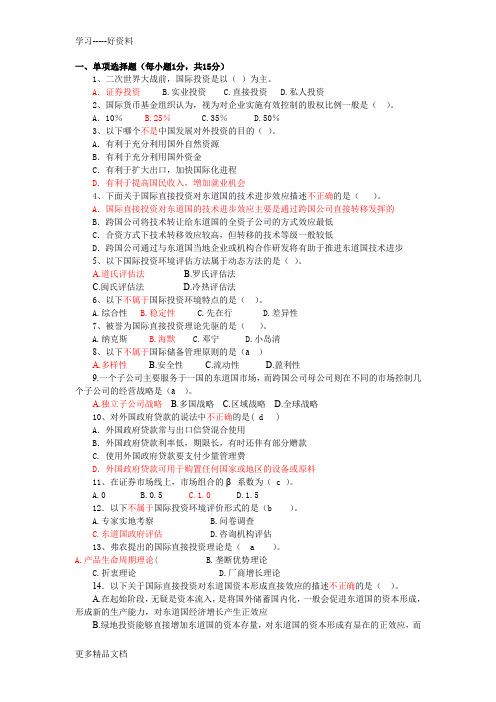

一、单项选择题(每小题1分,共15分)1、二次世界大战前,国际投资是以()为主。

A.证券投资 B.实业投资 C.直接投资 D.私人投资2、国际货币基金组织认为,视为对企业实施有效控制的股权比例一般是()。

A.10% B.25% C.35% D.50%3、以下哪个不是中国发展对外投资的目的()。

A.有利于充分利用国外自然资源B.有利于充分利用国外资金C.有利于扩大出口,加快国际化进程D.有利于提高国民收入,增加就业机会4、下面关于国际直接投资对东道国的技术进步效应描述不正确的是()。

A.国际直接投资对东道国的技术进步效应主要是通过跨国公司直接转移发挥的B.跨国公司将技术转让给东道国的全资子公司的方式效应最低C.合资方式下技术转移效应较高,但转移的技术等级一般较低D.跨国公司通过与东道国当地企业或机构合作研发将有助于推进东道国技术进步5、以下国际投资环境评估方法属于动态方法的是()。

A.道氏评估法B.罗氏评估法C.闽氏评估法D.冷热评估法6、以下不属于国际投资环境特点的是()。

A.综合性B.稳定性C.先在行D.差异性7、被誉为国际直接投资理论先驱的是()。

A.纳克斯B.海默C.邓宁D.小岛清8、以下不属于国际储备管理原则的是(a )A.多样性B.安全性C.流动性D.盈利性9.一个子公司主要服务于一国的东道国市场,而跨国公司母公司则在不同的市场控制几个子公司的经营战略是(a )。

A.独立子公司战略B.多国战略C.区域战略D.全球战略10、对外国政府贷款的说法中不正确的是( d )A.外国政府贷款常与出口信贷混合使用B.外国政府贷款利率低,期限长,有时还伴有部分赠款C. 使用外国政府贷款要支付少量管理费D.外国政府贷款可用于购置任何国家或地区的设备或原料11、在证券市场线上,市场组合的β系数为( c )。

A.0B.0.5C.1.0D.1.512.以下不属于国际投资环境评价形式的是(b )。

A.专家实地考察B.问卷调查C.东道国政府评估D.咨询机构评估13、弗农提出的国际直接投资理论是( a )。

国际投资法在线考试答案

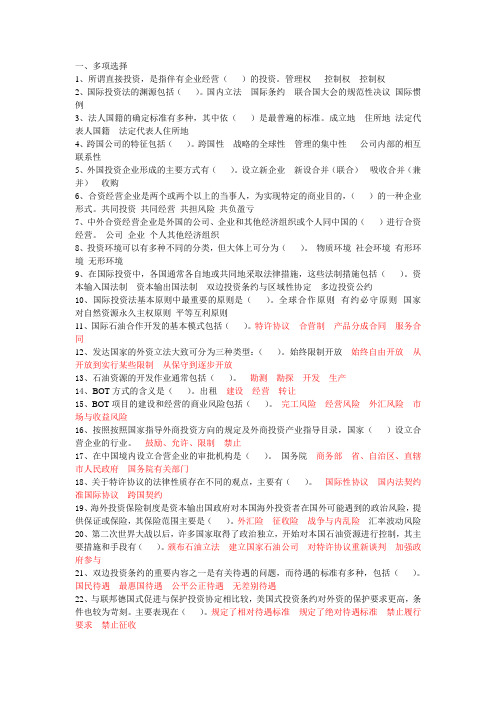

一、多项选择1、所谓直接投资,是指伴有企业经营()的投资。

管理权控制权控制权2、国际投资法的渊源包括()。

国内立法国际条约联合国大会的规范性决议国际惯例3、法人国籍的确定标准有多种,其中依()是最普遍的标准。

成立地住所地法定代表人国籍法定代表人住所地4、跨国公司的特征包括()。

跨国性战略的全球性管理的集中性公司内部的相互联系性5、外国投资企业形成的主要方式有()。

设立新企业新设合并(联合)吸收合并(兼并)收购6、合资经营企业是两个或两个以上的当事人,为实现特定的商业目的,()的一种企业形式。

共同投资共同经营共担风险共负盈亏7、中外合资经营企业是外国的公司、企业和其他经济组织或个人同中国的()进行合资经营。

公司企业个人其他经济组织8、投资环境可以有多种不同的分类,但大体上可分为()。

物质环境社会环境有形环境无形环境9、在国际投资中,各国通常各自地或共同地采取法律措施,这些法制措施包括()。

资本输入国法制资本输出国法制双边投资条约与区域性协定多边投资公约10、国际投资法基本原则中最重要的原则是()。

全球合作原则有约必守原则国家对自然资源永久主权原则平等互利原则11、国际石油合作开发的基本模式包括()。

特许协议合营制产品分成合同服务合同12、发达国家的外资立法大致可分为三种类型:()。

始终限制开放始终自由开放从开放到实行某些限制从保守到逐步开放13、石油资源的开发作业通常包括()。

勘测勘探开发生产14、BOT方式的含义是()。

出租建设经营转让15、BOT项目的建设和经营的商业风险包括()。

完工风险经营风险外汇风险市场与收益风险16、按照按照国家指导外商投资方向的规定及外商投资产业指导目录,国家()设立合营企业的行业。

鼓励、允许、限制禁止17、在中国境内设立合营企业的审批机构是()。

国务院商务部省、自治区、直辖市人民政府国务院有关部门18、关于特许协议的法律性质存在不同的观点,主要有()。

国际性协议国内法契约准国际协议跨国契约19、海外投资保险制度是资本输出国政府对本国海外投资者在国外可能遇到的政治风险,提供保证或保险,其保险范围主要是()。

国际投资学习题及答案.doc

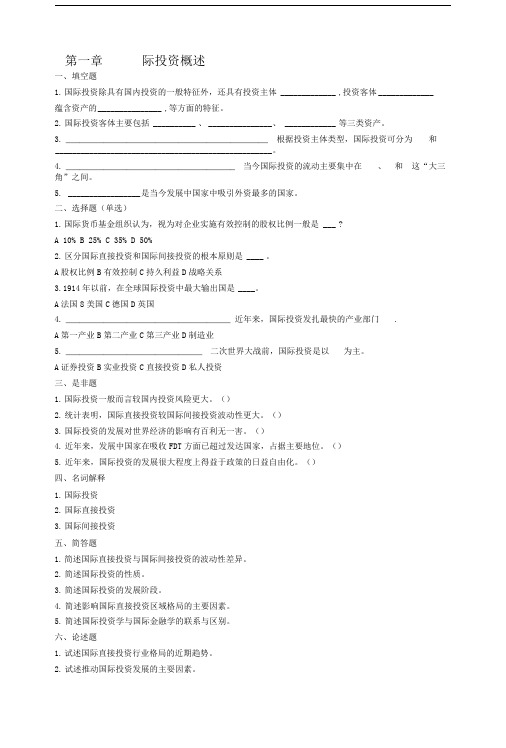

第一章际投资概述一、填空题1.国际投资除具有国内投资的一般特征外,还具有投资主体 _____________ ,投资客体_____________蕴含资产的_______________ ,等方面的特征。

2.国际投资客体主要包括 __________ 、_______________ 、 ____________ 等三类资产。

3. ___________________________________________ 根据投资主体类型,国际投资可分为和___________________________________________________ 。

4. ____________________________________ 当今国际投资的流动主要集中在、和这“大三角”之间。

5. _________________ 是当今发展中国家中吸引外资最多的国家。

二、选择题(单选)1.国际货币基金组织认为,视为对企业实施有效控制的股权比例一般是 ___ ?A 10%B 25%C 35%D 50%2.区分国际直接投资和国际间接投资的根本原则是 ____ 。

A股权比例B有效控制C持久利益D战略关系3.1914年以前,在全球国际投资中最大输出国是____ 。

A法国8美国C德国D英国4. ___________________________________ 近年来,国际投资发扎最快的产业部门.A第一产业B第二产业C第三产业D制造业5. _____________________________ 二次世界大战前,国际投资是以为主。

A证券投资B实业投资C直接投资D私人投资三、是非题1.国际投资一般而言较国内投资风险更大。

()2.统计表明,国际直接投资较国际间接投资波动性更大。

()3.国际投资的发展对世界经济的影响有百利无一害。

()4.近年来,发展中国家在吸收FDT方面已超过发达国家,占据主要地位。

()5.近年来,国际投资的发展很大程度上得益于政策的日益自由化。

国际投资学习题

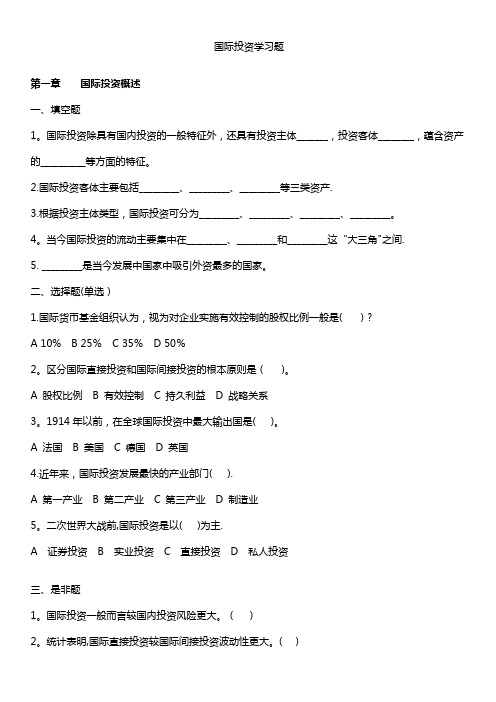

国际投资学习题第一篇:国际投资学习题国际投资章节练习题第一章国际投资概述1.国际投资的领域中的服务业不包括()?A 金融业B 保险业C 采矿业D 咨询业2.区分国际直接投资和国际间接投资的根本原则是()。

A 股权比例B 有效控制C 持久利益D 战略关系3.1914年以前,在全球国际投资中最大输出国是()。

A 法国B 美国 C 德国 D 英国4.近年来,国际投资发展最快的产业部门()。

A 第一产业B 第二产业C 第三产业D 第四产业5.二次世界大战前,国际投资是以()为主。

A证券投资 B实业投资 C直接投资D私人投资6.投资的本质在于()。

A.承担风险B.资本增值C.股权控制D.收购公司 7.下列属于国际直接投资的是()。

A.购买公司债券 B.购买国际股票 C.跨国并购 D.购买政府债券8.按照投资主体的不同,国际投资可以分为()。

A.公共投资和私人投资B.国际直接投资和国际间接投资C.长期投资和短期投资 D.外国直接投资和对外投资9.一国政府或国际组织(如世界银行、国际货币基金组织等)为获取社会公共利益而进行的投资是()。

A.公共投资 B.民间投资 C.境外投资 D.国际证券投资10.第一次世界大战给国际投资的格局带来了重大变化,从一个债务国家变成了最大的债权国家的是()。

A.英国 B.美国 C.日本 D.法国11.1990年,流向发达国家的直接投资额占全世界国际直接投资总额的()。

A.50%以上 B.60%以上 C.70%以上 D.80%以上 12.当今发展中国家中吸引外资最多的国家是()。

A.巴西B.印度 C.俄罗斯D.中国13.TCL收购法国汤姆逊彩电和DVD部门主要目的是:()。

A.转移污染 B.学习技术 C.政治目的 D.分散资产风险14.关于中国与18个国家签署双边本币互换协议的表述不正确的一项是()。

A.增加对方的外汇储备以应对不测之需B.提高两国的外汇储备,以平衡两种货币的供需C.刺激两国民众在国内消费D.有利于稳定两国货币的汇率15.关于国际直接投资表述有误的一项是()。

《国际投资学》习题

国际投资学习题第一章国际投资概述一、填空题1。

国际投资除具有国内投资的一般特征外,还具有投资主体_______,投资客体________,蕴含资产的__________等方面的特征。

2.国际投资客体主要包括_________、_________、_________等三类资产.3.根据投资主体类型,国际投资可分为_________、_________、_________、_________。

4。

当今国际投资的流动主要集中在_________、_________和_________这“大三角"之间.5. _________是当今发展中国家中吸引外资最多的国家。

二、选择题(单选)1.国际货币基金组织认为,视为对企业实施有效控制的股权比例一般是( )?A 10%B 25%C 35%D 50%2。

区分国际直接投资和国际间接投资的根本原则是()。

A 股权比例B 有效控制C 持久利益D 战略关系3。

1914年以前,在全球国际投资中最大输出国是( )。

A 法国B 美国C 德国D 英国4.近年来,国际投资发展最快的产业部门( ).A 第一产业B 第二产业C 第三产业D 制造业5。

二次世界大战前,国际投资是以( )为主.A 证券投资B 实业投资C 直接投资D 私人投资三、是非题1。

国际投资一般而言较国内投资风险更大。

()2。

统计表明,国际直接投资较国际间接投资波动性更大。

( )3.国际投资的发展对世界经济的影响有百利无一害。

( )4.近年来,发展中国家在吸收FDI方面已超过发达国家,占据主要地位。

()5.近年来,国际投资的发展很大程度上得益于政策的日益自由化。

( )第二章国际投资理论一、填空题1。

纳克斯认为,资本的国际流动是由国家间的_________差别所引起的。

2.西方海外直接投资的主流优势理论是以西方大型跨国公司为参照的,重点探究跨国公司海外投资行为的发生机理,其中包括从产业组织理论切入的_________和从国际贸易学说衍生的_________,以及整合二者的_________。

国际投资学试卷及答案[精品文档]

![国际投资学试卷及答案[精品文档]](https://img.taocdn.com/s3/m/7349b724fc4ffe473368ab58.png)

一、单项选择题(每小题1分,共15分)1、二次世界大战前,国际投资是以()为主。

A.证券投资 B.实业投资 C.直接投资 D.私人投资2、国际货币基金组织认为,视为对企业实施有效控制的股权比例一般是()。

A.10% B.25% C.35% D.50%3、以下哪个不是中国发展对外投资的目的()。

A.有利于充分利用国外自然资源B.有利于充分利用国外资金C.有利于扩大出口,加快国际化进程D.有利于提高国民收入,增加就业机会4、下面关于国际直接投资对东道国的技术进步效应描述不正确的是()。

A.国际直接投资对东道国的技术进步效应主要是通过跨国公司直接转移发挥的B.跨国公司将技术转让给东道国的全资子公司的方式效应最低C.合资方式下技术转移效应较高,但转移的技术等级一般较低D.跨国公司通过与东道国当地企业或机构合作研发将有助于推进东道国技术进步5、以下国际投资环境评估方法属于动态方法的是()。

A.道氏评估法B.罗氏评估法C.闽氏评估法D.冷热评估法6、以下不属于国际投资环境特点的是()。

A.综合性B.稳定性C.先在行D.差异性7、被誉为国际直接投资理论先驱的是()。

A.纳克斯B.海默C.邓宁D.小岛清8、以下不属于国际储备管理原则的是(a )A.多样性B.安全性C.流动性D.盈利性9.一个子公司主要服务于一国的东道国市场,而跨国公司母公司则在不同的市场控制几个子公司的经营战略是(a )。

A.独立子公司战略B.多国战略C.区域战略D.全球战略10、对外国政府贷款的说法中不正确的是( d )A.外国政府贷款常与出口信贷混合使用B.外国政府贷款利率低,期限长,有时还伴有部分赠款C. 使用外国政府贷款要支付少量管理费D.外国政府贷款可用于购置任何国家或地区的设备或原料11、在证券市场线上,市场组合的β系数为( c )。

A.0B.0.5C.1.0D.1.512.以下不属于国际投资环境评价形式的是(b )。

A.专家实地考察B.问卷调查C.东道国政府评估D.咨询机构评估13、弗农提出的国际直接投资理论是( a )。

国际投资阶段测试题

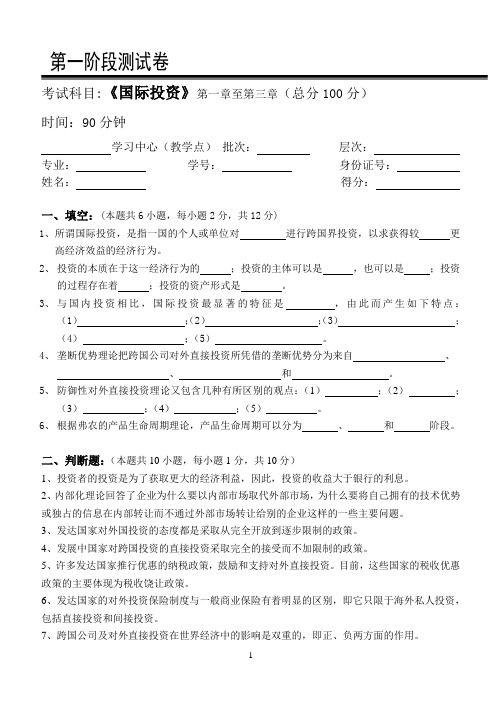

第一阶段测试卷考试科目:《国际投资》第一章至第三章(总分100分)时间:90分钟学习中心(教学点)批次:层次:专业:学号:身份证号:姓名:得分:一、填空:(本题共6小题,每小题2分,共12分)1、所谓国际投资,是指一国的个人或单位对进行跨国界投资,以求获得较更高经济效益的经济行为。

2、投资的本质在于这一经济行为的;投资的主体可以是,也可以是;投资的过程存在着;投资的资产形式是。

3、与国内投资相比,国际投资最显著的特征是,由此而产生如下特点:(1);(2);(3);(4);(5)。

4、垄断优势理论把跨国公司对外直接投资所凭借的垄断优势分为来自、、和。

5、防御性对外直接投资理论又包含几种有所区别的观点:(1);(2);(3);(4);(5)。

6、根据弗农的产品生命周期理论,产品生命周期可以分为、和阶段。

二、判断题:(本题共10小题,每小题1分,共10分)1、投资者的投资是为了获取更大的经济利益,因此,投资的收益大于银行的利息。

2、内部化理论回答了企业为什么要以内部市场取代外部市场,为什么要将自己拥有的技术优势或独占的信息在内部转让而不通过外部市场转让给别的企业这样的一些主要问题。

3、发达国家对外国投资的态度都是采取从完全开放到逐步限制的政策。

4、发展中国家对跨国投资的直接投资采取完全的接受而不加限制的政策。

5、许多发达国家推行优惠的纳税政策,鼓励和支持对外直接投资。

目前,这些国家的税收优惠政策的主要体现为税收饶让政策。

6、发达国家的对外投资保险制度与一般商业保险有着明显的区别,即它只限于海外私人投资,包括直接投资和间接投资。

7、跨国公司及对外直接投资在世界经济中的影响是双重的,即正、负两方面的作用。

8、税收饶让是一种比税收抵免更优惠的纳税政策,是指投资者在东道国已纳税后,在本国免除该收入的税赋,不再另征或补税。

9、根据产品生命周期理论,新产品随其产生、成熟、标准化,将从落后国家转移到较发达国家,再转移到发达国家。

国际投资第四章课后习题答案

Chapter 4International Asset Pricing1. According to the CAPM, expected return = 3.25 + 1.25(5.5) = 10.125%.2. The total risk of the asset is 120%. The systematic risk = 0.92(90) = 72.9. Thus, the portion of totalrisk that can be attributed to market risk is 72.9/120 = 60.75%. The balance, 39.25%, can beattributed to asset-specific risk.3. The portfolio beta, βp = 0.5(0.85) + 0.25(1.3) + 0.25(0.90) = 0.975.Total portfolio risk, 2p σ = 0.9752(120) = 114.1. So, p σ = 10.7%.4. a. Current real exchange rate = Can$1.46(1/1.46) = Can$1 per pound.b. Real exchange rate one year later = Can$1.4308(1.04/1.4892) = Can$1 per pound.c. The Canadian investor did not experience a change in the real exchange rate. While inflation inthe United Kingdom is greater than inflation in Canada by two percentage points, the pound has depreciated relative to the Canadian dollar by 2 percent. Thus, the real exchange rate isunchanged.5. a. Current real exchange rate = $1.80(1/3) = $0.60 per pound.b. Real exchange rate one year later = $1.854(1.02/3.15) = $0.60 per pound.c. The U.S. investor did not experience a change in the real exchange rate. This is because whileinflation in the United Kingdom is less than inflation in the United States by 3 percentage points, the pound has appreciated relative to the dollar by 3 percent. Thus, the real exchange rate isunchanged.6. a. The current real exchange rate = $0.62(1.5/1) = $0.93 per Swiss franc. The inflation differentialbetween the United States and Switzerland is 2.5 percent. That is, U.S. inflation minus Swissinflation is –2.5 percent. Thus, for real exchange rates to remain the same, the Swiss franc would have to depreciate by 2.5 percent.The expected exchange rate = 0.62(1 − 0.025) = $0.6045 per Swiss franc.The real exchange rate would then be = $0.6045(1.56/1.015) = $0.93 per Swiss franc.The expected return on the Swiss bond = (1 + 0.045) (1 − 0.025) −1 = 0.0189, or 1.9%.b. If the exchange rate at the end of one year is $0.63 per Swiss franc, the Swiss franc hasappreciated by 1.61 percent.The real exchange rate is = $0.63(1.56/1.015) = $0.9683 per Swiss franc.The return on the Swiss bond = (1 + 0.045) (1 + 0.0161) −1 = 0.0618, or 6.18%.The return on the Swiss bond is higher than in Question 6a because the Swiss franc hasappreciated by 1.61 percent in Question 6b, whereas the Swiss franc depreciated by2.5 percent in Question 6a.20 Solnik/McLeavey • Global Investments, Sixth Edition7. a. The current real exchange rate = 0.69(1/1.2) = £0.575 per U.S. dollar.The inflation differential between the United Kingdom and the United States is 2.25 percent.That is, U.K. inflation minus U.S. inflation is 2.25 percent. Thus, for real exchange rates toremain the same, the U.S. dollar would have to appreciate by 2.25 percent.The expected exchange rate = 0.69(1 + 0.0225) = £0.7055 per U.S. dollar.The real exchange rate would then be = 0.7055(1.015/1.245) = £0.575 per U.S. dollar.The expected return on the U.S. bond = (1 + 0.0176) (1 + 0.0225) −1 = 0.0405, or 4.05%. This is close to the U.K. one-year interest rate of 4.13 percent.b. If the exchange rate at the end of one year is £0.67 per U.S. dollar, the U.S. dollar has depreciatedby approximately 2.9 percent.The real exchange rate is = 0.67(1.015/1.245) = £0.5462 per dollar.The return on the U.S. bond is = (1 + 0.0176) (1 − 0.029) −1 =−0.0119, or −1.19%.The return on the U.S. bond is lower than in Question 7a because the U.S. dollar has depreciated by 2.9 percent in Question 7b, whereas the U.S. dollar appreciated by 2.25 percent in Question 7a.8. a. The forward rate = 0.90(1.0315/1.0478) = $0.886 per euro.b. The euro is trading at a forward discount = (0.886 − 0.90)/0.90 =−0.0156, or −1.56%.c. The interest rate differential between the domestic interest rate and the foreign interest rate(U.S. minus Eurozone) is 3.15 − 4.78 =−1.63%. This is in line with the forward discount onthe foreign currency (euro) of 1.56 percent. This result is consistent with interest rate parity.9.If the U.S. firm invests funds (say, $1) in one-year U.S. bonds, at the end of one year it will have1(1 + 0.0275) = $1.0275.Alternatively the U.S. firm could convert $1 into £(1/1.46) = £0.6849. This amount would be invested in one-year U.K. bonds, and at the end of one year it will have 0.6849(1 + 0.0425) = £0.714. This can be converted back to U.S. dollars at the forward exchange rate = 0.714(1.25) = $0.8925.The firm is better off investing domestically in U.S. bonds.10.If the German firm invests funds (say, €1) in one-year euro bonds, at the end of one year it will have1(1 + 0.0335) =€1.0335.Alternatively the German firm could convert €1 into $(1/1.12) = $0.8929. This amount would be invested in one-year U.S. bonds, and at the end of one year it will have 0.8929(1 + 0.0225) = $0.913.This can be converted back to euros = 0.913(1.25) =€1.1412.The firm is better off investing in U.S. bonds.11. a. The interest rate differential (U.S. minus Swiss) = 0.0425 − 0.0375 = 0.005, or 0.50%. Thisimplies that the Swiss franc trades at a forward premium of 0.50 percent. That is, the forwardexchange rate is quoted at a premium of 0.50 percent over the spot exchange rate of $0.65 perSwiss franc.The foreign currency risk premium = 0.0275 − 0.005 = 0.0225, or 2.25%.b. The domestic currency (U.S.$) return on the foreign bond is 6.5 percent. This can be calculatedin one of two ways:+ Foreign currency risk premium = 4.25% + 2.25% = 6.5%.Domesticraterisk-freeForeign risk-free rate + Expected exchange rate movement = 3.75% + 2.75% = 6.5%.Chapter 4 International Asset Pricing 2112. a. The interest rate differential (Swiss minus U.S.) = 0.0275 − 0.0525 = −0.025, or −2.50%. Thisimplies that the U.S. dollar trades at a forward discount of 2.50 percent. That is, the forwardexchange rate is quoted at a discount of 2.50 percent over the spot exchange rate, SFr 1.62 per dollar. The foreign currency risk premium = −0.0275 − (−0.025) = −0.0025 = −0.25%.b. The domestic currency (Swiss franc) return on the foreign (U.S.) bond is 2.5 percent. This can becalculated in one of two ways:Domestic risk-free rate + Foreign currency risk premium = 2.75% + (–0.25%) = 2.5%.Foreign risk-free rate + Expected exchange rate movement = 5.25% + (−2.75%) = 2.5%.13. a. The expected return for each of the stocks is calculated using the following version of theICAPM:€€0SFr SFr ()()(SRP )(SRP ).i iw w i i E R R b RP γγ=+++Thus, the expected returns for Stocks A, B, C, and D areE (R A ) = 0.0375 + 1(0.06) + 1(0.02) − 0.25(0.0125) = 0.1144, or 11.44%E (R B ) = 0.0375 + 0.90(0.06) + 0.80(0.02) + 0.75(0.0125) = 0.1169, or 11.69%E (R C ) = 0.0375 + 1(0.06) − 0.25(0.02) + 1(0.0125) = 0.1050, or 10.50%E (R D ) = 0.0375 + 1.5(0.06) − 1(0.02) − 0.50(0.0125) = 0.1013, or 10.13%b. Stock B has the lowest world beta but the highest expected return, whereas Stock D has thehighest world beta and the lowest expected return. The reason lies with differences in currencyexposures of the stocks. The negative currency exposures of Stock D result in a lower expectedreturn. Stock B, on the other hand, has positive currency exposures, which increase expectedreturns in this example.14. a. The derivation of the traditional CAPM relies on assumptions about investors’ expectations andmarket perfection.In the international context, tax differentials, high transaction costs, regulations, capital, andexchange controls are obvious market imperfections. Their magnitude is greater than in adomestic context and is more likely to create problems in the model.Because of deviations from purchasing power parity (real exchange rate movements), investorsfrom different countries have a different measure of the real return of a given asset. For example, if the euro depreciates by 20 percent, a U.S. investor may obtain a negative (real dollar) return on his Club Med investment, while a French investor could obtain a positive (real euro) return onClub Med. b. Even if markets were fully efficient and integrated, deviations from purchasing power parityalone could explain why, in theory, optimal portfolios differ from the world market portfolio.15. a. From a U.S. dollar viewpoint, the currency exposure of a diversified Australian portfolio (similarto the index) is equal to +0.5. The regression coefficient A$γ measures the sensitivity of the Australian dollar value of the portfolio to changes in the value of the Australian dollar—thiscoefficient is – 0.50. Thus, the currency exposure of the Australian portfolio is = γ = 1 + $A γ = 1 − 0.5 = 0.5.b. Because the currency exposure is 0.5, if the Australian dollar declined by 10 percent against theU.S. dollar, you can expect to lose approximately 5 percent of U.S. $10 million, i.e.; $500,000.22 Solnik/McLeavey • Global Investments, Sixth Edition16. a. For Mega:Assume a sudden and unanticipated depreciation of the euro. Production costs areunaffected in the short run; they stay constant in euros. Product prices stay constant in dollars and therefore increase by 20 percent in euros. The earnings are vastly increased in the short run.Club:The short-run effect is opposite to that of Mega. The import costs rise while the Forproduct prices must stay constant to match French competition.b. For Mega:In the longer run, this unanticipated depreciation of the euro could have severaleffects. Mega could use it to lower the dollar price of its products and increase its sales (andearnings) as it becomes more competitive. On the other hand, this euro depreciation could“import” inflation into Europe. The price of imported goods and inflation rise. Wagesconsequently adjust. In the long run, Mega’s production costs in euros will rise.Club:In the long run, the importer will still be in a difficult position. However, French and ForEuropean competitors may seize this opportunity to raise the price of their products.c. For Mega:Assume now that the euro depreciation is simply an adjustment to the existinginflation differential (high inflation rate in Europe). This purchasing power parity movement has no real effect on Mega. It will simply make the euro price of its products rise at the same rate asthe inflated production costs.Club: Again, the effect should be neutral as on Mega.For17.Because you want an asset whose price will go up if the Australian dollar depreciates, you wouldchoose Company I. However, this is only one factor of the investment choice. For example, it may be more interesting to buy the most attractive assets (even if they exhibit a positive correlation with the euro per A$ exchange rate) and hedge the currency risk using currency futures.18. a. In general, the short-term appreciation of the won versus the euro would make South Koreangoods more expensive to European buyers and would make European goods cheaper for SouthKorean citizens.The likely effect of a short-term appreciation of the won versus the euro on KoreaCo’s unit sales in Europe would be a decline in KoreaCo’s sales resulting from the increased cost of theimported KoreaCo widgets relative to domestic alternatives (or other imports). European widgets or other imports would become more attractive, and purchases would shift to them.A decline in unit sales as a result of the appreciation, and an assumption that variable costs arenot subjected to change, implies a higher cost per unit because of the lower number of units over which the fixed costs can be spread. Profit margins would contract.In the short run, KoreaCo could absorb the currency impact by lowering the won price in aneffort to maintain the euro price of widgets and unit sales/market share in Europe. The lowerprice would cause a decline in profit margins on European sales unless KoreaCo could stabilizemargins through manipulation of such variable costs as labor and materials.b. The traditional trade approach suggests that real exchange rate appreciation tends to reduce thecompetitiveness of a domestic economy and, therefore, reduce domestic activity over time.Worsening economic conditions resulting from reduced competitiveness would be expected tolead to a depreciation of the currency at some point, restoring competitiveness and foreign sales.In the long run, industries from countries with overvalued currencies will make directinvestments in countries with undervalued currencies. In time, such activity will contribute torestoration of purchasing power parity.Chapter 4 International Asset Pricing 23 If KoreaCo elects to maintain all production facilities in South Korea based on its expectation ofa long-term currency appreciation, such a strategy would be expected to have a negative effect onits competitive position in the European market, and thus on the long-run profitability of itsEuropean sales. Such a decision would result in downward pressure on unit European sales.Because all costs are variable in the long run, KoreaCo may be able to adjust capacity utilization and other factors of production to maintain margins in the face of declining sales.KoreaCo’s shift of production facilities to Europe would be expected to have a beneficial orpositive effect on its long-run competitive position in Europe. The proposed strategy would lower average total costs on KoreaCo’s European sales as it establishes production facilities in thecheaper currency. KoreaCo’s lower cost structure and improved competitiveness would beexpected to have a positive effect on the profitability of KoreaCo’s European sales.19. The dollar value of the foreign bonds would rise because the foreign currency appreciates relative tothe dollar. Furthermore, many countries practice a “leaning against the wind” exchange rate policy.Foreign bond yields are likely to drop to stabilize the exchange rate against the dollar. The localcurrency price of foreign bonds tends to go up when the dollar depreciates relative to the localcurrency. Hence, the dollar value of the foreign bonds would rise both because the foreign currency appreciates relative to the dollar and because the foreign bond prices rise.20. The following are some arguments in favor of international bond diversification:A rise in European inflationary anticipations is bad for European bond prices (increasing nominalyields), but should not affect foreign bond prices. Because foreign economies are lagging theEuropean economy, inflationary pressures are not yet felt abroad.Increased European inflation would lead to a depreciation of the euro, which would be good for the euro return of assets denominated in foreign currencies.An inflation-induced depreciation of the euro (appreciation of the foreign currency) is good forinvesting in foreign bond markets, if foreign governments lower their interest rates to avoid toostrong an appreciation of their domestic currency (“leaning against the wind”).。

国际投资学在线测试

国际投资学在线测试第一篇:国际投资学在线测试《国际投资学》第01章在线测试第一题、单项选择题(每题1分,5道题共5分)1、国际投资的根本目的是 A A、实现价值增值 B、规避母国经济风险C、降低成本D、实现资金的高效配置2、下列哪项是国际投资不同于其他国际经济交往方式的重要特征D A、主体的多元化 B、客体的多样化C、实现价值增值D、蕴含资产的跨国运营过程3、国际投资按照投资主体类型不同可分为 B A、长期投资与短期投资 B、官方投资与海外私人投资C、国际直接投资与国际间接投资D、有形资产投资与无形资产投资4、第一次世界大战以前,最主要的资本输出国是 B A、美国 B、英国C、法国D、西班牙5、就投资来源而言,中、东欧国家主要的外来投资者是 D A、美国 B、日本C、中国D、欧盟第二题、多项选择题(每题2分,5道题共10分)1、国际投资客体包括 ABCD A、土地B、厂房C、管理技术D、股票2、以下属于国际投资客体金融资产的是 BCD A、厂房B、国际债券C、国际股票D、衍生工具3、促进国际投资不断发展的主导因素有 ABCD A、技术进步B、国际金融市场的发展C、政策自由化D、跨国公司战略4、发达国家国际直接投资的区域格局主要受下列哪些因素的影响ABC A、经济衰退与增长的周期性因素B、跨国公司的兼并收购战略因素C、区域一体化政策因素D、当地的人才结构5、近些年来,日本的国际投资活动主要呈现出哪些特征ABC A、总体来看,日本对外直接投资的地位正在逐步下降B、欧美发达国家仍然是日本对外投资的重点C、日本对基础设施行业的投资呈逐渐萎缩的趋势D、日本对外投资的总量在不断攀升第三题、判断题(每题1分,5道题共5分)1、一般而言,国际直接投资的波动性要低于国际证券投资正确2、国际投资有利于推动经济全球化和世界经济的发展,只有利处,没有弊端,因此各国都要积极推动国际投资错误3、近些年来,制造业部门的国际直接投资流向由原来的资源、劳动密集行业转向资本、技术密集行业正确4、发达国家跨国公司的海外兼并与收购是快速实现国际化生产的重要战略,并成为对外直接投资的主要方式正确5、在非洲,北非已成为非洲吸收FDI增长最快的地区正确《国际投资学》第02章在线测试第一题、单项选择题(每题1分,5道题共5分)1、产品销售量上升,利润迅速增加,外国生产者开始仿制这种新产品,出现垄断竞争局面,这是发生在产品生命周期中的哪个阶段的现象 B A、导入期 B、增长期C、成熟期D、衰退期2、下列风险中,不属于系统风险的是 C A、战争 B、经济衰退C、公司特有风险D、通货膨胀风险3、被称为现代金融投资理论的核心的是 A A、资本资产定价理论B、证券组合理论C、资产套价理论D、期权定价理论4、出版了《证券组合选择》一书,为现代西方证券投资理论奠定了基础的经济学家是 A A、马克维茨 B、威廉-夏普C、布莱克D、莫顿5、证券投资者的投资目标是 C A、控制风险 B、价值增值C、以最小的风险获得最大的收益D、支持我国证券业的发展第二题、多项选择题(每题2分,5道题共10分)1、下列是系统风险的是 ABC A、战争B、经济衰退C、通货膨胀D、经营风险2、夏普将证券的风险按其性质分为 CD A、价格风险B、流动性风险C、系统风险D、非系统风险3、在证券组合选择中,有效集定理可以表述为AC A、在各种风险水平条件下,提供最大预期收益率B、在各种风险水平条件下,提供最小预期收益率C、在各种预期收益水平下,承担最小风险D、在各种预期收益水平下,承担最大风险4、证券组合的预期收益和风险主要取决于哪些因素ACD A、证券间的相关程度 B、各个证券的日交易量C、各种证券的相对比例D、单个证券收益的方差5、以下对相关系数描述错误的是D A、r=1 表明这两种证券完全正相关B、r=--1 表明这两种证券完全负相关C、r=0 表明这两种证券毫不相关D、r=2的相关性大于r=1的相关性第三题、判断题(每题1分,5道题共5分)1、动量交易策略即预先对股票收益和交易量设定过滤准则,当股票收益和交易量同时满足过滤准则就买入股票或卖出股票的投资策略正确2、羊群效应模型主要是用来对过度反应和反应不足问题的解释错误3、位于证券市场线之上的每一种资产,在同等市场风险下,具有较低的预期收益错误4、系统风险可以通过证券组合有效避免,非系统风险不行错误5、国际直接投资是以国际债券、股票等国际证券为投资标的而进行的一种国际投资行为错误《国际投资学》第03章在线测试第一题、单项选择题(每题1分,5道题共5分)1、下列哪项是用来度量跨国公司国际化经营程度的跨国经营指数指标 B A、指数=(国内资产/总资产+国外销售/总销售+国外雇员/雇员总数)/3 B、指数=(国外资产/总资产+国外销售/总销售+国外雇员/雇员总数)/3 C、指数=行业或厂商产品进口额 /行业或厂商产品海内外销售总额D、指数=行业或厂商产品出口额 /行业或厂商产品海内外销售总额2、在世界经济中扮演了至关重要的角色,被誉为“世界经济增长的引擎”的是 B A、投资银行 B、跨国公司C、世界银行D、世贸组织3、在企业价值链上,下列不是企业的基本增值活动环节的是 B A、材料供应 B、组织建设C、产品开发D、生产运行4、以下是在股权安排下的国际直接投资行为的是 B A、合作经营B、跨国公司战略联盟C、交钥匙工程D、独资经营5、刺激跨国公司采取区域战略的主要原因是 C A、自然因素 B、文化因素C、政策变化D、人才结构第二题、多项选择题(每题2分,5道题共10分)1、跨国公司在股权安排下的国际直接投资行为包括CD A、合作经营B、许可证安排C、独资经营D、合资经营2、刺激早期跨国公司出现的因素有BCD A、信息技术的进步B、技术垄断优势的保护C、避开保护性贸易限制D、各国对外国制造企业到本国设厂的刺激或鼓励3、20世纪90年代以来,跨国公司的最新进展表现在ABCD A、跨国公司数量急剧增加B、集中化趋势更加明显C、国际化经营程度更高D、知识型投资日益成为跨国公司的制胜之道4、促使跨国公司采取复合一体化战略的动因有 ABC A、信息技术的进步B、需求的作用C、激烈化的竞争D、资源的稀缺5、跨国公司国际一体化在企业层次上的一体化包括哪些形式ABD A、垂直一体化B、水平一体化C、单一化D、多样化第三题、判断题(每题1分,5道题共5分)1、“价值链”理论的基本观点是,在一个企业众多的“价值活动”中,并不是每个环节都创造价值正确2、职能一体化战略是指跨国公司对其所控制的各类实体在地域范围和地理联系上所作的一体化战略安排错误3、研究表明,跨国公司规模与其经营的国际化程度呈现一定的正相关关系错误4、跨国公司作为最重要的国际投资主体,是国际经济活动,特别是国际直接投资活动的主要承担者正确5、跨国购并已成为跨国公司对外直接投资的主要手段正确《国际投资学》第04章在线测试第一题、单项选择题(每题1分,5道题共5分)1、通过信托、契约或公司的形式,通过公开发行基金证券将众多的、零散的社会闲散资金募集起来,形成一定规模的信托资产,由专业人员进行操作,并按照出资比例分担损益的投资机构是A A、共同基金 B、对冲基金C、养老基金D、保险公司2、跨国银行在国际投资中的作用不包括C A、是国际直接投资者跨国融资的中介 B、是投资者跨国界支付的中介C、为东道国提供技术援助D、是为跨国投资者提供信息咨询服务的中介3、以下对对冲基金特点说法错误的是 B A、相比其他机构投资者受到的管制较少B、对冲基金的投资者多为中低收入者,对风险具有较低的承受力C、往往使用财务杠杆,从而增强了其市场影响力D、收益分配机制更具有激励性4、在当代的跨国金融机构中,占主导地位的是 A A、跨国商业银行 B、跨国投资银行C、共同基金D、保险公司5、下列跨国银行海外分支机构的形式中不具有独立的法人地位的是A A、分行 B、附属行C、联属行D、财团银行第二题、多项选择题(每题2分,5道题共10分)1、跨国银行的组织形式就母行与分支机构的组织关系而言,主要有哪几种类型 ABC A、分支行制B、控股公司制C、国际财团银行制D、中央集权制2、对冲基金的特点有哪些 ABCD A、相比其他的机构投资者受到的管制较少B、其投资者多为高收入者,对风险具有较高的承受力C、具有较高的财务杠杆D、收益分配机制具有激励性,从而汇集了投资界许多尖端人才3、下列对跨国银行说法正确的是 ABCD A、具有派生性B、机构设置具有超国界性C、国际业务经营具有非本土性D、战略制定具有全球性4、下列构成跨国投资银行发展的动因的有 ABCD A、金融壁垒的拆除B、世界经济一体化C、国际证券业的发展D、购并浪潮5、下列对投资银行和商业银行区别说法正确的是 ABC A、就本源业务来讲,前者以证券承销为主,后者以存贷款为主B、就利润来源来讲,前者是佣金,后者是存贷利差C、就融资功能来讲,前者以直接融资为主,后者以间接融资为主D、就保险制度来讲,前者是存款保险制度,后者是投资银行保险制度第三题、判断题(每题1分,5道题共5分)1、海外分行是跨国银行根据东道国法律规定设立并经营的境外机构,具有独立的法人地位错误2、就融资功能而言,投资银行侧重短期融资,商业银行侧重长期融资错误3、跨国银行的发展史表明:跨国银行必须首先在国内成为处于领先地位的重要银行,然后才能在海外实现扩张与经营正确4、跨国银行的最新发展呈现出重组化、全能化和电子化三大趋势正确5、对冲基金可作为检验金融体系是否完善的“试金石” 正确《国际投资学》第05章在线测试第一题、单项选择题(每题1分,5道题共5分)1、按照IMF的计算口径,下列哪项不属于目前的国际储备内容 BA、黄金储备B、白银C、外汇储备D、特别提款权2、下列不属于政府贷款的特点的是 D A、立法性 B、政治性 C、优惠性 D、公平性3、以下不属于国际储备管理原则的是 A A、多样性 B、安全性C、流动性D、盈利性4、国际金融公司(IFC)的投资原则不包括 C A、催化原则 B、商业原则C、盈利原则D、特殊贡献原则5、官方资产的投资组合策略不同于一般私人证券投资,将作为最主要的原则的是 D A、盈利性 B、流动性C、政策性D、稳健性第二题、多项选择题(每题2分,5道题共10分)1、出口信贷的特点有哪些 ABCD A、出口信贷一般为中长期信贷B、出口信贷的利率一般低于相同条件下资金贷放的市场利率C、许多国家设有专门的信贷部门或机构负责这种政策性贷款D、出口信贷与信贷保险相结合,并由国家担保2、官方国际投资主要包括哪些形式ABC A、基础性和公益性国际投资B、出口信贷C、国际储备营运D、辛迪加贷款3、以下是半官方机构的属性的是ABCD A、以股份公司形式组成,具有明显的企业特征B、国际性C、政策性D、超国家性4、下列哪些构成半官方机构的资金来源 ABCD A、会员国缴纳的股份B、借款和发行债券C、会员国捐赠D、业务经营的盈余5、以下组成世界银行集团的有 ABCD A、国际货币基金组织B、国际复兴开发银行C、国际金融公司D、多边投资担保机构第三题、判断题(每题1分,5道题共5分)1、官方国际投资一般都带有一定的政治内涵正确2、政府贷款具有“官方发展援助”(Official Development Assistance,ODA)的性质,因而又是一种硬贷款错误3、买方信贷是银行对本国的出口商提供信贷,再由出口商向进口商提供延期付款信贷的一种方式错误4、多边投资担保机构(MIGA)的宗旨是鼓励生产性的外国私人直接投资向发展中国家流动以及资本在发展中国家之间的相互流动,从而促进发展中国家的经济增长,并以此补充世界银行集团其他成员的活动正确5、出口信贷是官方支持的中长期信贷,而其他各种融资是带有抵押性质、期限较短的贷款正确《国际投资学》第06章在线测试第一题、单项选择题(每题1分,5道题共5分)1、主要是集合各自的技术优势,以专项技术为突破口的联合及委托研究,目标在于缩短技术开发周期、分担技术开发成本,共享技术领先优势的跨国公司哪种战略联盟 A A、战略研究开发联盟 B、战略生产联盟C、战略营销联盟D、战略售后联盟2、下列哪种形式是跨国购并中的主要形式 B A、混合购并 B、横向购并C、纵向购并D、恶意收购3、相对于绿地投资,下面描述中不属于跨国购并特点的是 B A、快速进入东道国市场 B、风险低,成功率高C、减少竞争D、便于取得战略资产4、相对于跨国购并,下面描述中不属于绿地投资特点的是 B A、建设周期较长 B、风险较低C、成功率低D、适合对发展中国家投资5、以下不属于非股权式国际投资运营的方式是 A A、国际合资经营 B、国际合作经营C、许可证安排D、特许专营第二题、多项选择题(每题2分,5道题共10分)1、影响跨国公司对购并与绿地投资这两种方式做出选择的外部环境因素主要有哪些 BCD A、跨国经营的经验积累B、东道国对外国购并行为的管制C、东道国的经济发展水平和工业化程度D、目标市场和母国市场的增长率2、在许可证安排中,技术转让价款可以用哪些方式补偿AB A、货币B、实物C、技术D、知识3、跨国公司战略联盟以实现的战略目标来区分,可分为哪几类ABD A、战略研究开发(R&D)联盟B、战略生产联盟C、战略售后联盟D、战略营销联盟4、跨国购并按购并所采取的基本方法可分为 AB A、现金收购B、股票收购C、善意收购D、恶意收购5、下列是跨国购并的优点的是 ABCD A、资产获取迅速,市场进入方便灵活 B、廉价获得资产C、便于扩大经营范围,实现多角化经营D、获得被收购企业的市场份额,减少竞争第三题、判断题(每题1分,5道题共5分)1、由于国际竞争的加剧,跨国公司越来越重视短期的资本增值,近些年来,跨国购并呈现了一种“敌意收购”加剧的趋势错误2、许可证安排主要是指跨国公司将其所拥有的如土地、房屋、生产设备等有形资产的使用权,以许可证合同的形式向国外其他企业出售转让错误3、(本题空白。

国际投资学教程 綦建红 第 4 版 课后题答案(完整精排版)

名词解释第一章国际投资:以资本增值和生产力提高为目标的国际资本流动,是投资者将其资本投入国在,进行的以盈利为目的的经济活动。

公共投资:是一国政府或国际经济组织为了社会共同利益而进行的投资,一般带有国际援助的性质。

私人投资:是私人或私人企业以盈利为目的进行的投资。

长期投资:一年以上的债权、股票以及实物资产被称为长期投资。

短期投资:一年以内的债权被称为短期投资。

产业安全:可以分为宏观和中观两个层次,宏观层次的产业安全,是指一国制度能够导致较合理的市场结构和市场行为,经济保持活力,在开放竞争中本国重要产业具有竞争力,多数产业能够生存并持续发展。

中观层次上的产业安全,是指本国国民所控制的企业达到生存规模,具有持续发展的能力以及较大的产业影响力,在开放竞争中具有一定优势。

资本形成规模:是指一个经济落后的国家或地区如何筹集足够的、实现经济起飞和现代化的初始资本。

第二章三优势范式:决定跨国公司对外直接投资的最基本因素,即所有权优势、内部化优势和区位优势。

产品生命周期:是指产品在市场销售中的兴与衰,即从推出新产品,到广泛流行,再到退出市场的全过程,而不是从使用价值角度所说的产品自然属性逐渐消失的过程。

投资发展周期:将一国经济发展周期与企业竞争优势结合起来,以说明某国国际投资地位是怎样随着其竞争优势的消长而相应变化的。

异质性企业原理:是指企业在规模、建立年份、资本密集度、所有权、人力资本、组织方式、技术选择等方面特征的差异,综合体现为企业的生产率差异。

第三章国际投资环境:是指影响国际投资的各种自然因素、经济因素、政治因素、社会因素和法律因素相互依赖、相互完善、相互制约所形成的矛盾统一体。

硬环境:指能够影响投资环境的外部物质条件,如能源供应、交通和通信等。

软环境:指能够影响国际直接投资的各种非物质形态的因素,如外资政策、法规等。

冷热比较分析法:指出要从政治稳定性、市场机会、经济发展与成就、文化一元化、法令障碍、实质障碍、地理与文化差异等7个方面对各国投资环境进行综合比较分析。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

《国际投资学》第04章在线测试

《国际投资学》第04章在线测试剩余时间:58:01

答题须知:1、本卷满分20分。

2、答完题后,请一定要单击下面的“交卷”按钮交卷,否则无法记录本试卷的成绩。

3、在交卷之前,不要刷新本网页,否则你的答题结果将会被清空。

第一题、单项选择题(每题1分,5道题共5分)

1、通过信托、契约或公司的形式,通过公开发行基金证券将众多的、零散的社会闲散资金募集起来,形成一定规模的信托资产,由专业人员进行操作,并按照出资比例分担损益的投资机构是

A、共同基金

B、对冲基金

C、养老基金

D、保险公司

2、以下对对冲基金特点说法错误的是

B、对冲基金的投资者多为中低收入者,对风险具有

A、相比其他机构投资者受到的管制较少

较低的承受力

C、往往使用财务杠杆,从而增强了其市场影响力

D、收益分配机制更具有激励性

3、受金融自由化趋势的影响,已经成为金融创新主体的是

A、投资银行

B、跨国银行

C、跨国公司

D、非银行金融机构

4、在当代的跨国金融机构中,占主导地位的是

A、跨国商业银行

B、跨国投资银行

C、共同基金

D、保险公司

5、下列跨国银行海外分支机构的形式中不具有独立的法人地位的是

A、分行

B、附属行

C、联属行

D、财团银行

第二题、多项选择题(每题2分,5道题共10分)

1、跨国银行的组织形式就母行与分支机构的组织关系而言,主要有哪几种类型

A、分支行制

B、控股公司制

C、国际财团银行制

D、中央集权制

2、跨国金融机构在国际投资中的作用主要体现在

A、通过在海外设立分支机构而进行国际直接投资

B、通过对国际证券买卖而进行国际间接投资

C、通过为跨国公司提供融资、信息等服务而发挥对国际投资的中介作用

D、提高国际知名度

3、下列对跨国银行说法正确的是

A、具有派生性

B、机构设置具有超国界性

C、国际业务经营具有非本土性

D、战略制定具有全球性

4、下列构成跨国投资银行发展的动因的有

A、金融壁垒的拆除

B、世界经济一体化

C、国际证券业的发展

D、购并浪潮

5、下列对投资银行和商业银行区别说法正确的是

A、就本源业务来讲,前者以证券承销为主,后者以存贷款为主

B、就利润来源来讲,前者是佣金,后者是存贷利差

C、就融资功能来讲,前者以直接融资为主,后者以间接融资为主

D、就保险制度来讲,前者是存款保险制度,后者是投资银行保险制度第三题、判断题(每题1分,5道题共5分)

1、财团银行其本身一般不吸收存款,资金由各参股银行提供

正确错误

2、就融资功能而言,投资银行侧重短期融资,商业银行侧重长期融资

正确错误

3、联属行的大部分股权为跨国银行所有,而附属行的大部分股权由东道国机构掌握

正确错误

4、跨国银行的发展史表明:跨国银行必须首先在国内成为处于领先地位的重要银行,然后才能在海外实现扩张与经营

正确错误

5、跨国银行的最新发展呈现出重组化、全能化和电子化三大趋势

正确错误

交卷。