星星科技:关于筹划发行股份购买资产事项的停牌公告

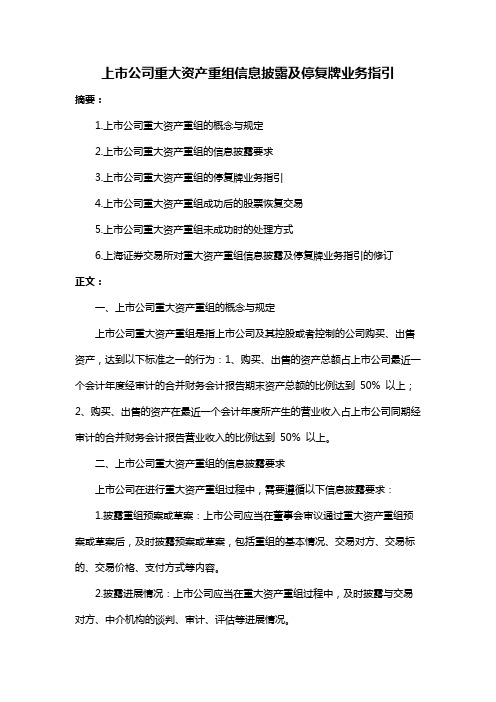

上市公司重大资产重组信息披露及停复牌业务指引

上市公司重大资产重组信息披露及停复牌业务指引摘要:1.上市公司重大资产重组的概念与规定2.上市公司重大资产重组的信息披露要求3.上市公司重大资产重组的停复牌业务指引4.上市公司重大资产重组成功后的股票恢复交易5.上市公司重大资产重组未成功时的处理方式6.上海证券交易所对重大资产重组信息披露及停复牌业务指引的修订正文:一、上市公司重大资产重组的概念与规定上市公司重大资产重组是指上市公司及其控股或者控制的公司购买、出售资产,达到以下标准之一的行为:1、购买、出售的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到50% 以上;2、购买、出售的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到50% 以上。

二、上市公司重大资产重组的信息披露要求上市公司在进行重大资产重组过程中,需要遵循以下信息披露要求:1.披露重组预案或草案:上市公司应当在董事会审议通过重大资产重组预案或草案后,及时披露预案或草案,包括重组的基本情况、交易对方、交易标的、交易价格、支付方式等内容。

2.披露进展情况:上市公司应当在重大资产重组过程中,及时披露与交易对方、中介机构的谈判、审计、评估等进展情况。

3.披露重组审核结果:上市公司在重大资产重组审核完成后,应当及时披露审核结果,包括审核通过、审核未通过或者审核需要补充材料等。

4.披露重组实施情况:上市公司在重大资产重组实施完成后,应当及时披露实施情况,包括资产过户、股权交割等情况。

三、上市公司重大资产重组的停复牌业务指引1.停牌:上市公司在进行重大资产重组时,可以向证券交易所申请停牌,以便更好地推进重组进程。

停牌期间,上市公司应当按照证券交易所的要求,定期披露重组进展情况。

2.复牌:上市公司在重大资产重组完成后,应当及时向证券交易所申请复牌。

复牌后,上市公司应当遵守证券交易所关于股票交易的相关规定。

3.停复牌特殊规定:在重大资产重组过程中,上市公司涉及发行股份购买资产的,可以停牌,但不得超过一定期限;在重大资产重组审核完成后,上市公司可以申请复牌。

公告书之上市公司公告解读25讲

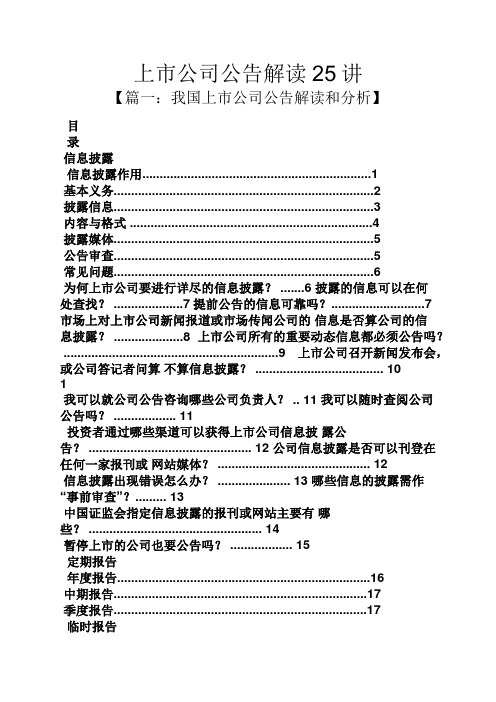

上市公司公告解读25讲【篇一:我国上市公司公告解读和分析】目录信息披露信息披露作用 (1)基本义务 (2)披露信息 (3)内容与格式 (4)披露媒体 (5)公告审查 (5)常见问题 (6)为何上市公司要进行详尽的信息披露? .......6 披露的信息可以在何处查找? ....................7提前公告的信息可靠吗? (7)市场上对上市公司新闻报道或市场传闻公司的信息是否算公司的信息披露? ....................8 上市公司所有的重要动态信息都必须公告吗? ..............................................................9 上市公司召开新闻发布会,或公司答记者问算不算信息披露? . (10)1我可以就公司公告咨询哪些公司负责人? .. 11 我可以随时查阅公司公告吗? (11)投资者通过哪些渠道可以获得上市公司信息披露公告? ............................................... 12 公司信息披露是否可以刊登在任何一家报刊或网站媒体? .. (12)信息披露出现错误怎么办? ..................... 13 哪些信息的披露需作“事前审查”? (13)中国证监会指定信息披露的报刊或网站主要有哪些? (14)暂停上市的公司也要公告吗? (15)定期报告年度报告 (16)中期报告 (17)季度报告 (17)临时报告董事会、监事会、股东大会决议公告 (18)2关注要点 ............................................... 18 公告时间 ............................................... 20公告形式 (20)对外(含委托)投资公告 (21)关注要点 ............................................... 21 公告内容 ............................................... 22 注意事项 (22)收购、出售资产公告 (23)公告要求 ............................................... 24 公告内容 ............................................... 26关注要点 (28)重大购买、出售、置换资产公告 (29)公告要求 ............................................... 29 公告时间 (30)关联交易公告 (30)公告要求 ............................................... 31 关注要点 ............................................... 32 注意事项 ............................................... 33 公告时间 (34)提示公告 (35)重大诉讼、仲裁事项公告 (36)【篇二:第二讲上市公司公告阅读】第二讲阅读上市公司公告第一节上市公司信息披露一、上市公司信息披露义务(3个方面): 1 .及时披露所有对上市公司股票价格可能产生重大影响的信息;2 .确保信息披露的内容真实、准确、完整而且没有虚假、严重误导性陈述或重大遗漏。

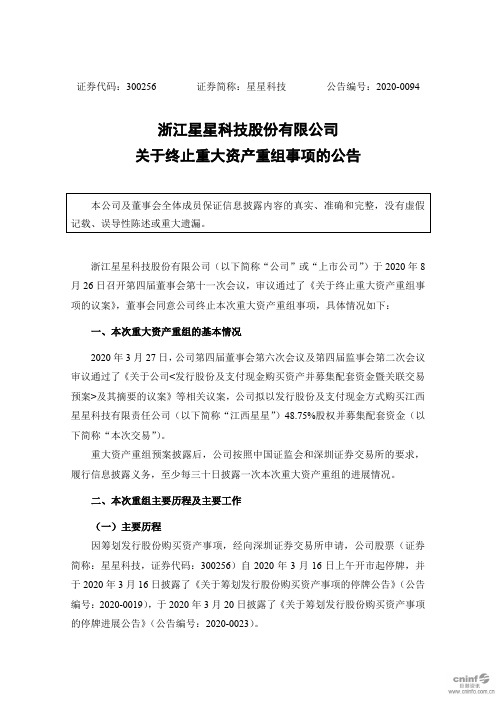

星星科技:关于终止重大资产重组事项的公告

证券代码:300256 证券简称:星星科技公告编号:2020-0094浙江星星科技股份有限公司关于终止重大资产重组事项的公告浙江星星科技股份有限公司(以下简称“公司”或“上市公司”)于2020年8月26日召开第四届董事会第十一次会议,审议通过了《关于终止重大资产重组事项的议案》,董事会同意公司终止本次重大资产重组事项,具体情况如下:一、本次重大资产重组的基本情况2020年3月27日,公司第四届董事会第六次会议及第四届监事会第二次会议审议通过了《关于公司<发行股份及支付现金购买资产并募集配套资金曁关联交易预案>及其摘要的议案》等相关议案,公司拟以发行股份及支付现金方式购买江西星星科技有限责任公司(以下简称“江西星星”)48.75%股权并募集配套资金(以下简称“本次交易”)。

重大资产重组预案披露后,公司按照中国证监会和深圳证券交易所的要求,履行信息披露义务,至少每三十日披露一次本次重大资产重组的进展情况。

二、本次重组主要历程及主要工作(一)主要历程因筹划发行股份购买资产事项,经向深圳证券交易所申请,公司股票(证券简称:星星科技,证券代码:300256)自2020年3月16日上午开市起停牌,并于2020年3月16日披露了《关于筹划发行股份购买资产事项的停牌公告》(公告编号:2020-0019),于2020年3月20日披露了《关于筹划发行股份购买资产事项的停牌进展公告》(公告编号:2020-0023)。

2020年3月27日,公司召开的第四届董事会第六次会议审议通过了《关于公司<发行股份及支付现金购买资产并募集配套资金暨关联交易预案>及其摘要的议案》等相关议案,具体内容详见公司于2020年3月28日披露在巨潮资讯网上的《浙江星星科技股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易预案》等相关公告。

经公司向深圳证券交易所申请,公司股票于2020年3月30日上午开市起复牌。

星星科技:关于拟聘任会计师事务所的公告

证券代码:300256 证券简称:星星科技公告编号:2020-0050浙江星星科技股份有限公司关于拟聘任会计师事务所的公告本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

浙江星星科技股份有限公司(以下简称“公司”)于2020年4月27日召开了第四届董事会第七次会议和第四届监事会第三次会议,审议通过了《关于2019年度审计机构费用及聘任2020年度审计机构的议案》,董事会同意续聘大信会计师事务所(特殊普通合伙)(以下简称“大信”)为公司2020年度审计机构,并同意将本议案提交公司股东大会审议。

现将有关事项公告如下:一、拟聘任会计师事务所事项的情况说明大信具备从事证券等相关业务的资格,具有为上市公司提供年度审计的能力,在对公司2019年度财务报告进行审计的过程中,坚持独立、客观、公正的审计原则,公允合理地发表了独立审计意见,按期出具了公司2019年度审计报告和控股股东及其他关联方占用资金情况审核报告,较好地履行了双方合同所约定的责任和义务,为公司提供了较好的审计服务。

基于该所丰富的审计经验和职业素养,公司董事会拟续聘大信为公司2020年度审计机构,聘期一年。

2019年度,公司给予大信的审计服务费用为180万元人民币。

二、拟聘任会计师事务所基本情况介绍1、机构信息大信成立于1985年,2012年3月转制为特殊普通合伙制事务所,注册地址为北京市海淀区知春路1号学院国际大厦1504室。

大信在全国设有29家分支机构,在香港设立了分所,并于2017年起发起设立了大信国际会计网络。

大信拥有财政部颁发的会计师事务所执业证书,是我国最早从事证券业务的会计师事务所之一,以及首批获得H股企业审计资格的事务所,具有近30年的证券业务从业经验。

2、人员信息首席合伙人为胡咏华先生。

截至2019年12月31日,大信从业人员总数4,134人,其中合伙人112人,注册会计师1,178人,注册会计师较上年增加74人。

300256星星科技:大信会计师事务所(特殊普通合伙)关于深圳证券交易所对星星科技

42.61%

结构件类

主营业务收入 合计

61,308.26 70,835.77

394,798.59 799,740.89

60,387.68 68,706.09

350,012.42 585,204.64

1.52% 3.10%

12.80% 36.66%

公司主营业务主要分为三大类:触控显示类、视窗防护屏类以及结构件类:

结构件类 2020 年实现销售收入 39.48 亿元,较 2019 年增加 4.48 亿元,增幅

12.80%,主要是因为贵金属业务占比增加,2020 年贵金属业务销售收入 15.10 亿

元,较 2019 年增加 5.49 亿元,该业务单价较高,对收入的影响较大。因此,销售收

入和销售量的增幅出现差异。结构件业务和贵金属业务具体销售占比对比数据如

的产品,生产部门进行领用返工,并积极与客户以及潜在客户进行沟通,处理消化

部分存货,对不能正常销售的存货,公司进行了报废处理;(4)由于东莞精密停

产,该公司的存货从期初的 10,164 万片下降到期末的 5,272 万片,下降 4,892 万片;

(5)提高存货周转效率,合理安排生产投料,严控备货水平。

的 64.17%,降幅 33.51%,下降金额和幅度较大。库存商品按产品类别变动明细如下

表:

存货类别

期末数

数量

金额

期初数

数量

金额

单位:人民币万元/万片 变动比例

数量

金额

触控显示类

218.77

4,837.78

389.79 8,365.15 -43.88% -42.17%

视窗防护屏类

791.67 11,445.30

期初金额

星星科技:关于对下属子公司增资的公告

证券代码:300256 证券简称:星星科技公告编号:2020-0077浙江星星科技股份有限公司关于对下属子公司增资的公告一、本次增资事项概述1、为拓宽融资渠道,提升公司综合竞争力,浙江星星科技股份有限公司(以下简称“公司”)控股子公司江西星星科技有限责任公司(以下简称“江西星星”)拟通过自筹资金向其全资子公司奇卉咨询(深圳)有限公司(以下简称“奇卉咨询”)以现金方式增资人民币8,900万元,增资完成后,奇卉咨询注册资本由100万元增加至9,000万元,仍为江西星星全资子公司;奇卉咨询拟通过自筹资金向其全资子公司前海宇通商业保理(深圳)有限公司(以下简称“宇通保理”)以现金方式增资人民币27,000万元,增资完成后,宇通保理注册资本由3,000万元增加至30,000万元,仍为奇卉咨询全资子公司。

2、本次增资事项已经公司第四届董事会第九次会议以7票同意、0票反对、0票弃权的表决结果审议通过,独立董事发表了同意的独立意见。

根据《深圳证券交易所创业板股票上市规则》等相关法规及公司章程的规定,本次增资尚需提交股东大会审议。

3、本次增资事项不构成关联交易,亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

二、增资标的基本情况(一)奇卉咨询(深圳)有限公司1、基本信息名称:奇卉咨询(深圳)有限公司统一社会信用代码:91440300MA5F46CN2J公司类型:有限责任公司(法人独资)住所:深圳市福田区福保街道石厦社区石厦北二街89号石厦新天时代B3706法定代表人:刘琅问注册资本:100万元经营范围:一般经营项目是:企业管理咨询;财务咨询;法律咨询;企业管理策划;经济信息咨询;创业投资。

(法律、行政法规、国务院决定禁止的项目除外,限制的项目须取得许可后方可经营)2、增资前后股权结构本次增资前后,奇卉咨询股权结构未发生变化,江西星星均持有其100%股权。

3、业务情况及主要财务指标江西星星于2019年8月受让奇卉咨询及宇通保理100%股权,奇卉咨询除投资宇通保理外,未开展其他业务。

星星科技:关于重大资产重组延期复牌公告

证券代码:300256 证券简称:星星科技公告编号:2013-0033

浙江星星瑞金科技股份有限公司

关于重大资产重组延期复牌公告

浙江星星瑞金科技股份有限公司(以下简称“公司”)于2013年5月23日发布了《关于重大资产重组停牌公告》,公司正在筹划重大资产重组事项,为维护广大投资者利益,避免公司股票异常波动,公司股票自2013年5月23日起继续停牌,并根据相关规定,计划于2013 年6 月24 日恢复交易。

公司分别于2013年5月29日、2013年6月5日、2013年6月13日发布了《关于重大资产重组进展公告》。

自停牌以来,公司与重组有关各方及聘请的中介机构积极推进本次重大资产重组工作。

截至本公告日,公司本次重大资产重组事项的相关准备工作尚未全部完成,重组方案的相关内容仍需要进一步商讨、论证和完善。

为保护广大投资者权益,公司已向深交所申请延长股票停牌时间,公司股票将于2013年6月24日起继续停牌,延期至2013年7月23日复牌并披露相关公告。

敬请广大投资者谅解。

公司将继续积极推动本次重大资产重组的相关工作,并根据法律法规及深交所的有关规定及时履行披露义务,每周发布一次重大资产重组进展公告。

目前该事项仍存在不确定性,敬请广大投资者注意投资风险。

特此公告。

浙江星星瑞金科技股份有限公司

董事会 2013年6月17日。

终止重组

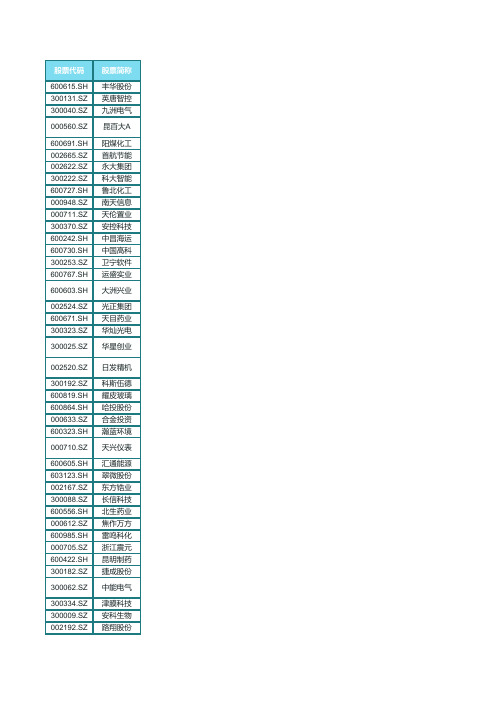

股票代码股票简称600615.SH丰华股份300131.SZ英唐智控300040.SZ九洲电气000560.SZ昆百大A600691.SH阳煤化工002665.SZ首航节能002622.SZ永大集团300222.SZ科大智能600727.SH鲁北化工000948.SZ南天信息000711.SZ天伦置业300370.SZ安控科技600242.SH中昌海运600730.SH中国高科300253.SZ卫宁软件600767.SH运盛实业600603.SH大洲兴业002524.SZ光正集团600671.SH天目药业300323.SZ华灿光电300025.SZ华星创业002520.SZ日发精机300192.SZ科斯伍德600819.SH耀皮玻璃600864.SH哈投股份000633.SZ合金投资600323.SH瀚蓝环境000710.SZ天兴仪表600605.SH汇通能源603123.SH翠微股份002167.SZ东方锆业300088.SZ长信科技600556.SH北生药业000612.SZ焦作万方600985.SH雷鸣科化000705.SZ浙江震元600422.SH昆明制药300182.SZ捷成股份300062.SZ中能电气300334.SZ津膜科技300009.SZ安科生物002192.SZ路翔股份600058.SH五矿发展600520.SH中发科技300102.SZ乾照光电600273.SH华芳纺织600780.SH通宝能源600782.SH新钢股份000615.SZ湖北金环300170.SZ汉得信息000663.SZ永安林业000695.SZ滨海能源000505.SZ珠江控股600075.SH*ST新业300273.SZ和佳股份300165.SZ天瑞仪器600592.SH龙溪股份000999.SZ华润三九600062.SH华润双鹤000428.SZ华天酒店300290.SZ荣科科技000668.SZ荣丰控股600506.SH香梨股份300216.SZ千山药机300241.SZ瑞丰光电002019.SZ鑫富药业002555.SZ顺荣股份300146.SZ汤臣倍健300047.SZ天源迪科600243.SH青海华鼎600258.SH首旅酒店600732.SH上海新梅600455.SH博通股份300220.SZ金运激光600234.SH山水文化601918.SH国投新集600529.SH山东药玻600177.SH雅戈尔002193.SZ山东如意300056.SZ三维丝600734.SH实达集团300053.SZ欧比特000796.SZ易食股份300106.SZ西部牧业300254.SZ仟源制药002279.SZ久其软件002639.SZ雪人股份300087.SZ荃银高科300248.SZ新开普600576.SH万好万家600370.SH三房巷600275.SH武昌鱼300341.SZ麦迪电气600547.SH山东黄金000908.SZ天一科技000586.SZ汇源通信300153.SZ科泰电源600149.SH廊坊发展600525.SH长园集团002015.SZ*ST霞客000600.SZ建投能源002074.SZ东源电器002645.SZ华宏科技002577.SZ雷柏科技002684.SZ猛狮科技600746.SH江苏索普002329.SZ皇氏乳业600088.SH中视传媒600857.SH工大首创000810.SZ华润锦华000155.SZ川化股份600358.SH国旅联合300134.SZ大富科技002211.SZ宏达新材002189.SZ利达光电000532.SZ力合股份600870.SH厦华电子002231.SZ奥维通信000036.SZ华联控股002523.SZ天桥起重300208.SZ恒顺电气300332.SZ天壕节能600735.SH新华锦002252.SZ上海莱士600868.SH梅雁吉祥600653.SH申华控股002551.SZ尚荣医疗300051.SZ三五互联601799.SH星宇股份300242.SZ明家科技002272.SZ川润股份300194.SZ福安药业600877.SH中国嘉陵关键词资讯【公告】丰华股份关于终止筹划重大资产重组事项暨复牌公告2014-09-05【公告】英唐智控:关于中止审查或延期报送重大资产重组申请材料反馈意见书面回复的公告2014-09-03【公告】九洲电气:终止筹划重大资产重组暨公司股票复牌公告2014-09-02【公告】昆百大A:关于重大资产重组终止暨筹划非公开发行股票继续停牌的公告2014-08-29 【公告】昆百大A:关于终止资产重组事项暨股票复牌公告2013-12-23【公告】阳煤化工关于终止筹划重大资产重组事项的公告2014-08-23【公告】首航节能:关于终止重大资产重组的公告2014-08-20【公告】永大集团:关于终止筹划重大资产重组事项暨股票复牌公告2014-08-19【公告】科大智能:关于终止重大资产重组事项暨股票复牌公告2014-08-18【公告】鲁北化工关于向中国证监会申请中止重大资产重组事项审查的公告2014-08-09【公告】南天信息:关于终止筹划重大资产重组事项暨股票复牌公告2014-08-08【公告】天伦置业:终止筹划重大资产重组事项公告2014-08-05【公告】安控科技:关于终止重大资产重组事项暨股票复牌公告2014-08-04【公告】中昌海运终止本次重大资产重组暨复牌公告2014-08-02【公告】中国高科终止本次重大资产重组暨复牌公告2014-08-02【公告】卫宁软件:关于终止重大资产重组事项暨股票复牌公告2014-08-01【公告】运盛实业关于终止重大资产重组议案的独立董事意见2014-08-01【公告】大洲兴业终止本次重大资产重组暨复牌公告2014-07-31 【公告】ST兴业关于终止筹划重大资产重组事项的公告2014-01-16【公告】光正集团:关于终止重大资产重组及策划其他资产收购事项的公告2014-07-30【公告】天目药业终止重大资产重组暨复牌公告2014-07-29【公告】华灿光电:终止筹划重大资产重组暨公司股票复牌公告2014-07-26【公告】华星创业:关于终止重大资产重组事项暨股票复牌公告2014-07-23 【公告】华星创业:关于终止重大资产重组事项暨股票复牌公告2014-03-10【公告】日发精机:独立董事关于公司终止实施非公开发行股票改为现金购买资产暨重大资产重组相关事项的独立意见2014-07-22【公告】科斯伍德:关于终止重大资产重组事项暨股票复牌公告2014-07-16【公告】耀皮玻璃终止本次重大资产重组事项公告2014-07-16【公告】哈投股份关于终止本次重大资产重组暨复牌公告2014-07-15【公告】合金投资:关于终止重大资产重组事项暨股票复牌公告2014-07-14【公告】瀚蓝环境关于向中国证监会申请中止重大资产重组事项审查的公告2014-07-08【公告】天兴仪表:独立董事关于终止公司重大资产重组事项的独立意见2014-07-07 【公告】天兴仪表:关于公司重大资产重组事项未获得中国证监会上市公司并购重组审核委员会审核通过暨公司股票复牌的公告2014-05-29【公告】汇通能源终止本次重大资产重组暨复牌公告2014-07-07【公告】翠微股份关于重大资产重组事项未获得中国证监会上市公司并购重组委员会审核通过的公告2014-07-03【公告】东方锆业:关于终止筹划重大资产重组事项暨股票复牌公告2014-07-01【公告】长信科技:关于终止重大资产重组事项暨股票复牌公告2014-07-01【公告】北生药业关于终止筹划重大资产重组事项的公告2014-07-01【公告】焦作万方:关于终止筹划重大资产重组事项并继续停牌的公告2014-06-26【公告】雷鸣科化终止重大资产重组公告2014-06-24 【公告】雷鸣科化终止重大资产重组暨复牌提示性公告2014-06-24【公告】浙江震元:关于终止筹划重大资产重组事项暨公司证券复牌公告2014-06-23【公告】昆明制药终止本次重大资产重组暨复牌公告2014-06-23【公告】捷成股份:关于终止重大资产重组事项暨股票复牌公告2014-06-21【公告】中能电气:关于终止重大资产重组事项并撤回重大资产重组申请文件的公告2014-06-20 【公告】中能电气:独立董事关于终止重大资产重组事项并撤回重大资产重组申请文件的独立意见2014-06-20【公告】津膜科技:关于终止筹划资产重组事项暨股票复牌的公告2014-06-17【公告】安科生物:关于终止筹划重大资产重组事项暨股票复牌的公告2014-06-13【公告】路翔股份:关于重大资产重组终止和筹划非公开发行股票继续停牌的公告2014-06-12【公告】五矿发展:瑞银证券有限责任公司关于五矿发展股份有限公司终止本次重组之独立财务顾问核查报告2014-06-12【公告】中发科技终止本次重大资产重组暨复牌公告2014-06-11【公告】乾照光电:关于终止筹划重大资产重组事项暨股票复牌的公告2014-06-10【公告】华芳纺织关于向中国证监会申请中止审查公司重大资产重组事项的公告2014-05-31【公告】通宝能源终止本次重大资产重组暨复牌公告2014-05-31【公告】新钢股份终止重大资产重组暨复牌公告2014-05-31【公告】湖北金环:董事会关于终止筹划重大资产重组事项暨公司证券复牌公告2014-05-28 【公告】湖北金环:关于中止筹划重大资产重组事项暨公司证券复牌公告2013-12-11【公告】汉得信息:关于终止重大资产重组事项暨股票复牌公告2014-05-27【公告】永安林业:关于终止筹划重大资产重组事项暨公司证券复牌公告2014-05-23【公告】滨海能源:关于终止重大资产重组事项公告及控股股东启动转让本公司控股权事项停牌的公告2014-05-22【公告】珠江控股:关于终止筹划重大资产重组事项暨股票复牌公告2014-05-19【公告】*ST新业终止筹划本次重大资产重组暨股票复牌公告2014-05-13【公告】和佳股份:关于终止筹划重大资产重组事项暨股票复牌公告2014-05-10【公告】天瑞仪器:关于终止重大资产重组的公告2014-05-09 【公告】天瑞仪器:独立董事关于终止重大资产重组事项的独立意见2014-05-09【公告】龙溪股份关于终止筹划重大资产重组事项暨股票复牌公告2014-05-09【公告】华润三九:关于终止筹划重大资产重组事项暨股票复牌公告2014-05-06【公告】华润双鹤关于终止筹划重大资产重组事项暨股票复牌公告2014-05-06【公告】华天酒店:关于终止重大资产重组事宜的公告2014-04-30【公告】荣科科技:关于终止筹划重大资产重组事项暨公司股票复牌的公告2014-04-29【公告】荣丰控股:关于终止筹划重大资产重组事项暨公司证券复牌公告2014-04-12【公告】香梨股份关于终止重大资产重组事项的补充公告2014-04-12 【公告】香梨股份关于重大资产重组终止事项承诺书2014-04-12 【公告】香梨股份:中国水务投资有限公司关于新疆库尔勒香梨股份有限公司重大资产重组终止事项承诺书2014-04-12 【公告】香梨股份:新疆昌源水务集团有限公司关于新疆库尔勒香梨股份有限公司重大资产重组终止事项承诺书2014-04-12 【公告】香梨股份:新疆融盛投资有限公司关于新疆库尔勒香梨股份有限公司重大资产重组终止事项承诺书2014-04-12 【公告】香梨股份关于终止重大资产重组事项的补充公告2014-04-10 【公告】香梨股份:中国水务投资有限公司关于终止香梨股份重大资产重组事项的说明2014-04-10 【公告】香梨股份:新疆昌源水务集团有限公司关于终止重大资产重组事项的通知2014-04-10 【公告】香梨股份:中德证券有限责任公司关于新疆库尔勒香梨股份有限公司终止本次重大资产重组事项的专项核查报告2014-04-05【公告】千山药机:关于终止筹划重大资产重组事项暨公司股票复牌的公告2014-04-04【公告】瑞丰光电:关于终止筹划重大资产重组事项暨股票复牌的公告2014-04-04【公告】鑫富药业:关于重大资产重组事项未获得中国证监会上市公司并购重组审核委员会审核通过暨公司股票复牌的公告2014-04-03【公告】顺荣股份:关于重大资产重组事项未获得中国证监会上市公司并购重组委员会审核通过暨公司股票复牌的公告2014-03-28【公告】汤臣倍健:终止筹划本次重大资产重组暨股票复牌公告2014-03-25【公告】天源迪科:关于终止筹划重大资产重组事项暨公司股票复牌公告2014-03-20【公告】青海华鼎终止筹划本次重大资产重组暨股票复牌公告2014-03-18【公告】首旅酒店关于终止筹划重大资产重组事项暨公司证券复牌公告2014-03-14【公告】上海新梅终止本次重大资产重组暨复牌公告2014-03-08【公告】博通股份关于终止重大资产重组暨公司股票复牌的公告2014-03-01 【公告】博通股份关于终止本次重大资产重组的说明2014-02-27 【公告】博通股份关于终止重大资产重组的公告2014-02-27 【公告】博通股份独立董事关于终止本次重大资产重组的独立意见2014-02-27 【公告】博通股份:华泰联合证券有限责任公司关于西安交大博通资讯股份有限公司关于终止本次重大资产重组事项的核查意见2014-02-27 【公告】博通股份:重大资产重组终止协议2014-02-27 【公告】博通股份关于拟终止重大资产重组及股票停牌的进展情况公告2014-02-22 【公告】博通股份关于拟终止重大资产重组及股票停牌的进展情况公告2014-02-15 【公告】博通股份关于拟终止重大资产重组及股票停牌的进展情况公告2014-01-30 【公告】博通股份关于拟终止重大资产重组及股票停牌的进展情况公告2014-01-25【公告】金运激光:董事会关于终止本次重大重组事项暨复牌的公告2014-02-28【公告】ST天龙关于终止筹划重大资产重组事项暨复牌公告2014-02-26【公告】国投新集:瑞银证券有限责任公司关于国投新集能源股份有限公司终止本次重组之独立财务顾问核查报告2014-02-25【公告】山东药玻关于终止筹划重大资产重组公告2014-02-21【公告】雅戈尔终止本次重大资产重组公告2014-02-20【公告】山东如意:关于终止重大资产重组事项的公告2014-02-13【公告】三维丝:关于终止筹划重大资产重组事项暨股票复牌的公告2014-02-13【公告】实达集团关于终止筹划重大资产重组公告2014-02-11【公告】欧比特:关于终止筹划重大资产重组事项暨股票复牌公告2014-01-28【公告】易食股份:关于终止筹划重大资产重组事项暨公司证券复牌公告2014-01-27【公告】西部牧业:关于终止重大资产重组事项暨公司股票复牌公告2014-01-21【公告】仟源制药:关于终止筹划重大资产重组事项暨公司股票复牌公告2014-01-16【公告】久其软件:关于终止筹划重大资产重组事项暨股票复牌公告2014-01-10【公告】雪人股份:关于终止重大资产重组事项暨股票复牌的公告2014-01-09 【公告】雪人股份:独立董事关于终止重大资产重组事项的独立意见2014-01-09【公告】荃银高科:关于终止筹划重大资产重组事项暨股票复牌的公告2014-01-07【公告】新开普:关于终止筹划重大资产重组事项暨公司股票复牌公告2014-01-07【公告】万好万家关于终止重大资产重组相关公告的补充说明2014-01-07 【公告】万好万家关于终止重大资产重组的公告2014-01-06 【公告】万好万家关于终止重大资产重组的说明2014-01-06 【公告】万好万家:关于终止本次重大资产重组的独立董事意见2014-01-06 【公告】万好万家:西南证券股份有限公司关于浙江万好万家实业股份有限公司终止本次重大资产重组事项的专项核查报告2014-01-06【公告】三房巷关于终止本次重大资产重组事项暨股票复牌公告2014-01-04【公告】武昌鱼关于公司重大资产重组事宜未获中国证监会并购重组审核委员会通过的公告2014-01-03【公告】麦迪电气:关于终止筹划重大资产重组事项暨股票复牌的公告2013-12-30【公告】山东黄金关于终止本次重大资产重组事项的说明2013-12-28 【公告】山东黄金关于终止重大资产重组的公告2013-12-28 【公告】山东黄金终止本次重大资产重组之核查报告2013-12-28【公告】*ST天一:关于公司重大资产出售及发行股份购买资产并募集配套资金暨关联交易事项未获得中国证监会并购重组委审核通过暨公司股票复牌的公告2013-12-26【公告】汇源通信:关于终止筹划重大资产重组事项暨公司证券复牌公告2013-12-25【公告】科泰电源:关于终止重大资产重组的公告2013-12-23 【公告】科泰电源:独立董事关于终止重大资产重组事项的独立意见2013-12-23【公告】廊坊发展终止本次重大资产重组公告2013-12-21【公告】长园集团关于终止资产重组暨股票复牌的公告2013-12-21【公告】霞客环保:关于终止重大资产重组暨股票复牌公告2013-12-20【公告】建投能源:关于发行股份购买资产并配套融资暨关联交易事宜未获得中国证监会并购重组委审核通过的公告2013-12-19【公告】东源电器:关于终止重大资产重组的公告2013-12-19 【公告】东源电器:独立董事对终止重大资产重组事项的独立意见2013-12-19【公告】华宏科技:关于终止重大资产重组事项暨股票复牌公告2013-12-19【公告】雷柏科技:关于终止筹划重大资产重组事项暨股票继续停牌公告2013-12-18【公告】猛狮科技:董事会关于终止重大资产重组事项暨股票复牌公告2013-12-10【公告】江苏索普终止本次重大资产重组事项暨复牌公告2013-12-05【公告】皇氏乳业:关于终止筹划重大资产重组事项的公告2013-12-04【公告】中视传媒关于终止本次重大资产重组事项的独立董事意见书2013-11-27 【公告】中视传媒关于终止本次重大资产重组的公告2013-11-27 【公告】中视传媒关于终止本次重大资产重组的说明2013-11-27 【公告】中视传媒终止本次重大资产重组事项的核查报告2013-11-27【公告】工大首创关于终止重大资产重组暨公司股票复牌公告2013-11-26【公告】华润锦华:关于重大资产重组事项未获得中国证监会并购重组审核委员会审核通过暨公司股票复牌的公告2013-11-21【公告】川化股份:关于终止筹划重大资产重组事项暨公司证券复牌公告2013-11-18【公告】ST联合终止重大资产重组暨复牌公告2013-11-18【公告】大富科技:关于终止现金及发行股份购买资产并募集配套资金暨重大资产重组的公告2013-11-15 【公告】大富科技:独立董事关于终止现金及发行股份购买资产并募集配套资金暨重大资产重组事项的独立意见2013-11-15【公告】宏达新材:关于终止重大资产重组事项暨股票复牌公告2013-11-12【公告】利达光电:关于终止重大资产重组事项暨股票复牌公告2013-11-08【公告】力合股份:关于终止筹划重大资产重组事项暨股票复牌公告2013-11-07【公告】厦华电子关于终止筹划重大资产重组事项公告2013-11-07【公告】奥维通信:关于终止筹划重大资产重组事项的公告2013-11-06【公告】华联控股:关于终止筹划重大资产重组事项暨公司证券复牌公告2013-10-29【公告】天桥起重:关于终止重大资产重组事项暨股票复牌的公告2013-10-29【公告】恒顺电气:关于终止重大资产重组事项公告2013-10-28 【公告】恒顺电气:独立董事关于终止重大资产重组事项的独立意见2013-10-28【公告】天壕节能:关于终止重大资产重组暨股票复牌的公告2013-10-28【公告】新华锦关于终止筹划重大资产重组事项暨公司股票复牌公告2013-10-22【公告】上海莱士:关于重大资产重组事项未获得中国证监会上市公司并购重组审核委员会审核通过暨公司股票复牌的公告2013-10-18【公告】梅雁吉祥关于终止本次重大资产重组暨复牌公告2013-10-18【公告】申华控股关于终止筹划重大资产重组事项暨股票复牌公告2013-10-17【公告】尚荣医疗:关于终止重大资产重组事项暨股票复牌公告2013-10-11【公告】三五互联:关于终止重大资产重组事项的公告2013-10-11 【公告】三五互联:独立董事关于终止重大资产重组事项的独立意见2013-10-11 【公告】三五互联:关于重大资产重组进展暨可能存在终止的重大风险提示公告2013-09-27【公告】星宇股份关于终止本次重大资产重组的公告2013-10-01【公告】明家科技:关于终止筹划重大资产重组事项暨公司股票复牌公告2013-09-27【公告】川润股份:关于终止筹划重大资产重组事项及股票复牌的公告2013-09-18【公告】福安药业:关于终止筹划重大资产重组事项暨公司股票复牌公告2013-09-11【公告】中国嘉陵关于终止筹划重大资产重组事项的公告2013-09-09最新涨跌幅(%)最新价(元)10.0211.09 0.9813.44 -2.237.44----2.43 5.48 -1.3942.70 -0.2615.61 -0.7125.14 1.95 5.23 -2.9614.76 -2.4611.12 -1.7928.53 -0.427.06 -1.2211.31 -0.8544.10 0.839.742.188.92-0.44 6.85 3.9215.66 -0.2213.32-1.1314.93 1.1325.003.8520.51 ----0.238.81 -1.957.05 0.2313.31-1.5512.700.5714.081.4810.28 4.4315.81 -1.3618.91 4.129.09 1.669.210.2313.241.3810.29 0.4325.76 5.2820.950.0012.67-0.8123.22 -1.0517.96 -0.9625.871.0211.87 0.8612.90 -1.0314.38 1.8310.01 0.19 5.18 -0.293.492.7810.73-2.1113.91 -1.6912.24 -1.8214.55 -0.53 5.61 1.15 6.17 -0.9824.152.8623.71-0.309.98 1.7120.79 1.1018.30 -0.66 6.04 0.3020.02 -2.3412.530.0811.8610.0232.73 -2.0917.790.4032.73 0.5442.58-1.0928.99 -1.2014.88 -0.339.05 ----1.37 6.68-----2.9950.00 ----0.53 3.771.8313.350.5211.58 -----0.97 5.11 ---------1.4713.39 ---------1.1217.60-1.0611.17 -3.3824.89-2.4518.31-0.517.86 ------------2.5414.96 ----8.4215.20-3.6112.80 -0.8712.57 -----0.15 6.55 -----0.7715.41 0.5927.28 -0.8126.91 -0.848.31 1.9217.48-1.7719.942.3516.97 0.0019.77 ----0.46 6.511.3339.710.007.44 0.6613.64 -0.0715.23 2.579.990.00 3.74 ----3.7112.290.0713.86 -0.5810.31-----0.37 2.67 0.00 3.02 -----0.9210.77-0.9019.75 9.9820.71 0.49 6.14 ----0.77 6.54。

星星科技连续并购动因与绩效研究

2 并 购 动 因 分 析 2.1 优 化 竞 争 资 源 配 置 ,获 得 协 同 效 应

从经营角 度 来 看,并 购 的 协 同 效 应 是 企 业 并 购 的

重要动机.协同效应主要体现在经营和财务方面.深 越光电的主营 业 务 为 触 摸 屏 触 控 模 组,处 于 触 摸 屏 行 业的中游,与星星科技的下 游 客 户 群 相 同,业 务 关 联 度 较高,并购后 能 够 带 来 经 营 协 同 效 应. 并 购 深 圳 联 懋 后,星星科技的 主 营 业 务 将 在 视 窗 防 护 屏 及 触 控 屏 模 组的基础上,拓 展 至 高 精 密 结 构 件 领 域. 有 利 于 优 化 业务结构,发挥协同效应,进 而 提 高 公 司 的 整 体 盈 利 水 平 ,实 现 财 务 协 同 效 应 . 2.2 实 现 产 业 整 合 ,完 善 公 司 产 业 链

技”)成立于2003年9月,公 司 紧 跟 产 业 发 展 的 最 前 沿 技术需求,围绕智能手机、平 板 电 脑 等 移 动 互 联 网 终 端 产品,积极 组 织 开 发、生 产 和 制 造 各 种 视 窗 玻 璃 防 护 屏、触摸屏、触 摸 显 示 模 组、新 型 显 示 器 件 及 相 关 材 料 和组件.2011年星 星 科 技 在 深 交 所 创 业 板 挂 牌 上 市, 公司坚持外延 式 发 展 的 战 略 理 念,积 极 通 过 并 购 的 方 式实现迅速成长.

中国证监会关于核准浙江星星科技股份有限公司向合格投资者公开发行公司债券的批复

中国证监会关于核准浙江星星科技股份有限公司向合格投资者公开发行公司债券的批复

文章属性

•【制定机关】中国证券监督管理委员会

•【公布日期】2017.12.12

•【文号】证监许可〔2017〕2300号

•【施行日期】2017.12.12

•【效力等级】部门规范性文件

•【时效性】失效

•【主题分类】证券

正文

关于核准浙江星星科技股份有限公司向合格投资者公开发行

公司债券的批复

证监许可〔2017〕2300号浙江星星科技股份有限公司:

《浙江星星科技股份有限公司2017年面向合格投资者公开发行公司债券的申请》(浙星科发〔2017〕15号)及相关文件收悉。

根据《公司法》《证券法》和《公司债券发行与交易管理办法》(证监会令第113号)等有关规定,经审核,现批复如下:

一、核准你公司向合格投资者公开发行面值总额不超过8亿元的公司债券。

二、本次公司债券采用分期发行方式,首期发行自我会核准发行之日起12个月内完成;其余各期债券发行,自我会核准发行之日起24个月内完成。

三、本次发行公司债券应严格按照报送我会的募集说明书进行。

四、本批复自核准发行之日起24个月内有效。

五、自核准发行之日起至本次公司债券发行结束前,你公司如发生重大事项,应及时报告并按有关规定处理。

中国证监会

2017年12月12日。

600866星湖科技2023年三季度财务风险分析详细报告

星湖科技2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为95,907.84万元,2023年三季度已经取得的短期带息负债为273,751.32万元。

2.长期资金需求该企业长期资金需求为223,165.52万元,2023年三季度已有长期带息负债为133,635.16万元。

3.总资金需求该企业的总资金需求为319,073.36万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为124,556.35万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是229,370.74万元,实际已经取得的短期带息负债为273,751.32万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为198,077.09万元,企业有能力在3年之内偿还的贷款总规模为224,280.68万元,在5年之内偿还的贷款总规模为276,687.88万元,当前实际的带息负债合计为407,386.48万元。

二、资金链监控1.会不会发生资金链断裂一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为14,963.68万元。

不过,该资金缺口在企业持续经营0.44个分析期之后可被盈利填补。

该企业投资活动存在资金缺口,总资金缺口有下降趋势。

资金链断裂风险等级为5级。

2.是否存在长期性资金缺口该企业存在长期性资金缺口53,287.12万元,但这个资金缺口部分被经营活动创造的资金填补之后,还存在14,963.68万元的缺口。

其中:固定资产合计增加734,075.53万元,无形资产及其他资产合计增加55,421.9万元,递延所得税资产增加3,564.19万元,其他非流动资产增加6,335.55万元,共计增加799,397.17万元。

非流动负债合计增加140,205.76万元,所有者权益合计增加557,829.13万元,共计增加698,034.89万元。

企业信用报告_杭州星空矿池科技有限公司

杭州星空矿池科技有限公司 .........................................................................................................................................................5 1.1 工商信息 ......................................................................................................................................................5 1.2 分支机构 ......................................................................................................................................................5 1.3 变更记录 ......................................................................................................................................................5 1.4 主要人员 ......................................................................................................................................................7 1.5 联系方式 ......................................................................................................................................................7

300256星星科技2023年上半年决策水平分析报告

星星科技2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为负16,887.33万元,与2022年上半年负10,894.7万元相比亏损有较大幅度增长,增长55.01%。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2023年上半年营业利润为负15,282.38万元,与2022年上半年负8,651.87万元相比亏损有较大幅度增长,增长76.64%。

二、成本费用分析星星科技2023年上半年成本费用总额为45,876.94万元,其中:营业成本为34,352.27万元,占成本总额的74.88%;销售费用为837.14万元,占成本总额的1.82%;管理费用为9,134.56万元,占成本总额的19.91%;财务费用为-1,204.86万元,占成本总额的-2.63%;营业税金及附加为381.51万元,占成本总额的0.83%;研发费用为2,376.32万元,占成本总额的5.18%。

2023年上半年销售费用为837.14万元,与2022年上半年的297.53万元相比成倍增长,增长1.81倍。

从销售费用占销售收入比例变化情况来看,2023年上半年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2023年上半年管理费用为9,134.56万元,与2022年上半年的4,792.27万元相比有较大增长,增长90.61%。

2023年上半年管理费用占营业收入的比例为27.09%,与2022年上半年的16.6%相比有较大幅度的提高,提高10.49个百分点。

三、资产结构分析星星科技2023年上半年资产总额为249,692.91万元,其中流动资产为132,042.9万元,主要以货币资金、其他应收款、应收账款为主,分别占流动资产的38.79%、24.73%和20.62%。

非流动资产为117,650.01万元,主要以固定资产、无形资产、递延所得税资产为主,分别占非流动资产的56.3%、20.47%和11.03%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

证券代码:300256 证券简称:星星科技公告编号:2020-0019

浙江星星科技股份有限公司

关于筹划发行股份购买资产事项的停牌公告

浙江星星科技股份有限公司(以下简称“公司”)正在筹划以发行股份和支付现金方式购买资产并募集配套资金事项,并向深圳证券交易所申请了公司股票自2020年3月16日开市起停牌,为了保证公平信息披露,维护广大投资者的利益,现对相关事项公告如下:

一、停牌事由和工作安排

公司拟以发行股份和支付现金方式购买江西星星科技有限责任公司(以下简称“江西星星”)48.75%股权,并募集配套资金(以下简称“本次交易”)。

公司预计本次交易构成重大资产重组。

因有关事项尚存不确定性,为了维护投资者利益,避免对公司股价造成重大影响,根据深圳证券交易所的相关规定,经公司申请,公司股票(股票简称:星星科技,证券代码:300256)自2020年3月16日开市时起开始停牌。

公司预计在不超过10个交易日的时间内按照《公开发行证券的公司信息披露内容与格式准则26号——上市公司重大资产重组(2018年修订)》、《深圳证券交易所上市公司信息披露指引第2号——停复牌业务》等相关要求披露经董事会审议通过的本次交易预案,并申请复牌。

若公司未能在上述期限内召开董事会审议并披露交易预案,公司将终止筹划相关事项并申请复牌,同时披露停牌期间筹划事项的主要工作、事项进展、对公司的影响以及后续安排等事项,充分提示相关事项的风险和不确定性,并承诺自披露相关公告之日起至少1个月内不再筹划重大资产重组事项。

二、本次筹划事项的基本情况

(一)标的资产基本情况

名称:江西星星科技有限责任公司

统一社会信用代码:91360301MA387FJP4M

公司类型:其他有限责任公司

住所:江西省萍乡市萍乡经济技术开发区周江智能制造产业园B1栋

法定代表人:刘建勋

注册资本:307,692.30万元人民币

经营范围:从事科技类产品领域内的技术开发、技术服务;光学镜片、玻璃制品、视窗防护屏、触摸屏及触控显示模组、液晶显示屏、等离子显示屏、平板显示屏、立体显示屏及显示屏材料、电子结构件及相关材料、电子产品及配件、通信终端设备及配件设计、研发、生产及销售;贵金属首饰、镶嵌首饰、珠宝玉石首饰及工艺美术品的设计、批发、零售;珠宝技术服务;货物及技术进出口业务代理(依法须经批准的项目,经相关部门批准后方可开展经营活动)

股权结构:公司持有江西星星51.25%股份,萍乡市汇丰投资有限公司持有江西星星48.75%股份。

(二)主要交易对方及交易方式

公司拟以发行股份和支付现金方式购买江西星星48.75%股权并募集配套资金,本次交易对方为江西星星股东萍乡市汇丰投资有限公司及关联方萍乡市汇盛工业投资管理有限公司等(萍乡市汇丰投资有限公司所持江西星星股权目前正在进行无偿划转至萍乡市汇盛工业投资管理有限公司)。

(三)交易框架协议的主要内容

2020年3月13日,公司与萍乡市汇盛工业投资管理有限公司、萍乡市汇丰投资有限公司签署了交易框架协议,主要内容如下:

1、交易对方:江西星星科技有限责任公司(以下简称“标的公司”)于本框架协议签署日股东之一为萍乡市汇丰投资有限公司(以下简称“交易对方”)。

因萍乡市汇丰投资有限公司所持标的公司股权拟无偿划转至萍乡市汇盛工业投资管理有限公司,该事项尚在进行中,本框架协议由两方作为交易对方一同签署。

2、受让方:浙江星星科技股份有限公司(以下简称“上市公司”)

3、标的公司:标的公司成立于2018年11月,目前注册资本为307,692.30万元;主要经营范围为从事科技类产品领域内的技术开发、技术服务;光学镜片、玻璃制品、视窗

防护屏、触摸屏及触控显示模组、液晶显示屏、等离子显示屏、平板显示屏、立体显示屏及显示屏材料、电子结构件及相关材料、电子产品及配件、通信终端设备及配件设计、研发、生产及销售;货物及技术进出口业务代理。

萍乡市汇丰投资有限公司于本协议签署日直接持有标的公司48.75%的股权。

4、股权转让:交易对方将促成标的公司股东将合计持有的标的公司48.75%股权(“标的股权”)转让给受让方。

5、先决条件:本框架协议签订后,标的公司按照上市公司及上市公司所聘请的独立财务顾问、会计师、律师、评估师等中介机构提出的要求对其既有的财务、法律等事项进行规范,使标的公司符合中国证监会关于上市公司并购重组对标的资产的要求。

双方就调查结果达成一致后,各方争取尽快完成规范整改、签署正式重组协议并进行必要报批。

6、规范整改:交易对方应尽一切努力配合上市公司完成证券监管部门要求之规范整改措施,以达成本交易,包括但不限于:(1)完成土地、房产、环保、行业准入、五险一金等方面的规范。

(2)完成相关公司的规范及整改,取得必要的生产资质;(3)其他在尽职调查中发现需规范整改的资产、业务相关内容。

7、未分配利润处理:各方互相理解并同意在确保标的公司所需营运资金的前提下,对截至交易基准日的经审计确认的未分配利润进行分配,且分配方案不会损害交易双方及标的公司利益。

具体分配金额将待会计师、评估师明确原则及数据后商定。

8、期间损益归属:过渡期内(即评估/交易基准日至标的股权交割日),标的公司所产生的收益归属上市公司所有,所发生的亏损由交易对方以现金补足。

9、标的股权预估值及发行价格:(1)标的股权预估值:本次受让标的公司48.75%股权的预估值不超过16亿元。

各方同意标的股权的最终价格以经各方认可的资产评估机构出具的评估结果为基础协商确定。

(2)上市公司购买资产所发行股票的发行价格为定价基准日以相关法律法规的规定为基础,由交易双方协商确定。

10、支付方式:受让方以发行股份和支付现金相结合的方式向交易对方支付对价,具体股票及现金支付比例以交易双方协商为准。

11、股份锁定期:依相关法规,交易对方为上市公司实际控制人控制的关联方,其持有的上市公司股份自发行结束之日起36个月内不得转让。

12、公司治理安排:标的公司作为上市公司子公司,应按照上市公司的要求,规范公司治理。

13、业绩承诺:根据相关规定执行。

14、保密:本协议任何一方需对本协议各项条款承担保密义务,该等保密义务及于其各自公司及相关中介机构的项目知情人员。

15、有效期:本框架协议签署于2020年3月13日,自协议各方签署之日起生效,自正式协议签署后失效。

(四)公司拟聘请光大证券股份有限公司担任本次交易的独立财务顾问。

三、停牌期间安排

公司自停牌之日将按照相关规定,积极开展各项工作,履行必要的报批和审议程序,督促公司聘请的独立财务顾问、审计、评估等中介机构加快工作,按照承诺的期限向交易所提交并披露符合相关规定要求的文件。

公司将根据相关事项进展情况,做好内幕信息知情人登记工作,严格按照有关规定履行信息披露义务,至少每5个交易日发布一次有关事项的进展公告。

四、必要风险提示

本公司筹划发行股份及支付现金购买资产并募集配套资金事项,尚存较大不确定性,敬请广大投资者注意投资风险。

五、备查文件

1、经公司董事长签字的停牌申请;

2、交易框架协议;

3、深圳证券交易所要求的其他文件。

特此公告。

浙江星星科技股份有限公司

董事会

2020年3月16日。