中兴商业:2010年第一季度报告正文 2010-04-24

中国经济季报2010第一季度(双语批注版)

政府主导投资是2009 年经济增长的主要驱动力,但最近房地产投资的拉动作用十分突出。

据估算,2009 年政府主导投资增长了42%(固定资产投资名义增长),而基于市场的投资仅增长了18%然而,2009 年底至2010 年初,政府主导投资的增长(年同比)已经大幅下滑(图3)。

房地产投资在2009 年初非常疲弱。

但部分由于充裕的流动性,房屋销售很快回升,在许多城市推高了房价,居民家庭消费增长保持平稳。

劳动力市场在经历了2009 年初的疲软之后已经得到改善。

直至2010 年初,就业和工资都保持了较好增长。

2009 年全年大部分时间居民消费价格都处于下降态势。

这由于进口强劲降低了贸易盈余,在2009 年外部贸易大大拉低了经济增速。

加工贸易进口的变化虽然人民币兑美元汇率没有变化,但人民币的有效汇率继续波动。

人民币在2008 年底开始重新钉住美元。

4 然而,中国对外贸易的很大一部分是与美国以外的国家发生的。

因此,随着美元对其他货币汇率的波动,按贸易加权的人民币币值变化与人民币对美元的汇率变化差别很大。

中国的名义有效汇率(NEER)在经历了2000 年到2005 年间的贬值之后,从2005 年7 月至2010 年3 月初这段时间升值了12.3%。

现在的NEER 大致处于2000 年的水平(图9)。

按消费者价格指数计算的实际有效汇率(REER)也是如此。

此外,由于自2008 年底人民币重新钉住美元,美元汇率的大幅波动也意味着中国对其大多数贸易伙伴的货币的汇率在上下变动。

房地产价格的激增触发了扩大供给、抑制投机的政策措施。

措施明确并二套房的首付比例不得低于40%;取消住房按揭贷款的优惠利率;将土地出让金首付比例从20-30%提高至50%;恢复征收房地产交易的营业税。

另一方面,有调查显示,房地产价格的迅速提高也增强了人们的通胀预期。

Surging property prices triggered policy measures to expand supply and curb speculation. These included clarifying and enforcing the policy on the minimum down payment ratio for second houses (to 40 percent); removing the “discount” on the mortgage interest rate; raising the minimum down然而,高收入国家2010-11 年的复苏可能将非常缓慢,全球进口需求仍将低迷。

神州泰岳:2010年第一季度报告正文 2010-04-20

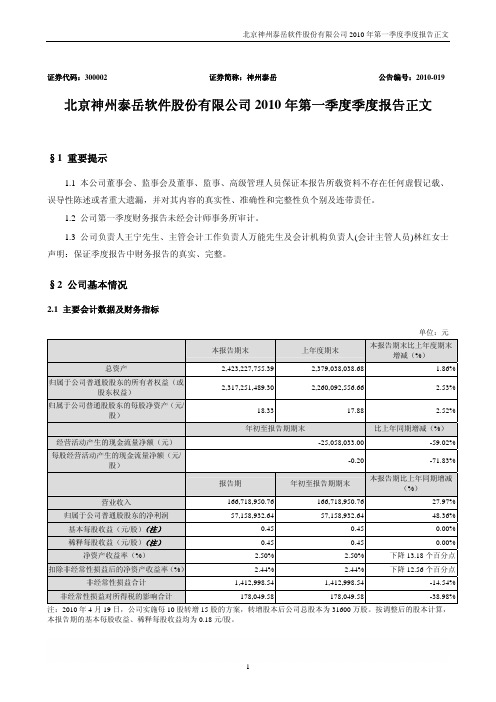

证券代码:300002 证券简称:神州泰岳公告编号:2010-019 北京神州泰岳软件股份有限公司2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人王宁先生、主管会计工作负责人万能先生及会计机构负责人(会计主管人员)林红女士声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末本报告期末比上年度期末增减(%)总资产2,423,227,755.392,379,038,038.68 1.86%归属于公司普通股股东的所有者权益(或股东权益)2,317,251,489.302,260,092,556.66 2.53%归属于公司普通股股东的每股净资产(元/股)18.3317.88 2.52%年初至报告期期末比上年同期增减(%)经营活动产生的现金流量净额(元)-25,058,033.00 -59.02%每股经营活动产生的现金流量净额(元/股)-0.20 -71.83%报告期年初至报告期期末本报告期比上年同期增减(%)营业收入166,718,950.76166,718,950.76 27.97%归属于公司普通股股东的净利润57,158,932.6457,158,932.64 48.36%基本每股收益(元/股)(注)0.450.45 0.00%稀释每股收益(元/股)(注)0.450.45 0.00%净资产收益率(%) 2.50% 2.50% 下降13.18个百分点扣除非经常性损益后的净资产收益率(%) 2.44% 2.44% 下降12.56个百分点非经常性损益合计1,412,998.541,412,998.54 -14.54%非经常性损益对所得税的影响合计178,049.58178,049.58 -38.98%注:2010年4月19日,公司实施每10股转增15股的方案,转增股本后公司总股本为31600万股。

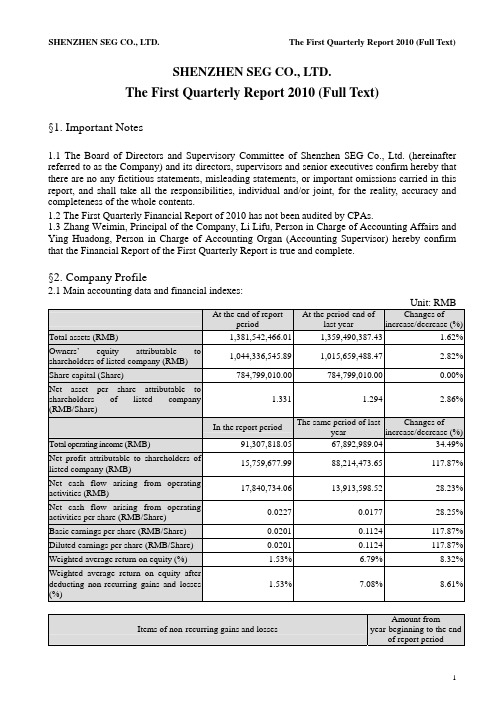

深赛格B:2010年第一季度报告全文(英文版) 2010-04-29

SHENZHEN SEG CO., LTD.The First Quarterly Report 2010 (Full Text)§1. Important Notes1.1 The Board of Directors and Supervisory Committee of Shenzhen SEG Co., Ltd. (hereinafter referred to as the Company) and its directors, supervisors and senior executives confirm hereby that there are no any fictitious statements, misleading statements, or important omissions carried in this report, and shall take all the responsibilities, individual and/or joint, for the reality, accuracy and completeness of the whole contents.1.2 The First Quarterly Financial Report of 2010 has not been audited by CPAs.1.3 Zhang Weimin, Principal of the Company, Li Lifu, Person in Charge of Accounting Affairs and Ying Huadong, Person in Charge of Accounting Organ (Accounting Supervisor) hereby confirm that the Financial Report of the First Quarterly Report is true and complete.§2. Company Profile2.1 Main accounting data and financial indexes:Unit: RMBAt the end of reportperiod At the period-end oflast yearChanges ofincrease/decrease (%)Total assets (RMB) 1,381,542,466.011,359,490,387.43 1.62% Owners’ equity attributable toshareholders of listed company (RMB)1,044,336,545.891,015,659,488.47 2.82% Share capital (Share) 784,799,010.00784,799,010.00 0.00% Net asset per share attributable toshareholders of listed company(RMB/Share)1.331 1.2942.86%In the report period The same period of lastyearChanges ofincrease/decrease (%)Total operating income (RMB) 91,307,818.0567,892,989.04 34.49% Net profit attributable to shareholders oflisted company (RMB)15,759,677.99-88,214,473.65 -117.87% Net cash flow arising from operatingactivities (RMB)17,840,734.0613,913,598.52 28.23% Net cash flow arising from operatingactivities per share (RMB/Share)0.02270.0177 28.25% Basic earnings per share (RMB/Share) 0.0201-0.1124 -117.87% Diluted earnings per share (RMB/Share) 0.0201-0.1124 -117.87% Weighted average return on equity (%) 1.53%-6.79% 8.32% Weighted average return on equity afterdeducting non-recurring gains and losses(%)1.53%-7.08% 8.61%Items of non-recurring gains and lossesAmount from year-beginning to the end of report periodOther non-operating income and expenditure except for the aforementioned items 97,850.12 Influenced amount of income tax -21,527.03Influenced amount of minority shareholders’ equity -31,864.37Total 44,458.72 Explanations of items of significant non-recurring gains and losses1. Other non-operating income and expenditure except for the aforementioned items:mainly the damages for breach of contract received by the Company;2. Influenced amount of income tax: the influenced amount of deductible income tax increased due to the profit increase because of the aforementioned item;;3. Influenced amount of minority shareholders’ equity: this item increased due to the increase of the aforementioned No.1 item of controlling subsidiary of the Company.2.2 Total number of shareholders at the end of the report period and shares held by the top ten shareholders without restricted conditionsUnit: Share Total number of shareholdersat the end of report period59,152Particulars about the shares held by the top ten tradable shareholders without restricted conditionsFull name of shareholder Amount of tradable shares withoutrestricted conditions held at the endof report periodType of sharesSHENZHEN SEG GROUP CO., LTD. 237,359,666 RMB ordinary shares GUANGZHOU FODAK ENTERPRISEGROUP CO., LTD.18,880,334 RMB ordinary shares Yang Zhihui 12,582,734 RMB ordinary shares Taifook Securities CompanyLimited-Account Client5,758,103 Domestically listed foreign shares Gong Qianhua 5,560,967 Domestically listed foreign shares Zeng Ying 4,280,048 Domestically listed foreign shares Zhu Wei 4,066,739 RMB ordinary shares Tang Lizhu 3,796,200 RMB ordinary shares SHANGHAI QILE ECONOMIC ANDTRADE CO., LTD.2,754,330 RMB ordinary shares Cao Xianhua 2,702,000RMB ordinary shares§3. Significant Events3.1 Particulars about material changes in items of main accounting statement and financial index, and explanations of reasons√Applicable □InapplicableI. Balance sheet itemItem Mar. 31, 2010 Dec. 31, 2009 Balance Proportion ofchanges % Inventory 1,919,437.27 5,886,392.39 -3,966,955.12 -67.39% Construction in progress 9,776,526.68 26,192,075.55 -16,415,548.87 -62.67% Staff salaries payable 1,172,559.95 4,261,476.99 -3,088,917.04 -72.48% 1. Inventory: decreased by RMB 3.97 million with a fall of 67.39% over the end of last year, which was mainly because the inventories of the Company decreased in the report period.2. Construction in progress: decreased by RMB 16.42 million with a fall of 62.67% over the end of last year. Its reason was that the construction in progress of the subsidiary Changsha SEG Development Co., Ltd. (hereinafter referred to as Changsha SEG) was completed and thentransferred into fixed assets in the report period.3. Staff salaries payable: decreased by RMB 3.09 million with a fall of 72.48% over the end of last year. Its reason was that the Company paid the staff for salaries in the report period.II. Income statement itemItem Amount in thisperiodAmount in thesame period oflast yearBalanceProportion ofchanges %Operating income 91,307,818.0567,892,989.0423,414,829.01 34.49% Operating cost 56,496,489.2231,746,485.6924,750,003.53 77.96% Operating tax and extras 3,724,614.303,012,887.52711,726.78 23.62% Sales expense 1,370,260.25906,378.64463,881.61 51.18% Losses from devaluation ofassets--1,500,000.001,500,000.00 -100.00% Investment gains -3,029,152.47-115,823,698.14112,794,545.67 -97.38% Operating profit 23,529,850.53-85,166,016.78108,695,867.31 -127.63% Non-operating income 139,079.301,620,912.10-1,481,832.80 -91.42% Non-operating expenditure 41,229.18100,985.93-59,756.75 -59.17% Total profits 23,627,700.65-83,646,090.61107,273,791.26 -128.25% Income tax expense 5,951,587.042,313,487.223,638,099.82 157.26% Net profit 17,676,113.61-85,959,577.83103,635,691.44 -120.56% Net profit attributable toowners of parent company15,759,677.99-88,214,473.65103,974,151.64 -117.87% Basic earnings per share 0.0201-0.11240.1325 -117.87% Diluted earnings per share 0.0201-0.11240.1325 -117.87% Other consolidated income 12,964,835.24-574,782.6813,539,617.92 -2355.61% Total consolidated income 30,640,948.85-86,534,360.52117,175,309.37 -135.41% Total consolidated incomeattributable to owners ofparent company28,677,057.42-88,896,727.63117,573,785.05 -132.26% 1. Operating income: increased by RMB 23.41 million with an increase of 34.49% over the same period of last year. The main reasons were i. In the report period, Changsha SEG and Changsha Hotel of Shenzhen Mellow Orange Business Hotel Management Co., Ltd. (hereinafter referred to as Mellow Orange Hotel) started operation which increased the operating income of the Company; ii. Income from Buy-it Store increased compared with the same period of last year.2. Operating cost: increased by RMB 24.75 million with an increase of 77.96% over the same period of last year. The main reason was the increase of operating income caused the increase of operating cost accordingly.3. Operating tax and extras: increased by RMB 710,000 with an increase of 23.62% over the same period of last year. The main reason was the increase of operating income caused the increase ofoperating tax and extras accordingly.4. Sales expense: increased by RMB 460,000 with an increase of 51.18% over the same period of last year. The main reason was the increase of operating income caused the increase of sales expense accordingly.5. Losses from devaluation of assets: no losses from devaluation of assets occurred in the report period, whereas that was RMB -1.5 million in the same period of last year. The main reasons was part of account receivable which had been withdrawn losses of bad debts in the same period of last year was taken back through lawsuit.6. Investment gains: increased by RMB 112.79 million over the same period of last year. The main reason was the losses of Shenzhen SEG Samsung Co., Ltd. (hereinafter referred to as SEG Samsung) in which the Company holds 22.45% of its equity decreased in the report period over the same period of last year.7. Operating profit: increased largely over the same period of last year. The main reasons were the losses of SEG Samsung in which the Company holds 22.45% of its equity decreased in the report period over the same period of last year causing a large decrease in investment losses.8. Non-operating income: decreased by RMB 1.48 million with a decrease of 91.42% over the same period of last year. The main reasons were the Company switched back the account payable which it did not need to pay in the same period of last year, but no such switch-back occurred in the report period.9. Total profits: increased largely over the same period of last year. The main reason was the same as that of Item 7.10. Income tax expense: increased by RMB 3.64 million with an increase of 157.26% over the same period of last year. The main reason was the profit payable of this report year went up and income tax rate of this report year in Shenzhen also grew.11. Net profit: increased largely over the same period of last year. The main reason was the same as that of Item 7.12. Net profit attributable to owners of parent company: increased largely over the same period of last year. The main reason was the same as that of Item 7.13. Basic earnings per share: increased largely over the same period of last year. The main reasons were the same with Item 7.14. Diluted earnings per share: increased largely over the same period of last year. The main reason was the same as that of Item 7.15. Other consolidated income: increased by RMB 13.54 million largely over the same period of last year. The main reason was in the report period, SEG Samsung in which the Company holds 22.45% of its equity received the financial support funds amounting to RMB 56 million from its shareholder Samsung Corning Investment Co., Ltd., thus RMB 12.57 million was added into other consolidated income of the Company.16. Total consolidated income: increased largely over the same period of last year. The main reasons were the same as that of Items 7 and 15.17. Total consolidated income attributable to owners of parent company: increased largely over the same period of last year. The main reason was the same as that of Items 7 and 15.III. Cash flow statement itemItem Amount in thisperiodAmount in thesame period oflast yearBalanceProportion ofchanges %Other cash receivedrelating to operating activities64,583,939.9735,621,486.0928,962,453.88 81.31% Cash paid to/for staff andworkers11,883,672.359,605,770.002,277,902.35 23.71%Other cash paid relating to53,590,151.5031,135,749.7322,454,401.77 72.12% operating activitiesCash received from0.002,198,720.24-2,198,720.24 -100.00% recovering investmentNet cash received from15,444.00141,500.00-126,056.00 -89.09% disposal of fixed, intangible andother long-term assetsNet cash received from disposal0.0034,229,363.41-34,229,363.41 -100.00% of subsidiaries and other unitsCash paid for purchasing fixed,4,591,584.05701,547.003,890,037.05 554.49% intangible and other long-termassetsCash paid for investment 0.0053,030,000.00-53,030,000.00 -100.00% 1. Other cash received relating to operating activities: increased by RMB 28.96 million with an increase of 81.31% over the same period of last year. The main reasons were i. items of newly-opened Changsha SEG and Mellow Orange Hotel in the report period and newly-increased Buy-it Store in last May increased; ii. The general cashing business was developed in the electronic market, so the goods payment received on behalf of merchants increased.2. Cash paid to/for staff and workers: increased by RMB 2.28 million with an increase of 23.71% over the same period of last year. The main reasons were in the report period, Changsha SEG and Mellow Orange Hotel started operations, and the staff in Buy-it Store added increasing the salaries payable to the staff of the three companies.3. Other cash paid relating to operating activities: increased by RMB 22.45 million with an increase of 72.12% over the same period of last year. The main reasons were i. items of Changsha SEG and Mellow Orange Hotel newly-opened in the report period and Buy-it Store newly-increased last year increased; ii. The general cashing business was developed in the electronic market, the goods payment returning to merchants increased.4. Cash received from recovering investment: decreased by RMB 2.2million over the same period of last year. The main reason was in the same period of last year, the Company reduced the shares of Shenzhen Zero-Seven Co., Ltd. held by the Company amounting to 530,000, but no such sales occurred in the report period.5. Net cash received from disposal of fixed, intangible and other long-term assets: decreased by RMB 130,000 with a decrease of 89.09% over the same period of last year. The main reasons was the amount of fixed assets disposal in the same period of last year was bigger.6. Net cash received from disposal of subsidiaries and other units: decreased by RMB 34.23 million over the same period of last year. The main reasons was in the same period of last year, the Company received the equity account on selling former subsidiaries Shenzhen SEG Communications Co., Ltd, but no such sales of subsidiary occurred in the report period.7. Cash paid for purchasing fixed, intangible and other long-term assets: increased by RMB 3.89 million with an increase of 554.49% over the same period of last year. The main reasons were: the newly-opened Changsha SEG and Mellow Orange Hotel purchased fixed assets in the report period, thus the item increased.8. Cash paid for investment: decreased by RMB 55.03 million over the same period of last year. The main reason was in the same period of last year, the Company purchased 46 percent of the equity of Changsha SEG, but no such expenditure of equity acquisition occurred in the report period.3.2 Analysis and explanation of significant events and their influence and solutions□Applicable √Inapplicable3.3 Implementations of commitments by the Company, shareholders and actual controller√Applicable □InapplicableItem of CommitmentsPromiseeContent of commitmentsImplementationCommitments on Share Merger ReformInapplicable ----Commitments on share restricted tradeInapplicable ----Commitments made in Acquisition Report or Reports on Change in EquityInapplicable ----Commitments made in MaterialAssets ReorganizationInapplicable----Commitments made in issuanceShenzhen SEG Group Co., Ltd. Article 5 of the Equity Transfer Agreement which the Company had signed with SEG Group at the time of the Company’s listing stipulated: SEG Group permits the Company, as well as its subsidiaries of theCompany and affiliated companies to use the 8 registered trademarks that SEG Group has presently registered at the StateTrademark Office; italso permits theCompany to take the aforesaid trademarks and symbols that are similar to these marks as the symbol of the Company, as well as to use the aforesaid symbols or symbols that are similar to these symbols during the operation process; the Company doesn’t have to pay SEG Group any fee for the use of the aforesaidtrademarks or symbols.In the report period, this commitmentwas still executed according to thecommitment.Other commitments (includingadditional commitments)Shenzhen SEG Group Co., Ltd. According to the problem of “Yourcompany’s existing same industry competition in theelectronic market business with SEGIn the report period, controllingshareholder abided by the above commitment.Group” pointed outby Shenzhen Securities Regulatory Bureau in 2007 at the spot investigation of the Company, the Company received written Commitment Letter from SEG Group on Sep.14, 2007 and the content was as follows: our Group has similar business in Shenzhen electronic market with Shenzhen SEG Co., Ltd. (Shenzhen SEG), and the business was resulted by history and it has objective market developmentbackground. The Group made commitment: For the future, we do not operate on the market which is similar to Shenzhen SEG singly in the same city. The aforesaid matters have been disclosed in Securities Times ,China Securities Journal and Hong Kong Wen Wei Po and Juchao Website dated Sep. 18, 2007. In the report period, the holding company observed the above commitment.3.4 Estimation of accumulative net profit from the beginning of the year to the end of next report period to be a loss probably or the warning of its material change compared with the same period of last year and explanation of its reason √Applicable □InapplicableFore-notice of performances Carry-back of lossesYear-beginning to the end of next report period The same period oflast yearChange of increase/decrease (%)Estimated amount ofaccumulative net profit(RMB’0000)Approximately 1,600.00to2,700.00-14,608.35 -- -- Basic earnings per share(RMB/Share)Approximately 0.0204 to -0.1861 -- --0.0344Explanations onfore-notice ofperformances(1) SEG Samsung in which the Company holds its equity is predicted to suffer aloss accumulatively from RMB 30 million to RMB 50 million from year-beginning toend of next report period;(2) The performance prediction has not been pre-audited by CPAs.3.5 Other significant events which need explanations3.5.1 Particulars about securities investment □Applicable √Inapplicable3.5.2 Registration form of receiving research, communication and interview in the report periodDate Place Way ObjectsDiscussed main contents andsupplied materials Jan. 6, 2010 Office of the Company Telephone communication Investors Basic information of theCompany Feb. 12, 2010 Office of the Company Telephone communication Holder of B share Basic information of theCompany Mar. 26, 2010 Office of the Company Telephone communication Holder of B share Basic information of theCompany Apr. 7, 2010Office of the CompanyEnquire in written formSecurities DailyGot to know relevant public information of the Company3.5.3 Explanations of other significant events √Applicable □InapplicableThe net profit attributable to owners of parent company disclosed in the 1st quarterly report 2009 was RMB 2.85 million, but that of the same period of last year disclosed in the report was RMB -88.21 million, with the change amount of RMB -91.06 million. The reason for such change was the net profit attributable to owners of parent company of SEG Samsung in which the Company holds 22.45% of its equity disclosed in the 1st quarterly report 2009 was RMB-122 million, whereas that of the same period of last year disclosed in 1st quarterly report 2010 was RMB -504 million. The Company calculated the investment gains from SEG Samsung based on equity method, which caused the investment losses of the same period of last year disclosed in this report of the Company increased by RMB 91.06 million over that disclosed in the 1st quarterly report of 2009.3.6 Particulars about derivatives investment □Applicable √Inapplicable3.6.1 Particulars about derivatives investment held at the end of report period □Applicable √Inapplicable§4. Appendix4.1 Balance sheetPrepared by Shenzhen SEG Co., Ltd. March 31, 2010 Unit: RMBBalance at period-end Balance at year-beginning Items Consolidation Parent Company Consolidation Parent Company Current assets:Monetary funds 498,955,096.86372,852,381.52485,135,270.94 375,350,393.53 SettlementprovisionslentCapitalTransactionassetfinancereceivableNotesAccounts receivable 17,234,225.88400,000.0018,130,631.40 1,134,357.47 Accounts paid in advance 20,037,842.341,081,095.0018,404,268.08 8,035,295.00 receivableInsurancereceivablesReinsuranceContract reserve ofreinsurance receivableInterest receivable 2,460,821.922,460,821.922,460,821.92 2,460,821.92Dividend receivableOther receivables 12,042,162.4945,095,461.3911,971,998.74 45,306,466.00 Purchase restituted financeassetInventories 1,919,437.275,886,392.39 Non-current asset duewithin one yearassetsOthercurrentTotal current assets 552,649,586.76421,889,759.83541,989,383.47 432,287,333.92 Non-current assets:Granted loans and advancesFinance asset available for4,229,970.093,548,500.003,843,571.87 3,304,100.00 salesHeld-to-maturityinvestmentLong-term accountreceivableLong-term equity129,274,947.39310,372,446.43119,732,099.86 300,829,598.90 investmentInvestment property 438,740,452.42345,143,558.87442,502,999.44 347,797,315.91 Fixed assets 210,589,972.7523,031,843.38189,516,718.30 23,314,450.93 Construction in progress 9,776,526.6826,192,075.55materialEngineeringDisposal of fixed assetassetbiologicalProductiveOil and gas assetIntangible assets 4,681,177.38610,581.394,756,432.31 651,865.38 Expense on Research andDevelopmentGoodwill 10,328,927.8210,328,927.82Long-term expenses to be 13,684,505.73961,414.0213,041,779.82 1,165,451.06apportionedDeferred income tax asset 7,586,398.995,994,015.937,586,398.99 5,994,015.93 assetnon-currentOtherTotal non-current asset 828,892,879.25689,662,360.02817,501,003.96 683,056,798.11 Total assets 1,381,542,466.011,111,552,119.851,359,490,387.43 1,115,344,132.03 Current liabilities:Short-termloansLoan from central bankAbsorbing deposit andinter-bank depositborrowedCapitalTransaction financialliabilitiespayableNotesAccounts payable 7,716,840.382,149,017.128,225,509.02 2,178,169.12Accounts received in90,214,246.1242,701,579.41105,563,890.39 65,801,272.52 advanceSelling financial asset ofrepurchaseCommission charge andcommission payableWage payable 1,172,559.9524,450.874,261,476.99 2,065,724.98 Taxes payable 26,095,556.9526,470,386.0424,421,758.66 24,773,634.49 payableInterestDividend payable 921,420.73153,403.29921,420.73 153,403.29 Other accounts payable 95,328,850.9637,415,008.7786,454,289.91 41,932,495.62 payablesReinsuranceInsurance contract reserveagencySecurity trading ofSecurity sales of agencyNon-current liabilities duewithin 1 yearliabilitiescurrentOtherTotal current liabilities 221,449,475.09108,913,845.50229,848,345.70 136,904,700.02 Non-current liabilities:loansLong-termpayableBondspayableLong-termaccountSpecial accounts payableliabilitiesProjectedDeferred income tax liabilities 22,970,034.63547,125.7123,160,034.29 547,125.71 non-currentliabilitiesOtherTotal non-current liabilities 22,970,034.63547,125.7123,160,034.29 547,125.71 Total liabilities 244,419,509.72109,460,971.21253,008,379.99 137,451,825.73 Owner’s equity (or shareholders’equity):Paid-in capital (or sharecapital)784,799,010.00784,799,010.00784,799,010.00 784,799,010.00 Capital public reserve 409,833,425.36407,164,608.41396,922,482.95 394,348,208.41 Less: Treasury stocksReasonable reserveSurplus public reserve 102,912,835.67102,912,835.67102,912,835.67 102,912,835.67 Provision of general riskRetained profit -252,672,245.53-292,785,305.44-268,431,923.52 -304,167,747.78 Balance difference offoreign currency translation-536,479.61-542,916.63Total owner’s equity attributableto parent company1,044,336,545.891,002,091,148.641,015,659,488.47 977,892,306.30 Minority shareholders’ interests 92,786,410.4090,822,518.97Total owner’s equity 1,137,122,956.291,002,091,148.641,106,482,007.44 977,892,306.30 Total liabilities and owner’sequity1,381,542,466.011,111,552,119.851,359,490,387.43 1,115,344,132.03 4.2 Profit statementPrepared by Shenzhen SEG Co., Ltd. Jan.-Mar. 2010 Unit: RMBAmount in this period Amount in last period ItemsConsolidation Parent Company Consolidation Parent Company I. Total operating income 91,307,818.0528,545,784.8967,892,989.04 28,312,781.50 Including: Operating income 91,307,818.0528,545,784.8967,892,989.04 28,312,781.50 InterestincomeInsurancegainedCommission charge andcommission incomeII. Total operating cost 64,748,815.0510,069,765.9037,235,307.68 6,271,611.87 Including: Operating cost 56,496,489.228,821,226.1931,746,485.69 6,224,508.93 InterestexpenseCommission charge andcommission expenseCash surrender valueNet amount of expense ofcompensationNet amount of withdrawalof insurance contract reserveBonus expense of guaranteeslipReinsuranceexpenseOperating tax and extras 3,724,614.301,652,232.843,012,887.52 1,426,154.86 Sales expenses 1,370,260.25906,378.64Administration expenses 6,914,893.783,749,113.976,753,654.36 3,527,096.41 Financial expenses -3,757,442.50-4,152,807.10-3,684,098.53 -3,406,148.33Losses of devaluation of asset -1,500,000.00-1,500,000.00Add: Changing income offair value (Loss is listed with“-”)Investment income (Loss is-3,029,152.47-3,029,152.47-115,823,698.14 -115,823,699.14 listed with “-”)Including: Investmentincome on affiliated companyand joint ventureExchange income (Loss islisted with “-”)III. Operating profit (Loss is23,529,850.5315,446,866.52-85,166,016.78 -93,782,529.51 listed with “-”)Add: Non-operating income 139,079.30300.001,620,912.10 1,486,477.57Less: Non-operating41,229.18100,985.93expenseIncluding: Disposal loss ofnon-current assetIV. Total Profit (Loss is listed23,627,700.6515,447,166.52-83,646,090.61 -92,296,051.94 with “-”)Less: Income tax 5,951,587.044,064,724.182,313,487.22 450,000.00V. Net profit (Net loss is listed17,676,113.6111,382,442.34-85,959,577.83 -92,746,051.94 with “-”)Net profit attributable to15,759,677.9911,382,442.34-88,214,473.65 -92,746,051.94 owner’s equity of parentcompanyMinority shareholders’ gains1,916,435.622,254,895.82and lossesVI. Earnings per sharei. Basic earnings per share 0.02010.0145-0.1124 -0.1182 ii. Diluted earnings per share 0.02010.0145-0.1124 -0.1182 VII. Other consolidated income 12,964,835.2412,816,400.00-574,782.68 -682,253.97 VIII. Total consolidated income 30,640,948.8524,198,842.34-86,534,360.51 -93,428,305.91 Total consolidated income28,677,057.4224,198,842.34-88,896,727.62 -93,428,305.91 attributable to owners of parentcompanyTotal consolidated income1,963,891.432,362,367.11attributable to minorityshareholders4.3 Cash flow statementPrepared by Shenzhen SEG Co., Ltd. Jan.-Mar. 2010 Unit: RMBAmount in this period Amount in last period ItemsConsolidation Parent Company Consolidation Parent Company I. Cash flows arising fromoperating activities:Cash received from selling76,838,162.928,489,484.2877,509,335.13 16,793,838.47 commodities and providinglabor servicesNet increase of customerdeposit and inter-bank depositNet increase of loan fromcentral bankNet increase of capitalborrowed from other financialinstitutionCash received fromoriginal insurance contract feeNet cash received fromreinsurance businessNet increase of insuredsavings and investmentNet increase of disposal oftransaction financial assetCash received from interest,commission charge andcommissionNet increase of capitalborrowedNet increase of returnedbusiness capitalWrite-back of tax receivedOther cash receivedrelating to operating activities64,583,939.9735,796,951.0335,621,486.09 34,108,393.77 Subtotal of cash inflowarising from operating activities141,422,102.8944,286,435.31113,130,821.22 50,902,232.24 Cash paid for purchasingcommodities and receivinglabor service34,506,524.285,428,566.4833,515,780.98 4,689,090.60Net increase of customerloans and advancesNet increase of deposits incentral bank and inter-bankCash paid for originalinsurance contractcompensationCash paid for interest,commission charge andcommissionCash paid for bonus ofguarantee slipCash paid to/for staff andworkers11,883,672.355,234,585.349,605,770.00 4,602,269.51 Taxes paid 23,601,020.7018,545,462.2824,959,921.99 18,464,019.40 Other cash paid relating tooperating activities53,590,151.5017,876,799.3431,135,749.73 14,893,005.25Subtotal of cash outflowarising from operating activities123,581,368.8347,085,413.4499,217,222.70 42,648,384.76Net cash flows arisingfrom operating activities17,840,734.06-2,798,978.1313,913,598.52 8,253,847.48II. Cash flows arising frominvesting activities:Cash received from recovering investment 2,198,720.242,198,720.24Cash received frominvestment income5,270,590.49 Net cash received from 15,444.00141,500.00。

建信核心精选股票型证券投资基金2010年第1季度报告

建信核心精选股票型证券投资基金2010年第1季度报告2010年3月31日基金管理人:建信基金管理有限责任公司基金托管人:中国工商银行股份有限公司报告送出日期:2010年4月20日§1 重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国工商银行股份有限公司根据本基金合同规定,于2010年4月16日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2010年1月1日起至3月31日止。

§2 基金产品概况§3 主要财务指标和基金净值表现3.1主要财务指标单位:人民币元注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动损益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动损益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

3.2基金净值表现3.2.1本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较3.2.2自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较建信核心精选股票型证券投资基金累计份额净值增长率与业绩比较基准收益率历史走势对比图(2008年11月25日至2010年3月31日)注:本报告期,本基金的投资组合比例符合基金合同的要求。

§4 管理人报告4.1基金经理(或基金经理小组)简介4.2报告期内本基金运作遵规守信情况说明本报告期内,本基金管理人不存在损害基金份额持有人利益的行为。

腾讯公布2010年第一季度兼全年财务报告

未来,我们将通过提高基本社区功能和推出满足用户多样化需求的SNS应用,持续提升SNS平台的用户价值。另外,我们正在加大力度将“QQ空间”拓展至无线平台,进一步扩大其覆盖和使用范围。就“QQ秀”而言,本季度包月用户数有所增长,是由于我们推行免费体验及增加免费项目吸引新用户,并将其中部分用户转化为付费用户所致。用户黏性也因个性化功能改进和推出包年套餐而增加。

网络广告业务

2010年第一季度,我们的网络广告业务受不利的季节性因素影响,因为广告活动通常在中国春节假期期间减少。季度内,我们持续发展跨平台以及用户定位广告解决方案,以彰显我们在市场上差异化特色。展望未来,我们将提升我们作为主流及具影响力的媒体形象、加强销售组织架构和利用我们的平台实力进一步改进我们的广告产品以实现长期增长。

2010年第二季度和第三季度,我们将借2010上海世博会和世界杯加大内容投入以及广告和推广活动,以提升我们的媒体影响力和行业地位。作为此策略的一部分,我们已向中国网络电视台购入播放权以向用户诚度和黏性提升的推动,“QQ会员”用户数稳步增长,主要因为捆绑了更多增值服务以及线上和线下生活特权所致。由于SNS应用日益流行,“QQ空间”的活跃账户数比上一季度增长10.4%至第一季度末的4.280亿。

财报显示,腾讯第一季度总收入为人民币42.261亿元(6.191亿美元),比上一季度增长14.6%,比去年同期增长68.7%。公司权益持有人应占盈利为人民币17.832亿元(2.612亿美元),比上一季度增长18.3%,比去年同期增长72.2%。

2010年第一季度业绩摘要:

总收入为人民币42.261亿元(6.191亿美元),比上一季度增长14.6%,比去年同期增长68.7%。

网络游戏业务受益于有利的季节性因素,主要几款中型休闲游戏和MMOG推出资料片并在假期做推广。“QQ游戏”也受益于游戏内推广,最高同时在线账户数增至680万。

深桑达A:2010年第一季度报告正文 2010-04-28

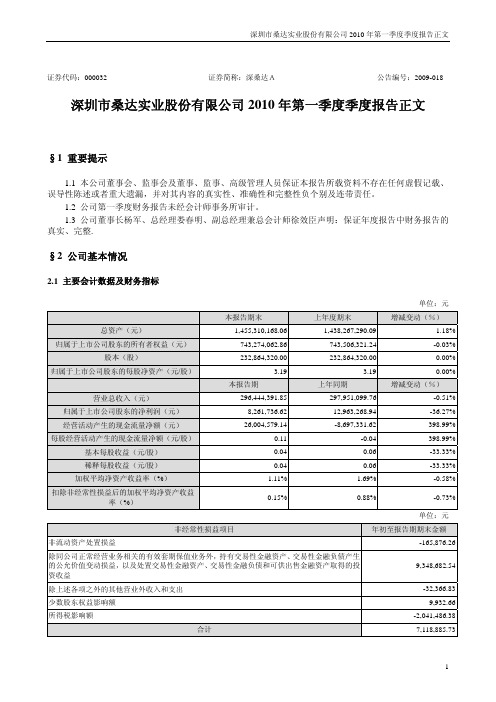

证券代码:000032 证券简称:深桑达A公告编号:2009-018 深圳市桑达实业股份有限公司2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司董事长杨军、总经理娄春明、副总经理兼总会计师徐效臣声明:保证年度报告中财务报告的真实、完整.§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末增减变动(%)总资产(元)1,455,310,168.061,438,267,290.09 1.18%归属于上市公司股东的所有者权益(元)743,274,062.86743,506,321.24 -0.03%股本(股)232,864,320.00232,864,320.00 0.00%归属于上市公司股东的每股净资产(元/股) 3.19 3.19 0.00%本报告期上年同期增减变动(%)营业总收入(元)296,444,391.85297,951,099.76 -0.51%归属于上市公司股东的净利润(元)8,261,736.6212,963,268.94 -36.27%经营活动产生的现金流量净额(元)26,004,579.14-8,697,331.62 398.99%每股经营活动产生的现金流量净额(元/股)0.11-0.04 398.99%基本每股收益(元/股)0.040.06 -33.33%稀释每股收益(元/股)0.040.06 -33.33%加权平均净资产收益率(%) 1.11% 1.69% -0.58%扣除非经常性损益后的加权平均净资产收益0.15%0.88% -0.73%率(%)单位:元非经常性损益项目年初至报告期期末金额非流动资产处置损益-165,876.26除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生9,348,682.54的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益除上述各项之外的其他营业外收入和支出-32,366.83少数股东权益影响额9,932.66所得税影响额-2,041,486.38合计7,118,885.73对重要非经常性损益项目的说明非经常性损益是指与公司正常经营业务无直接关系,以及虽与正常经营业务相关,但由于其性质特殊和偶发性,影响了真实、公允地评价公司当期经营成果和获利能力的各项交易和事项产生的损益。

东方财富:2010年第一季度报告正文 2010-04-27

证券代码:300059 证券简称:东方财富 公告编号:2010-012东方财富信息股份有限公司2010年第一季度季度报告正文§1 重要提示1.1本公司股票在深圳证券交易所创业板市场上市,该市场具有较高的投资风险。

创业板公司具有业绩不稳定、经营风险高、退市风险大等特点,投资者面临较大的市场风险,应审慎作出投资决定。

1.2 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.3 公司第一季度财务报告未经会计师事务所审计。

1.4 公司负责人沈军、主管会计工作负责人陆威及会计机构负责人(会计主管人员)叶露声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末 上年度期末 本报告期末比上年度期末增减总资产 1,642,190,373.36 321,104,466.12 411.42%归属于公司普通股股东的所有者权益(或股东权益)1,586,639,803.89 270,776,399.74 485.96% 归属于公司普通股股东的每股净资产(元/股)11.33 2.58 339.15%年初至报告期期末 比上年同期增减 经营活动产生的现金流量净额(元)21,858,787.76 -5.17% 每股经营活动产生的现金流量净额(元/股)0.16 -28.88%报告期 年初至报告期期末本报告期比上年同期增减营业收入 45,894,723.17 45,894,723.17 27.66% 归属于公司普通股股东的净利润 20,311,404.15 20,311,404.15 30.64% 基本每股收益(元/股) 0.19 0.19 18.75% 稀释每股收益(元/股) 0.19 0.19 18.75% 净资产收益率(%) 7.23 7.23 -0.48% 扣除非经常性损益后的净资产收益率(%)6.00 6.00 -0.60% 非经常性损益合计 3,454,500.01 3,454,500.01 54.56% 非经常性损益对所得税的影响合计 493,500.00 493,500.00 1216.00%非经常性损益项目 年初至报告期期末金额非流动资产处置损益计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外3,948,000.01 所得税影响额 -493,500.00合计 3,454,500.012.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户) 18519前十名无限售条件流通股股东持股情况股东名称(全称) 期末持有无限售条件流通股的数量种类国投信托有限公司-国投瑞丰证券投资资金信托 380,000人民币普通股 国泰君安证券股份有限公司 283,091人民币普通股 中国工商银行-上投摩根内需动力股票型证券投资基金280,885人民币普通股 张松元 280,000人民币普通股 刘树清 270,906人民币普通股 刘永合 255,690人民币普通股 朱晴波 255,520人民币普通股 聊城鲁西东华对外贸易有限公司 236,188人民币普通股 朱振国 197,600人民币普通股 赖虽治 150,000人民币普通股2.3 限售股份变动情况表单位:股股东名称 年初限售股数本期解除限售股本期增加限售股数期末限售股数限售原因解除限售日(非交易日顺延)沈 军 39,250,68539,250,685公开发行前限售2013年3月19日熊向东 17,147,50017,147,500公开发行前限售2011年3月19日深圳市秉合投资有限公司 9,000,0009,000,000公开发行前限售2011年3月19日徐 豪 7,761,5007,761,500公开发行前限售2011年3月19日海通开元投资有限公司 5,000,0005,000,000公开发行前限售2012年7月22日沈友根 4,800,0004,800,000公开发行前限售2013年3月19日陆丽丽 4,702,5004,702,500公开发行前限售2013年3月19日詹颖珏 3,086,5503,086,550公开发行前限售2011年3月19日鲍一青 2,331,2402,331,240公开发行前限售2011年3月19日史 佳 2,331,2402,331,240公开发行前限售2011年3月19日陶 涛 1,748,4301,748,430公开发行前限售2011年3月19日左宏明 1,319,0451,319,045公开发行前限售2011年3月19日王敏文 1,200,0001,200,000公开发行前限售2011年3月19日张 森 902,500902,500公开发行前限售2011年3月19日上海融客投资管理有限公司 780,000780,000公开发行前限售2011年3月19日上海宝樽国际贸易有限公司 600,000600,000公开发行前限售2011年3月19日陆利斌 600,000600,000公开发行前限售2011年3月19日王正东 600,000600,000公开发行前限售2011年3月19日程 磊 582,810582,810公开发行前限售2011年3月19日廖双辉 475,000475,000公开发行前限售2011年3月19日罗会云 420,000420,000公开发行前限售2011年3月19日陆 威 171,000171,000公开发行前限售2011年3月19日吴善昊 114,000114,000公开发行前限售2011年3月19日吴治明 76,00076,000公开发行前限售2011年3月19日网下配售股份 7,000,0007,000,000网下新股配售限售2010年6月19日合 计 112,000,000112,000,000-- --§3 管理层讨论与分析3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√ 适用 □ 不适用1、货币资金余额较年初增长490.41%,主要是由于公司向社会公开发行人民币普通股(A股)35,000,000股,每股发行价为人民币40.58元,共募集资金1,420,300,000.00元,扣除发行费用后,计募集资金净额为人民币1,295,552,000.00元;2、应收账款余额较年初增长2.67%,主要是由于公司业务正常发展,销售规模拓展所致;3、应收利息余额较年初增长270.39%,主要是由于上年同期部分存款利息已结算,而本期公司大部分存款仍处于计息期间,尚未结息,因此计提应收利息额较多;4、应付账款余额较年初增长539.75%,主要是由于公司部分业务成本及费用等尚未付款,但已按权责发生制核算应付账款;5、股本余额较年初增长33.33%,资本公积余额较年初增长2382.78%,主要是由于公司向社会公开发行人民币普通股(A股)35,000,000股,扣除发行费用后,计募集资金净额为人民币1,295,552,000.00元,其中注册资本人民币35,000,000.00元,资本溢价人民币1,260,552,000.00元,计入“资本公积”;6、营业收入较上年同期增长27.67%,主要是由于公司克服困难,科学决策,积极抓住市场机遇,进一步提升服务理念,坚持“用户为王”,紧紧把握网络财经信息服务行业及网站用户的需求,加强产品和服务创新,完善营销体系建设,各项业务都实现了全面提升,主营收入继续保持健康快速增长;7、营业成本较上年同期增长27.37%,主要是由于随公司业务规模扩大而正常增长;8、营业税金及附加较上年同期增长37.96%,主要是由于随公司主营业务收入增加而相应增加;由于业务模式不同,金融数据服务及广告服务业务所对应的营业税金附加费率不同,造成营业税金及附加的增长幅度高于营业收入的增长幅度,属于正常范畴;9、销售费用较上年同期增长17.77%,主要是由于公司经营规模扩大、销售人员增加,加大市场推广力度,重视品牌宣传,导致销售费用相应增长;10、管理费用较上年同期增长73.20%,主要是由于公司经营规模扩大引起相关的职工薪酬、办公费用、以及其它项目管理费用的同步增长;11、所得税费用较上年同期增长 31.81%,主要是由于营业收入持续增长,营业成本及费用得到有效控制,利润总额增长较快;12、营业利润、利润总额和归属于母公司所有者的净利润较上年同期分别增长24.05%、30.87%和 30.64%,主要是由于公司经营规模扩大,营业收入持续增长,成本及费用管控科学有效,利润和净利润持续保持健康良好增长;13、支付给职工以及为职工支付的现金较上年同期增长34.33%,主要是由于经营规模扩大,公司员工数量增加,相应支付的职工薪酬等费用随之增长;14、支付的各项税费较上年同期增长89.23%,主要是由于2008年公司属于享受税收优惠政策“两免三减半”的免税期,因此在上年同期无需支付2008年的企业所得税,而2009年属于减半缴纳企业所得税期间,因此本期需要缴纳上年第四季度企业所得税,造成该项现金流出较上年同期增幅较大;15、支付的其它与经营活动有关的现金较上年同期增加24.51%,主要是由于公司经营规模扩大,经营活动活跃,造成该项现金流出相应增长。

世纪鼎利:2010年第一季度报告正文 2010-04-27

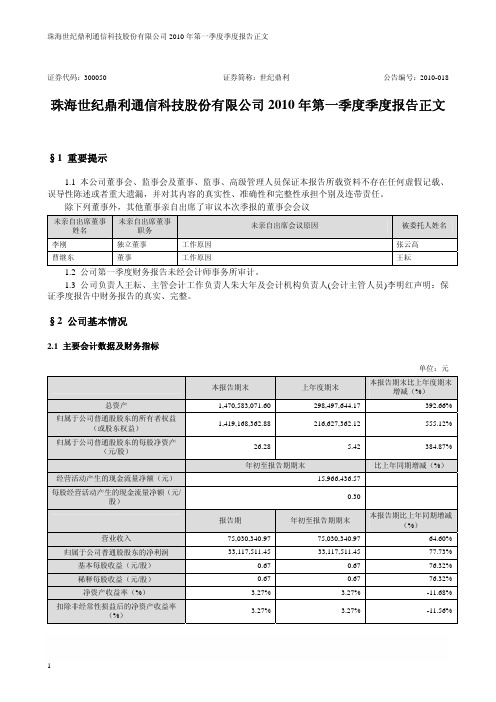

证券代码:300050 证券简称:世纪鼎利公告编号:2010-018 珠海世纪鼎利通信科技股份有限公司2010年第一季度季度报告正文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

除下列董事外,其他董事亲自出席了审议本次季报的董事会会议未亲自出席董事姓名未亲自出席董事职务未亲自出席会议原因被委托人姓名李刚独立董事工作原因张云高曹继东董事工作原因王耘1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人王耘、主管会计工作负责人朱大年及会计机构负责人(会计主管人员)李明红声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末本报告期末比上年度期末增减(%)总资产1,470,583,071.60298,497,644.17 392.66%归属于公司普通股股东的所有者权益(或股东权益)1,419,168,362.88216,627,362.12 555.12%归属于公司普通股股东的每股净资产(元/股)26.28 5.42 384.87%年初至报告期期末比上年同期增减(%)经营活动产生的现金流量净额(元)15,966,436.57每股经营活动产生的现金流量净额(元/股)0.30报告期年初至报告期期末本报告期比上年同期增减(%)营业收入75,030,340.9775,030,340.97 64.60%归属于公司普通股股东的净利润33,117,511.4533,117,511.45 77.73%基本每股收益(元/股)0.670.67 76.32%稀释每股收益(元/股)0.670.67 76.32%净资产收益率(%) 3.27% 3.27% -11.68%扣除非经常性损益后的净资产收益率(%)3.27% 3.27% -11.56%非经常性损益合计1,508.771,508.77 -99.01%非经常性损益对所得税的影响合计266.25266.25 -99.01%非经常性损益项目年初至报告期期末金额非流动资产处置损益1,775.02所得税影响额-266.25合计1,508.77 2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)9,239前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类宋毓敏280,000人民币普通股项有根214,172人民币普通股中国农业银行-宝盈策略增长股票型证券投资基金200,080人民币普通股上海浦东发展银行-嘉实优质企业股票型开放式证券投资基金127,321人民币普通股陈锐102,000人民币普通股项亚勋89,500人民币普通股肖如璋82,800人民币普通股王爱芝82,600人民币普通股中国建设银行股份有限公司企业年金计划-中国工商银行71,312人民币普通股庄志毅62,949人民币普通股2.3 限售股份变动情况表单位:股股东名称期初限售股数本期解除限售股数本期增加限售股数期末限售股数限售原因解除限售日期叶滨18,000,000 0018,000,000上市前承诺2013年1月20日王耘8,000,000 008,000,000上市前承诺2013年1月20日曹继东3,732,000 003,732,000上市前承诺2011年1月20日陈勇3,600,000 003,600,000上市前承诺2011年1月20日李燕萍932,000 00932,000上市前承诺2011年1月20日朱王庚800,000 00800,000上市前承诺2011年1月20日曹雪山748,000 00748,000上市前承诺2011年1月20日喻大发720,000 00720,000上市前承诺2013年1月20日张帆520,000 00520,000上市前承诺2011年1月20日王周元480,000 00480,000上市前承诺2011年1月20日叶蓉400,000 00400,000上市前承诺2013年1月20日陈红360,000 00360,000上市前承诺2011年1月20日陈春雄360,000 00360,000上市前承诺2011年1月20日陆元会320,000 00320,000上市前承诺2011年1月20日白绍江268,000 00268,000上市前承诺2011年1月20日杜红波240,000 00240,000上市前承诺2011年1月20日刘雨松200,000 00200,000上市前承诺2011年1月20日陆金红200,000 00200,000上市前承诺2011年1月20日李同柱120,000 00120,000上市前承诺2011年1月20日首次公开发行网下配售股份2,800,000 002,800,000网下配售2010年4月20日合计42,800,000 0042,800,000--§3 管理层讨论与分析3.1 公司主要财务报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、货币资金比年初增加1368%,主要原因是今年1月份发行股份募集资金以及今年1季度货款回收;2、应收票据比去年减少100%,主要原因是去年底的应收票据在今年1季度解付,今年3月底没有应收票据;3、预付帐款比去年底减少56%,主要原因是去年预付上市发行费用;4、其他应收款比去年增加177%,主要原因是公司项目增多,公司销售人员以及技术支持人员的出差借款增多;5、存货比去年底增加33%,主要原因是随着国内移动通信市场的不断发展,运营商加大了网络设备的投入,导致本公司的业务规模快速增长,与业务增长相适应的存货也快速增加;6、开发支出比去年底增加67%,主要原因是公司对ANOS -3G-V1网络优化系统开发阶段不断投入;7、短期借款比去年底减少100%,主要原因是今年1季度归还了上年底的全部借款,今年3月31日没有新借款;8、预收帐款比去年底增加49%,主要原因是随着公司非移动营运商客户的增加,公司对这部分客户的收款条件相对严格,发货前需要收到预收款;9、其他应付款增加比去年底增加428%,主要原因是代扣代缴员工个人所得税后的年终奖还有部分税后年终奖未支付;10、应付职工薪酬比去年底减少80%,主要原因是支付了员工的年终奖;11、实收资本比去年底增加35%,资本公积比去年底增加6270%,主要原因是今年1月份公司溢价发行股份,超募资金;12、产品销售收入比去年同期增加64.6%,主要原因是1、随着国内移动通信市场的不断发展,运营商加大了网络设备的投入以及网络维护的投入,2、公司不断加大研发投入,提升产品质量,公司产品的市场占有率不断增加导致本公司的业务规模快速增长,销售收入增长;13、产品销售成本比去年同期增加65.46%,主要原因是产品的销售收入增长,引起产品销售成本的增加;14、主营业务税金及附加比去年同期增加94.39%,主要原因是公司销售收入的增长,公司缴纳的营业税增加,以及缴纳的增值税增加、营业税增加引起城建税、教育费附加的增加;15、管理费用比去年同期增加71.06%,主要是公司新招聘研发人员,使得研发投入大量增加;16、财务费用比去年同期减少了2259..45%,主要原因是今年1季度发行股份,募集资金的存款利息收入剧增,冲减财务费用;17、资产减值损失比去年同期增长101.92%,主要原因是今年一季度底的应收帐款比去年1季度底的应收帐款大量增加,导致计提坏帐准备增多;18、营业外收入比去年同期减少45%,主要原因是今年1季度末还未收到1月、2月份的软件产品增值税实际税负超过3%部分的返还;19、所得税费用比去年同期增加156%,主要原因是随着产品销售收入的增加,营业利润相应增加,所得税也相应增加;20、营业利润、利润总额、净利润分别比去年同期增加136%、85%、76%,主要原因是公司业务规模扩大,销售收入不断增长;21、销售商品、提供劳务收到的现金比去年同期增加119%,主要原因是公司业务规模扩大,销售收入增加,货款回收也相应增加;22、收到的税费返还比去年同期减少45%,主要原因是今年1季度末还未收到1月、2月份的软件产品增值税实际税负超过3%部分的返还;23、支付给职工以及为职工支付的现金比去年增加106%,主原因是去年公司效益增长,公司支付的年终奖也相应增多;24、支付的各项税费比去年增加33%,主要原因是公司规模不断扩大,销售收入不断增加,相应缴纳的各项税收也不断增加;25、支付的其他与经营活动有关的现金比去年增加124%,主要原因是随着公司业务规模扩大,销售人员、技术支持人员的出差借款以及支付的其他费用也不断加大;26、购建固定资产、无形资产和其他长期资产所支付的现金比去年同期增加120%,主要原因是随着公司规模扩大,相应增加了有关资产的投入;27、借款所收到的现金比去年减少100%,主原因是今年1季度没有新增借款;28、偿还债务所支付的现金比去年同期增加280%,主要原因是今年一季度偿还了所有的短期借款。

世纪鼎利:2010年第一季度报告全文 2010-04-27

珠海世纪鼎利通信科技股份有限公司2010年第一季度季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

除下列董事外,其他董事亲自出席了审议本次季报的董事会会议未亲自出席董事姓名未亲自出席董事职务未亲自出席会议原因被委托人姓名李刚独立董事工作原因张云高曹继东董事工作原因王耘1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人王耘、主管会计工作负责人朱大年及会计机构负责人(会计主管人员)李明红声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末本报告期末比上年度期末增减(%)总资产1,470,583,071.60298,497,644.17 392.66%归属于公司普通股股东的所有者权益(或股东权益)1,419,168,362.88216,627,362.12 555.12%归属于公司普通股股东的每股净资产(元/股)26.28 5.42 384.87%年初至报告期期末比上年同期增减(%)经营活动产生的现金流量净额(元)15,966,436.57每股经营活动产生的现金流量净额(元/股)0.30报告期年初至报告期期末本报告期比上年同期增减(%)营业收入75,030,340.9775,030,340.97 64.60%归属于公司普通股股东的净利润33,117,511.4533,117,511.45 77.73%基本每股收益(元/股)0.670.67 76.32%稀释每股收益(元/股)0.670.67 76.32%净资产收益率(%) 3.27% 3.27% -11.68%扣除非经常性损益后的净资产收益率(%) 3.27% 3.27% -11.56%非经常性损益合计1,508.771,508.77 -99.01%非经常性损益对所得税的影响合计266.25266.25 -99.01%非经常性损益项目年初至报告期期末金额非流动资产处置损益1,775.02所得税影响额-266.25合计1,508.77 2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)9,239前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类宋毓敏280,000人民币普通股项有根214,172人民币普通股中国农业银行-宝盈策略增长股票型证券投资基金200,080人民币普通股上海浦东发展银行-嘉实优质企业股票型开放式证券投资基金127,321人民币普通股陈锐102,000人民币普通股项亚勋89,500人民币普通股肖如璋82,800人民币普通股王爱芝82,600人民币普通股中国建设银行股份有限公司企业年金计划-中国工商银行71,312人民币普通股庄志毅62,949人民币普通股2.3 限售股份变动情况表单位:股股东名称期初限售股数本期解除限售股数本期增加限售股数期末限售股数限售原因解除限售日期叶滨18,000,000 0018,000,000上市前承诺 2013年1月20日王耘8,000,000 008,000,000上市前承诺 2013年1月20日曹继东3,732,000 003,732,000上市前承诺 2011年1月20日陈勇3,600,000 003,600,000上市前承诺 2011年1月20日李燕萍932,000 00932,000上市前承诺 2011年1月20日朱王庚800,000 00800,000上市前承诺 2011年1月20日曹雪山748,000 00748,000上市前承诺 2011年1月20日喻大发720,000 00720,000上市前承诺 2013年1月20日张帆520,000 00520,000上市前承诺 2011年1月20日王周元480,000 00480,000上市前承诺 2011年1月20日叶蓉400,000 00400,000上市前承诺 2013年1月20日陈红360,000 00360,000上市前承诺 2011年1月20日陈春雄360,000 00360,000上市前承诺 2011年1月20日陆元会320,000 00320,000上市前承诺 2011年1月20日白绍江268,000 00268,000上市前承诺 2011年1月20日杜红波240,000 00240,000上市前承诺 2011年1月20日刘雨松200,000 00200,000上市前承诺 2011年1月20日陆金红200,000 00200,000上市前承诺 2011年1月20日李同柱120,000 00120,000上市前承诺 2011年1月20日首次公开发行网2,800,000 002,800,000网下配售 2010年4月20日下配售股份合计42,800,000 0042,800,000--§3 管理层讨论与分析3.1 公司主要财务报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、货币资金比年初增加1368%,主要原因是今年1月份发行股份募集资金以及今年1季度货款回收;2、应收票据比去年减少100%,主要原因是去年底的应收票据在今年1季度解付,今年3月底没有应收票据;3、预付帐款比去年底减少56%,主要原因是去年预付上市发行费用;4、其他应收款比去年增加177%,主要原因是公司项目增多,公司销售人员以及技术支持人员的出差借款增多;5、存货比去年底增加33%,主要原因是随着国内移动通信市场的不断发展,运营商加大了网络设备的投入,导致本公司的业务规模快速增长,与业务增长相适应的存货也快速增加;6、开发支出比去年底增加67%,主要原因是公司对ANOS -3G-V1网络优化系统开发阶段不断投入;7、短期借款比去年底减少100%,主要原因是今年1季度归还了上年底的全部借款,今年3月31日没有新借款;8、预收帐款比去年底增加49%,主要原因是随着公司非移动营运商客户的增加,公司对这部分客户的收款条件相对严格,发货前需要收到预收款;9、其他应付款增加比去年底增加428%,主要原因是代扣代缴员工个人所得税后的年终奖还有部分税后年终奖未支付;10、应付职工薪酬比去年底减少80%,主要原因是支付了员工的年终奖;11、实收资本比去年底增加35%,资本公积比去年底增加6270%,主要原因是今年1月份公司溢价发行股份,超募资金;12、产品销售收入比去年同期增加64.6%,主要原因是1、随着国内移动通信市场的不断发展,运营商加大了网络设备的投入以及网络维护的投入,2、公司不断加大研发投入,提升产品质量,公司产品的市场占有率不断增加导致本公司的业务规模快速增长,销售收入增长;13、产品销售成本比去年同期增加65.46%,主要原因是产品的销售收入增长,引起产品销售成本的增加;14、主营业务税金及附加比去年同期增加94.39%,主要原因是公司销售收入的增长,公司缴纳的营业税增加,以及缴纳的增值税增加、营业税增加引起城建税、教育费附加的增加;15、管理费用比去年同期增加71.06%,主要是公司新招聘研发人员,使得研发投入大量增加;16、财务费用比去年同期减少了2259..45%,主要原因是今年1季度发行股份,募集资金的存款利息收入剧增,冲减财务费用;17、资产减值损失比去年同期增长101.92%,主要原因是今年一季度底的应收帐款比去年1季度底的应收帐款大量增加,导致计提坏帐准备增多;18、营业外收入比去年同期减少45%,主要原因是今年1季度末还未收到1月、2月份的软件产品增值税实际税负超过3%部分的返还;19、所得税费用比去年同期增加156%,主要原因是随着产品销售收入的增加,营业利润相应增加,所得税也相应增加;20、营业利润、利润总额、净利润分别比去年同期增加136%、85%、76%,主要原因是公司业务规模扩大,销售收入不断增长;21、销售商品、提供劳务收到的现金比去年同期增加119%,主要原因是公司业务规模扩大,销售收入增加,货款回收也相应增加;22、收到的税费返还比去年同期减少45%,主要原因是今年1季度末还未收到1月、2月份的软件产品增值税实际税负超过3%部分的返还;23、支付给职工以及为职工支付的现金比去年增加106%,主原因是去年公司效益增长,公司支付的年终奖也相应增多;24、支付的各项税费比去年增加33%,主要原因是公司规模不断扩大,销售收入不断增加,相应缴纳的各项税收也不断增加;25、支付的其他与经营活动有关的现金比去年增加124%,主要原因是随着公司业务规模扩大,销售人员、技术支持人员的出差借款以及支付的其他费用也不断加大;26、购建固定资产、无形资产和其他长期资产所支付的现金比去年同期增加120%,主要原因是随着公司规模扩大,相应增加了有关资产的投入;27、借款所收到的现金比去年减少100%,主原因是今年1季度没有新增借款;28、偿还债务所支付的现金比去年同期增加280%,主要原因是今年一季度偿还了所有的短期借款。

2010第一季度经济相关数据

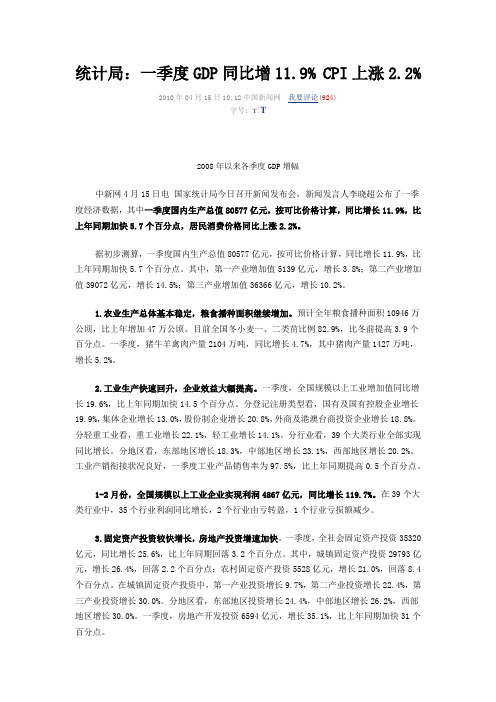

统计局:一季度GDP同比增11.9% CPI上涨2.2%2010年04月15日10:12中国新闻网我要评论(924)字号:T|T2008年以来各季度GDP增幅中新网4月15日电国家统计局今日召开新闻发布会,新闻发言人李晓超公布了一季度经济数据,其中一季度国内生产总值80577亿元,按可比价格计算,同比增长11.9%,比上年同期加快5.7个百分点,居民消费价格同比上涨2.2%。

据初步测算,一季度国内生产总值80577亿元,按可比价格计算,同比增长11.9%,比上年同期加快5.7个百分点。

其中,第一产业增加值5139亿元,增长3.8%;第二产业增加值39072亿元,增长14.5%;第三产业增加值36366亿元,增长10.2%。

1.农业生产总体基本稳定,粮食播种面积继续增加。

预计全年粮食播种面积10946万公顷,比上年增加47万公顷。

目前全国冬小麦一、二类苗比例82.9%,比冬前提高3.9个百分点。

一季度,猪牛羊禽肉产量2104万吨,同比增长4.7%,其中猪肉产量1427万吨,增长5.2%。

2.工业生产快速回升,企业效益大幅提高。

一季度,全国规模以上工业增加值同比增长19.6%,比上年同期加快14.5个百分点。

分登记注册类型看,国有及国有控股企业增长19.9%,集体企业增长13.0%,股份制企业增长20.8%,外商及港澳台商投资企业增长18.8%。

分轻重工业看,重工业增长22.1%,轻工业增长14.1%。

分行业看,39个大类行业全部实现同比增长。

分地区看,东部地区增长18.3%,中部地区增长23.1%,西部地区增长20.2%。

工业产销衔接状况良好,一季度工业产品销售率为97.5%,比上年同期提高0.5个百分点。

1-2月份,全国规模以上工业企业实现利润4867亿元,同比增长119.7%。

在39个大类行业中,35个行业利润同比增长,2个行业由亏转盈,1个行业亏损额减少。

3.固定资产投资较快增长,房地产投资增速加快。

中兴通讯股份有限公司2010年第一季度报告全文

证券代码(A/H):000063/763 证券简称(A/H):中兴通讯公告编号:201050债券代码:115003 债券简称:中兴债1ZTE中兴2010年第一季度报告全文中兴通讯股份有限公司ZTE CORPORATION本公告在境内和香港同步刊登。

本公告根据《深圳证券交易所股票上市规则》规定在境内刊登。

本公告乃依据《香港联合交易所有限公司证券上市规则》第13.09条的披露义务而公布。

§1 重要提示1.1中兴通讯股份有限公司(以下简称“本公司”)董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

1.2 没有董事、监事、高级管理人员对本季度报告内容的真实性、准确性和完整性无法保证或存在异议。

1.3本公司第五届董事会第三次会议已审议通过本季度报告。

董事王占臣先生因工作原因未能出席本次会议,已书面委托董事长侯为贵先生行使表决权;董事何士友先生因工作原因未能出席本次会议,已书面委托董事史立荣先生行使表决权;独立董事陈乃蔚先生因工作原因未能出席本次会议,已书面委托独立董事曲晓辉女士行使表决权。

1.4本季度报告中的财务报表未经审计。

本季度报告所载的财务资料乃根据中国企业会计准则编制。

1.5本公司董事长侯为贵先生、财务总监韦在胜先生和会计机构负责人石春茂先生声明:保证本季度报告中财务报告真实、完整。

§2 公司基本情况2.1本集团(即“本公司及其附属公司”)报告期内经营活动总体状况的简要分析报告期内,国内通信设备投资仍旧保持稳定,移动网络建设及光通信设备投资占运营商资本开支较大比重;国际市场方面,金融危机影响逐渐减弱,部分设备商产品转向或者淡出主流市场的行为给本集团带来了更多的机会。

报告期内,本集团依旧保持相对稳定的增长速度。

国内市场方面,本集团在3G 移动网络建设中取得的业绩有助于自身地位的提升,集团在终端及相关运营商网络产品销售中取得了较好的成绩;国际市场方面,得益于经济率先复苏或资源出口型新兴市场的设备投资,本集团各地区市场继续保持较好的增长速度。

SST天发:2010年第一季度报告全文 2010-04-21

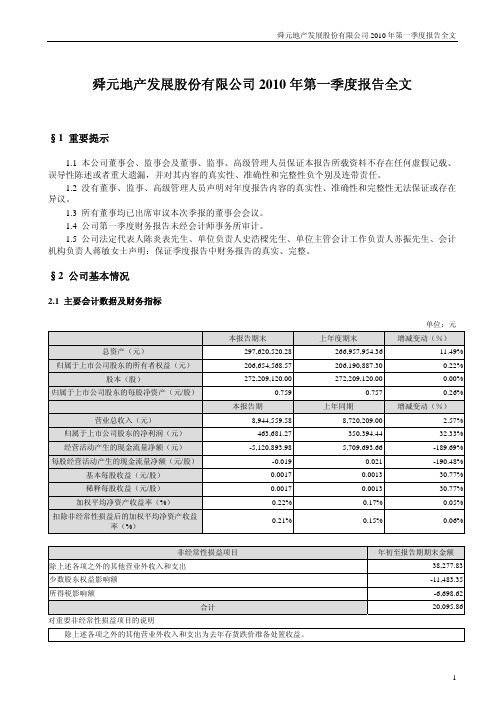

舜元地产发展股份有限公司2010年第一季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 没有董事、监事、高级管理人员声明对年度报告内容的真实性、准确性和完整性无法保证或存在异议。

1.3 所有董事均已出席审议本次季报的董事会会议。

1.4 公司第一季度财务报告未经会计师事务所审计。

1.5公司法定代表人陈炎表先生、单位负责人史浩樑先生、单位主管会计工作负责人苏振先生、会计机构负责人蒋敏女士声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末增减变动(%)总资产(元)297,620,520.28266,957,954.36 11.49%归属于上市公司股东的所有者权益(元)206,654,568.57206,190,887.30 0.22%股本(股)272,209,120.00272,209,120.00 0.00%归属于上市公司股东的每股净资产(元/股)0.7590.757 0.26%本报告期上年同期增减变动(%)营业总收入(元)8,944,559.588,720,209.00 2.57%归属于上市公司股东的净利润(元)463,681.27350,394.44 32.33%经营活动产生的现金流量净额(元)-5,120,893.985,709,693.66 -189.69%每股经营活动产生的现金流量净额(元/股)-0.0190.021 -190.48%基本每股收益(元/股)0.00170.0013 30.77%稀释每股收益(元/股)0.00170.0013 30.77%加权平均净资产收益率(%)0.22%0.17% 0.05%扣除非经常性损益后的加权平均净资产收益0.21%0.15% 0.06%率(%)非经常性损益项目年初至报告期期末金额除上述各项之外的其他营业外收入和支出38,277.83少数股东权益影响额-11,483.35所得税影响额-6,698.62合计20,095.86对重要非经常性损益项目的说明除上述各项之外的其他营业外收入和支出为去年存货跌价准备处置收益。

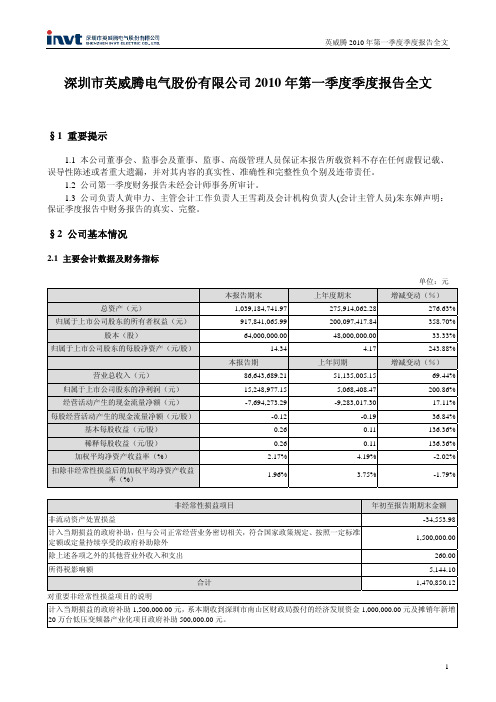

英威腾:2010年第一季度报告全文 2010-04-19

深圳市英威腾电气股份有限公司2010年第一季度季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人黄申力、主管会计工作负责人王雪莉及会计机构负责人(会计主管人员)朱东婵声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末增减变动(%)总资产(元)1,039,184,741.97275,914,062.28 276.63%归属于上市公司股东的所有者权益(元)917,841,065.99200,097,417.84 358.70%股本(股)64,000,000.0048,000,000.00 33.33%归属于上市公司股东的每股净资产(元/股)14.34 4.17 243.88%本报告期上年同期增减变动(%)营业总收入(元)86,643,689.2151,135,005.15 69.44%归属于上市公司股东的净利润(元)15,248,977.155,068,408.47 200.86%经营活动产生的现金流量净额(元)-7,694,273.29-9,283,017.30 17.11%每股经营活动产生的现金流量净额(元/股)-0.12-0.19 36.84%基本每股收益(元/股)0.260.11 136.36%稀释每股收益(元/股)0.260.11 136.36%加权平均净资产收益率(%) 2.17% 4.19% -2.02%扣除非经常性损益后的加权平均净资产收益1.96% 3.75% -1.79%率(%)非经常性损益项目年初至报告期期末金额非流动资产处置损益-34,553.98计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准1,500,000.00定额或定量持续享受的政府补助除外除上述各项之外的其他营业外收入和支出260.00所得税影响额5,144.10合计1,470,850.12对重要非经常性损益项目的说明计入当期损益的政府补助1,500,000.00元,系本期收到深圳市南山区财政局拨付的经济发展资金1,000,000.00元及摊销年新增20万台低压变频器产业化项目政府补助500,000.00元。

2010中兴通讯财务报告分析论文

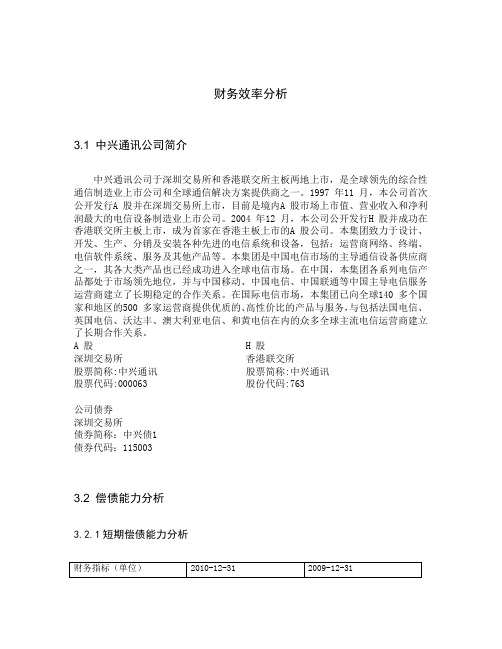

财务效率分析3.1 中兴通讯公司简介中兴通讯公司于深圳交易所和香港联交所主板两地上市,是全球领先的综合性通信制造业上市公司和全球通信解决方案提供商之一。

1997 年11 月,本公司首次公开发行A 股并在深圳交易所上市,目前是境内A 股市场上市值、营业收入和净利润最大的电信设备制造业上市公司。

2004 年12 月,本公司公开发行H 股并成功在香港联交所主板上市,成为首家在香港主板上市的A 股公司。

本集团致力于设计、开发、生产、分销及安装各种先进的电信系统和设备,包括:运营商网络、终端、电信软件系统、服务及其他产品等。

本集团是中国电信市场的主导通信设备供应商之一,其各大类产品也已经成功进入全球电信市场。

在中国,本集团各系列电信产品都处于市场领先地位,并与中国移动、中国电信、中国联通等中国主导电信服务运营商建立了长期稳定的合作关系。

在国际电信市场,本集团已向全球140 多个国家和地区的500 多家运营商提供优质的、高性价比的产品与服务,与包括法国电信、英国电信、沃达丰、澳大利亚电信、和黄电信在内的众多全球主流电信运营商建立了长期合作关系。

A 股 H 股深圳交易所香港联交所股票简称:中兴通讯股票简称:中兴通讯股票代码:000063 股份代码:763公司债券深圳交易所债券简称:中兴债1债券代码:1150033.2 偿债能力分析3.2.1短期偿债能力分析1、流动比率中兴的流动比率为1.359,这说明中兴公司每有1元的流动负债,就有1.359元的流动资产作为安全保障。

根据西方经验,流动比率在2:1左右比较合适,中兴的流动比率略有偏低,短期偿债存在一定的风险,需要多加管理企业的流动资产和流动负债。

2、速动比率中兴的速动比率为1.126.。

一般认为速动比率以1:1为标准值,中兴的速动比率属于正常范围,但是中兴的应收账款较多,应收账款的变现能力在很大程度上影响速动比率,因此中兴企业应收账款的变现能力很大程度上影响着企业的短期偿债能力。

2010年第一季度季度报告全文

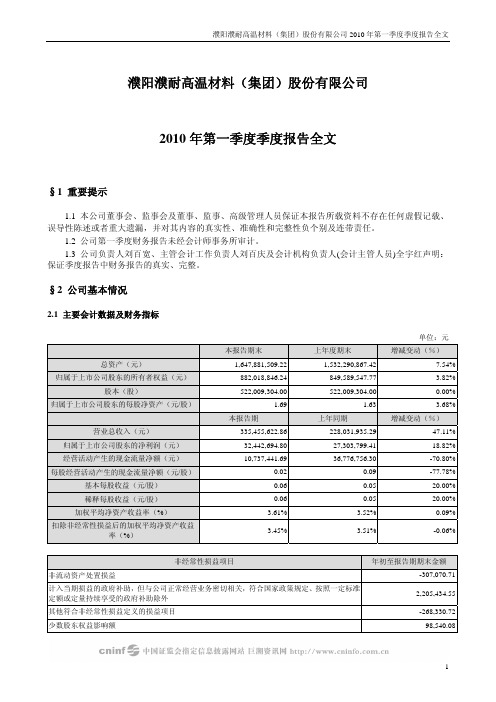

濮阳濮耐高温材料(集团)股份有限公司2010年第一季度季度报告全文§1 重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司负责人刘百宽、主管会计工作负责人刘百庆及会计机构负责人(会计主管人员)全宇红声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末增减变动(%)总资产(元)1,647,881,509.221,532,290,867.42 7.54%归属于上市公司股东的所有者权益(元)882,018,846.24849,589,547.77 3.82%股本(股)522,009,304.00522,009,304.00 0.00%归属于上市公司股东的每股净资产(元/股) 1.69 1.63 3.68%本报告期上年同期增减变动(%)营业总收入(元)335,455,622.86228,031,935.29 47.11%归属于上市公司股东的净利润(元)32,442,694.8027,303,799.41 18.82%经营活动产生的现金流量净额(元)10,737,441.6936,776,756.30 -70.80%每股经营活动产生的现金流量净额(元/股)0.020.09 -77.78%基本每股收益(元/股)0.060.05 20.00%稀释每股收益(元/股)0.060.05 20.00%加权平均净资产收益率(%) 3.61% 3.52% 0.09%扣除非经常性损益后的加权平均净资产收益3.45% 3.51% -0.06%率(%)非经常性损益项目年初至报告期期末金额非流动资产处置损益-307,070.71计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准2,205,434.55定额或定量持续享受的政府补助除外其他符合非经常性损益定义的损益项目-268,330.72少数股东权益影响额98,540.08所得税影响额-275,270.30合计1,453,302.90对重要非经常性损益项目的说明本期非经常性损益主要是濮耐集团下属全资子公司-濮阳市濮耐功能材料有限公司收到的财政拨款199万元2.2 报告期末股东总人数及前十名无限售条件股东持股情况表单位:股报告期末股东总数(户)17,411前十名无限售条件流通股股东持股情况股东名称(全称)期末持有无限售条件流通股的数量种类中国工商银行-汇添富均衡增长股票型证券9,630,111人民币普通股投资基金_中国工商银行-汇添富价值精选股票型证券投2,599,850人民币普通股资基金交通银行-中海优质成长证券投资基金2,415,474人民币普通股光大证券股份有限公司1,708,068人民币普通股中国工商银行-汇添富策略回报股票型证券1,304,429人民币普通股投资基金中国银行-海富通股票证券投资基金_ 1,285,938人民币普通股全国社保基金六零三组合999,979人民币普通股广发证券-交行-广发集合资产管理计划(3850,081人民币普通股号)车衡军815,314人民币普通股汇添富基金公司-上海银行-海通添富牛1515,252人民币普通股号资产管理计划§3 重要事项3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用提示:以下带*号的指标的变化幅度较大,主要应考虑本期合并报表范围内增加了“云南濮耐昆钢高温耐材有限公司”。

深康佳A:2010年第一季度报告全文 2010-04-30

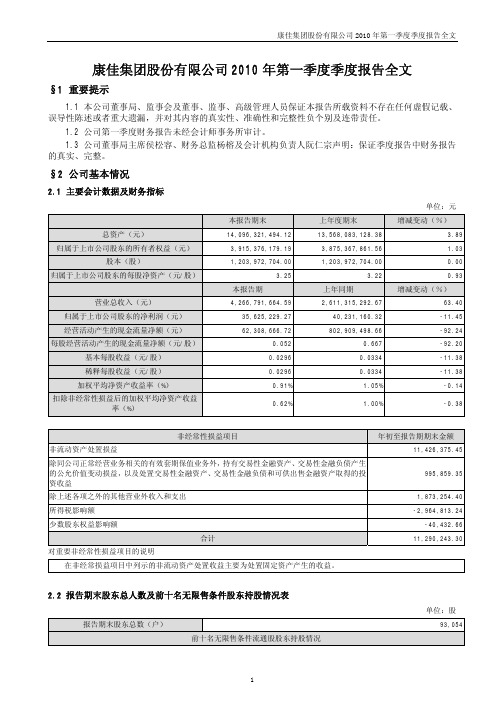

康佳集团股份有限公司2010年第一季度季度报告全文§1 重要提示1.1 本公司董事局、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第一季度财务报告未经会计师事务所审计。

1.3 公司董事局主席侯松容、财务总监杨榕及会计机构负责人阮仁宗声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况2.1 主要会计数据及财务指标单位:元本报告期末上年度期末增减变动(%)3.89总资产(元) 14,096,321,494.1213,568,083,128.38 归属于上市公司股东的所有者权益(元) 3,915,376,179.193,875,367,861.56 1.030.00股本(股) 1,203,972,704.001,203,972,704.000.93归属于上市公司股东的每股净资产(元/股) 3.25 3.22本报告期上年同期增减变动(%)63.40营业总收入(元) 4,266,791,664.592,611,315,292.67 归属于上市公司股东的净利润(元) 35,625,229.2740,231,160.32 -11.45经营活动产生的现金流量净额(元) 62,308,666.72802,909,498.66 -92.24-92.20每股经营活动产生的现金流量净额(元/股) 0.0520.667-11.38基本每股收益(元/股) 0.02960.0334-11.38稀释每股收益(元/股) 0.02960.0334-0.14加权平均净资产收益率(%) 0.91% 1.05%扣除非经常性损益后的加权平均净资产收益0.62% 1.00% -0.38率(%)非经常性损益项目年初至报告期期末金额非流动资产处置损益11,426,375.45除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投995,859.35资收益除上述各项之外的其他营业外收入和支出 1,873,254.40所得税影响额-2,964,813.24少数股东权益影响额-40,432.66合计 11,290,243.30对重要非经常性损益项目的说明在非经常损益项目中列示的非流动资产处置收益主要为处置固定资产产生的收益。

领先科技:2010年第一季度报告全文 2010-04-24

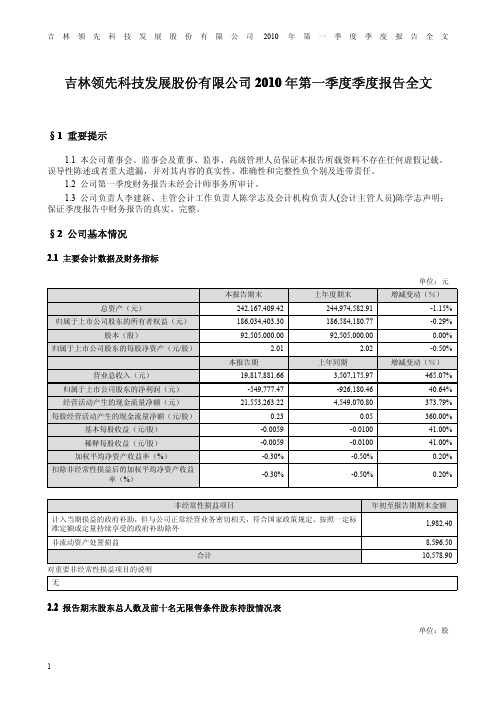

吉林领先科技发展股份有限公司2010年第一季度季度报告全文§1重要提示1.1本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2公司第一季度财务报告未经会计师事务所审计。

1.3公司负责人李建新、主管会计工作负责人陈学志及会计机构负责人(会计主管人员)陈学志声明:保证季度报告中财务报告的真实、完整。

§2公司基本情况2.1主要会计数据及财务指标无2.2报告期末股东总人数及前十名无限售条件股东持股情况表单位:股§3重要事项3.1公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用1.营业收入大幅增加是由于公司化工材料销售增加所致;2.经营中产生的现金流量净额增加是由于经营性回款增加所致。

3.2重大事项进展情况及其影响和解决方案的分析说明□适用√不适用3.3公司、股东及实际控制人承诺事项履行情况□适用√不适用3.4预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明□适用√不适用3.5其他需说明的重大事项3.5.1证券投资情况□适用√不适用3.5.2报告期接待调研、沟通、采访等活动情况表3.5.3其他重大事项的说明√适用□不适用1.公司未有持股30%以上股东提出股份增持计划;2.公司不存在向控股股东或其关联方提供资金、违反规定程序对外提供担保的情况。

3.截止目前公司仍有部分历史遗留的“股转债”债券未进行登记。

同时,截至报告期末,委托安信信托股份有限公司持有的安信信托—安桥—领先科技589.6万股已经全部出售,收回资金70,866,828.52.公司已将其设立为专项资金,专门用于偿还上述“股转债”形成的债务本息。

截至2009年12月31日,公司已兑付债券本息合计23,774,346.06元,其余债务亦正在按计划进行偿付。

2010年第一季度软件业经济运行情况及主要经济指标完成情况[1]

![2010年第一季度软件业经济运行情况及主要经济指标完成情况[1]](https://img.taocdn.com/s3/m/f72ed904cc175527072208d7.png)

41.1

20121

72.5

37273

39.2

厦门市 青岛市 深圳市

503 144 1288

497733 253236 4329213

19.6 10.5 27.6

151199 15599 2428664

18.1 4.1

27.6

85902 51403 218475

8.2 20

27.6

表二 2010 年 1-3 月计划单列市软件产业主要经济指标完成情况(二)

单位:万元

单位名 信息技术咨询和管理服务收 信息技术增值服务收 嵌入式系统软件收入 设计开发收入

称

入

入

本期累计

同比增减%

本期累计 同比增减% 本期累 同比增减 本期累 同比增减

计

%

计

%

计算机信息系统集成项目管理人员继续教育课程 合计 大连市 宁波市 厦门市 青岛市 深圳市

415241 195457 4710 97666 29643 87765

18.3 820000

18.8

440000

18.9

江苏省

1805 4667318

31.1 808217

19.7

684431

18.3

浙江省

1031 1040252

30.5 360569

31.7

288555

21.8

安徽省

82

70365

14.5

26678

5.5

29460

11

福建省

921 1118467

25.4 298924

382689 34229 25927

167400 13932 946 17355

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

证券代码:000715 证券简称:中兴商业公告编号:zxsy2010-09

中兴-沈阳商业大厦(集团)股份有限公司

2010年第一季度季度报告正文

§1 重要提示

1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2除下列董事外,其他董事亲自出席了审议本次季报的董事会会议

未亲自出席董事姓名未亲自出席董事职务未亲自出席会议原因被委托人姓名

张懿宸董事无原因未委托

1.3 公司第一季度财务报告未经会计师事务所审计。

1.4 公司负责人刘芝旭、主管会计工作负责人胡凯峰及会计机构负责人(会计主管人员)朱会君声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况

2.1 主要会计数据及财务指标

单位:元

本报告期末上年度期末增减变动(%)总资产(元)1,501,075,367.851,433,468,356.34 4.72%归属于上市公司股东的所有者权益(元)990,805,091.39961,320,702.37 3.07%股本(股)279,006,000.00279,006,000.00 0.00%归属于上市公司股东的每股净资产(元/股) 3.55 3.45 2.90%

本报告期上年同期增减变动(%)营业总收入(元)805,884,531.64696,102,893.13 15.77%归属于上市公司股东的净利润(元)29,484,389.0223,783,339.77 23.97%经营活动产生的现金流量净额(元)86,779,215.6172,587,567.74 19.55%每股经营活动产生的现金流量净额(元/股)0.310.26 19.23%基本每股收益(元/股)0.1060.085 24.71%稀释每股收益(元/股)0.1060.085 24.71%加权平均净资产收益率(%) 3.02% 2.66% 0.36%扣除非经常性损益后的加权平均净资产收益

2.95% 2.65% 0.30%

率(%)

非经常性损益项目年初至报告期期末金额

除上述各项之外的其他营业外收入和支出479,119.63与公司正常经营业务无关的或有事项产生的损益500,000.00所得税影响额-244,779.91

合计734,339.72对重要非经常性损益项目的说明

本期公司经与麦当劳(中国)有限公司协商,对2009年测算的三期工程搬迁补偿款减少50万元,账面予以冲回。

2.2 报告期末股东总人数及前十名无限售条件股东持股情况表

单位:股报告期末股东总数(户)10,636

前十名无限售条件流通股股东持股情况

股东名称(全称)期末持有无限售条件流通股的数量种类

沈阳中兴商业集团有限公司94,458,091人民币普通股CENTRAL PROSPERITY SHOPWELL

73,377,411人民币普通股

CAPITAL LIMITED

中国建设银行-交银施罗德蓝筹股票证券投

8,021,625人民币普通股

资基金

中国农业银行-鹏华动力增长混合型证券投

7,253,426人民币普通股

资基金

全国社保基金一零二组合6,024,430人民币普通股

中国农业银行-大成创新成长混合型证券投

5,192,096人民币普通股

资基金(LOF)

中国工商银行-建信优化配置混合型证券投

4,073,339人民币普通股

资基金

交通银行-建信优势动力股票型证券投资基

3,422,267人民币普通股

金

中国农业银行-大成景阳领先股票型证券投

3,000,000人民币普通股

资基金

中国工商银行-博时第三产业成长股票证券

2,699,798人民币普通股

投资基金

§3 重要事项

3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因

√适用□不适用

1、预付款项期末余额为23,094,420.97元,较期初余额增加277.10%,主要是预付三期工程货款等。

2、工程物资期末余额为694,181.60元,较期初余额增加1174.2%,主要是三期工程投入增加。

3、应付职工薪酬期末余额为42,063,422.17元,较期初余额增加343.12%,主要是应付未付职工薪酬。

4、预计负债期末余额为2,100,000元,较期初余额减少70.4%,主要是支付麦当劳(中国)有限公司赔偿款。

5、财务费用本期发生2,709,700.86元,较上年同期增加818.36%,主要是本期利息收入减少。

6、营业外收入本期发生479,119.63元,较上年同期增加308.5%,主要是部分长期应付账款转入营业外收入。

7、营业外支出本期发生-500,000元,主要是本期支付麦当劳(中国)有限公司赔偿款与年初预计数减少50万元。

8、购建固定资产、无形资产和其他资产所支付的现金本期发生11,999,900.41元,较上年同期增加305.93%,主要是支付三期工程款。

3.2 重大事项进展情况及其影响和解决方案的分析说明

□适用√不适用

3.3 公司、股东及实际控制人承诺事项履行情况

□适用√不适用

3.4 预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明

□适用√不适用

3.5 其他需说明的重大事项

3.5.1 证券投资情况

□适用√不适用

3.5.2 报告期接待调研、沟通、采访等活动情况表

接待时间接待地点接待方式接待对象谈论的主要内容及提供的资料

2010年01月21日公司证券部实地调研华夏基金管理有限公司、易方

达基金管理有限公司、鹏华基

金管理有限公司、华泰联合证

券有限公司

公司经营及三期工程进展情况

2010年02月10日公司证券部实地调研海通证券股份有限公司、涌金

资产管理有限公司

公司经营及三期工程进展情况

2010年03月08日公司证券部实地调研中信建投证券有限责任公司公司经营及三期工程进展情况

2010年03月19日公司证券部实地调研德邦证券有限责任公司公司经营及三期工程进展情况

3.5.3 其他重大事项的说明

□适用√不适用

3.6 衍生品投资情况

□适用√不适用

3.6.1 报告期末衍生品投资的持仓情况

□适用√不适用

中兴—沈阳商业大厦(集团)股份有限公司董事会

二O一O年四月二十四日。