最新增值税税率表大全

最新增值税税率及征收率一览表及说明

财税(2016)36号

一般纳税人跨县(市)提供建筑服务,适用一般计税方法计税的,应以取得

2%

预征率

的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款 和价外费用扣除支付的分包款后的余额,按照2%的预征率在建筑服务发生地

预缴税款后,向机构所在地主管税务机关进行纳税申报。

下列项目可依照3%征收率减按2%征收增值税: 可

7.属于增值税一般纳税人的单采血浆站销售非临床用人体血液

应纳税额=销售额(不含税) ×3% 不含税销售额=含税销售额/ (1÷3%)

1.人体血液的增值税适用税 率为17%。 2.属于增值税一般纳税人的单 采血浆站销售非临床用人体血 液,可以按照简易办法依照3%征 收率计算应纳税额,但不得对外 开具增值税专用发票;也可以按 照销项税额抵扣进项税额的办法 依照增值税适用税率计算应纳税 额。纳税人选择计算缴纳增值税 的办法后,36个月内不得变更。 3.国家税务总局公告2014年 第36号

销项税额=销售额(不含税) ×6%

财税(2016)36号

6.广播影视服务

广播影视节目(作品)的制作服务、发行服务和播映(含 放映,下同)服务

不含税销售额=含税销售额/ (1÷6%)

7.增值电信服务 增值电信服务

8.商务辅助服务

企业管理服务、经纪代理服务、人力资源服务、安全保护 服务

9.生活服务

文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿 服务、居民日常服务和其他生活服务。

小规模纳税人销售其自建的不动产,应以取得的全部价款 和价外费用为销售额,按照 5%的征收率计算应纳税额

其他个人销售其取得(不含自建)的不动产(不含其购买 的住房),应以取得的全部价款和价外费用减去该项不动 产购置原价或者取得不动产时的作价后的余额为销售额, 按照 5%的征收率计算应纳税额

增值税最新税率梳理表

增值税最新税率梳理表一、税率调整背景近年来,为了促进经济发展、提升竞争力,我国多次对增值税税率进行了调整。

通过降低增值税税率,可以减轻企业负担,激发市场活力,加速经济发展。

二、增值税一般纳税人适用税率1. 一般服务、货物销售:13%一般服务业包括餐饮、住宿、旅游等行业,货物销售则指非特殊政策规定的其他行业。

2. 部分制造业、运输业、建筑业:9%部分制造业包括纺织、家具制造等行业;运输业指货物运输、仓储等服务;建筑业包括房屋建筑、土木工程等。

3. 农产品销售:11%农产品销售指由农民直接销售自产农产品所得的增值税税率。

这一税率的调整旨在支持农民增收,促进农村经济发展。

4. 跨境电商综合税率:70%跨境电商综合税率适用于跨境电商零售进口业务,这一税率的实施可以进一步促进跨境电商的发展。

三、增值税小规模纳税人适用税率1. 一般服务、货物销售:3%与一般纳税人税率相比,小规模纳税人税率较低,适用于营业额较小的企业。

2. 部分制造业、运输业、建筑业:1%对于小规模纳税人中的部分制造业、运输业、建筑业等行业,税率仍然较低。

3. 农产品销售:3%小规模纳税人中从事农产品销售的纳税人,同样可以享受较低的税率。

四、特殊政策税率1. 高新技术企业:15%为鼓励高新技术企业的创新和发展,我国对高新技术企业适用较低的增值税税率。

2. 海洋渔业:11%为促进海洋渔业的可持续发展,对海洋渔业适用较低的增值税税率。

3. 钢铁、有色金属、石化等行业:13%为了推动产业结构调整和能源资源的合理利用,对部分行业的增值税税率进行了相应调整。

五、税率调整对企业的影响1. 减轻了企业负担通过降低增值税税率,企业的税负得到了一定程度的减轻,尤其是小规模纳税人和特殊行业纳税人,对他们的经营活动有着积极的促进作用。

2. 提升了市场活力增值税税率调整后,企业成本降低,价格相应下降,这将促进市场交易的活跃度,提高市场的竞争力。

3. 推动了产业发展增值税税率调整还可以促进产业的升级与转型,推动经济结构的优化和升级,加速高端制造业和服务业的发展。

最新税率表(营业税、企业所得税、个人所得税、增值税)

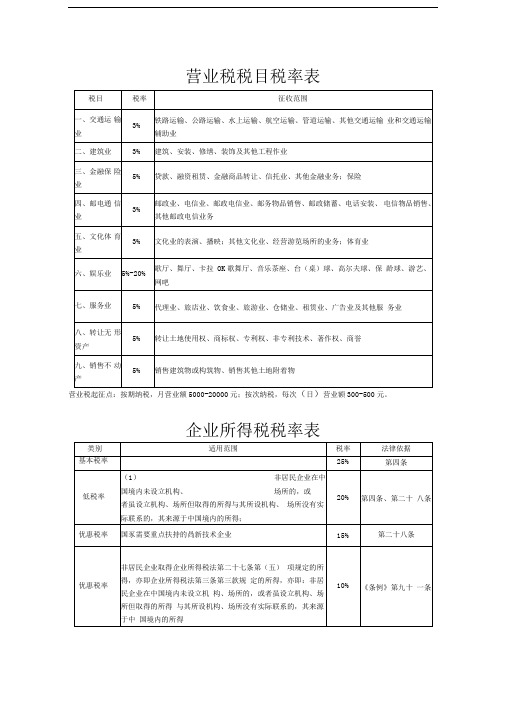

营业税税目税率表营业税起征点:按期纳税,月营业额5000-20000元;按次纳税,每次(日)营业额300-500元。

企业所得税税率表最新个人所得税税率表(一)工资、薪金所得适用 级 含税级距不含税级距税率(%) 速算扣除数说明数1 不超过1500元的不超过1455元的 3 01、 本表含税级距指以每月收入额减除费用 二千五百兀后的余额 或者减除附加减除费 用后的余额。

2、 含税级距适用于由纳税人负担税款的工 资、薪金所得;不含 税级距适用于由他人 (单位)代付税款的工 资、薪金所得。

2超过1500元至4,500元的部分超过1455元至4,155元 的部分10 1053超过4,500元至9,000元的部分超过4,155元至7,755元 的部分20 5554超过9,000元至35,000元的部分超过7,755元至27,255 元的部分25 1,0055超过35,000元至55,000元的部分超过27,255元至41,255 元的部分30 2,7556超过55,000元至80,000元的部分超过31,375元至45,375 元的部分35 5,5057超过80,000元 的 部分超过57,505的部分 45 13,505(二)个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用 级 速算扣数含税级距不含税级距税率(%)除数说明1 不超过15,000元 的不超过14,250元的 5 01、 本表含税级距指每一纳税 年度的收入总额,减除成本, 费用以及损失的余额。

2、 含税级距适用于个体工商 户的生产、经营所得和对企事 业单位的承包经营承租经营 所得。

不含税级距适用于由他 人(单位)代付税款的承包经 营、承租经营所得。

2超过15,000元到30,000元的部分超过14,250元至27,750元的部分10 7503超过30,000元至60,000元的部分超过27,750元至51,750元的部分20 3,7504超过60,000元至100,000元的部分超过51,750元至79,750元的部分30 9,7505超过100,000元的 部分超过79,750元的部 分3514,750增值税税率表(新)2009 年新变动:1、 购入固定资产,进项税可以抵扣。

2024年5月1日起最新增值税税率

2024年5月1日起最新增值税税率在经济生活中,增值税是一个至关重要的税种,它对于企业的经营成本、市场价格以及国家的财政收入都有着深远的影响。

随着时间的推移和经济形势的变化,增值税税率也在不断调整和优化。

自 2024 年5 月 1 日起,我国的增值税税率迎来了新的变化。

首先,我们来了解一下增值税的基本概念。

增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。

从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。

实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

那么,2024 年 5 月 1 日起的最新增值税税率具体有哪些调整呢?在一般纳税人方面,增值税税率分为 13%、9%、6%三档。

其中,销售或者进口货物、提供加工修理修配劳务、有形动产租赁服务等,适用13%的税率。

这一税率主要涵盖了大部分的工业产品和商品销售。

对于农产品、天然气、食用盐、图书、报纸、杂志、音像制品、电子出版物等,以及交通运输服务、邮政服务、基础电信服务、建筑服务、不动产租赁服务等,适用 9%的税率。

这一档税率主要是为了支持和保障一些基础性的民生领域和重要行业。

而金融服务、现代服务(租赁服务除外)、生活服务、增值电信服务等,则适用 6%的税率。

这一档税率主要针对一些高附加值的服务行业。

在小规模纳税人方面,增值税征收率通常为 3%。

但为了减轻小规模纳税人的负担,促进小微企业的发展,国家会不定期出台一些优惠政策,例如阶段性降低征收率等。

增值税税率的调整,对于企业和消费者都有着重要的影响。

对于企业来说,税率的变化直接关系到成本核算、产品定价和市场竞争力。

如果税率降低,企业的税负减轻,可能有更多的资金用于研发、扩大生产、提高员工福利等,从而促进企业的发展。

反之,如果税率提高,企业则需要更加精细地管理成本,优化经营策略。

对于消费者来说,增值税最终会体现在商品和服务的价格中。

税法最新税率表(营业税、企业所得税、个人所得税、增值税)

营业税税目税率表营业税起征点:按期纳税,月营业额5000—20000元;按次纳税,每次(日)营业额300—500元。

企业所得税税率表增值税税率表(新)2009年新变动:1、购入固定资产,进项税可以抵扣。

2、取消外商投资企业采购国产设备增值税退税政策。

3、取消原增值税政策中对于矿产品的13%优惠税率,对其恢复17%的法定税率。

4、小规模纳税人取消了工业与商业的差别,增值税税率降为3%。

增值税起征点:销售货物的,为月销售额5000—20000元;销售应税劳务的,为月销售额5000-20000元;按次纳税的,为每次(日)销售额300—500元。

一、一般纳税人生产下列货物,可按简易办法依照6%征收率计算缴纳增值税。

(一)县以下小型水力发电单位生产的电力;(二) 建筑用和生产建筑材料所用的砂、土、石料;(三)以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰;(四)原料中掺有煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣(不包括高炉水渣)生产的墙体材料;(五)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。

二、自2009年1月1日起,金属矿采选产品、非金属矿采选产品增值税税率由13%恢复到17%。

三、增值税一般纳税人销售自来水可按6%的税率征收;四、文物商店和拍卖行的货物销售按6%的税率征收。

五、下列按简易办法征收增值税的优惠政策继续执行,不得抵扣进项税额:(一)纳税人销售自己使用过的物品,按下列政策执行:1.一般纳税人销售自己使用过的属于条例第十条规定不得抵扣且未抵扣进项税额的固定资产,按简易办法依4%征收率减半征收增值税。

一般纳税人销售自己使用过的其他固定资产,按照《财政部国家税务总局关于全国实施增值税转型改革若干问题的通知》(财税[2008]170号)第四条的规定执行。

一般纳税人销售自己使用过的除固定资产以外的物品,应当按照适用税率征收增值税。

2.小规模纳税人(除其他个人外,下同)销售自己使用过的固定资产,减按2%征收率征收增值税.小规模纳税人销售自己使用过的除固定资产以外的物品,应按3%的征收率征收增值税。

2024年增值税税率表

2024年增值税税率表一般纳税人的增值税=销项税额-进项税额=不含税销售额*税率-不含税成本*税率(或征收率)增值税涉及的税率和征收率,归类汇总如下:一.基本税率13%1.销售或进口一般货物2.加工修理修配劳务3.有形动产租赁服务二.低税率9%销售或进口税法列举的货物建筑、销售不动产、不动产租赁服务、转让土地使用权、交通运输、邮政、基础电信9%税率的适用货物1.粮食等农产品、食用植物油、食用盐;2.自来水、暖气、冷气、热水、煤气、石油液化气、(自然气)、二甲醚、沼气、居民用煤炭制品;3.图书、报纸、杂志、音像制品、电子出版物;4.饲料、化肥、农药、农机、农膜;5.国务院规定的其他货物。

留意对比简单乱的项目:9%:面粉、水果蔬菜、毛茶、葡萄干、中药饮片、鲜奶、宠物饲料13%:(淀粉)、各类罐头、精制茶、果脯、中成药、调制乳、饲料添加剂9%:农药制剂、农机整机、农副产品加工机械13%:日用消毒剂、农机零部件、农用汽车、农副产品为原料加工工业产品的加工机械低税率货物的免征增值税政策(部分)1.农业生产者销售自产农产品免税。

2.从事(蔬菜批发、零售)的纳税人销售蔬菜,(免征)增值税。

3.从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品,免征增值税。

4.销售饲料免税。

注:(宠物饲料属于饲料,但不属于免税范围,应按9%税率计税)。

饲料添加剂应按13%税率计税。

5.对供热企业向居民个人供热部分的采暖费收入免征增值税。

三.低税率6%增值电信、现代服务业(租赁除外)、金融服务、生活服务、销售无形资产(土地使用权除外)四.零税率0%适用于出口货物、劳务、跨境应税行为(1)国际运输、港澳台运输、航天运输(2)研发、合同能源管理、设计、广播影视作品制作发行、软件、电路设计及测试、信息系统、业务流程管理、离岸服务外包、转让技术五.一般纳税人:征收率(一)征收率:3%1.除5%征收率以外的情形2.减按2%(1)含税收入/(1+3%)x2%(2)小规模销售自己使用过的固定资产(3)一般人销售自己使用过不得抵扣且未抵进项的固定资产(4)二类纳税人销售旧货(二)征收率:5%1.不动产销售、不动产租赁、转让土地使用权2.劳务派遣和安保服务差额计税时3.一般纳税人人力资源外包选择简易计税时4.减按1.5% (个人出租住房:含税收入/(1+5%)x1.5%)(三)征收率:0.5%1.2024年5月1日-2023年底,二手车经销企业销售收购二手车2.含税收入/(1+0.5%)x0.5%(三)征收率:1%1.小规模纳税人3%征收率情形(至2024年3月31日)2.含税收入/(1+1%)x1%(1)纳税人销售自己使用过的固定资产,适用3%征收率减按2%征收增值税的,不得开具增值税专用发票。

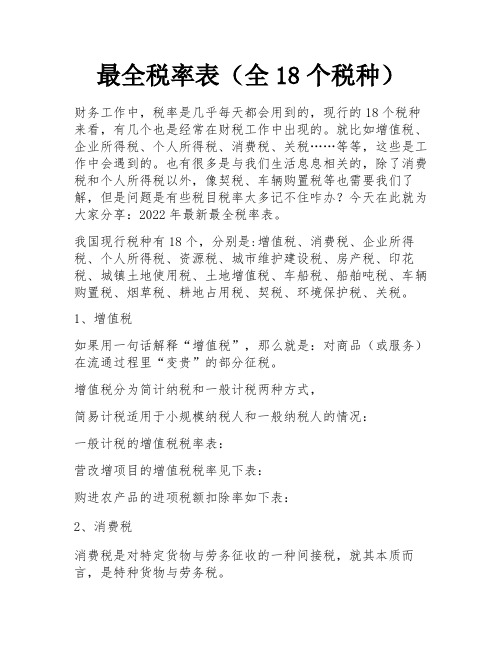

最全税率表(全18个税种)

最全税率表(全18个税种)财务工作中,税率是几乎每天都会用到的,现行的18个税种来看,有几个也是经常在财税工作中出现的。

就比如增值税、企业所得税、个人所得税、消费税、关税……等等,这些是工作中会遇到的。

也有很多是与我们生活息息相关的,除了消费税和个人所得税以外,像契税、车辆购置税等也需要我们了解,但是问题是有些税目税率太多记不住咋办?今天在此就为大家分享:2022年最新最全税率表。

我国现行税种有18个,分别是:增值税、消费税、企业所得税、个人所得税、资源税、城市维护建设税、房产税、印花税、城镇土地使用税、土地增值税、车船税、船舶吨税、车辆购置税、烟草税、耕地占用税、契税、环境保护税、关税。

1、增值税如果用一句话解释“增值税”,那么就是:对商品(或服务)在流通过程里“变贵”的部分征税。

增值税分为简计纳税和一般计税两种方式,简易计税适用于小规模纳税人和一般纳税人的情况:一般计税的增值税税率表:营改增项目的增值税税率见下表:购进农产品的进项税额扣除率如下表:2、消费税消费税是对特定货物与劳务征收的一种间接税,就其本质而言,是特种货物与劳务税。

消费税税率参考下表:3、企业所得税企业所得税是对我国境内的企业和其他取得收入的组织的生产经营所得和其他所得征收的一种所得税。

企业所得税税率表:4、个人所得税个人所得税主要分为三类:综合所得、经营所得以及比例税率。

综合所得(工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得)适用3%-45%的7阶超额累进税率:经营所得(包括个体工商户的生产、经营所得和对企业事业单位的承包经营、承租经营所得)适用5%-35%的5阶超额累进税率:对个人的利息、股息、红利所得,财产租赁所得,财产转让所得,偶然所得和其他所得,按次计算征收个人所得税,适用于比例税率:此外,非居民个人取得工资薪金、劳务报酬所得、稿酬所得和特许使用费所得,则依照下表按月换算后计算应纳税额:5、资源税资源税是以各种应税自然资源为课税对象、为了调节资源级差收入并体现国有资源有偿使用而征收的一种税。

2023年增值税税率

2023年增值税税率一般纳税人一、适用13%税率1.销售或者进口货物(另有列举的货物除外)2.销售劳务3.有形动产租赁服务二、适用9%税率1.销售或进口粮食等农产品、食用植物油、食用盐;饲料、化肥、农药、农机、农膜;图书、报纸、杂志、音像制品、电子出版物;自来水、暖气、冷气、热水、煤气、石油液化气天然气、二甲醚、沼气、居民用煤炭制品;国务院规定的其他货物2.不动产租赁服务3.交通运输服务4.销售不动产5.建筑服务6.转让土地使用权7.邮政服务三、适用6%税率1.销售无形资产(转让补充耕地指标、技术、商标、著作权、商誉、自然资源、其他权益性无形资产使用权或所有权)2.增值电信服务3.金融服务4.现代服务(研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、鉴证咨询服务、广播影视服务、商务辅助服务、其他现代服务)5.生活服务(文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务、其他生活服务)四、适用零税率1.纳税人出口货物 (国务院另有规定的除外)2.境内单位和个人跨境销售国务院规定范围内的服务、无形资产3.销售货物、劳务,提供的跨境应税行为,符合免税条件的,免税备注:一般纳税人购进农产品进项税额扣除率购进农产品原适用10%扣除率的,扣除率调整为9%;购进用于生产或者委托加工13%税率货物的农产品,按照10%扣除率计算进项税额。

小规模纳税人一、适用3%减按1%(自2023年1月1日至2023年12月31日)小规模纳税人销售货物或者加工、修理修配劳务,销售应税服务、无形资产二、适用3%减按2%小规模纳税人 (除其他个人外)销售自己使用过的固定资产三、适用5%税率1.单位和个体工商户出租不动产(不含个体工商户出租住房)2.其他个人出租不动产(不含住房)四、适用5%减按15%1.个体工商户出租住房2.个人出租住房3.住房租赁企业中的增值税小规模纳税人向个人出租住房。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

最新增值税税率表大全

增值税税率说明:

一、一般纳税人生产下列货物,可按简易办法依照6%征收率计算缴纳增值税。

(一)县以下小型水力发电单位生产的电力;

(二) 建筑用和生产建筑材料所用的砂、土、石料;

(三)以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰;

(四)原料中掺有煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣(不包括高炉水渣)生产的墙体材料;

(五)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。

二、金属矿采选产品、非金属矿采选产品增值税税率由17%调整为13%。

三、增值税一般纳税人销售自来水可按6%的税率征收。

四、文物商店和拍卖行的货物销售按6%的税率征收。

五、寄售商店代销寄售物品、典当业销售的死当物品按6%乃奥收魇铡六、单位和个人经营者销售自己使用过的游艇、摩托车和应征消费税的汽车,按6%的征收率计算缴纳增值税。

七、销售自己使用过的其他属于货物的固定资产,暂免征收增值税。

注:“使用过的其他属于货物的固定资产”应同时具备以下几个条件:

(一)属于企业固定资产目录所列货物;

(二)企业按固定资产管理,并确已使用过的货物;销售价格不超过其原值的货物。

对不同时具备上述条件,无论会计制度规定如何核算,均应按6%的征收率征收增值税。

八、增值税小规模纳税人销售进口货物,税率为6%,提供加工、修理修配劳务,税率为6%。

九、邮政部门以外的其他单位与个人销售集邮商品、征收增值税。

十、增值税一般纳税人向小规模纳税人购买的农业产品,可视为免税农业产品按10%的扣除率计算进项税额。

十一、工厂回收的废旧物资按照10%的扣除率计算进项

税额。

十二、增值税一般纳税人凭发票上的运费金额按7%的扣除率计算进项税额。

如运输费用和其他杂费合并开列,则不得计算进项税额。

土地增值税税率表

档次

级距

税率

速算扣除系数

税额计算公式

说明

1

增值额未超过扣除项目金额50%的部分

30%

增值额30%

扣除项目指取得土地使用权所支付的金额;开发土地的成

本、费用;新建房及配套设施的成本、费用或旧房及建筑物的评估价格;与转让房地产有关的税金;财政部规定的其他扣除项目。

2

增值额超过扣除项目金额50%,未超过100%的部分

40%

5%

增值额 40%-扣除项目金额5%

3

增值额超过扣除项目金额100%,未超过200%的部分

50%

15%

增值额50%-扣除项目金额15%

4

增值额超过扣除项目金额200%的部分

60%

35%

增值额60%-扣除项目金额35%

增值税税率表

税目

税率

范围

说明

一、销售或进口货物除列举的以外

17%

《中华人民共和国增值税暂行条例》第二条增值税税率,第一项规定:“纳税人销售或者进口货物,除本条第(二 )项、第(三)项规定外,税率为17%。

”

二、加工、修理修配劳务

17%

《中华人民共和国增值税暂行条例》第二条增值税税率,第四项规定:“纳税人提供加工、修理修配劳务,税率为17%。

三、农业产品

13%

包括植物类、动物类

1.植物类

粮食包括小麦、稻谷、玉米、高梁、谷子和其他杂粮,以及经碾磨、脱壳等工艺加工后的粮食

切面、饺子皮、馄钝皮、面皮、米粉等粮食复制品,也属于本货物的征税范围。

豆制小吃食品不包括。

蔬菜包括各种蔬菜、菌类植物和少数可作副食的木料植物。

经晾晒、冷藏、冷冻、包装、脱水等工序加工的蔬菜、腌菜、咸菜、酱菜和盐渍蔬菜等也属于本货物的征税范围。

烟叶包括晒烟叶、晾烟叶和初烤烟叶。

茶叶包括各种毛茶。

园艺植物指可供食用的果实。

经冷冻、冷藏、包装等工序加工的园艺植物,也属于本货物的征税范围。

药用植物

利用药用植物加工制成的片、丝、块、段等中药饮片,也属于本货物的征税范围。

油料植物

提取芳香油的芳香油料植物,也属于本货物的征税范围。

纤维植物

棉短绒和麻纤维经脱胶后的精干(洗)麻,也属于本货物的征税范围。

糖料植物

林业产品包括原木、原竹、天然树脂及其他林业产品

盐水竹笋也属于本货物的征税范围

其他植物

干花、干草、薯干、干制的藻类植物,农业产品的下脚料等,也属于本货物的征税范围。

2.动物类

水产品包括鱼、虾、蟹、鳖、贝类、棘皮类、软体类、腔肠类、海兽类、鱼苗卵、虾苗、蟹苗、贝苗秧,以及经冷冻、冷藏、盐渍等防腐处理和包装的水产品。

干制的鱼、虾、蟹、贝类、棘皮类、软体类、腔肠类等,以及未加工成工艺品的贝壳、珍珠也属于本货物的征税范围。

畜牧产品包括兽类、禽类和爬行类动物

兽类、禽类和爬行类动物的肉产品

蛋类产品鲜奶

各种兽类、禽类和爬行类动物的肉类生制品亦属征税范围,经加工的咸蛋、松花蛋、腌制的蛋等,也属于本货物的征税范围

动物皮张

将生皮、生皮张用清水、盐水或者防腐药水浸泡、刮里、脱毛、晒干或者熏干,未经鞣制的,也属于本货物的征税范围。

动物毛绒

其他动物组织包括蚕茧,天然蜂蜜,动物树脂及其他动物组织。

农业生产者销售的自产农业产品免征增值税。

四、粮食、食用植物油

13%

粮食包括稻谷;大米;大豆;小麦;杂粮;鲜山芋、山芋干、山芋粉;经过加工的的面粉(各种花式面粉除外)。

淀粉不属于农产品的范围,应按照17%征收增值税。

食用植物油包括从植物中加工提取的食用油脂及以其为原

料生产的混合油。

五、其他货物

13%

包括自来水、暖气、冷气、热水、煤气、石油液化气,天然气、沼气、居民用煤炭制品图书、报纸、杂志

饲料、化肥、农药、农机、农膜国务院规定的其他货物

六、出口销售货物

原油,柴油、援外出口货物、天然牛黄、麝香、铜及铜基合金、白金、糖、新闻纸等国家规定不予退税。