出口货物增值税征税与退税税率对照表(2004版)

增值税出口退税

第三步: 当期应纳税额=-73.24(万元),小于0,且小 于免抵退税额=147.18(万元)

当期应退税额=73.24(万元)

免抵税额=147.18-73.24=73.94(万元)

免退税的计算

原理

免退税的计算适用于纳税人收购标的出口,只需免掉出口环节 应纳税,退掉出口前购进所对应的进项税即可。

出口货物的离岸价(FOB)扣除出口货物 所含的国内购进免税原材料的金额

退税依据

出口形式

增值税退(免)税的计税依据

外贸企业出口货物 购进出口货物的增值税专用发票注明的金额或

(委托加工修理修配 海关进口增值税专用缴款书注明的完税价格

货物除外)

外贸企业出口委托加 加工修理修配费用增值税专用发票注明的金额

工修理修配货物

免抵退税的计算 原理

免抵退税——“免” 免征出口环节增值税

免抵退税——“抵” 免抵退税——“退”

内销应纳税额减去出口对 应的进项税额

内销应纳税额减去出口进项税 额,得到的差额如果是负值, 则需进行退税

免抵退税的计算

计算公式 第一步:不考虑内销,只考虑出口,计算纳税人出口退 税应退税额(结果必定为正),公式:

免征增值税,相 应的进项税额予 以退还

退税率 退税率的一般规定

除另有规定外,出口应税对象的退税率为其适用税率

自2019.4.1起,原适用16%税率且出口退税率为16%的出口货物劳 务,出口退税率调整为13%;原适用10%税率且出口退税率为10% 的出口货物、跨境应税行为,出口退税率调整为9%

适用不同退税率的货物劳务,应分开报关、核算并申报

计算公式

应退税额=退税依据×退税率

提示

退税依据即不含增值税购进金额,如果有免税购进的,应当减 除免税购进金额。 退税率低于适用税率的,相应计算出的差额部分的税款计入出 口货物劳务成本。

出口退税

当期应纳税额=当期内销货物的销项税额+当期出口货物离岸价×外汇人民币牌价×征税率-当期全部进项税 额

当期应退税额=出口货物离岸价格×外汇人民币牌价×退税税率

会计处理

(1)货物出口并确认收入实现时,根据出口销售额(FOB价)做如下会计处理: 借:应收账款(或银行存款等) 贷:主营业务收入(或其他业务收入等) (2)根据《生产企业出口货物免、抵、退税申报汇总表》中计算出的“免抵退税不予免征和抵扣税额”做如 下会计处理: 借:主营业务成本(或其他业务成本等) 贷:应交税费-应交增值税(进项税额转出) (3)月末根据《生产企业出口货物免、抵、退税申报汇总表》中计算出的“应退税额”做如下会计处理: 借:其他应收款-出口退税 贷:应交税费-应交增值税(出口退税) (4)月末根据《生产企业出口货物免、抵、退税申报汇总表》中计算出的“免抵税额”做如下会计处理:

特点介绍

我国的出口货物退(免)税制度是参考国际上的通行做法,在多年实践基础上形成的、自成体系的专项税收 制度。这项新的税收制度与其他税收制度比较,有以下几个主要特点:

收入退付行为

税收是国家为满足社会公共需要,按照法律规定,参与国民收入中剩余产品分配的一种形式。出口货物退 (免)税作为一项具体的税收制度,其目的与其他税收制度不同。它是在货物出口后,国家将出口货物已在国内 征收的流转税退还给企业的一种收入退付或减免税收的行为,这与其他税收制度筹集财政资金的目的显然是不同 的。

退税计算方法

出口退税计算退税额 = 含税出厂价/(1+0.17)×出口商品退税率=销售金额x出口商品退税率出厂价=销售金额*(1+0.17)销售金额:在增值税发票上有列明,也可进行计算,如下:销售金额=出厂价/(1+0.17)例如:汽车配件出口退税率5%出厂单价:1.50元/件数量:10000件出厂价:15000元出口退税额=15000/(1+0.17)X5%=64.10元外贸关键秘密之:退税制度退税是外贸中的重要概念,也是目前外贸业务中利润的主要来源。

为便于管理,国家假定所有产品均为国内流通与消费,因此普遍征收增值税,税率高达售价的6%~17%不等。

正规情况下,国内采购或出口前的价格均为含税价,即已经缴纳了增值税的价格。

而产品用于出口的话,这部分税就不应征收了,已经征收的可以按照程序部分或全部退返给出口商。

假如:你从国内工厂购进彩电一批,价格为含税价1170元,其中1000元就是净价,170元是已缴增值税。

按照国家的规定,彩电类产品的出口退税率为17%,也就是说,彩电出口以后,税务局将退返170元给出口商(退税款=1170/1.17*0.17)。

这样一来,即使出口商以平本价即1170元出口,仍可得到退税款170元作为利润收入。

在这种情况下,如果出口者出于竞争考虑,从170元中拿出一部分来贴补降价,即使以低于进价1170元的价格出售,也还是有利润的。

一般的产品都是开增值税17%的发票,这是你买的货物是含税的,到时国家退给13%。

假如退税率是13%的话,你以含税价1000元买进的货物(因为里面含了17%的税,实际货物的价钱肯定要把这含税的价钱去掉,1000除以(1+17%)得出的也就是不含税价854.7元,),就算原封不动1000元卖给老外,你也能从国家那里拿到111元退税款(854.7乘以13%约等于111)。

因为退税是按你货物实际不含税的价钱(也就是854.7元)乘以退税率13%,这就是你从国家拿到的退税(111元)。

出口货物劳务增值税和消费税征税范围与计算分类

( 五 ) 出 口 企 业 或其 他单 位 增值 税 退 ( 免 ) 税 凭 证 有 伪造 或 内容 不 实 的 货 物

,

( 免 ) 税 申报

,

按规 定可 以 在

,

月份的 但 由于

海 洋 工程结 构物 以外

国务 院决 定 明确

,

增值税 纳税 申报 期 内申报免 税

该 企 业对政 策不 熟悉

。 ,

取 消 出 口 退 税率 的 货物 征税

,

税 务 机关 停止 办 理 增值 税 退 ( 免 ) 税 期 间所 发生 出

口 的 货物 口企

,

销 售 时 属 于 应 税 产 品 的按 视 同 内 销 征 税

。

的征税 范 围

9 号文规定 3 适 用于 出口

,

按视 同 内销征税

。

除此 之外

,

应 当按免 税进 行补办 并

。

货物 劳

主 要有

(四)出

业或 其 他 单 位 提 供 虚

。 ,

而应 依 照政 策办理 退 ( 免 ) 税

除特殊 区域 内的企 业 出 口 的特 殊 区

、

应统 一按 内销货 物 的

( 二 ) 出 口 至 特 殊 区域 内的 非 生 产 用 品和 工具

。

域 内的 货物

出 口 企 业或其 他单 位视 同

,

上述两 个文 件对 原政 策

对 出 口 企 业或其 他单 位销

39 号 税 [2 0 1 2 」

,

殊监 管 区域 内企 业用 于生 产的 列名 原材 料 ( 溶 于非 水介 质 其 他油 漆 ) 出

口退税率

。 ,

( 七 ) 出 口 企 业 或 其 他 单位 具 有六 种规定 「 详见 3 9 号 文 第七 条 第 (一 )

外贸企业出口退税业务的进项税如何处理

外贸企业出口退税业务的进项税如何处理对于外贸企业来说,用于出口退税的进项发票不能“一票两用”,即不能即用于抵扣又用于退税。

政策如下:1、原财税字(1995)92号(已废止)第八条规定:外贸企业出口货物必须单独设帐核算购进金额和进项税额,如购进的货物当时不能确定是用于出口或内销的,一律记入出口库存帐,内销时必须从出口库存帐转入内销库存帐。

征税机关可凭该批货物的专用发票或退税机关出具的证明办理抵扣。

2、财税(2012)39号:外贸企业应单独设账核算出口货物的购进金额和进项税额,若购进货物时不能确定是用于出口的,先记入出口库存账,用于其他用途时应从出口库存账转出。

外贸企业的进项发票,无外乎如下几种处理:1、采购时就分清出口和内销了,则开进发票时分别开具,用于内销的认证后直接抵扣,用于出口的认证后不抵扣;2、采购时不能分清或者虽然分清,但开进发票时未分开开具,即内外销的进货开在一张发票,则认证后暂时计入出口库存并不得抵扣,待出口后,再把内销部分开具《出口货物转内销证明》来进行抵扣3、用于出口,取得发票时认证未抵扣,待出口后发现种种原因不但不能退税而且要视同内销,则开具《出口货物转内销证明》进行抵扣4、取得费用发票,如内陆运费、港杂费、报关费、海运费等专用发票。

如果出口业务是可退税或免税不退税的,其进项不能抵扣,发票认证后不需要抵扣;如果出口业务是视同内销征税的,其进项可以抵扣,发票认证后直接抵扣即可。

(注意:生产企业出口业务在退税或视同内销时,其所有进项都可以抵扣,免税时不能抵扣)外贸企业进项税额的填列方法:用于出口退税的货物进项税在附表二的26、27、28栏显示。

根据国税函2008 1075号:“本期已认证相符且本期未申报抵扣”,调整填写为本期认证相符,但因按照税法规定暂不予抵扣及按照税法规定不允许抵扣,而未申报抵扣的防伪税控增值税专用发票和机动车销售统一发票,包括外贸企业购进供出口的货物“按照税法规定不允许抵扣”,填写期末已认证相符但未申报抵扣的防伪税控增值税专用发票和机动车销售统一发票中,按照税法规定不允许抵扣,而只能作为出口退税凭证或应列入成本、资产等项目的防伪税控增值税专用发票和机动车销售统一发票。

国税发[2004]64号 国家税务总局关于出口货物退(免)税管理有关问题的通知

![国税发[2004]64号 国家税务总局关于出口货物退(免)税管理有关问题的通知](https://img.taocdn.com/s3/m/6934dc01b52acfc789ebc9f0.png)

国家税务总局关于出口货物退(免)税管理有关问题的通知国税发[2004]64号2004-05-31国家税务总局各省、自治区、直辖市和计划单列市国家税务局:为加强出口货物退(免)税管理,进一步规范出口退(免)税申报、审核程序,根据国家有关法律、法规及国家税务总局有关出口货物退(免)税规定,经研究,现将2004年1月1日以后报关出口货物的退(免)税申报、审核有关事项通知如下:一、出口企业向税务机关主管出口退税的部门(以下简称退税部门)申报出口货物退(免)税时,在提供有关出口货物退(免)税申报表及相关资料时,应同时附送下列纸质凭证:(一)实行“免、抵、退”税管理办法的生产企业提供出口货物的出口发票;外贸企业提供购进出口货物的增值税专用发票或普通发票;凡外贸企业购进的出口货物,外贸企业应在购进货物后按规定及时要求供货企业开具增值税专用发票或普通发票;其购进货物开具的增值税专用发票属增值税防伪税控系统开具的,退税部门应要求外贸企业自开票之日起30日内办理认证手续。

(二)出口货物报关单(出口退税专用);(三)出口收汇核销单。

对外贸企业自一般纳税人购进出口的货物,外贸企业向退税部门申报出口货物退(免)税时,不再提供“税收(出口货物专用)缴款书”或“出口货物完税分割单” (具体规定另行通知);但对外贸企业购进出口的消费税应税货物和自小规模纳税人购进出口的货物等其他尚未纳入增值税防伪税控系统管理的货物,还须提供“税收(出口货物专用)缴款书”或“出口货物完税分割单”。

对出口企业以委托出口、援外出口、对外承包工程、境外带料加工装配业务等特殊方式出口的货物,出口企业向退税部门申报上述出口货物的退(免)税时,还须提供现行有关出口货物退(免)税规定要求的其他相关凭证。

二、出口企业在申报出口货物退(免)税时,应提供出口收汇核销单,但对尚未到期结汇的,也可不提供出口收汇核销单,退税部门按照现行出口货物退(免)税管理的有关规定审核办理退(免)税手续。

财税[2004]116号 财政部国家税务总局关于出口货物退(免)税若干具体问题的通知

![财税[2004]116号 财政部国家税务总局关于出口货物退(免)税若干具体问题的通知](https://img.taocdn.com/s3/m/6b5ad1c08bd63186bcebbca0.png)

财税[2004]116号财政部国家税务总局关于出口货物退(免)税若干具体问题的通知各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:针对有关地区在执行出口退税政策中反映的一些问题,经研究,现将出口货物退(免)税若干具体问题规定如下:一、《财政部、国家税务总局关于调整出口货物退税率的补充通知》(财税[2003]238号)第四条所述“……外商投资企业采购符合退税条件的国产设备……”是指:1、在2002年3月31日前批准的外商投资企业,符合《国务院关于调整进口设备税收政策的通知》(国发[1997]37号)中规定的《外商投资产业指导目录))(鼓励类和限制乙类)的投资项目,采购国产设备准予退税;2、在2002年4月1日以后批准的外商投资企业,符合原国家计委、原国家经贸委、原外经贸部联合发布的《外商投资产业指导目录》(第21号令)中鼓励外商投资产业目录的投资项、目,采购国产设备准予退税。

不予退税的设备范围以国务院《外商投资项目不予免税的进口商品目录》为准。

《国家税务总局关于印发(外商投资企业采购国产设备退税管理试行办法)的通知》(国税发[1999]171号)中规定的“投资各方的货币投资总额”(含企业借款),包括外商投资企业的注册资金和追加投资金额。

《国家税务总局关于外商投资企业采购国产设备有关退税问题的通知》(国税函[2002]197号)规定的“外经贸部及其授权主管部门批准的项目批准书复印件”修改为“中华人民共和国外商(台港澳侨)投资企业批准证书复印件”。

外商投资企业购进国产设备后,按增值税专用发票上注明的税额办理退税。

(此文件该条款[第一条]已废止)二、出口企业(包括外贸企业和生产企业,下同)出口《财政部国家税务总局关于调整出口货物退税率的通知》(财税[2003]222号)及其他有关文件规定的不予退(免)税的货物,应分别按下列公式计提销项税额。

一般纳税人:销项税额=(出口货物离岸价格x外汇人民币牌价)÷(1+法定增值税税率)×法定增值税税率小规模纳税人:应纳税额=(出口货物离岸价格x外汇人民币牌价)÷(1+征收率)×征收率出口企业以进料加工贸易方式出口的不予退(免)税的货物,须按照复出口货物的离岸价格与所耗用进口料件的差额计提销项税额或计算应纳税额。

最新出口退税税率表-中华人民共和国商务部财务司

第 1 பைடு நூல0105191000 0105199000 0105921000 0105929000 0105931000 0105939000 0105991000 0105999100 0105999200 0105999300 0105999400 0106111000 0106119000 0106120000 0106191010 0106191090 0106192010 0106192090 0106199010 0106199090 0106201100 0106201900 0106202010 0106202020 0106202090 0106209000 0106311000 0106319000 商品名称 不超过185克的其他火 不超过185克的其他改 不超过185克的其他家 185<重量≤2000克的改 185<重量≤2000克的其 超过2000克的改良种用 超过2000克的其他鸡 超过185克的其他改良 超过185克的非改良种 超过185克的非改良种 超过185克的非改良种 超过185克的非改良种 改良种用灵长目哺乳动 其他灵长目哺乳动物 鲸、海豚及鼠海豚;海 其他改良种用濒危野生 其他改良种用非野生的 其他食用濒危野生哺乳 其他食用非野生的哺乳 其他濒危野生哺乳动物 其他非野生的哺乳动物 改良种用鳄鱼苗 其他改良种用爬行动物 食用野生蛇 食用野生龟鳖 其他食用爬行动物 其他爬行动物 改良种用猛禽 其他猛禽 计量单位 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 只 增值税征税率 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 13 退税率 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5

国家税务总局关于出口货物退(免)税若干问题的通知

国家税务总局关于出口货物退(免)税若干问题的通知文章属性•【制定机关】国家税务总局•【公布日期】2003.11.18•【文号】国税发[2003]139号•【施行日期】2003.01.01•【效力等级】部门规范性文件•【时效性】失效•【主题分类】税收征管正文*注:本篇法规中的“第一条、第二条”已被《国家税务总局关于发布已失效或废止的税收规范性文件目录的通知》(发布日期:2006年4月30日实施日期:2006年4月30日)废止*注:本篇法规已被:出口货物劳务增值税和消费税管理办法(一)(发布日期:2012年6月14日,实施日期:2011年1月1日)废止,废止日期为2012年7月1日国家税务总局关于出口货物退(免)税若干问题的通知(国税发[2003]139号2003年11月18日)各省、自治区、直辖市和计划单列市国家税务局,局内各单位:针对各地反映出口退税政策在执行中存在的问题,经研究,通知如下:一、免、抵、退税办法中视同内销征税的货物按以下公式计提销项税额:销项税额=视同内销征税货物的出口货物离岸价×外汇人民币牌价×增值税征税税率上述视同内销征税货物,出口企业已按规定计算免、抵、退税不得免征和抵扣税额并已转成本的,可从成本科目中转入进项税额科目。

视同内销征税货物包括《财政部、国家税务总局关于进一步推进出口货物实行免、抵、退税法的通知》(财税[2002]7号)规定的生产企业自报关出口之日起超过6个月未收齐有关出口退(免)税凭证或未向主管税务机关办理免、抵、退税申报手续的货物,以及《国家税务总局关于利用“口岸电子执法系统”的出口数据审核生产企业免、抵、退税出口额的通知》(国税函[2003]95号)规定的生产企业申报的没有电子数据(有纸质报关单的除外)的免、抵、退税出口货物和有电子数据但企业未在当月申报的出口货物。

按国税函[2003]95号文件规定应在次月补税的出口额中,不包括委托、代理出口以及寄售业务的出口额。

出口退税(增值税和消费税)的处理

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

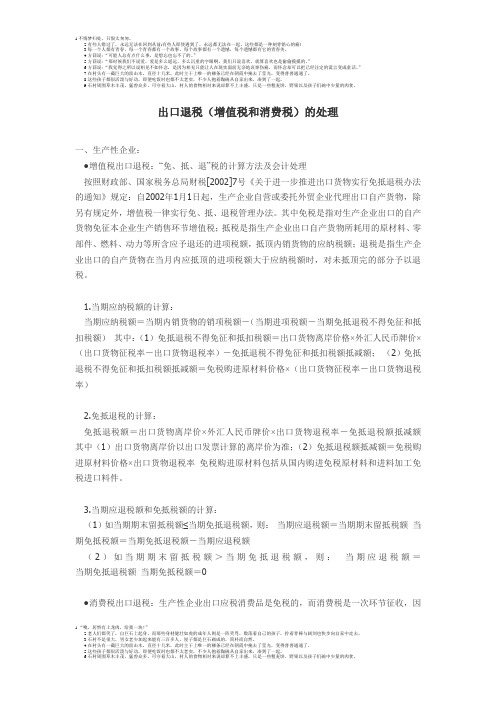

出口退税(增值税和消费税)的处理一、生产性企业:●增值税出口退税:“免、抵、退”税的计算方法及会计处理按照财政部、国家税务总局财税[2002]7号《关于进一步推进出口货物实行免抵退税办法的通知》规定:自2002年1月1日起,生产企业自营或委托外贸企业代理出口自产货物,除另有规定外,增值税一律实行免、抵、退税管理办法。

其中免税是指对生产企业出口的自产货物免征本企业生产销售环节增值税;抵税是指生产企业出口自产货物所耗用的原材料、零部件、燃料、动力等所含应予退还的进项税额,抵顶内销货物的应纳税额;退税是指生产企业出口的自产货物在当月内应抵顶的进项税额大于应纳税额时,对未抵顶完的部分予以退税。

1.当期应纳税额的计算:当期应纳税额=当期内销货物的销项税额-(当期进项税额-当期免抵退税不得免征和抵扣税额)其中:(1)免抵退税不得免征和抵扣税额=出口货物离岸价格×外汇人民币牌价×(出口货物征税率-出口货物退税率)-免抵退税不得免征和抵扣税额抵减额;(2)免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×(出口货物征税率-出口货物退税率)2.免抵退税的计算:免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额其中(1)出口货物离岸价以出口发票计算的离岸价为准;(2)免抵退税额抵减额=免税购进原材料价格×出口货物退税率免税购进原材料包括从国内购进免税原材料和进料加工免税进口料件。

出口货物、劳务和跨境应税行为的退(免)税政策

本章考点精讲★八、出口货物、劳务和跨境应税行为的退(免)税政策(一)基本政策1.出口免税并退税(既免又退)2.出口免税不退税(只免不退)3.出口不免税也不退税(不免也不退)(二)出口货物、劳务和跨境应税行为增值税退(免)税政策1.适用退(免)税政策的范围(1)出口企业出口货物A.出口企业的界定出口企业,是指依法办理工商登记、税务登记、对外贸易经营者备案登记,自营或委托出口货物的单位或个体工商户,以及依法办理工商登记、税务登记但未办理对外贸易经营者备案登记,委托出口货物的生产企业。

B.出口货物的界定出口货物,是指向海关报关后实际离境并销售给境外单位或个人的货物,分为自营出口货物和委托出口货物两类。

C.出口企业或其他单位视同出口货物的界定:①出口企业对外援助、对外承包、境外投资的出口货物。

②出口企业经海关报关进入国家批准的特殊区域并销售给特殊区域内单位或境外单位、个人的货物。

③免税品经营企业销售的货物。

④出口企业或其他单位销售给用于国际金融组织或外国政府贷款国际招标建设项目的中标机电产品(以下称中标机电产品)。

⑤出口企业或其他单位销售给国际运输企业用于国际运输工具上的货物。

⑥出口企业或其他单位销售给特殊区域内生产企业生产耗用且不向海关报关而输入特殊区域的水(包括蒸汽)、电力、燃气(以下称输入特殊区域的水电气)。

(2)生产企业视同出口自产货物——条件:A.持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得的除外)行为且同时具备下列条件的生产企业出口的外购货物,可视同自产货物适用增值税退(免)税政策:①已取得增值税一般纳税人资格;②已持续经营2年及2年以上;③纳税信用等级A级;④上一年度销售额5亿元以上;⑤外购出口的货物与本企业自产货物同类型或具有相关性。

B.持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得的除外)行为但不能同时符合上述规定条件的生产企业,出口的外购货物符合下列条件之一的,可视同自产货物申报适用退(免)税政策:①同时符合下列条件的外购货物:第一、与本企业生产的货物名称、性能相同。

外贸企业出口货物退增值税的计算

外贸企业出口货物退增值税的计算根据《出口货物退(免)税管理办法》的规定:出口货物应退增值税税额,依进项税额计算。

具体地说是依据购进出口货物增值税专用发票所列明的进项金额和税额计算,在实际操作中,考虑到部分退税税率与征税税率不一致的情况,在不违背上述计算原则的前提下,一般依据购进出口货物增值税专用发票上所注明的进项金额和出口货物的退税税率来计算应予退还的增值税。

1、从一般纳税人收购货物出口退增值税的计算:基本计算公式:应退税额=增值税专用发票所列进项金额×退税率出口退(免)税实行电子化网络化管理后,企业在具体申报操作中一般采用“单票对应法”计算应退税额。

所谓“单票对应法”,是指在同一笔出口业务下出口报关单与进货增值税专用发票相对应计算应退税额的方法,其特点是出口与进货需配齐申报,进、出数量应完全一致,不允许有结余,对一笔进货分批出口的,应开具“出口退税进货分批申报单”分批申报退税。

具体为,以不同的关联号来标识每一笔出口业务,在关联号内按商品代码对进货进行加权平均,计算出每种商品的进货加权平均单价,再乘以该商品的有效出口数量和相应的退税率,从而得出该商品的应退税额,将关联号内所有商品的应退税额相加得出该关联号的应退税额,将本次申报的所有关联号的应退税额相加即为本次申报的应退税额。

具体计算公式为:应退税额=关联号内有效出口数量×关联号内加权平均单价×退税率关联号内有效出口数量=关联号内进货数量和出口数量相比的最小值关联号内加权平均单价=∑关联号内该商品的进项金额÷∑该商品的进货数量出口与进货的对应关系主要有4种:一条出口对应一条进货,多条出口对应一条进货,一条出口对应多条进货,多条出口对应多条进货。

例:某外贸企业2003年12月出口退税申报情况如下:(多票进货对应多张关单)进货明细:商品代码数量单价计税金额退税率61011000 1000件90元90000元17%61011000 3000件70元210000元17%61011000 1000件80元80000元17%出口明细:商品代码出口数量61011000 1500件61011000 3500件根据以上资料计算应退税额。

出口退税率

一、增值税的出口退税率我国现行的对不同出口货物主要有17%、13%、11%、8%、6%、5%六档退税率。

具体如下:1、以下货物维持现行出口退税率不变〔1〕原出口退税率为5%和13%的农产品;〔2〕原出口退税率为13%的以农产品为原料加工生产的工业品〔本通知第三条和第四条的规定除外〕;〔3〕原税收政策规定增值税征税税率为17%、退税税率为13%的货物〔本通知第三条和第四条的规定除外〕;〔4〕船舶、汽车及其关键件零部件、航空航天器、数控机床、加工中心、印刷电路、铁道机车等现行出口退税率为17%的货物〔商品代码及名称见附件一〕;2、小麦粉、玉米粉、分割鸭、分割兔等附件二所列明的货物的出口退税率,由5%调高到13%。

3、取消原油、木材、纸浆、山羊绒、鳗鱼苗、稀土金属矿、磷矿石、天然石墨等附件三所列明货物的出口退税政策。

对其中属于应征消费税的货物,也相应取消出口退〔免〕消费税政策。

4、调低以下货物的出口退税率〔1〕汽油〔商品代码27101110〕、未锻轧锌〔商品代码7901〕的出口退税率调低到11%;〔2〕未锻轧铝、黄磷及其他磷、未锻轧镍、铁合金、钼矿砂及其精矿等附件四所列明的货物的出口退税率调低到8%;〔3〕焦炭半焦炭、炼焦煤、轻重烧镁、莹石、滑石、冻石等附件五所列明的货物的出口退税率调低到5%;〔4〕除第一条、第二条、第三条及本条第〔一〕款、第〔二〕款、第〔三〕款规定的货物外,凡现行出口退税率为17%和15%的货物,其出口退税率一律调低到13%;凡现行征税率和退税率均为13%的货物,其出口退税率一律调低到11%。

其他规定:1、、小规模纳税人自营和委托出口的货物,继续执行免税政策,其进项税额不予抵扣或退税。

出口企业从小规模纳税人购进货物出口准予退税的,凡财税[2003]222号文件规定出口退税率为5%的货物,按5%的退税率执行;凡财税[2003]222号文件规定出口退税率高于5%的货物一律按6%的退税率执行。

国家税务局关于调整和核定部分出口产品退税税率的通知

国家税务局关于调整和核定部分出口产品退税税率的通知文章属性•【制定机关】国家税务总局•【公布日期】1993.04.26•【文号】国税发[1993]084号•【施行日期】1993.06.01•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】正文国家税务局关于调整和核定部分出口产品退税税率的通知(1993年4月26日国税发(1993)084号)各省、自治区、直辖市税务局,各计划单列市税务局,各直属进出口税收管理处:为统一政策,正确贯彻“征多少、退多少”的出口退税原则,我们根据产品的实际征税情况核定了部分其他食品、其他工业品的出口退税税率,同时对部分退税率偏低或偏高的产品,以及全国统一规定减税的产品调整了退税税率。

现将调整后的部分出口产品退税税率表发给你们,请自1993年6月1日起执行。

执行中有什么问题,请及时报告我局。

附件:出口产品退税税率表------------------------------------商品名称|退税税率|说明|%|---------|----|---------------------一、其他食品||冻肉|3|包括:冻猪、牛、羊肉猪肉制品|7|包括:咸腊肉、灌腊肉、火腿其他猪肉制品|5|冻猪副产品|3|腊板鸭|5|其他肉食品|5|指猪、牛、羊肉食品皮蛋|5|冻鱼片|5|果干、果脯|5|包括:葡萄干、桂元干、荔枝干、杏干、柿||饼、蜜枣、蜜饯、桂元肉、李制品、榄制品、||梅制品、姜制品、杏脯、苹果脯、连城地瓜||干、其他果干果脯干果及其制品|5|指经过加工的熟制品,包括:核桃仁、苦杏||仁、甜杏仁、黑瓜子、白瓜子、红瓜子藕粉|5|马蹄粉|5|水煮笋|5|---------|----|---------------------腌制菜|3|包括:萝卜干、大头菜、咸菜、咸椒干、咸||黄瓜、咸荞头、咸蕨菜、咸水蘑菇、咸酱菜、||冬菜、其他腌制菜榨菜|3|发菜|3|未经加工的发菜不退税蘑菇干片|3|辣椒粉|3|脱水蔬菜|3|调味品|5|包括:酱油、鱼露、醋、其他调味品米、面、豆制品|3|包括:米粉干、快熟米粉、粘糯米粉、粉丝、||腐竹、油炸豆瓣、小豆馅、其他米、面、豆||制品快熟面条|5|花生制品|3|包括:烤花生、油炸生仁、咸干脆花生、花||生酱、其他花生制品淀粉|3|包括:大豆、山芋、绿豆、木薯、小麦、玉||米淀粉以及其他淀粉鲜王浆|5|味精|11|饮料||液体饮料|5|固体饮料|11|加工糖|14|奶制品|7|糖果、糕点|11|二、皮革皮毛||猪皮革|3|皮张皮筒|11|三、首饰||金银宝石首饰|5|---------|----|---------------------珍珠首饰|5|包括:加工散珠、串珠等四、其他橡胶制品||再生胶|10|五、纸||普通玻璃纸|14|其他纸|14|六、水泥|12|不分散装、袋装七、化工产品||润滑脂|6.5|包括用已税润滑油生产的润滑脂尼龙66|13|染料|18|涂料|16|颜料|16|乳胶制品|13|固体石腊|10.4|液体石腊|9|沥青|10|石油焦|11|石油苯|8.7|聚苯乙烯|14|聚乙烯|11|聚丙烯|12.6|顺丁橡胶|9|丁腈橡胶|9|八、铁合金|12.4|其中铬铁合金、钨铁合金、钒铁合金、硅锰||合金、中低炭素锰铁合金、金属锰按6.4%||计算退税九、其他工业品||大豆磷脂|5|天然樟脑(粉块)|5|茉莉浸膏|5|---------|----|---------------------桂花浸膏|5|墨红浸膏|5|玫瑰浸膏|5|蜂蜡|5|各种刷子|5|鬃制刷子|8|条帚|5|各种扫把|5|地拖|8|椰衣地毯|8|竹制品|10|牙灰|5|油灰|5|石松粉|5|肠衣|5|包括:猪肠衣、绵羊肠衣、山羊肠衣、猪大||肠衣、其他肠衣鸡毛帚|8|动物性肥饲料|5|包括:蒸制骨粒粉、脱胶骨粒粉、蹄角粒粉、||羽毛粉、其他动物性肥料驼绒制品|10|各种锯材|10|木板及木板制品|10|包括各种家具料、床板、门框、木拼板、案||板等地拖柄|10|刷子把||木炭|5|棉胎|3|丝棉胎|3|发制品|5|包括:档发、泡发、色发以及其他发制品||(其中发渣不退税)海螺壳|5|指精加工的牛角制品|5|指精加工的---------|----|---------------------麦秸制品(首饰|5|盒)||骨刻|5|草制品|8|玉米皮制品|8|麻制品|8|棕癸制品|8|藤制品|8|柳制品|8|拷胶|5|月经棉|5|药棉|5|油泥塑|11|角梳|5|羽毛制品|5|------------------------------------。

中国各种税率一览

附件三:各种税率一览以下税率表收集自网络,税率具有时效性,涉及重要计量请自行详查目录增值税增值税税率表说明:一、一般纳税人生产下列货物,可按简易办法依照6%征收率计算缴纳增值税;一县以下小型水力发电单位生产的电力;二建筑用和生产建筑材料所用的砂、土、石料;三以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰;四原料中掺有煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣不包括高炉水渣生产的墙体材料;五用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品;二、金属矿采选产品、非金属矿采选产品增值税税率由17%调整为13%;三、增值税一般纳税人销售自来水可按6%的税率征收;四、文物商店和拍卖行的货物销售按6%的税率征收;五、寄售商店代销寄售物品、典当业销售的死当物品按6%六、单位和个人经营者销售自己使用过的游艇、摩托车和应征消费税的汽车,按6%的征收率计算缴纳增值税;七、销售自己使用过的其他属于货物的固定资产,暂免征收增值税;注:“使用过的其他属于货物的固定资产”应同时具备以下几个条件:一属于企业固定资产目录所列货物;二企业按固定资产管理,并确已使用过的货物;销售价格不超过其原值的货物;对不同时具备上述条件,无论会计制度规定如何核算,均应按6%的征收率征收增值税;八、增值税小规模纳税人销售进口货物,税率为6%,提供加工、修理修配劳务,税率为6%;九、邮政部门以外的其他单位与个人销售集邮商品、征收增值税;十、增值税一般纳税人向小规模纳税人购买的农业产品,可视为免税农业产品按10%的扣除率计算进项税额;十一、工厂回收的废旧物资按照10%的扣除率计算进项税额;十二、增值税一般纳税人凭发票上的运费金额按7%的扣除率计算进项税额;如运输费用和其他杂费合并开列,则不得计算进项税额;消费税消费税税率表营业税营业税税率表城市维护建设税城市维护建设税税率表城市维护建设税实行差别比例税率,按照纳税人所在地的不同,税率分为三个档次,税率表如下:注:1、外商投资企业、外国企业暂不征收城市维护建设税;2、凡交纳增值税、消费税、营业税的单位和个人都必须交纳城市维护建设税;3、计算公式:应交城建税=实缴增值税+实缴消费税+实缴营业税×适用税率教育费附加教育费附加的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额;附加率为3%;关税关税税率表关税临时税率表资源税资源税税率表土地增值税土地增值税税率计算土地的公式为:应纳=增值额×税率1、公式中的“增值额”为人转让地产所取得的收入减除扣除项目金额后的余额;纳税人转让房地产所取得的收入,包括货币收入、实物收入和其他收入;计算增值额的扣除项目:1取得土地使用权所支付的金额;2开发土地的成本、费用;3新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;4与转让房地产有关的税金;5财政部规定的其他扣除项目;2、土地增值税实行四级超率累进税率:增值额未超过扣除项目金额50%的部分,税率为30%;增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%;增值额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%;增值额超过扣除项目金额200%的部分,税率为60%;上面所列四级超率累进税率,每级“增值额未超过扣除项目金额”的比例,均包括本比例数;3、纳税人计算土地增值税时,也可用下列简便算法:计算土地增值税税额,可按增值额乘以适用的税率减去扣除项目金额乘以速算扣除系数的简便方法计算,具体公式如下:一增值额未超过扣除项目金额50%土地增值税税额=增值额×30%二增值额超过扣除项目金额50%,未超过100%的土地增值税税额=增值额×40%-扣除项目金额×5%三增值额超过扣除项目金额100%,未超过200%的土地增值税税额=增值额×50%-扣除项目金额×15%四增值额超过扣除项目金额200%土地增值税税额=增值额×60%-扣除项目金额×35%公式中的5%,15%,35%为速算扣除系数;房产税房产税计税标准房产税适用于内资企业和个人,房产税的计算依据采用从价计税和从租计税,具体税率如下:注:房产税的计税公式为:1、从价计税应纳税额=房产原值×1—30%×%2、从租计税应纳税额=房产租金收入×12%3、个人出租住房应纳税额=房产租金收入×4%土地使用税城镇土地使用税计税标准耕地占用税计税标准一人均耕地不超过1亩的地区以县级行政区域为单位,下同,每平方米为10元--50元;二人均耕地超过1亩但不超过2亩的地区,每平方米为8元--40元;三人均耕地超过2亩但不超过3亩的地区,每平方米为6元--30元;四人均耕地超过3亩的地区,每平方米为5元--25元;车辆购置税按照车辆购置税暂行条例规定,车辆购置税的税率为10%车船税车船税计税标准车辆使用牌照税车辆使用牌照税税额表注:机动车挂车技机动载货汽车计税标准7折征收.船舶使用牌照税船舶使用牌照税计税标准印花税印花税税率表契税契税税率为3—5%;契税的适用税率,由省、自治区、直辖市人民政府在前款规定的幅度内按照本地区的实际情况确定,并报财政部和国家税务总局备案;个人所得税一工资、薪金所得适用二个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用三劳动报酬所得,稿酬所得,特许权使用费所得、财产租赁所得适用四财产转让所得适用五利息、股息、红利所得,偶然所得和其他所得适用一工资、薪金所得适用二个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用三劳动报酬所得,稿酬所得,特许权使用费所得、财产租赁所得适用每次收入不超过4,000元的,减除费用800元;4,000元以上的,减除20%的费用,然后就其余额按比例税率20%征收; 四财产转让所得适用减除财产原值和合理费用后的余额,按比例税率20%征收;五利息、股息、红利所得,偶然所得和其他所得适用企业所得税企业所得税税率企业所得税的税率即据以计算企业所得税应纳税额的法定比率;根据中华人民共和国企业所得税暂行条例的规定,2008年新的规定一般企业所得税的税率为25%;非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税;非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税;适用税率为20%.第二十八条:符合条件的小型微利企业,减按20%的税率征收企业所得税;国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税;国家需要重点扶持的高新技术企业如何缴纳根据第二十八条及中华人民共和国国务院令第512号规定,国家需要重点扶持的高新技术企业,减按15%的税率征收;所称国家需要重点扶持的高新技术企业,是指拥有核心自主知识产权,并同时符合下列条件的企业:一产品服务属于国家重点支持的高新技术领域规定的范围;二研究开发费用占销售收入的比例不低于规定比例;三高新技术产品服务收入占企业总收入的比例不低于规定比例;四科技人员占企业职工总数的比例不低于规定比例五高新技术企业认定管理办法规定的其他条件;国家重点支持的高新技术领域和高新技术企业认定管理办法由国务院科技、财政、税务主管部门商国务院有关部门制订,报国务院批准后公布施行;。

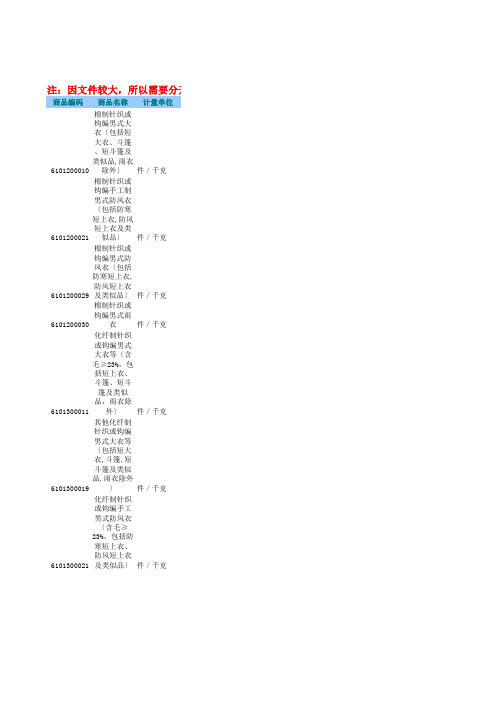

增值税出口退税税率表(四)(服装鞋帽等)

商品编码商品名称计量单位6101200010棉制针织或钩编男式大衣〔包括短大衣、斗篷、短斗篷及类似品,雨衣除外〕件/千克6101200021棉制针织或钩编手工制男式防风衣〔包括防寒短上衣,防风短上衣及类似品〕件/千克6101200029棉制针织或钩编男式防风衣〔包括防寒短上衣,防风短上衣及类似品〕件/千克6101200030棉制针织或钩编男式雨衣件/千克6101300011化纤制针织或钩编男式大衣等〔含毛≥23%,包括短上衣、斗篷、短斗篷及类似品,雨衣除外〕件/千克6101300019其他化纤制针织或钩编男式大衣等〔包括短大衣,斗篷,短斗篷及类似品.雨衣除外〕件/千克6101300021化纤制针织或钩编手工男式防风衣〔含毛≥23%,包括防寒短上衣、防风短上衣及类似品〕件/千克出口注:因文件较大,所以需要分开上6101300022或钩编男式防风衣〔含毛≥23%,包括防寒短上衣、防风短上衣及类似品〕件/千克6101300023其他化纤针织钩编手工男式防风衣〔包括防寒短上衣、防风短上衣及类似品〕件/千克6101300029其他化纤制其他男式防风衣〔包括防寒短上衣、防风短上衣及类似品〕件/千克6101300031化纤制针织或钩编男式雨衣〔按重量计含羊毛或动物细毛≥23%〕件/千克6101300039化纤制针织或钩编男式雨衣件/千克6101901010毛制针织或钩编非手工制男式防风衣〔包括防寒短上衣、防风短上衣及类似品〕件/千克6101901090毛制针织或钩编其他男大衣、斗篷、防风衣等〔包括防寒短上衣、防风短上衣、短大衣、短斗篷及类似品〕件/千克6101909000其他纺织材料制男大衣、斗篷、防风衣等〔包括防寒短上衣、防风短上衣、短大衣、短斗篷及类似品〕件/千克6102100010钩编女式大衣等〔包括短大衣、斗篷、短斗篷及类似品,雨衣除外〕件/千克6102100021毛制针织或钩编手工制女式防风衣〔包括防寒短上衣,防风短上衣及类似品〕件/千克6102100029毛制针织或钩编女式防风衣〔包括防寒短上衣,防风短上衣及类似品〕件/千克6102100030毛制针织或钩编女式雨衣件/千克6102200010棉制针织或钩编女式大衣〔包括短大衣、斗篷、短斗篷及类似品,雨衣除外〕件/千克6102200021棉制针织或钩编手工女式防风衣〔包括防风短上衣,防寒短上衣及类似品〕件/千克6102200029棉制针织或钩编女式防风衣〔包括防风短上衣,防寒短上衣及类似品〕件/千克6102200030棉制针织或钩编女式雨衣件/千克6102300011化纤制针织或钩编女式大衣等〔含毛≥23%,含短大衣、斗篷短斗篷及类似品,雨衣除外〕件/千克6102300019针织或钩编女式大衣〔含短大衣.斗篷短斗篷及类似品,雨衣除外〕件/千克6102300021化纤制针织或钩编手工女式防风衣〔含毛≥23%,包括防寒短上衣,防风短上衣及类似品〕件/千克6102300022化纤制针织或钩编女式防风衣〔含毛≥23%,包括防寒短上衣,防风短上衣及类似品〕件/千克6102300023其他化纤制针织钩编手工女防风衣〔包括防寒短上衣,防风短上衣及类似品〕件/千克6102300029其他化纤制针织钩编其他女防风衣〔包括防寒短上衣,防风短上衣及类似品〕件/千克6102300031化纤制针织或钩编女式雨衣〔按重量计羊毛及动物细毛≥23%〕件/千克6102300039化纤制针织或钩编女式雨衣件/千克6102900011丝及绢丝制针织或钩编女式大衣等〔含丝≥70%包括短大衣.斗篷短斗篷及类似品,雨衣除外〕件/千克6102900014针织或钩编女式防风衣〔含丝≥70%,包括防寒短上衣.防风短上衣及类似品〕件/千克6102900015丝及绢丝制针织或钩编女式雨衣〔含丝≥70%〕件/千克6102900021其他纺织材料制针织或钩编女大衣〔包括短大衣.斗篷短斗篷及类似品,雨衣除外,棉限内〕件/千克6102900022其他纺织材料制针织或钩编女大衣〔包括短大衣.斗篷短斗篷及类似品,雨衣除外,羊毛限内〕件/千克6102900023其他纺织材料制针织或钩编女大衣〔包括短大衣.斗篷短斗篷及类似品,雨衣除外,化纤限内〕件/千克6102900029其他纺织材料制针织或钩编女大衣〔包括短大衣.斗篷短斗篷及类似品,雨衣除外〕件/千克6102900031其他纺织料针织或钩编女式防风衣〔包括防寒短上衣.防风短上衣及类似品,棉限内〕件/千克6102900032其他纺织料针织或钩编女式防风衣〔包括防寒短上衣.防风短上衣及类似品,羊毛限内〕件/千克6102900033针织或钩编女式防风衣〔包括防寒短上衣.防风短上衣及类似品,化纤限内〕件/千克6102900039其他纺织料针织或钩编女式防风衣〔包括防寒短上衣.防风短上衣及类似品〕件/千克6102900041其他纺材制针织或钩编女式雨衣〔棉限内〕件/千克6102900042其他纺材制针织或钩编女式雨衣〔羊毛限内〕件/千克6102900043其他纺材制针织或钩编女式雨衣〔化纤限内〕件/千克6102900049其他纺材制针织或钩编女式雨衣件/千克6103101000毛制针织或钩编男式西服套装套/千克6103102010合成纤维制针织或钩编男西服套装〔含羊毛或动物细毛23%及以上〕套/千克6103102090其他合成纤维制针织或钩编男式西服套装套/千克6103109011人造纤维针织或钩编男式西服套装〔含羊毛或动物细毛23%及以上〕套/千克6103109019其他人纤针织或钩编男式西服套装套/千克6103109020棉制针织或钩编男式西服套装套/千克6103109030丝及绢丝制针织或钩编男西服套装套/千克6103109041针织或钩编男西服套装〔棉限内〕套/千克6103109042其他纺材制针织或钩编男西服套装〔羊毛限内〕套/千克6103109043其他纺材制针织或钩编男西服套装〔化纤限内〕套/千克6103109049其他纺材制针织或钩编男西服套装套/千克6103220000棉制针织或钩编男式便服套装套/千克6103230010合成纤维制针织或钩编男便服套装〔含羊毛或动物细毛23%及以上〕套/千克6103230091其他合纤针织或钩编含毛衫或针织衬衫或裤子的男便服套装套/千克6103230099其他合纤制针织或钩编其他男便服套装套/千克6103291000毛制针织或钩编男式便服套装套/千克6103299010丝或绢丝制针织或钩编男便服套装〔含丝或绢丝70%及以上〕套/千克6103299020人造纤维制针织或钩编男便服套装套/千克6103299031其他纺织料针织或钩编男便服套装〔上装为毛衫,棉限内〕套/千克6103299032其他纺织料针织或钩编男便服套装〔上装为毛衫,羊毛限内〕套/千克6103299033针织或钩编男便服套装〔上装为毛衫,化纤限内〕套/千克6103299034其他纺织料针织或钩编男便服套装〔上装为毛衫〕套/千克6103299035其他纺织料针织或钩编男便服套装套/千克6103310000毛制针织或钩编男式上衣件/千克6103320000棉制针织或钩编男式上衣件/千克6103330010合成纤维制针织或钩编男式上衣〔含羊毛或动物细毛23%及以上〕件/千克6103330090其他合纤制针织或钩编男式上衣件/千克6103390010人造纤维制针织或钩编男式上衣件/千克6103390020丝制针织或钩编男式上衣〔含丝及绢丝70%及以上〕件/千克6103390031其他纺织料制针织或钩编男式上衣〔棉限内〕件/千克6103390032其他纺织料制针织或钩编男式上衣〔羊毛限内〕件/千克6103390033其他纺织料制针织或钩编男式上衣〔化纤限内〕件/千克6103390039其他纺织料制针织或钩编男式上衣件/千克6103410010毛制针织或钩编护胸背带男工装裤〔羊毛或动物细毛制〕件/千克6103410020钩编男长裤〔羊毛或动物细毛制,包括8-18号男童长裤〕件/千克6103410090毛制针织或钩编其他男裤〔羊毛或动物细毛制,包括马裤、短裤及其他长裤〕件/千克6103420011棉制针织或钩编护胸背带男工装裤〔保暖〕件/千克6103420012棉针织钩编男童非保暖背带工装裤〔2-7号男童护胸背带工装裤〕件/千克6103420019棉针织钩编男式非保暖背带工装裤〔护胸背带工装裤,2-7号男童的除外〕件/千克6103420021棉制针织或钩编男童游戏套装长裤〔指男童8-18号〕件/千克6103420029棉针织或钩编其他男童游戏套装裤〔包括长裤、马裤、短裤〕件/千克6103420030棉制针织或钩编男长裤〔包括8-18号男童长裤〕件/千克6103420090棉制针织或钩编其他男裤等〔包括马裤、短裤及其他长裤〕件/千克6103430010合纤针织或钩编护胸背带男工装裤〔含羊毛或动物细毛23%及以上〕件/千克6103430021针织或钩编男长裤〔含羊毛或动物细毛23%及以上,包括8-18号男童长裤〕件/千克6103430029合成纤维制针织或钩编其他男裤〔含毛23%及以上,包括马裤.短裤及其他长裤〕件/千克6103430091其他合纤制护胸背带男工装裤〔针织或钩编〕件/千克6103430092其他合纤制男童游戏套装长裤〔针织或钩编,指男童8-18号〕件/千克6103430093其他合纤制男童游戏套装长裤〔针织或钩编,包括马裤.短裤及其他长裤〕件/千克6103430094其他合纤制针织或钩编男长裤〔包括8-18号男童长裤〕件/千克6103430099其他合纤制针织或钩编其他男裤〔包括马裤.短裤及其他长裤〕件/千克6103490011丝制男式护胸背带工装裤〔针织或钩编,丝及绢丝含量在70%及以上〕件/千克6103490012丝制针织或钩编男成人长裤.马裤〔含8-18号男童长裤及马裤,丝及绢丝含量在70%及以上〕件/千克6103490013钩编其他男童长裤、马裤〔丝及绢丝含量在70%及以上〕件/千克6103490014丝制针织或钩编其他男式短裤〔丝及绢丝含量在70%及以上〕件/千克6103490021人造纤维制男式护胸背带工装裤〔针织或钩编〕件/千克6103490022人纤制针织或钩编男人长裤.马裤〔含8-18号男童长裤及马裤,含毛23%及以上〕件/千克6103490023人纤制针织或钩编其他男童长裤、马裤〔含毛23%及以上〕件/千克6103490024人纤制针织或钩编男式短裤〔含毛23%及以上〕件/千克6103490025其他人纤制针织或钩编男长裤、马裤〔含8-18号男童长裤及马裤〕件/千克6103490026其他人纤制针织或钩编其他男童长裤〔包括马裤〕件/千克6103490027其他人纤制针织或钩编其他男短裤件/千克6103490031其他纺材制男式护胸背带工装裤〔针织或钩编,棉限内〕件/千克6103490032其他纺材制男式护胸背带工装裤〔针织或钩编,羊毛限内〕件/千克6103490033男式护胸背带工装裤〔针织或钩编,化纤限内〕件/千克6103490039其他纺材制男式护胸背带工装裤〔针织或钩编〕件/千克6103490041其他纺材制针织或钩编男长裤、马裤〔包括8-18号男童长裤.马裤,棉限内〕件/千克6103490042其他纺材制针织或钩编男长裤、马裤〔包括8-18号男童长裤.马裤,羊毛限内〕件/千克6103490043其他纺材制针织或钩编男长裤、马裤〔包括8-18号男童长裤.马裤,化纤限内〕件/千克6103490049其他纺材制针织或钩编男长裤、马裤〔包括8-18号男童长裤.马裤〕件/千克6103490051其他纺织材料制其他男童长裤马裤〔针织或钩编,棉限内〕件/千克6103490052其他纺织材料制其他男童长裤马裤〔针织或钩编,羊毛限内〕件/千克6103490053其他纺织材料制其他男童长裤马裤〔针织或钩编,化纤限内〕件/千克6103490059其他纺织材料制其他男童长裤马裤〔针织或钩编〕件/千克6103490061针织或钩编男式短裤〔棉限内〕件/千克6103490062其他纺材制针织或钩编男式短裤〔羊毛限内〕件/千克6103490063其他纺材制针织或钩编男式短裤〔化纤限内〕件/千克6103490069其他纺材制针织或钩编男式短裤件/千克6104130010合成纤维制针织或钩编女西服套装〔含羊毛或动物细毛23%及以上〕套/千克6104130090其他合纤制针织或钩编女西服套装套/千克6104191000毛制针织或钩编女式西服套装套/千克6104192010含裤子的棉针织或钩编女西服套装套/千克6104192090不含裤子的棉针织或钩编女西服套装套/千克6104199010含裤子的其他纺材制针织或钩编女西服套装〔棉限内〕套/千克6104199090其他纺织材料制针织或钩编女式西服套装〔除合成纤维、羊毛或动物细毛、棉以外的其他纺织材料〕套/千克6104220010含针织衬衫或毛衫或裤子棉制针织或钩编女便服套装套/千克6104220090其他棉针织或钩编女便服套装套/千克6104230010或钩编女便服套装〔含羊毛23%及以上〕套/千克6104230091含针织衬衫或毛衫或裤子其他合纤针织或钩编女便服套装〔含毛23%以下〕套/千克6104230099其他合纤针织或钩编其他女便服套装〔含毛23%以下〕套/千克6104291000毛制针织或钩编女式便服套装套/千克6104299021含针织衬衫或毛衫或裤子的人纤制其他女便服套装〔针织或编织〕套/千克6104299029人纤制其他女便服套装〔针织或编织〕套/千克6104299031含针织衬衫或毛衫或裤子其他纺材针织或钩编女便服套装〔棉限内〕套/千克6104299032其他纺材针织或钩编女式便服套装〔羊毛限内〕套/千克6104299033含针织衬衫或毛衫或裤子其他纺材针织或钩编女便服套装〔化纤限内〕套/千克6104299034含裤子的其他纺材针织或钩编女式便服套装套/千克6104299039其他纺材针织或钩编其他女式便服套装套/千克6104310010毛制钩编女式上衣件/千克6104310090毛制针织女式上衣件/千克6104320010式上衣件/千克6104320090棉制针织女式上衣件/千克6104330011合成纤维制钩编女上衣〔含羊毛或动物细毛23%及以上〕件/千克6104330019其他合成纤维制钩编女上衣件/千克6104330091合成纤维制针织女上衣〔含羊毛或动物细毛23%及以上〕件/千克6104330099其他合成纤维制针织女上衣件/千克6104390011丝及绢丝制钩编女上衣〔含丝70%及以上〕件/千克6104390019丝及绢丝制针织女上衣〔含丝70%及以上〕件/千克6104390021人造纤维制钩编女上衣件/千克6104390029人造纤维制针织女上衣件/千克6104390031其他纺织材料制钩编女上衣〔棉限内〕件/千克6104390032其他纺织材料制钩编女上衣〔羊毛限内〕件/千克6104390033其他纺织材料制钩编女上衣〔化纤限内〕件/千克6104390039其他纺织材料制钩编女上衣件/千克6104390041其他纺织材料制针织女上衣〔棉限内〕件/千克6104390042其他纺织材料制针织女上衣〔羊毛限内〕件/千克6104390043其他纺织材料制针织女上衣〔化纤限内〕件/千克6104390049料制针织女上衣件/千克6104410000毛制针织或钩编连衣裙件/千克6104420000棉制针织或钩编连衣裙件/千克6104430010合纤制针织或钩编连衣裙〔含羊毛或动物细毛23%及以上〕件/千克6104430090其他合纤制针织或钩编连衣裙件/千克6104440010人纤制针织或钩编连衣裙〔含羊毛或动物细毛23%及以上〕件/千克6104440090其他人纤制针织或钩编连衣裙件/千克6104490010丝及绢丝制针织或钩编连衣裙〔含丝70%及以上〕件/千克6104490091其他纺织材料制针织或钩编连衣裙〔棉限内〕件/千克6104490092其他纺织材料制针织或钩编连衣裙〔羊毛限内〕件/千克6104490093其他纺织材料制针织或钩编连衣裙〔化纤限内〕件/千克6104490099其他纺织材料制针织或钩编连衣裙件/千克6104510000毛制针织或钩编裙子及裙裤件/千克6104520000棉制针织裙子及裙裤件/千克6104530010合纤制针织或钩编裙子及裙裤〔含羊毛或动物细毛23%及以上〕件/千克6104530090其他合纤制针织或钩编裙子及裙裤件/千克6104590010针织或钩编裙子及裙裤〔含丝70%及以上〕件/千克6104590021人纤制针织或钩编裙子及裙裤〔含羊毛或动物细毛23%及以上〕件/千克6104590029其他人纤制针织或钩编裙子及裙裤件/千克6104590091其他纺材制针织或钩编裙子及裙裤〔棉限内〕件/千克6104590092其他纺材制针织或钩编裙子及裙裤〔羊毛限内〕件/千克6104590093其他纺材制针织或钩编裙子及裙裤〔化纤限内〕件/千克6104590099其他纺材制针织或钩编裙子及裙裤件/千克6104610010毛制针织或钩编女护胸背带工装裤条/千克6104610020毛制针织或钩编女长裤、马裤〔包括女童7-16号〕条/千克6104610090毛制针织或钩编其他女裤〔包括短裤及其他女童裤〕条/千克6104620010棉制针织或钩编护胸背带女工装裤〔保暖护胸背带工装裤〕条/千克6104620020棉针织或钩编非保暖女成人工装裤〔护胸背带工装裤〕条/千克6104620030钩编女童游戏套装长裤〔指女童7-16号,包括马裤〕条/千克6104620040棉针织或钩编其他女童游戏套装裤〔包括马裤、短裤、非保暖护胸背带工装裤及其他长裤〕条/千克6104620050棉制针织或钩编女长裤、马裤〔包括女童7-16号〕条/千克6104620090棉制针织或钩编其他女裤〔包括短裤及其他女童裤〕条/千克6104630010合成纤维制护胸背带女工装裤〔针织或钩编,包括女童护胸背带工装裤〕条/千克6104630021合成纤维制针织或钩编女长裤〔含毛或动物细毛23%及以上,包括女童7-16号〕条/千克6104630029合成纤维制针织或钩编其他女裤〔含毛或动物细毛23%及以上,包括长裤、短裤〕条/千克6104630091其他合纤制女童游戏套装长裤、马裤〔针织或钩编,指女童7-16号〕条/千克6104630092其他合成纤维制女童游戏套装裤〔针织或钩编,包括短裤及其他长裤〕条/千克6104630099维制针织或钩编女裤〔包括长裤、马裤、短裤〕条/千克6104690011丝及绢丝制针织或钩编女工装裤〔含丝70%及以上〕条/千克6104690012丝及绢丝制针织或钩编女长裤、马裤〔含丝70%及以上,包括女童7-16号〕条/千克6104690013丝及绢丝制针织或钩编女短裤〔含丝70%及以上,包括女童7-16号〕条/千克6104690019丝及绢丝制针织或钩编其他女长裤〔含丝70%及以上〕条/千克6104690021人造纤维制护胸背带女工装裤〔针织或钩编〕条/千克6104690022人造纤维制针织或钩编女长裤、马裤〔含毛或动物细毛23%及以上,包括女童7-16号〕条/千克6104690023人造纤维制针织或钩编其他女裤〔含毛或动物细毛23%及以上,包括长裤、短裤〕条/千克6104690024其他人造纤维制女长裤〔针织或钩编,包括女童7-16号〕条/千克6104690029其他人纤制针织或钩编其他女裤〔包括长裤、马裤〕条/千克6104690031针织或钩编女工装裤〔棉限内〕条/千克6104690032其他纺材制针织或钩编女工装裤〔羊毛限内〕条/千克6104690033其他纺材制针织或钩编女工装裤〔化纤限内〕条/千克6104690039其他纺材制针织或钩编女工装裤条/千克6104690041其他纺织材料制针织或钩编女长裤〔棉限内,包括女童7-16号,包括马裤〕条/千克6104690042其他纺织材料制针织或钩编女长裤〔羊毛限内,包括女童7-16号,包括马裤〕条/千克6104690043其他纺织材料制针织或钩编女长裤〔化纤限内,包括女童7-16号,包括马裤〕条/千克6104690049其他纺织材料制针织或钩编女长裤〔包括女童7-16号,包括马裤〕条/千克6104690051其他纺织材料针织或钩编其他女长裤〔棉限内〕条/千克6104690052其他纺织材料针织或钩编其他女长裤〔羊毛限内〕条/千克6104690053其他纺织材料针织或钩编其他女长裤〔化纤限内〕条/千克6104690059料针织或钩编其他女长裤条/千克6104690061其他纺织材料制针织或钩编女短裤〔棉限内〕条/千克6104690062其他纺织材料制针织或钩编女短裤〔羊毛限内〕条/千克6104690063其他纺织材料制针织或钩编女短裤〔化纤限内〕条/千克6104690069其他纺织材料制针织或钩编女短裤条/千克6105100011棉制针织或钩编男童游戏套装衬衫〔不带缝制领,指男童8-18号〕件/千克6105100019棉制其他男童游戏套装衬衫〔针织或钩编〕件/千克6105100091其他棉制针织或钩编男衬衫〔不带缝制领,包括男童8-18号〕件/千克6105100099其他棉制针织或钩编其他男衬衫件/千克6105200011化纤制针织或钩编男衬衫〔含羊毛23%及以上,不带缝制领,包括男童8-18号〕件/千克6105200019化纤制针织或钩编其他男衬衫〔含羊毛23%及以上〕件/千克6105200021化纤针织或钩编男童游戏套装衬衫〔不带缝制领,指男童8-18号〕件/千克6105200029男童游戏套装衬衫〔针织或钩编〕件/千克6105200091其他化纤制针织或钩编男衬衫〔不带缝制领,包括男童8-18号〕件/千克6105200099其他化纤制针织或钩编其他男衬衫件/千克6105900011丝及绢丝制针织或钩编男衬衫〔含丝70%及以上,不带特制领,包括男童8-18号〕件/千克6105900019丝及绢丝制针织或钩编其他男衬衫〔含丝70%及以上〕件/千克6105900021羊毛或动物细毛制男衬衫〔针织或钩编,不带缝制领,包括男童8-18号〕件/千克6105900029羊毛或动物细毛制其他男衬衫〔针织或钩编〕件/千克6105900031其他纺织材料制针织或钩编男衬衫〔棉限内,不带特制领,包括男童8-18号〕件/千克6105900032其他纺织材料制针织或钩编男衬衫〔羊毛限内,不带特制领,包括男童8-18号〕件/千克6105900033其他纺织材料制针织或钩编男衬衫〔化纤限内,不带特制领,包括男童8-18号〕件/千克6105900039料制针织或钩编男衬衫〔不带特制领,包括男童8-18号〕件/千克6105900041其他纺织材料制针织或钩编男衬衫〔棉限内〕件/千克6105900042其他纺织材料制针织或钩编男衬衫〔羊毛限内〕件/千克6105900043其他纺织材料制针织或钩编男衬衫〔化纤限内〕件/千克6105900049其他纺材制针织或钩编其他男衬衫件/千克6106100010棉制针织或钩编女童游戏套装衬衫件/千克6106100090棉制针织或钩编其他女衬衫件/千克6106200010化纤制针织或钩编女衬衫〔含羊毛23%及以上〕件/千克6106200020其他化纤制女童游戏套装衬衫〔针织或钩编〕件/千克6106200090其他化纤针织或钩编未列名女衬衫〔针织或钩编〕件/千克6106900010丝及绢丝制针织或钩编女衬衫〔含丝70%及以上〕件/千克6106900020羊毛或动物细毛针织或钩编女衬衫件/千克6106900031其他纺织材料制针织或钩编女衬衫〔棉限内〕件/千克6106900032其他纺织材料制针织或钩编女衬衫〔羊毛限内〕件/千克6106900033料制针织或钩编女衬衫〔化纤限内〕件/千克6106900039其他纺织材料制针织或钩编女衬衫件/千克6107110000棉制针织或钩编男内裤及三角裤件/千克6107120000化纤制针织或钩编男内裤及三角裤件/千克6107191010丝及绢丝制男内裤及三角裤〔含丝70%及以上,针织或钩编〕件/千克6107191090其他丝及绢丝制男内裤及三角裤〔含丝70%以下,针织或钩编〕件/千克6107199010羊毛或动物细毛制男内裤及三角裤〔针织或钩编〕件/千克6107199090其他纺织材料制男内裤及三角裤〔针织或钩编〕件/千克6107210000棉制针织或钩编男长睡衣及睡衣裤件/千克6107220000化纤制针织或钩编男睡衣裤〔包括长睡衣〕件/千克6107291010丝及绢丝制针织或钩编男睡衣裤〔含丝70%及以上,包括长睡衣〕件/千克6107291090其他丝及绢丝制针织或钩编男睡衣裤〔含丝70%以下,包括长睡衣〕件/千克6107299010羊毛或动物细毛针织或钩编男睡衣裤〔包括长睡衣〕件/千克6107299090针织或钩编男睡衣裤〔包括长睡衣〕件/千克6107910010棉制针织或钩编其他睡衣裤件/千克6107910090棉制针织或钩编男浴衣.晨衣等〔包括类似品〕件/千克6107991000化学纤维制其他男睡衣裤、浴衣、晨衣等〔包括类似品〕件/千克6107999000其他纺织材料制其他男睡衣裤、浴衣、晨衣等〔包括类似品,针织或钩编〕件/千克6108110000化纤制针织或钩编长衬裙及衬裙件/千克6108191000棉制针织或钩编女式长衬裙及衬裙件/千克6108192010丝及绢丝制女式长衬裙及衬裙〔针织或钩编,含丝70%及以上〕件/千克6108192090其他丝及绢丝制女式长衬裙及衬裙〔针织或钩编,含丝70%以下〕件/千克6108199000其他纺织材料制女式长衬裙及衬裙〔针织或钩编〕件/千克6108210000棉制针织或钩编女三角裤及短衬裤件/千克6108220010化纤制一次性女三角裤及短衬裤〔针织或钩编〕件/千克6108220090化纤制其他女三角裤及短衬裤〔针织或钩编〕件/千克6108291010女三角裤及短衬裤〔针织或钩编,含丝70%及以上〕件/千克6108291090其他丝及绢丝制女三角裤及短衬裤〔针织或钩编,含丝70%以下〕件/千克6108299010羊毛制女三角裤及短衬裤〔针织或钩编〕件/千克6108299090其他纺织材料制女三角裤及短衬裤〔针织或钩编〕件/千克6108310000棉制针织或钩编女睡衣及睡衣裤件/千克6108320000化纤制针织或钩编女睡衣及睡衣裤件/千克6108391010丝及绢丝制女睡衣及睡衣裤〔针织或钩编,含丝70%及以上〕件/千克6108391090其他丝及绢丝制女睡衣及睡衣裤〔针织或钩编,含丝70%以下〕件/千克6108399010羊毛或动物细毛制女睡衣及睡衣裤〔针织或钩编〕件/千克6108399090其他纺织材料制女睡衣及睡衣裤〔针织或钩编〕件/千克6108910010棉制针织或钩编女内裤、内衣件/千克6108910090其他棉制针织或钩编女浴衣、晨衣等〔包括类似品〕件/千克6108920010化纤制针织或钩编女内裤,内衣件/千克。

出口退税政策

• 第二步:计算“当期应纳税额”。当期应纳税额=内销收入×征税率 -(当期进项税额-免抵退税不得免征和抵扣税额 )=60×17%- (16-4)=-1.8

留抵税额,当期免抵税额=当期免抵退税额-当期应退税额;如当期 期末留抵税额>当期免抵退税额,则当期应退税额=当期免抵退税额 ,当期免抵税额=0。当期期末留抵税额根据当期《增值税纳税申报

上一页 下一页 返回

任务10.3 应退税金额的核算

• 【例1】某生产企业2008年6月一般贸易出口货物折合人民币100万元 ,内销60万元,当期进项税额为16万元,适用征税率17%,退税率 13

• 免抵退税不得免征和抵扣税额抵减额=免税购进原材料价格×(出口 货物征税率-出口货物退税率)

上一页 下一页 返回

任务10.3 应退税金额的核算

• 如果当期没有免税购进原材料价格,上述公式中的免抵退税不得免征 和抵扣税额抵减额,以及后面公式中的免抵退税额抵减额就不用计算

• 免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率- • • 如当期期末留抵税额≤当期免抵退税额,则当期应退税额=当期期末

按合同或信用证的要求,及时向相关银行提交结汇单据,并通知进口

• 国内银行收到货款后,会及时通知出口企业。出口企业应将与收到货 款相对应的报关使用的核销单号码报告给收汇银行,银行打印收汇核 销联(俗称结汇水单)交出口企业。出口企业可要求银行在核销单和

上一页 下一页 返回

任务10.2 出口退税的条件和步骤

返回

工作情境四 城市维护建设税及教育费附 加的核算与申报

出口退税率

关联信息

出口免税有一般贸易出口免税、来料加工贸易免税和间接出口免税三种情况。 出口不免税也不退税,出口不免税是指对国家限制或禁止出口的某些货物的出口环节视同内销环 节,照常征收,出口不退税是指对这些货物出口不退还出口前其所负担的税款,出口退税率为零 适用这一政策。 出口货物退税率为零和出口免税同样是企业商品出口以后得不到退税款,但是二者之间存在着很 大的区别,出口免税主要适用于生产企业的小规模纳税人自营出口货物、来料加工货物、间接出 口货物和一些特定的商品如油画等。即企业首先应将出口收入计入主营业务收入,不计算应收的 退税款,因为出口免税,应将该出口商品耗用国内采购材料的进项税额进行进项转出,计入主营 业务成本。如果该企业是生产企业,除了有出口免税收入之外,还有出口退税收入、内销收入等, 需按一定的比例将出口免税耗用的国内采购材料的进项税额计算并转出。

提高出口退税率有助于减轻出口企业面临的经营压力,对提高企业出口竞争力有积极作用。此外, 这次政策调整对整个国民经济的发展也具有积极作用。提高劳动密集型产品的出口退税率,可以 增强企业抵御市场风险的能力,支持中小企业克服经营困难健康发展,有利于进一步促进城乡劳 动力就业;提高高技术含量、高附加值商品的出口退税率,有利于引导企业优化出口产品结构、 加快产业升级的步伐。

犹如一位巧妙的厨师,财政部、国家税务总局在2018年10月25日联合发布的通知中,精心调配 了退税政策的调料。他们为了进一步简化税制、完善出口退税政策,对部分产品的增值税出口退 税率进行了调整。这一调整如同厨师手中的香料,为退税政策这道佳肴增添了独特的味道,并将 于2018年11月1日起执行。

退税率,就像一位画师,用精细的笔触描绘出产品的税收负担与返还的画卷。它如诗如画,寓意 深远,让每一位纳税人都能感受到政策的温度,让每一份出口退税都能如阳光般明媚。

外贸企业出口退税的方式

外贸企业出口退税1、什么是出口退税?答:出口退税是在国际贸易业务中,对我国报关出口的货物退还或免征在国各生产环节和流转环节按税法规定缴纳的增值税和消费税,即对出口货物实行零税率。

它是国际贸易常采用的并为各国接受的、目的在于鼓励各国出口货物公平竞争的一种税收措施。

2、享受退(免)税的出口货物围有哪些?答:《出口货物退(免)税管理办法》规定:对出口的凡属于已征或应征增值税、消费税的货物,除国家明确规定不予退(免)税的货物和出口企业从小规模纳税人购进并持普通发票的部分货物外,都是出口货物退(免)税的货物围,均应予以退还已征增值税和消费税或免征应征的增值税和消费税。

3、享受退(免)税的货物出口贸易方式有哪些?答:享受退(免)税的货物出口贸易方式大致有:一般贸易,进料加工贸易,易货贸易,补偿贸易,小额边境贸易,境外带料加工贸易,寄售代销贸易等。

4、享受出口货物退(免)税的企业有哪些?答:目前享受出口货物退(免)税的企业具体有下列几类:第一类是经对外贸易经济合作部与其授权单位批准的有进出口经营权的外贸企业,含外贸总公司和到异地设立的经对外贸易经济合作部批准的有进出口经营权的独立核算的分支机构。

第二类是经对外贸易经济合作部与其授权单位批准的有进出口经营权的自营生产企业和生产型集团公司。

第三类是外商投资企业。

第四类是委托外贸企业代理出口的企业。

第五类是特定退税企业。

这类企业有:(1)将货物运出境外用于对外承包项目的对外承包工程公司;(2)对外承接修理修配业务的企业;(3)将货物销售给外轮、远洋国轮而收取外汇的外轮供应公司、远洋运输供应公司;(4)在购货物并运往境外作为在国外投资的企业;(5)利用外国政府贷款或国际金融组织贷款,通过国际招标方式中标机电产品的企业;(6)境外带料加工装配业务所使用出境设备、原材料和散件的企业;(7)利用中国政府的援外优惠贷款和合资合作项目基金方式下出口货物的企业;(8)对外进行补偿贸易项目和易货贸易,以与对港澳台贸易而享受退税的企业;(9)按国家规定计划向加工出口企业销售“加工出口专用”钢材的列名钢铁企业;(10)国家旅游局所属中国免税品公司统一管理的出境口岸免税店;(11)外商投资企业采购国产设备;(12)为国外航空公司生产并供应航空食品的国航空供应公司;(13)向国海上石油天然气开采企业销售列明海洋工程结构物产品的国生产企业。