2016年第7期:中债图说 汽车行业2016年2季度运行状况介绍

2016年7月汽车工业经济运行情况

2016年7月汽车工业经济运行情况2016年08月12日 16:24 来源:中汽协会行业信息部据中国汽车工业协会统计分析,2016年7月,汽车产销比上月均呈下降,同比呈较快增长。

1-7月,汽车产销保持稳定增长,增幅比上半年继续提升。

具体分析如下:1.汽车情况⑴.产销量环比继续下降,同比较快增长7月我国汽车产销量环比下降,同比保持增长,受上年同期基数较低影响,产销量增速高达20%以上。

本月产销率94.5%,企业库存增加。

7月,汽车产销分别完成196万辆和185.2万辆,比上月分别下降4.4%和10.6%,比上年同期分别增长28.9%和23.0%,高于上年同期40.7和30.1个百分点。

1-7月汽车产销分别完成1485.4万辆和1468.4万辆,比上年同期分别增长9.0%和9.8%,高于上年同期8.2和9.4个百分点。

⑵.乘用车产销同比增速继续高于汽车总体7月乘用车产销分别完成171.8万辆和160.5万辆,产销量比上月分别下降3.0%和10.1%;与上年同期相比产销量分别增长31.8%和26.3%,同比继续保持增长,高于汽车总体增速2.9和3.3个百分点。

1-7月,乘用车产销分别完成1281.8万辆和1264.7万辆,比上年同期分别增长10.1%和11.1%;与1-6月相比,产销量增速分别提高2.8和1.9个百分点。

乘用车四类车型产销情况看,比上年同期,轿车产销分别下降2.3%和1.5%;SUV产销继续保持高速增长,分别增长43.7%和44.9%;MPV产销增速分别为15.9%和19.9%;交叉型乘用车产销分别下降34.3%和33.3%。

7月1.6升及以下乘用车销售114.4万辆,比同期增长38.6%,高于乘用车总体增速12.3个百分点。

1.6升及以下乘用车占乘用车销量比重为71.3%。

⑶.中国品牌乘用车市场份额高于同期7月,中国品牌乘用车共销售63.4万辆,同比增长27.6%,占乘用车销售总量的39.5%,比上年同期提高0.4个百分点;其中:中国品牌轿车销售14.2万辆,同比增长12.1%,占轿车销售总量的17.3%,比上年同期下降1.2个百分点;中国品牌SUV销售31.4万辆,同比增长57.1%,占SUV销售总量的54.1%,占有率比上年同期提高3.4个百分点;中国品牌MPV销售13.1万辆,同比增长38.4%,占MPV销售总量的85.6%,比上年同期提高1.2个百分点。

2016年第7期:中债图说 汽车行业2016年2季度运行状况

宇通汽车, 32.3% 上海申沃, 0.9% 安徽安凯, 3.2%

其他, 26.0% 宇通汽车, 37.3%

上海申沃, 0.8% 安徽安凯, 4.5% 苏州金龙, 北汽福田, 金华青年, 10.7% 4.6% 0.3% 厦门金龙 , 中通客车, 10.6% 4.6% 厦门金旅,

单位:万辆

北汽福田, 5.7% 中通客车, 6.5%

10%

13

1.8%

14

0%

96

40

30 20 10

-10.6%

64 77 72 76

-8.6%

76

-10%

62

74

79

-20%

0

2013Q2 2013Q3 2013Q4 2014Q1 2014Q2 2014Q3 2014Q4 2015Q1 2015Q2 2015Q3 2015Q4 2016Q1 2016Q2

长但增幅有所放缓

700 600 500

2016年2季度乘用车合计销售536万辆,同比增速 11.83%

二季度乘用车行业增速大幅提升,增速回暖至高于10%的较高增速水平 细分市场继续分化:微客降幅继续扩大、轿车小幅回暖,SUV及MPV继续超高速增

25% 20%

12.53%

400 300 200

11.83% 15% 137 187

11.83%

11.83%, 536万辆

1.83%

0.55%

2014Q2 2014Q3 2014Q4 1 2015Q2 2015Q3 2015Q4 2016Q1 2016Q2

0%

-5% -15% -20% -25% -10% -10.56%

-8.62%

季度同比增速-商用车

2016年汽车行业分析报告(精编)

(此文档为word格式,可任意修改编辑!)2016年3月目录一、汽车增幅低、SUV持续高增长 41、轿车规模大幅萎缩、SUV持续高增长 42、受益于积极推SUV新品,自主车企表现佳 63、乘用车企超越行业依然得靠SUV新品 74、未来乘用车企SUV新品投放情况 95、卡车低谷已现、将进入缓慢复苏通道 10二、整车利润同比下降、配件业表现相对更稳定 111、2015年整车盈利增幅明显下降 132、零部件利润增幅相对更为稳定 13三、零部件行业全面升级 141、节能减排:乘用车节能,商用车减排 15(1)乘用车发动机启停系统渗透率快速提升 15 (2)商用车排放升级带来新需求 162、新能源:电动空调需求旺盛 173、车联网:CID、TSP和HMI是核心环节 18(1)车联网是一个多方构建的生态系统 18(2)CID、TSP和HMI是核心环节 204、无人驾驶:更看好传感器供应商 215、O2O:汽配电商平台 23四、新能源汽车:跟着政策走 261、短期财政补贴仍是新能源汽车推广最大动力 262、中长期新能源汽车产业链成本控制面临挑战 273、看好新能源公交的推广应用 27五、国企改革是2015 年下半年最重要的政策风口 271、宏观背景 272、行业背景 283、相关地区和企业的示范效应 284、国企改革的路径选择 285、国企改革投资机会 28一、汽车增幅低、SUV持续高增长2015 年4 月、5 月汽车销量连续两个月负增长,2015 年1-5 月汽车销量累计同比增长21%,其中乘用车销量同比增64%,商用车已连续五个季度负增长。

2014 年刜以来汽车销量增幅一直处于下降通道。

1、轿车规模大幅萎缩、SUV持续高增长2015 年1-5 月乘用车销量同比增64%,销量增幅进一步回落。

SUV 产销继续保持高速增长,销量同比增48%,MPV 销量增幅为18%,轿车及交叉型乘用车产销规模萎缩。

2015 年1-5 月乘用车比去年同期净增加销量513 万辆,其中SUV 贡献净增量715 万辆,从2011年以来SUV 净增量逐年上升,SUV 净增量于2014 年首次超过轿车;2015 年1-5 月轿车净减214万辆,2014 年轿车净增量就仅为367 万辆,呈现急剧下降态势;MPV 与交叉型车呈此消彼长态势,事者销量之和同比持平。

2016年汽车行业年度分析报告

(此文档为word格式,可任意修改编辑!)2017年3月2016年汽车上市公司年度业绩普遍良好 (4)乘用车板块:政策+消费升级促销量高增长,自主品牌市占率提高.. 6商用车板块:多方利好共同促进,重卡销量回暖持续性可期 (10)汽车零部件板块:下游回暖带动上游增长,深度国产替代趋势渐成13 汽车销售及服务板块:整车市场需求端发力,内生增长显著 (17)摩托车及其他板块:销量降幅缩小,逐步趋向平稳发展 (17)风险提示 (18)图表1:汽车行业公司业绩预告情况分布 (4)图表2:2016年汽车月度销量 (5)图表3:2016年汽车销量同比增长率 (5)图表4:子板块业绩预告情况总计 (6)图表5:我国2011-2016年乘用车及SUV销量及增速对比 (7)图表6:我国2012-2016年乘用车分车型占比 (7)图表7:2016年我国自主品牌乘用车销量情况 (8)图表8:2011-2016年自主品牌乘用车市场占有率 (8)图表9:2016年主要自主品牌乘用车销量情况 (8)图表10:2016年SUV 销量前十排行 (9)图表11:乘用车板块2016年业绩预告 (9)图表12:商用车板块2016年前三季度表现 (10)图表13:我国2014-2020重卡保有量及预测(万辆) (12)图表14:我国2011-2017E商用车及重卡销量和同比增速 (12)图表15:商用车板块2016年业绩预告 (12)图表16:汽车零部件板块2016年业绩预告 (15)图表17:汽车销售及服务板块2016年业绩预告 (17)图表18:摩托车及其他板块2016年业绩预告 (18)2016年汽车上市公司年度业绩普遍良好受益于行业高景气,超八成汽车行业上市公司预告2016年度业绩将实现增长。

截止2017年2月20日,汽车行业上市公司中已有106家发布2016年业绩预告、业绩快报或公告。

其中77家实现预增或略增,5家续盈,11家扭亏,3家续亏,4家首亏,6家略减或预减。

【汽车】2016年1-9月中国汽车行业产销量情况分析

【汽车】2016年1-9月中国汽车行业产销量情况分析

中国汽车工业协会数据显示: 2016年9月中国汽车产量2530688辆,同比增长32.82%。

其中乘用车产量为2231620辆,占比88.18%;商用车产量为299068辆,占比11.82%。

2016年9月中国汽车销量2564098辆,同比增长26.14%。

其中乘用车销量为2268338辆,占比88.47%;商用车销量为295760辆,占比11.53%。

2016年9月中国汽车产销表

2016年1-9月中国汽车产量19422009辆,同比增长13.25%。

其中乘用车产量为16817682辆,占比86.59%;商用车产量为2604327辆,占比13.41%。

2016年1-9月中国汽车销量19360400辆,同比增长13.17%。

其中乘用车销量为16752024辆,占比86.53%;商用车销量为2608376辆,占比13.47%。

2016年1-9月中国汽车产量分类型占比图

2016年1-9月中国汽车销量分类型占比图

乘用车产销量对比:

2016年中国乘用车产销表

2016年1-9月中国轿车产销图

2016年1-9月中国多功能乘用车(MPV)产销图

2016年1-9月中国交叉型乘用车产销图

2016年1-9月中国运动型多用途乘用车(SUV)产销图

商用车产销对比:

2016年1-9月中国商用车产销表

2016年1-9月中国货车产销图

2016年1-9月中国客车产销图。

2016年债市回顾

2016年债市回顾2016年是中国债市的波澜壮阔之年。

在这一年里,债市经历了一系列重大事件和改革,对中国经济和全球金融市场产生了深远的影响。

本文将对2016年债市的回顾进行详细的分析和总结。

首先,我们需要关注的是中国的债市规模。

在2016年,中国债市规模继续扩大,在国内债券市场总规模中占比大幅提升。

据统计数据显示,截至2016年底,中国债券市场规模达到了63.12万亿元,较上年增长35.6%。

国内债券市场成为全球最大的债券市场,为中国经济的稳定发展和金融市场的深化做出了重要贡献。

其次,2016年债市的投资者结构也发生了重大变化。

随着债市规模的扩大,债市投资者也逐渐多元化。

不仅有传统的银行、保险等机构投资者,还有越来越多的个人投资者加入债市投资行列。

此外,外资也在逐渐增加其对中国债市的投资。

根据数据显示,2016年全年,外资持有中国债券的规模约为1.6万亿元,较上年增长了81.4%。

这一变化不仅丰富了债市的投资者结构,也为债券市场的国际化发展提供了有力的支撑。

第三,2016年债券市场的发行和发行主体也呈现出多元化的趋势。

在今年的债券发行中,企业债券、地方政府债券和央行票据等成为主流品种。

首发票据市场的开设、短期融资券绿色通道的推出,以及放宽企业债券发行条件等一系列政策的推动,为多元化的债券发行创造了良好的环境。

同时,2016年债券市场也推出了许多创新性的产品。

例如,绿色债券作为一种新型的环保类债券,得到了市场的广泛认可和投资者的青睐。

截至2016年底,中国绿色债券发行规模已经超过了3000亿元。

此外,乡村振兴债券、互联网金融债券等也成为债券市场的新亮点。

此外,2016年中国债市还推动了一系列重要的改革。

其中最重要的是债券市场的定价机制改革。

根据此前的规划,债券市场定价将逐步由政府指导价向市场化定价转变。

在2016年,中国债市推出了央行票据定价的市场化改革试点,成功地实现了市场对利率的自主定价。

这一改革为后续的债市改革奠定了坚实的基础。

2016年02月份全国乘用车市场分析

2月乘用车市场回顾2月乘用车市场零售增长-1%,由此导致1-2月的累计零售增速仅有8.7%,处于历年的1-2月累计增速的低点。

2月零售负增长主要是春节因素的影响,虽然今年2月有29天,较去年多一个工作日,但2016年的2月8日春节比2015年的2月19日早了11天,形成节前旺销期短,节后休眠期长的抑制零售因素。

2015年末的十二五的收官车市较强带来的透支效应和2016年初的股市汇市房市复杂波动也是对车市稍有影响。

2月的热销车库存偏低也制约零售提升。

由于2015年的市场在淡季补库存期相对低迷,厂家强力减库存,导致4季度的市场火爆期热销车库存储备不充裕,1月市场持续火爆进一步消化热销车库存,春节前后的经销商SUV 库存总体偏低,节后市场销售缺乏热点拉动。

国家节能环保车的3000元补贴在2015年底退出后,部分厂家接力厂家补贴到春节前截止,节后这些低油耗车型价格自然回升,也抑制节后的购买力释放。

东部11省在4月实施国五排放,2015年的这11省市的全国市场份额达51%,排放升级的影响涉及东部不同经济发展水平和不同需求层次市场。

春节前后部分东部地区的经销商国四库存仍在消化,零售相对放缓。

由于2015年2月的渠道库存减少4.4万台,今年受春节较早因素的渠道库存减少1.8万台,新品推动下的自主SUV 增长仍强,因此2月批发增速1%稍好于零售增速。

3月乘用车市场展望由于2016年春节早,3月的车市逐步进入节后的生产活动正常期,经济基本面对车市的影响逐步体现。

2016年政府应对年初复杂的国内外经济环境果断出手,市场预期逐步稳定,这对车市也是利好的。

3月有23个工作日,较2015年3月多1天工作日,属于产销大月。

而3月末也是逐步到了东部国五实施的起点,经销商需要全面更新国五库存应对未来需求。

加之厂家也希望3月高销量实现1季度的开门红走势,大幅好于1-2月的总体水平。

1-2月的零售增长8%是稍低于预期,预计3月增速应高于10%,厂家批发表现也有改善,这也是初步印证我们前期提出的2016年增速特征:年初低、年中高、年末稳的抛物线增速曲线特征。

【360】2016年第二季度汽车行业研究报告 (3)

360行业研究篇2016年Q2汽车行业——研究报告奇虎360享有本文件的所有权(包括但不限于知识产权等)。

非经奇虎360书面许可,任何人不得披露、复制、拷贝、分发、传播或使用本文件。

二季度搜索量小幅下降二季度是汽车行业相对的淡季,人们对汽车的关注度也相对较低,尤其是车展过后五、六月,搜索量下滑较为明显14Q114Q214Q314Q415Q115Q215Q315Q416Q116Q22014-2016年汽车行业搜索走势120151月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月2014-2016年6月汽车行业搜索走势(分月)汽车行业全网人群2014年2015年2016年28.9% 29.1%30.8% 30.7% 30.2%31.8%20.7%19.4%18.5%19.7%18.9%16.5%14.4% 14.7% 14.4% 14.0% 14.4% 15.3% 12.6%13.7% 13.7% 13.6% 13.7% 15.4%8.9% 9.7% 9.8% 8.9% 8.9%9.0% 8.5%7.8% 7.2% 7.6% 8.2% 6.8% 6.0% 5.7% 5.6% 5.5% 5.7% 5.2% 15Q115Q215Q315Q416Q116Q22015-2016二季度汽车行业各区域搜索占比华东华北华中华南西南东北西北华东区域搜索量占比最大达三成以上区域搜索量占比变化不大11.6% 12.1% 11.5%12.5%11.1%12.6%32.3%33.8% 34.3%34.2%33.6%33.2%31.5%29.8% 29.7%29.9%30.0%29.7%24.2%23.9% 24.0%23.0%24.9%24.2%0.4% 0.4%0.4%0.4% 0.4% 0.3% 15Q115Q215Q315Q416Q116Q22015-2016二季度汽车行业各级别城市搜索占比一级二级三级四级五级一级城市搜索量占比小幅提升车展活动一定程度上促使一级城市二季度的搜索量占比提高品牌及产品词是搜索最核心词产品词、通用词、价格词搜索指数在第二季度均略有下降6.26.77.07.67.46.96.36.25.3 5.35.15.76.26.86.66.05.55.34.44.32.6 2.83.13.23.33.33.63.93.22.9 1.0 1.0 1.1 1.2 1.1 1.1 1.4 1.4 1.0 0.9 14Q114Q214Q314Q415Q115Q215Q315Q416Q116Q22014-2016年二季度内容词搜索指数结构品牌词产品词通用词价格词参数配置比较词口碑词质量词价格词的变化幅度相对稳定价格词主要从“问价格、找优惠、寻按揭、求推荐”进行搜索602.51月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月2014-2016年6月价格词搜索走势价格词汽车行业问价格:‘多少钱’‘报价’‘最新报价’…找优惠:‘补贴’‘优惠活动’‘促销’…寻按揭:‘首付’‘0利率’‘贷款’…求推荐:’15万轿车推荐’‘什么SUV 性价比高’…2016年二季度搜索关键词2014年2015年2016年车身是参数配置词中搜索量最大内容车身的尺寸、基本参数(油耗等)、发动机等是较受关注的参数配置词011月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月2014-2016年6月参数配置词搜索走势参数配置词汽车行业2.6%2.8% 2.9% 4.9% 5.8% 5.9% 12.1%16.4% 16.5%21.5%内部配置底盘转向 外部配置座位数 多媒体配置车轮制动变速箱 发动机 基本参数 车身 2016二季度参数配置细分词TOP10占比车身:‘全尺寸’‘车长’‘轴距’…发动机:‘发动机’‘涡轮’‘小排量’ …基本参数:‘油耗’‘参数’‘性能’ …变速箱:‘自动挡’‘手动挡’‘双离合’…2016年二季度搜索关键词2014年 2015年 2016年口碑词搜索趋势较为稳定⏹口碑词中覆盖了购买层级较低的词,如“哈弗有哪些SUV ”,也覆盖了购买层级较高的词,如“最值得买的10万元车”0.51月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月2014-2016年6月口碑词搜索走势口碑词汽车行业2016年二季度搜索关键词初步了解信息推荐评价比较 哈弗哪些SUV 、哪些车、介绍……排行、最好的、排名……点评、优缺点、怎么样……对比、哪个好、最值得买的10万元车……2014年 2015年 2016年第二季度自主品牌推出众多SUV 促使其搜索量占比提升合资车搜索占比仍最大54.3% 53.7% 54.1% 52.2% 51.3% 51.1% 52.8% 52.5% 52.9% 51.0%28.4% 28.7% 28.4% 31.0% 31.8% 30.4% 28.9% 30.0% 29.1% 32.3%17.4% 17.6% 17.5% 16.8% 17.0% 18.5% 18.3% 17.4% 18.0% 16.6% 14Q114Q214Q314Q415Q115Q215Q315Q416Q116Q22014-2016年二季度细分行业类型搜索占比合资自主进口1.61月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月2014-2016年6月细分行业搜索指数走势合资自主进口2014年2015年2016年中系车搜索量占比超欧系车成为第一中系车4、5月搜索量迎爆发式增长34.3% 34.6% 33.9% 32.5% 31.8% 32.0% 33.7% 31.7% 32.6% 31.1%28.4% 28.7% 28.4% 31.0% 31.8% 30.4% 28.9% 30.0% 29.1% 32.3%18.7% 18.6% 20.0% 18.6% 18.3% 18.8% 19.8% 20.0% 20.5% 19.3% 12.6% 12.2% 12.1% 12.2% 12.5% 13.6% 12.8% 13.4% 13.2% 12.9%6.8% 6.5% 6.2% 6.2% 6.1% 5.7% 5.3% 5.4% 5.0% 4.3% 14Q114Q214Q314Q415Q115Q215Q315Q416Q116Q22014-2016年二季度各车系类型搜索占比欧系中系日系美系韩系1.21月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 4月 5月 6月2014-2016年6月各车系搜索指数走势欧系中系日系美系韩系2014年2015年2016年不同车系与区域/城市相关性差异较为显著二季度,欧美系与华东、一二级城市相关性较强;日系车与华南、东北相关性较强;中、韩系与三四级城市相关性较强东北华北华东华南华中西北西南韩系美系欧系 日系中系 2016年第二季度各车系与区域相关性一级二级三级四级四级以下 韩系美系 欧系日系中系2016年第二季度各车系与各级别城市相关性SUV 是搜索量占比最大车型SUV 搜索量逐步与紧凑型拉开差距44.9%24.1%11.9%5.8%3.5% 3.5% 2.7% 2.2% 1.4%2016年二季度各级别类型占比SUV紧凑型车 中型车 MPV 小型车中大型车跑车豪华车微型车11月2月3月4月5月6月7月8月9月10月11月12月1月2月3月4月5月6月7月8月9月10月11月12月1月2月3月4月5月6月2014-2016年6月主要级别搜索指数走势紧凑型车SUV 中型车 小型车 MPV 微型车 豪华车 中大型车2014年 2015年 2016年高档车与华东/一二级城市的搜索相关性较强SUV 与华中、西南、二四级城市相关性较强一级二级三级四级 四级以下MPVSUV豪华车紧凑型车微型车小型车中大型车 中型车 2016年第二季度各级别车与各级别城市相关性东北华北华东华中 华南西北西南MPVSUV豪华车紧凑型车微型车 小型车中大型车中型车2016年第二季度各级别车与区域相关性紧凑型SUV 在SUV 中搜索量占比最大中大型、大型SUV 搜索趋势较为稳定41.7%27.3%17.6%11.6%1.8%2016年二季度SUV 各细分级别类型占比紧凑型中型小型中大型大型1月2月3月4月5月6月7月8月9月10月11月12月1月2月3月4月5月6月7月8月9月10月11月12月1月2月3月4月5月6月2014-2016年6月SUV 各细分级别搜索指数走势紧凑型中型小型中大型大型2014年 2015年 2016年广汽菲克/哈弗/吉利的搜索排名受新车上市拉动均有所上升⏹进口车中,奥迪、宝马、奔驰的优势较大,合资车中大众优势较大⏹自主品牌中,新车哈弗H7等促使哈弗从一季度第二升至第一;帝豪GS 等车型也促使吉利搜索占比上升较多1.4%1.5% 1.6% 1.9%2.0% 2.1%3.7%4.4% 4.4%5.4%6.9%7.3% 11.0% 12.8%13.5% 沃尔沃凯迪拉克 林肯 斯巴鲁丰田 捷豹 雷克萨斯保时捷 福特路虎 大众 JEEP 宝马 奔驰 奥迪 2.4%2.5% 2.9%3.1% 3.3%4.6% 4.7%5.7% 5.8% 5.9%6.3% 6.8%7.2% 10.6%11.2% 广汽菲克上汽大众斯柯达华晨宝马 东风悦达起亚一汽奥迪 广汽丰田 北京现代 长安福特 东风本田广汽本田 东风日产 一汽丰田 上汽通用别克上汽大众 一汽-大众 1.8%1.8% 1.8% 1.9%2.0% 2.5%3.0% 3.4% 3.7% 5.9% 6.2% 10.1%10.3% 10.9%15.1%幻速观致 海马汽车东风风行广汽传祺 陆风 众泰 江淮 五菱宝骏 奇瑞 长安汽车吉利 比亚迪 哈弗 进口合资自主0.9% 5.1%6.8%2.5%合资大众在紧凑型车搜索量优势较为明显微型车:合资铃木搜索量占比较大,长安、比亚迪紧随其后;小型车:广汽本田搜索量占比优势较为显著;紧凑型车及中型车:一汽-大众搜索量占比最大,新款思域、艾瑞泽5促使东风本田和奇瑞搜索占比有所提升1.3%3.8%4.0%5.3%6.4% 10.7% 13.0%13.6% 17.3% 18.5% 菲亚特吉利 双环 众泰 宝骏奇瑞 比亚迪 长安汽车 昌河铃木 长安铃木微型车3.2%3.6% 5.6% 5.7% 5.8% 6.4% 6.5%8.8% 10.5% 16.8%上汽通用雪佛兰夏利吉利 长安铃木东风日产长安汽车 上汽大众 上汽大众斯柯达一汽丰田 广汽本田小型车2.5%3.5%4.5% 4.6% 4.7%5.3%6.1%7.3%9.8% 17.5%长安福特比亚迪北京现代 东风日产奇瑞 上汽通用别克一汽丰田 东风本田 上汽大众 一汽-大众 紧凑型车3.9%4.3% 4.9%5.2% 5.7% 5.9% 7.5%8.0% 10.1% 12.1% 东风日产北京奔驰 上汽通用雪佛兰一汽奥迪 长安福特广汽丰田上汽大众 广汽本田 上汽通用别克一汽-大众中型车2016年二季度分级别TOP10品牌搜索量占比(1)2.4%5.4%3.5% 2.3%SUV 和MPV 搜索市场的TOP 品牌均为自主品牌2.1%2.2% 2.2%3.7% 5.6% 8.0% 11.6%14.7% 15.2% 25.8% 起亚现代 红旗 长安福特雷克萨斯奥迪 北京奔驰一汽奥迪 华晨宝马 上汽通用凯迪拉克中大型车0.8%3.0% 3.1%4.0% 4.7% 8.4% 11.7% 13.6% 18.1% 32.6%阿斯顿马丁雷克萨斯 大众 宾利 玛莎拉蒂劳斯莱斯宝马 捷豹 奥迪 奔驰豪华车1.5%2.7%3.4% 3.9% 5.2% 5.6% 13.4%16.3% 18.9% 20.8% 日产兰博基尼丰田 奔驰雪佛兰法拉利 宝马 福特 保时捷 奥迪 跑车2.6%2.8% 2.8%3.2% 3.2% 3.4% 5.4%5.6%6.0% 11.2% JEEP广汽菲克一汽丰田 东风日产 长安福特上汽大众 比亚迪 长安汽车 吉利哈弗SUV2.8%4.3%5.1% 5.3% 5.6% 5.6%6.0% 8.2% 14.8%20.8%上汽通用别克幻速东风风行广汽本田长安商用 江淮 上汽大众风光 宝骏五菱 MPV2016年二季度分级别TOP10品牌搜索量占比(2)受新车XT5上市拉动,中大型车凯迪拉克搜索占比升至第一;豪华车中,奔驰搜索优势显著;奥迪、保时捷、福特搜索占比分列跑车1-3位;哈弗、五菱分别为SUV 、MPV 搜索占比最大品牌,新车风光580、幻速H3F 促使风光及幻速搜索占比上升22.2% 7.2%5.5% 4.1%3.6%1.7%1.5%1.7%1.6%6.3% 2.2%2.1%8.1%2.4%7.5%紧凑型和中型车搜索竞争相对较激烈3.7%3.8%4.0%5.4%6.4% 10.0% 10.0%11.9% 13.0% 18.5%奔奔MINI熊猫 小贵族 北斗星X5 乐驰奔奔 奇瑞QQ北斗星 比亚迪F0 奥拓微型车2.5%2.8%3.2% 3.5%4.6%5.0% 5.6%6.3% 10.5% 16.8%长城M4悦翔 晶锐 金刚 骊威雨燕 昕动 上汽大众POLO威驰飞度小型车2.9%3.1% 3.6% 3.8%4.1% 4.2% 4.7%5.1%5.2%6.4% 凯越轩逸艾瑞泽5宝来 高尔夫捷达 朗逸 卡罗拉 速腾 思域 紧凑型车4.3%4.4%5.0% 5.1% 5.2% 5.5% 5.9%6.8% 6.9% 8.8% 北京奔驰C 级迈锐宝 君威 君越 一汽奥迪A4L蒙迪欧 凯美瑞 雅阁 帕萨特 迈腾中型车2016年二季度分级别TOP10车型搜索量占比(1)微型车奥拓、小型车飞度、紧凑型车思域、中型车迈腾分别是其级别内搜索占比最大车型2.1%3.2%3.5%1.5%1.1% 1.3%MPV 中五菱系车型优势明显2.0%2.2%3.3% 3.7%4.7% 8.0% 11.6%14.7% 15.2% 22.6% 起亚K9红旗H7 凯迪拉克XTS福特金牛座 雷克萨斯ES奥迪A6 奔驰E 级 一汽奥迪A6L宝马5系 凯迪拉克XT5中大型车3.0%3.1% 3.3%4.7%5.9% 7.7% 7.9%11.7% 11.7% 31.2%雷克萨斯LS大众辉腾 奥迪A7 玛莎拉蒂总裁捷豹XJ捷豹XF 劳斯莱斯幻影宝马7系 奥迪A8L 奔驰S 级豪华车3.4%4.0% 4.4% 4.8%5.3% 7.1% 7.2%8.4% 13.1% 16.3% 丰田86panamera科迈罗 奥迪TT 宝马Z4宝马I8 奥迪A5 奥迪R8 保时捷911福特野马跑车1.7%1.7% 1.8%2.3% 2.5% 2.8%3.2%3.4% 3.6% 5.5% 长安CS15昂科威 宝骏560 汉兰达 吉利博越比亚迪元 哈弗H6 途观 帝豪GS 哈弗H7SUV2.8%3.3% 3.4%4.6%5.3%6.0%6.7% 8.1% 8.7% 14.8% 上汽通用别克GL8五菱宏光S1 长安欧尚 瑞风奥德赛 途安 风光580五菱宏光 五菱宏光S宝骏730 MPV2016年二季度分级别TOP10车型搜索量占比(2)⏹中大型车凯迪拉克XT5、豪华车奔驰S 级、跑车福特野马、SUV 哈弗H7、MPV 宝骏730分别是其级别内搜索占比最大车型 ⏹MPV 中搜索占比TOP3车型全为五菱旗下车型,TOP10车型中,五菱旗下占据4席2.7%6.6%1.2%7.2%5.9%1.7%1.7%1.8%新SUV 车型纷纷促使品牌搜索占比大涨2016年二季度SUV 细分级别TOP10品牌搜索量占比3.5%3.6%4.1% 4.3% 6.4% 7.5% 7.8%8.2% 14.8% 16.7% 华晨中华上汽通用别克奇瑞东风本田哈弗江淮 广汽本田广汽菲克 长安汽车 比亚迪小型3.1%3.9%4.1% 4.2% 4.5% 4.6%6.8% 8.6% 8.9% 15.2%华晨宝马长安福特 长安汽车 北京现代陆风 宝骏 东风日产上汽大众 哈弗吉利 紧凑型4.6%4.7%5.0% 5.0% 5.0% 5.4%6.2%8.2% 8.5% 20.2%JEEP众泰 一汽奥迪广汽菲克 长安福特长安汽车 上汽通用别克比亚迪 广汽丰田 哈弗中型4.4%5.0%6.0% 6.3% 6.4% 6.8% 8.1%12.7% 15.2% 17.3% 广汽三菱福特 大众 JEEP 奥迪奔驰 哈弗 宝马 路虎 一汽丰田中大型比亚迪、吉利、哈弗、一汽丰田分别是小型、紧凑型、中型、中大型SUV 中搜索占比最大品牌;新SUV 比亚迪元、博越和帝豪GS 、哈弗H7在第二季度的发力分别促使比亚迪、吉利、哈弗品牌搜索占比大涨至第一7.5% 6.0%5.5%12.2%4.8%紧凑型SUV 搜索竞争相对最为激烈2016年二季度SUV 细分级别TOP10车型搜索量占比3.6%4.1% 4.3% 4.5% 4.8% 6.0% 7.8%8.2% 10.0% 16.7%昂科拉瑞虎 3 本田XR-V哈弗H2 长安CS35瑞风S3 缤智 广汽菲克自由侠长安CS15 比亚迪元小型3.1%3.3% 3.5% 3.9%4.1% 4.6%6.2% 8.1% 8.6% 8.9% 陆风X7奇骏 逍客翼虎 长安CS75宝骏560 吉利博越哈弗H6 途观 帝豪GS 紧凑型3.9%4.6% 4.7%5.0% 5.0% 5.0%5.4%6.2% 8.5% 20.2% 奇瑞捷豹路虎极光牧马人众泰T600 一汽奥迪Q5 广汽菲克自由光长安福特锐界 长安CX70 昂科威 汉兰达哈弗H7 中型5.0%5.3% 5.4% 5.6%6.0% 6.3%6.4%7.5%8.9% 11.9% 探险者宝马X6 兰德酷路泽哈弗H9途锐 大切诺基奥迪Q7 宝马X5 路虎揽胜普拉多 中大型⏹比亚迪元、吉利帝豪GS 、哈弗H7、一汽丰田普拉多分别是小型、紧凑型、中型、中大型SUV 中搜索占比最大车型 ⏹比亚迪元、长安CS15、吉利帝豪GS 、哈弗H7等新车的横空出世影响了市场格局,导致老牌热门车型搜索占比下降5.7% 4.0% 3.7%1.3%1.6% 1.5%2.6%2.6% 0.6%1.1%19-34岁、男性、本科是汽车最主要人群49.1% 50.9%10.6% 25.4%36.6%25.0%34.2% 34.3%24.4%7.1%23.1%14.2% 11.4%6.8% 6.0% 5.9%女男18岁及以下19~24岁25~34岁35~49岁初中及以下高中、中专及技校本科研究生及以上IT/互联网健康护理金融业政府/非盈利机构汽车房产/建筑全网30.3%69.7% 12.3%25.9%47.9%12.1% 13.1%36.8%43.4%6.7% 8.3%7.8% 7.5%8.9%16.2%7.8%汽车2016年二季度360全网搜索&汽车行业搜索人群属性搜索量占比对比与全网相比,男性是汽车人群最突显属性相对于女性,男性更关注高档车2016年二季度汽车分级别搜索人群属性搜索量占比对比35% 34%30% 27% 26% 26% 28% 30% 65% 66% 70% 73% 74%74% 72%70% 女 男 18岁及以上 19到24岁25到34岁 35到49岁 初中及以下高中/中专/技校本科 研究生及以上IT/互联网 健康护理 金融业政府/非盈利机构汽车13% 12% 11% 10% 11% 13% 12% 16% 24% 24% 26% 28% 28% 30% 24% 21% 49% 51% 50% 49% 47% 43% 49% 47% 12% 11% 11%11% 12% 12% 13% 13% 微型车小型车紧凑型车中型车中大型车豪华车SUVMPV13% 12% 12% 12% 13% 14% 13% 14% 39% 38% 36% 36% 37% 40% 37% 46% 41% 44% 45% 46% 43%40% 44% 34% 6% 6%7%7%7% 7% 7% 6% 8% 7% 8% 9% 8% 9% 7% 7% 8% 8% 8% 7% 7% 6% 8% 8% 6% 6% 7% 8% 9% 9% 7%6% 9% 9% 9% 9% 7% 7% 9% 7% 17%19%17%18%21%20%17%20%19-24岁人群更关注高档车,25-34岁人群更关注紧凑型及以下车型高学历和高档车相关性更强主力车型与本科相关性较强;微型、小型车与年轻女性相关性较强;与MPV相关性较强人群呈现年龄两极分化特点豪华车中大型中型紧凑型小型微型MPVSUV男女18岁及以下19到24岁25到34岁35到49岁50岁及以上研究生及以上本科高中/中专/技校初中及以下2016年第二季度各级别车人群属性相关性高档车与金融及互联网行业相关性较强从MPV 与物流、批发零售等职业的相关性较强可以间接看出,我国对MPV 的需求并不是商务用途豪华车中大型车中型车紧凑型车小型车 微型车 MPVSUV广告/营销事业单位房产/建筑互联网金融业制造业批发/零售交通/物流 餐饮商业服务电子/通信教育/培训2016年第二季度各级别车与部分职业相关性中系韩系日系欧系美系跨界歌王我想和你唱 来吧冠军 笑傲帮妈妈是超人非凡搭档看见你的声音喜剧者联盟蒙面歌王我们的法则2016年第二季度各车系与部分国内综艺节目相关性各车系的兴趣点相关性对比⏹中系车和娱乐性较强的国内综艺节目相关性较强,相对偏好购买手机座等车内用品 ⏹日、美系车和歌曲类国内综艺节目相关性较强,相对偏好购买CD 包等车内用品欧系日系中系韩系 美系手机座/饮料架车用挂饰/摆件置物袋/置物箱 眼镜夹/票据夹车用纸巾盒/套温度计车用指南针CD 包/夹/袋遮阳挡2016年第二季度各车系与部分车内用品相关性高级别车与电影的相关性较为趋同;微型车与电影《愤怒的小鸟》及小说《一念永恒》相关性较强SUV微型车 小型车紧凑型车 中大型车豪华车 MPV中型车所罗门封印 魔兽x 战警谁的青春不迷茫奇幻森林不二情书愤怒的小鸟独立日2016年第二季度各级别车与部分电影相关性 微型车小型车紧凑型车中大型车豪华车SUVMPV中型车一念永恒 极品全能学生文艺时代 史上最强师兄巫师之旅裁决申公豹传承 白袍总管龙皇武神2016年第二季度各级别车与部分小说相关性中型车与电视剧《好先生》相关性较强,相对偏好购买防护贴膜等外饰用品;紧凑型车与电视剧《余罪》相关性较强,相对偏好购买车窗饰条等外饰用品中型车 MPV SUV豪华车紧凑型车 微型车小型车中大型车防护贴膜顶架/顶箱/行李架车衣车贴车牌架车窗饰条备胎罩雨刮器外拉手晴雨挡门腕轮眉2016年第二季度各级别车与部分外饰用品相关性SUV 微型车小型车紧凑型车中大型车 豪华车MPV中型车欢乐颂 好先生 余罪 武神赵子龙小丈夫仙剑云之凡 秦时明月最好的我们2016年第二季度各级别车与部分国内电视剧相关性360行业研究篇2016年Q2汽车行业——研究报告谢谢奇虎360享有本文件的所有权(包括但不限于知识产权等)。

上海汽车行业协会2016年度统计分析

上海汽车行业协会2016年度统计分析概览根据上海汽车行业协会发布的2016年度统计数据,上海汽车行业整体呈现出以下特点:•营业收入总额稳步增长•商用车市场表现强劲•乘用车市场增长放缓•新能源汽车增长迅猛总体情况2016年,上海汽车行业累计实现营业收入总额1248亿人民币,同比增长3.4%。

其中,乘用车企业实现营业收入815亿人民币,增长1.2%,商用车企业实现营业收入433亿人民币,增长7.9%。

在汽车产销方面,上海汽车行业总产量达到312.1万辆,同比下降2.0%;汽车销量达到307.3万辆,同比下降2.1%。

其中,乘用车销量达到232.6万辆,同比下降5.7%,商用车销量达到74.7万辆,同比增长13.2%。

商用车市场2016年,上海商用车市场表现强劲,各企业积极开拓国内和海外市场。

轻型货车、中型货车和重型卡车销售分别增长21.6%、33.1%和6.2%。

在轻型货车市场上,江淮汽车以40.2%的市场份额位列第一,一汽解放、东风小康和长安商用车分别位列2至4位。

在中型货车市场上,东风汽车以35.3%的市场份额排名第一,一汽解放以24.6%的份额位居第二。

在重型卡车市场上,中国重汽以20.4%的份额排名第一,东风汽车、北方工业和一汽解放分别位列2至4位。

乘用车市场2016年,乘用车市场增长放缓,主要受到宏观经济下行和购车限制政策的影响。

其中,小型车、中型车和豪华车销量分别下降2.5%、8.9%和6.8%。

在SUV市场上,吉利汽车以13.1%的市场份额排名第一,上汽集团以10.3%的份额位居第二,北京现代以7.8%的份额排名第三。

在电动车市场上,新能源汽车增长迅猛。

特斯拉、比亚迪和吉利汽车分别以16.8%、13.9%和11.5%的市场份额位列前三位。

其中,特斯拉销量同比增长312.8%。

2016年,上海汽车行业整体呈现出营业收入总额稳步增长、商用车市场表现强劲、乘用车市场增长放缓和新能源汽车增长迅猛的特点。

2016年汽车行业分析报告1(经典版)

(此文档为word格式,可任意修改编辑!)2016年3月目录一、汽车需求展望:短期平淡,中期积极因素积蓄 41、2014行业回顾42、经济增长与通胀73、油价94、贷款利率105、更新周期116、2015汽车销量及趋势预测13二、行业渐入成熟期,从龙头地位长期化到行业整合131、盈利波动性降低142、龙头地位长期化153、行业整合/份额集中趋势显现18三、产业崛起,国际化铸造长期成长空间201、国际化的必要性202、国际化的可行性203、国际化的空间214、国际化的方式、途径23四、国企改革,迎接体制红利释放241、2015国企改革可能实质性推进242、改革助推“汽车大国”向“汽车强国”的迈进243、龙头国企体制变革红利空间大25五、新能源、后市场、车联网:渐进的趋势,龙头稳健受益261、新能源汽车262、后市场273、车联网28六、迎接“龙头黄金时代”291、龙头公司是汽车行业成熟期的核心/稀缺资产292、经过2014的上涨,汽车龙头股仍然低估303、2015汽车龙头股有望进入“估值溢价”时代304、重点公司31(1)长安汽车31(2)华域汽车31(3)福耀玻璃31(4)潍柴动力32(5)上汽集团33(6)宇通客车34七、风险因素35一、汽车需求展望:短期平淡,中期积极因素积蓄1、2014行业回顾2014全年汽车销量约2330万辆、同比6%,较我们年初预期值低约70万辆或3个百分点;乘、商用车销量增速都低于预期(轻客达到预期),卡车低于预期幅度更大。

全年销售走势,Q1起步偏弱,Q2有所恢复,Q3、Q4因基数抬升和销售继续疲弱,增速明显走低。

虽然全年汽车销售低于我们预期,但跨行业比较,汽车尤其是乘用车仍然是国内目前大类行业中增长较快的行业,也好于市场年初的悲观预期。

前10月规模以上汽车制造业累计实现主营收入54万亿、同比108%,较同期销量增速高42个百分点,表明汽车产品销售均价上升(结构上移);前10月累计利润总额4727亿、同比19%,高于收入增速;前10月销售利润率88%,较2013年稳中略升,但下半年呈现下滑态势,估计全年利润率与2013年的84%基本相当。

2016年二季度货政报告(一)

2016年二季度货政报告(一)2016年二季度货政报告引言•本文将详细分析2016年二季度的货政报告,分析该季度的市场变化、政策调整和经济走势等方面。

市场变化•2016年二季度,市场出现了一些明显的变化:–销售额增长了10%,达到了去年同期的两倍。

–新兴市场的需求大幅增长,成为拉动全球经济增长的主要动力。

–传统产业的增长乏力,电商、共享经济等新兴产业蓬勃发展。

政策调整•为了适应市场变化和促进经济发展,政府进行了以下调整:–减税降费政策的实施,为企业减轻负担,提高竞争力。

–鼓励创新创业,推动新兴产业的发展,并提供相应的支持和奖励。

–完善监管机制,加强对金融风险的防范和控制,确保市场稳定。

经济走势•2016年二季度的经济走势如下:–国内生产总值增长了6.7%,保持了稳定增长的态势。

–投资增速下降,但结构性调整逐渐发挥作用,为未来经济增长奠定基础。

–消费市场持续扩大,拉动经济增长,特别是服务业和高端消费品的需求增长明显。

结论•总体来说,2016年二季度的货政报告显示出一些积极的变化和趋势:–市场呈现出活力和潜力,新兴产业的发展将成为经济增长的重要动力。

–政府的政策调整和改革措施有助于促进经济发展和市场稳定。

–经济走势向好,但仍需警惕一些潜在的风险和挑战。

以上就是对2016年二季度货政报告的主要内容进行的分析。

通过对市场变化、政策调整和经济走势的综合分析,可以更好地了解该季度的经济状况和趋势,为未来的决策和发展提供参考。

注意:本文所述内容仅为示例,请根据实际情况进行调整和修改。

市场细分•在市场变化的基础上,我们进一步分析了各个细分市场的情况:–消费品市场:在第二季度,消费品市场保持了良好的增长态势。

尤其是高端消费品的需求大幅增长,这主要得益于消费者收入的提高和消费观念的转变。

–互联网市场:作为新兴产业的代表,互联网市场在本季度持续快速发展。

电商、在线教育、在线娱乐等领域的增长势头强劲,为整个经济注入了活力。

2016年汽车工业经济运行情况

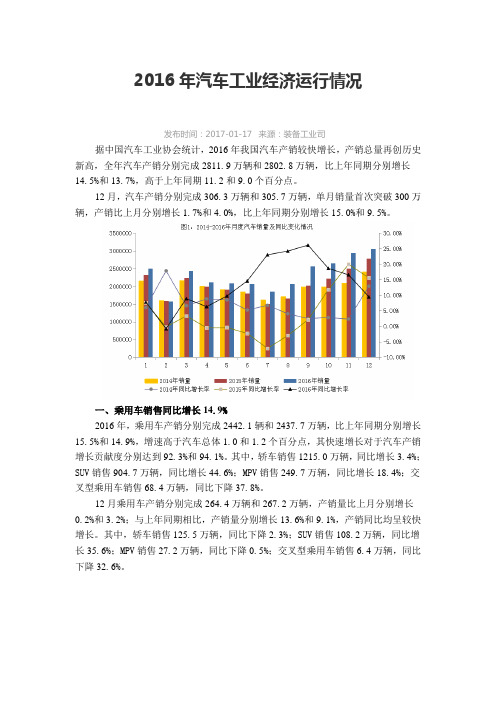

2016年汽车工业经济运行情况发布时间:2017-01-17 来源:装备工业司据中国汽车工业协会统计,2016年我国汽车产销较快增长,产销总量再创历史新高,全年汽车产销分别完成2811.9万辆和2802.8万辆,比上年同期分别增长14.5%和13.7%,高于上年同期11.2和9.0个百分点。

12月,汽车产销分别完成306.3万辆和305.7万辆,单月销量首次突破300万辆,产销比上月分别增长1.7%和4.0%,比上年同期分别增长15.0%和9.5%。

一、乘用车销售同比增长14.9%2016年,乘用车产销分别完成2442.1辆和2437.7万辆,比上年同期分别增长15.5%和14.9%,增速高于汽车总体1.0和1.2个百分点,其快速增长对于汽车产销增长贡献度分别达到92.3%和94.1%。

其中,轿车销售1215.0万辆,同比增长3.4%;SUV销售904.7万辆,同比增长44.6%;MPV销售249.7万辆,同比增长18.4%;交叉型乘用车销售68.4万辆,同比下降37.8%。

12月乘用车产销分别完成264.4万辆和267.2万辆,产销量比上月分别增长0.2%和3.2%;与上年同期相比,产销量分别增长13.6%和9.1%,产销同比均呈较快增长。

其中,轿车销售125.5万辆,同比下降2.3%;SUV销售108.2万辆,同比增长35.6%;MPV销售27.2万辆,同比下降0.5%;交叉型乘用车销售6.4万辆,同比下降32.6%。

(一)1.6升及以下乘用车持续快速增长受购置税优惠政策影响,2016年1.6升及以下乘用车销售1760.7万辆,比上年增长21.4%,占乘用车销量比重为72.2%,比上年同期提高3.6个百分点。

12月1.6升及以下乘用车销售197.9万辆,同比增长14.3%,高于乘用车总体增速5.2个百分点,1.6升及以下乘用车占乘用车销量比重为74.0%。

(二)中国品牌乘用车销量首次超过千万辆2016年,中国品牌乘用车共销售1052.9万辆,同比增长20.5%,占乘用车销售总量的43.2%,占有率比上年同期提升2个百分点。

2016年汽车整车制造行业深度分析报告

2016年汽车整车制造行业深度分析报告目录1.行业运行情况 (1)1.1.行业投资规模 (1)1.2.行业产出情况 (2)2.进出口情况 (5)2.1.进口情况 (5)2.2.出口情况 (10)3.行业发展经营情况 (14)3.1.行业发展规模 (14)3.2.行业收入、成本费用情况 (15)3.3.行业盈亏情况 (17)3.4.财务能力分析 (20)1.行业运行情况1.1.行业投资规模国家统计局数据显示,2015年1-10月,汽车制造业累计投资额为9560.2亿元,同比增长13.4%,增速比2015年1-9月提高2.1个百分点,较上年同期上升3.4个百分点。

占全国累计固定资产投资的比重为2.1%。

图1 2014年2月-2015年10月汽车制造业累计固定资产投资同比1.2.行业产出情况国家统计局数据显示,10月,汽车制造业工业增加值同比增长7.3%,增速比上月上升4.6个百分点,较上年同期下降5.3个百分点。

1-10月,汽车制造业累计工业增加值同比增长5.2%,增速比2015年1-9月上升0.3个百分点,较上年同期下降7.3个百分点。

图2 2014年2月-2015年10月汽车制造业工业增加值同比图3 2014年2月-2015年10月汽车制造业工业增加值累计同比单月看,2015年10月,汽车的产量为219.7万辆,环比增长12.6%。

同比增长0.2%,2015年9月为同比下降9.3%,较上年同期下降5.0个百分点。

表2 汽车整车制造业单月产品产量图4 2014年3月-2015年10月汽车整车制造业单月产品产量同比情况2015年1-10月,汽车的累计产量为1965.6万辆,同比下降5.0%,降幅比2015年1-9月缩小0.6个百分点,上年同期为增长6.8%。

表4 汽车整车制造业累计产品产量同比图5 2014年2月-2015年10月汽车整车制造业累计产品产量同比2.进出口情况2.1.进口情况单月看,2015年10月,汽车(包括整套散件)的进口量为90000.0辆,环比下降18.2%;同比下降25.0%,上年同期为增长11.8%。

2016年汽车行业分析

2016年汽车行业分析2016年是汽车行业发展的关键一年。

在这一年里,全球汽车行业面临了许多挑战和机遇。

以下是对2016年汽车行业的分析。

首先,中国汽车市场在2016年继续保持了强劲的增长。

根据中国汽车工业协会的数据,2016年中国汽车销量达到了2800万辆,同比增长了13.7%。

这使得中国成为全球最大的汽车市场。

中国政府的经济刺激政策和购车补贴计划,以及改善的道路基础设施,都为汽车行业的增长提供了支持。

此外,随着中国中产阶级的增长和人们对私人交通工具的需求增加,中国汽车市场预计在未来几年也会保持增长势头。

然而,尽管中国汽车市场的增长,全球范围内的汽车销量增长放缓。

东亚和北美市场的增长速度减缓,而欧洲市场的销量增长有所下降。

这主要是由于全球经济增长放缓以及贸易保护主义政策的影响。

此外,全球汽车市场也受到了更加环保和可持续发展的要求的影响。

越来越多的国家和地区实施了严格的排放标准和碳排放限制,这对汽车制造商提出了更高的技术要求和挑战。

在技术方面,2016年是自动驾驶技术突飞猛进的一年。

许多汽车制造商和科技公司加速了自动驾驶汽车的研发和测试。

特斯拉公司发布了全自动驾驶功能,而谷歌的子公司Waymo开始在美国多个城市进行自动驾驶汽车的测试。

自动驾驶技术的突破将对全球汽车行业产生巨大的影响。

它将改变人们对于汽车的使用方式和交通的理解,并为产业链的各个环节带来新的机遇和挑战。

最后,2016年也是电动汽车市场快速增长的一年。

电动汽车的出口数量增加了近100%,达到了50万辆。

中国政府加大对电动汽车的支持和补贴,推动了电动汽车在中国市场的普及。

此外,许多汽车制造商也加快了电动汽车的研发和推出。

特斯拉公司推出了Model 3,这是一款面向大众市场的电动汽车。

总的来说,电动汽车市场的增长在2016年得到了进一步的推动,并有望在未来几年继续增长。

综上所述,2016年是汽车行业发展的关键一年。

中国汽车市场保持了强劲的增长,而全球汽车市场面临了挑战和机遇。

2016年二季度宏观形势及港股策略

6

外汇市场

欧元:美联储缓慢加息,但欧洲央行可能继续扩大QE,欧元兑美元上行空间有限

日圆:美联储缓慢加息,日本央行再宽松的空间不大,日圆走势可能偏强

2016年展望:美联储加息态度较预期审慎,拖累美元于第一季度下滑,但货币政策始终存在分 化,预料美元于2016年维持区间波动,美元指数于[93,98]区间窄幅上落

美元指数及人民币汇价走势

6.75 6.7 6.65 100 99 98 97 6.55 6.5 6.45 6.4 01-2016 96 95 94 02-2016 离岸人民币 03-2016 美元指数(右轴) 6.8 6.7 6.6 6.5 6.4 6.3 6.2 6.1 6 01-2015

在岸及离岸人民币走势资料来自源: 彭博,广发证券(香港)11

债券市场

企业债市场:投资级别债券表现稳定,垃圾债券大跌后反弹,波动性较大

美国企业信贷情况良好,大型银行及科技企业资本负债表良好,现金充裕

2016年展望:垃圾债券或仅属技术性反弹,投资级别债券相对稳健

垃圾债ETF

110 130

投资级别债券ETF

100

欧元兑美元

1.45 1.4 1.35 1.3 1.25 110 1.2 1.15 1.1 105 100 95 90 01/14 130

美元兑日圆

125

120 115

1.05

1 01/14

04/14

07/14

10/14

01/15

04/15

07/15

10/15

01/16

04/14

07/14

10/14

01/15

美国PCE通胀率

千人

%

2

2016年债市回顾

2016年债市回顾【原创版】目录1.2016 年债市总体情况2.债市主要影响因素3.2016 年债市特点4.2016 年债市对我国经济的影响5.未来债市展望正文【2016 年债市总体情况】2016 年,我国债券市场呈现出稳中求进的发展态势。

在经历了 2015 年的股市波动之后,投资者对于固定收益类产品的需求增加,债市在 2016 年整体表现较好,发行规模和交易量均有所上升。

【债市主要影响因素】2016 年债市的主要影响因素有以下几点:1.宏观经济环境:国内经济增速放缓,为债市提供了良好的发展环境。

2.货币政策:人民银行实施稳健的货币政策,为债市创造了有利的资金面。

3.监管政策:监管部门加强了对债券市场的监管,有利于市场的健康发展。

【2016 年债市特点】1.发行规模扩大:2016 年,我国债券市场发行规模达到 8.5 万亿元,同比增长约 15%。

2.收益率波动:受到宏观经济、货币政策等因素影响,2016 年债市收益率波动较大,但整体呈现下降趋势。

3.信用风险事件增多:2016 年,债市信用风险事件频发,但总体风险可控。

【2016 年债市对我国经济的影响】1.为实体经济提供了融资支持:债券市场为实体经济提供了大量低成本资金,有助于降低企业融资成本,促进经济增长。

2.有助于金融市场稳定:债市的发展有助于分流股市资金,稳定金融市场。

3.有利于货币政策传导:债券市场为央行实施货币政策提供了有效的传导渠道。

【未来债市展望】展望未来,我国债市仍将保持稳中求进的发展态势。

在经济结构调整、金融市场改革、监管政策完善等多方面因素的共同作用下,债市将继续发挥其支持实体经济、稳定金融市场的重要作用。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

其他, 5.5% 江淮汽车, 上依红, 5.3% 1.7% 华菱汽车 , 一汽集团, 2.9% 22.5% 北奔重汽, 1.8% 北汽福田, 13.3% 东风汽车, 18.5% 中国重汽, 14.2%

其他, 5.7% 江淮汽车, 上依红, 6.1% 2.6% 华菱汽车, 2.0% 北奔重汽, 1.4% 北汽福田, 11.1%

一汽集团, 19.3%

东风汽车, 16.7%

陕西重汽, 14.4%

陕西重汽, 14.0%

中国重汽, 21.1%

单位:万辆

2.3、商用车-客车

客车二季度销售13.4万辆,同比下滑 10.58%

二季度大中客车销量继续提升,但传统轻客受新能源中客、微卡等产品替代 作用持续显现,同比继续大幅下滑,导致客车近期销量呈现持续负增长

汽车行业

单位:万辆,%

全行业月度同比增速

2016年二季度汽车行业运行概况

受益于去年二季度资本市场大幅波动导致的需求大幅走低以及5月小规模旺季

的到来,二季度乘用车增速同比大幅回升,呈现出高于10%的较好增速水平; 商用车受益于排放升级效益及中、重卡物流用车需求上升,增速进一步回暖

25% 20% 15% 12.53% 10% 5%

江铃控股, 13.88% 南汽集团, 9.82%

厦门金龙, 7.06% 厦门金旅, 3.96% 北汽福田, 8.36% 南汽集团, 11.41%

东风汽车, 8.24%

3、新能源汽车

二季度销量10.33万辆,同比增长130%、环比 增长90%

二季度新能源汽车同比及环保继续呈现高速增长,但近期新能源汽车

10%

5%

10.18% 69 96

286

100 0

303

269 0.55%

275

0% -5%

2013Q2 2013Q3 2013Q4 2014Q1 2014Q2 2014Q3 2014Q4 2015Q1 2015Q2 2015Q3 2015Q4 2016Q1 2016Q2

轿车

单位:万辆,%

suv

MPV

0.0%

-10.0% -20.0% -30.0% -40.0% -50.0% 轿车 A00级 A0级 A级 B级

2013Q2 20ห้องสมุดไป่ตู้3Q3 2013Q4 2014Q1 2014Q2 2014Q3 2014Q4 2015Q1 2015Q2 2015Q3 2015Q4 2016Q1 2016Q2

1.2、乘用车-SUV

140 120 100 80 60 40 20 0 上 汽 集 团 东 风 集 团 长 安 集 团 一 汽 集 团 北 汽 集 团 广 汽 集 团 华 晨 集 团 长 城 汽 车 6% 130.0 122.2 80.8 85.8 10% 62.2 68.5 6% 36% 31% 22% 13% 56.3 41.3 42.0 32.2 19.2 16.1 17.0 13.2 5% 10% -5% 0% 31% 50%

宇通汽车, 32.3% 上海申沃, 0.9% 安徽安凯, 3.2%

其他, 26.0% 宇通汽车, 37.3%

上海申沃, 0.8% 安徽安凯, 4.5% 苏州金龙, 北汽福田, 金华青年, 10.7% 4.6% 0.3% 厦门金龙 , 中通客车, 10.6% 4.6% 厦门金旅,

单位:万辆

北汽福田, 5.7% 中通客车, 6.5%

10%

13

1.8%

14

0%

96

40

30 20 10

-10.6%

64 77 72 76

-8.6%

76

-10%

62

74

79

-20%

0

2013Q2 2013Q3 2013Q4 2014Q1 2014Q2 2014Q3 2014Q4 2015Q1 2015Q2 2015Q3 2015Q4 2016Q1 2016Q2

SUV二季度销量186.9万辆,同比增速 36.5%

SUV 继续超高速增长,同比增速为36.50%,增速同比及环比均

呈现放缓的趋势,在乘用车市场份额基本保持在35%的水平,对 轿车市场份额侵蚀有所缓解 自主品牌新车型持续投放,但前期基数较大以及车型冗余,经 济型SUV增速亦有所放缓,中大型SUV受益消费升级高速增长

合资自 其他, 0.9% 主, 1.6% 德系, 19.4% 自主, 38.9%

合资自 其他, 0.4% 主, 2.6% 德系, 18.9% 自主, 36.5% 日系, 18.0% 美系, 12.1%

日系, 17.2%

法系, 3.8%

韩系, 7.8%

法系, 2.8%

韩系, 8.2%

美系, 10.9%

01

04

国V透支效应及同期 基数偏低,商用车有 望继续回暖 内部竞争格局较稳 定,中高端企业受益 降补措施陆续发布, 新能源汽车需求恐将 承压

商 用 车

用

车

02

05

03

06

附表一、2016年二季度上市乘用车情况

生产企业 东风日产 一汽轿车 江淮汽车 江淮汽车 江淮汽车 江淮汽车 一汽海马 北汽股份 广汽乘用车 吉利汽车 一汽轿车 奇瑞捷豹路虎 奇瑞捷豹路虎 奇瑞汽车 北汽股份 一汽集团 广汽菲亚特 上市时间 2016.04 2016.04 2016.04 2016.04 2016.04 2016.04 2016.04 2016.05 2016.05 2016.05 2016.05 2016.05 2016.05 2016.05 2016.05 2016.06 2016.06 细分车型 西玛 马自达J5LA 和悦A60 IEV4 IEV5 IEV6S V70 绅宝X35 传祺GA8 帝豪GS 奔腾DO15 发现神行 极光 CX51 幻速H6 森雅R7 自由侠 车型种类 国别品牌 价格(万元) A B A A A SUV MPV SUV B SUV A SUV SUV SUV MPV SUV SUV 日系 日系 自主 自主 自主 自主 自主 自主 自主 自主 自主 25-27 12~15 暂无 17 9 21 7~13 6.58~8.88 16.98~29.98 7.78~10.88 10~12 2016年4 2016年5 2016年6 月销量 月销量 月销量 1158 331 190 30 1176 5146 27 62 58 623 485 494 750 591 524 958 554 331 2376 - - - - - - - - - - 1152 3003 215 2800 34 3842 1636 15 11 - - 1007 5977 509 4600 1240 2329 1183 958 3 5008 1678

600 400 200 0

535.6

15.0% 11.8% 104.0

行业 德系

7.1% 92.3

日系

1.3%

17.9% -18.0%

40.0%

19.3%

20.0% 0.0% -20.0% -40.0%

208.4

58.6

美系

44.0

韩系

14.8

法系 自主

8.6-31.6%

合资自主

2016年二季度销量

11.83%

11.83%, 536万辆

1.83%

0.55%

2014Q2 2014Q3 2014Q4 2015Q1 2015Q2 2015Q3 2015Q4 2016Q1 2016Q2

0%

-5% -15% -20% -25% -10% -10.56%

-8.62%

季度同比增速-商用车

季度同比增速-乘用车

1.83% 86万辆

二季度聚焦

乘 用 车

乘用车销量呈现较 高的增速水平 SUV高速增长但增 速放缓;轿车小幅 回暖,份额趋稳 自主份额持续提 升;合资品牌受到 挤压

01

04

货车同比大幅增 长;轻客下滑严重 商用车格局较稳 定,集中度有所增 强 新能源汽车同比继 续增长

商 用 车

02

05

03

06

1、乘用车

微客

乘用车季度同比增速

1.1、乘用车-轿车

轿车2季度销量275万辆,同比增长2.5%

轿车市场二季度增速环比由负转正,同比增速回升至2.5%;

其中,A级和C级轿车在新车型刺激、政策推动、消费结构升 级等因素影响下同比增速明显回升,其余从细分车型仍呈现大 幅下滑的态势

40.0% 30.0% 20.0% 10.0%

15.0 14.9 13.4 11.0 11.3 9.1

2014Q2 2015Q2 2016Q2

2.1 1.8

1.8

1.9 1.8

2.4

大客

单位:万辆

中客

轻客

客车

2.4、客车-大中客

竞争格局稳定

大中客行业“三龙一通”的竞争格局相对稳定,但宇通客车的市场集中度不 断提升,关注“三龙”市场份额下滑

其他, 25.5%

其他, 19.15% 苏州金龙, 1.83% 上汽商用车, 3.71% 厦门金龙, 5.69% 厦门金旅, 4.67% 北汽福田, 7.35% 东风汽车, 7.71%

单位:万辆

金杯汽车, 26.20%

其他, 20.25% 苏州金龙, 1.23% 上汽商用车, 6.84%

金杯汽车, 14.06%

江铃控股, 18.59%

经济型SUV 中大型SUV

44.8% 102.0 78.3

30.3%

58.6

2015二季度

单位:万辆,%

84.9

2016二季度

注:经济型与中大型SUV销量以15万元厂家指导价划分后粗略测算

1.3、乘用车

100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% 2014Q2 2014Q3 63.7% 20.1% 21.3%