中国联通资产负债表分析共61页

中国移动和中国联通对比

中国移动与中国联通对比分析一、公司背景与主要经营业绩、财务数据介绍(一)公司背景中国移动通信集团公司是一家基于GSM和TD-SCDMA制式网络的移动通信运营商。

其是根据国家关于电信体制改革的部署和要求,在原中国电信移动通信资产总体剥离的基础上组建的国有骨干企业,于2000年4月20日成立,由中央政府管理。

2000年5月16日正式挂牌。

中国移动通信集团公司全资拥有中国移动(香港)集团有限公司,由其控股的中国移动有限公司(简称“上市公司”)在国内31个省(自治区、直辖市)和香港特别行政区设立全资子公司,并在香港和纽约上市。

中国移动主要经营移动话音、数据、IP 电话和多媒体业务,并具有计算机互联网国际联网单位经营权和国际出入口局业务经营权。

除提供基本话音业务外,还提供传真、数据、IP 电话等多种增值业务,拥有“全球通”、“神州行”、“动感地带”等著名客户品牌。

中国移动建成了一个覆盖范围广、通信质量高、业务品种丰富、服务水平一流的移动通信网络。

截至2008 年12 月,中国移动网络已经100% 覆盖全国县(市),客户总数超过4.5 亿户,与237个国家和地区的381个运营公司开通了GSM 国际及台港澳地区漫游业务,与179国家和地区的252个运营商开通了GPRS 国际及台港澳地区漫游业务。

目前,中国移动有限公司是全球市值最大的电信公司。

中国移动通信集团公司与所属子公司是既以资本为纽带,又以网络和业务为链条的母子公司关系。

中国联合网络通信集团有限公司是经国务院批准,于1994年7月19日成立的基于GSM和WCDMA制式网络的移动通信运营商。

作为中国主体电信企业和基础网络运营商,覆盖全国城乡,在全国范围内经营电信业务。

是中国唯一一家同时在纽约、香港、上海三地上市的电信运营企业。

母公司为中国联合网络通信(香港)股份有限公司。

于2008年10月15日由原中国联通红筹公司、中国网通红筹公司合并成立,为与合并前的中国联通相区分,业界常以“新联通”进行称呼。

中国联通(600050)有限公司财务报表分析

中国联通(600050)有限公司财务报表分析默认分类 2008-05-09 19:47 阅读482 评论3字号:大中小目录摘要 (2)Abstract (3)第一部分:绪论 (4)1.1案例选择中国联通的目的 (4)1.2中国联通及其行业背景介绍 (4)第二部分:理论及方法描述 (7)2.1财务分析简述 (7)2.2偿债能力分析 (7)2.3盈利能力分析 (9)2.4营运能力分析 (9)2.5杜邦体系分析 (10)第三部分:公司财务报表分析 (11)3.1公司财务报表概况 (11)3.2资产结构及流动资产分析 (12)3.3公司利润分配及股本变动风险 (12)3.4公司偿债能力分析 (13)3.4.1短期偿债能力分析 (13)3.4.2长期偿债能力分析 (15)3.5公司盈利能力分析 (18)3.5.1分析销售净利率 (18)3.5.2分析资产净利率 (20)3.5.3分析权益净利率 (21)3.6公司营运能力分析 (22)3.6.1分析应收账款周转率 (22)3.6.2分析存货周转率 (24)3.6.3分析流动非流动资产周转率 (24)3.6.4分析总资产周转率 (25)3.7公司杜邦体系分析 (26)第四部分:问题及总结 (27)4.1发现的问题及建议方案 (27)4.2结束语 (29)中国联通(600050)有限公司财务报表分析专业:会计学学生学号:学生姓名:指导老师:曹小秋摘要基于股市的变幻,信息使用者对于企业财务报表的信息尤其看重,而对于上市公司的财务报表分析来说,就显得相当重要了,上市公司的财务报表具有普遍公司的代表性.本文从财务报表使用者的角度对财务数据进行分析,通过对比、比率、杜邦分析等方法来解读报表,从而将大量的报表数据转换成为特定决策有用的信息。

本文对上市公司中国联通(股票代码:600050)的财务状况进行了分析,对公司的偿债能力、盈利能力、成长能力、营运能力进行了评价,对公司存在的问题提出了一些解决方案。

中国联通营收结构及盈利能力分析(2021年)

800

100%

700

600

275

500

400 168

300

200 278

100

0 2016

172 90 159 2017

170 26%

92 187

2018

184 20%

84

297

2019

193 102 3% 382

2020

203.00 98.00 399.00 2021E

50% 0% -50% -100% -150% -200%

图:固网宽带与固网电话用户数(百万户)及增速

100

10%

4.02%

1.73%

5.67%

3.21%

3.14% 0%

-3.01% 50

-6.83%

-9.76% -9.98%

-10%

-12.73%

0 2016 2017 2018

固网宽带用户数(百万户)

宽带用户增速(%)

2019

2020

-20%

固网电话用户数(百万户)

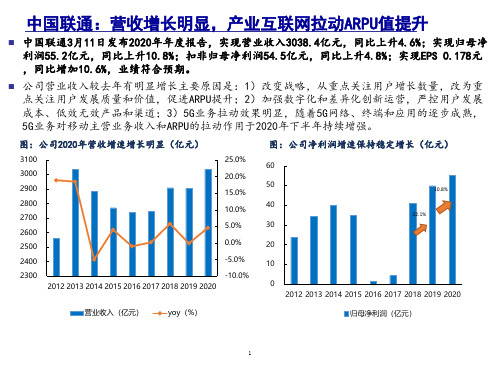

◼ 移动服务:移动出账用户数有所降低,移动ARPU随5G用户增加而提升。移动出账用户在2020年 为3.06亿,较2019年减少3.92%,主要原因是中国联通转变经营策略,放弃一部分低价值用户, 更注重用户价值而不是用户数量。在这一策略转变影响下,ARPU值由2019的40.4元提升至2020 年的42.1元。目前5G套餐资费高于4G套餐资费,中国联通的5G用户数达到7083万,5G用户数的 增加也在提速降费的背景下提高了中国联通的ARPU值。此外,2020年移动互联网用户DOU为 9.7GB,同比增加21%,用户的流量消费需求逐年快速提升也推动ARPU值的提升。其中,4G用户 数为2.7亿,4G用户的ARPU值为44元,DOU为12.2GB。未来随着5G业务进一步推进和价值战略的 进一步落实,ARPU值有望继续提升。

中国联通现金流量表分析

中国联通现金流量表分析2011 年度合并及公司现金流量表(除特别注明外,金额单位为人民币元)现金流量水平分析表1.现金流量表总体状况的初步分析从总体上看,公司当年的现金及现金等价物净增加额为15,134,971,543元,而2010年的值为22,619,788,582元。

其中,经营活动现金流量净额为68,209,960,601元,同比下降15.01%;投资活动现金流量净额为212,436,455元,同比减少40.94%;筹资活动现金流量净额为5,255,611,884元,同比减少27.52%。

2.现金流量表主要项目的分析(1) 对经营活动现金流量的分析从现金流量表中可以看出,经营活动现金流入量同比增长了19.79%,但是在现金流入量中的比重却由上年的59.71%减少到今年的50.74%,结合筹资现金流入量,发现公司现金流入很大一部分来自于筹资活动。

在资产负债表中,我们已经分析出企业在建工程支出在减少,即大量筹资不是为了扩大生产规模,因此证明公司的财务基础有些问题,持续经营和获利能力的稳定程度在下降。

在经营活动现金流入量中,销售商品、提供劳务收到的现金同比增长了20.85%,比重由上年的97.71%略下降至今年的96.85%,基本保持稳定且较高的比例,公司经营活动现金流入正常,并有新的现金流入方式产生。

经营活动现金流出量同比增长了31.61%,在现金总流出量中的比重由上年的31.52%下降到今年的30.59%。

一方面,由于比重相对还是比较高的,所以公司的现金仍有较大的一部分主要用于开展主营业务,公司的持续经营及获利能力的稳定程度尚可;另一方面,比重的下降是因为公司筹资支出增加,相应的经营的风险性也提高了。

(2) 对投资活动现金流量的分析从现金流量表中可以看出,投资活动现金流入量同比增加了3.45%,在现金总流入量中的比重由上年的0.45%上升到今年的0.63%。

其原因在于“收到其他与投资活动有关的现金”同比增加了40.05%,使其在投资活动现金流入量中的比重由上年的21.23%猛升至今年的36.19%。

(财务分析)财务分析中国联通

2009年1月7日,中国工业和信息化部为中国移动、中国电信和中国联通发放3张第三代移动通信(3G)牌照。中国联通获得WCDMA牌照,中国移动使用我国具有自主知识产权的3G标准TD-SCDMA,中国电信获得CDMA2000牌照。2009年成为中国3G正式商用元年。

国家“三网融合”政策将进入加速阶段,物联网、云计算等新技术逐步成熟和广泛应用,催生了更为广阔的信息通信市场空间。

“一体化运营管理”,是国际全业务运营商面向融合发展的大趋势,更是公司全面整合全业务资源,形成经营合力,实现快速增长,提升运营效率的基础保障。中国联通将通过持续的管理体制和机制创新,全面整合公司的全业务资源。在企业内部运营管理层面,实现跨业务、跨平台、跨网络、跨职能的高效协同与配合,提升运营管理效率,强化客户导向经营,打造面向融合服务的经营合力;在客户层面,打造客户导向的一站式营销与服务能力;在员工和组织层面,打造“真正融合”的文化氛围和卓越运营团队。

(财务分析)财务分析中国联通

战略分析

一、移动通信行业外部环境分析

二、移动通讯行业分析

三、中国联通组织内部分析

中国联通的SWOT分析

中国联通3G战略发展措施

中国联通资产负债表分析

一、中国联通资产负债表水平分析

(一)投资角度分析

(二)筹资角度分析

二、资产负债表垂直分析

(一)资产结构分析

(二)垂直分析——资本结构

二.移动通讯行业分析

移动通讯行业分析以波特五力模型为基础,着重分析五力中的行业竞争者和潜在竞争者,其中又以行业竞争者的分析为主。

(1)行业竞争者分析

行业竞争者的分析从从主要竞争者之间的市场份额,主要竞争者之间的产品结构,主要竞争者之间的营销策略三个方面展开,总体而言,移动通信行业是一个相对成熟的行业属于寡头市场,整体格局稳定,呈现三足鼎立之势。

财务分析作业

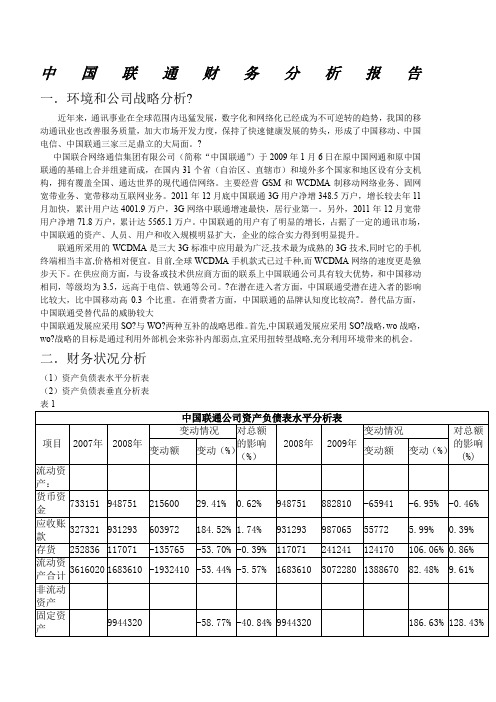

中国联通财务分析报告一.环境和公司战略分析?近年来,通讯事业在全球范围内迅猛发展,数字化和网络化已经成为不可逆转的趋势,我国的移动通讯业也改善服务质量,加大市场开发力度,保持了快速健康发展的势头,形成了中国移动、中国电信、中国联通三家三足鼎立的大局面。

?中国联合网络通信集团有限公司(简称“中国联通”)于2009年1月6日在原中国网通和原中国联通的基础上合并组建而成,在国内31个省(自治区、直辖市)和境外多个国家和地区设有分支机构,拥有覆盖全国、通达世界的现代通信网络。

主要经营GSM和WCDMA制移动网络业务、固网宽带业务、宽带移动互联网业务。

2011年12月底中国联通3G用户净增348.5万户,增长较去年11月加快,累计用户达4001.9万户,3G网络中联通增速最快,居行业第一。

另外,2011年12月宽带用户净增71.8万户,累计达5565.1万户。

中国联通的用户有了明显的增长,占据了一定的通讯市场,中国联通的资产、人员、用户和收入规模明显扩大,企业的综合实力得到明显提升。

联通所采用的WCDMA是三大3G标准中应用最为广泛,技术最为成熟的3G技术,同时它的手机终端相当丰富,价格相对便宜。

目前,全球WCDMA手机款式已过千种,而WCDMA网络的速度更是独步天下。

在供应商方面,与设备或技术供应商方面的联系上中国联通公司具有较大优势,和中国移动相同,等级均为3.5,远高于电信、铁通等公司。

?在潜在进入者方面,中国联通受潜在进入者的影响比较大,比中国移动高0.3个比重。

在消费者方面,中国联通的品牌认知度比较高?。

替代品方面,中国联通受替代品的威胁较大中国联通发展应采用SO?与WO?两种互补的战略思维。

首先,中国联通发展应采用SO?战略,wo战略,wo?战略的目标是通过利用外部机会来弥补内部弱点,宜采用扭转型战略,充分利用环境带来的机会。

二.财务状况分析(1)资产负债表水平分析表(2)资产负债表垂直分析表表1中国联通公司资产负债表水平分析表项目2007年2008年变动情况对总额的影响(%)2008年2009年变动情况对总额的影响(%) 变动额变动(%)变动额变动(%)流动资产:货币资金733151 948751 215600 29.41% 0.62% 948751 882810 -65941 -6.95% -0.46% 应收账款327321 931293 603972 184.52% 1.74% 931293 987065 55772 5.99% 0.39% 存货252836 117071 -135765 -53.70% -0.39% 117071 241241 124170 106.06% 0.86% 流动资产合计3616020 1683610 -1932410 -53.44% -5.57% 1683610 3072280 1388670 82.48% 9.61% 非流动资产固定资产9944320 -58.77% -40.84% 9944320 186.63% 128.43%无形资产1855040 707753 -1147287 -61.85% -3.31% 707753 1964530 1256777 177.57% 8.70% 资产总额-58.36% -58.36% 190.11% 190.11% 流动负债总额-8646920 -62.64% -24.92% 5157180 287.06% 102.44% 所有者权益-58.36% -58.36% 190.11% 190.11% 经表格分析,中国联通公司分析:(1)该公司2008年比2007年总资产增加元,增长幅度为-58.36%。

中国联通长期偿债能力预测分析毕业设计

题目:中国联通长期偿债能力预测分析毕业设计大纲选题背景及意义:一场旷日持久的世界金融危机使得全球各国经济发展减缓,一些国家甚至出现了负增长,全球电信业也因此陷入了一个发展低潮,发达国家电信业务收入出现负增长,大于GDP下降幅度;发展中国家电信市场低速增长,略好于整体经济增长情况。

而与此同时,我国国内经济增长也陷入了短暂的萎靡后实现了较有力的反弹。

在这场金融危机中,总揽我国电信行业似乎没有受到明显的影响,而是延续了最近若干年来的增长势头,这是与我国通信市场目前尚在发展期的阶段特点有关,也有我国国民经济增长的趋势保持一致。

通信业是我国国民经济的前导产业、基础产业和支柱产业,优化和调整经济结构转变经济增长方式,以信息化带动工业化必须努力促进通信产业的发展,尤其是加快发展3G 技术并积极应对4G牌照发放及监管政策新变化。

中国联通作为我国通信行业的龙头企业,它在国民经济和社会信息化进程中发挥主力军作用,长期负债能力的强弱将制约着它的发展速度。

基于此,本文的分析有一定的价值,不仅有助于中国联通企业价值最大化,也有助于投资者和债权人更好的了解公司经营的发展状况。

论文结构:本文介绍了对中国联通的长期偿债能力预测的概况,共分七部分,第一部分介绍了公司概况;第二部分说明了公司长期偿债能力预测分析思路;第三部分是对公司资产负债率的预测分析;第四部分是对公司所有者权益比率的预测分析;第五部分是对公司产权比率的预测分析;六部分是对公司利息保障倍数的预测分析;第七部分是对中国联通公司长期偿债能力总体评价。

中文摘要中国联通与中国移动、中国电信已经形成三足鼎立的格局,中国联通的发展对于电信行业有着举足轻重的作用。

本文结合中国联通公司的基本面,以公司年报为基础,在考虑企业经营环境和行业动态的影响下,通过对公司长期偿债能力的计算和分析,得到预测值,以此来了解公司经营现状及发展趋势。

关键词:中国联通预测值长期偿债能力ABSTRACTChina Unicom and China Mobile, China Telecom has formed a tripod pattern, China Unicom's development for the telecommunications industry has a pivotal role. In this paper, the fundamentals of China Unicom, the company annual basis, taking into account the dynamics of the industry and the business environment through the company's long-term solvency calculations and analysis, predictive value, in order to understand the operating status of the company and trends.Key words:China Unicom Predictive value Long-term solvency目录一、公司概况 (1)(一)公司简介 (1)(二)产品领域 (2)(三)中国联通公司财务现状 (2)二、公司长期偿债能力预测分析思路 (3)(一)长期偿债能力的涵义及预测分析目的 (3)(二)长期偿债能力分析的指标选择 (5)(三)预测分析的方法 (6)三、公司资产负债率的预测分析 (7)(一)资产负债率数据采集及趋势判断 (7)(二)公司资产负债率的预测 (9)四、公司所有者权益比率的预测分析 (10)(一)所有者权益比率数据采集及趋势判断 (10)(二)公司所有者权益比率的预测 (11)五、公司产权比率的预测分析 (13)(一)产权比率比率数据采集及趋势判断 (13)(二)公司产权比率的预测 (14)六、公司利息保障倍数的预测分析 (17)(一)利息保障倍数数据采集及趋势判断 (17)(二)公司利息保障倍数的预测 (18)七、对中国联通公司长期偿债能力总体评价 (19)(一)预测结果总结 (19)(二)长期偿债的评价 (19)参考文献 (21)致谢 (22)中国联通长期偿债能力预测分析经济系会计与统计核算专业 06号婷通信业是我国国民经济的前导产业、基础产业和支柱产业,优化和调整经济结构转变经济增长方式,以信息化带动工业化必须努力促进通信产业的发展,尤其是加快发展3G技术和4G技术并制定科学的战略规划。

中国联合网络通信集团有限公司财务报告分析

中国联合网络通信集团财务报告分析伴随着经济时代的到来,全球经济一体化格局的逐渐形成,世界市场逐渐饱合,理性消费者越来越多,企业竞争日渐增强。

在这样的一个时代背景下,如何使企业立于不败之地,如何使企业在“枪林弹雨”中生存且不断成长也成为了当今时代探讨的热门话题。

因此如何评价企业经营状况,经营成果成为了十分紧迫的事。

良好的经营业绩可以给企业带来可观的利益,例如提高公司的信用,增加股东投资的信心,降低融资成本等。

反之,劣质的经营业绩也给企业带来了十分不利的影响,例如降低公司的信用,减少股东投资的信心,提高融资成本。

而评价企业经营业绩的最直接的方法就是财务报告分析。

企业财务管理工作管理对于企业的生产经营以及企业的长远发展所起的作用将日益重要和突出,而财务分析实质上就是针对企业的财务经营状况进行全面的调查分析,通过一系列的方法,找出企业在财务管理方面的问题,并提出相应的改进措施,指导改善企业财务管理的过程。

财务报告分析对于企业本身及其利益相关者而言都具有重大的作用,它能够从不同的角度反映企业的财务状况、经营成果和现金流量,是随着社会经济环境的不断变化而不断变化的。

企业自身经营活动日益复杂化和社会资本流动全球化,财务报告显示出了其越越重要的地位。

如何科学有效的建立财务报告分析体系也一直成为了社会理论界和实务界探讨的焦点。

随着社会日益发展的多方位的需要,财务报告分析对企业进行绩效评价和企业多方使用者的信息需求都有重大的意义。

一、财务报告分析体系的构建(一)财务报告分析的目的投资者分析主要是为寻求投资机会获得更高投资收益而进行的投资分析和为考核企业经营管理者的经营受托责任的履行情况而进行的企业经营业绩综合分析与评价。

其分析的重点是企业的盈利能力、发展能力和业绩综合分析评价。

债权人分析主要是金融机构或企业为收回贷款和利息或将应收款项等债权按期收回现金而进行的信用分析。

信用分析的重点是偿债能力、盈利能力和产生现金能力。

600050中国联通2022年财务分析结论报告

中国联通2022年财务分析综合报告一、实现利润分析2022年利润总额为2,036,745.38万元,与2021年的1,780,732.38万元相比有较大增长,增长14.38%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2022年营业成本为26,888,081.84万元,与2021年的24,736,058.49万元相比有所增长,增长8.7%。

2022年销售费用为3,445,526.19万元,与2021年的3,221,243.21万元相比有较大增长,增长6.96%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2022年管理费用为2,298,113.83万元,与2021年的2,477,961.86万元相比有较大幅度下降,下降7.26%。

2022年管理费用占营业收入的比例为6.47%,与2021年的7.56%相比有所降低,降低1.08个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

本期财务费用为-74,762.75万元。

三、资产结构分析2022年企业不合理资金占用项目较少,资产的盈利能力较强,资产结构合理。

从流动资产与收入变化情况来看,与2021年相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,中国联通2022年是有现金支付能力的,其现金支付能力为6,257,335.89万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国联通2022年的营业利润率为5.75%,总资产报酬率为3.45%,净资产收益率为4.87%,成本费用利润率为6.10%。

企业实际投入到企业自身经营业务的资产为54,107,517.24万元,经营资产的收益率为3.77%,而对外投资的收益率为8.38%。

不同银行资产负债表分析

不同银⾏资产负债表分析银⾏资产负债表分析(⾦融1204s 李梦宇19号)⼀、银⾏简介对于这次的银⾏资产负债表分析,我分别选取的是⼤型国有商业银⾏中国建设银⾏,股份制银⾏华夏银⾏及⼩型地⽅银⾏北京农商银⾏,进⾏⽐较分析。

1.⼤型国有银⾏:中国建设银⾏(China Construction Bank)成⽴于1954年10⽉1⽇。

是国有控股五⼤⾏之⼀,在中国五⼤银⾏中排名第⼆。

中国建设银⾏股份有限公司是⼀家在中国市场处于领先地位的股份制商业银⾏,为客户提供全⾯的商业银⾏产品与服务。

主要经营领域包括公司银⾏业务、个⼈银⾏业务和资⾦业务,多种产品和服务(如基本建设贷款、住房按揭贷款和银⾏卡业务等)在中国银⾏业居于市场领先地位。

中国建设银⾏拥有⼴泛的客户基础,与多个⼤型企业集团及中国经济战略性⾏业的主导企业保持银⾏业务联系,营销⽹络覆盖全国的主要地区,设有约13629家分⽀机构,在⾹港、新加坡、法兰克福、约翰内斯堡、东京、⾸尔和纽约设有海外分⾏,在伦敦设有⼦银⾏,在悉尼设有代表处。

建设银⾏的⼦公司包括中国建设银⾏(亚洲)股份有限公司、建银国际(控股)有限公司、中德住房储蓄银⾏有限责任公司、建信基⾦管理有限责任公司和建信⾦融租赁股份有限公司。

标志:2.股份制银⾏:华夏银⾏(Hua Xia Bank Co.,Limited),全称“华夏银⾏股份有限公司”,成⽴于1992年10⽉18⽇,是经国务院批准成⽴的主要由国有法⼈持股的全国性股份制商业银⾏,是我国第⼀家由⼯业企业兴办的银⾏,也是唯⼀⼀家以民族名称命名的银⾏。

华夏银⾏是⼀家拥有浑厚历史的银⾏,是伴随改⾰开放⽽诞⽣的新兴⾦融企业;主要股东为:⾸钢总公司(中国⾸钢集团)、国家电⽹公司、德意志银⾏。

华夏银⾏的发展⽬标是:⼒争成为世界知名、中国⼀流的商业银⾏,为客户提供全⾯和优质的⾦融服务。

截⽌2012年5⽉,华夏银⾏在境内共有⼀级分⾏34家,⼆级分⾏23家,异地⽀⾏12家,⽀⾏等营业机构430余家;控股村镇银⾏3家。

联通财务报表分析案例

联通财务报表分析案例引言联通作为中国三大通信运营商之一,其财务报表对于分析公司的财务状况和经营情况具有重要意义。

本文将以联通公司财务报表为例,进行财务分析和解读,帮助读者更好地理解和利用财务报表数据。

一、财务报表概述财务报表是反映企业财务状况和经营成果的重要工具,主要包括资产负债表、利润表和现金流量表。

下面将对联通公司的财务报表进行概述。

1. 资产负债表资产负债表是反映企业在特定日期的资产、负债和所有者权益的情况。

通过资产负债表可以了解企业的资产结构、负债结构以及所有者权益变动情况。

联通公司的资产负债表主要包括以下几个方面的内容:•流动资产:包括现金及现金等价物、应收账款、存货等等。

•非流动资产:包括长期投资、固定资产和无形资产等等。

•流动负债:包括短期借款、应付账款、预收款项等等。

•非流动负债:包括长期借款、应付债券等等。

•所有者权益:包括资本公积、盈余公积等等。

2. 利润表利润表是反映企业在一定期间内收入、费用、利润和利润分配的情况。

通过利润表可以了解企业的营业收入、利润率等经营情况。

联通公司的利润表主要包括以下几个方面的内容:•营业收入:包括主营业务收入和其他业务收入。

•营业成本:包括主营业务成本和其他业务成本。

•营业利润:等于营业收入减去营业成本,再减去税金及附加和营业费用。

•净利润:等于营业利润减去所得税。

3. 现金流量表现金流量表是反映企业在一定期间内经营、投资和筹资活动产生的现金流量情况。

通过现金流量表可以了解企业现金的来源和运用情况。

联通公司的现金流量表主要包括以下几个方面的内容:•经营活动现金流量:包括销售商品、提供劳务收到的现金、支付给职工以及支付的各项税费等等。

•投资活动现金流量:包括购买固定资产、无形资产和其他长期资产等等。

•筹资活动现金流量:包括吸收投资、借款等等。

二、财务指标分析财务指标是根据财务数据计算得出的用来衡量企业财务状况和经营能力的指标。

下面将针对联通公司的财务指标进行分析。

中国联通财务报表分析

中国联通财务报表分析⼀.财务会计分析1、资产负债表分析1.1、2017-2018年中国联通资产负债表⽔平分析表5.55%,说明2018年来该企业占⽤的经济资源有所缩减,经营规模逐渐变⼩。

从资产的构成来看,近两年流动资产下降84,691.93万元,下降率为1.10%,⽽⾮流动资产下降了3,100,813.45万元,下降率为6.24%,可以看出2018年流动资产降幅⼩于⾮流动资产,资产的流动性有所减弱。

从流动资产内部构成看,两年来影响流动资产变动的项⽬主要是货币资⾦和应收账款,货币资⾦项⽬在2018年下降额为461,881.38万元,下降率为12.03%,说明企业在这两年有可能对购⼊的材料有所增加导致保证⾦存款减少或者在投资⽅⾯有所作为,将⼀部分的银⾏存款对外投资;另外⼀个就是应收账款项⽬,其下降幅度在2018年为3.60%,可能的原因是企业由于业务需要,赊购信⽤缩短,在⼀定程度上降低了收款风险。

结合资产总额的变动,两年来该企业资产总额呈缩减状态,⽽所有者权益总额却有所增长,表明企业累积资本良好,但竞争实⼒却有所下降。

1.2、2017-2018年中国联通资产负债表垂直分析表86.62%,85.99%,根据公司的资产结构,可以认为公司资产的流动性较弱,变现能⼒弱的资产占了主导地位。

公司2017-2018年负债总额⽐重为46.48%,41.50%。

流动负债⽐重为42.12%,39.46%,根据公司的资产结构,可以认为公司负债⽐较低,⽽且⾮流动负债较少,表明公司的短期偿债风险较⼩。

该公司2017-2018股东权益的⽐重53.52%,58.50%,负债⽐重占低,说明资产负债率还是较低的,但还是存在⼀定的财务风险,这样的财务结构是否合适仅凭以上分析难以判断,必须结合企业盈利能⼒,通过权益结构优化分析才能予以说明。

从静态⽅⾯看,归属于母公司的权益所占⽐重最⼤,从动态⽅⾯看,未分配利润,实收资本和资本公积的⽐重有所增加。

中国联通财务报表分析

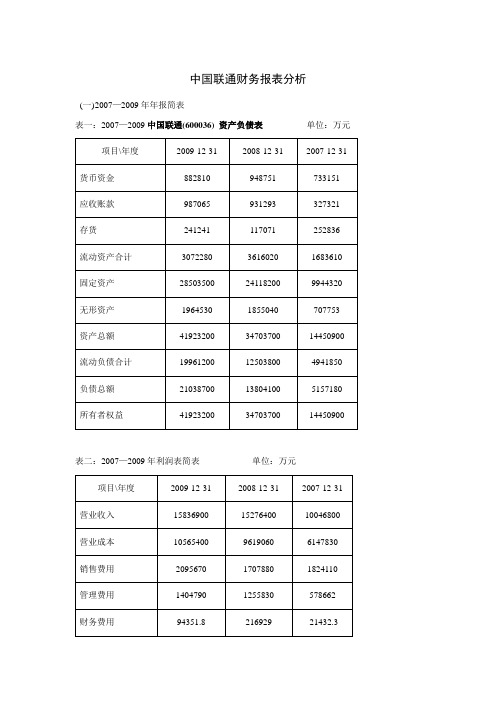

中国联通财务报表分析(一)2007—2009年年报简表表一:2007—2009中国联通(600036) 资产负债表单位:万元项目\年度2009-12-31 2008-12-31 2007-12-31 货币资金882810 948751 733151 应收账款987065 931293 327321 存货241241 117071 252836 流动资产合计3072280 3616020 1683610 固定资产28503500 24118200 9944320 无形资产1964530 1855040 707753 资产总额41923200 34703700 14450900 流动负债合计19961200 12503800 4941850 负债总额21038700 13804100 5157180 所有者权益41923200 34703700 14450900表二:2007—2009年利润表简表单位:万元项目\年度2009-12-31 2008-12-31 2007-12-31 营业收入15836900 15276400 10046800 营业成本10565400 9619060 6147830销售费用2095670 1707880 1824110管理费用1404790 1255830 578662财务费用94351.8 216929 -21432.3营业利润1135550 541278 1034830利润总额1218100 748225 1315550净利润937389 3372780 931940表三:2007—2009年现金流量表简表单位:万元项目\年度2009-12-31 2008-12-31 2007-12-31 经营活动现金流动净额5930880 6007510 3262990(二)偿债能力分析1、短期偿债能力分析,1)流动比率分析流动比率=流动资产÷流动负债根据中国联通2007—2009年的资产负债表计算:2009年流动比率=30722800000÷199612000000≈0.152008年流动比率=36160200000÷125038000000≈0.282007年流动比率=1683610000÷49418500000≈0.03该公司2007—2009年的流动比率先增后降,但三年的比率都低于公认标准2:1,可能是存货或其它变现力较弱的流动资产导致,该公司应该加强营销能力。

资产负债表分析表模板

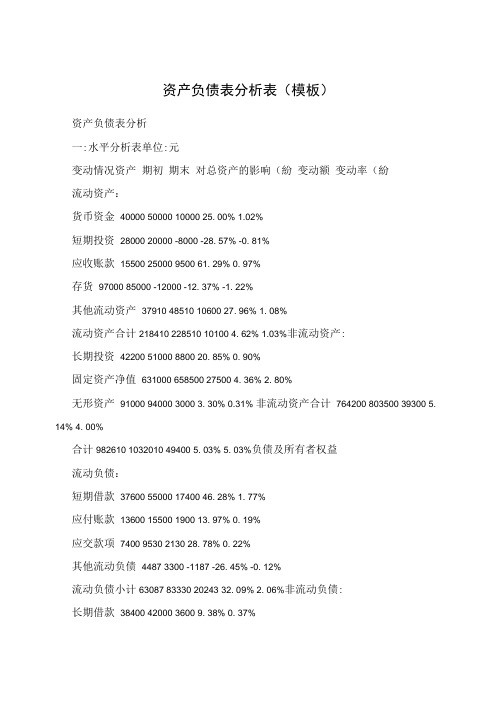

资产负债表分析表(模板)资产负债表分析一:水平分析表单位:元变动情况资产期初期末对总资产的影响(紛变动额变动率(紛流动资产:货币资金40000 50000 10000 25. 00% 1.02%短期投资28000 20000 -8000 -28. 57% -0. 81%应收账款15500 25000 9500 61. 29% 0. 97%存货97000 85000 -12000 -12. 37% -1. 22%其他流动资产37910 48510 10600 27. 96% 1. 08%流动资产合计218410 228510 10100 4. 62% 1.03%非流动资产:长期投资42200 51000 8800 20. 85% 0. 90%固定资产净值631000 658500 27500 4. 36% 2. 80%无形资产91000 94000 3000 3. 30% 0.31% 非流动资产合计764200 803500 39300 5. 14% 4. 00%合计982610 1032010 49400 5. 03% 5. 03%负债及所有者权益流动负债:短期借款37600 55000 17400 46. 28% 1. 77%应付账款13600 15500 1900 13. 97% 0. 19%应交款项7400 9530 2130 28. 78% 0. 22%其他流动负债4487 3300 -1187 -26. 45% -0. 12%流动负债小计63087 83330 20243 32. 09% 2. 06%非流动负债:长期借款38400 42000 3600 9. 38% 0. 37%应付债券181000 181000 0 0. 00% 0. 00% 非流动负债小计219400 2230003600 1. 64% 0. 37%负债合计282487 306330 23843 8. 44% 2.43% 股东权益:股本500000 500000 0 0. 00% 0. 00%资本公积107000 102600 -4400 -4. 11% -0. 45%盈余公积82423 85320 2897 3. 51% 0. 29%未分配利润10700 37720 27020 252. 52% 2. 75%股东权益合计700123 725680 25557 3. 65% 2. 60% 合计982610 1032010 49400 5. 03% 5. 03%评价:1. 从资产角度本公司总资产本期增加49400万元,增长幅度为5.03%,说明公司本年资产规模有一定的增长。

财务报表分析(张新民教授)-第六章企业报表战略分析-资本引入战略-企业发展状况分析(2)

财务报表分析(张新民教授)-第六章企业报表战略分析-资本引⼊战略-企业发展状况分析(2)那么经营性负债,⾦融性负债,股东⼊资和利润积累这四种资源对企业发展的推动⼒是怎样的呢?举例说明:格⼒电器:格⼒电器母公司报表它的流动负债⾥⾯:短期借款没有⾦额1年内到期的⾮流动负债是15亿多点(它是长期贷款或长期负债转化成的流动负债)流动负债合计1101亿,这⾥⾯只有贷款15亿多长期借款22亿多,它和1年内到期的⾮流动负债加起来不到40亿⽽负债总计1128亿⾥⾯只有不到40亿的负债是贷款简单总结下它的⾦融性负债不到40亿,经营性负债1088多亿.再看下经营性负载的具体情况:1应付票据59.99亿2应付债款368亿3预收款项85亿可得出:三者加起来510多亿的⼀个上下游关系所形成的⼀种负债4应付职⼯薪酬和5应交税费加起来⼤概80亿左右那么我们可以这⾥说再1100多亿流动负债或者在1200亿左右的总负债⾥⾯,它的上下游关系和经营活动引起的负债,⼤概在600亿左右,那么还有500多亿的负债是是什么呢?答案是其他流动负债480多亿在格⼒报表的解释是:在其他流动负债的构成⾥边有⼀个叫空调销售返利的预提费⽤,⼤概是450亿左右要强调的是年初的时候其他流动负债只有306亿,年末就成了486亿,增加了180亿意思是2014年公司预提了180亿的空调销售返利。

这是⼀种什么样的业务呢?是公司销售空调,返还给有关的销售单位的⼀笔钱对应了利润表的销售费⽤在负债表⾥⾯属于预提费⽤,在报表编制的时候就进⼊到了其他流动负债格⼒和美的的预提销售返利越来越⼤,最简单的解释是预提的销售返利多,真正⽀付的销售返利可能没那么多其他流动负债未必是真正的经营性负债(具体问题具体分析)它未必是企业短时间内的债务压⼒。

企业有⼀项经营性负债夸⼤了企业真正的负债----预收款项从利润表知:1400亿的营业收⼊880亿的营业成本假设1400亿全是预收款我发货只发880亿的成本的货预收款是按照营业额收的但发货是按照成本发的要表达的是预收款项当中的⽑利并不⼀定形成企业当期的⽴即的负债⽐如说它的⼀些⽑利因素可以暂时不分或者永远不分,税⾦要交的总结可得出格⼒电器不靠贷款去扩张,它相当⼤的程度上靠经营性负债去扩张。

中国联通集团会计科目指标说明(终稿)

中国联通集团会计科目及会计科目使用说明V2009中国联合网络通信有限公司财务部制定目录1释义1 2总则2 3会计科目使用说明3 3.11001库存现金3 3.21002银行存款3 3.31009其他货币资金4 3.41101交易性金融资产4 3.51111应收票据5 3.61121应收股利5 3.71122应收利息6 3.81131应收账款6 3.91132营业款结算8 3.101133其他应收款8 3.111141坏账准备9 3.121151预付账款10 3.131201在途物资11 3.141212库存材料11 3.151243库存商品错误!未定义书签。

3.161245出租商品12 3.171251委托加工物资12 3.181261委托代销商品13 3.191271受托代销商品13 3.201281存货跌价准备14 3.211291发出商品15 3.221401长期股权投资15 3.231402持有至到期投资16 3.241424可供出售金融资产17 3.251409所属单位内部借款错误!未定义书签。

3.261421长期股权投资减值准备183.271422持有至到期投资减值准备19 3.281425可供出售金融资产减值准备19 3.291431拨付所属资金20 3.301501固定资产20 3.311502累计折旧21 3.321505固定资产减值准备22 3.331526投资性房地产22 3.341527投资性房地产累计折旧23 3.351528投资性房地产累计摊销23 3.361529投资性房地产减值准备24 3.371601工程物资24 3.381602工程物资减值准备24 3.391603在建工程25 3.401605在建工程减值准备27 3.411701固定资产清理27 3.421801无形资产28 3.431802累计摊销28 3.441805无形资产减值准备29 3.451806商誉29 3.461807商誉减值准备29 3.471809递延所得税资产29 3.481810长期应收款30 3.491815未实现融资收益30 3.501901长期待摊费用30 3.511902特准储备物资31 3.521911待处理财产损溢31 3.532101短期借款31 3.542111应付票据32 3.552121应付账款32 3.562131预收账款35 3.572141代销商品款373.582151应付职工薪酬37 3.592155应付利息40 3.602161应付股利40 3.612171应交税费40 3.622165内部往来42 3.632181其他应付款42 3.642182应交上级利润、2183所属上交利润43 3.652211预计负债43 3.662301长期借款44 3.672311应付债券44 3.682321长期应付款45 3.692331专项应付款45 3.702341递延所得税负债46 3.712361递延收益46 3.722371未确认融资费用47 3.733101股本48 3.743111资本公积48 3.753121盈余公积50 3.763131本年利润错误!未定义书签。

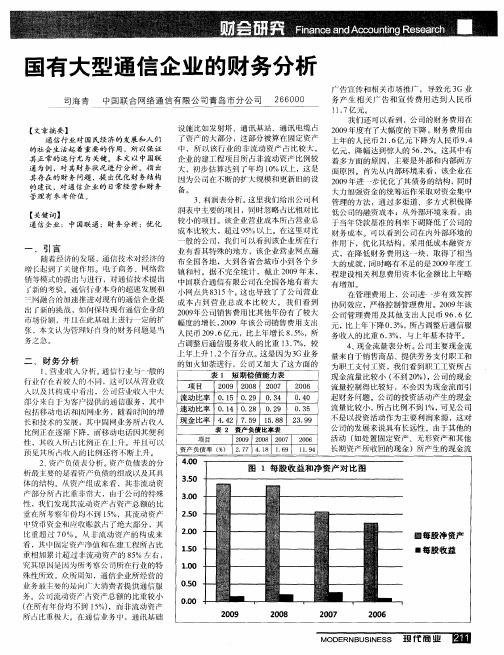

国有大型通信企业的财务分析

【 关键词】

通 信 企业 ; 中 国联 通 ;财 务 分 析 ;优 化

一

、

引 言

随着 经 济 的 发展 ,通 信 技 术 对 经 济 的 增 长 起 到 _灾 键 作 用 。 电 了商 务 、 络 营 r 销 等 模 式 的提 出 进 行 ,对 通 信 技 术 提 出 l新 的 考 验 。通 信 行 业 本 身 的 超速 发展 和 r = 融 合 的加 速 推 进 对 现 有 的 通信 业 提 i 出 l新 的 挑 战 ,如 何 保 持 现 有 通 信企 业 的 r 市 场 份额 , Ⅱ 在 此 慕 础上 进 行一 定 的 扩 张 ,本文认为管 好 F身的财务问题 是当 ]

》接 2 1 5页

产 转 r  ̄较 慢 ,平 均 要两 到 一 年 才周 转 41 j 次 ,这 与 公 司 资产 庞 大 ,所 处 行 业 有 着 极 人 的 联 系 ,同 时 公 J 仔 货 周 转 疗 面拧 一存 制的 比较好,较快的时候可以达到每周周 转 一 次 , 较慢 时 也 不 过 一 月 J 一 次 , 个 司转 平 均 半 个 月 左 间 转 一 次 。 6 营 利 分 析 。 司 的 每 I 收益 和 每 股 、 公 j 殳 净 资 基 本 每年 都 保 持 稳 定 ,可 见 公 司 的 经 营 状 况 是 比 较 平 稳 的 。 在 … 特 殊 年 份 ,t ̄l0 7 经 济 危 机 , 暇收 益 还 呈 -f 0年 L 2 每 现 出 略微 的增 Ⅶ 趋 势 ,这 说 叫通 信 日益 成 为 人 {生 活 的必 需 品 ,卡对 于其 他物 品 『 j H 弹性较小 ,即使住经济危仉时 ,人们也 会减少对通 信这种商品的使用 。( 图 1 见 )

资产负债表水平分析表-参考

资产负债表水平分析表-参考(总9页)--本页仅作为文档封面,使用时请直接删除即可----内页可以根据需求调整合适字体及大小--中国石油天然气股份公司总资产的变动状况:可以看到,流动资产增加了亿元人民币,增长的幅度为%,而非流动资产增加了亿元,增长幅度仅为%,本期中石油的资产流动性显着提高。

一、总资产变动情况1、流动资产本期增加68257百万元,增长的幅度为%,使总资产规模增长了%。

非流动资产本期增加了185523百万元,增长的幅度为%,使总资产规模增长了%,两者合计使总资产增长了253780百万元,增长幅度为%。

2、本期总资产的增长主要体现在非流动资产的增长上,原因是投资的增加。

主要体现在三个方面:一是固定资产的增长。

固定资产本期增长75,276百万元,增长幅度为%,对总资产的影响为%。

固定资产的增加主要由在建工程转入所致,计提折旧主要导致了固定资产的减少,总体看该公司的生产能力有增加。

二是在建工程的增长。

在建工程本期增长52,243百万元,增长的幅度%,对总资产的影响为%。

在建工程的增加一方面可加强企业的生产能力,一方面会增加企业的负债。

三是油气资产的增长。

油气资产本期增长46,369百万元,增长幅度为%,对总资产的影响为%。

该项目的减少主要是因为计提的折耗,这部分的增长对中国石油的未来经营有积极作用。

3、流动资产的变动主要体现在三个方面:一是货币资金的增长。

货币资金本期增长42,199百万元,增长幅度为%,对总资产的影响为%。

二是存货的增长。

该项目本期增长24,096百万元,增长幅度为%,对总资产的影响为%。

由于固定资产的增长,提高了企业的生产能力,导致存货增加。

三是应收账款的增加。

应收账款本期增长11,975百万元,增长的幅度为%,对总资产的影响为%。

在2008年度及2009年度,该企业未发生重大的应收账款坏账准备核销,说明该企业资金周转良好。

可得出,流动资产增加主要是现金及现金等价物的增长。