财务分析报告 表2

财务分析表格模板

其他费用

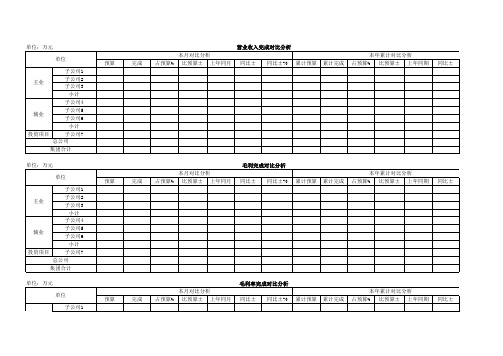

合计 单位:万元 单位 子公司1 子公司2 主业 子公司3 小计 子公司4 子公司5 辅业 子公司6 小计 投资项目 子公司7 总公司 集团合计 单位:万元 单位 子公司1 子公司2 主业 子公司3 小计 子公司4 子公司5 辅业 子公司6 小计 投资项目 子公司7 总公司 集团合计 单位:万元 存货分析 本月对比分析 预算 完成 占预算% 比预算± 上年同月 同比± 同比±% 累计预算 累计完成 净利率完成对比分析 本年累计对比分析 占预算% 比预算± 上年同期 同比± 本月对比分析 预算 完成 占预算% 比预算± 上年同月 同比± 同比±% 累计预算 累计完成 净利润完成对比分析 本年累计对比分析 占预算% 比预算± 上年同期 同比±

子公司2 子公司3 小计 子公司4 子公司5 辅业 子公司6 小计 投资项目 子公司7 总公司 集团合计 主业 单位:万元 单位 子公司1 子公司2 主业 子公司3 小计 子公司4 子公司5 辅业 子公司6 小计 投资项目 子公司7 总公司 集团合计 单位:万元 单位 子公司1 子公司2 子公司3 小计 子公司4 本月对比分析 预算 完成 占预算% 比预算± 上年同月 同比± 同比±% 累计预算 累计完成 费用总额对比分析 本年累计对比分析 占预算% 比预算± 上年同期 同比± 本月对比分析 预算 完成 占预算% 比预算± 上年同月 同比± 同比±% 累计预算 累计完成 其他业务收入完成对比分析 本年累计对比分析 占预算% 比预算± 上年同期 同比±

行政

办公费 固定电话费 移动电话费 租赁费 水电费 差旅费 招待费 汽车费用 装修费

行政 费用

人事 费用

业务 费用

财务 费用

维修费 会议费 咨询费 诉讼费 折旧费 低值易耗品摊销 长期待摊费用 无形资产摊销 开办费摊销 小计 工资 福利费 劳动保险费 培训费 招聘费 小计 采购运杂费 送货运杂费 中介费 广告费 店庆费 商品保险费 商品损耗 促销费 加工费 质检费 坏账准备 调拨费用分摊 小计 利息支出 信用卡手续费 银行手续费 融资费用 小计

项目财务经济分析表

项目财务经济分析表一、项目概述二、项目收益分析1.预计项目建设完成后,商业办公楼和商场的出租收入为每年1000万元,酒店预计年销售收入为1000万元,停车场预计年收入为200万元。

商业办公楼和商场的出租收入分析如下:每年租金收入:1000万元/年管理费用:10%x1000万元=100万元/年税金和附加费用:20%x1000万元=200万元/年净收入:1000万元-100万元-200万元=700万元/年酒店的年销售收入分析如下:平均日均房价:500元/天出租率:80%停车场的年收入分析如下:每小时停车费:5元/小时每天停车时间:12小时每月停车天数:30天2.预计项目运营期为20年,到期后可以进行二次开发或长期租赁,项目价值将保持稳定。

三、项目成本分析1.建设成本:5000万元建设成本包括土地购买费用、建筑材料费用、人工费用等,并考虑了通货膨胀因素。

2.运营成本:商业办公楼和商场的年运营成本为每年100万元,主要包括物业管理费、维修费用、水电费等。

酒店的年运营成本为每年400万元,主要包括人员工资、设备维护费用、水电费等。

停车场的年运营成本为每年20万元,主要包括监控设备维护费用、人员工资等。

四、项目财务分析1.利润分析项目年净利润计算如下:商业办公楼和商场净收入:700万元/年酒店净利润:1000万元/年-400万元/年=600万元/年停车场净收入:200万元/年-20万元/年=180万元/年总净利润:700万元/年+600万元/年+180万元/年=1480万元/年2.投资回收期分析项目投资回收期计算如下:投资回收期=项目总投资/年净利润投资回收期=5000万元/1480万元/年≈3.38年3.净现值分析假设项目的贴现率为10%,项目净现值计算如下:项目净现值=∑(每年净利润/(1+贴现率)^n)-总投资项目净现值=(700万元/(1+10%)^1+600万元/(1+10%)^2+180万元/(1+10%)^3)-5000万元项目净现值≈9021万元-5000万元=4021万元四、风险分析1.市场风险商业综合体项目的市场需求和租金收益会受到市场供求关系、经济环境变化等因素的影响。

可行性研究报告-财务分析表格-全部带公式-准完美版

可行性研究报告-财务分析表格-全部带公式-准完美版财务分析表格

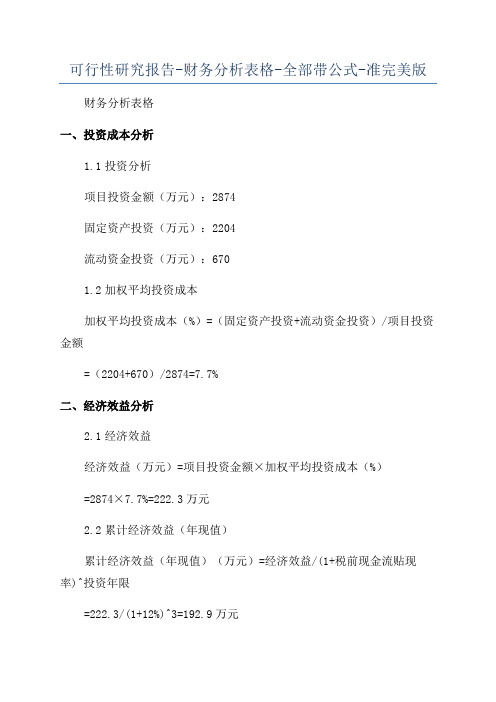

一、投资成本分析

1.1投资分析

项目投资金额(万元):2874

固定资产投资(万元):2204

流动资金投资(万元):670

1.2加权平均投资成本

加权平均投资成本(%)=(固定资产投资+流动资金投资)/项目投资金额

=(2204+670)/2874=7.7%

二、经济效益分析

2.1经济效益

经济效益(万元)=项目投资金额×加权平均投资成本(%)

=2874×7.7%=222.3万元

2.2累计经济效益(年现值)

累计经济效益(年现值)(万元)=经济效益/(1+税前现金流贴现率)^投资年限

=222.3/(1+12%)^3=192.9万元

三、财务分析

3.1税前现金流投资效益分析

累计现金流(年现值)(万元)=账面总收益(万元)-投资成本(万元)

=222.3-2874=-2551.7万元

累计现金流(年现值)(万元)=账面总收益(万元)-累计经济效益(年现值)(万元)

=222.3-192.9=29.4万元

3.2内部收益率

内部收益率(%)=累计经济效益(年现值)(万元)/投资总成本(万元)

=192.9/2874=6.7%

3.3投资增值率。

公司财务状况分析表(完整版)

项

评

核

次

检讨 项目

检讨

良

可

差

1

投入资本

□有资本不足□投资事业过多□增资困难□资本不足

2

资金冻结

□严重□尚可□轻微

3

利息负担

□高□中□低

4

设备投资

□过多未充利用□可,充分利用□设备不足□设备陈旧

5

销售价格

□好□尚有利润□差

6

销售量

□供不应求□供求平衡□竞争历害 □销售差

7

应收款

□赊销过多□尚可□甚少

8

应收票据

□期票过多□适中□支票甚少

9

退票坏帐

□甚多□尚可□差

10

生産效率

□高□尚可□差

11

附加价值

□低□尚可□高

12

材料库存

□多□适中□短

13

采购期

□过长□适中□短

14

耗料率

□高□中□理想

15

産品良品率

□低□中□高

16

人工成本

□高□适中□低

17

成品库存

□高□中□低

18

在制品库存

□高□中□低

公司财务报告分析总结(2篇)

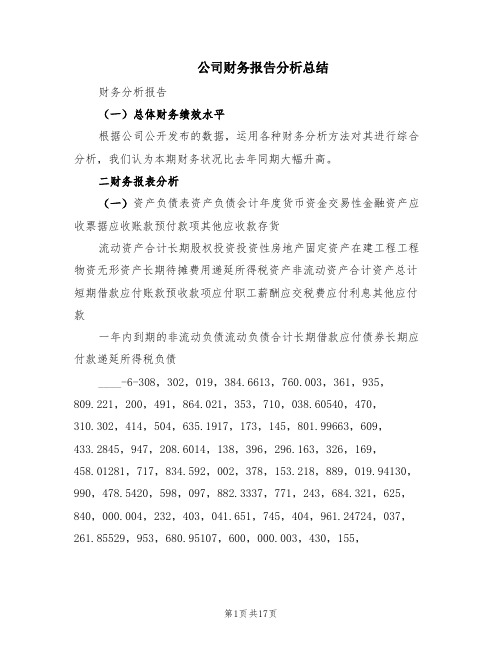

公司财务报告分析总结财务分析报告(一)总体财务绩效水平根据公司公开发布的数据,运用各种财务分析方法对其进行综合分析,我们认为本期财务状况比去年同期大幅升高。

二财务报表分析(一)资产负债表资产负债会计年度货币资金交易性金融资产应收票据应收账款预付款项其他应收款存货流动资产合计长期股权投资投资性房地产固定资产在建工程工程物资无形资产长期待摊费用递延所得税资产非流动资产合计资产总计短期借款应付账款预收款项应付职工薪酬应交税费应付利息其他应付款一年内到期的非流动负债流动负债合计长期借款应付债券长期应付款递延所得税负债____-6-308,302,019,384.6613,760.003,361,935,809.221,200,491,864.021,353,710,038.60540,470,310.302,414,504,635.1917,173,145,801.99663,609,433.2845,947,208.6014,138,396,296.163,326,169,458.01281,717,834.592,002,378,153.218,889,019.94130,990,478.5420,598,097,882.3337,771,243,684.321,625,840,000.004,232,403,041.651,745,404,961.24724,037,261.85529,953,680.95107,600,000.003,430,155,612.16138,760,000.0012,534,154,557.854,488,620,000.002,969,____,070.4424,715,422.98750,508.3 5____-3-157,731,341,304.01--4,131,433,217.332,543,025,045.801,045,192,883.30485,891,107.592,370,092,215.3818,306,975,773.41650,129,921.9846,381,856.4613,229,731,453.743,981,463,499.05279,446,451.77284,933,246.838,947,646.75132,405,694.0218,613,439,770.6036,920,415,544.011,105,900,000.006,____,674,231.231,753,363,607.13801,373,344.48890,985,793.8567,250,000.001,857,104,446.27207,520,000.0012,998,171,422.964,444,240,000.002,967,007,859.3223,393,697.88750,508.35 增幅____%#value。

森马财务报告分析(二)

森马财务报告分析(二)引言概述:本文将对森马公司的财务报告进行分析,分析重点从公司的财务状况、财务健康度、盈利能力、运营能力和风险管理等五个大点展开。

通过对这些方面的分析,可以全面了解森马公司的财务状况及其经营能力。

一、财务状况分析1. 总资产和净资产的变动情况2. 负债水平和债务结构的分析3. 资本结构和资金利用效率的评估4. 流动性和偿债能力的分析5. 现金流量状况和经营资金的变动情况二、财务健康度分析1. 营运资本和工作资金的管理2. 资产负债率和权益比例分析3. 企业偿债能力的评估4. 营业收入增长率和净利润率的分析5. 公司的盈利品质及业绩质量的评估三、盈利能力分析1. 营业收入的增长情况和趋势分析2. 毛利率和营业利润率的评估3. 销售费用率和管理费用率的分析4. 利润分配和股东回报率的分析5. 公司创造利润的能力和长期盈利能力的评估四、运营能力分析1. 资产周转率、存货周转率和应收账款周转率的分析2. 固定资产周转率和总资产周转率的评估3. 销售增长率和营业周期的分析4. 应收账款支付周期和存货周转天数的分析5. 生产能力和供应链效率的评估五、风险管理分析1. 偿债风险和流动性风险的评估2. 经营风险和市场风险的分析3. 资本运营风险和财务波动性的评估4. 市场竞争风险和供应链风险的分析5. 公司治理和法律合规风险的评估总结:通过对森马公司财务报告的分析,可以得出公司的财务状况较好,财务健康度较高,盈利能力较强,运营能力较高,风险管理较为稳健的结论。

然而,在面临经济波动和市场竞争的情况下,仍然需要密切关注财务指标变动,并采取相应的风险管理措施,以保持公司的可持续发展。

可行性研究报告-财务分析预测表

填表说明1、项目财务分析预测总表之一、之二、之五、之六、之八、之九、之十中关于建设期和经营期的说明:建设期请依据项目实际需要据实填写,不必都按两年来建设,经营期的年度则应相应地变动。

如:若建设期为1年,则经营期为第2年至第11年;若建设期为3年,则经营期为第4年至第13年。

2、项目财务分析预测总表之八“产品销售收入和销售税金及附加估算表”应计算至生产负荷达到100%的年度,其后年度的则不用再列出。

如:若生产负荷达到100%的年度为第4年,则仅计算第3年、第4年的产品销售收入和销售税金及附加;若生产负荷达到100%的年度为第5年,则仅计算第3年、第4年、第5年的产品销售收入和销售税金及附加。

项目财务分析预测总表之一投资计划与资金筹措表单位:万元建设期经营期序号项目1 2 3 4 5 6 7 8 1 总投资1200 35001.1 固定资产投资12001.2 固定资产投资调节税1.3 建设期利息1.4 流动资金35002 资金筹措1200 35002.1 自有资金200 23002.1.1 用于流动资金23002.2 银行贷款12002.2.1 长期贷款6002.2.2 流动资金贷款6002.3 省重大科技专项资金10002.4 其他资金项目财务分析预测总表之二流动资金估算表单位:万元序号年份项目最低周转天数周转次数经营期4 5 6 7 8 9 10 11 12131 流动资产106 3.4 3500 3570 3641 3713 3641 3570 3570 3500 1.1 应收帐款15 24 500 510 520 530 540 550 560 570 1.2 存货84 4.3 2800 2856 2913 2971 3030 3091 3153 32161.2.1 外购原材料及燃料750 765 780 795 811 828 844 8611.2.2 在产品1.2.3 产成品2050 2091 2132 2175 2218 2263 2308 23541.3 现金200 204 208 212 216 220 225 2292 流动负债820 836 500 480 440 320 205 1702.1 应付帐款220 370 500 480 440 320 205 1703 流动资金本年增加额项目财务分析预测总表之三固定资产投资估算表序号工程或费用名称估算价值(万元)占固定资产投资的比例(%)建筑工程设备购置安装工程其他费用合计1 固定资产投资1200 1.1 工程费用122.40 998.6 9.7 1130.701.2 其他费用1.3 预备费用2 投资方向调节税3 建设期利息69.34 固定资产投资总额1200项目财务分析预测总表之四土建工程投资明细表单位:万元序号工程名称建设性质建设面积单位造价投资额(新建/改建)(平方米)(元/平方米)(万元)1 车间520 1200 62.4 1.11.22 仓库300 1200 36 2.12.23 储存棚400 600 24合计1220 122.40项目财务分析预测总表之五总成本费用估算表单位:万元序号年份项目建设期经营期1 2 3 4 5 6 7 8 9 10 11 12 13生产负荷(%)100%1 外购原材料7800 7957 8115 8281 8115 7957 7957 78002 外购燃料及动力261.45 267 272 278 272 267 267 261.45 2.1 电费113.30 116 118 120 118 116 116 113.302.2 水费 2.05 2.10 2.15 2.20 2.15 2.10 2.10 2.053 工资及福利费107.86 109 110 114 110 109 109 107.864 修理费123 128 130 135 140 145 150 1605 折旧费240 240 240 240 1406 摊销费7 资金占用费支出110.96 110.96 20 20 20 20 20 208 管理费用657.35 660 662 665 662 660 660 657.359 销售费用326.40 325 320 300 280 270 260 25010 总成本费用9742.37 9915.06 9989.15 10155.2 9859.15 9546.1 9546.1 9372.01 10.1 固定成本1008.31 1010.96 922 925 822 680 680 677.3510.2 可变成本8734.06 9804.10 9067.15 8970.20 8777.15 8846.1 8846.1 8674.6611 经营成本项目财务分析预测总表之六固定资产折旧及无形和递延资产摊销估算表单位:万元序号项目内容折旧及摊销年限残值折旧及摊销年份4 5 6 7 8 9 10 11 12 131 土建工程 51.1 原值122.4 10.1 122.4 122.4 122.4 122.4 122.4 1.2 折旧费24.5 24.5 24.5 24.5 14.31.3 净值979 73.4 48.9 24.4 10.12 设备2.1 原值1077.6 89.9 1077.6 1077.6 1077.6 1077.6 1077.6 2.2 折旧费215.5 215.5 215.5 215.5 125.52.3 净值862.1 646.6 431.1 215.6 89.93 无形资产3.1 原值3.2 摊销费3.3 净值4 递延资产4.1 原值4.2 摊销费4.3 净值5 合计5.1 原值1200 1200 1200 1200 1200 1200 5.2 折旧摊销费240 240 240 240 140 5.3 净值960 720 480 240 100项目财务分析预测总表之七单位产品生产成本估算表序号项目单位消耗定额单价金额1 原材料3万吨0.26万元7800万元2 燃料和动力87.15万元261.45万元3 工资及福利费35.95万元107.86万元4 制造费用159.45万无478.35万元5 单位生产成本2882.55万元8647.66万元项目财务分析预测总表之八产品销售收入和销售税金及附加估算表序号项目单位单价(万元)生产负荷 100 %生产负荷%生产负荷%第3年第4年第5年销售量销售收入(万元)销售量销售收入(万元)销售量销售收入(万元)1 产品销售收入120271.1 压榨一级菜油T 0.58 6000 34801.2 浸出一级菜油T 0.56 3000 16801.3 菜籽粕T 0.13 4500 5851.4 菜籽浓缩蛋白T 0.58 9900 57421.5 植酸钙 T 0.4 1350 5402 销售税金及附加51.882.1 营业税2.2 城市建设维护税24.062.3 教育费附加10.31项目财务分析预测总表之九利润及利润分配表单位:万元序号项目内容建设期经营期合计1 2 3 4 5 6 7 8 9 10 11 12 13生产负荷(%)100%1 产品销售收入12027 12267 12512 12762 12512 12267 12267 120272 销售税金及附加51.88 76.35 77.87 79.42 77.87 76.35 76.35 51.883 总成本费用9742.37 9838.71 9911.28 10075.78 9811.28 9598.71 9598.71 9502.374 利润总额1941 2351.94 2522.85 2606.80 2622.85 2591.94 2591.94 2472.755 所得税640.53 776.14 832.54 860.24 865.54 855.34 855.34 8166 税后利润1300.47 1575.79 1690.31 1746.56 1757.31 1736.60 1736.60 1656.74 6.1 盈余公积金130.04 157.57 169.03 174.64 175.73 173.66 173.66 165.67 6.2 盈余公益金65.02 78.78 84.51 87.32 87.86 86.83 86.83 82.84 6.3 应付利润736.77 754.59 743.72 676.11 676.11 658.236.4 未分配利润1105.41 1339.44 700 730 750 800 800 7507 累计未分配利润1105.41 2444.85 3144.85 3874.85 4624.85 5424.85 6224.85 6974.85项目财务分析预测总表之十借款还本付息计算表单位:万元序号项目内容利率(%)建设期经营期1 2 3 4 5 6 71 借款1.1 年初借款本息 4.95%1.1.1 本金1.1.2 建设期利息1.2 本年借款1000 12001.3 本年应付息21 108.901.4 本年还本2 偿还借款的资金来源1540.47 659.53 2.1 利润1300.47 659.53 2.2 折旧2402.3 摊销2.4 其他资金2.5 还本后资金金额项目最大还款能力(不含建设期):1.36 年注:省重大科技资金1100万元,其中有偿部分1000万计算,年利率4.2%银行贷款1200万元,年利率5.58%据上,平均年利率为4.95%项目财务分析预测总表之十一财务现金流量表序号年份项目经济效益计算分析期1 2 3 4 5 6 7 8 9 10 11 121 现金流入1.1 产品销售收入12027 12267 12512 12762 12512 12267 12267 120271.2 回收固定资产余值1001.3 回收流动资金35002 现金流出1200 35002.1 固定资产投资12002.2 流动资金35002.3 经营成本10726.53 10691.21 10821.69 11115.44 10754.69 10530.40 10530.4 10370.26 2.4 销售税金及附加51.88 76.35 77.87 79.42 77.87 76.35 76.35 51.882.5 所得税640.53 776.14 832.54 860.24 865.54 855.35 855.34 8163 净现金流量1540.47 1815.79 1930.31 1886.56 1897.31 1736.6 1736.6 5256.744 累计净现金流量-1200 -4700 -3159.53 -1343.74 586.57 2473.13 4370.44 6107.04 7843.64 13100.385 所得税前净现金流量2181 2591.93 2762.85 2746.80 2762.85 2591.94 2591.94 6072.746 所得税前累计净现金流量-1200 -4700 -2519 72.93 2835.78 5582.58 8345.43 10937.37 13529.31 19602.05所得税前财务内部收益率: 51.71% 财务净现值(Ic=12%):7312.84 投资回收期:3.3年所得税后财务内部收益率: 37.87% 财务净现值(Ic=12%):5360.18 投资回收期:4.4 年注:投资回收期年限中,含投资建设期在内。

可行性研究报告的财务分析表格

可行性研究报告的财务分析表格财务分析是可行性研究报告中非常重要的一部分,通过对项目的财务指标进行分析,可以全面评估项目的盈利能力、财务可持续性和投资回报率等关键指标。

下面是可行性研究报告中常用的财务分析表格及其解读。

1.利润表/损益表利润表是对一个企业或项目在一定期间内的收入、成本和利润等进行汇总的财务报表。

在可行性研究报告中,利润表可以用来分析项目的盈利能力。

样本利润表:收入:销售收入:XXXX元其他收入:XXXX元总收入:XXXX元成本和费用:销售成本:XXXX元管理费用:XXXX元研发费用:XXXX元财务费用:XXXX元其他费用:XXXX元总成本和费用:XXXX元利润:利润(亏损)总额:XXXX元该表格主要反映了项目的收入和成本情况,通过计算利润(亏损)总额,我们可以得知项目的盈利情况。

如果利润为正,则说明项目具有盈利能力;如果利润为负,则说明项目正在亏损。

2.资产负债表资产负债表是对一个企业或项目在一定时间点上的资产、负债和所有者权益等进行汇总的财务报表。

在可行性研究报告中,资产负债表可以用来分析项目的资金需求和财务结构。

样本资产负债表:资产:流动资产:XXXX元固定资产:XXXX元其他资产:XXXX元总资产:XXXX元负债和所有者权益:流动负债:XXXX元长期负债:XXXX元所有者权益:XXXX元总负债和所有者权益:XXXX元3.现金流量表现金流量表是对一个企业或项目在一定期间内现金流入和流出情况进行统计的财务报表。

在可行性研究报告中,现金流量表可以用来分析项目的现金流量状况。

样本现金流量表:经营活动产生的现金流量:销售收入:XXXX元营业成本:XXXX元税费支出:XXXX元经营活动现金流量净额:XXXX元投资活动产生的现金流量:固定资产投资:XXXX元投资活动现金流量净额:XXXX元筹资活动产生的现金流量:借款:XXXX元筹资活动现金流量净额:XXXX元现金净增加额:XXXX元该表格主要反映了项目的现金流入和流出情况,通过计算现金净增加额,我们可以得知项目的现金流量状况。

财务报表分析报告模板

财务报表分析报告模板一、财务状况分析【资产负债表分析】根据财务报表显示,截至XX年X月X日,公司资产总额达到XX万元,较上期增长XX%。

其中,流动资产XX万元,占总资产XX%;固定资产XX万元,占总资产XX%;无形资产XX万元,占总资产XX%。

负债总额为XX万元,较上期增长XX%。

公司净资产为XX万元,净资产率为XX%。

【盈利能力分析】本期营业收入为XX万元,较上期增长XX%。

毛利润为XX万元,毛利率为XX%。

净利润为XX万元,净利润率为XX%。

公司税前利润为XX万元,税前利润率为XX%。

这表明公司在过去一年内取得了可观的经营利润,并保持了良好的盈利能力。

【偿债能力分析】公司短期偿债能力较好。

截至XX年X月X日,公司流动比率为XX,较上期略有下降。

公司速动比率为XX,保持了相对稳定的水平。

这表明公司有足够的短期流动资金来偿还其短期债务。

公司的长期偿债能力也较强,负债权益比率为XX,较上期略有下降。

【运营能力分析】公司的库存周转率为XX次/年,较上期略有下降。

应收账款周转率为XX次/年,较上期略有增长。

这表明公司的资金流动性较好,短期内能够迅速回收资金。

同时,公司的固定资产周转率为XX次/年,较上期略有增长,表明公司资产运作效率有所提高。

【现金流量分析】公司经营活动现金流入为XX万元,较上期增长XX%;经营活动现金流出为XX万元,较上期增长XX%。

公司经营活动现金净流量为XX万元。

公司投资活动现金流入为XX万元,投资活动现金流出为XX万元,投资活动现金净流量为XX万元。

公司筹资活动现金流入为XX万元,筹资活动现金流出为XX万元,筹资活动现金净流量为XX万元。

综合考虑,公司的现金流量情况良好。

二、财务绩效分析【经营绩效分析】公司经营绩效较好,营业收入和净利润持续增长。

公司的销售收入在过去几年中保持了稳定增长,这表明公司具有较强的市场竞争力和良好的业务拓展能力。

同时,公司净利润率的提高也说明了管理层在成本管理和资金利用方面的有效控制。

上汽集团财务分析报告(通用)(二)2024

上汽集团财务分析报告(通用)(二)引言概述:本文为上汽集团财务分析报告的第二部分,继续对通用部分进行深入分析。

本报告主要包括五个大点,分别为销售收入分析、成本和费用分析、利润分析、资产负债分析和现金流分析。

通过对这些关键指标的分析,旨在帮助投资者更好地了解上汽集团的财务状况和经营表现。

正文:一、销售收入分析1. 销售收入增长情况:分析上汽集团近年来销售收入的增长趋势以及主要驱动因素。

2. 销售收入结构分析:对上汽集团不同产品线或业务板块的销售收入进行详细分析,评估不同产品线的贡献度和发展潜力。

3. 市场份额分析:比较上汽集团在汽车市场上的销售份额与竞争对手的情况,评估其在市场中的地位和竞争优势。

4. 区域销售分析:分析上汽集团在不同地区的销售情况,评估其在国内外市场的市场份额和业务增长情况。

5. 产品定价和销售策略分析:探讨上汽集团的产品定价策略和销售渠道策略对销售收入的影响,并分析其可持续性。

二、成本和费用分析1. 销售成本分析:评估上汽集团的销售成本构成和动态变化,分析成本控制和效率提升的策略和成果。

2. 研发费用分析:分析上汽集团的研发费用投入和结构,评估其在技术创新和产品研发方面的实力和竞争优势。

3. 生产成本分析:分析上汽集团的生产成本构成和水平,评估其生产效率和成本控制能力。

4. 销售费用分析:评估上汽集团的销售费用投入和效益,分析其市场营销策略和销售网络的优化情况。

5. 财务费用分析:分析上汽集团的财务费用结构和水平,评估其资金运营和融资策略的风险和盈利效应。

三、利润分析1. 毛利润分析:评估上汽集团的毛利润水平和变化趋势,分析其产品定价和成本控制效果。

2. 营业利润分析:分析上汽集团的营业利润构成和变化,评估其经营管理和控制能力。

3. 净利润分析:评估上汽集团的净利润水平和变动趋势,分析其税务政策和其他非经营因素的影响。

4. 利润率分析:对上汽集团的毛利率、营业利润率和净利润率进行对比和分析,评估其盈利能力和盈利质量。

贵州茅台2023财务报告分析 (2)

贵州茅台2023财务报告分析一、引言贵州茅台是中国一家知名的酒类企业,以生产高端白酒而闻名。

本文将对贵州茅台2023年的财务报告进行分析,以了解该公司的财务状况和经营情况。

二、财务报告概述贵州茅台的2023年财务报告包括利润表、资产负债表和现金流量表。

利润表显示了公司在2023年的收入、成本和利润情况;资产负债表展示了公司在2023年的资产、负债和股东权益状况;现金流量表显示了公司在2023年的现金流入和流出情况。

三、财务指标分析1. 营业收入根据财务报告,贵州茅台在2023年的营业收入为XX亿元,相比上一年增长了X%。

这表明公司的销售额有了显著的增长,可能是由于市场需求的增加或者产品价格的上涨。

2. 毛利率贵州茅台的毛利率是衡量公司产品销售利润的重要指标。

根据财务报告,2023年贵州茅台的毛利率为XX%,较上一年略有增长。

这可能是由于公司在成本控制方面的优化和产品结构的调整。

3. 净利润贵州茅台在2023年实现的净利润为XX亿元,相比上一年增长了X%。

这表明公司的盈利能力有所提升,可能是由于销售额的增长和成本控制的改善。

4. 资产负债比率资产负债比率是衡量公司财务稳定性的指标。

根据财务报告,贵州茅台在2023年的资产负债比率为XX%,较上一年略有下降。

这可能是由于公司在资产管理和负债控制方面的优化。

5. 现金流量现金流量是衡量公司经营活动现金流入和流出情况的指标。

根据财务报告,贵州茅台在2023年的经营活动现金流量为XX亿元,相比上一年增长了X%。

这表明公司的经营活动现金流入有所增加,可能是由于销售额的增长和资金管理的改善。

四、财务风险分析1. 市场风险贵州茅台作为高端白酒企业,其产品销售受市场需求和竞争环境的影响。

如果市场需求下降或竞争加剧,可能对公司的销售额和利润产生负面影响。

2. 成本控制风险贵州茅台的生产成本对其盈利能力具有重要影响。

原材料价格的波动、劳动力成本的上升等因素可能增加公司的生产成本,对利润产生不利影响。

珠海格力电器股份有限公司近三年财务报表分析报告2

1.经营与发展能力分析

存货周转率:存货的周转率和周转天数反映存货转化为现 金或应收帐款的能力。周转越快,存货的占用水平越低, 变现能力越强,格力电器的存货周转率比较低,应该加强 存货的管理,在保证生产连续性的前提下,尽可能减少存 货占用经营资金,提高资金使用效率

应收帐款周转率:周转率越高,周转天数越短,说明应收 帐款收回的越快。如果比较慢,说明企业的资金过多的呆 滞在应收帐款上,影响资金的获力能力。格力电器的周转 率比较低,应该加强应收帐款的管理工作,加快周转。

•

7、最具挑战性的挑战莫过于提升自我 。。20 20年5 月2020/ 5/1220 20/5/12 2020/5 /125/1 2/2020

•

8、业余生活要有意义,不要越轨。20 20/5/1 22020/ 5/12Ma个人即使已登上顶峰,也仍要自 强不息 。2020 /5/122 020/5/1 22020/ 5/1220 20/5/12

• 13、无论才能知识多么卓著,如果缺乏热情,则无异 纸上画饼充饥,无补于事。Tuesday, May 12, 202012May-202020/5/12

• 14、我只是自己不放过自己而已,现在我不会再逼自 己眷恋了。2020/5/122020/5/12May 12, 202002:02

精品资料网(http:// )

(五)本次财务分析的局限性

1.本次财务分析的财务数据不一定反映真实的情况。比如 会计报表的许多项目和数据是估计的,历史成本的计帐原 则也可能使一些项目与实际情况未必相符;

2.本次分析对格力电器在同行业内的财务状况进行了解析, 但是不同企业可能采用不同的会计政策,使得行业内的财 务数据丧失可比性;

•

财务分析报告表万能模板

财务分析报告表万能模板一、背景财务分析是企业管理中至关重要的一环,通过对公司财务数据的梳理、整合和分析,可以帮助管理者更好地了解公司的财务状况、经营成果以及未来发展趋势,进而制定出更科学合理的经营决策。

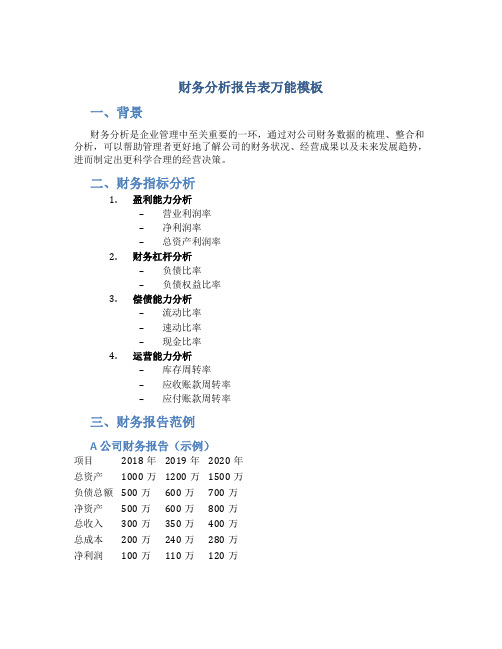

二、财务指标分析1.盈利能力分析–营业利润率–净利润率–总资产利润率2.财务杠杆分析–负债比率–负债权益比率3.偿债能力分析–流动比率–速动比率–现金比率4.运营能力分析–库存周转率–应收账款周转率–应付账款周转率三、财务报告范例A 公司财务报告(示例)项目2018年2019年2020年总资产1000万1200万1500万负债总额500万600万700万净资产500万600万800万总收入300万350万400万总成本200万240万280万净利润100万110万120万B 公司财务报告(示例)项目2018年2019年2020年总资产800万900万1000万负债总额400万420万450万净资产400万480万550万总收入250万280万300万总成本150万180万200万净利润100万100万100万四、结论根据以上财务分析报告的数据,可以看出A公司在过去三年中的总资产、净资产、总收入和净利润均呈现逐年增长的趋势,显示了公司的盈利能力和经营能力稳步提升;而B公司在同期内的表现相对稳定,总体财务状况良好。

综合以上分析,希望财务部门在未来的经营决策中更加注重财务细节,继续保持财务指标的稳健增长。

五、建议1.加强财务与其他部门的沟通,提高全公司对财务数据的理解和重视程度。

2.进一步挖掘公司的盈利增长点,制定更有效的成本控制措施。

3.定期更新财务报告,及时反馈公司的财务状况,为管理层决策提供依据。

以上为财务分析报告表万能模板,可以根据具体情况进行调整和补充。

财务分析报告范本(3篇)

第1篇一、公司概况富兴公司成立于2005年,主要从事电子产品研发、生产和销售。

公司总部位于我国某沿海城市,占地面积10万平方米,拥有员工500余人。

经过多年的发展,公司已成为我国电子产品行业的一颗新星,产品远销国内外市场。

二、财务报表分析1. 资产负债表分析(1)流动资产分析从富兴公司的资产负债表可以看出,流动资产占总资产的比例较高,说明公司短期偿债能力较强。

具体分析如下:1)货币资金:富兴公司货币资金充足,可以满足日常经营活动和资金周转的需求。

2)应收账款:应收账款占流动资产的比例较高,说明公司在销售过程中存在一定的信用风险。

需要加强应收账款的管理,降低坏账风险。

3)存货:存货占流动资产的比例较高,说明公司产品销售情况良好。

但需关注存货周转率,防止存货积压。

(2)长期资产分析1)固定资产:富兴公司固定资产占比较高,说明公司在研发和生产过程中投入较大。

需要关注固定资产的使用效率,提高资产回报率。

2)无形资产:无形资产占比较低,说明公司在品牌、专利等方面投入不足。

需要加强无形资产的开发和积累。

(3)负债分析1)流动负债:流动负债占负债总额的比例较高,说明公司短期偿债压力较大。

需要合理安排资金,降低短期偿债风险。

2)长期负债:长期负债占负债总额的比例较低,说明公司长期偿债能力较好。

2. 利润表分析(1)营业收入分析富兴公司营业收入呈逐年增长趋势,说明公司市场竞争力较强。

但需关注毛利率,提高盈利能力。

(2)营业成本分析富兴公司营业成本逐年增长,但增速低于营业收入增速,说明公司在成本控制方面取得一定成效。

(3)期间费用分析富兴公司期间费用占营业收入的比例较高,说明公司在管理、销售等方面投入较大。

需要进一步优化管理,降低期间费用。

(4)净利润分析富兴公司净利润呈逐年增长趋势,说明公司盈利能力较强。

但需关注净利润率,提高综合盈利能力。

三、财务比率分析1. 偿债能力分析(1)流动比率:富兴公司流动比率较高,说明公司短期偿债能力较强。

伊利财务分析报告 (2)

伊利财务分析报告引言概述:伊利集团是中国最大的乳制品生产企业之一,其在国内外市场上拥有广泛的知名度和市场份额。

本文将对伊利集团的财务状况进行分析,以便投资者更好地了解该公司的经营状况。

一、资产负债表分析1.1 资产结构分析:伊利集团的资产主要包括流动资产和固定资产,其中固定资产占比较高,表明公司有较高的资本投入。

1.2 负债结构分析:公司的负债主要包括短期负债和长期负债,长期负债相对较少,表明公司的偿债能力较强。

1.3 资产负债比率分析:资产负债比率是评估公司财务风险的重要指标,伊利集团的资产负债比率保持在较低水平,表明公司财务稳健。

二、利润表分析2.1 营业收入分析:伊利集团的营业收入呈现稳步增长的趋势,表明公司的市场地位和销售能力较强。

2.2 净利润分析:公司的净利润也呈现逐年增长的趋势,表明公司的盈利能力较强。

2.3 毛利率分析:毛利率是评估公司盈利能力的重要指标,伊利集团的毛利率保持在较高水平,表明公司的盈利能力较好。

三、现金流量表分析3.1 经营活动现金流量分析:公司的经营活动现金流量保持稳定,表明公司的盈利能力较好。

3.2 投资活动现金流量分析:公司的投资活动现金流量主要用于扩大生产规模和技术升级,表明公司有较好的发展前景。

3.3 筹资活动现金流量分析:公司的筹资活动现金流量主要用于偿还债务和支付股利,表明公司的偿债能力较强。

四、财务比率分析4.1 偿债能力分析:伊利集团的偿债能力较强,表现在流动比率和速动比率均较高。

4.2 盈利能力分析:公司的盈利能力较好,表现在净资产收益率和净利润率均较高。

4.3 运营效率分析:公司的运营效率较高,表现在存货周转率和资产周转率均较高。

五、风险分析与展望5.1 行业风险分析:乳制品行业存在市场竞争激烈和原材料价格波动等风险,公司需加强市场营销和成本控制。

5.2 公司风险分析:公司存在经营风险和财务风险,需加强内部管理和风险控制。

5.3 展望:伊利集团作为中国乳制品行业的领军企业,有望继续保持市场地位和盈利能力,投资者可继续关注公司的发展。

财务数据分析报告(完整版)

财务数据分析报告(完整版)一、引言二、财务报表分析1.资产负债表资产负债表是企业财务状况的静态反映,反映了企业在一定时期内的资产、负债和所有者权益状况。

通过对资产负债表的分析,可以了解企业的资产结构、负债水平和偿债能力。

本报告将重点关注企业资产的质量、负债的合理性和所有者权益的稳定性。

2.利润表利润表是企业经营成果的动态反映,反映了企业在一定时期内的收入、成本、费用和利润情况。

通过对利润表的分析,可以了解企业的盈利能力、成本控制能力和费用管理能力。

本报告将重点关注企业的毛利率、净利率和费用率等关键指标。

3.现金流量表现金流量表是企业现金流入和流出的动态反映,反映了企业在一定时期内的现金收入、现金支出和现金净流量情况。

通过对现金流量表的分析,可以了解企业的现金管理能力、偿债能力和投资能力。

本报告将重点关注企业的经营活动现金流量、投资活动现金流量和筹资活动现金流量。

三、财务比率分析1.偿债能力比率偿债能力比率是企业偿还债务的能力的反映,包括流动比率、速动比率、资产负债率等指标。

通过对偿债能力比率的分析,可以了解企业的短期偿债能力和长期偿债能力。

本报告将重点关注企业的流动比率和速动比率。

2.盈利能力比率盈利能力比率是企业盈利能力的反映,包括毛利率、净利率、总资产收益率等指标。

通过对盈利能力比率的分析,可以了解企业的盈利水平和盈利质量。

本报告将重点关注企业的毛利率和净利率。

3.运营能力比率运营能力比率是企业运营效率的反映,包括存货周转率、应收账款周转率、总资产周转率等指标。

通过对运营能力比率的分析,可以了解企业的资产运营效率和经营效率。

本报告将重点关注企业的存货周转率和应收账款周转率。

四、现金流量分析1.经营活动现金流量分析经营活动现金流量是企业日常经营活动的现金收入和支出,反映了企业的主营业务现金流入和流出情况。

通过对经营活动现金流量的分析,可以了解企业的主营业务盈利能力和现金管理能力。

本报告将重点关注企业的经营活动现金流量净额。

浦发银行财务分析报告2

浦发银行财务分析报告(2)三、上海浦东发展银行股份有限公司资产运用效率分析(1)浦发银行总资产周转率数据:浦发银行2010年营业收入为49,855,851(千元)、资产总额年初数1,622,717,960(千元)、资产总额年末数2,191,410,774(千元)计算分析:总资产周转率=主营业务收入÷资产平均占用额月平均占用额=(月初+月末)÷2月平均占用额=(1622717960+2191410774)÷2=1907064367浦发银行总资产周转率=49855851÷1907064367=0.026(次)(2)浦发银行流动资产周转数据:浦发银行2010年营业收入为49,855,851(千元)、流动资产总额年初数362788.473(千元)、流动资产总额年末数3360211.261(千元)计算分析:流动资产周转率(次数)=主营业务收入÷平均流动资产平均流动资产=(362788473+3360211261)÷2=1861499867流动资产周转率=49855851÷=1861499.867=2.67(次)流动资产周转期(天数)=360÷流动资产周转率流动资产周转期=360÷2.67=134(天)(3)应收账款周转率数据:浦发银行2010年年初应收账款3,041,789,188.54 、年末应收账款1,945,775,178.57、赊销收入49855850666.76计算分析:应收账款周转率(次数)=赊销收入÷应收账款平均余额应收账款周转期=360÷应收账款周转率应收账款周转率(次数)=49855850666.76÷[(3,041,789,188.54+1,945,775,178.57)÷2]=1.9(次)应收账款周转期=360÷1.9=189(天)(4)存货周转率数据:浦发银行主营业务成本24783798957、期初存货金额1648012119、期末存货金额375841228计算分析:存货周转率(次数)=主营业务成本÷存货平均余额存货平均余额=(期初存货+期末存货)÷2存货周转期(天数)=360÷存货周转率存货平均余额=(1648012119+375841228)÷2=101926704存货周转率(次数)=24783798957÷101926704=24(次)存货周转期(天数)=360÷24=15(天)(5)营业周期数据:应收账款天数189天、存货周转天数15天计算分析:营业周期=存货周转天数+应收账款周转天数营业周期=189+15=204(6)固定资产周转率数据:浦发银行期末固定资产7,433,139,285.57、期初固定资产6,943,589,873.99、主营业务收入49855850666计算分析:固定资产周转率=主营业务收入÷固定资产平均净值固定资产周转率=49855850666.76÷[(7,433,139,285.57+6,943,589,873.99)÷2]=60%结论:浦发银行的总资产周转率和流动资产周转率都相对较小,其周转速度较快,说明浦发银行的资产使用率较高,资产运营能力较强。