货币本位制的沿革

近代中国货币本位演变的若干思考

近代中国货币本位演变的若干思考近代中国货币本位演变的若干思考货币本位是指一国货币体系中能被作为支付手段、计价单位和价值储存手段的货币,其价值是由政府或中央银行所发行的货币保证的。

近代中国经历了多次货币本位的演变,这些演变反映了中国经济和政治发展的历史进程,也对中国经济现代化与国际化的发展产生了深远的影响。

以下是对近代中国货币本位演变的若干思考。

中国近代货币本位的演变历程清朝时期,银本位曾经是中国的货币本位。

晚清时期,政府衰弱、外资入侵,使得银本位难以为继。

清朝末期,外国列强瓜分中国,中国面临严峻的政治和经济危机。

1912年,中华民国成立,货币改制成铜元本位,即以铜元为主要货币单位。

1928年,国民政府成立,开始了国民政府时期的金本位制度。

1948年,人民银行成立,开始了人民币历史时期。

从银本位转向铜元本位,再到金本位与纸币本位的过渡,中国货币本位的演变既反映了中国政治和经济的历史进程,又代表了中国货币制度变革的不断探索。

但整个演变过程保持了一定的连续性和稳定性。

近代货币本位的演变带来的影响货币本位制度的稳定性直接关系到一个国家经济和社会的稳定性。

近代中国的货币本位演变让经济和社会付出了沉重的代价。

银本位在中国长期存在,但由于贸易不平衡,大量银币外流,使中国长期面临银本位制度的危机,最终被铜本位所取代。

铜元本位时期,政府发行的铜元大量贬值,经济萎靡不振。

金本位制下,政府出现了大量财政赤字并陷入通货膨胀,导致经济恶化。

到了纸币本位时期,纸币发行超过了实际经济需求,通货膨胀严重,国民经济长期处于低谷。

整个货币体系的演变证明,货币本位制度不稳定容易引发政治和经济动荡,甚至引发社会危机,成为一个不可忽视的问题。

货币本位制度与现代化经济发展货币本位制度对现代化经济发展具有重要意义。

一个稳定的货币制度可以提高人民群众的购买力,增强市场需求,为经济发展注入新动力。

货币本位制度可以对经济活动进行优化,不同行业之间的交易可以更加顺畅。

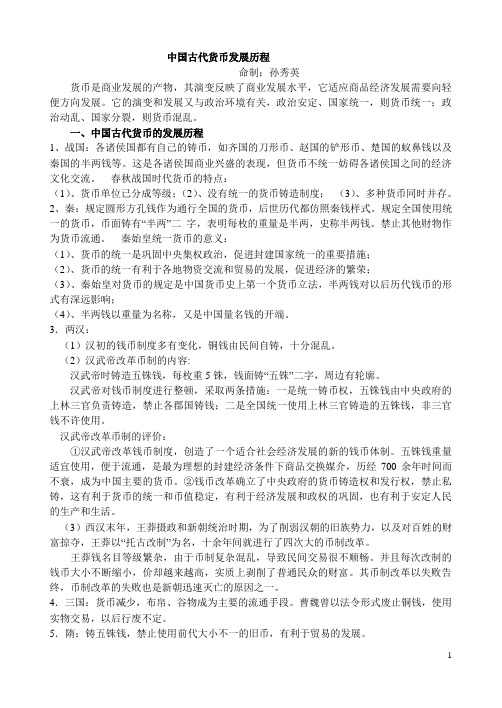

中国古代货币发展历程

中国古代货币发展历程命制:孙秀英货币是商业发展的产物,其演变反映了商业发展水平,它适应商品经济发展需要向轻便方向发展。

它的演变和发展又与政治环境有关,政治安定、国家统一,则货币统一;政治动乱、国家分裂,则货币混乱。

一、中国古代货币的发展历程1、战国:各诸侯国都有自己的铸币,如齐国的刀形币、赵国的铲形币、楚国的蚁鼻钱以及秦国的半两钱等。

这是各诸侯国商业兴盛的表现,但货币不统一妨碍各诸侯国之间的经济文化交流。

春秋战国时代货币的特点:(1)、货币单位已分成等级;(2)、没有统一的货币铸造制度;(3)、多种货币同时并存。

2、秦:规定圆形方孔钱作为通行全国的货币,后世历代都仿照秦钱样式。

规定全国使用统一的货币,币面铸有“半两”二字,表明每枚的重量是半两,史称半两钱。

禁止其他财物作为货币流通。

秦始皇统一货币的意义:(1)、货币的统一是巩固中央集权政治,促进封建国家统一的重要措施;(2)、货币的统一有利于各地物资交流和贸易的发展,促进经济的繁荣;(3)、秦始皇对货币的规定是中国货币史上第一个货币立法,半两钱对以后历代钱币的形式有深远影响;(4)、半两钱以重量为名称,又是中国量名钱的开端。

3.两汉:(1)汉初的钱币制度多有变化,铜钱由民间自铸,十分混乱。

(2)汉武帝改革币制的内容:汉武帝时铸造五铢钱,每枚重5铢,钱面铸“五铢”二字,周边有轮廓。

汉武帝对钱币制度进行整顿,采取两条措施:一是统一铸币权,五铢钱由中央政府的上林三官负责铸造,禁止各郡国铸钱;二是全国统一使用上林三官铸造的五铢钱,非三官钱不许使用。

汉武帝改革币制的评价:①汉武帝改革钱币制度,创造了一个适合社会经济发展的新的钱币体制。

五铢钱重量适宜使用,便于流通,是最为理想的封建经济条件下商品交换媒介,历经700余年时间而不衰,成为中国主要的货币。

②钱币改革确立了中央政府的货币铸造权和发行权,禁止私铸,这有利于货币的统一和币值稳定,有利于经济发展和政权的巩固,也有利于安定人民的生产和生活。

货币制度的演变过程

货币制度的演变过程是指货币从金属货币制度向信用货币制度演变的过程。

这个过程经历了不同的阶段:

银本位制:以白银作为本位货币的货币制度。

在银本位制时代,白银就是标准的货币,银币可以自由铸造和熔化,国际银和银币可以自由进出口。

后来由于白银价格的波动,以及白银贬值等原因,开始实行了金银双本位制。

但后来由于白银作为货币对于货币的流通和国际收支的稳定不利,因此就逐渐削弱了白银作为货币的能力,很多国家开始从废弃了银本位制,过渡到了金本位制。

金银复本位制:以金和银同时作为本位货币的货币制度。

金银复本位制的特点包括:以金和银两种金属作为本位币币材;金和银两种本位币都可以自由铸造;金币和银币都具有无限法偿的效力;黄金和白银都可以自由输出输入;两种本位币可以自由兑换。

金本位制:以黄金作为本位货币的货币制度。

具体有三种形式,即金币本位制、金块本位制和金汇兑本位制。

在金币本位制下,金币的法定含金量与价值一致,金币与黄金可以自由兑换。

在金块本位制下,虽然黄金集中由政府储存,但银行券仍可与金块自由兑换。

金汇兑本位制又称虚金本位制,其特点是:国内不铸造也不流通金币,只能兑换外汇,而外汇一般只能兑换等量的黄金。

总的来说,货币制度的演变过程就是从金银等贵金属到纸币的转变,这个过程反映了社会经济的发展和货币需求的变化。

国际货币体系的演变与类型

韩国不会向IMF借钱,韩国人对IMF有非常强烈 的耻辱感。韩国曾被迫提高利率,失业率上升。

(二)世界银行集团 总部华盛顿

世界银行集团由国际复兴开发银行、国际开发协会、 国际金融公司、多边投资担保机构和国际投资争端处理 中心组成。

世界银行——国际复兴开发银行(IBRD)

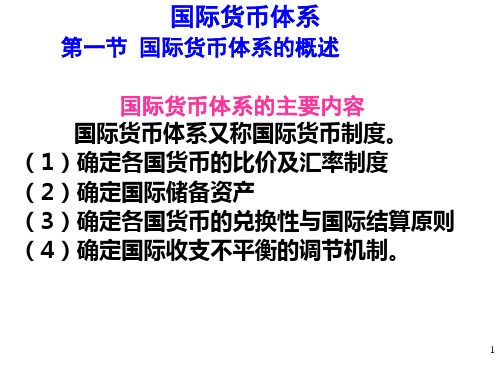

国际货币体系

第一节 国际货币体系的概述

国际货币体系的主要内容 国际货币体系又称国际货币制度。 (1)确定各国货币的比价及汇率制度 (2)确定国际储备资产 (3)确定各国货币的兑换性与国际结算原则 (4)确定国际收支不平衡的调节机制。

1

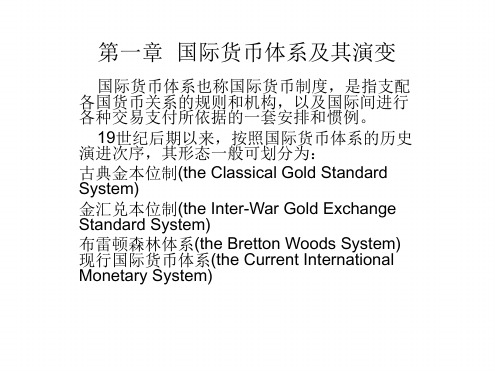

第二节 国际货币体系的演变及类型

第一阶段:国际金本位 1816-1914年:典型金本位时期。 1914年-20世纪30年代初期:畸型金本位时期。

3 世界银行的贷款业务(硬贷款) 举例 侧重中等收入国家和信誉良好的贫困国家 中国是世行的最大借款国, 累计超过478亿美元 15—20年不等,宽限期为5年左右

(1)扶贫 (2)环境 (3)基础设施 (4)卫生、疾病 (5)教育 (6)其他

4 世界银行的赠款 举例

世界银行反腐败 • 因菲律宾公路项目中的腐败行为,2009年对4

第二阶段:布雷顿森林体系 1945年底—20世纪70年代初。

第三阶段:牙买加体系 1976年1月至今。

2

一、国际金本位制

1、金币本位制

以金币为本位货币的货币制度。

1816年英国颁布了《铸币条例》,首先在国内实行了 金本位制度,使用黄金作为本位货币,并铸造金币流通。

其后,其他西方国家纷纷实行金本位制度,至1880年 西方主要国家均实行了金本位。

洲开发银行、泛美开发银行。 第三类:区域性的国际金融组织

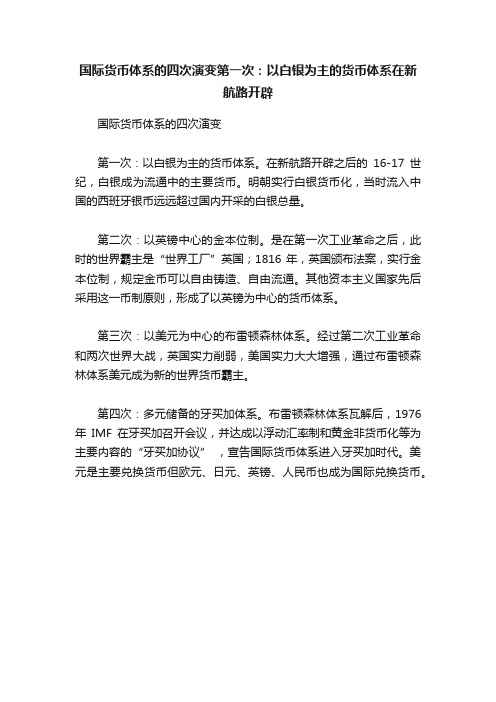

国际货币体系的四次演变第一次:以白银为主的货币体系在新航路开辟

国际货币体系的四次演变第一次:以白银为主的货币体系在新

航路开辟

国际货币体系的四次演变

第一次:以白银为主的货币体系。

在新航路开辟之后的16-17世纪,白银成为流通中的主要货币。

明朝实行白银货币化,当时流入中国的西班牙银币远远超过国内开采的白银总量。

第二次:以英镑中心的金本位制。

是在第一次工业革命之后,此时的世界霸主是“世界工厂”英国;1816年,英国颁布法案,实行金本位制,规定金币可以自由铸造、自由流通。

其他资本主义国家先后采用这一币制原则,形成了以英镑为中心的货币体系。

第三次:以美元为中心的布雷顿森林体系。

经过第二次工业革命和两次世界大战,英国实力削弱,美国实力大大增强,通过布雷顿森林体系美元成为新的世界货币霸主。

第四次:多元储备的牙买加体系。

布雷顿森林体系瓦解后,1976年IMF在牙买加召开会议,并达成以浮动汇率制和黄金非货币化等为主要内容的“牙买加协议” ,宣告国际货币体系进入牙买加时代。

美元是主要兑换货币但欧元、日元、英镑、人民币也成为国际兑换货币。

国际货币制度的演变

国际货币制度国际货币制度是支配各国货币关系的规则以及国际间进行各种交易支付所依据的一套安排和惯例。

国际货币制度一般包括三个方面的内容:①国际储备资产的确定;②汇率制度的安排;③国际收支的调节方式。

迄今为止,国际货币制度经历了从国际金本位制到布雷顿森林体系再到牙买加体系的演变过程。

[制度演变过程]世界上首次出现的国际货币制度是国际金本位制,1880-1914年的35年间是国际金本位制的黄金时代。

在这种制度下,黄金充当国际货币,各国货币之间的汇率由它们各自的含金量比例决定,黄金可以在各国间自由输出输入,在“黄金输送点”的作用下,汇率相对平稳,国际收支具有自动调节的机制。

由于1914年第一次世界大战爆发,各参战国纷纷禁止黄金输出和纸币停止兑换黄金,国际金本位制受到严重削弱,之后虽改行金块本位制或金汇兑本位制,但因其自身的不稳定性都未能持久。

在1929-1933年的经济大危机冲击下国际金本位制终于瓦解,随后,国际货币制度一片混乱,直至1944年重建新的国际货币制度——布雷顿森林体系。

第二次世界大战爆发后,资本主义世界各国都出现了剧烈的通货膨胀。

战后,欧洲各国经济实力大大削弱,美国成为世界第一大国,黄金储备迅速增长,约占当时资本主义各国黄金储备的3/4。

西欧各国为弥补巨额贸易逆差需要大量美元,出现了“美元荒”。

国际收支大量逆差和黄金外汇储备不足,导致多数国家加强了外汇管制,对美国的对外扩张形成严重障碍,美国力图使西欧各国货币恢复自由兑换,并为此寻求有效措施。

1944年7月在美国新罕布什尔州的布雷顿森林召开由44国参加的“联合国联盟国家国际货币金融会议”,通过了以“怀特计划”为基础的《国际货币基金协定》和《国际复兴开发银行协定》,总称《布雷顿森林协定》。

这个协定建立了以美元为中心的资本主义货币体系。

布雷顿森林体系的主要内容是:(1) 以黄金作为基础,以美元作为最主要的国际储备货币,实行“双挂钩”的国际货币体系,即美元与黄金直接挂钩,其他国家的货币与美元挂钩。

什么是货币制度,简述货币制度的演变过程

竭诚为您提供优质文档/双击可除什么是货币制度,简述货币制度的演变过程篇一:货币制度的演变货币制度的演变货币制度的发展顺序依次为:银单本位制、金银复本位制、金单本位制、金块本位制和金汇兑本位制、最后是纸币制度。

在原始社会,金属已经出现,由于社会资源配置的效率低下所以还没有货币。

随着人类的发展,货币是历史的必然产物,金和银这两种贵金属决定了它们必然会成为货币。

货币制度是国家用法律规定的货币流通的结构和组织形式。

一开始资本主义国家使用的是银单本位制,这种货币制度满足了当时商品经济并不很发达的社会的需要。

但随着资本主义经济的发展、城乡商品的交易规模日益扩大,大宗商品交易不断增加。

作为本位币的银币需求也随着增加,于是人们大量开采白银,导致白银价值不断下降。

而作为一种货币金属,只有当其价值保持相对稳定,才适合于作货币材料,以便保证货币价值的稳定性。

16-18世纪欧洲国家纷纷建立金银复本位制度。

商品经济的持续发展使得商品交易对金银两种贵金属的需求增加,白银用于小额交易,黄金则用于大宗买卖。

在这种制度下,金银都是铸造本位币的材料,金币和银币可以同时流通,都可以自由铸造,都具有无限法偿力,且都可以自由地输出输入。

首先是平行本位制,即金币和银币是按照它们所包含的金银实际价值进行流通的。

在金银复本位制下,商品具有金币和银币表示的双重价格。

金银市场比价的波动引起的商品双重价格比例波动阻碍了商品交易的发展。

于是出现了双本位制,国家以法律规定金币和银币之间的固定比价进行流通和交换。

这种做法避免了金银实际价值波动对商品双重价格的影响,但违背了价值规律,出现“劣币驱逐良币”的现象,即实际价值高的货币被人们熔化、收藏或输出而退出流通,而实际价值低的货币充斥着市场。

为了解决“劣币驱逐良币”现象,资本主义国家采用跛行本位制度,即金银币都是本位币,但国家固定金币能自由铸造,而银币不能自由铸造,并限制每次支付银币的额度。

在这种制度中,银币已成为辅币。

读书笔记:货币制度的类型及演变

读书笔记:货币制度的类型及演变货币制度是在货币流通到一定的阶段的时候,才有了需要对货币的发行、流通,进行统一规范的必要,才有了一个更加完善的货币制度的。

从历史长河来看,16世纪后,货币制度趋于定型并逐步完善。

那最早的货币制度是什么呢?要结合货币形式的演变去探索货币制度的演变。

一、银本位制:最早的货币制度是银本位制,银本位制是以白银作为币材的货币制度。

其实银元流行的时间比银本位要早,但是把它作为一个制度确定下来,是在15、16世纪。

16世纪到19世纪这一段时间,银本位制在很多国家盛行。

按照货币制度的几个构成要素,它的主要特征是,(1)以白银为本位币币材,银币为无限法偿货币;(2)本位币的价值与其所含的白银价值相等,其他货币(辅币、银行券)可自由兑换银币;(3)银币和白银可以自由铸造和融化;(4)白银和银币可以自由输出、输入。

银本位制存在的时间,现在看来也不算很长,200多年的时间。

为什么它很快被其他的货币制度所取代呢?这就是银本位制的缺点,就是随着经济规模的扩大,对货币的需求量的增加,白银的价值低、体积大、价值不稳定,甚至于计量运输不方便,导致了金银的比价大幅度的波动尤其是商品经济的发展,交换的规模越来越扩大,白银作为货币,它的数量完全不能够满足商品经济发展的需要。

所以到了19世纪中叶,银本位就渐渐不能适应这个发展了,各国纷纷放弃银本位制。

中国历史上实行的这样一种金属货币制度,就只有银本位。

中国是在1935年11月份宣布放弃的银本位。

白银的数量不能够满足经济的需要,就是一种金属作为货币的材料不能满足经济的需要,大家就想到了要增加一种金属,来作为货币的材料,这个时候就选择了黄金和白银共同作为货币的材料二、金银复本位制:黄金和白银共同作为货币材料。

因为黄金的价值高,可以满足大众交易,而白银的价值低,可以用于小额的交易。

金银都具有无限法偿的能力。

所以在19世纪,资本主义发展初期,最典型的货币制度就金银复本位制度。

国际货币体系及其演变

位制。具体内容为:(1)美元直接同黄金挂钩,各国确认1943年美国 规定的35美元折合一盎司黄金的官价。(2)美国准许各会员国政府或 中央银行按黄金官价随时用其所持有的美元向美国兑换黄金,以维持 黄金市价与官价的一致,从而把美元居于与黄金等同的地位。(3)其 它国际货币不能兑换黄金。(4)以美元作为最主要的国际储备货币。 3、确定可调整的固定汇率制 布雷顿森林体系下的汇率制度,是在美元与黄金挂钩的基础上,各国货 币同美元挂钩的“双挂钩”制度。具体内容为:(1)美元规定 0.888671克纯金的法定含金量。各国货币通过与美元含金量的对比, 确定对美元的汇率,作为中心汇率。(2)各国货币含金量一经确定, 不得随意变动;各国货币与美元的汇率一经确定,原则上不得背离, 若汇率波动的幅度超过了中心汇率上下各1%的范围,当事国政府就 有义务在外汇市场上进行干预,以保持汇率体系的相对稳定。

四、现行国际货币体系下的货币关系

1、现行国际货币体系下的国际货币 ★贸易货币和计价货币 ★储备货币 ★锚货币 2、美元的霸权地位及其影响

在政治上,美元霸权是迫使其他国家在国际事务中对美国妥协和让步 的重要筹码。在经济上, (1)给美国居民带来更多利益。美元在国际贸易中的广泛使用给美国的进 出口商带来很大便利,并可以在相当程度上规避汇率风险。 (2)给美国金融机构带来巨大利益。美国金融机构除了具有经营美元借贷 业务之外,在金融创新和金融自由化深入的今天:大规模以美元计值 的各种金融工具也主要通过美国的金融机构来经营,这不仅为美国的 国民收入和具体的美国金融企业带来巨大利益,也进一步促使美国金 融体系更趋发达和完善。 (3)、美国可以获得巨额铸币税收入。虽然具体的数额很难估算,但一般 认为,美国每年向全球征收的铸币税可达数百亿美元之多。

钱币演化史

钱币演化史人类社会的货币制度历史悠久,随着时代的变迁,从最初的物物交换到如今的数字货币,人类的货币制度也不断地发展和变革。

下面我们就从钱币演化史的角度来看一下货币制度的发展。

一、原始贸易时期在人类社会的原始贸易时期,人们采用的是物物交换的方式进行交易。

当时的货币是没有发展起来的,人们只能通过物品来进行交换。

二、金属货币时代金属货币时代是人类货币制度发展的重要阶段。

在公元前七世纪,利比亚的居民开始使用金属币进行交易。

而在中国,铜钱也成为了古代经济的重要货币。

三、纸币时代在公元七世纪,中国开始使用纸币,纸币的发明使得货币交易变得更加方便和安全。

而在十七世纪,荷兰成为了第一个发行纸币的国家。

四、金本位制金本位制是一种以黄金作为货币储备的货币制度,它在十九世纪末期被广泛采用。

在金本位制下,国家的货币供应量受到黄金储备量的限制。

但是,金本位制也存在着一些问题,例如当黄金供应不足时,货币供应也会受到限制。

五、浮动汇率制浮动汇率制是一种货币制度,它允许货币汇率在市场上自由浮动。

在浮动汇率制下,货币的价值由市场决定,而不是由政府决定。

这种货币制度可以更好地适应国际贸易和金融市场的需求。

六、数字货币时代随着信息技术的不断发展,数字货币也逐渐成为了一种新的货币形式。

数字货币是以数字化方式存储的货币,它的交易和支付方式也不同于传统的货币。

比特币是数字货币的代表,它的发行和管理不依赖于政府和金融机构,而是由网络中的计算机进行管理。

总的来说,货币制度的演化历程是一个不断变革和发展的过程。

从物物交换到数字货币,货币制度的变化也反映了人类社会的发展和进步。

简述国际货币制度的演变过程

国际货币制度的演变过程随着全球经济和政治环境的变化,国际货币制度也经历了多次变革。

以下是国际货币制度演变的主要阶段:1. 金银复本位制在金银复本位制下,金币和银币同时作为法定货币流通。

然而,由于金银的开采和生产不平衡,导致金银之间的兑换率经常波动。

这给国际贸易和国际结算带来了很大的不便。

2. 国际金本位制为了解决金银复本位制下兑换率波动的问题,各国开始采用国际金本位制。

在该制度下,黄金作为国际货币,充当国际贸易和国际结算的媒介。

各国的货币都与黄金挂钩,保持固定汇率。

3. 布雷顿森林体系随着二战的结束,全球经济发生了巨大的变化。

美国成为全球最强大的经济体,而英镑和法郎等传统强国的地位逐渐下降。

在此背景下,1944年布雷顿森林会议上,各国达成了一项新的国际货币制度安排。

布雷顿森林体系以美元为基础,实行美元-黄金双挂钩制度,即美元与黄金挂钩,其他货币与美元挂钩。

这一制度为国际货币关系提供了一个相对稳定的基础,促进了战后经济的恢复和发展。

4. 信用货币制度随着全球经济的发展和国际货币体系的演变,布雷顿森林体系逐渐暴露出其内在的缺陷。

20世纪70年代初,布雷顿森林体系崩溃,各国开始采用信用货币制度。

信用货币制度下,货币发行不再与黄金挂钩,而是基于政府的信用。

各国货币之间的汇率主要由市场供求关系决定。

这种制度为国际货币关系提供了更大的灵活性,但也带来了更大的波动性。

总之,国际货币制度的演变是一个复杂的过程,经历了多个阶段。

从金银复本位制到国际金本位制,再到布雷顿森林体系和信用货币制度,每个阶段都有其特定的背景和特点。

这些制度的演变反映了全球经济和政治环境的变化,也为国际货币关系提供了不同的基础和框架。

国际货币体系的演变

一、国际货币体系的演变1、自发国际货币体系。

真正意义上的国际货币体系是从国际金本位制的自发国际货币体系开始的,大约形成于19世纪70年代,到1914年第一次世界大战时结束,它并不是国际协议的结果,而是交易制度、交易习惯和国内法缓慢发展起来的结果,反映的是英国在世界经济和国际贸易中的支配地位。

(1)自发国际货币体系形成的历史和经济背景。

一是英国世界第一强国地位的形成。

17世纪发生的欧洲大陆战争引发对军需物资的大量需求,同时引发大量难民逃往海峡对面的英国。

英国人抓住机会利用这些劳动力和他们带来的技术,打下了扎实的工业基础,发展了军事力量,赢得了其后100多年的征战欧亚美的国际战争,最终于18世纪后期成为国际政治格局上无可比拟的世界强国,并且通过工业革命,于19世纪中叶成为全球第一个经济霸权国家。

二是由于认识到黄金比白银更适于远距离、大规模的国际贸易,英国率先通过法令规定英镑的黄金含量,正是采用金本位制度。

以伦敦和英镑为中心的国际贸易和支付网络覆盖全球,英镑凭借英国在国际贸易和金融方面的霸权地位成为国际间最主要的结算手段,甚至成为某些国家的储备货币。

三是当时的各主要资本主义强国先后实行了金本位制。

由于当时银价暴跌引发大量的套利行为,造成银本位、金银复本位货币制度的混乱,影响了发达国家国际贸易和国际信贷的发展,德国、美国、法国、荷兰、俄国、日本等国或是出于自愿或是迫于形势先后确立金本位机制,以法令规定本国货币的含金量。

在这种背景下,各国的金本位制在各国经济、政治力量对比的基础上逐步国际化,通过各国货币的法定含金量确定了货币关系,自发形成了国际货币体系。

(2)自发国际货币体系的运行机制。

第一,本位机制。

很明显,第一个成型的国际货币体系是金本位制。

基本规则是:黄金是国际货币,各国货币规定含金量并作为兑换基础;国内货币供应量受黄金储备制约;黄金自由铸造、自由兑换、自由进出口。

第二,汇率安排机制。

金本位制下的汇率安排机制是典型的固定汇率制,自发安排,市场自动调节,汇率波动以法定平价为基础,按照供求关系上下波动,但是波动限度受黄金输送点限制。

货币制度的演变过程

银本位制

银本位制的简介

银本位制的发展过程 银本位制的两种类型 银本位制的罢黜原因

银本位制的简介

银本位制是以白银为本位货币的货币制度 银本位制的基本特征: 银铸币可以自由铸造、自由流通和自由溶化; 银铸币为无偿法偿货币; 辅币和其他各种货币可以自由兑换银铸币或等量白银; 白银和银铸币可以自由输出输入国境

信用货币本位制以中央银行或国 家指定机

构发行的信用货币作为本位币的 货币制度

信用货币本位制的特点

(l)由中央银行发行的纸币为本位币,政府发行的铸 币为辅币;

(2)实行补课兑换制度,即本位币不与任何金属保持 等值关系,纸币不能兑换金银,不兑现的银行券由国 家法律规定强制流通,发行权集中于中央银行或发钞 银行,成为无限法偿货币和最后支付手段;

跛足本位制

3.跛行本位制 随着19世纪70年代世界银价暴跌时的劣 币驱逐良币现象(见下文)的出现,资本主义国家开始 实行跛行本位制。在该制度下,虽然金币与银币在法 律上拥有同样的地位,但是银币事实上被禁止自由铸 造。美国、法国、比利时、瑞士、意大利等都曾实行 过这一制度。可以说她是金银复本位制向金本位制的 过渡。

银本位制的罢黜原因

十九世纪后期,世界白银产量猛增,是白 银市面价格发生剧烈波动,呈长期下跌趋 势。白银价格的起伏不稳,加之体重价低 不适合巨额支付,因而不同国家先后放弃 银本位制。

金银复位本位制

金银复位本位制的简介 金银复位本位制的优缺点 制度的终结

金银复位本位制的简介

金银复本位制(gold and silver bimetalism)是本位制 的一种,曾在18~19世纪被英、美、法等国长期采用。 在这种制度之下,黄金与白银同时作为本位币的制作 材料,金币与银币都具有无限法偿的能力,都可以自 由铸造、流通、输出与输入。金币和银币可以自由兑 换。这一制度的出现弥补了黄金产量不能满足市场需 求的问题。

货币制度的演变

货币制度的演变货币制度的演变货币制度是指国家以法律形式规定的货币流通的准则和规范。

主要内容有:确定货币和辅币的材料;确定货币的单位;规定货币的流通程序和流通办法;确定发行准备和货币的对外关系。

本位货币是一个国家货币制度规定的标准货币。

在支付上本位货币具有无限法偿的能力。

即在商品劳务的交易支付中和在债务的清偿上,债权人不得拒绝接受。

辅币是本位货币的等分,在使用上有限法偿,即超过一定数量,债权人可以拒绝接受。

货币制度演变可以分为以下过程:一、银本位制银本位制的主要内容是白银作为货币材料。

银铸币为本位货币,具有无限法偿能力。

银币可以自由铸造自由熔化。

国际间白银和银币可以自由输出入。

流通中的纸币可以与银币自由兑换。

二、银两本位制18 世纪40 年代由于世界白银产量的增加,使白银价格不断下跌。

由于白银价格不稳定,白银作为货币不利于货币流通的稳定和国际收付。

削弱了白银作为货币的能力。

因此许多国家逐步过渡到了金银两本位制。

金银两本位制的内容是:金银两种金属均为币材,以金银铸币为本位货币。

金银货币具无限法偿能力。

金银币可以自由铸造和熔化,金银和金银铸币在国际间能自由输出入。

纸币和其他货币可以自由兑换金银币。

典型的金银两本位制下,金银币之间的比价完全由金银的市场价格来决定。

这种本位制也称为平行本位制。

金银比价由于缺乏稳定性,后来由政府规定金币和银币的比价两本位制称为“复本位制”。

进一步削弱的两本位制称为“跛行本位制”。

平行本位制下金银币可以自由兑换,自由铸造,自由熔化,自由输出入。

复本位制下由于白银市场价格下跌,而由政府规定的银币作为货币的价值高于其作为普通商品在市场上的价值,套利的结果使银币充斥流通。

劣币驱逐良币的规律发挥作用,最终使银币的铸造受到限制。

但金币仍可以自由铸造,自由熔化,自由输出入。

.金银两本位制有以下优点:1、币材充足,能够满足流通需要。

2、复本位制下 , 金银比价由政府规定 , 能够反过来影响金银的市场价格 , 有利于金银币值的稳定。

货币本位制的沿革

台灣的法幣?

2、3貨幣的衡量:貨幣數量的計算觀念分成2種: 貨幣的定義與計算是同一個問題:甚 Index。以「流動性」為加權依據。 (2)簡單加總法(最普遍):貨幣總計數是存量(stock)的加總。

貨幣計數與定義

• 貨幣總計數 monetary aggregates 包括狹義與廣義兩種 • 所謂狹義貨幣計數指M1A與M1B、廣義貨幣計數則是指M2 • 依照發展、使用的時間先後是 M1A => M1B => M2 • M1A = 流通在外通貨(或通貨淨額)+支票存款+活期存款 流通在外通貨(outstanding currency) =央行通貨發行額-銀行庫存現金(存款準備) 支票存款(checking deposits) 活期存款(demand deposits) • 支存與活存在1933~1980s間為零息存款,故提款頻率極高、流動 性極強 • M1B = M1A+活期儲蓄存款 • 活期儲蓄存款(demand saving deposits)

貨幣本位制的沿革

1870起銀價暴跌 銀本位制 金銀複本位制 1816英國進入金本位制 金幣本位制

WW I

美 元 WW II 結束 停 1944布列敦森林會議 止 1971 兌 換 黃 紙幣本位制 金

新金匯兌本位

舊金匯兌本位制

1922 熱 內 亞 協 定

金塊本位制

(1920~1930)

※金銀雙本位制: Gresham‘s Law 格萊欣法則 :貨幣價值的自動調節機能。 使幣值穩定。 例: 1:5 金幣 銀幣(5 pound:1 pound) 官定兌換比率 自由鑄造、銷鎔 1:12 金塊 銀塊(6 pound: 0.5 pound) 民間市場決定價格比 若等重金、銀幣 5枚銀幣兌換1枚金幣; 等重金、銀塊 12塊銀塊的市價可以換到1塊金塊 1、當面額比 產品市價比,則存在良幣或劣幣,調節開始 2、若良幣、劣幣並存,則劣幣增加而良幣減少(劣幣驅逐良幣) 3、當調節結束時,不論金或銀其商品價值=貨幣價值且面額比=產品市價比

中国货币本位制度的发展

中国货币本位制度的发展中国货币本位制度的发展自20世纪初至今,经历了一个漫长而曲折的过程。

本文将从清朝时期的纸币发行、民国时期的金本位制度,到中华人民共和国建立后的人民币本位制度等方面,一步一步回答中国货币本位制度的发展。

清朝时期,中国金、银作为货币流通广泛,但由于历朝历代的战乱和政治动荡,导致金、银的产量不稳定,供应量不足,无法满足经济发展的需求。

为了解决这一问题,清朝政府开始试验纸币发行。

在1900年代初期,清朝政府发行了一系列的纸币,如光绪年间的宝钞、大清银票等。

然而,由于清政府的规范不严和虚假发行等原因,导致纸币的价值逐渐贬值,引发了通货膨胀和经济混乱。

民国时期,为了稳定货币,恢复经济秩序,国民政府实行了金本位制度。

1928年,国民政府在中国建立了一个中央银行,即中国银行,并发行了一个以金本位制度为基础的货币——金圆券。

金圆券与一定数量的金本位挂钩,确保了货币的稳定性和兑换能力。

然而,由于当时中国国内金的供应不足以满足国内市场的需求,以及世界性金本位制的崩溃,金圆券最终也无法完全维持稳定。

中华人民共和国成立后,中国货币本位制度又发生了新的转变。

1948年,人民币(RMB)作为中央人民政府的法定货币诞生。

当时的人民币采取的是银本位制度。

然而,随着国内经济的发展和需要,1955年,人民银行宣布实行人民币本位制度。

人民币本位制度采用一定的黄金储备作为支撑,并与美元挂钩。

这个制度一度稳定了人民币的价值和国际兑换能力,为中国的经济建设和对外贸易提供了有力支持。

然而,随着国际形势的变化和中国经济体制改革的进行,中国货币本位制度再次发生了变革。

1978年,中国政府启动了改革开放的进程,经济改革措施的实施导致了人民币的价值波动和贬值。

为了更好地适应市场需求和经济发展的需要,1994年,中国人民银行开始实行有管理浮动汇率的人民币汇率新政策,取消了人民币本位制度。

这一改革使得人民币的汇率更加灵活,符合市场需求和国际经济环境。

近代中国货币本位演变的若干思考

近代中国货币本位演变的若干思考随着经济全球化和市场化的发展,货币已经成为现代社会中不可或缺的一部分。

在中国,货币本位的演变历程也十分复杂和曲折。

本文将从货币本位的概念、货币本位的演变历程、货币本位的影响等方面进行探讨,以期对近代中国货币本位的演变有更深入的认识。

一、货币本位的概念货币本位是指一个国家或地区的货币体系中,哪种货币是最基本的、最重要的货币,其他货币都以这种货币为基础来发行和流通。

货币本位的确立是货币制度的核心问题,决定了货币政策的制定和实施,对经济发展和社会稳定具有重要的影响。

二、货币本位的演变历程1.银本位清朝时期,银元被确定为中国货币的基本单位,银本位制度也被确立。

在这个时期,人们普遍使用银元进行交易,银元的重量和纯度都被严格规定。

银本位制度的确立为中国经济发展奠定了基础,但是由于银的稀缺性,银元的发行量不能满足经济的需求,加上银元的流通范围受到限制,因此银本位制度的局限性也逐渐显现。

2.金本位20世纪初期,随着国际金本位制度的确立,中国也开始逐渐转向金本位制度。

在金本位制度下,金币成为中国货币的基本单位,银元则被视为辅助货币。

这个时期,人们普遍使用金元和银元进行交易,金元和银元的比价也被严格规定。

金本位制度为中国的经济发展提供了更加稳定的货币制度,但是由于金的稀缺性和价格波动较大,金本位制度在实践中也存在着一些问题。

3.纸币本位20世纪20年代,随着纸币的普及和流通,纸币本位制度也逐渐确立。

在这个时期,人们普遍使用纸币进行交易,纸币成为中国货币的基本单位,银元和金元则被视为辅助货币。

纸币本位制度的确立为中国经济的发展提供了更加灵活和便捷的货币制度,但是由于纸币的发行量过大和贬值过快,纸币本位制度也存在着通货膨胀和经济不稳定等问题。

4.人民币本位1949年,中华人民共和国成立后,人民币被确定为中国货币的基本单位,人民币本位制度也被确立。

在人民币本位制度下,人民币成为中国货币的唯一基本单位,其他货币则被视为辅助货币。

货币本位制的沿革

貨幣本位制的沿革

1870起銀價暴跌 銀本位制 金銀複本位制 1816英國進入金本位制 金幣本位制

WW I

美 元 WW II 結束 停 1944布列敦森林會議 止 1971 兌 換 黃 紙幣本位制 金

新金匯兌本位

舊金匯兌本位制

1922 熱 內 亞 協 定

金塊本位制

(1920~1930)

※金銀雙本位制: Gresham‘s Law 格萊欣法則 :貨幣價值的自動調節機能。 使幣值穩定。 例: 1:5 金幣 銀幣(5 pound:1 pound) 官定兌換比率 自由鑄造、銷鎔 1:12 金塊 銀塊(6 pound: 0.5 pound) 民間市場決定價格比 若等重金、銀幣 5枚銀幣兌換1枚金幣; 等重金、銀塊 12塊銀塊的市價可以換到1塊金塊 1、當面額比 產品市價比,則存在良幣或劣幣,調節開始 2、若良幣、劣幣並存,則劣幣增加而良幣減少(劣幣驅逐良幣) 3、當調節結束時,不論金或銀其商品價值=貨幣價值且面額比=產品市價比

※紙幣本位制: *準備的內容分成兩種:

(1)現金準備:以貴金屬、外幣作發行貨幣的依據。 (2)保證準備:以公債、債券等作發行貨幣的依據。

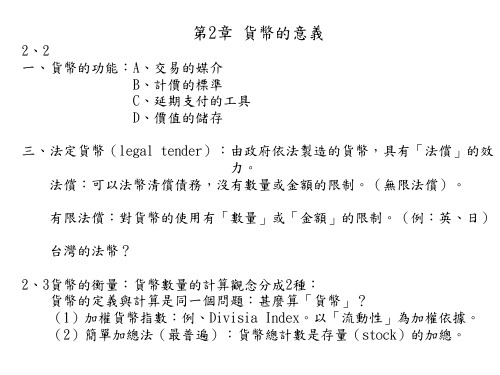

第2章 貨幣的意義

2、2 一、貨幣的功能:A、交易的媒介 B、計價的標準 C、延期支付的工具 D、價值的儲存 三、法定貨幣(legal tender):由政府依法製造的貨幣,具有「法償」的效 力。 法償:可以法幣清償債務,沒有數量或金額的限制。(無限法償)。 有限法償:對貨幣的使用有「數量」或「金額」的限制。(例:英、日)

台灣的法幣?

2、3貨幣的衡量:貨幣數量的計算觀念分成2種: 貨幣的定義與計算是同一個問題:甚麼算「貨幣」? (1)加權貨幣指數:例、Divisia Index。以「流動性」為加權依據。 (2)簡單加總法(最普遍):貨幣總計數是存量(stock)的加總。

银本位制金银复本位制金本位制不兑现的信用货币制度二

货币制度的演变

故事:(动画游戏) 而当美国规定金银的法定比价为1:16时,法国和其他 实行复本位制的国家规定的金银比价仍然是1:15.5, 这时就出现了相反的情况。人们可以在法国取得1盎司 黄金,把它输送到美国去换取16盎司的白银,然后又能 将16盎司的白银运回法国,在法国再购买1盎司黄金, 还剩下0.5盎司的白银,除了弥补运输费用以外,

❖ 2.双本位制。 国家以法律形式规定金银两种货币的比价,两

者按法定的比例流通。这种货币制度容易引起金币 和银币的实际价值与名义价值相背离,致使实际价 值高于名义价值的货币被收藏、熔化,退出流通 领域,而实际价值低于名义价值的货币充斥市场。 市场上实际只有一种货币在流通,即所谓“劣币驱 逐良币”。

货币制度的演变

❖ 故事:(货动画币游制戏度) 的演变

❖ 由于美国金对银的法定比价定得比国际市场的高 ,因此金币充斥美国市场,银币被驱逐出流通领域, 金银复本位制实际上变成了金本位制。那么,为什么 在金银复本位制下,会发生“劣币驱逐良币”现象呢? 这是因为货币按其本性来说是具有排他性、独占性的 。法律规定金、银两种金属同时作为货币金属是与货 币的本性相矛盾的。在金、银两种货币按其本身所包 含的价值同时流通(平行本位制)的条件下,市场上 的每一种商品都必然会出现两种价格,一个是金币价 格,一个是银币价格,而这两种价格的对比关系又必 然会随着金银市场比价的变化而发生变化。

货币制度的演变

还可以得到一笔利润。如此循环往复,也能获得更多

的利润。这样,白银很快也在美国的流通界消失了,

在美国金银复本位制实际上变成了金本位制。

因此,在金银复本位制下,虽然法律上规定金、 银两种金属铸币,可以同时流通,与银本位制相比, 金银复本位制分别适用于批发交易和小额交易,满足 了当时生产扩大对通货的需求,但金银复本位制是一 种不稳定的货币制度。随着黄金产量的增加和经济的 发展,替而代之的是金本位制度。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

使幣值穩定。

例:

1:5

金幣

銀幣(5 pound:1 pound)

官定兌換比率

自由鑄造、銷鎔

1:12

金塊

銀塊(6 pound: 0.5 pound)

民間市場決定價格比

若等重金、銀幣 5枚銀幣兌換1枚金幣; 等重金、銀塊 12塊銀塊的市價可以換到1塊金塊

1、當面額比 產品市價比,則存在良幣或劣幣,調節開始

2、若良幣、劣幣並存,則劣幣增加而良幣減少(劣幣驅逐良幣) 3、當調節結束時,不論金或銀其商品價值=貨幣價值且面額比=產品市價比

劣幣:被政府高估價值的貨幣。商品價值<貨幣價值。 良幣:被政府低估價值的貨幣。商品價值>貨幣價值。

1816英國進入金本位制。(第1個金本位制國家) 1935中國放棄銀本位制。(最後1個放棄的國家)

貨幣本位制的沿革

1870起銀價暴跌

銀本位制

金銀複本位制

1816英國進入金本位制

金幣本位制

WW I

美 新金匯兌本位

舊金匯兌本位制

金塊本位制

元

(1920~1930)

停

WW II 結束

1922

止 1971

1944布列敦森林會議

熱

兌

內

換

亞

黃 金

紙幣本位制

協 定

※金銀雙本位制:

Gresham‘s Law 格萊欣法則 :貨幣價值的自動調節機能。

出口增加 進口減少

國內物價 下跌

國內貨幣量 減少

黃金出口 支付貨款

貿易盈餘增加 貿易赤字減少

(盈餘)

(赤字)

貿易盈餘減少 貿易赤字增加

黃金進口 他國付款

國內貨幣量 增加

國內物價 上漲

出口減少 進口增加

金幣本位制結束(第一次世界大戰) (1)禁止黃金出口 (2)濫印紙鈔

※金匯兌本位制:是現代貨幣發行制的前身

貨幣的定義及數量計算依據的概念是:流動性(liquidity) 貨幣性(moneyness)

※流動性:兌換成現金的成本或容易度 就數量而言: M2>M1B>M1A 就流動性而言: M1A>M1B>M2

※活存和活儲的差異:主要是開戶人資格,前者 自然人與法人 後者 自然人

造成活存的提款金額與頻繁度較高(通常活存利率較低),故活存的流動 性較高

• M1B = M1A+活期儲蓄存款 • 活期儲蓄存款(demand saving deposits)

廣義貨幣計數是M2

M2 = M1B+準貨幣(quasi-money) 準貨幣包括了:定期性存款、可轉讓定期存單(NCD)、 郵政儲金、外幣存款、附買回交易餘額、 貨幣市場共同基金等

定期性存款 time deposits 貨幣市場共同基金money mkt mutual fund

※商品貨幣的好處:幣值穩定。例如:金幣 當 商品價值>貨幣價值 時 金幣鎔成金塊

金塊S↑,P↓ (商品價值↓)

相反,若商品價值<貨幣價值

直到等號成立

以下有關貨幣本位制的沿革,本章由銀本位制開始介紹 ※銀本位制:典型的商品貨幣

銀本位制可以持續的5個條件 (1)幣材=面值 (2)可以自由鑄造 (3)銀幣無限法償 (4)與其他貨幣自由兌換 (5)銀、銀幣可自由進、出口 1870 ~ 1914 銀價暴跌、美國開採出大量銀礦

※金幣本位制:基本上與銀本位制雷同。

*發行銀行券(bank notes):由於黃金攜帶不易,由銀行發行,是紙鈔的前身。

*金幣本位制的3個優點(相對銀本位制,因其數量穩定):

(1)貨幣價值安定 (2)物價穩定 (3)有助國際收支平衡,因為

價格黃金流量的自動調節機能 ( price-specie flow mechanism )

又稱為「部分信用準備」。

(2)開始有了匯率問題

最後,各國普遍以美元為準備通貨,而美國是最晚放棄金本位制的國家(1970s)

※紙幣本位制: *準備的內容分成兩種: (1)現金準備:以貴金屬、外幣作發行貨幣的依據。 (2)保證準備:以公債、債券等作發行貨幣的依據。 *準備制的種類: (1)十足現金準備 (2)固定(保證準備)金額,其餘現金準備 (3)限制紙幣最高發行額,不限制準備內容 (4)規定紙幣發行額與準備間的比例關係 (5)不設限

第3章 貨幣本位制度

本章介紹貨幣本位制的沿革或歷史。貨幣由一國央行集中發行的歷史很短, FED直到1913才成立。(1910s~金融問題)

※商品貨幣(commodity money):既是商品、也是貨幣。例、金幣。 必有的特質:商品價值=貨幣價值。反例、紙幣。

※貨幣本位制度=貨幣發行依據。

貨幣本位制度發生變化的2個理由: (1)流動性因素:貨幣數量太少,造成交易不易,即流動性有困難。 (2)安定性因素:貨幣數量太多,造成物價上漲。

WWI期間,黃金集中少數國家(例:英、美),1922熱內亞協定

(Genoa Economic Agreement)提出金匯兌本位制

過去: (銀行券) 貨幣

等值黃金

(100 %黃金準備)

改成

貨幣

準備通貨

等值黃金

reserve currencies

則只須關鍵通貨國需儲存大量黃金即可。

(1)擴大準備內容:過去只以黃金作準備,現在還以他國貨幣作準備,

第2章 貨幣的意義

2、2 一、貨幣的功能:A、交易的媒介

B、計價的標準 C、延期支付的工具 D、價值的儲存

三、法定貨幣(legal tender):由政府依法製造的貨幣,具有「法償」的效 力。

法償:可以法幣清償債務,沒有數量或金額的限制。(無限法償)。

有限法償:對貨幣的使用有「數量」或「金額」的限制。(例:英、日)

台灣的法幣?

2、3貨幣的衡量:貨幣數量的計算觀念分成2種: 貨幣的定義與計算是同一個問題:甚麼算「貨幣」? (1)加權貨幣指數:例、Divisia Index。以「流動性」為加權依據。 (2)簡單加總法(最普遍):貨幣總計數是存量(stock)的加總。

貨幣計數與定義

• 貨幣總計數 monetary aggregates 包括狹義與廣義兩種 • 所謂狹義貨幣計數指M1A與M1B、廣義貨幣計數則是指M2 • 依照發展、使用的時間先後是 M1A => M1B => M2

• M1A = 流通在外通貨(或通貨淨額)+支票存款+活期存款 流通在外通貨(outstanding currency) =央行通貨發行額-銀行庫存現金(存款準備) 支票存款(checking deposits) 活期存款(demand deposits)

• 支存與活存在1933~1980s間為零息存款,故提款頻率極高、流動 性極強