江南大学现代远程教育

江南大学现代远程教育第三阶段测试卷附答案

江南大学现代远程教育第三阶段测试卷附答案考试科目:《电算化会计》第八章至第十章(总分100分)时间:90分钟学习中心(教学点)批次:层次:专业:学号:身份证号:姓名:得分:一、名词解释(每题5分,共20分)1、一般控制是对计算机会计信系统的组织、开发、应用环境等方面进行的控制。

一般控制采用的控制措施为每一个应用系统提供环境,普遍适用于某一单位的会计和其他管理系统。

主要包括组织与管理控制、系统开发与维护控制、计算机操作控制、硬件和系统软件控制、系统安全控制、系统文档控制。

2、嵌入审计程序法审计人员在被审计计算信息系统开发设计阶段,在被审的应用程序中嵌入为执行特定审计功能设计的程序,用来收集审计人员感兴趣的资料,并建立一个审计文件存储这些资料,通过这些资料的审核确定应用程序处理和控制功能可靠性。

3、多用户结构整个系统配置一台计算机主机和多个终端,数据通过各终端输入,各终端可以同时输入数据,主机对数据集中处理。

该结构适用于会计业务量大、地理分布较集中、资金雄厚且具有一定系统维护力量的单位。

4、审核公式是检查报表数据之间关系合法合理性的公式。

用于数据来源定义完后,审核报表的合法性;报表数据生成后,审核数据的正确性。

二、选择题(每题1分,共20分)1、会计电算化档案包括存储在计算机中的数据和(C )。

A、以磁性介质存储的数据B、以光盘存储的数据C、打印出来的书面形式会计数据D、业务发生后填制的记账凭证2、(B )上的可行性,是指系统的设备、能源、环境条件以及目前的技术水平和配备的技术力量。

A、经济B、技术C、组织D、其他3、计算机系统资源包括(ABCD )。

A、人力资源B、硬件资源C、软件资源D、数据资源4、在会计工作从手工核算向电算化过渡时,需要整理各账户余额,在(A )建账时,只需要整理各账户期初余额。

A、年初建账B、年中某月建账C、年末建账D、年终季度初建账5、计算机审计的方法有(ABD )。

A、绕过计算机审计B、穿过计算机审计C、计算机审计分析D、使用计算机审计6、会计软件的售后服务内容包括(B )。

江南大学远程教育结构力学第3阶段测试题(卷)

江南大学现代远程教育 第三阶段测试卷考试科目:《结构力学》第六章至第七章(总分100分) 时间:90分钟学习中心(教学点) 批次: 层次: 专业: 学号: 号: : 得分:一、单项选择题(本题共5小题,每题2分,共10分) 1、力法基本方程中,∆应该( D ) A 、0=∆ B 、0<∆ C 、0>∆D 、前三种答案都有可能2、下图结构的超静定次数为( A )A 、1B 、2C 、3D 、43、位移法的基本未知量是(C )。

A 、杆件的变形 B 、多余约束力 C 、结点位移 D 、支座位移4、下图示超静定结构位移法基本未知量的个数为( B )。

A 、1 B 、2 C 、3 D 、45、下图示超静定结构位移法基本未知量的个数为( C )。

A 、1 B 、2 C 、3 D 、4二、多项选择题(本题共5小题,每小题3分,共15分。

在每小题列出的四个选项中有2至4个选项是符合题目要求的,请将正确选项前的字母填在括号。

多选、少选、错选均无分。

) 1、力法计算步骤归纳错误的是( BD ): A 、确定超静定次数,选取力法基本体系; B 、按照平衡条件,列出力法典型方程;C 、画单位弯矩图、荷载弯矩图,求系数和自由项;D 、解方程,求位移;E 、叠加最后弯矩图 2、Δ1P :( BD )。

A 、是柔度系数B 、是自由项C 、意义是力D 、意义是位移 3、对称结构下列说确的是( ABCD ) A 、任意荷载可分解为对称荷载和反对称荷载B 、选取对称的基本体系,取对称力和反对称力作为基本未知量;C 、对称荷载作用下,反对称未知力为零;D 、反对称荷载作用下,对称未知力为零。

4、位移法一般杆件的刚度方程包括:( ABC ) A 、l i i i M B A AB ∆-+=624θθ B 、li i i M B A BA ∆-+=642θθ C 、()BA AB QBA QABM M l F F +-==1 D 、lB A ∆==θθ5、远端为固定支座时,杆端弯矩表达式为( BD )。

远程教育导论

江南大学现代远程教育考试大作业考试科目:《远程教育导论》一、题目(一)简答题:70分1、简述远程教育与传统教育的区别与联系。

答:远程教育与传统教育的区别。

远程教育与传统学校教育有共同的目标就是培养优秀的人才,但它作为两种教育培养的模式,有着不尽相同的方式和手段,存在许多的相异性。

而远程教育中老师和学生处于一种分离的状态下,教师教的行为活动与学生学的行为活动相对来说是处在分离的状态下的,通过媒体传播交互系统中;而我们的传统教育一般是指校园课堂里老师与学生面对面的授课教育学习。

现代的远程教育系统中有多种传播教学内容的方法,因此教师在教学活动中的方式和作用发生变化,学生成为教学活动的中心。

而我们的传统教育学习方式较为单一,学习是集体性学习,每个学生在听课中随时随地心里都可能有疑问,学生基本上没有可能问老师。

远程教育与传统教育所所存在的联系:一、远程教育与传统教育的组成形式是一致的,由三大要数构成:1)要有授课者2)要有学习者3)授课者和学习者必须有共同目标。

二、传统教育与我们校园里的远程教育均具备正规教育的基本特性。

三、综合来说远程教育和传统教育有各自优劣势,作为教育者应扬长补短、跟上时代发展需求、达到教育本身最佳效果。

2、简述我国国民教育体系的分类。

答:依据教育部信息显示,中国教育体系由四部分组成1)基础教育2)中等职业技术教育3)普通高等教育4)成人教育。

而成人教育里既有基础教育和高等教育,也有职业技术教育。

由此,准确的分类是按照院校类型将我国国民教育体系分为以下两种:普通教育和成人教育。

一个是对青少年的职前教育,另一个则是对已进入职社会的成年人再教育。

3、简述远程教育、远程教学和远程学习三者的关系答:一:远程教育,也称现代远程教育为网络教育,是成人教育学历中的一种。

是指使用电视及互联网等传播媒体的教学模式,有别于传统的在校住宿的教学模式。

使用这种教学模式的学生,通常是业余求学者。

不需要到特定地点上课,因此可以随时随地在网上进行学习。

江南大学江南大学网络教育学院简介

江南大学现代远程教育采用了完全基于互联网的远程教育方式。网络教育学院拥有百兆的局域网,通过百兆电信网光纤接入Internet,并通过校园网的 独立千兆光纤接入教育网,为不同上网方式的校外学习中心、学生和校内远程教育提供了良好的网络环境。拥有各类服务器15台,分别用于多媒体实时交互系统、 视频会议系统、WWW、数据库、电子邮件、FTP、流媒体、故障备份等服务器系统。 江南大学现代远程教育以学生为中心,教师为主导,以服务为根本,为学生提供丰富的优质教学资源和多种形式的远程辅导。在教学模式上,针对成人教育的特 点,采用分类指导、自主选课、考试与社会实践相结合,强调应用能力培养的自主学习模式。在教学管理模式上十分重视教学全过程的组织管理和质量监控,一切从 保证教学质量出发。

学生在教材和多媒体课件自学的基础上,通过互联网进行网上课堂、网上答疑、讨论、作业、课程辅导等学习活动。网络教育学院提供多种形式的远程教学支持 服务,包括多媒体实时授课、多媒体实时辅导答疑、课程论坛、学生服务论坛、电子邮件辅导、电话答疑等。同时,挑选优秀的辅导教师组成讲师团,对部分地区实 施巡回讲学。

江南大学现代远程教育试点工作,围绕科学制定及严格执行教学计划、积极探索教学模式和学习形式的新途径、建立严格的考核评估体系、优秀的教学资源支 持、开发高质量的多种媒体课件、组建高效的远程管理平台、全面的学生服务支持、严格的制度保障和高效的运营机制等八个方面,从管理模式、教学模式、教学支 持服务等方面入手建设和完善质量保证体系。

江南大学网络教育学院简介

2000年7月,经教育部批准,江南大学成为开展现代远程教育的试点高校之一。网络教育学院是学校二级办学实体,成立于2000年8月,2005年1月继 续教育学院和网络教育学院合并成立继续教育与网络教育学院,实行一套班子,两块牌子方式管理。下设学院办公室、事业发展部、教学管理部、学生工作部、技术 部等业务部门,共有19000余名学生在册学习。学院采用现代企业管理制度的岗位目标管理和绩效考核体系,全面支持学校现代远程教育工作。

江南大学远程教育大学英语第阶段测试题

江南大学现代远程教育第一阶段测试卷考试科目:大学英语三时间:90分钟学习中心教学点批次:层次:专业:学号:身份证号:姓名:得分:第一部分:词汇与结构共10小题;每小题2分,满分20分此部分共有10个未完成的句子,针对每个句子中未完成的部分有4个选项,请从A、B、C、D四个选项中选出正确选项;1. These games allow gamers to_____________ with each other and play with or against other gamers.A.interactB. influenceC. fightD. meet2. These types of media often involve the ____________ and sharing of content writing, pictures, and video that people make themselves, mostly through the Internet.A. creativeB. creatingC. creationD.creativity3. Social Media is about how you use it to _____________ your relationships with other people in real life.A. findB. enhanceC. buildD. make4. We tend to get ___________ by their numbers game, thinking of more updates, more friends, more followers, more links, more photos, more everything.A. informationB. distractedC. absorbingD. excitement5. According to Wikipedia, social media has been defined to be “a group of Internet-based __________________.A. facilitiesB. applicationsC. systemsD. principles6. So, social media is just any Internet _________that can be used to share information with others.A. toolB. wayC. mediumD. trick7. Ordering food online might be_________and faster, but it’s not great for our health.A. usefulB. newC. convenientD. waste8. So why do we order with more reckless __________when we're using our smartphones and laptopsA. foodB. drinksC. snacksD. abandon9. Unlike desktops, smartphones and tablets offer limited space and may ________to a customer being less thorough about exploring the menu.A. explainB. tellC. contributeD. cause10. Most of the junk foods are__________ and easy to snack on foods, while they hit the bottom low with their nutritional factor.A. deliciousB. helpfulC. usefulD. nutritious第二部分:阅读理解共15小题;每小题2分,满分30分Passage 1The iMOVE database数据库 information platform for persons interested in job opportunities offered by German companies. The information can be obtained in seven languages: German, English, French, Spanish, Chinese, Russian and Arabic.All programs in the area of professional training are carried out by German training providers. All these programs have a clear content to meet your special needs.Programs which take place in Germany are carried out in English. Many of the German training providers have started their training activities towards the international market. Therefore, they also offer courses abroad. These courses are taught in English or the language of the target country. Providers will be glad to supply you with additional information on these courses. You can contact the provider directly to find out more about a program and the training provider.To guarantee high standards in the database, iMOVE has developed quality standards for training providers and their services. All of the training facilities in the iMOVE database have to follow these quality criteria 标准. All training providers who publish their international training programs in the iMOVE database have recognized our General Terms and Conditions.11. The iMOVE database is intended for persons who ________.A seek a job as a language translatorB are interested in the German languageC want to be employed by German companiesD wish to work for professional training providers12. The iMOVE programs are carried out by ________.A language training centersB German training providersC special service developersD overseas employment advisers13. held in Germany are taught in _________.A GermanB EnglishC FrenchD Chinese14. Which of the following measures has iMOVE taken to guarantee its high standardsA Offering different language courses.B Providing modern training facilities.C Starting training courses overseas.D Developing quality standards.15. The purpose of the passage is to ________.A advertise the iMOVE databaseB make German companies more popularC hire overseas employees to work in GermanyD encourage people to learn more foreign languagesPassage 2An ebookalso referred to as an electronic book,eBook,or e-bookis a digital version版本of a print book that you download and read. But if you want to read an ebook, you must have an Ebook Reader, which is a kind of free software used by your computer. Make sure you have installed the appropriate Reader before you download your ebook from the Internet. The software allows you to turn the words on the screen into the size you like. It also helps you turn pages and change your viewing options计算机屏幕上的阅读选择. Ebooks are a fun alternative to regular books. You can download them to any computers and create your own library of hundreds of titles. If you load them onto your portable computer,you can take them with you when you travel. Some ebooks are even interactive Best of all,when you order an ebook,there is no waiting and no shipping charges. The amount of time it takes to download your ebook depends on the speed of your connection and the size of your ebook.16. From this passage,we learn that an ebook___________.A can be found in any libraryB can be read directly from the InternetC can be read by any one who has a computerD can be read when special software is installed17. The Ebook Reader is used for___________.A reading an ebook you’ve downloadedB turning a print book into a digital versionC downloading an ebook from the InternetD copying an ebook onto a portable computer18. From this passage,we can learn that______________.A you can read an ebook on a laptop when you travelB you Can order an ebook using the Ebook ReaderC the ebooks ordered have to be shipped to youD it takes a lot of trouble reading an ebook19. Which of the following statements is TRUEA An ebook is ordered in print book is.B The size of the words in an ebook cannot be changed.C The downloading time is decided by the ebook’s size.D There is less fun reading an ebook than a print book.20. The passage is mainly about_______________.A a better way to download an EbookB a new kind of book—the EbooksC the new version of EbooksD the fun of reading EbooksPassage 3Languages are remarkably complex and wonderfully complicated organsof culture. They contain the quickest and the most efficient means of communicating within their respective culture. To learn a foreign language is to learn another culture. In the words of a poet and philosopher, "As many languages as one speaks, so many lives one lives." A culture and its language are as necessary as brain and body;while one is a part of the other, neither can function without the other.In learning a foreign language, the best beginning would be startingwith the non-language elements of the language: its gestures, its body language, etc. Eye contact is extremely important in English. Directeye contact leads to understanding, or, as the English saying goes, seeing eye-to-eye. We can never see eye-to-eye with a native speakerof English until we have learned to look directly into his eyes.21.The best title for this passage is Language and Culture.A:TB:F22.According to this passage, the only way to learn a foreign languageis to begin by learning its body language. A:TB:F23.According to this passage, gestures are pictures in a language. A:TB:F24.To learn a foreign language is to learn another culture.A:TB:F25.Direct eye contact leads to understanding in all cultures.A:TB:F第三部分: 完形填空共20小题;每小题1分,满分20分请认真阅读下面短文,从短文后各题所给的A、B、C、D四个选项中,选出最佳选项;My mother used to ask me what is the most important part of the body. Through the years I would _26___the correct answer. When I was younger, I thought _27___ was very important to us as humans , so Isaid, “My ears, Mummy.” She said, “No. Many people are _28_____ . But you keep thinking about it and I will ask you again soon.Several years passed before she asked me again. Since making my first _29____, I had often thought over the question. So this time I told her, “Mummy, it must be our eyes.” She looked at me and said, “You are _30____ fast, but the answer is not correct because there are many people who are blind.”___31____the years, mother asked me a couple more _32_____and always her response to my answers was, “No, but you are getting _33____ every year, my child.” Then last year, my Grandpa _34_____. Everybody was heart-broken. Everybody was crying. My mum looked at me when it was our _35____ to say our final good-bye to Grandpa. She asked me, “Do you know the most important body part yet, my dear”I was __36____ when she was asking me this now. I always thought this was a _37____between her and me. She saw the _38____ on my face and told me, “This question is very important. It show that you have really _39___ your life.” I saw her eyes well up with tears. She said, “My dear, the most important body part is your __40____.” I asked, “Is it because they hold up your head”She replied , “No, it is _41____ on them a crying friend or loved one can rest their head. I only hope that you have enough _42____ and friends that you will have a shoulder to cry __43____ when you need it” Then and there I understood the most important body part is not a __44___one. It is sympathetic to the pain of __45____.26. A. notice B believe in C doubtD guess at27. A. love B health C soundD sight28. A. blind B deaf C invisibleD. thoughtful29. A. discovery B decision C attemptD. suggestion30. A. learning B. thinking C.growing D. changing31. A. Before B. Till C. BeyondD. Over32. A. ways B things C questionsD. times33. A. stronger B. taller C smarterD. nicer34. A. left B got ill C. diedD got wounded35. A. duty B. turn C. pityD chance36. A. shocked B satisfied Cinterested D excited37. A game B test C matchD secret38. A. worry B puzzlemen t C regretD pain39. A. enjoyed B found C dislikedD lived40. A. shoulders B feet C handsD hair41. A how B because C whyD whether42. A. respect B favour C loveD fun43. A by B on C aboveD for44. A valuable B useful C selfishD precious45. A others B the deaf C GrandpaD the blind第四部分:英译汉满分15分In the past, media was created from one place, normally a company. Then the company would send out the media to consumers.Butwith social media, many individual people in differentlocationscreate content. Those people don’t need very special skills. On the other hand, in traditional media, people need special skills to produce something. Another difference is that social media can be produced much faster. It takes only a few minutes to write a twitter post, for example. But it can take many months to put together a magazine, or years to make a movie.第五部分:作文满分15分建议你在30分钟内,根据下面所给的题目和提纲用英语写出一篇不少于100词的短文;1.手机的好处;2.手机带来的问题;Advantages and Disadvantages of the Mobile Phone。

江南大学《网络课程设计与开发》大作业参考试题

江南大学《网络课程设计与开发》大作业参考试题

江南大学现代远程教育课程考试大作业科目:《网络课程的设计与开发》一、大作业题目(内容):按照设计思维的要求,根据模块四种

各个要素设计部分的教学内容与阶段性任务、以及模块六中的优秀课程设

计与开发的案例,自选主题,参考课程中提供的课程设计模板,能够合作(或者单独)设计开发一门在线课程的框架,并且完成一个单元的具体课

程设计与开发。

二、大作业具体要求:综合运用本门课程所学的知识,将前面各个

部分的设计任务有效整合,开展系统化的设计。

在完成整门课程的系统化设计的同时,选择其中的一节的内容,做出

设计最后的最终效果。

网络课程七个要素,各个要素都需要比较完备。

所有的内容必须有综合化的考虑,遵循“目标-手段”一致性的原则。

0-5分文档体系基本完整,框架清晰,但是有部分内容被忽视或未表

达清晰。

6-15分课程设计体系与框架完整,条理清晰,且设计与教学内容相

契合。

16-20分学习内容与框架设计(20)学习内容混乱,缺乏条理0-5

分学习内容较为清晰,但是内容有欠缺。

6-15分学习内容全面,却条理

清晰。

16-20分学习活动设计(20)缺乏学习活动的设计。

0-5分有学习

活动的设计,但形式比较单一,且与学习内容的相关性较为欠缺。

江南大学现代远程教育 第二阶段练习题

江南大学现代远程教育第二阶段练习题考试科目:《大学英语(三)》学习中心(教学点)批次:层次:专业:学号:身份证号:姓名:得分:第一部分:词汇与结构(共10小题;每小题2分,满分20分)此部分共有10个未完成的句子,针对每个句子中未完成的部分有4个选项,请从A、B、C、D四个选项中选出正确选项。

1. Jamie is a _____C___ pianist钢琴家and he has a huge巨大number of fans粉丝.A. traitB. organizedC. talented才能D. derived2. The industry行业is ____A____ by five multinational companies跨国公司.A. dominated控制B. derivedC. impliedD. contributed3. The government refuses拒绝to ____D____ with terrorists恐怖分子.A. implyB. organizeC. vow发誓D. negotiate谈判4. The Origin of Species is one of the most ____A____ books ever written.A. influential有影响B. invincibleC. deficientD. rigorous5. The working principle 原理of this machine is that the signal will be ___B_____ into digitalcode数字码.A. piled upB. converted修改C. overwhelmedD. crippled6. Being questioned by the public公众, they have ____C____ to give a quick and decisive 决定response回应.A. devastatedB. prioritizedC. vowed发誓D. remarked7. They were lost in the city because its centre中心has ___B_____ beyond recognition.面目全非A. distractedB. altered改变C. inspiredD. converted8. These dogs are ____D____ to fight打架.A. crippledB. talentedC. dominatedD. bred9. Howard ____A____ those who had no principle原则and could be bought by money.A. disdained蔑视B. derivedC. sortedD. organized10. When I ____C____ my childhood, I realize实现that I was totally carefree and naïve.A. looked inB. looked upC. looked back回顾D. looked out第二部分:阅读理解(共15小题;每小题2分,满分30分)Passage 1Television has opened windows in everybody’s life. Young men will never again go to war as t hey did in 1914. Millions of people now have seen the effects of a battle. And the result has been a general dislike不喜欢of war, and perhaps或许more interest in helping those who suffer from all the terrible可怕的things that have been shown on the screen.Television has also changed politics政治. The most distant遥远的areas区域can now follow state affairs国家大事, see and hear the politicians政治家before an election选举. Better informed 信息量大, people are more likely to vote选举, and so to make their opinion意见count总数.Unfortunately不幸, television’s influence影响has been extremely非常的harmful 有害的to the young. Children do not have enough足够experience经验to realize认识that TV shows present出现an unreal不真实world; that TV advertisements广告lie to撒谎sell products产品that are sometimes bad or useless无用的. They believe that the violence暴力they see is normal 正常and acceptable可以接受. All educators agree that the “television generations一代” are more violent暴力的than their parents and grandparents.Also, the young are less patient耐心. Used to TV shows, where everything is quick and interesting, they do not have the patience to read an article文章without pictures; to read a book that requires要求thinking; to listen to a teacher who doesn’t do funny 有趣things like the people on children’s programs项目. And they expect期望all problems to be solved happily in ten, fifteen, or thirty minutes. That’s the time it takes on the screen屏幕.11. In the past, many young people ____D__.A. knew the effects of warB. went in for politicsC. liked to save the wounded in warsD. were willing to be soldiers士兵数量12. Now with TV people can ___B__.A. discuss politics at an information centerB. show more interest in politics 政治C. make their own decisions on political affairsD. express their opinions freely13. The author作家thinks that TV advertisements广告__A___.A. are not reliable可靠on the whole总体B. are useless to peopleC. are a good guide to adultsD. are very harmful to the young14. Which is NOT true according to the passage? BA. People have become used to crimes now.B. With a TV set some problems can be solved解决quickly.C. People now like to read books with pictures.D. The adults are less violent than the young.15. From the passage, we can conclude推断that ___D__.A. children should keep away from TV programs should be improvedC. children’s books should have picturesD. TV has a deep深的influence影响on the youngPassage 2Nonverbal (非语言的) communication沟通has to do with gestures手势, movements动作and closeness亲密of two people when they are talking. The scientists科学家say that those gestures, movements and so on have meaning意思which words do not carry支持.For example, the body distance距离between two speakers can be important重要. North Americans often complain抱怨that South Americans are unfriendly不友好because they tend倾向to stand站立close to the North American when speaking, while the South American often considers认为the North American to be “cold” or “distant远” because he keeps a greater较大distance 距离between himself and the person he is speaking to . The “eye contact眼神交流” provides提供another example of what we are calling nonverbal communication. Scientists have observed观察that there is more eye contact眼神交流between people who like each other than there is between people who don’t like each other. The length时长of time that the person whom you are speaking to looks at your eyes indicates表示the amount数量of interest he has in the things you are talking about.On the other hand, too long a gaze注视can make people uncomfortable不安的. The eyes apparently显然play a great part in nonverbal communication. Genuine真实的warmth温暖or interest, shyness害羞or confidence信心can often be seen in the eyes. We do not always consider 认为 a smile to be a sign of friendliness. Someone who is always smiling, and with little apparent reasons, often makes us uneasy.16. According to the passage, nonverbal communication __B___.A. is a method often used by people who cannot speakB. can tell something that words cannotC. can be used to talk with people who cannot bearD. is less used than words17. The South American ___B__.A. tends to keep a distance between himself and the person he is speaking toB. usually stands close to the person he is talking toC. is often unfriendly when spoken toD. is often cold and distant when speaking18. Which of the following is NOT true? DA. Less eye contact suggests distance in relation.B. The longer one looks at you, the more interest he has in you.C. There is more eye contact between people who like each other.D. Shorter eye contact shows more interest in what one is talking about.19. Too long a gaze ___A__.A. may upset people being looked atB. shows one’s great confidenceC. indicates one’s interest in the talkD. tells you how friendly one is20. Constant smiling without apparent reason __D___.A. is a sign of one’s friendlinessB. is a sign of one’s unfriendlinessC. makes people feel happyD. makes people feel uncomfortablePassage 3My husband had just bought a new washing machine for me. I decided to use it and I washed a lot of things.Everything worked well, but I found one of my husband's socks袜子missing. I looked everywhere for it, but I couldn't find it anywhere.The next morning, I got ready for school as usual. When the bell铃rang, the students came in. I greeted them first and then told them what we were going to do that day.When I turned around to write on the blackboard, the class broke out a roar大叫!They laughed and laughed. They laughed so much, in fact, that I was afraid the headmaster would be into seeing all this.I asked the class to stop, but the more I talked, the more they laughed. I decided to pay no attention注意to them and I continued继续to write on the blackboard. When I did this, theyroared even more.Finally最后, the teacher who had the room next to mine came in to see what all the laughter was about. When he came in, he started laughing, too!"Good heavens," I said. "Will someone please tell me what is so funny?""Oh, God," said the teacher. "You have a brown sock to the back of your skirt!"So that's how I found my husband's missing sock."Oh, well," I said to the class. "Let's just say you have had an unforgettable难忘lesson on static (静止的) electricity."21.The writer was a teacher.A:T AB:F22.When the writer turned around to write on the blackboard, the class began to laugh loudly.A:T AB:F23.She couldn't find one of her husband's socks, because her husband had taken it away.A:TB:F B24.The teacher from the next room laughed, because he found a sock on the back of the writer's skirt.A:T AB:F25.The students told her about the laughing.A:TB:F B第三部分:完形填空(共20小题;每小题1分,满分20分)请认真阅读下面短文,从短文后各题所给的A、B、C、D四个选项中,选出最佳选项。

江南大学网络教育财务管理第1阶段测试题

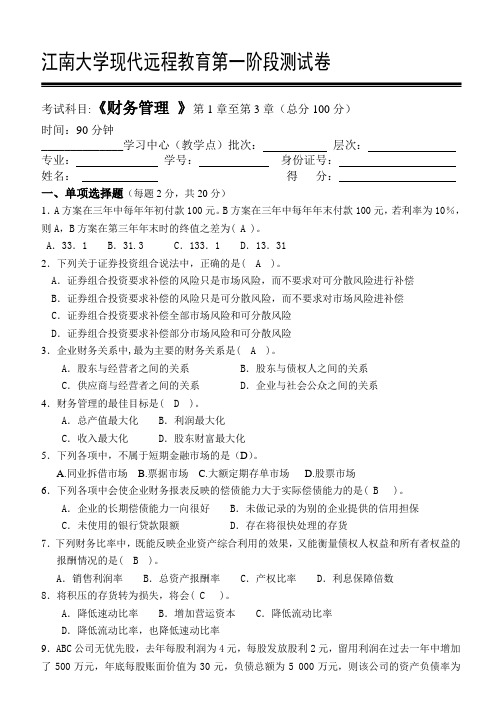

江南大学现代远程教育第一阶段测试卷考试科目:《财务管理》第1章至第3章(总分100分)时间:90分钟______________学习中心(教学点)批次:层次:专业:学号:身份证号:姓名:得分:一、单项选择题(每题2分,共20分)1.A方案在三年中每年年初付款100元。

B方案在三年中每年年末付款100元,若利率为10%,则A,B方案在第三年年末时的终值之差为( A )。

A.33.1 B.31.3 C.133.1 D.13.312.下列关于证券投资组合说法中,正确的是( A )。

A.证券组合投资要求补偿的风险只是市场风险,而不要求对可分散风险进行补偿B.证券组合投资要求补偿的风险只是可分散风险,而不要求对市场风险进补偿C.证券组合投资要求补偿全部市场风险和可分散风险D.证券组合投资要求补偿部分市场风险和可分散风险3.企业财务关系中,最为主要的财务关系是( A )。

A.股东与经营者之间的关系 B.股东与债权人之间的关系C.供应商与经营者之间的关系 D.企业与社会公众之间的关系4.财务管理的最佳目标是( D )。

A.总产值最大化 B.利润最大化C.收入最大化 D.股东财富最大化5.下列各项中,不属于短期金融市场的是(D)。

A.同业拆借市场B.票据市场C.大额定期存单市场D.股票市场6.下列各项中会使企业财务报表反映的偿债能力大于实际偿债能力的是( B )。

A.企业的长期偿债能力一向很好 B.未做记录的为别的企业提供的信用担保C.未使用的银行贷款限额 D.存在将很快处理的存货7.下列财务比率中,既能反映企业资产综合利用的效果,又能衡量债权人权益和所有者权益的报酬情况的是( B )。

A.销售利润率 B.总资产报酬率 C.产权比率 D.利息保障倍数8.将积压的存货转为损失,将会( C )。

A.降低速动比率 B.增加营运资本 C.降低流动比率D.降低流动比率,也降低速动比率9.ABC公司无优先股,去年每股利润为4元,每股发放股利2元,留用利润在过去一年中增加了500万元,年底每股账面价值为30元,负债总额为5 000万元,则该公司的资产负债率为( C )。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

江南大学现代远程教育提前考试大作业学习中心:崇安职校课程名称:税收筹划题目:1、试论利用生产方式进行消费税税收筹划时应该注意的问题2、某商场每销售100元(含税价,下同)的商品其成本为70元,商场为增值税一般纳税人,购进货物有增值税专用发票,为促销而采用以下四种方式:(1)商品8折销售;(2)购物满100元,赠送20元购物券,可在商场购物;(3)购物满100元者返还现金20元;(4)购物满100元者可再选20元商品,销售价格不变,仍为100元。

假定企业销售100元的商品,这四种方式哪一种最节税 (由于城建税和教育费附加对结果影响较小,因此计算时可不予考虑) 3、甲房地产开发公司开发居民小区住宅,预计房款收入为5O O00万元,同时需代收天然气初装费、有线电视初装费等费用共计1000O万元。

假设不考虑城建税和教育费附加。

请对其进行纳税筹划 4、甲企业计划2012年度的业务招待费支出为150万元,业务宣传费支出为 120万元,广告费支出为480万元。

该企业 2012年度的预计销售额8000万元。

请对其进行纳税筹划5、2012年 ,某网络公司员工张某每月工资为7000元,由于业绩出色,2012年年底张某获得了60000元的年终奖。

请对张某全年的收入进行纳税筹划6、张某2012年为甲公司提供经纪服务,若与甲公司签订的是劳务合同,则张某预计每月可取得佣金20 000元 ;若与甲公司签订的是雇佣合同,则张某预计每月可取得工资薪金也为2O000元。

请对其进行纳税筹划7、甲乙双方拟合作建房,甲方提供土地使用权,乙方提供资金。

约定房屋建好后双方均分。

该房屋的价值共计40O0万元。

请对其进行纳税筹划专业:会计学批次、层次:201309专升本学生姓名:吴红学号:913933235 身份证号码:320421************ 提交时间:2014年10月10日一、简答题:1、试论利用生产方式进行消费税税收筹划时应该注意的问题答:从理论上分析,由于委托加工情况下,企业的消费税计税依据存在筹划空间,因此,企业可以通过选择生产方式进行税收筹划。

但是在利用生产方式进行税收筹划时,企业应该注意以下问题:1.注意加工费确认的合理性(1)加工费存在平衡点。

上述案例的分析是建立在两种生产方式耗用的原材料的成本和加工费是一致的情况下。

加工费是影响分析结果的重要因素,在实际工作中,受托方有独立定价的权利,因此,委托加工能否为企业节税受加工费高低的影响。

企业在进行生产方式选择时,需要事先测算可以接受的加工费用的最高限额。

加工费的最高限额应该是委托加工和自行生产两种生产方式下,应缴消费税的税负保持相等时的加工费用。

两种生产方式下,应缴消费税的税负相等时,应该满足下列等式:(原材料成本+加工费)/(1—消费税税率)=产品预计销售价格由此,可以推出:委托加工加工费的最高限额=产品预计销售额x(1—消费税税率)—原材料成本(2)不同的加工费影响企业生产方式的选择。

当委托加工费用低于可接受的加工费最高限额时,企业采用委托加工方式生产应税消费品的税负会降低,采用委托加工生产对企业会更有利;当委托加工费用高于可接受的加工费最高限额时,采用委托加工反而会增加企业的消费税税负。

只有确定合理的加工费,委托加工才能给企业带来收益。

2.注意选择合适的受托方(1)避免选择个体工商户和同类产品生产企业进行委托加工。

根据中国现行税法的规定,委托个体工商户进行加工应税消费品,应该由委托方收回以后按照售价进行课税。

可见,委托个体工商户加工与自行生产的计税依据是相同的,委托个体工商户进行加工不能达到减轻税负的目的。

其次,受托方不能从事同类应税品的生产。

如果受托方有同类应税消费品的生产和销售,则该企业接受委托加工的应税消费品不能按照组成计税价格计算消费税,这将直接影响筹划的效果。

(2)选择关联的加工企业。

为了利于税收筹划工作的进行,企业首先可以考虑选择委托关联加工企业进行加工生产。

企业通过关联方加工,可以压低委托加工成本、减轻企业的税负,有利于企业利润实现最大化。

特别是在企业生产能力受到限制时,利用关联方进行委托加工,可以减少自行生产的追加投资的风险。

随着中国新企业所得税法的实施,关联方交易的价格将成为税务部门关注的焦点。

企业在与关联方确定加工费的价格时,应该及时向税务机关提出与其关联方之间业务往来的定价原则和计算方法,争取达成预约定价,以利于企业及时进行决策。

(3)成立专业的加工企业。

采用委托加工会使得企业自身的资源闲置,因此,在企业自身有足够的生产能力时,企业可以考虑将生产车间分立,成立加工企业,专门从事应税消费品的受托加工。

通过筹划,能够使得自行生产变为委托加工,节约税金支出。

在这种方案下,主要考虑分立费用与节约税款之间的关系。

如果分立费用低于节约税款,方案就可行;如果分立费用高于节约税款,方案就不可行。

3.注意规范原材料的提供方式为了防止企业利用“委托加工”进行避税,中国的税法明确规定“委托加工的应税消费品”是指由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

如果由受托方提供原料生产的消费品以及由受托方以委托方的名义购进原材料生产的应税消费品,不论企业在财务上是否作销售处理,在税法上都认定为自行生产,一律由受托方在移交货物时按照销售价格进行课税。

在利用生产方式进行税收筹划时,应该按照税法的规定提供原材料。

4.注意加工程度对筹划效果的影响依据中国税法规定,委托加工收回进行再加工的应税消费品应按照售价计税;可见,不完全委托加工产品与自行生产都是以售价为依据,选择不完全委托加工不能为企业带来节税收益。

如果考虑货币时间价值,不完全委托加工由于在委托加工环节已经交纳部分税款,税负比自行生产更重。

特别是对于中国现行税法规定不能抵扣委托加工环节已纳消费税的消费品来讲,例如酒类产品,如果采用委托加工进行生产,企业应该负担委托加工环节和销售环节两道工序的消费税,反而对企业不利。

在利用生产方式进行税收筹划的时候,企业应注意加工程度对税收筹划效果的影响。

在利用加工方式进行税收筹划时,企业应该在遵守国家税收政策的前提下,结合自身生产、经营、管理的客观要求,在综合分析相关因素的基础上进行。

税收影响企业生产方式的选择,但企业选择生产方式应不仅仅为了减轻税负,而是应该有利于企业的长期发展。

选择有利于企业实现价值最大化的方案,才是企业进行税收筹划的目标2、某商场每销售100元(含税价,下同)的商品其成本为70元,商场为增值税一般纳税人,购进货物有增值税专用发票,为促销而采用以下四种方式:(1)商品8折销售;(2)购物满100元,赠送20元购物券,可在商场购物;(3)购物满100元者返还现金20元;(4)购物满100元者可再选20元商品,销售价格不变,仍为100元。

假定企业销售100元的商品,这四种方式哪一种最节税 (由于城建税和教育费附加对结果影响较小,因此计算时可不予考虑)?答:假定企业销售100元的商品,在这四种方式下其纳税情况和利润情况如下(由于城建税和教育费附加对结果影响较小,因此计算时不予考虑):(一)打折销售这种方式下,企业销售价格100元的商品,只收80元,这项销售行为,成本为70元,销售收入80元。

应纳增值税额=80/(1+17%)x17%-70/(1+17%)x17%=1.45(元)销售毛利润=80/(1+17%)-70/(1+17%)=8.55(元)应纳企业所得税=8.55x25%=2.1375(元)税后净利润=8.55-2.1375=6.4125(元)(二)送购物券销售这种方式下,消费者购物满100元,赠送20元购物券,可在商场购物,这相当于商场赠送20元商品(成本为14元),赠送行为视同销售,应缴纳增值税,赠送商品成本不允许在企业所得税前扣除。

所以:应纳增值税额=100/(1+17%)x17%-70/(1+17%)x17%+20/(1+17%)x17%-14/(1+17%)x17% =5.23(元)个人所得税:根据《财政部、国家税务总局关于企业促销展业赠送礼品有关个人所得税问题的通知》(财税〔2011〕 5o号)规定,企业在向个人销售商品(产品)和提供服务过程中向个人赠送礼品,属于企业通过价格折扣、折让方式向个人销售商品(产品)和提供服务,不征收个人所得税。

企业所得税:销售毛利润=100/(1+17%)-70/(1+17%)-14/(1+17%)=13.6752(元)应纳企业所得税:[100÷(1+17%)+20÷(1+17%)—70÷(1+17%)—14÷(1+17%)]X25%=7.6923(元):税后利润:13.6752—7.6923=5.9829(元)(三)返还现金销售这种方式下,消费者购物达100元,则返还现金20元。

返还的现金是对外赠送,不允许在企业所得税前扣除,而且按照个人所得税制度的规定,企业还应代扣代缴个人所得税。

为保证让顾客得到20元的实惠,商场赠送20元现金应不含个人所得税,是税后净收益,该税应由商场承担,因此,赠送现金商场需代顾客偶然所得缴纳个人所得税额为:20/(1-20%)X20%=5(元)商场销售额为100元时其纳税及盈利情况为:应缴增值税额=100/(1+17%)x17%-70/(1+17%)x17%=4.36(元)扣除成本、对外赠送的现金及代扣代缴的个人所得税后的利润为:100/(1+17%)-70/(1+17%)-20-5=0.64(元)由于赠送的现金及代扣代缴的个人所得税不允许在企业所得税前扣除,则:应纳企业所得税=[100/(1+17%)-70/(1+17%)]x25%=6.41(元)税后净利润=0.64-6.41=--5.77(元)(四)加量不加价销售这种销售方式是指购物达一定数量,再选购一定的商品,总价格不变。

如购物达100元者,再选购20元商品,销售价格不变,仍为100元。

这也是一种让利给顾客的方式,与前几种形式相比,其销售收入没变,但销售成本增加了,变为84元(70+20x70%),则:应纳增值税额=100/(1+17%)x17%-84/(1+17%)x17%=2.32(元)销售毛利润=100/(1+17%)-84/(1+17%)=13.67(元)应纳企业所得税=13.67X25%=3.4175(元)税后净利润=13.67-3.4175=10.2525(元)综合以上四种方案,当属方案四最优,方案一次之,而方案三即返现金销售则不可取。

从以上的分析可见,同样是促销,可以有很多形式,各种形式让利程度,企业税收负担和收益额都不一样,因而促销效果和企业收效也不一样。

因此商业企业在进行营销决策时,千万别忘记分析和权衡各种方式的税收负担,进行相关的税收筹划。