清科2016年01月中国创业投资暨私募股权募资统计报告

2016年第一季度中国私募股权投资研究报告

2016年第一季度中国私募股权投资研究报告清科研究中心于2006年起,开始对投资于中国(大陆地区)的私募股权基金进行大规模调研以及专业性的研究与报道。

此次推出的《2016年第一季度中国私募股权投资研究报告》以2016年第一季度调研数据为基础,为读者提供详实的统计信息;同时有选择地披露部分私募股权基金募资、投资和退出案例;此外,我们还对2016年第一季度中国私募股权市场上的现状和趋势作了详细的描述和分析。

本研究报告包括主体内容、研究方法和附录。

其中主体内容分为五个部分共九个章节。

第一部分是市场回顾,包含第一章,即对2016年第一季度中国私募股权市场环境及发展情况进行了回顾和总结。

第二部分是统计分析,包含第二、三、四章。

分别对2016年第一季度中国私募股权市场的募资、投资和退出活动进行了详细的统计分析,这一部分包含了清科研究中心在中国私募股权行业的大量一手数据。

同时,本报告还筛选出部分重点和典型的募资、投资和退出案例附在各章结尾,以供读者参考。

第三部分是专题研究,包含第五章。

本节主要研究我国PPP产业引导基金的现状及趋势预测。

中央政府于2015年政府工作报告中宣布成立总规模1800亿元人民币的国家级PPP融资支持基金,基金投入市场后,将撬动我国万亿规模的PPP市场。

PPP模式在我国起步虽晚,但发展迅猛、成效卓著。

PPP模式既可帮助各级地方政府解决融资难、项目落地难的问题,也可为社会资本提供投资渠道并获得投资回报。

在中央政府的领导及支持下,我国各地掀起了研究并设立地方PPP专项引导基金的热潮。

通过政府的模范带动作用,引入优秀社会资源参与地方PPP项目建设。

清科研究中心根据这一趋势,推出《2016年中国引导基金PPP模式专题研究报告》,旨在梳理近年来我国发起设立PPP引导基金的现状运作模式分析。

同时,总结出各地引导基金的运作特点及可借鉴模式,对典型案例做出分析。

第四部分是市场展望,包含第六章。

在这一章中我们对2016年中国私募股权市场的投资、募资和退出情况进行了预测,以为读者提供有益的参考。

中国创业投资暨私募股权市场LP年度研究报告

清科数据:2012年LP增至7511家本土LP“机构化”初显2013-1-10 清科研究中心张国兴大中华区著名创业投资暨私募股权研究机构清科研究中心最新数据显示,2012年全年,受整体经济环境疲弱的影响,中国创业投资暨私募股权市场LP数量以及可投资金额继续保持着低速增长;在可投资本量方面,外资LP依然占据市场主流,然而随着针对VC/PE市场人民币LP的入场政策不断放宽,保险公司、券商等机构投资者相继进入私募股权市场,未来人民币LP结构有望得到进一步优化。

个人投资者占据市场主流本土LP结构仍需优化从LP数量上分析,截至2012年底,清科研究中心共收录的LP共7,511家,在所有收录的LP中,披露可投资本量的机构共6,134家。

在清科研究中心观测的19类LP中,富有家族及个人、企业以及VC/PE 机构位列前三名,分别有3,773家、1,289家以及475家,分别占LP总数的50.2%、17.2%以及6.3%,这三类LP的占比总和超过了中国创投暨私募股权市场投资人总量的七成。

从LP可投资本量来看,截至2012年底,全体LP共披露可投资本量为8,073.36亿美元,其中上市公司、公共养老基金以及主权财富基金所披露的可投资本量均超过了1,500.00亿美元,分别为2,123.76亿美元、1,667.64亿美元以及1,543.07亿美元,各占可投资本总量的26.3%、20.7%以及19.1%。

此外,作为活跃的机构投资人,FOFs 可投资本量共515.16亿美元,占LP可投资本总量的6.4%。

清科研究中心观测到,进入2012年以来富有家族及个人LP投资趋于活跃。

数据显示,在2011年底时,富有家族及个人投资者从数量上看仅占LP总数的46.1%,而截至2012年底,这一比例攀升到50.2%。

可见,由于投资渠道狭窄,在股票二级市场处于寻底,房地产调控政策较为严厉的情况下,可供富有家族及个人LP选择的投资种类并不多,而VC/PE投资因其高收益性也就成为家族及个人LP的重要选择。

清科半年报:2016上半年国内天使投资环比回升,垂直互金仍是资本寒(zhui)冬(peng)中风口

清科半年报:2016上半年国内天使投资环比回升,垂直互金仍是资本寒(zhui)冬(peng)中风口综述:大中华区著名创业投资与私募股权投资研究机构清科研究中心近日发布数据显示:2016年上半年,中国天使投资市场活跃度持续加温。

根据清科集团旗下私募通统计,2016年上半年中国天使投资机构新成立40支天使基金,上半年共募得60.77亿元;投资方面,上半年共发生818起天使投资案例,披露案例金额约为51.85亿元;退出方面,上半年共发生31起退出案例,其中新三板退出发生22起,占据退出事件半壁江山。

受外部综合因素影响,上半年IPO退出仅发生1起案例;外加上,MSCI第三次拒纳A股以及中国股票注册制度实施的不明朗,为天使投资通过IPO退出蒙上一层阴影,新三板退出依旧是热点。

双创浪潮带来诸多积极因素,天使市场催化效应明显2016年上半年中国经济处于“最坏”的资本寒潮和资产配置荒叠加的时代,但又处于“最好”的政策福利时代。

国家对于“双创”的扶持力度逐步增强,扶持政策频发;2016年02月18日国务院印发《国务院办公厅关于加快众创空间发展服务实体经济转型升级的指导意见》,旨在促进众创空间向专业化发展,为大众创业万众创新提供低成本、全方位、专业化服务,更大释放全社会创业创新的活力,加快科技成果向现实生产力转化。

2016年5月12日国务院办公厅印发了《国务院办公厅关于建设大众创业万众创新示范基地的实施意见》国办发〔2016〕35号;主要围绕创新创业重点改革领域开展试点示范,通过试点示范完善“双创”政策环境,推动“双创”政策落地,大力扶持“双创”平台,构建“双创”发展生态环境,调动“双创”主体积极性,发挥“双创”和“互联网+”集众智汇众力的乘数效应,发展新技术、新产品、新业态和新模式。

密集的扶持政策和利好的税收优惠,经济新动能效力持续显现,创业热情迅速拉高,创业者接踵而来,生生不息的创业大潮为天使投资市场带来发展新篇章。

清科2014年10月中国创业投资暨私募股权投资统计报告

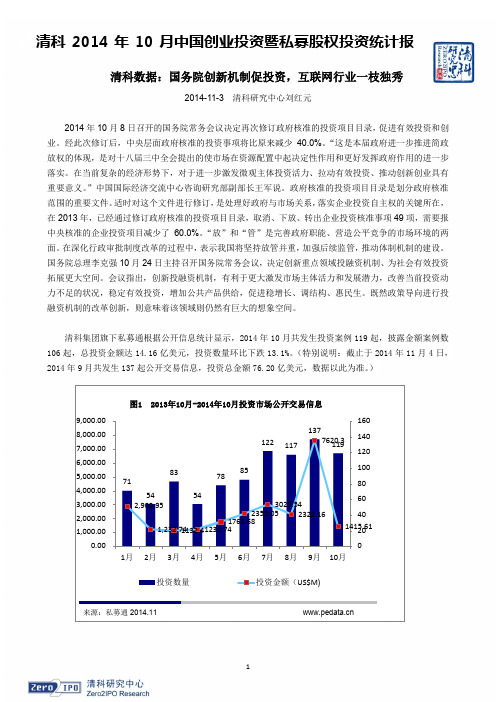

10 月 14 日,腾讯产业共赢基金投资浙江康健绿线网络技术有限公司旗下的挂号网超过 1.00 亿美金 , 在本次融资之前,挂号网已经获得两轮融资。在 2010 年 10 月的 A 轮融资中,风和投资管理投资挂号网 1,000.00 万美元。2012 年 1 月,挂号网完成 B 轮融资,投资方为晨兴创投,金额未公开。康健绿线目前

DCM资本投资淡蓝网

59.23 55.00 30.00 30.00

腾邦梧桐投资投资欣欣旅游

25.89

光速创投和经纬中国投资e代驾

25.00

2014年10月投资总额

1415.61

来源:私募通 2014.11

占总投资比重

24.7% 11.5% 7.1% 7.1% 4.2% 3.9% 2.1% 2.1% 1.8% 1.8% 100.0%

10 月 17 日,上海复星创业投资管理有限公司、招商昆仑股权旗下的中新建招商股权投资基金、招商 证券股份有限公司、海通证劵和弘泰资本等投资北京宅急送快运股份有限公司 10.00 亿元人民币。宅急送 希望能够在 2017-2019 年“成功转型,实现上市”。投资方之一复星集团表示 “此次投资宅急送,是复 星继韵达快运、菜鸟网络之后在物流行业的又一布局。”

互联网行业态势火热,电子商务备受追捧

虽然 2014 年 10 月投资市场整体表现欠佳,投资规模下跌,互联网行业却一枝独秀,让 VC/PE 抢的头 破血流,融资额屡创新高、公司估值和上市行情节节攀升,9 月阿里巴巴成功上市,更让世界对中国信息 产业、互联网公司实力有了全新的认识。2014 年 10 月互联网行业投资事件发生 44 起,披露金额案例数 39 起,总投资金额达 7.07 亿美元,投资数量环比上升 7.3%,投资金额环比上升约 35.2%。(特别说明:截 止 2014 年 10 月 30 日,2014 年 9 月互联网行业投资案例 41 起,投资总金额 5.23 亿美元。数据统计以此 为准。)

清科2016年第一季度中国企业上市及新三板研究报告

清科2016年第一季度中国企业上市及新三板研究报告《2016年第一季度中国企业IPO及新三板研究报告》主要分为主体部分和附录部分。

其中主体部分分为五个部分:第一部分是2016年第一季度中国企业IPO及新三板回顾,包括第一章。

在这一部分中我们对2016年第一季度中国境内外宏观经济形势、资本市场环境进行了分析,回顾和总结了2016年第一季度中国企业境内外上市和新三板市场发展的总体概况。

第二部分是统计部分,包括第二、三、四章。

第二章对2016年第一季度中国企业境内外上市的总体情况进行了阐述,对全球各市场、国内沪深两市新股上市进行了全面分析;第三章对2016年第一季度股权投资支持的中企上市情况进行了具体描述;第四章对2016年第一季度新三板市场的发展情况予以了全面展示,将大量翔实的数据呈现在读者面前。

第三部分是专题研究部分,包括第五章。

随着2016年两会落下帷幕,新一年中国资本市场的改革步调也已基本确定:延迟注册制实施时间、战略新兴板无限期暂停推出,以上种种都让诸多期望登陆A股的企业措手不及。

加之众多的排队上市企业和漫长的上市审批流程,借壳上市将成为2016年资本市场的热点话题。

值此时机,清科研究中心特推出《2016年中国A股借壳上市分析研究报告》,以期给企业及广大投资者提供一定的参考意见。

第四部分是预测与展望,包括第六章。

根据2016年第一季度境内外经济和资本市场的发展态势,我们对2016年第二季度中国企业IPO和新三板市场情况做了展望和预测。

附录分为两个部分。

第一部分是2016年第一季度中国企业境内外上市一览表;第二部分是清科行业分类原则。

大中华区著名股权投资研究机构清科研究中心近日发布数据显示:在清科研究中心关注的海外16个市场和境内3个市场上,2016年第一季度共有36家中国企业融资353.33亿元人民币,其中,24家中企在境内上市,融资123.64亿元,12家中企在海外上市,融资229.69亿元。

清科-《中国创业投资十年回顾报告》

年均复合增长:+ 33% 金额 + 23% 基金

$5,485M

116

中国 创投十年 增 长 迅 速袁 资本 市场建设 逐步完善

中国经 济在过往十 年经历了年 均 复 合 为 10 % 的 GDP 增长袁 中国

新募 基金数

$4,067M

$3,973M 58

新增 资本量 34 $1,298M 28 21 $639M $699M 29 39

创业投资从概念型的投资方式逐渐被大众 所熟知尧所接受遥 中国创业资本规 模与投 资总 量 呈跳跃式快速增长袁屡次刷新历史记录袁在募资 金 额 上 袁 年 均 复 合 增 长 达 到 33 % 遥 创投管理的资本量也在稳步的增长袁根据清 科 研 究 中 心 的 统 计 袁 2001 年 袁 活 跃 在 中 国 市 场 的

更是需要从事并购贷款商业银行打造一只精干 的 专 业 队 伍 遥 上 世 纪 80 年 代 末 袁 出 于 为 大 规 模 的经常项目盈余寻找出路的目的袁 日本各大银 行给日本企业进行海外并购提供了大规模的资 金支持袁 由于对并购项目的风险控制失当袁不 仅多笔大规模并购项目以失败而告终袁还给银 行体系以及企业发展留下了后遗症袁 这也是我 们值得引以为戒的遥 从另一个层面上来看袁面 对这些并购项目中本身就具有的风险袁 很可能 会使从事此业务的商业银行趋于保守袁从而加 剧对具有国有背景的企业的偏好遥 总的看来袁 面对当前低靡的经济形势和市 场预期以及产业升级整合的迫切需求袁作为金 融创新又一次尝试的并购贷款对于提振市场信 心尧 为市场注入更多的流动性尧 推动更大范围 内并购活动的展开将起到积极的作用遥 重要之 处在于袁 如何有效地应用这一新的融资手段袁 在提升当前商业银行的资金运营能力的同时袁 积极推动合理的产业升级整合和进一步的金融 创新遥 姻

【年度重磅】“清科2016年中国股权投资年度排名”强势发布

【年度重磅】投资人必看!价值十万亿的“清科-2016年中国股权投资年度排名”强势发布2016年12月6日—8日,由清科集团、投资界主办,联想创投联合主办的“2016投资界年会暨第十六届中国股权投资年度论坛”在京举办,清科-2016年度中国股权投资年度排名榜单在会上揭晓。

排名榜单发布,中国股权投资的变与不变“清科-2016年度中国股权投资年度排名榜单”在年度论坛的最后一日压轴发布,优秀老牌投资机构悉数位列榜单,依然占据中国股权投资行业的重要席位,也有一些新锐投资机构凭借着出色的投资业绩迅速崛起,成为中国股权投资市场的新生力量。

清科研究中心历时数月,通过机构调研、数据汇总核实等方式,基于本年度投资机构管理资本量、募资、投资、退出回报等数据,并综合提名结果,评选出2016年度中国TOP30早期投资机构及TOP100创业投资/私募股权投资机构,以及最具代表性的创业投资/私募股权投资家、机构、中介服务商等奖项。

此次清科“中国股权投资年度排名”总榜单共分为八部分,包括天使投资人、早期投资机构、VC投资机构、PE投资机构、案例篇、综合篇(产业&新锐投资机构)、私募股权投资机构LP及中介机构。

2016年中国天使投资人10强榜单于本届论坛首次发布,蔡文胜、龚虹嘉、何伯权、雷军、王刚、吴彬、吴宵光、薛蛮子、杨向阳、曾李青等10位著名天使投资人均榜上有名。

其中,滴滴创始投资人王刚荣获“2016年中国年度天使投资人”。

在2016年中国早期投资机构30强榜单中,真格基金荣膺桂冠,同时获得2016年最佳早期投资机构,这也是真格基金第三次获得该项殊荣。

在创业投资机构排行方面,通过对活跃在中国大陆创业投资市场数千家VC机构的调研和数据核实,清科研究中心最终评选出“2016年中国创业投资机构100强”,其中IDG资本、红杉资本中国基金、深圳创新投获得该榜单前三甲。

在私募股权投资机构排名榜单方面,新老PE机构、银行系、保险系、券商系等各类私募股权投资机构均踊跃参评,最终鼎晖投资、平安资本、九鼎投资凭借着不俗的投资和出色的退出业绩获得“2016年中国私募股权投资机构100强”前三名。

中华区著名创业投资与私募股权研究机构清科研究中心最新数据显示

中华区著名创业投资与私募股权研究机构清科研究中心最新数据显示:2011年,由于国际金融大环境的复苏和中国经济的强劲发展,中国的并购市场延续了火爆增长的态势,并购活跃度一路飙升,案例数量突破了一千起的“大关”。

数据显示,在清科研究中心研究范围内,2011年前11个月,中国并购市场共完成并购案例1,040起;披露金额的880起案例并购总额达565.13亿美元,平均并购金额为6,421.89万美元。

与2010年全年的并购交易的案例数622起和并购交易总额348.03亿美元相比,已经均实现了大幅度的超越。

清科研究中心认为,2011年前11个月中国并购市场存在如下几个引人注目的特点:中国企业并购活跃度和金额飙升,并购数量突破“千起大关”2011年,在全球经济复苏和中国经济强劲发展的双重利好带动以及国家并购重组相关扶持政策的激励下,中国的并购市场持续爆发性增长,并购活跃度不断攀升。

清科研究中心的数据显示,2011年前11个月,中国并购市场共完成并购案例1,040起;披露金额的880起案例并购总额达565.13亿美元,平均并购金额为6,421.89万美元。

其中,国内并购案例有871起,占并购总数的83.8%,披露金额的764起案例涉及金额279.34亿美元,占交易总额的49.4%,平均并购金额为3,656.34万美元。

海外并购106起,占并购总数的10.2%,披露金额的78起案例涉及金额高达234.28亿美元,占交易总额的41.5%,平均并购金额为3.00亿美元。

外资并购有63起,占并购总数的6.1%,披露金额的38起案例涉及金额为51.50亿美元,占交易总额的9.1%,平均并购金额为1.36亿美元。

图1 2006-2011(1-11月)中国并购市场发展趋势跨国并购“重金出击”,并购金额直逼三百亿美元清科研究中心数据显示,2011年前11个月跨国并购呈现了强势增长,中国并购市场共完成169起跨国并购交易,披露金额的116起案例并购金额达到285.78亿美元。

清科年报:2016国内早期投资整体 趋缓,“创投国十条”助个人天使 迎来黄金期

清科年报:2016国内早期投资整体趋缓,“创投国十条”助个人天使迎来黄金期清科研究中心:邹萍2017年1月13日综述:大中华区著名创业投资与私募股权投资研究机构清科研究中心近日发布数据显示:2016年中国早期投资市场发展趋缓,初创企业融资冰火两重天。

根据清科集团旗下私募通统计,2016年中国早期投资机构新募集127支基金,总计共募得169.62亿元;投资方面,2016年共发生2,051起早期投资案例,披露投资金额约为122.40亿元;退出方面,2016年早期投资市场全年共发生221起退出案例,其中新三板退出92起,股权转让96起。

(备注:早期投资是指投资机构或个人天使专注于种子轮或天使轮等早期企业的股权投资。

)早期投资基金募集趋缓,全年募资金额同比下降根据清科集团旗下私募通统计,2016年中国早期投资机构新募集127支基金,同比小幅增长2.4%;披露募集金额为169.62亿元人民币,同比下降16.7%。

其中,人民币基金为120支,披露总募集金额为148.98亿元人民币;外币基金共计7支,分别为6支美元基金和1支港币基金,披露募集金额分别为20.22亿元人民币和0.43亿元人民币。

2016年在双创政策和资本寒冬的双重影响下,早期投资机构在募集数量和募集规模上呈现出两极分化趋势;募集数量不断增加,但平均募集规模同比下滑18.6%。

部分优质早期机构并未受资本寒冬和钱荒的影响,依旧发挥出色,不仅设立大规模人民币基金支持初创企业,同时还设立美元基金以此来掘金海外市场优质资源。

从2016年早期投资市场LP结构来看,早期投资基金LP来源趋于集中。

2015年股灾过后,国内IPO处于发展停滞阶段,导致IPO退出时间成本过高且流动性较差;与资金流动性要求较高的个人投资者形成较大反差。

在此情况下,早期投资机构在基金募集时会适当降低高净值个人投资者的出资比例,偏爱选择资金较为充足的大型企业或机构。

此外,2016年9月20日,国务院印发的《国务院关于促进创业投资持续健康发展的若干意见》进一步明确天使投资的地位以及将针对天使投资制定相应的税收支持政策。

2016年第一季中国创业投资研究报告

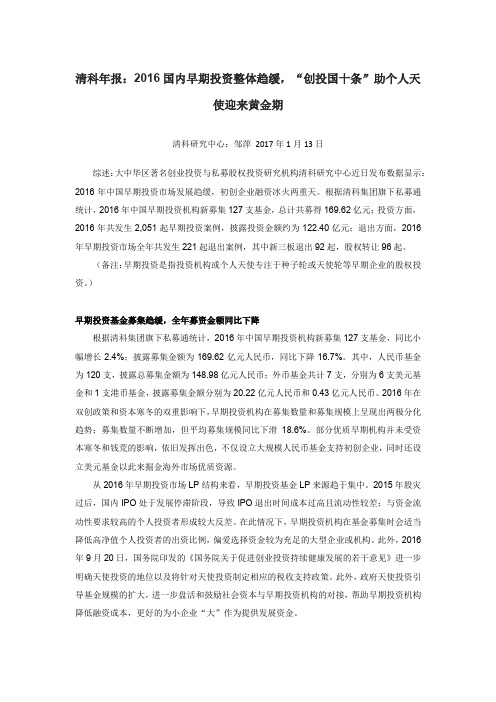

2016年第一季中国创业投资研究报告大中华区著名创业投资与私募股权研究机构清科研究中心近日发布数据显示:2016年第一季度中国创业投资市场募资活跃度下降,但平均募资规模大幅提升,投资活跃度环比回升,但创投机构出手仍较为谨慎。

清科集团旗下私募通统计,募资方面,2016年第一季度中外创业投资机构新募集基金65支,新增可投资于中国大陆的资本量为371.98亿元人民币,单支基金平均募集规模达6.30亿元人民币,同比上升幅度很大;投资方面,2016年第一季度共发生515起投资案例,同比下降37.7%,其中413起披露金额的交易共计涉及184.12亿元人民币,同比下降38.5%,平均投资规模达4,458.21万元人民币,与2015年同期相比,投资案例数和投资总金额下降幅度较大;退出方面,2016年第一季度共发生573笔VC退出交易,其中新三板挂牌成为最主要的退出方式,期间共计发生495笔,已经超过2015年全年的一半;IPO和并购退出分别排名第二和第三,分别发生39笔和29笔,在世界经济复苏依然乏力,中国经济向好趋势不牢固的情况下,创投机构未来退出压力仍然较大。

基金募资活跃度虽有所下降,但平均募资规模大幅提升2016年第一季度中国创业投资市场基金募资活跃度有所下降,但平均募资金额大幅上升。

2016年第一季度中外创投机构共新募集65支可投资于中国大陆的基金,同比下降35.6%,环比下降43.5%;已知募资规模的59支基金新增可投资于中国大陆的资本量为371.98亿元人民币,同比上升15.2%,环比上升30.9%。

2016年第一季度基金平均募资规模为6.30亿元人民币,同比上升85.5%,是2015年第四季度基金平均募集规模的2.3倍。

中外创投机构经过去年大量募资后,2016年第一季度基金募集活跃度有所下降,但多个地区设立大量的产业基金,涌现了募集金额超过10亿的基金,大幅度提升了本季度的基金平均募资金额。

从基金币种来看,2016年第一季度中国创投市场在募集数量方面,人民币基金仍“一枝独秀”,共新募集完成57支基金,约占全部新募集基金支数的87.7%;外币基金仅募集完成8支,占比仅为12.3%。

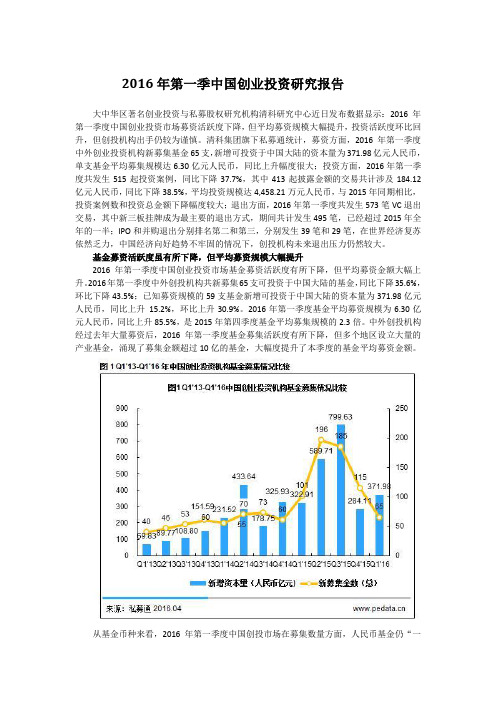

2016上半年国内天使投资回暖:互联网金融仍是风口

2016上半年国内天使投资回暖:互联网金融仍是风口2016年上半年,中国天使投资市场活跃度持续加温。

双创浪潮带来诸多积极因素,天使市场催化效应明显;天使募集回暖趋势明显,量化宽松缔造资本盛筵;金融产业集群“聚啸”大小资本,天使投资激发资本内生性;“互联网+”构建线上中国,互联网金融步入规范式发展时代。

天使投资回暖清科集团旗下私募通统计,2016年上半年共发生818起天使投资案例,披露案例金额约为51.85亿元。

案例数量同比下降34.92%,披露案例金额同比下降6.93%。

其中,2016年第二季度天使投资案例共计465起,环比增加31.73%;所披露的投资金额约合29.49亿元,环比上涨31.89%;投资案例数量及披露金额在第二季度皆呈现上涨趋势主要得益于国家政策的系列发布。

互联网金融投融资额增长337%《2016上半年中国互联网金融投融资分析报告》显示,互联网金融2016上半年投融资额增长337%。

2016上半年中国互联网金融投融资市场发生的投融资案例共计174起,获得融资的企业数为168家(其中有6家获得了两轮融资),融资金额约为610亿元人民币。

2015上半年共发生208起投融资案例,互联网金融投融资金额为181亿元人民币。

在投融资案例数方面,2016上半年的投融资案例数同比降低16.35%,显示了资本寒冬与监管趋紧的同时,投资机构的相对谨慎;在投融资总额方面,与2015年同期数据相比,2016上半年的互联网金融市场投融资规模增长达337%以上,并已经达到2015全年度互联网金融市场投融资总额944亿元的64.61%,单笔投融资额上升明显。

新兴互联网金融企业“水滴互助”尤其抢眼“水滴互助”目前的模式是:首次9元钱加入会员组织,患病会员可获得最高30万元一次性保障金,每个会员单次分摊不超过3元。

截至7月18日,水滴互助的付费会员数量超过24万人,单人单次分摊费用仅为1元多。

这种模式极大的改善了“因病致贫、因病返贫”的社会现状,因此获得资本的青睐。

清科2020年1月中国创业投资暨私募股权募资统计报告

清科数据:1月VCPE募资市场低迷,短期内募资难题依旧2020-02-17 清科研究中心张荟根据清科研究中心旗下私募通统计显示:2020年1月国内股权投资募资市场共计137支基金发生募集,数量同比下降47.9%,环比下降47.7%;披露募资金额的121支基金共募集474.84亿元人民币,同比下降59.1%,环比下降75.2%。

新设立基金共计41支,数量环比下降70.7%;披露目标规模的新设立基金11支,计划募资109.70亿元人民币,环比下降70.6%。

总体来看,本月新募集基金数量金额双双下降近半,新设立基金数量和目标规模环比更是大幅下降约七成,一方面是受到春节长假和疫情的影响,另一方面,2019年12月份有国家军民融合产业基金和深投控发展合作基金等大额基金拉高募资金额,而本月基金数量下降且较少大额基金发生募集和设立,相比之下本月整体募资市场显得低迷许多,但与去年2月份春节期间的募资市场的表现相当。

近来疫情爆发,短期内募资难题依旧。

1月新募集基金数量和募集金额下降近半,无外币基金发生募集根据清科研究中心旗下私募通统计显示:2020年1月国内股权投资募资市场共计137支基金发生募集,披露募资金额的121支基金共募集474.84亿元人民币,平均募资规模3.92亿元人民币,环比下降46.8%,本月募集金额在10亿元及以上的大额基金共计17支,募资约303.70亿元人民币,占总募集金额的64.0%。

从基金币种来看,1月新募集的基金中,人民币基金募集137支,披露募资金额的121支基金共募集474.84亿元人民币,平均募资规模3.92亿元人民币。

本月无外币基金发生募集。

从基金类型来看,本月新募集的成长基金数量为96支,占比达到70.1%,募资金额348.43亿元人民币。

创业基金有35支,占比为25.5%,此外本月还有2支房地产基金、2支基础设施基金及2支早期基金发生募资。

新募集房地产基金中值得关注的是深圳弘毅贰零壹玖企业管理中心(有限合伙),本月募集15.85亿元人民币,该基金成立于2019年,目标规模40.00亿元人民币,存续期5年,由弘毅投资管理(天津)(有限合伙)和西藏东方企慧投资有限公司共同发起设立,由弘毅投资管理(天津)(有限合伙)负责管理,该基金主要专注于投资中国一二线城市的价值增值型物业投资,投资物业类型包括办公、非办公物业、轻资产物业等,其中以办公为主,并通过改造翻新、运营提升、功能性调整等方式实现资本增值。

清科集团-中国创业投资十年回顾PPT

目1 2 3 4 5录创投环境十年变迁创投资本十年增长创投投资十年回顾创投退出十年收获创投市场十年看点目1 2 3 4 5录创投环境十年变迁创投资本十年增长创投投资十年回顾创投退出十年收获创投市场十年看点中国经济经历了十年的高速增长,A股市场负重成长GDP:年均复合增长10% GDP 年均复合增长10%350000 300000 10.4% 10.0% 10.1% 250000 8.4% 200000 150000 100000 50000 0 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 国民 产总值 亿元 国民生产总值(亿元) 比上年增长 年增长 89677 99215 109655 7.6% 159878 120333 135823 6.0% 4.0% 2.0% 0.0% 8.3% 183868 9.1% 211923 11.6% 257306 10.0% 9.0% 8.0% 14.0% 300670A股市值占GDP比重经历了一轮飙升 A股市值占GDP比重经历了 轮飙升13.0%140.0%12.0%127.1% 120.0% 100.0% 80.0% 80 0% 60.0% 40.0% 20.0% 0.0% 9.2% 1999 2000 2001 2002 2003 29.5% 16.2% 13.2%48.5%39.7% 31.9% 31.3% % 23.2% 10.4% 9.7% 7.3% 2004 17.6% 5.8% 200542.2% 36.2%40.4%11.8% 2006 200715.0% 2008A股市值/GDPA股流通市值/GDP注:2008年GDP为国家统计局初步核算数据,其他年份均为最终核准数据中国创投行业政策环境十年改观2008: 社保获准自主投资 创业板草案 沪深两市新规 创投引导基金办法 法 商业银行并购贷款 2007: 券商直投试点 新合伙企业法施行 信托公司管理办法 创投税收优惠政策 外商投资目录2000: 创业板9项规则 外商境内投资暂行规定2001: 外资创投暂行规定 中关村科技园区条例 互联网泡沫 1999及之前: 1998民建中央“一号提案” 2002: 投资基金法草案 外商投资电信 产业投资基金草案 企业规定 科技部等创投发展建议 外商投资目录2004: 2006: 中小企业板 “10号文” 外商投资目录 境内IPO重启 境外投资/外商 投资监管风暴 2005: 外管局“11号文”、 2003: “29号文”、“75号文” 外资创投管理办法 创投管理暂行办法 外管局 3 号文 外管局“3”号文1999200020012002200320042005200620072008目1 2 3 4 5录创投环境十年变迁创投资本十年增长创投投资十年回顾创投退出十年收获创投市场十年看点创投管理资本存量稳步增长$24,393M 年均复合增长: + 11% 金额 $19,086M $16,890M $11,500M $10,495M $12,823M $11,227M $11 227M $21,324M20012002200320042005200620072008注:清科研究中心从2001年开始统计中国市场创投机构的管理资本存量 此处统计金额为活跃在中国市场的创投基金可投资到中国大陆的资本存量,即创投基金历年募资金额减去历年投资总额后剩余的可投资资本量,下同本土创投和外资创投管理资本存量比较16,000 16 000 14,000 12,000 10,000 8,000 6,000 4,000 2,000 0 2001 2002 2003 2004 2005 2006 2007 2008外资创投注:上图未列出中外合资创投基金的管理资本存量本土创投单位:百万美元创投募资出现跳跃式发展$7,310M 116年均复合增长:+ 33% 金额 + 23% 基金 $4,067M 新募 基金数 新增 资本量 34 $1,298M $1 298M 28 $639M 21 $699M 29 39 $3,973M$5,485M582002200320042005200620072008注:清科研究中心从2002年开始统计中国市场创投机构新募基金情况本土创投和外资创投募资比较874,500 4,000 3,500 3,000 2,500 2,000 2 000 1,500 1,000 500 07 6 18 21 12 9 23 17 12 14 22 32 21新设 本土基金新设 外资基金200220032004 外资创投20052006 本土创投20072008注:上图未列出中外合资创投基金的新募基金情况单位:百万美元目录1创投环境十年变迁2创投资本十年增长3创投投资十年回顾4创投退出十年收获5创投市场十年看点创投投资保持快速增长607$4,210M 年均复合增长:+ 25% 金额+ 9% 案例440$3,247M 324投资案例数434$1,777M$1,173M 228177$1,269M253271226投资216$,$992M$580M$418M 金额$927M$518M2005200820062003200419992002200720002001本土创投和外资创投投资比较创投投资行业分布(1)投资案例数(1999-2008年):3,176投资金额(1999-2008年):US$15B生技/健987未披露,1,310 ,清洁技术,806 , 5%未披露,30410%清洁技术,1635%康, 987 ,7%服务业,18479%生技/健康,246 , 8%服务业304 , 10%163 , 5%1,847 ,12%广义IT,,293 , 9%31123传统行业,2,158 ,14%,7,905 ,53%传统行业,487 , 15%广义IT,1,683 ,53%2单位:百万美元创投投资行业分布(2)投资金额(%)80.0%90.0%100.0%投资案例数(%)80.0%90.0%100.0%50.0%60.0%70.0%50.0%60.0%70.0%200%30.0%40.0%200%30.0%40.0%0.0%10.0%20.0%19992000200120022003200420052006200720080.0%10.0%20.0%1999200020012002200320042005200620072008广义IT传统行业服务业生技/健康清洁技术广义IT传统行业服务业生技/健康清洁技术创投投资地域分布投资地域分布(2002-2008年)投资案例数 (%)创投投资阶段分布100.0%投资阶段分布(2003-2008年)投资案例数(%)$6,232M 投资40.0%60.0%80.0%880案例数7050.0%20.0%200320042005200620072008初创期扩张期成熟期$2,300M投资$2,743M600%80.0%100.0%投资金额(%)金额初创期扩张期成熟期0.0%20.0%40.0%60.0%214注:清科研究中心从2003年开始统计创投投资案例的阶段分布平均投资额按已披露投资金额的案例数计算200320042005200620072008初创期扩张期成熟期创投投资平均投资额变化628.27.88.010.0 6.2(US$M)平均投资额($)注:平均投资额按已披露投资金额的案例数计算目录1创投环境十年变迁2创投资本十年增长3创投投资十年回顾4创投退出十年收获5创投市场十年看点创投退出稳中有增创投退出分布按退出方式 (% )100.0% 90.0% 80.0% 70.0% 70 0% 60.0% 50.0% 40.0% 30.0% 20.0% 10.0% 0.0% 2002 2003 2004 2005 2006 2007 2008 100.0% 90.0% 80.0% 70.0% 70 0% 60.0% 50.0% 40.0% 40 0% 30.0% 20.0% 10.0% 0.0% 2002 2003 2004 2005 2006 2007 2008按退出行业 (% )IPO股权转让并购上市后减持回购MBO清算广义IT传统行业生技/健康服务业清洁技术注:清科研究中心对创投机构的退出活动从2002年开始统计 创投退出笔数涵义:1笔退出交易指1个创投机构从1家被投资企业退出,如n个创投机构从1个企业退出,则计为n笔创投投资与创投支持的IPO企业数700 600 500 400 300 200 100 0 1999 5 2000 2 2001 11 2002 271 216 226 253 177 35 2004 23 2005 22 2006 53 30 2008 228 434 324 440 60710 20032007创投投资案例创投支持的 IPO企业数创投支持的中国上市企业市值已逾800亿美元60 52.3 50 40 29.9 30 20 10 0 海外市场 境内市场89 84创投支持的 上市企业数量创投支持的上市企业市值 (US$B)注:包括从2000年以来在海内外主要市场上市的创投支持的中国企业(除退市企业),企业总市值按2008年12月31日计算并统一折算成美元目1 2 3 4 5录创投环境十年变迁创投资本十年增长创投投资十年回顾创投退出十年收获创投市场十年看点看点 :外资创投随经济周期发展,管理资本跃升明显 看点一:外资创投随经济周期发展 管理资本跃升明显外资创投管理资本存量/募资/投资金额增长850% 700% 550% 400% 250% 100% -50% -200% 2003 2004 2005 2006 2007 2008IDGVC管理资本量的增长 管理资本量的增长管理资本存量增长率募资金额增长率投资金额增长率注:上图只列出2003年以来外资创投机构管理资本存量/募资额/投资额的增长率看点二:本土创投交错式增长,投资规模增长迅速 看点二:本土创投交错式增长 投资规模增长迅速本土创投管理资本存量/募资/投资金额增长 深圳创新投投资及管理资本的增长120% 90% 60% 30% 0% -30% -60% 2003 2004 2005 2006 2007 2008管理资本增长率募资金额增长率投资金额增长率注:上图只列出2003年以来本土创投机构管理资本量/募资额/投资额的增长率看点三:人民币基金募资快步赶超美元基金美元/人民币 新募基金数(%) 美元 人民币 新募基金数100.0% 90.0% 80.0% 80 0% 70.0% 60.0% 50.0% 50 0% 40.0% 30.0% 20.0% 20 0% 10.0% 0.0% 2006 美元 2007 人民币 2008美元/人民币 新增资本量(%) 美元 人民币 新增资本量100.0% 90.0% 80.0% 80 0% 70.0% 60.0% 50.0% 50 0% 40.0% 30.0% 20.0% 20 0% 10.0% 0.0% 2006美元2007人民币2008注:上图只列出2006年以来美元基金和人民币基金新募基金数和新增资本量的比较看点四:人民币投资有望再次进入增长周期美元/人民币 投资案例数(%) 美元 人民币 投资案例数100.0% 90.0% 80.0% 80 0% 70.0% 60.0% 50.0% 50 0% 40.0% 30.0% 20.0% 20 0% 10.0% 0.0% 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 美元 人民币美元/人民币 投资金额(%) 美元 人民币 投资金额100.0% 90.0% 80.0% 70.0% 60.0% 50.0% 50 0% 40.0% 30.0% 20.0% 20 0% 10.0% 0.0% 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008美元 人民币看点五:清科排名十年风云,三家分晋笑傲江湖十年上榜VC统计(上榜次数/VC数) 清科VC排名历年榜首50 40 30 30 20 10 0 9次 8次 7次 6次 5次 4次 3次 2次 7 2 5 8 17 16 12432000及以前 2001 2003 2005 2006 2002 2008 2004 20071次★ 2001年VC50强在2008年榜单中仅存:注:清科将2000年及之前的创投市场排名合并为历史排名12家清科观点清科见证了中国创投市场的十年成长历程; 中国创投市场资本量十年来增长了四倍多,年度募资金额也增长了四倍多; 中国创投市场投资十年来增长迅速,2006年以来经历了一轮飙升; 中国资本市场建设逐步完善,IPO退出仍是创投机构的主要退出渠道; 资本供给渠道日益拓宽,国际LP纷纷进军中国市场,国内LP群落也已逐渐形成; 过去十年,外资创投机构是中国创投市场的主力军,对市场发展、企业创新等作用明显; 本土创投机构正在崛起,管理、品牌、退出回报等令人关注,将成为未来十年的主要力量; 创投投资极大推动了中国互联网、新能源、生物医药等行业的发展,促进了技术进步和模式 创新。

清科2020年1月中国创业投资暨私募股权投资统计报告

清科数据:1月假期与疫情双重施压,VC/PE投资市场低迷2020-02-10 清科研究中心韩春玉根据清科旗下私募通数据统计,2020年1月VC/PE市场共发生171起投资案例,同比下降80.2%,环比下降62.7%;总投资金额为168.63亿元人民币,同比下降66.4%,环比下降86.3%。

受春节假期和疫情影响,1月VC/PE市场比较低迷。

本月发生4起10亿元以上的大额投资事件,案例数环比下降71.4%,融资金额环比下降94.3%。

从投资策略来看,IT行业在本月较受VC/PE机构关注,但互联网行业融资金额排名第一。

从投资地域来看,最受资本青睐的是上海地区,涉及金额为50.24亿元人民币,稳居各地区融资总金额第一位。

在政策导向方面,1月27日,证监会发布《关于做好新型冠状病毒感染的肺炎疫情防控工作的通知》。

通知要求,为坚决贯彻落实党中央、国务院决策部署,全力做好新型冠状病毒感染的肺炎疫情防控工作,维护资本市场平稳有序运行,请各证券基金期货经营机构结合行业特点,认真做好以下工作:第一,改进服务方式。

从防止疫情扩散和保护投资者健康出发,耐心细致做好解释说明,引导投资者采取非现场方式进行交易活动,并为非现场交易提供有效的技术保障和相关服务;确有必要提供现场交易服务的,请切实做好营业场所及交易设施的清洁消毒和投资者的健康防护工作,努力营造清洁、卫生、安全的交易环境。

第二,维护业务稳定。

制定有针对性、切实可行的业务应急预案,确保交易结算系统安全稳定运行。

对关键岗位实施双岗互备,并做好特殊情形下有关人员的替岗安排。

第三,引导理性投资。

积极引导投资者理性、客观分析疫情影响,秉持长期投资、价值投资的理念,依法合规开展投资活动。

第四,关心关爱员工。

努力为员工提供必要的防疫物品,持续关注员工特别是从疫情较为严重地区返回岗位员工的健康状况,加大疫情排查力度,发现异常情况的,及时向住所地证监局报告。

受春节假期和疫情影响,本月融资金额和案例数同环比均有明显下降受春节假期和疫情影响,2020年1月中国股权投资市场低迷。

中国股权投资市场2016年一季度回顾

中国股权投资市场2016年一季度回顾

佚名

【期刊名称】《国际融资》

【年(卷),期】2016(0)6

【摘要】截至2016年第一季度,清科集团旗下私募通收录中国股权投资市场活跃LP数量增至16,287家,其中披露投资金额的LP共10,348家,可投中国资本量共61,837.98亿元人民币。

2016年第一季度,中国天使和创业投资市场进入调整期,PE市场发展态势良好。

募资方面,天使/VC/PE机构共新募集440支可投资于中国大陆的基金,

【总页数】2页(P52-53)

【正文语种】中文

【相关文献】

1.中国沿海干散货运输市场2016年第一季度回顾及第二季度展望 [J], 李倩雯;徐乐灵

2.中国沿海干散货运输市场2015年第一季度回顾及第二季度展望 [J], 李倩雯

3.中国沿海干散货运输市场2014年第一季度回顾及第二季度展望 [J], 李倩雯

4.线上市场占比扩大,原汁机成为市场热点--中国榨汁机市场2015年第一季度回顾 [J], 应婕

5.ChinaVenture 2010年第一季度中国创业投资及私募股权投资市场募资统计分析报告 [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

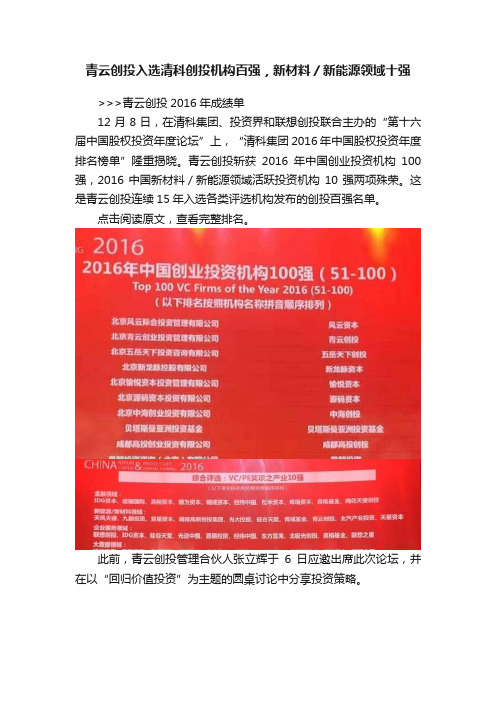

青云创投入选清科创投机构百强,新材料/新能源领域十强

青云创投入选清科创投机构百强,新材料/新能源领域十强

>>>青云创投2016年成绩单

12月8日,在清科集团、投资界和联想创投联合主办的“第十六届中国股权投资年度论坛”上,“清科集团2016年中国股权投资年度排名榜单”隆重揭晓。

青云创投斩获2016年中国创业投资机构100强,2016中国新材料/新能源领域活跃投资机构10强两项殊荣。

这是青云创投连续15年入选各类评选机构发布的创投百强名单。

点击阅读原文,查看完整排名。

此前,青云创投管理合伙人张立辉于6日应邀出席此次论坛,并在以“回归价值投资”为主题的圆桌讨论中分享投资策略。

中国股权投资年度排名

“中国股权年度排名”由清科集团在业界各创业投资机构及私募股权投资机构、各会计师事务所、律师事务所等机构的大力支持下进行。

自2001年起,至今已走过了16年。

该排名本着为中国创业投资及私募股权投资行业的发展提供良好评价和参照体系的原则,独立、公正、客观的对中国创业投资及私募股权投资进行年度排名。

现不仅成为了考察中国VC/PE机构最为权威的体系和标准,年度排名的颁奖活动也成为业内盛事。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

14年3月中国创业投资暨私募股权投资统计报告清科数据:01月VC/PE募资市场拉开帷幕,平稳开局“蓄势待发”2016-02-15清科研究中心曹雨苗据清科集团旗下私募通统计,2016年01月中外创业投资及私募股权投资机构新募集60支基金,披露募资金额53支基金,共募集金额130.51亿美元;新设立110支基金,披露目标规模52支基金,计划募资491.29亿美元,其中50支新设立基金进行了募资。

与12月相比,01月的新募集基金数量降低14.3%,新设立基金数量增长4.8%,募集金额降低19.2%。

在经历过2015年年底VC/PE募资市场“两连胜”的强势收官后,随着新年帷幕的拉开,市场进行了短期休整,于01月出现平稳回落,表现较为保守显稳重。

从新募集的基金数量及募资规模上看,均有小幅下降;新设立的基金变化情况则相反,不仅数量有所增多,且计划募集金额上涨尤为显著,涨幅约45.0%。

从以上两方面的走势大致可以看出,当前募资市场状态保持平稳,余温不减,而未来募资市场的前景良好,现正处于蓄势待发的阶段。

图1:2015年02月至2016年01月基金募资情况月度走势图来源:私募通14年3月中国创业投资暨私募股权投资统计报告图2:2015年02月至2016年01月基金设立情况月度走势图来源:私募通图3:2015年01月至2016年01月基金募集情况年度同比图来源:私募通私募通统计结果显示,在01月份新募集基金中,募资规模最大的三支基金分别为上海地方性集成电路基金、北京高精尖产业基金、启明创投五期美元基金。

其中,上海地方性集成电路基金募资规模最大,达500.00亿人民币(约76.37亿美元),排名第一,该基金由政府出资设立并将撬动三至四倍社会资本,充分引导资金投向IT行业,已完成全部募资;排在第二位的是由北京市政府设立的北京高精尖产业基金,其目标规模200.00亿人民币(约30.55亿美元),现已完成部分募资,达50.00亿人民币(约7.64亿美元);位列第三的是启明创投五期美元基金,该基金是一支外币基金,已完成的募资金额达6.50亿美元。

表1:2016年01月新募集规模前三基金排名表来源:私募通私募通统计结果显示,2016年01月中外创业投资及私募股权投资机构新募集基金共计60支,53支基金披露募资金额,新增资本量130.51亿美元,较2015年12月161.61亿美元的募资规模相比,下降了19.2%;与2015年同期193.26亿美元的募资规模相比,下降32.5%。

01月新募集基金中,人民币基金共55支,披露目标规模的有48支,募资总额为115.24亿美元,占比为88.3%;5支外币基金,募资总额为15.27亿美元,占01月募资总额11.7%。

从01月份新募集基金总体情况来看,其数量及募资金额较2015年同期均有大幅减少,较2015年12月均有小幅回落,总体呈平稳下降趋势,可见01月份VC/PE 募资市场于新年开局动作不大,进入短期的休息调整阶段,这很可能是为接下来的表现蓄势。

图4:2015年02月至2016年01月新募集基金募资币种统计图来源:私募通表2:2016年01月新募集基金募资币种统计表来源:私募通私募通统计结果显示,2016年01月份中外创业投资及私募股权投资机构新设立基金共计110支,披露目标规模的有52支,计划募集资金491.29亿美元,平均每支目标规模为9.45亿美元。

其中,109支人民币基金,披露目标规模的有51支,计划募资总额490.29亿美元,平均每支目标规模为9.61亿美元;另外,1支外币基金,计划募资总额1.00亿美元。

从01月份新设立基金情况来看,基金数量较12月份有小幅增长,而计划募资金额涨幅显著约45.0%,市场整体呈上升趋势。

除此之外,01月新设立的外币基金数量较12月的7支减少明显,外币基金的计划募资金额则直接减少了125.50亿美元,可见人民币基金在01月份的表现抢眼,这也反映出本土市场正处于快速发展阶段,无论是数量还是规模的增长都很有可能持续下去。

值得一提的是,在新设立的基金中,由中国电子信息行业联合会与平安银行共同发起设立的电子信息产业基金计划募资规模最大,达2000.00万人民币(约305.50亿美元),该基金将以“基金+平台”的合作模式,搭建集政府、协会、金融、创业团队、创客、用户于一体的创新创业服务平台,是政府与社会资本有效结合,共同支持“双创”的典例,这也对01月份计划募资规模的增长起到了强有力的助推作用。

图5:2015年02月至2016年01月新设立基金募资币种统计图来源:私募通表3:2016年01月新设立基金募资币种统计表来源:私募通从基金类型来看,2016年01月新募集的有60支基金,共募集资金130.51亿美元。

其中当属成长基金最多,共有28支,占01月份新募集基金数的46.7%,披露募资金额的有25支,基金募集资金共120.91亿美元;创业基金17支,披露募资金额的有13支,基金募集资金共2.85亿美元;并购基金12支,基金募集资金共4.54亿美元;2支天使基金,共募集资金0.08亿美元;1支基础设施基金,募集资金2.13亿美元。

图6:2016年01月新募集基金类型统计图来源:私募通表4:2016年01月新募集基金类型统计表来源:私募通14年3月中国创业投资暨私募股权投资统计报告01月新募集的基金中,值得关注的是东湖中百商业并购基金合伙企业(有限合伙)。

该基金成立于2016年1月,目标规模10.00亿人民币(约1.53亿美元),首期规模8.98亿美元(约1.37亿美元),存续期5年,由中百控股集团股份有限公司与武汉商联(集团)股份有限公司、武汉东湖创新投资管理股份有限公司、武汉东湖创新科技投资有限公司、东湖中百商业并购基金管理有限公司(筹)共同发起设立,由武汉东湖创新科技投资有限公司负责管理,围绕公司产业链上下游发起并购,优化整合业务链体系;重点围绕与公司业务相关,并且具备优秀财务业绩的企业进行并购,待时机成熟时通过定增等方式并入公司;投资具有成长性和发展潜力的公司,联合中百集团实施管理,待成熟后由公司收购。

武汉东湖创新科技投资有限公司于1999年12月在武汉正式成立,是市属国有资本营运机构创立的湖北地区首家专业性风险投资公司。

公司注册资本约1.34亿人民币(约0.20亿美元),主要业务涵盖受托管理武汉市政府引导基金、自有资金直接投资、通过参控股管理公司发起设立各类股权投资基金。

目前,公司管理政府引导基金50.00亿人民币(约7.64亿美元),管理社会资本近20.00亿人民币(约3.05亿美元)。

从基金类型来看,2016年01月新设立的110支基金中,有52支基金披露目标规模,其中有80支成长基金,占比最多,披露目标规模的有29支,计划募资465.01亿美元;有16支创业基金,披露目标规模的有11支,计划募资14.58亿美元;有10支并购基金,披露目标规模的有9支,计划募资9.39亿美元;天使基金3支,披露目标规模的有2支,计划募资0.18亿美元;基础设施基金1支,计划募资2.12亿美元。

图7:2016年01月新设立基金类型统计图来源:私募通表5:2016年01月新设立基金类型统计表14年3月中国创业投资暨私募股权投资统计报告来源:私募通01月新设立的基金中,值得关注的临沂高科创业投资有限公司。

该基金成立于2016年1月,目标规模30.00亿人民币(约4.58亿美元),首期规模10.00亿人民币(约1.53亿美元),由临沂市产业引导基金投资有限公司联合中托投资基金管理(北京)有限公司、中托资本控股(临沂)有限公司共同发起设立,由中托资本控股有限公司负责管理,是临沂首家由产业引导基金引导成立的创业投资基金,为地方中小企业提供股权投资、财务性投资服务及公司治理、财务规划、并购重组等增值服务,通过提升中小企业的资产规模和核心竞争力,推动临沂市战略性新兴产业及优质高新技术企业健康发展、挂牌上市的目的。

中托资本控股有限公司于2013年6月在北京正式成立,是定位于投资银行和资产管理业务的金融控股集团。

公司注册资本5000.00万人民币(约763.74万美元),坐落于北京CBD万通中心,在山东设有子公司,旗下设有基金管理公司、融资租赁公司、商业保理公司、金融服务公司、村镇银行(筹)等子公司和一家商学院,管理的资产规模超过120.00亿人民币(约18.33亿美元)。

中托资本控股有限公司专注于综合金融解决方案的开发与建设,由财富管理中心、票据中心、投资银行、房地产金融四个事业部统筹旗下子公司,与银行、信托、证券、基金等金融机构开展深度合作,旨在为高净值个人、企业闲置资金提供综合理财规划方案,并为中小企业、房地产、基础设施项目提供一站式的综合金融解决方案。

据清科集团旗下私募通统计,2016年01月新募集基金共60支,其中含拟投资行业的基金共41支。

从总体变化来看,拟投于各行业的基金数量较2015年12月分布更为平均,从新募集基金的拟投行业来看,大量资金将投资于互联网、生物技术/医疗健康、机械制造以及IT这四大热门行业。

在所统计的行业板块中,新年伊始的最大投资热门,仍非互联网行业莫属,拟投的基金数量高达14支,仅次于它的是生物技术/医疗健康,有12支基金拟投于该行业,机械制造与IT行业并列第三,均达10支。

与12月份分布情况相比,互联网、生物技术/医疗健康行业热度不减,仍备受投资机构青睐,清洁技术行业的排名有所下降但数量保持不变。

另外,数量有明显上涨的行业较多,包括娱乐传媒、电信及增值业务、电子及光电设备等行业在内,其中增长幅度最大的是娱乐传媒行业,可见其受关注程度的明显升高,而机械制造行业热度保持不变,较12月基本持平。

从01月份前十名行业的类别变化可以看出,私募股权市场持续保持活跃,并逐渐走向多元化,而当前市场总体趋势表明,大量资金未来可能将继续投向互联网、生物技术/14年3月中国创业投资暨私募股权投资统计报告医疗健康、IT及机械制造等行业,比较具有潜力、上升空间较大的传媒及电子通信等行业,同样可能吸引更多的资金流入。

图8::2016年01月新募集基金拟投行业数量图来源:私募通———————————————————————上文引用数据来自清科研究中心私募通私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域最为全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

清科研究中心,于2000年创立,是中国成立最早、规模最大的专业权威股权投资研究机构。

十五年来致力于为众多有限合伙人、VC/PE投资机构、战略投资者、以及政府机构、上市公司、律师事务所、会计事务所、投资银行、研究机构等提供专业的信息、数据、研究和咨询服务。