上证50指数与成分股市盈率分析

上证50指数计算规则

上证50指数计算规则

上证50指数是上海证券交易所推出的一个重要的股票指数,旨在跟踪上海证

券市场表现较好的50只品种的股票。

为了保证该指数的准确性和公正性,上证50

指数的计算采用了一系列严格的规则。

首先,上证50指数的成分股是根据一定的市值和流动性要求来确定的。

具体

来说,成分股必须是A股市场中流通股本排名前50位的、具有一定流动性的股票。

这些成分股的市值占比必须达到上证50指数总市值的70%以上。

其次,上证50指数采用的是自由浮动市值加权法进行计算。

按照这种方法,

每只成分股的权重是根据其自由流通市值与上证50指数成分股自由流通市值之和

的比例来确定的。

换句话说,市值较大的股票在指数中的权重也较大。

此外,上证50指数的计算是按照固定的时间点进行的,通常是每个交易日的

结束时。

在计算过程中,首先确定每只成分股的收盘价,然后根据其权重和收盘价计算该股票的点数贡献。

最后,将所有成分股的点数贡献加总,即可得到上证50

指数的数值。

需要注意的是,上证50指数是一个动态调整的指数,成分股的调整会根据市

场情况和指数规则进行。

一般来说,指数调整会在每年的四季度进行,以确保指数的代表性和稳定性。

总的来说,上证50指数的计算规则主要包括成分股的选择、权重的确定和指

数数值的计算。

这些规则保证了指数的公正性和准确性,使得上证50指数成为了

一个重要的市场指标,能够反映上海证券市场中表现较好的大型股票的整体走势。

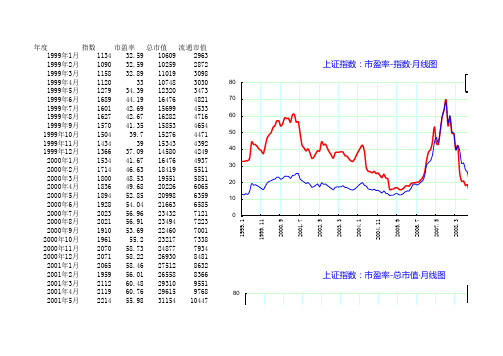

1999-2011年上证指数-市盈率-市净率历史数据及走势图

年度指数市盈率总市值流通市值1999年1月113432.59106092963 1999年2月109032.59102592872 1999年3月115832.89110193098 1999年4月112033107483030 1999年5月127934.39123203473 1999年6月168944.19164764821 1999年7月160142.69156994533 1999年8月162742.67162824716 1999年9月157041.35158534654 1999年10月150439.7152764471 1999年11月143439153434392 1999年12月136637.0914******* 2000年1月153441.67164764937 2000年2月171446.63184195511 2000年3月180048.53195515851 2000年4月183649.68202266065 2000年5月189452.852******** 2000年6月192854.0421*******2000年7月202356.96234327121 2000年8月202156.91234947223 2000年9月191053.69224607001 2000年10月196155.2232177338 2000年11月207058.73248777934 2000年12月207158.22269308481 2001年1月206558.46275128632 2001年2月195956.01265588366 2001年3月211260.48293109551 2001年4月211960.76296159768 2001年5月221455.98311541044710203040506070801999.11999.112.921.722.523.324.124.1125.926.727.528.3上证指数:市盈率-指数·月线图80上证指数:市盈率-总市值·月线图2001年6月221856.453163710511 2001年7月192049.03275189109 2001年8月183442.07297098968 2001年9月176440.56286868692 2001年10月168938.852******** 2001年11月174740.11284618750 2001年12月164537.71275908382 2002年1月149134.35251347531 2002年2月152435.132******** 2002年3月160337.182******** 2002年4月166739.0429******* 2002年5月151538.71269028014 2002年6月173244.383097891142002年7月165142.35297208859 2002年8月166642.97302829007 2002年9月158140.36289228622 2002年10月150738.16280668255 2002年11月143436.38267567823 2002年12月135734.43253637467 2003年1月149937.852******** 2003年2月151138.11285578392 2003年3月151038.1285998341 2003年4月152138.42288958445 2003年5月157638.2298818740 2003年6月148636.04282658251 2003年7月147635.72283338275 2003年8月142134.27274698028 2003年9月136732.9266647825 2003年10月134832.48264227635 2003年11月139733.96277587922102030405060701999.11999.112.921.722.523.324.124.1125.926.727.528.3 50607080上证指数:市盈率-流通市值·月线图2003年12月148736.54298048201 2004年1月159038.81317578906 2004年2月167540.78334589441 2004年3月174142.35348999779 2004年4月159538.82320788986 2004年5月155528.71312898817 2004年6月139926.6283517872 2004年7月138626.46282587956 2004年8月134225.652747276872004年9月139626.72285648050 2004年10月132025.31270487646 2004年11月134025.64275107833 2004年12月126624.23260147350 2005年1月119122.83244926957 2005年2月130624.95269697626 2005年3月118122.61243936835 2005年4月115922.26239166650 2005年5月106015.64221276295 2005年6月108015.94224896377 2005年7月108315.99225366267 2005年8月116216.86238066790 2005年9月115516.74236316813 2005年10月109215.67221816470 2005年11月109915.58220686459 2005年12月116116.33230966754 2006年1月125817.61249007438 2006年2月129917.99255057740 2006年3月129817.72251327843 2006年4月144019.4271708664 2006年5月164119.67307231023910203040501999.11999.112.921.722.523.324.124.1125.926.727.528.32006年6月167219.873109610581 2006年7月161219.993529510200 2006年8月165820.343688010939 2006年9月175221.393895911598 2006年10月183722.844825512329 2006年11月209926.095523714003 2006年12月267533.37161216428 2007年1月278638.298409220151 2007年2月288139.568853622376 2007年3月318344.2610028925650 2007年4月384153.2412445034364 2007年5月410943.4413705639100 2007年6月382042.7212889236798 2007年7月447150.5915376744532 2007年8月521859.1717974552697 2007年9月555263.719649357212 2007年10月595469.5922502261431 2007年11月487153.824267754541 2007年12月526159.2426983864532 2008年1月438349.422535457694 2008年2月434849.2222584662750 2008年3月347239.4618135053112 2008年4月369342.0619472756187 2008年5月343325.8618124753969 2008年6月273620.6314450842710 2008年7月277520.9114666744114 2008年8月239718.1112702938712 2008年9月229318.6612161536613 2008年10月172814.0791******** 2008年11月187115.2299152310032008年12月182014.859725132305 2009年1月199016.2510647837298 2009年2月20821711162439706 2009年3月237319.3612726748601 2009年4月247720.213295952313 2009年5月263222.4214133757154 2009年6月295925.315910765242 2009年7月341229.4118611986080 2009年8月26672314636369080 2009年9月277924.0715356273664 2009年10月299525.98165927100265 2009年11月319527.89178652108556 2009年12月327728.73184655114805 2010年1月298926.21169410110188 2010年2月305126.88174852113592 2010年3月310927.51179578118041 2010年4月287025.42165860110529 2010年5月259219.93149971101774 2010年6月239818.4613906594448 2010年7月263719.85161367105299 2010年8月263819.85163401106614 2010年9月265520.01165191109114 2010年10月297822.61187015126904 2010年11月282021.52178723140139 2010年12月280821.61179007142337 2011年1月279021.64179868143265 2011年2月290522.5718791415054710002000300040005000600070002009.12009.112010.9市盈率上证指数300000市盈率总市值0500001000001500002000002500002009.12009.112010.9100000120000140000160000图市盈率流通市值0200004000060000800001000002009.12009.112010.9。

中金所杯全国大学生金融知识大赛题库及答案(判断题第101-200题)

中金所杯全国大学生金融知识大赛题库及答案(判断题第101-200题)101.在计算国债期货套保比例时,基点价值法比修正久期法的精确度更高。

A.正确B.错误正确答案:A102.转换因子由可交割券票面利率、每年付息次数、到期日等要素和国债期货合约名义标准券票面利率、交割月份等要素共同决定。

A.正确B.错误正确答案:A103.个人投资者可以参与中金所国债期货期转现交易。

A.正确正确答案:B104.收益率曲线的变化会影响国债期货的价格。

A.正确B.错误正确答案:A105.使用国债期货进行资产配置时,与直接持有国债现货相比,可以节省资金。

A.正确B.错误正确答案:A106.国债期货进行交割时,每交割单位的国债仅限于同一国债托管机构的同一国债。

A.正确B.错误正确答案:A107.利率期货是指由交易双方签订的,约定在将来某一时间按双方事先商定的价格,交割一定数量的债券的标准化期货合约。

A.正确B.错误正确答案:B108.做多国债基差交易的盈亏特征类似于看涨期权多头。

A.正确B.错误正确答案:A109.投资者预期市场利率下降,适宜选择多头策略,买入国债期货合约,期待价格上涨获利。

A.正确B.错误正确答案:A110.预期未来市场利率下降,投资者适宜买入国债期货,待期货价格上涨后平仓获利。

B.错误正确答案:AIlL一般情况下,投资者财务杠杆的运用程度越高,其潜在的收益越低,其风险也越低。

A.正确B.错误正确答案:B112.我国银行的5年期定期存款通常是复利计息。

A.正确B.错误正确答案:B113.关于巴拉萨-萨缪尔森命题,发展中国家赶超发达国家会出现实际汇率贬值。

A.正确B.错误正确答案:B114.买入汇率与卖出汇率的差额,就是银行买卖外汇的收益。

A.正确B.错误正确答案:A115.远期升水表示期汇汇率比现汇高。

A.正确B.错误正确答案:A116.有价证券相对价值评估指标中,市盈率指标越低,说明有价证券投资价值越低;市净率指标越高,则有价证券投资价值越高。

什么是上证50ETF

什么是上证50ETF什么是上证50ETF,上证 ETF 的全称是,上证 50 交易型开放式指数证券投资基金,是开放式基金的一种特殊类型,是中国内地首只 ETF 产品。

它完全复制上证 50 指数。

有了上证 50ETF ,投资者可以就像买卖一只股票一样轻松买卖上证 50 指数。

上证50ETF是开放式基金,因为其份额是不固定的。

对于投资者而言,上证50ETF提供了像买卖股票一样买卖上证50股票指数的交易方式。

而且,上证50ETF 的交易制度的设计还为符合一定交易条件的投资者参与套利交易提供了机会。

同时值得注意的是,上证50ETF还在现有制度框架下实现了对上证50指数的 T+0交易。

一、上证50指数构建了上证50ETF的价值基础上证50ETF本质上是一种完全被动型的指数基金,其投资收益最终来源其上证50指数成长。

从我们的研究来看,上证50指数成份股具备了蓝筹股特征。

从行业代表性、规模和流动性来看,也代表了国际主流的市场价值取向。

从投资价值的角度来看,上证50指数所具有的优势是十分明显的。

而对于投资者而言,上证50ETF提供了非常方便的买卖上证50指数的交易方式。

上证50样本公司的数量虽然不足全部上市公司1365家公司(2004.9.30,所有A股公司)的3.67%,但它们却占有整个上市净资产的31.43%,总资产的47.59%;更创造了整个上市公司45.64%的净利润和45.80%的扣除非经常性损益后净利润。

从平均利润率、主营业务收入、平均市盈率、净资产收益率等指标来看,上证50指数成份股毫无疑问是沪市最优质的上市公司。

上证50中入选公司大都是具有代表性的行业龙头企业,涵盖了包括石化、银行、航运、钢铁、电力、电信、汽车、制药、家电等行业的龙头企业,如中国石化、招商银行、浦发银行、长江电力、上海机场、中海发展、宝钢股份、武钢股份、华能国际、中国联通、上海汽车、华北制药、四川长虹等大型企业。

样本股的选择充分考虑了行业代表性、市场规模、交易活跃度和经营业绩等。

上证50指数名词解释

上证50指数名词解释上证50指数是由上海证券交易所编制和发布的一个重要股票指数,用于反映中国A股市场中规模较大、流动性较好的50家上市公司的整体表现。

下面我将从多个角度对上证50指数进行解释。

首先,上证50指数是一种市场指数,它是根据一定的计算方法对50家上市公司的股票价格进行加权计算得出的。

这些50家公司是根据市值、流动性等因素进行选择的,因此该指数可以作为衡量中国A股市场中大型蓝筹股的表现的重要指标之一。

其次,上证50指数的编制和发布是为了提供一个参考标准,帮助投资者了解中国A股市场中规模较大、流动性较好的上市公司的整体走势。

通过观察上证50指数的涨跌情况,投资者可以了解到这些公司的整体表现,从而做出相应的投资决策。

此外,上证50指数的成分股是经过一定的筛选和调整的。

一般情况下,指数编制方会定期对成分股进行调整,以保持指数的代表性和准确性。

这意味着,上证50指数的成分股可能会随着市场变化而发生变动,新的上市公司有可能进入指数,而原有的成分股有可能被替换出去。

上证50指数的涨跌对投资者和市场都具有重要意义。

如果上证50指数上涨,意味着其中的50家上市公司整体表现较好,市场信心较高,投资者可能会对整个市场的走势持乐观态度。

相反,如果上证50指数下跌,可能意味着其中的50家上市公司整体表现较差,市场信心较低,投资者可能会对整个市场的走势持悲观态度。

总的来说,上证50指数是一个重要的市场指数,用于反映中国A股市场中规模较大、流动性较好的50家上市公司的整体表现。

投资者可以通过观察该指数的涨跌情况来了解市场的整体走势,从而做出相应的投资决策。

同时,指数的编制和成分股的调整也是为了保持指数的代表性和准确性。

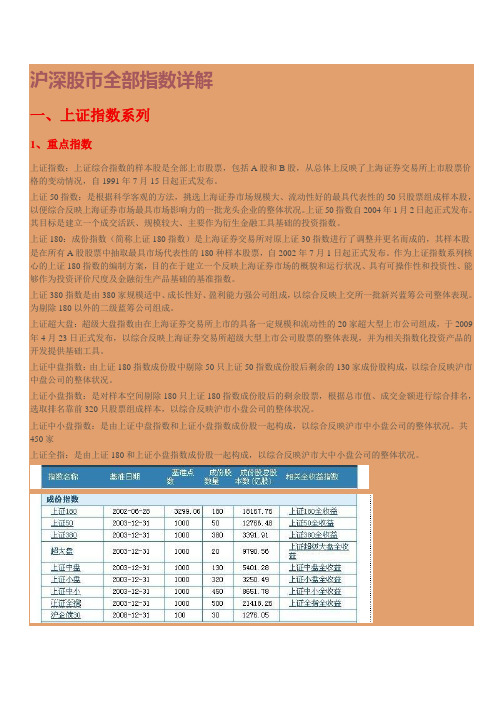

沪深股市全部指数详解

沪深股市全部指数详解沪深股市全部指数详解!(2011-11-29 09:54:46)一、上证指数系列1、重点指数上证指数:上证综合指数的样本股是全部上市股票,包括A 股和B股,从总体上反映了上海证券交易所上市股票价格的变动情况,自1991年7月15日起正式发布。

上证50指数:是根据科学客观的方法,挑选上海证券市场规模大、流动性好的最具代表性的50只股票组成样本股,以便综合反映上海证券市场最具市场影响力的一批龙头企业的整体状况。

上证50指数自2004年1月2日起正式发布。

其目标是建立一个成交活跃、规模较大、主要作为衍生金融工具基础的投资指数。

上证180:成份指数(简称上证180指数)是上海证券交易所对原上证30指数进行了调整并更名而成的,其样本股是在所有A股股票中抽取最具市场代表性的180种样本股票,自2002年7月1日起正式发布。

作为上证指数系列核心的上证180指数的编制方案,目的在于建立一个反映上海证券市场的概貌和运行状况、具有可操作性和投资性、能够作为投资评价尺度及金融衍生产品基础的基准指数。

上证380指数是由380家规模适中、成长性好、盈利能力强公司组成,以综合反映上交所一批新兴蓝筹公司整体表现。

为剔除180以外的二级蓝筹公司组成。

上证超大盘:超级大盘指数由在上海证券交易所上市的具备一定规模和流动性的20家超大型上市公司组成,于2009年4月23日正式发布,以综合反映上海证券交易所超级大型上市公司股票的整体表现,并为相关指数化投资产品的开发提供基础工具。

上证中盘指数:由上证180指数成份股中剔除50只上证50指数成份股后剩余的130家成份股构成,以综合反映沪市中盘公司的整体状况。

上证小盘指数:是对样本空间剔除180只上证180指数成份股后的剩余股票,根据总市值、成交金额进行综合排名,选取排名靠前320只股票组成样本,以综合反映沪市小盘公司的整体状况。

上证中小盘指数:是由上证中盘指数和上证小盘指数成份股一起构成,以综合反映沪市中小盘公司的整体状况。

上证50成分股调整规则

上证50成分股调整规则上证50指数是上海证券交易所推出的一种反映上海证券交易所交易规模和满足流动性要求的股票指数,其中包含了上证A股市场中市值和流动性较高的50只股票。

为了保持指数的合理性和稳定性,上证50指数会定期进行调整。

本文将详细介绍上证50成分股调整规则。

一、成分股调整原则1. 市值原则:上证50成分股调整时,首先根据市值由大到小进行排序,然后按照市值占全球自由流通市值比重(Free Float Market Capitalization)达到最大50%的原则进行筛选。

2.流动性原则:根据成分股在近一个年度内的累计成交金额和市值的比率,进行流动性筛选。

具体做法是根据该比率由大到小排序,选取市值最高的50%股票。

3.行业平衡原则:为了保证上证50指数的行业代表性,调整时会根据成分股所属行业的市值权重进行决策。

如果一些行业的市值权重超过该行业在A股总市值中的25%,则该行业的成分股市值权重上限为25%。

4.市盈率原则:为了确保指数的估值合理性,调整时会选取市盈率在同行业和同点位的上证50成分股中的市盈率排名靠前的50%。

以上四个原则共同运用,确保上证50指数能够全面反映市场的整体情况和行业特点。

二、成分股调整方法1.定期调整:每年5月底和11月底进行一次定期调整。

调整前一个交易日,会根据成分股的最新市值、流动性、行业平衡和市盈率等数据进行排序筛选。

然后,根据成分股的排序结果进行增加、减少或替换,以达到调整的目的。

2.临时调整:定期调整之间,如果有单个成分股因为重大调整,导致不满足调整原则,会进行临时调整。

临时调整原则上按照定期调整的方法进行,但根据具体情况可以做出一定的灵活调整。

三、调整后的成分股权重调整后的成分股权重主要包括价值权重和市值权重两种。

1.价值权重:指的是指数中每只成分股的权重被调整为各成分股自由流通股本价值之和占全市场自由流通市值之和的比率。

2.市值权重:上证50指数市场价值权重指数调整后,每只成分股的市值占指数市值的比重。

上证50权重计算方法

上证50权重计算方法上证50指数是由上海证券交易所推出的和表征上海股市的权重指数之一,其权重计算方法是市值加权,并经过可比性调整。

本文将详细介绍上证50指数的权重计算方法。

上证50指数的权重计算是基于成分股的市值加权。

市值加权是一种常见的指数计算方法,其基本原理是根据成分股的市值比例来确定其权重,市值越大的成分股其权重越高。

这种方法能够反映股票市场的整体变化情况,同时也为指数基金投资者提供了相应的参考。

具体而言,上证50指数的权重计算包括以下几个步骤:1.成分股选择:上证50指数的成分股是根据一系列的评选条件来确定的,包括上市时间、流通市值、日均换手率等。

通常,每年6月和12月交易所会对成分股进行调整,确保指数的代表性和稳定性。

2.成分股市值计算:根据最新的市场价格,计算每只成分股的市值。

市值的计算方法是将股价乘以总发行股数,从而得到每只股票的总市值。

3.成分股权重确定:根据成分股的市值占比确定其权重。

市值占比等于成分股的市值除以所有成分股的总市值。

这个比例越高,权重就越大。

4.可比性调整:为了确保指数的可比性,上证50指数的权重计算还进行了可比性调整。

可比性调整是为了消除不同股票之间的差异,使其更具可比性。

具体而言,主要包括流通股份比例、股份限售情况、透明度等方面的调整。

通过以上步骤,就能够得到每只成分股的权重,并将这些权重合并计算,最终得到上证50指数的权重配置。

需要说明的是,上证50指数的权重计算是动态的,会根据市场情况和成分股的变化而进行调整。

每次成分股的调整都会影响权重的计算,从而使指数更能够反映市场的整体变化情况。

总之,上证50指数的权重计算是基于成分股的市值加权,并经过可比性调整。

这种方法可以全面反映股票市场的整体变化情况,为指数投资者提供参考。

同时,上证50指数的权重计算是动态的,会根据市场情况和成分股的变化进行调整。

指数基金常用的估值指标

指数基金常用的估值指标指数基金是一种投资工具,它的投资标的是一些特定指数,例如上证指数、恒生指数等。

估值是投资分析中一个非常重要的指标,用来评估一只股票或者一只基金的投资价值。

对于指数基金而言,估值指标同样重要,在进行投资决策时需要特别关注。

下面将介绍一些常用的指数基金估值指标。

1. 市盈率(P/E ratio):市盈率是指股票当前价格与每股收益之比。

对于指数基金来说,市盈率可以用来判断股票市场整体估值是否偏高或偏低。

如果市盈率较低,通常意味着市场估值相对较低,具备一定的投资价值;反之,如果市盈率较高,则市场估值可能较高,投资风险较大。

2. 市净率(P/B ratio):市净率是指股票当前价格与每股净资产之比。

市净率可以反映股票市场整体估值水平。

一般而言,如果市净率较低,说明市场估值相对较低,可能存在较多的投资机会;反之,如果市净率较高,市场估值可能相对较高,投资风险也相对较大。

3. 市现率(P/CF ratio):市现率是指股票当前价格与每股现金流之比。

市现率可以反映企业的盈利能力与现金流状况。

较低的市现率可能意味着企业盈利能力较好,短期内有较高的现金回报潜力;反之,较高的市现率可能是企业盈利能力不佳或者现金流状况不佳的体现。

4. 市销率(P/S ratio):市销率是指股票当前价格与每股销售额之比。

市销率可以反映企业的销售能力与盈利潜力。

较低的市销率可能意味着企业销售能力较好,具备较高的盈利潜力;反之,较高的市销率可能是企业销售能力不佳或者盈利潜力不佳的体现。

5. 派息率(Dividend Yield):派息率是指股票派发的红利与股票价格之比。

派息率可以反映股票的现金流回报率。

较高的派息率可能意味着股票具备较高的现金回报潜力;反之,较低的派息率可能是股票现金回报能力较低的表现。

以上是一些常用的指数基金估值指标,投资者可以根据自己的需求和投资策略选择合适的指标来进行分析和判断。

另外,不同的行业和市场环境可能会对这些指标的参考价值产生影响,投资者也应该结合具体情况进行综合分析。

上证50权重计算方法

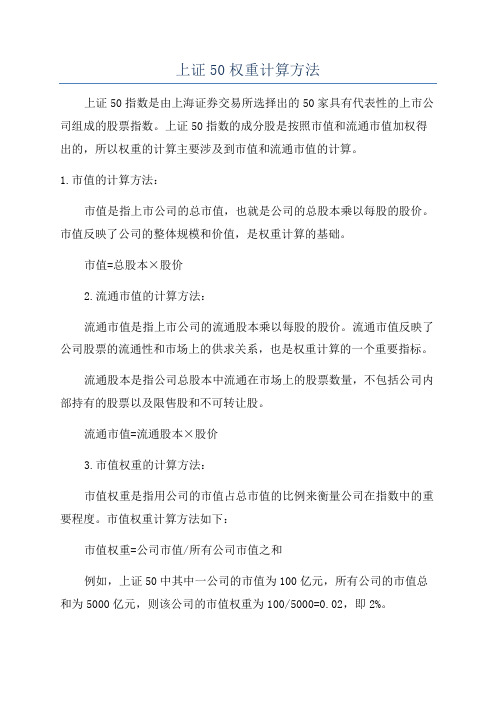

上证50权重计算方法上证50指数是由上海证券交易所选择出的50家具有代表性的上市公司组成的股票指数。

上证50指数的成分股是按照市值和流通市值加权得出的,所以权重的计算主要涉及到市值和流通市值的计算。

1.市值的计算方法:市值是指上市公司的总市值,也就是公司的总股本乘以每股的股价。

市值反映了公司的整体规模和价值,是权重计算的基础。

市值=总股本×股价2.流通市值的计算方法:流通市值是指上市公司的流通股本乘以每股的股价。

流通市值反映了公司股票的流通性和市场上的供求关系,也是权重计算的一个重要指标。

流通股本是指公司总股本中流通在市场上的股票数量,不包括公司内部持有的股票以及限售股和不可转让股。

流通市值=流通股本×股价3.市值权重的计算方法:市值权重是指用公司的市值占总市值的比例来衡量公司在指数中的重要程度。

市值权重计算方法如下:市值权重=公司市值/所有公司市值之和例如,上证50中其中一公司的市值为100亿元,所有公司的市值总和为5000亿元,则该公司的市值权重为100/5000=0.02,即2%。

4.流通市值权重的计算方法:流通市值权重是指用公司的流通市值占总流通市值的比例来衡量公司在指数中的重要程度。

流通市值权重计算方法如下:流通市值权重=公司流通市值/所有公司流通市值之和例如,上证50中其中一公司的流通市值为80亿元,所有公司的流通市值总和为4000亿元,则该公司的流通市值权重为80/4000=0.02,即2%。

5.综合权重的计算方法:为了综合考虑市值和流通市值的重要性,上证50指数一般采用综合权重计算方法。

综合权重计算方法如下:综合权重=市值权重×流通市值权重例如,上证50中其中一公司的市值权重为0.02,流通市值权重为0.02,则该公司的综合权重为0.02×0.02=0.0004,即0.04%。

通过以上的计算方法,可以得到上证50指数中各个成分股的权重。

权重的计算主要关注公司的市值和流通市值,是根据公司在整个指数中的相对重要程度来确定的。

沪深股市全部指数详解

沪深股市全部指数详解一、上证指数系列1、重点指数上证指数:上证综合指数的样本股是全部上市股票,包括A股和B股,从总体上反映了上海证券交易所上市股票价格的变动情况,自1991年7月15日起正式发布。

上证50指数:是根据科学客观的方法,挑选上海证券市场规模大、流动性好的最具代表性的50只股票组成样本股,以便综合反映上海证券市场最具市场影响力的一批龙头企业的整体状况。

上证50指数自2004年1月2日起正式发布。

其目标是建立一个成交活跃、规模较大、主要作为衍生金融工具基础的投资指数。

上证180:成份指数(简称上证180指数)是上海证券交易所对原上证30指数进行了调整并更名而成的,其样本股是在所有A股股票中抽取最具市场代表性的180种样本股票,自2002年7月1日起正式发布。

作为上证指数系列核心的上证180指数的编制方案,目的在于建立一个反映上海证券市场的概貌和运行状况、具有可操作性和投资性、能够作为投资评价尺度及金融衍生产品基础的基准指数。

上证380指数是由380家规模适中、成长性好、盈利能力强公司组成,以综合反映上交所一批新兴蓝筹公司整体表现。

为剔除180以外的二级蓝筹公司组成。

上证超大盘:超级大盘指数由在上海证券交易所上市的具备一定规模和流动性的20家超大型上市公司组成,于2009年4月23日正式发布,以综合反映上海证券交易所超级大型上市公司股票的整体表现,并为相关指数化投资产品的开发提供基础工具。

上证中盘指数:由上证180指数成份股中剔除50只上证50指数成份股后剩余的130家成份股构成,以综合反映沪市中盘公司的整体状况。

上证小盘指数:是对样本空间剔除180只上证180指数成份股后的剩余股票,根据总市值、成交金额进行综合排名,选取排名靠前320只股票组成样本,以综合反映沪市小盘公司的整体状况。

上证中小盘指数:是由上证中盘指数和上证小盘指数成份股一起构成,以综合反映沪市中小盘公司的整体状况。

共450家上证全指:是由上证180和上证小盘指数成份股一起构成,以综合反映沪市大中小盘公司的整体状况。

上证50和中证500股指期货介绍

上证50及中证500交易策略浅析(4)

调整投资组合贝塔值

投资者可以利用股指期货产品调整投资组合的贝塔值,以便在丌同市况下管理风险

贝塔值是投资组合额外收益(总收益减去无风险收益)不市场额外收益的比值,贝 塔值等于2意味着投资组合的额外收益是市场指数的两倍,同理,当价格下跌时也会 面临两倍的风险

上证50指数的标的多为大盘蓝筹股,具有较好的稳定性,但成长性一般;而沪深 300中其余的250支股票中有许多发展趋势较好,投资价值较高的企业,颇受投资者 青睐。这两类股票各自具有一定的价格特征,使用上证50戒沪深300对冲由“沪深 250”中优质股票组成的投资组合效果较差,此时可以运用构造出的“沪深250”股 指期货管理这类价值投资组合的持仓风险

更多的交易策略还待投资者学习、开发

股指期货新品种上市带来的业务机会

业务类型

经纪业务 投资咨询业务

资产管理业务

业务发展机遇

(1)作为券商控股期货公司,积极拓展IB业务,依托证券营业部广泛的客户资源,提高股 指期货的交易量、市场排名和市场份额 (2)通过各业务单位加强新品种推广力度,增加金融期货市场占有率 (3)针对证券公司融资融券客户,介绍与其相匹配的新保值工具

股指期货相比双融、股票的优势:杠杆交易、双边交易、T+0交易。 股指期货的流动性优势:相比也具有做空机制的融券,融券交易量非 常小流动性差,股指期货更具优势。 新上市指数期货波动性更大:中证500指数和上证50指数是风格指数,

而沪深300指数是宽基指数。

股指期货新品种潜在客户群体

潜在客户之二:基金、保险、上市公司客户

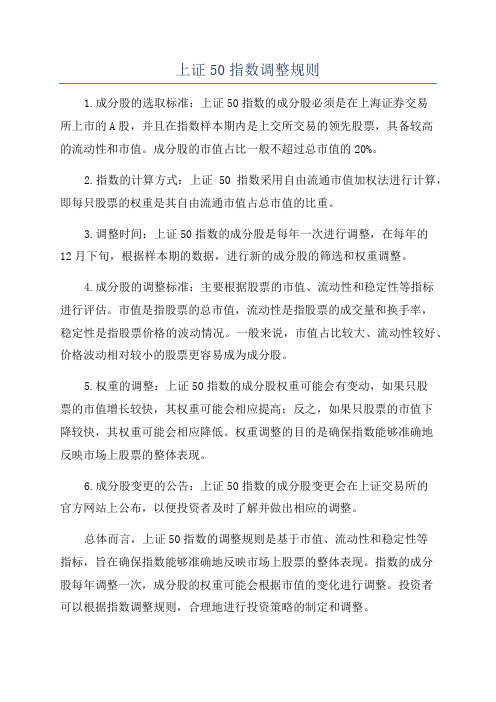

上证50指数调整规则

上证50指数调整规则

1.成分股的选取标准:上证50指数的成分股必须是在上海证券交易

所上市的A股,并且在指数样本期内是上交所交易的领先股票,具备较高

的流动性和市值。

成分股的市值占比一般不超过总市值的20%。

2.指数的计算方式:上证50指数采用自由流通市值加权法进行计算,即每只股票的权重是其自由流通市值占总市值的比重。

3.调整时间:上证50指数的成分股是每年一次进行调整,在每年的

12月下旬,根据样本期的数据,进行新的成分股的筛选和权重调整。

4.成分股的调整标准:主要根据股票的市值、流动性和稳定性等指标

进行评估。

市值是指股票的总市值,流动性是指股票的成交量和换手率,

稳定性是指股票价格的波动情况。

一般来说,市值占比较大、流动性较好、价格波动相对较小的股票更容易成为成分股。

5.权重的调整:上证50指数的成分股权重可能会有变动,如果只股

票的市值增长较快,其权重可能会相应提高;反之,如果只股票的市值下

降较快,其权重可能会相应降低。

权重调整的目的是确保指数能够准确地

反映市场上股票的整体表现。

6.成分股变更的公告:上证50指数的成分股变更会在上证交易所的

官方网站上公布,以便投资者及时了解并做出相应的调整。

总体而言,上证50指数的调整规则是基于市值、流动性和稳定性等

指标,旨在确保指数能够准确地反映市场上股票的整体表现。

指数的成分

股每年调整一次,成分股的权重可能会根据市值的变化进行调整。

投资者

可以根据指数调整规则,合理地进行投资策略的制定和调整。

a50 指数成分

a50 指数成分引言概述:A50指数是中国证券市场上一种重要的指数,它代表了中国A股市场中最具代表性的50家上市公司。

本文将从三个方面详细阐述A50指数的成分,包括成分的选择标准、成分的变动情况以及成分的影响。

正文内容:1. 成分的选择标准1.1 公司规模:A50指数的成分股应是中国A股市场中市值较大的公司,这样可以更好地反映市场整体情况。

因此,成分股的市值应该处于较高的水平。

1.2 行业分布:为了保持A50指数的多样性,成分股应该来自不同的行业。

这样可以降低指数受到某一行业波动的影响,提高指数的稳定性。

1.3 流动性:成分股的流动性也是选择的重要因素之一。

成分股的交易量应该较大,这样可以保证指数的准确性和可操作性。

2. 成分的变动情况2.1 定期调整:为了保持A50指数的准确性和代表性,成分股的调整是必要的。

通常情况下,A50指数每年会进行一次定期调整,以反映市场的变化。

2.2 新股的加入:当有新的上市公司满足A50指数的选择标准时,它们可以成为新的成分股。

这样可以保证指数的时效性和代表性。

2.3 成分的剔除:当某个成分股不再满足A50指数的选择标准时,它将被剔除出指数。

这通常是因为公司规模缩小、行业地位下降或者流动性不足等原因。

3. 成分的影响3.1 市场表现:A50指数的成分股通常是市场上最具代表性的公司,它们的表现往往可以反映整个市场的走势。

因此,A50指数的变动对市场的影响较大。

3.2 投资策略:A50指数的成分股是投资者进行投资决策的重要参考。

投资者可以根据A50指数的变动来调整自己的投资策略,以获取更好的收益。

3.3 国际影响:A50指数是中国证券市场的重要指标之一,其成分股的变动也会引起国际市场的关注。

因此,A50指数的成分对于国际投资者来说也具有一定的影响力。

总结:A50指数的成分选择标准包括公司规模、行业分布和流动性等因素。

成分股的变动情况包括定期调整、新股的加入和成分的剔除。

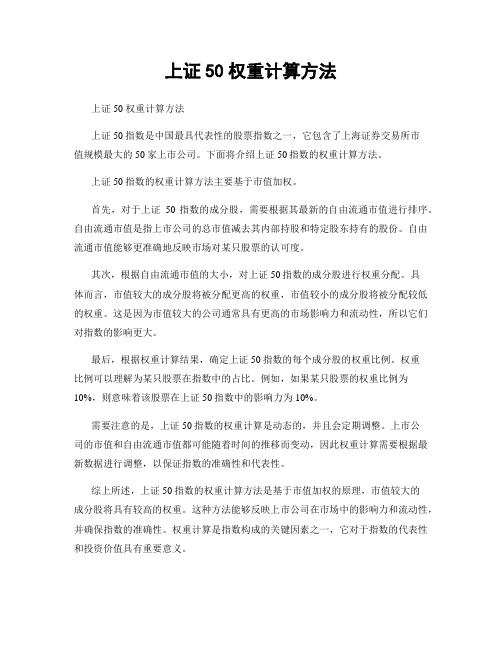

上证50权重计算方法

上证50权重计算方法

上证50 权重计算方法

上证50指数是中国最具代表性的股票指数之一,它包含了上海证券交易所市

值规模最大的50家上市公司。

下面将介绍上证50指数的权重计算方法。

上证50指数的权重计算方法主要基于市值加权。

首先,对于上证50指数的成分股,需要根据其最新的自由流通市值进行排序。

自由流通市值是指上市公司的总市值减去其内部持股和特定股东持有的股份。

自由流通市值能够更准确地反映市场对某只股票的认可度。

其次,根据自由流通市值的大小,对上证50指数的成分股进行权重分配。

具

体而言,市值较大的成分股将被分配更高的权重,市值较小的成分股将被分配较低的权重。

这是因为市值较大的公司通常具有更高的市场影响力和流动性,所以它们对指数的影响更大。

最后,根据权重计算结果,确定上证50指数的每个成分股的权重比例。

权重

比例可以理解为某只股票在指数中的占比。

例如,如果某只股票的权重比例为10%,则意味着该股票在上证50指数中的影响力为10%。

需要注意的是,上证50指数的权重计算是动态的,并且会定期调整。

上市公

司的市值和自由流通市值都可能随着时间的推移而变动,因此权重计算需要根据最新数据进行调整,以保证指数的准确性和代表性。

综上所述,上证50指数的权重计算方法是基于市值加权的原理,市值较大的

成分股将具有较高的权重。

这种方法能够反映上市公司在市场中的影响力和流动性,并确保指数的准确性。

权重计算是指数构成的关键因素之一,它对于指数的代表性和投资价值具有重要意义。

上证50权重计算方法

上证50权重计算方法上证50指数是由上海证券交易所于2004年1月2日推出的一种衡量中国A股市场上市股票表现的市值加权指数。

指数成分股是根据流通市值和流动性等因素筛选出来的,同时还要考虑每只股票对指数的贡献度。

权重计算方法对于指数的构建和调整具有重要的意义。

下面,将详细介绍上证50指数的权重计算方法。

首先,指数的权重计算主要是根据成分股的流通市值来决定,流通市值越大的成分股,在指数中的权重也就越高。

流通市值是衡量股票市场价值的一种指标,它不仅反映了市场上对该股票的交易需求,还反映了该股票在市场上的占比。

流通市值越大,说明市场上对该股票的认可和需求越高,因此在指数中的权重也相应较高。

其次,指数的权重计算还要考虑到成分股的剔除和新股的加入。

每年通常会对指数成分股进行一次调整,根据最新的数据对成分股进行重新筛选和排序。

对于剔除的成分股,其权重将被重新分配给其他成分股,以确保整个指数的权重总和为100%。

而对于新加入的成分股,其权重会根据其流通市值进行分配。

另外,上证50指数还要考虑到成分股的股票价格。

指数成分股的股票价格不同,不同价格的股票在指数中的权重计算会有所不同。

一般来说,股票价格越高,其在指数中的权重也就越高。

这是因为股票价格较高的公司通常代表着市场对其业绩和前景的高度认可,因此在指数中所占的权重也相应要大一些。

最后,上证50指数还要考虑到成分股的流动性。

流动性是指投资者进行买卖交易时,能够迅速成交的程度。

流动性越高的股票,在指数中的权重也就越高。

这是因为流动性较高的股票,在市场上买卖更加容易,被广大投资者交易的频率也更高,因此在指数中的权重也相应较大。

综上所述,上证50指数的权重计算主要考虑到成分股的流通市值、股票价格和流动性等因素。

其中,流通市值是主要的决定因素,而股票价格和流动性作为次要因素予以考虑。

指数的权重计算方法的合理与否对于指数的稳定以及对市场表现的准确评价都具有重要的影响。

通过合理的权重计算方法,可以更好地反映整个市场的风险和收益,提供参考依据。

上证50指数调整规则

上证50指数调整规则上证50指数是由上海证券交易所综合指数有限公司(简称"上证指数公司")管理的一个重要的股票指数之一、它是衡量上海证券交易所上市公司股票表现的基准之一、上证50指数调整规则是指根据一定的规则和条件,调整指数成分股的选择和权重,以确保指数的代表性和稳定性。

下面将详细介绍上证50指数的调整规则。

一、指数成分股的选择1.市值要求:成分股的总市值必须排在前50位,且最小市值不得低于指定数值(例如,调整前市值不得低于10亿元)。

2.流动性要求:成分股的日均换手率必须排在前50位。

3.行业分布:成分股的行业分布要保持多样化,不同行业的公司数量要有一定比例。

4.入选股票的条件:公司必须是上海证券交易所上市的A股公司,同时满足上述要求。

二、指数权重的调整1.市值权重:成分股的权重按照其自由流通市值在成分股总市值中的比例确定。

市值越大的公司,其权重越高。

2.限制调整:每个成分股的最高权重不得超过20%。

如果一些成分股的权重超过这个限制,将会进行调整,降低其权重。

3.调整频率:指数成分股和权重的调整一般每年进行一次,通常在年底进行。

4.调整机制:按照一定的权重计算公式,对成分股的权重进行调整。

调整时,将新的成分股加入指数,同时将不符合条件的成分股剔除。

三、指数调整的影响1.股票市场:指数调整会引起市场的波动,特别是成分股的入选和剔除,会影响相关股票的价格和交易量。

2.投资者:指数调整可能会影响投资者的投资策略和配置,因为指数调整后,一些股票的权重和表现可能会发生变化。

3.证券公司:指数调整对于证券公司的交易和投资产品设计也有一定影响,可能需要调整相关的投资组合和产品。

总结起来,上证50指数调整规则是根据市值、流动性、行业分布等要求,选择具有代表性的前50家公司作为成分股,并按照市值权重进行调整,以保持指数的稳定性和代表性。

指数调整会对市场、投资者和证券公司产生一定的影响,需要密切关注和合理应对。

a50标的指数

a50标的指数A50指数是指影响我国金融市场的50个大型上市公司股票组成的指数,它是上海证券交易所和香港交易所联合开发的一种联合指数。

A50指数旨在跟踪和反映中国内地股市和香港股市的投资情况和市场表现。

本文将介绍A50指数的相关参考内容,包括指数的计算方法、指数成分股的选择标准、指数的影响因素以及A50指数的作用和意义。

首先,A50指数是根据指数计算方法来确定的。

指数计算方法是指根据特定的公式和权重,计算出指数的数值。

A50指数采用的是市值加权法,即根据上市公司的市值来确定其在指数中的权重,市值越大的公司在指数中的影响越大。

其次,A50指数的成分股是按照特定的选择标准来确定的。

A50指数的成分股在选择时要考虑公司的规模、流动性、行业分布等因素,以使指数能够有效地反映市场的整体情况。

在选择标准中,规定了成分股的上市时间、财务状况、市值等条件。

第三,A50指数的涨跌受多个因素的影响。

市场供求关系、宏观经济因素、公司财务状况等都会对A50指数的涨跌产生影响。

例如,如果市场供大于求,指数可能上涨;如果市场需大于供,指数可能下跌。

此外,宏观经济指标,如GDP增长率、CPI指数等,也会对A50指数的走势产生一定的影响。

最后,A50指数在我国金融市场中具有重要的作用和意义。

首先,A50指数是国内外投资者了解中国内地股市和香港股市的重要参考指标,它能够反映中国内地和香港市场的整体表现。

其次,A50指数还可以作为金融衍生品交易的标的物,如期货合约和期权合约等。

投资者可以通过对A50指数进行交易来获得投资回报。

此外,A50指数还可以作为投资组合管理的工具,投资者可以通过配置A50指数成分股来分散风险和追求回报。

总之,A50指数是我国金融市场的重要参考指标之一,它的计算方法、成分股选择标准、影响因素以及作用和意义,对投资者来说都具有重要的参考价值。

通过对A50指数的了解,投资者可以更好地把握市场的走势和机会,实现投资的成功。

50分位滚动市盈率

50分位滚动市盈率50分位滚动市盈率是指将所有股票按照市盈率从低到高排序,然后取中间位置的市盈率。

这个指标可以用来衡量整个市场的估值水平。

当50分位滚动市盈率较低时,意味着整个市场的估值较为合理或偏低;当50分位滚动市盈率较高时,意味着整个市场的估值较高或过热。

在当前的市场环境下,50分位滚动市盈率成为了投资者研究市场估值的一个重要指标。

通过观察这个指标的变化,投资者可以更好地把握市场的风险和机会。

在分析市场估值时,我们需要考虑到一些因素。

首先,市场的估值水平受到宏观经济环境的影响。

当经济增长放缓或面临不确定性时,市场的估值往往会下降。

其次,行业的特点也会对市场估值产生影响。

一些高成长性行业往往会被高估,而一些传统行业可能会被低估。

此外,市场情绪也会对市场估值产生一定的影响。

当投资者情绪低迷时,市场的估值往往会下降,反之亦然。

通过观察50分位滚动市盈率,投资者可以了解整个市场的估值水平,从而更好地决策。

当市场估值较低时,投资者可以考虑增加仓位;当市场估值较高时,投资者可以适当减少仓位或寻找其他机会。

在使用50分位滚动市盈率时,投资者还需要注意一些限制。

首先,市场估值只是一个参考指标,不能作为单独的决策依据。

其次,市场估值的变化受到多种因素的影响,投资者需要综合考虑其他指标和信息。

最后,投资者在使用50分位滚动市盈率时需要有长期的投资视角,避免盲目追求短期的市场波动。

总的来说,50分位滚动市盈率作为市场估值的一个重要指标,可以帮助投资者了解市场的估值水平,并做出相应的投资决策。

但投资者在使用这个指标时需要注意其局限性,并结合其他信息进行综合判断。

只有在有长期投资视角的情况下,投资者才能更好地利用50分位滚动市盈率来指导自己的投资策略。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

上证50指数与成分股市盈率分析

1、根据前两年的数据,上证50成分股平均市盈率在14.7-19.18倍之间波动。

目前03年

平均市盈率16.16倍,04年动态平均市盈率14.36倍,05年动态平均市盈率12.41倍,处于较低水平。

2、根据研发中心估算模型,在我国市场国际化、市场化的大趋势下,考虑扩容、加息以及

企业赢利增速下降的因素,以12%的股权资本成本对应的蓝筹股05年合理的市盈率在14-16倍之间,极限情况可能低至12.3倍。

从上表可以看出,目前上证50的整体风险不大,05年的市盈率水平已经接近极限水平。

(详情可参考研究报告《中国蓝筹公司定价水平的国际比较》)从数据上看客户目前现金认购50ETF的风不大,风险收益比在1:3之间。

另外将50指数中投资评级为中性或回避的个股转换成ETF是较为可行的投资方式,既增加了资产的流动性,又避免了个股的投资风险。

说明:

1、个股市盈率,计算公式:

PE=11月30日股价/03年4季度至04年3季度一个滚动年度每股收益

近一年平均市盈率=今年均价/03年4季度至04年3季度一个滚动年度每股收益

近两年最高市盈率=MAX(03年最高股价/03年每股收益,04年最高价/03年4季度至04年3季度一个滚动年度每股收益)

近两年最高市盈率=MIN(03年最低股价/03年每股收益,04年最低价/03年4季度至04年3季度一

个滚动年度每股收益)

2004年预测市盈率=11月30日股价/招商证券研发中心预测的以当前股本计算的04年每股收益

2005年预测市盈率=11月30日股价/招商证券研发中心预测的以当前股本计算的05年每股收益

2、上证50和大盘平均市盈率为总股本加权平均市盈率

3、部分成份股因不在招商证券股票池范围内,无预测PE。