巴菲特年报

巴菲特读财报:货币资金越多越好 其它都是浮云

巴菲特读财报:货币资金越多越好其它都是浮云有钱人的一个特点是家里有闲钱,有很多闲钱。

对于企业来说,好企业的一个标志是账上有闲钱,有很多闲置的货币资金。

除了真金白银,“神马都是浮云”。

货币资金包括三种:库存现金、银行存款、其他货币资金,另外三个月到期的国债和其他高流动性资产也都属于现金等价物。

巴菲特看资产负债表时,看的第一项就是公司账面上有多少现金和现金等价物。

巴菲特特别关注三点:公司闲钱很多吗?多年来闲钱一直很多吗?这些闲钱都是公司创造出来的吗?【赟注:俺这些年也开始如此看财报了,第一眼看账上的货币资金,第二眼看短期与长期借贷,第三眼看预收账款…对于长期跟踪的企业,如此看一分钟财报貌似就能看出当季的实际经营情况,其它数据貌似都是浮云,造的呀。

茅台上半年的财报,俺第一眼看的是预收账款,仅剩8亿多了,瞬间就预判这是非常不好的财报,茅台这次真的完了,哈。

看到曾红极一时又善于讲故事的某地产股今年半年报就晕了:销售倍增但预收账款仅增加一点点,典型的造的结果。

业绩虽然增长超50%,股价近几个月一直很低迷也算对此反映了,投资者(非投机者)不傻,哈】闲置资金是否很多我们个人手上总是要保留一些现金,以备正常消费需要。

一般情况下,公司也都会保留一定的库存现金,以维持企业经营周转需要。

如果一家公司账面上现金很少,可能就会遇到经营周转上的困难。

而一家公司如果账上有很多现金,远远超出经营流动资金需要,而且过去多年一直如此,那么可以大致断定,这家公司特别有钱。

巴菲特办公室墙上挂了一句话:有钱的傻瓜到处受欢迎。

巴菲特本人在投资上也是如此,非常“嫌贫爱富”,他只喜欢那些特别有钱的公司。

闲置资金是否为企业创造闲钱主要来源有三个。

第一,公司产品或服务具有强竞争优势并能不断赚取大量现金,年复一年,越积越多。

这是最好的一种,也是巴菲特最希望看到的。

第二,公司大量发行股票或债券,或者大量向银行贷款,一下子账上多了很多钱。

这些向股东筹集或者借来的钱,都是有代价的,早晚要还的。

巴菲特教你读财报

巴菲特教你读财报引言读财报是投资者分析一家公司的关键步骤之一,而投资界的巨头巴菲特也被誉为财报阅读的大师。

巴菲特凭借对财报的深入分析和理解,取得了丰富的投资回报。

本文将带你了解巴菲特是如何读财报的,从而帮助你更好地理解公司的财务状况,做出更明智的投资决策。

第一步:阅读财务报表财务报表是了解一家公司财务状况的重要工具,包括资产负债表、利润表和现金流量表。

巴菲特建议投资者首先阅读这些报表,以了解公司的盈利能力、偿债能力和现金流情况。

资产负债表资产负债表展示了公司的资产、负债和所有者权益。

巴菲特强调注意以下几个方面:•公司的总资产和负债规模是否持续稳定增长,这表明公司的规模和财务稳定性;•公司的资产构成,关注是否有大量的无效资产或负债;•公司的所有者权益占总资产的比例,这反映了公司的资本结构和财务风险。

利润表利润表反映了公司一定时期内的营业收入、成本和利润情况。

巴菲特建议关注以下几点:•公司的营业收入是否稳定增长,这表明公司的市场份额和竞争能力;•公司的成本结构,是否存在高额的成本或不必要的开支;•公司的净利润率和毛利润率,这表明公司的盈利能力和运营效率。

现金流量表现金流量表显示了公司一定时期内的现金流入和流出情况。

巴菲特建议关注以下几个方面:•公司的净现金流量是否持续稳定,这反映了公司的经营活动和现金管理能力;•公司的投资活动和筹资活动,是否存在大额投资或债务的增加。

第二步:理解财报中的关键指标除了阅读财报外,巴菲特强调理解财报中的关键指标,这些指标可以帮助你更好地评估公司的财务状况。

盈利能力指标•市盈率(PE ratio):用于衡量公司的盈利能力,市盈率越低,公司的盈利能力越好;•净利润率(Net profit margin):反映公司的盈利能力和运营效率;•ROE(Return on Equity):反映公司的资本回报率。

偿债能力指标•资产负债率(Debt-to-Asset Ratio):反映公司的负债状况,资产负债率越低,公司的偿债能力越强;•流动比率(Current Ratio):衡量公司的流动性和偿债能力。

巴菲特的年收益表

从1957年跟踪巴菲特合伙基金,到2010年共计53年。

第一阶段从1957年到1964年共8年,总收益率608%,年化收益率是28%,每年投资收益都是正的,但也没有任何一年收益率超过50%。

第二阶段从1965年到1984年共20年,总收益率5594%,年化收益率是22%,仍然每年投资收益都是正的,仅1976年收益率超过50%。

第三阶段从1985年到2004年共20年,总收益率5417%,40年总计收益率是%,增长了2879倍,年化收益率大约是22%,第三阶段仅2001年收益是负的,仍然没有哪一年的收益率超过50%。

第四阶段从2005年到2009年共5年,总收益53%,45年总收益率是%,增长了4401倍,累计45年年化收益率是%

我们可以看到,巴菲特53年的投资经历,仅有2001年和2008年收益率为负,剩余51年都是正收益率,并且仅有1976年收益率超过50%,可见通过低风险的投资,并通过足够的时间周期,股神从最初的小资本,通过神奇的复利,成为了世界首富。

为什么45年中,投资收益率只有一年超过50%的人可以被奉为“股神”

为什么45年中,只有两年投资亏损的人会被奉为“股神”

为什么45年中,每年的收益率看起来那么一般,会被奉为“股神”

看完巴菲特45年收益图,我们终于明白:年化20%的复利,45年后1000万就能变成400亿美元!年化20%的收益对很多人来说不难,难的是要坚持45年……

很多人被一本书或一个人深深影响,改变了人生轨迹。

而我想说,每次到了股市沸腾、大家兴高采烈的时候,我会拿出这张表来看。

这张表格,让我心静如水,懂得放弃。

聪明投资者 巴菲特的成功建议:无论婚姻还是商业斤斤计较都是大毛病 “如果是职业投资者如果对自己

聪明投资者巴菲特的成功建议:无论婚姻还是商业,斤斤计较都是大毛病“如果是职业投资者、如果对自己...“如果是职业投资者、如果对自己有信心,我建议高度集中。

对于其他普通人,如果不懂投资,我建议高度分散。

”“用好生意构筑的城堡周围环绕着宽广的护城河,我们就找这样的投资机会。

”“找到好伴侣,就成功了一大半。

无论是在婚姻中,还是在商业上,斤斤计较都是个大毛病。

”巴菲特投资生涯中最后悔的事是什么?他最看重的经理人品质是什么?虽然巴菲特公开了自己的投资方法,但很少能有人模仿成功的原因又是为何?在巴菲特眼中,需要哪些努力才能配得上成功?2008年2月,巴菲特在为Emory 与Austin 大学商学院的学生答疑解惑时将上面的问题一一揭开谜底。

RanRan翻译了问答笔记全文,“聪明投资者”经授权转载,整理出了最精彩的10个问答。

巴菲特答Emory 与Austin 大学商学院学生问2008 年2 月25 日Emory oizueta Business School 和McCombs School of Business at UT Austin 的学生拜访了巴菲特先生,并与巴菲特先生进行了一系列问答。

职业投资者应高度集中,普通人要高度分散问1:随着“财富公式”(Fortune's Formula)、凯利公式的流行,投资界产生了许多关于分散与集中的争论。

我知道您支持哪一方,但是我想问的是,您能否详细告诉我们,您如何分配仓位、如何摊低成本?巴菲特:关于分散,我有两个观点。

如果是职业投资者、如果对自己有信心,我建议高度集中。

对于其他普通人,如果不懂投资,我建议高度分散。

从长期来看,经济一定越来越好。

普通人只是要注意一点,别在价格太贵或者不该买的时候买。

大多数人应该购买低手续费的指数基金,长期定投。

你是个普通人,还想耍点小聪明,每个星期花一小时研究研究投资,最后你很可能后悔自己太傻。

如果投资是你的专长,分散不符合逻辑。

全球投资大师2023年收益率榜单

全球投资大师2023年收益率榜单摘要:1.2023年全球投资大师收益率榜单概述2.榜单前列投资大师的收益率及投资策略分析3.我国投资大师在榜单中的表现4.投资者如何从中学习投资技巧和策略正文:随着2023年的落幕,全球投资大师的收益率榜单也新鲜出炉。

在这个充满挑战和机遇的一年里,各大投资大师的表现各有千秋。

以下是对2023年全球投资大师收益率榜单的概述,以及对榜单前列投资大师的投资策略分析。

一、2023年全球投资大师收益率榜单概述在2023年的全球投资大师收益率榜单中,榜首位置被著名投资家巴菲特占据。

巴菲特旗下的伯克希尔哈撒韦公司2023年全年收益率达到了26.1%,远远领先于其他投资大师。

紧随其后的是乔治·索罗斯和比尔·阿克曼,他们的收益率分别为20.5%和18.2%。

二、榜单前列投资大师的收益率及投资策略分析1.巴菲特:巴菲特的投资理念以价值投资为核心,他倾向于长期持有优质股票。

在2023年,伯克希尔哈撒韦公司的投资组合中,苹果、美国银行和可口可乐等知名企业股票表现出色,为整体收益率的提升奠定了基础。

2.乔治·索罗斯:乔治·索罗斯的投资策略以量子基金为代表,擅长利用宏观经济形势进行投资。

在2023年,他对全球市场的精准判断使其收益率达到了20.5%。

3.比尔·阿克曼:阿克曼的投资策略以关注企业基本面和短期市场走势为主,他在2023年成功预测了美国房地产市场的前景,投资了一系列房地产相关企业,从而实现了18.2%的收益率。

三、我国投资大师在榜单中的表现在2023年的全球投资大师收益率榜单中,我国投资大师的表现也相当抢眼。

知名基金经理张坤管理的易方达消费行业股票基金全年收益率达到了45.3%,位列榜单第7位。

此外,华夏大盘精选基金经理王亚伟和南方消费升级基金经理茅卫东等也在榜单中榜上有名。

四、投资者如何从中学习投资技巧和策略1.坚持价值投资:投资者可以从巴菲特的投资经历中学习到,长期持有优质股票是实现稳定收益的关键。

股市传奇人物

股市传奇人物崛起与陨落:股市传奇人物的辉煌与短暂股市是一个高风险高回报的场所,也是名利场。

传奇人物在其中崛起,一时之间风光无限,然而,他们的辉煌有时转瞬即逝,陨落更是不可避免。

本文就分别讲述了三位股市传奇人物的崛起和陨落。

一、巴菲特巴菲特是世界著名股神,他被誉为“老牌价值投资者”,也被称为“甄选长期持有的大师”。

他在股市中取得巨大成功,令人称羡。

巴菲特从小就对股票产生兴趣,进入大学学习时,他便选择了商学专业。

毕业后他开始了他的人生之路,我们可以从他的投资记录中看到他的聪明才智。

巴菲特的初始资金在逐渐累积,他将投资策略定位在区分优良企业和烂企业。

他提倡“价值投资”,即购买低估股票,等待市场发掘其价值。

股票持有期限是长期的,他认为只有在未来长时间内企业的股票才能获得更高的投资回报率。

巴菲特的投资风格受到全球股民追捧,因为他的大部分投资都取得了巨大成功。

虽然他也遇到过失败,像押注Airplanes美国航空公司时输掉了数亿美金,但这些失败并没有影响他在股市中的地位。

其在美国股市持股市值达数百亿美元,让他成为全球首富之一。

二、李嘉诚李嘉诚是广州人,在香港做生意超过40年,一手扶植了和记黄埔,成为香港首富。

他被称为“亚洲超级富豪老大”,凭借其惊人的财富和商业才能享誉全球。

然而,他的崩盘经历也一度震惊了整个市场。

1997年亚洲经济风暴席卷而来,导致东南亚地区货币、股票等领域全面崩盘,李嘉诚的商业帝国同样陷入困境。

他的地产业、港口业、零售业等一度损失惨重,其财富的缩水被全球关注。

媒体预料,李嘉诚财富缩水了十几亿美元,股市中的货币基金在危机中遭受巨大亏损。

现在看来,这些损失对李嘉诚本人的影响并不明显,皆因一位优秀的企业家、股市大佬,随时都处在重建巨额财富的状态。

三、卡兰尼克卡兰尼克是Uber公司的联合创始人之一。

Uber与其配对的无产阶级司机,共同建立了一个巨大的共同体,在世界范围内创造了一个全新的产业。

卡兰尼克被认为是共享经济的象征人物之一。

巴菲特2024股东大会发言实录中文译本20240504

巴菲特2024股东大会发言实录中文译本2024年巴菲特股东大会刚落下帷幕,伯克希尔-哈撒韦董事长兼CEO巴菲特如约与四万余名参会股东,其中包括数千名来自中国的投资人面对面交流。

93岁的巴菲特在近六个小时的问答环节中,和公司高管格雷格·阿贝尔、阿吉特·贾恩共同回答了各界投资人34个问题,涉及科技股、国际市场、能源投资、生成式AI、保险业务、人生最高价值等各个方面。

依照惯例,问答之前巴菲特介绍了当天早间发布的伯克希尔2024年第一季度的财报,他指出,过去的季度不能说它是我们最棒的一个季度,但是也不能说是最差的一个季度,任何的事情在保险界来讲都是会有幸运的时候,也有完全不能考虑的季度,但是身处保险业,伯克希尔绝对会努力改善进步的。

此外,巴菲特告诉大家,公司现在可以投资的钱还是比以前要更多,这是现在的一个现象。

巴菲特觉得这是合理的,在可预测的未来还会维持这种状况。

以下是巴菲特2024股东大会发言实录中文译本巴菲特:大家早,谢谢大家今天来到现场。

我旁边是格雷格·阿贝尔,是负责除了保险业务之外的伯克希尔副CEO,在格雷格旁边是我们负责保险业务的阿吉特·贾恩。

我们现场还有非常多的董事们,也请大家简短地起立,会场前面有霍华德·巴菲特,苏珊·巴菲特,史帝夫·伯尔克、肯·硕克、克利斯·戴维斯、罗勒·艾曼斯、劳尔·艾尔森,这些都是公司的董事会成员。

这中间还有两位我要特别致谢的,在我们开始之前,我先简单地介绍一下。

首先,我要先感谢莫利萨,今天我们所有的大会都是归功于她。

她刚刚跟我进行了报告,说我们今天会议又创了新的记录,今天我们的喜诗糖果,我想现在卖的数量可能是比以前卖得更多,已经有6吨之多了。

我要跟大家介绍下面这位,这位,也就是他把刚刚看的纪录片整合在一起的,你可以想象今天所有的一些场景以及过去曾经经历过的路途,他都参与了,我们中间还有一些好莱坞的大明星们,以及各种各样的不同的人参与其中。

2008世界新首富——沃伦·巴菲特

2008世界新首富——沃伦·巴菲特作者:来源:《国际商务财会》2008年第04期《福布斯》杂志近日发布了最新的全球富豪榜,巴菲特由于其所领导的伯克希尔·哈撒韦公司股价大涨,其资产比去年猛增100亿美元至620亿美元,成为2008年全球首富。

在目前全球金融市场动荡不定的背景下,投资家巴菲特仍能一举夺魁,无疑展示了其“股神”本色。

自小对股票情有独钟沃伦·巴菲特1930年8月30日出生在美国内希拉斯加州的奥马哈。

父亲霍华德·巴菲特是当地的证券经纪人。

从小,巴菲特就有赚钱的强烈欲望,梦想在35岁之前成为富豪。

受家庭影响,他对股票特别着迷,当其他孩子还在玩飞机模型、玩棒球的时候,他却一门心思盯着华尔街的股市行情图表,像大人一样,专心致志地画出各种股票价格波动曲线。

11岁时,买了3股“城市服务公司”的股票,每股38美元,亟待赚钱的他等股票涨至40美元时就出手了,扣除佣金净赚5美元。

这是他第一次涉足股市,赚的不多,但他收获了一个教训:在股市中一定不要为浮云所动,相信自己的判断,持之以恒。

巴菲特不断地在股市中尝试,不断总结经验,加上父母的指点,小获成果。

初中刚毕业,他就用炒股赚的钱在拉斯维加斯购置了一块40亩的农场,成为一个“小地主”。

低迷购进资产不断扩张大学毕业后,巴菲特用炒股赚得的4万美元创办了自己的投资公司。

2年后,他掘到了股市的第一桶——400万美元,然后,他以20亿美元的大手笔完成收购美国一家大型地毯公司的壮举,显示了气吞山河的气势。

他密切关注股市的发展,精心挑选“垃圾”股,同时,他进行实地考察与分析比较,用敏锐的市场眼光捕捉最具价值的信息。

当大家都不看好美国传播业而大量抛出时,他逆市而上,大量吃进包括《华盛顿邮报》美国广播公司等在内的多种传媒业股票,很快,这些股票止跌上涨,巴菲特再度高价出手,赚到上百万美元。

1965年,巴菲特力排众议,收购了濒临破产的伯克希尔·哈撒韦公司,当时,该公司每股价格仅12美元,在他的经营管理下,伯克希尔公司开始活跃起来,不断全盘收购或部分收购多家纺织公司、百货公司、食品公司、糖果公司等看似“垃圾”股的股票。

巴菲特股东大会 总结

巴菲特股东大会总结

巴菲特股东大会是一个每年一次的盛会,旨在让投资者了解伯克希尔哈撒韦公司的经营策略、投资哲学和未来计划。

以下是对2021年巴菲特股东大会的总结:

1.巴菲特谈到了未来的经济增长和通胀问题。

他认为通货膨胀将会上升,但不会十分剧烈。

同时他表示,美国和全球的经济前景都非常强劲。

2.伯克希尔哈撒韦公司在2021年第一季度实现了41.5亿美元的净利润,比去年同期增长约20%。

沃伦·巴菲特特别强调了该公司旗下的铁路公司BNSF的表现,称其运作一切正常。

3.巴菲特强调了投资者的长期眼光,认为短期波动并不重要。

他表示:“我们的投资在90%以上的时间里都看似无所事事,但那10%的时间里,我们会进行重要的、长期的投资。

”

4.巴菲特还讨论了伯克希尔哈撒韦公司在能源领域的投资,称公司会在气候变化问题上发挥领导作用。

他表示,公司已经开始逐步削减从传统能源公司的股息中获取的收入,而将更多的资金投入到可再生能源和其他清洁能源领域。

总的来说,巴菲特的观点仍然是长期投资、对未来保持乐观态度和专注于价值投资。

巴菲特的励志故事

巴菲特的励志故事大家有没有听过巴菲特呢?下面是店铺给大家整理的巴菲特的励志故事,供大家参阅!巴菲特的励志故事:岁比中学老师收入还高1945年暑假过后,巴菲特年满15周岁,进入威尔逊中学,开始上10年级,类似于中国的高一,从初中生变成了高中生。

别看他人小,但已经是老板了。

小巴菲特送了3年报,已经攒了2000多美元。

当时黄金每盎司35美元,以2009年11月初1110美元的金价推算,1945年秋天巴菲特攒的2000美元相当于现在的6万多美元,相当于人民币40多万元。

巴菲特每天早晚送两次报纸,一天只工作2小时左右,一个月就能赚175美元,收入比他的中学老师月工资还要高。

1946年,一个美国成年人,一年能赚3000美元,就属于高收入阶层了。

巴菲特把钱放在家里衣橱的一个抽屉里,任何人都不准碰。

有一天他的小伙伴巴提斯东去他家找他玩。

巴菲特小声说:哥们儿,来,我给你看看。

拉开衣橱,打开抽屉上的小锁,只见厚厚一大叠钞票,大部分都是小面额的。

哇塞!这得有三四百块吧。

呵呵,我每天睡觉前数上一遍。

告诉你,708块。

啊,你太有钱了!小巴菲特一笑:这只是小钱,我的大钱都投资了。

投资?投什么资啊?我老爸开了个南奥马哈饲料公司。

前不久他在饲料公司隔壁又和福克先生合伙开了个建筑材料公司,老爸让我也入股了,我是第三大股东。

吹牛。

你不过是最小的小股东。

嘿嘿。

我老爸帮我买了一块地,在我们老家内布拉斯加州的乡下,离奥马哈70里,有四十亩大,我一个人买下来了,哥们,我成地主了。

啊?你会种地嘛?我不会种,有人会种。

我租给别人种,收了粮食卖钱,我和他对半分成。

上高中开学第一天,班主任老师给全班同学开个会,大家轮流自我介绍一下。

轮到巴菲特。

他不慌不忙站起来:我是来自于内布拉斯加州的巴菲特,在奥马哈附近拥有一家农场。

全班一片哗然。

(励志名言)人瘦得跟猴儿一样,脖子细得跟麻秆一样,运动鞋破得跟要饭的一样,见了人害羞得跟小姑娘一样。

这哥们怎么可能是农场主呢?尽管每个月挣的钱比老师还多,存的钱比大学毕业生工作了几年还多,但只有15岁的巴菲特,花起钱来却比谁都少。

历年 巴菲特致股东的信 英文原版

历年巴菲特致股东的信英文原版Warren Buffett's Annual Letters to ShareholdersIntroduction:Every year, legendary investor Warren Buffett writes a letter to the shareholders of his company, Berkshire Hathaway. These letters are eagerly anticipated by investors, analysts, and the general public, as they provide valuable insights into Buffett's investment philosophy, views on the economy, and updates on the company's performance. Over the years, Buffett's letters have become a treasure trove of wisdom for investors looking to learn from one of the most successful investors of all time.Year 1: 1977In his first letter to shareholders in 1977, Buffett outlined his investment principles and the philosophy that would guide his investment decisions for decades to come. He emphasized the importance of investing in companies with strong competitive advantages, a competent and trustworthy management team, and a long-term mindset. Buffett also stressed the importance of focusing on the intrinsic value of a company rather than its stock price, and the importance of having a margin of safety when making investment decisions.Year 2: 1985In 1985, Buffett's letter focused on the importance of staying true to your investment principles, even in the face of market volatility or criticism. He emphasized the importance of patience, discipline, and a long-term perspective in investing, and stressed that short-term fluctuations in the market should not deter investors from sticking to their investment strategy. Buffett also discussed the importance of having a diverse portfolio of investments to reduce risk and increase the chances oflong-term success.Year 3: 1999In 1999, Buffett warned investors about the dangers of speculation and excessive risk-taking in the stock market. He cautioned against investing in overvalued companies or in industries with uncertain futures, and advised investors to focus on companies with sustainable competitive advantages and strong financials. Buffett also discussed the importance of maintaining a margin of safety in all investment decisions, and stressed the importance of doing thorough research before making any investment.Year 4: 2008In 2008, Buffett's letter addressed the global financial crisis and its implications for investors. He discussed the importance of staying calm and rational during times of market turmoil, and emphasized the importance of focusing on the long-term prospects of companies rather than short-term market movements. Buffett also discussed the importance of having a strong balance sheet and ample liquidity in times of economic uncertainty, and stressed the importance of being prepared for any eventuality in the market.Year 5: 2016In 2016, Buffett's letter focused on the changing landscape of the investment industry and the impact of technology on the economy. He discussed the importance of staying flexible and adaptable in an ever-changing world, and emphasized the importance of continuously learning and evolving as an investor. Buffett also discussed the importance of having a sound investment process and sticking to your principles even in the face of uncertainty, and stressed the importance of maintaining a long-term perspective in investing.ConclusionWarren Buffett's annual letters to shareholders are a valuable resource for investors looking to learn from one of themost successful investors of all time. His insights, wisdom, and investment philosophy have stood the test of time and continue to be relevant in today's ever-changing investment landscape. Buffett's letters serve as a guidepost for investors looking to navigate the complexities of the stock market and achievelong-term success in their investment journey.。

巴菲特的财务报表分析框架

巴菲特的财务报表分析框架对于外部投资者,唯一能够得到的公司财务信息是公开披露的财务报表。

但是他们分析报表的目的是为了分析企业,预测企业未来的长期盈利能力,在此基础上进行股票估值做出投资决策。

因此投资者的财务报表分析必须和公司业务分析充分结合学术界提出的财务分析框架过于注重适用于所有企业,并不特别适用于少数具有强大竞争优势几乎垄断行业的超级明星企业。

而巴菲特进行财务报表分析的目的不是分析所有公司,而是寻找极少数超级明星:“我们始终在寻找那些业务清晰易懂、业绩持续优异、由能力非凡并且为股东着想的管理层来经营的大公司。

这种目标公司并不能充分保证我们投资盈利:我们不仅要在合理的价格上买入,而且我们买入的公司的未来业绩还要与我们的预测相符。

但是这种投资方法——寻找超级明星——给我们提供了走向真正成功的唯一机会。

”请注意“我们买入的公司的未来业绩还要与我们的预测相符”,对企业未来长期盈利能力的正确预测是财务报表分析的核心。

结合巴菲特过去40多年致股东的信中进行的财务报表分析,我总结出巴菲特寻找超级明星公司的财务分析框架是:第一步进行业务分析,确定企业具有持续竞争优势的护城河;第二步再分析企业财务数据的真实合理性,把财务报表数据还原成真实的业务数据;第三步对报表进行财务比率分析,确定企业过去长期的盈利能力、偿债能力、营运能力;第四步结合业务分析和财务分析确定企业是不是一个未来长期盈利能力超高的超级明星企业。

如果是,就可以基于长期盈利能力预测进行保守的估值,对比市场价格确定企业是否值得投资。

第一步,持续竞争优势分析。

巴菲特进行业务分析时,首先关注的是:“业务简单易懂(如果涉及太多技术,我们将无法理解)。

”如果你连公司的业务也搞不懂,就不要看报表了。

巴菲特对于自己认为业务简单易懂的企业进行分析时,最关注的是持续竞争优势:“对于投资来说,关键不是确定某个产业对社会的影响力有多大,或者这个产业将会增长多少,而是要确定任何所选择的一家企业的竞争优势,而且更重要的是确定这种优势的持续性。

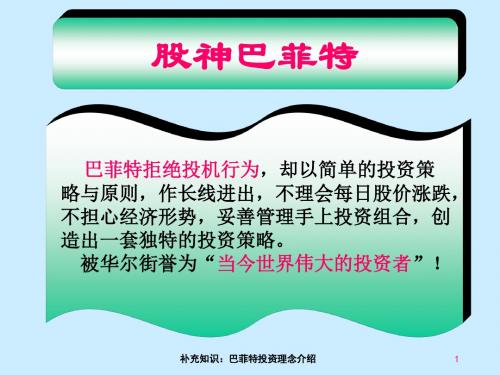

股神巴菲特-文档资料

二、巴菲特的投资原则

四、巴菲特的第四个原则是"要有耐心" 他有一个说法,就是短于5年的投资是傻 子的投资,因为企业的价值通常不会在这么短 的时间里充分体现,你能赚到的一点钱也通常 被银行和税务局瓜分。同样,做一个企业,也 要有耐性。世界上只有20%的创业企业能坚持 到5年以上,但通常坚持下来的企业都有很好 的回报。 也就是“购买并持有”!

补充知识:巴菲特投资理念介绍

7

二、巴菲特的投资原则

二、巴菲特的第二个原则是"少就是多" 对一个普通人来说,巴菲特认为只要有三 家公司的股票就够了。他的理由同样是基于一 个常识:买的股票越多,你越可能购入一些你 对之一无所知的企业。而通常你对企业的了解 越多,你对一家企业关注越深,你的风险越低, 收益就越好。应用到企业上,就是要集中和专 注于少数几个自己最有优势的领域,而不是盲 目地多元化以求降低风险。

补充知识:巴菲特投资理念介绍 8

二、巴菲特的投资原则

三、巴菲特的第三个原则是"押大赌注于高概率事 件上" 也就是说,当你坚信遇到了可望而不可及的 大好机会时,唯一正确的做法是大举投资。这 也同样基于一个常识:当一个事情成功的可能 性很大时,你投入越多,回报越大。 “一鸟在手胜过百鸟在林!”巴菲特最近在 其旗舰上市公司的年报里,引用古希腊《伊索 寓言》中的这句谚语,再次阐述了他的投资概 念。

补充知识:巴菲特投资理念介绍

3

巴菲特从小就显露出他的 投资奇才。11岁时他就用零花钱 买了3股城市服务公司的股票,不 久股价上升,他急于抛出,赚了5 美元。但后来该股狂升,巴菲特 后悔不迭,由此他得出深刻的教 训,如果对某种股票有信心,就 要坚持到底,不管买后是升还是 降。所以,巴菲特后来买进股票 ,都保持在十年八载之久。

1956年巴菲特致股东的信

1956年巴菲特致股东的信

尊敬的股东们:

我很高兴向您们致信,向您们报告伯克希尔•哈撒韦公司过去

一年的经营情况。

在过去的一年里,我们公司取得了令人满意的运营业绩。

我们的净收益增长了21%,达到了XXX万美元。

这一增长主要归

功于我们的业务多元化和优秀的管理团队,以及我们持有的各种优质企业股票和债券。

我要再次强调,我们公司长期以来的成功和稳定发展离不开全体员工的辛勤工作和奉献精神。

我们的员工是我们最大的财富,他们的才华和努力为公司的各项业务提供了稳定支持。

我向所有员工表示衷心的感谢,并承诺我们将继续为员工们创造更好的工作环境和发展机会。

在过去的一年里,我们继续通过收购和投资来增强我们的业务实力。

我们成功收购了数个优秀的企业,并进一步巩固了我们在各个行业的地位。

同时,我们也不断加大对优质企业股票和债券的投资,以进一步增加我们的资产规模和收益。

我相信这些举措为我们未来的发展奠定了坚实的基础。

作为一家上市公司,我们始终把为股东创造价值作为首要任务。

我们的目标是通过优质资产和良好的投资回报来提高股东权益,并为您们带来更长远的收益。

在未来的一年里,我们将继续努力,保持公司的稳定增长,并积极寻求更多有利可图的投资机

会。

最后,我要再次感谢您们对伯克希尔•哈撒韦公司的支持和信任。

我们深知,您们的投资是对我们的信任和期望,我们将竭尽全力不辜负您们的厚望。

祝愿大家在新的一年里身体健康、生活愉快、投资顺利。

谢谢!

您忠诚的服务员

沃伦•巴菲特。

巴菲特股票估值表

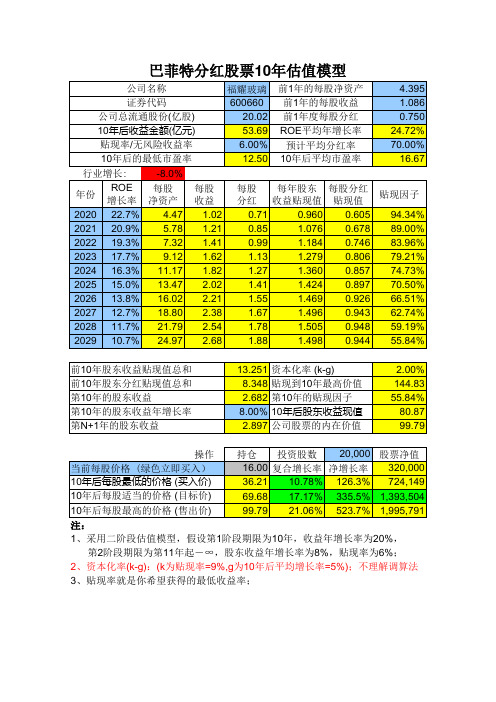

公司名称 福耀玻璃 前1年的每股净资产 前1年的每股收益 600660 证券代码 公司总流通股份(亿股) 前1年度每股分红 20.02 10年后收益金额(亿元) ROE平均年增长率 53.69 贴现率/无风险收益率 6.00% 预计平均分红率 10年后的最低市盈率 10年后平均市盈率 12.50 -8.0% 行业增长: ROE 每股 每股 每股 每年股东 每股分红 年份 收益 分红 收益贴现值 贴现值 增长率 净资产 2015 22.7% 4.47 1.02 0.71 0.960 0.605 2016 20.9% 5.78 1.21 0.85 1.076 0.678 2017 19.3% 7.32 1.41 0.99 1.184 0.746 2018 17.7% 9.12 1.62 1.13 1.279 0.806 2019 16.3% 11.17 1.82 1.27 1.360 0.857 2020 15.0% 13.47 2.02 1.41 1.424 0.897 2021 13.8% 16.02 2.21 1.55 1.469 0.926 2022 12.7% 18.80 2.38 1.67 1.496 0.943 2023 11.7% 21.79 2.54 1.78 1.505 0.948 2024 10.7% 24.97 2.68 1.88 1.498 0.944 前10年股东收益贴现值总和 前10年股东分红贴现值总和 第10年的股东收益 第10年的股东收益年增长率 第N+1年的股东收益 13.251 8.348 2.682 8.00% 2.897 资本化率 (k-g) 贴现到10年最高价值 第10年的贴现因子 10年后股东收益现值 公司股票的内在价值 4.395 1.086 0.750 24.72% 70.00% 16.67 贴现因子 94.34% 89.00% 83.96% 79.21% 74.73% 70.50% 66.51% 62.74% 59.19% 55.84% 2.00% 144.83 55.84% 80.87 99.79

1987年巴菲特致全体股东的信

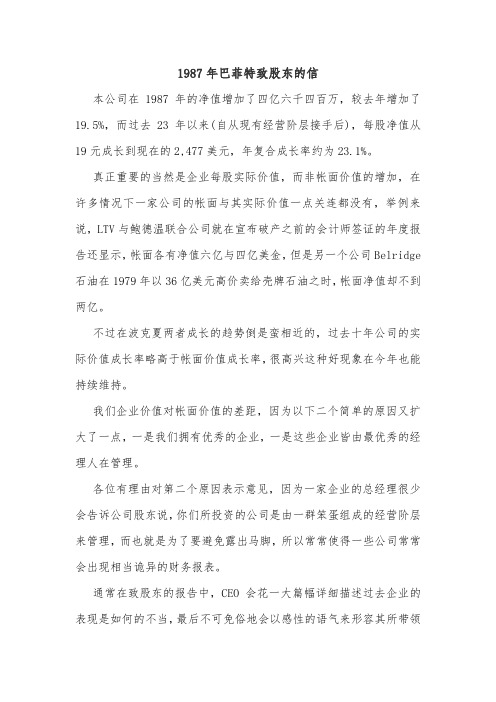

1987年巴菲特致股东的信本公司在1987年的净值增加了四亿六千四百万,较去年增加了19.5%,而过去23年以来(自从现有经营阶层接手后),每股净值从19元成长到现在的2,477美元,年复合成长率约为23.1%。

真正重要的当然是企业每股实际价值,而非帐面价值的增加,在许多情况下一家公司的帐面与其实际价值一点关连都没有,举例来说,LTV与鲍德温联合公司就在宣布破产之前的会计师签证的年度报告还显示,帐面各有净值六亿与四亿美金,但是另一个公司Belridge 石油在1979年以36亿美元高价卖给壳牌石油之时,帐面净值却不到两亿。

不过在波克夏两者成长的趋势倒是蛮相近的,过去十年公司的实际价值成长率略高于帐面价值成长率,很高兴这种好现象在今年也能持续维持。

我们企业价值对帐面价值的差距,因为以下二个简单的原因又扩大了一点,一是我们拥有优秀的企业,一是这些企业皆由最优秀的经理人在管理。

各位有理由对第二个原因表示意见,因为一家企业的总经理很少会告诉公司股东说,你们所投资的公司是由一群笨蛋组成的经营阶层来管理,而也就是为了要避免露出马脚,所以常常使得一些公司常常会出现相当诡异的财务报表。

通常在致股东的报告中,CEO会花一大篇幅详细描述过去企业的表现是如何的不当,最后不可免俗地会以感性的语气来形容其所带领的公司干部实在是公司最珍贵的资产,这种形容有时会让人搞不清楚那其它的资产到底又算是什幺?不过在波克夏,我个人对于管理干部任何的称赞都是很容易让人理解的,首先请看看第七页,显示本公司七个非金融业的主要企业-水牛城报纸、费区海默西服、寇比吸尘器、内布拉斯加家具、史考特飞兹集团、喜斯糖果与世界百科全书的获利状况(以历史成本会计基础),1987年这七家公司的年度在扣除利息与所得税前的获利高达一亿八千万美元。

单独这数字本身并不足以说明其特殊性,但若你知道他们利用多少资金就达到这项成果时,你就知道他们是如何地了不起了,事实上这些公司的负债比例都非常的低,去年的利息费用总共加起来也不过只有二百万美元,所以合计税前获利一亿七千八百万,而帐列的历史投资股本竟只有一亿七千五百万!若把这七家公司视作是单一个体公司,则税后净利约为一亿美元,股东权益投资报酬率更将高达57%(不是我们所说的ROE,而是用现在的利润除以以前的股本。

巴菲特复合收益率总结

巴菲特收益率来自网上数据年份年收益率累计收益率年终金额复合收益率复合收益率1956年10001957年10.40%10.40%1104.0010.40%1958年40.90%55.55%1555.5424.72%1959年25.90%95.84%1958.4225.11%1960年22.80%140.49%2404.9424.53%1961年45.90%250.88%3508.8128.54%1962年13.90%299.65%3996.5325.97%1963年38.70%454.32%5543.1927.72%1964年27.80%608.42%7084.1927.73%从1965年1965年23.80%777.02%8770.2327.29%27.29% 1966年20.30%955.06%10550.5926.57%10.87% 1967年11.00%1071.12%11711.1625.07%11.29% 1968年19.00%1293.63%13936.2724.55%13.59% 1969年16.20%1519.40%16193.9523.89%14.35% 1970年12.00%1713.72%18137.2323.00%14.09% 1971年16.40%2011.17%21111.7322.55%14.55% 1972年21.70%2469.30%25692.9822.49%15.55% 1973年 4.70%2590.05%26900.5521.37%14.31% 1974年 5.50%2738.01%28380.0820.43%13.42% 1975年21.90%3359.53%34595.3120.50%14.24% 1976年59.30%5411.03%55110.3322.20%17.55% 1977年31.90%7169.05%72690.5322.64%18.64% 1978年24.00%8913.63%90136.2622.70%19.04% 1979年35.70%12131.49%122314.9023.24%20.11% 1980年19.30%14492.17%145921.6823.08%20.07% 1981年31.40%19074.11%191741.0823.40%20.72% 1982年40.00%26743.75%268437.5224.00%21.72% 1983年32.30%35414.28%355142.8324.30%22.27% 1984年13.60%40244.23%403442.2623.90%21.82% 1985年48.20%59690.14%597901.4324.67%22.97% 1986年26.10%75295.37%753953.7024.71%23.11% 1987年19.50%89997.47%900974.6724.54%22.95% 1988年20.10%108107.06%1082070.5824.40%22.83% 1989年44.40%156150.99%1562509.9224.96%23.63% 1990年7.40%167713.57%1678135.6524.41%22.96% 1991年39.60%234167.74%2342677.3724.82%23.54% 1992年20.30%281724.09%2818240.8824.69%23.43% 1993年14.30%322024.93%3221249.3224.40%23.10% 1994年13.90%366800.30%3669002.9824.11%22.78% 1995年43.10%524934.33%5250343.2724.56%23.39% 1996年31.80%691895.24%6919952.4224.74%23.64% 1997年34.10%927865.62%9279656.2024.96%23.95% 1998年48.30%1376073.01%13761730.1525.47%24.61% 1999年0.50%1382953.88%13830538.8024.82%23.84% 2000年 6.50%1472852.38%14729523.8224.37%23.32% 2001年-6.20%1381529.33%13816293.3423.60%22.42% 2002年10.00%1519692.27%15197922.6823.28%22.07% 2003年21.00%1838848.64%18389486.4423.24%22.04% 2004年10.50%2031938.25%20320382.5122.96%21.74% 2005年 6.40%2161988.70%21620886.9922.59%21.34% 2006年18.40%2559813.02%25599130.2022.51%21.27%2007年11.00%2841403.45%28415034.5222.27%21.02% 2008年-9.60%2568619.12%25687191.2121.56%20.22% 2009年19.80%3077225.51%30773255.0721.53%20.21% 2010年13.10%3480355.15%34804551.4821.37%20.05% 2011年 4.60%3640456.09%36405560.8521.04%19.70% 2012年14.40%4164696.16%41647961.6120.92%19.59% 2013年18.20%4922689.06%49227890.6320.87%19.56% 2014年8.30%5331280.55%53313805.5520.64%19.32% 2015年 6.40%5672488.91%56725889.1020.39%19.06%备注:上方红色数字可以修改,公式设置隐藏保护,已经检查过,公式无误收取管理费和分成后的客户收益管理费1%盈利分成10%年初金额年收益(未提成)提成年终金额年收益率1000990.00102.969.301083.668.37% 1072.83438.7942.791468.8235.54% 1454.13376.6236.191794.5622.18% 1776.61405.0738.712142.9719.41% 2121.54973.7995.243000.0940.00% 2970.09412.8438.283344.6411.48% 3311.201281.43124.804467.8333.58% 4423.151229.64118.505534.3023.87% 5478.951303.99124.866658.0820.31% 6591.501338.07127.157802.4217.19% 7724.40849.6877.178496.928.90% 8411.951598.27151.339858.8916.03% 9760.301581.17148.2611193.2113.53% 11081.281329.75121.7812289.259.79% 12166.351995.28187.2413974.4013.71% 13834.653002.12286.2416550.5418.43% 16385.03770.1060.4617094.67 3.29% 16923.72930.8075.9917778.54 4.00% 17600.753854.57367.6821087.6418.61% 20876.7712379.921216.9032039.7851.94% 31719.3910118.48979.8140858.0627.52% 40449.489707.88929.9349227.4320.48% 48735.1517398.451690.6264442.9830.91% 63798.5512313.121166.8774944.8016.30% 74195.3623297.342254.7995237.9127.08% 94285.5337714.213676.18128323.5634.74% 127040.3241034.023975.08164099.2727.88% 162458.2822094.332045.33182507.2711.22% 180682.2087088.828526.37259244.6442.05% 256652.1966986.226439.38317199.0422.36% 314027.0561235.275806.33369455.9916.47% 365761.4373518.056982.35432297.1317.01% 427974.16190020.5318569.76599424.9438.66% 593430.6943913.873791.96633552.60 5.69% 627217.07248377.9624204.24851390.7934.38% 842876.88171104.0116259.01997721.8717.19% 987744.66141247.4913127.031115865.1111.84% 1104706.46153554.2014239.551244021.1111.48% 1231580.90530811.3751837.121710555.1537.50% 1693449.59538516.9752141.142179825.4227.43% 2158027.17735887.2671408.902822505.5329.48% 2794280.481349637.47132141.244011776.7142.14% 3971658.9419858.29-2025.953993543.18-0.45% 3953607.75256984.5021704.914188887.35 4.89% 4146998.47-257113.910.003889884.57-7.14% 3850985.72385098.5734619.974201464.328.01% 4159449.68873484.4383146.984949787.1317.81% 4900289.26514530.3746503.255368316.388.46% 5314633.22340136.5328645.345626124.41 4.80% 5569863.171024854.8296859.366497858.6315.49%6432880.04707616.8064263.827076233.038.90% 7005470.70-672525.190.006332945.51-10.50% 6269616.051241383.98117805.457393194.5816.74% 7319262.63958823.4188489.158189596.8910.77% 8107700.93372954.2429105.838451549.34 3.20% 8367033.851204852.87112033.749459852.9811.93% 9365254.451704476.31160987.7810908742.9915.32% 10799655.56896371.4178728.4011617298.57 6.50% 11501125.58736072.0461989.9112175207.71 4.80%累计收益率复合收益率8.37%8.37%46.88%21.19%79.46%21.52%114.30%20.99%200.01%24.57%234.46%22.29%346.78%23.84%453.43%23.85%从1965年565.81%23.45%20.31% 680.24%22.81%18.74% 749.69%21.47%15.36% 885.89%21.01%15.53% 1019.32%20.42%15.13% 1128.92%19.63%14.22% 1297.44%19.22%14.15% 1555.05%19.17%14.67% 1609.47%18.17%13.35% 1677.85%17.34%12.38% 2008.76%17.40%12.93% 3103.98%18.93%15.76% 3985.81%19.32%16.62% 4822.74%19.38%16.90% 6344.30%19.86%17.78% 7394.48%19.71%17.69% 9423.79%19.99%18.22% 12732.36%20.53%19.08% 16309.93%20.79%19.53% 18150.73%20.44%19.10% 25824.46%21.12%20.10% 31619.90%21.17%20.20% 36845.60%21.01%20.04% 43129.71%20.88%19.91% 59842.49%21.39%20.61% 63255.26%20.89%20.00% 85039.08%21.26%20.50% 99672.19%21.15%20.38% 111486.51%20.88%20.08% 124302.11%20.63%19.78% 170955.51%21.03%20.32% 217882.54%21.19%20.53% 282150.55%21.38%20.79% 401077.67%21.84%21.37% 399254.32%21.27%20.69% 418788.73%20.87%20.22% 388888.46%20.16%19.38% 420046.43%19.89%19.07% 494878.71%19.84%19.04% 536731.64%19.59%18.76% 562512.44%19.27%18.40% 649685.86%19.19%18.33%707523.30%18.98%18.10% 633194.55%18.33%17.36% 739219.46%18.30%17.34% 818859.69%18.16%17.20% 845054.93%17.87%16.88% 945885.30%17.76%16.78% 1090774.30%17.72%16.75% 1161629.86%17.51%16.53% 1217420.77%17.29%16.29%。

巴菲特从猿到人的进化:从格雷厄姆、费雪到巴菲特

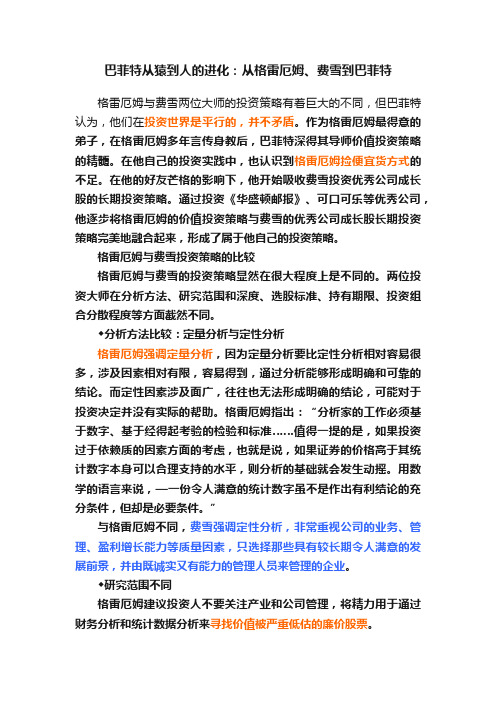

巴菲特从猿到人的进化:从格雷厄姆、费雪到巴菲特格雷厄姆与费雪两位大师的投资策略有着巨大的不同,但巴菲特认为,他们在投资世界是平行的,并不矛盾。

作为格雷厄姆最得意的弟子,在格雷厄姆多年言传身教后,巴菲特深得其导师价值投资策略的精髓。

在他自己的投资实践中,也认识到格雷厄姆捡便宜货方式的不足。

在他的好友芒格的影响下,他开始吸收费雪投资优秀公司成长股的长期投资策略。

通过投资《华盛顿邮报》、可口可乐等优秀公司,他逐步将格雷厄姆的价值投资策略与费雪的优秀公司成长股长期投资策略完美地融合起来,形成了属于他自己的投资策略。

格雷厄姆与费雪投资策略的比较格雷厄姆与费雪的投资策略显然在很大程度上是不同的。

两位投资大师在分析方法、研究范围和深度、选股标准、持有期限、投资组合分散程度等方面截然不同。

◆分析方法比较:定量分析与定性分析格雷厄姆强调定量分析,因为定量分析要比定性分析相对容易很多,涉及因素相对有限,容易得到,通过分析能够形成明确和可靠的结论。

而定性因素涉及面广,往往也无法形成明确的结论,可能对于投资决定并没有实际的帮助。

格雷厄姆指出:“分析家的工作必须基于数字、基于经得起考验的检验和标准……值得一提的是,如果投资过于依赖质的因素方面的考虑,也就是说,如果证券的价格高于其统计数字本身可以合理支持的水平,则分析的基础就会发生动摇。

用数学的语言来说,—一份令人满意的统计数字虽不是作出有利结论的充分条件,但却是必要条件。

”与格雷厄姆不同,费雪强调定性分析,非常重视公司的业务、管理、盈利增长能力等质量因素,只选择那些具有较长期令人满意的发展前景,并由既诚实又有能力的管理人员来管理的企业。

◆研究范围不同格雷厄姆建议投资人不要关注产业和公司管理,将精力用于通过财务分析和统计数据分析来寻找价值被严重低估的廉价股票。

费雪的工作时间很长,重视对公司业务、管理等进行深入研究,通过方方面面的访问和调查以分析公司未来的发展。

◆选股标准不同格雷厄姆选择的股票是众多的巴菲特称为“雪茄烟蒂”的价格非常便宜的绩差公司股票。

巴菲特简短精辟

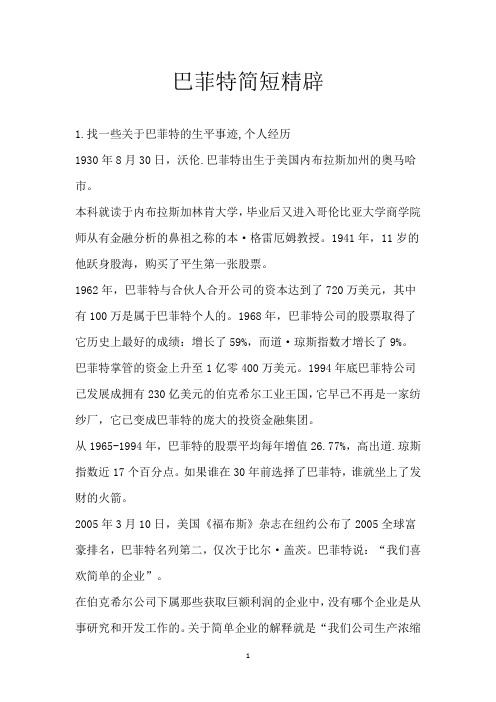

巴菲特简短精辟1.找一些关于巴菲特的生平事迹,个人经历1930年8月30日,沃伦.巴菲特出生于美国内布拉斯加州的奥马哈市。

本科就读于内布拉斯加林肯大学,毕业后又进入哥伦比亚大学商学院师从有金融分析的鼻祖之称的本·格雷厄姆教授。

1941年,11岁的他跃身股海,购买了平生第一张股票。

1962年,巴菲特与合伙人合开公司的资本达到了720万美元,其中有100万是属于巴菲特个人的。

1968年,巴菲特公司的股票取得了它历史上最好的成绩:增长了59%,而道·琼斯指数才增长了9%。

巴菲特掌管的资金上升至1亿零400万美元。

1994年底巴菲特公司已发展成拥有230亿美元的伯克希尔工业王国,它早已不再是一家纺纱厂,它已变成巴菲特的庞大的投资金融集团。

从1965-1994年,巴菲特的股票平均每年增值26.77%,高出道.琼斯指数近17个百分点。

如果谁在30年前选择了巴菲特,谁就坐上了发财的火箭。

2005年3月10日,美国《福布斯》杂志在纽约公布了2005全球富豪排名,巴菲特名列第二,仅次于比尔·盖茨。

巴菲特说:“我们喜欢简单的企业”。

在伯克希尔公司下属那些获取巨额利润的企业中,没有哪个企业是从事研究和开发工作的。

关于简单企业的解释就是“我们公司生产浓缩糖浆,在某些情况下直接制成饮料,我们把它卖给那些获得授权的批发商和少数零售商进行瓶装和罐装”。

这就是可口可乐公司1999年年报中关于公司主营业务的解说词,一个多世纪以来,这句解说词一直出现在它的每份年报当中。

简单和永恒正是巴菲特从一家企业里挖掘出来并珍藏的东西。

作为一名矢志不渝的公司收购者,巴菲特喜欢收购企业,不喜欢出售企业,对那些拥有大型工厂、技术变化很快的企业通常退避三舍。

巴菲特也不喜欢雇员跳槽。

伯克希尔公司在过去的35年里很少有哪个企业的经理离职,除非他病故或者退休。

同样地,巴菲特本人也没有太大的变化,衣食住行依然如故。

1999年,为了向一家慈善机构奥马哈孤儿院捐款,他拍卖了他的裤后袋钱包,在此前的20年里,他一直使用这个破旧的钱包。

巴菲特的财富定律读后感

巴菲特的财富定律读后感读了巴菲特的财富定律之后,我就像被雷劈了一下,突然觉得赚钱这事儿好像没那么神秘,但又好像遥不可及。

首先呢,巴菲特这家伙就像一个超级理财魔法师。

他的定律之一就是“长期投资”,这就好比你在地里种了一棵果树,不是种下去第二天就拔起来看有没有果子,而是耐心等个好几年,甚至几十年。

他买那些股票就像在精心挑选树种,然后就稳稳地等着它们慢慢长大、开花结果。

我以前买股票就像去菜市场买菜,今天看这个便宜就买点,明天那个涨了点就赶紧卖掉,完全是瞎折腾。

现在才明白,那就是典型的“韭菜行为”。

巴菲特的长期投资就像是和那些好公司谈一场漫长的恋爱,不管它们暂时遇到啥困难,他都不离不弃,最后这些公司给他带来的回报就像是爱情长跑后的甜蜜果实。

还有他强调的“价值投资”。

这让我觉得他就像一个在垃圾里找宝藏的寻宝人。

他不会被那些表面闪闪发光的东西迷惑,而是深入挖掘一个公司真正的价值。

这就好比找对象,不是只看长得好不好看,而是看这个人的内在品质、能力和潜力。

很多时候我们在投资的时候只看到一个公司的股价涨得快,就以为是好公司,实际上可能就像那种只有外表没有内涵的“花瓶”,风一吹就倒了。

巴菲特能透过现象看本质,找到那些被低估的真正有价值的公司,就像他有一双透视眼,能看穿那些公司的未来。

不过呢,巴菲特的财富定律虽然听起来很有道理,但真要照着做可不容易。

他能做到是因为他有超强的定力和判断力。

我呢,可能看到股票跌一点就开始慌了,像热锅上的蚂蚁。

他可以花大量的时间去研究一个公司,就像一个侦探调查案件一样细致,而我可能连公司的年报都懒得看。

读完这些定律,我也在想,虽然我可能成不了巴菲特那样的超级富豪,但也可以从他的理念中学到一些东西。

比如说在生活里,也可以把自己当成一个投资者,把时间和精力投资到有价值的事情上,像学习一门技能或者培养一个健康的爱好。

这些东西可能不会马上给我带来财富,但从长远来看,肯定会让我的生活更加充实和有意义。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

生命与债务

巴菲特最近公布的2010年致股东的信中,有一节是“生命与债务”,讲述了他爷爷总结的巴菲特家庭人生幸福的第一大秘诀:建立一笔备用金以防万一。

用中国话就是有备无患。

巴菲特把爷爷的备用金原则用在投资上,成为自己投资取得长期成功的第一大秘诀:尽量不要借债,财务杠杆可能会置企业于死地,同时建立巨额的备用金,既可以以防万一,又可以迅速抓住难得一见的投资良机。

这个人生道理和投资原则听起来似乎太简单了,普通老百姓也明白。

有备无患,每个人都明白,并不代表每个人都能做到,尤其是始终坚持,很难做到。

金融危机百年一遇,多家大银行倒闭,AIG这么庞大的保险公司也倒了,但巴菲特的伯克希尔这家以保险为主业的公司却不但没倒,账上还拥有450多亿美元现金,2008年雷曼破产之后的金融危机期间短短25天就投资出去156亿美元,还出资260亿美元收购了美国最大的铁路公司伯灵顿公司。

可能你觉得非常简单,但想一想,巴菲特爷爷为儿子婚后生活建立1000美元备用金攒了10年,巴菲特为防备金融危机建立200亿美元的备用金攒了40多年,容易吗?

巴菲特在年报回顾自己金融危机中的大丰收,也特别写出这一节,感谢他爷爷传下来的人生幸福和投资成功第一大秘诀。

我个人认为这是今年巴菲特致股东的信中最精彩最重要的一部分,特别翻译出来和大家分享。

汽车比赛的基本原则是,要想最先完成比赛,首先你必须完成比赛。

这个原则同样适用企业经营,是指导伯克希尔公司每一个行动的基本原则。

毫无疑问,有些人通过使用借来的钱变得非常富有。

可是,也有些人由于使用借来的钱却变得非常贫穷。

但财务杠杆发挥作用时,能够扩大你的盈利。

你的配偶会认为你非常聪明能干,你的邻居会妒忌你。

但是财务杠杆会让人上瘾。

一旦从财务杠杆创造的奇迹中获利,只有极少数人会退回到更加保守的负债比率。

正如我们在小学3年级就学过的,有些人在2008年的金融危机中又重新学习了一遍,任何一系列有利的数据,不管这些数据多么令人心动,只要乘以零,都会灰飞烟灭。

历史告诉我们,即使是非常聪明的人,运用财务杠杆产生的结果经常是零。

当然,财务杠杆对企业也可能是致命的。

有着巨大债务的企业经常假设这些负债到期时,企业肯定能够再融资而不用全部还本付息。

这些假设经常是合理的。

但是,有些特别情况下,或者是由于企业自身出现特别问题,或者是全球性的贷款短缺,到期债务必须还本付息。

这时,只有现金才管用,神马都是浮云。

借债者那时才明白,信用如同氧气一样。

信用和氧气非常丰富时,你会感觉不到它的存在。

但是信用和氧气一旦消失,你就会什么也感觉不到。

即使是很短一段时间缺少信用,也会让一个企业毁灭。

事实上,2008年9月,在美国经济的很多行业由于信用缺失几乎摧毁整个美国。

即使只会给伯克希尔公司的生存带来非常微小的一点点威胁,我和芒格对于这样的行为也不会有任何兴趣(我们两个老头的年龄加在一起有167岁,从头再来这种事想也不会想,根本不会列入我们的人生目标)。

我们永远会清醒地认识到这个事实,那就是你们,我们的股东也是合伙人,托付给我们的资金在很多情况下是你们一生储蓄积累下来的财富中的很大一部分。

除此之外,还有非常重要的慈善活动依赖于我们的谨慎投资。

最后,许多由于事故致残由我们公司支付保险赔偿的受益人还指望着我们来支付未来几十年的生活费用。

如果我们只是为了追求几个百分点的超额收益率,就拿所有以上这些人必须满足的需求去冒险,绝对是不负责任的。

我们为什么如此极端厌恶任何财务上的冒险,我个人的历史经历或许可以给出部分解释。

芒格从小长大的地方,和我已经居住了52年的房子只有100码远,而且我们上的是奥马哈市区里面同一所公立高中,我的爸爸、妻子、三个孩子和两个孙子也是上了这所高中。

但是在芒格35岁以前,我从来没有见过他。

可是我和芒格都是小男孩的时候都在我爷爷的杂货店里打过工。

尽管我俩打工的时间相隔5年之久。

我爷爷的名字是恩尼斯特(Ernest),可能再也没有任何人比他更适合这个名字了。

所有为恩尼斯特工作过的人,即使是一个小男孩,都会受到这段工作经验的重大影响。

下一页你会看到恩尼斯特在1939年写给他的最小的儿子也就是我的叔叔弗雷德的一封信。

同样的信也写给过他另外四个孩子。

我还保存着爷爷写给我姑姑爱丽丝的同样内容的一封信。

1970年,作为姑姑的遗嘱执行人,我打开了她放在银行的安全保管箱,发现了爷爷给她的信,信里还有1000美元现金。

我爷爷恩尼斯特从来没有读什么商业院校,事实上他连高中也没有读完,但是他非常明白,作为确保生存的前提之一,变现能力至关重要。

在伯克希尔公司,我们严格遵循他保留足够现金的原则,但保留的现金数量要比他的1000美元大一些,我们发誓保证至少持有100亿美元的现金,而且是除去我们下属政府管制的公用事业公司和铁路公司持有的现金之外。

由于这个承诺,我们习惯手上至少保持200亿美元的现金,既可以使我们抵挡出乎意料的巨大保险理赔损失(迄今为止是Katrina飓风给我们带来的30亿美元保险理赔损失,这是保险行业赔付最多的灾难事件),又可以让我们迅速抓住收购企业或者证券投资的机会,尤其是在金融危机发生的时候。

我们把大部分现金放在美国国库券上,而避免只是为了多赚几个基点的利息去投资其余短期证券。

早在2008年商业票据和货币市场基金的脆弱性变得非常明显之前,我们就已经坚持只把现金投在国库券上的原则。

我们非常认同投资作家Ray DeVoe的看法:“更多的钱损失在追求盈利上而不是损失在枪口下。

”在伯克希尔公司,我们既不依赖于银行信用额度,也不会签订需要提供担保的借款合同,除非是为了获得相对于我们庞大的流动性资产而言数量非常微小的资金。

此外,过去40年,伯克希尔没有花过一分钱来支付股利或者回购股票。

相反,我们保留所有利润不做分配以增强我们的财务实力,这种增强现在相当于每个月增长10亿美元。

过去40年伯克希尔公司的净资产从最初的0.48亿美元增

长到如今的1570亿美元,内在价值增长得更多。

没有其他任何一家公司能够像我们这样坚持不懈地积累财务实力。

正是由于我们在财务杠杆上非常谨慎小心,我们在盈利上不得不支付一些小的代价。

但是,拥有充足的可迅速变现的流动资产,让我们睡得非常安稳。

更重要的是,在美国经济有时会突然爆发的金融危机时期,其他人为了生存乱成一团时,我们在财务上和情绪上都弹药充足地准备开始反击。

这正是我们能够在2008年雷曼破产之后的金融危机期间短短25天就投资出去156亿美元的原因。