迪安诊断2020年三季度现金流量报告

迪安诊断财务报告分析

(3)获利能力分析

表三:迪安诊断2010-2012年度获利能力对比

财务指标

2010年

销售净利率

0.09

营业利润率

0.10

1.68 1.17 0.31 0.27

1.存货周转率说明了一定时期内企业存货的周转天数,它是用来测 量企业存货的变现速度,衡量企业的销售能力及存货是否过量的指标。 同时,存货周转率也反映了企业的销售效率和存货的使用效率。在正常 的情况下,如果企业经营顺利,存货的周转率越高,说明存货周转得越 快,企业的销售能力越强,运营资金占用在存货上的比例也会越少。从 表二中,我们可以看出:2010-2012年,这三年迪安诊断的存货周转率 分别为2.38、2.46、1.68,且有下降的态势。从四大报表上来看,主要 的原因是存货逐年增加,这也反映出近三年来,迪安诊断的销售出现了 问题,导致滞销的出现。

1浙江迪安诊断技术股份有限公司财务报告目录一迪安诊断公司简介3二比率分析1偿债能力分析52营运能力分析73获利能力分析94发展能力分析11三杜邦分析12四质量分析151利润表及利润质量的分析152现金流量表及现金流量的分析153资产负债表及资产负债质量的分析164所有者权益变动表与财务状况质量分析17五企业财务状况总体评价20六对企业发展前景的预测21一迪安诊断简介浙江迪安诊断技术股份有限公司简称迪安诊断或迪安成立于2001年总部设在杭州于2011年7月19日在深圳证交所a股创业板正式挂牌上市成为中国医学诊断外包服务行业第一股股票代码

旗下业务 独立医学实验室 迪安诊断目前已在上海、北京、南京、济南、杭州、温州、淮安、 沈阳等地建立8家连锁化的独立医学检验实验室,为全国2000余家医疗 机构提供以服务外包为核心业务的医学诊断服务整体解决方案。迪安引 进和采用国内外最先进的检验仪器和技术,开展1000余项医学诊断项 目,创造了诊断项目齐全、诊断流程规范、诊断结果准确、咨询服务专 业的第三方医学诊断服务模式,在国内首批通过ISO/IEC17025及 ISO15189认可,出具的医学检验报告可被世界上40多个国家认可。 司法鉴定 迪安司法鉴定所是目前国内唯一一家建立在独立实验室平台上、并 拥有正式司法鉴定资质的司法鉴定机构,目前业务规模已位居国内前 列。2011年,与全球最大司法鉴定中心NMS合作成立“国际司法鉴定科 学技术研究中心”。 诊断产品销售 杭州迪安基因工程有限公司成立于2004年,是国内最早从事基因诊 断技术研发和服务的专业机构之一,具有药品经营许可证并通过《药品 经营管理质量规范》(GSP)质量认证,技术力量雄厚。作为医疗临床检验 仪器及配套试剂的供应商,公司致力于将国际前沿的医学检验技术和设

迪安诊断2020年三季度财务风险分析详细报告

迪安诊断2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为433,874.56万元,2020年三季度已经取得的短期带息负债为371,608.83万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供188,066.53万元的营运资本。

3.总资金需求

该企业的总资金需求为245,808.03万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为191,765.33万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是392,853.3万元,实际已经取得的短期带息负债为371,608.83万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为292,309.31万元,企业有能力在3年之内偿还的贷款总规模为342,581.31万元,在5年之内偿还的贷款总规模为443,125.29万元,当前实际的带息负债合计为442,083.15万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为78,984.42万元。

不过,该资金缺口在企业持续经营1.23个分析期之后可被盈利填补。

该企业投资活动不存在资金

内部资料,妥善保管第1 页共5 页。

迪安诊断2020年三季度经营成果报告

100.00 235,653.82

100.00

128,207.48 795.3

18,855.07 11,817.32

4,56.32

0.48 587.65

11.48 19,727.35

7.20 19,144.59

2.76 5,421.61

-

0

77.27 185,611.15

100.00 299,906.31

100.00

128,207.48 795.3

18,855.07 11,817.32

4,527.23 0

66.41 152,586.32

0.41 587.65

9.77 19,727.35

6.12 19,144.59

2.34 5,421.61

-

0

68.87 185,611.15

0.30 961.27

9.99 25,936.18

9.70 18,612.1

2.75 4,533.12

-

0

78.76

0.41 11.01

7.90 1.92

-

2、总成本变化情况及原因分析

迪安诊断2020年三季度成本费用总额为235,653.82万元,与2019年 三季度的197,467.52万元相比有较大增长,增长19.34%。以下项目的变动 使总成本增加:营业成本增加33,024.83万元,销售费用增加6,208.83万元, 营业税金及附加增加373.62万元,共计增加39,607.28万元;以下项目的 变动使总成本减少:管理费用减少532.49万元,财务费用减少888.49万元, 共计减少1,420.98万元。各项科目变化引起总成本增加38,186.3万元。

三、盈利能力分析 1、盈利能力基本情况

迪安诊断2020年上半年财务分析结论报告

迪安诊断2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为70,128.92万元,与2019年上半年的47,059.88万元相比有较大增长,增长49.02%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年上半年营业成本为281,969.91万元,与2019年上半年的267,933.63万元相比有所增长,增长5.24%。

2020年上半年销售费用为38,202.35万元,与2019年上半年的33,401.58万元相比有较大增长,增长14.37%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年上半年管理费用为30,151.16万元,与2019年上半年的31,813.67万元相比有较大幅度下降,下降5.23%。

2020年上半年管理费用占营业收入的比例为6.74%,与2019年上半年的7.96%相比有所降低,降低1.22个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年上半年财务费用为10,178.64万元,与2019年上半年的10,397.66万元相比有所下降,下降2.11%。

三、资产结构分析2020年上半年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年上半年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,迪安诊断2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共4 页。

数据解读八家国内龙头检测机构现状

数据解读⼋家国内龙头检测机构现状我国检测市场快速发展,⽬前国内上市的相对⼤型的检测机构⼤都深耕某⼀细分领域,例如⾦域医学、迪安诊断深耕医学检测,国检集团深耕建材建⼯检测,⼴电计量深耕计量服务,⽽华测检测深耕⼯业品、消费品、⽣命科学、贸易保障四⼤检测领域,安车检测专注于机动车检测等。

接下来让我们深⼊了解⼀下这些公司具体情况。

华测检测华测检测作为国内唯⼀⼀家实现全产品线+全地域覆盖的民营检测机构,成⽴于2003年,总部位于深圳,2009年10⽉30⽇在深交所挂牌上市,⽬前主要服务⽣命科学、贸易保障、消费品测试、⼯业品检测四⼤领域。

在⽣命科学检测领域,实现全国全⾯布局;在贸易保障检测领域,布局沿海及内陆发达区域;在消费品检测业务,未来可能加⼤并购⼒度;⼯业品检测众多领域,长三⾓地区成布局重点,在全国设⽴了六⼗多个分⽀机构。

2020年上半年,公司收购新加坡币Maritec Pte Ltd 100%股权,作为⼤交通战略的重要组成部分,有望与公司现有船舶产品线产⽣较强的协同效应,也是公司向全球化战略迈出的坚实⼀步。

此外,公司在环境检测、⾷品检测、贸易保障等领域处于全国领先地位,同时在航空材料、汽车电⼦、⼯业和⼯程、电⼦科技、消费品检测、防⽕阻燃、医药健康等⽅向持续投资。

2020年前三季度公司营业收⼊23.5亿元,同⽐增长6.59%;归属于上市公司股东的净利润3.98亿元,同⽐增长10.54%。

华测在全国的布局⼴电计量⼴电计量是国内规模最⼤可靠性与环境试验服务机构之⼀,公司的主要服务为计量服务、检测服务,其中检测服务主要为可靠性与环境试验、电磁兼容检测、环保检测、⾷品检测和化学分析。

分下游⾏业看,军⼯稳健向好,汽车受⾏业影响有所放缓,通信/航空/轨交等均有所突破。

军⼯领域在整车试验、特殊机构计量获得明显突破,芯⽚检测、元器件筛选、信息化咨询等新培育领域增长较快;汽车领域新增5家主机⼚认可资质,并开始布局⾃动驾驶测试领域;通信领域中通信计量业务取得突破;航空领域新获商飞/商发/中航等主机⼚认可;轨交领域持续布局完成防⽕防⽕实验室、轨道座椅测试系统、塞拉门测试系统等能⼒建设。

迪安诊断2020年三季度财务分析详细报告

657,671.54 179,826.82 71,690.41

355,919.11 82,070.6 46,293.84

25,127.42 134,724.77

5,693.77 3,070.52

17.55

17.55

-18479.60 422,868.01

90,582.36 8,672.37

17,219.69 747.47 0

39.13 410,752.25

17.31 170,381.17

8.38 101,661.74

8.47 84,642.33

10.84 32.45 13.46

8.03 6.69

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业 流动资产的54.26%,应当加强应收款项管理,关注应收款项的质量。企业 持有的货币性资产数额较大,约占流动资产的24.55%,表明企业的支付能 力和应变能力较强。但这种应变能力主要是由短期借款及应付票据来支持 的,应当对偿债风险给予关注。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所 占比例较高,存货所占比例过高。

内部资料,妥善保管

第 4 页 共 39 页

6.资产结构的变动情况

2020年三季度存货占营业收入的比例明显下降。应收账款占营业收入 的比例下降。从流动资产与收入变化情况来看,流动资产增长慢于营业收 入增长,并且资产的盈利能力有所提高。与2019年三季度相比,资产结构 趋于改善。

内部资料,妥善保管

第 2 页 共 39 页

货币资金

存货

预付款项 交易性金融资产 应收票据 其他流动资产

35,776.76

迪安诊断2020年上半年经营成果报告

35.17 447,334.64

30.12 70,128.92 29.26 69,254.58 250.27 744.63 107.6 874.34

11.99

49.02 49.8

-79.08 5.47

二、成本费用分析 1、成本构成情况

100.00 361,753.1

100.00

196,321.09 1,006.26

23,419.97 31,990.47

7,627.6 0

75.40 267,933.63

0.39 1,526.89

9.00 33,401.58

12.29 31,813.67

2.93 10,397.66

-

0

77.65 281,969.91

迪安诊断2020年上半年成本费用总额为361,753.1万元,其中:营业 成本为281,969.91万元,占成本总额的77.95%;销售费用为38,202.35万 元,占成本总额的10.56%;管理费用为30,151.16万元,占成本总额的 8.33%;财务费用为10,178.64万元,占成本总额的2.81%;营业税金及附 加为1,251.06万元,占成本总额的0.35%。

成本构成变动情况表(占营业收入的比例)(万元)

பைடு நூலகம்内部资料,妥善保管

第 4 页 共 10 页

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

2018年上半年 数值 百分比(%)

2019年上半年 数值 百分比(%)

2020年上半年 数值 百分比(%)

295,505.06

迪安诊断2020年上半年财务分析详细报告

从资产各项目与营业收入的比例关系来看,2020年上半年应收账款所 占比例较高,其他应收款所占比例基本合理,存货所占比例过高。

内部资料,妥善保管

第 4 页 共 39 页

内部资料,妥善保管

第 5 页 共 39 页

6.资产结构的变动情况

2020年上半年应收账款出现过快增长。从流动资产与收入变化情况来 看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收 账款增长过快,盈利真实性值得怀疑。与2019年上半年相比,资产结构并 没有优化。

38.29 405,870.18

16.76 170,381.17

8.16 96,542.6 8.34 86,840

10.78

32.64

13.70 7.76 6.98

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业 流动资产的52.38%,应当加强应收款项管理,关注应收款项的质量。企业 持有的货币性资产数额较大,约占流动资产的26.46%,表明企业的支付能 力和应变能力较强。但这种应变能力主要是由短期借款及应付票据来支持 的,应当对偿债风险给予关注。

50.25 432,446.58

51.62

内部资料,妥善保管

第 2 页 共 39 页

货币资金

存货

预付款项 交易性金融资产 应收票据 其他应收款 其他流动资产

53,469.12

102,126.88 25,391.24 0 2,434.08 10,196.68 4,812.42

11.38 140,914.41

项目名称 流动资产

应收账款

流动资产构成表(万元)

2018年上半年 数值 百分比(%)

迪安诊断2020年三季度决策水平分析报告

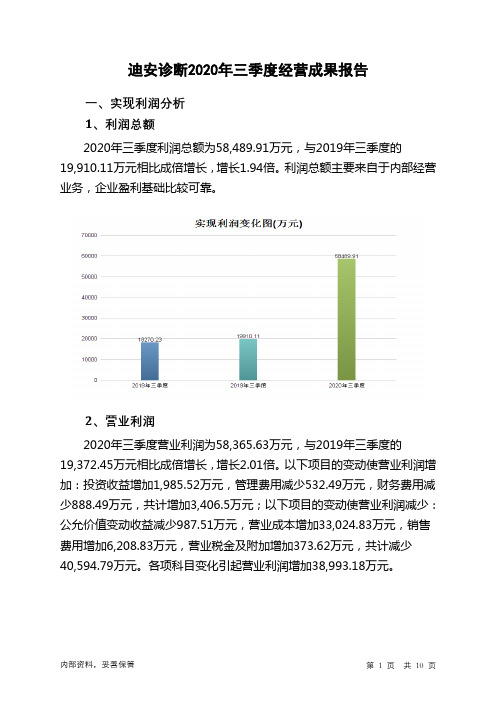

迪安诊断2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为58,489.91万元,与2019年三季度的19,910.11万元相比成倍增长,增长1.94倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为58,365.63万元,与2019年三季度的19,372.45万元相比成倍增长,增长2.01倍。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析迪安诊断2020年三季度成本费用总额为235,653.82万元,其中:营业成本为185,611.15万元,占成本总额的78.76%;销售费用为25,936.18万元,占成本总额的11.01%;管理费用为18,612.1万元,占成本总额的7.9%;财务费用为4,533.12万元,占成本总额的1.92%;营业税金及附加为961.27万元,占成本总额的0.41%。

2020年三季度销售费用为25,936.18万元,与2019年三季度的19,727.35万元相比有较大增长,增长31.47%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为18,612.1万元,与2019年三季度的19,144.59万元相比有所下降,下降2.78%。

2020年三季度管理费用占营业收入的比例为6.21%,与2019年三季度的8.64%相比有较大幅度的降低,降低2.43个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

三、资产结构分析迪安诊断2020年三季度资产总额为1,265,851.46万元,其中流动资产为855,099.21万元,主要以应收账款、货币资金、存货为主,分别占流动资产的54.26%、20.7%和16.05%。

迪安诊断2020年三季度财务指标报告

迪安诊断2020年三季度的营业利润率为19.46%,总资产报酬率为 19.91%,净资产收益率为33.58%,成本费用利润率为24.82%。企业实际 投入到企业自身经营业务的资产为1,129,382.59万元,经营资产的收益率 为20.67%,而对外投资的收益率为16.91%。

2020年三季度营业利润为58,365.63万元,与2019年三季度的 19,372.45万元相比成倍增长,增长2.01倍。以下项目的变动使营业利润增 加:投资收益增加1,985.52万元,管理费用减少532.49万元,财务费用减 少888.49万元,共计增加3,406.5万元;以下项目的变动使营业利润减少: 公允价值变动收益减少987.51万元,营业成本增加33,024.83万元,销售 费用增加6,208.83万元,营业税金及附加增加373.62万元,共计减少 40,594.79万元。各项科目变化引起营业利润增加38,993.18万元。

220.88

267.15

172.03

152.8

2020年三季度 379.87 30.51 256.61 141.29

迪安诊断2020年三季度总资产周转次数为0.95次,比2019年三季度周 转速度加快,周转天数从438.92天缩短到379.87天。企业在资产规模增长 的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张, 总资产周转速度有较大幅度的提高。

2020年三季度利润总额为58,489.91万元,与2019年三季度的 19,910.11万元相比成倍增长,增长1.94倍。利润总额主要来自于内部经营 业务,企业盈利基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成变动情况表(占营业收入的比例)(万元)

迪安诊断:现金流继续改善

迪安诊断:现金流继续改善佚名【期刊名称】《《股市动态分析》》【年(卷),期】2019(000)028【总页数】1页(P45)【正文语种】中文太平洋证券预测数据营业收入(亿元)归母净利润(亿元)每股收益(元)市盈率2019 90.57 4.90 0.79 22 2020 113.21 6.22 1.00 17 2021 139.25 7.91 1.27 14 迪安诊断(603043):公司总体上业绩继续稳健增长,主要在于内生牵引力的增强,包括:1)服务业务:已经完成全国省级布局,规模稳步增长,持续精耕细作,规模化、标准化、成本领先优势继续增强;2)产品代理业务:客户覆盖度和业务规模稳步提升,不断加强渠道业务转型升级,促进产品与服务的有效融合和协同发展;3)合作共建业务:严格把控项目质量,联合渠道资源优选项目,最大化发挥自身平台优势;4)全力打造基因测序和生物质谱技术平台,并持续深化肿瘤、病理、感染等特色学科的建设等。

此外,中报预告中提到,公司现金流明显改善,主要原因是加大应收款管控,强化回款。

其实2018年年报及2019年一季报经营现金流就显著好转,随着定增10.6亿资金到位、省级ICL基本完成布局、银行授信额度充足等因素,现金流预计将持续改善。

公司重点打造质谱+NGS两大高端技术平台,推进精准中心建设,2018年在上游产品转化方面共取得三类注册证2项,二类注册证1项,备案产品增加到23项,在宫颈癌预防方面已形成了较为完整的病理+分子双平台联合检测产品系列。

2019年5月,子公司迪安生物科技收到CFDA颁发的实时荧光定量PCR仪III类注册证,丰富了公司分子诊断产品线,与公司已获证的检测试剂配套应用,有助于公司降本增效,提升了公司的核心竞争力和市场拓展能力。

操作策略:股价出现异动,投资者可适当关注。

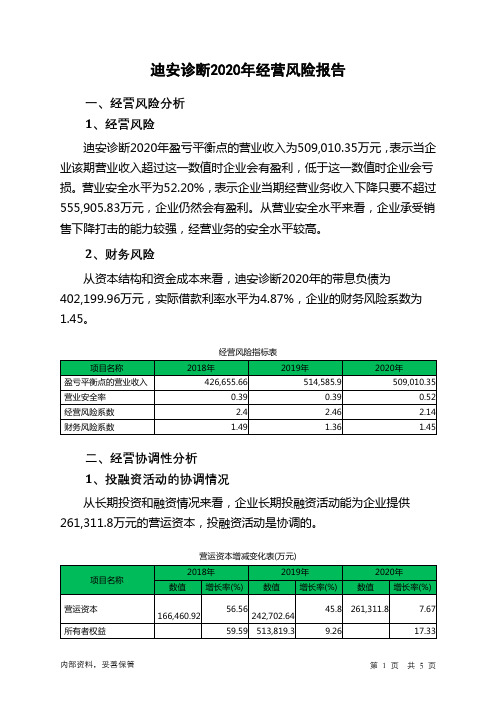

迪安诊断2020年经营风险报告

迪安诊断2020年经营风险报告一、经营风险分析1、经营风险迪安诊断2020年盈亏平衡点的营业收入为509,010.35万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为52.20%,表示企业当期经营业务收入下降只要不超过555,905.83万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,迪安诊断2020年的带息负债为402,199.96万元,实际借款利率水平为4.87%,企业的财务风险系数为1.45。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供261,311.8万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)470,289.38 602,878.94非流动负债144,155.39 -27.94133,346.82-7.5 76,531.79 -42.61固定资产90,133.25 33.79 94,164.49 4.47107,306.8813.96长期投资135,379.95 1.46 99,834.76 -26.26138,085.4138.312、营运资本变化情况2020年营运资本为261,311.8万元,与2019年的242,702.64万元相比有所增长,增长7.67%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供318,115.22万元的流动资金。

但企业投融资活动所提供的资金还不能完全满足经营活动对资金的需求。

经营性资产增减变化表(万元)项目名称2018年2019年2020年数值增长率(%) 数值增长率(%) 数值增长率(%)存货119,275.29 75.56134,688.6912.92112,262.51-16.65经营性负债增减变化表(万元)4、营运资金需求的变化2020年营运资金需求为318,115.22万元,与2019年的277,887.2万元相比有较大增长,增长14.48%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

迪安诊断2020年三季度现金流量报告

一、现金流入结构分析

2020年三季度现金流入为409,993.08万元,与2019年三季度的291,706.29万元相比有较大增长,增长40.55%。

企业通过销售商品、提供劳务所收到的现金为293149.75万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的71.50%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加40967.04万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的24.62%。

但企业增加的负债仍然不足以偿还已到期旧债。

二、现金流出结构分析

2020年三季度现金流出为419,047.36万元,与2019年三季度的351,213.17万元相比有较大增长,增长19.31%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的42.88%。

内部资料,妥善保管第1 页共4 页。