巴伦周刊:2012年最有钱途的十只美股

10家可供抄底的国外上市公司

。

.

.

。

。

公 司 股价现 约 10 美 元 按 明年每 股 1 3 1 美元 盈 利 预 测 动 态市盈 率在 5 倍 以下 标 普分析 认 为 戴 尔股 价 比标普 5 00 指 数 中 9 5% 公 司 的 般 价低 且 远 低 于 竞 争对 手 惠 普 和苹 果 公 司 股 价 待 未来市场 转 好 戴 尔会成 为很 有投 资价值的企

, 。

。

。

,

,

。

。

。

。

。

,

。

。

。

。

戴 尔 电脑 ( D e ll )

纳斯达克

公 司 在 近 两 年 内裁 员 约 1 万 人 成 本 降 低 目前 戴 尔 的 产 品 正 在朝着个性化 的方 向发展 并 且 开 发 出许 多 非 专 利 产 品 为 了 吸 引 更 多 的 购 买 者 以提 高 市 场 占 有 率 戴 尔 把 目标 群 体 定 位 在 非 企业 购买 者 并 且 在 技 术 和外观颜 色上做 了很 大 的改 变

刘 ■ 文, 国 宏 资 深 证 券 及 产 业 研 究 专 家

.

i

0

企业 名称

上市地 点

纽 约证 交所

主 营 业 务 及往 年业 绩

.

。

低估理 由

未来 走 势预 测

奥驰亚 集 团

(A lt r ia )

作 为 美 国最 大 的烟 草 制 造 商 奥 它 赞 同 将 烟 草 制 品 置 于 F DA 监 管 该 公 司 可 以 作 为 最 佳 防 御 性 投 资 驰 亚 集 团 在 全 球 的 经 营 直 稳 的 立 法 该 法 案 阻 止 F D A 颁 布 禁 的 选 择 其 良好 表 现 将 会 持 续 下 去 步上 升 公 司 股 票 在 过 去 6 次 止 烟 草 生产 令 更重 要 的是 法 案 因 为公 司 掌握 着 巨 大 的销售 市场 经 济 衰 退 中的表 现 平 均 高于 标 使 对 手 在 与 奥驰 亚 竞 争 时 变 得 更 更重 要 的是 公 司 利 润 增 长 有保 障 普 指 数 12 个 百 分 点 上 行 空 间 加 困难 并 要 求 F DA 打 击 曾 度 我 们 预 计 该 公 司 2 0 0 9 年 盈 利 增 长 大 使 奥 驰 亚 利 润 流 失 的假 香 烟 不低于 8%

2012年十大“神股”

2012年十大“神股”作者:暂无来源:《投资与理财》 2013年第1期2012年A股走势超出了所有券商的预测,更是让大多投资者资产缩水不少。

在这个熊冠全球的市场中,各种“神股”也是纷纷现身,在股市中搅出不小波澜。

在2012年收官之际,《投资与理财》编辑部为各位看官盘点这一年中出现的“神股”。

策划投资与理财研究院涨幅最高的华数传媒年涨幅374%停盘6年后,*ST嘉瑞变身为华数传媒,于2012年10月19日恢复上市交易,并受到二级市场的热烈追捧,当日收盘报14.42元。

按2元的定增价计算,当日涨幅为621%。

虽然目前股价已经跌了不少,但凭借该公司复牌首日的表现,截至2012年12月21日,它依然实现了大涨374%的成绩(以2元增发价计算),成为2012年A股当之无愧的牛股之首。

跌得最惨的大立科技年跌幅62.97%由于两次重组失败,大立科技成为去年A股最大的一只“熊股”。

截至2012年12月21日,大立科技当年跌幅达到62.97%。

在2011年重组失败之后,2012年2月29日,大立科技又带着二度重组失败的消息宣布复牌,市场依然无情地使公司连续封在跌停,截至3月底跌幅就超过了40%。

以鹏华基金、嘉实基金为首的12家机构豪赌大立科技二度重组,最终后悔不已。

最牛券商推荐民生银行上涨34.08%2011年末,中投证券、民生证券以及万联证券将民生银行纳入金股名单。

2012年年底,金融板块整体表现好于大盘,而民生银行受益于板块效应,一路攀升,成为券商推荐的2012年10只券商金股中最为出色的股票。

截至2012年12月21日,民生银行涨幅达34.08%,成为最牛的券商神股。

最熊券商推荐爱尔眼科下跌32.22%爱尔眼科在2012年年初由民生证券、华创证券、中投证券联手推荐,民生证券的推荐理由是公司业绩不受各项行业负面政策影响,增长确定。

但该公司2012年三季报显示,公司实现净利润1.51亿元,同比增长仅为0.72%。

2012年度十大妖股

2012年度十大妖股尽管今年A股全球最熊,但题材股的炒作是你方唱罢我方登场,从金改,到摘帽、重组题材,再到紧接着的玩低价,主题投资风靡市场,一批“妖股”集中出营,连续涨停的股票层出不穷,随后又大幅调整,如妖女那样,梦醒了一切都是虚幻。

一、浙江东日(600113)妖风来源:“金改”造就头号妖股,今年以来振幅:309.65%。

背后故事:3月28日,国务院总理温家宝主持召开国务院常务会议,决定设立温州市金融综合改革试验区,A股市场就此掀起“金改”大潮。

浙江东日作为“金改”大潮的头号台柱子,命运就此发生了巨大改变。

次日,浙江东日应声“一字涨停”,从此拉开涨停序幕,3月份~4月份股价反复冲击涨停。

截至4月25日,该股报收17.41元,创历史新高,短短一个月股价翻了超过2倍,全年振幅高达287.34%,成为了今年A股最牛的“妖股”。

二、国海证券(600332)妖风来源:股价走高或为定增铺路,今年以来振幅:263.96%。

背后故事:尽管业绩不佳,但公司二级市场的股价表现却一路扶摇直上,今年以来振幅超过两倍,远远跑赢其他券商股。

究竟是什么力量在支撑国海证券的一路高涨呢?1月20日,国海证券发布非公开发行股票预案,拟向特定对象非公开发行股票不超过4.94亿股,发行价格不低于10.12元/股,募集资金总额不超过50亿元,将全部用于增加公司资本金、补充公司营运资金,以扩大公司业务规模特别是创新业务规模。

由此可见,表面上看是游资在爆炒,事实上其股价的走高是在为定向增发铺路,有助于公司后期实施定向增发。

三、东宝生物(300239)妖风来源:“毒胶囊”反受益,10天翻倍,今年以来振幅:262.78%。

背后故事:伴随着“问题胶囊”事件曝光,东宝生物却因生产正规药用明胶,瞬间得到了资金的厚爱,该股连续六个涨停,股价10天翻倍。

2012的十大金股

SEO软件|SEO工具|虫虫营销助手

2012的十大金股(A,H)

1:中国生命集团:立足于台湾及中国,从事于殡葬业务,股价可能已经到达了最低位置,将来还是有上涨空间的。

(HK08296代码)

2:美即控股:面膜产业的领导者,成长空间巨大。

(HK01633)

3:中国远洋601919/中海发展600026:国际航运的主要运输商,大盘惹是蓝筹股之一,股份大幅下跌,今年可能会价值回归。

4:朗姿股份:高档女装的代表,成长性和盈利能力超强,是消费升级的良好代表之一,要注意股价企稳的判断。

中小板股票(002612)

5:英威腾:自动控制行业从事变频器生产,有节能概念,符合国家产业政策,在机械行业回暖的情况下,可能会有良好表现。

(002334)

6:省广股份:从事广告业务,前景良好。

(002400)

7:银华鑫利:杠杆基金,在指数向上突破时一般会有良好表现,值得关注。

一定要在指数处于低位时,最好介入点是指数刚向上突破时。

8:郑煤机:601717。

9:煤炭机械,利润年年增长,图形好。

10:宋城股份:300144创业板中的旅游行业,成长性超级高,盈利能力好,是顺应时代潮流的个股啊。

以上的个股仅作为参考给大家,是指基本面的,而不代表市场时机。

因为市场时机的判断是太过于艰难的一份工作。

还有一点就是这些个股中对于创业板的选择是少了些,如果市场符合条件的话,可能会加入些这些小股票进来。

十大金股(A,H)由SEO软件|SEO工具|虫虫营销助手发布。

转载请保留链接,谢谢。

SEO软件|SEO工具|虫虫营销助手。

美股十年长牛,标普500表现最佳的十只股票,第一名是...

美股十年长牛,标普500表现最佳的十只股票,第一名是...文 | 《巴伦》撰稿人杰克·霍夫编辑 | 郭力群本文根据从2009年12月31日到上周五(12月13日)的总回报率(其中包括用于再投资的股息)对过去10年标普500指数表现最好的10只成分股进行了排名。

过去10年,被称为FAANG的五大科技股独领风骚,但在这五只股票中,只有一只跻身过去10年标准普尔500指数表现最佳的10只成分股之列。

Netflix (NFLX)位居榜首——详情请见下文。

其他FAANG股票的起点太高,早在2009年底,苹果(Apple, AAPL)和当时还被称为谷歌(Google)的Alphabet (GOOGL)就已经是标准普尔500指数中市值最大的公司之一。

亚马逊(Amazon, AMZN)当时的市值也高达580亿美元,但是按照从10年前到目前的回报率来衡量,该股仍然能够排在第11位。

而Facebook (FB)在2012年上市后的第一个交易日就已经成了一个庞然大物。

这些公司股票的回报情况绝对不能说不好,但跻身前10名的大多是一些不太为人所知的公司。

以下是根据从2009年12月31日到上周五(12月13日)的总回报率(其中包括用于再投资的股息)对这些公司进行的排名。

10. Old Dominion Freight Line (ODFL)总回报率:1283%原因:保持稳定的交货及时率帮助Old Dominion获得了市场份额。

收购和路线扩张以及精心控制成本也起到了推动作用。

现状:该公司的收入增速已经放缓。

管理层表示,他们不会以损害盈利能力为代价来追求货运量。

该股的远期市盈率为22倍。

9. Ulta Beauty (ULTA)总回报率:1312%原因:快速扩张门店数量和同店销售的增长推动Ulta Beauty的收入从10年前的12亿美元增长到上一财年(截至2019年1月)的74亿美元。

这家公司在购物中心开设了门店,这是在和亚马逊竞争时的一个优势。

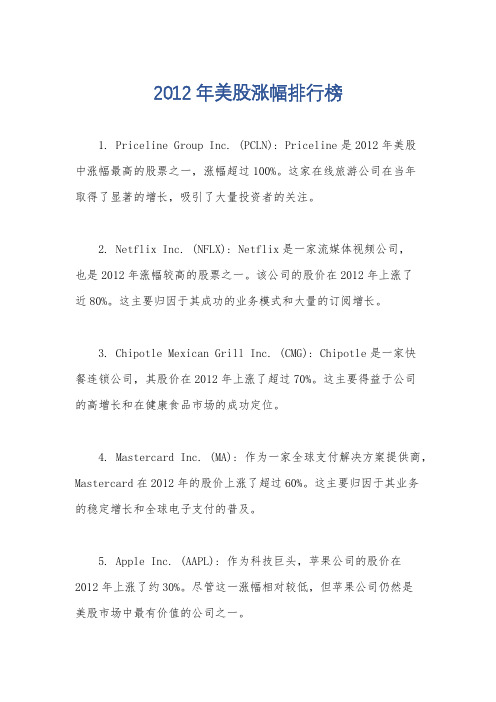

2012年美股涨幅排行榜

2012年美股涨幅排行榜

1. Priceline Group Inc. (PCLN): Priceline是2012年美股

中涨幅最高的股票之一,涨幅超过100%。

这家在线旅游公司在当年

取得了显著的增长,吸引了大量投资者的关注。

2. Netflix Inc. (NFLX): Netflix是一家流媒体视频公司,

也是2012年涨幅较高的股票之一。

该公司的股价在2012年上涨了

近80%。

这主要归因于其成功的业务模式和大量的订阅增长。

3. Chipotle Mexican Grill Inc. (CMG): Chipotle是一家快

餐连锁公司,其股价在2012年上涨了超过70%。

这主要得益于公司

的高增长和在健康食品市场的成功定位。

4. Mastercard Inc. (MA): 作为一家全球支付解决方案提供商,Mastercard在2012年的股价上涨了超过60%。

这主要归因于其业务

的稳定增长和全球电子支付的普及。

5. Apple Inc. (AAPL): 作为科技巨头,苹果公司的股价在

2012年上涨了约30%。

尽管这一涨幅相对较低,但苹果公司仍然是

美股市场中最有价值的公司之一。

需要注意的是,以上仅列举了2012年美股涨幅排行榜中的一些

股票,还有其他股票也取得了较高的涨幅。

此外,股票市场的涨跌

是受多种因素影响的,包括公司业绩、行业发展、宏观经济环境等。

因此,投资者在进行股票投资时应综合考虑各种因素,并谨慎决策。

盘点10年来最赚钱股票:你能抓住下一个大牛股吗?

在这个榜单中,消费股占比40%。酒类股在消费股中非常显著,占到了全样本的16%。它们的涨幅也最为惊人贵州茅台、张裕a、泸州老窖与山西汾酒涨幅都超过1000%。与之对比,美国过去10年最赚钱的公司集中在看上去无趣枯燥的石油天然气板块,在涨幅前200名的美国上市公司中有34家,比例是17%。这一差异多少与中国资源价格管制的国情有关。这似乎同时也告诉我们,在中国更适合去投资什么公司。

特别关注:

竞争优势:创新。中联重科能够在行业内保持领先,和其持续的创新精神有关。中联重科的创新不仅表现在技术上,也表现在其经营层面。公司是国内第一家采用“融资租赁”进行工程机械销售的公司。工程机械不同于一般商品,价格非常昂贵;如果直接购买,可能给企业的资金造成困难。中联重科的创新显著地降低了客户的门槛,扩大了自身销售。从2007年至2011年,公司的融资收入从5亿元上涨为158亿元,增长了30多倍。这一模式现在也广泛被国内其他厂商使?用。

像任何其他又大又老的东西一样,食品饮料市场的变化通常非常缓慢,公司股票也有着相当稳定的业绩表现,但食品安全问题的负面影响,在短期内会使企业市场份额大幅缩水。

它的行业地位:最早走红的火腿肠品牌,国内火腿肠销售冠军,销售额与企业规模都位居行业首位,在高温肉制品领域占有40%至50%的份额。

规模化经营有助于企业控制成本及其他费用,提升盈利水平,进而在盈利能力低下的大众消费品行业取得竞争优势。

营销渠道

渠道布局广阔,200多个销售分公司遍布33个省市,配有3000多名销售人员、6000多家经销商、十多万个零售终端,形成了自身庞大的销售网络。

安全监督

瘦肉精事件后,双汇加强了内部食品安全监控,并引入第三方检测机构。

优厚的分红方案。

还有哪些好公司:

全球最贵股票——伯克希尔哈撒韦

全球最贵股票——伯克希尔哈撒韦(i美股讯)伯克希尔哈撒韦(下文统称“伯克希尔”),是一家世界著名的保险和多元化投资集团,总部在美国.该公司前身是一家传统纺织制造公司,后来由于经营不善被沃伦·巴菲特于1956年收购。

在巴菲特的打造下,伯克希尔被注入了投资业务。

经过半个多世纪的时间,伯克希尔已经发展成为一家主营保险业务,并且在其他许多领域也有商业活动的公司。

该公司投资了多家美国上市和非上市公司,其中包括美国运通、可口可乐、吉列、华盛顿邮报、富国银行等,并以长期而稳定的投资回报,获得了价值投资者的追捧。

截至2011年12月19日, 伯克希尔在纽交所A股市值达1858.2亿美元,每股净资产96943.64美元,股价112325美元,为全球最贵股票。

揭秘全球第一牛股的秘密48年前,如果你用8美元买入一股伯克希尔股票并且持有到现在,在不考虑时间成本和通胀因素下,你知道要赚多少美元?112317美元!1963年,巴菲特收购伯克希尔的时候,其股票交易价格仅仅在8美元左右。

在巴菲特接手之后,经过多次收购和投资,伯克希尔股价在1970达到130美元。

从1977年到2007年30年间,伯克希尔股价年平均升幅30.4%,而标准普尔500指数年均升幅仅为9.8%,30年中有22年跑赢大市,升幅最大的一年是1979年,总共上涨了110.5%。

到2011年12月19日,伯克希尔纽交所A股以112325美元股价傲视全球,成为名副其实全球第一“贵”股。

(伯克希尔纽交所A股近10年股价走势)为什么伯克希尔股价如此之高?答案:不拆股和不分红据统计,伯克希尔仅仅在1967年向股东支付了上市后首次也是唯一的一次红利——每股10美分。

在巴菲特看来,如果公司有更好的投资方向,就不应该向股东分派现金红利,这样做有利于股东价值最大化,同时可以避免投资者拿到红利时的二次征税。

伯克希尔A股从未进行过拆股。

依据巴菲特的看法,分股不增加任何股东价值,一个100的大饼与两个50的小饼实质没有什么区别,只是账面游戏而已。

2012年十大牛股

2012年十大潜力牛股1、中天城投(000540):公司目前正在进行多元化资源整合,不仅局限在房地产领域,还涉足了会展建设和运营、矿产资源、新能源开发和利用、投资咨询服务、旅游等行业,目前又进军了文化产业。

“十二五”期间仍是政府重点扶持的产业,同时,把文产公司打造成上市公司是省政府的要求,公司会尽量按照这个思路去考虑,我们认为,未来无论分拆上市还是分离出去,中天城投均将受益。

2、先河环保(300137):公司是国内规模最大、产品线最全、创新能力最强的环境监测仪器专业生产企业之一。

公司主要致力于为高端环境监测仪器仪表研发、生产和销售,以及根据客户要求提供环境监测设施运营服务。

3、凤凰传媒(601928):公司是我国出版发行行业的龙头企业,在出版领域和发行领域均处于行业领先地位,主要业务为图书出版物及音像制品的出版、发行及文化用品销售。

公司长期担任江苏省中小学教材独家发行商,公司控股子公司海南新华长期担任海南省中小学教材独家发行商。

公司入选中国出版政府奖全国先进出版单位,连续数年保持全国图书发行规模第一。

4、精功科技(002006):国内唯一生产太阳能核心设备的厂家。

公司多晶硅铸锭炉未来两年随着硅片龙头的扩张仍然保持稳定增长;准单晶市场将逐步打开,公司将充分收益;进军冷氢化改造是公司未来新的利润增长点。

5、瑞丰光电(300241):公司专注SMD-LED封装业务,手握国内领先的技术水平和优质的客户资源这两大“王牌”,是少数几家可批量提供电视背光源LED的国内企业之一;也是国内中大尺寸背光源领域最大的LED封装企业;在车用LED方面,公司是目前国内品牌汽车生产商的光电器件主流供货商。

6、爱尔眼科(300015):随着医学眼光配镜的认可度增强,公司的医学眼光配镜业务有望超预期发展。

同时,眼部手术领域可以扩展到眼部的整形美容,如去皱等。

此外,公司也有可以走出眼科领域,发展眼耳鼻喉和口腔等相关领域的潜质。

从数量上看,公司连锁医院家数最终有望达到150-200家。

十大美国牛股

十大美国牛股美国股市自2000年股灾以来,只在2003年有一个像样的牛市,三大指数---道指、纳指、标普500当年分别上涨25%、49%和26%,之后陷入沉寂,现在更是前途未卜。

但这几年来,市场个股还是演绎出了一幕幕精彩大戏,鉴于现在世界一体,证券市场上国内也有跟随迹象,比如美国03/04年炒交通运输海运股和03年起就热炒的石油、天然气有色金属股,这些国内虽滞后,但后期也慢慢的显现出来,最抢眼的是有色金属,也算是轰轰烈烈了。

本文列举的十大,是所谓的十大,完全是我自己的跟踪观测,代表性很有限,有些大大牛股因为盘子很小根本不入主流视线,但对一般投资者而言,却是不得不关注的,写此文是我的一个小小的整理,写者与读者看点不同,但可各取所需,可窥美股之冰山一角。

不过在我列举候选对象的时候,好像又有了选择的烦恼,因为待选对象几乎是打算写的数倍,个个细究是太耗时间了,不过话说回来,这种时间是应该花的,比看几本股市的书来的有意义,虽然过去只代表过去,但股市上有什么太新鲜的事吗?没有的。

为此我把所有可以讲讲故事的对象列举出来,我从中挑出十个来讲,其他的,有兴趣朋友自己可以去了解了。

他们是:AAPL AMX ANDE ACI ASEI BO BTU CME CRDN CIB CAT CWTR CRS GOOG HANS HES ISRG MCO MDR NYX NTRI NTES OXY TASR TZOO TIE SHLD SWN USG WFMI LMT一、十大牛股之牛老大TASRTaser International, Inc. 开发,装配和销售主要用于执法和劳教市场的非致命动量武器。

它的先进武器为执法机构提供了比其它非致命武器更安全的性能,先进的Taser 武器比其它非致命武器有更低的伤害程度,该公司所生产智能眩晕枪,称作泰瑟枪,它可以发射5万伏的高压电脉冲将人击倒,电击时间只有半秒,且最大的有效射程范围是7米。

2012年度十大妖股

2012年度十大妖股尽管今年A股全球最熊,但题材股的炒作是你方唱罢我方登场,从金改,到摘帽、重组题材,再到紧接着的玩低价,主题投资风靡市场,一批“妖股”集中出营,连续涨停的股票层出不穷,随后又大幅调整,如妖女那样,梦醒了一切都是虚幻。

一、浙江东日(600113)妖风来源:“金改”造就头号妖股,今年以来振幅:309.65%。

背后故事:3月28日,国务院总理温家宝主持召开国务院常务会议,决定设立温州市金融综合改革试验区,A股市场就此掀起“金改”大潮。

浙江东日作为“金改”大潮的头号台柱子,命运就此发生了巨大改变。

次日,浙江东日应声“一字涨停”,从此拉开涨停序幕,3月份~4月份股价反复冲击涨停。

截至4月25日,该股报收17.41元,创历史新高,短短一个月股价翻了超过2倍,全年振幅高达287.34%,成为了今年A股最牛的“妖股”。

二、国海证券(600332)妖风来源:股价走高或为定增铺路,今年以来振幅:263.96%。

背后故事:尽管业绩不佳,但公司二级市场的股价表现却一路扶摇直上,今年以来振幅超过两倍,远远跑赢其他券商股。

究竟是什么力量在支撑国海证券的一路高涨呢?1月20日,国海证券发布非公开发行股票预案,拟向特定对象非公开发行股票不超过4.94亿股,发行价格不低于10.12元/股,募集资金总额不超过50亿元,将全部用于增加公司资本金、补充公司营运资金,以扩大公司业务规模特别是创新业务规模。

由此可见,表面上看是游资在爆炒,事实上其股价的走高是在为定向增发铺路,有助于公司后期实施定向增发。

三、东宝生物(300239)妖风来源:“毒胶囊”反受益,10天翻倍,今年以来振幅:262.78%。

背后故事:伴随着“问题胶囊”事件曝光,东宝生物却因生产正规药用明胶,瞬间得到了资金的厚爱,该股连续六个涨停,股价10天翻倍。

但随后“毒胶囊”事件余波又起。

据媒体披露,东宝生物和青海明胶的前五大供应商中有三家相同,而且这三家供应商鲜有资料,其中西安万金隆在2010年被查出骨粉不合格。

2012年十大牛股盘点

2012年十大牛股盘点最新相关资讯打开app查看2012年,A股走势之熊,可谓出乎绝大多数人的意料,监管者没料到,融资者也没想到,投资者更意想不到。

连续数年的大熊市,让很多投资者被迫含泪离场。

大熊市中有大牛股。

2012年走势这么惨淡,却不乏表现精彩的个股。

Wind统计显示,当年年涨幅50%以上的个股,高达173只;更有37只个股,股价实现翻番。

部分停牌数年后复牌的股票,复牌当日股价即飙升数倍。

停牌6年的*ST嘉瑞,易名华数传媒(000156,股吧)后重新上市,复牌当日按2元定增价计算,股价飙升621%。

剔除华数传媒这类复牌上市股,年涨幅最大的前10只股票,涨幅最大的ST泰复,年涨幅高达204.58%;涨幅最小的欧菲光(002456,股吧),涨幅也达到126.49%。

这样的涨幅,即使放在大牛市也毫不逊色。

分析这些大牛股走强的原因,总体来看,大致可归类为三种:重组预期、行业景气与政策利好。

涨幅最大的ST泰复、ST宝龙是重组股,前者涉矿,是这些年最热门的炒作题材;后者成为黄金新贵,再次上演乌鸦变凤凰的传奇。

珠江实业(600684,股吧)、阳光城、中航地产(000043,股吧)、华夏幸福(600340,股吧)是地产股,而地产与金融一样是2012年度盈利最稳定的行业,事实上,从2012年年初开始,地产板块就成为做多资金最为关注的板块,可以说,地产股是贯穿2012年全年的投资主线。

凡是没有抓住地产板块的机构,2012年的投资业绩很难有大的起色。

国海证券(000750,股吧)属于2012年度政策利好最多的证券行业,而券商板块也是做多机构当年投入重金的板块,仅次于地产。

可以说,在当年绝大部分时间里,券商板块的走势都强于大盘,即使在年底大反弹中,银行股异军突起,同属金融板块的券商股,表现也照样亮丽。

秦岭水泥(600217,股吧)属于直接受益城镇化的水泥建材领域,这一板块相比地产、券商,该板块略微逊色。

但这一板块中,主力一直比较活跃,无论是年初的龙抬头行情,还是年底的龙摆尾行情,这一板块都比较活跃,只是年中一度沉寂。

福布斯2012中国最具潜力上市公司榜单

福布斯评2012年中国最具潜力公司2012中国最具潜力上市公司榜单2012中国最具潜力非上市公司榜单2012年1月4日,上海,《福布斯》中文版发布其2012年度首份榜单——“中国潜力企业榜”,这是《福布斯》第八次对中国中小企业进行全面、独立调研,并首次将上市公司与非上市公司分开评选、排名,分别呈现了“中国最具潜力上市企业”与“中国最具潜力非上市企业”两张榜单。

在今年“中国最具潜力上市企业”榜单中,主业为工业自动化控制软件产品的汇川技术夺得头名,学而思教育、汤臣倍健分获二三名;而在“中国最具潜力非上市企业”榜单中,从事三维地理信息系统、数字展示技术的伟景行科技获得冠军,利德华福电气和杭州炬华科技紧随其后。

以2011年12月15日之前是否上市交易为区隔,《福布斯》中文版对总计超过1万家2010年销售额在500万元至10亿元人民币之间、主营业务在中国大陆的中小型企业进行了研究筛选。

并根据企业的增长性指标(销售增长率及利润增长率)、回报率指标(总资产回报率及净资产回报率)、赢利性指标(净利率)和规模指标(销售收入总额及净利润额)进行排名。

在完成了大量行业、企业调研,及部分优秀候选企业的实地拜访后,最后遴选出上市及非上市各100家潜力企业。

值得一提的是,为了更好地体现上市企业持续的增长潜力,今年的评选参考了上市企业截止12月15日披露的最新季报,将企业2011年的业绩增长也作为评选的一个重要指标纳入计算。

在数据表现上,上市企业与非上市企业呈现出不同特点。

以2010年数据为例,上榜上市企业的规模要明显大于非上市企业。

前者2010年的平均总资产规模、销售额及净利润分别达到了9.5亿元、4.8亿元和1.0亿元,而非上市企业2010年的平均总资产规模为2.4亿元,平均销售额及净利润分别为2.1亿元和3,690万元,企业规模及盈利能力均略逊于上市企业。

但在成长能力上,非上市企业则要优于上市企业。

非上市企业的3年复合销售增长中位数、3年复合净利润增长中位数为55.42%及97.85%,分别比上市企业高出了12.08及36.82个百分点。

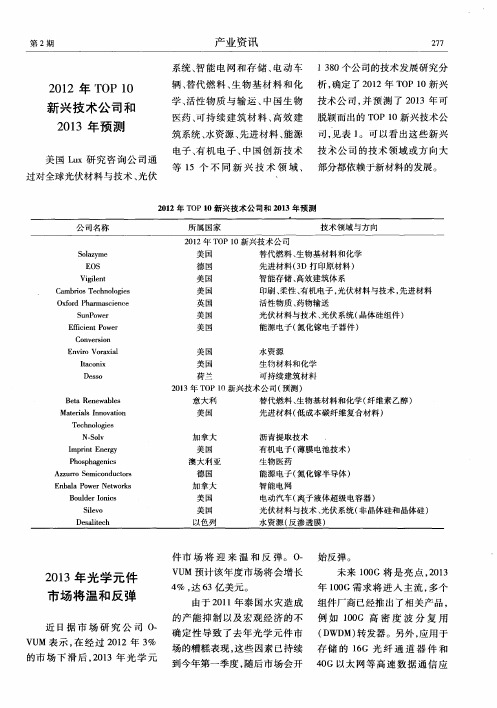

2012年TOP10新兴技术公司和2013年预测

2 0 1 3年 T O P 1 0新 兴 技 术公 司 ( 预测 )

意大利

Ma t e r i a l s I n n o v a t i o n

Te c hn o l o g i e s N— S o l v

I mp in r t Ene r g y

美国

加拿大 美 国 澳 大 利 亚

美国 L u x研 究 咨 询 公 司 通

过对 全球 光伏 材料 与 技 术 、 光伏

学、 活性 物 质 与输 运 、 中 国生 物 技 术 公 司 , 并预测 了 2 0 1 3年 可 医药 、 可持续建 筑材料 、 高 效 建 脱颖 而 出的 T O P 1 0新兴 技术 公 见表 1 。可 以看 出这 些 新 兴 筑系 统 、 水资源、 先进材料 、 能 源 司 , 电子 、 有机 电子、 中 国 创 新 技 术 技术公司 的技术领域或方 向大 等 1 5个 不 同 新 兴 技 术 领 域 、 部分 都依 赖于新 材 料的发 展 。

美 国 德国

美 国

美国 英国 美国 美国 美国 美国 荷兰

Be t a Re n e wa bl e s

智能存储 、 高效建筑体 系

印刷 、 柔性 、 有机 电子 , 光伏材 料与技术 , 先进材料 活性物质 、 药物输送 光伏材料与技术 、 光伏 系统 ( 晶体硅组件 ) 能源 电子 ( 氮化镓 电子器件 ) 水资源 生物材料和化学 可持续建筑材料 替代燃料 、 生物基材料和化学( 纤维素 乙醇 )

近 日据 市 场 研 究 公 司 O .

V U M表示 , 在 经过 2 0 1 2年 3 %

ቤተ መጻሕፍቲ ባይዱ

年1 0 0 G需 求 将 进 入 主 流 , 多 个

股神青睐迪尔农机优质股

在全球股市低迷的今天,素有股神之称的巴菲特的一些大手笔投资引起了业界人士的广泛关注。

巴菲特现在最看好什么股票?答案是农机股。

2012年第三季度末,巴菲特旗下伯克希尔哈撒韦公司三季度持仓公布,其中新近买入数额最多的股票为迪尔农机,买入股份为398万股,价值3.28亿美元,超过了新近买入排名第二到第四位的额度总和。

这一投资无疑向世人预示了一个重要信息:农业、农机行业是未来全球最具增长潜力和价值的领域。

其实早在2012年5月初,伯克希尔哈撒韦举行股东大会后,巴菲特在接受电视采访时就曾透露,他几乎达成了一笔220亿美元左右的并购交易,但最终因为价格未谈拢而无奈放弃。

按照巴菲特当时所透露的“高质量的资产、占主导的市场份额以及相当合理的估值,并且市值接超200亿美元”的标准,市场普遍认为迪尔农机最有可能是巴菲特尝试收购的公司之一。

巴菲特为什么如此青睐迪尔农机?这与迪尔公司的全球行业领导者地位及其175年的发展业绩、始终如一的“诚实、优质、守信、创新”的核心价值观密切相关。

迪尔公司是世界最大的农机制造商,2012年位列全球500强第190位。

经历175年的发展,约翰迪尔已成为美国历史最为悠久的工业公司之一,也是世界上最受尊敬的公司之一。

公司已成为全球农业、林业、工程、草坪景观工程、灌溉设备领域的领先供应商、全球非道路用柴油发动机的领先制造商以及美国最大的设备融资公司之一。

巴菲特本次增持迪尔农机这一行业龙头,可以看作是对农机行业前景的乐观判断。

巴菲特看好迪尔农机,还在于其持续增长的业绩及未来的成长空间。

据迪尔公司财报显示,2012年第四财季其净盈利增长2.7%,得益于设备销量和价格的提升。

其净盈利从2011年同期的6.70亿美元,合每股1.62美元,增至6.88亿美元,合每股1.75美元;营业收入增长14%,至97.9亿美元,其中设备销售额增至90.5亿美元,农业与草坪设备销售额增长16%。

2012年财年中,迪尔净盈利从2011年的28亿美元,合每股6.63美元,增至30.7亿美元,合每股7.63美元;营业收入增长13%,至361.6亿美元,呈持续向好发展态势。

過去十年美股漲幅前15的大牛股深度分析

過去十年美股漲幅前15的大牛股深度分析文:點拾朱昂十年可以很長,也可以很短。

投資永遠是長跑,slowis fast, less is more。

過去十年我們看到最大的變革就是創新。

移動互聯網,生物醫藥是創新的急先鋒。

下圖是2006到2016年美股過去十年的牛股榜,非常深刻。

第一名:Priceline。

在線旅遊的毫無爭議巨頭!期間漲幅53倍。

我剛剛寫過Expedia的十倍股之路,其中也說過,其實漲幅更大的是Priceline。

Priceline受益于垂直互聯網中在線旅遊需求的大爆發。

互聯網打破了中間環節,全球旅遊越來越個性化。

在這個過程中,旅行社的價值大幅下滑。

而Priceline提供廉價的機票和酒店預訂。

同時,其收購的Booking,Agoda都給增長帶來很大貢獻,因爲歐洲酒店太多,信息不透明很嚴重。

關于Priceline,我會在之後具體講解。

關鍵詞:互聯網,收購第二名:Alexion Pharmaceuticals。

亞力兄制藥,期間漲幅35倍。

Alexion是壹家全球性的生物制藥公司,專注于毀滅性疾病和罕見病藥物的開發,總部位于美國康涅狄格州,是目前全球領先的罕見病研發公司之壹。

2015年,Alexion的市值已經達到398.9億美元,5年平均銷售增長率爲43.0%。

Soliris作爲Alexion公司首個上市藥物,壹直以來,其作爲Alexion的拳頭産品爲公司帶來了持續而豐碩的利潤。

Soliris是世界上第壹個被批准用于治療重症肌無力的終端補體抑制劑(已獲孤兒藥地位),同時可用于治療壹種危及生命的非典型溶血性尿毒綜合征以及陣發性睡眠性血紅蛋白尿症,且目前該藥仍在不停的探索新適應症並已有部分進展。

沒有哪家公司會像Alexion 公司那樣,基于治療全球僅有幾百例嚴重和危及生命疾病的業務而取得成功,雖然許多制藥公司也在試圖複制Alexion 公司的模式。

Soliris的成功說明研發孤兒藥雖然面臨臨床試驗困難、研發時間長、成本高、市場規模小、企業獲利困難等問題,但更多的是機遇和廣闊前景。

《巴伦周刊》封面文章:值得投资的10大欧洲企业

《巴伦周刊》封面文章:值得投资的10大欧洲企业任何靠市场方向来决定获利的投资方式,都注定只能表现平平。

———麦克·劳尔[美国]荫译:皖东(新浪财经)在美国市场已反弹到相当高度,人们仍有经济可能出现二次探底忧虑之际,本期《巴伦周刊》封面文章及时向投资者推荐了10家值得关注和投资的欧洲跨国大企业。

自欧元去年11月兑美元下跌30%以来,欧洲股市总体表现比美国差很多。

欧元区股市今年已跌9%,而标普500指数仅跌2%。

然而,困难时期也是体现优胜者价值的时机。

对股权投资来说更重要的是,预计受美国和新兴市场国家经济增长带动和利用欧元汇率下跌优势,一些业务在国际市场上的跨国企业,以及它们的股票是值得人们期盼更多。

《巴伦周刊》此次推荐了受主权债影响较小的10家欧洲企业。

它们健康的资产负债结构和可观的分红比例常好于美国同行。

所有这些企业都在美国发行了存托凭证,并上市交易。

更具吸引力的是,欧洲企业股票在发达国家中是估值最低的。

以下是10家值得关注和投资的欧洲跨国企业。

1.西门子与美国通用电气进行长期竞争的西门子近年表现尚好。

公司一直在提高分红,且盈利超过分析师预期。

分析师认为此势头还将继续。

公司约44%的销售是在欧洲之外。

公司为节约成本在努力削减固定开支,把一些加工业务转出成本过高的德国。

有投资机构预测,公司未来数年的经营利润率会从当前的7%提高至10%。

2.SAP 公司控制着德国商业管理软件市场。

其半数销售收入来自欧洲以外。

公司软件占24%的全球市场,是可比的美国竞争对手甲骨文海外市场的两倍。

分析师表示,SAP 的资产负债结构合理,拥有充足现金,因此,它发起了以58亿美元收购类似软件开发企业,美国Sybase 公司的要约。

3.路易威登公司70%的销售在欧洲之外。

其名贵产品已在像中国这类市场上站稳根基。

像公司这样主要成本开支在欧洲地区的企业极大地受惠于疲软欧元。

此外,企业资产负债结果合理。

分析师预计,公司股票市盈率明年会升至17倍,认为投资该公司恰逢良机。

美国股市十年十大牛股,是什么成就了他们?挑选价值成长股必读

美国股市⼗年⼗⼤⽜股,是什么成就了他们?挑选价值成长股必读在过去的⼗年中,美国股票市场表现良好,可谓是节节上升,罗素1000⼤公司指数⾃2010年以来已经上涨了252%。

⼀些股票的表现更好,如,微软过去⼗年涨了545%,Ulta Beauty的涨幅则⾼达1,325%。

但是,你以为他们就算⽜股了吗?那我只能说你太天真,他们还根本排不上号好吗!下⾯,我带你看⼀看谁才是美国股市⼗年⼤⽜股:第⼗名:TransDigm市值:305亿美元。

总回报率: 2,098.3%。

股票代号:TDG。

这家企业的主导产品是泵和阀门,还有马达,控制器,联轴器,电池等等,看起来平淡⽆奇,这样的企业我们这⾥有⼀⼤把对不对?但是,TDG使这些产品的品质达到了极⾼的⽔准——航空级,从⽽被⽤于商⽤和军⽤飞机,它们就变成了⾼科技产品。

在截⾄9⽉30⽇的2019财年中,该公司出售了价值约52亿美元的产品。

⽽在2010财年,该公司的收⼊为8.28亿美元。

看到这⾥,你应该就能够理解,到底是什么推动了TDG进⼊⼗年最佳股票的⾏列。

TDG在2019年实现77.6%的回报,还得益于收购制造商Esterline的额外收益,以及每股30美元的特别股息。

第九名:Cheniere Energy市值: 157亿美元。

总回报率: 2,442.1%。

股票代码:LNG。

LNG是液化天然⽓的简写,既然舍尼尔能源公司⽤这个代码,就⾜以说明⼀些情况了。

Cheniere Energy是美国领先的液化天然⽓的⽣产商。

2016年,成为第⼀家服务覆盖48个州的公司。

现在,公司的业务遍及世界各地。

该公司进⼊榜单,主要是⾏业的选择问题。

随着⼀些国家更多地使⽤液化天然⽓,公司还将进⼀步从中受益。

第⼋名:DexCom市值: 199亿美元。

总回报率: 2,593.1%。

代号:DXCM。

糖尿病患者会⾮常在意⾃⼰的⾎糖⽔平,可能也已经厌倦了⼿指上扎针测⾎糖。

Dexcom的最新产品消除了⼿指刺痛地⿇烦,可以让糖尿病患者连续监测⾎糖。

2012年海外股市预测

2012年海外股市预测

美国股市根据欧债危机的演变进程,可以有三种不同的情景

1、基准情景

2012年处欧债危机升级,意大利面临债务违约风险,市场大幅下挫,标普500指数铁至1000点,下半年,随着市场对欧债问题担忧的减退,经济复苏加速,股市重回升势标普500指数的高点在1400点。

2、乐观情景

efsf+ecb+imf救市措施生效,短期内意大利等债务违约风险消除,欧债问题被拖延解决,上半年市场大部分时间维持震荡,下半年因经济复苏加快而走高。

3、悲观情景

缓解债务危机的政治愿意下降,市场对意大利彻底失去信心,意大利等债务无序重组,美国受影响陷入短暂衰退,全球股市暴跌,标普500指数跌破800点,下半年市场开始v型反弹。

无论是哪种情形,市场将大幅波动,暴涨暴跌是赏态,市场持续在风险和机会中寻找平衡,及时的资产配置可获得好收益。

美国股市的走向

意大利政局现转机,美股震荡收高

上一段时间的经济数据较为利好,密歇根大学消费者信心指数创下今年6月以来最高,初请失业金人数创下近7个月以来最低。

上周意大利10年期国债收益率一度突破7%的关键水平,显示意大利成为下一个希腊的可能性越来越大,恐慌情绪激增,股市暴跌。

之后希腊和意大利政局方面的改变部分缓解了市场对于欧债危机的担忧,加上美国良好的经济数据也一定程度上提振了市场情绪,最终美股收复跌幅,标普500上涨08%。

/gupiao/201112/285.shtml。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

经过一年的动荡之后,股市在年底最后冲刺的时候差不多又回到了年初的起点。

标准普尔500指数(Standard & Poor's 500 Index)上周收报于1255点,与年初点位之间的差距不足1%。

道琼斯工业股票平均价格指数(Dow Jones Industrial Average)在2011年上涨了5%,这一涨幅基本是由国际商业机器(IBM)公司个股的上涨造成的。

2011年,IBM公司股票大涨32%,至每股194美元。

由于该股绝对价格非常高,对以价格加权方式计算的道琼斯工业股票平均价格指数有着举足轻重的影响。

相关报道2012,美国富豪看好哪些股票?如何才能拯救中国股市?美国国债与股票,哪个更安全?怕欧元崩溃?买中印股票透过市盈率看美国股市如何在疯狂的市场中高枕无忧对于2012年的股市,大多数策略师最多只能说是乐观。

他们担心,在投资者的看来,收益增长以及企业强健的资产负债表等利好因素会被举步维艰的经济环境和欧债危机所抵消。

巴克莱资本(Barclays Capital)的首席市场策略师纳普(Barry Knapp)近期将标准普尔500指数的目标设定为1330,比周五收盘时的点位高出6%。

据他预计,明年上半年市场行情艰难,下半年会出现反弹。

估值是对冲经济和政治环境的一个重要因素。

美国股票的价格看起来位于合理区间,特别是,10年期国债的收益率为2%,短期利率几乎为0。

据估计,标准普尔500指数的估值为2011年预期每股利润的13倍,约为明年预期每股收益的12倍。

看涨人士认为有利的估值和超低的利率是相当大的利好因素。

Loews的首席投资策略师罗森伯格(Joe Rosenberg)上周在接受《巴伦周刊》(Barron’s)的采访时称,我的感觉就是,小孩子进了糖果店,都不知道该从何说起了。

罗森伯格对一部分蓝筹股表现出了偏爱。

我们编制了一个表单,列出了2012年可能会给投资者带来不错回报的股票,其中包括了伯克希尔哈撒韦公司(Berkshire Hathaway)、宝洁公司(Procter & Gamble)、荷兰皇家壳牌有限公司(Royal Dutch Shell ) 和沃达丰空中通讯公司(Vodafone Group)等蓝筹股公司。

在覆盖范围相当广泛的这10只股票当中,几乎所有的股票都派发股息,唯一的一个例外是伯克希尔公司。

鉴于该公司的首席执行长沃伦•巴菲特(Warren Buffett)非凡的投资技巧,这一点可以理解。

按明年的预期利润计算,有半数股票的市盈率低于10倍。

最昂贵的股票(伯克希尔公司和保洁公司的股票)的估值约为未来12个月预期每股收益的15倍。

这10只股票中有4只是欧洲公司的股票,这反映出欧洲市场不景气,股息高企。

相对股份回购而言,欧洲投资者和管理人员更喜欢股息,与美国的情形恰好相反。

我们从今年初就开始了选取这10只股票的工作。

工作团队之所以利用此前1年的市场数据,大部分原因在于通用汽车(General Motors)、摩根大通(JPMorgan Chase)和美国联合美国大陆控股有限公司(United Continental)出现了下跌。

上周四一天内,这10只股票平均下跌了6.9%,而标准普尔500指数值下跌了1.9%。

在2012年,我们选出的这些股票都有带来15%-20%的回报的潜力。

下面我们来逐一介绍这些股票。

伯克希尔•哈撒韦巴菲特很少评论这只股票,但伯克希尔•哈撒韦今年9月公布了巴菲特46年CEO生涯里的第一个股票回购计划,强烈表明巴菲特认为该股估值过低。

公布回购股票本身意义不大,因为伯克希尔为购买价设定了一个限制,即相比账面价值有一个10%的溢价,而其股价很快就高过了这个价位。

自公布回购计划以来,A类股已经上涨15%,达到11.6万元左右。

但其吸引力仍在。

我们对该股2011年年底账面价值的预测是10.2万美元,目前股价还不到这个预测值的1.2倍。

B类股在78美元左右,相当于A类股的1/1500。

伯克希尔正处于史上最好的状态。

它持有一个分散的企业组合,每年产生利润约每股7,500美元,加起来就是120亿美元。

伯克希尔拥有700多亿美元的股权投资组合,其中包括对IBM 最新投资的110亿美元;投资它可以获得对经济改善、房地产市场及意外伤害再保险费率上扬、股市上涨的敞口。

巴克莱分析师格尔布(Jay Gelb)给它的评级是建议重仓持有,目标价格在127,500美元。

主要的不利因素是巴菲特的年龄(现年81岁),以及他没有一个明显的继任者。

但巴菲特身体健康,有望继续掌管伯克希尔至少五年。

如果伯克希尔的股价只达到2012年年底预期账面价值11.2万美元的1.2倍,那么就有13.5万美元左右,比当前水平高出16%。

由于有回购计划,并且有310亿美元的现金作为支持,下行空间似乎是有限的。

大都会人寿保险公司(MetLife)从盈利和账面价值这两个关键指标来看,这家美国大型寿险公司似乎很有吸引力。

以31美元的价格,该股估值不到2011年每股预期利润4.92美元的七倍,也不到2012年每股预期利润5.06美元的七倍。

而且该股价格只有2011年年底预期账面价值49美元/股的三分之二。

这里所用的是一个保守的账面价值指标,即剔除了投资收益的股东权益。

大都会人寿上周对2012年状况给出乐观预测,指出它拥有大量的剩余资本,明年可能还会积累更多,这使它能够支付更高的股息,并可回购大量股票。

分析师会议之后,摩根士丹利(Morgan Stanley)的达利(Nigel Dally)写道,其前景似乎比当前股价所表现的好很多。

他对该股评级为重仓持有,目标价45美元。

大都会人寿也在向海外扩张。

2010年收购美国国际集团(American International Group)寿险业务后,大都会人寿目前超过三分之一的利润来自美国以外。

不利因素包括低利率环境有损再投资收入和整体利润,以及即将到来的监管改革将在一定程度上打击股东权益。

这些问题不大,似乎已在大都会人寿低迷的股价中得到了充分体现。

赛诺菲(Sanofi)这家大型法国制药商应当会很好地度过今年许多重大专利过期的关口。

从2013年起,其可能实现同类公司中最强劲的增长。

赛诺菲拥有引人注目的众多药物产品,美国投资者对其还没有充分了解,包括治疗糖尿病、癌症和心血管疾病的药物,疫苗以及动物保健品。

这家公司在美国上市的股票目前股价在35美元左右,以2011年预计每股利润4.58美元、收益率5%计算,市盈率不到8倍。

赛诺菲的估值在制药公司中属最低之列。

预计该公司明年利润会下降10%左右,但2013年会实现增长,2014和2015年可能各增长10%。

Bernstein分析师安德森(Tim Anderson)在上个月的一份报告中说,赛诺菲的股价低于几乎其他任何一家大型制药公司,然而其长期财务前景优于行业平均水平。

他给该股的评级为“强于大盘”,目标价44美元,较当前价格高25%。

对于赛诺菲今年早些时候以200亿美元收购生物科技公司Genzyme是否价格过高,人们存在一些争议。

《巴伦周刊》认为,回购股票本来是利用公司现金的更佳途径,但赛诺菲首席执行长魏巴赫(Chris Viehbacher)认为Genzyme会是面临专利过期的赛诺菲增长引擎的重要组成部分。

巴菲特(Warren Buffet)是相信这一点的人士之一,他旗下的伯克希尔哈撒韦公司(Berkshire Hathaway)持有大量赛诺菲股票。

希捷科技(Seagate Technology)泰国今年夏季的洪灾曾令全球硬盘驱动器的生产减少了大约25%,并令希捷的头号竞争对手Western Digital受损。

这为未受影响的希捷带来了财务上的意外收获,这种效应可能持续到2012年。

除了供应中断,并购也应当会给希捷带来好处。

硬盘行业可能不久就会经历优胜劣汰,只剩下三家主要的生产商──希捷、Werstern Digital和东芝(Toshiba),由此实现更强的定价能力和控制能力。

以2012财年(截至明年6月)预期每股利润3美元计算,希捷市盈率不到6倍。

看涨希捷的投资管理公司Needham分析师库格勒(Richard Kugele)预计的当前财年每股利润为3.92美元,高于普遍预计值,给出的目标价为35美元。

该股近期股价低于16美元。

库格勒说,希捷未来四个季度将会花掉相当于其市值一半以上的现金。

该公司可能提高派息(目前收益率为4.6%,已经相当丰厚)、回购股票或减少债务。

看空者认为,硬盘正逐渐被固态存储器所取代,因此正在退出历史舞台。

然而个人电脑还不会消失,而互联网内容的爆炸性增长带来了对存储的需求,只有硬盘才能经济实用地满足这种需求。

希捷还得益于由首席执行长卢克佐(Steve Luczo)带领的精明且有利于股东的管理团队。

这个团队目前正采取行动,巩固希捷在这个不断改善的行业的竞争地位。

沃达丰(Vodafone)美国公用事业类股(电信和电气公司)是股市上股价最高的一个板块,按2012年的盈利预期计算,其市盈率约为14倍。

追求收益率的投资者在欧洲市场的投资回报可能更高。

作为全球领先的无线运营商,沃达丰在欧洲的股价相对其美股存在折让,收益率更是高达5%。

在纳斯达克上市的沃达丰空中通讯公司(Vodafone Group Plc)发行的美国存托股票(ADR)的目前价格约为27美元,按当前这一财年(截止于明年3月)的盈利预期计算,其市盈率约为10倍。

这大大低于在纽交所(NYSE)上市的Verizon Communications的市盈率水平:按2012年的盈利预期计算,Verizon Communications的市盈率约为15倍。

沃达丰和Verizon共同拥有美国第一大手机运营商Verizon Wireless的所有权,这也是两家公司各自拥有的最佳资产。

沃达丰在Verizon Wireless的占股比例达到45%,Verizon达到55%。

投资者还未充分认识到沃达丰持有的这份宝贵资产的价值:沃达丰所持有的Verizon Wireless的股份价值高达750亿美元,这比沃达丰市值的一半还要高。

不过,2012年初这一现象将会改变,因为Verizon Wireless将向两家母公司支付100亿美元的股息。

上个月的文章认为,沃达丰股价明年可达35美元,总回报率将超过30%。

对于一只低风险的股票来说,这样的潜在收益算是很不错了。

荷兰皇家壳牌有限公司(Royal Dutch Shell)国际三大石油综合企业埃克森美孚(ExxonMobil)、雪佛龙公司(Chevron)、荷兰皇家壳牌公司的股价看来都很合理,按2012年的盈利预期计算,三家公司的市盈率在8到10倍。

在这三家公司中,荷兰皇家壳牌所以脱颍而出,是因为其股息收益率高达4.7%,这是埃克森美孚的两倍,也比雪佛龙公司高出两个百分点。