洋河股份资产负债分析案例知识讲解

看懂利润表-把握六个指标

看懂利润表-把握六个指标看懂利润表-把握六个指标看懂利润表,把握六个指标财务报表分析系列1、资产负债表的秘密利润表是反映企业一定期间内生产经营成果及其分配的财务报表。

它反映企业在特定时期内发生的各类收入、成本、费用支出及盈亏情况,编制原理为收入—成本=利润。

利润表可用来分析企业利润增减变化的原因,评价企业的经营业绩,帮助投资者和债权人作出决策,也是用来预测未来盈亏的基础。

利润表是资本市场人士最为关注的财务报表,尤其关注净利润一栏的结果。

上市公司同样知道,所以会充分利用各种会计政策和估计将利润做好,经过层层计算得出的利润数据或许早已面目全非。

利润表最主要的分析方法是结构分析和趋势分析。

结构分析就是将公司的销售收入作为分母,计算利润表中的各个科目占收入的比重。

趋势分析就是将利润表中的科目进行历史数据的同比、环比分析。

下面以贵州茅台、格力电器、万科、宝钢股份2014年财务报表为例,介绍一些重要的利润表科目。

上述公司分别是中国消费品、制造业、房地产、工业当中的优秀代表。

(一)营业收入利润表的第一行就是公司收入,可见其重要性,公司以营业收入为基础,减去营业成本、各项税费等科目后得到净利润。

分析公司的收入首先要清楚收入的驱动因素,一般来说,产品销售的数量、价格与结构这三种因素决定了收入,而公司自身的竞争优势与外部环境共同在中长期里决定了上述三种因素的变动。

例如,茅台在过去十几年间能够保持收入年均20%~30%的增长速度,一方面靠每年百分之十几的产量增长,另一方面靠每年百分之十几的价格涨幅,茅台自身的竞争优势使得过去能够连年涨价,这是普通白酒品牌做不到的,茅台在过去成功地做到了供给决定了需求。

能够做到以供给决定需求的另一例子是苹果的iphone,在iphone没发明前,人们根本没有智能手机的需求,正是iphone的供给才创造了人们的这一需求,所以能够以供给决定需求对于企业是绝佳妙事,类似的例子还有新的高速公路、码头和机场的投入。

基于哈佛分析框架的洋河股份财务报表分析

基于哈佛分析框架的洋河股份财务报表分析一、背景洋河股份是中国的一家酿酒企业,成立于1957年,总部位于江苏省扬州市。

其主要产品为洋河大曲和海之蓝等著名白酒,并且在国内外市场拥有广泛的销售网络和客户群体。

在2021年年报中,洋河股份报告了其2020年度的财务状况和业绩表现。

二、目标基于哈佛分析框架,本文旨在分析洋河股份的财务报表,揭示其财务状况和业绩表现,并提出一些针对性的建议。

三、分析(一)财务分析1、财务状况分析资产负债表数据显示,洋河股份自2018年开始出现了资产规模的小幅下滑,主要是由于其长期投资和应收账款的下降。

在流动性方面,公司现金流量表显示其经营现金流量稳定,可偿付债务能力强,但其投资活动现金流量持续为负。

总体而言,洋河股份的财务状况相对稳定。

2、财务绩效分析利润表数据显示,洋河股份在2020年实现了营收782.43亿元,同比增长13.94%;实现净利润265.77亿元,同比增长22.85%。

其毛利率高达72.78%,比2019年增加了2.35个百分点。

总体而言,洋河股份的营收和净利润表现良好,且其盈利能力在行业内属于较高水平。

3、现金流量分析公司的现金流量表数据显示,洋河股份在2020年度的经营活动现金流量净额为223.13亿元,同比增加了6.51%;投资活动现金流量净额为-130.29亿元,同比减少了22.25%;融资活动现金流量净额为-37.67亿元,同比减少了57.29%。

总体而言,洋河股份的现金流量质量较高,但其投资活动现金流量连续为负,需要注意。

(二)财务风险分析1、债务分析洋河股份的资产负债表数据显示,其长期负债较高,但公司具有良好的偿债能力。

同时,公司在债务结构上呈现出多样化,整体风险得到了控制。

2、信用风险分析基于财务数据,洋河股份的客户和供应商信用评级较高,企业信用风险较小。

(三)价值驱动分析1、公司竞争力洋河股份是中国著名的酿酒企业,其拥有多个著名品牌,如洋河大曲和海之蓝等。

洋河股份公司资产负债分析.doc

洋河股份公司资产负债分析XXXX和XXXX洋河股份有限公司的资产负债表和损益表见表1和表2。

表1 XXXX会计年度和XXXX会计年度的资产负债表速动比率大于1,表明企业具有较强的短期偿债能力,但由于可变现资产(存货除外)金额较大,企业资金运营能力相对较差。

现金比率现金比率是企业现金与流动负债的比率。

这里的现金包括现金和现金等价物。

XXXX的现金比率=1,972,636,550.81/2,040,483,851.52=2.91 XXXX的现金比率=6,054,009,663.00/6,263,747,969.98=1.21该比率可以显示企业偿还到期债务的能力,但现金比率越高越好。

高现金比率反映了企业不善于使用现金资源,没有将现金投入运营。

低现金比率反映了企业支付流动负债的困难。

资产负债比率资产负债比率,也称为债务比率和债务管理比率,是指总负债与总资产的比率。

它用来衡量企业利用债权人提供的资金开展经营活动的能力,反映债权人发放贷款的安全程度。

XXXX资产负债率=(2,040,483,851.52/13,496,4 XXXX资产负债率=(6,268,628,391.14/XXXX年销售利润率=31%XXXX年销售利润率=41%主营业务净收入指扣除销售折扣、销售折扣和销售回报后的净销售额。

显然,利润率越高越好。

股本回报率股本回报率是企业税后利润与其所有者权益的比率。

XXXX的股本回报率=16%,XXXX的股本回报率=23%。

股本回报率越高,企业的盈利能力就越强。

相反,这表明企业的盈利能力相对较弱。

总资产利润率总资产利润率是企业税后利润与总资产的比率,反映了资产的盈利能力。

XXXX总资产利润率=13%XXXX总资产利润率=16%公司发展意见通过对上述材料的分析,对公司未来的经营提出几点建议:1.提高企业资金利用率,减少闲置资金;2.加快企业资金周转速度,提高企业经营能力;3.增强产品竞争力和企业经营竞争力;4.与次级供应商、客户和股东的双赢利润;文字数据。

洋河酒业并购双沟酒业前后盈利能力对比分析——基于杜邦财务指标体系分析视角

洋河酒业并购双沟酒业前后盈利能力对比分析——基于杜邦财务指标体系分析视角姜丽丽;李菲【摘要】2010年白酒行业的一重大新闻一洋河酒业开始牵手双沟酒业,为更好振兴“苏酒”拉开序幕.洋河酒业并购双沟酒业前后,财务能力有何明显变化呢?本文从比较综合和实用的财务分析方法一杜邦财务指标体系视角人手,层层分解净资产收益率,对比分析洋河酒业并购双沟酒业前后的盈利能力.【期刊名称】《江苏商论》【年(卷),期】2012(000)012【总页数】4页(P7-10)【关键词】洋河酒业;杜邦财务指标体系【作者】姜丽丽;李菲【作者单位】宿迁学院,江苏宿迁223800;东北师范大学人文学院,吉林长春130117【正文语种】中文【中图分类】F723洋河股份2012年9月的市值已达到1361亿元,仅次于国酒茅台的市值2541亿元,已超过五粮液的市值1314亿元。

洋河酒业近段时间净利润连续保持75%以上的增长率。

2012年第二季度,归属母公司所有者净利润实现31.7亿,同比2011年第二季度的18.1亿元,增长率为75.14%;2012年第一季度,归属母公司所有者净利润实现22.1亿元,同比2011年第一季度的11.7亿元,增长率达到88.89%;2011年归属母公司所有者净利润实现40.2亿元,同比2010年的22亿元,增长率达到82.73%;2011年第三季度,归属母公司所有者净利润实现29.2亿元,同比2010年第三季度的15.4亿元,增长率达到89.61%亿元;2010年归属母公司所有者净利润实现22亿元,同比2009年的12亿元,增长率达到83.33%。

洋河酒业在实体板块快速发展的同时,股市成绩也比较好。

2009年每股收益(元)1.1608,到2010年的2.0414,增长率为75.86%;2011年每股收益3.7231,增长率为82.38%。

洋河酒业近年来的快速发展,其经典产品洋河蓝色经典系列快速占领市场,为我国白酒行业单个品牌销售树立了典范。

杜邦财务体系案例应用简析

杜邦财务体系案例应用简析摘要:杜邦财务体系以权益净利率为主体,各项财务指标为辅,把企业在某个阶段的综合获利能力通过一步步的分析解读,构架一个完整的财务分析体系。

杜邦分析通过多个财务指标之间的关系来表达企业的经营效率和基本财务状况,从而在企业经营和风险管理过程中,为管理者提供全面完善的信息,杜邦分析法目前能被绝大多数的公司认同。

一、杜邦财务分析体系杜邦财务分析体系是由美国杜邦公司的皮埃尔·杜邦和唐纳森·布朗于1919年创造并成功运用的一种实用的财务分析体系。

该方法源于该公司的一名销售人员,向公司阐述运营效率的问题时,提到了关于权益净利率的分解问题,其基本思想是将企业权益净利率逐级分解为多项财务比率乘积,这样有助于深入分析和比较企业经营业绩。

该方法首先在杜邦公司成功运用,其利用财务指标间的内在联系,对企业综合经营理财能力及经济效益进行系统的分析评价,正是因为该方法在美国杜邦公司成功应用而被全球公司认可,因此被称之为杜邦体系(The Du Pont System)。

(一)杜邦分析法起源二十世纪初期,美国历史上进行第一次系统整顿企业组织和运营体系的大规模管理体系行动,期间杜邦模式的发明者之一F.唐纳森·布朗发挥了重要作用。

1914年,F.唐纳森·布朗加入了杜邦家族后不久,杜邦就购买了通用汽车23%的股份。

F.唐纳森·布朗在此次收购中需要做的是重组通用汽车复杂的内部财务系统。

通用汽车前董事长阿尔弗雷德·斯隆(Alfred Sloan)也表示,在布朗的计划和关系系统实施后,通用汽车的声誉和经营在最初下降的基础上大幅提升,之后一段时间许多美国大公司采用该方法取得了良好的效果。

直到20世纪70年代,杜邦财务综合分析模型一直指导着财务分析领域,并一直在推动这一领域的发展。

(二)杜邦财务分析体系基本结构杜邦财务综合分析用来建立一个全面的财务模型,并根据逻辑计算关系对一些相关的财务指标进行排序,体系的核心思路是将整个企业的权益净利率逐步分解为各种指标,以此更清楚地了解财务运营的整体发展。

白酒行业资产负债率行业均值

白酒行业资产负债率行业均值全文共四篇示例,供读者参考第一篇示例:白酒行业资产负债率行业均值是指在所有白酒企业的资产负债率数据进行统计计算后得到的平均值。

资产负债率是企业资产负债表中的负债总额与资产总额之比,它是评估企业财务健康状况的一个重要指标。

资产负债率的高低反映了企业负债结构和资产配置情况,也直接关系到企业的偿债能力和稳定性。

在白酒行业,资产负债率的大小会受到多个因素的影响,如企业规模、经营策略、行业环境等。

白酒行业作为中国传统的特色产业之一,一直以来都受到广泛的关注和追捧。

近年来,随着国内外消费水平的提高和白酒市场的不断扩大,白酒行业发展迅速,吸引了众多投资者的目光。

随之而来的是白酒企业之间的激烈竞争和市场波动,这对企业的财务状况提出了更高的要求。

根据市场研究机构的数据统计显示,白酒行业资产负债率行业均值在近几年中呈现出不同程度的波动。

这种波动既受到行业内外部环境的影响,也受到企业自身经营管理水平的影响。

一般来说,资产负债率过高可能意味着企业承担了过多的债务,从而增加了财务风险;而资产负债率过低可能表明企业利用资金效率不高,无法充分发挥资产的价值。

在白酒行业,企业应该合理利用资产和负债,通过提高盈利能力和降低成本等方式来改善财务状况,确保企业的可持续发展。

政府和监管部门也应该加强行业监管,规范市场秩序,提高行业整体的财务安全性和稳定性。

白酒行业资产负债率行业均值是企业和投资者了解行业发展趋势和财务状况的重要参考指标,通过合理利用和分析这一指标,可以帮助企业更好地把握市场机遇,实现可持续发展。

【结束】第二篇示例:白酒行业资产负债率是指企业总资产中债务占总资产比例的一项重要财务指标。

资产负债率的高低直接影响企业的偿债能力和经营稳定性,也反映了企业债务风险的程度。

在白酒行业,资产负债率的行业均值是一个重要的参考指标,可以帮助投资者和企业管理者了解整个行业的财务状况和发展趋势。

白酒行业作为中国传统的特色产业之一,在过去几年中一直保持着稳定的增长态势。

案例-洋河股份

• 扁平式管理:各级经销商不存在嵌套关系,直接由公司统辖。

洋河股份:销售人员

洋河股份:销售人员

洋河股份:销售费用

洋河股份:线上渠道

• 洋河的线上渠道“宅优购”有四个核心优势 • 第一,M2R模式,即从企业到终端零售店而非消费者。有效避免 的自有电商系统和天猫、京东等系统的冲突。 • 第二,提供供应链金融增值服务,改变了传统的“提前打款”模式, 提高了下游的流动性。 • 第三,推出电商专属产品(邃之蓝、高之蓝、遥之蓝),充分引 流。 • 第四,除洋河酒之外,与其他13个大类的100个品牌、800个产品 进行了长期合作,以M2R模式进行销售,充当“一级经销商”。

• 前五大利润占比从2014年的38.29%提高到了2017年的55.78%

白酒行业:集中度提升

白酒行业:集中度提升

白酒行业:集中度提升

白酒行业:集中度提升

白酒行业:价量齐升

• 营收与利润是价量齐升的结果 • 2014年白酒行业复苏以来,白酒单品普遍提价

• 高端白酒提价幅度更大,推动利润向头部集中

洋河股份:微分子酒

• 2014年,洋河在白酒行业内首推微分子酒,以大V和小V两款产品 推向市场。 • 微分子酒具有的特征如下,直击白酒行业痛点。

微量成分多 品质更绵柔 代谢速度快 健康功效好 醒酒速度快 基本不上头 口感更独特 低度高口感 保肝护肝强

洋河股份:微分子酒

• 微分子酒自2014年推向市场以来,快速速度扩张。2016年微分子 酒收入3亿元,预计2017全年营收4.5亿元。

洋河股份:提价情况

• 2015-2017,洋河经典款洋河蓝色经典提价总体情况如下

品类 梦之蓝M9 梦之蓝手工班 梦之蓝M6 梦之蓝M3 梦之蓝M1 天之蓝 海之蓝 2015售价 1749 1599 619 458 319 315 165 2017售价 1799 1699 659 488 339 358 200 提价幅度 50 100 40 30 20 43 35 提价比例 2.86% 6.25% 6.46% 6.55% 6.27% 13.65% 21.21%

财务报告资产负债分析(3篇)

第1篇一、引言资产负债表是企业财务状况的重要反映,它揭示了企业在一定时期内的资产、负债和所有者权益的状况。

通过对资产负债表的分析,可以了解企业的财务结构、偿债能力、盈利能力等关键财务指标,为投资者、债权人、管理层等提供决策依据。

本文将结合某企业的财务报告,对其资产负债表进行分析。

二、企业概况某企业成立于20XX年,主要从事某行业的生产与销售。

近年来,企业业务发展迅速,市场占有率逐年提高。

以下是该企业近三年的主要财务数据:1. 20XX年:资产总额为10亿元,负债总额为5亿元,所有者权益为5亿元;2. 20XX年:资产总额为12亿元,负债总额为6亿元,所有者权益为6亿元;3. 20XX年:资产总额为15亿元,负债总额为8亿元,所有者权益为7亿元。

三、资产负债分析1. 资产分析(1)流动资产分析流动资产主要包括现金及现金等价物、应收账款、存货等。

以下为该企业近三年的流动资产情况:20XX年:现金及现金等价物为1亿元,应收账款为2亿元,存货为3亿元;20XX年:现金及现金等价物为1.2亿元,应收账款为2.5亿元,存货为3.5亿元;20XX年:现金及现金等价物为1.5亿元,应收账款为3亿元,存货为4亿元。

分析:从流动资产构成来看,该企业流动资产以应收账款和存货为主。

近年来,应收账款和存货占流动资产的比例逐年上升,表明企业资金周转速度较慢,存在一定的流动性风险。

(2)非流动资产分析非流动资产主要包括固定资产、无形资产等。

以下为该企业近三年的非流动资产情况:20XX年:固定资产为6亿元,无形资产为1亿元;20XX年:固定资产为7亿元,无形资产为1.2亿元;20XX年:固定资产为8亿元,无形资产为1.5亿元。

分析:从非流动资产构成来看,该企业非流动资产以固定资产为主,无形资产占比相对较小。

近年来,固定资产占非流动资产的比例逐年上升,表明企业对生产设备的投入不断增加,有利于提高企业生产能力和市场竞争力。

2. 负债分析(1)流动负债分析流动负债主要包括短期借款、应付账款、预收账款等。

《财务报表分析》课件 项目六 单项财务能力分析参考答案

项目六单项财务能力分析任务一财务分析评价基准一、判断题1. √2. √3. ×4. ×二、单项选择题1. C三、多项选择题任务二偿债能力分析一、判断题1. √2. ×3. √4.√5.×6.√7.×8.×二、单项选择题1、B2、A3、B4、C5、A 6.A 7.A 8.B三、多项选择题1、ABC2、ABCDE3、ABCD4、ABC 5.【实训操作6-1】洋河股份偿债能力分析洋河股份2017,2016年流动资产抵补流动负债后都有一定剩余,从营运资本角度来看,说明公司的短期偿债能力有一定的保障,而且营运资本逐年增加,表示短期偿债能力不断增强。

洋河股份流动比率5年来均低于行业均值,虽然5年总体呈上升趋势,但是短期偿债依然存在压力。

从速动比率计算结果来看,洋河股份5年来逐年下降,而且5年均低于行业均值,偿债能力有待提高。

洋河股份2017年资产负债率为32.25%,比31.40%上升了0.85%,这一比率处于相对合理的水平,长期偿债能力风险一般。

洋河股份的资产负债率普遍高于行业均值,说明该公司的长期偿债能力较好。

任务三盈利能力分析一、判断题1. ×2. ×3.√4.×5.√6.×二、单项选择题1、C2、A3、B4、A 5.A 6.B 7.B 8.A 9.B三、多项选择题1、ABC2、ABC3、BCE4、ABD 5.ABCD 6.ABCDE 7.ACD 8.AB【实训操作6-2】洋河股份盈利能力分析分析:洋河股份5年来销售净利率均高于行业均值。

从趋势上看呈波动发展,2017年有所回升,主要原因是净利润的上升,说明企业通过扩大销售获取收益的能力增强。

分析:洋河股份的净资产利润率5年来均高于行业均值,但是净资产利润率5年来呈逐年下降趋势,尤其2015年下降较多,说明企业资产盈利能力下降。

分析:洋河股份的长期资产报酬率2014年有小幅增长但总体呈下降趋势,2017年较2016年有所回升,说明企业的融资盈利能力有所下降,吸引未来资金的能力较弱。

洋河股份偿债能力分析-会计-毕业论文

摘要偿债能力是指能直接反映出企业财务状况的好坏,关系到企业的生存和发展的一种指标。

也表现出企业偿还各种债务的能力。

在激烈的竞争市场中,由于经营的多元化,产品多样化,负债经营成为常态。

现如今大多数企业对自身的偿债能力尤为看中。

如果仅以资产,负债数量形式反映偿债能力往往具有局限性,因此应该结合企业所在的行业环境,自身的生产经营特点,产品生产周期等因素对偿债能力进行动态分析。

洋河股份其旗下品牌跟随时代的口号占领市场,成为酒类行业次高端酒类企业的代表,分析其偿债能力具有重要意义。

本文以洋河股份为分析对象,运用所学知识以及一些著名著作研究近三年来洋河股份的财务报表数据,讨论其偿债能力。

了解洋河股份偿债能力的外部影响因素,再从深层次的财务报表出发,挖掘数字背后的秘密,利用一系列的手段和技术,了解洋河股份存在的负债之间的关系。

运用所学的各种偿债能力指标,利用文中图和数据,从不同的方面来分析企业偿债能力的强弱。

找出洋河股份在偿债能力方面存在的问题,根据出现的问题提出针对性的意见。

关键词:洋河股份;短期偿债能力;长期偿债能力AbstractSolvency is an indicator that can directly reflect the financial status of an enterprise and is related to its survival and development. It also shows the ability of the company to repay various debts. In the fierce market competition, due to the diversification of business, product diversification, debt management has become the norm. Most companies are particularly keen on their ability to service their debts. If the debt paying ability is reflected only in the form of assets and liabilities, it is often limited. Therefore, the debt paying ability should be dynamically analyzed in combination with the industry environment of the enterprise, its own production and operation characteristics, product production cycle and other factors. Following the slogan of The Times, its brands occupy the market and become the representative of the sub-high-end liquor enterprises in the liquor industry. It is of great significance to analyze its solvency.This paper studies the financial statement data of yanghe shares in recent three years and discusses its solvency by taking yanghe shares as the object of analysis and applying the knowledge learned and some famous works. Understand the external influencing factors of the debt paying ability of yanghe stock, and then start from the deep financial statements, dig the secret behind the number, and use a series of means and techniques to understand the relationship between the liabilities of yanghe stock. Using all kinds of debt paying ability indicators, using the figures and data in the text, to analyze the strength of debt paying ability of enterprises from different aspects. Find out the problems existing in the solvency of yanghe shares, and put forward targeted opinions according to the problems.Key words:Yanghe shares; Short-term solvency analysis; Long-term solvency analysis.目录一、绪论 (1)(一)研究背景和意义 (1)(二)文献综述 (1)(三)研究内容与方法 (2)1.研究的主要内容 (2)2.研究的主要方法 (3)二、偿债能力分析的理论基础 (4)(一)偿债能力的概述 (4)(二)偿债能力的指标 (4)1.短期偿债能力指标 (4)2.长期偿债能力指标 (5)三、洋河股份有限公司偿债能力分析 (7)(一)洋河股份有限公司介绍 (7)(二)洋河股份偿债能力分析 (7)1.短期偿债能力分析 (7)2.长期偿债能力分析 (10)(三)洋河股份行业偿债能力分析 (12)1.短期偿债能力行业分析 (12)2.长期偿债能力行业分析 (13)四、洋河股份偿债能力存在的问题 (14)(一)直接偿付能力弱 (14)(二)存货周转能力弱 (14)(三)偿还债务保障低 (14)(四)资金回收少、占用多 (15)五、提升洋河股份偿债能力的建议 (16)(一)提升流动资产比重 (16)(二)提升存货周转能力 (16)(三)优化资产负债结构 (17)(四)提升现金类资产的流入 (17)结论 (18)参考文献 (19)致谢 (21)附录一 (22)附录二 (25)附录三 (26)一、绪论(一)研究背景和意义自2003年以来,我国酒类市场成“凸”型发展趋势,酒类市场从2012年征税制度的改变以及2013年一系列“三公”消费政策的实施,使得酒类消费的政务消费向个人消费和商务消费转变,使得高档酒的销量迅速下降,导致中端市场竞争加剧,大多酒类企业纷纷转型,向多元化发展。

洋河股份财务分析

洋河股份公司分析会计(7)班09020726张佳丽二〇一二年五月二十日财务报表分析: 江苏洋河酒厂股份有限公司一、初步财务分析公司介绍:公司系经江苏省人民政府《省政府关于同意设立江苏洋河酒厂股份有限公司的批复》(苏政复[2002]155号)批准,由洋河集团作为主要发起人,联合上海海烟、综艺投资、上海捷强、江苏高投、中食发酵、南通盛福等6家法人和杨廷栋、张雨柏、陈宗敬、王述荣、高学飞、冯攀台、朱广生、钟玉叶、薛建华、沈加东、周新虎、吴家杰、丛学年、范文来等14位自然人,共同发起设立的股份有限公司。

公司于2002年12月27日在江苏省工商行政管理局领取了注册号为3200001105705的企业法人营业执照。

公司设立时的注册资本为6,800万元,每股面值1.00元,全体股东共出资10,372.02万元,按1:0.65561的相同比例折股,股份总数为6,800万股。

主营业务:洋河蓝色经典、洋河大曲、敦煌古酿等系列品牌浓香型白酒的生产、加工和销售。

经营范围:洋河系列白酒的加工、生产、销售、自营和代理各类商品和技术的进出口(国家限定公司经营和禁止进出口的商品和技术除外),粮食收购。

比较财务报表江苏洋河酒厂股份有限公司(以下简称洋河股份)完整的财务报表和有关信息见下表。

洋河股份从2011第一季度至2012第一季度的比较财务报表见下表。

重要财务指标增长率重要财务指标增长率见表,这些比率是根据2011年四个季度和2012年第一季度的五个不同期限计算取得,并且以整体数据为基础的。

从下表可以看出,所有者权益在2011年第一季度至2012年第一季度期间由一开始的负增长变为正增长,表明所有者权益占总资产的比重越来越大。

而在2011年第一季度至2012年第一季度期间营业收入、净利润均上涨,而每股收益的变化波动比较大。

二、短期流动性分析下表列出了洋河股份最近五个季度的短期流动性重要指标: 三、资本结构与偿债能力分析以下为洋河股份的资本结构百分比图:40%1%59%流动负债非流动负债所有者权益上图显示洋河股份主要资金来源为所有者权益,占据了资金来源的59%,其次是流动负债,最后是长期负债,只占据了1%。

洋河股份财务报表分析

财务报表分析XX级XX班XXX江苏洋河酒厂股份有限公司第一章、公司概况一、基本概况主营业务:洋河蓝色经典、洋河大曲、敦煌古酿等系列品牌浓香型白酒的生产、加工和销售。

经营范围:洋河系列白酒的加工、生产、销售、自营和代理各类商品和技术的进出口(国家限定公司经营和禁止进出口的商品和技术除外),粮食收购。

二、历史概况洋河大曲这一传统佳品,在解放前因战争连年而生产凋蔽,奄奄一息。

1949年,全国解放后,党和政府拨出专款在几家私人酿酒作坊的基础上建立了国营洋河酒厂,即江苏洋河酒厂股份有限公司。

建厂初期,全厂占地仅万平方米,职工41人,年产大曲酒26吨,产值万,税利合计只有万元。

建厂五十多年来,在党和政府的领导下,生产连年发展,产品质量不断提高。

1979年在第三届全国评酒会上,洋河大曲一跃而跻身于全国八大名酒之列。

1980年到1982年的3年全国白酒技术协作会和质量检评会上,均深受专家的好评和同行的仰慕。

他们评价洋河大曲“入口甜、落口绵、酒性软、尾爽净、回味香”。

1984年5月,在全国第四届评酒会上,55度洋河牌洋河大曲的品评得分为全国参评的148种白酒之冠,蝉联国家名酒称号,荣获国家质量奖金牌;38度洋河牌低度洋河大曲亦荣获国家质量奖银牌。

1989年1月在全国第五届评酒会上,洋河大曲55度、48度、38度、28度四种产品均夺得同类产品总分第一名,荣获三枚金牌(55度、48度、38度洋河大曲)和一枚银牌(28度洋河大曲),蝉联了国家名酒“三连冠”。

1990年7月,在轻工总会举办的五年一次全国浓香型白酒分级评比中洋河大曲以分的最高分当选为标杆酒。

自2005年以来,江苏洋河酒厂已连续7年保持年均50%以上的增长,高于行业平均增幅近30个百分点。

2011年,洋河股份突破百亿元大关,实现营业总收入亿元,成为江苏省宿迁市工业企业首家、江苏省白酒行业第一家、中国白酒行业第三家销售超百亿的企业。

三、业务概述(一)主营产品洋河股份有限公司属白酒类饮料制造业,经营范围包括白酒的生产、加工、销售以及预包装食品的加工与销售,国内贸易,自营和代理各类商品和技术的进出口(国家限定公司经营或禁止进出口的商品和技术除外),粮食收购。

Z记分模型分析

1.8以下

很可能正在走向破产。很难指望一个Z分值在1.8以下的企业可能 恢复过来。

Z值分析

• 从Z值来看三家企业的Z值都高于3.0,泸州老窖和 五粮液更是远远高于这一数值,表明其财务状况 良好, 发生破产可能性极小,其运营应该是安全 的,三家企业的排名也符合前一组沃尔评分法的 结论。

分析结果X4

X4测定的是财务结构。权益市场值与总债务 的账面值之比能够说明在公司债务超过资 产, 无力清偿债务而破产前,公司的资产价 值能下降多少。也就是说,X4值越大,公司 的偿债能力越强,越不易破产。

从三家公司的X4值来看,公司偿债能力为: 泸州老窖>五粮液>沱牌舍得

并且,泸州老窖和五粮液的X4值是较高的,而与 之相比,沱牌舍得则非常低,此说明沱牌舍得的 偿债能力远不如泸州老窖和五粮液。

X1

26.5846

五粮液 沱牌舍得

11,081,379,037.18 28,673,500,500.0 38.6468 0

796,100,798.76 3,189,879,093.40 24.9571

X1反映了企业资产的变现能力和规模特征。X1越大, 企业资产的流动性越强,偿债能力越强,财务状况

越理想。从三家公司的X1值来看,偿债能力为: 五粮液>泸州老窖>沱牌舍得

量公司是否面临破产尤其有效, 当公司的全部债务负担超过资

产的盈利能力时, 公司将出现无力偿债的情况。从三家公司的X3 值来看,公司资产获利能力为:

泸州老窖>五粮液>沱牌舍得 并且三者之间的差距是悬殊的,说明资产获利能力相差较大。

分析结果X4

X4=(普通股及优先股市场价值总额÷负债账面价值 总额)×100=(每股市价×流通股数+ 每股净资

白酒行业贵州茅台、洋河股份、五粮液财务分析——毛利率、存货周转率分析

白酒行业贵州茅台、洋河股份、五粮液财务分析——毛利率、存货周转率分析一、毛利率分析白酒行业的毛利率水普遍较高,其中高端品牌酒企的高毛利率尤为突出:据统计,白酒行业平均毛利率为70%左右,其中贵州茅台的毛利率近年来一直稳居90%以上,仅在2017年第一次跌破90%。

主要原因在于高端白酒品牌在拥有垄断性资源或稀缺性资源基础上获得定价权。

尤其近两年在白酒行业消费持续升级的背景下,国内中高端白酒行业纷纷将产品结构向高端聚焦,并施以“控量涨价”的市场策略,“卖得更好”的中高档酒成为业绩驱动主力,从而推高毛利率。

然而,贵州茅台2015年-2017年毛利率连续小幅下降,原因如下:1.受产能和库存限制,茅台高端酒销量稳定,最近两年随着系列酒的放量,销售占比有所下降,茅台整体毛利率下降1.48个点至89.83,近年来第一次跌破90%。

2.根据川国税函【2017】128号文件,公司对部分产品消费税最低计税价格进行了重新核定,带来了消费税税基的提高。

按照2017年5月消费税新规,从价税按照生产环节价格(最低计税价格为最后一级销售单位对外销售价格的60%)的20%、从量税按照销量每公斤1元计算缴纳,行业内的主要酒企的理论消费税率将达到12%以上的水平。

贵州茅台依靠高端豪华品牌形象优势获得的定价权,受消费税影响更为明显,消费税税基提高导致从价计税部分增加,茅台酒的吨酒成本快于吨酒价格上涨幅度导致,整体利率受消费税影响。

总体来看,贵州茅台在产品获利能力上明显高于五粮液和洋河股份.这种差别主要反映在毛利率和销售净利率上。

究其原因,主要是贵州茅台的产品结构不同,被称为国酒的贵州茅台主营高档酒.其巨大的品牌价值及市场认知度使得其产品在与其他产品的竞争中占据优势;而主要经营中档酒的洋河股份属于后起之秀,其主要竞争优势在于灵活的经营模式。

随着2018年茅台提价,毛利率和净利润率还会继续上升,这就是茅台盈利的秘密所在——无可撼动的品牌效应,真正的酒香不怕巷子深。

洋河股份战略分析报告

《企业战略管理专题》课程设计题目:洋河股份战略分析所在学院:经济管理学院专业班级:会计姓名:馥郁学号: XXXXXX目录1洋河股份简介 (2)1.1洋河股份基本情况 (2)1.2洋河股份所获殊荣 (2)1.3洋河股份经营范围 (2)1.4洋河股份经营状况 (3)2洋河股份战略分析 (5)2.1洋河股份外部环境分析 (5)2.1.1宏观环境分析 (5)2.1.2行业环境分析 (6)2.1.3市场需求分析 (8)2.2洋河股份内部条件分析 (8)2.2.1洋河股份资源分析 (9)2.2.2洋河股份能力分析 (11)2.3洋河股份的SWOT分析 (14)2.3.1洋河股份的优势分析(Strength) (14)2.3.2洋河股份的劣势分析(Weakness) (14)2.3.3洋河股份的机会分析(Opportunities) (14)2.3.4洋河股份的威胁分析(Threats) (15)3洋河股份的战略选择 (15)3.1洋河股份的总体战略选择 (15)3.1.1一体化战略 (15)3.1.2密集型战略 (16)3.1.3多元化战略 (16)3.2洋河股份的职能战略选择 (16)3.2.1材料采购战略 (17)3.2.2生产营运战略 (17)3.2.3市场营销战略 (17)3.2.4财务管理战略 (18)3.2.5人力资源战略 (18)3.2.6研究开发战略 (18)4结论 (18)洋河股份战略分析1洋河股份简介1.1洋河股份基本情况江苏洋河酒厂股份有限公司于2002年12月26日经江苏省人民政府批准,由江苏洋河集团有限公司、上海海烟物流发展有限公司、南通综艺投资有限公司、上海捷强烟草糖酒(集团)有限公司、江苏省高科技产业投资有限公司、中国食品发酵工业研究院、南通盛福工贸有限公司和杨廷栋等14位自然人共同发起设立的股份有限公司。

并于 2009年 11 月 6 日在深圳证券交易所上市交易。

公司位于江苏省宿迁市洋河中大街118号,属于酿酒食品行业,公司主要经营白酒的生产、销售,预包装食品的批发与零售,粮食收购。

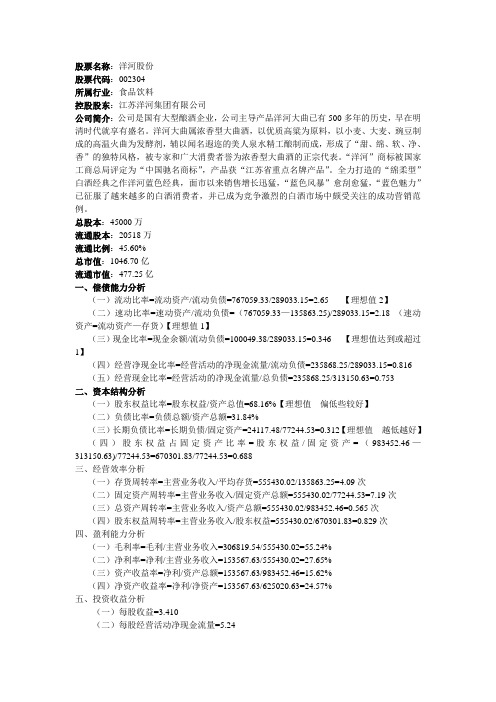

洋河股份 郭嘉

股票名称:洋河股份股票代码:002304所属行业:食品饮料控股股东:江苏洋河集团有限公司公司简介:公司是国有大型酿酒企业,公司主导产品洋河大曲已有500多年的历史,早在明清时代就享有盛名。

洋河大曲属浓香型大曲酒,以优质高粱为原料,以小麦、大麦、豌豆制成的高温火曲为发酵剂,辅以闻名遐迩的美人泉水精工酿制而成,形成了“甜、绵、软、净、香”的独特风格,被专家和广大消费者誉为浓香型大曲酒的正宗代表。

“洋河”商标被国家工商总局评定为“中国驰名商标”,产品获“江苏省重点名牌产品”。

全力打造的“绵柔型”白酒经典之作洋河蓝色经典,面市以来销售增长迅猛,“蓝色风暴”愈刮愈猛,“蓝色魅力”已征服了越来越多的白酒消费者,并已成为竞争激烈的白酒市场中颇受关注的成功营销范例。

总股本:45000万流通股本:20518万流通比例:45.60%总市值:1046.70亿流通市值:477.25亿一、偿债能力分析(一)流动比率=流动资产/流动负债=767059.33/289033.15=2.65 【理想值2】(二)速动比率=速动资产/流动负债=(767059.33—135863.25)/289033.15=2.18 (速动资产=流动资产—存货)【理想值1】(三)现金比率=现金余额/流动负债=100049.38/289033.15=0.346 【理想值达到或超过1】(四)经营净现金比率=经营活动的净现金流量/流动负债=235868.25/289033.15=0.816 (五)经营现金比率=经营活动的净现金流量/总负债=235868.25/313150.63=0.753二、资本结构分析(一)股东权益比率=股东权益/资产总值=68.16%【理想值偏低些较好】(二)负债比率=负债总额/资产总额=31.84%(三)长期负债比率=长期负债/固定资产=24117.48/77244.53=0.312【理想值越低越好】(四)股东权益占固定资产比率=股东权益/固定资产=(983452.46—313150.63)/77244.53=670301.83/77244.53=0.688三、经营效率分析(一)存货周转率=主营业务收入/平均存货=555430.02/135863.25=4.09次(二)固定资产周转率=主营业务收入/固定资产总额=555430.02/77244.53=7.19次(三)总资产周转率=主营业务收入/资产总额=555430.02/983452.46=0.565次(四)股东权益周转率=主营业务收入/股东权益=555430.02/670301.83=0.829次四、盈利能力分析(一)毛利率=毛利/主营业务收入=306819.54/555430.02=55.24%(二)净利率=净利/主营业务收入=153567.63/555430.02=27.65%(三)资产收益率=净利/资产总额=153567.63/983452.46=15.62%(四)净资产收益率=净利/净资产=153567.63/625020.63=24.57%五、投资收益分析(一)每股收益=3.410(二)每股经营活动净现金流量=5.24(三)市盈率=49.23(四)投资收益率=1.46%(五)每股净值=13.86(六)净资产倍率=232..60/13.86= 16.78洋河股份,公司现金流动性强,偿还债务能力好,每股收益高,公司质地优良。

白酒行业偿债能力分析——以泸州老窖为例

白酒行业偿债能力分析——以泸州老窖为例摘要:在如今经济发展越来越快的大背景下,越来越的公司也开始关注与重视负债经营。

负债经营也已经成为众多企业选择的重要融资工具。

在合理范围中的负债经营,可以让企业将资金发挥得好,给企业带来更大的收益。

并且使用负债经营可以降低企业对自有资金的需求,带动整个市场的物资流转和资金融通,在时间间隙中为企业带来更加有利的条件去筹集资金。

但与此同时,负债经营也会给企业带来一定的的财务风险,最严重的后果是会导致企业破产。

本文以泸州老窖为例通过短、长期偿债能力分析以及与营运、现金流量相结合分析其偿债能力。

在分析中发现问题,并提出促进该公司持续稳定发展的合理化建议。

希望对树立民族品牌和增强国际竞争力,以及发挥各个产业的个性化,促进产业健康可持续发展具有重要意义。

关键词:偿债能力分析;上市公司;企业债务;财务分析;Analysis of Liability of Liquor Industry——Taking LuzhouLaojiao as an ExampleAbstract:Now in the background of economic development more and more quickly, more and more companies are beginning to pay much attention to debt management.Debt management has also become an important financing tool for many companies to choose. Within a reasonable scope of debt management, enterprises can make good use of funds and bring greater benefits to enterprises. And the use of debt management can reduce the demand for self-owned funds, drive the circulation of materials and financial resources throughout the market, and bring more favorable conditions for enterprises to raise funds in time and space.But at the same time, the operation of liabilities will also bring certain financial risks to the company, the most serious consequence is that the company will go bankrupt.This paper takes Luzhou Laojiao as an example to analyze its solvency by combining short-term and long-term solvency analysis and combining with operation and cash flow. Find out the problems in the analysis and put forward reasonable suggestions to promote the sustainable and stable development of the company. It is hoped that it is of great significance to establish national brands and enhance international competitiveness, as well as to personalize individual industries and promote the healthy and sustainable development of the industry.Key words: Solvency analysis,Listed company,Corporate debt,financial analysis目录1绪论 (3)1.1研究背景 (3)1.2研究意义 (3)1.3文献综述 (4)1.3.1国外研究现状 (4)1.3.2国内研究现状 (5)1.3.3文献评述 (6)1.4研究内容和方法 (6)1.4.1研究内容 (6)1.4.2研究方法 (7)2偿债能力概念界定与理论基础 (7)2.1偿债能力概念界定 (7)2.2企业债务的形成 (8)2.3偿债能力分析 (8)2.3.1短期偿债能力分析 (8)2.3.2 长期偿债能力分析 (8)2.3.3结合营运能力的偿债能力分析 (9)2.3.4结合现金流量的偿债能力分析 (9)3泸州老窖公司简介及行业现状 (9)3.1泸州老窖公司概况 (9)3.2白酒行业产销现状 (9)4泸州老窖偿债能力分析 (12)4.1短期偿债能力分析 (12)4.2长期偿债能力分析 (14)4.3结合营运能力的偿债能力分析 (17)4.4结合现金流量的偿债能力分析 (18)4.5案例小结 (20)5泸州老窖偿债能力存在的主要问题及建议 (20)5.1泸州老窖偿债能力存在的主要问题 (20)5.1.1现金资产 (20)5.1.2债经营策略 (20)5.1.3现金流量 (21)5.1.4费用控制 (21)5.2建议 (21)5.2.1加强流动资产管理 (21)5.2.2优化资本结构 (21)5.2.3加强应收账款的管理 (21)5.2.4提高企业营运能力 (21)5.2.5优化现金流量 (22)6结论 (22)参考文献 (22)1 绪论1.1研究背景白酒这个行业,已经拥有五千年悠久的历史,它的发展对于整个中国的文化和经济发展都有深远的影响。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

洋河股份资产负债分

析案例

洋河股份有限公司2014年和2015年的资产负债表和利润表如表1、表2所示。

表1资产负债表

表2利润表

营运能力分析

营运能力是指企业的资金周转能力。

营运能力分析包括的指标有应收账款周转率、存货周转率和全部流动资产周转率共三个指标。

应收账款周转率

这是反映应收账款周转速度的指标,有两种表示方法:

1、应收账款周转率。

反映年度内应收账款平均变现的次数;

2014年应收账款周转率=1,326.22

2015年应收账款周转率=206.23

2、应收账款周转天数。

反映年度内应收账款平均变现一次所需要的天数,

2014年应收账款周转天数=360/1,326.22=0.27

2015年应收账款周转天数=360/206.23=1.75

应收账款周转率、应收账款周转天数两个指标反映了企业资金的周转状况,对此指标进行分析,可以了解企业的营业状况及经营管理水平。

应收账款周转效果好,可以降低应收账款的机会成本,降低应收账款的管理成本。

提高企业的资金运作水平。

存货周转率

是反映存货周转速度的比率,有两种表示方法:

1、存货周转率。

反映年度内存货平均周转的次数;

2014年存货周转率=1.86

2015年存货周转率=1.39

2、存货周转天数。

反应年度存货平均周转的一次所需要的天数

2014年存货周转天数=360/1.86=193.17

2015年存货周转天数=360/1.39=258.94

全部流动资产周转率

这是反映企业拥有全部流动资产的周转速度的指标。

同样有两种表示方法:

1、全部流动资产周转次数。

反映年度内全部流动资产平均周转的次数

2014年全部流动资产周转次数=1.04

2015年全部流动资产周转次数=1.01

2、全部流动资产周转天数。

2014年全部流动资产周转天数=360/1.04=346

2015年全部流动资产周转天数=360/1.01=356

这项指标越高说明流动资产周转速度越快;相对地节约流动资产数额越大。

而延缓周转速度,需要补充流动资金参加周转,形成资金浪费,相对地降低了企业的资金使用效率。

偿债能力分析

偿债能力包括企业偿还到期债务的能力。

反应偿债能力的指标有以下几个:流动比率

流动比率是流动资产与流动负债的比率。

2014年流动比率=8,741,552,060.11/2,040,483,851.52=4.28

2015年流动比率=13,282,916,685.76/6,263,747,969.98=2.12

一般认为,流动比率若达到2倍时,是最令人满意的。

若流动比率过低,企业可能面临着到期偿还债务的困难。

若流动比率过高,这又意味着企业持有较多的不能赢利的闲置流动资产。

本公司两个年度的流动比率都大于3,而且截止14年末,货币资金项目余额为19个亿,除非15年度的要有大的资产购置或者规模扩大外,19个亿的货币资金会产生很大的资产闲置成本和财务费用。

速动比率

是指速动资产占流动负债的比率,它反映企业短期内可变现资产偿还短期内到期债务的能力。

速动比率是对流动比率的补充。

2014速动比率=(8,741,552,060.11-2,076,930,883.61)

/2,040,483,851.52=3.27

2015速动比率=(13,282,916,685.76-3,476,844,741.04)

/6,263,747,969.98=1.57

速动资产是企业在短期内可变现的资产,等于流动资产减去流动速度较慢的存货的余额,包括货币资金、短期投资和应收账款等。

一般认为速动比率1:1是合理的,速动比率若大于1,企业短期偿债能力强,但获利能力将下降。

速动比率若小于1,企业将需要依赖出售存货或举借新债来偿还到期债务。

本企业三年的速动比率都大于1,说明本企业短期偿债能力很强,但由于可变现资产(除存货)数额较大,说明企业资金的运作能力比较差。

现金比率

现金比率是企业现金同流动负债的比率。

这里说的现金,包括现金和现金等价物。

2014年现金比率= 1,972,636,550.81/2,040,483,851.52=2.91

2015年现金比率= 6,054,009,663.00/6,263,747,969.98=1.21

这项比率可显示企业立即偿还到期债务的能力,但是现金比率并非越高越好。

现金比率过高反映了企业不善于利用现金资源,没有把现金投入经营。

现金比率过低则反映出企业支付流动负债的困难。

资产负债率

资产负债率,亦称负债比率、举债经营比率,是指负债总额对全部资产总额之比,用来衡量企业利用债权人提供资金进行经营活动的能力,反映债权人发放贷款的安全程度。

2014年资产负债率=(2,040,483,851.52/ 13,496,420,728.24)×

100%=15%

2015年资产负债率=(6,268,628,391.14/ 20,849,090,535.73)×

100%=30%

一般认为,资产负债率应保持在50%左右,这说明企业有较好的偿债能力,又充分利用了负债经营能力。

资产负债率在30%以下,说明本企业的自有资金比较多,没有较好的利用财务杠杆。

盈利能力分析

盈利能力是企业获取利润的能力,不管是投资者、债权人还是企业管理部门都非常关心企业的盈利能力。

对企业盈利能力的分析可以从三个角度进行:

销售利润率

销售利润率(又称净利润率)是企业实现的税后利润与主营业务净收入的比率。

说明每一元的销售收入会带来多少利润。

它反映了企业销售收入的获利水平。

销售利润率=税后利润/主营业务净收入×100%

2014年销售利润率=31%

2015年销售利润率=41%

主营业务净收入指扣除销售折让、销售折扣和销售退回之后的销售净额。

显然,销售利润率越高越好。

净资产收益率

净资产收益率是企业实现税后利润与所有者权益的比率。

2014年净资产收益率=16%

2015年净资产收益率=23%

净资产收益率越高说明企业盈利能力越强。

反之,则说明企业盈利能力较弱。

总资产利润率

总资产利润率是企业税后利润与资产总额的比率,它反映了资产的盈利能力。

2014年总资产利润率=13%

2015年总资产利润率=16%

公司发展意见

通过以上材料的分析,对该公司以后的经营提出几点建议:

1.提高企业资金的利用率,减少闲置资本;

2.加速企业的资金周转速率,提高其运营能力;

3.提升产品的竞争力和企业运营的竞争力;

4.与分供方、客户、股东都实现双赢利润;

1。