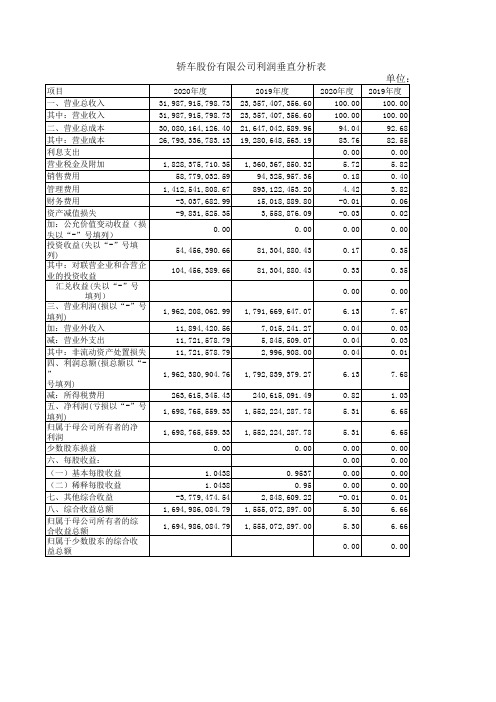

利润表垂直分析表1

利润表分析案例

净利润分析

格力公司2011年实现净利润5,297,340,543元,比上年增长了994,135,046元,增长率为23。

10% .从水平分析表看,公司净利润增长主要是利润总额比上年增长1,272,237,835元引起的;由于所得税费用比上年增加278,102,788元,二者相抵,导致净利润增长994,135,046元.

利润总额分析

格力公司2011年利润总额增长1,272,237,835元,关键原因是公司营业利润比上年增长了1,795,524,606元,增长率为65。

37% ;同时营业外收入减少507,538,527,营业外支出增加15,748,243,导致利润总额减少。

营业利润分析

本公司营业利润比上年增加了1,795,524,606元,增长率为65.37%。

营业收入增长是营业利润增长的一个因素,营业收入比上年增长了22,723,848,454元,增值率为36.7%.同时,由于营业成本、管理费用、投资收益的增加,以及营业税金及附加、销售费用、财务费用、公允价值变动损益的减少,使增减相抵后营业利润增加1,795,524,606元,增长率为65.37 %.

二、利润表垂直分析表

利润结构变动分析

从上表可以看出本公司2011年度各项财务成果的构成情况。

其中,营业利润占营业收入的比重为5。

46%,比上年度增长了0。

92% ;本年度利润总额的构成为7.61%,比上年度的8。

37%减少了0.76%;本年度净利润的构成为6。

37% ,比上年的7。

12%减少了0.75%。

利润表的内容与分析33页PPT

只看出租率和平均房价是不能确定哪个饭店经营更 好些。使用“平均每间可供出租客房收入”

这个指标就可解决这个问题。

28

平均每间可供出租客房收入,英文表述为Revpar, 计算公式如下:

7000

布草

11000

营业用品

11125

预订费用

9950

工装

2167

其他营业费用

2972

费用总额

62099 30

边际利润率 劳动力成本率 食品成本率 主要成本率 酒水成本率 平均食品销售额 平均酒水销售额 总平均消费额 存货周转率 存货周转天数

31

每一个成功者都有一个开始。勇于开始,才能找到成功

利润表概述 利润表分析

饭店的利润表显示了部门的经营结果,以及其他来 源的收入状况。

内部 外部 使用 使用

者者

3

高管 经理

董事会

内部使 用者

主管

细节设 计

支持性 附表

4

股东

债权人

外部使 用者

投资成 员

5

什么是利润表? 利润表提供哪些信息? 这些信息是怎么提供出来的呢? 利润表的结构

食品销售额

折让

食品销售净额

已售食品成本

毛利润

费用 工资及相关费 用 所有的其他费 用

总费用

餐饮部利润

50350 350

50000 19000 31000

100.7% 0.7%

100.0% 38.0% 62.0%

17700

利润表的项目解读利润表的水平分析利润表的垂直分析利润表的比率分析

• 销售费用是企业在销售产品、自制半成品和提供劳务等过 程中发生的费用,包括由企业负担的包装费、运输费、广 告费、装卸费、保险费、委托代销手续费、展览费、销售 部门人员工资、职工福利费、差旅费、办公费、折旧费、 修理费等。

2009年

162 000 120 000

42 000 70 000 64 000 6 000 2 000 17 760

0 5 000

0 67 240

0 30 000 37 240 14 100 利润表的项目解读利润表的水平23分析140

利润表的垂直分析利润表的比率分析

二、利润表的水平分析

运用报告期资料与上年度同一资料对 比分析

2009年

292 000 82 000

210 000 152 000 142 000 10 000 50 000 25 000

2 000 10 000 -10 000 43 000 100 000

0 143 000

6 925 利润表的项目解读利润表的水1平36分析075

利润表的垂直分析利润表的比率分析

项目

一、营业收入 减:营业成本

营业税费 销售费用 管理费用 财务费用 资产减值损失 加:公允价值变动净收益 投资净收益 二、营业利润 加:营业外收入 减:营业外支出

其中:非流动资产处置净损失

三、利润总额 减:所得税 四、净利润 五、每股收益

2005年 2004年度

2 316 444 1 860 734

利润表的项目解读利润 表的水平分析利润表的 垂直分析利润表的比率

分析

《财务报表分析》_利润表分析(完整)

四大行2011年日赚17亿 分红比例却下降

商银行、中国银行陆续发布2011年度报告,至此,四大行 2011年报全部披露完毕。2011年工行、中行、农行、建行共 实现净利6237亿元,日赚17亿元。

从收入构成看,存贷利差依然是四大银行获得利润的最重要 来源。2011年建行利息净收入同比增长21.1%,在其营业收入 占比中达到76.7%。农行2011年利息净收入也是该行营业收入 的最大组成部分,达到81.3%的占比。

销售费用、管理费用、财务费用

资产减值损失

(五)“两种收益”

公允价值变动收益

投资收益

(六)营业利润

营业利润=利润净额±公允价值变动损益±投资净收益

利润净额=营业收入-营业成本-营业税金及附加-三费一损

2021/5/27

15

二、利润表的格式与内容

(七)营业外收支 (八)利润总额=营业利润+营业外收入-营业外支出 (九)所得税费用 (十)净利润=利润则-所得税

利润表的基本结构与具体格式

利润表收入费用及其他项目的确认与计量

利润表综合分析

分部报告及其分析

2021/5/27

1

中国银监会公布的数据为:2011年各季度末商业银行的净 利润分别为2635亿、5346亿、8173亿、10412亿元 年度累计净利润=各季度净利润之和

≠各季度末净利润之和2.65万亿元

在网上公布的“人民搜索”2010年营业额是零 ,而利润总额却有30899063.40元。

2021/5/27

23

三、利润表收入的确认与计量

(一)收入的定义 收入是经济利益的总流入,它 在企业日常活动中形成 会导致所有者权益增加 与所有者投入资本无关 (二)收入的特点 (三)收入的确认与计量 确认条件: 商品销售收入的确认条件 提供劳务收入的确认条件 让渡资产使用权收入的确认条件 (四)收入的披露

浙江震元利润表分析

03 \ 利润表结构分析

利润表水平分析

利润表垂直分析

利润表结构分析

利润表主要项目分析 利润表总结

5、营业收入与资产总额的配比分析

从上图中得出近几年浙江震元公司营业收入占总资产的比重大致呈 上升趋势,并且其比重都在70%以上,说明其资产规模较大,实力 较雄厚,销售规模也比较大。

03 \ 利润表结构分析

二、营业利润

பைடு நூலகம்

三、利润总额

从浙江震元股份有限公司利润垂直分析表中可以看出其2013年各项财务成果的构成情 况。其中,营业利润占营业收入的比重为3.69%,比上年度的3.02%增长了0.67%; 本年度利润总额的构成为3.88%,比上年度的3.28%增长了0.60%;本年度净利润 的构成为31.93%,比上年的26.30%增长了5.63%。可见,从利润的构成情况上看, 浙江震元股份有限公司盈利能力比上年度有所提高。

利润表 水平分 析

利润表 垂直分 析

利润表 结构分 析

利润表 主要项 目分析

利润表 总结

3 2 4

过渡页

1

Transition Page

5

之营业收入分析

03 \ 利润表结构分析

利润表水平分析

利润表垂直分析

利润表结构分析

利润表主要项目分析 利润表总结

主营业务收入

其他业务收入

99.13%

0.87%

营业总收入 2012年 2013年

01 \ 利润表水平分析

利润表水平分析

利润表垂直分析

利润表结构分析

利润表主要项目分析 利润表总结

浙江震元公司利润水平分析表

项目 二、营业总成本 财务费用 四、营业利润 2013年度 1946513284 -6312571.02 74508361.53 2012年度 1760254723 9079488.24 54814092.36 增减额 186258561 -15392059.26 19694269.17 增减(%) 10.58 -169.53 35.93

利润表垂直分析与水平分析[汇总]

![利润表垂直分析与水平分析[汇总]](https://img.taocdn.com/s3/m/cebc702d66ec102de2bd960590c69ec3d5bbdba9.png)

远东宏信利润垂直分析表从上表中可以看出远东宏信本年度各项财务成果的构成情况。

其中,营业利润占营业收入的比重为4.26%,比上年度的2.55%增加了1.71%;本年利润总额的构成为4.61%,比上年3.34%增加了1.27%;本年净利润的构成为3.93%,比上年的2.71%增加了1.22%。

可见,从利润的构成情况来看,远东宏信公司盈利能力较上年均有较大幅度提高。

远东宏信公司各项财务成果结构变化的原因,从营业利润结构看,主要是营业成本、营业税金及附加以及财务费用、的结构上升所导致,说明营业成本及税金和财务费用是降低营业利润构成的根本原因。

但是利润总额构成增长的主要原因,还在于营业外支出的下降。

另外,营业外收入的大幅下降、管理费用、销售费用等的变动,对营业利润、利润总额和净利润的结构都带来一定的影响。

远东宏信利润水平分析表营业利润增减变动水平分析分析评价如下:1.营业利润分析。

表中2010年实现营业利润905528008元,比上年增长了436427679元,增长率为93.04%,增长幅度很大。

从水平分析表上看,公司营业利润增长主要是由于投资收益比上年增长14043210元,增长率高达326%,同时资产减值损失比上年减少21756598元,销售费用下降251006489元也是导致营业利润增长的有利因素。

而营业成本的上升、营业毛利的下降、财务费用以及管理费用的上升,都会对营业利润的增长产生一定不利的影响。

增减因素相抵,导致营业利润增长了436427679元。

2.营业毛利分析。

营业毛利是指企业营业收入与营业成本之间的差额。

表中远东宏信公司营业毛利比上年增长185557254元,增长率为-2.4%。

最关键的因素是营业成本的上升高于营业收入上升的幅度。

2010年海信公司营业收入实现21263700581元,较上年增长2857145785元,增幅为15.52%,而同时营业成本较上年增长2671588531元,增幅达17.92%,这对营业毛利造成不利影响。

【精品】美的利润表分析

美的利润表分析美的利润表分析一.美的电器利润表水平分析单位:万元净利润的分析:2011年美的电器净利润比2010年净利润增加了49772.13万元,增长率达到12.30%,主要原因是由于2011年美的电器的利润总额比2010年增加了59734.8万元,增幅达到12.04%,虽然所得税也有所增加,但是两者相抵还是导致净利润增加;2012年美的电器净利润比2010年净利润增加了8560.66万元,增长率达到2.12%,增长原因主要是由于2012年利润总额比2010年增加了11317.57万元,增长率达到2.28%,所得税增加但与利润相抵后,净利润仍然是增长的.利润总额的分析:2011年利润总额相对于2010年增加了59734.8万元,增幅12.04%,主要是由于营业利润的增长额度较大,而营业外收入的减少和营业外支出的增加是利润总额增加的不利因素,综合作用的影响,导致了2011年利润总额的增长.2012年利润总额相对于2010年增加了11317.8万元,增幅为2.28%,主要是由于营业利润的增长额度较大,而营业外收入的减少和营业外支出的增加阻碍了利润总额增加,综合作用的影响,导致了利润总额的增长。

营业利润的分析: 2011年和2012年营业利润的增加主要是营业收入的增长引起的,但是对2012年而言,期间费用中的财务费用的减少对营业利润的增加也是一个有利因素。

二、美的电器利润表垂直分析美的利润垂直分析表(%)从美的利润垂直分析表来看,①2011年营业利润占总收入的比重为5.39%比2010年上升了1.96%,2012年的营业利润比2010年上升了3.54%②2011年的利润总额比2010年下降了0.69%,2012年的利润总额比2010年的利润总额上升了0.80%, 2011年的净利润比2010年的净利润减少了0.54%,2012年的净利润比2010年增加了0.65%。

对比2011年和2012年,2012年的营业利润,利润总额和净利润相对于2011年也都有所上升,因此美的的盈利能力良好。

第四章 利润表分析A1

步骤二:利润总额=营业利润+投资收益+补贴 收入+营业外收入-营业外支出 1、投资收益:企业对外投资所得的收益。 ①这种收益具有不稳定性,投资收益占净利润 的比例高,占比偏高且集中,则不利于公司盈 利质量和可持续性的发展。 ②长期股权投资采用权益法确认投资收益, (公允价值大于成本价,利得计入收入,但事 实上无现金流入)所以会导致企业现金流转困 难。所以在对投资收益进行分析时,应关注企 业所确认的投资收益是否有现金流入。 2、补贴收入:主要指国家让企业经营亏损性 的项目而导致企业亏损,国家给的一项补贴。

二、利润表的基本格式

1、表首 表首主要包括报表名称、编制单位、编制日期、报表编 号、货币名称、计算单位等。 2、正表 利润表的主体,反映经营成果的各个项目和计算过程。 (1)单步骤式利润表:将当期所有的收入列一起,所有 的费用列一起,二者相减得净利润。P85表4-1 收入-费用=利润(期间要一致) (2)多步骤式利润表(由四步组成) 将收入和为取得收入发生的费用配比,把收益和费用 项目按性质适当分类,以提供“营业利润”“利润总 额”等一些中间信息,便于报表使用者对企业的经营 业绩进行比较分析,预测企业的经营趋势。 我国一般采用多步式利润表格式。

三、怎样阅读利润分配表

(一)把握可供分配利润来源,来源可靠。 1、利润分配表中的净利润要和利润表中的净 利润相一致。2、年初未分配利润应该是上一 年年未的未分配利润留成。3、拿盈余公积参 加分配,要看是否合法。 (二)利润分配的去向,去向合法。1、是否 提了10%的法定公积金,5%-10%的法定公益 金。2、是否符合了股东大会批准的利润分配 方案。按什么比例给优先股分股利,按什么比 例提任意盈余公积,按什么比例给普通股股东 分配利润,按什么比例转增股本。

利润表垂直分析表1

利润表垂直分析表 (单位:元) 年份项目2010年份2011年份2012年份一、营业收入120484300000014521010000001345052000000减:营业成本101296100000013267830000001035815000000营业税金及附加3430400000056799000000132884000000二、主营业务利润15757800000068519000000176353000000销售费用225640000002496700000027635000000管理费用359640000004091700000046726000000财务费用489000000087230000007016000000勘探费用11105000000831000000010545000000资产减值损失7458000000166170000007453000000加:公允价值变动净收益-32110000003969000000-365000000投资收益57560000009800000003589000000三、营业利润78142000000-2606600000080202000000其中:对联营企业和合营企业的投资收益002997000000营业外收入6828000000513910000001275000000营业外支出205900000010990000001401000000四、利润总额829110000002422600000080076000000所得税25758000000-188900000016076000000少数股东损益2206000000-35740000002710000000五、净利润549470000002968900000061290000000归属于母公司所有者的净利润549470000002968900000061290000000含少数股东损益的净利润571530000002611500000064000000000基本每股收益101稀释每股收益101被合并方在合并前实现的净利润-20500000000营业总收入120484300000014521010000001345052000000营业总成本1129246000000148311600000012680740000002010年(%)2011年(%)2012年(%)100.00%100.00%100.00%84.07%91.37%77.01%2.85%3.91%9.88%13.08% 4.72%13.11%1.87% 1.72%2.05%2.98% 2.82%3.47%0.41%0.60%0.52%0.92%0.57%0.78%0.62% 1.14%0.55%-0.27%0.27%-0.03%0.48%0.07%0.27%6.49%-1.80% 5.96%0.00%0.00%0.22%0.57% 3.54%0.09%0.17%0.08%0.10%6.88% 1.67% 5.95%2.14%-0.13% 1.20%0.18%-0.25%0.20%4.56% 2.04% 4.56%4.56% 2.04% 4.56%4.74% 1.80% 4.76% 0.00%0.00%0.00% 0.00%0.00%0.00% 0.00%0.00%0.00% 0.00%0.00%0.00% -0.02%0.00%0.00% 100.00%100.00%100.00% 93.73%102.14%94.28%。

利润表垂直分析

完整ppt

7

垂直分析法

定义:通过计算报表中各项目占总体的比重和结构,反应报 表中的项目与总体关系情况及其变动情况。

公式:某项目的比重=(该项目资金额/各项目总金额)*100%

完整ppt

1

步骤:

确定报表中各项目占总额的比重或百分比;

通过各项目的比重,分析各项目在企业经营中的 重要性;

将分析期各项目的比重与前期同项目比重进行对比, 研究各项目的比重变动情况。

4

二、 营业利润 2,284,253,043,00 1,855,163,195,00

7.86

加 :营业外收入 469,416,858,00

558,817,491,00

1.62

减: 营业外支出 70,671,089,00

139,158,284,00

0.24

其中:非流动资产

62,932,536,00

130,560,143,00

销售费用

5,682,981,368,00 5,904,539,236,00

管理费用

1,362,297,511,00 1,412,435,528,00

财务费用

‘-334,652,990,00 -299,597,521,00

资产减值损失

-3,513,780,00

2完,整0p6pt2,375,00

61.62 7.51 19.56 4.69 -1.15 -0.01

完整ppt

2

项目

2014

2015

结构【占营业额的比重/(%)】

2014

2015

一、营业收入 29,049,321,166,00 27,634,686,040,00

(完整版)利润表分析

青岛海尔股份有限公司2012年度利润表比较分析青岛海尔股份有限公司2012年度利润表单位:(万元)项目期末期初一、营业总收入7985659.78 7385255.18减:营业成本5970387.08 5642918.10 营业税金及附加42987.22 33230.94销售费用962879.82 910974.22管理费用518899.60 405971.00财务费用-2214.71 11664.70资产减值损失19988.08 15929.85加:公允价值变动收益投资收益54258.65 42076.49其中:对联营企业和合营企业的投资收益二、营业利润526991.35 406642.86加:营业外收入19736.52 36972.36减:营业外支出3901.01 1899.28其中:非流动资产处置损失三、利润总额542826.85 441715.95减:所得税费用106765.79 76651.18四、净利润436061.06 365064.77归属于母公司所有者的净利润326945.94 269009.84少数股东损益109115.12 96054.94五、每股收益:0.00 0.00(一)基本每股收益0.00 0.00(二)稀释每股收益0.00 0.00六、其他综合收益-119.60 -389.36七、综合收益总额435941.45 364675.41归属于母公司所有者的综合收益总额326747.96 269743.53归属于少数股东的综合收益总额109193.49 94931.88一、利润表水平分析表1 青岛海尔股份有限公司利润表水平分析表单位:(万元)项目期末期初增减额增减/% 一、营业总收入7985659.78 7385255.18 600404.60 8.13 减:营业成本5970387.08 5642918.10 327468.99 5.80 营业税金及附加42987.22 33230.94 9756.28 29.36 销售费用962879.82 910974.22 51905.60 5.70 管理费用518899.60 405971.00 112928.60 27.82 财务费用-2214.71 11664.70 -13879.41 -118.99 资产减值损失19988.08 15929.85 4058.23 25.48 加:公允价值变动收益投资收益54258.65 42076.49 12182.17 28.95其中:对联营企业和合营企业的投资收益二、营业利润526991.35 406642.86 120348.48 29.60加:营业外收入19736.52 36972.36 -17235.85 -46.62减:营业外支出3901.01 1899.28 2001.74 105.39其中:非流动资产处置损失三、利润总额542826.85 441715.95 101110.90 22.89减:所得税费用106765.79 76651.18 30114.62 39.29四、净利润436061.06 365064.77 70996.28 19.45归属于母公司所有者的326945.94 269009.84 57936.11 21.54 净利润少数股东损益109115.12 96054.94 13060.18 13.60五、每股收益:0.00 0.00 0.00 21.56(一)基本每股收益0.00 0.00(二)稀释每股收益0.00 0.00 0.00 21.87六、其他综合收益-119.60 -389.36 269.76 -69.28七、综合收益总额435941.45 364675.41 71266.04 19.54归属于母公司所有者的326747.96 269743.53 57004.43 21.13 综合收益总额归属于少数股东的综合109193.49 94931.88 14261.61 15.02 收益总额(1)净利润分析净利润是指企业所有者最终取得的财务成果或可提供企业所有者分配或使用的财务成果。

利润表分析(案例).ppt

茅台公司 利润总额分析

茅台公司利润总额增长863280000元,关 键原因是公司营业外收人增加引起的,公 司营业外收入增加3364850元,上升了 115.35%。同时营业利润的增长也是导致利 润总额增长的有利因素,营业利润比上年 增长了865040000元,增长率为19.16%。 综合作用的影响,导致利润总额增加了 863280000元。

五粮液公司 利润总额分析

五粮液公司2008年利润总额增长 220000000元,关键原因是公司营业 利润比上年增长了250000000元,增 长率为11.47%。

五粮液公司 营业利润分析

本公司营业利润比上年增加了250000000元, 增长率为11.47%。营业收入增长是营业利润 增长的主要因素,营业收入比上年增长了 600000000元,增值率为8.19%。同时,由于 营业成本、销售费用、管理费用的增加,以及 营业税金及附加、财务费用、投资收益的减少, 使增减相抵后营业利润增加250000000元,增 长率为11.47%。

茅台公司 企业利润表水平分析表

茅台公司 企业利润表水平分析表

茅台公司 净利润分析

茅台公司2008年实现净利润 4000760000元,比上年增长了 1034710000元,增长率为34.8%,增 长幅度较高。从水平分析表看,公司 净利润增长主要是利润总额比上年增 长863280000元引起的;由于所得税 费用比上年增长171430000元,二者 相抵,导致净利润增长691850000元。

茅台公司 营业利润分析

茅台公司营业利润增加主要是主营业务收入增 加所致。营业收人比上年增长1004260000元, 增长率为13.88%。资产减值损失的减少是导 致营业利润增加的有利因素,本公司资产减值 损失虽然在金额上增加了1064817元,但较去 年却下降了173.21%,并且由于营业成本、销 售费用、财务费用的减少导致营业利润最终还 是增加了865040000元,增长19.12%。

利润表分析(案例)

茅台公司 企业利润表水平分析表

茅台公司 企业利润表水平分析表

茅台公司 净利润分析

茅台公司2008年实现净利润 4000760000元,比上年增长了 1034710000元,增长率为34.8%,增 长幅度较高。从水平分析表看,公司 净利润增长主要是利润总额比上年增 长863280000元引起的;由于所得税 费用比上年增长171430000元,二者 相抵,导致净利润增长691850000元。

项目

2008年

2007年

增减额

坏账损失 1227200 1651940 -424740

存货跌价损 254000 失

总计

1481200

804740 2456680

-550740 -975480

五粮液公司 资产减值损失分析

从上表可以看出,五粮液公司2008年度资产减 值损失减少,主要是2008年公司资产减值各项 目都有所减少所致。其中,坏账损失2008年 122720000元与2007年165194000元相比,减 少42474000元;同时,存货跌价损失较上年 减少55074000,两者综合作用,导致资产减 值损失共减少97548000元。

茅台公司各项财务成果结构变化的原因, 从营业利润结构增长看,主要是营业成 本、营业税金及附加、销售费用、财务 费用结构下降所致,说明营业税金及附 加、销售费用、财务费用的下降是增加 营业利润构成的根本原因。另外,管理 费用的增加对营业利润、利润总额和净 利润结构都会带来一定程度的不利影响。

五粮液公司 资产减值损失分析表

五粮液公司 利润总额分析

五粮液公司2008年利润总额增长 220000000元,关键原因是公司营业 利润比上年增长了250000000元,增 长率为11.47%。

利润表垂直分析表

单位:人民币元

2019年度 100.00 100.00 92.68 82.55 0.00 5.82 0.40 3.82 0.06 0.02

0.00

0.00

0.00

0.00

54,456,390.66

81,304,880.43

0.17

0.35

104,456,389.66

81,304,880.43

Hale Waihona Puke 0.331.0438 1.0438 -3,779,474.54 1,694,986,084.79

1,694,986,084.79

0.9537 0.95

2,848,609.22 1,555,072,897.00

1,555,072,897.00

5.31

0.00 0.00 0.00 0.00 -0.01 5.30

1,962,380,904.76 1,792,839,379.27

6.13

7.68

263,615,345.43 1,698,765,559.33

240,615,091.49 1,552,224,287.78

0.82 5.31

1.03 6.65

1,698,765,559.33 0.00

1,552,224,287.78 0.00

-0.21 -1.33

-1.33 0.00 0.00 0.00 0.00

-0.02 -1.36 -1.36

0.00

5.30

6.65

0.00 0.00 0.00 0.00 0.01 6.66

6.66

0.00

0.00

单位:人民币元

差额 0.00 0.00 1.36 1.21 0.00

万科利润表水平分析和垂直分析以及财务报表的比率分析

4.计算每股收益等指标,反映上市公司的盈利能力;

基本每股收益=(净利润-优先股股息)/发行在外的普通股加权平均数(流通股数)

2011年基本每股收益=0.88

2010年基本每股收益=0.66

每股收益是衡量上市公司盈利能力最常用的财务分析指标。对投资者来说,每股收益是一个综合性的盈利概念,能比较恰当地说明受益的增长或减少。每股收益越高,说明公司的盈利能力越强。2011年比2010年每股收益增长了0.22。

2011年利润表比率分析

报表日期

单位

元

元

一、营业总收入

营业收入

二、营业总成本

营业成本

营业税金及附加

销售费用

管理费用

财务费用

资产减值损失

公允价值变动收益

-2868570

投资收益

其中:对联营企业和合营企业的投资收益

三、营业利润

营业外收入

营业外支出

非流动资产处置损失

1144280

1211780

利润总额

所得税费用

-8719230

0.0000

-0.0001

投资收益

0.0074

0.0090

其中:对联营企业和合营企业的投资收益

0.0074

0.0086

三、营业利润

0.1792

0.2038

营业外收入

0.0009

0.0014

营业外支出

0.0007

0.0008

非流动资产处置损失

6820070

6068870

0.0001

0.0001

4.写出分析报告。

利润表垂直分析

2015年营业 利润占营业收入的比重为6.71%, 比上年 度的7.86%下降了1.15%;本年利 润总额的 构成为8.23%,比上年度的9.24% 下降了1.01%。可见,从利润的 构成情况看,该公

司的盈利能力相比上年度有所下

2,682,998,8 2,274,822,4

三、利润总额

22,00

02,00

9.24

减:所得税费 663,466,75 662,778,88

用

5,00

8,00

2.28

加:影响利润

总额的其他科

目

2,019,532,0 1,612,043,5

四、净利润

57,00

14,00

6.95

8.23 2.40

5.83

润

43,00

95,00

7.86

加 :营业外 469,416,85 558,817,49

收入

8,00

1,00

1.62

减: 营业外 70,671,089, 139,158,28

支出

00

4,00

0.24

其中:非流动

62,932,536, 130,560,14

资产处置净损

00

3,00

失

0.22

6.71 2.02 0.50 0.47

结构【占营业额的比重 /(%)】

2014 2015

29,049,321 27,634,686,

一、营业收入

100

,166,00

040,00

100

17,899,291 17,192,101,

减:营业成本

61.62

,275,00

695,00

64.77

利润表分析

一、水平分析1.净利润或税后利润分析2020年公司实现净利润33,662,832元,比上年增加了80,360,630元,上升率为8.71%。

从水平分析来看,公司利润增加主要是由利润总额增加幅度较大,增加了79,419,822元,变动率为8.61%,所得税为-474,652元,所得税为负数,企业发生亏损,净利润为负数。

2.利润总额分析2020年公司利润总额增加了33,188,180元,上升率为8.61%,主要因为当年毛利减少,下降率为2.64%,研发费用增加,增长率为0.62%,公允价值变动收益和投资收益下降幅度较大,其中公允价值变动收益下降率为3.07%,投资收益上升率为5.64%,信用减值损失与上一年相比,损失增加6,329,768元,变动率为0.69%,造成利润总额增加。

营业外收支净额变化幅度较小,仅增长0.19%,对利润总额影响较小,不存在利用营业外收入与支出调节利润的问题。

3.营业外收支净额变化正常。

与上一年相比,营业外收入支出均增加,但增加幅度都比较小,营业外收支净额增加率仅为0.19%。

4.投资收益长期股权投资收益大幅度增加,增加了31,029,956元,增加率为3.25%,投资收益整体增加,上升率为5.64%。

5.营业利润营业利润为14,304,819元,与上一年相比,降低了11,853,561元,下降率为1.29%。

当年毛利减少,下降率为2.64%,研发费用增加,增长率为0.62%,公允价值变动收益和投资收益下降幅度较大,其中公允价值变动收益下降率为3.07%,投资收益上升率为5.64%,信用减值损失与上一年相比,损失增加6,329,768元,变动率为0.69%,造成营业利润减少。

6.营业毛利与上一年相比,毛利下降24,387,068元。

营业收入与营业成本均有所减少。

二、垂直分析1.2020 年公司营业利润占营业收入的比重为4.63%,与上一年的-5%相比,增加了4.63%,盈利能力上升。

财务报表分析中的垂直比较法

财务报表分析中的垂直比较法在财务报表分析中,垂直比较法是一种常用的分析方法,用于比较同一企业在不同会计期间的财务数据。

通过对财务报表中的各项指标进行逐年分析和比较,可以揭示企业的财务状况、经营活动的变化以及未来的发展趋势。

垂直比较法主要通过对财务报表中的项目进行纵向对比,即比较同一会计期间的不同财务指标之间的变化和关系,以了解企业在不同时期的财务状况。

通过对每个会计期间的财务报表进行垂直比较,可以观察到企业在不同年份之间的财务数据的变化情况。

这种方法可以帮助分析师或投资者了解企业的财务健康状况,并识别风险和机会。

在进行垂直比较分析时,最常用的是对资产负债表和利润表进行比较。

比如,对资产负债表进行垂直比较,可以看到企业在不同时期的资产和负债的构成及其比例的变化。

这有助于评估企业的负债结构、资产质量和偿债能力的变化。

同时,通过垂直比较利润表,可以观察到企业在不同会计期间的销售收入、成本及费用的变化,从而判断企业的盈利能力、经营效益的提高或下降等情况。

垂直比较法除了对财务报表中的项目进行比较,还可以通过计算各项财务指标的增长率,来更直观地了解企业的发展趋势。

例如,可以计算销售收入的年度增长率、净利润的年度增长率、资产的年度增长率等指标,这些数据可以反映企业的财务健康状况和经营活动的变化。

然而,垂直比较法也存在一定的局限性。

仅仅通过对财务报表进行垂直比较不能全面评估企业的综合实力和风险状况,还需要结合其他分析方法和信息进行综合判断。

垂直比较法不能反映行业的发展变化和竞争状况,因此在进行垂直比较分析时,需要考虑行业特点和背景。

垂直比较法只适合对同一企业在不同会计期间的财务数据进行比较,不适用于不同企业之间的比较。

总之,垂直比较法是财务报表分析中一种重要的方法,可以通过比较同一企业在不同会计期间的财务数据,来揭示企业的财务状况、经营活动的变化和未来的发展趋势。

通过垂直比较分析,可以帮助分析师和投资者更好地了解企业的财务健康状况,做出更准确的投资决策。

财务报表水平分析与垂直分析-1-

1.某公司资产负债表如下:要求:(1)编制资产负债表的水平分析表,就资产、负债及所有者权益的变动情况进行评价。

(2)编制资产负债表的垂直分析表,就该公司的资金来源及资源分配情况进行评价。

资产负债表的水平分析表2010年12月31日单位:万元该公司资产增加了126亿多元,增长幅度为36%。

其中,流动资产增加了61亿多元,非流动资产增加了65亿多元,流动资产增长幅度为103%,非流动资产增长幅度为22%。

在流动资产各项目的变化中,除应收利息、其他应收款及其他非流动资产项目外,其余各项目均呈现出了一定幅度的增长。

从增长的绝对额来看,货币资金增加了51亿多元,是流动资产中增长绝对数最多的一个项目;存货、应收票据与预付款项也增长很快,增幅在1倍以上,说明公司经营规模得到了扩大。

在非流动资产各项目的变化中,增长绝对额比较大的项目是长期股权投资、固定资产与在建工程,其中,长期股权投资增加了31亿多元,固定资产与在建工程共增加了24亿多元,可见,该公司在对外扩张及经营规模的扩大上均有所努力。

从资金来源来看,负债增加了90亿多元,增长幅度为342%,负债增长迅猛。

其中,流动负债增长了40亿多元,非流动负债增长约50亿元,增幅均在300%以上。

流动负债的增加更多体现在短期借款与应付账款的增加上,应付账款增加了19亿多元,增幅高达439%,应进一步查明应付账款增加的原因。

预收款项与应交税费增幅虽很大,但增长绝对额并不是很大。

非流动负债的增加主要体现在应付债券的增加上。

所有者权益增加了36亿多元,但增幅较小。

在所有者权益各项目中,未分配利润增幅最大,达到了82%。

资本公积增加了1亿多元,资本公积的增长也是所有者权益增加的一个重要原因。

盈余公积的增幅较大,达到了34%。

长期资金来源共增加了86亿多元,大于非流动资产的增加,说明该公司新增非流动资产所需资金是由长期资本提供的,这会降低公司的财务风险,但也加大了公司的资金成本。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

利润表垂直分析表 (单位:元) 年份

项目2010年份2011年份2012年份

一、营业收入120484300000014521010000001345052000000

减:营业成本101296100000013267830000001035815000000营业税金及附

加3430400000056799000000132884000000二、主营业务

利润15757800000068519000000176353000000销售费用225640000002496700000027635000000

管理费用359640000004091700000046726000000

财务费用489000000087230000007016000000

勘探费用11105000000831000000010545000000

资产减值损失7458000000166170000007453000000

加:公允价值

变动净收益-32110000003969000000-365000000

投资收益57560000009800000003589000000三、营业利润78142000000-2606600000080202000000

其中:对联营

企业和合营企

业的投资收益002997000000

营业外收入6828000000513910000001275000000

营业外支出205900000010990000001401000000四、利润总额829110000002422600000080076000000

所得税25758000000-188900000016076000000

少数股东损益2206000000-35740000002710000000五、净利润549470000002968900000061290000000

归属于母公司

所有者的净利

润549470000002968900000061290000000

含少数股东损

益的净利润571530000002611500000064000000000基本每股收益101

稀释每股收益101

被合并方在合

并前实现的净

利润-20500000000

营业总收入120484300000014521010000001345052000000营业总成本112924600000014831160000001268074000000

2010年(%)2011年(%)2012年(%)100.00%100.00%100.00%

84.07%91.37%77.01%

2.85%

3.91%9.88%

13.08% 4.72%13.11%

1.87% 1.72%

2.05%

2.98% 2.82%

3.47%

0.41%0.60%0.52%

0.92%0.57%0.78%

0.62% 1.14%0.55%

-0.27%0.27%-0.03%

0.48%0.07%0.27%

6.49%-1.80% 5.96%

0.00%0.00%0.22%

0.57% 3.54%0.09%

0.17%0.08%0.10%

6.88% 1.67% 5.95%

2.14%-0.13% 1.20%

0.18%-0.25%0.20%

4.56% 2.04% 4.56%

4.56% 2.04% 4.56%

4.74% 1.80% 4.76% 0.00%0.00%0.00% 0.00%0.00%0.00% 0.00%0.00%0.00% 0.00%0.00%0.00% -0.02%0.00%0.00% 100.00%100.00%100.00% 93.73%102.14%94.28%。