迅游科技2019年一季度财务分析详细报告

迅游科技2020年上半年财务分析结论报告

迅游科技2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为6,265.66万元,与2019年上半年的13,104.63万元相比有较大幅度下降,下降52.19%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为7,227.21万元,与2019年上半年的5,002.55万元相比有较大增长,增长44.47%。

2020年上半年销售费用为4,015.73万元,与2019年上半年的7,024.72万元相比有较大幅度下降,下降42.83%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2020年上半年管理费用为3,267.94万元,与2019年上半年的3,199.57万元相比有所增长,增长2.14%。

2020年上半年管理费用占营业收入的比例为13.36%,与2019年上半年的12.12%相比有所提高,提高1.24个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

本期财务费用为-76.26万元。

三、资产结构分析2020年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

2020年上半年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,迅游科技2020年上半年是有现金支付能力的,其现金支付能力为55,183.18万元。

企业财务费用小于0或缺乏利息支出数据,内部资料,妥善保管第1 页共3 页。

万里扬2019年一季度财务分析结论报告

万里扬2019年一季度财务分析综合报告万里扬2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为12,240.04万元,与2018年一季度的14,623.92万元相比有较大幅度下降,下降16.30%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2019年一季度营业成本为70,042.67万元,与2018年一季度的73,814.98万元相比有所下降,下降5.11%。

2019年一季度销售费用为3,076.44万元,与2018年一季度的3,498.54万元相比有较大幅度下降,下降12.07%。

2019年一季度在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2019年一季度管理费用为4,513.1万元,与2018年一季度的8,803.01万元相比有较大幅度下降,下降48.73%。

2019年一季度管理费用占营业收入的比例为4.66%,与2018年一季度的8.62%相比有较大幅度的降低,降低3.96个百分点。

同时营业利润也大幅度下降,应当关注管理费用严格控制的合理性和其他成本费用项目的增长。

2019年一季度财务费用为3,036.39万元,与2018年一季度的1,205.59万元相比成倍增长,增长1.52倍。

三、资产结构分析2019年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年一季度相比,2019年一季度存货占营业收入的比例明显下降。

应收账款出现过快增长。

预付货款占收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年一季度相比,资产结构趋于恶化。

四、偿债能力分析内部资料,妥善保管第1 页共4 页。

科大讯飞2019年财务分析详细报告

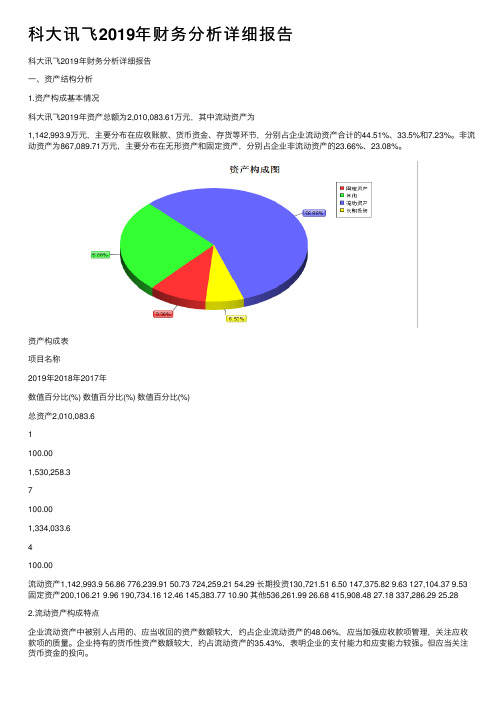

科⼤讯飞2019年财务分析详细报告科⼤讯飞2019年财务分析详细报告⼀、资产结构分析1.资产构成基本情况科⼤讯飞2019年资产总额为2,010,083.61万元,其中流动资产为1,142,993.9万元,主要分布在应收账款、货币资⾦、存货等环节,分别占企业流动资产合计的44.51%、33.5%和7.23%。

⾮流动资产为867,089.71万元,主要分布在⽆形资产和固定资产,分别占企业⾮流动资产的23.66%、23.08%。

资产构成表项⽬名称2019年2018年2017年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产2,010,083.61100.001,530,258.37100.001,334,033.64100.00流动资产1,142,993.9 56.86 776,239.91 50.73 724,259.21 54.29 长期投资130,721.51 6.50 147,375.82 9.63 127,104.37 9.53固定资产200,106.21 9.96 190,734.16 12.46 145,383.77 10.90 其他536,261.99 26.68 415,908.48 27.18 337,286.29 25.282.流动资产构成特点企业流动资产中被别⼈占⽤的、应当收回的资产数额较⼤,约占企业流动资产的48.06%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较⼤,约占流动资产的35.43%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2019年2018年2017年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产1,142,993.9 100.00 776,239.91 100.00 724,259.21 100.00 存货82,640.76 7.23 103,957.75 13.39 89,040.72 12.29 应收账款508,715.84 44.51 338,930.7 43.66 255,245 35.24 其他应收款40,615.53 3.55 34,173.41 4.40 31,885.03 4.40 交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据22,072.28 1.93 20,248.77 2.61 9,342.37 1.29 货币资⾦382,862.56 33.50 240,105.2 30.93 264,410.9 36.51 其他106,086.92 9.28 38,824.07 5.00 74,335.2 10.263.资产的增减变化2019年总资产为2,010,083.61万元,与2018年的1,530,258.37万元相⽐有较⼤增长,增长31.36%。

科大讯飞2019年财务分析详细报告

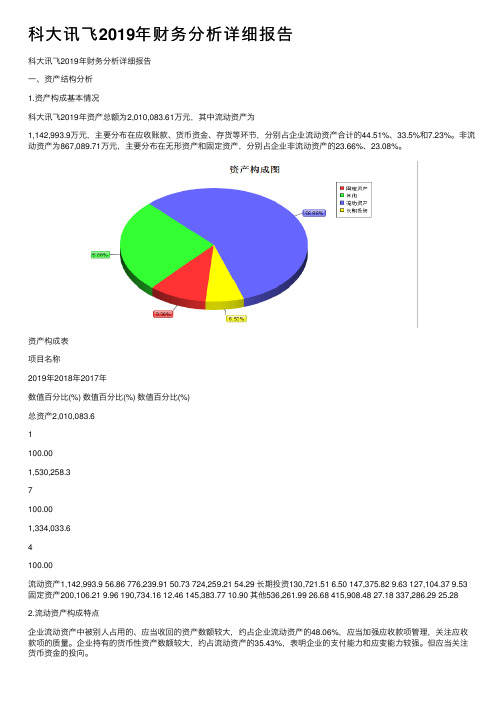

科⼤讯飞2019年财务分析详细报告科⼤讯飞2019年财务分析详细报告⼀、资产结构分析1.资产构成基本情况科⼤讯飞2019年资产总额为2,010,083.61万元,其中流动资产为1,142,993.9万元,主要分布在应收账款、货币资⾦、存货等环节,分别占企业流动资产合计的44.51%、33.5%和7.23%。

⾮流动资产为867,089.71万元,主要分布在⽆形资产和固定资产,分别占企业⾮流动资产的23.66%、23.08%。

资产构成表项⽬名称2019年2018年2017年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产2,010,083.61100.001,530,258.37100.001,334,033.64100.00流动资产1,142,993.9 56.86 776,239.91 50.73 724,259.21 54.29 长期投资130,721.51 6.50 147,375.82 9.63 127,104.37 9.53固定资产200,106.21 9.96 190,734.16 12.46 145,383.77 10.90 其他536,261.99 26.68 415,908.48 27.18 337,286.29 25.282.流动资产构成特点企业流动资产中被别⼈占⽤的、应当收回的资产数额较⼤,约占企业流动资产的48.06%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较⼤,约占流动资产的35.43%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2019年2018年2017年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产1,142,993.9 100.00 776,239.91 100.00 724,259.21 100.00 存货82,640.76 7.23 103,957.75 13.39 89,040.72 12.29 应收账款508,715.84 44.51 338,930.7 43.66 255,245 35.24 其他应收款40,615.53 3.55 34,173.41 4.40 31,885.03 4.40 交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据22,072.28 1.93 20,248.77 2.61 9,342.37 1.29 货币资⾦382,862.56 33.50 240,105.2 30.93 264,410.9 36.51 其他106,086.92 9.28 38,824.07 5.00 74,335.2 10.263.资产的增减变化2019年总资产为2,010,083.61万元,与2018年的1,530,258.37万元相⽐有较⼤增长,增长31.36%。

迅游科技:2019年度业绩预告

四川迅游网络科技股份有限公司2019年度业绩预告一、本期业绩预计情况1、业绩预告期间:2019年1月1日至2019年12月31日2、预计的业绩:亏损业绩预计具体情况如下:备注:以上格式中的“元”均指人民币元。

风险提示:报告期内,结合公司实际经营情况及宏观政策影响,根据《企业会计准则第8号-资产减值》、《会计监管风险提示第8号-商誉减值》的相关规定,公司对因企业合并形成的商誉资产组进行了减值测试,对联营、合营企业及其他参股公司股权投资进行了减值测试。

经公司财务部门与中介机构的初步测算,减值总额约为156,000万元,其中:对企业合并形成的商誉计提减值准备约为130,000万元,对长期股权投资计提减值准备约为24,500万元,对其他权益工具投资计提减值准备1,500万元。

二、业绩预告预审计情况本次业绩预告未经过注册会计师审计。

三、业绩变动原因说明1、商誉大额减值准备计提因中美贸易摩擦以及欧洲广告隐私政策影响持续,同时,公司发行股份购买资产并募集配套资金批复到期失效导致配套项目未能正常实施,以上因素对公司全资子公司成都狮之吼科技有限公司(以下简称“狮之吼”)的经营产生了不利影响。

公司预计狮之吼在2019年度不能完成承诺业绩目标。

公司已聘请具有证券期货业务资格的会计师事务所和资产评估事务所对狮之吼2019年度财务数据进行审计和商誉减值测试的评估。

根据《企业会计准则第8号-资产减值》和《会计监管风险提示第8号-商誉减值》的相关规定,公司管理层及中介机构以2019年12月31日为基准日对合并狮之吼商誉进行减值测试,预计计提商誉减值准备约130,000万元。

2、长期股权投资及其他权益工具投资大额减值准备计提公司根据《企业会计准则第8号-资产减值》的相关规定,对联营、合营企业及其他参股公司权益类工具投资预计计提减值准备约为26,000万元。

(1)报告期内,公司参股公司成都逸动无限网络科技有限公司(以下简称“逸动无限”)经营状况继续恶化,预计2019年经营利润出现亏损。

迅游科技2019年财务分析结论报告

迅游科技2019年财务分析综合报告迅游科技2019年财务分析综合报告一、实现利润分析2019年实现利润为负114,523.94万元,与2018年负77,928.96万元相比亏损有较大幅度增加,增加46.96个百分点。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入大幅度下降,经营亏损继续增加,企业经营形势进一步恶化,应迅速调整经营战略。

二、成本费用分析2019年营业成本为10,188.86万元,与2018年的10,523.16万元相比有所下降,下降3.18%。

2019年销售费用为14,123.23万元,与2018年的25,520.43万元相比有较大幅度下降,下降44.66%。

2019年在销售费用下降的同时营业收入也出现了较大幅度的下降,营业亏损增长,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2019年管理费用为9,727.35万元,与2018年的7,112.92万元相比有较大增长,增长36.76%。

2019年管理费用占营业收入的比例为20.11%,与2018年的9.73%相比有较大幅度的提高,提高10.38个百分点。

2018年理财活动带来收益1,179.14万元,2019年融资活动由创造收益转化为支付费用,支付273.34万元。

三、资产结构分析与2018年相比,2019年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,迅游科技2019年是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析迅游科技2019年的营业利润率为-314.26%,总资产报酬率为内部资料,妥善保管第1 页共3 页。

迅游科技:2019年度业绩快报

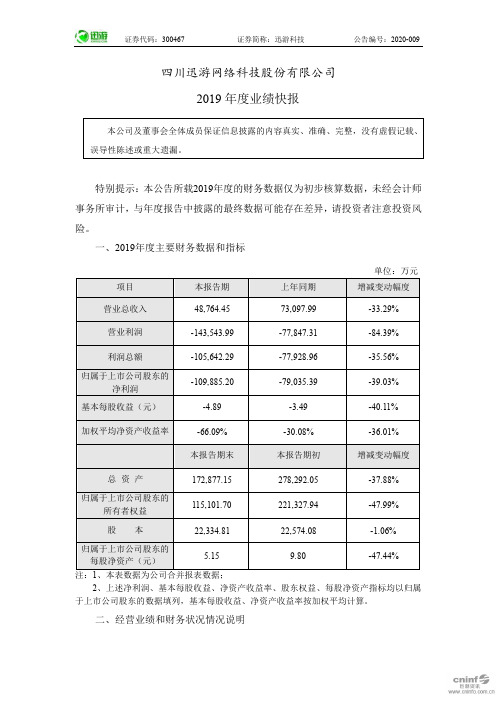

四川迅游网络科技股份有限公司2019年度业绩快报特别提示:本公告所载2019年度的财务数据仅为初步核算数据,未经会计师事务所审计,与年度报告中披露的最终数据可能存在差异,请投资者注意投资风险。

一、2019年度主要财务数据和指标2、上述净利润、基本每股收益、净资产收益率、股东权益、每股净资产指标均以归属于上市公司股东的数据填列,基本每股收益、净资产收益率按加权平均计算。

二、经营业绩和财务状况情况说明1、经营业绩报告期内,公司实现营业总收入48,764.45万元,较去年同期下降33.29%;利润总额-105,642.29万元,较去年同期下降35.56%;归属于上市公司股东的净利润-109,885.20万元,较去年同期下降39.03%。

公司经营业绩下降的主要原因为:(1)报告期内,公司PC端加速业务保持稳定发展,移动端加速业务收入同比增长超过100%,但因中美贸易摩擦和欧洲广告隐私政策的影响持续以及公司发行股份购买资产并募集配套资金批复到期失效导致配套项目未能正常实施,对公司全资子公司成都狮之吼科技有限公司(以下简称“狮之吼”)的经营产生了不利影响,导致公司海外互联网广告业务收入和利润同比2018年出现大幅下降。

(2)报告期内,公司根据《企业会计准则第8号-资产减值》和《会计监管风险提示第8号-商誉减值》的相关规定对期末各项资产进行清查,认为部分资产存在减值迹象。

基于谨慎性原则,公司对存在减值迹象的各项资产进行减值测试,计提了相应的减值准备,导致公司业绩出现大幅亏损:①公司对合并狮之吼商誉进行了初步的减值测试,预计计提商誉减值准备约130,000万元,此外根据相关业绩补偿约定,测算了业绩补偿并基于谨慎性原则初步确认了业绩补偿收益。

②公司对参股公司成都逸动无限网络科技有限公司和成都雨墨科技有限公司的长期股权投资进行了初步的减值测试,预计计提长期股权投资减值准备约24,500万元。

③公司对参与的投资基金上海抱壹团创业投资中心(有限合伙)计提其他权益工具投资减值准备1,500万元。

迅游科技2020年一季度财务分析详细报告

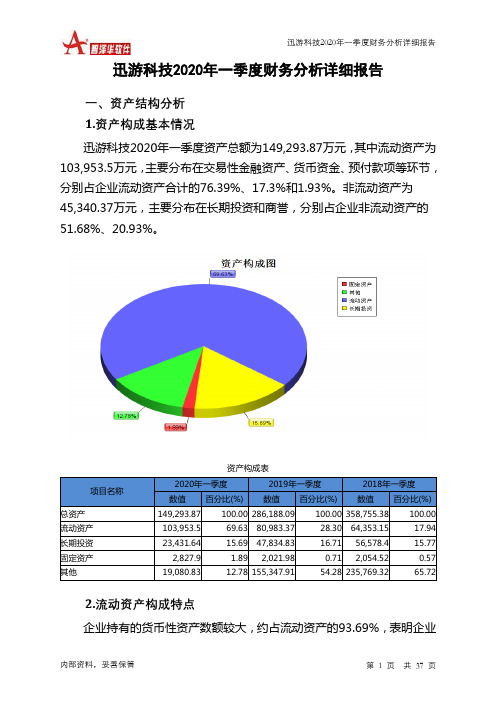

迅游科技2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况迅游科技2020年一季度资产总额为149,293.87万元,其中流动资产为103,953.5万元,主要分布在交易性金融资产、货币资金、预付款项等环节,分别占企业流动资产合计的76.39%、17.3%和1.93%。

非流动资产为45,340.37万元,主要分布在长期投资和商誉,分别占企业非流动资产的51.68%、20.93%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产149,293.87 100.00 286,188.09 100.00 358,755.38 100.00 流动资产103,953.5 69.63 80,983.37 28.30 64,353.15 17.94 长期投资23,431.64 15.69 47,834.83 16.71 56,578.4 15.77 固定资产2,827.9 1.89 2,021.98 0.71 2,054.52 0.57 其他19,080.83 12.78 155,347.91 54.28 235,769.32 65.722.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的93.69%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产103,953.5 100.00 80,983.37 100.00 64,353.15 100.00 存货 4.01 0.00 3.99 0.00 0.24 0.00 应收账款1,767.7 1.70 4,983.04 6.15 6,667.39 10.36 其他应收款0 0.00 0 0.00 1,275.17 1.98 交易性金融资产79,413.82 76.39 42,268.46 52.19 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金17,984.08 17.30 19,990.92 24.69 28,640.86 44.51 其他4,783.88 4.60 13,736.96 16.96 27,769.49 43.153.资产的增减变化2020年一季度总资产为149,293.87万元,与2019年一季度的286,188.09万元相比有较大幅度下降,下降47.83%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

迅游科技2019年一季度财务分析详细报告

一、资产结构分析

1.资产构成基本情况

迅游科技2019年一季度资产总额为286,188.09万元,其中流动资产为80,983.37万元,主要分布在交易性金融资产、货币资金、其他流动资产等环节,分别占企业流动资产合计的52.19%、24.69%和13.84%。

非流动资产为205,204.72万元,主要分布在商誉和长期投资,分别占企业非流动资产的69.07%、23.31%。

资产构成表

项目名称

2019年一季度2018年一季度2017年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产286,188.09 100.00 358,755.38 100.00 79,477.7 100.00 流动资产80,983.37 28.30 64,353.15 17.94 46,104.15 58.01 长期投资47,834.83 16.71 56,578.4 15.77 30,134.64 37.92 固定资产2,021.98 0.71 2,054.52 0.57 2,150.16 2.71 其他155,347.91 54.28 235,769.32 65.72 1,088.75 1.37

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的76.88%,表明企业

的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表

项目名称

2019年一季度2018年一季度2017年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产80,983.37 100.00 64,353.15 100.00 46,104.15 100.00 存货 3.99 0.00 0.24 0.00 0.24 0.00 应收账款4,983.04 6.15 6,667.39 10.36 491.09 1.07 其他应收款0 0.00 1,275.17 1.98 1,843.34 4.00 交易性金融资产42,268.46 52.19 0 0.00 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金19,990.92 24.69 28,640.86 44.51 24,555.94 53.26 其他13,736.96 16.96 27,769.49 43.15 19,213.54 41.67

3.资产的增减变化

2019年一季度总资产为286,188.09万元,与2018年一季度的358,755.38万元相比有较大幅度下降,下降20.23%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加42,268.46万元,其他非流动资产增加2,833.86万元,其他流动资产增加2,570.25万元,递延所得税资产增加1,187.34万元,存货增加3.74万元,共计增加

48,863.66万元;以下项目的变动使资产总额减少:长期待摊费用减少6.14万元,固定资产减少32.54万元,预付款项减少845.06万元,其他应收款减少1,275.17万元,应收账款减少1,684.35万元,无形资产减少2,985.85万元,货币资金减少8,649.94万元,长期投资减少8,743.57万元,商誉减

少85,275.5万元,共计减少109,498.12万元。

增加项与减少项相抵,使资产总额下降60,634.46万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年一季度应收账款所占比例较高。

存货所占比例基本合理。

2019年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况

与2018年一季度相比,2019年一季度其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年一季度相比,资产结构趋于恶化。

主要资产项目变动情况表

项目名称

2019年一季度2018年一季度2017年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产80,983.37 25.84 64,353.15 39.58 46,104.15 0 长期投资47,834.83 -15.45 56,578.4 87.75 30,134.64 0 固定资产2,021.98 -1.58 2,054.52 -4.45 2,150.16 0 存货 3.99 1,550.23 0.24 1.87 0.24 0 应收账款4,983.04 -25.26 6,667.39 1,257.68 491.09 0 货币性资产62,259.38 117.38 28,640.86 16.64 24,555.94 0

二、负债及权益结构分析

1.负债及权益构成基本情况

迅游科技2019年一季度负债总额为55,520.63万元,资本金为

22,574.08万元,所有者权益为230,667.46万元,资产负债率为19.4%。

在负债总额中,流动负债为46,453.45万元,占负债和权益总额的16.23%;短期借款为11,500万元,非流动负债为9,067.19万元,金融性负债占资金

来源总额的7.19%。

负债及权益构成表

项目名称

2019年一季度2018年一季度2017年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额286,188.09 100.00 360,902.5 100.00 79,477.7 100.00 所有者权益230,667.46 80.60 307,740.41 85.27 54,298.39 68.32 流动负债46,453.45 16.23 51,470.36 14.26 25,109.32 31.59 非流动负债9,067.19 3.17 1,691.74 0.47 70 0.09

2.流动负债构成情况

企业来自于非经营性应付款项的资金数额较大,约占流动负债的49.27%,经营风险较大。

企业短期融资性负债所占比例较大,约占流动负债的24.76%。