贵州茅台偿债能力分析

贵州茅台的财务能力分析

贵州茅台的财务能力分析贵州茅台酒股份有限公司(以下简称“茅台公司”)是中国国内知名的白酒生产企业之一,产品畅销全国并出口到海外市场。

茅台酒以其独特的风味和高品质而著称,公司在白酒行业占有重要的地位。

本文将对茅台公司的财务能力进行分析,探讨其在财务领域的表现和潜力。

一、资产负债表分析资产负债表是反映企业财务状况的重要指标,可以看出企业的资产情况、负债情况和所有者权益情况。

茅台公司的资产负债表显示,公司拥有大量的资产,其中以存货和应收账款占比较大。

这说明公司的生产规模和销售业绩不俗。

公司的长期负债相对较低,表明其在债务管理上具有较好的控制能力。

二、利润表分析利润表是企业盈利状况的体现,可以看出企业的销售收入、成本情况和盈利情况。

茅台公司的利润表显示,公司的营业收入逐年增长,且盈利能力较强,利润总额和净利润均呈现增长趋势。

这表明茅台公司在市场竞争中具有较强的盈利能力和可持续的发展潜力。

三、现金流量表分析现金流量表可反映企业在经营、投资和筹资活动中的现金流量情况,可以评估企业的现金储备和流动性。

茅台公司的现金流量表显示,公司在经营活动中获得了大量的现金流入,表明公司的主营业务盈利能力较强。

公司在投资和筹资活动中的现金流量也较为平稳,表明公司在资金运作中的稳健性和安全性较高。

四、财务比率分析财务比率是评估企业财务状况和经营效益的重要指标,可以从不同角度评价企业的偿债能力、盈利能力和运营能力。

茅台公司的财务比率显示,公司的偿债能力较强,资产负债率和流动比率均处于较好的水平。

公司的盈利能力也较好,毛利率和净利率均呈现稳定增长的趋势。

公司的营运能力也较为出色,存货周转率和应收账款周转率均较高。

总结来看,茅台公司在财务能力方面表现出色。

资产负债表显示公司资产丰厚、负债控制得当,利润表显示公司盈利能力强劲,现金流量表显示公司现金流动性良好,财务比率显示公司偿债能力、盈利能力和经营能力都处于较好的水平。

这些都表明茅台公司在财务运作上具有较强的实力和潜力。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言贵州茅台是中国著名的酒类企业,其财务报告是评估公司财务状况和业绩的重要依据。

本文将对贵州茅台2023年的财务报告进行分析,以了解公司的财务状况和经营绩效。

二、财务报告概述贵州茅台的2023年财务报告包括资产负债表、利润表、现金流量表和附注等内容。

这些报告提供了关于公司财务状况、经营业绩和现金流量的详细信息。

三、财务状况分析1. 资产负债表分析资产负债表反映了公司在特定日期的资产、负债和所有者权益情况。

通过分析资产负债表,可以了解到贵州茅台的资产构成、负债状况和净资产情况。

2. 利润表分析利润表反映了公司在特定期间内的收入、成本和利润情况。

通过分析利润表,可以了解到贵州茅台的销售收入、成本、毛利润和净利润等关键指标。

3. 现金流量表分析现金流量表反映了公司在特定期间内的现金流入和流出情况。

通过分析现金流量表,可以了解到贵州茅台的经营、投资和筹资活动对公司现金流量的影响。

四、财务指标分析1. 偿债能力分析通过计算贵州茅台的流动比率、速动比率和现金比率等指标,可以评估公司的偿债能力和流动性状况。

2. 盈利能力分析通过计算贵州茅台的毛利率、净利率和ROE等指标,可以评估公司的盈利能力和利润质量。

3. 运营能力分析通过计算贵州茅台的总资产周转率、存货周转率和应收账款周转率等指标,可以评估公司的运营能力和资产利用效率。

五、财务报告附注分析财务报告附注提供了对财务报表中数字的解释和补充信息。

通过分析财务报告附注,可以了解到贵州茅台的会计政策、重要会计估计和其他重要事项。

六、财务报告分析的局限性财务报告分析有其局限性,仅仅通过财务报告无法全面了解公司的经营情况。

因此,在进行财务报告分析时,需要结合其他信息和评估方法,以综合判断公司的财务状况和经营绩效。

七、结论通过对贵州茅台2023年财务报告的分析,可以得出公司财务状况良好,具备较强的偿债能力和盈利能力的结论。

然而,财务报告分析仅是对公司财务状况的一种评估方法,投资者还应结合其他因素进行综合分析和判断。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言贵州茅台是中国最知名的酒类企业之一,以生产高端白酒而闻名于世。

本文将对贵州茅台2023年的财务报告进行分析,以了解该公司在该年度的财务状况和经营绩效。

本报告将包括贵州茅台的财务指标、盈利能力、偿债能力、运营能力和现金流量等方面的分析。

二、财务指标分析1. 营业收入根据财务报告显示,贵州茅台2023年的营业收入为XX亿元,较上年同期增长XX%。

这一增长主要归因于公司产品销售量的增加和产品价格的上涨。

2. 净利润贵州茅台2023年的净利润为XX亿元,较上年同期增长XX%。

这一增长主要受益于销售额的增加和成本控制的改善。

3. 总资产贵州茅台2023年的总资产为XX亿元,较上年同期增长XX%。

这表明公司在该年度内资产规模扩大,资产负债表的总额增加。

4. 总负债贵州茅台2023年的总负债为XX亿元,较上年同期增长XX%。

这可能是由于公司为了扩大业务规模而增加了借款或者发行了债券。

三、盈利能力分析1. 毛利率贵州茅台2023年的毛利率为XX%,较上年同期略有下降。

这可能是由于原材料成本的上涨和销售价格的上涨幅度不及成本上涨幅度所致。

2. 净利率贵州茅台2023年的净利率为XX%,较上年同期略有上升。

这表明公司在控制成本和提高销售额方面取得了一定的成功。

四、偿债能力分析1. 有息负债率贵州茅台2023年的有息负债率为XX%,较上年同期略有上升。

这可能是由于公司为了扩大业务规模而增加了借款或者发行了债券。

2. 流动比率贵州茅台2023年的流动比率为XX,较上年同期略有下降。

这可能是由于公司流动资产的增长速度不及流动负债的增长速度。

五、运营能力分析1. 应收账款周转率贵州茅台2023年的应收账款周转率为XX次,较上年同期略有下降。

这可能是由于公司销售额的增加导致应收账款的增加。

2. 存货周转率贵州茅台2023年的存货周转率为XX次,较上年同期略有上升。

这表明公司在管理存货方面取得了一定的发展。

贵州茅台的财务能力分析

贵州茅台的财务能力分析贵州茅台是中国知名的白酒品牌,具有悠久的历史和深厚的文化底蕴。

作为中国酒类行业的巨头,贵州茅台一直以来都备受关注,其财务能力更是备受瞩目。

本文将从贵州茅台的财务报表中对其财务能力进行分析,探讨其财务状况的变化及未来发展趋势。

一、贵州茅台的资产状况分析资产是企业经营的基础,资产状况的好坏直接影响企业的发展和经营能力。

通过分析贵州茅台的资产状况,可以了解其在经营过程中所拥有的资源和负债情况。

从贵州茅台最近一年的资产负债表可以看出,公司总资产规模较大,资产总额稳步增长。

公司的负债也在增加,但是增速相对较慢,资产负债率保持在一个较为稳定的水平。

这说明公司在扩大规模的能够有效地控制负债的增长,具有较强的偿债能力。

盈利能力是企业经营成果的体现,对企业的生存和发展至关重要。

贵州茅台作为中国酒类行业的翘楚,其盈利能力一直备受瞩目。

从近几年的利润表可以看出,贵州茅台的营业收入和净利润呈现出稳步增长的趋势,公司的盈利能力较为突出。

公司的盈利规模也在不断扩大,显示出良好的盈利增长能力。

这说明公司在市场竞争中具有较强的盈利能力,有望进一步巩固行业地位。

偿债能力是企业应对债务风险的重要指标,对企业的稳健经营和发展至关重要。

通过分析贵州茅台的偿债能力,可以了解其在面临债务压力时的抵御能力。

通过近几年的财务数据可以看出,贵州茅台的偿债能力较为强劲,公司的流动比率和速动比率一直保持在一个较高的水平。

公司的现金流量状况也较好,具有较强的偿债能力。

这表明公司在面临债务偿还压力时,能够通过自身的经营活动获得足够的现金流,具有较强的偿债能力。

经营效益是企业持续经营并获得盈利的能力,是企业发展壮大的基础。

通过分析贵州茅台的经营效益,可以了解其在市场竞争中的表现及未来发展趋势。

从公司的经营活动中可以看出,贵州茅台一直致力于提升产品品质和品牌形象,市场竞争力较强。

公司在管理和运营上也不断进行调整和优化,提高了企业的经营效率,有利于提升经营效益。

贵州茅台的财务能力分析

贵州茅台的财务能力分析贵州茅台是中国著名的白酒品牌之一,也是中国白酒行业的佼佼者。

本文将从贵州茅台的财务能力方面入手,对其财务状况进行分析。

1. 偿债能力(1)资产负债率资产负债率是企业总负债占总资产的比例,表示企业利用债务与自有资金之间的比例关系。

从贵州茅台的财务报表可以看出,资产负债率呈持续下降的趋势,2019年为54.04%。

虽然高于同行业平均水平,但在上市公司中属于比较优秀的。

(2)流动比率流动比率是企业短期偿债能力的重要指标,其计算公式为:流动资产÷ 流动负债。

贵州茅台的流动比率处于一个较高的水平,2019年为1.81,一定程度上反映了企业有强大的偿债能力。

2. 盈利能力(1)毛利率毛利率是企业销售收入中减去销售成本后,所剩的利润占销售收入的比例。

贵州茅台的毛利率呈现出波动的趋势,2019年为89.08%,高于同行业平均水平,这意味着企业是有较强的盈利能力的。

3. 营运能力(1)应收账款周转率应收账款周转率是一个衡量企业资金使用效率的指标,其计算公式为:营业收入÷应收账款。

贵州茅台的应收账款周转率呈现出上升的趋势,2019年为1.21,说明企业的营运能力在逐步提高。

(2)存货周转率综上所述,贵州茅台的财务能力依然比较强,尤其是在盈利能力和资产负债方面表现突出。

但不可忽视的是,盈利过于集中的问题,也在一定程度上限制了企业的发展。

因此,贵州茅台需要加强与上游企业的合作,优化生产流程,提高利润质量,同时拓展市场,实现规模化经营,提升企业整体实力。

贵州茅台的财务能力分析

贵州茅台的财务能力分析贵州茅台是一家中国著名的酒类企业,著名的酱香型白酒品牌。

财务能力是企业判断企业健康度和经营能力的重要指标之一,下面我们将对贵州茅台的财务能力进行分析。

一、偿债能力偿债能力是企业在经营过程中面对债务的偿还能力,主要指企业的流动性,如企业的短期偿债能力和长期偿债能力等。

对于贵州茅台而言,其短期偿债能力和长期偿债能力较强。

2019年,贵州茅台的流动比率为2.13,快速比率为1.99,残余收益率为33.98%,显示企业有足够的流动资金储备。

同时,其长期偿债能力也很强,负债率为10.67%,利息保障倍数高达933.73倍,表现出贵州茅台的财务稳健性和偿债能力。

二、盈利能力盈利能力是企业的经济效益指标,包括企业的营业收入、毛利率、净利率等。

贵州茅台的盈利能力较强。

2019年,公司实现营业收入858.63亿元,同比增长16.81%;净利润为416.06亿元,同比增长17.08%。

同时,其毛利率为92.92%,净利率为48.41%。

这些数据表明,贵州茅台具有较强的盈利能力。

三、运营能力运营能力是企业在售卖产品或服务时,相关指标的表现,主要包括企业的营业周期、存货周转率、应收账款周转率等。

贵州茅台的运营能力也表现较好。

截止2019年末,公司的应收账款周转率为4.94,存货周转率为1.29,资产周转率为0.34,显示贵州茅台的运营效率较高。

四、成长能力成长能力是一个企业在经营过程中成长的能力,主要通过企业的营收、净利润等指标,以及各类研发投入、市场拓展投入、技术创新能力等方面综合评价。

贵州茅台的成长能力也非常强劲。

截止2019年末,公司的总资产为3,228亿元,同比增长30.93%;归属于上市公司股东的净资产为1,805.28亿元,同比增长25.79%。

同时,公司不断加大研发、市场拓展等投入,2019年度公司的研发费用为6.46亿元,同比增长27.02%。

综上所述,从上述分析可以看出,贵州茅台在偿债能力、盈利能力、运营能力和成长能力方面表现出较强的能力。

贵州茅台偿债能力的分析WORD

贵州茅台偿债能力的分析目录1. 贵州茅台基本情况概述2. 搜集贵州茅台2009年至2012年的年度报告3. 整理贵州茅台2009年至2012年流动资产和流动负债的资料4.用趋势分析法分析流动资产和流动负债的构成与数量对偿债的压力影响5.计算贵州茅台2009年至2012年偿债能力的财务比率6.偿债能力分析参考文献:1、2009年贵州茅台财务报告;2、2010年贵州茅台财务报告;3、2011年贵州茅台财务报告;4、2012年贵州茅台财务报告;1.公司基本情况贵州茅台集团,其前身是中国贵州茅台酒厂,1997 年成功改制为有限责任公司(以下简称集团公司),1999 年,由有限责任公司联合中国食品发酵研究所发起的贵州茅台酒股份有限公司正式成立, 2001 年 8 月,贵州茅台股票在上交所挂牌上市股票代码(600519),属白酒行业,经营范围为:茅台酒系列产品的生产与销售;饮料、食品、包装材料的生产与销售;防伪技术开发;信息产业相关产品的研制、开发等。

主要产品为茅台酒及其系列白酒。

2012年总股本为1038180000股。

2. 贵州茅台2009-2012年度报告汇总3.整理贵州茅台2009年至2012年流动资产和流动负债的资料动负债流动负5108057754 100.00% 7028190246 100.00% 9480719364 100.00% 9526402556 100.00% 债合计4.用趋势分析法分析流动资产和流动负债的构成与数量对偿债的压力影响(1)短期借款2009-2012年贵州茅台没有发生短期借款,所以不用分析。

(2)应付票据2009-2012年贵州茅台没有发生短期借款,所以也不用分析。

(3)应付账款通过账龄分析应付账款的构成,发现四年的应付账款大约99.5%都是一年内发生的,且皆不存在账龄超过一年的大额应付账款,这些都表明了贵州茅台短期财务状况良好,偿债压力小。

(4)应付股利1)贵州茅台不同时期应付股利的纵向比较分析1)2009年应付股利增加是贵州茅台酒销售有限公司应支付中国贵州茅台酒厂有限责任公司 2009年度股利。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言贵州茅台是中国著名的白酒品牌,也是中国最具价值的上市公司之一。

本文将对贵州茅台2023年的财务报告进行分析,以了解该公司的财务状况和业绩表现。

二、财务报告概述贵州茅台2023年的财务报告包括资产负债表、利润表和现金流量表。

这些报告提供了关于公司财务状况、盈利能力和现金流动性的重要信息。

三、资产负债表分析1. 资产方面:贵州茅台的总资产在2023年达到X亿元,较上一年增长X%。

其中,流动资产占总资产的X%,固定资产占X%,无形资产占X%。

2. 负债方面:贵州茅台的总负债在2023年达到X亿元,较上一年增长X%。

其中,流动负债占总负债的X%,长期负债占X%,股东权益占X%。

四、利润表分析1. 营业收入:贵州茅台2023年的营业收入为X亿元,较上一年增长X%。

这主要得益于公司产品销售的增长和市场份额的提升。

2. 净利润:贵州茅台2023年的净利润为X亿元,较上一年增长X%。

这表明公司在成本控制和经营管理方面取得了良好的效果。

3. 毛利率:贵州茅台2023年的毛利率为X%,较上一年提高了X个百分点。

这说明公司在生产成本和销售价格方面取得了一定的优势。

4. 净利润率:贵州茅台2023年的净利润率为X%,较上一年提高了X个百分点。

这表明公司在盈利能力方面有所改善。

五、现金流量表分析1. 经营活动现金流量:贵州茅台2023年的经营活动现金流量为X亿元,较上一年增长X%。

这表明公司的经营活动能够为其提供稳定的现金流入。

2. 投资活动现金流量:贵州茅台2023年的投资活动现金流量为X亿元,较上一年减少X%。

这可能是由于公司投资项目减少或回收资金较少所致。

3. 筹资活动现金流量:贵州茅台2023年的筹资活动现金流量为X亿元,较上一年增长X%。

这可能是由于公司通过发行债券或股票等方式筹集了更多的资金。

六、财务指标分析1. 偿债能力:贵州茅台的流动比率为X,较上一年提高了X个百分点,说明公司偿债能力有所增强。

贵州茅台酒股份有限公司偿债能力分析

1、加强内外部监督

公司应加强内外部监督,建立健全内部控制体系,完善风险管理制度,以降 低财务风险和舞弊风险。同时,公司应积极配合外部审计机构的工作,及时发现 和纠正财务管理中存在的问题。

2、风险评估与预警

公司应建立完善的风险评估和预警机制,及时发现和评估潜在的风险和挑战。 针对不同的风险和挑战,公司应制定相应的应对措施和应急预案,以降低风险对 公司经营和财务状况的影响。

三、盈利能力分析

1、利润构成

在过去几年中,贵州茅台的利润主要由主营业务利润、投资收益和政府补贴 三部分构成。其中,主营业务利润占据了公司利润的绝大部分,表明贵州茅台对 自身的主营业务具有较高的掌控力。

2、毛利率与净利率

贵州茅台的毛利率和净利率均处于较高水平,远高于同行业其他企业。这主 要得益于公司卓越的品牌优势、产品质量以及高效的运营能力。然而,高毛利率 也意味着公司的产品定价较高,可能限制了其市场拓展能力。

参考内容

一、引言

贵州茅台酒股份有限公司是中国著名的白酒企业,其产品茅台酒以其独特的 酿造工艺和卓越的口感,享誉国内外。本次演示旨在对贵州茅台酒股份有限公司 的盈利能力进行分析,以了解其经营状况和未来发展潜力。

二、公司概况

贵州茅台酒股份有限公司成立于1999年,2001年在上海证券交易所上市。公 司主要产品为茅台酒,属白酒系列。在过去的几十年中,贵州茅台一直坚持传统 工艺和卓越品质,赢得了国内外消费者的广泛赞誉。

随着中国白酒在海外的知名度不断提高,贵州茅台应该积极拓展海外市场, 提升品牌影响力。在这方面,公司需要加大营销力度,提高品牌知名度。

五、结论

综上所述,贵州茅台酒股份有限公司在盈利能力方面表现出色,具有较高的 毛利率和净利率,以及较低的期间费用。然而,公司面临的产品创新和市场拓展 压力也不容忽视。尽管如此,贵州茅台凭借其卓越的品牌优势和产品质量,以及 高效的运营能力,未来发展前景仍然值得期待。

贵州茅台偿债能力分析

贵州茅台偿债能力分析一、短期偿债能力分析(一)静态分析1、流动比率分析:贵州茅台期初流动比率为3.80,高于2:1,表示企业的偿付能力强,企业所面临的短期流动风险小,债权人安全程度高。

流动比率超过1的部分高,债权人的安全边际大,全额收回债券的可靠程度高。

到了期末流动比率有所下降,表明企业短期偿债具有一定压力。

2、流动速率分析:由表可知,期初速动比率为2.38,期末速动比率为2.28,可以看出茅台公司期末短期偿债能力低于期初。

3、现金比率分析:由表可知,贵州茅台期初现金比率为2.32,期末为2.23.可以看出该公司期末现金比率比期初减少了10%,结合前两个因素,该公司短期偿债能力很强,各指标之间的差距并不大。

(二)动态分析1、现金流动负债比率分析由表可知,茅台公司的本期现金流动负债比率为1.21,表示企业有足够的能力以生产经营活动产生的现金来偿还其短期债务。

二、长期偿债能力分析(一)长期偿债能力指标分析1、资产负债率分析期初资产负债率=21.21%期末资产负债率=20.42%,茅台公司期末资产负债率比期初下降了0.79%,表明该公司债务负担略有下降,这一比率较低,长期债务能力风险较小。

2、股东权益比率分析贵州茅台2013年股东权益率为79.58%,表明企业资产大部分来自所有者投资,企业偿还债务的保证大,债权人可能会受到的损失很小。

3、固定长期适合率分析由表可知,茅台公司期初固定长期适合率为19.2%,期末为19.31%。

该公司的长期资金能够满足固定资产的投资需要,而且回旋余地比较大,从期末来看,有80.69%的长期资金用于其他方面,进而可以推断出,企业除用于固定资产的资金需要外,其他方面的资金需要基本上靠长期资金来满足,短期偿债的压力较小。

由表可知,茅台公司固定资产与非流动负债比率结果为:期初固定资产与非流动负债比率=38320.32%期末固定资产与非流动负债比率=47976.59%从结果可知,期初每1元的非流动负债有383.2元的固定资产作为偿付保证。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言贵州茅台是中国著名的酒类企业,其财务报告是评估其财务状况和经营绩效的重要依据。

本文将对贵州茅台2023年的财务报告进行分析,以了解其财务状况和经营表现。

二、财务状况分析1. 资产负债表分析根据贵州茅台2023年的资产负债表,公司总资产为X亿元,较去年增长了X%。

其中,流动资产为X亿元,非流动资产为X亿元。

总负债为X亿元,其中短期负债为X亿元,长期负债为X亿元。

净资产为X亿元,较去年增长了X%。

贵州茅台的资产负债结构相对稳健,净资产占比较高,表明公司具备较强的偿债能力和稳定的财务基础。

2. 利润表分析贵州茅台2023年的利润表显示,公司营业收入为X亿元,较去年增长了X%。

营业成本为X亿元,毛利润为X亿元。

净利润为X亿元,较去年增长了X%。

贵州茅台的毛利率为X%,净利率为X%,表明公司具备较强的盈利能力。

3. 现金流量表分析根据贵州茅台2023年的现金流量表,公司经营活动产生的现金流量净额为X亿元,较去年增长了X%。

投资活动产生的现金流量净额为X亿元,筹资活动产生的现金流量净额为X亿元。

贵州茅台的现金流量状况良好,公司能够通过经营活动和投资活动获得足够的现金流量支持。

三、经营绩效分析1. 盈利能力分析贵州茅台的盈利能力较强,净利润增长稳定。

公司的净利润率为X%,较去年略有增长。

毛利率为X%,较去年略有下降,可能受到原材料价格上涨的影响。

公司的营业收入增长较快,表明市场需求旺盛,贵州茅台具备较强的市场竞争力。

2. 偿债能力分析贵州茅台的偿债能力较强,净资产占比较高。

公司的资产负债率为X%,较去年略有下降,表明公司的资产负债结构得到了改善。

短期偿债能力和长期偿债能力均较好,公司能够按时偿还债务。

3. 运营能力分析贵州茅台的运营能力较强,公司的存货周转率为X次/年,较去年略有下降。

这可能是由于原材料价格上涨导致存货增加所致。

公司的应收账款周转率为X次/年,较去年略有上升,表明公司的收款能力有所提高。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言贵州茅台是中国最知名的白酒品牌之一,也是全球市值最高的酒类上市公司。

本文将对贵州茅台2023年的财务报告进行分析,以了解公司在该年度的财务状况和业绩表现。

二、财务概况1. 营业收入:根据贵州茅台2023年财务报告,公司营业收入为X亿元,较上一年度增长X%。

这一增长主要归因于市场需求的增加以及产品价格的上涨。

2. 净利润:贵州茅台2023年的净利润为X亿元,较上一年度增长X%。

利润增长主要得益于销售收入的增加和成本控制的优化。

3. 资产负债表:贵州茅台在2023年的资产总额为X亿元,较上一年度增长X%。

负债总额为X亿元,较上一年度增长X%。

贵州茅台的资产负债比率为X%,表明公司的财务风险相对较低。

4. 现金流量表:贵州茅台2023年的经营活动产生的现金流量净额为X亿元,投资活动产生的现金流量净额为X亿元,筹资活动产生的现金流量净额为X亿元。

公司的现金流量状况良好,有足够的现金流来支持日常运营和投资需求。

三、财务指标分析1. 毛利率:贵州茅台2023年的毛利率为X%,较上一年度下降X个百分点。

这一下降可能是由于原材料成本的上涨和市场竞争的加剧所致。

2. 净利率:贵州茅台2023年的净利率为X%,较上一年度下降X个百分点。

净利率的下降可能是由于销售费用和管理费用的增加所导致。

3. 总资产周转率:贵州茅台2023年的总资产周转率为X次,较上一年度下降X次。

这可能是由于公司资产规模的增加而导致的。

4. 应收账款周转率:贵州茅台2023年的应收账款周转率为X次,较上一年度下降X次。

这可能是由于公司的销售信用政策变得更加宽松,导致应收账款周转速度较慢。

四、财务风险分析1. 偿债能力:贵州茅台的流动比率为X,较上一年度下降X个百分点。

这可能说明公司的流动资产相对较少,可能面临偿债能力的压力。

2. 盈利能力:贵州茅台的净资产收益率为X%,较上一年度下降X个百分点。

这可能是由于公司的盈利能力受到了成本上升和市场竞争的影响。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言本文对贵州茅台2023年的财务报告进行了详细分析。

贵州茅台是中国著名的白酒品牌,具有较高的市场知名度和品牌价值。

通过对其财务报告的分析,可以了解公司的财务状况、经营业绩以及未来的发展趋势,为投资者和利益相关者提供有价值的信息。

二、财务状况分析1. 资产状况根据贵州茅台2023年的财务报告,公司总资产达到X亿元,较上一年度增长X%。

其中,流动资产为X亿元,固定资产为X亿元,无形资产为X亿元。

公司的资产结构相对稳定,具备较强的资金实力。

2. 负债状况贵州茅台的负债总额为X亿元,较上一年度增长X%。

其中,流动负债为X亿元,非流动负债为X亿元。

公司的负债结构相对平衡,没有明显的风险隐患。

3. 资本结构贵州茅台的股东权益为X亿元,较上一年度增长X%。

公司的资本结构相对稳定,股东权益占比较高,表明公司具备较强的偿债能力和盈利能力。

三、经营业绩分析1. 营业收入贵州茅台2023年的营业收入为X亿元,较上一年度增长X%。

公司的主营业务收入为X亿元,辅助业务收入为X亿元。

营业收入的增长主要得益于公司产品的市场需求增加以及价格上涨。

2. 净利润贵州茅台2023年的净利润为X亿元,较上一年度增长X%。

公司的毛利率为X%,净利率为X%。

净利润的增长主要得益于销售收入的增加以及成本控制的有效性。

3. 现金流量贵州茅台2023年的经营活动现金流量净额为X亿元,较上一年度增长X%。

公司的投资活动现金流量净额为X亿元,筹资活动现金流量净额为X亿元。

公司的现金流量状况良好,具备较强的经营能力和资金运作能力。

四、财务指标分析1. 盈利能力指标贵州茅台的净资产收益率为X%,较上一年度增长X%。

公司的资产回报率为X%,较上一年度增长X%。

盈利能力指标表明公司的盈利能力持续提升。

2. 偿债能力指标贵州茅台的流动比率为X,较上一年度略有下降。

公司的速动比率为X,较上一年度略有上升。

偿债能力指标表明公司具备较好的偿债能力。

贵州茅台财务分析及价值评估

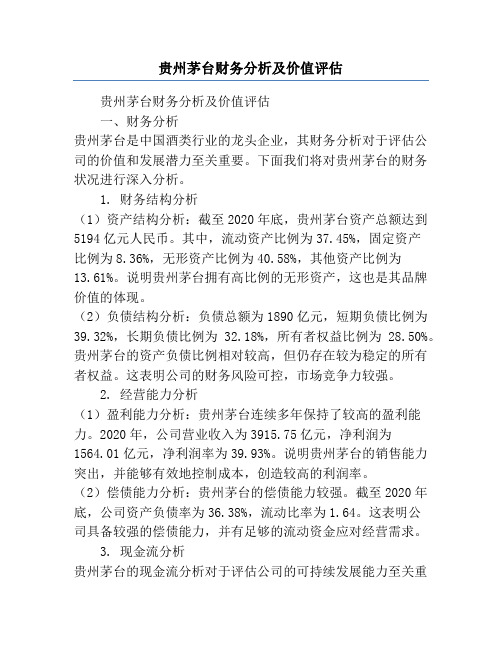

贵州茅台财务分析及价值评估贵州茅台财务分析及价值评估一、财务分析贵州茅台是中国酒类行业的龙头企业,其财务分析对于评估公司的价值和发展潜力至关重要。

下面我们将对贵州茅台的财务状况进行深入分析。

1. 财务结构分析(1)资产结构分析:截至2020年底,贵州茅台资产总额达到5194亿元人民币。

其中,流动资产比例为37.45%,固定资产比例为8.36%,无形资产比例为40.58%,其他资产比例为13.61%。

说明贵州茅台拥有高比例的无形资产,这也是其品牌价值的体现。

(2)负债结构分析:负债总额为1890亿元,短期负债比例为39.32%,长期负债比例为32.18%,所有者权益比例为28.50%。

贵州茅台的资产负债比例相对较高,但仍存在较为稳定的所有者权益。

这表明公司的财务风险可控,市场竞争力较强。

2. 经营能力分析(1)盈利能力分析:贵州茅台连续多年保持了较高的盈利能力。

2020年,公司营业收入为3915.75亿元,净利润为1564.01亿元,净利润率为39.93%。

说明贵州茅台的销售能力突出,并能够有效地控制成本,创造较高的利润率。

(2)偿债能力分析:贵州茅台的偿债能力较强。

截至2020年底,公司资产负债率为36.38%,流动比率为1.64。

这表明公司具备较强的偿债能力,并有足够的流动资金应对经营需求。

3. 现金流分析贵州茅台的现金流分析对于评估公司的可持续发展能力至关重要。

截至2020年底,公司经营活动产生的现金流量净额为1603.68亿元,投资活动产生的现金流量净额为-985.59亿元,筹资活动产生的现金流量净额为304.53亿元。

公司的现金流量净额为正值,说明其经营活动健康,资金运作较为稳健。

二、价值评估基于对贵州茅台的财务分析,我们可以进一步对其价值进行评估。

1. 基本面分析贵州茅台在中国酒类行业具有非常强的品牌溢价能力,市场需求稳定增长。

公司的财务状况较好,拥有较高的净利润率和较低的资产负债比率。

贵州茅台股份有限公司偿债能力分析1

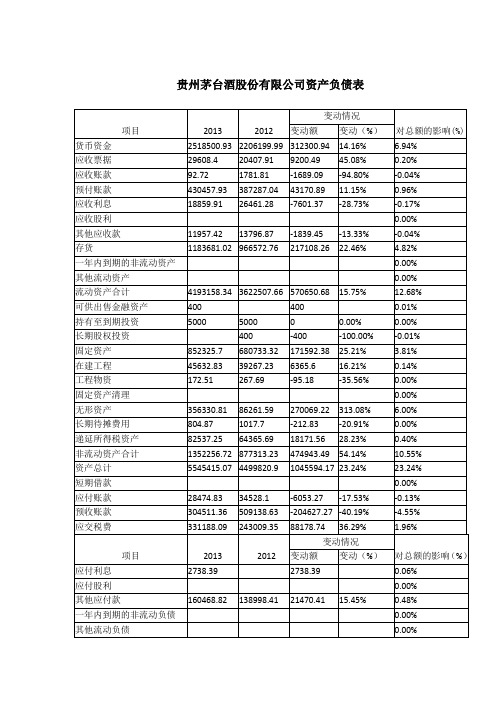

贵州茅台酒股份有限公司资产负债表一、短期偿债能力分析(1)营运资本营运资本=流动资产—流动负债贵州茅台酒股份有限公司营运资本分析单位:元时间2012 2013营运资本14272094582 11348912816从表中可以看出贵州茅台酒股份有限公司营运资本增加,主要原因在于公司流动资产增加的同时,流动负债也在减少。

这也说明公司可用于偿还流动负债的资金越充足,企业短期偿债能力越强,债权人收回债权的安全性越高。

(2)流动比率流动比率=流动资产/流动负债*100%贵州茅台酒股份有限公司营运资本分析单位:元时间2012 2013流动比率268.8% 245.5%从表中可以看出贵州茅台酒股份有限公司流动比率增加,但超过达到2:1的最佳水平,可以说明企业短期偿债能力强,债权人的权益更有保障。

但企业滞留在流动资产中的资金过多,未能充分的利用造成机会成本的增加,对企业的盈利能力将会造成一定影响(3)速动比率速动比率=速动资产/流动负债速动资产=流动资产-存货-预付账款-待摊费用-待处理流动资产损失贵州茅台酒股份有限公司营运资本分析单位:元时间2012 2013速动比率 1.67 1.77从表中可以看出贵州茅台酒股份有限公司速动比率增加,但是超过了1:1的最佳水平,因此公司应该注意调整资产结构。

(4)同行业公司速动比率比较分析表(2013)二、长期偿债能力分析(1)资产负债率资产负债率=负债总额/资产总额*100%贵州茅台酒股份有限公司营运资本分析单位:元时间2012 2013资产负债率27.39% 27.25%从表中可以看出贵州茅台酒股份有限公司资产负债率降低,表明资产对负债的保障程度提高从股东的立场看,在全部资本利润率高于借款利息率时,负债比率越大越好,因为股东所得到的利润就会加大。

从债权人的立场看,债务比率越低越好,企业偿债有保证,贷款不会有太大风险。

(2)产权比例产权比例=负债总额/所有者权益总额*100%贵州茅台酒股份有限公司营运资本分析单位:元时间2012 2013产权比例37.65% 37.37%从表中可以看出贵州茅台酒股份有限公司产权比例减少,表明企业的长期偿债能力提高,债权人的保障程度增加,承担的风险减少。

贵州茅台的财务能力分析

贵州茅台的财务能力分析贵州茅台酒股份有限公司成立于1999年,是一家专注于茅台酒的生产和销售的公司,是中国著名的白酒企业之一。

贵州茅台酒是中国具有国际影响力的名酒之一,其产品深受消费者喜爱,市场需求旺盛。

本文将对贵州茅台酒的财务能力进行分析,帮助读者更好地了解这家公司的财务状况。

一、盈利能力分析我们来看一下贵州茅台酒的盈利能力。

盈利能力是公司经营能力的重要指标,反映了公司的盈利水平和经营效率。

通过分析公司的利润表,我们可以得到一些相关的数据。

贵州茅台酒的盈利能力较强。

根据公司的年度财务报表,可以得知贵州茅台酒的营业收入和净利润呈现稳步增长的趋势。

2019年,贵州茅台酒的营业收入达到了901.12亿元,同比增长15.10%;净利润为396.56亿元,同比增长16.84%。

整体来看,公司的盈利能力较强,能够持续稳定地实现盈利。

贵州茅台酒的毛利率和净利率也较高。

毛利率是反映企业产品生产和销售过程中取得的经济效益的指标,净利率则是反映企业实现净利润的能力的指标。

根据数据显示,贵州茅台酒的毛利率和净利率均保持在较高水平,分别为90.65%和44.00%。

这表明贵州茅台酒在销售和生产方面具有较高的利润空间,能够有效地实现利润增长。

贵州茅台酒的盈利能力较强,公司具有良好的盈利能力和经营效率,能够持续稳定地实现盈利,这为公司未来的发展奠定了良好的财务基础。

贵州茅台酒的偿债能力较强。

公司的资产总额和负债总额分别为528.83亿元和93.24亿元,资产负债率为17.64%。

资产负债率是反映企业财务风险的重要指标,贵州茅台酒的资产负债率较低,表明公司具有较强的偿债能力,能够有效地清偿债务。

贵州茅台酒的流动比率和速动比率也较高。

流动比率和速动比率是反映企业短期偿债能力的重要指标,贵州茅台酒的流动比率为3.47,速动比率为3.21,均远高于行业平均水平。

这表明贵州茅台酒能够迅速变现并清偿短期债务,具有较强的短期偿债能力。

贵州茅台的财务能力分析

贵州茅台的财务能力分析

贵州茅台是中国知名的白酒品牌,也是中国白酒行业的龙头企业之一。

通过对贵州茅

台的财务能力进行分析,可以更好地了解该公司的经营状态和发展潜力。

从贵州茅台的财务数据可以看出,该公司在过去几年的发展中保持了稳定的增长态势。

据财务报表显示,贵州茅台的营业收入、净利润和资产规模都在持续增加。

营业收入从2015年的约393亿元增加到2020年的约901亿元,增长率约为2.29倍;净利润从2015

年的约127亿元增加到2020年的约418亿元,增长率约为2.29倍;资产规模从2015年的约526亿元增加到2020年的约1300亿元,增长率约为2.47倍。

从这些数据中可以看出,贵州茅台的财务状况良好,公司经营稳定,且具有较强的盈利能力和资产实力。

贵州茅台的偿债能力也相对较好。

财务数据显示,贵州茅台的资产负债率保持在较低

的水平,约为30%左右。

这意味着公司的资产与负债的比例相对较低,资产相对来说较为

充足。

贵州茅台的流动比率和速动比率也保持在较高的水平,分别为约1.5和1.2左右。

这表明公司具有较强的偿付能力,能够迅速偿还债务。

贵州茅台的偿债能力较强,公司风

险相对较小。

通过对贵州茅台的财务能力进行分析,可以看出该公司具有较强的盈利能力、偿债能

力和资产实力。

公司的经营状况良好,且在过去几年中保持了稳定的增长态势。

这为贵州

茅台未来的发展提供了良好的基础和潜力。

值得注意的是,贵州茅台作为白酒行业的领军

企业,面临着市场竞争的压力和行业监管的挑战,需要保持持续创新和提升企业竞争力。

贵州茅台财务分析之偿债能力分析-精选

武商企业偿债能力分析1.短期偿债能力分析(1)流动比率武商集团在08-12五年内相比,2008年流动比率最大,说明其08年短期偿债能力最强,从而债权人的权益也越有保证,但是最大的比率为0.85<1(流动比率小于1是警告信号,公认标准为2),表示每一元流动负债有0.85元流动资产作保证,说明武商企业如果有即将到期的债务,可能无法及时偿。

2012年,与同行业三家集团相比,武商集团的流动比率最小,因此可以看出其流动比率不合理,短期偿债能力弱。

(2)速动比率武商集团在08-12五年内相比,2008年速动比率最大,从短期偿债能力来看,说明其08年短期偿债能力最强,但是其最大的比率为0.73<1(公认标准为1),表示其流动资产可以立即用于偿付流动负债的能力不强。

2012年,与同行业三家集团相比,武商集团的速冻比率最小,因此可以看出其速动比率不合理,短期偿债能力弱。

(3)现金流动负债比武商集团在08-12五年内相比,2010年现金流动负债比最高,表明企业经营活动产生的现金净流量最多,最能保障企业按期偿还到期债务。

2012年,与同行业三家集团相比,武商集团的现金流动负债比处于中上等,因此可以表明其短期偿债能力较好。

从图中前两项指标的前四年的年情况来看,表明企业经营困难,不仅流动资产与流动债务比例不断降低,而且短期可变现资产的比例也不断降低,同时经营现金流与流动债务比例更是迅速大幅下降,偿债能力不断变差,随时可能无法偿还债务。

但是12年稍有好转,说明企业已经意识到危机,开始关注这个问题也采取了一定的措施,从而有可能在接下来一段时间内会有所提高。

从第三个指标来看,武商集团的短期偿债能力较好,收付实现制为基础计量的现金流动负债比率指标,能充分体现企业经营活动所产生的现金净流量,直观地反映出武商集团偿还流动负债的实际能力较强。

综合来看,武商集团的短期偿债能力一般。

2.长期偿债能力(1)资产负债率武商集团在08-12五年内相比,2008年资产负债率最低,反映出企业资产中债权人提供资金所占的比重最小,以及企业资产对债权人权益的保障程度最好,从而其偿还债务的能力最强。

贵州茅台2023财务报告分析

贵州茅台2023财务报告分析一、引言贵州茅台是中国最知名的白酒品牌之一,其财务报告是分析该公司财务状况和经营绩效的重要依据。

本文将对贵州茅台2023财务报告进行详细分析,包括财务指标、盈利能力、偿债能力、运营能力和现金流量等方面的数据。

二、财务指标分析1. 营业收入:根据2023年财务报告,贵州茅台的营业收入为XX亿元,同比增长XX%。

这表明公司在过去一年中取得了良好的销售业绩。

2. 净利润:贵州茅台的净利润为XX亿元,同比增长XX%。

这显示公司在管理成本和利润率方面取得了良好的表现。

3. 毛利率:贵州茅台的毛利率为XX%,同比增长XX个百分点。

这表明公司在生产和销售方面的效率提高,能够更好地控制成本。

4. 净利润率:贵州茅台的净利润率为XX%,同比增长XX个百分点。

这意味着公司在利润分配和资本利用方面取得了良好的结果。

三、盈利能力分析1. ROE(净资产收益率):根据财务报告,贵州茅台的ROE为XX%,同比增长XX个百分点。

这显示公司有效地利用股东资本,获得了良好的回报。

2. ROA(总资产收益率):贵州茅台的ROA为XX%,同比增长XX个百分点。

这表明公司在资产配置和利用方面取得了良好的效果。

3. EPS(每股收益):贵州茅台的EPS为XX元,同比增长XX%。

这表明公司每股股票的盈利能力增加,对股东具有吸引力。

四、偿债能力分析1. 资产负债率:贵州茅台的资产负债率为XX%,同比减少XX个百分点。

这意味着公司在偿债能力方面取得了发展,降低了财务风险。

2. 流动比率:贵州茅台的流动比率为XX,同比增加XX个百分点。

这显示公司有足够的流动资产来偿还短期债务。

3. 速动比率:贵州茅台的速动比率为XX,同比增加XX个百分点。

这表明公司具备足够的流动资产来偿还短期债务,而无需依赖存货。

五、运营能力分析1. 库存周转率:贵州茅台的库存周转率为XX次,同比增加XX个百分点。

这表明公司在管理库存方面取得了良好的效果,减少了库存积压。

贵州茅台短期偿债能力分析

影响短期偿债能力的经济因素

一、公司内部因素 二、公司外部因素

一、公司内部因素

(一)公司的资产结构

1.公司的债务水平很低,偿债能力很强,特别是短期 偿债能力。存在的问题主要在于流动资产过剩未能有 效利用,影响了资金的使用效率,使机会成本和筹集 成本增加。

2.流动资产所占比例较大,说明公司短期偿债能较强 流动资产中应收账款比率非常低,说明了其产品非常畅销

营运资本

营运资本=流动资产-流动负债

贵州茅台营运资本计算表 单位:万元

项目 流动资产 流动负债 营运资本

2019年 1224080 425077 799003

2019年 727150 211262 515888

贵州茅台营运资本计算表 单位:万元

项目 流动资产 流动负债 营运资本

2009年 1565560 510806 1054754

1224080 311457 425077 2.15

727150 230482 211262 2.35

496930 80975 213815 -0.2

贵州茅台速动比率计算表

单位:万元

项目

2009年

2019年

差异

流动资产 1565560 1224080 341480

存货

419225

311457

107768

现金流动负债比率表明每一元流动负债的 经营现金流量保障程度,真实的反映了企 业偿还流动负债的实际能力。该指标越大, 表明企业经营活动产生的现金净流量越大, 对偿还债务越有保障。09年现金流动负债 比率比08年下降了33.14%,是受年经营 现金流量下降了19.5%和流动负债上升 20.17的双重影响,说明公司的实际偿债 能力有所下降。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

贵州茅台偿债能力分析

一、短期偿债能力分析

(一)静态分析

1、流动比率分析:

贵州茅台期初流动比率为3.80,高于2:1,表示企业的偿付能力强,企业所面临的短期流动风险小,债权人安全程度高。

流动比率超过1的部分高,债权人的安全边际大,全额收回债券的可靠程度高。

到了期末流动比率有所下降,表明企业短期偿债具有一定压力。

2、流动速率分析:

由表可知,期初速动比率为2.38,期末速动比率为2.28,可以看出茅台公司期末短期偿债能力低于期初。

3、现金比率分析:

由表可知,贵州茅台期初现金比率为2.32,期末为2.23.可以看出该公司期末现金比率比期初减少了10%,结合前两个因素,该公司短期偿债能力很强,各指标之间的差距并不大。

(二)动态分析

1、现金流动负债比率分析

由表可知,茅台公司的本期现金流动负债比率为1.21,表示企业有足够的能力以生产经营活动产生的现金来偿还其短期债务。

二、长期偿债能力分析

(一)长期偿债能力指标分析

1、资产负债率分析

期初资产负债率=21.21%

期末资产负债率=20.42%

,茅台公司期末资产负债率比期初下降了0.79%,表明该公司债务负担略有下降,这一比率较低,长期债务能力风险较小。

2、股东权益比率分析

贵州茅台2013年股东权益率为79.58%,表明企

业资产大部分来自所有者投资,企业偿还债务的保证大,债权人可能会受到的损失很小。

3、固定长期适合率分析

由表可知,茅台公司期初固定长期适合率为

19.2%,期末为19.31%。

该公司的长期资金能够

满足固定资产的投资需要,而且回旋余地比较大,从期末来看,有80.69%的长期资金用于其他方面,进而可以推断出,企业除用于固定资产的资金需要外,其他方面的资金需要基本上靠长期资金来满足,短期偿债的压力较小。

由表可知,茅台公司固定资产与非流动负债比率结果为:

期初固定资产与非流动负债比率=38320.32%

期末固定资产与非流动负债比率=47976.59%

从结果可知,期初每1元的非流动负债有383.2

元的固定资产作为偿付保证。

在期末,每1元的非流动负债有479.77元的固定资产可以偿付。

可见,不论期初还是期末,如果实在清算状态下,该公司长期债务的清偿都是有保障的。

4、资产非流动负债率的分析

由表可知,茅台公司的资产非流动负债率计算结果为:

期初资产非流动负债率=0.04%

期末资产非流动负债率=0.03%

从结果看出,茅台公司的资产非流动负债率非常低,期末每1元资产中长期债务知占0.004元,长期债务负担轻,长期债权人的保证程度高。

结合该公司资产负债率,发现短期债务所占比例较大,可适当调整长短期债务比例。

5、非流动负债营运资金比率分析

由表可知,茅台公司的非流动负债营运资金比率计算结果为:

期初非流动负债营运资金比率=150245.92%

期末非流动负债营运资金比率=172337.08%

可以看出,茅台公司期初非流动负债营运资金比率很高,营运资金用于偿还非流动负债的保证程度很高。

期末非流动负债营运资金比率达到

172337.08%,偿债能力有很大提高。

(二)盈利能力对长期偿债能力影响的分析

1、销售利息比率分析

茅台公司期末利息比率为-1.39%较期初-1.59%有所下降,表明该公司销售状况好,偿还到期债务可能给企业造成的冲击小,企业销售所得现金用于偿付利息的比例小,偿债压力。