欧菲光2019年度财务分析报告

欧菲光2020年一季度财务分析结论报告

欧菲光2020年一季度财务分析综合报告欧菲光2020年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润亏损24,431.28万元,2020年一季度扭亏为盈,盈利14,567.45万元。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

营业收入有所下降,但企业却实现了扭亏增盈,并且实现利润有较大幅度的增长,企业所采取的减亏政策取得了很好效果,但要注意营业收入下降的不利影响。

二、成本费用分析2020年一季度营业成本为876,623.73万元,与2019年一季度的977,925.84万元相比有较大幅度下降,下降10.36%。

2020年一季度销售费用为2,591.86万元,与2019年一季度的4,723.4万元相比有较大幅度下降,下降45.13%。

2020年一季度销售费用大幅度下降,营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的政策,并取得了一定成效,但要注意收入下降所带来的负面影响。

2020年一季度管理费用为19,488.48万元,与2019年一季度的28,153.43万元相比有较大幅度下降,下降30.78%。

2020年一季度管理费用占营业收入的比例为2%,与2019年一季度的2.64%相比有所降低,降低0.65个百分点。

2020年一季度财务费用为20,552.52万元,与2019年一季度的12,223.29万元相比有较大增长,增长68.14%。

三、资产结构分析2020年一季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2019年一季度相比,2020年一季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析内部资料,妥善保管第1 页共3 页。

欧菲光2020年三季度财务指标报告

75.22 150.56

105.55

43.71

2020年三季度 260.28 70.97 151.38 44.87

欧菲光2020年三季度总资产周转次数为1.38次,比2019年三季度周转 速度加快,周转天数从262.35天缩短到260.28天。表明企业在收缩战线、 进行结构性调整的同时,提高了企业资产的营运效率。

内部资料,妥善保管

第2页 共4页

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障Байду номын сангаас数 资产负债率(%)

偿债能力指标表

2018年三季度

2019年三季度

1.05

0.9

0.53 2.89

0.56 1.3

73.56

77.83

2020年三季度 1.14 0.83 94.7

70.33

2020年三季度流动比率为1.14,与2019年三季度的0.9相比有所增长, 增长了0.24。2020年三季度流动比率比2019年三季度提高的主要原因是: 2020年三季度流动资产为2,286,738.48万元,与2019年三季度的 2,393,311.31万元相比有所下降,下降4.45%。2020年三季度流动负债为 2,013,505.75万元,与2019年三季度的2,650,786.41万元相比有较大幅度 下降,下降24.04%。流动资产下降速度慢于流动负债的下降速度,致使流 动比率提高。

欧菲光2020年三季度财务指标报告

一、实现利润分析

项目名称

实现利润增减变化表(万元)

2018年三季度 数值 增长率(%)

2019年三季度 数值 增长率(%)

2020年三季度 数值 增长率(%)

营业收入

利润总额 营业利润 投资收益 营业外利润

欧菲光2019年三季度财务分析结论报告

欧菲光2019年三季度财务分析综合报告欧菲光2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为11,079.23万元,与2018年三季度的70,092.03万元相比有较大幅度下降,下降84.19%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2019年三季度营业成本为1,296,542.65万元,与2018年三季度的1,100,524.08万元相比有较大增长,增长17.81%。

2019年三季度销售费用为5,054.43万元,与2018年三季度的4,821.17万元相比有所增长,增长4.84%。

2019年三季度在销售费用增长的同时营业收入有较大幅度的增长,并且营业收入的增长明显快于销售成本的增长,企业销售活动取得了理想的市场效果。

2018年三季度管理费用带来收益54,058.8万元,2019年三季度融资活动由创造收益转化为支付费用,支付24,830.4万元。

2019年三季度管理费用占营业收入的比例为1.74%,2018年三季度为-4.19%。

管理费用占营业收入的比例大幅度提高,但营业利润却大幅度下降,管理费用的增长过快,很不合理,应当采取措施加以控制。

2019年三季度财务费用为36,556.86万元,与2018年三季度的37,052.21万元相比有所下降,下降1.34%。

三、资产结构分析2019年三季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2018年三季度相比,2019年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2018年三季度相比,资产结构趋于恶化。

内部资料,妥善保管第1 页共4 页。

欧菲光2020年上半年财务分析详细报告

项目名称 总资产 流动资产

应收账款

资产构成表(万元)

2018年上半年

2019年上半年

数值 百分比(%) 数值 百分比(%)

2020年上半年 数值 百分比(%)

3,906,412.8 6

100.00 4,226,154.2 8

100.00 4,219,380.1 3

100.00

2,330,113.8 7

1

2

应收账款

存货

货币资金 其他应收款 其他流动资产 应收票据 预付款项 交易性金融资产

980,702.73

978,006.92 241,285.7 9,950.04 92,724.84 16,401.48 10,166.1 0

42.09 1,057,776.0 2

41.97 870,838.03

10.36 344,771.87

24.79 1,237,081.3 7

3.24 143,172.12

0.20 8,143.67

29.27 1,077,767.8 4

3.39 174,085.6

0.19 166,401.75

25.54 4.13 3.94

2.流动资产构成特点 企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业 流动资产的43.55%,应当加强应收款项管理,关注应收款项的质量。

6.资产结构的变动情况

2020年上半年存货占营业收入的比例明显下降。从流动资产与收入变 化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下 降,与2019年上半年相比,资产结构偏差。

项目名称

资产主要项目变动情况表(万元)

2019年上半年

数值

差值 增长率(%) 数值

欧菲光2020年三季度财务分析结论报告

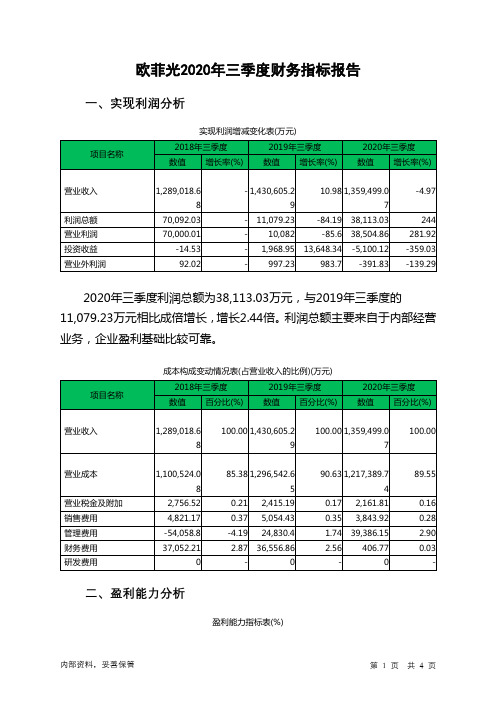

欧菲光2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为38,113.03万元,与2019年三季度的11,079.23万元相比成倍增长,增长2.44倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2020年三季度营业成本为1,217,389.74万元,与2019年三季度的1,296,542.65万元相比有所下降,下降6.1%。

2020年三季度销售费用为3,843.92万元,与2019年三季度的5,054.43万元相比有较大幅度下降,下降23.95%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用大幅度下降,营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的政策,并取得了一定成效,但要注意收入下降所带来的负面影响。

2020年三季度管理费用为39,386.15万元,与2019年三季度的24,830.4万元相比有较大增长,增长58.62%。

2020年三季度管理费用占营业收入的比例为2.9%,与2019年三季度的1.74%相比有所提高,提高1.16个百分点。

企业经营业务的盈利水平也在提高,管理费用增长比较合理。

2020年三季度财务费用为406.77万元,与2019年三季度的36,556.86万元相比有较大幅度下降,下降98.89%。

三、资产结构分析2020年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2019年三季度相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,欧菲光2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增内部资料,妥善保管第1 页共3 页。

欧普照明2019年度财务分析报告

欧普照明[603515]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况欧普照明2019年资产总额为8,107,404,791.79元,其中流动资产为6,276,776,452.82元,占总资产比例为77.42%;非流动资产为1,830,628,338.97元,占总资产比例为22.58%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,欧普照明2019年的流动资产主要包括交易性金融资产、存货以及应收票据及应收账款,各项分别占比为72.62%,12.73%和7.59%。

欧菲光2020年三季度财务分析详细报告

25.94 1,195,669.2 7

3.26 150,855.17

0.20 7,879.63

28.67 1,071,972.6 6

3.62 202,796.08

0.19 158,241.75

27.26 5.16 4.02

2.流动资产构成特点 企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业 流动资产的39.84%,应当加强应收款项管理,关注应收款项的质量。

项目名称 流动资产

内部资料,妥善保管

流动资产构成表(万元)

2018年三季度

2019年三季度

数值

百分比(%) 100.00

数值

百分比(%) 100.00

2020年三季度 数值 百分比(%)

100.00

第 2 页 共 39 页

2,267,572.4 2

2,393,311.3 1

2,286,738.4 8

项目名称 总资产 流动资产

应收账款

资产构成表(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)

3,995,544.9 9

100.00 4,170,250.9 2

100.00 3,931,708.2

100.00

2,267,572.4 2

56.75 2,393,311.3 1

0.79 1,044,481.7 1

43.64 911,049.19

39.84

存货

货币资金

其他流动资产 应收票据 预付款项 交易性金融资产

1,127,269.1 9

67,279.59

108,323.23 11,465.89 12,337.69 0

欧菲光:2019年度股东大会决议公告

证券代码:002456 证券简称:欧菲光公告编号:2020-044欧菲光集团股份有限公司2019年度股东大会决议公告本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

一、特别提示1. 本次股东大会未出现否决议案;2. 本次会议未变更前次股东大会已通过的决议。

二、会议召开的情况1. 召集人:公司董事会2. 表决方式:现场投票表决与网络投票相结合方式3. 会议召开时间:现场会议召开时间为:2020年5月11日(星期一)下午14:30。

网络投票时间为:2020年5月11日(1) 通过深圳证券交易所交易系统进行网络投票的时间为:为2020年5月11日上午9:30至11:30,下午13:00至15:00;(2) 通过深圳证券交易所互联网投票系统投票的时间为:2020年5月11日9:15-15:00。

4. 会议召开地点:江西省南昌市南昌县航空城大道欧菲光未来城综合办公楼7楼一号会议室。

5. 本次会议由公司董事长蔡荣军先生主持,会议的召集、召开符合《公司法》、《股东大会议事规则》、《股票上市规则》及《公司章程》等有关规定。

三、会议的出席情况1. 出席本次股东大会现场会议和通过网络投票的股东、股东代表及委托投票代理人共34人,代表公司股份数848,231,005股,占公司股份总数的31.2670%。

其中:出席本次股东大会现场会议的股东、股东代表及委托投票代理人共9人,代表公司股份数827,608,476股,占公司股份总数的30.5068%;通过网络投票出席本次股东大会的股东共25人,代表公司股份总数为20,622,529股,占公司股份总数0.7602%。

2. 会议对董事会公告的股东大会提案进行了审议和表决。

3. 公司部分董事、监事、高级管理人员及聘请的律师出席或列席了本次股东大会。

四、议案审议和表决情况本次股东大会采用现场投票和网络投票相结合的表决方式审议了以下提案,并形成如下决议:(一)、审议《2019年年度报告全文及摘要》表决结果:参加该议案表决的股东代表有表决权股份848,231,005股,其中同意票848,093,805股,占出席会议有表决权股份总数的99.9838%;反对票5,500股,占出席会议有表决权股份总数的0.0006%;弃权票131,700股,占出席会议有表决权股份总数的0.0155%。

欧菲光:2019年度内部控制自我评价报告

欧菲光集团股份有限公司2019年度内部控制自我评价报告欧菲光集团股份有限公司全体股东:根据《企业内部控制基本规范》及其配套指引等有关法律法规规章和其他内部控制监管要求(以下简称“企业内部控制规范体系”),结合欧菲光集团股份有限公司(以下简称“公司”)内部控制制度和评价办法,在内部控制日常监督和专项监督的基础上,我们对公司2019年12月31日(内部控制评价报告基准日)的内部控制有效性进行了评价。

一、重要声明按照企业内部控制规范体系的规定,建立健全和有效实施内部控制,评价其有效性,并如实披露内部控制评价报告是公司董事会的责任。

监事会对董事会建立和实施内部控制进行监督。

经理层负责组织领导企业内部控制的日常运行。

公司董事会、监事会及董事、监事、高级管理人员保证本报告内容不存在任何虚假记载、误导性陈述或重大遗漏,并对报告内容的真实性、准确性和完整性承担个别及连带法律责任。

公司内部控制的目标是合理保证经营管理合法合规、资产安全、财务报告及相关信息真实完整,提高经营效率和效果,促进实现发展战略。

由于内部控制存在的固有局限性,故仅能为实现上述目标提供合理保证。

此外,由于情况的变化可能导致内部控制变得不恰当,或对控制政策和程序遵循的程度降低,根据内部控制评价结果推测未来内部控制的有效性具有一定的风险。

二、内部控制评价结论根据公司财务报告内部控制重大缺陷的认定情况,于内部控制评价报告基准日,不存在财务报告内部控制重大缺陷,董事会认为,公司已按照企业内部控制规范体系和相关规定的要求在所有重大方面保持了有效的财务报告内部控制。

根据公司非财务报告内部控制重大缺陷认定情况,于内部控制评价报告基准日,公司未发现非财务报告内部控制重大缺陷。

自内部控制评价报告基准日至内部控制评价报告发出日之间未发生影响内部控制有效性评价结论的因素。

三、内部控制评价工作情况(一)内部控制评价范围公司按照风险导向原则确定纳入评价范围的主要单位、业务和事项以及高风险领域。

欧菲光2019年现金流量报告

欧菲光

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 欧菲光2019年现金流量报告

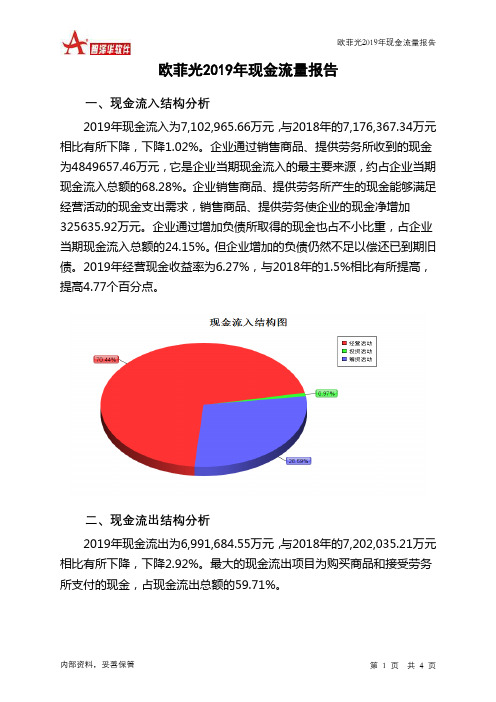

一、现金流入结构分析

2019年现金流入为7,102,965.66万元,与2018年的7,176,367.34万元相比有所下降,下降1.02%。

企业通过销售商品、提供劳务所收到的现金为4849657.46万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的68.28%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加

325635.92万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的24.15%。

但企业增加的负债仍然不足以偿还已到期旧债。

2019年经营现金收益率为6.27%,与2018年的1.5%相比有所提高,提高4.77个百分点。

二、现金流出结构分析

2019年现金流出为6,991,684.55万元,与2018年的7,202,035.21万元相比有所下降,下降2.92%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的59.71%。

欧菲光:2019年度业绩快报

证券代码:002456 证券简称:欧菲光公告编号:2020-016 欧菲光集团股份有限公司2019年度业绩快报本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

特别提示:本公告所载2019年度的财务数据仅为初步核算数据,已经公司内部审计部门审计,未经会计师事务所审计,与年度报告中披露的最终数据可能存在差异,请投资者注意投资风险。

一、2019年度主要财务数据和指标单位:人民币(万元)备注:上述数据均以公司合并报表数据填列。

公司本报告期合并报表中股本总数为271,246.71万股,中国证券登记结算有限责任公司出具的本报告期末公司股本总数为271,286.71万股,数据存在差异是由于截至报告期末,公司第三期限制性股票已完成部分退款流程,但回购注销手续尚在办理过程中。

二、经营业绩和财务状况情况说明1、报告期财务状况报告期内,公司实现营业总收入5,198,633.43万元,较上年同期增长20.78%;营业利润69,849.46万元,较上年同期增长204.22%;利润总额70,486.32万元,较上年同期增长242.16%;归属于上市公司股东的净利润52,002.38万元,较上年同期增长200.20%。

2、业绩扭亏为盈的主要因素(1)公司积极把握行业发展机会,加大高端产品研发和量产出货,摄像头模组、屏下指纹模组和镜头等核心业务和产品的营业收入和出货量均实现较快增长。

(2)公司完善内部治理,加强成本控制和存货管理,提高运营效率。

(3)2019年度,非经常性损益对归属于上市公司股东的净利润的影响为19,455万元,主要系转让子公司部分股权产生的收益和政府补助等。

3、财务指标变动幅度达30%的主要原因报告期内,公司营业利润、利润总额、归属上市公司股东的净利润和基本每股收益增长幅度较大,主要原因是公司光学和屏下指纹业务增长迅速,高端产品出货占比提升,带动公司整体利润实现增长。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

欧菲光[002456]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况欧菲光2019年资产总额为40,559,525,006.58元,其中流动资产为23,885,908,151.68元,占总资产比例为58.89%;非流动资产为16,673,616,854.9元,占总资产比例为41.11%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,欧菲光2019年的流动资产主要包括应收票据及应收账款、应收账款以及存货,各项分别占比为41.98%,41.73%和30.43%。

2.1.3 非流动资产构成情况非流动资产主要包括债权投资、其他债权投资、长期应收款、长期股权投资、其他权益工具投资、其他非流动金融资产、投资性房地产、固定资产、在建工程、生产性生物资产、油气资产、使权资产、无形资产、开发支出、商誉、长期待摊费用、递延所得资产、其他非流动资产科目,欧菲光2019年的非流动资产主要包括固定资产、无形资产以及长期股权投资,各项分别占比为66.35%,11.35%和10.49%。

2.2 负债及所有者权益结构分析2.2.1 负债及所有者权益基本构成情况欧菲光2019年年总负债金额为29,581,689,856.82元,所有者权益总额为10,977,835,149.76元,其中资本金为2,694,739,325.0元,资产负债率为72.93%,在负债中,流动负债为25,592,091,295.49元;占负债和所有者权益总额的63.10%,非流动负债为3,989,598,561.33元,占负债和所有者权益总额的9.84%。

2.2.2 流动负债基本构成情况流动负债主要包括短期借款、交易性金融负债、衍生金融负债、应付票据及应付账款、预收款项、合同负债、应付职工薪酬、应交税费、其他应付款、应计负债、持有待售负债、一年内到期的非流动负债和其他流动负债科目, 欧菲光2019年的流动负债主要包括应付票据及应付账款、应付账款以及短期借款,各项分别占比为40.09%,40.09%和32.23%。

2.2.3 非流动负债基本构成情况非流动负债主要包括长期借款、应付债券、租赁负债、长期应付款、预计负债、递延收益、递延所得税负债、其他非流动负债科目,欧菲光2019年的非流动负债主要包括长期借款、长期应付款以及递延所得税负债,各项分别占比为55.69%,38.10%和4.21%。

2.2.4 所有者权益基本构成情况所有者权益部分主要包括实收资本(或股本)、其他权益工具、资本公积、库存股、其他综合收益、专项储备、盈余公积、未分配利润、少数股东权益科目,2019年欧菲光的所有者权益部分主要包括资本公积、未分配利润以及实收资本(或股本),各项分别占比为32.45%,27.32%和24.55%。

2.3利润分析2.3.1 净利润分析2019年欧菲光的净利润为516,009,133.38元,与2018年的-530,038,371.39元相比下降了197.35%。

2.3.2 营业利润分析2019年欧菲光的营业利润为657,009,839.45元,与2018年的-670,214,623.95元相比下降了198.03%。

2.3.3 利润总额分析2019年欧菲光的利润总额为656,959,224.6元,与2018年的-495,817,880.77元相比下降了232.50%。

2.3.4 成本费用分析成本和费用总额包括营业成本、税金及附加、销售费用、管理费用、研发费用和财务费用科目,2019年欧菲光的成本费用总额为51,068,175,993.23元,其中营业成本、研发费用以及管理费用,各项分别占比为91.73%,3.40%和2.14%。

2.4 现金流量分析2.4.1 经营活动、投资活动及筹资活动现金流分析2019年欧菲光的经营现金流量净额为3,256,359,172.31元,与2018年的644,506,274.07元相比上升了405.25%;投资活动现金流净额为-1,319,282,902.4元;筹资活动现金流净额为-824,265,182.83元。

2.4.2 现金流入结构分析2019年欧菲光现金流入总金额为71,029,656,617.97元,其中经营活动现金流入为50,029,942,989.11元,占现金流入总额的70.44%;投资活动现金流入为689,689,162.66元,占现金流入总额的0.97%;筹资活动现金流入为20,310,024,466.2元,占现金流入总额的28.59%。

经营活动现金流入小计中销售商品/提供劳务收到的现金为48,496,574,550.63元,占经营活动现金流入小计的96.94%;收到的税费返还为926,361,355.67元,占经营活动现金流入小计的1.85%;收到其他与经营活动有关的现金为607,007,082.81元,占经营活动现金流入小计的1.21%。

投资活动现金流入小计中收回投资收到的现金为30,313,126.14元,占投资活动现金流入小计的4.4%;处置固定资产/无形资产和其他长期资产收回的现金净额为8,469,311.6元,占投资活动现金流入小计的1.23%;处置子公司及其他营业单位收到的现金净额为599,998,803.0元,占投资活动现金流入小计的87.0%;收到其他与投资活动有关的现金为50,907,921.92元,占投资活动现金流入小计的7.38%。

筹资活动现金流入小计中吸收投资收到的现金为2,990,000,000.0元,占筹资活动现金流入小计的14.72%;其中:子公司吸收少数股东投资收到的现金为1,990,000,000.0元,占筹资活动现金流入小计的9.8%;取得借款收到的现金为17,152,260,023.48元,占筹资活动现金流入小计的84.45%;收到其他与筹资活动有关的现金为167,764,442.72元,占筹资活动现金流入小计的0.83%。

2.4.3 现金流出结构分析2019年欧菲光现金流出总额为69,916,845,530.89元,现金流出总额中经营活动现金流出小计为46,773,583,816.8元,占现金流出总额的66.9%;投资活动现金流出小计为2,008,972,065.06元,占现金流出总额的2.87%;筹资活动现金流出小计为21,134,289,649.03元,占现金流出总额的30.23%。

经营活动现金流出小计中购买商品/接受劳务支付的现金为41,746,855,584.36元,占经营活动现金流出小计的89.25%;支付给职工以及为职工支付的现金为3,821,792,837.43元,占经营活动现金流出小计的8.17%;支付的各项税费为426,443,341.29元,占经营活动现金流出小计的0.91%;支付其他与经营活动有关的现金为778,492,053.72元,占经营活动现金流出小计的1.66%。

投资活动现金流出小计中购建固定资产/无形资产和其他长期资产支付的现金为1,931,718,212.75元,占投资活动现金流出小计的96.15%;支付其他与投资活动有关的现金为77,253,852.31元,占投资活动现金流出小计的3.85%。

筹资活动现金流出小计中偿还债务支付的现金为19,233,856,450.99元,占筹资活动现金流出小计的91.01%;分配股利/利润或偿付利息支付的现金为823,575,084.4元,占筹资活动现金流出小计的3.9%;支付其他与筹资活动有关的现金为1,076,858,113.64元,占筹资活动现金流出小计的5.1%。

2.5 偿债能力分析2.5.1 短期偿债能力从短期偿债比率看,欧菲光2019年的流动比率、速动比率及现金比率分别为93.33%,64.93%,14.44%。

2.5.2 综合偿债能力从整体的资产负债率和产权比率指标来看,2019年欧菲光年的资产负债率和产权比率分别为72.93%和269.47%。

2.6 营运能力分析2.6.1 存货周转率2019年欧菲光的存货周转率为5.78次,2018年为4.54次,2019年比2018年上升了1.24次。

2.6.2 应收账款周转率2019年欧菲光的应收账款周转率为5.09次,2018年为5.35次,2019年比2018年下降了0.26次。

2.6.3 总资产周转率2019年欧菲光的总资产周转率为1.32次,2018年为1.25次,2019年比2018年上升了0.07次。

2.7盈利能力分析反应企业盈利能力的指标主要有销售毛利率、销售净利率、净资产收益率和总资产收益率。

2019年欧菲光的销售毛利率为9.87%,销售净利率为0.99%,总资产报酬率(ROA)为1.30%,净资产收益率(ROE)为5.18%。

2.7.1 销售毛利率2019年欧菲光的销售毛利率为9.87%,2018年为12.32%,2019年比2018年下降了2.45%。