商业银行风险管理 课后答案(精编文档).doc

《商业银行管理学》课后习题答案及解析

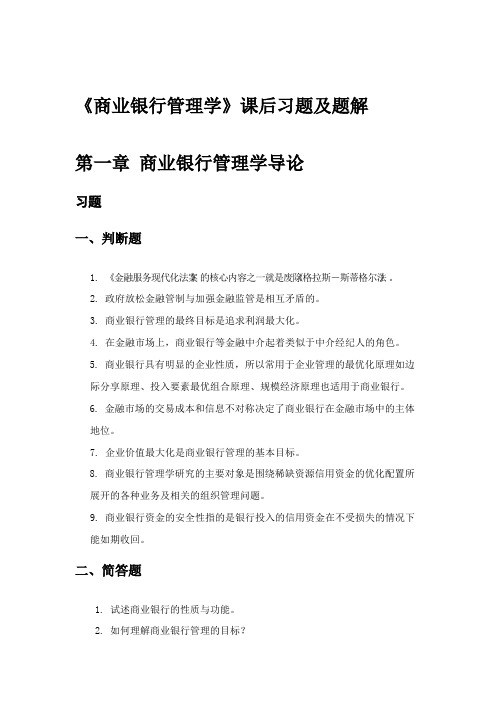

《商业银行管理学》课后习题答案及解析《商业银行管理学》课后习题及题解第一章商业银行管理学导论习题一、判断题1. 《金融服务现代化法案》的核心内容之一就是废除《格拉斯-斯蒂格尔法》。

2. 政府放松金融管制与加强金融监管是相互矛盾的。

3. 商业银行管理的最终目标是追求利润最大化。

4. 在金融市场上,商业银行等金融中介起着类似于中介经纪人的角色。

5. 商业银行具有明显的企业性质,所以常用于企业管理的最优化原理如边际分享原理、投入要素最优组合原理、规模经济原理也适用于商业银行。

6. 金融市场的交易成本和信息不对称决定了商业银行在金融市场中的主体地位。

7. 企业价值最大化是商业银行管理的基本目标。

8. 商业银行管理学研究的主要对象是围绕稀缺资源信用资金的优化配置所展开的各种业务及相关的组织管理问题。

9. 商业银行资金的安全性指的是银行投入的信用资金在不受损失的情况下能如期收回。

二、简答题1. 试述商业银行的性质与功能。

2. 如何理解商业银行管理的目标?3. 现代商业银行经营的特点有哪些?4. 商业银行管理学的研究对象和内容是什么?5. 如何看待“三性”平衡之间的关系?三、论述题1. 论述商业银行的三性目标是什么,如何处理三者之间的关系。

2. 试结合我国实际论述商业银行在金融体系中的作用。

第一章习题参考答案一、判断题1.√2.×3.×4.√5.×6.√7.×8.√9.√二、略;三、略。

第二章商业银行资本金管理习题一、判断题1. 新巴塞尔资本协议规定,商业银行的核心资本充足率仍为4%。

2. 巴塞尔协议规定,银行附属资本的合计金额不得超过其核心资本的50%。

3. 新巴塞尔资本协议对银行信用风险提供了两种方法:标准法和内部模型法。

4. 资本充足率反映了商业银行抵御风险的能力。

5. 我国国有商业银行目前只能通过财政增资的方式增加资本金。

6. 商业银行计算信用风险加权资产的标准法中的风险权重由监管机关规定。

《商业银行内部控制与风险管理》复习题及答案.doc

《商业银⾏内部控制与风险管理》复习题及答案.doc精⼼整理《商业银⾏内部控制与风险管理》复习题⼀、单项选择题1、下列选项中,按商业银⾏风险表现形式划分风险,不包括:(D)A 信⽤风险B 操作风险C 流动性风险D 会计风险(还有国家风险、利率风险、汇率风险、通货膨胀风险、投资风险、竞争风险、法律风险、声誉风险,共11 ⼤风险,见教材P13)2、下列选项中,哪⼀个不属于银⾏风险管理中的三个核⼼问题:( B)A 风险来⾃哪⾥B 怎样规避风险C 银⾏⾯临哪些风险D如何管理这些风险见教材 P173、商业银⾏风险管理的基⽯是:( B)A 公司制改⾰B 组织框架C 股份制D 企业战略P314、下列选项中,不是 GARP关于全⾯风险管理框架的三⼤⽀撑体系是:(C)A 上侧管理B 下侧管理C 业务管理D 不确定管理P375、下列选项不属于《巴塞尔新资本协议》的三⼤⽀柱是:( D)A 最低资本要求B 监管监察C 市场纪律D 组织框架P806、《巴塞尔新资本协议》作为银⾏经营管理新思想的播种者,确⽴了未来以(A)为核⼼的银⾏全⾯风险管理的理念。

C 市场纪律D 国家监管P877、风险管理的核⼼⼯具是:(C)AVAR法 B 外部评级系统 C 内部评级系统 D 德尔菲法见教材 P1038、在商业银⾏⾯临的各种风险中,被称为“⽴即死亡”的风险是指:( C)A 操作风险B 信⽤风险C 流动风险D 市场风险P1159、下列选项,不是常⽤的市场风险限额是:(B)A 交易限额B 缺⼝限额C 风险限额D ⽌损限额P13610、下列选项中不属于“货款三查”的是:(C)A 货前调查B 货时审查C 货中抽查D 货后检查P15711、下列选项中不属于操作风险管理⼀般框架中的风险战略是:(A)A 风险评估B 业务⽬标C 风险偏好D 风险政策P169-17012、下列选项中不属于操作风险管理中风险评估的⽅法是:(D)A 记分卡法B 检查表法( P173,还有⼯作间交流法,共 4 种⽅法)13、下列不是商业银⾏的三性是:(D)A 安全性B 稳定性C 流动性D 风险性⼆、填空题1、巴塞尔银⾏监管委员会规定银⾏的核⼼资本充⾜率不低于(4%),总体资本充⾜率不低于(8%)。

银行风险管理的实战问题及答案

银行风险管理的实战问题及答案问题一:什么是银行风险管理?银行风险管理是指银行机构为了保护自身利益和客户利益,有效识别、评估和控制可能对银行业务运营和财务状况产生不利影响的各种风险的过程。

它包括对信用风险、市场风险、操作风险、流动性风险等进行管理和控制。

问题二:银行风险管理的目的是什么?银行风险管理的目的是最大限度地降低或避免银行遭受风险带来的损失,确保银行能够持续稳健地经营,保护客户利益,维护金融体系的稳定。

问题三:银行风险管理的主要步骤有哪些?银行风险管理的主要步骤包括:1. 风险识别:识别银行所面临的各种潜在风险,如信用风险、市场风险、操作风险等。

2. 风险评估:对已识别的风险进行评估,确定其可能带来的损失程度和影响范围。

3. 风险控制:制定相应的风险管理策略和控制措施,以降低或避免风险带来的损失,如建立风险管理框架、设置监测和限制机制等。

4. 风险监测:定期监测银行风险的变化情况,及时发现和应对可能的风险暴露。

5. 风险报告:向内外部相关方报告银行风险的状况和管理情况,确保透明度和合规性。

问题四:银行风险管理中常见的风险类型有哪些?银行风险管理中常见的风险类型包括:1. 信用风险:指借款人或债务人无法按时履约或违约,导致银行资产价值减少的风险。

2. 市场风险:指由于市场价格波动、利率变动、汇率变动等原因导致银行资产价值波动的风险。

3. 操作风险:指由于内部操作失误、人为疏忽、系统故障等原因导致银行业务运营活动受到影响的风险。

4. 流动性风险:指银行无法及时满足资金需求或无法及时变现资产的风险。

5. 法律风险:指由于银行业务违反法律法规或合同约定而导致的法律纠纷和法律责任的风险。

问题五:银行风险管理的挑战有哪些?银行风险管理面临的挑战包括:1. 复杂性:银行业务涉及多个风险类型,风险相互关联,管理难度较大。

2. 不确定性:市场环境和经济形势的变化带来了风险的不确定性,需要及时应对和调整风险管理策略。

第一章风险管理课后测试答案

第一章风险管理基础• 1.课程学习• 2.课程评估• 3.课后测试课后测试测试成绩:60.0分。

恭喜您顺利通过考试!•1、商业银行发行的理财产品出现与国内客户诉讼纠纷的负面事件,并在网络传播,则商业银行面临的风险类型有()。

(3.33 分)•••••✔ C••••正确答案:C••2、商业银行通过银团贷款的方式来降低风险的做法属于()管理策略。

(3.33 分)••✔ B••••••正确答案:B••3、商业银行所面临的违约风险、结算风险属于()类别。

(3.33 分)••••••D••正确答案:D••4、()属于商业银行所面临的市场风险。

(3.33 分)•••✔ B••••••正确答案:B••5、商业银行发放贷款时,未严格执行先落实抵押手续、后放款的规定,致使贷款处于无抵押的高风险状态,此类风险事件属于()类别。

(3.33 分)A••••••••正确答案:A••6、下列不属于商业银行代理业务中的操作风险的是()。

(3.33 分)••••••D••正确答案:A••7、()是指由于不完善或有问题的内部程序、员工和信息科技系统,以及外部事件给银行造成损失的风险。

(3.33 分)•✔ A••••••••正确答案:A••8、下列关于风险的定义中,印证了商业银行力图通过改善公司治理结构、强化内部控制机制,从而降低风险损失的管理理念的是()。

(3.33 分)•A••••••••正确答案:A••9、在商业银行的经营过程中,决定其风险承担能力的最重要因素是()。

(3.33 分)•••••C••✔ D••正确答案:D••10、商业银行的操作风险与市场风险、信用风险相比,具有()的特点。

(3.33 分)•✔ A••••••••正确答案:A••11、假设某风险资产的预期收益率为8%,标准差为0.15,同期国债的无风险收益率为4%。

如果希望利用该风险资产和国债构造一个预期收益率为6%的资产组合,则该风险资产和国债的投资权重分别为()。

《商业银行管理学》课后习题参考答案

《商业银行管理学》习题参考答案第一章1.金融制度对现代经济体系的运行起到了什么作用?(1)配置功能(2)节约功能(3)激励功能(4)调节功能2.商业银行在整个金融体系中有哪些功能?(1)金融服务功能(2)信用创造功能3.美国、英国、日本和德国的商业银行制度特征是什么?比较英美和日德的银行制度差异。

美国:是金融制度创新和金融产品创新的中心,拥有健全的法律法规对银行进行管制;竞争的激烈,使得美国商业银行具有完善的管理体系和较高的管理水平;受到双重银行体系的管制,即联邦和州权力机构都掌握着管制银行的权利。

英国:成立最早,经验丰富,实行分支行制;银行系统种类齐全、数量众多,按英国的分类,英国的银行主要包括清算银行,商人银行,贴现行,其他英国银行和海外银行等机构;不存在正式的制度化的银行管理机构,惟一的监管机构是作为中央银行的英格兰银行;典型的实行分业经营的国家。

日本:货币的统一发行集中到中央银行-日本银行;商业银行按区域划分的,具体可分为两大类型,即都市银行和地方银行;受到广泛的政府管制;二战前仿效英国业务分离的做法,之后随着环境的变化和经济的发展日本银行从1998年开始实行混业经营。

德国:由统一的中央银行-德意志联邦银行,统一发行货币,且德意志联邦银行被认为是欧洲各国中最具有独立性的中央银行。

德国银行高度集中,实行全能化的银行制度,密集程度是欧盟各国中最高的。

区别:英美在其业务上侧重存款的管理,而日德则侧重在贷款方面。

英美制度完善,有利于银行之间的竞争,日德法律体系发展相对缓慢。

4.根据你对我国银行业的认识,讨论我国银行业在国民经济中的地位以及制度特征。

答:地位:(1)我国的商业银行已成为整个国民经济活动的中枢(2)我国的商业银行的业务活动对全社会的货币供给具有重要影响(3)商业银行已经成为社会经济活动的信息中心(4)商业银行已经成为国家实施宏观经济政策的重要途径和基础(5)商业银行成了社会资本运动的中心制度特征:建立商业银行原则,有利于银行竞争,有利于保护银行体系安全与稳定,使银行保持适当规模。

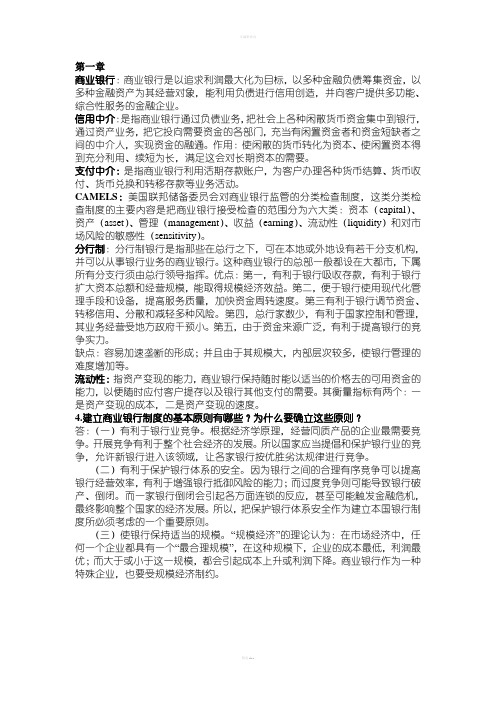

商业银行管理学课后题答案

第一章商业银行:商业银行是以追求利润最大化为目标,以多种金融欠债筹集资本,以多种金融财富为其经营对象,能利用欠债进行信用创建,并向客户供应多功能、综合性服务的金融公司。

信用中介:是指商业银行经过欠债业务,把社会上各样闲散钱币资本集中到银行,经过财富业务,把它投向需要资本的各部门,充任有闲置资本者和资本欠缺者之间的中介人,实现资本的融通。

作用:使闲散的钱币转变为资本、使闲置资本获取充分利用、续短为长,知足这会对长久资本的需要。

支付中介:是指商业银行利用活期存款账户,为客户办理各样钱币结算、钱币收付、钱币兑换和转移存款等业务活动。

CAMELS:美国联邦贮备委员会对商业银行看管的分类检查制度,这种分类检查制度的主要内容是把商业银行接受检查的范围分为六大类:资本( capital)、财富( asset )、管理( management)、利润( earning )、流动性( liquidity)和对市场风险的敏感性( sensitivity)。

分行制:分行制银行是指那些在总行之下,可在当地或外处设有若干分支机构,并能够从事银行业务的商业银行。

这种商业银行的总部一般都设在多半市,部下所有分支行须由总行领导指挥。

长处:第一,有益于银行汲取存款,有益于银行扩大资本总数和经营规模,能获得规模经济效益。

第二,便于银履行用现代化管理手段和设施,提升服务质量,加快资本周转速度。

第三有益于银行调理资本、转移信用、分别和减少多种风险。

第四,总专家数少,有益于国家控制和管理,其业务经营受地方政府干涉小。

第五,因为资本根源宽泛,有益于提升银行的竞争实力。

弊端:简单加快垄断的形成;并且因为其规模大,内部层次许多,使银行管理的难度增添等。

流动性:指财富变现的能力,商业银行保持随时能以适合的价钱去的可用资本的能力,以便随时对付客户提存以及银行其余支付的需要。

其权衡指标有两个:一是财富变现的成本,二是财富变现的速度。

4.成立商业银行制度的基根源则有哪些?为何要确定这些原则?答:(一)有益于银行业竞争。

商业银行风险管理 课后答案

测试成绩:91.67分。

恭喜您顺利通过考试!多选题1. 目前,商业银行面临的主要的金融环境有()√A 金融的国际化与全球化日益深化B 利率自由化的步伐日益加快C 资本市场的逐步开放D 分业经营向混业经营的逐步转化正确答案: A B C D2. 风险的特征包括()√A 隐蔽性B 加速性C 可控性D 扩散性正确答案: A B C D3. 市场风险的类别包括()×A 利率风险B 汇率风险C 股票价格风险D 商品价格风险正确答案: A B C D4. 商业银行风险监管的核心指标分为哪三个层次?()√A 风险水平B 风险迁徙C 风险抵补D 风险消耗5. 商业银行的风险管理程序包括()√A 风险识别B 风险估价C 风险评价D 风险处理正确答案: A B C D6. 风险管理体系包括()√A 组织系统B 信息系统C 预警系统D 监控系统正确答案: A B C D7. 风险管理技术包括()√A 风险预防B 风险回避C 风险分散D 风险转移正确答案: A B C D8. 我国银行业的操作风险可以分为哪几类()√A 人员B 内部程序C 系统D 外部事件9. 银行柜面操作风险的表现形式包括()√A 操作失误型B 主观违规型C 内部欺诈型D 外部欺诈型正确答案: A B C D10. 制定商业银行风险监管核心指标是为了加强对商业银行风险的()√A 识别B 评价C 预警D 控制正确答案: A B C判断题11. 巴塞尔委员会规定,银行资产负债的流动性比率不得低于25%。

√正确错误正确答案:正确12. 核心负债与负债总额之比,不应低于()√0.50.60.650.7正确答案: 0.6。

银行风险管理的实战问题及答案

银行风险管理的实战问题及答案问题一:什么是银行风险管理?银行风险管理是指银行为了保护自身利益和维护金融稳定,采取一系列的策略和措施来识别、评估、监控和控制可能对银行业务和财务状况产生负面影响的各类风险。

问题二:银行风险管理的重要性是什么?银行风险管理的重要性体现在以下几个方面:1. 保护银行资产:风险管理有助于银行识别潜在的风险并采取相应措施,以保护银行的资产免受损失。

2. 维护金融稳定:通过有效的风险管理,银行可以减轻金融系统中的风险,维护金融市场的稳定性。

3. 提高业务效率:风险管理可以帮助银行识别和评估风险,从而优化业务流程,提高业务效率。

4. 遵循法规要求:银行风险管理需要遵守各种法规和监管要求,以确保银行业务的合规性。

问题三:银行风险管理的主要类型有哪些?银行风险管理主要涉及以下几个类型的风险:1. 信用风险:指因借款人或债务人未能按时履约而导致的损失。

2. 市场风险:指由于市场价格波动或不确定性而导致的损失,包括利率风险、汇率风险、股票价格风险等。

3. 流动性风险:指银行可能无法及时满足债务偿付和资金流动性需求的风险。

4. 操作风险:指因内部操作失误、欺诈行为或外部事件等原因而导致的损失。

5. 法律风险:指由于法律法规的变化或合同纠纷等原因导致的损失。

问题四:银行风险管理的基本流程是什么?银行风险管理的基本流程包括以下几个步骤:1. 风险识别:通过对银行业务和市场环境的分析,识别可能存在的各类风险。

2. 风险评估:对已识别的风险进行定量或定性评估,确定其可能带来的损失程度。

3. 风险监控:建立风险监控系统,对银行业务和市场风险进行实时监测和控制。

4. 风险控制:采取相应的风险控制措施,降低风险的发生概率和影响程度。

5. 风险报告:及时向银行管理层和监管机构报告风险情况,保持透明度和合规性。

问题五:银行风险管理的挑战有哪些?银行风险管理面临以下几个挑战:1. 复杂性:银行业务和金融市场的复杂性增加了风险管理的难度。

《商业银行管理》课后习题答案IMChap21

CHAPTER 21PRICING CONSUMER AND REAL ESTATE LOANSGoal of the Chapter: To learn how consumer and real estate loan rates may be determined and to see the options a bank loan officer has today in pricing loans to individuals and families.Key Terms Presented in This ChapterAnnual percentage rate (APR) Compensating deposit balanceSimple interest Fixed rate mortgages (FRMs)Discount rate method Adjustable-rate mortgages (ARMs)Add-on method PointsRule of 78sChapter OutlineI. Introduction: The Challenge of Pricing Consumer and Real Estate LoansII. The Interest Rate Attached to Nonresidential Consumer LoansA. Cost-Plus Loan Rate ModelB. Annual Percentage RateC. Simple InterestD. The Discount Rate MethodE. The Add-On Loan Rate MethodF. Rule of 78sG. Compensating Balance RequirementsIII. Use of Variable Rates on Consumer LoansIV.Interest Rates on Home Mortgage LoansA.Fixed Rated MortgagesB.Variable Rate MortgagesC.Charging the Customer Mortgage PointsV Summary of the ChapterConcept Checks21-1. What options does a bank loan officer have in pricing consumer loansMost consumer loans, like most business loans, are priced off some base or cost rate, with a profit margin and compensation for risk added on. The rate on a consumer loan may be figured from the cost-plus model or the base-rate model. Most installment and lump-sum payment loans are made with fixed interest rates. However, due to the volatility of interest rates in the 1 970’s and 1980's, a greater number of floating rate consumer loans have appeared.21-2. Suppose a customer is offered a loan at a discount rate of 8 percent and pays $75 in interest at the beginning of the term of the loan. What net amount of credit did this customer receive?The relevant formula is:Then the net amount of credit received must be $75/.08 or $937.50.Suppose you are told that the effective rate on this loan is 12 percent. What is the average loan amount the customer had available during the year?In this instance:Interest Owed $75Effective loan ratio = Average Loan Amount During the Year= x = 0.12Then the average loan amount during the year must be:x = $75 = $625.0.1221-3. See if you can determine what APR you are charging a consumer loan customer using the tables inside the back cover of this text if you grant the customer a loan for 5 (payable in monthly installments) years which carries a finance charge per $100 of $42.74.The terms quoted mean that the customer must pay an APR of 15 percent according to the Annual Percentage Rate Table in the tables inside the text's back cover.21-4. A customer is quoted an APR of 16 percent on a loan of $10,000, lasting for 4 and payable in monthly installments years.According to the Table in Appendix B the Finance charge per $100 of amount financed must be $36.03 or $36.03 *100 = $3603 in total finance charges.Problems21-1. William Crenshaw, who owns a small retail business, has requested a personal loan of $4500 for one year. He asks for a lump-sum loan with no installment payments; the loan, as requested, will be repaid at the end of the year plus interest. However, the bank wants monthly payments at an annual interest rate of 13 percent.If Crenshaw had received the loan under his preferred terms he would pay:Discount Interest Owed $75 loan rate = Net Amount = x = 0.08 of Credit ReceivedInterest Owed = Principal *Rate * Time = $4500 * 0.13 * 1 = $585.On the other hand, if the loan is repaid in 12 equal monthly installments (of $375 apiece) theinterest owed would be:First Month: $4500 x 0.13 x 1/12 = $48.75Second Month: $4125 x 0.13 x 1/12 = $44.69Third Month: $3750 x 0.13 x 1/12 = $40.62Fourth Month: $3375 x 0.13 x 1/12 = $36.56Fifth Month: $3000 x 0.13 x 1/12 = $32.50Sixth Month: $2625 x 0.13 x 1/12 = $28.44Seventh Month: $2250 x 0.13 x 1/12 =$24.37Eighth Month: $1875 x 0.13 x 1/12 = $20.31Ninth Month: $1500 x 0.13 x 1/12 = $16.25Tenth Month: $1125 x O.13 x 1/12 = $12.19Eleventh Month: $750 x 0.13 x 1/12 = $ 8.12Twelfth Month: $375 x 0.13 x 1/12 = $ 4.06Total Interest Paid $316.86In straight dollar terms it appears that Crenshaw pays less interest ($316.86 versus $585) with the loan paid back in monthly installments rather than repayment of a lump sum at the end. However, because Crenshaw has use of only about half the loan's balance (or $2250) on average over the year when repayment is in 12 equal installments he pays an approximate effective interest rate of $316.86/$2250 or 14.08% with the installment loan which significantly exceeds the loan contract rate of 13% under the lump-sum loan contract. (Note: We emphasize the word approximate.)As an alternative solution to this problem, we could prepare an amortization schedule for this loan, which would look like the following:For a $4,500 loan with a 13% annual interest rate and repayment on a monthly basis, the payment each month would be $401.85.Interest PrincipalBeginning Balance Payment Portion Portion Ending Balance$4,500.00 $401.85 $48.75 $351.10 $4,148.90$4,148.90 $401.85 $44.95 $356.90 $3,792.00$3,792.00 $401.85 $41.08 $360.77 $3,431.23$3,431.23 $401.85 $37.17 $364.68 $3,066.55$3,066.55 $401.85 $33.22 $368.63 $2,697.92$2,697.92 $401.85 $29.23 $372.62 $2,523.30$2,523.30 $401.85 $25.19 $376.66 $2,146.64$2,146.64 $401.85 $23.26 $378.59 $1,768.05$1,768.05 $401.85 $19.15 $382.70 $1,385.35$1,385.35 $401.85 $15.01 $386.84 $ 998.51$ 998.51 $401.85 $10.82 $391.03 $ 607.48$ 607.48 $401.85 $ 6.58 $395.27 $ 212.21$ 212.21 $214.51* $ 2.30 $212.21 $ 0.00Total Interest Paid $336.71* The final payment will equal the balance remaining before the last payment plus the interest on that balance. In most, if not all cases, this payment will be different from the regular payment.21-2. Frank Petrel plans to start an auto repair shop and has requested a $10,000 new-venture loan. The bank wishes to make a discount-rate loan at prime plus 2 percentage points or 14.5 percent.This means Petrel will receive net loan proceeds of $10,000 - $10,000 * 0.145 = $8550.Using this net figure as a base, Petrel will pay an effective interest rate of$1450 / $8550 or 16.96%.Alternative Scenario 1:Would Mr. Petrel be better off if he were able to get a $10,000 personal loan with a 12.5% add-on rate for one year? Why or why not?Solution:In this instance, Petrel would have to repay the $10,000 plus $10,000 x 0.125 in interest or $1250. He would be asked to make monthly installment payments of ($10,000 + $1250) / 12or $937.50 per month for 12 months. Because Petrel would have only $5,000 in borrowed funds on average to use over a 12-month period, the approximate effective interest rate he would pay under the add-on rate method would be $1250 / $5000 or about 25 percent. (A financial calculator solution gives us an effective rate of 22.32%.) Clearly this effective rate would be much higher than the interest rate on the discount business loan.Alternative Scenario 2:What happens to the effective rate on Mr. Petrel's loan if the prime rate changes to 10 percent?Solution:The rate on Mr. Petrel's discounted loan would be 12 percent (10% + 2%).The net proceeds from the loan would, therefore, be$10,000 - ($10,000 * .12) = $10,000 - $1,200 = $8,800.The effective cost of the loan would then be$1,200 / $8,800 = .1364 or 13.64%. (Declines from 16.96%)Alternative Scenario 3:How does the effective rate on this loan change if the prime rate increases to 13 percent?Solution:The rate on Mr. Petrel's discounted loan would be 15 percent (13% + 2%).The net proceeds from the loan would be$10,000 - ($10,000 *.15) = $10,000 - $1,500 = $8,500.The effective cost of the loan would then be$1,500 / $8,500 = .1765 or 17.65%. (Increases from 16.96%)Alternative Scenario 4:Suppose Mr. Petrel is able to raise personal equity to put into the new business in the amount of $2,500 from his accumulated savings and from a small loan extended by a close friend. The bank will then lend him just $7,500 at a discount rate of prime plus one-and-one-half percentage points (currently prime is 12 percent). What is the effective interest rate on the loan in this case?Solution:The rate on Mr. Petrel's discounted loan would be 13.5 percent (12% + 1.5%).The net proceeds from the loan would be$7,500 - ($7,500 *.135) = $7,500- $1,012.50 = $6,487.50.The effective cost of the loan would then be$1,012.50 / $6,487.50 = .1561 or 15.61%.21-3. The Robbins family has asked for a 20-year mortgage in the amount of $60,000 to purchase a home. At a 10 percent loan rate, what is the required monthly payment?Solution:$579.01 1- 0.10/12) 1(0.10/12) (1 * 0.10/12 * 60,000$12*2012*20=++Because of the computational problems in the above formula, an easier approach is to use the tables inside the text's back cover to find the:Total Finance Charge Per $100 Financed = $131.61Total Finance Charge on the Loan Amount Requested =($60,000 / $100) x $131.61 = $78,966Required Monthly Payment = Total Finance Charge + Loan AmountNumber of Payments= [$78,966 + $60,000] / 240 = $ 579.03Alternative Scenario 1:If the Robbinses' home mortgage loan rate is adjustable and rises to 11 percent at the beginning of the second year of the loan, what will the required monthly payment be?Solution:$628.48 1- 0.11/12) 1(0.11/12) (1 * 0.11/12 * 000,60$12*1912*19=++Note that we assume the first-year loan rate is 10 percent and then rises to 11 percent for theremaining 19 years (or 228 months) of the 20 year loan. Also, for ease of calculations, we assume that there has been no significant reduction in the principal amount of the loan. In reality, the Robbins will have reduced the principal to approximately $59,000 at the end of the first year. Interpolation in the tables inside the text's back cover for an 11percent loan for 228 remaining monthly payments gives:Total Finance Usage Per $100 Financed = $104.59) - ($147.73 * 180- 240180-228 104.59$+= $104.59 + $34.51 = $139.10Total Finance Charge on Remainder of Loan = ($60,000/$100) * $139.10 = $83,460Required Monthly Payment = $59,000)on ($618 $629.21 228$60,000 $83,460=+Alternative Scenario 2:Suppose the rate on the Robbinses' home mortgage declines to 9 percent at the beginning of the loan's second year. What happens to the required monthly payment?Solution:Note: Since Table 3 in the Appendix does not have 9 percent, we will calculate the required monthly payment using a financial calculator.Required Monthly Payment for $60,000 at 9 percent (.75% per month) for 19 years/(228 months)= $550.14 ($540.97 for $59,000)Alternative Scenario 3:Would the Robbins family be better off under all of the above scenarios if they took out a 15-year mortgage instead of a 20-year mortgage? What would they gain and what would they give up with this mortgage loan of a shorter maturity?Solution:The answer to this question depends upon the Robbinses' ability to make the higher payments that would be required on a shorter term mortgage.In each case, the Robbinses would have a higher monthly payment; however, their total payments would be less, their home would be paid for in less time, and they would accumulate equity in the home more quickly.21-4. James Alters received a $1500 loan last month with the intention of repaying the loan in 12 months. However, Alters now discovers he has the cash to repay the loan right now after making just one payment. What percentage of the total finance charge is Alters entitled toreceive as a rebate and what percentage of the loan's finance charge is the bank entitled to keep?The Rule of 78s applies here. James Alters is entitled to receive back as an interest rebate:percent 63.33 = 100x 78671211...2111 + . . . + 2 + 1=++++of the total finance charges on the loan: the lender is entitled to keep 36.67 percent of the finance charges associated with this loan.21-5. Constance Homer asks for a $10,000 loan. Slidell Corners State Bank agrees to give her immediate use of $9400 and to deduct $600 in interest up front. The effective discount rate on this loan is:6.38% $9400$600 Received Credit of Amount Net Owed Interest ==21-6. The Lindal family wants to borrow $2500 for a year to finance a European vacation. If the family must pay a 12 percent add-on loan rate, how much in interest will they pay?Interest Paid = Loan principal * Loan Rate = $2500 * 0.12 = $300What is the amount of each required monthly payment?Amount of Monthly Payment = $233.33 12$300 $2500=+What is the effective loan rate in this case?Effective Loan Rate = 24%or 0.24 $1250$300 Year the During Amount Average Owed Interest ==21-7. The APR for Joseph Nework's $10,000, 3-year automobile loan can be determined from the annual percentage rate table for monthly payment plans inside the back cover of the text.If Joseph must pay $2217 in total finance charges over 36 months, the table tells us he is paying100$2217$ or $22.17 per $100 or an APR of 13.50 percent.21-8. If Kyle Ellisor is to receive a 30-year mortgage loan in the amount of $225,000 at an APR of 14%, he will pay finance charges of $326.55 per $100 borrowed over the life of this loan (see the annual percentage rate tables inside the back cover of the text). Therefore, he will pay in total finance charges$100$225,00* $326.55 = $734,737.50.21-9. The Quisling family asks to borrow $1800 at 11 percent simple interest for one year. It will pay the following interest bill:I = P * r * t = $1800 * 0.11 * l = $198Therefore, they must pay back a total of $1998 in principal and interest.21-10. Mary Perland will pay the following in interest on her $1200 loan for one year at 8 percent simple interest:First Quarter: I = $1200 x 0.08 x 1/4 = $24Second Quarter: I = $900 x 0.08 x 1/4 = $18Third Quarter: I = $600 x 0.08 x 1/4 = $12Fourth Quarter: I = $300 x 0.08 x 1/4 = $6Total Interest owed = $24 + $18 + $12 + $6 = $60.If Mary were offered the $1200 loan at a 6 percent simple interest rate and the loan is paid in lump sum at maturity, she will pay total interest of:$1200 * 0.06 x 1 = $72.She clearly would pay more in interest but would have the full $1200 available for her use for one year.21-11. The Tielman family has asked for a $2500 loan for one year to complete home repairs. First National Bank assesses an 8 percent rate of interest and requires a $500 minimum compensating balance left in a deposit. The effective interest rate on this loan must be:10%or 0.10 $2000$200 $500 - $25000.08 * $2500 Amount Loan Net Owed Interest ===Actually 10 percent is the minimum loan rate. If the Tielman's keep a deposit balance larger than the minimum $500 required the effective loan rate will climb higher.21-12. Bill and Sue Rogers are negotiating with their local bank for a home mortgage loan in the amount of $80,000. The bank levies an up-front fee of 1.5 points on this loan. The dollar amount of points they must pay upfront is:Dollar Value of Points = $80,000 * 0.015 = $1200.The Rogers will have available for their use only $78,800 or $80,000 less $1200.21-13 As a loan officer you quote Mr. and Mrs. Coldner an APR of 14 percent on a two year loan to remodel their kitchen. The loan amount is $6000. Using the APR tables inside the back cover of the text determine the total finance charge on this loan.$913.80 15.23 x $100$6000= is the total amount in finance charges the Coldner’s wi ll pay.If they insist on a 12 percent loan$778.80 12.98 x $100$6000= is the total amount in finance charges the Coldner’s will payThe bank will lose $13521-14. Dresden bank’s personal loan department quotes Mr. Angelo a finance charge of $6.06 for each $100 in credit the bank is willing to extend to him for a year (assuming the balance of the loan will be paid off in 12 equal installments). What APR is Mr. Angelo being quoted by the bank? How much would he save per $100 borrowed if he could retire the loan in 6 months?The APR on this loan is 11 percent. If he could retire the loan in 6 months the finance charges per $100 would be $3.23. He would save $2.83 per $100 borrowed.21-15. Would you expect loan interest rates on new cars to be higher than on used cars? Why or why not? Would you expect a personal loan to carry a higher interest rate than an automobile loan? Why or why not?I would expect the interest rate on the new car loan to less than the interest rate on a used car loan. In general, newer cars are easier to sell than used cars and the bank would stand a better chance of getting their money back in the event of default on the loan. However, this may depend on the make and model of the car and the market for used cars.I would expect the interest rate on the personal loan to be higher than the interest rate on the automobile loan. In the personal loan there may not be any specific and identifiable assets pledged as collateral on the loan. In the case of the automobile loan the car purchased is generally used as collateral. In the event of default it may be more difficult for the bank to get their funds back on the personal loan.Web Site Problems1. What methods are in greatest demand today to aid in the pricing of consumer loans and real estate (particularly housing) credit? How can the world wide web be of help in this area? What web sites look especially good?I believe that the most common method for calculating consumer loan interest rates and payments is the APR. Since this is the method that banks must report by law, it is now the most often used method for calculating payments on consumer loans. The web can help because there are a number of places on the web where can find information about prevailing interest rates on consumer loans and a number of places that will calculate your payments based on a particular APR and amount borrowed. For examplehttp://moneysense.quicken.ca/eng/auto/calculators/payments/index.phtml is a place to calculate automobile loans. There are many other places on the web where you can make the same calculation.2. Why is credit scoring useful in helping to price consumer and home mortgage loans? Where can you go to get good credit-scoring information?The demand for consumer loans has expanded exponentially in recent years. As a result the need for a quick and reliable way to determine whether an individual will pay back a loan was needed. This led to the development of credit scoring. There are many web sites that discuss credit scoring and the advantages and disadvantages of these models. One web site that I found is/article1.htm. This web site is good because it does give a history of why credit scoring models have developed and a very basic description of how it works and the advantages and disadvantages. In addition there are several web sites where you can get an estimate of your credit score.3. Why is regulation so important in the personal loan area? How can you use the web to stay abreast of rule changes in the consumer loan field?Regulations are needed in this important field because it is very easy to take advantage ofill-informed individuals by charging them excessive interest rates and fees. Because of the changing technology and increased consumer demand for loans there have been a number of changes in regulations for consumer lending in recent years and changes will continue to be made in the future. There are a number of sites out on the web to help individuals keep up with these changes. One place to check is with the regulatory agencies overseeing banks (OCC, FDIC, FRS) as these agencies regularly post updates to the laws. In addition, as a banker there are several web sites that advertise seminars and classes on consumer lending which would include a discussion of the latest laws and regulations in this important area. One web site that lists several classes in this area is the web site of the American Bankers Association (ABA) at/Conferences+and+Education/onlinecourse8.htm.。

商业银行课后习题及答案

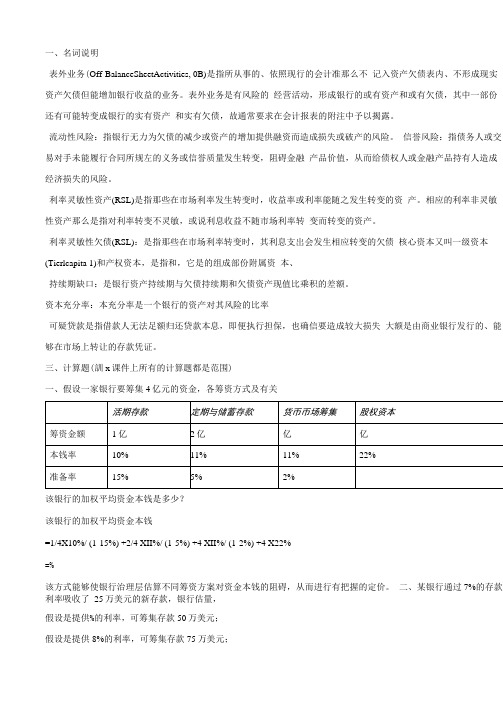

一、名词说明表外业务(Off-BalanceSheetActivities, 0B)是指所从事的、依照现行的会计准那么不记入资产欠债表内、不形成现实资产欠债但能增加银行收益的业务。

表外业务是有风险的经营活动,形成银行的或有资产和或有欠债,其中一部份还有可能转变成银行的实有资产和实有欠债,故通常要求在会计报表的附注中予以揭露。

流动性风险:指银行无力为欠债的减少或资产的增加提供融资而造成损失或破产的风险。

信誉风险:指债务人或交易对手未能履行合同所规左的义务或信誉质量发生转变,阻碍金融产品价值,从而给债权人或金融产品持有人造成经济损失的风险。

利率灵敏性资产(RSL)是指那些在市场利率发生转变时,收益率或利率能随之发生转变的资产。

相应的利率非灵敏性资产那么是指对利率转变不灵敏,或说利息收益不随市场利率转变而转变的资产。

利率灵敏性欠债(RSL):是指那些在市场利率转变时,其利息支岀会发生相应转变的欠债核心资本又叫一级资本(Tierlcapita 1)和产权资本,是指和,它是的组成部份附属资本、持续期缺口:是银行资产持续期与欠债持续期和欠债资产现值比乘积的差额。

资本充分率:本充分率是一个银行的资产对其风险的比率可疑贷款是指借款人无法足额归还贷款本息,即便执行担保,也确信要造成较大损失大额是由商业银行发行的、能够在市场上转让的存款凭证。

三、计算题(訓x课件上所有的计算题都是范围)一、假设一家银行要筹集4亿元的资金,各筹资方式及有关该银行的加权平均资金本钱是多少?该银行的加权平均资金本钱=1/4X10%/ (1-15%) +2/4 XII%/ (1-5%) +4 XII%/ (1-2%) +4 X22%=%该方式能够使银行治理层估算不同筹资方案对资金本钱的阻碍,从而进行有把握的定价。

二、某银行通过7%的存款利率吸收了25万美元的新存款,银行估量,假设是提供%的利率,可筹集存款50万美元;假设是提供8%的利率,可筹集存款75万美元;假设是提供%的利率,可筹集存款100万美元;假设是提供9%的利率,可筹集存款125万美元。

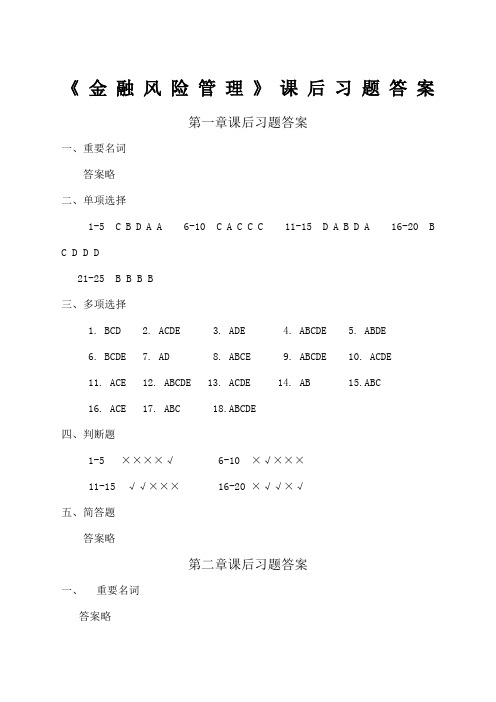

《金融风险管理》课后习题答案

《金融风险管理》课后习题答案第一章课后习题答案一、重要名词答案略二、单项选择1-5 C B D A A 6-10 C A C C C 11-15 D A B D A 16-20 B C D D D21-25 B B B B三、多项选择1. BCD2. ACDE3. ADE4. ABCDE5. ABDE6. BCDE7. AD8. ABCE9. ABCDE 10. ACDE11. ACE 12. ABCDE 13. ACDE 14. AB 15.ABC16. ACE 17. ABC 18.ABCDE四、判断题1-5 ××××√ 6-10 ×√×××11-15 √√××× 16-20 ×√√×√五、简答题答案略第二章课后习题答案一、重要名词答案略二、单项选择1-5 A C C AD 6-10 C B D D B 11-15 A A C C D 16-18 A DA三、多项选择1. A B C D2. A B C DE3. ABCDE4. ABCD5. ABCDE6. ABCDE7. ABCD8. ADE9. ACDE 10. ACE四、判断题1-5 ×√××× 6-8 ×√×五、简答题答案略第三章课后习题答案一、重要名词答案略二、单项选择1-5 ACBBB 6-10 ADBCD 11-15 DBBAC 16-21 DDABAB三、多项选择1. ABCE2. AD3. BCDE4. BDE5. BE6. CD7. BCDE8. ABCDE9. BDE 10. ABDE11. BCE 12. ABCE 13. ABCDE 14. ACE四、判断题1-5 √××√√ 6-10 ×√××× 11-15 ××××× 16-17 √×五、简答题答案略第四章课后习题答案二、单选1-5DCCAD 6-10AAABA 11-15DDCCB 15-20A ABBD三、多选1-5BCDE/CD / ABDE /ABCE /ABCDE 6-10ABCD/ ABCDE/ ABDE/CD/AC11-15ABCDE /ABCE/ACD/ABC/ABCD16-20ABCE/ABE/ABCDE/ABCDE/BCDE四、判断题1-5 错错错错错 6-10对对错对对 11-15对对对错对 16-18错错对第五章课后习题答案一、重要名词答案略二、单项选择1-5 ACCBB 6-10 ADDCD 11-15 CCBCD 16-20 ACDCC 21-25 CDBAC 26-30 DABBD 31-35 ABCAB 36-40 DACAB 41-45 CDAAC 46-48 AAD三、多项选择1. ABC2. ABD3. BCE4. AC5. BC6. BCE7. DE8. ADE9. ABCD 10. ABCD11. ABD 12. ABCD 13. ABC 14. ABCD 15. BC16. AB 17. ABCD 18. AC 19. AD 20. BCD21. CD 22. CD 23. AB四、判断题1-5 √×××√ 6-10 ××√×× 11-15 ××××√ 16-20 √×××× 21-25 √×√×× 26-30 ×√××× 31-35 ×√×××36-40 √×√√√ 41-45 ××√√√ 46-47 ×√五、简答题答案略第六章课后习题答案二、单选1-5DCCAD 6-10AAABA 11-15DDCCB 15-20A ABBD四、多选1-5BCDE/CD / ABDE /ABCE /ABCDE 6-10ABCD/ ABCDE/ ABDE/CD/AC11-15ABCDE /ABCE/ACD/ABC/ABCD16-20ABCE/ABE/ABCDE/ABCDE/BCDE五、判断题1-5 错错错错错 6-10对对错对对 11-15对对对错对 16-18错错对第七章课后习题答案一、重要名词答案略二、单项选择1-5 BCDCA 6-10 BBDDD 11-15 CADCC三、多项选择1. ABCDE2. CDE3. ABCDE4. ABCDE5. BCE6. BDE7. ABCE8. BCE9. ABC 10. ABDE11. ABCDE 12. ABD 13. ABCD四、判断题1-10√××√××√×√五、案例分析题案例1:内部欺诈(未经授权交易导致资金损失)案例2:失职违规案例3:核心雇员流失案例4:违反用工发六、简答题答案略第八章课后习题答案一、重要名词答案略二、单项选择1-5 CDCCB 6-10 DCDAB 11-15 CADAA 16-20 DACCC三、多项选择1. ACE2. ABE3. ABCE4. ADE5. ABE6. ABCD7. ABCDE8.ABCD9. ABCD 10. ABC四、判断题1-11××√××√××√√五、简答题答案略第九章课后习题答案一、重要名词答案略二、单项选择1-5 ABDDD 6-10 AABBD 11-16 CCDDAB三、多项选择1. ABCD2. ABCD3. AC4. BCD5. ABCD6. ABCDE7. ACD8. ABCDE9. ABCDE 10.ABCDE四、判断题1-5 ×√××√ 6-10 √×√×× 11-14 √√√√五、简答题答案略第十章课后习题答案一、重要名词答案略二、单项选择1-5 ABBCB 6-10 CCBDA三、多项选择1. CD2. ADE3. AC4. BCDE5. CDE6.ABC7. ACE8. ABC9. ACDE 10.ABC四、判断题1-5 ×××√×五、简答题答案略第十一章课后习题答案二、单选题1-5DABCB 6-10DABDC 11-15DBAAB 16-20DCCAA三、多选题1-5ABD/ACD/AC/ABC/ACD 6-10 ABCD/ABD/ABCDE/ABCDE/ABCDE11-15ABCDE/ABCDE/ABCD/ABCDE/ABCDE16-20ACD/ ABCDE/ABCDE/ ACE/ADE四、1-5对错错对对 6-10对错对对错 11-15对对对对错 16-20对错对错对。

(完整版)《商业银行管理学》课后习题答案

《商业银行管理学》课后习题及题解第一章商业银行管理学导论习题一、判断题1. 《金融服务现代化法案》的核心内容之一就是废除《格拉斯-斯蒂格尔法》。

2. 政府放松金融管制与加强金融监管是相互矛盾的。

3. 商业银行管理的最终目标是追求利润最大化。

4. 在金融市场上,商业银行等金融中介起着类似于中介经纪人的角色。

5. 商业银行具有明显的企业性质,所以常用于企业管理的最优化原理如边际分享原理、投入要素最优组合原理、规模经济原理也适用于商业银行。

6. 金融市场的交易成本和信息不对称决定了商业银行在金融市场中的主体地位。

7. 企业价值最大化是商业银行管理的基本目标。

8. 商业银行管理学研究的主要对象是围绕稀缺资源信用资金的优化配置所展开的各种业务及相关的组织管理问题。

9. 商业银行资金的安全性指的是银行投入的信用资金在不受损失的情况下能如期收回。

二、简答题1. 试述商业银行的性质与功能。

2. 如何理解商业银行管理的目标?3. 现代商业银行经营的特点有哪些?4. 商业银行管理学的研究对象和内容是什么?5. 如何看待“三性”平衡之间的关系?三、论述题1. 论述商业银行的三性目标是什么,如何处理三者之间的关系。

2. 试结合我国实际论述商业银行在金融体系中的作用。

第一章习题参考答案一、判断题1.√2.×3.×4.√5.×6.√7.×8.√9.√二、略;三、略。

第二章商业银行资本金管理习题一、判断题1. 新巴塞尔资本协议规定,商业银行的核心资本充足率仍为4%。

2. 巴塞尔协议规定,银行附属资本的合计金额不得超过其核心资本的50%。

3. 新巴塞尔资本协议对银行信用风险提供了两种方法:标准法和内部模型法。

4. 资本充足率反映了商业银行抵御风险的能力。

5. 我国国有商业银行目前只能通过财政增资的方式增加资本金。

6. 商业银行计算信用风险加权资产的标准法中的风险权重由监管机关规定。

二、单选题1. 我国《商业银行资本充足率管理办法》规定,计入附属资本的长期次级债务不得超过核心资本的。

商业银行经营学课后习题答案最终版-7页word资料

商业银行:商业银行是以追求利润最大化为目标,以多种金融负债筹集资金,以多种金融资产为其经营对象,能利用负债进行信用创造,并向客户提供多功能、综合性服务的金融企业。

信用中介:是指商业银行通过负债业务,把社会上各种闲散货币资金集中到银行,通过资产业务,把它投向需要资金的各部门,充当有闲置资金者和资金短缺者之间的中介人,实现资金的融通。

支付中介:是指商业银行利用活期存款帐户,为客户办理供种货币结算、货币支付、货币兑换和转移存款的等业务活动。

流动性:指资产变现的能力,商业银行保持随时能以适当的价格去的可用资金的能力,以便随时应付客户提存以及银行其他支付的需要。

CAMELS:美国联邦储备委员会对商业银行监管的分类检查制度,这类分类检查制度的主要内容是把商业银行接受检查的范围分为六大类:资本、资产、管理、收益、流动性和对市场风险的敏感性。

储备金:是为了应付未来回购,赎回资本债务或防止意外损失而建立的基金。

核心资本:核心资本由股本和税后留利忠提取的储备金组成,包括普通股、不可回收的优先股、资本盈余、留存收益、可转换的资本债券、各种补偿金。

附属资本:由未公开储备、重估准备、普通呆账准备金、长期次级债券所组成。

银行资本充足性:指银行资本数量必须超过金融管理当局所规定的能够保障正常营业并足以维持充分信誉的最低限度;同时银行现有资本或新增资本的构成,应该符合银行总体经营目标所需新增资本的具体目的。

风险加权资产:银行在风险权数给定的基础上,利用加权平均法,将各项资产的货币数额乘以其风险等级权数得到该项资产的风险加权值,然后得到的累加值即为银行表内风险加权资产。

它是确定银行资本限额的重要依据之一。

可用资金成本:也称为银行的资金转移价格,指银行可用资金所应负担的全部成本。

它是确定银行营利性资产价格的基础,因而也是银行经营中资金成本分析的重点。

大面额存单:按某一固定期限和一定利率存入银行的资金并可在市场上转让流通的票证。

再贴现:指经营票据贴现业务的商业银行将其买入的未到期的贴现汇票向中央银行再提申请贴现,也称间接借款。

商业银行管理学课后题答案(第三版全)

商业银行:商业银行是以追求利润最大化为目标,以多种金融负债筹集资金,以多种金融资产为其经营对象,能利用负债进行信用创造,并向客户提供多功能、综合性服务的金融企业。

信用中介:是指商业银行通过负债业务,把社会上各种闲散货币资金集中到银行,通过资产业务,把它投向需要资金的各部门,充当有闲置资金者和资金短缺者之间的中介人,实现资金的融通。

作用:使闲散的货币转化为资本、使闲置资本得到充分利用、续短为长,满足这会对长期资本的需要。

支付中介:是指商业银行利用活期存款账户,为客户办理各种货币结算、货币收付、货币兑换和转移存款等业务活动。

CAMELS:美国联邦储备委员会对商业银行监管的分类检查制度,这类分类检查制度的主要内容是把商业银行接受检查的范围分为六大类:资本(capital)、资产(asset)、管理(management)、收益(earning)、流动性(liquidity)和对市场风险的敏感性(sensitivity)。

分行制:分行制银行是指那些在总行之下,可在本地或外地设有若干分支机构,并可以从事银行业务的商业银行。

这种商业银行的总部一般都设在大都市,下属所有分支行须由总行领导指挥。

优点:第一,有利于银行吸收存款,有利于银行扩大资本总额和经营规模,能取得规模经济效益。

第二,便于银行使用现代化管理手段和设备,提高服务质量,加快资金周转速度。

第三有利于银行调节资金、转移信用、分散和减轻多种风险。

第四,总行家数少,有利于国家控制和管理,其业务经营受地方政府干预小。

第五,由于资金来源广泛,有利于提高银行的竞争实力。

缺点:容易加速垄断的形成;并且由于其规模大,内部层次较多,使银行管理的难度增加等。

流动性:指资产变现的能力,商业银行保持随时能以适当的价格去的可用资金的能力,以便随时应付客户提存以及银行其他支付的需要。

其衡量指标有两个:一是资产变现的成本,二是资产变现的速度。

4.建立商业银行制度的基本原则有哪些?为什么要确立这些原则?答:(一)有利于银行业竞争。

商业银行风险管理-课后练习答案

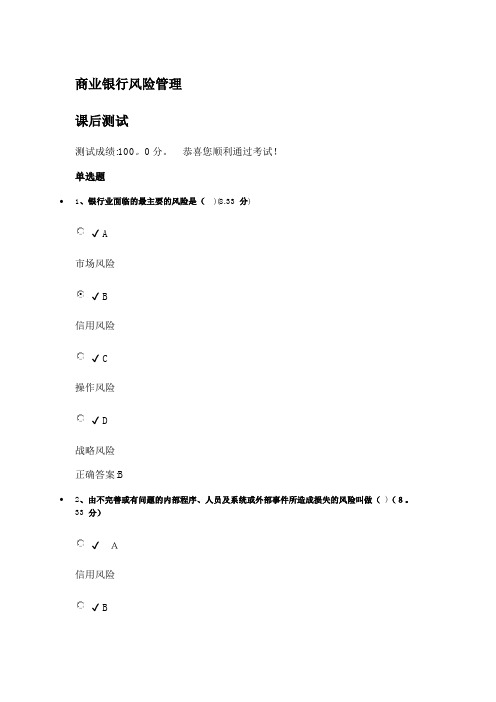

商业银行风险管理课后测试测试成绩:100。

0分。

恭喜您顺利通过考试!单选题•1、银行业面临的最主要的风险是()(8.33 分)✔ A市场风险✔ B信用风险✔ C操作风险✔ D战略风险正确答案:B•2、由不完善或有问题的内部程序、人员及系统或外部事件所造成损失的风险叫做()(8。

33 分)✔A信用风险✔ B市场风险✔C操作风险✔D国家风险正确答案:C多选题•1、目前,商业银行面临的主要的金融环境有( )(8.33分)A金融的国际化与全球化日益深化B利率自由化的步伐日益加快C资本市场的逐步开放D分业经营向混业经营的逐步转化正确答案:A BC D•2、风险的特征包括()(8.33 分)A隐蔽性B加速性C可控性D扩散性正确答案:A BC D•3、商业银行风险监管的核心指标分为哪三个层次?()(8.33分)A风险水平B风险迁徙C风险抵补D风险消耗正确答案:AB C•4、商业银行的风险管理程序包括()(8.33 分)AB风险估价C风险评价D风险处理正确答案:A B CD•5、风险管理体系包括()(8.33 分)A组织系统B信息系统C预警系统D监控系统正确答案:A B C D•6、柜面操作风险的特征包括( )(8。

33分)AB多样性C可控性D损失的不确定性正确答案:A B D•7、银行柜面操作风险的表现形式包括( )(8。

33 分)A操作失误型B主观违规型C内部欺诈型D外部欺诈型正确答案:A B CD•8、对于商业银行来说,目前面对的市场风险主要是()(8.33分)AB股票价格风险C汇率风险D商品价格风险正确答案:A C•9、制定商业银行风险监管核心指标是为了加强对商业银行风险的()(8。

33 分)A识别B评价C预警D控制正确答案:A BC判断题•1、累计外汇敞口头寸比例为累计外汇敞口头寸与资本净额之比,不应高于15%.(8.37分)✔A正确✔ B错误正确答案:错误。

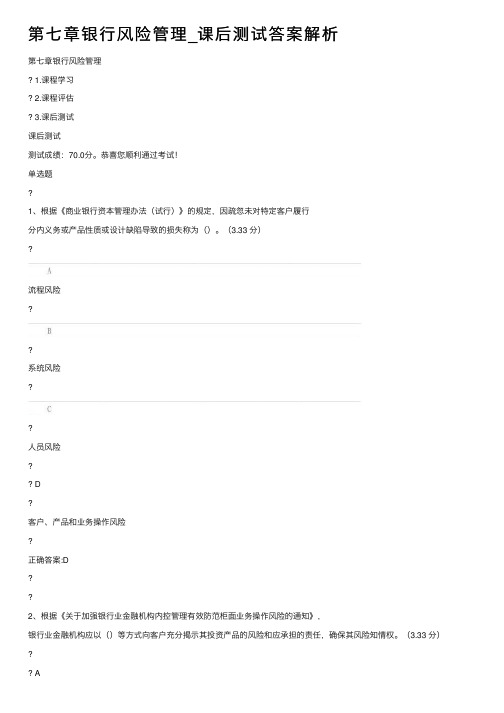

第七章银行风险管理_课后测试答案解析

第七章银⾏风险管理_课后测试答案解析第七章银⾏风险管理1.课程学习2.课程评估3.课后测试课后测试测试成绩:70.0分。

恭喜您顺利通过考试!单选题1、根据《商业银⾏资本管理办法(试⾏)》的规定,因疏忽未对特定客户履⾏分内义务或产品性质或设计缺陷导致的损失称为()。

(3.33 分)流程风险系统风险⼈员风险D客户、产品和业务操作风险正确答案:D2、根据《关于加强银⾏业⾦融机构内控管理有效防范柜⾯业务操作风险的通知》,银⾏业⾦融机构应以()等⽅式向客户充分揭⽰其投资产品的风险和应承担的责任,确保其风险知情权。

(3.33 分) A抄写风险提⽰开展宣传营销抄写收益承诺D强调产品风险正确答案:A3、下列商业银⾏降低贷款组合信⽤风险最有效的办法是()。

(3.33 分)将贷款集中到个别⾼收益的⾏业将贷款分散到收益正相关的⾏业C将贷款分散到不同的⾏业和区域将贷款集中到少数低风险的⾏业正确答案:C4、在对商业银⾏客户进⾏信⽤风险识别时,下列各项不属于对单⼀法⼈客户的⾮财务因素分析的是()。

(3.33 分)客户企业管理者的素质B客户企业的效率⽐率分析客户企业的产品和市场分析客户企业的⾏业特点分析正确答案:B5、下列哪项不属于造成商业银⾏代理业务中操作风险的外部事件?()(3.33 分)?A委托⽅伪造收付款凭证骗取资⾦B通过代理收付款进⾏洗钱活动⾏业竞争激烈由于新的监管规定出台⽽引起的风险正确答案:C6、某企业由于财务印章被盗⽤,导致该企业在开户⾏的巨额存款在⼏天内被取⾛,给该⾏造成不良影响,对该银⾏⽽⾔,此操作风险损失事件应归于()类别。

(3.33 分)实物资产的损坏信息科技系统事件内部欺诈事件D外部诈欺事件正确答案:D7、客户评级的评价主体是()。

(3.33 分)?A商业银⾏客户违约风险信⽤等级违约概率正确答案:A多选题1、下列关于商业银⾏加强不良贷款管理的做法不符合监管要求的有()。

(3.33 分)A根据宏观形势和借款⼈风险变化趋势,加⼤贷款质量分类的监管拨备覆盖率或贷款拨备率明显不低于监管要求,应增提拨备,增强风险抵补能⼒坚持“账销案存原则,”健全已被核销贷款的保全和追收制度,加⼤监督检查⼒度?建⽴健全押品管理系统,加强对押品的保管、监控、检查和重估商业银⾏应了解和掌握客户的经营管理状况正确答案:B E2、根据《商业银⾏操作风险管理指引》的规定,商业银⾏对操作风险的管理办法有()。

《风险管理》答案及解析(课前测试)DOC

银行从业人员资格考试风险管理答案及解析一、单选题:(共80题,每小题0.5分,共40分)下列选项中只有一项最符合题目要求,不选、错选均不得分。

1、【答案】A【解析】验证是银行优化内部评级体系的重要手段,也是监管当局衡量银行内部评级体系是否符合《巴塞尔新资本协议》内部评级法要求的重要方式。

内部评级体系的验证应评估内部评级和风险参数量化的准确性、稳定性和审慎性。

银行应根据本行内部评级体系和风险参数量化的特点,采取基准测试、返回检验等不同的验证方法,包括定性评估、定量检验两个方面,并定期对验证工具进行更新。

2、【答案】D【解析】若该日本出口商在110价位建立日元/美元的货币期货的空头头寸,1个月后,如果日元汇率确如预测升值到1美元=100日元甚至更高,则通过期货交易可以减少汇率风险造成的损失;如果1个月后,日元汇率不升反降,则可以利用因美元升值而获取的日元账面收益抵补卖出美元期货合约造成的损失,将汇率风险控制在一定范围之内。

3、【答案】A【解析】内部流程因素引起的操作风险是指由于商业银行业务流程缺失、设计不完善,或者没有被严格执行而造成的损失,主要包括财务/会计错误、文件/合同缺陷、产品设计缺陷、错误监控/报告、结算/支付错误、交易/定价错误六个方面。

4、【答案】B【解析】火灾、抢劫、高管欺诈等操作风险商业银行往往很难规避和降低,甚至有些无能为力,但可以通过制订应急和连续营业方案、购买保险、业务外包等方式将风险转移或缓释。

AD两项是可规避的操作风险的应对措施;C项是可降低的操作风险的应对措施。

5、【答案】A【解析】商业银行资产负债期限结构是指在未来特定的时段内,到期资产(现金流入)与到期负债(现金流出)的构成状况。

理想情况下,到期资产与到期负债的到期日和规模都应当匹配;如果未能匹配,则形成了资产负债的期限错配,并可能因此造成流动性风险。

BC 两项属于满足短期资金需求的方法;D项,用自有债券进行回购会增大资金的安全性风险。

金融商业银行风险管理配套习题及答案

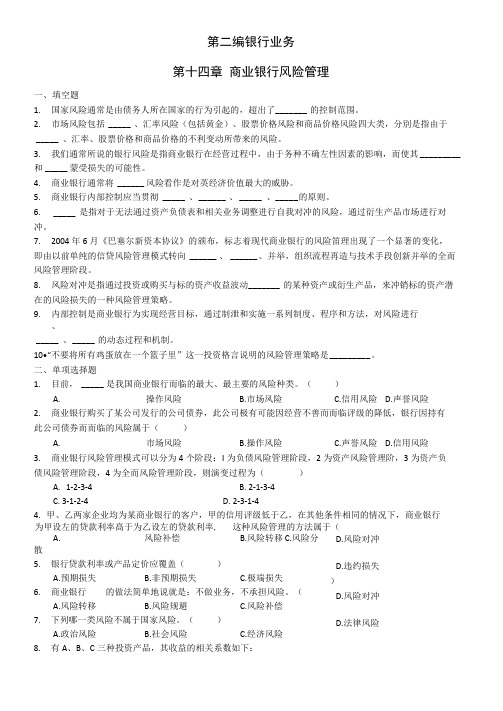

第二编银行业务 第十四章 商业银行风险管理一、 填空题1. 国家风险通常是由债务人所在国家的行为引起的,超出了 _______ 的控制范围。

2. 市场风险包括 _____ 、汇率风险(包括黄金)、股票价格风险和商品价格风险四大类,分別是指由于 _____ 、汇率、股票价格和商品价格的不利变动所带来的风险。

3. 我们通常所说的银行风险是指商业银行在经营过程中,由于务种不确左性因素的影响,而使其 _________ 和 _____ 蒙受损失的可能性。

4. 商业银行通常将 ______ 风险看作是对英经济价值最大的威胁。

5. 商业银行内部控制应当贯彻 _____ 、 ______ 、 _____ 、 _____ 的原则。

6. _____ 是指对于无法通过资产负债表和相关业务调整进行自我对冲的风险,通过衍生产品市场进行对 冲。

7. 2004年6月《巴塞尔新资本协议》的颁布,标志着现代商业银行的风险笛理出现了一个显著的变化, 即由以前单纯的信贷风险管理模式转向 ______ 、 ______ 、并举,组织流程再造与技术手段创新并举的全而 风险管理阶段。

8. 风险对冲是指通过投资或购买与标的资产收益波动_______ 的某种资产或衍生产品,来冲销标的资产潜 在的风险损失的一种风险管理策略。

9. 内部控制是商业银行为实现经营目标,通过制泄和实施一系列制度、程序和方法,对风险进行 、_____ 、 _____ 的动态过程和机制。

10•“不要将所有鸡蛋放在一个篮子里”这一投资格言说明的风险管理策略是 _________ 。

二、 单项选择题1. 目前, _____ 是我国商业银行而临的最大、最主要的风险种类。

()A.操作风险B.市场风险C.信用风险D.声誉风险2. 商业银行购买了某公司发行的公司债券,此公司极有可能因经营不善而而临评级的降低,银行因持有 此公司债券而而临的风险属于()A.市场风险B.操作风险C.声誉风险D.信用风险3. 商业银行风险管理模式可以分为4个阶段:I 为负债风险管理阶段,2为资产风险管理阶,3为资产负 债风险管理阶段,4为全而风险管理阶段,则演变过程为()A. 1-2-3-4B. 2-1-3-4C. 3-1-2-44. 甲、乙两家企业均为某商业银行的客户,甲的信用评级低于乙,在其他条件相同的情况下,商业银行A. 风险补偿B.风险转移C.风险分散5. 银行贷款利率或产品定价应覆盖()A.预期损失B.非预期损失C.极端损失 6. 商业银行的做法简单地说就是:不做业务,不承担风险。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

【最新整理,下载后即可编辑】

测试成绩:91.67分。

恭喜您顺利通过考试!

多选题

1. 目前,商业银行面临的主要的金融环境有()√

A 金融的国际化与全球化日益深化

B 利率自由化的步伐日益加快

C 资本市场的逐步开放

D 分业经营向混业经营的逐步转化

正确答案: A B C D

2. 风险的特征包括()√

A 隐蔽性

B 加速性

C 可控性

D 扩散性

正确答案: A B C D

3. 市场风险的类别包括()×

A 利率风险

B 汇率风险

C 股票价格风险

D 商品价格风险

正确答案: A B C D

4. 商业银行风险监管的核心指标分为哪三个层次?()√

A 风险水平

B 风险迁徙

C 风险抵补

D 风险消耗

正确答案: A B C

5. 商业银行的风险管理程序包括()√

A 风险识别

B 风险估价

C 风险评价

D 风险处理

正确答案: A B C D

6. 风险管理体系包括()√

A 组织系统

B 信息系统

C 预警系统

D 监控系统

正确答案: A B C D

7. 风险管理技术包括()√

A 风险预防

B 风险回避

C 风险分散

D 风险转移

正确答案: A B C D

8. 我国银行业的操作风险可以分为哪几类()√

A 人员

B 内部程序

C 系统

D 外部事件

正确答案: A B C D

9. 银行柜面操作风险的表现形式包括()√

A 操作失误型

B 主观违规型

C 内部欺诈型

D 外部欺诈型

正确答案: A B C D

10. 制定商业银行风险监管核心指标是为了加强对商业银行风险的()√

A 识别

B 评价

C 预警

D 控制

正确答案: A B C

判断题

11. 巴塞尔委员会规定,银行资产负债的流动性比率不得低于25%。

√

正确

错误

正确答案:正确

12. 核心负债与负债总额之比,不应低于()√

0.5

0.6

0.65

0.7

正确答案: 0.6。