汇率类型的替代

汇率管理制

49

整理课件

货币替代(三)

越南的货币替代特色是购买人民币和黄金较多。 持有人民币较多,原因是中国是越南名列前茅的 贸易伙伴,2006年吸收了越南出口总额的7.6%, 仅次于美国(19.7%)、日本(13.1%),为越南 第三大出口市场;提供了越南进口总额的16.5%, 领先于新加坡(14.0%)、日本(10.5%),为越 南最大进口来源地; 且人民币近年来兑美元升值, 进一步升值的前景广被看好。

差价获得BCEA部分的利润。综合到一起,社会福

43 利净整理损课件失是三角形CFE.

第二,导致一系列非法活动,给经济带来不良影 响。例如:寻租、外汇黑市

第三,外汇兑换管制对一国国内经济的长远发展 有不利影响。

第四,外汇兑换管制对国际间经济交往产生不良 影响。

44

整理课件

第四节 外汇管理中会出现的若干问题

35

整理课件

2.外汇资金收入和运用的管理 (1)外汇资金收入的管理

指贸易出口、非贸易出口和资本输入引起的外 汇收入。

(2)外汇资金运用的管理 经济主体只有在与贸易和非贸易活动有关的进口

付汇和资本输出时才能使用外汇。 3.汇率种类管理

36

整理课件

例如:2009年7月15日,国家外汇管理局发布了 《境内机构境外直接投资外汇管理规定》简化和规 范了境外直接投资外汇管理方式和程序。

37

整理课件

四、外汇直接管制的效率分析

第一,直接管制干扰了外汇市场功能的有效发挥, 从而带来经济活动的扭曲和资源配置的不当。

DD曲线表示进口商支付的外汇需求,SS曲线 表示出口收入的外汇供给,即外汇供给来源出口, 外汇需求来源进口。国际收支均衡等同于外汇市 场均衡。

38

汇率与汇率制度

汇率与汇率制度1. 汇率的定义及作用汇率是指两国货币之间的兑换比率,即用一种国家的货币表示另一种国家的货币的比值。

汇率在国际贸易和投资中扮演着非常重要的角色,对于国家经济的发展和货币政策的制定具有重要影响。

汇率的作用主要体现在以下几个方面:1.国际贸易:汇率直接影响到进口和出口商品的价格。

当一个国家的货币贬值时,其出口商品的价格会相对降低,从而增加竞争力,促进出口增长;而进口商品价格相对提高,对内需货币市场起到保护作用。

2.外汇市场:汇率是外汇市场价格的基础。

外汇市场上的汇率波动直接影响到投资者的投资收益。

投资者可以通过买卖汇率差价来获取利润。

3.外汇储备:汇率的波动对国家外汇储备的价值产生直接影响。

当一个国家的货币贬值时,其外汇储备的价值也会相应下降。

2. 汇率制度的分类汇率制度是国家对汇率进行管理和调控的一种制度安排。

根据不同的实践和目标,各国采取了不同的汇率制度,主要可以分为以下几种类型:1.固定汇率制度:在固定汇率制度下,国家通过中央银行或其它机构来维持国家货币与外币的固定汇率。

这种制度通常需要进行大量的干预以维持汇率的稳定,包括购买或出售外汇储备,以及调整货币供应量等措施。

2.浮动汇率制度:浮动汇率制度是指兑换比率根据市场供求关系来决定的汇率制度。

在这种制度下,汇率会根据市场需求和供应情况自由浮动,它主要由外汇市场的交易活动所决定,政府很少进行干预。

3.托管汇率制度:托管汇率制度是介于固定汇率制度和浮动汇率制度之间的一种制度。

它允许汇率在一定的浮动范围内波动,但政府保证在这一范围内维持汇率的稳定。

4.金本位制度:金本位制度是指将国家货币与一定数量的黄金相挂钩的汇率制度。

在此制度下,国家承诺随时以黄金兑换货币,货币发行量取决于国家黄金储备量。

5.货币联盟制度:货币联盟制度是指多个国家将自己的货币与其他成员国的货币绑定在一起,形成共同的货币体系。

这种制度通常需要通过设立共同的中央银行来实施货币政策。

拉美国家的汇率制度

拉美国家的汇率制度黄红珠汇率制度是指一国货币当局对本国汇率的定值基础、变动方法及管理规则所作的一系列安排或规定。

作为汇率政策的重要手段和国际货币体系的核心内容,汇率制度,无论对一国的国内经济发展,还是对国际货币体系,都具有重要的意义和作用。

本文将简要回顾拉美主要国家汇率制度的变迁,介绍当前这些国家汇率制度的主要特点,并对它们在汇率管理中遇到的两大问题,即汇率制度与降低通货膨胀的关系及外资流入与汇率管理的问题作一些粗浅的探讨。

拉美国家汇率制度的演变1944年召开的布雷顿森林会议确定了以美元为中心的世界货币体系。

然而,布雷顿森林体系存在着致命的缺陷,即要保持与国际贸易增长相一致的国际储备必须要求无限制地扩大美元供应量,这与保持稳定的美元价值的目标是相违背的。

随着西方发达国家之间经济不平衡发展的加剧,美国无力维持规定的汇率波动幅度和黄金官价,以美元为中心的固定汇率制就此宣告瓦解。

1973年以后,浮动汇率制取代了固定汇率制。

但大多数发展中国家,包括拉美国家,没有很快放弃固定汇率制,而是将它们的货币钉住美元或法国法郎等单一货币;或钉住国际货币基金组织的特别提款权(SDR)。

从80年代初起,越来越多的发展中国家才开始实行浮动汇率制。

据统计,1975年,大约有75%的发展中国家实行某种类型的固定汇率制,占发展中国家国际贸易的70%;而1996年这一比重已降至50%以下,占发展中国家国际贸易的20%1。

从总体看,实行固定汇率制的发展中国家越来越少;大多数发展中国家的汇率制度正在朝着越来越灵活的方向发展。

拉美国家汇率制度大体上也经历了类似的演变过程。

在布雷顿森林体系瓦解之前它们主要实行固定汇率制。

在这之后,大多数拉美国家将其货币与美元挂钩。

80年代后期,随着经济改革与调整的深入,拉美国家开始逐步转向浮动的或相对浮动的汇率制度。

据国际货币基金组织统计,1976年拉美国家中实行固定汇率制的国家有19个,实行较为灵活的有管理的浮动汇率制的国家有7个;没有一个国家实行浮动汇率制。

8种汇率制度

8种汇率制度汇率制度是指国家或地区在国际汇兑市场上对本国货币兑换其他国家货币的政策和操作方式。

不同的国家和地区根据其经济发展和政策需要,采用不同的汇率制度。

下面将介绍八种常见的汇率制度。

第一种是固定汇率制度。

固定汇率制度是指国家或地区以固定的价格兑换其他国家货币,如1美元兑换成6.5人民币,不受市场供求关系的影响。

这种制度通常需要通过政府的干预来维持汇率的稳定。

第二种是浮动汇率制度。

浮动汇率制度是指汇率可以在一定范围内自由浮动,根据市场供求关系决定汇率的涨跌。

这种制度相对灵活,可以自动平衡国际收支,但也可能导致汇率波动较大。

第三种是管理浮动汇率制度。

管理浮动汇率制度是在浮动汇率制度基础上,政府通过干预市场来调节汇率波动,以维持国际收支平衡和经济稳定。

第四种是货币篮子制度。

货币篮子制度是指汇率参照多种货币的汇率加权平均值进行确定。

这种制度能够减少汇率波动风险,有助于提高货币稳定性。

第五种是无本币制度。

无本币制度是指国家或地区采用其他国家货币作为本国货币的法定货币,并不发行独立的本国货币。

这种制度可以提高货币的稳定性和流通便利性。

第六种是双重汇率制度。

双重汇率制度是指国家或地区设立两种以上的汇率,一种用于正常贸易和金融活动,另一种用于特定的交易或行业。

这种制度可以灵活应对不同的经济情况和政策需要。

第七种是自由兑换制度。

自由兑换制度是指国家或地区允许居民和非居民以自由的方式兑换本国货币和其他国家货币。

这种制度有利于促进国际经济交流和资本流动。

第八种是国际统一货币制度。

国际统一货币制度是指多个国家或地区采用相同的货币作为共同的法定货币。

这种制度能够促进国际贸易和投资,但也需要适当的政策和机制来解决各国的经济差异和利益分配。

总结起来,不同的汇率制度在实践中有各自的适用范围和优缺点。

政府应根据国家的实际情况和经济目标,选择合适的汇率制度,并通过恰当的政策手段来维护汇率的稳定性和经济的可持续发展。

简述汇率的分类

简述汇率的分类

汇率是指两种货币之间的兑换比率,是国际贸易和投资中不可或缺的重要因素。

根据不同的标准和分类方式,汇率可以分为多种类型。

一、实际汇率和名义汇率

实际汇率是指两种货币之间的实际兑换比率,包括货币汇率和物价汇率两个方面。

名义汇率则是指两种货币之间的官方兑换比率,不考虑通货膨胀等因素的影响。

实际汇率和名义汇率之间的差异称为汇率风险,是国际贸易和投资中需要注意的重要因素。

二、浮动汇率和固定汇率

浮动汇率是指汇率的变动由市场供求关系决定,政府不干预或仅进行少量干预的汇率制度。

固定汇率则是指政府通过干预市场或其他手段来维持汇率的稳定,汇率变动幅度较小的汇率制度。

浮动汇率制度可以更好地反映市场供求关系,但也容易受到市场波动的影响;固定汇率制度可以提高汇率的稳定性,但也可能导致政府干预过度,影响市场效率。

三、直接汇率和间接汇率

直接汇率是指两种货币之间的直接兑换比率,例如人民币兑美元的汇率。

间接汇率则是指通过第三种货币进行兑换的汇率,例如人民币兑欧元的汇率可以通过先将人民币兑换成美元,再将美元兑换成

欧元来实现。

直接汇率和间接汇率的差异主要是由于不同货币之间的交叉汇率不同。

四、实时汇率和即期汇率

实时汇率是指当前市场上的汇率,随时变动。

即期汇率则是指在交易当天或两个工作日内实现的汇率,是实时汇率的一种特殊形式。

实时汇率和即期汇率的差异主要是由于交易的时间和方式不同。

汇率的分类方式多种多样,不同的分类方式反映了不同的汇率特征和应用场景。

在国际贸易和投资中,了解和掌握不同类型的汇率是非常重要的。

我国的汇率制度

人民币升值

人民币升值会影响到我国外贸和出口。 人民币升值,就会提高中国产品的价格,加大资本投入的成 本,带来的是我国出口产品竞争力的下降,从而引发国内经 济的不景气。 人民币升值可以减轻通货膨胀压力,有效地冷却过热的宏观 经济。由于人民币汇率低估,国际上大量热钱流入中国,引 起经济过热、房地产泡沫扩大。而人民币升值正可以比较有 效的解决这一问题。 人民币贬值对外汇引起贸易摩擦,极不利于国家经济的稳定。 贬值不会解决外部需求放缓问题,贬值虽然会帮助出口企业 因降低成本而存活下来,但却很难以持久。特别是中国已经 失去竞争力的产业,贬值只会延迟产业退出时间。

第一,将对我国出口企业特别是劳动密集型企业造成冲 击。 第二,不利于我国引进境外直接投资。 第三,加大国内就业压力。 第四,影响金融市场的稳定。 第五,巨额外汇储备将面临缩水的威胁。

购买力平价学说

购买力平价理论对汇率的影响 分为绝对购买力 和相 对购买了 绝对购买力则只是两国物价的比值来确定 回来的变动 而相对购买力则是考虑了一国的通货膨 胀因素 所得比值来确定 汇率。 购买力平价适用于对长期汇率的预测。它强调通胀对 汇率的影响,认为货币的对内贬值(通货膨胀)必然导 致对外贬值(汇率下跌)。购买力平价说是80多年前提 出的,由于时代的局限性,它的基础是所有商品都必 须是国际贸易商品,这就使其过于侧重国际贸易关系 而忽略了国际资本流动对汇率决定的影响,而国际资 本流动尤其是美元资产的流动现在越来越对美元汇率 起着举足轻重的影响。

利率平价学说

利率平价理论认为,两国之间的即期汇率与远期汇率的关系与两国的 利率有密切的联系。 利率平价主要是在考虑其他因素不变的情况下 两国的存款利率的变 动来分析汇率的变化 当一国的利率上升的时候 就会有大量的游资进 入高过 此时汇率跌 相反则涨 而国际收支则是在出现收支顺差的时 候 汇率由于大量的外汇进入市场而汇率跌下来 逆差的时候 则汇率 涨 利率平价理论认为资金会从利率较低的国家流向利率较高的国家,资 金的流入会使利率较高的国家的货币汇率上升。利率是本币资金的价 格,汇率则是以本币表示的外币价格,因此,实际上,影响汇率的是 实际利率,而不是名义利率。实际利率是扣除了通货膨胀因素后存款 或投资的实际价值的增长率,也就是等于名义利率减通货膨胀率。加 息只是名义利率的提升,而只有实际利率的提升才能对美元形成支持。 正因为如此,如果升息的速度慢于通货膨胀的增长速度,这样的升息 理论上讲就不能提振美元汇率。

SAP—外币评估-评估过程解析

SAP—外币评估-评估过程解析引言概述:外币评估是SAP系统中的一个重要功能,它允许企业对外币资产和负债进行评估,以反映汇率波动对财务报表的影响。

本文将深入探讨SAP系统中外币评估的评估过程,包括汇率类型、评估方法、评估区间、评估对象和评估结果等方面的内容。

一、汇率类型1.1 汇率类型的定义在SAP系统中,汇率类型是指用于评估外币资产和负债的汇率类型。

常见的汇率类型包括集团汇率、平均汇率和月末汇率等。

集团汇率是指在全球范围内适用的统一汇率,平均汇率是指在一段时间内的平均汇率,月末汇率是指特定月份最后一天的汇率。

1.2 汇率类型的选择在进行外币评估时,企业需要根据实际情况选择合适的汇率类型。

如果企业希望反映全球范围内的统一汇率影响,可以选择集团汇率;如果企业希望反映一段时间内的平均汇率影响,可以选择平均汇率;如果企业希望反映特定月份的汇率影响,可以选择月末汇率。

1.3 汇率类型的维护在SAP系统中,汇率类型是可以进行维护的。

企业可以根据需要添加、修改或删除汇率类型,以满足不同的评估需求。

同时,还可以设置汇率类型的有效期,确保评估过程中使用的是正确的汇率类型。

二、评估方法2.1 评估方法的选择在SAP系统中,有两种常见的外币评估方法,分别是实际法和平均法。

实际法是指根据实际汇率对外币资产和负债进行评估,反映实际汇率波动的影响;平均法是指根据平均汇率对外币资产和负债进行评估,反映一段时间内的平均汇率波动的影响。

2.2 评估方法的设置在SAP系统中,企业可以根据实际情况设置评估方法。

可以选择使用实际法、平均法或两者结合的方式进行评估。

同时,还可以设置评估方法的有效期,确保评估过程中使用的是正确的评估方法。

2.3 评估方法的影响评估方法的选择会直接影响评估结果。

实际法更加准确,能够反映实际汇率的波动;平均法则更加稳定,能够平滑短期汇率波动的影响。

企业需要根据自身的需求和风险承受能力,选择合适的评估方法。

三、评估区间3.1 评估区间的定义评估区间是指在SAP系统中进行外币评估的时间范围。

sap销售、采购业务外币汇率处理小全

SAP的多币种功能风传是其一大卖点。

SAP屠夫写过若干关于汇率的文章,可惜不是做财务的,看不太懂,下文仅列出我所遇到的关于MM和SD模块的汇率问题。

1、我能想到的几种Currency:local currency, company code currency, account currency, price currency, document currency, posting currency, group currency, parallel currency等等。

不甚了了。

2、汇率就是不同币种的转换关系。

业务模块涉及到币种及汇率的地方有:定价时的定价货币、单据中的单据货币、财务记账用的记账货币、公司设置的本位币等。

他们的关系如下:∙定价时:定价货币到单据货币的转换;∙过账时:单据货币到本位币的转换;∙收付时:付款货币到本位币的转换;3、极端的情况下,可能会有这样的业务情景:销售或采购业务以美元定价,订单以欧元签订,财务记账用本位币英镑,付款用人民币。

那每两步都要用到外币汇率转换。

4、不同币种之间的转换有多种类型,比如买入汇率、卖出汇率、中间汇率等,SAP将之定义成汇率类型。

汇率类型用OB07维护。

SAP中MM和SD模块涉及到的汇率类型主要有:∙欧元区内用的汇率类型EURO;∙欧元区内与欧元区外用的汇率类型EURX;∙其他常规公司使用的平均类型M;5、M类型是财务记账用的类型。

除非在OBBS中设置了替代类型,前文描述的各种货币之间的转换都按M读取汇率值。

汇率值存在表TCURR中,用OB08维护。

6、SAP在SD的设计中,允许用户在客户主数据中维护汇率类型,路径是Sales Area Data→Sales→Exch. Rate Type,字段是KNVV-KURST。

针对次客户的订单及后续开票都将按照人工维护的汇率类型去读取汇率。

如果改字段没有被维护,系统将使用汇率类型M,标准程序LV69AF18中有硬编码。

第六章 汇率制度

图6—1 汇率目标区的蜜月效应示意图

汇率

不存在目标区时的市场汇率轨迹

目标区上限 汇率目标区下的市场汇率轨迹

经济基本面决定的中心汇率

目标区下限

可以看出,汇率目标区是对汇率制度可信性与灵 活性的一种折衷,这导致它的汇率变动也具有双重特 征。显然,这种双重特征对达成开放经济内外均衡的 同时实现有利也有弊。怎样运用目标区制度因而也成 为当代国际金融理论和政策讨论的一个热门话题。

由于实施这种制度的国家或地区不存在严格意义 上的中央银行,货币发行没有一个独立的自主的机构 来控制,而是完全取决于其所建立的固定关系的货币 发行国,因此其金融管理机构就被称为货币局。 货币局制度的典型是香港的联系汇率制。货币局 制度是一种性质,香港实行的联系汇率制只是一种名 称。香港是没有中央银行的,港元的发行是由渣打银 行、汇丰银行和中国银行香港分行三家商业银行发行 的。

•

三、国际货币基金组织(IMF)对汇率制度的分类

1999年

名义分类 IMF根据成员国自己的申 报所进行的分类,每年 发布在其“汇兑安排与 汇兑限制年报”中

实际分类 IMF按照自己的划分 标准所进行的分 类

名义分类的主要缺点是许多国家所申报的汇率制度与 其实际实行的汇率制度有很大的出入,一些申报为固定汇 率的国家为了提高其产品的国际竞争力而频繁实行货币贬 值政策,而一些申报为浮动汇率的国家,特别是新兴市场 国家,往往由于国内金融市场的不完善而害怕浮动,或者 一些国家为了其反通货膨胀目标树立信誉而采取事实上的 盯住汇率。因此,从1999年1月1日起,IMF按照自己的划 分标准发布了新的汇率制度分类,即所谓的实际分类(见 表6-2)。

(二)美元化(Dollarization) 是指通过货币替代用外币(主要是美元)直接替代 本币在国内使用,从而使美元大量进入该国流通领域, 具备货币的全部或部分职能,并逐步取代本国货币,成 为该国经济活动的主要媒介。

汇率制度

第二节 浮动汇率制度

2、按照浮动形式分为 、 ),是指本 (1)单独浮动(independent floating),是指本 )单独浮动( ), 国货币不与外国任何货币发生固定联系,其汇率 国货币不与外国任何货币发生固定联系, 根据外汇市场的供求状况单独浮动。如美元、 根据外汇市场的供求状况单独浮动。如美元、澳 大利亚元、日元、加元等。 大利亚元、日元、加元等。 (2)联合浮动(joint floating) 是指几国组成货 )联合浮动( ) 币集团,集团内各货币之间保持固定比价关系, 币集团,集团内各货币之间保持固定比价关系, 而对集团外国家货币则共同浮动。 而对集团外国家货币则共同浮动。如原欧洲货币 体系成员国实行的就是这种联合浮动汇率制度。 体系成员国实行的就是这种联合浮动汇率制度。

1981-1998年间各国汇率制度的选择 年间各国汇率制度的选择

年份 国家总数 1.钉住汇率 A.钉住单一货币 A.钉住单一货币 B.钉住合成货币 B.钉住合成货币 2.有限浮动汇率 A.单一货币 A.单一货币 B.合成货币 B.合成货币 3.更加浮动汇率 3.更加浮动汇率 A.按一套指标调整 A.按一套指标调整 B.管理浮动 B.管理浮动 C.独立浮动 C.独立浮动

第一节 固定汇率制度

一、固定汇率制度的概念 固定汇率制度( 固定汇率制度(Fixed exchange rate regime)是指两国货币比价基本固定,或 )是指两国货币比价基本固定, 把两国货币汇率波动的界限限定在一定幅 度之内的汇率制度。 度之内的汇率制度。

例如: 世纪初 世纪初, 英镑的含金量为 英镑的含金量为7.3225克纯 例如:20世纪初,1英镑的含金量为 克纯 第一节 固定汇率制度 英镑和美 美元的含金量为1.50466克纯金, 克纯金, 金,美元的含金量为 克纯金 元的含金量之比为4.8665,也就是 英镑的含金 元的含金量之比为 ,也就是1英镑的含金 黄金输出点 二、固定汇率制度的类型倍,因此汇率是: 量是1美元含金量的 美元含金量的4.8665倍 因此汇率是: 量是 美元含金量的 在外汇市场上,由于外汇供求的变化, 在外汇市场上,由于外汇供求的变化,汇率并不 4.8965 英镑=4.8665美元。 美元。 即1英镑 英镑 美元 总是刚好等于铸币平价, 总是刚好等于铸币平价,而是围绕这一平价上下 1、金本位下的固定汇率制度 铸币平价 波动,波动的范围以黄金输出点和输入点为界。 波动,波动的范围以黄金输出点和输入点为界。 4.8665 在金本位下,各国货币都规定有含金量, 铸币平价+运送黄金的费用 黄金输出点=铸币平价 黄金输出点=铸币平价+运送黄金的费用 黄金输入点 两种货币之间的比价以它们的含金量为基 黄金输入点=铸币平价 铸币平价-运送黄金的费用 黄金输入点 铸币平价 运送黄金的费用 4.8365 础,汇率的波动范围受黄金输送点自发机 例如, 世纪初 世纪初, 例如,20世纪初,在伦敦和纽约外汇市场之间运 英镑所含黄金的成本为0.03美元,所以美国的 美元, 送1英镑所含黄金的成本为 英镑所含黄金的成本为 美元 制的制约,局限在很狭窄的范围之内,因 黄金输出点4.8665+0.03=4.8965,黄金输入点 黄金输出点 , 而汇率是基本固定的。 4.8665-0.03=4.8365,英镑兑美元的汇率范围就 , 是4.8965-4.8365。 。

关于汇率变动存在哪些形式

关于汇率变动存在哪些形式关于汇率变动存在哪些形式汇率变动(fluctuations in exchange)是指货币对外价值的上下波动,包括货币贬值和货币升值。

汇率是一个国家的货币可以被转换成其他货币的价格。

这里为大家分享一些关于汇率变动存在哪些形式,希望能帮助到大家!什么是汇率变动汇率变动是指货币贬值是指货币对外价值的上下波动,包含货币贬值和货币升值。

货币贬值是指一国货币对外价值的下降,或称该国货币汇率下跌。

汇率下跌的程度用货币贬值幅度来表示,其计算公式为:式中,t为货币贬值幅度,R0为贬值前汇率, R1为贬值后汇率。

货币升值是指一国货币对外价值的上升,或称该国货币汇率上涨。

汇率上涨的程度用货币升值幅度来表示,其计算公式为:汇率变动的形式(一)升值(revaluation)与贬值(devaluation)是固定汇率制度下汇率变动的两种形式。

在这个制度下,政府以法定的含金量来规范货币的价值,称为法定平价。

增值就是政府以法令形式提高本国货币的含金量,降低外汇汇率。

因此也称法定升值;贬值是政府以法令形式降低本过货币含金量,提高外汇汇率,因此亦称法定贬值。

(二)上浮(appreciation)与下浮(depreciation)是浮动汇率制度下汇率变化的两种形式,在该制度下货币汇率随时常供求关系的变化而变化。

当外汇求过于供时,其汇率会由下往上升高,称为上浮,意味着该国货币升值。

当外汇供过于求时,其汇率就会由上往下降低,称为下浮,意味着该国货币贬值。

(三)高估(overvaluation)与低估(undervaluation)是指货币的汇率高于或低于其均衡汇率。

高估:假定在固定汇率制下,国际交易按官方汇率保持在Eo水平上(Eo以直接标价法表示)。

当一国国际收支出现逆差时,其外汇市场的供求关系就会发生变化,(见上图)外汇供给曲线左移至S(外汇供给相对减少),或外汇需求曲线D右移至D(外汇需求相对增加),外汇供小于求部分为OG,供求均衡点从O升到O,新的均衡汇率是E1。

国际金融学第4讲-汇率制度与外汇政策

第4章汇率制度与外汇政策本讲主要讲授内容:**汇率制度概述**汇率制度的选择**固定汇率制和外汇干预**浮动汇率制和国际协调**汇率政策**外汇管制**货币国际化与人民币汇率制度改革4.1 汇率制度概述一、汇率制度概念与类型1.概念汇率制度〔Exchange Rate Regime or Exchange Rate System〕,又称为汇率安排〔Exchange Rate Arrangement〕,是指一国货币当局对本国货币汇率的变动所作的安排或规定.作为一种汇率制度,它应当包括以下内容:〔1〕规定确定汇率的依据;〔2〕规定汇率波动的界限;〔3〕规定维持汇率应采取的措施;〔4〕规定汇率应怎样调整.根据有关安排情况和规定内容的不同,就会有不同的汇率制度.2.汇率制度分类与发展传统上,汇率制度被分为固定汇率制和浮动汇率制两大类.从汇率制度演变的历史看,汇率制度由固定汇率制〔19世纪中末叶金本位制度开始一直到1973年〕→浮动汇率制〔1973年以后〕.严格地说,1973年以后世界各国的汇率制度,实际上是各式各样的.决不是只有固定汇率制和浮动汇率制两种形式,还有许多介于两者之间的各种不同形式的汇率制度.比较典型的有,钉住汇率制度,汇率目标区制度,以与联系汇率制度,等等.二、固定汇率制度1.概念固定汇率制度〔Fixed Exchange Rate System〕,是指两国货币的汇率基本固定,汇率的波动幅度被控制在一定范围之内的汇率制度.2.金本位制下的固定汇率制和纸币流通条件下的固定汇率制的共同点〔1〕各国对本国货币都规定有金平价,中心汇率按照两国货币各自的金平价之比来确定.〔2〕汇率水平相对稳定,仅仅围绕中心汇率在很小的范围内波动.3.金本位制下的固定汇率制和纸币流通条件下的固定汇率制的不同点〔1〕在金本位制度下,两国货币之间的中心汇率可以按照两国货币含金量决定的金平价之比来自行确定,而且现实汇率围绕中心汇率的波动被限制在黄金输送点范围内.在纸币流通条件下,固定汇率制是根据国际间的协议人为确立的.〔2〕在金本位制度下,各国的金平价是不会变动的,因而各国之间的汇率能够保持真正的稳定.而在纸币流通条件下,各国货币的金平价则是可以调整的,因此很难保证汇率的真正稳定.可见,金本位制下的固定汇率制是典型的固定汇率制,而纸币流通条件下的固定汇率制,严格地说来,只能称之为可调整的钉住汇率制〔Adjustable Pegging System〕.4.纸币流通条件下固定汇率制的基本内容与特点纸币流通条件下的固定汇率制是二战后到1973年3月这段时期,世界上主要国家实践的一种汇率制度,它是根据布雷顿森林会议所签订的《国际货币基金协议》建立起来的.这一汇率制度的核心内容是:〔1〕美元与黄金直接挂钩,规定35美元1盎司黄金的官价,美国按此官价承担美元兑换黄金的义务;〔2〕其他国家的货币与美元挂钩,以美元的含金量作为各国规定货币平价的标准,各国根据金平价标准规定本国货币与美元的比价,间接与黄金挂钩;〔3〕IMF规定各国货币对美元的汇率只能在平价上下1%的范围内波动〔1971年12月又调整为平价上下 2.25%的范围内波动〕,当汇率波动超过这个限度时,各国有义务进行干预,以保持汇率稳定.可见,这种固定汇率制度实际上是一种可调整的钉住汇率制.以美元为中心的可调整的钉住汇率制维持了27年,因为各种原因于1973年3月彻底瓦解了.从此,世界各国进入了浮动汇率时代.5.固定汇率制的意义〔1〕积极意义它能够在一定的时期内保持汇率的基本稳定,从而降低了汇率的风险.〔2〕不利影响——可能会造成外汇市场价格的扭曲——固定汇率制增强了国际经济之间的相互传递——固定汇率制也容易招致国际游资的冲击,引起国际外汇市场的动荡与混乱——一国维护固定汇率制往往以牺牲国内经济目标为代价.三、浮动汇率制度〔一〕浮动汇率制的概念浮动汇率制〔Floating Exchange Rate System〕,是指现实汇率不受平价的限制,由外汇市场上的外汇供求关系决定,并随外汇市场供求状况的变动而波动的一种汇率制度.〔二〕浮动汇率制的类型1.自由浮动和管理浮动根据政府是否干预外汇市场上外汇汇率的形成,浮动汇率可以分为自由浮动和管理浮动.〔1〕自由浮动自由浮动〔Free Floating〕又称为清洁浮动〔Clean Floating〕,是指汇率的高低完全由外汇市场上的外汇供求情况来决定,政府不对外汇市场进行任何形式的干预.〔2〕管理浮动管理浮动〔Managed Floating〕又称为肮脏浮动〔Dirty Floating〕,是指政府对外汇市场进行干预,以使汇率的变动朝着符合本国经济利益的方向发展.目前世界上各主要工业国家实行的都是管理浮动汇率制度.2.单独浮动和联合浮动根据汇率浮动的形式,浮动汇率可以分为单独浮动和联合浮动.〔1〕单独浮动单独浮动〔Independent Floating〕又称独立浮动,是指一国货币不与任何外国货币发生固定联系,其汇率根据外汇市场上的外汇供求状况和政府的干预程度自行浮动.目前采用这种汇率制度的货币主要有美元、日元、欧元、英镑、加拿大元和澳大利亚元,也有少数发展中国家的货币采取这种汇率制度.〔2〕联合浮动联合浮动〔Joint Floating〕,是指某些国家组成货币集团,在集团内部各成员国货币之间保持相对固定的比价关系,而对非成员国的货币则采取共同浮动.原欧洲共同体国家的成员国货币,曾经实行的就是联合浮动汇率制度.〔三〕对浮动汇率制的评价1.浮动汇率制的优点〔1〕在浮动汇率制下,由于汇率具有自动稳定器作用,可以使国际收支均衡得以自动实现,无需以牺牲国内经济为代价来调节汇率,有利于维持内外部平衡.〔2〕在浮动汇率制下,由于中央银行不再承担干预外汇市场、稳定汇率的义务,因而可以增加本国货币政策的自主性和有效性.〔3〕在浮动汇率制下,由于国外通货膨胀的变化不会引起本国外汇储备的变化,因而一国不再被动地从国外输入通货膨胀,这样可以避免国际性的通货膨胀传递.〔4〕浮动汇率制可以防止货币当局对汇率政策的滥用,有利于维护政策纪律性.〔5〕在浮动汇率制下,一国无需保持太多的外汇储备,这样可以使更多的外汇资金用于经济发展.〔6〕浮动汇率制有利于减少贸易管制措施,可以促进自由贸易,提高资源配置的效率.〔7〕在浮动汇率制下,汇率的变动是迅速的、自动的和持久的,它能够连续地对任何时候出现的国际收支失衡进行与时的调整,不至于出现累积性的长期国际收支失衡,因而有利于保持各国外汇市场和国际货币制度的稳定.2.浮动汇率制的缺点〔1〕浮动汇率制下的投机行为更容易导致外汇市场的不稳定.〔2〕浮动汇率内在的不稳定性将会损害国际贸易和投资.〔3〕在浮动汇率制下,政府具有违反所谓"物价纪律"倾向,而采取通货膨胀性政策.〔4〕在浮动汇率制下,货币政策的自主性难以实现.3.综合评价关于汇率制度的评价,西方学者提出了四条基本的判断标准:〔1〕该制度对实现各国宏观经济政策目标是否有利;〔2〕该制度在促进国际收支调整方面的效率如何;〔3〕该制度对国际贸易和国际资本流动有何影响;〔4〕该制度对国际经济环境重大变化的适应性如何.根据上述标准,浮动汇率制虽然不是一种理想的汇率制度,但是相对来说,它是一种可行的和相对合理的汇率制度.四、其他汇率制度除了上面所述的固定汇率制和浮动汇率制外,还有其他各种不同的汇率制度,这里主要介绍钉住汇率制、联系汇率制和汇率目标区制度.〔一〕钉住汇率制所谓钉住汇率制〔Pegging Exchange Rate System〕是指以某种货币或一篮子货币作为钉住对象,并使这两种货币之间的汇率基本保持不变的一种汇率制度.根据钉住类型和允许调整幅度大小与形式的不同,又有各种不同的类型.1.钉住单一货币和钉住合成货币按照钉住形式的不同,钉住汇率制又分为钉住单一货币和钉住合成货币.〔1〕钉住单一货币钉住单一货币〔Single Currency Peg〕,是指钉住一种外国货币,这两种货币之间保持固定汇率,当被钉住货币对其他货币的汇率发生变动时,实行钉住制度国家的货币汇率也随之变动.目前被钉住的单一货币主要是美元、英镑和欧元.〔2〕钉住合成货币钉住合成货币〔Compositive Currency Peg〕又称为钉住一篮子货币〔A Basket of Currencies Peg〕,是指选择合成货币〔或一篮子货币〕进行钉住,当合成货币〔或一篮子货币〕对其他货币汇率发生变化时,实行钉住制度国家的货币汇率也会发生变动.目前被钉住的合成货币〔或一篮子货币〕主要是特别提款权.2.平行钉住、爬行钉住和爬行区间钉住根据货币当局允许调整幅度的大小和形式,钉住汇率制又可以分为平行钉住、爬行钉住和爬行区间钉住.〔1〕平行钉住平行钉住〔Parallel Peg〕,是指在钉住某种货币的同时允许现实汇率对平价〔或中心汇率〕有较大的波动幅度.如,原欧洲共同体国家允许成员国货币对中心汇率有±2.25%的波动.〔2〕爬行钉住爬行钉住〔Crawling Peg〕,是指在短期内将汇率钉住某种平价〔或中心汇率〕,但是根据选定的指标频繁地、小幅度地调整所钉住的平价〔或中心汇率〕的汇率制度.一些发展中国家采取的就是这种汇率制度,目前以钉住美元居多.〔3〕爬行区间钉住爬行区间钉住〔Crawling Band Peg〕,是指允许汇率在短期内对平价〔或中心汇率〕有较大的波动幅度,同时对平价〔或中心汇率〕作经常性的调整.它是将平行钉住和爬行钉住的安排结合起来的一种汇率制度.〔二〕联系汇率制1.联系汇率制概念联系汇率制是指一国或地区的法定货币不是由中央银行发行,而是由独立的货币发行局根据选定的发行储备货币的数量和法定的比价,来发行本国货币的一种制度.这种制度的特点是,将汇率制度和货币发行准备制度有机地结合起来,并利用市场机制来维持汇率的运行.联系汇率制起源于原英联邦成员的货币发行制度,目前以中国##的港元和美元的联系汇率制度较为典型.2.##的联系汇率制##的联系汇率制,又称为货币发行局制度,其主要内容是:〔1〕确定美元为港元发行的准备货币,并建立外汇基金〔现已并入金融管理局〕.〔2〕发钞银行〔目前有汇丰银行、渣打银行和中国银行〕如果发行港币,要求按1美元兑7.8港元的固定汇率向外汇基金交存美元,并换取"负债证明书"作为港币的发行准备;如果发钞银行向外汇基金退回港币和"负债证明书",同样按1美元兑7.8港元的固定汇率赎回美元.〔3〕商业银行等金融机构需要港币,也按上述固定比价向发钞银行交付美元换取港币;如果退回港币,则按原比价赎回美元.〔4〕外汇基金和发钞银行有义务通过外汇公开市场操作和调整利率来维护1美元兑换7.8港元的预定官价,使公开市场的汇率在官方汇率的2%范围内上下浮动.〔5〕在##外汇市场上港元与美元的汇率,由外汇市场的供求关系决定,不受官方汇率的约束.可见,##实际上存在两种汇率:——一种是发钞银行与外汇基金以与商业银行等金融机构与发钞银行之间的发行汇率〔即联系汇率〕,即1美元兑换7.8港元的官方汇率;——另一种是在外汇市场上由外汇供求关系决定的市场汇率.3.##联系汇率制的两个内在的自我调节机制〔1〕套利机制〔2〕美元流动均衡机制〔三〕汇率目标区制1.汇率目标区制概念汇率目标区制〔Target Zones System〕,是指有关国家共同设计和建立一种与可维持的国际收支相一致的相对均衡的汇率,并确定这种汇率可调整的适度浮动区间的界限,把汇率波动限制在一定范围内的汇率制度.2.汇率目标区制的核心内容其核心内容有两点:一是确定参加国货币之间的中心汇率;二是明确规定市场汇率的波动区间〔即汇率目标区〕.3.汇率目标区制与其他汇率制度的不同之处〔1〕它明确地规定了汇率波动的区间范围,在目标区内汇率可以自由浮动,但是一旦超出目标区范围,政府就有义务进行干预,因而保证了汇率目标区的可信性;〔2〕在汇率目标区制度下允许汇率波动的范围更大,因而保证了汇率的可变性和灵活性;〔3〕由于汇率目标区是公开的,因而有利于引导市场对汇率的预期;〔4〕目标区汇率幅度的调整和较大的目标区范围,有利于反映实际均衡汇率的变化,从而可以减少大规模的外汇投机活动的干扰.4.2 汇率制度的选择一国究竟应该选择何种汇率制度取决于多种因素.其中,最主要的因素有以下几个方面:1.经济规模大小如果一国的经济规模较大,通常在经济上较独立,同时大国的对外贸易量在GNP中所占的比重通常低于小国,因而更倾向于采取浮动汇率制.相反,经济规模较小的国家,则更倾向于采取固定汇率制.2.经济开放程度一国经济开放程度越高,贸易品在GNP中所占的比重越大,贸易品价格在整个物价体系中所占的比重越大,汇率变动对国家整体经济和价格水平的影响也越大,为了最大程度上稳定国内经济与物价水平,经济开放程度越高的国家越倾向于选择固定汇率制.相反,经济开放程度低的国家,则更倾向于选择浮动汇率制.3.通货膨胀率通货膨胀率高于或低于世界平均水平的国家,通常选择浮动汇率制,这样可以通过汇率的变化在较短时间内作出调整以弥补通货膨胀差异.对于通货膨胀率差异较小的国家,更倾向于采取固定汇率制.4.贸易伙伴国的集中程度一国贸易如果主要集中于一个贸易伙伴国,那么该国更倾向于选择使本国货币钉住贸易伙伴国货币的钉住汇率制.相反,贸易伙伴国较分散的国家,则更倾向于采取浮动汇率制.5.金融市场与金融体系的发育程度一国的金融市场与金融体系越发达,金融国际化程度越高,越倾向于采取浮动汇率制.相反,则倾向于采取固定汇率制.6.资本的流动性一国的国际资本流动性越强、对国际资本越开放,保持固定汇率制越困难,因而更倾向于采取浮动汇率制.4.3 固定汇率制和外汇干预一、引论:研究固定汇率的重要性1973年之前,世界经济是在固定汇率制下运行的.1973年之后,虽然工业化国家纷纷选择了浮动汇率制,但是固定汇率制的许多优点仍然体现在各国的汇率体系之中.因此,研究固定汇率制仍然是必要的,其重要性可以归纳为如下四个方面:1.有管理的浮动汇率制从各国的汇率实践看,工业化国家的货币汇率,既不是完全由各国中央银行决定的,也不是纯粹由市场决定的,而是中央银行经常干预外汇市场,使汇率保持在一定范围内波动,即实行的是有管理的浮动汇率制.因此,探讨固定汇率制对提高中央银行干预外汇市场能力和水平具有重要的意义.2.区域性货币协定有些国家参加了汇率联盟,同意在成员国之间维持固定汇率,而对非成员国则允许其汇率随价值波动.要分析区域性货币联盟成员国之间的宏观经济干预与其作用,就要了解固定汇率制的运行特点.3.发展中国家和转型国家的钉住汇率问题许多发展中国家和地区采用钉住汇率制〔大多钉住美元或一揽子货币〕,这类汇率制度实际上是一种特殊的固定汇率制.因此,了解固定汇率制对研究采用钉住汇率国家制定和实施国家宏观经济政策具有重要的作用.4.不同汇率制度的比较问题要比较浮动汇率制和固定汇率制的优劣,就必须分析固定汇率制.二、固定汇率制下政府对外汇市场的干预1.概念和目标干预外汇市场〔Foreign Exchange Market Intervention〕,是指一国货币当局基于本国宏观经济政策和汇率政策的要求,为控制本币与外币之间的汇率变动,对外汇市场实施直接的或间接的干预活动,以使汇率的变动保持在政府意愿的水平.政府对外汇市场干预的目的主要是:〔1〕阻止短期汇率发生过度的波动,避免外汇市场的混乱;〔2〕影响中长期汇率的变动,调整汇率发展趋势;〔3〕使市场汇率波动不至于偏离一定时期的汇率目标区间;〔4〕促进国内货币政策和外汇政策的协调推行,实现内外经济均衡协调发展.2.干预方式由于考察角度的不同,政府对外汇市场干预的方式也不相同,其中主要有以下几种类型:〔1〕直接干预和间接干预从干预手段角度考察,干预方式有直接干预和间接干预两种.直接干预:直接干预是指一国货币当局直接参与外汇市场的买卖,通过在外汇市场上的买进或卖出外汇来影响本币对外币的汇率.间接干预:间接干预是指政府通过财政政策和货币政策来影响短期资本的流出入,从而间接地影响外汇市场的供求关系和汇率水平.间接干预是通过改变利率等国内金融变量和改变外汇市场参与者的预期两种作用机制来发挥作用的.〔2〕积极干预和消极干预从干预外汇市场动机的角度来考察,干预方式有积极干预和消极干预两种.积极干预:积极干预是指一国货币当局为了使外汇市场的汇率水平接近本国设定的目标水平,主动地在外汇市场上进行操作.消极干预:消极干预是指外汇市场已发生急剧波动,偏离了本国设定的目标汇率水平,货币当局采取补救性的干预措施.〔3〕冲销性干预和非冲销性干预从是否引起货币供应量变化的角度考察,干预方式有冲销性干预和非冲销性干预两种.冲销性干预:冲销性干预〔Sterilized Intervention〕是指一国货币当局在外汇市场上进行外汇交易的同时,再利用其他货币政策工具来进行冲销操作,以抵消外汇交易对货币供应量的影响,从而达到既影响本币对外币的汇率,又可以维持货币供应量不变的外汇市场干预行为.非冲销性干预:非冲销性干预〔Unsterilized Intervention〕是指一国货币当局在外汇市场上进行外汇交易时,不采取相应的冲销措施的外汇市场干预行为.显然,非冲销性干预会引起一国货币供应量的变动.〔4〕单边干预和联合干预从参与国家情况的角度考察,干预方式有单边干预和联合干预两种.单边干预:单边干预是指一国在没有其他相关国家的配合下单独采取措施,对外汇市场进行的干预.联合干预:联合干预是指两国乃至多##取协调的行动,共同对外汇市场进行干预,以影响主要储备货币汇率的变化和走势的一种干预方式.三、中央银行干预与货币供给1.中央银行的资产负债表与货币供给中央银行的资产负债表,如表4-1所示.中央银行资产的变化会导致国内货币供应量向同一方向变化.中央银行购买资产会导致货币供应量增加,而出售资产则会导致货币供应量减少.2.外汇干预与货币供给中央银行出售外汇以干预外汇市场,将会减少货币供应量;中央银行购买外汇,则会增加货币供应量.3.冲销操作中央银行有时进行数量相等但方向相反的国外和国内资产交易,以抵消外汇交易对国内货币供给的影响.这类政策称为冲销性外汇干预.4.国际收支与货币供给一般来说,国际收支顺差有可能会导致本国货币供给量的增加,而逆差则有可能会导致本国货币供给量的减少.至于是否能够改变货币供给量,则要视本国和外国所负担的官方干预比例分配、中央银行可能进行的冲销性操作和中央银行调节性交易的性质.四、中央银行如何固定汇率1.固定汇率下的外汇市场均衡中央银行的外汇交易,不仅影响国内货币的供给,而且作用于本国货币的汇率.为了使汇率固定不变,中央银行必须在外汇市场上,准备按固定汇率进行任何数量的国内货币和外币的交换.如果中央银行不这样做,那么汇率就会根据资产市场均衡的条件而变化.因此,只有中央银行在外汇市场的成功干预,资产市场的均衡条件才能达到.那么,如何在固定汇率条件下实现外汇市场的均衡?假设中央银行要使汇率固定在E0水平的情况下保持外汇市场的均衡.根据前面的知识,只要利率平价条件得到满足,外汇市场就能保持均衡.此时,本国利率R等于外国利率R*加上本币对外币的预期贬值率<E e-E>/E.但是,当汇率固定为E0并且市场参与者预期它会保持不变时,本币的预期贬值率为零.因此,利率平价条件意味着,仅当R=R*时,E0才会成为均衡汇率.可见,为了确保汇率永久保持在E 0时的外汇市场均衡,中央银行必须使R=R *.2.固定汇率下的货币市场均衡为了使本国利率保持在R *的水平上,中央银行的外汇干预必须调整货币供给以使在利率为R *时,本国货币的实际总需求正好等于实际总供给:M S /P=L<R *, Y>在给定P 和Y 的情况下,上述均衡条件说明,当外国利率为R *并且汇率固定时,能够使资产市场达到均衡所需要的货币供给应是多少.当中央银行进行外汇干预以固定汇率时,它必定自动地调整国内货币供给,使得货币市场均衡维持在R=R *的水平上.具体调节过程如下:产出Y 的增加使国内货币的需求上升,国内货币需求的上升又推动国内利率上升.中央银行为了防止本国货币升值就必须干预外汇市场,或者说,在外汇市场购买外国资产,这样可以消除对本国货币的过度需求.因为中央银行通过增发货币来支付外国资产的购买,从而可以减少对本币的过度需求.3.图解分析如图4-1所示.货币市场均衡最初在点1,收入从Y 1增加到Y 2时货币需求增加,这时将使利率高于国外利率R *〔均衡点在点3〕,此时本币升值〔在点3,〕.为了保持利率不变,必须增加货币供给,以使货币市场均衡的利率回落到原处,即均衡点2对应的均衡利率. 五、固定汇率制下的宏观经济稳定政策1.货币政策 如图4-2所示. 2.财政政策如图4-3所示.扩张性的财政政策使DD 1移至DD 2,如果中央银行不对外汇市场进行干预,本币利率上升的结果使产出增至Y 2而汇率降到E 2〔本币升值〕.产出的增加必然产生对货币的超额需求,为阻止超额货币需求对本国利率上升和本币升值的推动作用,中央银行必须用本币购入国外资产,从而增加货币供给.干预的结果使AA 1向右推到AA 2,而将汇率固定在E 0水平.在均衡点3,产出比最初点要高,汇率不变,官方储备资产〔货币供给〕增加了.3.汇率变动实行固定汇率制的国家根据经济形势发展需要,有时会实施突然的一次性的汇率变动政策.以贬值为例,如图4-4所示.固定汇率水平由E 0增加到E 1将会使本国产品和劳务的相对价格变得便宜,这样有利于推动出口从而产出增加,产出因此沿DD 线移动到更高水平Y 2〔点2〕.在点2,随着产出的增加,交易也增加了,因此产生了最初的超额货币需求.如果中央银行不干预外汇市场,超额货币需求就会使本国利率高于世界利率.为使固定汇率维持在新的水平E 1上,中央银行必须购买国外资产,扩张货币供给直至资产市场均衡曲线达到通过点2的AA 2为止.这样,本币贬值引起了产出的增加、储备资产的增加和货币供给的扩张.中央银行之所以要实行一次性贬值,其原因主要有:〔1〕政府决定本国货币贬值,使得政府有可能用此代替不起作用的货币政策来调节经济和减少失业. 图4-1 固定汇率E 0下的资产市场均衡图4-2 固定汇率条件下货币扩张的无效性图4-3 固定汇率制下的财政扩张图4-4 货币法定贬值〔E 0-E 1〕的影响。

第三章 汇率制度(国际金融-东南大学,徐力行)

安排;原来实行管理浮动制的中国、埃及、伊

朗以及实行单独浮动制的瑞士等国因为汇率基

本上钉住美元,波动幅度很小而被列入固定钉

住制。

由理论分析的必要,我们可以将上述八种汇率制 度归纳为三种类型:固定汇率制度、自由浮动汇 率制度和中间汇率制度,其中固定汇率制度包括 新分类法中的前两种,自由浮动汇率制度仅指新 分类法中的第八种,而中间汇率制度则包括了新 分类法中的第三至第七种。中间汇率制度的一个 共同特点是,都是在政府控制下,汇率在一个或 大或小的范围内变化,它们之间没有质的区别。 90年代以来,一些国际经济学家认为国际上出现 了汇率制度“两极化”或“中间空洞化”的趋势。 这种假说目前尚未得到验证,何况其对“中间汇 率”内涵的界定模糊,即使从理论上分析,其论 据也不充足。

固定汇率制的管理手段

调节利率 政府的市场干预(调整黄金和外汇储备) 外汇管制

货币法定升值和法定贬值。

第二节浮动汇率制度

定义:浮动汇率制是指汇率水平完全由外汇市 场上的供求决定,政府不加任何干预的汇率制 度。 关于汇率变动,有两组概念要注意: 法 定升值(Revaluation)和法定贬值(Devaluation) 升值(Appreciation)和贬值(Depreciation) 前者是政府行为,后者是市场现象。当然,有 时人们也不严格区分,笼统地称升值或贬值, 汇率上升或汇率下降。

反对浮动汇率制的理由主要有: 1.给国际贸易和国际投资带来很大的不确定性(这正是 固定汇率制的优点)。 2.使一国更有通货膨胀倾向(使赤字国削弱物价纪律; 本币汇率下浮导致进口价格,从而一般物价的上升,而 当本币上浮时,由于棘轮效应,国内物价却不下降)。 3.汇率波动影响国内资源的有效配置(在对外部门和非 对外部们之间的配置)。 4.汇率自由波动未必能隔绝国外经济对本国经济的干扰。 这是因为在国际资本流动日益发展的情况下,使国际收 支自动达成均衡的汇率未必就是使经常账户收支达成均 衡的汇率。

固定汇率制和浮动汇率制

固定汇率制和浮动汇率制——对英语专业学生的启示英语084王季凤2051508417 摘要:固定汇率制度,有时也被称为钉住汇率制度,是汇率制度的一种类型,其中一种货币的价值与另一种单一货币价值或其他一篮子货币价值相匹配,或者是其他价值的尺度,如金本位。

固定汇率制度通常用于稳定货币,但是它的价值与其挂钩货币相对立。

这使得两国间的贸易和投资更方便,更具可预见性,尤其是对那些外贸收入占据其国内生产总值的很大一部分的小经济体来说非常有用。

它也可以被用来作为控制通货膨胀的一种手段。

然而,随着基准值上升或者下降,与其挂钩的货币也会呈现这种变化趋势。

此外,根据蒙代尔-弗莱明模型,对于具有完善的资本流动的国家而言,固定汇率制度致使政府无法使用国内货币政策以实现宏观经济稳定。

浮动汇率制度也称波动汇率制度,也是汇率制度的一种,其中一种货币的价值可以根据外汇市场浮动。

使用浮动汇率制度的货币被称为浮动货币。

对一个发展中国家来说,保持它的货币汇率在外汇市场的汇率稳定是不可能的。

由于汇率浮动会自动调整,它们保证了一个国家可以缓和国外商业周期冲击的影响,并且使先占国际收支危机成为可能性。

关键字:固定汇率制度浮动汇率制度稳定货币汇率A fixed exchange rate, sometimes called a pegged exchange rate, is a type of exchange rate regime where in a currency's value is matched to the value of another single currency or to a basket of other currencies, or to another measure of value, such as gold.A fixed exchange rate is usually used to stabilize the value of a currency against the currency it is pegged to. This makes trade and investments between the two countries easier and more predictable, and is especially useful for small economies where external trade forms a large part of their GDP. It can also be used as a means to control inflation. However, as the reference value rises and falls, so does the currency pegged to it. In addition, according to the Mundell-Fleming model, with perfect capital mobility, a fixed exchange rate prevents a government from using domestic monetary policy in order to achieve macroeconomic stability. A floating exchange rate or fluctuating exchange rate is a type of exchange rate regime where in a currency's value is allowed to fluctuate according to the foreign exchange market. A currency that uses afloating exchange rate is known as a floating currency. It is not possible for a developing country to maintain the stability in the rate of exchange for its currency in the exchange market. As floating exchange rates automatically adjust, they enable a country to dampen the impact of shocks and foreign business cycles, and to preempt the possibility of having a balance of payments crisis.“三元悖论”理论认为,货币政策独立、汇率稳定和资本自由流动三个目标不可能同时达到,只能同时达到两个。

第2章 外汇与汇率制度

例三

有些外汇银行在报价时并不说明远期差价是 升水还是贴水。例如巴黎某外汇银行报价为 :

即期汇率: USD1=DEM 1.8410~1.8420

三个月:

200~300

六个月:

300~100

例3:纽约外汇市场,即期汇率为1美元 =108.10/20日元;3个月日元对美元远期差价为: 贴水7/9。问 3个月远期汇率为多少?

六月期美元汇率为USD1=FRF(5.1000-0.0450 )= FRF5.0550。

例二, 在伦敦外汇市场上,美元即期汇率为 GBP1=USD1.5500,

一月期美元升水300点,二月期美元贴水400点 。

则在间接标价法下,一月期美元汇率为: GBP1=USD(1.5500-0.0300)=USD1.5200二月期 美元汇率为:

在直接标价法下,一定单位的外国货币折算的本国货 币的数额增大,说明外国货币币值上升,或本国货币 币值下降,称为外币升值(Appreciation),或称本 币贬值(Depreciation)。外币币值的上升或下跌的 方向和汇率值的增加或减少的方向正好相同。

例如,我国人民币市场汇率为:

月初:USD1=CNY 8.2014

三、外汇在国际经济贸易中的作用

1.促进国际经济合作 2.促进国际贸易的发展 3.调剂国际资金供需不平衡。 4.促进货币信用的国际化 5.衡量一国国际地位的重要标志

第二节 汇率的概念与分类 一、汇率的概念及其标价方法

1.汇率的概念:指一国货币兑换成另一国货币的 比例,即一国货币用另一国货币表示的价格。

在间接标价法下,一定单位的本国货币折算的外 国货币数量增多,称为外币贬值,或本币升值。

在间接标价法下,外币币值的上升或下跌的方向 和汇率值的增加或减少的方向相反。

第三章 汇率制度与外汇管制

黄金的输出入由本国的中央银行或其他机构独家办 理,禁止私人输出输入黄金; 规定本币现钞输出的最高限额,输入必须用于指定 的用途; 外币现钞的输出入,各国都实行一定的限制。

国际结算通常是由银行存款账户调拨进行的。对非 居民存款账户管制可分为三类: ①自由账户 ②有限制账户,包括国内账户和转账账户 ③封锁账户,也称只进不出账户。

(1)实行“双挂钩”,即美元与黄金挂钩,其他各国货

币与美元挂钩。

(2)在“双挂钩”的基础上,《国际货币基金协会》规

定,各国货币对美元的汇率一般只能在汇率平价+-1

%的范围内波动,各国必须同IMF合作,并采取适当

的措施保证汇率的波动不超过该界限。

一、 固定汇率制

固定汇率制是指汇率受平价的制约,只能围绕 平价在很窄的范围内波动的汇率制度。

中国现在名义上实行的是“有管理的浮动汇率制度”,但

本质上实行的是“管理着的固定汇率制度”。固定汇率制 度钉住的是美元,也就是说人民币的汇率是和美元挂钩的,

这样削弱了人民币的汇率调控能力。因此,现在采用的也

不是纯粹浮动汇率制度,而是钉住一揽子货币,包括美元 /日元/欧元等,这样才能够发挥国家的自主性,增强调控 能力。

当然,来自外国的压力也是不可忽视一个方面,实行小幅 度的汇率浮动有利于树立良好的国际形 10 月17 日,当时港英政府以 1 美元兑换 7.8 港元的比

价实行联系汇率制,其核心是港元现钞的发行与美元储备相联 系。

主要特点:由外汇基金管理局规定现钞发行和现钞回笼的官方

汇率,并利用市场竞争机制,使市场汇率接近官方汇率。 运作方式:外汇基金管理局收到货币发行银行以1美元=7.8港元

的比价缴存的美元后,向它们发出负债证明书,发行银行再以

汇率制度的选择和调整

汇率制度的选择和调整汇率制度是国际经济交往中最基本的制度之一,是各国货币之间的汇率关系及确定方式的合集。

汇率制度的选择和调整对于国家的经济发展和对外经济合作具有重要的影响。

本文将从目前主流的汇率制度类型、汇率制度的优缺点、汇率调整的原因和意义等方面进行探讨。

一、目前主流的汇率制度类型目前国际上主要的汇率制度类型有三种:固定汇率制度、浮动汇率制度和一揽子汇率制度。

固定汇率制度是指一个国家或一组国家把自己的货币与一种"锚"货币挂钩,使汇率保持稳定不变,实现货币之间的兑换。

其中最有代表性的是美元金本位制,也就是1960年代初期建立的布雷顿森林体系。

固定汇率制度具有汇率稳定、提高信誉等优点,但对于通货膨胀的处理比较困难,不适应经济快速增长的环境。

浮动汇率制度是指各国之间的汇率不受限制,由市场上供求关系决定。

这种制度在20世纪70年代开始出现,具有对外贸易的适应能力和对于宏观经济调控的便利等优势,但也容易出现大规模汇率波动,加重国际经济环境不稳定性的问题。

一揽子汇率制度是指是各类国际货币(包括美元,欧元,日元,英镑等)相互之间的权重关系,根据汇率的适当计算确定各自汇率的政策。

这种制度具有对于货币之间的稳定和通货膨胀的控制具有很大切合实际的优点,但难以协调各国间的相对汇率关系。

二、汇率制度的优缺点固定汇率制度的优点在于汇率稳定、信誉提高等方面,但其也存在固定汇率不利于调整和限制某些国际性的紧迫问题的缺点。

浮动汇率制度的优点在于自由市场的力量产生的汇率调整必然是恰当的,同时能够避免过度积累外汇储备和资源配置的失衡等问题。

但这种制度难以实现通货膨胀和宏观经济调控。

一揽子汇率制度的优点在于可以适应经济全球化的趋势,同时容易协调各国之间的相对汇率关系。

但这种制度难于保持各种货币的相对稳定,也容易出现财政政策冲突等问题。

三、汇率调整的原因及意义汇率调整是指为平衡货币市场和促进国际贸易,使各国之间的汇率达到一定的合理水平。

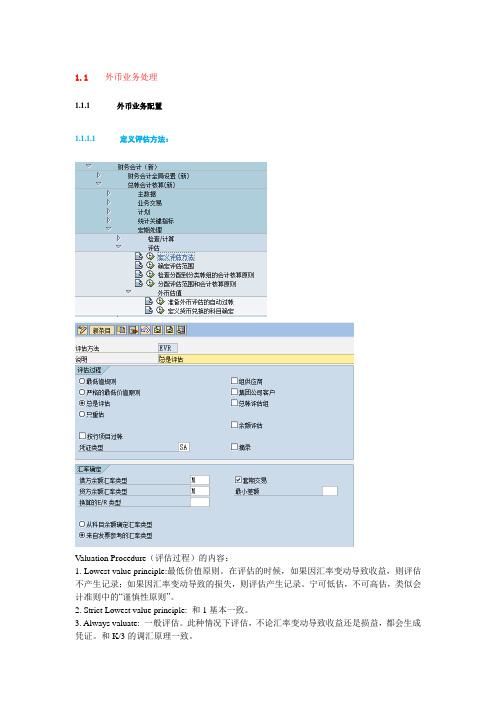

SAP外币业务处理要点

1.1外币业务处理1.1.1外币业务配置1.1.1.1定义评估方法:Valuation Procedure(评估过程)的内容:1. Lowest value principle:最低价值原则。

在评估的时候,如果因汇率变动导致收益,则评估不产生记录;如果因汇率变动导致的损失,则评估产生记录。

宁可低估,不可高估,类似会计准则中的“谨慎性原则”。

2. Strict Lowest value principle: 和1基本一致。

3. Always valuate: 一般评估。

此种情况下评估,不论汇率变动导致收益还是损益,都会生成凭证。

和K/3的调汇原理一致。

4. Revalue only: 评估只算收益,不算损失。

此方法与第1种方法正好相反,评估时,只记因汇率变动导致的收益,不计损失。

5. Reset: 反评估。

把评估的结果返回到评估之前的状态,即Old Differences的状态。

6. Document Type :凭证类型。

评估时产生凭证的类型。

评估时需要读取汇率变化类型的来源。

7. Debt bal exch rate type: 科目余额在借方时所用汇率变化类型8. Creditbalexch rate tyep: 科目余额在贷方时所用汇率变化类型系统根据7/8的定义,从currency exchange rate中取的评估汇率(调整汇率),然后计算此科目评估汇率×外币余额与本位币余额之间的差异,再根据V区中的设置判断是否需要评估生成凭证。

1.1.1.2定义评估范围:1.1.1.3定义评估的自动记账科目1、KDB:是配置需要进行外币评估的一般总账科目,如存在外币余额的银行存款。

6603040000财务费用-汇兑损益-净损失6603030000财务费用-汇兑损益-净收益汇率差额代码需要在总账科目中进行维护,由于这里是空值,总账科目默认情况下是空值,因此不需要进一步维护。

重估后产生会计凭证:2、KDF:是配置D/F/S。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

汇率替代方案:

业务需求:

同一SAP Client运行了海外和国内多个公司代码,希望不同公司代码各自使用不同汇率类型,各自维护汇率。

业务分析:

SAP本身显然认为, 同一SAP Client下的所有公司代码应该使用同一套汇率实际记帐,这个汇率类型就是默认的月平均汇率M, OBA7凭证类型已经默认M汇率类型,见下图-[1],如果修改为P,则SA凭证将使用P汇率类型。

由于凭证类型是整个集团有效,如果为了取得不同汇率类型去为不同公司代码复制一套凭证类型显然太折腾,也不大现实。

当然,你可以为期末外币评估和外币报表折算设计一汇率类型比如叫C;或者KEPM做全年利润计划时设置一P汇率类型,那么实际记帐如何使不同公司代码使用不同汇率类型并各自维护自己的汇率呢?

逻辑分析:

首先分析一下设计逻辑,看看BKPF会计凭证抬头表,由于SAP最多可使用多达3个本位币,因此BKPF涉及3种汇率类型和对应的3种汇率。

第1本位币:

BKPF-KURSF:汇率值(第1本位币汇率)

BKPF-WWERT: 汇率换算日期

注意第1本位币并未设置汇率类型,因为默认从凭证类型中获取,通常就是M,除非你特意为某凭证类型指定另外的汇率类型,因此BKPF中不再为第1本位币设置汇率类型字段。

第2/3附加本位币:

BKPF-KUTY2/BKPF-KUTY3: 第二和第三本位币汇率类型

BKPF-KURS2/BKPF-KURS3: 第二和第三本位币转换汇率

设置附加本位币:(TCODE:OB22)

OB22:第一本位币的汇率类型默认为M,汇率日期从换算日期,这个换算日期实际上就是过帐日期,除非你去修改,见F-02的一个截图,除非你修改换算日期,否则它将等于过帐日期,并通过该日期去获取OB08。

如果只涉及1个本位币,无需要OB22设置汇率类型,如果涉及多本位币,则可为附加本位币设置汇率类型和换算日类型,这个类型可以是过帐日期、凭证日期或者专门的换算日期。

奇怪的是,第1本位币的汇率类型和换算日期已经固定,不能做任何修改。

有个用户要求后勤发票校验MIRO是否能让换算日期默认取发票日期(发票日期反应在FI就是凭证日期),很可惜,默认做不到!

解决方法:

如何做到不同公司代码使用不同汇率类型呢?假设某集团不涉及附加本位币,要求海外使用汇率类型M,国内使用汇率类型Z,思路步骤如下:

(1).Tcode:OB07新建立另一汇率类型比如叫Z 。

(2).Tcode:OB08各自维护汇率

(3).前面分析过,BKPF第1本位币不涉及汇率类型,只涉及汇率,因此修改GB01表允许汇率被替代,可使用下表程序。

(4).OBBH抬头替代,从OB08维护的TCURR汇率表根据公司代码读取不同的汇率类型,并根

据换算日期读取该汇率类型对应的汇率,替代为BKPF-KURSF 。

FI总程序SAPMF05A 中有段专门的汇率转换程序,见下表。

I.OBBH设置抬头替代,使用退出例程,见下图-[1]:

(5).为什么汇率替代不生效?

I.SE38: 运行RGUGBR00重新生产程序,必须的!

II.SE38检查动态程序GBTDMFI0(不同企业可能程序名不一),其中有个重要例程叫

III. 如果你家的替代动态程序不叫动态程序GBTDMFI0,则SE37查看替代调用函数G_VSR_SUBSTITUTION_CALL,设置一断点,然后读出替代动态程序名称,见下图:。