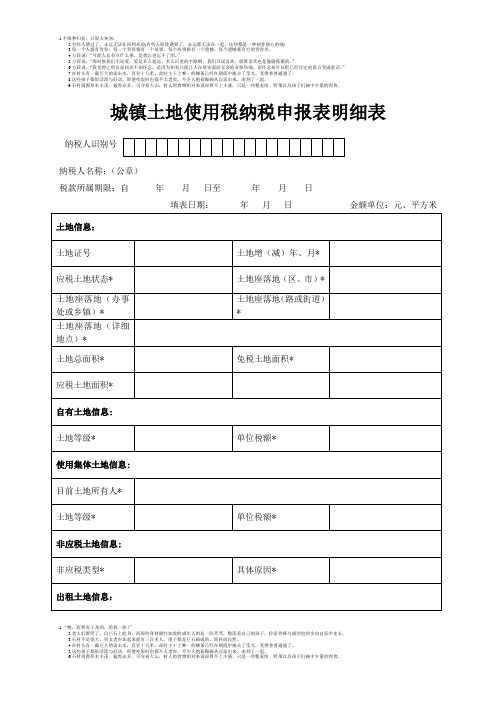

城镇土地使用税税源明细表

123-1-2财产和行为税减免税明细申报附表

6.土地使用权人纳税人识别号(统一社会信用代码):填写土地使用权人纳税人识别号或统一社会信用代码。

7.土地使用权人名称:填写土地使用权人的名称。

8.土地编号:纳税人不必填写。由系统赋予编号。

9.土地名称:纳税人自行填写,以便于识别。如:1号土地、第一车间土地等。

10.不动产权证号:纳税人有不动产权证(土地使用权证)的,必填。填写不动产权证(土地使用权证)载明的证件编号。

11.不动产单元代码:纳税人有不动产权证的,必填。填写不动产权证载明的不动产单元代码。

12.宗地号:填写土地权属证书记载的宗地号,有不动产单元代码的不必填写。

13.土地性质(必选):根据实际的土地性质选择。选项为国有、集体。

14.土地取得方式(必选):根据土地的取得方式选择,分为:划拨、出让、转让、租赁和其他。

15.土地用途(必选):分为工业、商业、居住、综合、房地产开发企业的开发用地和其他,必选一项,且只能选一项,不同用途的土地应当分别填表。

16.土地坐落地址(必填):应当填写详细地址,具体为:××省(自治区、直辖市)××市(区)××县(区)××乡镇(街道)+详细地址。

17.土地所属主管税务所(科、分局):系统自动带出,纳税人不必填写。

18.土地取得时间(必填):填写纳税人取得该土地的时间。

19.变更类型:有变更情况的必选。

20.变更时间:有变更情况的必填,填至月。变更类型选择纳税义务终止的,税款计算至当月末;变更类型选择信息项变更的,自变更次月起按新状态计算税款。

2.城镇土地使用税税源明细填报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实填报土地信息。

《城镇土地使用税纳税申报表》填表说明

附件3城镇土地使用税房产税税源明细表纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分);面积单位:平方米本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:城镇土地使用税税源明细1.系统根据本表数据自动计算生成《城镇土地使用税房产税纳税申报表》及其附表《城镇土地使用税房产税减免税明细申报表》。

2.此表实施后,对首次进行纳税申报的纳税人,需要申报其全部土地的相关信息。

此后办理纳税申报时,如果纳税人的土地及相关信息未发生变化的,可仅对上次申报信息进行确认;发生变化的,仅就变化的内容进行填写。

3.城镇土地使用税税源明细申报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实申报土地信息。

4.每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无不动产权证(土地使用权证)的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

5.对于本表中的数据项目,有不动产权证(土地使用权证)的,依据证件记载内容填写,没有不动产权证(土地使用权证)的,依据实际情况填写。

6.纳税人类型(必填):分为土地使用权人、集体土地使用人、无偿使用人、代管人、实际使用人。

必选一项,且只能选一项。

7.土地使用权人纳税人识别号(统一社会信用代码):填写土地使用权人的纳税人识别号或统一社会信用代码。

8.土地使用权人名称:填写土地使用权人的名称。

9.土地编号:由系统赋予编号,纳税人不必填写。

10.土地名称:纳税人自行编写,以便于识别。

11.不动产权证号:纳税人有不动产权证(土地使用权证)的,必填。

填写不动产权证(土地使用权证)载明的证件编号。

12.不动产单元号:纳税人有不动产权证的,必填。

填写不动产权证载明的不动产单元号。

13.宗地号:填写土地权属证书记载的宗地号,有不动产单元号的不填。

14.土地性质(必填):根据实际的土地性质选择。

城镇土地使用税、房产税、契税、土地增值税纳税申报表修订版

城镇土地使用税、房产税、契税、土地增值税纳税申报表(修订版)(2015年9月)1页表单目录城镇土地使用税纳税申报表城镇土地使用税纳税申报表(汇总版)城镇土地使用税减免税明细申报表城镇土地使用税税源明细表房产税纳税申报表房产税纳税申报表(汇总版)房产税减免税明细申报表从价计征房产税税源明细表从租计征房产税税源明细表契税纳税申报表印花税纳税申报(报告)表土地增值税纳税申报表(一)(从事房地产开发的纳税人预征适用)土地增值税纳税申报表(二)(从事房地产开发的纳税人清算适用)土地增值税纳税申报表(三)(非从事房地产开发的纳税人适用)土地增值税纳税申报表(四)(从事房地产开发的纳税人清算后尾盘销售适用)清算后尾盘销售土地增值税扣除项目明细表土地增值税纳税申报表(五)(从事房地产开发的纳税人清算方式为核定征收适用)土地增值税纳税申报表(六)(纳税人整体转让在建工程适用)土地增值税纳税申报表(七)(非从事房地产开发的纳税人核定征收适用)城镇土地使用税纳税申报表税款所属期:自年月日至年月日填表日期:年月日金额单位:元至角分;面积单位:平方米纳税人识别号2页3页本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:1.本表适用于在中华人民共和国境内申报缴纳城镇土地使用税的单位和个人。

2.本表为城镇土地使用税纳税申报表主表,依据《中华人民共和国税收征收管理法》、《中华人民共和国城镇土地使用税暂行条例》制定。

本表包括两个附表。

附表一为《城镇土地使用税减免税明细申报表》,附表二为《城镇土地使用税税源明细表》。

首次申报或变更申报时纳税人提交《城镇土地使用税税源明细表》后,本表由系统自动生成,无需纳税人手工填写,仅需签章确认。

申报土地数量大于10个(不含10)的纳税人,建议采用网络申报方式,并可选用本表的汇总版进行确认,完成申报。

后续申报,纳税人税源明细无变更的,税务机关提供免填单服务,根据纳税人识别号,系统自动打印本表,纳税人签章确认即可完成申报。

城镇土地使用税税源信息采集表

城镇土地使用税税源信息采集表2.每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无土地证的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

3.对于填写中所涉及的数据项目,有土地证件的,依据证件记载的内容填写,没有土地证件的,依据实际情况填写。

4.纳税人识别号(必填):纳税人为非自然人的,应按照办理税务登记时税务机关赋予的编码填写。

纳税人为自然人的,应按照本人有效身份证件上标注的号码填写。

5.纳税人名称(必填):党政机关、企事业单位、社会团体的,应按照国家人事、民政部门批准设立或者工商部门注册登记的全称填写;纳税人是自然人的,应按照本人有效身份证件上标注的姓名填写。

6.纳税人分类(必选):分为单位和个人,个人含个体工商户。

7.身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

纳税人为自然人的,必选。

选择类型为:身份证、护照、其他,必选一项,选择“其他”的,请注明证件的具体类型。

8.身份证件号码:填写纳税人身份证件上的号码。

9.土地编码:纳税人不必填写。

由税务机关的管理系统赋予编号,以识别。

10.地号:土地证件记载的地号。

11.土地名称(非必填):填写纳税人自行填写的土地简称,协助查找使用。

12.纳税人类型(必填):分为土地使用权人、集体土地使用人、无偿使用人、代管人、实际使用人。

必选一项,且只能选一项。

13.土地使用权人纳税识别号(非必填):填写拥有土地使用权人的纳税识别号。

纳税人类型选择无偿使用人、代管人和实际使用人的填写。

14.土地使用权人名称 (非必填):填写拥有土地使用权人的名称。

纳税人类型选择无偿使用人、代管人和实际使用人的填写。

15.土地使用权证号:有土地证件者必填。

填写土地证件载明的证件编号。

16.土地性质(必选):根据实际的土地性质选择。

选项为国有、集体。

17.土地取得方式(必选):根据土地的取得方式选择,分为:划拨、出让、租赁和其他。

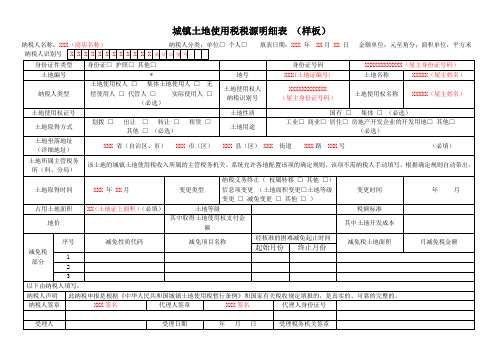

城镇土地使用税税源明细表及填表说明 (样板)

城镇土地使用税税源明细表(样板)本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:1.此表实施后,对首次进行纳税申报的纳税人,需要申报其全部土地的相关信息,此后办理纳税申报时,如果纳税人的土地及相关信息未发生变化的,可仅对上次申报信息进行确认;发生变化的,仅就变化的内容进行填写。

有条件的地区,税务机关可以通过系统将上期申报的信息推送给纳税人。

税源数据基础较好或已获取第三方信息的地区,可直接将数据导入纳税申报系统并推送给纳税人进行确认。

2.城镇土地使用税税源明细申报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实申报土地信息。

3.每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无土地证的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

4.对于填写中所涉及的数据项目,有土地证件的,依据证件记载的内容填写,没有土地证件的,依据实际情况填写。

5.纳税人识别号(必填):纳税人为非自然人的,应按照办理税务登记时税务机关赋予的编码填写。

纳税人为自然人的,应按照本人有效身份证件上标注的号码填写。

6.纳税人名称(必填):党政机关、企事业单位、社会团体的,应按照国家人事、民政部门批准设立或者工商部门注册登记的全称填写;纳税人是自然人的,应按照本人有效身份证件上标注的姓名填写。

7.土地编码:纳税人不必填写。

由税务机关的管理系统赋予编号,以识别。

8.地号:土地证件记载的地号。

9.土地使用权证号:有土地证件者必填。

填写土地证件载明的证件编号。

10.土地性质(必选):根据实际的土地性质选择。

选项为国有、集体。

11.土地取得方式(必选):根据土地的取得方式选择,分为:划拨、出让、租赁和其他。

12.土地用途(必选):分为工业、商业、居住、综合、房地产开发企业的开发用地和其他,必选一项,且只能选一项,不同用途的土地应当分别填表。

13.土地坐落地址(必填):应当填写详细地址,具体为:××省××市××县(区)××街道 + 详细地址。

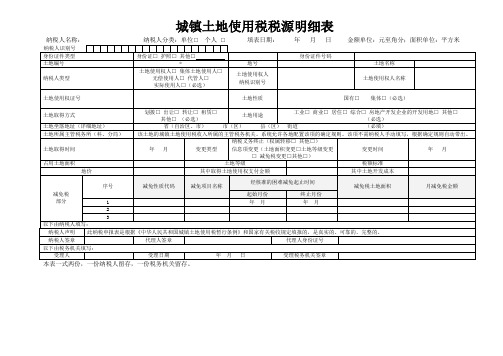

城镇土地使用税税源明细表

城镇土地使用税税源明细表纳税人名称:纳税人分类:单位□个人□填表日期:年月日金额单位:元至角分;面积单位:平方米纳税人识别号身份证件类型身份证□护照□其他□身份证件号码土地编号* 地号土地名称纳税人类型土地使用权人□集体土地使用人□无偿使用人□代管人□实际使用人□(必选)土地使用权人纳税识别号土地使用权人名称土地使用权证号土地性质国有□集体□(必选)土地取得方式划拨□出让□转让□租赁□其他□(必选)土地用途工业□商业□居住□综合□房地产开发企业的开发用地□其他□(必选)土地坐落地址(详细地址)省(自治区、市)市(区)县(区)街道(必填)土地所属主管税务所(科、分局)该土地的城镇土地使用税收入所属的主管税务机关。

系统允许各地配置该项的确定规则。

该项不需纳税人手动填写,根据确定规则自动带出。

土地取得时间年月变更类型纳税义务终止(权属转移□其他□)信息项变更(土地面积变更□土地等级变更□减免税变更□其他□)变更时间年月占用土地面积土地等级税额标准地价其中取得土地使用权支付金额其中土地开发成本减免税部分序号减免性质代码减免项目名称经核准的困难减免起止时间减免税土地面积月减免税金额起始月份终止月份1 年月年月23以下由纳税人填写:纳税人声明此纳税申报表是根据《中华人民共和国城镇土地使用税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章代理人签章代理人身份证号以下由税务机关填写:受理人受理日期年月日受理税务机关签章本表一式两份,一份纳税人留存,一份税务机关留存。

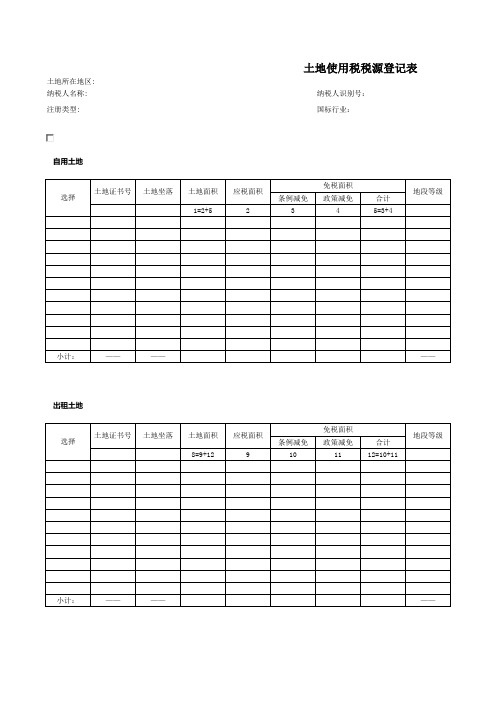

土地使用税税源登记表

免税面积 政策减免

11

合计 12=10+11

地段等级

小计:

——

——

——

承租土地

选择

出租方名称 土地坐落

承租面积

应税面积 15

免税面积

地段等级

每平方米税 承租土地年

额

应纳税额

16

17=15*16

小计:

——

——

填表人:盖章(签字)

以下部分由主管税务机关负责填写

主管税务机关:

审核人:

——

——

审核日期:

记表

土地所在地区: 纳税人名称: 注册类型:

土地使用税税源登记表

纳税人识别号: 国标行业:

自用土地

选择

土地证书号 土地坐落

土地面积 1=2+5

应税面积 2

条例减免 3

免税面积 政策减免

4

合计 5=3+4

地段等级

小计:

——

——

——

出租土地

选择

土地证书号 土地坐落

土地面积 8=9+12

应税面积 9

条例减免 10

备注

——

——

——

——

——

审核日期:

联系电话:

填表日期:

单位:元、 平方米

每平方米税 自用土地年 纳税义务起 纳税义务终

额

应纳税额 始时间

止时间

67=2*6备注来自——————

——

每平方米税 出租土地年 纳税义务起 纳税义务终

额

应纳税额 始时间

止时间

13

14=9*13

备注

——

——

——

——

《城镇土地使用税纳税申报表》填表说明:

附件3城镇土地使用税房产税税源明细表纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分);面积单位:平方米本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:城镇土地使用税税源明细1.系统根据本表数据自动计算生成《城镇土地使用税房产税纳税申报表》及其附表《城镇土地使用税房产税减免税明细申报表》。

2.此表实施后,对首次进行纳税申报的纳税人,需要申报其全部土地的相关信息。

此后办理纳税申报时,如果纳税人的土地及相关信息未发生变化的,可仅对上次申报信息进行确认;发生变化的,仅就变化的内容进行填写。

3.城镇土地使用税税源明细申报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实申报土地信息。

4.每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无不动产权证(土地使用权证)的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

5.对于本表中的数据项目,有不动产权证(土地使用权证)的,依据证件记载内容填写,没有不动产权证(土地使用权证)的,依据实际情况填写。

6.纳税人类型(必填):分为土地使用权人、集体土地使用人、无偿使用人、代管人、实际使用人。

必选一项,且只能选一项。

7.土地使用权人纳税人识别号(统一社会信用代码):填写土地使用权人的纳税人识别号或统一社会信用代码。

8.土地使用权人名称:填写土地使用权人的名称。

9.土地编号:由系统赋予编号,纳税人不必填写。

10.土地名称:纳税人自行编写,以便于识别。

11.不动产权证号:纳税人有不动产权证(土地使用权证)的,必填。

填写不动产权证(土地使用权证)载明的证件编号。

12.不动产单元号:纳税人有不动产权证的,必填。

填写不动产权证载明的不动产单元号。

13.宗地号:填写土地权属证书记载的宗地号,有不动产单元号的不填。

14.土地性质(必填):根据实际的土地性质选择。

城镇土地使用税 房产税税源明细表

附件3城镇土地使用税房产税税源明细表纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分);面积单位:平方米本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:城镇土地使用税税源明细1.系统根据本表数据自动计算生成《城镇土地使用税房产税纳税申报表》及其附表《城镇土地使用税房产税减免税明细申报表》。

2.此表实施后,对首次进行纳税申报的纳税人,需要申报其全部土地的相关信息。

此后办理纳税申报时,如果纳税人的土地及相关信息未发生变化的,可仅对上次申报信息进行确认;发生变化的,仅就变化的内容进行填写。

3.城镇土地使用税税源明细申报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实申报土地信息。

4.每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无不动产权证(土地使用权证)的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

5.对于本表中的数据项目,有不动产权证(土地使用权证)的,依据证件记载内容填写,没有不动产权证(土地使用权证)的,依据实际情况填写。

6.纳税人类型(必填):分为土地使用权人、集体土地使用人、无偿使用人、代管人、实际使用人。

必选一项,且只能选一项。

7.土地使用权人纳税人识别号(统一社会信用代码):填写土地使用权人的纳税人识别号或统一社会信用代码。

8.土地使用权人名称:填写土地使用权人的名称。

9.土地编号:由系统赋予编号,纳税人不必填写。

10.土地名称:纳税人自行编写,以便于识别。

11.不动产权证号:纳税人有不动产权证(土地使用权证)的,必填。

填写不动产权证(土地使用权证)载明的证件编号。

12.不动产单元号:纳税人有不动产权证的,必填。

填写不动产权证载明的不动产单元号。

13.宗地号:填写土地权属证书记载的宗地号,有不动产单元号的不填。

14.土地性质(必填):根据实际的土地性质选择。

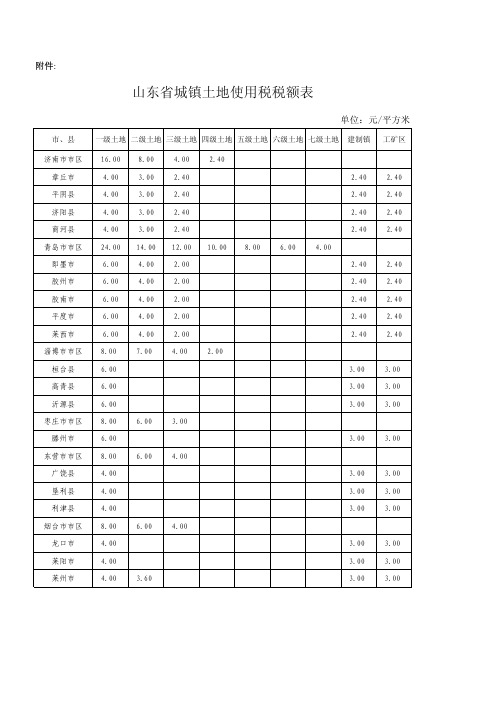

山东省城镇土地使用税税额表(1)

附件:山东省城镇土地使用税税额表单位:元/平方米市、县一级土地二级土地三级土地四级土地五级土地六级土地七级土地建制镇工矿区济南市市区16.008.00 4.00 2.40章丘市 4.00 3.00 2.40 2.40 2.40平阴县 4.00 3.00 2.40 2.40 2.40济阳县 4.00 3.00 2.40 2.40 2.40商河县 4.00 3.00 2.40 2.40 2.40青岛市市区24.0014.0012.0010.008.00 6.00 4.00即墨市 6.00 4.00 2.00 2.40 2.40胶州市 6.00 4.00 2.00 2.40 2.40胶南市 6.00 4.00 2.00 2.40 2.40平度市 6.00 4.00 2.00 2.40 2.40莱西市 6.00 4.00 2.00 2.40 2.40淄博市市区8.007.00 4.00 2.00 桓台县 6.00 3.00 3.00高青县 6.00 3.00 3.00沂源县 6.00 3.00 3.00枣庄市市区8.00 6.00 3.00滕州市 6.00 3.00 3.00东营市市区8.00 6.00 4.00 广饶县 4.00 3.00 3.00垦利县 4.00 3.00 3.00利津县 4.00 3.00 3.00烟台市市区8.00 6.00 4.00龙口市 4.00 3.00 3.00莱阳市 4.00 3.00 3.00莱州市 4.00 3.60 3.00 3.00蓬莱市 4.00 3.00 3.00招远市 4.00 3.00 3.00栖霞市 4.00 3.00 3.00海阳市 4.00 3.00 3.00长岛县 4.00 2.00潍坊市市区8.00 6.00 4.00高密市 6.00 4.00 3.00 3.00安丘市 6.00 3.00 3.00青州市 6.00 3.00 3.00寿光市 6.00 3.00 3.00诸城市 6.00 4.00 3.00 3.00昌邑市 6.00 3.00 3.00临朐县 5.00 3.00 3.00昌乐县 5.00 3.00 3.00济宁市市区8.00 6.40 4.80 兖州市 6.00 3.20 3.20曲阜市 6.00 3.20 3.20邹城市 6.00 3.20 3.20泗水县 4.80 3.20 3.20微山县 4.80 3.20 3.20鱼台县 4.80 3.20 3.20金乡县 4.80 3.20 3.20嘉祥县 4.80 3.20 3.20汶上县 4.80 3.20 3.20梁山县 4.80 3.20 3.20泰安市市区8.00 6.40 4.00新泰市 6.00 3.20肥城市 6.00 3.20 3.20宁阳县 4.80 2.40 2.40东平县 4.80 2.40 2.40威海市市区8.007.00 4.00 荣成市 4.00 3.00 3.00文登市 4.00 3.00 3.00乳山市 4.00 3.00 3.00 3.00日照市市区8.00 6.40五莲县 4.80 3.20 3.20莒 县 4.80 3.20莱芜市市区8.00 6.00 4.00临沂市市区8.00 6.00郯城县 5.00 3.00 3.00苍山县 5.00 3.00 3.00莒南县 5.00 3.00 3.00沂水县 5.00 3.00 3.00蒙阴县 5.00 3.00 3.00平邑县 5.00 3.00 3.00费 县 5.00 3.00沂南县 5.00 3.00 3.00临沭县 5.00 3.00德州市市区7.20 5.60乐陵市 4.80 3.20 3.20禹城市 4.80 3.20 3.20陵 县 4.00 3.20 3.20临邑县 4.00 3.20 3.20宁津县 4.00 3.20 3.20庆云县 4.00 3.20 3.20齐河县 4.00 3.20 3.20平原县 4.00 3.20 3.20武城县 4.00 3.20 3.20夏津县 4.00 3.20 3.20聊城市市区8.00 6.00临清市 6.00 3.20 3.20阳谷县 4.50 3.20 3.20莘 县 4.50 3.20 3.20东阿县 4.50 3.20 3.20茌平县 4.50 3.20 3.20冠 县 4.50 3.20 3.20高唐县 4.50 3.20 3.20滨州市市区8.00 6.00邹平县 6.00 3.20博兴县 6.00 3.20 3.20惠民县 4.80 3.20阳信县 4.00 3.20 3.20 3.20无棣县 4.00 3.20 3.20 3.20沾化县 4.00 3.20 3.20菏泽市市区 6.80 3.60 3.00曹 县 4.40 3.20 2.40 2.40定陶县 4.40 3.20 2.40 2.40成武县 4.40 3.20 2.40 2.40单 县 4.40 3.20 2.40 2.40巨野县 4.40 3.20 2.40 2.40郓城县 4.40 3.20 2.40 2.40鄄城县 4.40 3.20 2.40 2.40东明县 4.40 3.20 2.40 2.40。

城镇土地使用税税源明细表及填表说明

城镇土地使用税税源明细表纳税人名称:税款所属期:自年月日至年月日填表日期: 年月日金额单位:元至角分;面积单位:平方米本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:1、此表实施后,对首次进行纳税申报的纳税人,需要申报其全部土地的相关信息,此后办理纳税申报时,如果纳税人的土地及相关信息未发生变化的,可仅对上次申报信息进行确认;发生变化的,仅就变化的内容进行填写。

有条件的地区,税务机关可以通过系统将上期申报的信息推送给纳税人。

税源数据基础较好或已获取第三方信息的地区,可直接将数据导入纳税申报系统并推送给纳税人进行确认。

2、城镇土地使用税税源明细申报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实申报土地信息。

3、每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无土地证的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

4、对于填写中所涉及的数据项目,有土地证件的,依据证件记载的内容填写,没有土地证件的,依据实际情况填写。

5、纳税人识别号(必填):纳税人为非自然人的,应按照办理税务登记时税务机关赋予的编码填写。

纳税人为自然人的,应按照本人有效身份证件上标注的号码填写。

6、纳税人名称(必填):党政机关、企事业单位、社会团体的,应按照国家人事、民政部门批准设立或者工商部门注册登记的全称填写;纳税人就是自然人的,应按照本人有效身份证件上标注的姓名填写。

7、土地编码:纳税人不必填写。

由税务机关的管理系统赋予编号,以识别。

8、地号:土地证件记载的地号。

9、土地使用权证号:有土地证件者必填。

填写土地证件载明的证件编号。

10、土地性质(必选):根据实际的土地性质选择。

选项为国有、集体。

11、土地取得方式(必选):根据土地的取得方式选择,分为:划拨、出让、租赁与其她。

12、土地用途(必选):分为工业、商业、居住、综合、房地产开发企业的开发用地与其她,必选一项,且只能选一项,不同用途的土地应当分别填表。

房产税土地使用税税源调查明细表

房产税土地使用税税源调查明细表

生产经营单位名称(盖章):纳税人编码:

法定代表人:填表人:联系电话:

填表说明:1、生产经营单位的房产、土地用于出租的,不填写此表。

2、“出租方证件号码”:出租人为个人的,填写身份证号码;出租人为单位的,填写组织机构代码。

3、房产结构分为框架或者简易两类。

资料明细:1、承租经营:

房产、土地权属证明文件(如房产证、土地使用证、房产交易合同、土地出让或

转让合同、购房或购地发票、产权人证明等)原件及复印件一份;租赁合同原件及复印件一份。

2、自有自用:

房产、土地权属证明文件(如房产证、土地使用证、房产交易合同、土地出让或

转让合同、购房或购地发票、产权人证明等)原件及复印件一份; 对自有、自建的房产,需

提供该房产固定资产原值的相关证明材料(如建筑业发票、销售不动产发票、评估书、固定资

产明细账等)原件及复印件一份。

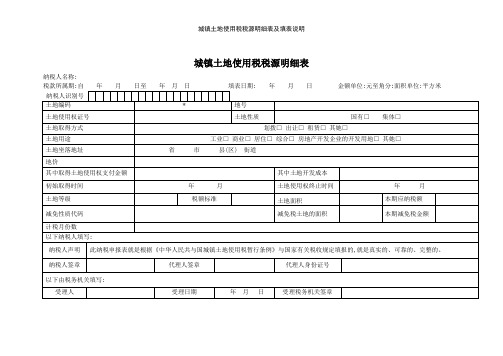

城镇土地使用税纳税申报表明细表

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

1.“噢,居然有土龙肉,给我一块!”2.老人们都笑了,自巨石上起身。

而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。

城镇土地使用税纳税申报表明细表纳税人识别号纳税人名称:(公章)税款所属期限:自 年 月 日至 年 月 日填表日期: 年 月 日 金额单位:元、平方米5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

填表说明:本表适用于城镇土地使用税纳税人填报,在征收大厅办理城镇土地使用税纳税申报须同纳税申报表同时填报,每宗土地填写一张明细表,带*为必填项。

一、应税土地状态包括三种,为自有土地、使用非流转集体土地、非纳税状态。

“自用”状态,是指纳税人将同一土地用于经营的状态。

城镇土地使用税、房产税、契税、土地增值税纳税申报表(样表)

城镇土地使用税、房产税、契税、土地增值税纳税申报表(样表)附件1城镇土地使用税纳税申报表税款所属期:自年月日至年月日填表日期:年月日金额单位:元至角分;面积单位:平方米纳税人识别号纳税人信息名称纳税人分类单位□个人□登记注册类型* 所属行业*身份证件类型身份证□护照□其他□身份证件号码联系人联系方式申报纳税信息土地编号宗地的地号土地等级税额标准土地总面积所属期起所属期止本期应纳税额本期减免税额本期已缴税额本期应补(退)税额**********合计* * *以下由纳税人填写:纳税人声明此纳税申报表是根据《中华人民共和国城镇土地使用税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

纳税人签章代理人签章代理人身份证号以下由税务机关填写:受理人受理日期年月日受理税务机关签章本表一式两份,一份纳税人留存,一份税务机关留存。

1填表说明:1.本表适用于在中华人民共和国境内申报缴纳城镇土地使用税的单位和个人。

2.本表为城镇土地使用税纳税申报表主表,依据《中华人民共和国税收征收管理法》、《中华人民共和国城镇土地使用税暂行条例》制定。

本表包括两个附表。

附表一为《城镇土地使用税减免税明细申报表》,附表二为《城镇土地使用税税源明细表》。

首次申报或变更申报时纳税人提交《城镇土地使用税税源明细表》后,本表由系统自动生成,无需纳税人手工填写,仅需签章确认。

申报土地数量大于10个(不含10)的纳税人,建议采用网络申报方式,并可选用本表的汇总版进行确认,完成申报。

后续申报,纳税人税源明细无变更的,税务机关提供免填单服务,根据纳税人识别号,系统自动打印本表,纳税人签章确认即可完成申报。

3.纳税人识别号(必填):填写税务机关赋予的纳税人识别号。

4.纳税人名称(必填):党政机关、企事业单位、社会团体的,应按照国家人事、民政部门批准设立或者工商部门注册登记的全称填写;纳税人是自然人的,应当按照本人有效身份证件上标注的姓名填写。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

城镇土地使用税税源明细表

税款所属期:自 年 月 日至 年 月 日 填表日期: 年 月 日 金额单位:元至角分;面积单位:平方米纳税人名称:

本表一式两份,一份纳税人留存,一份税务机关留存。

填表说明:

1.此表实施后,对首次进行纳税申报的纳税人,需要申报其全部土地的相关信息,此后办理纳税申报时,如果纳税人的土地及相关信息未发生变化的,可仅对上次申报信息进行确认;发生变化的,仅就变化的内容进行填写。

有条件的地区,税务机关可以通过系统将上期申报的信息推送给纳税人。

税源数据基础较好或已获取第三方信息的地区,可直接将数据导入纳税申报系统并推送给纳税人进行确认。

2.城镇土地使用税税源明细申报遵循“谁纳税谁申报”的原则,只要存在城镇土地使用税纳税义务,就应当如实申报土地信息。

3.每一宗土地填写一张表。

同一宗土地跨两个土地等级的,按照不同等级分别填表。

无土地证的,按照土地坐落地址分别填表。

纳税人不得将多宗土地合并成一条记录填表。

4.对于填写中所涉及的数据项目,有土地证件的,依据证件记载的内容填写,没有土地证件的,依据实际情况填写。

5.纳税人识别号(必填):纳税人为非自然人的,应按照办理税务登记时税务机关赋予的编码填写。

纳税人为自然人的,应按照本人有效身份证件上标注的号码填写。

6.纳税人名称(必填):党政机关、企事业单位、社会团体的,应按照国家人事、民政部门批准设立或者工商部门注册登记的全称填写;纳税人是自然人的,应按照本人有效身份证件上标注的姓名填写。

7.土地编码:纳税人不必填写。

由税务机关的管理系统赋予编号,以识别。

8.地号:土地证件记载的地号。

9.土地使用权证号:有土地证件者必填。

填写土地证件载明的证件编号。

10.土地性质(必选):根据实际的土地性质选择。

选项为国有、集体。

11.土地取得方式(必选):根据土地的取得方式选择,分为:划拨、出让、租赁和其他。

12.土地用途(必选):分为工业、商业、居住、综合、房地产开发企业的开发用地和其他,必选一项,且只能选一项,不同用途的土地应当分别填表。

13.土地坐落地址(必填):应当填写详细地址,具体为:××省××市××县(区)××街道 + 详细地址。

14.地价:曾经支付地价和开发成本的必填。

地价为地价和土地开发成本之和。

15.土地等级(必填):根据本地区土地等级的有关规定,填写纳税人占用土地所属的土地的等级。

不同土地等级的土地应当分别填表。

16.税额标准:根据土地等级确定,由税务机关系统自动带出。

17.土地面积(必填):根据纳税人实际占用的土地面积填写,保留两位小数。

此面积为全部面积,包括减税面积和免税面积。

18.减免税土地的面积:填写享受减免税政策的土地的全部面积。

19.减免性质代码:该项按照国家税务总局制定下发的最新减免性质及分类表中的最细项减免性质代码填写。

有减免税情况的必填。

不同减免性质代码的土地应当分别填表。

20.本期减免税金额:填写根据减免税政策计算的减免税的金额。

21.计税月份数(必填):根据税款所属期内实际计算税款的月份数填写。

22.带星号(*)的项目不需要纳税人填写。

23.逻辑关系:本期应纳税额=土地面积×税额标准÷12×计税月份数。