浦发银行_财务报表

招商银行与浦发银行的财务报表分析

招商银行与浦发银行的财务报表分析招商银行与浦发银行是中国境内两家规模较大且具有较高影响力的商业银行。

下面将对招商银行与浦发银行的财务报表进行分析比较。

首先,我们先分析招商银行的财务报表。

根据招商银行2020年年报,该银行的资产总额为人民币8.19万亿元,净利润为人民币2558.25亿元。

从资产负债表来看,招商银行的资产主要由贷款和储备金等构成。

贷款是银行主要的收入来源,而储备金是用于规避风险和保持流动性的重要资产。

招商银行的贷款总额为人民币6.27万亿元,储备金为人民币1474.11亿元。

此外,招商银行的负债主要包括存款和债务等。

存款是银行主要的资金来源,而债务则是银行必须偿还的债务。

招商银行的存款总额为人民币5.88万亿元,债务为人民币424.15亿元。

其次,我们来分析浦发银行的财务报表。

根据浦发银行2020年年报,该银行的资产总额为人民币9.49万亿元,净利润为人民币4817.68亿元。

从资产负债表来看,浦发银行的资产主要由贷款和储备金等构成。

浦发银行的贷款总额为人民币7.15万亿元,储备金为人民币2345.71亿元。

与招商银行相比,浦发银行的贷款和储备金规模较大。

此外,浦发银行的负债主要包括存款和债务等。

浦发银行的存款总额为人民币8.18万亿元,债务为人民币1242.85亿元。

与招商银行相比,浦发银行的存款规模更大。

综上所述,招商银行与浦发银行的财务报表分析显示两家银行在资产总额和净利润上都有较高的水平,且都有较大的贷款和储备金规模。

然而,在存款和债务方面,浦发银行的规模相对较大。

这可能意味着浦发银行在吸纳存款和偿还债务方面的能力更强。

此外,从净利润来看,浦发银行的净利润水平更高,这可能说明浦发银行的盈利能力较强。

需要注意的是,财务报表仅能提供对公司财务状况和经营情况的静态描述。

要全面了解银行的经营情况,还需要结合其他因素,如经济环境、行业竞争、经营策略等进行综合分析。

另外,我们还可以通过对招商银行与浦发银行的利润表进行分析来进一步了解两家银行的盈利能力和运营状况。

浦发银行-财务报表分析

3、盈利能力分析

净资产收益率 浦发银行 行业均值

2010 15.69% 17.00%

2011 10.5% 10.51%

2012 19.26% 18.69%

2013 20.02% 18.85%

分析: 2010年-2013年浦发 银行净资产收益率总体呈上升 趋势,2011年略低。2012年2013年呈不断上升,说明净资 产收益率越高,投资带来的收 益越高,银行的获利能力越强。 从行业来看,浦发银行净资产 收益率均高于于行业均值,说 明浦发银行的获利能力逐步增 强。

11小组成员: 陈娟璇 林依璇 曾翠翠 湛婉婷

一、公司简介 二、报表分析 三、财务指标分析 四、同行业比较分析 五、综合评价分析

一、公司简介

二、公司报表分析

资产负债表

利润表

二、公司报表分析

浦发银行比较资产负债表

项目

2013年

2012年

增减变动

金额

百分比

资产总计

3,680,125,000,000.00 3,145,707,000,000.00 534,418,000,000.00

-3,451,000,000.00

-154,000,000.00 -3,297,000,000.00 2140.91%

89,908,000,000.00

64,374,000,000.00 25,534,000,000.00 39.67%

80,104,000,000.00

60,024,000,000.00 20,080,000,000.00 33.45%

浦发毛利率 53.51% 53.55% 52.65% 50.29%

分析:浦发银行毛利率2010年-2013 年的毛利率呈现连续上升的趋势,发 展也较稳定,2011年比2010年增加了 2.36%,2012年比2011年增长了0.9%。 毛利率是企业获利能力的基础,单位 收入的毛利率越高,抵补各项期间费 用的能力越强,企业的获利能力也越 高。从浦发的毛利率来看,上升的趋 势说明浦发银行经营状况良好,表明 企业市场竞争能力越强,发展潜力越 大,从而获利能力越强。

商业银行财务报表分析

合并净利润详情数据

根据表格数据,商业银行在20/21FY年净利润同比增加最多 ,而在22/23FY年净利润同比减少最多。这表明该商业银行 的盈利状况在某些年份表现良好,而在其他年份则出现了下 滑。

03

竞品分析

主要竞争对手

中国银行

招商银行 农业银行

工商银行 建设银行

主要竞争对手

兴业银行

02

交通银行

高成本运营

由于机构庞大,运营成本相对较高。

创新能力不足

在某些新兴业务领域的创新能力有待提高。

竞争优势与劣势

服务质量不稳定

部分地区或业务领域存在服务质量不稳 定的问题。

VS

风险管理压力

随着金融市场的波动,风险管理压力逐渐 增大。

市场占有率

• 根据最近的市场调查数据,该商业银行的市场占有率约为 10%,在中国银行业中排名第五。与主要竞争对手相比, 该商业银行的市场占有率相对较低,但增长速度较快。

客户基础

01

02

03

个人客户

银行提供个人储蓄、贷款 、理财等服务,满足个人 客户的金融需求。

企业客户

银行为企业提供贷款、结 算和现金管理等金融服务 ,帮助企业实现资金的高 效运作。

同业客户

银行与其他金融机构进行 资金拆借、债券买卖等业 务,实现资金的互通有无 。

产品和服务

储蓄产品

银行提供个人储蓄服务,满足客户储蓄和理 财的需求。

分析盈利能力

投资者应全面分析银行的盈利能力,包括营业收入、净利润、成本 收入比等指标,以评估银行的盈利能力和成长潜力。

关注流动性风险

投资者应关注银行的流动性风险,特别是现金及现金等价物的流入 流出情况,以评估银行的短期偿债能力。

浦发银行财务分析报告

浦发银行财务分析报告1. 简介浦发银行是中国大陆一家综合性商业银行,成立于1992年,总部位于上海。

该银行在全国范围内经营个人、公司和金融机构的银行业务。

本文将对浦发银行的财务状况进行分析。

2. 资产负债表分析资产负债表是浦发银行在特定日期上的财务状况的快照。

以下是对其各项指标的分析:2.1 资产浦发银行的资产主要包括现金、存放央行款项、债券、贷款和储备资产等。

在过去几年中,浦发银行的总资产规模呈稳步增长的趋势,表明其业务扩张和资产质量的改善。

2.2 负债浦发银行的负债主要包括存款、债务和其他负债。

存款是银行的主要资金来源之一,而债务则是银行为了满足资金需求而发行的债券。

浦发银行的负债总额也呈现增长趋势,但总体来说仍保持在可控范围内。

2.3 净资产净资产是指企业资产减去负债后的剩余价值。

浦发银行的净资产规模在近年来稳步增长,反映了其盈利能力和资本实力的提升。

3. 利润表分析利润表反映了浦发银行在一定时期内的经营业绩。

以下是对其各项指标的分析:3.1 营业收入营业收入是浦发银行主要的收入来源,包括利息收入、手续费及佣金收入等。

近年来,浦发银行的营业收入稳步增长,表明其业务规模扩大和盈利能力的提升。

3.2 营业成本营业成本主要包括员工薪酬、办公费用和利息支出等。

浦发银行在成本控制方面较为有效,其营业成本与营业收入的比例保持在合理范围内。

3.3 净利润净利润是浦发银行的主要利润指标,代表了企业的盈利能力。

近年来,浦发银行的净利润呈现稳步增长的趋势,这反映了其运营效益的提高。

4. 现金流量表分析现金流量表反映了浦发银行在一定时期内的现金收入和支出情况。

以下是对其各项指标的分析:4.1 经营活动现金流量经营活动现金流量是浦发银行主要的现金流入来源,包括存款增加、利息收入等。

近年来,浦发银行的经营活动现金流量保持稳定增长,表明其经营能力和资金管理的有效性。

4.2 投资活动现金流量投资活动现金流量主要包括购买和出售债券、股票以及其他投资等。

商业银行的财务报表解读

商业银行的财务报表解读财务报表是商业银行向外界展示其财务状况和业绩的重要工具。

正确解读财务报表能够帮助投资者、监管机构和其他利益相关者更好地了解银行的财务实力和盈利能力。

本文将从资产负债表、利润表和现金流量表三个方面解读商业银行的财务报表,以便更全面地理解银行的经营情况。

一、资产负债表解读资产负债表是一份展示银行资产、负债和所有者权益的报表。

通过分析资产负债表,投资者可以了解银行的资金来源和运用情况。

以下是一些常见的要素:1. 资产:商业银行的主要资产包括现金、储备、贷款和债券投资。

重点关注贷款和债券投资的比例,以及它们的质量。

较高比例的贷款可能会增加银行的风险,而较高比例的债券投资可能会减少银行的盈利能力。

2. 负债:主要负债包括存款和借款。

关注存款的稳定性和借款的成本。

高比例的存款可能意味着银行较为稳定,而高昂的借款成本可能会对银行的盈利能力产生负面影响。

3. 所有者权益:所有者权益代表银行的净资产。

关注所有者权益的规模和增长趋势。

较大的所有者权益可能意味着银行更为资本充足,从而降低风险。

二、利润表解读利润表展示了银行在一定期间内的收入和支出情况。

通过解读利润表,可以评估银行的盈利能力和经营效益。

以下是一些常见的要素:1. 净利润:净利润代表银行在一定期间内的盈利水平。

关注净利润的规模和增长趋势。

较高的净利润意味着银行盈利能力较强。

2. 利息净收入:利息净收入是银行最主要的收入来源之一,代表了银行从贷款和债券投资中获得的收益。

关注利息净收入的规模和比例。

较高的利息净收入可能意味着银行有较好的资产运营能力。

3. 非利息净收入:非利息净收入包括其他业务活动带来的收入,如手续费和佣金收入等。

关注非利息净收入的规模和比例。

较高的非利息净收入可能意味着银行有多元化的盈利能力。

三、现金流量表解读现金流量表反映了银行在一定期间内的现金流入和流出情况。

通过解读现金流量表,可以评估银行的现金支付能力和资金运用情况。

浦发银行银行函证

浦发银行银行函证

广东浦发银行股份有限公司函证

一、函证内容

本函根据广东浦发银行股份有限公司(以下简称“浦发银行”)截至2020年3月31日的审计报告,经过审计机构对浦发银行公开发行及上市的股票财务报表、经营报表和现金流量表进行审计并作出无异议意见,经浦发银行董事会和监事会审议通过,特出具本函证。

二、定义

1、本函证中所提及的浦发银行股份有限公司(以下简称“浦发银行”),为广东浦发银行股份有限公司,目前在中国证券交易所上市,股票简称“浦发银行”,股票代码000001。

2、本函证所提及的审计机构,为浦发银行委派的审计机构,负责审计浦发银行公开发行及上市的股票财务报表、经营报表和现金流量表。

三、结论及责任

2、审计机构的审计结论仅代表审计机构,不针对任何方面承担任何义务、责任或保证,不做任何保证,也不构成就任何交易的承诺或邀请。

3、审计机构仅就本函证中所涉及的审计工作负责,而对任何其他审计性质的工作,则不对其负责。

4、审计机构不对浦发银行其他非股票财务报表、经营报表和现金流量表以及其他任何形式的报表提供审计服务。

四、有关协议

本函证的解释和执行应遵守《浦发银行股份有限公司审计服务协议》及其修正本和附件,并应符合中国相关法律法规的规定。

(以下无正文)

董事会监事会

二○二○年四月十五日。

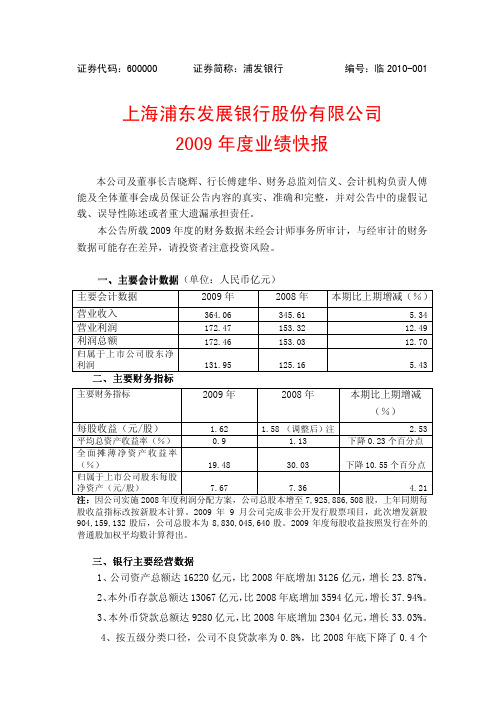

浦发银行2009年年报

证券代码:600000 证券简称:浦发银行 编号:临2010-001上海浦东发展银行股份有限公司2009年度业绩快报本公司及董事长吉晓辉、行长傅建华、财务总监刘信义、会计机构负责人傅能及全体董事会成员保证公告内容的真实、准确和完整,并对公告中的虚假记载、误导性陈述或者重大遗漏承担责任。

本公告所载2009年度的财务数据未经会计师事务所审计,与经审计的财务数据可能存在差异,请投资者注意投资风险。

一、主要会计数据主要会计数据(单位:人民币亿元)主要会计数据 2009年 2008年 本期比上期增减(%)营业收入 364.06345.61 5.34营业利润 172.47153.3212.49利润总额 172.46153.0312.70归属于上市公司股东净利润131.95125.16 5.43主要财务指标二、主要财务指标主要财务指标 2009年 2008年 本期比上期增减(%)每股收益(元/股) 1.62 1.58 (调整后)注 2.53平均总资产收益率(%) 0.9 1.13 下降0.23个百分点 全面摊薄净资产收益率(%)19.4830.03下降10.55个百分点归属于上市公司股东每股净资产(元/股)7.677.36 4.21注:因公司实施2008年度利润分配方案,公司总股本增至7,925,886,508股,上年同期每股收益指标改按新股本计算。

2009年9月公司完成非公开发行股票项目,此次增发新股904,159,132股后,公司总股本为8,830,045,640股。

2009年度每股收益按照发行在外的普通股加权平均数计算得出。

银行主要经营数据三、银行主要经营数据1、公司资产总额达16220亿元,比2008年底增加3126亿元,增长23.87%。

2、本外币存款总额达13067亿元,比2008年底增加3594亿元,增长37.94%。

3、本外币贷款总额达9280亿元,比2008年底增加2304亿元,增长33.03%。

浦发银行年度财务报表综合分析

浦发银行年度财务报表综合分析中文摘要:财务报表分析通过对浦发银行2007年度至2009年度的相关财务数据的有关数据进行汇总、计算、对比,在结合其具体情况的基础上,对其进行盈利能力分析、偿债能力分析以及营运能力分析等财务指标的分析,全面考核分析和评价该银行的财务状况和经营成果,同时从中发现其存在的问题,并针对性地提出改进建议。

关键词:盈利能力分析偿债能力分析营运能力分析一、公司基本情况(一)公司简介上海浦东发展银行股份有限公司(以下简称“本公司”)为1992年8月28日经中国人民银行总行以银复(1992)350号文批准设立的股份制商业银行,1992年10月19日由上海市工商行政管理局颁发法人营业执照,1993年1月9日正式开业。

1999年9月23日,经中国证券监督管理委员会以证监发行字[1999]第127号文批准,本公司向社会公众公开发行境内上市内资股(A 股)股票4亿股,每股发行价为人民币10元,并于1999年11月10日上市交易。

2002年度经2001年度股东大会批准,本公司实施了每十股转增五股的资本公积转增方案,2002年12月23日,本公司经中国证券监督管理委员会以证监发行字[2002]135号文核准增发A股3亿股,每股发行价为人民币8.45元,该次增发已于2003年1月13日完成,业经安永大华会计师事务所有限责任公司验证并出具安永大华业字(2003)第016号验资报告。

2006年11月16日,本公司经中国证券监督管理委员会以证监发行字[2006]118号文核准增发A股7亿股,每股发行价为人民币13.64元,实际公开发行A股数量为4.40亿股,每股面值人民币1.00元,募集资金人民币60亿元,该次增发已于2006年11月22日完成,业经安永大华会计师事务所有限责任公司验证并出具安永大华业字(2006)第636号验资报告。

本公司现股本为人民币43.55亿元,法定代表人为吉晓辉,法人营业执照注册号为3100001001236,金融许可证号为B11512900H0001。

浦发银行2009—2013年年报主要财务指标分析

浦发银行 2009—2013 年年报主要财务指标分析上海浦东发展银行股份有限公司(简称:浦发银行)是 1992 年 8 月 28 日经中国人民银行批准设立,1993 年 1 月 9 日开业,1999 年在上海证券交易所挂牌上市的股份制商业银行,总行设在上海。

2010 年 3 月 10 日中国移动全资附属公司广东移动与浦发银行签订股份认购协议,根据协定,广东移动以人民币 398 亿元 收购浦发银行 22.1 亿新股,交易完成后,中国移动通过全资附属公司广东移动持有浦发银行 20%股权, 并成为浦发银行第二大股东。

中国人民银行于 2013 年 1 月 8 日发行上海浦东发展银行成立 20 周年熊猫加 字金银纪念币一套, 该套纪念币共 2 枚, 其中金币 1 枚、 银币 1 枚,均为中华人民共和国法定货币。

2014 年 7 月 7 日, 美国 《财富》 杂志发布 2014 年财富世界 500 强排行榜, 浦发银行位列全球企业第 383 位。

中文名称 总部地点 年营业额 经营范围 所获荣誉 股票简称 董事长 年份 总资产利润率(%) 总资产净利润率(%) 成本费用利润率(%) 净资产收益率(%) 股本报酬率(%) 净资产报酬率(%) 资产报酬率(%) 销售毛利率(%) 非主营比重(%) 主营利润比重(%) 净利润增长率(%) 净资产增长率(%) 总资产增长率(%) 资产的经营现金流量回 报率(%) 经营现金净流量与净利 润的比率(%) 经营现金净流量对负债 比率(%) 0.09 0.03 0.08 0 0.07 7.49 2.7 7.26 -0.29 7.83 上海浦东发展银行股份有限公司 上海 498.56 亿元(2010 年) 现代金融服务 连续世界 500 强(2014 年第 383 位) 浦发银行 吉晓辉 2013 1.12 1.21 164.96 20.02 252.65 22.74 1.28 53.52 2.13 -12.65 2012 1.09 1.18 148.82 19.26 211.33 21.94 1.25 -0.92 -13.98 2011 1.02 1.12 146.57 18.33 169.98 21.2 1.18 52.65 0.77 -13.67 2000 0.88 1.01 127.2 15.59 160.71 18.71 1.05 50.29 0.91 -13.43 2009 0.81 0.9 107.57 19.45 187 24.25 1.02 46.65 3.07 -16.34 外文名称 成立时间 员工人数 经营理念 公司性质 交易代码 Shanghai Pudong Development Bank 1992 年 10 月 24674 名(2010 年 12 月底) 笃守诚信、创造卓越 全国性股份制商业银行(国企) 600000一,下列为 2009---2013 年浦发银行年报的主要财务指标20.08 15.34 16.99 0.0825.43 20.14 17.17 0.0342.63 21.3 22.51 0.0745.13 81.06 35.05 05.59 63.27 23.93 0.06年份 基本每股收益(元) 每股净资产(元) 每股经营活动产生的现金流量 净额(元) 主营业务收入(万元) 主营业务利润(万元) 营业利润(万元) 投资收益(万元) 营业外收支净额(万元) 利润总额(万元) 净利润(万元) 净利润(扣除非经常性损益 后)(万元) 经营活动产生的现金流量净额 (万元) 现 金及 现金等 价物 净增加 额 (万元) 股 东权 益不含 少数 股东权 益 (万元) 净资产收益率加权(%) 资产负债率(%) 长期债务与营运资金比率(%) 股东权益比率(%) 股东权益与固定资产比率(%) 负债与所有者权益比率(%) 长期资产与长期资金比率(%) 固定资产净值率(%) 资本固定化比率(%) 产权比率(%) 固定资产比重(%)2013 2.19 10.96 16.53 10001500 5352300 5352300 82000 32600 5384900 4092200 4039700 30840600 -2605800 20437500 21.53 94.37 -5.63 2335.22 1675.89 -59.95 1775.89 0 0.242012 1.83 9.52 4.96 8295200 4441900 4441900 7600 33500 4475400 3418600 3374800 9257800 -2045400 17749700 20.95 94.29 -5.71 2046 1650.93 -63.21 1750.93 0 0.282011 1.46 7.98 10.65 6791767 3575673 3575673 19442 8256 3583929 2728598 2705100 19865578 14503155 14889124 20.07 94.43 -5.57 1837.8 1695.27 -65.16 1795.27 0 0.32010 1.6 8.57 -0.38 4985585 2507205 2507205 2221 20885 2528091 1917721 1899341 -550700 3347326 12299634 23.27 94.37 -5.63 1658.52 1677.59 -65.7 1777.59 0 0.342009 1.62 7.7 11.72 3682393 1717837 1717837 41312 11765 1729602 1321658 1312600 10348189 3818500 6795303 25.86 95.8 -4.2 962.37 2283.29 2383.29 68.21 2383.29 0 0.44二,相关重要指标五年取值的折线图分析1,基本每股收益和每股净资产分析从上图中可以看出来, 五年中基本每股收益和每股的净资产都是呈增长趋势的, 可以看出浦 发银行的股票还是很有投资价值的。

浦发银行财务分析报告

浦东银行财务分析报告公司简介:上海浦东发展银行(Shanghai Pudong Development Bank,缩写为SPD BANK),是中华人民共和国的一家股份制银行,全称为上海浦东发展银行股份有限公司。

上海浦东发展银行于1992年8月28日经中国人民银行批准设立,1992年10月成立,并于1993年1月9日正式开业。

总行设在上海。

注册资本金56.6134亿元人民币。

目前上海浦东发展银行在中国大陆超过20个城市设立了分行。

公司概况:上海浦东发展银行(简称浦发银行)是1992年8月28日经中国人民银行批准设立、于1993 年1月9日正式开业的股份制商业银行,总行设在上海。

经中国人民银行、中国证监会正式批准,上海浦东发展银行于1999年获准公开发行A股股票,并在上海证券交易所正式挂牌上市,这是中国银行业改革的一项重大举措。

截至2009年6月底,注册资本金达79.3亿元,良好的业绩和诚信经营的声誉使浦发银行业已成为中国证券市场中一家备受关注和尊敬的上市公司。

浦发经营理念:十年来,秉承“笃守诚信、创造卓越”的经营理念,上海浦东发展银行积极探索和推进金融改革与创新,为把上海尽早建成国际经济、金融、贸易中心之一服务,促进和支持中国国民经济发展和社会进步,业务发展迅速,资产规模持续扩大,经营实力不断增强,在海内外已具备一定的影响。

主营业务包括:吸收公众存款、发放短期、中期和长期贷款、办理结算、办理票据贴现、发行金融债券、代理发行、代理兑付、承销政府债券、买卖政府债券、同业拆借、提供信用证服务及担保;代理收付款项及代理保险业务;提供保管箱服务。

外汇存款;外汇贷款;外汇汇款;外汇兑换;国际结算;同业外汇拆借;外汇票据的承兑和贴现;外汇借款;外汇担保;结汇、售汇;买卖和代理买卖股票以外的外币有价证券;代客外汇买卖;资信调查、咨询、见证业务;人民币和外币信用卡业务;离岸金融业务;经中国人民银行批准的其他业务。

截止到2003年底,全行总资产规模已达3710亿元人民币、各项存款余额3221亿元人民币,各项贷款余额2551亿元人民币,当年实现税后利润15.66亿元人民币,并在上海、北京、杭州、南京、重庆、广州、昆明、深圳、郑州、天津、大连、济南、西安、成都、武汉、宁波、苏州、青岛等地设立了21家直属分支行、13家异地支行、305家营业网点,在香港设立了代表处,全国性商业银行的机构布局基本建成。

上海浦东发展银行的审计方案

上海浦东发展银行的审计方案一、背景介绍上海浦东发展银行(以下简称“浦发银行”)成立于1992年,是一家中国总部位于上海市的股份制商业银行。

浦发银行作为全国性的综合性金融机构,在关键的经济领域拥有广泛的业务覆盖和客户群体。

根据公司章程和中国证监会的监管要求,浦发银行每年都需要进行审计,以确保其财务报告的准确性和合规性。

二、审计目标1.对浦发银行的财务报表进行审计,确保其准确性和真实性。

2.评估浦发银行的内部控制体系的有效性和合规性。

3.发现并排除可能存在的风险和漏洞,确保浦发银行的资产安全和业务良性运作。

4.提供建议和改进建议,以进一步提升浦发银行的经营效率和风险管理能力。

三、审计内容和范围1.对浦发银行的财务报表进行审计,包括资产负债表、利润表、现金流量表和股东权益变动表等。

2.评估浦发银行的内部控制体系,包括风险管理、内部审计、信息技术安全和反洗钱等方面。

3.对浦发银行的重要业务和关键风险进行审计,包括信贷业务、投资业务和融资业务等。

4.评估浦发银行的合规性和法律风险,包括涉及监管要求和反腐败等方面。

四、审计方法和技术1.收集和分析浦发银行的财务信息和业务数据,采用数据采集和抽样技术,以确保审计的全面性和准确性。

2.进行实地调查和核实,与浦发银行的管理层、内部审计部门和关键员工进行交流和沟通,获取更详细的信息。

3.评估浦发银行的内部控制体系,采用流程分析、文件审查和测试抽样等方法,确保其有效性和合规性。

4.使用计算机辅助审计工具,对大量数据进行分析和筛选,发现异常和风险。

五、审计结果和报告1.提供审计报告,对浦发银行的财务报表进行意见表达,列出审计发现的问题和建议。

2.对浦发银行的内部控制体系进行评估,提出改进建议和建议措施,以进一步完善其风险管理和合规性。

3.对浦发银行的重要业务和关键风险进行评估,提供改进建议和风险防范措施。

六、质量保证措施1.审计过程中,严格遵守审计准则和道德规范,确保审计的独立性和客观性。

银行财务报表解读技巧

银行财务报表解读技巧银行财务报表是评估银行经营状况和财务健康指标的重要工具。

然而,对于非专业人士来说,解读这些报表可能会有一定的挑战。

本文将向您介绍一些简单而实用的解读技巧,帮助您更好地理解银行财务报表。

1. 理解报表结构了解银行财务报表的结构是解读过程的第一步。

通常,银行财务报表由资产负债表、利润表和现金流量表组成。

- 资产负债表显示银行的资产、负债和所有者权益,反映银行在特定时间点上的财务状况。

- 利润表反映银行在特定期间内的收入、费用和利润情况,帮助分析银行的盈利能力。

- 现金流量表显示银行现金和现金等价物的流入和流出情况,揭示银行现金管理的效率和稳定性。

2. 关注关键指标在解读银行财务报表时,关注以下关键指标将有助于您对银行经营状况的评估。

- 总资产:通过确定银行的总资产规模,可以了解银行的规模和市场地位。

- 资本充足率:银行的资本充足率是衡量其偿付能力和稳定性的重要指标。

一般来说,资本充足率越高,风险承受能力越强。

- 不良贷款比率:不良贷款比率是衡量银行资产质量的指标,反映银行不良贷款的规模和比例。

较低的比率代表较好的资产质量。

- 净利润率:净利润率是评估银行盈利能力的指标,较高的净利润率意味着银行经营状况较好。

3. 进行趋势分析除了关注单一时间点的报表数据外,进行趋势分析也是解读银行财务报表的重要方法。

通过对比银行过去几年的财务数据,可以了解其发展趋势。

- 比较年度数据:比较不同年度的报表数据,观察银行在资产规模、净利润等关键指标上的增长或下降趋势。

- 分析季度数据:银行通常会公布季度财务报表。

通过分析季度数据,可以更快地捕捉到银行经营状况的变化。

4. 结合业务背景在解读银行财务报表时,还需要考虑银行的业务背景和市场环境。

这包括银行所处的经济周期、市场竞争、利率变动等因素。

- 经济环境:银行业务通常会受到经济环境的影响。

了解当前经济状况,可以更好地理解银行财务表现。

- 竞争压力:竞争对银行的盈利能力和市场份额有重要影响。

商业银行的财务报表分析——以浦发银行为例

一、公司财务分析1.每股收益每股收益是是衡量上市公司盈利能力最重要的指标之一。

一般而言,每股收益指标较高,具有较好的投资回报股东,股东获得高股息的可能性更大。

浦发银行从2010年到2013年第一季度每股收益呈上升趋势,同比第二第三季度也是增长的。

浦发银行第三季度每股收益1.6元,排在银行业的第三位,理论上说它的投资收益高。

但在实际上每股收益其计算就是直接的比值,并没有能够很实际反映公司的会计周期的经营情况,是一个总量概念。

如果会计周期内,有增发、配股等一系列向股东要钱的行为就会稀释每股利润,同时公司由于种种原因,转型、投资研发、厂房等设备是会导致当期的利润减少,但是也许这并不改变公司在某种程度上的投资价值。

如果在公司的会计年度内出现股份回购、扩大再生产等对公司长远发展有利的事项时也会相应减少其利润总额,因此这要求我们有比较独特的慧眼,发现能反映公司真是情况的指标:例如现金流、存货的变化、应收账款、预收账款等指标方面的变化。

2.净利润净利润是指企业所有者最后获得财务成果,浦发银行2013年第二季度实现净利润105亿,比第一季度增长了16亿,增长率为17.97%。

浦发银行2012年净利润341.8亿,2011年净利润为272.9,增长率为25.25%。

3.市盈率市盈率这个指标固然有弊端,但它对衡量一只股票价值仍然是有参考价值的。

一般来说,市盈率表现出该公司需要积累多少年的盈利才能到达目前的股票市价程度,可以这么说市盈率指标数值越小越低越是成功的,越小说明投资回收期越短,风险越小,投资价值一般就比较高;倍数大则意味着翻本期长,不确定因素多,风险大。

浦发的市盈率较低,按理论上来说,投资价值较高。

中国目前上市公司的会计信息可信度较低,相当多的公司在造假,在这种情况下你是无法用市盈率这个指标来评价一个公司的价值。

还有,中国上市公司的股权结构,也决无法用市盈率来横向对比上市公司的价值。

4.净资产收益率浦发银行的净资产收益率15.23%,排在第九位,净资产收益率越是高,说明公司的盈利越好。

浦发银行上市公司财务分析

浦发银行上市公司财务分析一:公司基本状况二.股本结构(取自2009年9月30日的数据)总股本883,004.56万股,流通A股792,588.65万股,占93.5% 。

国家持股仅19,900万股,该公司是一家民营企业。

三.08年12月31日的财务报表。

(对于没有数据的科目下表中没有显示)(其中利润表包含水平分析。

)资产负债表(新准则)现金流量表(新准则)利润分配表(新准则)报告日期2009-9-30 2008-12-31 增减额增减率一.营业收入2,146,711.88 3,143,485,364.91 -997,338,653.03 -0.84 利息净收入2,556,846.07 3,457,449.04 -900,602.97 -0.52 利息收入4,621,010.77 5,885,860.77 -1,264,850.00 -0.27 利息支出2,573,444.93 2,718,137.21 -164,692.28 -0.51 手续费及佣金净收入156,699,882.13 179,124,325.87 -36,824,208.00 -1.03 手续费及佣金收入193,940 233,016.87 -43,956.87 -2.22 手续费及佣金支出37.027.34 54.040.64 -17.456.23 -1.02投资收益32,308,533.45 15,159,218.18 16,467,751.63 13.23其中:对联营企业和4.189.665.379.70 -1.452.23 -0.13 合营企业的投资收益公允价值变动收益 2.013.91 29.723.55 -27.342.12 -4.78汇兑收益31.202.22 45.608.34 14.875.43 15.56 其他业务收入13.225.23 31.780.44 28.345.45 12.54 减,营业支出-1.275.675.02 -1.922.855.76 -677.345.87 -0.56营业税金及附加(其-209,113,62 -261,638.29 -48,017.02 -0.55 他业务成本后)业务及管理费-851.576.36 -1,267,879.93 -423.123.45 -4.56 资产减值损失-190.281.56 -371.846.67 -180.231.43 -2.56 其他业务成本-24.456.34 -21.688.56 3.887.45 0.23 二.营业利润1,332,110,748.91 1,540,892,154.06 213,002,902.97 1.13 加:营业外收入2,242.69 2,131.14 -13,801.55 -0.12 减:营业外支出1,638.74 4,427.15 2,788.41 0.58 三.利润总额1,185,352.86 1,533,140.07 36,178,492.93 1.16 减:所得税费用363,428.79 277,934.08 -95,214,505.29 -0.79 四.净利润1,321,924.07 1,571,074.15 28,392,998.22 1.15归属于母公司所有者1,321,004.07 1,571,054.15 23,446,770.66 1.00 的净利润少数股东损益60.12 -13.49 42,533.61 8.23 六.每股收益0. 0 0 0 (一)基本每股收益0. 0 0 0 (二)稀释每股收益0 0 0 0 四.资产负债表项目结构分析资产:存放同业务款项117,683,616 101,980,464 10.55% 9.89% 0.65% 撤出资金1,288,490 522,550 0.12% 0.05% 0.06% 交易性金融200,000 1,700,000 0.02% 0.16% -0.15% 资产衍生金融资产133,369,088 142,453,440 11.95% 13.82% -1.87% 买入返送金融54,441,128 37,026,628 4.88% 3.59% 1.29% 资产应收净额691,725.06 691,725.06 0.06% 0.07% -0.01% 应收利息93,086,456 108,132,960 8.34% 10.49% -2.15%贷款损失准184,936,400 193,357,936 16.57% 18.76% -2.19% 备可供出售金12,234.52 14,637.58 0.00% 0.00% 0.00% 额持有至到期127,062,008 63,068,200 11.39% 6.12% 5.27% 投资发放贷款及垫6,451,284 4,735,871 0.58% 0.46% 0.12% 款长期股权投233,391,840 227,859,696 20.91% 22.11% -1.19% 资净额固定资产60,004,148 84,940,888 5.38% 8.24% -2.86% 累计折旧103,337,328 64,165,056 9.26% 6.23% 3.03% 固定资产净额9,112.50 250 0.00% 0.00% 0.00% 在建工程净额311,000,000 280,000,000 27.87% 27.17% 0.70% 无形资产净额134,860 0.00% 0.01% -0.01% 长期待摊费用4,000,000 21,500,000 0.36% 2.09% -1.73%待处理抵债54,409,652 63,162,696 4.88% 6.13% -1.25% 资产递延所得税73,336,080 85,207,168 6.57% 8.27% -1.70% 资产应付职工薪9,955,925 14,411,182 0.89% 1.40% -0.51% 酬应交税费-12,779,113 -1,254,074.80 -1.15% -0.12% -1.02% 应付债券548,393.30 472,598.22 0.05% 0.05% 0.00% 应付股利30,787,716 32,892,772 2.76% 3.19% -0.43% 其他应付款95,518,528 87,282,592 8.56% 8.47% 0.09% 长期借款15,000,000 15,000,000 1.34% 1.46% -0.11%递延所得税24,551,374 11,281,329 2.20% 1.09% 1.11% 负债非流动负债合计39,551,372 26,281,330 3.54% 2.55% 0.99% 负债合计606,328,580 610,091,140 54.33% 59.19% -4.86% 实收资本(或166,000,000 166,000,000 14.88% 16.11% -1.23% 股本)资本公积291,264,928 238,184,752 26.10% 23.11% 2.99%盈余公积35,140,368 35,112,984 3.15% 3.41% -0.26% 未分配利润16,509,571 -21,632,906 1.48% -2.10% 3.58% 归属于母公司股东权益合计509,452,576 416,970,784 45.65% 40.46% 5.19% 少数股东权益183,744 3,588,416 0.02% 0.35% -0.33% 所有者权益(或股东权益)合计509,636,320 420,559,200 45.67% 40.81% 4.86% 负债和所有者权益(或股东权益)总计1,115,964,930 1,030,650,300 100.00% 100.00% 0.00% 五.现金流量垂直分析表现金流量表(新准则)报表日期2009-9-30现金流入量现金流出量流入结构流出结构一.经营活动产生的现金流量:经营活动现金流入小计401,935,168 54.11%经营活动现金流出小计476,544,960 65.48% 经营活动产生的现金流量净额-74,609,792二.投资活动产生的现金流量:投资活动现金流入小计84,873,240 11.43%投资活动现金流出小计9,249,607 1.27% 投资活动产生的现金流量净额75,623,632三.筹资活动产生的现金流量:筹资活动现金流入小计256,000,000 34.46%筹资活动现金流出小计241,984,544 33.25% 筹资活动产生的现14,015,457金流量净额现金流量总额742,808,428 727,779,111 100.00% 100.00% 六.现金流量水平分析报表日期2009-9-30 2008-12-31经营活动产生的现金流量净额-74,609,792 -55,502,344投资活动产生的现金流量净额75,623,632 -64,666,852筹资活动产生的现金流量净额14,015,457 -5,736,307七.偿债能力分析财务指标2009-9-30 2008-12-31 2007-12-31 2006-12-31 2005-12-31流动比率 1.0334 1.0035 1.6149 1.6251 1.4941速动比率0.7071 0.6723 1.2354 1.2256 1.182资产负债率54.33 59.19 44.69 44.2 48.61利息保障系数-6.5947 4.0921 3.2209 4.4289八.经营效率分析财务指标 2009-9-30 2008-12-31 2007-12-31 2006-12-31 2005-12-31 应收帐款周转率8.2765 8.0631 6.2685 5.9706 4.6741 应收帐款周转天数(天) 20.39 6.23 57.43 60.2954 77.0201 固定资产周转率5.7854 5.5156 5.9426.95397.1421 总资产周转率 0.02 0.03 1.1102 1.3589 1.1873 净资产周转率2.31232.29982.03572.62732.7235204060801002009年2008年2007年2006年2005年九.盈利能力,成长能力分析每股财务数据及盈利能力分析 成长能力分析0510********年2007年2005年每股收益(元)每股收益-加权(元)每股未分配利润(元)每股净资产(元)每股现金含量(元)每股资本公积金(元)-40%-20%0%20%40%60%80%100%十.财务报表分析资产负债表从水平看,资产总额增加,究其原因是经营规模扩大,相比08年,股权投资,证券投资,存款规模增加,固定资产投入加大,在股东权益中,09年的负债减少,所有者权益增加,说明该公司经营状况正在逐步改善,正在逐步走出08年金融危机的阴影。

商业银行财务报表分析评价——基于camel体系视角

业的披露行为进行监督,确保企业能够更好地履行水资源 信息披露责任。

五、结论

本文通过对造纸及纸制品业上市公司水资源信息披露 的相关数据和资料进行分析,总结造纸及纸制品业上市公 司水资源信息披露的现状,并以景兴纸业为例进行分析,指 出该企业在水资源信息披露中存在的问题,提出相应的改 善建议。为了实现绿色、低能、高效、环保的经济发展战略, 在未来几年国家应抓紧制定企业水资源信息披露标准,建 立健全相应的法律法规,同时各级政府部门应加强管理,制 定严格、高效的监督机制,确保企业能够自觉、主动地对水 资源信息进行真实可靠的披露。S

CAMEL 体系对其财务报表进行全面分析评价,发现其中存 在的问题,并提出相应的对策建议,以期帮助我国商业银行 有效增强市场风险应对能力,实现健康长远发展。

一、CAME相关者在对财务报表进行分 析时采用的方法较多,本文采用了较为常用的 CAMEL 分析 体 系 ,以 准 确 判 断 商 业 银 行 的 具 体 运 营 情 况 。 在 按 照 CAMEL 体系开展相关分析时,需要从资本充足性、资产质 量、管理水平、盈利水平及流动性五个角度入手,具体分析 内容如下页表 1 所示。

(一)资金流动性分析 通过分析商业银行的盈利模式可知,商业银行主要通 过吸收存款及发放贷款之间的利率差获取收益。商业银行 所吸收的存款实际为负债,当需要向债权人支付相应款项 时,若发生流动资金不足的情况,无法即时偿还相应负债, 继而将引发资金流动性风险。当前,我国监管部门主要利 用流动性比率对商业银行的资金流动性进行监督,流动性 比率=流动资产/流动负债。商业银行上述指标与其他非金 融类企业存在一定差异,流动负债主要包括月内到期负债 及活期存款等,流动资产主要包括月内到期资产、存放中央 银行款项及现金等。 除上述指标外,本文选取单一客户贷款占比及前十大 客户贷款占比作为监督指标,指标数值越小,表明商业银行 到期需要偿还的债务越少,发生资金流动性风险的几率越 低。通过查询年报,本文对浦发银行 2015—2017 年的相关 数据进行了汇总,具体如表 2 所示。 可见,浦发银行三项资金流动性监督指标在 2015— 2017 年均处于标准范围内,并且流动性比率呈逐年增长趋

浦发银行(600000)现金流量表分析

浦发银行(600000)现金流量表分析浦发银行(600000)现金流量表分析浦发银行(600000)现金流量表分析从总体上解读现金流量表第一,该公司资产负债表货币资金项目年末比年初增加6,060,590万元。

剔除包含于年末及年初货币资金项目当中的使用受限制资金的影响,本年现金及现金等价物减少了2045400万元。

其中,经营活动产生现金流量9257800万元,投资活动产生现金流量14281100,筹资活动产生现金流量3000900万元。

第二,该公司本年经营活动净现金流量的产生主要原因是客户存款和同业存放款项,收到现金38896600万元,客户贷款及垫款支付现金21412500万元。

其中经营活动的现金流入量大于现金流出量,反应出企业经营活动的现金流量自我适应能力强,通过经营活动收取的现金不仅能够满足经营本身的需要,而且剩余的部分还可以用于再投资或偿债。

第三,投资活动现金流量主要是由于投资所支付的现金而引起的。

第四,筹资活动现金流量的增加主要来自发现债券收到现金4200000万元,分配股利、利润或偿付利息所支付的现金。

采用水平分析法进行分析评价浦发银行现金流量水平分析表单位:万元项目2012年2011年增减额增减(%)一、经营活动产生的现金流量客户存款和同业存放款项净增加额3889660031368504752809624.00%向中央银行借款净增加额65006500收取利息、手续费及佣金的现金1427260012387136188546415.22%拆入资金净增加额78950014367467-13577967-94.50%收到的其他与经营活动有关的现金37307009659032764797286.24%经营活动现金流入小计5769590059089009-1393109-2.36%客户贷款及垫款净增加额2141250018545545286695515.46%存放中央银行和同业款项净增加额12793900118816729122287.68%支付利息、手续费及佣金的现金71275005103508202399239.66%支付给职工以及为职工支付的现金1402900121810218479815.17%支付的各项税费1647200118508746211338.99%支付的其他与经营活动有关的现金18008007033601097440156.03%经营活动现金流出小计4843810039223431921466923.49%经营活动产生的现金流量净额925780019865578-10607778-53.40%二、投资活动产生的现金流量收回投资所收到的现金1702370023359315-6335615-27.12%取得投资收益所收到的现金14348004951142984928880.00%收到的其他与投资活动有关的现金23007067-4767-67.45%投资活动现金流入小计1846080023371333-4910533-21.01%购建固定资产、无形资产和其他长期资产所支付的现金33560026828769><>731325.09%投资所支付的现金324063002963870327675979.34%投资活动现金流出小计327419002990698928349119.48%投资活动产生的现金流量净额-14281100-6535657-7745443118.51%三、筹资活动产生的现金流量吸收投资收到的现金13850029890108610363.37%发行债券收到的现金420000018400002360000128.26%筹资活动现金流入小计433850018698902468610132.02%偿还债务支付的现金600000260000340000130.77%分配股利、利润或偿付利息所支付的现金737600300471437129145.48%筹资活动现金流出小计1337600560471777129138.66%筹资活动产生的现金流量净额300090013094191691481129.18%四、汇率变动对现金及现金等价物的影响-23000-136185113185-83.11%五、现金及现金等价物净增加额-204540014503155-16548555-114.10%加:期初现金及现金等价物余额31262800167595681450323286.54%六、期末现金及现金等价物余额2921740031262723-2045323-6.54%从上表可以看出,浦发银行2012年净现金流量比2011年减少了-16548555万元。

浦发银行财务分析报告

浦发银行财务分析报告浦发银行财务分析报告第一部分:公司简介上海浦东发展银行股份有限公司(以下简称:浦发银行)是1992年8月28日经中国人民银行批准设立、1993年1月9日开业、1999年在上海证券交易所挂牌上市(股票交易代码:*****)的国有控股全国性股份制商业银行,总行设在上海。

公司秉承“笃守诚信、创造卓越"的经营理念,浦发银行积极探索金融创新,资产规模持续扩大,经营实力不断增强。

2021年12月底,公司总资产规模高达21,621亿元,本外币贷款余额11,465亿元,各项存款余额16,387亿元,实现税后利润190.76亿元。

浦发银行将继续推进金融创新,努力建设成为具有核心竞争优势的现代金融服务企业。

上市以来,浦发银行连续多年被《亚洲周刊》评为"中国上市公司100强"。

主营业务包括:吸收公众存款、发放短期、中期和长期贷款、办理结算、办理票据贴现、发行金融债券、代理发行、代理兑付、承销政府债券、买卖政府债券、同业拆借、提供信用证服务及担保;代理收付款项及代理保险业务;提供保管箱服务。

外汇存款;外汇贷款;外汇汇款;外汇兑换;国际结算;同业外汇拆借;外汇票据的承兑和贴现;外汇借款;外汇担保;结汇、售汇;买卖和代理买卖股票以外的外币有价证券;代客外汇买卖;资信调查、咨询、见证业务;人民币和外币信用卡业务;离岸金融业务;经中国人民银行批准的其他业务。

第二部分:财务分析浦发银行资产负债表分析:2021年度浦发银行资产负债率为94.37%,这一比率较大,表明浦发银行的债务负担重,企业资金实力不强,不仅对债权人不利,而且企业有濒临倒闭的危险。

经营者应该充分利用借入资金的好处,降低财务风险。

2、运营能力分析分析:浦发银行的总资产周转率相对较小,其周转速度较快,说明浦发银行的资产使用率较高,资产运营能力较强。

这对企业的投资变现能力和获利能力有很大提升。

4、盈利能力分析财务比例(%)2021年2021年2021年盈利能力指标平均总资产回报率1.20 1.21 1.18全面摊薄净资产收益率19.18 20.02 19.26扣除非经常性损益后全面摊19.02 19.77 19.01资产收益率净利差2.27 2.26 2.39净利息收益率2.50 2.46 2.58成本收入比23.12 25.83 28.71现金分红比例30.03 30.08 30.01占营业收入百分比利息净收入比营业收入79.71 85.16 88.44非利息净收入比营业收入20.29 14.84 11.56手续费及佣金净收入比营业收入17.33 13.90 10.54资产质量指标不良贷款率1.06 0.74 0.58贷款减值准备对不良贷款比率249.09 319.65 399.85贷款减值准备对贷款总额比率2.65 2.36 2.31分析:2021年-2021年呈上升趋势,2021年又下降了一点点。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

327,419,000,000.00

-357,218,000,000.00

-322,657,000,000.00

-193,450,000,000.00

-142,811,000,000.00

吸收投资所收到的 现金 发行证券化资产所 吸收的现金 发行债券收到的现 金 其中:发行次级债 券收到的现金 增加股本所收到的 现金 收到其他与筹资活 动有关的现金 筹资活动现金流入 小计 偿还债务所支付的 现金 分配股利、利润或 偿付利息支付的现 金 其中:偿付利息所 支付的现金 支付新股发行费用 支付其他与筹资活 动有关的现金 筹资活动现金流出 小计 筹资活动产生的现 金流量净额

--

5,584,014,000.00

----

5,584,014,000.00

25,556,656,000.00

--

-17,526,968,000.00

312,627,228,000.00

295,100,260,000.00

--

--

--

--

438,000,000.00

222,000,000.00

115,000,000.00

65,000,000.00

421,028,000,000.00 ---

306,050,000,000.00 ---

228,021,000,000.00 ---

388,966,000,000.00 ---

184,468,000,000.00

134,692,000,000.00

72,895,000,000.00

214,125,000,000.00

--

--

--

127,939,000,000.00

--

--

--

--

--

--

--

--

--

--

92,605,000,000.00

--

--

--

--

--

---

---

---

4,116,000,000.00 5,244,000,000.00 --

14,029,000,000.00 16,472,000,000.00 --

---

---

---

---

已核销呆账贷款及 利息收回 委托及代理业务减 少额 贵金属现金流出 购买商品、接受劳 务支付的现金 借入其他资金净减 少额 其他资产减少支出 的现金 其他应收暂付款减 少收回的现金 支付其他与经营活 动有关的现金 经营活动现金流出 小计 经营活动产生的现 金流量净额

219,208,342,000.00 292,241,321,000.00 --

--

--

--

1,817,193,000.00

--

--

294,058,514,000.00

-74,850,172,000.00

1,140,670,000.00

--

30,000,000,000.00

--

--

--

31,140,670,000.00

13,376,000,000.00

-11,198,000,000.00

-11,439,000,000.00

-1,260,000,000.00

30,009,000,000.00

四、汇率变动对现 金及现金等价物的 影响 五、现金及现金等 价物净增加额 加:期初现金及现 金等价物余额 六、期末现金及现 金等价物余额

25,263,000,000.00 -7,148,000,000.00

35,490,000,000.00 -33,370,000,000.00

30,572,000,000.00 ---

-7,895,000,000.00 --

--

--

--

--

--

--

--

--

--

--

--

--

117,006,000,000.00 107,212,000,000.00 9,794,000,000.00 --

312,628,000,000.00

196,190,000,000.00

208,903,000,000.00

197,886,000,000.00

292,174,000,000.00

--

60,270,000.00

359,112,463,000.00 ---

----

--

--

--

106,888,367,000.00 100,426,804,000.00 6,461,563,000.00 --

--

--

--

--

--

--

--

--

34,079,000,000.00

21,901,000,000.00

13,253,000,000.00

37,307,000,000.00

604,962,000,000.00

474,349,000,000.00

308,997,000,000.00

576,959,000,000.00

208,575,000,000.00

484,381,000,000.00

272,432,000,000.00

251,367,000,000.00

100,422,000,000.00

92,578,000,000.00

收回投资收到的现 金 取得投资收益收到 的现金 其中:分得股利或 利润所收到的现金 取得债券利息收入 收到的现金 处置固定资产、无 形资产及其他资产 而收到的现金 处置股权投资所收 到的现金 取得子公司及其他 营业单位所收到的 现金净额 收到其他与投资活 动有关的现金 投资活动现金流入 小计 投资支付的现金 其中:权益性投资 增加支付的现金 债券投资所支付的 现金

92,655,000,000.00 285,833,000,000.00 --

184,608,000,000.00 324,063,000,000.00 --

--

--

--

--

购买子公司、联营 企业及合营企业投 资所支付的现金净 额 增加在建工程所支 付的现金 购建固定资产、无 形资产和其他长期 资产支付的现金 取得子公司及其他 营业单位支付的现 金净额 支付的其他与投资 活动有关的现金 投资活动现金流出 小计 投资活动产生的现 金流量净额

二、投资活动产生的现金流量:

--

--

--

--

----

----

----

----

--

--

--

--

--

--

--

--

--

--

--

--

10,925,000,000.00

6,098,000,000.00

12,813,000,000.00

18,008,000,000.00

332,530,000,000.00

222,982,000,000.00

三、筹资活动产生的现金流量:

--

--

--

--

--

--

--

--

1,407,000,000.00

671,000,000.00

272,000,000.00

3,356,000,000.00

--

--

--

--

--

--

--

--

720,114,000,000.00

471,863,000,000.00

286,105,000,000.00

77,316,000,000.00 69,955,000,000.00 7,361,000,000.00 --

37,036,000,000.00 34,250,000,000.00 2,786,000,000.00 --

142,726,000,000.00 133,657,000,000.00 9,069,000,000.00 --

--

--

--

--

--

--

--

--

--

--

--

--

--------

--------

--------

--------

--

--

--

--

其他应付暂收款减 少流出的现金 处置抵债资产收到 的现金 收到其他与经营活 动有关的现金 经营活动现金流入 小计 客户贷款及垫款净 增加额 存放中央银行和同 业款项净增加额 其中:存放中央银 行 存放同业及其他机 构存款 拆出资金净现金流 出 偿还中央银行借款 (向中央银行借款 净减少额) 支付的存款 减少同业及其他金 融机构存放净额 偿还同业及其他金 融机构拆入净额 偿还卖出回购款项 净额 证券投资支出的现 金 支付买入返售款项 净额 处置可供出售金融 资产净减少额 支付利息、手续费 及佣金的现金 其中:支付的利息 手续费支出支付的 现金 支付给职工以及为 职工支付的现金 支付的各项税费 以现金支付的营业 费用 与金融机构往来支 出的现金净额 贴现支付的现金

一、经营活动产生的现金流量

客户贷款及垫款净 减少额 向央行借款净增加 额 客户存款和同业存 放款项净增加额 其中:客户存款 同业及其他金融机 构存放款 收回存放同业及其 他金融机构净额 拆入资金现金流入 收回的拆出资金净 额 吸收的卖出回购项 净额 收回的买入返售项 净额 处置交易性金融资 产净增加额 收取利息、手续费 及佣金的现金 其中:收到利息 收到的手续费 金融企业往来收入 收到的现金 中间业务收入收到 的现金 汇兑净收益收到的 现金 其他营业及营业外 净收入收到的现金 存入保证金收到的 现金 收到的委托资金 贵金属现金流入 贴现收到的现金 销售商品、提供劳 务收到的现金 收到的税费返还 其他负债增加流入 的现金 收回的已于以前年 度核销的贷款及应 收款项