2019年芒果超媒的竞争优势及估值空间研究

芒果超媒2019年财务分析结论报告

芒果超媒2019年财务分析综合报告芒果超媒2019年财务分析综合报告一、实现利润分析2019年实现利润为117,753.41万元,与2018年的94,700.01万元相比有较大增长,增长24.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年营业成本为828,474.09万元,与2018年的608,277.28万元相比有较大增长,增长36.2%。

2019年销售费用为214,068.42万元,与2018年的180,146.18万元相比有较大增长,增长18.83%。

2019年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年管理费用为61,013.84万元,与2018年的46,155.1万元相比有较大增长,增长32.19%。

2019年管理费用占营业收入的比例为4.88%,与2018年的4.78%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-3,657.66万元。

三、资产结构分析与2018年相比,2019年存货占营业收入的比例明显下降。

应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,芒果超媒2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析芒果超媒2019年的营业利润率为9.42%,总资产报酬率为7.82%,净资产收益率为15.97%,成本费用利润率为10.61%。

企业实际投入到企业内部资料,妥善保管第1 页共3 页。

芒果超媒2019年财务风险分析详细报告

芒果超媒2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供68,114.78万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供346,977.73万元的营运资本。

3.总资金需求

该企业资金富裕,富裕415,092.52万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为483,380.05万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是599,130.3万元,实际已经取得的短期贷款金额为34,981.69万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为714,880.55万元,企业有能力在3年之内偿还的贷款总规模为830,630.8万元,在5年之内偿还的贷款总规模为1,062,131.31万元,当前实际的长短期借款合计为37,444.98万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

芒果超媒2019年三季度财务分析结论报告

芒果超媒2019年三季度财务分析综合报告芒果超媒2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为17,432.26万元,与2018年三季度的23,911.32万元相比有较大幅度下降,下降27.10%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2019年三季度营业成本为187,848.09万元,与2018年三季度的120,565.5万元相比有较大增长,增长55.81%。

2019年三季度销售费用为49,154.11万元,与2018年三季度的44,677.75万元相比有较大增长,增长10.02%。

2019年三季度销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。

2019年三季度管理费用为11,591.73万元,与2018年三季度的10,011.16万元相比有较大增长,增长15.79%。

2019年三季度管理费用占营业收入的比例为4.25%,与2018年三季度的4.56%相比变化不大。

管理费用与营业收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

本期财务费用为-1,096.21万元。

三、资产结构分析2019年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年三季度相比,2019年三季度存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年三季度相比,资产结构趋于恶化。

四、偿债能力分析内部资料,妥善保管第1 页共3 页。

芒果超媒2019年现金流量报告

芒果超媒

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 芒果超媒2019年现金流量报告

一、现金流入结构分析

2019年现金流入为1,432,066.55万元,与2018年的1,519,261.17万元相比有所下降,下降5.74%。

企业通过销售商品、提供劳务所收到的现金为1063945.29万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的74.29%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加29286.67万元。

2019年经营现金收益率为2.34%,2018年为-3.9%。

二、现金流出结构分析

2019年现金流出为1,179,378.14万元,与2018年的1,461,626.52万元相比有较大幅度下降,下降19.31%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的59.47%。

芒果超媒财务报告分析(3篇)

第1篇摘要:芒果超媒(股票代码:300413)作为我国领先的互联网视频平台之一,近年来在内容创新、技术创新和市场拓展等方面取得了显著成绩。

本文通过对芒果超媒的财务报告进行深入分析,旨在揭示其财务状况、盈利能力、偿债能力、运营效率和现金流状况,为投资者提供决策参考。

一、公司简介芒果超媒成立于2007年,原名芒果传媒,后更名为芒果超媒。

公司主营业务包括互联网视频平台运营、广告业务、内容制作与发行等。

公司旗下拥有芒果TV、快乐阳光、天娱传媒等多个知名品牌,覆盖了网络视频、综艺娱乐、影视制作等多个领域。

二、财务报告分析(一)营业收入1. 收入构成:根据芒果超媒的财务报告,公司营业收入主要由以下几部分构成:(1)互联网视频平台运营收入:包括会员服务收入、广告收入、版权销售收入等。

(2)广告业务收入:包括品牌广告、效果广告等。

(3)内容制作与发行收入:包括电视剧、综艺节目、电影等版权销售收入。

2. 收入趋势:近年来,芒果超媒营业收入保持稳定增长。

以2021年为例,公司实现营业收入52.76亿元,同比增长26.36%。

其中,互联网视频平台运营收入为37.97亿元,同比增长33.45%;广告业务收入为10.06亿元,同比增长20.76%;内容制作与发行收入为4.73亿元,同比增长14.36%。

(二)毛利率1. 毛利率构成:芒果超媒的毛利率主要由以下几部分构成:(1)互联网视频平台运营毛利率:主要受会员服务收入和广告收入的影响。

(2)广告业务毛利率:主要受品牌广告和效果广告的影响。

(3)内容制作与发行毛利率:主要受版权销售收入的影响。

2. 毛利率趋势:近年来,芒果超媒毛利率有所波动。

以2021年为例,公司毛利率为25.35%,同比下降0.42个百分点。

其中,互联网视频平台运营毛利率为24.86%,同比下降0.61个百分点;广告业务毛利率为28.08%,同比上升0.15个百分点;内容制作与发行毛利率为20.76%,同比上升0.36个百分点。

离开背靠的大树,芒果超媒还能盈利吗?

离开背靠的大树,芒果超媒还能盈利吗?导语唯一实现盈利的长视频公司芒果超媒,再度交出一份成长性洋溢的2019财年业绩答卷。

报告显示,公司实现营业收入125.23亿元,同比增长29.63%;实现归母净利润11.57亿元,同比增长33.62%。

其中,芒果TV广告业务、会员业务、运营商业务均实现较快增长,会员业务增幅超过100%。

净利润11.57亿元,这个数字单看并不大,但从长视频行业层面来讲,却是凤毛麟角,毕竟爱优腾一直处于长期亏损状态,爱奇艺2019年亏损已高达102.8亿元。

作为国内A股首支也是唯一的国有控股视频平台,芒果超媒的国字出身带有与生俱来的优越性,背靠湖南广电的大树,独播资源自产自销的模式,节约了一大笔内容购买的成本。

当然,短期来看,有母家“输血”,经营风险固然小,但对于一家上市企业来讲,长远发展更要依赖自身的“造血”功能。

展开剩余85%资本市场波云诡谲,独播的垄断优势一旦被打破,对芒果超媒的资本投入、资源能力都将是一种考验。

独播战略连续3年实现盈利,芒果超媒成为爱优腾之后,名声最响的“第四大视频平台”。

2005年底,芒果超媒由湖南广播影视集团与湖南卫视联合注资成立,其前身是快乐购。

很长一段时间,这家公司并不起眼,直到六年前才进入成长期。

当时,湖南广电接连推出《我是歌手》《爸爸去哪儿》等一批爆款IP,将节目资源卖给互联网平台赚取版权费和网络影响力。

这笔买卖看似美美与共,实则暗藏隐忧,有了传统媒体优质内容资源的支撑,以爱优腾为代表的互联网平台迅速扩张,传统媒体的市场空间遭到侵蚀。

眼看着广告业务下滑,湖南广电调转船头,开始大力经营自己的新型主流媒体。

2015年,芒果超媒旗下的芒果TV网站启动“独播战略”,湖南广电拥有完整知识产权的自制节目,将由“芒果TV”独播,在互联网版权上一律不分销,以此培育和打造自己的互联网视频平台。

“独播”的代价是,湖南广电将放弃每年几个亿的版权收入。

对于用户来说,吸引其使用和花钱的动力不是视频网站本身,而是网站上的优质资源。

芒果超媒2019年一季度管理水平报告

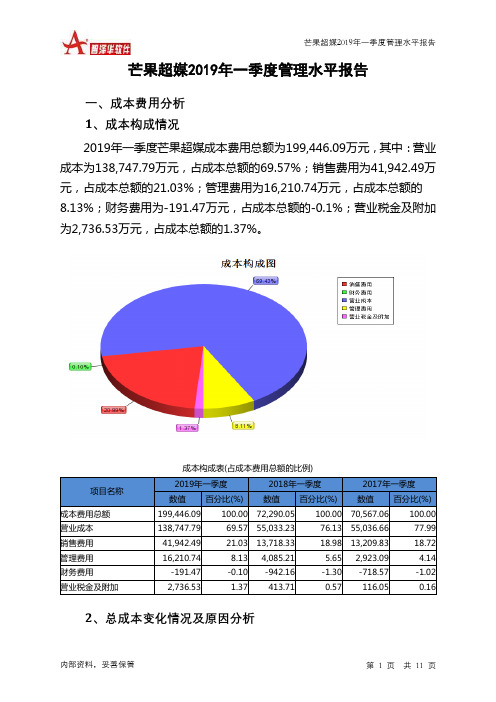

芒果超媒2019年一季度管理水平报告一、成本费用分析1、成本构成情况2019年一季度芒果超媒成本费用总额为199,446.09万元,其中:营业成本为138,747.79万元,占成本总额的69.57%;销售费用为41,942.49万元,占成本总额的21.03%;管理费用为16,210.74万元,占成本总额的8.13%;财务费用为-191.47万元,占成本总额的-0.1%;营业税金及附加为2,736.53万元,占成本总额的1.37%。

成本构成表(占成本费用总额的比例)项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)成本费用总额199,446.09 100.00 72,290.05 100.00 70,567.06 100.00 营业成本138,747.79 69.57 55,033.23 76.13 55,036.66 77.99 销售费用41,942.49 21.03 13,718.33 18.98 13,209.83 18.72 管理费用16,210.74 8.13 4,085.21 5.65 2,923.09 4.14 财务费用-191.47 -0.10 -942.16 -1.30 -718.57 -1.02 营业税金及附加2,736.53 1.37 413.71 0.57 116.05 0.162、总成本变化情况及原因分析芒果超媒2019年一季度成本费用总额为199,446.09万元,与2018年一季度的72,290.05万元相比成倍增长,增长1.76倍。

以下项目的变动使总成本增加:营业成本增加83,714.56万元,销售费用增加28,224.16万元,管理费用增加12,125.53万元,营业税金及附加增加2,322.83万元,财务费用增加750.69万元,资产减值损失增加18.27万元,共计增加127,156.04万元。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)营业收入248,508.3 100.00 73,161.2 100.00 70,923.42 100.00 营业成本138,747.79 55.83 55,033.23 75.22 55,036.66 77.60 营业税金及附加2,736.53 1.10 413.71 0.57 116.05 0.16 销售费用41,942.49 16.88 13,718.33 18.75 13,209.83 18.63 管理费用16,210.74 6.52 4,085.21 5.58 2,923.09 4.12 财务费用-191.47 -0.08 -942.16 -1.29 -718.57 -1.013、营业成本控制情况2019年一季度营业成本为138,747.79万元,与2018年一季度的55,033.23万元相比成倍增长,增长1.52倍。

芒果超媒2019年三季度财务状况报告

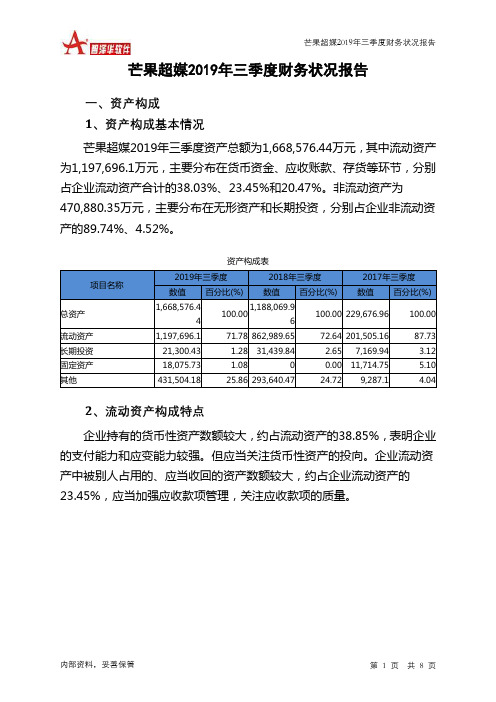

芒果超媒2019年三季度财务状况报告一、资产构成1、资产构成基本情况芒果超媒2019年三季度资产总额为1,668,576.44万元,其中流动资产为1,197,696.1万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的38.03%、23.45%和20.47%。

非流动资产为470,880.35万元,主要分布在无形资产和长期投资,分别占企业非流动资产的89.74%、4.52%。

资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,668,576.44100.001,188,069.96100.00 229,676.96 100.00流动资产1,197,696.1 71.78 862,989.65 72.64 201,505.16 87.73 长期投资21,300.43 1.28 31,439.84 2.65 7,169.94 3.12 固定资产18,075.73 1.08 0 0.00 11,714.75 5.10 其他431,504.18 25.86 293,640.47 24.72 9,287.1 4.042、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的38.85%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的23.45%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,197,696.1 100.00 862,989.65 100.00 201,505.16 100.00 存货245,161.99 20.47 169,157.37 19.60 13,067.15 6.48 应收账款280,855.39 23.45 199,823.69 23.15 14,843.37 7.37 其他应收款0 0.00 0 0.00 1,225.5 0.61 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据9,793.74 0.82 1,126.7 0.13 0 0.00 货币资金455,495.15 38.03 224,150.49 25.97 97,363.92 48.32 其他206,389.82 17.23 268,731.4 31.14 75,005.22 37.223、资产的增减变化2019年三季度总资产为1,668,576.44万元,与2018年三季度的1,188,069.96万元相比有较大增长,增长40.44%。

芒果超媒2019年一季度财务分析结论报告

芒果超媒2019年一季度财务分析综合报告芒果超媒2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为42,207.27万元,与2018年一季度的1,140.07万元相比成倍增长,增长36.02倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年一季度营业成本为138,747.79万元,与2018年一季度的55,033.23万元相比成倍增长,增长1.52倍。

2019年一季度销售费用为41,942.49万元,与2018年一季度的13,718.33万元相比成倍增长,增长2.06倍。

2019年一季度销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年一季度管理费用为16,210.74万元,与2018年一季度的4,085.21万元相比成倍增长,增长2.97倍。

2019年一季度管理费用占营业收入的比例为6.52%,与2018年一季度的5.58%相比有所提高,提高0.94个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

本期财务费用为-191.47万元。

三、资产结构分析2019年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2018年一季度相比,2019年一季度存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2018年一季度相比,资产结构并没有优化。

四、偿债能力分析内部资料,妥善保管第1 页共3 页。

芒果超媒2019年上半年决策水平分析报告

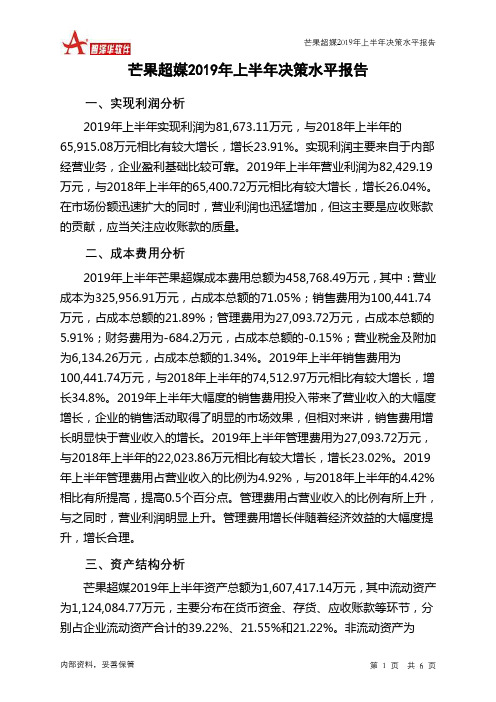

芒果超媒2019年上半年决策水平报告一、实现利润分析2019年上半年实现利润为81,673.11万元,与2018年上半年的65,915.08万元相比有较大增长,增长23.91%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年上半年营业利润为82,429.19万元,与2018年上半年的65,400.72万元相比有较大增长,增长26.04%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年上半年芒果超媒成本费用总额为458,768.49万元,其中:营业成本为325,956.91万元,占成本总额的71.05%;销售费用为100,441.74万元,占成本总额的21.89%;管理费用为27,093.72万元,占成本总额的5.91%;财务费用为-684.2万元,占成本总额的-0.15%;营业税金及附加为6,134.26万元,占成本总额的1.34%。

2019年上半年销售费用为100,441.74万元,与2018年上半年的74,512.97万元相比有较大增长,增长34.8%。

2019年上半年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2019年上半年管理费用为27,093.72万元,与2018年上半年的22,023.86万元相比有较大增长,增长23.02%。

2019年上半年管理费用占营业收入的比例为4.92%,与2018年上半年的4.42%相比有所提高,提高0.5个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

三、资产结构分析芒果超媒2019年上半年资产总额为1,607,417.14万元,其中流动资产为1,124,084.77万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的39.22%、21.55%和21.22%。

芒果超媒盈利模式及财务绩效研究

芒果超媒盈利模式及财务绩效研究芒果超媒盈利模式及财务绩效研究随着互联网的高速发展以及人们对媒体内容的多样需求,传统媒体正面临着巨大的挑战。

而在这个背景下,新媒体平台崛起,成为了媒体行业的一种新趋势。

而中国著名的新媒体平台之一——芒果超媒,凭借其独特的盈利模式和出色的财务绩效,成功地实现了从传统媒体到新媒体的转型。

首先,芒果超媒主要通过广告收入来实现盈利。

作为一个新媒体平台,芒果超媒拥有庞大而活跃的用户群体,因此吸引了众多广告商的关注。

芒果超媒利用这一优势,提供个性化的广告定制服务,将广告精准地投放给目标用户,并通过广告费用获取收益。

同时,芒果超媒还将自身定位为内容分发平台,不仅能为广告商带来曝光,也能为用户提供丰富多样的内容。

通过提供高质量的内容和创新的广告形式,芒果超媒实现了广告收入的稳定增长。

其次,芒果超媒通过付费会员制度来实现盈利。

芒果超媒提供了付费会员服务,会员用户可以享受到更多的独家内容、高清无广告观看体验和会员专属活动等特权。

这种付费会员制度不仅为用户提供了更好的服务,也为芒果超媒带来了可观的收入。

根据统计数据显示,芒果超媒的付费会员数量在持续增长,并且会员用户的续费率也较高,为芒果超媒带来了稳定的收入来源。

此外,芒果超媒还通过内容授权和衍生品销售来实现盈利。

芒果超媒积极寻求与热门综艺节目、影视剧等内容制作方的合作,购买其独家版权或进行内容授权。

然后,芒果超媒通过将这些内容授权给其他平台播放,或者进行衍生品开发和销售,从中获得收益。

这种模式不仅能够提高芒果超媒的影响力和知名度,还能为其带来丰厚的利润。

在财务绩效方面,芒果超媒取得了令人瞩目的成绩。

根据其公开披露的财务数据显示,芒果超媒在近几年的盈利能力稳步提升。

广告收入和付费会员收入是其主要的收入来源,而这两个方面的收入都保持了明显的增长趋势。

此外,通过成功地与内容制作方进行合作,芒果超媒的版权授权和衍生品销售也为其贡献了可观的收入。

芒果超媒2019年上半年财务风险分析详细报告

芒果超媒2019年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供8,065.72万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供362,690.44万元的营运资本。

3.总资金需求

该企业资金富裕,富裕370,756.15万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为434,578.68万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是595,233.32万元,实际已经取得的短期贷款金额为37,739.08万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为595,233.32万元,企业有能力在3年之内偿还的贷款总规模为675,560.64万元,在5年之内偿还的贷款总规模为836,215.28万元,当前实际的长短期借款合计为40,541.57万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第页共1 页。

芒果超媒2019年决策水平分析报告

芒果超媒2019年决策水平报告一、实现利润分析2019年实现利润为117,753.41万元,与2018年的94,700.01万元相比有较大增长,增长24.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年营业利润为117,773.02万元,与2018年的97,717.76万元相比有较大增长,增长20.52%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年芒果超媒成本费用总额为1,109,479.36万元,其中:营业成本为828,474.09万元,占成本总额的74.67%;销售费用为214,068.42万元,占成本总额的19.29%;管理费用为61,013.84万元,占成本总额的5.5%;财务费用为-3,657.66万元,占成本总额的-0.33%;营业税金及附加为9,643.07万元,占成本总额的0.87%。

2019年销售费用为214,068.42万元,与2018年的180,146.18万元相比有较大增长,增长18.83%。

2019年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年管理费用为61,013.84万元,与2018年的46,155.1万元相比有较大增长,增长32.19%。

2019年管理费用占营业收入的比例为4.88%,与2018年的4.78%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析芒果超媒2019年资产总额为1,707,820.61万元,其中流动资产为1,172,802.61万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的43.18%、25.55%和16.34%。

非流动资产为535,018.01万元,主要分布在无形资产和长期投资,分别占企业非流动资产的90.67%、3.93%。

芒果超媒湖南广电媒体融合发展的范式

Media Convergence 媒体融合38 传媒∷MEDIA 2021.3(下) 芒果超媒:湖南广电媒体融合发展的范式文/张子豪在新媒体时代,视频媒体在互联网冲击下形成了两种发展模式:一是以互联网门户为核心的单一发展模式,奈飞和爱优腾就是典型范例;二是传统媒体和互联网新媒体的融合发展模式,芒果超媒则属于这一类。

芒果超媒发展的每一阶段,都体现出新媒体与传统媒体的相互交融发展。

所谓“芒果模式”,就是芒果超媒依托自身全媒体布局和基础,以芒果TV为核心,联合多家子公司打造的全新产业模式,包括内容生产、项目运营、业务推广、明星包装、IP开发、媒体新零售等诸多业务领域。

该模式的显著特点表现为不同业务模块之间存在较强的逻辑关联,彼此相辅相成,共同发展,真正契合媒体融合发展的价值诉求,实现了资源整合、优化分配、效益最佳。

2021年2月26日,芒果超媒发布2020年业绩快报,报告期内公司实现营业总收入为140.02亿元,同比增长12.01%;2020年公司会员收入预计达32.55亿元,同比增长92%;全年广告收入预计达41.39亿元,同比增长24%;运营商收入预计达16.77亿元,同比增长32%。

一、芒果模式:芒果超媒的生态化布局2018年6月,芒果TV的运营主体将快乐阳光、天娱传媒、芒果娱乐、芒果影视和芒果互娱五家公司进行打包,整体注入上市公司快乐购,随后正式更名为芒果超媒,开启了国有新型主流媒体集团的转型发展路径,快速构建了具有前瞻性的生态布局,形成集IP孵化、终端渠道、艺人经纪、电商服务、衍生开发等为一体的全产业链协同发展格局。

至此,芒果TV成为A股首家国有控股的新媒体运营平台。

随着芒果超媒的成立,其业务范围逐步由传统影视制作发行扩大到全产业链,与湖南卫视共同成为芒果生态系统的两大核心驱动平台,打造了独具特色的全媒体融合发展格局。

在芒果超媒的生态系统中,芒果TV作为业务主体存在,完成了融媒体发展的弯道超车。

芒果超媒剧本杀市场布局及竞争优势分析

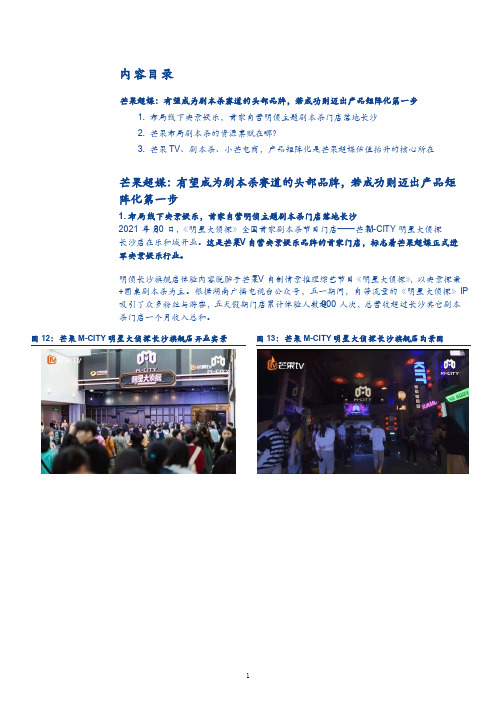

芒果超媒:有望成为剧本杀赛道的头部品牌,若成功则迈出产品矩阵化第一步1. 布局线下实景娱乐,首家自营明侦主题剧本杀门店落地长沙2021 年 4 月 30 日,《明星大侦探》全国首家剧本杀节目门店——芒果 M-CITY 明星大侦探长沙店在乐和城开业。

这是芒果 TV 自营实景娱乐品牌的首家门店,标志着芒果超媒正式进军实景娱乐行业。

明侦长沙旗舰店体验内容脱胎于芒果TV 自制情景推理综艺节目《明星大侦探》,以实景探案+圆桌剧本杀为主。

根据湖南广播电视台公众号,五一期间,自带流量的《明星大侦探》IP 吸引了众多粉丝与游客,五天假期门店累计体验人数超 900 人次,总营收超过长沙其它剧本杀门店一个月收入总和。

内容目录芒果超媒:有望成为剧本杀赛道的头部品牌,若成功则迈出产品矩阵化第一步1. 布局线下实景娱乐,首家自营明侦主题剧本杀门店落地长沙2. 芒果布局剧本杀的资源禀赋在哪?3. 芒果 TV 、剧本杀、小芒电商,产品矩阵化是芒果超媒估值抬升的核心所在图12:芒果M-CITY 明星大侦探长沙旗舰店开业实景图13:芒果M-CITY 明星大侦探长沙旗舰店内景图芒果明侦旗舰店以实景探案+圆桌剧本杀为主,根据大众点评,目前共开放了7个剧本杀房间可供预定,其中:1)圆桌剧本杀由易到难分为“不一般的经典本”、“有点东西的演绎本”、“厉害了我的沉浸本”三类,目前开放了5个圆桌本,分别为2个经典本、2个演绎本与1个沉浸本,每人次定价分别为128元、148元、168元;2)实景探案本打造综艺IP明星同款高还原现场,其中NZND实景密室延续了《明星大侦探》1-6季节目故事,每人次定价368元;学院怪谈为独家自创实景密室,超大空间,配备真人NPC演绎,每人次定价328元。

NZND实景搜证210 8 368 3星不一般的经典本210 5-10128 3星有点东西的演绎本210 5-10148 4星厉害了我的沉浸本270 5-10168 5星明侦长沙旗舰店预约火热,未来将持续进入上海、成都、武汉等地。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2019年芒果超媒的竞争优势及估值空间研究

1.芒果TV:增加湖南广电内容创新空间,长期看自制综艺的孵化 (6)

1.1 综艺孵化分析框架:决策+空间+成功率 (6)

1.2 芒果TV自制综艺的软广测算方法 (9)

1.3 2019年芒果TV自制综艺:全年孵化数量较多,新综艺《女儿们的恋爱》已脱颖而出9

1.4 综艺软广之外,芒果TV的变现通道:“硬广+会员” (10)

1.4.1 硬广收入测算:贴片广告+信息流广告 (10)

1.4.2 会员收入测算:按付费率预测收入 (14)

2.湖南卫视网端变现:台综网络招商+台综版权分销 (15)

2.1 台综网络招商:19年首次实现网络端招商,具备低成本/高净利率特性 (15)

2.1.1 行业趋势:台综网端独立招商不再由头部综艺专享 (15)

2.1.2 湖南卫视台综开启网络招商模式,网台招商广告主已出现不一样 (18)

2.1.3 台综网络招商的本质是做大总招商金额 (18)

2.1.4 湖南卫视2019年的电视综艺编排及网络招商情况 (19)

2.1.5 盈利弹性:台综网络招商一般不存在成本转结,净利率约为60%。

(19)

2.2 台综版权分销:是快乐阳光完成业绩承诺的基础,网端招商带动版权分销单价上升19

2.2.1 版权分销对快乐阳光利润贡献大,是快乐阳光完成的业绩承诺的基础 (19)

2.2.2 “综艺网端招商+音乐付费”带动版权分销价值增长 (20)

2.2.3 2019年版权分销重点:《声入人心2》+《妻子的浪漫旅行2》或等价于《歌手2019》+《妈妈是超人3》 (21)

3.芒果超媒估值空间:预计为596~669亿 (22)

3.1 芒果TV的估值:按PS估值 (22)

3.2 湖南卫视的网端变现估值:按PE估值 (24)

3.2.1 分销利润测算: (24)

3.2.2 台综网络招商利润测算: (25)

3.3 快乐阳光运营商业务与其他四家子公司的估值 (26)

4.风险提示 (29)

4.1 附:盈利预测表 (29)

图1:芒果TV自制综艺孵化的决策流程 (6)

图2:芒果TV开机大图(主要推广自制内容)与播放页信息流广告(对接腾讯广点通联盟) (11)

图3:《中餐厅第二季》电视端与网络端冠名不同(电视端与芒果TV一致) (16)

图4:《我是大侦探》电视端与网络端冠名不同(电视端与芒果TV一致) (16)

图5:《我家那闺女》的网络招商情况 (18)

图6:《歌手2018》与《歌手2019》收费不同 (21)

图7:2018年3月—2019年2月爱奇艺PS-Band (23)

图8:2016年3月—2019年2月Netflix PS-Band (23)

表1:湖南卫视主要综艺档期对综艺的编排 (6)

表2:湖南卫视签约工作室及其代表作 (7)

表3:芒果TV主要工作室及其代表作 (7)

表4:芒果TV2016~2018年的自制综艺孵化情况 (8)

表5:芒果TV与爱奇艺在头部综艺延续能力方面的比较 (8)

表6:芒果TV2019年S级自制综艺 (9)

表7:2019Q1部分芒果TV自制综艺招商情况 (10)

表8:芒果TV硬广资源类型 (11)

表9:爱奇艺硬广资源类型 (11)

表10:2017年快乐阳光15秒前贴片采购定价 (12)

表11:爱奇艺硬广刊例价(单位:元) (12)

表12:芒果TV硬广刊例价(单位:元) (13)

表13:芒果TV硬广收入预测模型(单位:万元) (13)

表14:2018.2~2019.1主要视频平台日均活跃用户数(单位:百万人) (14)

表15:2018.2~2019.1主要视频平台月活跃用户数(单位:百万人) (14)

表16:2019年各视频网站会员费(单位:元/月) (14)

表17:芒果TV 2017~2018年期末付费用户数(单位:万) (15)

表18:芒果TV 2019~2020年会员收入的预测(单位:万元) (15)

表19:部分电视综艺的网络招商情况 (16)

表20:19年Q1—Q4湖南卫视计划网络招商的主要电视综艺 (19)

表21:版权销售收入利润构成(单位:万元) (20)

表22:湖南卫视部分综艺音乐版权分销收益(单位:万元) (20)

表23:2017~2018年芒果超媒分销/置换的综艺 (21)

表24:2017年湖南卫视电视综艺版权分销销售额(单位:万元) (22)

表25:不同估值倍数下芒果TV的估值 (24)

表26:2017年湖南卫视版权分销收入(单位:万元) (24)

表27:重组书对快乐阳光版权销售收入(单位:万元) (24)

表28:19年《快乐大本营》、《天天向上》网络招商刊例价(单位:万元) (25)

表29:不同折扣率下(售卖率按80%)湖南卫视网端变现的净利润(单位:亿元) (25)

表30:不同折扣和估值倍数下湖南卫视网端的估值(单位:亿元) (25)

表31:快乐阳光运营商业务收入预测(单位:万元) (26)

表32:2017年芒果互娱按业务分类的营业收入结构构成情况(单位:万元) (26)

表33:2017年天娱传媒前五大供应商采购情况(单位:万元) (27)

表34:天娱传媒目前主要活跃艺人 (27)

表35:2015~2017年度芒果影视毛利率 (27)

表36:芒果娱乐主要作品 (28)

表37:2018~2020年芒果互娱、天娱传媒、芒果影视及芒果娱乐的承诺净利润(单位:亿元) (28)。