经济增加值(EVA)计算方式 (四)

EVA计算的方法

EVA计算说明:经济增加值(EVA)=税后净营业利润(NOPAT)-资本成本(cost of capital)资本成本=资本×资本成本率由上知,计算EVA可以分做四个大步骤:(1)税后净营业利润(NOPAT)的计算; (2)资本的计算;(3)资本成本率的计算;(4)EVA的计算。

一.税后净营业利润(NOPAT)的计算:A.相关公式:a.税后净营业利润=税前净营业利润+长期应付款,其他长期负债和住房公积金所隐含的利息—EVA税收调整注:之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为高估了长期负债的利息支出,所以需加回。

b.EVA税收调整=利润表上的所得税+税率×(财务费用+长期应付款,其他长期负债和住房公积金所隐含的利息+营业外支出-营业外收入-补贴收入)c.长期应付款,其他长期负债和住房公积金所隐含的利息=长期应付款,其他长期负债和住房公积金×3~5 年中长期银行贷款基准利率d.长期应付款,其他长期负债和住房公积金=长期负债合计—长期借款—长期债券B计算NOPATa.长期应付款,其他长期负债和住房公积金所隐含的利息的计算;单位:元长期负债合计65130474.11减:长期借款59,729,000.00减:长期债券-―――――――――――――――――――――――――――――长期应付款,其他长期负债和住房公积金5,401,474.11乘:3~5 年中长期银行贷款基准利率 5.94%长期应付款,其他长期负债32084756.2134和住房公积金所隐含的利息b.EVA税收调整的计算;财务费用-20,707,549.05加:长期应付款,其他长期负债32084756.2134和住房公积金所隐含的利息加:营业外支出54,425,773.10减:营业外收入302,361,421.60补贴收入-―――――――――――――――――――――――――――――与调整有关项净合计-236558441.3366乘:税率33%―――――――――――――――――――――――――――――需调整的税收-78064285.641078加:利润表上的所得税57,860,825.27EVA税收调整-20203460.371078c.税后净利润的计算税前净营业利润853,623,559.88减:EVA税收调整-20203460.371078税后净营业利润(NOPAT)833420099.508922二、资本的计算A.相关公式:a.债务资本=短期借款+一年内到期长期借款+长期负债合计b.股本资本=股东权益合计+少数股东权益+坏帐准备+存货跌价准备c.计算EVA的资本=债务资本+股本资本-在建工程-现金和银行存款注:在伊利公司看来,营业外支出(营业外收入、补贴收入)不属于主营业务范围,因此,营业外支出(营业外收入、补贴收入)应看作公司的资本投入和收回.而在建工程和现金和银行存款可看作闲置部分(尚未产生收益),从而在评估公司绩效时不被作为资本计算。

(完整版)经济增加值eva计算方法

EVA计算方法说明:经济增加值(EVA)=税后净营业利润(NOPAT)-资本成本(cost of capital)资本成本=资本×资本成本率由上知,计算EVA可以分做四个大步骤:(1)税后净营业利润(NOPAT)的计算; (2)资本的计算;(3)资本成本率的计算;(4)EVA的计算。

下面列出EVA的计算步骤,并以深万科(0002)为例说明EVA(2000年)的计算。

深万科(0002)简介:公司名称:万科企业股份有限公司公司简称:深万科A上市日期:1991-01-29 上市地点:上海证券交易所行业:房地产业股本结构:A 股398711877股,B股121755136 股,国有股、境内法人股共110504928股,股权合计数:630971941股。

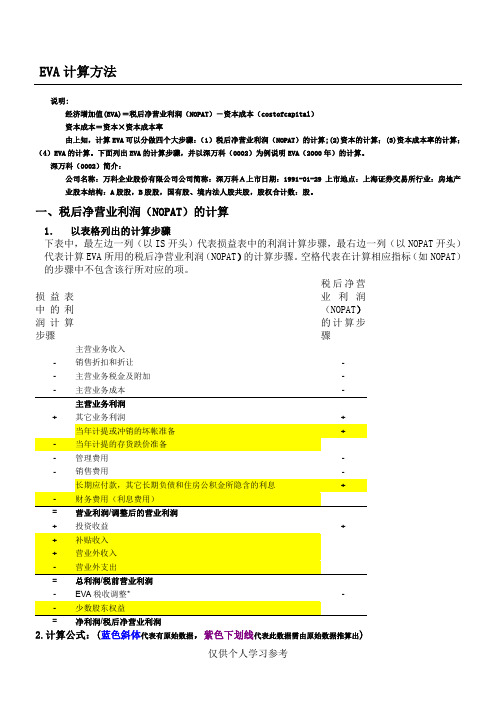

一、税后净营业利润(NOPAT)的计算1.以表格列出的计算步骤下表中,最左边一列(以IS开头)代表损益表中的利润计算步骤,最右边一列(以NOPAT开头)代表计算EVA所用的税后净营业利润(NOPAT)的计算步骤。

空格代表在计算相应指标(如NOPAT)的步骤中不包含该行所对应的项。

损益表中的利润计算步骤税后净营业利润(NOPAT)的计算步骤主营业务收入- 销售折扣和折让- - 主营业务税金及附加- - 主营业务成本- 主营业务利润+ 其它业务利润+ 当年计提或冲销的坏帐准备+ - 当年计提的存货跌价准备- 管理费用- - 销售费用-= 营业利润/调整后的营业利润+ 投资收益+= 总利润/税前营业利润- EVA税收调整* -= 净利润/税后净营业利润2. 计算公式:(蓝色斜体代表有原始数据,紫色下划线代表此数据需由原始数据推算出)(1)税后净营业利润=主营业务利润+其他业务利润+当年计提或冲销的坏帐准备—管理费用—销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息+投资收益—EVA税收调整注:之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为sternstewart公司在计算长期负债的利息支出时,所用的长期负债中包含了其实不用付利息的长期应付款,其他长期负债和住房公积金。

经济增加值(eva)计算方式 (四)(Economic value added (EVA) calculation (four))

经济增加值(eva)计算方式 (四)(Economic value added (EVA)calculation (four))Next, the calculation method of economic value added is introducedThe calculation model of EVA is given below.Computational model of 1 and EVAEconomic value added = net operating profit after tax - cost of capital= net operating profit after tax - total capital * weighted average cost of capitalAmong them:Net operating profit after tax net profit after tax interest expense + = + + minority income this year amortization of goodwill + deferred tax credit balances increase reserve balances increased + + other capitalized research and development costs, capitalized research and development costs in the years of amortizationTotal capital = common equity + minority interests + deferred tax credit (debit balance is negative) + + (cumulative amortization of goodwill reserve inventory impairment provision for bad debts, etc.) + + + capitalization amount of short-term loans for research and development costs of long term loan + short-term long-term loans due in partWeighted average cost of capital = Unit equity capital cost + unit debt capital cost.2, adjustment of statements and accounts.Because the financial statements prepared by the accounting standards reflect partial distortion of the performance of the company, when calculating the economic value added, it is necessary to adjust the processing methods of some accounting statements and subjects.Stern Stewart lists more than 160 financial advisers may need to adjust the accounting items, including inventory costs, restructuring costs, marketing costs, taxes, intangible assets, currency devaluation, debt reserve, restructuring costs and amortization of goodwill etc.. However, in the investigation of specific enterprises, a general enterprise involved in the adjustment of subjects not more than 15. But since EVA is a registered trademark of Stern Stewart financial advisors, its specific accounts, adjustments and operations are not yet publicly available.(1) capital cost of unit debt;The capital cost of the unit debt refers to the after tax cost, and the formula is as follows:After tax, unit debt, capital cost = pre tax unit debt, capital cost * (corporate income tax rate)The liabilities of Listed Companies in China are mainly bank loans, which is different from the large amount of short-term bills and long-term bonds issued by foreign listed companies. Therefore, the bank loan interest rate can be used as the unit debt capital cost.According to the relevant research, the short-term debt of Listed Companies in China accounts for more than 90% of the total debt. As the bank lending rate in China has not yet been released, the loan interest rates of different companies are basically the same. Therefore, the people's Bank of China announced the availability Chinese one-year liquidity loans as the tax unit cost of debt capital, and according to the Central Bank of the weighted average interest rate. In fact, there are some differences in the lending rates of different companies, which can be adjusted according to their own circumstances.(2) capital cost per unit share;The cost of unit equity capital is the opportunity cost of common shares and minority shareholders. Usually according to the capital asset price model, the calculation formula is as follows:Common stock unit cost of capital = risk-free return + risk premium of beta * * * market portfolioAmong them, the risk-free rate of interest rates can be used for 5 years of bank deposits internal rate of return.Foreign countries generally use treasury income as a risk-freeincome statement, and the market of China's circulation treasury bonds is small, and the risk-free investment of residents is dominated by bank deposits, so the internal rate of return of the 5 year bank deposits instead. With the development of the national debt market, Treasury yields will be the benchmark in the future.The beta coefficient reflects the company's shares compared to the whole market (usually with the stock market index to replace) system risk, beta coefficient is larger, indicating that the stock relative to the whole city the higher the risk, the greater the volatility.The beta value can be calculated by the return of the company's stock return on the same period of the stock market index (SSE Composite Index).The risk premium of the market portfolio reflects the premium of the whole stock market relative to the risk-free return rate. At present, some scholars have decided that the market risk premium of our country will be 4%.(3) research and development costs and market development costs;Current accounting regulations,The company must, during the year of research and development expenses and market development expenses, write off the expenses once. This approach actually denies the key role of the two costs in the future growth of the firm, and equates itwith the usual period cost.An important drawback of this approach is that it may induce operators to reduce their investment in these two costs, particularly in the years of poor efficiency and the early years when managers are about to retire. Research in the United States shows that when managers are approaching retirement, the growth rate of research and development costs has indeed declined.In the EVA system, research and development costs are a long-term investment by the company and will help companies improve their productivity and performance in the future. The market development costs, such as large advertising costs, have a profound impact on the company's future market share, and also belong to long-term assets.The adjustment in calculating economic value added is the capitalization of research and development costs and market development costs. The current research, development costs and market development costs will be added to the assets as a long-term investment of the enterprise. At the same time, according to the principle of double entry bookkeeping, the total amount of capital will increase by the same amount. Then, according to the specific circumstances, in a few years to carry out amortization, amortization value included in the current cost deduction profits. The amortization period is usually between 3 and 8 years, depending on the nature of the company and the expected effect of the input.According to statistics, the average effective time of research and development costs of American companies is 5 years. Afterthe adjustment, the company investment in research and development costs and marketing costs are not in the current verification, but amortization, which does not have a negative impact on the short-term performance of operators, encourage operators to carry out research and development and market development, for the long-term development of enterprises enhanced strength.(4) GoodwillWhen a company buys another company for accounting purposes, goodwill is formed when the purchase price exceeds the total amount of the net assets of the acquired company.According to China's enterprise accounting standards, goodwill as intangible assets are shown on the balance sheet and amortized over a certain period of time. The drawback of this treatment lies in:First, the cause of goodwill is mainly related to acquired company's product brand, reputation, market position and so on. These are approximate permanent intangible assets and should not be amortized;Second, the amortization of goodwill as period cost will offset the current profits, affect the short-term performance of operators, this situation is particularly evident in the acquisition of high-tech company, because the company's market value is much higher than the net assets. But in fact, the operators do not show any business failures, and the decrease in profits is only caused by accounting problems. Influence onAccounting net profit and the results will induce management in evaluating acquisition projects first consider acquisitions, rather than first consider whether the merger will create above the cost of capital gains, to create value for shareholders.When calculating the economic value added, the goodwill is not amortized.Specifically, due to the financial statements of goodwill has been amortized, the adjustment will be added to the amount of accumulated amortization of previous total capital, at the same time, the calculation of current amortization is added back to net operating profit after tax.Thus, profits are not affected by the amortization of goodwill and encourage managers to carry out merger activities which are beneficial to the development of enterprises.(5) strategic investmentEVA takes special accounting treatment of strategic investment, similar to the accounting treatment of "under construction projects" adopted by electric power companies. Put the investment on hold in a temporary account and calculate that the EVA does not consider the funds on the temporary account before the investment brings profits. In the meantime, the cost of the funds on the temporary account is simply accumulated, reflecting the total opportunity cost of the investment, including the accumulated interest. When the investment begins to generate net operating profit after tax, the cost of the funds on the temporary account is also considered.This approach extends the manager's vision and encourages him to consider long-term investment opportunities.From the development of enterprises, especially for the real potential for the development of high-tech enterprises in the strategic investment stage, with profit accounting business, often operating losses; in the development stage of strategic investment business or centralized, simple to negative profits to evaluate business performance, short term bias is not objective the. The use of EVA accounting methods, the loss of this profit has been transferred to the assets of the party, the formation of its assets may be market development and brand cultivation investment.(6) deferred taxationWhen the company adopts the tax impact accounting method for income tax accounting, the amount of income tax affected by the time difference between pre tax accounting profits and taxable income shall be calculated separately as deferred tax.The largest source of deferred tax is depreciation. Many companies use straight-line depreciation when calculating accounting profits, while accelerated tax depreciation is used when calculating taxable income, resulting in a time difference between the recognition of depreciation expenses. Under normal circumstances, the result is that the taxable income is less than the income reflected in the accounting statement, which forms deferred tax liabilities, and the company's tax liability is deferred later, which is obviously advantageous to thecompany.When calculating the economic value added, the adjustment to deferred tax is to add the credit balance of the deferred tax to the total amount of capital, and if it is a debit balance, it is deducted from the total amount of capital.At the same time, changes in the current deferred tax are added to the net operating profit after tax. That is, if the deferred tax credit balance is increased this year, the added value is added to the net operating profit after tax this year, while subtracting from the net operating profit after tax.(7) various preparationsVarious preparations include provision for bad debt, write down on deposits, depreciation or impairment provision for short and long term investments.According to the provisions of the enterprise accounting system of our country, the company shall reserve the reserve for the possible losses in the future, and the reserve balance shall be deducted from the corresponding assets items, and the changes in the balance shall be included in the current expenses and the profits shall be reduced accordingly.The aim is also the principle of conservatism, which allows the company's non-performing assets to be disclosed in due course to avoid excessive public investment in the company's profits. Such information is necessary as an information that is disclosed to investors.But for the managers of the company, these reserves are not the actual decrease of the current assets of the company, and the change in the reserve balance is not the cash outlay of the current expenses.Practice of reserve hand undervalued the company actual total investment of capital management, on the other hand, underestimate the company's cash profit, it is not conducive to real cash can reflect the profitability of the company; at the same time, the company managers may also use the reserve account operating profit.Therefore, when calculating the economic value added, the balance of the reserve account should be added to the total amount of capital, and the current changes in the reserve balance shall be added to the net operating profit after tax.Check out all the cool articles。

价值链管理第4章 经济增加值(EVA)的计算方法

价值链管理第4章经济增加值(EVA)的计算方法第4章经济增加值(EVA)的计算方法当把经济利润即EVA或经济增加值作为价值链的目标及其获取利润或创造价值能力的考评准绳时,必然涉及EVA的计算方法。

而第3章的示例重点在于解释EVA的基本概念,所以并未涉及当把EVA作为价值链过程活动的目标和价值创造效能的考评指标时的操作定义,也未说明EVA操作的前提假设和基本命题以及EVA估计或计算方法的操作细节。

如若这些问题不解决, EVA就不能形成可实际操作的方式方法,虽其概念很好,也无法应用于价值和价值链的管理模式之中,这也正是当前的难点所在。

就象经济利润的概念早在1890年就由英国著名经济学家阿尔弗雷德・马歇尔提出和定义,1而只是当1980年代EVA概念方法出现之后,经济利润的概念才开始与企业实际业务的操作对接。

尽管如此,作为企业内部的管理手段和方法,EVA的具体计算方法也还没有形成如会计作业那样统一的成规和具有高度一致性的操作指南,能够看到的象价值评估、价值管理等一类书的框架也不一致,使EVA的普及推广产生困难,特别是难以让管理人员准确把握。

所以说明EVA的可计算性和掌握它的基本计算方法,就成为价值目标设计和价值实现评价的一个关键。

4.1 EVA的操作定义按照美国学者詹姆斯・L.格兰特所著的《经济增加值基础》一书中的介绍,2有两种操作性的定义可以作为EVA计算展开的指引。

一种是以会计方式展开的操作定义,另一种是以财务方式展开的操作定义。

(1)会计方式的操作定义从会计的观点看,EVA被定义为企业/公司的税后净营业利润与该企业/公司加权平均资本成本之差,即如第36页公式(3-1)所示的EVA = 税后净经营利润 - 占用资本×资本成本率,或:EVA = NOPAT �C WACC × TC (4-1)式中:NOPAT―税后净营业利润;TC―全部投入资本数额;WACC――加权平均资本成本,即投入资本的成本率,它可以由计算企业/公司借入资本和权益资本的税后成本率的加权平均值即可求得,也就是:资本成本率 = 债务资本成本率× 债务比重 + 权益资本成本率× 权益比重(4-2)(WACC)此种方式所以称之为会计方式的操作定义,是因为据此操作定义展开EVA的计算要掌握传 1马歇尔在其最重要的著作《经济学原理》中为经济利润所下的定义是:从利润中减去其资本按照当前利率计算的利息之后所剩余的部分,可被称为企业的营业或管理盈余(Earning of Undertaking or Management)(见[美]詹姆斯・L.格兰特著《经济增加值基础》,东北财经大学出版社2021年版P.2)。

EVA计算方法

EVA计算说明:经济增加值(EVA)=税后净营业利润(NOPAT)-资本成本(cost of capital)资本成本=资本×资本成本率由上知,计算EVA可以分做四个大步骤:(1)税后净营业利润(NOPAT)的计算; (2)资本的计算; (3)资本成本率的计算;(4)EVA的计算。

一.税后净营业利润(NOPAT)的计算:A.相关公式:a.税后净营业利润=税前净营业利润+长期应付款,其他长期负债和住房公积金所隐含的利息—EVA税收调整注:之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为高估了长期负债的利息支出,所以需加回。

b.EVA税收调整=利润表上的所得税+税率×(财务费用+长期应付款,其他长期负债和住房公积金所隐含的利息+营业外支出-营业外收入-补贴收入)c.长期应付款,其他长期负债和住房公积金所隐含的利息=长期应付款,其他长期负债和住房公积金×3~5 年中长期银行贷款基准利率d.长期应付款,其他长期负债和住房公积金=长期负债合计—长期借款—长期债券B计算NOPATa.长期应付款,其他长期负债和住房公积金所隐含的利息的计算;单位:元长期负债合计 65130474.11减:长期借款 59,729,000.00减:长期债券-―――――――――――――――――――――――――――――长期应付款,其他长期负债和住房公积金 5,401,474.11乘:3~5 年中长期银行贷款基准利率 5.94%长期应付款,其他长期负债 32084756.2134和住房公积金所隐含的利息b.EVA税收调整的计算;财务费用 -20,707,549.05加:长期应付款,其他长期负债 32084756.2134和住房公积金所隐含的利息加:营业外支出 54,425,773.10减:营业外收入 302,361,421.60补贴收入-―――――――――――――――――――――――――――――与调整有关项净合计 -236558441.3366乘:税率 33%―――――――――――――――――――――――――――――需调整的税收 -78064285.641078加:利润表上的所得税 57,860,825.27EVA税收调整 -20203460.371078c.税后净利润的计算税前净营业利润 853,623,559.88减:EVA税收调整 -20203460.371078税后净营业利润(NOPAT) 833420099.508922二、资本的计算A.相关公式:a.债务资本=短期借款+一年内到期长期借款+长期负债合计b.股本资本=股东权益合计+少数股东权益+坏帐准备+存货跌价准备c.计算EVA的资本=债务资本+股本资本-在建工程-现金和银行存款注:在伊利公司看来,营业外支出(营业外收入、补贴收入)不属于主营业务范围,因此,营业外支出(营业外收入、补贴收入)应看作公司的资本投入和收回.而在建工程和现金和银行存款可看作闲置部分(尚未产生收益),从而在评估公司绩效时不被作为资本计算。

经济增加值

经济增加值主要适用于评价企业的经营绩效和价值创造能力,对 于非营利组织和其他非企业性质的组织的适用性可能有限。

存在偏差

经济增加值是基于历史成本计算的,不能反映物价变动和其他宏 观经济因素的影响,可能存在偏差。

经济增加值与财务指标的关系

经济增加值与财务指标密切相关,它是企业财务指标的综合体现,反映了企业的盈利能力、资产使用 效率和资本结构。

经济增加值可以用来调整资本结 构,帮助公司实现其资本成本最 低化。

兼并收购中的应用

评估收购目标

经济增加值可以用来评估收购目标的战略价值,帮 助收购方制定收购策略。

衡量收购回报

经济增加值可以用来衡量收购的回报,帮助收购方 评估其收购计划的可行性。

调整收购风险

经济增加值可以用来调整收购风险,帮助收购方制 定更加稳健的收购策略。

受到宏观经济环境和行业特点的影响。

案例四

要点一

总结词

探讨了某公司如何利用经济增加值进行价值管理,并对 其应用效果进行了分析。

要点二

详细描述

该案例介绍了某公司在价值管理中如何引入经济增加值 指标,通过比较不同业务部门或产品的经济增加值贡献 ,制定相应的经营策略和资源配置方案。同时,该案例 还分析了经济增加值在价值管理中的优势和不足,如能 够准确反映公司的价值和价值创造能力,但容易受到市 场环境和经营风险的影响。

03

经济增加值的计算与分析

财务数据的收集与整理

财务数据的收集

从企业财务报表、相关经济指标数据库和其他可靠来源获取所需数据。

财务数据的整理

对收集到的数据进行分类、筛选和清洗,确保数据的准确性和可靠性。

计算经济增加值

01

经济增加值的定义

经济增加值eva计算方法

EVA 计算方法说明:经济增加值(EVA )=税后净营业利润(NOPAT )—资本成本(cost of capital )资本成本=资本x 资本成本率由上知,计算EVA 可以分做四个大步骤: (1 )税后净营业利润(NOPAT )的计算;(2)资本的计算;(3)资本成本率的计算;(4) EVA 的计算。

下面列出EVA 的计算步骤,并以深万科(0002 ) 为例说明EVA (2000年)的计算。

深万科(0002 )简介:公司名称:万科企业股份有限公司 A上市日期:1991-01-29股 398711877 股,B 股 121755136股共110504928 股,股权合计数:630971941 股 一、税后净营业利润(NOPAT )的计算1 .以表格列出的计算步骤下表中,最左边一列(以IS 开头)代表损益表中的利润计算步骤, 最右边一列(以NOPAT 开头)代表计算EVA 所用的税后净营业利 润(NOPAT )的计算步骤。

空格代表在计算相应指标(如NOPAT ) 的步骤中不包含该行所对应的公司简称:深万科 上市地点:上海证券交易所行业:房地产业股本结构:A股,国有股、境内法人项。

= 总利润/税前营业利润-EVA税收调整*- 少数股东权益= 净利润/税后净营业利润2.计算公式:(蓝色斜体代表有原始数据,紫色下划线代表此数据需由原始数据推算出)(1)税后净营业利润二主营业务利润+其他业务利润+当年计提或冲销的坏帐准备一管理费用一销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息 +投资收益一EVA税收调整注:之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为sternstewart公司在计算长期负债的利息支出时,所用的长期负债中包含了其实不用付利息的长期应付款,其他长期负债和住房公积金。

即,高估了长期负债的利息支出,所以需加回。

(2)主营业务利润=主营业务收入一销售折扣和折让一营业税金及附加一主营业务成本注:主营业务利润已在sternstewart公司所提供的原始财务数据中直接给出⑶EVA税收调整二利润表上的所得税+税率x(财务费用+长期应付款,其他长期负债和住房公积金所隐含的利息 +营业外支出- 营业外收入-补贴收入)⑷ 长期应付款,其他长期负债和住房公积金所隐含的利息 =长期应付款,其他长期负债和住房公积金X3〜5年中长期银行贷款基准利率长期应付款,其他长期负债和住房公积金二长期负债合计一长期借款一长期债券税率=0.33 (从1998年,1999年和2000年)说明:上面计算公式所用数据大多直接可以在sternstewart公司所提供的原始财务数据中找到(主营业务利润已直接给出)。

经济附加价值 简称EVA

经济附加价值简称EVA。

是个绩效指标,是公司常用的一种新型的业绩衡量指标,它克服了传统指标的缺陷,比较准确地反映了公司在一定时期内为股东创造的价值,90年代中期以后逐渐在国外获得广泛应用,成为传统业绩衡量指标体系的重要补充。

经济增加值计算公式:EVA =税后净营业利润-资本成本(机会成本)=税后净营业利润-资本占用× 加权平均资本成本率经济附加值的计算结果取决于三个基本变量:税后净营业利润,资本总额和加权平均资本成本.除经济附加值外,实践中经常使用的概念还有单位资本经济附加值和每股经济附加值,这3个指标组成了经济附加值指标体系。

EVA理念的始祖是剩余收入或经济利润,并不是新观念,作为企业业绩评估指标已有200余年历史。

EVA由JoeM.Stern等人创立。

1964年,JoelM.Stern从Chicago商学院毕业后,进入Chase Manhattan银行,通过实际考察和不懈思考,深感当对流行的会计准则和会计收益,EPS等在衡量公司市场价值方面的严重缺陷,提出EVA方法。

1982年,JoelM·Stern离开Chase Manhattan银行,与G·Bennett Stewart 合伙成立SternStewart &Co.财务咨询公司,专门从事EVA应用咨询,并将EVA注册为商标。

EVA经过Stern Stewart &Co.财务顾问公司近20多年不遗余力的推广,已成为美国资本市场和企业富有竞争力的资本运作绩效评价指标。

EVA 指标计算EVA是英文Economic Value Added的缩写,一般译为附加经济价值。

它是全面衡量企业生产经营真正盈利或创造价值的一个指标或一种方法。

所谓"全面"和"真正"是指与传统会计核算的利润相对比而言的。

会计上计算的企业最终利润是指税后利润,而附加经济价值原理则认为,税后利润并没全面、真正反映企业生产经营的最终盈利或价值,因为它没有考虑资本成本或资本费用。

经济增加值EVA介绍

经济增加值EVA介绍什么是经济增加值(EVA)?经济增加值(Economic Value Added,缩写为EVA)是一种用于评估企业绩效的管理概念。

它被广泛应用于财务分析和投资决策中,旨在衡量企业经营产生的净资产回报率。

EVA的核心理念是衡量企业的真实盈余,而不仅仅关注会计报表中的利润数据。

它通过考虑企业占用的全部资本成本,计算出企业在经营过程中创造的真实价值。

EVA的计算公式EVA的计算公式如下:EVA = 净营业利润 - (资本成本率 * 资本投入)其中,净营业利润指的是企业的净利润,资本成本率则是企业的加权平均资本成本,资本投入则表示企业在经营过程中投入的资本。

公式中的净营业利润部分,与传统会计报表中的净利润不同,EVA 将其作为一个核心指标来衡量企业的经营绩效。

而资本成本率则是企业从资本市场上获取资金所需要支付的利息和股东回报等成本。

EVA的优点EVA相较于传统财务指标有以下几个优点:1. 体现了净资产回报率传统的会计指标如净利润、利润率等只是从盈利能力的角度衡量企业绩效,而EVA考虑了资本成本,在评估企业绩效时更加全面。

它突出了企业为股东创造的经济利益。

2. 对经营决策有指导作用EVA在计算上考虑了资本成本,可以帮助企业管理者更好地进行经营决策。

通过评估EVA将不同项目、部门或业务线进行比较,可以帮助管理者有效分配资源,并优化业务结构,提高企业经济效益。

3. 激励企业管理者EVA能够将企业的绩效与管理者的薪酬直接联结起来。

通过设定EVA目标并与管理者的绩效奖励挂钩,可以激励管理者更加积极地追求企业盈利和价值创造,提高企业整体经营水平。

实施EVA的挑战和解决方案尽管EVA在衡量企业绩效时具有优势,但其实施仍然面临一些挑战。

以下是几个常见的挑战,并提供相应的解决方案:1. 数据的可靠性EVA依赖于准确的财务数据,而企业可能会面临数据不完整或不准确的问题。

为了解决这个挑战,企业应建立健全的财务管理体系,确保数据的准确性和可靠性。

浅析EVA绩效考核指标

浅析EVA绩效考核指标作者:李金福来源:《财经界·学术版》2011年第10期EVA是近几年来最引人注目和广泛使用的企业绩效考核指标,它是一种把会计基础和价值基础结合起来的评价方法。

2010年国资委在国有企业中全面引入EVA对国有企业经营者进行考核。

EVA离我们越来越近,那么EVA是一个什么样的绩效考核指标呢。

一、EVA的内涵EVA(Economic Value Added,经济增加值)是由美国学者Stewart提出,并由美国著名的思腾思特咨询公司(Stern Stewart & Co.)注册并实施的一套以经济增加值理念为基础的财务管理系统、决策机制及激励报酬制度。

经济增加值(EVA)等于税后经营利润减去债务和股本成本,是所有成本被扣除后的剩余收入。

如果计算出的EVA的为正值,说明企业创造了价值和财富;相反,如果EVA为负值,则说明企业催毁了应有的价值;如果EVA为零,则说明企业仅仅获得金融市场的一般预期,刚好补偿全部资本成本。

把EVA作为企业评价指标可以促使管理人员按照股东价值最大化的决策行事。

二、经济增加值(EVA)的计算方法经济增加值从定义上很简单,但实际计算较复杂。

以国资委考核国有企业用的EVA为例介绍EVA的计算方法。

经济增加值的计算公式为:经济增加值=税后净营业利润-资本成本=税后净营业利润-调整后资本×平均资本成本率其中:税后净营业利润=净利润+(利息支出+研究开发费用调整项-非经常性收益调整项×50%)×(1-25%)调整后资本=平均所有者权益+平均负责合计-平均无息流动负责-平均在建工程(一)上述部分指标计算内容如下(1)利息支出是指企业会计报表中“财务费用”下的“利息支出”。

(2)研究开发费用调整项是指企业会计报表中“管理费用”项下的“研究与开发费”和当期确认为无形资产的研究开发支出。

对于为了获取国家战略资源,勘探投入费用较大的企业,可以将其成本费用情况表中的“勘探费用”视同研究开发费用的调整项按照一定比例(原则上不超过50%)予以加回。

EVA概念

EVA概念在现代企业制度日趋成熟的今天,EVA价值管理直接体现企业股东价值最大化的理念,已成为国内外实务界中的新型企业管理模式.应用EVA价值管理体系可以使企业管理者与股东的目标一致,有效地解决委托代理问题,从而达到二者双赢的目的。

EVA( Economic Value Added)即经济增加值,是由思滕思特公司在20世纪90年代提出的,直接体现企业真正的为股东创造的价值,是一种经济利润。

EVA的基本计算公式为:经济增加值=税后净营业利润-加权平均资本成本×投入资本总额。

即:EVA=NOPAT-WACCTC WACC=Rs×E/TC + Rd×(1-T)×D/TC上式中,Rs为股权资本成本率,Rd为债券资本成本率,TC为资本总额,E为股权资本额,D为债券资本额,T为所得税率,NOPAT为税后净营业利润,WACC为加权平均资本成本.从计算公式可以看出,EVA 与传统会计利润指标相比最本质的区别就在于引入了资本成本的理念,因此,EVA比传统的指标更能体现投资者的利益,更能反映企业的核心竞争力和经营现状.从根本意义上说,EVA是一套正确度量企业业绩的全新的评价体系。

EVA价值管理体系的内涵。

EVA价值管理体系是指以股东价值最大化为目标,用价值管理来指导决策,根据环境变化,通过对企业资源把握和合理利用,提高企业对资本的使用效率,从而真正为所有者创造更多财富的管理体系.其特点在于:立于企业价值和持续竞争力的提升,以EVA衡量标准为核心,要求企业在计算成本时既考虑债务资本成本又要考虑权益资本成本,强调只有当投入资本的回报大于全部资本成本时,才会为企业创造价值;重视企业长期创造现金量的能力,而不仅仅关注利润等传统财务指标,有效防止企业的短期行为.基于EVA的价值管理系统包括4M系统:评价系统(Measurement)、管理系统(Management)、激励制度(Motivation)和理念系统(Mindset).总之,EVA价值管理体系是可以使公司内部各级管理层的管理理念、管理方法、管理行为、管理决策致力于股东价值最大化的制度体系,持续提升公司的价值创造能力与核心竞争力.1、M1—-业绩考核(Measurement)。

EVA概念

EVA概念在现代企业制度日趋成熟的今天,EVA价值管理直接体现企业股东价值最大化的理念,已成为国内外实务界中的新型企业管理模式。

应用EVA价值管理体系可以使企业管理者与股东的目标一致,有效地解决委托代理问题,从而达到二者双赢的目的。

EVA( Economic Value Added)即经济增加值,是由思滕思特公司在20世纪90年代提出的,直接体现企业真正的为股东创造的价值,是一种经济利润。

EVA的基本计算公式为:经济增加值=税后净营业利润-加权平均资本成本×投入资本总额。

即:EVA=NOPAT-WACCTCWACC=Rs×E/TC + Rd×(1-T)×D/TC上式中,Rs为股权资本成本率,Rd为债券资本成本率,TC为资本总额,E为股权资本额,D为债券资本额,T为所得税率,NOPAT 为税后净营业利润,WACC为加权平均资本成本。

从计算公式可以看出,EVA与传统会计利润指标相比最本质的区别就在于引入了资本成本的理念,因此,EVA比传统的指标更能体现投资者的利益,更能反映企业的核心竞争力和经营现状。

从根本意义上说,EVA是一套正确度量企业业绩的全新的评价体系。

EVA价值管理体系的内涵。

EVA价值管理体系是指以股东价值最大化为目标,用价值管理来指导决策,根据环境变化,通过对企业资源把握和合理利用,提高企业对资本的使用效率,从而真正为所有者创造更多财富的管理体系。

其特点在于:立于企业价值和持续竞争力的提升,以EVA衡量标准为核心,要求企业在计算成本时既考虑债务资本成本又要考虑权益资本成本,强调只有当投入资本的回报大于全部资本成本时,才会为企业创造价值;重视企业长期创造现金量的能力,而不仅仅关注利润等传统财务指标,有效防止企业的短期行为。

基于EVA的价值管理系统包括4M系统:评价系统(Measurement)、管理系统(Management)、激励制度(Motivation)和理念系统(Mindset)。

economic value added计算公式

economic value added计算公式

经济增加值(Economic Value Added,EVA)是一种衡量企业绩效的财务指标,它可以帮助企业评估其经营活动的价值。

EVA的计算公式是:

EVA = 净利润 - 资本成本 × (资产总额 - 无息负债)

其中,净利润代表企业在特定时期内的净收入,资本成本指的是企业资本的预

期回报率,资产总额表示企业所有的资产价值,无息负债是指企业没有产生利息费用的负债。

以此公式为基础,EVA通过净利润与资本成本的差异来评估企业的价值创造

能力。

如果EVA为正数,表示企业创造了超过资本成本的价值,说明企业的经营

活动表现良好。

反之,如果EVA为负数,表示企业未能达到资本成本,说明企业

的经营活动并未创造足够的价值。

EVA的优势在于它将资本的机会成本考虑在内,能更准确地度量企业的绩效。

通过使用EVA,企业可以更好地理解其价值创造能力,并采取相应的管理措施来

提高绩效。

此外,EVA还可以帮助投资者评估企业的价值,并辅助投资决策。

需要注意的是,EVA是一种财务指标,在计算时需要准确获取相关数据。

同时,EVA的计算需要考虑到资讯披露的时效性以及所使用的资本成本的选择。

综上所述,经济增加值(EVA)是一种用来评估企业绩效和价值创造能力的财

务指标。

通过计算企业的净利润与资本成本之间的差异,EVA可以提供对企业经

营活动的深入分析,并帮助企业和投资者做出相应的决策。

经济增加值eva计算方法

EVA计算方法说明:经济增加值(EVA)=税后净营业利润(NOPAT)-资本成本(cost of capital)资本成本=资本×资本成本率由上知,计算EVA可以分做四个大步骤:(1)税后净营业利润(NOPAT)的计算; (2)资本的计算;(3)资本成本率的计算;(4)EVA的计算。

下面列出EVA的计算步骤,并以深万科(0002)为例说明EVA(2000年)的计算。

深万科(0002)简介:公司名称:万科企业股份有限公司公司简称:深万科A上市日期:1991-01-29 上市地点:上海证券交易所行业:房地产业股本结构:A 股398711877股,B股121755136 股,国有股、境内法人股共110504928股,股权合计数:630971941股。

一、税后净营业利润(NOPAT)的计算1.以表格列出的计算步骤下表中,最左边一列(以IS开头)代表损益表中的利润计算步骤,最右边一列(以NOPAT开头)代表计算EVA所用的税后净营业利润(NOPAT)的计算步骤。

空格代表在计算相应指标(如NOPAT)的步骤中不包含该行所对应的项。

损益表中的利润计算步骤税后净营业利润(NOPAT)的计算步骤主营业务收入- 销售折扣和折让- - 主营业务税金及附加- - 主营业务成本- 主营业务利润+ 其它业务利润+ 当年计提或冲销的坏帐准备+ - 当年计提的存货跌价准备- 管理费用- - 销售费用-= 营业利润/调整后的营业利润+ 投资收益+= 总利润/税前营业利润- EVA税收调整* -= 净利润/税后净营业利润2. 计算公式:(蓝色斜体代表有原始数据,紫色下划线代表此数据需由原始数据推算出)(1)税后净营业利润=主营业务利润+其他业务利润+当年计提或冲销的坏帐准备—管理费用—销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息+投资收益—EVA税收调整注:之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为sternstewart公司在计算长期负债的利息支出时,所用的长期负债中包含了其实不用付利息的长期应付款,其他长期负债和住房公积金。

EVA的计算

EVA的计算1.EVA的基本计算方法:EVA=税后净营业利润(NOPAT)-资本成本=(R-C)*A= R*A-C*A——R是资本收益率,即投入资本报酬率,等于税前利润减去现金所得税再除以投入资本;——C是加权资本成本,包括债务成本以及所有者权益成本;——A即投入资本,等于资产减去负债,其中,资产中除去现金,负债中除去长期负债和短期负债以及递延税款。

——R*A即为税后净营业利润。

——A即为资本成本。

在经济增加值标准下,资本收益率高低并非投资和企业经营状况好坏的评估标准,关键在于收益是否超过资本成本。

资本增值:资本收益> 资本成本资本保值:资本收益= 资本成本资本贬值:资本收益< 资本成本只有在R,即资本收益率大于资本成本(W)时,企业的经济价值才会增加,其投资者,包括股东或债权人的权益价值相应增加。

目前的会计处理方法反映了债务成本,却忽略了股权资本的成本。

在会计报表上,投资者的股权资本投入对公司来说是无成本的。

EVA则认为股东必须赚取至少等于资本市场上类似投资的收益率,资本获得的收益至少要能补偿投资者承担的风险。

EVA就是企业税后净经营利润扣除资本成本(债务成本和股本成本)后的余额。

在EVA准则下,投资收益率高低并非企业经营状况好坏和价值创造能力的评估标准,关键在于是否超过资本成本。

德鲁克大师在《哈佛商业评论》上的文章解释说:"我们称之为利润的东西,也就是企业为股东留下的金钱,通常根本不是利润。

只要有一家公司的利润低于资金成本,公司就是处于亏损状态,尽管公司仍要缴纳所得税,好像公司真的盈利一样。

相对于消耗来说,企业为国民经济的贡献太少,在创造财富之前,企业一直在消耗财富。

"由于经济增加值(EVA)是在扣除全部所用资本的机会成本后的剩余利润。

EVA把包括机会成本在内的所有资本成本都考虑在内,它显示出企业创造或摧毁的财富量,是对企业真实经济利润的一个评定,或者说EVA大致显示了股东和资方投资在公司的所得与他们投资在其它可比风险上所要求的最低回报相比盈余或亏损的数额。

经济增加值EVA计算方法

EVA 计算方法说明:经济增加值(EVA)=税后净营业利润(NOPAT )-资本成本(costofcapital ) 资本成本=资本×资本成本率由上知,计算EVA 可以分做四个大步骤:(1)税后净营业利润(NOPAT )的计算;(2)资本的计算;(3)资本成本率的计算;(4)EVA 的计算。

下面列出EVA 的计算步骤,并以深万科(0002)为例说明EVA (2000年)的计算。

深万科(0002)简介:公司名称:万科企业股份有限公司公司简称:深万科A上市日期:1991-01-29上市地点:上海证券交易所行业:房地产业股本结构:A 股股,B 股股,国有股、境内法人股共股,股权合计数:股。

开头)NOPAT )= 营业利润/调整后的营业利润 = 总利润/税前营业利润 -EVA 税收调整*- = 净利润/税后净营业利润 2.计算公式:(蓝色斜体代表有原始数据,紫色下划线代表此数据需由原始数据推算出)(1)税后净营业利润=主营业务利润+其他业务利润+当年计提或冲销的坏帐准备—管理费用—销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息+投资收益—EVA税收调整注:之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为sternstewart 公司在计算长期负债的利息支出时,所用的长期负债中包含了其实不用付利息的长期应付款,其他长期负债和住房公积金。

即,高估了长期负债的利息支出,所以需加回。

(2)主营业务利润=主营业务收入—销售折扣和折让—营业税金及附加—主营业务成本注:主营业务利润已在sternstewart公司所提供的原始财务数据中直接给出(3)EVA税收调整=利润表上的所得税+税率×(财务费用+长期应付款,其他长期负债和住房公积金所隐含的利息+营业外支出-营业外收入-补贴收入)(4)长期应付款,其他长期负债和住房公积金所隐含的利息=长期应付款,其他长期负债和住房公积金×3~5年中长期银行贷款基准利率(主3.―――――――――――――――――――――――――――――需调整的税收-4357525.11加(3)税后净营业利润的计算;加:其他业务利润9642851.66长期应付款,其他长期负债2646928.29和住房公积金所隐含的利息减销售费用―――――――――――――――――――――――――――――――――减税后净营业利润(NOPAT)二、资本的计算1.以表格列出的计算步骤资产负债表中的资本概念EVA计算中所用的资本概念+ 短期借款++-累计算EVA的资本=债务资本+股本资本-在建工程-现金和银行存款这里:累计税后营业外支出(营业外收入、补贴收入)=(1-0.33)×从上市时算起的累计营业外支出(营业外收入、补贴收入)注:在sternstewart公司看来,营业外支出(营业外收入、补贴收入)不属于主营业务范围,因此,营业外支出(营业外收入、补贴收入)应看作公司的资本投入和收回,从而其累积税后值算作股本。

经济增加值的公式

经济增加值的公式经济增加值(Economic Value Added, 简称EVA)是一种评估企业经营绩效的指标,它衡量了企业在实现常规资金成本之后,为资本提供的附加价值。

EVA是一种利润计量方式,通过对企业资本运作效率进行衡量,使得企业能够在竞争激烈的市场环境中保持可持续发展。

EVA = NOPAT - (WACC × Capital)其中,EVA代表经济增加值,NOPAT代表净营业利润减去税收,WACC代表加权平均资本成本,Capital代表企业的资本。

净营业利润减税可以通过以下公式计算:NOPAT = EBIT × (1 - Tax Rate)其中,EBIT代表企业税前营业利润,Tax Rate代表企业所得税税率。

加权平均资本成本(WACC)是一个衡量企业资本成本的指标,是企业各类资本的比例与其对应成本的乘积之和,公式如下:WACC = (Equity ÷ Total Capital) × Ke + (Debt ÷ Total Capital) × Kd × (1 - Tax Rate)其中,Equity代表企业股权的市值,Total Capital代表企业资本的总值,Ke代表股权资本的成本,Debt代表企业负债的市值,Kd代表负债资本的成本,Tax Rate代表企业所得税税率。

总结起来,经济增加值(EVA)的公式可以分为三个部分,分别是净营业利润减税(NOPAT)、加权平均资本成本(WACC)和企业资本(Capital)。

NOPAT表示企业在去除税收因素之后的净利润,WACC衡量了企业的各类资本成本的加权平均值,Capital则是企业的资本总额。

通过计算EVA,企业可以评估自身经营绩效的优劣,并与其他企业进行比较,从而采取相应的措施来提升经济增加值。

经济增加值(EVA)在上市公司价值评估中的应用——理论模型与案例分析

经济增加值(EVA)在上市公司价值评估中的应用——理论模型与案例分析一、引言经济增加值(Economic Value Added,简称EVA)是一种衡量企业绩效的指标,可以用于评估上市公司的价值。

本文将对EVA的理论模型进行阐述,并通过案例分析展示其在上市公司价值评估中的应用。

二、EVA的概念和计算方法EVA是一种基于资本成本的价值评估指标,通过比较公司实际盈利与所投入资本的回报率来衡量企业创造的经济增加值。

EVA的计算公式为:EVA = 净利润 - (资产总额× 资本成本率)。

在计算EVA时,需要先计算资本成本率。

资本成本率是指公司所承担的权益和债务资本的成本,在财务管理中常用加权平均资本成本(Weighted Average Cost of Capital,简称WACC)来计算。

WACC的计算公式为:WACC = (权益资本的比例×权益资本的成本) + (债务资本的比例×债务资本的成本)。

三、EVA的理论模型EVA的理论模型可以分为三个重要组成部分:利润、资产和资本成本。

利润是指公司实际获得的净利润,资产是指公司所拥有的所有资产,包括固定资产、流动资产等,资本成本是指公司为融资所支付的利息和股东的期望回报。

EVA模型认为,当净利润大于资产和资本成本时,公司创造了经济增加值,反之则没有创造价值。

通过衡量企业创造的经济增加值,EVA可以帮助评估公司的价值。

四、EVA在上市公司价值评估中的应用1. 案例分析一:企业A与企业B是同行业的两家上市公司。

根据它们的财务数据,计算出它们的EVA并进行比较分析。

结果显示,企业A的EVA为正值,表示该公司创造了经济增加值,而企业B的EVA为负值,表示该公司没有创造价值。

这可以帮助投资者判断两家公司的价值。

2. 案例分析二:某上市公司在过去几年的经营中,EVA逐年上升。

这表明公司的经济增加值在逐渐增加,说明公司在提高价值的过程中取得了良好的成绩。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

根据我国企业会计制度的规定,公司要为将来可能发生的损失预先提取准备金,准备金余额抵

减对应的资产项目,余额的变化计入当期费用冲减利润。

其目的也是出于稳健性原则,使公司的不良资产得以适时披露,以避免公众过高估计公司利润而进行不当投资。作为对投资者披露的信息,这种处理非常必要。

查看 冷洪川 的所有文章

(6)、递延税项

当公司采用纳税影响会计法进行所得税会计处理时,由于税前会计利润和应纳税所得之间的时间性差额而影响的所得税金额要作为递延税项单独核算。

递延税项的最大来源是折旧。许多公司在计算会计利润时采用直线折旧时,而在计算应纳税所得时则采用加速折旧法,从而导致折旧费用的确认出现时间性差异。正常情况下,其结果是应纳税所得小于会计报表体现的所得,形成递延税项负债,公司的纳税义务向后推延,这对公司是明显有利的。

据统计,美国公司研究发展费用的平均有效时间为5年。经过调整,公司投入的研究发展费用和市场开拓费用不是在当期核销,而是分期摊销,从而不会对经营者的短期业绩产生负面影响,鼓励经营者进行研究发展和市场开拓,为企业长期发展增强后劲。

(4)、商誉

当公司收购另一公司,进行会计核算时,购买价格超过被收购公司净资产总额的部分就形成商誉。

资本总额 = 普通股权益 + 少数股东权益 + 递延税项贷方余额(借方余额则为负值)+ 累计商誉摊销 + 各种准备金(坏帐准备、存货跌价准备等) + 研究发展费用的资本化金额 + 短期借款 + 长期借款 + 长期借款中短期内到期的部分

加权平均资本成本 = 单位股本资本成本 + 单位债务资本成本。

(1)、单位债务资本成本

单位债务资本成本指的是税后成本,计算公式如下:

税后单位债务资本成本=税前单位债务资本成本 *(企业所得税税率)

我国上市公司的负债主要是银行贷款,这与国外上市公司大量发行短期票据和长期债券的做法不同,因此可以以银行贷款利率作为单位债务资债务占总债务的90%以上,由于我国的银行贷款利率尚未放开,不同公司贷款利率基本相同。因此,可用中国人民银行公布的一年期流动资金贷款利率作为税前单位债务资本成本,并根据央行每年调息情况加权平均。不同公司的贷款利率实际上存在一定差别,可根据自身情况进行调整。

这种处理方法的一个重要缺点就是可能会诱使经营者减少对这两项费用的投入,这在效益不好的年份和管理人员即将退休的前几年尤为明显。美国的有关研究表明,当管理人员临近退休之际,研究发展费用的增长幅度确实有所降低。

在EVA体系中,研究发展费用是公司的一项长期投资,有利于公司在未来提高劳动生产率和经营业绩。而市场开拓费用,如大型广告费用对公司未来的市场份额产生深远影响,也属于长期性资产。

(2)、单位股本资本成本

单位股本资本成本是普通股和少教股东权益的机会成本。通常根据资本资产价模型确定,计算公式如下:

普通股单位资本成本=无风险收益+β*市场组合的风险溢价

其中无风险利率可采用5年期银行存款的内部收益率。

国外一般以国债收益作为无风险收益表,我国的流通国债市场规模较小,居民的无风险投资以银行存款为主,因此以5年期银行存款的内部收益率代替。随着国债市场发展,将来也可以国债收益率为基准。

计算经济附加值时对递延税项的调整是将递延税项的贷方余额加入到资本总额中,如果是借方余额则从资本总额中扣除。

同时,当期递延税项的变化加回到税后净营业利润中。也就是说,如果本年递延税项贷方余额增加,就将增加值加到本年的税后净营业利润中,反之则从税后净营业利润中减去。

(7)、各种准备

各种准备包括坏账准备、存款跌价准备、长短期投资的跌价或减值准备等。

根据我国 《企业会计准则》的规定,商誉作为无形资产列示在资产负债表上,在一定的期间内摊销。这种处理方法的缺陷在于:

其一,商誉之所以产生,主要是与被收购公司的产品品牌、声誉、市场地位等有关,这些都是近似永久性的无形资产,不宜分期摊销;

其二,商誉摊销作为期间费用会抵减当期的利润,影响经营者的短期业绩,这种情况在收购高科技公司时尤为明显,因为这类公司的市场价值一般远高于净资产。但实际上经营者并没有出现经营失误,利润的降低只是由于会计

这种处理方法扩展了经营者的视野,鼓励其考虑那些长期的投资机会。

从企业的成长过程来看,特别是对真正具有发展潜力的高科技企业,在其进行战略性投资阶段,用利润核算企业经营,往往出现经营亏损;在企业的创业或集中的战略性投资发展阶段,简单以负利润来评价企业经营的业绩,也是不客观的短期偏见。而利用EVA核算方式,这种利润的亏损却转计入资产方,其资产表现形成可能是市场开拓与品牌培育的投资。

下介绍经济增加值的计算方式

下面给出EVA的计算模式。

1、EVA的计算模型

经济附加值= 税后净营业利润 — 资本成本

= 税后净营业利润 — 资本总额 * 加权平均资本成本

其中:

税后净营业利润 = 税后净利润 + 利息费用 + 少数股东损益 + 本年商誉摊销 + 递延税项贷方余额的增加 + 其他准备金余额的增加 + 资本化研究发展费用 — 资本化研究发展费用在本年的摊销

2、报表和账目的调整。

由于根据会计准则编制的财务报表对公司绩效的反映存在部分失真,在计算经济附加值时需要对一些会计报表科目的处理方法进行调整。

Stern Stewart财务顾问公司列出了160多项可能需要调整的会计项目,包括存货成本、重组费用、税收、营销费用、无形资产、货币贬值、坏帐准备金、重组费用以及商誉摊销等。但在考察具体企业时,一般一个企业同时涉及的调整科目不超过15项。但由于EVA是Stern Stewart财务顾问公司注册的商标,其具体的账目调整和运算目前尚没有对外公开。

β

系数反映该公司股票相对于整个市场(一般用股票市场指数来代替) 的系统风险,β系数越大,说明该公司股票相对于整个市而言风险越高,波动越大。

β值可通过公司股票收益率对同期股票市场指数(上证综指)的收益率回归计算得来。

具体而言,由于财务报表中已经对商誉进行摊销,在调整时就将以往的累计摊销金额加入到资本总额中,同时把本期摊销额加回到税后净营业利润的计算中。

这样利润就不受商誉摊销的影响,鼓励经营者进行有利于企业发展的兼并活动。

(5)、战略性投资

EVA对战略性投资采取特殊的会计处理,与电力公司采用的“在建项目”会计处理类似。在一个临时账户上将该投资“搁置”起来,在投资带来利润之前,计算EVA并不考虑临时账户上的资金支出。在此期间,临时账户上的资金费用只是简单累积,这个累积数字反映了投资的全部机会成本,包括累积的利息。当投资按计划开始产生税后净经营利润时,再考虑临时账户上的资金成本。

市场组合的风险溢价反映整个证券市场相对于无风险收益率的溢价,目前有一些学者将我国的市场风险溢价定为4%。

(3)、研究发展费用和市场开拓费用

现行会计制度规定,公司必须在研究发展费用和市场开拓费用发生的当年将期间费用一次性予以核销。这种处理方法实际上否认了两种费用对企业未来成长所起的关键作用,而把它与一般的期间费用等同起来。

处理的问题而造成的。其结果就会诱使管理者在评估购并项目时首先考虑购并后对会计净利润的影响,而不是首先考虑此购并行为是否会创造高于资本成本的收益,为股东创造价值。

计算经济附加值时是不对商誉进行摊销。

计算经济附加值时所作的调整就是将研究发展费用和市场开拓费用资本化。即将当期发生的研究发展费用和市场开拓费用作为企业的一项长期投资加入到资产中,同时根据复式记账法的原则,资本总额也增加相同数量。然后根据具体情况在几年之中进行摊销,摊销值列入当期费用抵减利润。摊销期一般在3—8年之间,根据公司的性质和投入的预期效果而定。

但对于公司的管理者而言,这些准备金并不是公司当期资产的实际减少,准备金余额的变化也不是当期费用的现金支出。

提取准备金的做法一方面低估了公司实际投入经营的资本总额,另一方面低估了公司的现金利润,因此不利于反映公司的真实现金盈利能力;同时,公司管理人员还有可能利用这些准备金账户操纵账面利润。

因此,计算经济附加值时应将准备金账户的余额加入资本总额之中,同时将准备金余额的当期变化加入税后净营业利润。