最新小规模纳税人增值税纳税申报表填表说明

小规模及其附列资料填写说明

小规模及其附列资料填写说明《增值税纳税申报表》(小规模纳税人适用)及其附表填写说明一、《增值税纳税申报表》(小规模纳税人适用)填写说明(一)“税款所属时间”:指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“填表日期”:指纳税人填写本表的具体日期。

(三)“纳税人名称”:填写纳税人名称全称。

(四)“纳税人识别号”:填写纳税人的税务登记证号码。

(五)“本年累计”列:填写本年度内“本期数”之和,本表第17栏除外。

(六)第1栏“一、全部销售额”:填写纳税人本期发生的全部销售额,包括“计税销售额”、“境内免税销售额”和“出口免税销售额”,应税(免税)服务有扣除项目的,本栏应填写扣除之前的销售额。

本表及附表所称“销售额”均为不含税销售额。

销售额=含税销售额÷(1+征收率)(七)第2栏“(一)计税销售额”:填写纳税人本期按照简易计税方法计算增值税的销售额。

(八)第3栏“其中:税控器具开具发票销售额”:填写纳税人本期使用税控器具开具发票的销售额,包括税控器具开具发票的出口计税销售额。

(九)第4栏“税务机关代开发票销售额”:填写纳税人到税务机关代开发票的销售额。

(十)第5栏“出口计税销售额”:填写纳税人本期全部出口货物、劳务与跨境服务按照规定出口适用征税政策的销售额,不包括税控器具开具发票的出口计税销售额。

(十一)第6栏“(二)境内免税销售额”:填写纳税人本期按照税法规定免征增值税的销售额,不包括出口免税销售额。

本栏=附表(一)第4栏第1列“销售额”。

(十二)第7栏“其中:税控器具开具发票销售额”:填写纳税人免税项目本期使用税控器具开具发票的销售额。

(十三)第8栏“(三)出口免税销售额”:填写纳税人本期出口免税的销售额。

(十四)第9栏“其中:税控器具开具发票销售额”:填写纳税人本期使用税控器具开具发票的出口免税销售额。

(十五)第10栏“二、应税服务扣除金额”:填写纳税人本期按照税法规定予以扣除的应税服务金额。

小规模纳税人申报表填写说明文档

(一)小规模纳税申报资料1.《增值税纳税申报表(适用于增值税小规模纳税人)》2.《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》(二)小规模纳税人增值纳税申报表填写指引小规模纳税人申报表由主表、附表和减免税申报明细表组成。

全面推开营改增后,小规模纳税人不需要填写《增值税纳税申报表附列资料(四)》(税额抵减情况表)。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写减免税申报明细表,即小规模纳税人申报表主表第12栏“其他免税销售额” “本期数”无数据时,不需填写该表。

有其他免税销售额需要填写减免税申报明细表。

(三)适用“起征点”政策的判断小规模纳税人申报表填写之前需要先进行是否达到“起征点”政策的判断,如未达到“起征点”,不能在主表中第1至8栏填写相关内容。

1.“起征点”标准按月申报的小规模纳税人,享受小微企业免征增值税优惠政策的销售额为 3 万元;按季纳税申报的小规模纳税人,享受小微企业免征增值税优惠政策的销售额为9万元。

增值税小规模纳税人,实际经营期不足一个季度的,以实际经营月份计算当期可享受小微企业免征增值税政策的销售额度。

2.“起征点”口径增值税小规模纳税人销售货物劳务的销售额和销售服务、无形资产的销售额分别适用“起征点”政策。

有差额扣除项目的小规模纳税人,“起征点”销售额口径为扣除前的不含税销售额。

货物劳务“起征点”销售额为“应征增值税不含税销售额(3%征收率)”、“销售使用过的固定资产不含税销售额”、“货物劳务免税销售额”、“货物劳务出口免税销售额”之和。

服务、无形资产“起征点” 的销售额为“服务、无形资产扣除前应征增值税不含税销售额(3%征收率)”、“服务、无形资产扣除前应征增值税不含税销售额(5%征收率)”、“服务、无形资产免税销售额”、“服务、无形资产出口免税销售额”之和。

《增值税纳税申报表(适用于增值税小规模纳税人)》填写关键点(-)叵址席值的不含稀幽窗;》,证收审1翟荆后代开的的税专用发票不套粗程5两邦吊盘口IT日前/淌戈曼本期就本年累计苛物及.服务.不动产货物及服褥.不动产甘筠和无形接产■计机依钻• .二.也晤仃所■京一钧曾额,泗辉」相势机关忙开阴唯值叵勒■档蝴善旗FS黑印手具器引通发案本含税单首领【三)I晒使用过及国E卷产不含税单告覆真币=互反雷耳外其刘哲睦亶不舍端梢普弱'□'反税髭占覆q为有扣除闻目的纳猊L,本铠填写扣除需的不含税销博我马当期培箧税纳税申柔表£小企慢劄税:适司」附列资料》第2甚或第花栏数据一致:]□填写常煞免征培逅税的费前要旁务、强务、不动产和无 .而贪吉的褂笠颂-不旦搭比口免费销售飘二联番.不动作有如漳反目酋讷程人.填写汨等之意史企再巢■S'出口中林匹寿战县市二局记雷具开具的哥注发票锢售蠢—r服者r不劫产有扣除项目的,益税人,填写扣除之前的销——告的需填写,:用理税灌免匕心至号耨耳0「/曲如『1鸿$]i代升冶值税专用发票的鞘售领填儿.预翡 S税裒也篦2L栏扣■is二税项忧片项0本期数察隼累计货韧及舒方服东田动产利无并资由货物及芳行眼畀,不勖产和无暇就产本期甑物息骸1F-•,三已修3U f,末期拈向龟X本期应熟相咻嵇Efii T『]后值租点纳税款.包■含可主格值税隹纳税距中至甑抵;喙的增帝税税挖系统专用隶占费用以及技术维护寿.可小格演税底摘税扳手抵免的眼看电控收歙机的常幽蜕税靠;3\ 牝l #j… —mi ■一加本期免税翦1T其中,小物企品免税颔1S来这怛祇玩的凫羽春小尸F K s,。

小规模纳税人《增值税纳税申报表》及附表填表说明

小规模纳税人《增值税纳税申报表》及附表填表说明一、《增值税纳税申报表(适用于增值税小规模纳税人)》填表说明(一)填报范围本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

本表“应税货物及劳务”与“应税服务”各项目应分别填写,不得合并计算。

应税服务有扣除项目的纳税人,应填报本表附列资料。

(二)填报项目1.本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

2.本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

3.本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

4.本表第1项“应征增值税不含税销售额”栏数据,填写应税货物及劳务、应税服务的不含税销售额,不包括销售使用过的应税固定资产和销售旧货的不含税销售额、免税销售额、出口免税销售额、稽查查补销售额。

对应税服务有扣除项目的纳税人,本栏数据为减除应税服务扣除额后计算的不含税销售额,其数据与当期《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》第8栏数据一致。

5.本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票注明的金额合计。

6.本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应税货物及劳务、应税服务的普通发票注明的金额换算的不含税销售额。

本栏数据不包括销售使用过的应税固定资产和销售旧货、免税项目、出口免税项目数据。

7.本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售自己使用过的应税固定资产和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

8.本表第5项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的销售自己使用过的应税固定资产和销售旧货的普通发票金额换算的不含税销售额。

9.本表第6项“免税销售额”栏数据,填写销售免征增值税的应税货物及劳务、免征增值税的应税服务的销售额。

增值税纳税申报表、附表及填报说明

《增值税纳税申报表(适用于一般纳税人)》及其附表填表说明一、《增值税纳税申报表(适用于增值税一般纳税人)》填表说明(一)“税款所属时间”填写纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“填表日期”填写纳税人填写本表的具体日期。

(三)“纳税人识别号”填写税务机关为纳税人确定的识别号,即:税务登记证。

(四)“所属行业”按照国民经济行业分类与代码中的小类行业填写。

(五)“纳税人名称”填写纳税人单位名称全称,不得填写简称。

(六)“法定代表人”填写纳税人法定代表人的。

(七)“注册地址”:填写纳税人税务登记证所注明的详细地址。

(八)“营业地址”填写纳税人营业地的详细地址。

(九)“开户银行及”填写纳税人开户银行的名称和纳税人在该银行的结算。

(十)“企业登记注册类型”按税务登记证填写。

(十一)“”填写纳税人注册地和经营地的。

(十二)“即征即退货物及劳务”列,填写纳税人按照税法规定享受增值税即征即退税收优惠政策的增值税应税行为。

该列数据为“一般货物及劳务”列的其中数。

(十三)“本年累计”列,填写年度各月数之和(本填表说明另有填报要求的除外)。

(十四)第1栏“(一)按适用税率征税货物及劳务销售额”:填写本期按一般计税方法计算缴纳增值税的应税行为销售额。

营业税改征增值税应税服务也在本栏填报,涉及应税服务应填报“当期应税减除项目金额”(详见附件一)减除之前不含税销售额。

本栏包含在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用的销售额,外贸企业作价销售进料加工复出口的销售额,税务、财政、审计部门检查按税率计算调整的销售额。

(本栏“一般货物及劳务”的“本月数”列应等于《附列资料(一)》第8行加第7行的“小计”栏填报)(十五)第2栏“应税货物销售额”:填写本期按一般计税方法计算缴纳增值税的货物销售额。

含在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用销售额,以及外贸企业作价销售进料加工复出口的货物。

一步步教会你填写最新增值税纳税申报表

(一)填写顺序一般纳税人按照以下顺序填写申报表:1.销售情况的填写第一步:填写《增值税纳税申报表附列资料(一)》(本期销售情况明细)第1至11列;第二步:填写《增值税纳税申报表附列资料(三)》(服务、不动产和无形资产扣除项目明细)。

(有差额扣除项目的纳税人填写)第三步:填写《增值税纳税申报表附列资料(一)》(本期销售情况明细)第12至14列。

(有差额扣除项目的纳税人填写)。

第四步:填写《增值税减免税申报明细表》.(有减免税业务的纳税人填写)2.进项税额的填写第五步:填写《增值税纳税申报表附列资料(五)》(不动产分期抵扣计算表)。

(有不动产进项税额分期抵扣业务的纳税人填写)第六步:填写《固定资产(不含不动产)进项税额抵扣情况表》。

(有固定资产(不含不动产)进项税额抵扣业务的纳税人填写)第七步:填写《增值税纳税申报表附列资料(二)》(本期进项税额明细)。

第八步:填写《本期抵扣进项税额结构明细表》。

3。

税额抵减的填写第九步:填写《增值税纳税申报表附列资料(四)》(税额抵减情况表)。

(有税额抵减业务的纳税人填写)4。

主表的填写第十步:填写《增值税纳税申报表(一般纳税人适用)》。

(根据附表数据填写主表)(二)一般业务的填写增值税一般纳税人发生的一般业务(不包含即征即退、减免税、出口退税、汇总申报、税额抵减、差额征税、固定资产抵扣、不动产抵扣业务),只需要填写附表一、附表二、进项结构明细表和主表中的部分项目。

其他表格不需要填写。

1.销售情况的填写(1)一般计税方法的填写纳税人适用一般计税方法的业务,当期取得的收入根据适用不同的税率确定的销售额和销项税额,分别填写到对应的“开具增值专用发票”、“开具其他发票"、“未开具发票"列中。

(2)简易计税方法的填写纳税人适用简易计税方法的业务,当期取得的收入根据适用不同征收率确定的销售额和应纳税额,分别填写到对应的“开具增值专用发票”、“开具其他发票”、“未开具发票”列中.2。

会计实务:增值税纳税申报表具体项目填写说明

增值税纳税申报表具体项目填写说明

增值税纳税申报表具体项目填写说明如下所示:

以下是小规模纳税人“增值税纳税申报表”具体项目填写说明

具体项目填写说明:

(1)“税款所属期”是指纳税人申报的增值税应纳税额的所属期间,应填写具体的起止年、月、日。

(2)“纳税人识别号”栏,填写税务机关为纳税人确定的税务登记证号码。

(3)“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(4)“货物或应税劳务名称”填写纳税人销售货物和提供劳务的具体名称。

(5)“销售额”栏,填写纳税人申报所属期内所有增值税项目的销售额,免税销售额暂按全额填写。

(6)“核定销售额”栏,填写税务机关核定的纳税人申报所属期内所有增值税项目的销售额。

(7)“征收率”栏,填写纳税人对应的征收率。

(8)“本期应纳税额”栏,填写依据“销售额”和“征收率”计算的增值税应纳税额。

(9)“核定应纳税额”栏,填写依据“核定销售额”和“征收率”计算的增值

税应纳税额。

(10)“减免税额”栏,填写纳税人征前减免增值税额,包括依据企业免税销售额和征收率计算的免税额、降低征收率而形成的减税额以及个体工商户销售额达不到起征点免征的税额。

(11)本表“应补退税额”栏,填写纳税人本期在扣除减免税额和抵减预缴税额后的应补(退)税的余额。

(12)本表“预缴税额”填写代开增值税专用发票、批准延期申报等预缴的税额。

会计经验:小规模纳税人增值税申报表填表说明

小规模纳税人增值税申报表填表说明

小规模纳税人增值税申报表填表说明

(1)第1栏应征增值税不含税销售额:录入应税货物及劳务、应税服务的不含税销售额,不包括销售使用过的应税固定资产和销售旧货的不含税销售额、免税销售额、出口免税销售额、查补销售额。

应税服务有扣除项目的纳税人,应税服务列的该栏录入扣除后的不含税销售额,并与当期《增值税纳税申报表(小规模纳税人适用)附列资料》第8栏数据一致。

(2)第2栏税务机关代开的增值税专用发票不含税销售额:录入税务机关代开的增值税专用发票销售额合计。

(3)第3栏税控器具开具的普通发票不含税销售额:录入税控器具开具的应税货物及劳务、应税服务的普通发票注明的金额换算的不含税销售额。

(4)第4栏销售使用过的应税固定资产不含税销售额:录入销售自己使用过的应税固定资产和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

(5)第5栏税控器具开具的普通发票不含税销售额:录入税控器具开具的销售自己使用过的应税固定资产和销售旧货的普通发票金额换算的不含税销售额。

(6)第6栏免税销售额:自动计算得出销售免征增值税的应税货物及劳务、应税服务的销售额,等于第7+8+9栏。

小规模纳税人申报表填写说明文档

新增营改增试点小规模纳税人”申报表填写及关键点说明(一)小规模纳税申报资料1•《增值税纳税申报表(适用于增值税小规模纳税人)》2•《增值税纳税申报表(适用于增值税小规模纳税人)附列资料》(二)小规模纳税人增值纳税申报表填写指引小规模纳税人申报表由主表、附表和减免税申报明细表组成。

全面推开营改增后,小规模纳税人不需要填写《增值税纳税申报表附列资料(四)》(税额抵减情况表)。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写减免税申报明细表,即小规模纳税人申报表主表第12栏“其他免税销售额” “本期数”无数据时,不需填写该表。

有其他免税销售额需要填写减免税申报明细表。

(三)适用“起征点”政策的判断小规模纳税人申报表填写之前需要先进行是否达到“起征点”政策的判断,如未达到“起征点”,不能在主表中第1至8栏填写相关内容。

1•“起征点”标准按月申报的小规模纳税人,享受小微企业免征增值税优惠政策的销售额为3万元;按季纳税申报的小规模纳税人,享受小微企业免征增值税优惠政策的销售额为9万元。

增值税小规模纳税人,实际经营期不足一个季度的,以实际经营月份计算当期可享受小微企业免征增值税政策的销售额度。

2.“起征点”口径增值税小规模纳税人销售货物劳务的销售额和销售服务、无形资产的销售额 分别适用“起征点”政策。

有差额扣除项目的小规模纳税人,“起征点”销售额口径为扣除前的不含税销售额。

货物劳务“起征点”销售额为“应征增值税不含 税销售额(3%征收率)”、“销售使用过的固定资产不含税销售额”、“货物劳 务免税销售额”、“货物劳务出口免税销售额”之和。

服务、无形资产“起征点” 的销售额为“服务、无形资产扣除前应征增值税不含税销售额(3%征收率)”、“服务、无形资产扣除前应征增值税不含税销售额(5%征收率)”、“服务、无 形资产免税销售额”、“服务、无形资产出口免税销售额”之和。

《增值税纳税申报表(适用于增值税小规模纳税人)》填写关键点资物及膻务.不勒产 苍n 恩服晞,下銷冋育弭 和无刑瓷严一「胚还电值诲\科«VH 心收举]厂一一•-者用拓不盘睨她航 〔,、.一代开増值税专 可发蒙豹销售 额事J 预锻 栏扣除=翌柠聲耳幵貝們晋通期I 不舍期自性葫二7左石电值袒卞壬鱸辑営皴(5%W 車】 轍匸药舟層峨 专平丄竽下占住汩呂計 殛鹉且礁护链通为挛一 一 不誉瞬ftff-、f&S 趙用迫的固定册不舍总帕傅斷具中.脱控■具并具的■■劉I不总羯柏啻計 门'ztfeiHSffiA-I-: -I 专__电您俏盘戢老城征虎冊倾五 1 i HU^MWWC 臭帆厲创具井具的辛運妙 —tlffig服务有扣除项目的纳税人*本栏填埸 打除后的不含税猜窖St 勾当期t 増 僵税第税申报表f 小彌纳視人适岗' PB 列資斜》第8社或聖苗桂靈据一敎・】: J.-填歸销倍免征増值税的赏物) 殳劳务"眼务、不晚产和无2蚕丰的檢軽駆.不包搖出 □奂堤梢輯窠匚脈务.不动声有扣寻氐納说人,填写扣除之前的销 售孤丿服势、不动产mn 障项目的 ------------------------ 纳税人,填场拥除之前的舗 ________________________ 怪績・閃填写:览值説减免 ________________________\ bb 無裁闊费用口皿泅r®专一计税依齬(一〉应征増值悦不含税悄書蹶(3%征收率)挽务机矣尺开的增值机亍用多累不含税俏害额一稅控第具开单的音建友单不含悦毎售额(二)应征増值稅不含税铜侄命(比征收率)税务机关代开的増值税专用发器下含規密生匸税担箋具开具阪音通发車不含貌销負额(三)销害使用过的固定资产不含税销苣额其中,代捋器具开具的昔倉艾孚不含税镇售额(四)免税俐售额其中,小微企业免税销色额耒达起征虑梢咨额(五)岀口免税销答功其中,税揑器具开具曲昔通发娶衣期数栏次<7»8)服务.不动产和无形资产填写按不同征收率归集的不含税销售额涓窖额=含税销里额("征收率〉•应税行为育扣除项目的纳稅人,本栏填写扣除后的不含税销售额,JJ走骨产和旧货按乙3澀收率陆按2%本年累计服务.不动产和无形资产6911、、项目栏次本年累计货物及劳务脈务.不动产和无彭资产货物及劳务服务.不动产和无形资产K期应納f兑额15—1填写纳g3人本期按照税法规定减征\▲期应纳税副涎額工期免税额其中■小檄企业免税緞耒达起征点的免税额1920=15-16的堵值税应纳税额,包含可在埒値税应纳税额中全额抵減的增值税税控系统专用设备贲用以及技术维护费.可在增值税应纳税较中抵免的购sm收馱机的增值税税额=旧 j货减征的R稅额填本栏,应納税臥合计本期預缴税*1上期应补(遇)税栢22=20-21填写纳稅人本期预缴的增值歿额(如代开专票的预缙悅款).包括跨县市的国税、地税预缴税额.不包狂査补嫩纳旳増缰稅额,15log.sjfjeLpoffrcri/lijaolF1999《增值税纳税申报表(小规模纳税人使用)附列资料》填写关键点期初余諏本期发生烈P 本期扣除颠12--------------------------3行W1+2之和,且3M5)4-1+2-3填耳本期勺生的 -抿推兀任兀疋芒■于从武匿唏的全■筑忡啟丸⑺外呼・用中扣险的麼务 '、金额,孑肆盘丿期初余额本期复生额本期扣涂额期耒余额91011 (11W9410之和・且11^13)K-9 + 10-1J“原增值税小规模纳税人”申报表主要变化填写要点(一)小规模纳税人申报表的主要变化《增值税纳税申报表(适用于小规模纳税人)》1•增加了填报内容;2.把“营改增”试点的销售服务、不动产和无形资产纳入主表填报范围手■孝U僵产調鼻.N■配W号肚-睥△.盂鬣■也养号¥・二二M2兮X富年工1:境如了 r殳务r1J 不动产施无形U-A 二>/ 虫税f亍为(肌征(f本期扣基额6=3\不含税悄皆IS全部含税也入(适用汛琵牧率》13本期扣除额| _____"n'境写纳料丿、摊供峨寻■—i取得的全环飲社讣二外费嗷含檢鞘啓额15 = 13-14不含粉悄售簇与増鱼峙纳蛇申报表「、挽模銷税人活书3弟1栏“应征増追税不含税销害M" •■本期数.务、不动产和无形瓷产"栏数—"1. 03《增值税纳税申报表(适用于小规模纳税人)》附列资料本附列资料由销售服务有扣除项目的纳税人填写,各栏次均不包含免征增值税项目的金额。

小规模纳税人增值税申报表填表说明

小规模纳税人增值税申报表填表说明小规模纳税人增值税申报表填表说明(一)本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

仅享受月销售额不超过3万元(按季纳税9万元)免征增值税政策或未达起征点的增值税小规模纳税人不需填报本表,即小规模纳税人当期增值税纳税申报表主表第12栏“其他免税销售额”“本期数”和第16栏“本期应纳税额减征额”“本期数”均无数据时,不需填报本表。

(二)“税款所属时间”“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

(三)“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

1.“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

2.第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

3.第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

4.第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

5.第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第1行“合计”本列数=主表第23行“一般项目”列“本月数”。

小规模纳税人填写时,第1行“合计”本列数=主表第16行“本期应纳税额减征额”“本期数”。

6.第5列“期末余额”:按表中所列公式填写。

(四)“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第12栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

1.“免税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

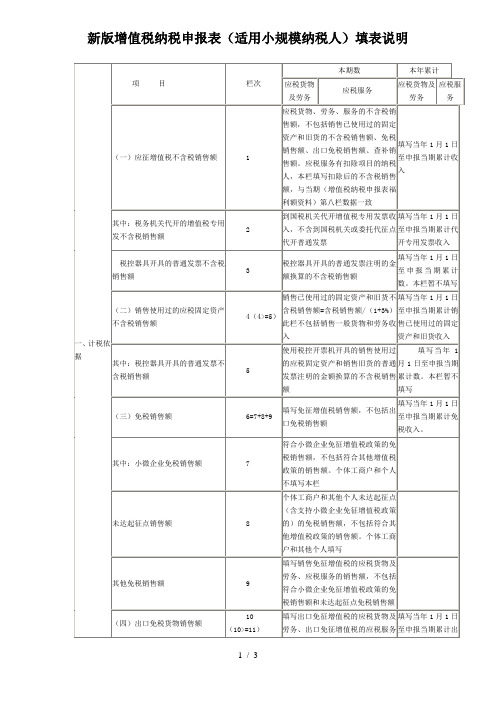

新版增值税纳税申报表(适用小规模纳税人)及附表填表详细说明

4(4>=5)

销售已使用过的固定资产和旧货不含税销售额=含税销售额/(1+3%)此栏不包括销售一般货物和劳务收入

填写当年1月1日至申报当期累计销售已使用过的固定资产和旧货收入

其中:税控器具开具的普通发票不含税销售额

5

使用税控开票机开具的销售使用过的应税固定资产和销售旧货的普通发票注明的金额换算的不含税销售额

填写当年1月1日至申报当期累计收入

其中:税务机关代开的增值税专用发不含税销售额

2

到国税机关代开增值税专用发票收入,不含到国税机关或委托代征点代开普通发票

填写当年1月1日至申报当期累计代开专用发票收入

税控器具开具的普通发票不含税销售额

3

税控器具开具的普通发票注明的金额换算的不含税销售额

填写当年1月1日至申报当期累计数。本栏暂不填写

填写当年1月1日至申报当期累计减征税额

本期免税额

14

根据第六栏免税销售额和征收率 计算

其中:小微企业免税额

15

根据第七栏和征收率计算

未达起征点免税额

16

根据第八栏和征收率计算

应纳税额合计

17=12-13

系统自动计算

填写当年1月1日至申报当期累计应纳税额合计

本期预缴税额

18

不包括查补缴纳的增值税额

——

填写当年1月1日至申报当期累计数。本栏暂不填写

(三)免税销售额

6=7+8+9

填写免征增值税销售额,不包括出口免税销售额

填写当年1月1日至申报当期累计免税收入。

其中:小微企业免税销售额

7

符合小微企业免征增值税政策的免税销售额,不包括符合其他增值税政策的销售额。个体工商户和个人不填写本栏

《增值税纳税申报表(小规模纳税人适用)》及其附列资料填写说明

2

(九)第 6 栏“税控器具开具的普通发票不含税销售额”:填 写税控器具开具的销售、出租不动产的普通发票金额换算的不 含税销售额。 (十)第 7 栏“销售使用过的固定资产不含税销售额”:填写 销售自己使用过的固定资产(不含不动产,下同)和销售旧货 的不含税销售额,销售额=含税销售额/(1+3%)。 (十一)第 8 栏“税控器具开具的普通发票不含税销售额”: 填写税控器具开具的销售自己使用过的固定资产和销售旧货的 普通发票金额换算的不含税销售额。 (十二)第 9 栏“免税销售额”:填写销售免征增值税的货物 及劳务、服务、不动产和无形资产的销售额,不包括出口免税 销售额。 服务、不动产有扣除项目的纳税人,填写扣除之前的销售 额。 (十三)第 10 栏“小微企业免税销售额”:填写符合小微企 业免征增值税政策的免税销售额,不包括符合其他增值税免税 政策的销售额。个体工商户和其他个人不填写本栏次。 (十四)第 11 栏“未达起征点销售额”:填写个体工商户和 其他个人未达起征点(含支持小微企业免征增值税政策)的免 税销售额,不包括符合其他增值税免税政策的销售额。本栏次 由个体工商户和其他个人填写。

5

附件4

《增值税纳税申报表(小规模纳税人适用)》 及其附列资料填写说明

本纳税申报表及其附列资料填写说明(以下简称本表及填写 说明)适用于增值税小规模纳税人(以下简称纳税人)。 一、名词解释 (一)本表及填写说明所称“货物”,是指增值税的应税货 物。 (二)本表及填写说明所称“劳务”,是指增值税的应税加 工、修理、修配劳务。 (三)本表及填写说明所称“服务、不动产和无形资产”,是 指销售服务、不动产和无形资产。 (四)本表及填写说明所称“扣除项目”,是指纳税人销售服 务、不动产,在确定销售额时,按照有关规定允许其从取得的 全部价款和价外费用中扣除价款的项目。 二、《增值税纳税申报表(小规模纳税人适用)》填写说 明 本表“货物及劳务”与“服务、不动产和无形资产”各项目应分别 填写。 (一)“税款所属期”是指纳税人申报的增值税应纳税额的所 属时间,应填写具体的起止年、月、日。

增值税纳税申报表(小规模纳税人适用)》及其附列资料

本期发生额

本期扣除额

期末余额

1

2

3(3≤1+2之和,且3≤5)

4=1+2-3

应税服务计税销售额计算

全部含税收入

本期扣除额

含税销售额

不含税销售额

5

6=3

7=5-6

8=7÷1.03

税销售额

3

(二)销售使用过的应税固定资产不

(三)

含税销售额

4(4≥5)

——

——

其中:税控器具开具的普Байду номын сангаас发票不含

税销售额

5

——

——

(三)免税销售额

6=7+8+9

其中:小微企业免税销售额

7

未达起征点销售额

8

其他免税销售额

9

(四)出口免税销售额

10(10≥11)

其中:税控器具开具的普通发票销售

额

11

二、税款计算

办税人员:财务负责人:

法定代表人:联系电话:

如委托代理人填报,由代理人填写以下各栏:

代理人名称(公章):经办人:

联系电话:

主管税务机关:接收人:接收日期:

增值税纳税申报表(小规模纳税人适用)附列资料

税款所属期: 年 月 日至 年 月 日 填表日期: 年 月 日

纳税人名称(公章):金额单位:元至角分

应税服务扣除额计算

附件1

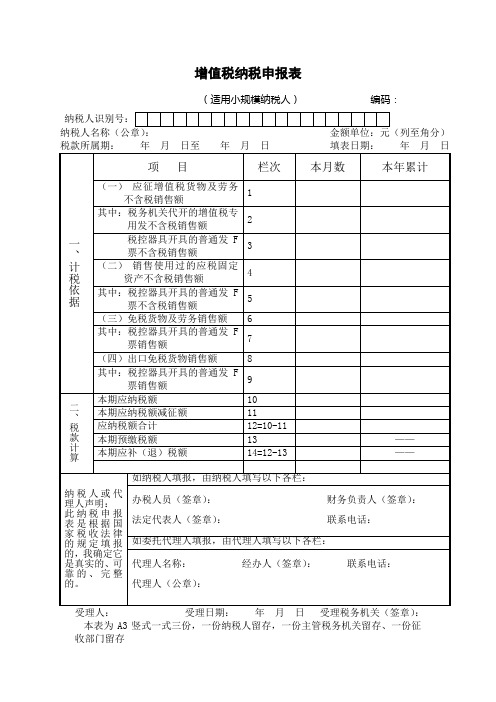

增值税纳税申报表

(小规模纳税人适用)

纳税人识别号:

纳税人名称(公章):金额单位:元至角分

税款所属期:年月日至年月日填表日期:年月日

一、计税依据

项目

栏次

本期数

本年累计

应税货物及劳务

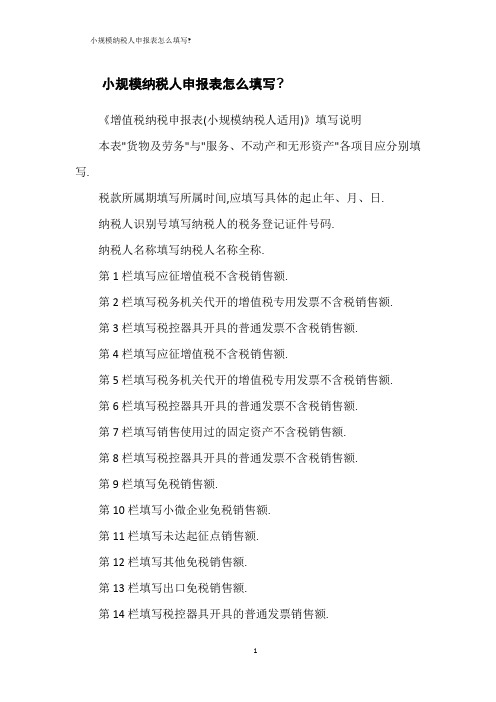

小规模纳税人申报表怎么填写

小规模纳税人申报表怎么填写?

《增值税纳税申报表(小规模纳税人适用)》填写说明

本表"货物及劳务"与"服务、不动产和无形资产"各项目应分别填写.

税款所属期填写所属时间,应填写具体的起止年、月、日.

纳税人识别号填写纳税人的税务登记证件号码.

纳税人名称填写纳税人名称全称.

第1栏填写应征增值税不含税销售额.

第2栏填写税务机关代开的增值税专用发票不含税销售额.

第3栏填写税控器具开具的普通发票不含税销售额.

第4栏填写应征增值税不含税销售额.

第5栏填写税务机关代开的增值税专用发票不含税销售额.

第6栏填写税控器具开具的普通发票不含税销售额.

第7栏填写销售使用过的固定资产不含税销售额.

第8栏填写税控器具开具的普通发票不含税销售额.

第9栏填写免税销售额.

第10栏填写小微企业免税销售额.

第11栏填写未达起征点销售额.

第12栏填写其他免税销售额.

第13栏填写出口免税销售额.

第14栏填写税控器具开具的普通发票销售额.

第15栏填写本期应纳税额.

第16栏填写本期应纳税额减征额.第17栏填写本期免税额.

第18栏填写小微企业免税额.

第19栏填写未达起征点免税额.第21栏填写本期预缴税额.。

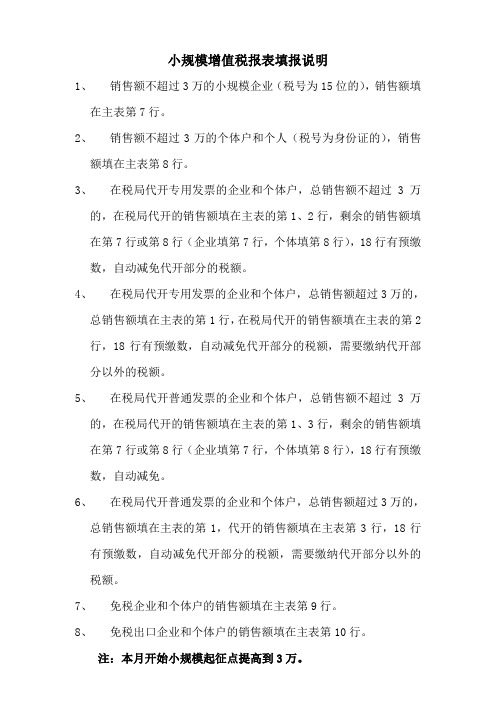

小规模增值税报表填报说明

小规模增值税报表填报说明

1、销售额不超过3万的小规模企业(税号为15位的),销售额填

在主表第7行。

2、销售额不超过3万的个体户和个人(税号为身份证的),销售

额填在主表第8行。

3、在税局代开专用发票的企业和个体户,总销售额不超过3万

的,在税局代开的销售额填在主表的第1、2行,剩余的销售额填在第7行或第8行(企业填第7行,个体填第8行),18行有预缴数,自动减免代开部分的税额。

4、在税局代开专用发票的企业和个体户,总销售额超过3万的,

总销售额填在主表的第1行,在税局代开的销售额填在主表的第2行,18行有预缴数,自动减免代开部分的税额,需要缴纳代开部分以外的税额。

5、在税局代开普通发票的企业和个体户,总销售额不超过3万

的,在税局代开的销售额填在主表的第1、3行,剩余的销售额填在第7行或第8行(企业填第7行,个体填第8行),18行有预缴数,自动减免。

6、在税局代开普通发票的企业和个体户,总销售额超过3万的,

总销售额填在主表的第1,代开的销售额填在主表第3行,18行有预缴数,自动减免代开部分的税额,需要缴纳代开部分以外的税额。

7、免税企业和个体户的销售额填在主表第9行。

8、免税出口企业和个体户的销售额填在主表第10行。

注:本月开始小规模起征点提高到3万。

增值税纳税申报表(小规模纳税人适用)及填表说明

增值税纳税申报表(适用小规模纳税人)编码:本表为A3竖式一式三份,一份纳税人留存,一份主管税务机关留存、一份征收部门留存增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

纳税人销售使用过的固定资产、销售免税货物或提供免税劳务的,也使用本表。

二、具体项目填写说明:(一)本表“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(三)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(四)本表第1项“应征增值税货物及劳务不含税销售额”栏数据,填写应征增值税货物及劳务的不含税销售额,不包含销售使用过的固定资产应征增值税的不含税销售额、免税货物及劳务销售额、出口免税货物销售额、稽查查补销售额。

(五)本表第2项“税务机关代开的增值税专用发F票不含税销售额”栏数据,填写税务机关代开的增值税专用发F票的销售额合计。

(六)本表第3项“税控器具开具的普通发F票不含税销售额”栏数据,填写税控器具开具的应征增值税货物及劳务的普通发F票金额换算的不含税销售额。

(七)本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售使用过的、固定资产目录中所列的、售价超过原值的应按照4%征收率减半征收增值税的应税固定资产的不含税销售额。

(八)本表第5项“税控器具开具的普通发F票不含税销售额”栏数据,填写税控器具开具的销售使用过的应税固定资产的普通发F票金额换算的不含税销售额。

(九)本表第6项“免税货物及劳务销售额”栏数据,填写销售免征增值税货物及劳务的销售额,包括销售使用过的、固定资产目录中所列的、售价未超过原值的固定资产的销售额。

(十)本表第7项“税控器具开具的普通发F票销售额”栏数据,填写税控器具开具的销售免征增值税货物及劳务的普通发F票金额。

增值税纳税申报表(适用小规模纳税人)

填表Fl期:年月日

主管税务机关:

接收人:

接收日期:

增值税纳税申报表(小规模纳税人适用)附列资料

应税服务扣除额计算

期初余额

本期发生额

本期扣除额

期末余额

1

2

3(3W1+2之和,且3W5)

4=1+2-3

应税服务计税销售额计算

全部含税收入

本期扣除额

含税销售额

不含税销售额

5

6=3

7=5-6

8=7÷1.03

纳税人名称(公章):

附件3

增值税的税申报表

(小规模纳税人适用)纳税人识别号:口口口口II口口Iπ"τ纳税人名称(公章):

一、计税依据

项目

栏次

本期数

本年累计

应税货物及劳务

应税服务

应税货物及劳务

应税服务

(一)应征增值税不含税销售额

1

桎务机关代开的增值税专用发票不含税销售额

2

税控器具开具的普通发票不含税销售额

3

(二)销售使用过的应税固定资产不含税销售额

14=12-13

—

—

纳税人或代理人声明:

本纳税申报表是根据国家税收法律法规及相关规定填报的,我确定它是真实的、可靠的、完整的。

如纳税人填报,由纳税人填写以下各栏:

办税人员:财务负责人:

法定代表人:联系电话:

如委托代理人填报,由代理人填写以下各栏:

代理人名称(公章):经办人:

联系电话:

税款所属期:年月日至年月日

4(4N5)

—

—

其中:税控器具开具的普通发票不含税销售额

5—Biblioteka —(三)免税销售额

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2016年最新小规模纳税人增值税纳税申报表填表说明

本纳税申报表及其附列资料填写说明(以下简称本表及填写说明)适用于增值税小规模纳税人(以下简称纳税人)。

一、名词解释

(一)本表及填写说明所称“货物”,是指增值税的应税货物。

(二)本表及填写说明所称“劳务”,是指增值税的应税加工、修理、修配劳务。

(三)本表及填写说明所称“服务、不动产和无形资产”,是指销售服务、不动产和无形资产(以下简称应税行为)。

(四)本表及填写说明所称“扣除项目”,是指纳税人发生应税行为,在确定销售额时,按照有关规定允许其从取得的全部价款和价外费用中扣除价款的项目。

二、《增值税纳税申报表(小规模纳税人适用)》填写说明

本表“货物及劳务”与“服务、不动产和无形资产”各项目应分别填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人识别号”栏,填写纳税人的税务登记证件号码。

(三)“纳税人名称”栏,填写纳税人名称全称。

(四)第1栏“应征增值税不含税销售额(3%征收率)”:填写本期销售货物及劳务、发生应税行为适用3%征收率的不含税销售额,不包括应税行为适用5%征收率的不含税销售额、销售使用过的固定资产和销售旧货的不含税销售额、免税销售额、出口免税销售额、查补销售额。

纳税人发生适用3%征收率的应税行为且有扣除项目的,本栏填写扣除后的不含税销售额,与当期《增值税纳税申报表(小规模纳税人适用)附列资料》第8栏数据一致。

(五)第2栏“税务机关代开的增值税专用发票不含税销售额”:填写税务机关代开的增值税专用发票销售额合计。

(六)第3栏“税控器具开具的普通发票不含税销售额”:填写税控器具开具的货物及劳务、应税行为的普通发票金额换算的不含税销售额。

(七)第4栏“应征增值税不含税销售额(5%征收率)”:填写本期发生应税行为适用5%征收率的不含税销售额。

纳税人发生适用5%征收率应税行为且有扣除项目的,本栏填写扣除后的不含税销售额,与当期《增值税纳税申报表(小规模纳税人适用)附列资料》第16栏数据一致。

(八)第5栏“税务机关代开的增值税专用发票不含税销售额”:填写税务机关代开的增值税专用发票销售额合计。

(九)第6栏“税控器具开具的普通发票不含税销售额”:填写税控器具开具的发生应税行为的普通发票金额换算的不含税销售额。

(十)第7栏“销售使用过的固定资产不含税销售额”:填写销售自己使用过的固定资产(不含不动产,下同)和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

(十一)第8栏“税控器具开具的普通发票不含税销售额”:填写税控器具开具的销售自己使用过的固定资产和销售旧货的普通发票金额换算的不含税销售额。

(十二)第9栏“免税销售额”:填写销售免征增值税的货物及劳务、应税行为的销售额,不包括出口免税销售额。

应税行为有扣除项目的纳税人,填写扣除之前的销售额。

(十三)第10栏“小微企业免税销售额”:填写符合小微企业免征增值税政策的免税销售额,不包括符合其他增值税免税政策的销售额。

个体工商户和其他个人不填写本栏次。

(十四)第11栏“未达起征点销售额”:填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的免税销售额,不包括符合其他增值税免税政策的销售额。

本栏次由个体工商户和其他个人填写。

(十五)第12栏“其他免税销售额”:填写销售免征增值税的货物及劳务、应税行为的销售额,不包括符合小微企业免征增值税和未达起征点政策的免税销售额。

(十六)第13栏“出口免税销售额”:填写出口免征增值税货物及劳务、出口免征增值税应税行为的销售额。

应税行为有扣除项目的纳税人,填写扣除之前的销售额。

(十七)第14栏“税控器具开具的普通发票销售额”:填写税控器具开具的出口免征增值税货物及劳务、出口免征增值税应税行为的普通发票销售额。

(十八)第15栏“本期应纳税额”:填写本期按征收率计算缴纳的应纳税额。

(十九)第16栏“本期应纳税额减征额”:填写纳税人本期按照税法规定减征的增值税应纳税额。

包含可在增值税应纳税额中全额抵减的增值税税控系统专用设备费用以及技术维护费,可在增值税应纳税额中抵免的购置税控收款机的增值税税额。

当本期减征额小于或等于第15栏“本期应纳税额”时,按本期减征额实际填写;当本期减征额大于第15栏“本期应纳税额”时,按本期第15栏填写,本期减征额不足抵减部分结转下期继续抵减。

(二十)第17栏“本期免税额”:填写纳税人本期增值税免税额,免税额根据第9栏“免税销售额”和征收率计算。

(二十一)第18栏“小微企业免税额”:填写符合小微企业免征增值税政策的增值税免税额,免税额根据第10栏“小微企业免税销售额”和征收率计算。

(二十二)第19栏“未达起征点免税额”:填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的增值税免税额,免税额根据第11栏“未达起征点销售额”和征收率计算。

(二十三)第21栏“本期预缴税额”:填写纳税人本期预缴的增值税额,但不包括查补缴纳的增值税额。

三、《增值税纳税申报表(小规模纳税人适用)附列资料》填写说明

本附列资料由发生应税行为且有扣除项目的纳税人填写,各栏次均不包含免征增值税项目的金额。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人名称”栏,填写纳税人名称全称。

(三)第1栏“期初余额”:填写适用3%征收率的应税行为扣除项目上期期末结存的金额,试点实施之日的税款所属期填写“0”。

(四)第2栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用3%征收率的应税行为扣除项目金额。

(五)第3栏“本期扣除额”:填写适用3%征收率的应税行为扣除项目本期实际扣除的金额。

第3栏“本期扣除额”≤第1栏“期初余额”+第2栏“本期发生额”之和,且第3栏“本期扣除额”≤第5栏“全部含税收入(适用3%征收率)”。

(六)第4栏“期末余额”:填写适用3%征收率的应税行为扣除项目本期期末结存的金额。

(七)第5栏“全部含税收入(适用3%征收率)”:填写纳税人适用3%征收率的应税行

为取得的全部价款和价外费用数额。

(八)第6栏“本期扣除额”:填写本附列资料第3栏“本期扣除额”的数据。

第6栏“本期扣除额”=第3栏“本期扣除额”。

(九)第7栏“含税销售额”:填写适用3%征收率的应税行为的含税销售额。

第7栏“含税销售额”=第5栏“全部含税收入(适用3%征收率)”-第6栏“本期扣除额”。

(十)第8栏“不含税销售额”:填写适用3%征收率的应税行为的不含税销售额。

第8栏“不含税销售额”=第7栏“含税销售额”÷1.03,与《增值税纳税申报表(小规模纳税人适用)》第1栏“应征增值税不含税销售额(3%征收率)”“本期数”“服务、不动产和无形资产”栏数据一致。

(十一)第9栏“期初余额”:填写适用5%征收率的应税行为扣除项目上期期末结存的金额,试点实施之日的税款所属期填写“0”。

(十二)第10栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用5%征收率的应税行为扣除项目金额。

(十三)第11栏“本期扣除额”:填写适用5%征收率的应税行为扣除项目本期实际扣除的金额。

第11栏“本期扣除额”≤第9栏“期初余额”+第10栏“本期发生额”之和,且第11栏“本期扣除额”≤第13栏“全部含税收入(适用5%征收率)”。

(十四)第12栏“期末余额”:填写适用5%征收率的应税行为扣除项目本期期末结存的金额。

(十五)第13栏“全部含税收入(适用5%征收率)”:填写纳税人适用5%征收率的应税行为取得的全部价款和价外费用数额。

(十六)第14栏“本期扣除额”:填写本附列资料第11栏“本期扣除额”的数据。

第14栏“本期扣除额”=第11栏“本期扣除额”。

(十七)第15栏“含税销售额”:填写适用5%征收率的应税行为的含税销售额。

第15栏“含税销售额”=第13栏“全部含税收入(适用5%征收率)”-第14栏“本期扣除额”。

(十八)第16栏“不含税销售额”:填写适用5%征收率的应税行为的不含税销售额。

第16栏“不含税销售额”=第15栏“含税销售额”÷1.05,与《增值税纳税申报表(小规模纳税人适用)》第4栏“应征增值税不含税销售额(5%征收率)”“本期数”“服务、不动产和无形资产”栏数据一致。