综合利用资源生产产品取得的收入优惠明细表——(工商税务)

资源综合利用所得税优惠政策解读

资源综合利用所得税优惠政策解读根据《中华人民共和国企业所得税法实施条例》(以下简称《条例》)和《财政部、国家税务总局、国家发展改革委关于公布资源综合利用企业所得税优惠目录(2008年版)的通知》(财税[2008]117号)、《财政部、国家税务总局关于执行资源综合利用企业所得税优惠目录有关问题的通知》(财税[2008]47号)的规定,企业综合利用资源,生产符合国家产业政策规定的产品所取得的收入,可以在计算应纳税所得额时减计收入10%。

根据《条例》第九十九条,企业所得税法第三十三条所称减计收入,是指企业以《资源综合利用企业所得税优惠目录》规定的资源作为主要原材料,生产国家非限制和禁止并符合国家和行业相关标准的产品取得的收入,减按90%计入收入总额。

和加计扣除方式类似,减计收入也是一种间接优惠。

例如,企业经营某一项目的收入为200万元,对此收入可以减按90%即180万元计入其应税收入,而这一项目的对应扣除项目为190万元,则企业在这一项目上的应税所得为-10万元,由于企业的应纳税所得额是综合计算的,这-10万元可用来抵减企业在其他项目上的应税所得,从而不仅相当于对这一项目免税,还免掉了一部分其他项目应缴的所得税。

这种优惠和增值税的“免抵”政策有异曲同工之处。

1、资源综合利用企业所得税优惠政策的优惠对象既包括内资企业也包括外资企业。

2、享受资源综合利用企业所得税优惠政策的条件。

《条例》第九十九条对享受综合利用资源企业所得税减计收入优惠的具体条件做了原则性的规定,《条例》第一百零一条进一步明确:本章第九十九条规定的企业所得税优惠目录,由国务院财政、税务主管部门商国务院有关部门制订,报国务院批准后公布施行。

据此,经国务院批准,财税[2008]117号文公布了《资源综合利用企业所得税优惠目录(2008年版)》(以下简称《目录》),自2008年1月1日起施行。

财税[2008]47号文则对《条例》规定的享受综合利用资源企业所得税减计收入优惠的具体条件进行了重申,即:企业自2008年1月1日起以《目录》中所列资源为主要原材料,《目录》内所列资源占产品原料的比例应符合《目录》规定的技术标准,生产的产品属于《目录》内符合国家或行业相关标准的产品。

财税实务:企业综合利用资源所取得的收入,可减计收入的税收优惠

企业综合利用资源所取得的收入,可减计收入的税收优惠

一、业务概述及办理条件1、企业综合利用资源,生产符合国家产业政策规定的

产品所取得的收入,可以在计算应纳税所得额时减计收入。

2、企业所得税法第

三十三条所称减计收入,是指企业以《资源综合利用企业所得税优惠目录》规定的资源作为主要原材料,生产非国家限制和禁止并符合国家和行业相关标准的产品取得的收入,减按90%计入收入总额。

前款所称原材料占生产产品材料的比

例不得低于《资源综合利用企业所得税优惠目录》规定的标准。

3、企业经营的

类别、利用的资源、生产的产品及技术标准应符合《关于公布资源综合利用企业所得税优惠目录(2008年版)的通知》(财税〔2008〕117号)文件的规定。

二、

法律依据《中华人民共和国企业所得税法》第三十三条《中华人民共和国企业所得税法实施条例》第九十九条三、所需资料企业应在申报前(时)向税务机关提出书面备案申请并报送相关资料,除了备案表,主要应提供以下资料:

1.企业所得税优惠项目报告表。

列明享受优惠的理由、依据、综合利用的资源、生产的产品、技术标准、减计收入额等;

2.省级资源综合利用主管部门颁发《资源综合利用认定证书》复印件;

3.各项资源综合利用产品收入核算核算明细账或按月汇总表。

四、流程图。

财政部、国家税务总局规定的免税项目(最新最全汇总)

财政部、国家税务总局规定的免税项目(最新最全汇总)(一)资源综合利用产品和劳务增值税优惠政策根据财税[2015] 78号关于印发《资源综合利用产品和劳务增值税优惠目录》的通知的规定,纳税人销售自产的综合利用产品和提供资源综合利用劳务,可享受增值税即征即退政策。

目录中将资源综合利用类别分为“共、伴生矿产资源”、“废渣、废水(液)、废气”、“再生资源”、“农林剩余物及其他”、“资源综合利用劳务”五大类。

每一类下列举了具体的综合利用的资源名称、综合利用产品和劳务名称、技术标准和相关条件、退税比例。

退税比例有30%、50%、70%和100%四个档次。

纳税人从事优惠目录所列的资源综合利用项目/享受规定的增值税即征即退政策时,应同时符合一些条件,如应属于增值税一般纳税人,销售综合利用产品和劳务不属于国家发展改革委员会发布的《产业结构调整指导目录》中的禁止、限制类项目等。

(二)免征蔬菜流通环节增值税经国务院批准,自2012年1月1 H起,免征蔬菜流通环节增值税。

1. 对从事蔬菜批发、零售的纳税人销售的蔬菜免征増值税。

蔬菜是指可作副食的草本、木本植物,包括各种蔬菜、菌类植物和少数可作副食的木本植物。

蔬菜的主要品种参照《蔬菜主要品种目录》执行。

经挑选、清洗、切分、晾晒、包装、脱水、冷藏、冷冻等工序加工的蔬菜,属于本通知所述蔬菜的范围。

各种蔬菜罐头不属于本通知所述蔬菜的范围。

蔬菜罐头是指蔬菜经处理、装罐、密封、杀菌或无菌包装而制成的食品。

2. 纳税人既销售蔬菜又销售其他增值税应税货物的,应分别核算蔬菜和其他增值税应税货物的销售额;未分别核算的,不得享受蔬菜增值税免税政策。

(三)粕类产品征免增值税间题豆粕属于征收增值税的饲料产品,除豆粕以外的其他粕类饲料产品,均免征増值税。

(四)制种行业兔征增值税政策制种企业在下列生产经营模式下生产销售种子,属于农业生产者销售自产农业产品,应根据《增值税暂行条例》有关规定免征增值税。

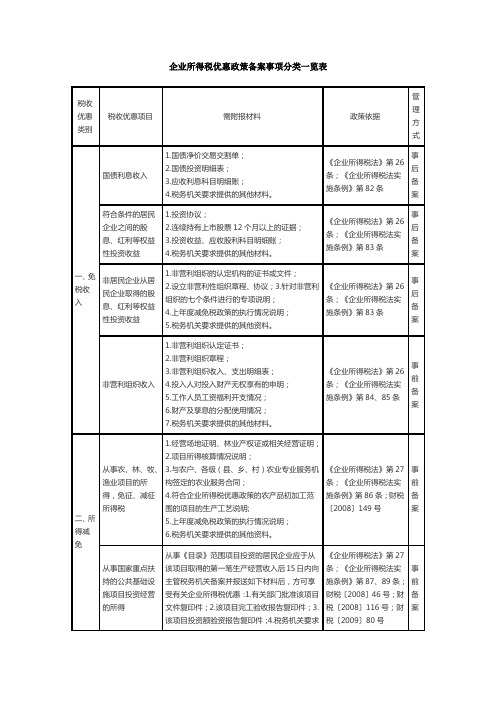

最新企业所得税优惠政策备案事项分类一览表

3.为残疾人员缴纳社会保险的缴费证明;

4.支付残疾人员工资的证明;

5.企业对残疾职工岗位安排说明及安置的残疾职工在企业上岗工作的说明

6.具备安置残疾职工上岗工作的基本设施的说明

《企业所得税法》第30条;《企业所得税法实施条例》第96条;财税[2009]70号

事后备案

2.省级以上科技部门出具的技术合同登记证明;

3.技术转让所得归集、分摊、计算的相关资料;

4.实际缴纳相关税费的证明资料;5.主管税务机关要求提供的其他资料。 (二)企业向境外转让技术,向主管税务机关备案时应报送以下资料:

1.技术出口合同(副本);

2.省级以上商务部门出具的技术出口合同登记证书或技术出口许可证;

事后备案

高新技术企业

1.产品(服务)属于《国家重点支持的高新技术领域》规定的范围的说明;

2.企业年度研究开发费用结构明细表(国税函〔2009〕203号附件);

3.企业当年高新技术产品(服务)收入占企业总收入的比例说明;

4.企业具有大学专科以上学历的科技人员占企业当年职工总数的比例说明、研发人员占企业当年职工总数的比例说明。以上资料的计算、填报口径参照《高新技术企业认定管理工作指引》的有关规定执行。

1.国家证券管理部门对证券投资基金管理人的批准、注册证明件;

2.证券投资基金批准文件;

3.申请免税的收入明细;

4.税务机关要求提供的其他材料。

财税〔2008〕1号

事前备案

企业取得的专项用途的财政性资金

1.提供资金拨付文件,且文件中规定该资金的专项用途;

2.提供财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

关于资源综合利用及其他产品增值税政策的通知2008版

关于资源综合利用及其他产品增值税政策的通知来源:数字水泥网更新日期:2008-12-19 【字体:小大】财税[2008]156号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,财政部驻各省、自治区、直辖市、计划单列市财政监察专员办事处,新疆生产建设兵团财务局:为了进一步推动资源综合利用工作,促进节能减排,经国务院批准,决定调整和完善部分资源综合利用产品的增值税政策。

同时,为了规范对资源综合利用产品的认定管理,需对现行相关政策进行整合。

现将有关资源综合利用及其他产品增值税政策统一明确如下:一、对销售下列自产货物实行免征增值税政策:(一)再生水。

再生水是指对污水处理厂出水、工业排水(矿井水)、生活污水、垃圾处理厂渗透(滤)液等水源进行回收,经适当处理后达到一定水质标准,并在一定范围内重复利用的水资源。

再生水应当符合水利部《再生水水质标准》(SL368—2006)的有关规定。

(二)以废旧轮胎为全部生产原料生产的胶粉。

胶粉应当符合GB/T19208—2008规定的性能指标。

(三)翻新轮胎。

翻新轮胎应当符合GB7037—2007、GB 14646—2007或者HG/T3979—2007规定的性能指标,并且翻新轮胎的胎体100%来自废旧轮胎。

(四)生产原料中掺兑废渣比例不低于30%的特定建材产品。

特定建材产品,是指砖(不含烧结普通砖)、砌块、陶粒、墙板、管材、混凝土、砂浆、道路井盖、道路护栏、防火材料、耐火材料、保温材料、矿(岩)棉。

二、对污水处理劳务免征增值税。

污水处理是指将污水加工处理后符合GB18918—2002有关规定的水质标准的业务。

三、对销售下列自产货物实行增值税即征即退的政策:(一)以工业废气为原料生产的高纯度二氧化碳产品。

高纯度二氧化碳产品,应当符合GB10621—2006的有关规定。

(二)以垃圾为燃料生产的电力或者热力。

垃圾用量占发电燃料的比重不低于80%,并且生产排放达到GB13223—20 03第1时段标准或者GB18485—2001的有关规定。

资源综合利用建材产品和废渣的税收优惠范围获得明确

资源综合利用建材产品和废渣的税收优惠范围获得明确第一篇:资源综合利用建材产品和废渣的税收优惠范围获得明确资源综合利用建材产品和废渣的税收优惠范围获得明确最近,国家税务总局发布了《国家税务总局关于明确资源综合利用建材产品和废渣范围的通知》(国税函[2007]第446号)规定:资源综合利用产品增值税政策所涉及的建材产品和废渣范围,参照国家发展改革委员会、财政部和国家税务总局联合印发的《资源综合利用目录(2003)年修订》(发改环资〔2004〕73号)的有关规定执行。

文件看似资源综合利用产品增值税政策所涉及的建材产品和废渣范围的明确,实际上是对减免税的建材产品范围的扩大。

它有两方面的含义,一个是明确了水泥生产中所用的可减免税的废渣范围。

另一方面对实行减半征收增值税的新型墙体材料参照国家发展改革委员会、财政部和国家税务总局联合印发的《资源综合利用目录(2003)年修订》,由原来的新型墙体材料变为现在的《资源综合利用目录(2003)年修订》列举的建材产品。

《资源综合利用目录(2003)年修订》(发改环资〔2004〕73号)中关于建材产品和废渣的界定:一、建材产品:包括水泥、水泥添加剂、水泥速凝剂、砖、加气混凝土、砌块、陶粒、墙板、管材、混凝土、砂浆、道路井盖、路面砖、道路护栏、马路砖及护坡砖、防火材料、保温和耐火材料、轻质新型建材、复合材料、装饰材料、矿(岩)棉以及混凝土外加剂等化学建材产品。

二、废渣1、冶炼废渣:包括转炉渣、电炉渣、铁合金炉渣、氧化铝赤泥、有色金属灰渣,不包括高炉水渣。

2、化工废渣:包括硫铁矿渣、硫铁矿煅烧渣、硫酸渣、硫石膏、磷石膏、磷矿煅烧渣、含氰废渣、电石渣、磷肥渣、硫磺渣、碱渣、含钡废渣、铬渣、盐泥、总溶剂渣、黄磷渣、柠檬酸渣、制糖废渣、脱硫石膏、氟石膏、废石膏模。

上述产品的减免税规定源自《财政部国家税务总局关于部分资源综合利用及其他产品增值税政策问题的通知》(财税字[2001] 198号)一、自2001年1月1日起,对下列货物实行增值税即征即退的政策:(四)在生产原料中掺有不少于30%的煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣(不包括高炉水渣)及其他废渣生产的水泥。

财税[2008]156号《关于资源综合利用及其他产品增值税政策的通知》

![财税[2008]156号《关于资源综合利用及其他产品增值税政策的通知》](https://img.taocdn.com/s3/m/5cd7a636eefdc8d376ee32f3.png)

财政部国家税务总局关于资源综合利用及其他产品增值税政策的通知--------------------------------------------------------------------------------财税〔2008〕156号全文有效成文日期:2008-12-09字体:【大】【中】【小】各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,财政部驻各省、自治区、直辖市、计划单列市财政监察专员办事处,新疆生产建设兵团财务局:为了进一步推动资源综合利用工作,促进节能减排,经国务院批准,决定调整和完善部分资源综合利用产品的增值税政策。

同时,为了规范对资源综合利用产品的认定管理,需对现行相关政策进行整合。

现将有关资源综合利用及其他产品增值税政策统一明确如下:一、对销售下列自产货物实行免征增值税政策:(一)再生水。

再生水是指对污水处理厂出水、工业排水(矿井水)、生活污水、垃圾处理厂渗透(滤)液等水源进行回收,经适当处理后达到一定水质标准,并在一定范围内重复利用的水资源。

再生水应当符合水利部《再生水水质标准》(SL368—2006)的有关规定。

(二)以废旧轮胎为全部生产原料生产的胶粉。

胶粉应当符合GB/T19208—2008规定的性能指标。

(三)翻新轮胎。

翻新轮胎应当符合GB7037—2007、GB14646—2007或者HG/T3979—2007规定的性能指标,并且翻新轮胎的胎体100%来自废旧轮胎。

(四)生产原料中掺兑废渣比例不低于30%的特定建材产品。

特定建材产品,是指砖(不含烧结普通砖)、砌块、陶粒、墙板、管材、混凝土、砂浆、道路井盖、道路护栏、防火材料、耐火材料、保温材料、矿(岩)棉。

二、对污水处理劳务免征增值税。

污水处理是指将污水加工处理后符合GB18918—2002有关规定的水质标准的业务。

三、对销售下列自产货物实行增值税即征即退的政策:(一)以工业废气为原料生产的高纯度二氧化碳产品。

财政部、国家税务总局关于完善资源综合利用增值税政策的公告

财政部、国家税务总局关于完善资源综合利用增值税政策的公告文章属性•【制定机关】财政部,国家税务总局•【公布日期】2021.12.30•【文号】财政部、税务总局公告2021年第40号•【施行日期】2022.03.01•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】增值税正文财政部税务总局公告2021年第40号为推动资源综合利用行业持续健康发展,现将有关增值税政策公告如下:一、从事再生资源回收的增值税一般纳税人销售其收购的再生资源,可以选择适用简易计税方法依照3%征收率计算缴纳增值税,或适用一般计税方法计算缴纳增值税。

(一)本公告所称再生资源,是指在社会生产和生活消费过程中产生的,已经失去原有全部或部分使用价值,经过回收、加工处理,能够使其重新获得使用价值的各种废弃物。

其中,加工处理仅限于清洗、挑选、破碎、切割、拆解、打包等改变再生资源密度、湿度、长度、粗细、软硬等物理性状的简单加工。

(二)纳税人选择适用简易计税方法,应符合下列条件之一:1.从事危险废物收集的纳税人,应符合国家危险废物经营许可证管理办法的要求,取得危险废物经营许可证。

2.从事报废机动车回收的纳税人,应符合国家商务主管部门出台的报废机动车回收管理办法要求,取得报废机动车回收拆解企业资质认定证书。

3.除危险废物、报废机动车外,其他再生资源回收纳税人应符合国家商务主管部门出台的再生资源回收管理办法要求,进行市场主体登记,并在商务部门完成再生资源回收经营者备案。

(三)各级财政、主管部门及其工作人员,存在违法违规给予从事再生资源回收业务的纳税人财政返还、奖补行为的,依法追究相应责任。

二、除纳税人聘用的员工为本单位或者雇主提供的再生资源回收不征收增值税外,纳税人发生的再生资源回收并销售的业务,均应按照规定征免增值税。

三、增值税一般纳税人销售自产的资源综合利用产品和提供资源综合利用劳务(以下称销售综合利用产品和劳务),可享受增值税即征即退政策。

财政部 国家税务总局 关于调整完善资源综合利用产品及劳务增值税政策的通知

国家税 务 总 局

关于发布 中华人 民共和国企业所得税月 ( )度预缴纳税 申报表 等 季 报表的公告 .

政 策背景

共 和 国企 业 所 得 税 月( ) 预 缴 纳 税 申报 表 >等 报 表 的公 告 》国 季 度 ( 税 的 财 政 拨 款 、 法 收 取 并 纳 入 财 政 管 理 的 行 政 事 业 性 收 费 以 依

四、 申请 享 受 本 通 知 规 定 的 资 源 综 合 利 用 产 品 , 送 交 由省 级 管 税 务 机 关审 核 备 案 , 在 以后 每 年 2 5 前 按照 要 求 提 交 上 一 年 已 并 月1日

以 上 质 量 技 术 监 督 部 门 资 质 认 定 的 产 品 质 量 检 验 机 构 进 行 质 量 度 资 源综 合 利用产品及 劳 务有 关数 据 , 主管 税 务 机 关审核 备 案。 报

I规・elo 甚 . Rga n ut s i

的销售 额合 计。 检 验 , 已取 得 该 机 构 出具 的 符 合 产 品质 量 标 准 要 求 及 本 文 件 规 并

三 、 税 人 生 产 、 用资 源 综 合 利 用产 品 及 劳 务 的 建 设 项 目已 定 的 生 产 工 艺 要 求的 检 测报 告 。 纳 利

独 设 计 了适 用于 非 居 民企 业 的 季 度 所 得 税 申报 表 因此 , 次 发 布 表 上 体 现 , 化 了申报 表 的内容 , 善 了 申报 表 的 逻 辑 计 算 体 系 。 本 细 完 的( ( 中华 人 民 共 和 国企 业 所 得 税 月【 】 预 缴 纳 税 申报 表 》 再 适 季 度 不

按照《 中华 人 民共 和 国环 境 影 响 评 价 法 》 制环 境 影 响 评 价 文 件 , 编 且 已获 得 经 法 律 规 定 的审 批 门批 准 同意 。

资源综合利用企业所得税优惠目录(2008年版)

财政部国家税务总局国家发展改革委关于公布资源综合利用企业所得税优惠目录(2008年版)的通知发文字号:财税【2008】第117号发布时间:2008年08月20日财税〔2008〕117号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局、发展改革委、经贸委(经委),新疆生产建设兵团财务局:《资源综合利用企业所得税优惠目录(2008年版)》,已经国务院批准,现予以公布,自2008年1月1日起施行。

2004年1月12日国家发展改革委、财政部、国家税务总局发布的《资源综合利用目录(2003年修订)》同时废止。

附件:资源综合利用企业所得税优惠目录(2008年版)附件:资源综合利用企业所得税优惠目录(2008年版)一、共生、伴生矿产资源序号1综合利用的资源:煤系共生、伴生矿产资源、瓦斯生产的产品:高岭岩、铝矾土、膨润土,电力、热力及燃气技术标准:1.产品原料100%来自所列资源;2.煤炭开发中的废弃物;3.产品符合国家和行业标准二、废水(液)、废气、废渣序号2综合利用的资源:煤矸石、石煤、粉煤灰、采矿和选矿废渣、冶炼废渣、工业炉渣、脱硫石膏、磷石膏、江河(渠)道的清淤(淤沙)、风积沙、建筑垃圾、生活垃圾焚烧余渣、化工废渣、工业废渣生产的产品:砖(瓦)、砌块、墙板类产品、石膏类制品以及商品粉煤灰技术标准:产品原料70%以上来自所列资源序号3综合利用的资源:转炉渣、电炉渣、铁合金炉渣、氧化铝赤泥、化工废渣、工业废渣生产的产品:铁、铁合金料、精矿粉、稀土技术标准:产品原料100%来自所列资源序号4综合利用的资源:化工、纺织、造纸工业废渣液及废渣生产的产品:银、盐、锌、纤维、碱、羊毛脂、聚乙烯醇、硫化钠、亚硫酸钠、硫氧酸钠、硝酸、铁盐、铬盐、木素磺酸盐、乙酸、乙二酸、乙酸钠、盐酸、粘合剂、酒精、香兰素、饲料酵母、肥料、甘油、乙氰技术标准:产品原料70%以上来自所列资源序号5综合利用的资源:制盐液(苦卤)及硼酸废液生产的产品:氯化钾、硝酸钾、溴素、氯化镁、氢氧化镁、无水硝、石膏、硫酸镁、硫酸钾、肥料技术标准:产品原料70%以上来自所列资源序号6综合利用的资源:工矿废水、城市污水生产的产品:再生水技术标准:1.产品原料100%来自所列资源;2.达到国家有关标准序号7综合利用的资源:废生物质油,废弃润滑油生产的产品:生物柴油及工业油料技术标准:产品原料100%来自所列资源序号8综合利用的资源:焦炉煤气,化工、石油(炼油)化工废气、发酵废气、火炬气、碳黑尾气生产的产品:硫磺、硫酸、磷铵、硫铵、脱硫石膏,可燃气、轻烃、氢气、硫酸亚铁、有色金属,二氧化碳、干冰、甲醇、合成氨序号9综合利用的资源:转炉煤气、高炉煤气、火炬气以及除焦炉煤气以外的工业炉气,工业过程中的余热、余压生产的产品:电力、热力三、再生资源序号10综合利用的资源:废旧电池、电子电器产品生产的产品:金属(包括稀贵金属)、非金属技术标准:产品原料100%来自所列资源序号11综合利用的资源:废感光材料、废灯泡(管)生产的产品:有色(稀贵)金属及其产品技术标准:产品原料100%来自所列资源序号12综合利用的资源:锯末、树皮、枝丫材生产的产品:人造板及其制品技术标准:1.符合产品标准;2.产品原料100%来自所列资源序号13综合利用的资源:废塑料生产的产品:塑料制品技术标准:产品原料100%来自所列资源序号14综合利用的资源:废、旧轮胎生产的产品:翻新轮胎、胶粉技术标准:1.产品符合GB9037和GB14646标准;2.产品原料100%来自所列资源;3.符合GB/T19208等标准规定的性能指标序号15综合利用的资源:废弃天然纤维;化学纤维及其制品生产的产品:造纸原料、纤维纱及织物、无纺布、毡、粘合剂、再生聚酯技术标准:产品原料100%来自所列资源序号16综合利用的资源:农作物秸秆及壳皮(包括粮食作物秸秆、农业经济作物秸秆、粮食壳皮、玉米芯)生产的产品:代木产品,电力、热力及燃气技术标准:产品原料70%以上来自所列资源。

税收优惠政策汇总表

沿用原规定

5

执行到期的六类企业所得税优惠政策

财税[2008]1号

对原有关就业再就业,奥运会和世博会,社会公益,债转股、清产核资、重组、改制、转制等企业改革,涉农和国家储备,其他单项优惠政策,自2008年1月1日起,继续按原优惠政策规定的办法和时间执行到期

沿用原规定

沿用原规定

沿用原规定

沿用原规定

4

继续执行西部大开发税收优惠政策

国发[2007]39号

财税[2008]21号

根据国务院实施西部大开发有关文件精神,财政部、税务总局和海关总署联合下发的《财政部、国家税务总局、海关总署关于西部大开发税收优惠政策问题的通知》(财税〔2001〕202号)中规定的西部大开发企业所得税优惠政策继续执行。

2.企业年度研究开发费用结构明细表

3.企业当年高新技术产品(服务)收入占企业总收入的比例说明

4.企业具有大学专科以上学历的技术人员占企业当年职工总数的比例说明、研发人员占企业当年职工总数的比例说明

10

民族自治地方企业

企业所得税法

第二十九条

属于地方分享的部分减征或免征

事前

1.企业所得税税收优惠备案表

2.省级人民政府的批准文件

2.有关部门批准该项目文件复印件

3.该项目完工验收报告复印件

4.该项目投资额验资报告复印件

5.税务机关要求提供的其他资料

7

符合条件的技术转让所得

企业所得税法

第二十七条

第四款

国税函〔2009〕212号

一个纳税年度内,不超过500万元的部分免征;超过500万元的部分,减半征收

事后

1.企业所得税税收优惠备案表

第二十八条

第一款

年度纳税申报税收优惠明细表讲解税收优惠明细表概述1、分类

年度纳税申报税收优惠明细表讲解税收优惠明细表概述•1、分类:7大类44项——免税收入、减计收入、加计扣除、抵扣所得、减免税、抵扣所得额、抵免税额;•2、优惠类型—税基、税额、税率、抵免。

•税收优惠明细表.doc第一部分免税收入•新税法采用了“免税收入”的概念,将国债利息收入、股息红利等权益性投资收益和非营利组织的收入确定为免税收入。

•(税法第二十六条)第一部分免税收入(续)•一、国债利息收入•纳税人持有国务院财政部门发行的国债取得的利息收入,企业购买的国债,不管是一级市场还是二级市场,其利息收入均免税。

•但是企业在二级市场转让国债获得的收入,应作为转让财产收入计算缴纳企业所得税。

•一级市场是国债发行市场,二级市场是国债流通市场。

第一部分免税收入(续)•流程:审核备案项目;流转部门:办税大厅综合窗口——税源管理部门——办税大厅综合窗口;流转时间:7个工作日。

•报表填列:企业取得国债利息收入,在主表中第17行“其中:免税收入”中填列,应根据“主营业务收入”、“其他业务收入”和“投资净收益”科目的发生额分析填列;对应附表五第2行。

第一部分免税收入(续)•二、符合条件的居民企业之间的股息、红利等权益性投资收益•(一)居民企业直接投资于另一居民企业所取得的投资收益。

不包括:•1、居民企业之间的非直接投资所取得的投资收益。

•2、居民企业对非居民企业的投资收益。

•(二)不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

第一部分免税收入(续)•流程:审核备案项目;流转部门:办税大厅综合窗口——税源管理部门——办税大厅综合窗口;流转时间:7个工作日。

•报表填列:企业取得符合条件的居民企业之间的股息、红利等权益性投资收益,在主表中第17行“其中:免税收入”中填列,对应附表五中第3行。

第一部分免税收入(续)•三、符合条件的非营利组织的收入:•不包括从事营利性活动所取得的收入。

实施条例第84条,法第26条所称符合条件的非营利组织必须符合7个条件。

国家发展和改革委员会、财政部、国家税务总局关于印发《国家鼓励的资源综合利用认定管理办法》的通知

国家发展和改革委员会、财政部、国家税务总局关于印发《国家鼓励的资源综合利用认定管理办法》的通知文章属性•【制定机关】国家发展和改革委员会,财政部,国家税务总局•【公布日期】2006.09.07•【文号】发改环资[2006]1864号•【施行日期】2006.10.01•【效力等级】部门规范性文件•【时效性】失效•【主题分类】自然资源综合规定正文国家发展和改革委员会、财政部、国家税务总局关于印发《国家鼓励的资源综合利用认定管理办法》的通知各省、自治区、直辖市及计划单列市、副省级省会城市、新疆生产建设兵团发展改革委、经委(经贸委)、财政厅(局)、国家税务局、地方税务局,国务院有关部门:根据《国务院办公厅关于保留部分非行政许可审批项目的通知》(国办发〔2004〕62号)精神,按照精简效能的原则,将保留的资源综合利用企业认定与资源综合利用电厂认定工作合并。

根据《行政许可法》有关精神,结合资源综合利用工作的实际,我们对原国家经贸委等部门发布的《资源综合利用认定管理办法》(国经贸资源〔1998〕716号)和《资源综合利用电厂(机组)认定管理办法》(国经贸资源〔2000〕660号)进行了修订。

在此基础上,特制定《国家鼓励的资源综合利用认定管理办法》,现印发你们,请认真贯彻执行。

原国家经贸委等部门发布的《资源综合利用认定管理办法》和《资源综合利用电厂(机组)认定管理办法》同时废止。

资源综合利用是我国经济和社会发展中一项长远的战略方针,也是一项重大的技术经济政策,对提高资源利用效率,发展循环经济,建设节约型社会具有十分重要的意义。

各地要加强对资源综合利用认定工作的管理,落实好国家对资源综合利用的鼓励和扶持政策,促进资源综合利用事业健康发展。

在执行中有何意见和建议,请及时报告我们。

附:国家鼓励的资源综合利用认定管理办法国家发展改革委财政部税务总局二○○六年九月七日附:国家鼓励的资源综合利用认定管理办法第一章总则第一条为贯彻落实国家资源综合利用的鼓励和扶持政策,加强资源综合利用管理,鼓励企业开展资源综合利用,促进经济社会可持续发展,根据《国务院办公厅关于保留部分非行政许可审批项目的通知》(国办发〔2004〕62号)和国家有关政策法规精神,制定本办法。

资源综合利用企业所得税优惠目录(2021年版)

1.产品原料90%以上来自所列资源。

2.产品符合国家和行业标准。

3.7

废玻璃、废玻璃纤维

玻璃熟料、玻璃纤维制品、真空绝热板芯材

1.产品原料90%以上来自所列资源。

2.产品符合国家和行业标准。

3.8

废旧汽车、废旧办公设备、废旧工业装备、废旧机电设备

通过再制造方式生产的发动机、变速箱、转向器、起动机、发电机、电动机等汽车零部件、办公设备、工业装备、机电设备零部件等

1.产品原料100%来自所列资源。

2.乙醇、蛋白产品等符合国家和行业标准。

三、再生资源

3.1

废弃电器电子产品、废旧电池、废感光材料、废灯泡(管)、废旧太阳能光伏板、风电机组

金属(含稀贵金属)、非金属产品

1.产品原料90%以上来自所列资源。

2.产品原料符合《废弃电器电子产品处理目录》。

3.2

废塑料

塑料制品、塑木(木塑)产品

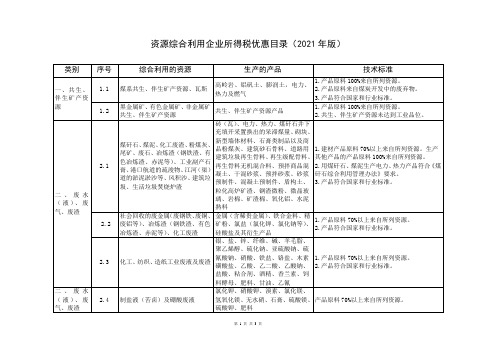

资源综合利用企业所得税优惠目录(2021年版)

类别

序号

综合利用的资源

生产的产品

技术标准

一、共生、伴生矿产资源

1.1

煤系共生、伴生矿产资源、瓦斯

高岭岩、铝矾土、膨润土,电力、热力及燃气

1.产品原料100%来自所列资源。

2.产品原料来自煤炭开发中的废弃物。

3.产品符合国家和行业标准。

1.2

黑金属矿、有色金属矿、非金属矿共生、伴生矿产资源

共生、伴生矿产资源产品

1.产品原料100%来自所列资源。

2.共生、伴生矿产资源未达到工业品位。

二、废水(液)、废气、废渣

2.1

煤矸石、煤泥、化工废渣、粉煤灰、尾矿、废石、冶炼渣(钢铁渣、有色冶炼渣、赤泥等)、工业副产石膏、港口航道的疏浚物、江河(渠)道的淤泥淤沙等、风积沙、建筑垃圾、生活垃圾焚烧炉渣

解读:资源综合利用产品及劳务继续享受增值税优惠政策

解读:资源综合利用产品及劳务继续享受增值税优惠政策2011-12-15 8:16 吴清亮施月梅【大中小】【打印】【我要纠错】为深入贯彻节约资源和保护环境基本国策,大力发展循环经济,加快资源节约型、环境友好型社会建设,近日财政部、国家税务总局《关于调整完善资源综合利用产品及劳务增值税政策的通知》(财税[2011]115号,以下简称《通知》)下发,决定对农林剩余物资源综合利用产品继续实行增值税优惠政策,同时增加部分资源综合利用产品及劳务适用增值税优惠政策。

为帮助资源综合利用企业更好地执行相关税收政策,现解读如下:资源综合利用产品及劳务增值税优惠扩围《通知》规定,对销售自产的以建(构)筑废物、煤矸石为原料生产的建筑砂石骨料免征增值税,对垃圾处理、污泥处理处置劳务免征增值税。

一是对企业以建(构)筑废物为原料生产的建筑砂石骨料免征增值税。

《通知》要求,以建(构)筑废物为原料生产的建筑砂石骨料应符合《混凝土用再生粗骨料》(GB/T25177-2010)和《混凝土和砂浆用再生细骨料》(GB/T25176-2010)的技术要求,其销售自产的以建(构)筑废物为原料生产的建筑砂石骨料免征增值税。

根据《混凝土用再生粗骨料》(GB/T25177-2010)的术语和定义,混凝土用再生粗骨料是由建(构)筑废物中的混凝土、砂浆、石、砖瓦等加工而成,用于配制混凝土的、粒径大于4.75mm的颗粒。

根据《混凝土和砂浆用再生细骨料》(GB/T25176-2010)的术语和定义,混凝土和砂浆用再生细骨料是由建(构)筑废物中的混凝土、砂浆、石、砖等加工而成,用于配制混凝土和砂浆的粒径不大于4.75mm的颗粒。

《通知》明确,生产原料中建(构)筑废物必须符合上述规定标准,且比重不低于90%方可享受增值税税收优惠。

二是对企业以煤矸石为原料生产的建筑砂石骨料免征增值税。

《通知》规定,以煤矸石为原料生产的建筑砂石骨料应符合《建筑用砂》(GB/T14684-2001)和《建筑用卵石碎石》(GB/T14685-2001)的技术要求,其销售自产的以煤矸石为原料生产的建筑砂石骨料免征增值税。

2015年度企业所得税汇算清缴

•

•

•

-4-

一、最新汇算清缴问题汇总

• • 实际操作时也具体分为以下三种情况: (1)单户贷款余额不超过300万元(含300万元)的,按上述25号文件第一条 第一款执行,即除需经办人和负责人共同签章确认外,具备司法追索、电话 追索、信件追索和上门追索等原始记录之一即可。 (2)单户贷款余额超过300万元至1000万元(含1000万元)的,取得司法机 关相关文书,且会计上已进行核销处理的,才可计算确认损失进行税前扣除 。 (3)单户贷款余额超过1000万元的,仍按•国家税务总局关于发布<企业资 产损失所得税税前扣除管理办法>的公告‣(国家税务总局公告2011年第25号 )第四十条第四款,“债务人和担保人不能偿还到期债务,企业提出诉讼或 仲裁的,经人民法院对债务人和担保人强制执行,债务人和担保人均无资产 可执行,人民法院裁定终结或终止(中止)执行的,应出具人民法院裁定文 书”的规定计算确认损失进行税前扣除。

问题:在办理企业所得税月(季)度预缴申报时是否可以享受 研究开发费用加计扣除政策?

答:根据•国家税务总局关于发布<企业所得税优惠政策事项 办理办法>的公告‣(国家税务总局2015年第76号公告)规定 ,企业享受研究开发费用加计扣除的时间为“汇缴享受”,因 此自2016年1月1日起,企业在办理企业所得税月(季)度预缴 申报时不可以享受研究开发费用加计扣除政策。

-12-

一、最新汇算清缴问题汇总

问题:企业定期定额给离退休干部职工发放的统筹外补贴(往 往是一些原国有企业改制企业,由于历史改制等原因,应政府 规定及要求发放的),是否可以在税前扣除?

答:企业根据政府部门相关规定发放的离退休职工统筹外补贴 ,可计入职工福利费在税前扣除。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

填表说明:

一、适用范围

本表适用于享受综合利用资源生产产品取得的收入优惠的纳税人填报。

二、填报依据和说明

纳税人根据税法、《国家发展改革委财政部国家税务总局关于印发<国家鼓励的资源综合利用认定管理办法>的通知》(发改环资〔2006〕1864号)、《财政部国家税务总局关于执行资源综合利用企业所得税优惠目录有关问题的通知》(财税〔2008〕47号)、《财政部国家税务总局国家发展改革委关于公布资源综合利用企业所得税优惠目录(2008年版)的通知》(财税〔2008〕117号)、《国家税务总局关于资源综合利用企业所得税优惠管理问题的通知》(国税函〔2009〕185号)等相关税收政策规定,填报本年发生的综合利用资源生产产品取得的收入优惠情况。

三、有关项目填报说明

1.行次按纳税人综合利用资源生产的不同产品名称分别填报。

2.第1列“生产的产品名称”:填报纳税人综合利用资源生产的产品名称。

3.第2列“《资源综合利用认定证书》取得时间”:填报纳税人取得《资源综合利用认定证书》的时间。

4.第3列“《资源综合利用认定证书》有效期”:填报证书有效期。

5.第4列“《资源综合利用认定证书》编号”:填报纳税人取得的《资源综合利用认定证书》编号。

6.第5列“属于《资源综合利用企业所得税优惠目录》类别”:填报纳税人生产产品综合利用的资源属于《资源综合利用企业所得税优惠目录》的类别,如共生、伴生矿产资源,废水(液)、废气、废渣或再生资源。

7.第6列“综合利用的资源”:填报纳税人生产产品综合利用的资源名称,根据《资源综合利用企业所得税优惠目录》中综合利用的资源名称填报。

8.第7列“综合利用的资源占生产产品材料的比例”:填报纳税人实际综合利用的资源占生产产品材料的比例。

9.第8列“《资源综合利用企业所得税优惠目录》规定的标准”:填报纳税人综合利用资源生产产品在《资源综合利用企业所得税优惠目录》中规定的技术标准。

10.第9列“符合条件的综合利用资源生产产品取得的收入总额”:填报纳税人综合利用资源生产产品取得的收入总额。

11.第10列“综合利用资源减计收入”:填报第9列×10%的金额。

12.第10行第10列“合计”:填报第10列第1+2+…+9行的金额。

四、表内、表间关系

1.表内关系

(1)第10列=第9列×10%。

(2)第10行第10列=第10列第1+2+…+9行。

2.表间关系

第10行第10列=表A107010第16行。

来源:/ws/detail15190.html。