综合利用资源生产产品取得的收入优惠明细表

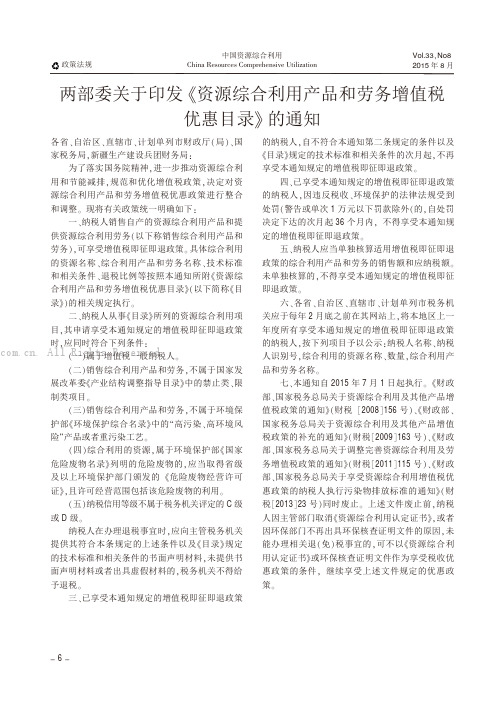

两部委关于印发《资源综合利用产品和劳务增值税优惠目录》的通知

●两部委关于印发《资源综合利用产品和劳务增值税优惠目录》的通知各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:为了落实国务院精神,进一步推动资源综合利用和节能减排,规范和优化增值税政策,决定对资源综合利用产品和劳务增值税优惠政策进行整合和调整。

现将有关政策统一明确如下:一、纳税人销售自产的资源综合利用产品和提供资源综合利用劳务(以下称销售综合利用产品和劳务),可享受增值税即征即退政策。

具体综合利用的资源名称、综合利用产品和劳务名称、技术标准和相关条件、退税比例等按照本通知所附《资源综合利用产品和劳务增值税优惠目录》(以下简称《目录》)的相关规定执行。

二、纳税人从事《目录》所列的资源综合利用项目,其申请享受本通知规定的增值税即征即退政策时,应同时符合下列条件:(一)属于增值税一般纳税人。

(二)销售综合利用产品和劳务,不属于国家发展改革委《产业结构调整指导目录》中的禁止类、限制类项目。

(三)销售综合利用产品和劳务,不属于环境保护部《环境保护综合名录》中的“高污染、高环境风险”产品或者重污染工艺。

(四)综合利用的资源,属于环境保护部《国家危险废物名录》列明的危险废物的,应当取得省级及以上环境保护部门颁发的《危险废物经营许可证》,且许可经营范围包括该危险废物的利用。

(五)纳税信用等级不属于税务机关评定的C级或D级。

纳税人在办理退税事宜时,应向主管税务机关提供其符合本条规定的上述条件以及《目录》规定的技术标准和相关条件的书面声明材料,未提供书面声明材料或者出具虚假材料的,税务机关不得给予退税。

三、已享受本通知规定的增值税即征即退政策的纳税人,自不符合本通知第二条规定的条件以及《目录》规定的技术标准和相关条件的次月起,不再享受本通知规定的增值税即征即退政策。

四、已享受本通知规定的增值税即征即退政策的纳税人,因违反税收、环境保护的法律法规受到处罚(警告或单次1万元以下罚款除外(的,自处罚决定下达的次月起36个月内,不得享受本通知规定的增值税即征即退政策。

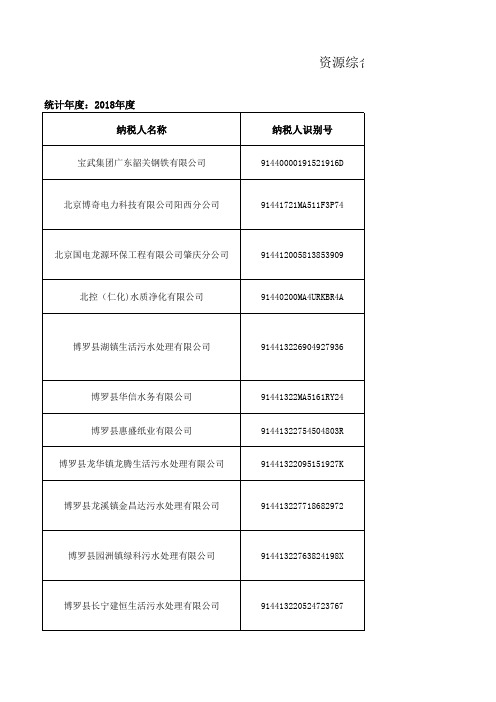

资源综合利用产品和劳务增值税优惠政策情况公示表001

东莞市石鼓污水处理有限公司凤岗分公司

91441900MA4WEFLL6F

东莞市石鼓污水处理有限公司厚街分公司

914419003151231953

东莞市石鼓污水处理有限公司桥头分公司

91441900323307170R

东莞市石鼓污水处理有限公司沙田立沙岛分公司 91441900086754494H

东莞市石鼓污水处理有限公司石碣分公司

恩平市华新环境工程有限公司 恩平市建华环保有限公司

恩平市绿盈环境管理有限公司 恩平市绿盈环境管理有限公司 丰林亚创(惠州)人造板有限公司

丰顺县盛元环保有限公司 封开县广业环保有限公司 封开县威利邦木业有限公司 佛冈沁润泽环保科技有限公司 佛冈桑德水务有限公司 佛冈县耀鼎新能源有限公司 佛山海螺水泥有限责任公司 佛山金意绿能新材科技有限公司 佛山市禅城区供水有限公司 佛山市禅城区三新固废处理有限公司 佛山市禅城区污泥处理有限公司 佛山市禅城区污水处理有限公司 佛山市高明高森木业有限公司

东莞市易辉纤维板有限公司 东莞市裕丰环境科技有限公司 东莞市远大刨花板有限公司 东莞市粤丰废水处理有限公司 东莞市展鸿生物质燃料科技有限公司 东莞市樟木头柏地建工水务有限公司 东莞市长安零星工业废水处理服务中心 东莞市兆丰环保股份有限公司 东莞市挚能再生资源发电有限公司 东莞市挚能再生资源发市鸿业造纸有限公司 东莞市鸿运轮胎有限公司

附1-1.不征税收入和税基类减免应纳税所得额明细表(附表1)

7.其他1:

29

8.其他2:

30

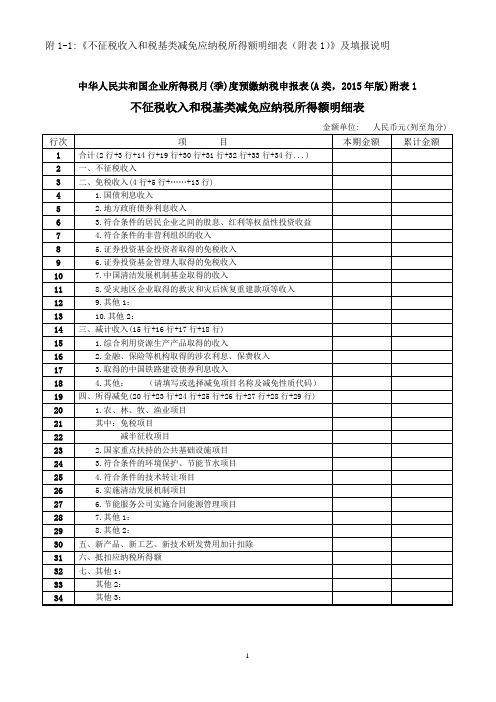

五、新产品、新工艺、新技术研发费用加计扣除

31

六、抵扣应纳税所得额

32

七、其他1:

33

其他2:

34

其他3:

附1-1:《不征税收入和税基类减免应纳税所得额明细表(附表1)》及填报说明

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)附表1

不征税收入和税基类减免应纳税所得额明细表

金额单位: 人民币元(列至角分)

行次

项 目

本期金额

累计金额

1

合计(2行+3行+14行+19行+30行+31行+32行+33行+34行...)

19

四、所得减免(20行+23行+24行+25行+26行+27行+28行+29行)

20

1.农、林、牧、渔业项目

21

其中:免税项目

22

减半征收项目

23

2.国家重点扶持的公共基础设施项目

24

3.符合条件的环境保护、节能节水项目

25

4.符合条件的技术转让项目

26

5.实施清洁发展机制项目

27

6.节能服务公司实施合同能源管理项目

2

一、不征税收入

3

二、免税收入(4行+5行+……+13行)

4

1.国债利息收入

5

2.地方政府债券利息收入

6

3.符合条件的居民企业之间的股息、红利等权益性投资收益

7

4.符合条件的非营利组织的收入

8

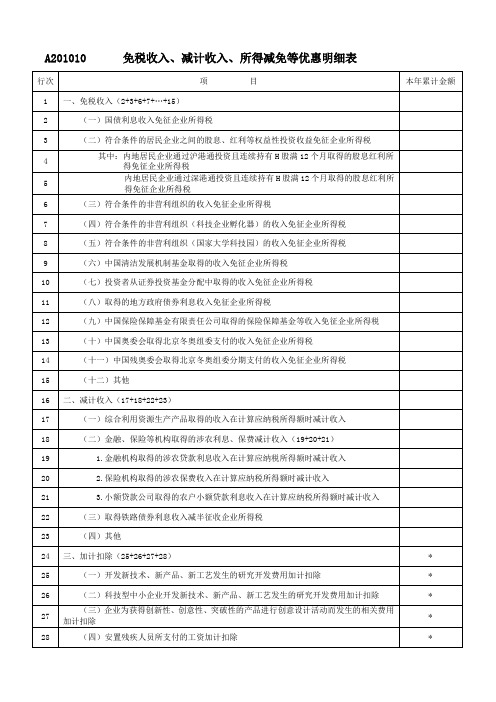

A201010免税收入减计收入所得减免等优惠明细表

A201010 免税收入、减计收入、所得减免等优惠明细表A201010 《免税收入、减计收入、所得减免等优惠明细表》填报说明本表为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)附表,适用于享受免税收入、减计收入、所得减免等税收优惠政策的实行查账征收企业所得税的居民企业纳税人填报。

纳税人根据税收规定,填报本年发生的累计优惠情况。

一、有关项目填报说明(一)总体说明本表各行次填报的金额均为本年累计金额,即纳税人截至本税款所属期末,按照税收规定计算的免税收入、减计收入、所得减免等税收优惠政策的本年累计减免金额。

按照目前税收规定,加计扣除优惠政策汇算清缴时享受,第24、25、26、27、28行月(季)度预缴纳税申报时不填报。

当《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)第3+4-5行减本表第1+16+24行大于零时,可以填报本表第29至40行。

(二)行次说明1.第1行“一、免税收入”:根据相关行次计算结果填报。

本行=第2+3+6+7+…+15行。

2.第2行“(一)国债利息收入免征企业所得税”:填报纳税人根据《国家税务总局关于企业国债投资业务企业所得税处理问题的公告》(国家税务总局公告2011年第36号)等相关税收政策规定的,持有国务院财政部门发行的国债取得的利息收入。

3.第3行“(二)符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税”:填报发生的符合条件的居民企业之间的股息、红利等权益性投资收益情况,不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

本行包括内地居民企业通过沪港通投资且连续持有H股满12个月取得的股息红利所得、内地居民企业通过深港通投资且连续持有H股满12个月取得的股息红利所得的情况。

4.第4行“内地居民企业通过沪港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税”:填报根据《财政部国家税务总局证监会关于沪港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2014〕81号)等相关税收政策规定的,内地居民企业通过沪港通投资且连续持有H股满12个月取得的股息红利所得。

税收优惠政策应用情况明细表

本月目标优惠 本年累计优惠实

(税额)

现(税额)

具体措施

14

从事符合条件的环境保护、节能节水项目 的所得定期减免企业所得税

企业以《资源综合利用企业所得税优惠目 录》规定的资源作为主要原材料,生产国 15 家非限制和非禁止并符合国家及行业相关 标准的产品取得的收入,减按90%计入企业 当年取得的收入在计算 应纳税所得额时减计收入

开发区内各类投资企业5年内免征城市房 17 地产税、房产税、土地使用税、车船使用

牌照税、契税、教育费附加和城市维护建 设税。

18

供热企业向居民个人(以下称居民)供热取 得的采暖费收入免征增值税

对企业的铁路专用线、公路等用地,除另 19 有规定者外,在厂区以外、与社会公用地

优惠政策 10 出口退税

11 衰竭期煤矿减征资源税

12 2018年企业研究开发财政补助

13

煤炭装卸、堆存符合条件核减煤粉尘排放 量

单位:万元

时间节点

责任主体

备注

附件2

税收优惠政策应用情况明细表

单位: 序号

优惠项目

填表日期:

优惠基数(调整 的应纳税所得额

或收入额等)

上年同期优惠 (税额)

本年目标优惠 (税额)

段未加隔离的,暂免征收土地使用税。

根据豫财政税政【2011】16号文件的要 20 求,我单位安置残疾人就业符合规定,我

单位可享受减半征收优惠。

……

合计

单位:万元

时间节点

责任主体

备注

抵免

4

资源综合利用产品和提供资源综合利用劳 务享受增值税即征即退政策

5 企业纳税困难减免房产税、土地使用税

6

财政部 税务总局关于去产能和调结构房产 税、城镇土地使用税政策的通知

2018年度会计从业继续教学教育试题

2018年企业类考试题一、单选题1、下列选项中不是2017年54号文取消的表单的是()。

A、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》B、《期间费用明细表》C、《综合利用资源生产产品取得的收入优惠明细表》D、《固定资产加速折旧、扣除明细表》【正确答案】B【您的答案】B[正确]【答案解析】选项B为正确答案。

2017年54号文取消4张表单:1、《固定资产加速折旧、扣除明细表》(A105081)2、《资产损失(专项申报)税前扣除及纳税调整明细表》(A105091)3、《综合利用资源生产产品取得的收入优惠明细表》(A107012)4、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》(A107013)将所涉及内容简并到了新的《资产折旧、摊销及纳税调整明细表》、《资产损失税前扣除及纳税调整明细表》及《免税、减计收入及加计扣除优惠明细表》中。

2、单位价值,是指单项资产的价值,具体按照《企业所得税法实施条例》第五十八条规定的资产计税基础口径确定。

对于单位价值不超过()万元,允许一次性计入当期成本费用在计算应纳税所得额时扣除。

B、400C、500D、600【正确答案】C【您的答案】C[正确]【答案解析】单位价值,是指单项资产的价值,具体按照《企业所得税法实施条例》第五十八条规定的资产计税基础口径确定。

对于单位价值不超过500万元,允许一次性计入当期成本费用在计算应纳税所得额时扣除。

3、以下不属于成本管理制度要求的是()。

A、透明、规范B、黑箱操作C、摒弃个人利益的存在D、通过前溯管理与内控,促进公司相应环节运作的规范性【正确答案】B【您的答案】B[正确]【答案解析】成本管理制度要求杜绝黑箱操作。

4、商业企业纳税人直接销售初级农产品按照()缴纳增值税,采购的初级农产品按照10%的扣除率计算抵扣。

B、10%C、13%D、16%【正确答案】B【您的答案】B[正确]【答案解析】商业企业纳税人直接销售初级农产品按照10%缴纳增值税,采购的初级农产品按照10%的扣除率计算抵扣。

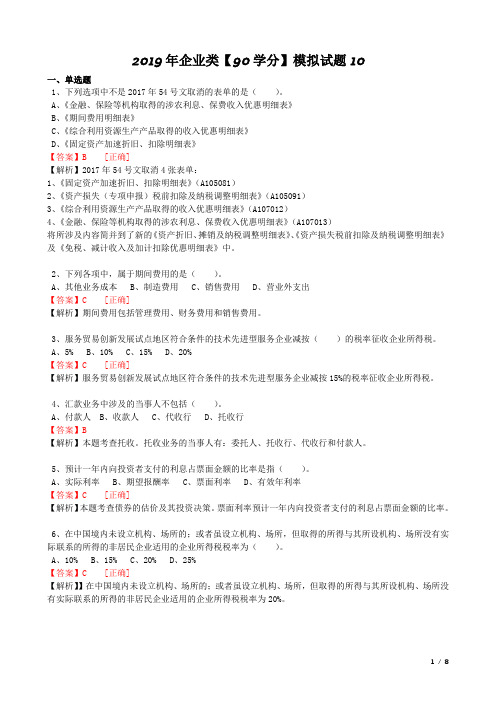

2019年企业类【90学分】模拟试题10

2019年企业类【90学分】模拟试题10一、单选题1、下列选项中不是2017年54号文取消的表单的是()。

A、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》B、《期间费用明细表》C、《综合利用资源生产产品取得的收入优惠明细表》D、《固定资产加速折旧、扣除明细表》【答案】B [正确]【解析】2017年54号文取消4张表单:1、《固定资产加速折旧、扣除明细表》(A105081)2、《资产损失(专项申报)税前扣除及纳税调整明细表》(A105091)3、《综合利用资源生产产品取得的收入优惠明细表》(A107012)4、《金融、保险等机构取得的涉农利息、保费收入优惠明细表》(A107013)将所涉及内容简并到了新的《资产折旧、摊销及纳税调整明细表》、《资产损失税前扣除及纳税调整明细表》及《免税、减计收入及加计扣除优惠明细表》中。

2、下列各项中,属于期间费用的是()。

A、其他业务成本B、制造费用C、销售费用D、营业外支出【答案】C [正确]【解析】期间费用包括管理费用、财务费用和销售费用。

3、服务贸易创新发展试点地区符合条件的技术先进型服务企业减按()的税率征收企业所得税。

A、5%B、10%C、15%D、20%【答案】C [正确]【解析】服务贸易创新发展试点地区符合条件的技术先进型服务企业减按15%的税率征收企业所得税。

4、汇款业务中涉及的当事人不包括()。

A、付款人B、收款人C、代收行D、托收行【答案】B【解析】本题考查托收。

托收业务的当事人有:委托人、托收行、代收行和付款人。

5、预计一年内向投资者支付的利息占票面金额的比率是指()。

A、实际利率B、期望报酬率C、票面利率D、有效年利率【答案】C [正确]【解析】本题考查债券的估价及其投资决策。

票面利率预计一年内向投资者支付的利息占票面金额的比率。

6、在中国境内未设立机构、场所的;或者虽设立机构、场所,但取得的所得与其所设机构、场所没有实际联系的所得的非居民企业适用的企业所得税税率为()。

资源综合利用产品减计收入

59、资源综合利用产品减计收入事项内容企业综合利用资源,生产符合国家产业政策规定的产品所取得的收入,可以在计算应纳税所得额时减计收入。

上述减计收入,是指企业以《资源综合利用企业所得税优惠目录》规定的资源作为主要原材料,生产国家非限制和禁止并符合国家和行业相关标准的产品取得的收入,减按90%计入收入总额。

政策依据《中华人民共和国企业所得税法》《中华人民共和国企业所得税法实施条例》《财政部、国家税务总局关于执行资源综合利用企业所得税优惠目录有关问题的通知》(财税〔2008〕47号)《财政部、国家税务总局、国家发展改革委关于公布资源综合利用企业所得税优惠目录(2008年版)的通知》(财税〔2008〕117号)《国家发展和改革委员会、财政部、国家税务总局关于印发〈国家鼓励的资源综合利用认定管理办法〉的通知》(发改环资〔2006〕1864号)市经济信息化委、市财政局、市税务局《关于印发〈上海市国家鼓励的资源综合利用认定管理办法〉的通知》(沪经信节〔2009〕81号)《国家税务总局关于企业所得税减免税管理问题的通知》(国税发〔2008〕111号)《国家税务总局关于印发〈税收减免管理办法(试行)〉的通知》(国税发〔2005〕129号)《国家税务总局关于资源综合利用企业所得税优惠管理问题的通知》(国税函〔2009〕185号)所需资料1、《享受企业所得税优惠申请表》(一式二份)2、市经济信息化委发放的《资源综合利用认定证书》原件和复印件(复印件一份,注明与原件一致,并加盖企业公章)3、减计收入资源综合利用产品销售明细表(一份)办结时限三十个工作日回复文书《企业所得税优惠审批结果通知书》享受企业所得税优惠申请表纳税人识别号:纳税人名称:填表说明:1、“税收优惠事项名称”为《中华人民共和国企业所得税法》及其实施条例和有关文件规定的各类税收优惠事项的名称,如浦东新区新办高新技术企业减免税等。

2、“税收优惠类型”包括免税收入、减免税、降低税率、加计扣除、应纳税所得额抵免、加速折旧、减计收入、税额抵免、再投资退税等。

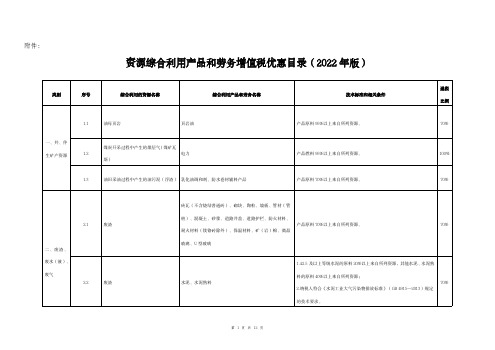

资源综合利用产品和劳务增值税优惠目录(2022年版) (1)

附件:资源综合利用产品和劳务增值税优惠目录(2022年版)类别序号综合利用的资源名称综合利用产品和劳务名称技术标准和相关条件退税比例一、共、伴生矿产资源1.1油母页岩页岩油产品原料95%以上来自所列资源。

70% 1.2煤炭开采过程中产生的煤层气(煤矿瓦斯)电力产品燃料95%以上来自所列资源。

100% 1.3油田采油过程中产生的油污泥(浮渣)乳化油调和剂、防水卷材辅料产品产品原料70%以上来自所列资源。

70%二、废渣、废水(液)、废气2.1废渣砖瓦(不含烧结普通砖)、砌块、陶粒、墙板、管材(管桩)、混凝土、砂浆、道路井盖、道路护栏、防火材料、耐火材料(镁铬砖除外)、保温材料、矿(岩)棉、微晶玻璃、U型玻璃产品原料70%以上来自所列资源。

70% 2.2废渣水泥、水泥熟料1.42.5及以上等级水泥的原料20%以上来自所列资源,其他水泥、水泥熟料的原料40%以上来自所列资源;2.纳税人符合《水泥工业大气污染物排放标准》(GB4915—2013)规定的技术要求。

70%类别序号综合利用的资源名称综合利用产品和劳务名称技术标准和相关条件退税比例二、废渣、废水(液)、废气2.3磷石膏墙板、砂浆、砌块、水泥添加剂、建筑石膏、α型高强石膏、Ⅱ型无水石膏、嵌缝石膏、粘结石膏、现浇混凝土空心结构用石膏模盒、抹灰石膏、机械喷涂抹灰石膏、土壤调理剂、喷筑墙体石膏、装饰石膏材料、磷石膏制硫酸产品原料40%以上来自磷石膏。

70% 2.4建筑垃圾、煤矸石建设用再生骨料、建筑垃圾制作烧结制品、道路材料、建设用回填材料1.产品原料70%以上来自所列资源;2.产品以建筑垃圾为原料的,符合《混凝土用再生粗骨料》(GB/T25177—2010)或《混凝土和砂浆用再生细骨料》(GB/T25176—2010)或《烧结普通砖》(GB/T5101—2017)或《道路用建筑垃圾再生骨料无机混合料》(JC/T2281—2014)或《再生骨料地面砖和透水砖》(CJ/T400—2012)或《再生骨料透水混凝土应用技术规程》(CJJ/T253—2016)或《水泥基回填材料》(JC/T2468—2018)或《建筑垃圾再生骨料实心砖》(JG/T505—2016)或《建筑用轻质隔墙条板》(GB/T23451—2009)或《玻璃纤维增强水泥轻质多孔隔条板》(GB/T19631—2005)或《混凝土和砂浆用再生微粉》(JG/T573—2020)或《建筑固废再生砂粉》(JC/T2548—2019)的技术要求;以煤矸石为原料的,符合《建设用砂》(GB/T14684—2011)或《建设用卵石、碎石》(GB/T14685—2011)规定的技术要求;3.建筑垃圾资源化项目年处置生产能力不低于25万吨。

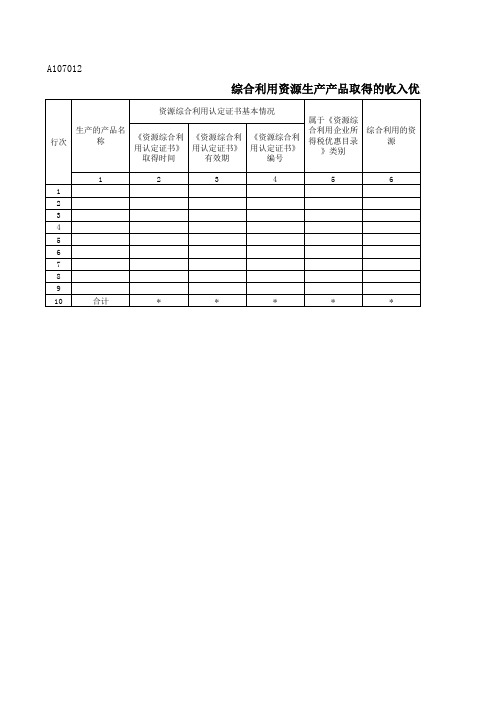

综合利用资源生产产品取得的收入优惠明细表

综合利用资源生产产品取得的收入优惠明细表

资源综合利用认定证书基本情况 属于《资源综 生产的产品名 合利用企业所 综合利用的资 《资源综合利 《资源综合利 《资源综合利 得税优惠目录 称 源 用认定证书》 用认定证书》 用认定证书》 》类别 取得时间 有效期 编号 1 1 2 3 4 5 6 7 8 9 10 2 3 4 5 6

行次

合计

****来自*的收入优惠明细表

《资源综合利 符合条件的综 综合利用的资 用企业所得税 合利用资源生 综合利用资源 源占生产产品 优惠目录》规 产产品取得的 减计收入 材料的比例 定的标准 收入总额 7 8 9 10(9×10%)

*

*

*

财税[2015]78号关于印发《资源综合利用产品和劳务增值税优惠目录》的通知

![财税[2015]78号关于印发《资源综合利用产品和劳务增值税优惠目录》的通知](https://img.taocdn.com/s3/m/209ded0fb7360b4c2e3f647d.png)

财政部国家税务总局财税[2015]78号关于印发《资源综合利用产品和劳务增值税优惠目录》的通知各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:为了落实国务院精神,进一步推动资源综合利用和节能减排,规范和优化增值税政策,决定对资源综合利用产品和劳务增值税优惠政策进行整合和调整。

现将有关政策统一明确如下:一、纳税人销售自产的资源综合利用产品和提供资源综合利用劳务(以下称销售综合利用产品和劳务),可享受增值税即征即退政策。

具体综合利用的资源名称、综合利用产品和劳务名称、技术标准和相关条件、退税比例等按照本通知所附《资源综合利用产品和劳务增值税优惠目录》(以下简称《目录》)的相关规定执行。

二、纳税人从事《目录》所列的资源综合利用项目,其申请享受本通知规定的增值税即征即退政策时,应同时符合下列条件:(一)属于增值税一般纳税人。

(二)销售综合利用产品和劳务,不属于国家发展改革委《产业结构调整指导目录》中的禁止类、限制类项目。

(三)销售综合利用产品和劳务,不属于环境保护部《环境保护综合名录》中的“高污染、高环境风险”产品或者重污染工艺。

(四)综合利用的资源,属于环境保护部《国家危险废物名录》列明的危险废物的,应当取得省级及以上环境保护部门颁发的《危险废物经营许可证》,且许可经营范围包括该危险废物的利用。

(五)纳税信用等级不属于税务机关评定的C级或D 级。

纳税人在办理退税事宜时,应向主管税务机关提供其符合本条规定的上述条件以及《目录》规定的技术标准和相关条件的书面声明材料,未提供书面声明材料或者出具虚假材料的,税务机关不得给予退税。

三、已享受本通知规定的增值税即征即退政策的纳税人,自不符合本通知第二条规定的条件以及《目录》规定的技术标准和相关条件的次月起,不再享受本通知规定的增值税即征即退政策。

四、已享受本通知规定的增值税即征即退政策的纳税人,因违反税收、环境保护的法律法规受到处罚(警告或单次1万元以下罚款除外)的,自处罚决定下达的次月起36个月内,不得享受本通知规定的增值税即征即退政策。

《免税、减计收入及加计扣除优惠明细表》(A107010)

A107010 免税、减计收入及加计扣除优惠明细表【表单说明】本表适用于享受免税收入、减计收入和加计扣除优惠的纳税人填报。

纳税人根据税法及相关税收政策规定,填报本年发生的免税收入、减计收入和加计扣除优惠情况。

一、有关项目填报说明1.第1行“一、免税收入”:填报第2+3+6+7+8+9+10+11+12+13+14+15+16行金额。

2.第2行“(一)国债利息收入免征企业所得税”:填报纳税人根据《国家税务总局关于企业国债投资业务企业所得税处理问题的公告》(国家税务总局公告2011年第36号)等相关税收政策规定,持有国务院财政部门发行的国债取得的利息收入。

3.第3行“(二)符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税”:填报《符合条件的居民企业之间的股息、红利等权益性投资收益明细表》(A107011)第8行第17列金额。

4.第4行“内地居民企业通过沪港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税”:填报根据《财政部国家税务总局证监会关于沪港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2014〕81号)等相关税收政策规定,内地居民企业连续持有H股满12个月取得的股息红利所得,按表A107011第9行第17列金额填报。

5.第5行“内地居民企业通过深港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税”:填报根据《财政部国家税务总局证监会关于深港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2016〕127号)等相关税收政策规定,内地居民企业连续持有H股满12个月取得的股息红利所得,按表A107011第10行第17列金额填报。

6.第6行“(三)符合条件的非营利组织的收入免征企业所得税”:填报纳税人根据税法、《财政部国家税务总局关于非营利组织企业所得税免税收入问题的通知》(财税〔2009〕122号)、《财政部税务总局关于非营利组织免税资格认定管理有关问题的通知》(财税〔2018〕13号)等相关税收政策规定,同时符合条件并依法履行登记手续的非营利组织,取得的捐赠收入等免税收入,不包括从事营利性活动所取得的收入。

财税【2015】78号资源综合利用产品和劳务增值税优惠目录

附件:资源综合利用产品和劳务增值税优惠目录备注:1. 概念和定义。

“纳税人”,是指从事表中所列的资源综合利用项目的增值税一般纳税人。

“废渣”,是指采矿选矿废渣、冶炼废渣、化工废渣和其他废渣。

其中,采矿选矿废渣,是指在矿产资源开采加工过程中产生的煤矸石、粉末、粉尘和污泥;冶炼废渣,是指转炉渣、电炉渣、铁合金炉渣、氧化铝赤泥和有色金属灰渣,但不包括高炉水渣;化工废渣,是指硫铁矿渣、硫铁矿煅烧渣、硫酸渣、硫石膏、磷石膏、磷矿煅烧渣、含氰废渣、电石渣、磷肥渣、硫磺渣、碱渣、含钡废渣、铬渣、盐泥、总溶剂渣、黄磷渣、柠檬酸渣、脱硫石膏、氟石膏、钛石膏和废石膏模;其他废渣,是指粉煤灰、燃煤炉渣、江河(湖、海、渠)道淤泥、淤沙、建筑垃圾、废玻璃、污水处理厂处理污水产生的污泥。

“蔗渣”,是指以甘蔗为原料的制糖生产过程中产生的含纤维50%左右的固体废弃物。

“再生水”,是指对污水处理厂出水、工业排水(矿井水)、生活污水、垃圾处理厂渗透(滤)液等水源进行回收,经适当处理后达到一定水质标准,并在一定范围内重复利用的水资源。

“冶炼”,是指通过焙烧、熔炼、电解以及使用化学药剂等方法把原料中的金属提取出来,减少金属中所含的杂质或增加金属中某种成分,炼成所需要的金属。

冶炼包括火法冶炼、湿法提取或电化学沉积。

“烟尘灰”,是指金属冶炼厂火法冶炼过程中,为保护环境经除尘器(塔)收集的粉灰状及泥状残料物。

“湿法泥”,是指湿法冶炼生产排出的污泥,经集中环保处置后产生的中和渣,且具有一定回收价值的污泥状废弃物。

“熔炼渣”,是指有色金属火法冶炼过程中,由于比重的差异,金属成分因比重大沉底形成金属锭,而比重较小的硅、铁、钙等化合物浮在金属表层形成的废渣。

“农作物秸秆”,是指农业生产过程中,收获了粮食作物(指稻谷、小麦、玉米、薯类等)、油料作物(指油菜籽、花生、大豆、葵花籽、芝麻籽、胡麻籽等)、棉花、麻类、糖料、烟叶、药材、花卉、蔬菜和水果等以后残留的茎秆。

资源综合利用增值税税收优惠政策介绍2016.3.8

的税收优惠并未解决有效的大量货源流向非法散户的问题。此次政策将税收优惠的受益方

变为拆解、利用企业,相比较再生资源回收环节,拆解利用环节有较高进入门槛。

二、进一步引导企业走循环发展之路。并不是所有利用固废资源的企业都能享受该优惠

求提供相关部门出具证明的,纳税人既可提供自主申报

并对其真实性负责(fù zé )的书面声明材料,也可提供由

第三方检测机构提供的并对其真实性负责(fù zé )的检测

报告。

精品资料

六、纳税人因违反税收、环境保护的法律法规受到处罚,三年

内不得享受增值税即征即退政策的规定应如何(rúhé)适用?

主管税务机关应进一步加强对即征即退纳税人增值税退税的事

国家税务总局关于享受资源综合利用增值税优惠政策的纳税人执行污染

物排放标准的通知》(财税(cái shuì)〔2013〕23号)进行整合归一,

极大地方便了纳税人查阅和使用。

精品资料

统

一

(tǒngyī)

退

方

式实

行

即

征

即

原资源综合利用增值税优惠政策分为直接减免、即征即退、先征后

退,财税〔2015〕78号一律采用即征即退方式享受优惠政策。

降低税负。

财税〔2015〕78号将原有免征增值税再生水、以废旧轮胎为全部生

产原料(yuánliào)生产的胶粉、翻新轮胎、生产原料(yuánliào)中掺

兑废渣比例不低于30%的特定建材产品、对销售自产的以建(构)

筑废物、煤矸石为原料(yuánliào)生产的建筑砂石骨料、污水处理劳

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

符合条件的综合 利用资源生产产 品取得的收入总

额

1

2

3

4

5

6

7

8

9

1

2

3

4

5

6

7

8

9

10

合计

*

*

*

*

***来自*生产产品取得的收入优惠明细表

综合利用资源减 计收入

10(9×10%)

综合利用资源生产产品取得的收入优惠明细表

行次

生产的产品名称

资源综合利用认定证书基本情况

《资源综合利用 认定证书》取得

时间

《资源综合利用 认定证书》有效

期

《资源综合利用 认定证书》编号

属于《资源综合 利用企业所得税 优惠目录》类别

综合利用的资源

综合利用的资源 占生产产品材料

的比例

《资源综合利用 企业所得税优惠 目录》规定的标